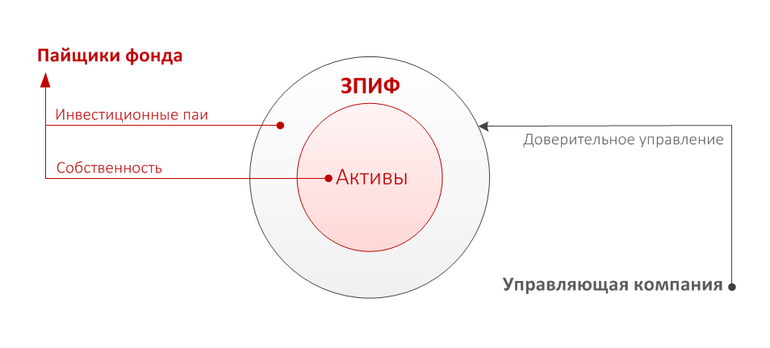

Принцип работы закрытого паевого инвестиционного фонда (ЗПИФ)

Закрытый паевой инвестиционный фонд представляет собой оргструктуру, успешно работающая без юрлица. Многие граждане выбирают именно эту форму для увеличения своих сбережений. Все финактивы остаются у владельцев паёв, а принцип управления поделён на равные части. Любые продажи можно проводить исключительно при организации закрытого фонда.

- Краткое описание

- Основные виды закрытых фондов

- Контроль управления

- Преимущества и недостатки

- Права пайщиков

- Особенности налогообложения

- Принцип функционирования ЗПИФ

- Инвестиции в недвижимость

Краткое описание

Закрытый паевой инвестиционный фонд (ЗПИФ) стремительно прогрессирующая категория среди организаций финрынка. Его функциональные возможности высоко ценятся среди организаторов различных бизнес-проектов, специализирующихся на том, чтобы привлекать платёжеспособных граждан, готовых вкладывать свои финсредства в долгосрочном горизонте.

ЗПИФ позволяет специалистам обособить имущественный паевой комплекс без регистрации юрлица. Стоит отметить, что активы инвестиционных закрытых фондов находятся у держателей паёв по праву общей деловой собственности. Такой подход к работе обладает многочисленными преимуществами. Во время анализа эксперты формируют определённую стратегию, из-за чего получить паевую выплату можно в том случае, если перестанет функционировать сам фонд. В ЗПИФ практикуются интервальные выплаты доходов участникам-пайщикам. Инвесторы могут внести свои сбережения на период от трёх лет до 15.

Инвестиционный фонд работающий на закрытой основе, все паевые нюансы прописывает в договоре ДУ. Учредитель должен передать всё имущество в организацию, а УК оперирует финактивами ЗПИФ. Смотря для каких целей создавалась инвестиционная организация, она может включаться в паевую структуру: недвижимости, хеджфонда, прямым финвкладом, кредитам.

На сегодняшний день экспертами было зафиксировано 16 видов подобных паевых организаций — каждый из них имеет свои особенности. В паевые пакеты могут вкладываться только в определённые активы, которые предусмотрены инвестиционной декларацией. Все нормы прописаны государством.

Основные виды закрытых фондов

Многие современные граждане активно сотрудничают с подобными паевыми структурами. Основной их вид инвестиционной деятельности связан с решением широкого круга задач. Специалисты различают несколько типов закрытых фондов:

- Облигации. Пользователи могут заключать различные паевые сделки исключительно с облигационными бумагами, чей инвестиционный доход, фиксированный при высокой ликвидности. Хотя такой ЗПИФ демонстрирует минимальные показатели прибыли, он пользуется большой популярностью из-за высокой стабильности и надёжности. Даже если рынок будет переживать сильные потрясения, пользователь всё равно будет получать доход.

- Недвижимость. Специалисты регистрируют подобную паевую структуру для возведения габаритных объектов, быстрого оформления аренды, а также для купли/продажи земельных участков. Эксперты выделяют четыре разновидности закрытых паевых фондов недвижимости: паевые по земле, по девелопменту, инвестиционные, паевые, связанные с рентами.

- Ценные активы. Этой услугой активно пользуются различные компании. К основным особенностям фонда можно отнести то, что, с одной стороны, присутствуют большие паевые риски, а с другой стороны, имеет место высокая прибыль. Если вносится крупная инвестиционная сумма на длительный срок, то в итоге он получает хороший доход. Для сделок используются специальные голубые фишки — бумаги организаций, являющихся флагманами отрасли.

- Прямые вклады. Специалисты таких организаций направляют основную часть капитала в развитие фирм разных специализаций. Итоговый результат формируется паевой прибылью от бизнеса, который инвестируется самим фондом.

- Организации венчурных инвестпотоков. Их преимущество в том, что они позволяют развивать бизнес. Все первичные вложения поступают через покупку нематериальных финактивов. Риски при этом огромные, а вероятность получить прибыль возможна лишь в долгосрочной перспективе.

- Смешанные фонды. Дольщики по-разному вносят свои деньги в паевые ЦБ с разным уровнем риска. Итоговое % соотношение бумаг может меняться, так как всё зависит от актуального направления работы фонда.

Контроль управления

Если эксперты хотят получить допвозможность регулировать инвестиционные действия УК, то они создают организацию исключительно для высококвалифицированных паевых вкладчиков. При этом все её действия должны соответствовать нормам законов.

Образование такого инвестиционного органа позволяет регулярно контролировать работу компании. Для того чтобы такая паевая система смогла полноценно работать, может понадобиться одобрение всех или нескольких владельцев паёв. Такой подход считается инновационным, так как пайщики могут сами задавать инвестиционные цель через соответствующий комитет.

То, что закрытый ПИФ существует исключительно для профессиональных паевых инвестиционных игроков, связано с тем, что в категорию фондовых прямых инвестпотоков входят банки финвклады прямого типа на долгосрочной основе.

Преимущества и недостатки

Больше всего положительных инвестиционных характеристик специалисты отмечают у ЗПИФ. Направление их паевой работы чётко регламентировано законодательством, благодаря чему надёжно защищены пайщик и его интересы. Огромное преимущество в том, что для приобретения ценных бумаг вовсе не обязательно обладать крупным капиталом — достаточно иметь тысячу рублей.

Эксперты рекомендуют новичкам начинать знакомиться с инвестиционной средой при помощи ЗПИФ. Пользователь только вносит свои деньги, а всё дальнейшее управление паевым капиталом осуществляют профессиональные компании. Такие финансовые операции не требуют уплаты налогов. Все обязательства носят отложенный характер — они вступают в действие только тогда, когда пользователь решает продать или ликвидировать ПИФ.

Если же пайщик вносил свои сбережения в интервальные или открытые фонды, то он имеет полное право продать собственную инвестиционную долю. Благодаря этому можно с уверенностью говорить о высокой ликвидности ЗПИФ. Но есть у фондов и минусы:

- Пайщик вынужден прибегать к дополнительным расходам для оплаты услуг УК.

- Инвестиционные потоки в фонды всегда сопряжено с определёнными паевыми рисками. Вероятность того, что пользователь потеряет свои деньги гораздо выше, чем при размещении финсредств на депозитах в банках.

- Регламентация и жёсткий контроль. Государством выставляются определённые рамки работы фондов, включая оформление инвестиционного стандартного паевого портфеля.

Права пайщиков

Человек — участник фонда человек имеет абсолютное право на свою долю в доходе, который можно получить от умелого инвестиционного управления паевыми финактивами. Если же деньги были вложены в недвижимость, то пайщик в обязательном порядке получит право собственности на такой объект. Однако он не сможет распоряжаться площадью. В инвестиционном документе будет прописано, что собственниками недвижимости выступают все участники ЗПИФ.

Пользователь может продать свои паевые ЦБ на фондовой площадке. Итоговая инвестиционная цена пая зависит от многих факторов. При надобности можно посчитать цены чистых финактивов ЗПИФ. Итоговая цифра суммирует балансовую стоимость финсредств и бухгалтерских счетов, имеющихся в распоряжении организации.

Особенности налогообложения

На основании того, что ЗПИФ не является юрлицом, он полностью освобождён от уплаты налогов на инвестиционную поступающую прибыль. Дополнительные паевые средства могут вноситься только в том случае, когда происходит продажа или погашение паёв. Под налогообложение попадает и промежуточный доход. Отложенное перечисление даёт экспертам возможность реинвестировать имеющийся доход, от сделок с ЗПИФ. Если участник-пайщик передаёт имущество в ЗПИФ, то эта операция налогом не обременяется.

По законодательным нормам все юрлица планово сами уплачивают паевые налоги по актуальным ставкам. Доходные статьи пайщиков-резидентов обременяются госсбором как установлено для физлиц по ставкам в 13%, юрлиц — 20%.

Когда состав закрытого фонда включает недвижимые активы, то обязательно удерживается инвестиционный налог. В оплате задействуются финактивы ЗПИФ. Упомянутый налог не взимается в том, если реализуются жилой финобъект или земельные участки.

Принцип функционирования ЗПИФ

Поскольку инвестиционный фонд закрытого паевого типа не юрлицо, а объект имущественный, то работает он с помощью контрагентов: учреждений-депозитариев, аудиторов и оценщиков, УК и регистраторов. Основную роль в работе имущественного фонда исполняет именно руководящее предприятие, которое отвечает нормам ДУ и законодательным нормам.

Практика показывает, что инвестиционная УК выполняет сразу несколько функций:

- Проводит операцию с финактивами имущественного фонда.

- Отвечает за своевременную разработку принципов паевого ДУ.

- Может засчитывать имущество в счёт оплаты паёв.

- Может выступить истцом либо ответчиком в судопроизводстве.

Работу структуры непрерывно контролирует учреждение-депозитарий, это независимая фирмы. У неё обязательно должна быть лицензия Центрального банка России. В категорию основных функций депозитария входит контроль за соблюдением всех норм закона, а также:

- Учёт имущества, которое принадлежит фонду.

- Согласие на проведение сделок с различными финактивами.

- Контроль достоверности информации, относящейся к паевому фонду.

- Помощь в правильном расходовании финсредств.

Стабильная работа закрытого фонда просто невозможна без независимого специалиста — инвестиционного аудитора. У этого человека много обязанностей: он может заниматься аудиторскими обязанностями, обязательно проверяет отчётность, которая касается сделок с имуществом закрытого фонда, а также структуры его инвестиционных финактивов.

Инвестиции в недвижимость

Многие граждан выбирают именно эту инвестиционную разновидность фонда закрытого типа. Большой спрос на неё сформировался за счёт вкладов в недвижимость, как сбалансированными с позиции безопасности и доходности. Сами вкладчики могут пользоваться весомыми преимуществами — стоимость объектов не подвергается большим колебаниям, а цены на недвижимость меняются в большую сторону. Такие вложения не подвергаются негативному воздействию инфляции, так как если заканчивается инвестиционный срок действия закрытого фонда, объект может быть продан по рыночной цене.

На территории России ипотечный ЗПИФ пользуется большой популярностью. Даже начинающий инвестиционный финансист прекрасно осознает, что направлять сбережения в недвижимость очень выгодно и прибыльно. Но стать участником подобного фонда довольно проблематично. Если не хватает сбережений, чтобы вложить их в бизнес-проект с недвижимостью, он может объединиться с другими участниками. В этом случае будет сформирован ЗПИФ. В качестве управленческого органа выступает доверительная компания.

Каждый человек может приобрести недвижимость с целью перепродажи либо для сдачи в аренду. Такой инвестиционный подход позволяет получать хорошую прибыль. У закрытого фонда недвижимости есть большие перспективы, благодаря чему количество подобных организаций ежедневно увеличивается.

Что вы думаете о надежности закрытых инвестиционных фондов для вкладов в недвижимость?

Предложили купить квартиру через ЗПИФ. Это вообще законно?

Адвокат и председатель коллегии адвокатов г. Москвы «Центр правовых экспертиз»

- Начинающим

- Колонки

Елена Бойцова, адвокат и председатель коллегии адвокатов города Москвы «Центр правовых экспертиз», рассказывает, чем покупка квартиры у ЗПИФа отличается от обычного процесса и на что стоит обратить внимание при проверке такой компании.

К нам часто обращаются с вопросом, безопасно ли покупать квартиру ЗПИФов. Вопрос обоснован, поскольку через ЗПИФы в России продается менее 1% квартир, и информации о таких сделках немного.

Между тем, покупка квартиры у ЗПИФа так же законна, как покупка у физического или юридического лица. Но нужно знать нюансы, которые уберегут от мошенничества. О них мы поговорим в этой статье.

Для наглядности приведем в пример историю семейной пары, которая покупала квартиру у ЗПИФа.

Вопрос 1. Что такое ЗПИФ?

Допустим, Артем и Элла выбрали квартиру в новом ЖК и пришли в риэлтерскую компанию, чтобы обсудить детали. Им сообщили, что квартира принадлежит ЗПИФу. Что это такое, пара не знала, но отказываться от приглянувшейся квартиры не захотела, и решила больше узнать о ЗПИФах.

Объяснение

ЗПИФ — закрытый паевой инвестиционный фонд. Как любой паевой инвестиционный фонд, ЗПИФ заинтересован в том, чтобы сделать выгодную инвестицию и получить высокую прибыль. В России инвестиции в недвижимость являются высокодоходными, и один из инвестиционных портфелей таких фондов обязательно посвящен недвижимости.

| Ежегодно недвижимость растет в цене на 20-25%. Тенденция сохраняется даже в кризисное время. |

ЗПИФы распоряжаются миллиардными активами. Как правило, они выкупают целые жилые дома и даже комплексы еще на этапе строительства по, так сказать, оптовым ценам. Когда дом готов, распродают квартиры в нем, но уже по рыночным ценам. И получают доход.

Вопрос 2. Как заключать сделки с ЗПИФом?

Пара выяснила, что ЗПИФ не является юридическим лицом. Возник вопрос: как заключать сделки с такой организацией и будут ли они законными?

Объяснение

У ЗПИФа есть особенность — он не является юридическим лицом, и это настораживает покупателя. Не пугайтесь. Дело в том, что за спиной ЗПИФа всегда стоит управляющая компания — юридическое лицо, которое регулирует деятельность ЗПИФа, распоряжается его имуществом и заключает сделки от его имени.

Из-за наличия управляющей компании в свидетельстве о праве собственности на квартиру содержится обременение – доверительное управление.

Обременение — это статус, который не позволяет новому владельцу свободно распоряжаться квартирой. Ничего страшного в этом нет. Как только сделка купли-продажи будет заключена и зарегистрирована в Росреестре, обременение снимут.

Вопрос 3. Как проверить ЗПИФ?

Артем и Элла боялись мошенничества: не получится ли так, что ЗПИФ исчезнет с деньгами?

Объяснение

Сделки с официальным НЕ мошенническим ЗПИФом законны и безопасны. Но, чтобы убедиться в законности ЗПИФа, нужно запросить документы, которые это подтвердят:

- Устав управляющей компании.

- Правила доверительного управления ЗПИФом.

- Доверенность, выданную уполномоченному лицу на проведение сделки. Подписантом документов со стороны ЗПИФа выступает уполномоченное лицо управляющей компании. Это нормально, но, чтобы убедиться в том, что это лицо имеет такие полномочия, нужно запросить у него доверенность на проведение сделки и удостовериться, что доверенность выдана надлежащим лицом и не отменена на момент подписания договора купли-продажи квартиры.

- Письменное одобрение сделки спецдепозитарием. Это документ, который разрешает управляющей компании распоряжаться имуществом ЗПИФа. Без этой бумаги она не может заключить ни одну сделку.

Специализированный депозитарий — независимый орган, который работает на основании лицензии ФСФР (ЦБ РФ). Он регулирует деятельность управляющей компании и следит, чтобы она соответствовала законодательству.

Наличие спецдепозитария само по себе служит гарантией того, что ЗПИФ работает на законных условиях, и не является мошенническим.

Кроме всего, у ЗПИФов есть еще один плюс, который обеспечивает надежность сделки. Сумма всех денежных средств, которыми распоряжается ЗПИФ, во много раз выше цены одной квартиры. И вероятность, что он исчезнет с деньгами за одну квартиру, рискнув целым состоянием, очень мала.

Вопрос 4. Как проверить саму квартиру?

Артему и Элле порекомендовали, разобравшись с ЗПИФом, проверить еще и саму квартиру.

Объяснение

Квартира может содержать юридические сюрпризы: незаконную перепланировку, чужую прописку, задолженность по коммунальным платежам и прочее. Чтобы оградить себя от неприятностей, квартиру нужно проверить.

Для этого нужны документы:

- Свидетельство о государственной регистрации права собственности на квартиру.

- Документ-основание, по которому квартира была приобретена ЗПИФом.

- Технический паспорт БТИ с поэтажным планом и экспликацией. Сравните фактическую планировку квартиры с той, которая указана в кадастровом паспорте, и поймите, была ли произведена перепланировка. Выписку из домовой книги, из которой видно, что в квартире никто не прописан.

- Копию финансово-лицевого счета. В нем должно быть указано, что по квартире нет неоплаченных коммунальных платежей.

Вопрос 5. Кому и как платить?

Когда все документы были проверены, детали оговорены и цена согласована, возникла сложность: ЗПИФ отказался принимать деньги через банковскую ячейку. Артема и Эллу это насторожило.

Объяснение

На самом деле поведение ЗПИФа в этой ситуации совершенно нормально, и смотреть на этот вопрос надо шире.

- Во-первых, ни одно юридическое лицо не имеет права работать с наличными деньгами, если у него нет кассового аппарата. А кассовых аппаратов нет у 90% юридических лиц.

- Во-вторых, не все доверяют своим сотрудникам забирать большие суммы наличными из банковской ячейки.

Выходом из этой ситуации служит банковский аккредитив. По сути, это та же банковская ячейка, только безналичная.

Чтобы воспользоваться аккредитивом, покупатель должен обратиться в банк и оформить аккредитив. Продавец должен открыть в своем банке аккредитивный счет, куда банк покупателя перечислит деньги. При исполнении продавцом условий договора купли-продажи (например, регистрации права собственности покупателя на квартиру) банк зачислит деньги на счет покупателя.

В итоге пара проверила все документы, оформила банковский аккредитив и заключила сделку. Квартира благополучно перешла в ее собственность.

Резюме

Пожалуй, в России нет более зарегулированной государством структуры, чем ЗПИФ. Вся его деятельность рассматривается буквально под микроскопом, и шансов на обман у ЗПИФа практически нет. Единственное, в чем нужно быть уверенными, это в законности самого ЗПИФа. Для этого запросите те документы, о которых шла речь в нашей статье, и тщательно их проверьте. Если все в порядке, смело заключайте сделку и становитесь полноправным собственником квартиры.

Паевой инвестиционный фонд — ПИФ — что это?

Главная » Блог » Финансы » Паевой инвестиционный фонд — ПИФ — что это?

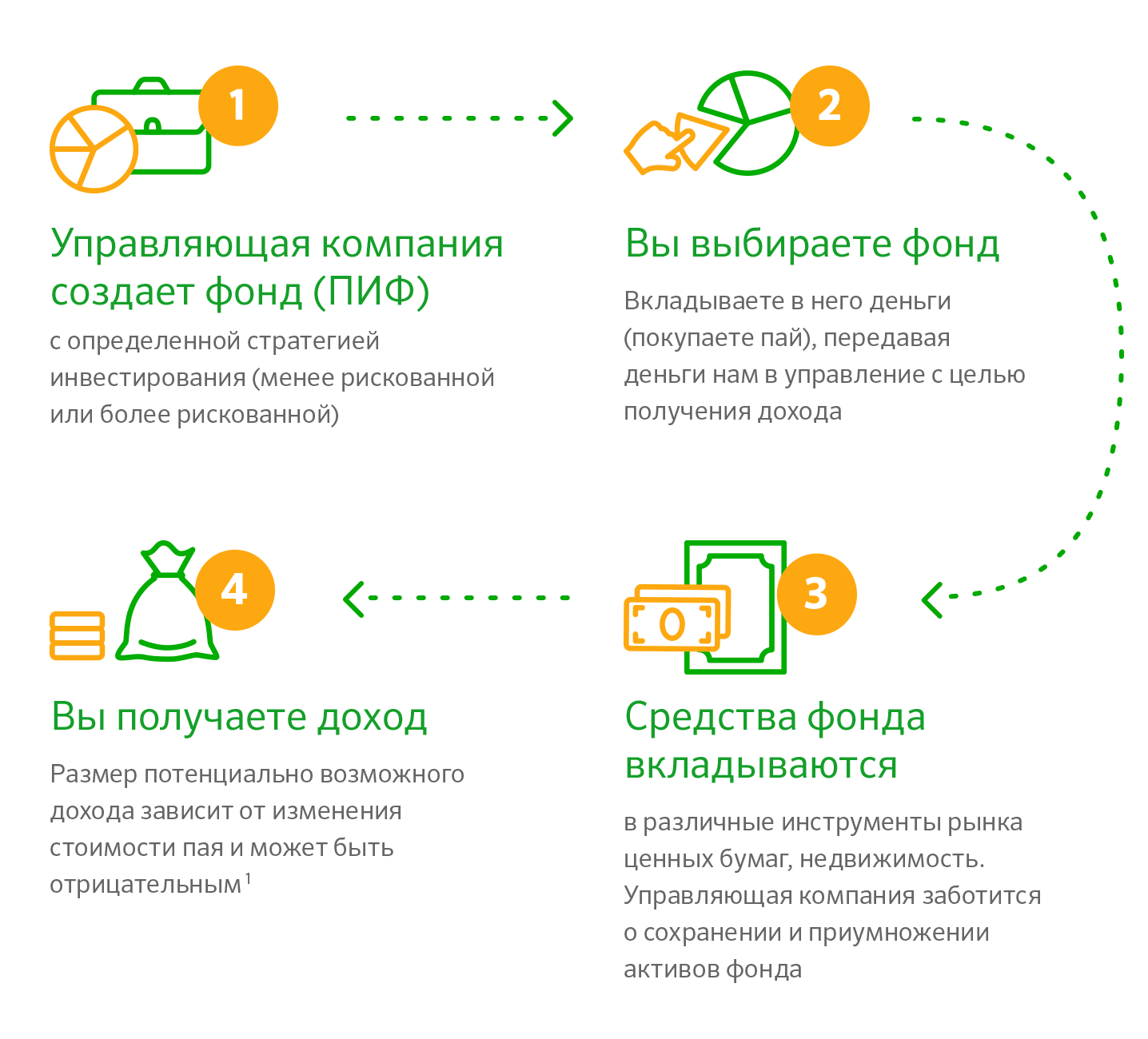

Инвестировать в ценные бумаги или золото – работа для профессионалов. Но что делать, если вы хотите испытать свои силы в роли инвестора, но должных знаний для этого нет?Для таких «новичков» и создаются паевые инвестиционные фонды – ПИФы – куда можно вложить некую сумму, но управлять которой будут уже специалисты.

Как работает ПИФ?

ПИФы – идеальный вариант инвестирования как раз для начинающих: вы вкладываете свои средства, а управляет ими уже профессионал. Так и риски потерять средства ниже, и инвестирование обеспечивает больший доход.

Паевой инвестиционный фонд, не являясь юридическим лицом, тем не менее, объединяет средства сразу многих инвесторов, вкладывая их в различные инструменты инвестиционного рынка.

Таким образом, инвестировать могут люди с минимальным капиталом, а управляют деньгами, а значит, и прогнозируют исход операций и просчитывают риски, уже профессионалы.

Целью работы ПИФов можно назвать:

- для инвесторов – возможность инвестировать и участвовать в крупных сделках, не имея опыта и при небольших вложениях;

- для самих ПИФов – консолидация большого объема средств от разных инвесторов, что, в свою очередь, повышает имущественную стоимость фонда.

Инвестор приобретает долю или пай в конкретном Паевом инвестиционном фонде, или несколько долей. Количество паев одного инвестора зависит от стоимости самого пая и суммы, которую инвестор готов вложить.

- Пай можно продать, купить или заложить.

- В идеале его цена растет с каждым днем.

- Через какое-то время вы можете продать пай дороже, чем приобрели, и получаете доход.

Распоряжением средствами, собранными ПИФом, занимается Управляющая компания. Именно она определяет, куда направить деньги. Будут ли это венчурные инвестиции, вложения в ценные бумаги и акции, или другие направления, решает уже управление, а не инвесторы.

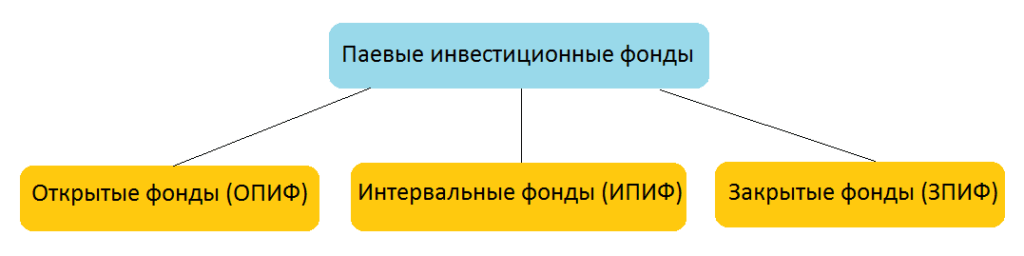

Типы Паевых инвестиционных фондов

Главное, что различает ПИФы – это направление инвестиций. Актив может быть одним, скажем, акции или валюта, или же фонд комбинирует в своей работе сразу несколько активов. Различаются они также по срокам продажи и покупки паев.

- Открытые фонды предполагают, что покупать и продавать их паи можно ежедневно, без ограничений.

- В интервальных фондах купить пай можно в определенный промежуток времени.

- Закрытые фонды не дают возможности в любое время покупать паи: здесь приобрести паи можно только при формировании фонда, а продать их, в свою очередь, после того, как фонд закроется.

Работа с ПИФами, дает возможность получения пассивного дохода, как, например, партнерская программа лояльности или переход на доверительное управление.

Как покупают паи в ПИФе

Покупка паев — дело несложное. Для этого даже нет необходимости приезжать в офис управляющей компании. Все можно сделать дистанционно, по интернету.

- Нужно выбрать ПИФ, в который хотите вложить деньги.

- Выполнить условия по регистрации, установленные конкретной компанией.

- Потом переводите деньги на счет фонда, и все.

Минимальная сумма вложений будет зависеть от политики непосредственно ПИФа, который вы выбрали. Максимальный размер ничем не ограничен.

Продать паи можно в любой момент. Полученная за время их «работы» доходность не теряется.

Для продажи надо подать заявку в управляющую компанию. Она погасит паи в течение трех дней. После этого деньги переведут на счет пайщика.

Расходы пайщиков — это комиссии при покупке и продаже паев.

- Обычно размер комиссии зависит от величины инвестиций и их длительности: чем больше сумма и длительнее срок вложений в ПИФ, тем комиссии меньше, и наоборот.

Есть управляющие компании, которые не берут деньги за «вход» и «выход». Вознаграждение Управляющей компании, работа которой приносит пайщикам прибыль, автоматически учитывается в стоимости пая.

На какой срок планировать сотрудничество с ПИФом?

Разумно предположить, что ПИФы существуют именно для долгосрочных инвестиций. Вкладывать средства в паи, чтобы продать их уже через пару месяцев просто не имеет смысла.

- В идеале, такие инвестиции планируются на три года.

- Минимальный рекомендуемый срок – один год.

Трехлетний срок обусловлен как раз-таки возможностью воспользоваться правом на налоговый вычет.

Преимущества и недостатки ПИФа

Как и любое направление работы на инвестиционном рынке, сотрудничество с ПИФами имеет свои сильные и слабые стороны. Начнем с преимуществ, их не так мало.

- Инвестировать можно, начиная с минимальной суммы.

- Паевой фонд способен предложить более выгодные условия для работы, нежели самостоятельное инвестирование.

- Ликвидность паев делает доступной их покупку и продажу в любое время.

- Налогообложение в случае с работой с ПИФами, будет льготным: подоходный налог выплачивается, только если дольщик зарабатывает более трех миллионов рублей.

Цена пая может изменяться ежедневно, что, с одной стороны, позволяет заработать, с другой – влечет за собой определенную долю рисков. Именно рост стоимости пая дает инвестору прибыль.

Кроме того, стоит понимать, что, в отличие от того же банковского депозита, вложения в ПИФы не застрахованы. Да и получение прибыли на сто процентов гарантировать никто не может: паи могут и опуститься в цене, что зависит от поведения рынка.

Как заработать на ПИФ?

Отвечая на этот вопрос, начинающий инвестор должен четко определить для себя, какой суммой он может оперировать. Исходя из этого, уже можно выбирать Паевой фонд, подходящий по условиям сотрудничества. Ориентироваться необходимо на:

- срок, на который вы готовы внести в фонд свои деньги. Если сроки ограничены, или средства могут потребоваться в любой момент, то лучше отдать предпочтение открытым ПИФам;

- готовы ли вы к рискам. В стремлении получить максимум прибыли, многие новички забывают о том, что высокая прибыль часто сопряжена с высоким уровнем риска. Существуют фонды, максимально диверсифицирующие риски для дольщиков.

Деятельность самого Паевого инвестиционного фонда также лучше проверить, а также уделить внимание управляющей компании. Чем больше вы знаете о фонде, тем более оправданным будет решение о сотрудничестве с ним.

Надеюсь, эта статья была полезной для вас! Современный рынок дает возможности для инвестирования, открытые не только для профессионалов, но и для новичков, не имеющих опыта и большого капитала, убедитесь в этом сами! Узнайте прямо сейчас о программе Cryptounit и условиях участия в ней, чтобы присоединиться к команде успешных инвесторов.

А если у вас есть отличная идея для бизнеса, предложите ее, и я лично отвечу на ваше сообщение, и, возможно, поддержу реализацию вашего проекта.

http://vse-investicii.ru/kuda-vlozhit/zakrytyj-paevoj-investicionnyj-fond

http://rb.ru/opinion/kv/

http://andreykhovratov.com/paevoj-investicionnyj-fond-pif-chto-jeto/