Самый полный и честный отзыв о платформе Тинькофф инвестиции – 4 года совместной работы

Статья была выпущена 12 марта 2017 года, обновлена 19 октября 2020 года

Для тех, кто рассматривает платформу Тинькофф Инвестиции в качестве брокера для торговли ценными бумагами, я настоятельно рекомендую прочитать все от и до. В статье есть расчеты оптимальных тарифов, подводные камни и много другой полезной информации.

А еще можно ЦЕЛЫЙ МЕСЯЦ не платить комиссию!

Специальный бонус от Фримена и Тинькофф Инвестиции – месяц пользования сервисом без каких-либо комиссий. Нужно просто оформить заявку на открытие брокерского счета по моей ссылке: http://www.tinkoff.ru/sl/sWwjt7Y7MM

Посмотрел я отзывы о платформе Тинькофф инвестиции в интернете, и понял, что большинство из них повествуют о чрезвычайно беглом знакомстве с этим терминалом, так еще и отзывы пишут о нем (причем и хвалебные, и разгромные), а кто-то и целые обзоры. Считаю неправильным, что за 5 минут знакомства можно смело утверждать на публику те или иные факты, особенно повеселили пацанчики, которые дают в корне неправильную информацию по комиссии этой платформы.

Кстати, если вам интересна тема инвестиций, то я создал регулярно пополняющуюся памятку начинающего инвестора: что нужно знать, прежде, чем инвестировать в фондовый рынок

Мой опыт работы с Тинькофф инвестиции составляет более 2 лет, и мне есть что рассказать

Начнем с самого начала: прежде, чем ввязаться в эту авантюру, я изучил всю документацию по платформе, постарался излазить ее вдоль и поперек и одолел нескольких операторов Тинькова 15-минутными расспросами с подробным изжевыванием информации.

И часто видел вопрос “Сколько можно заработать на Тинькофф” инвестициях?

Да сколько наторгуете, столько и заработаете! И такая же система работает в обратную сторону. Решения о покупке-продаже принимаете вы. И от того, насколько эффективно вы это делаете, будет зависеть стоимость вашего заработка. Купили бы Tesla по 200$ за акцию, а продали бы за 2000$ (такое реально было!) – могли бы заработать Х10 к своему капиталу. Кстати, у меня есть канал в телегаме, где я публикую свои сделки. Туда тоже ОБЯЗАТЕЛЬНО подпишитесь, потому что там в открытом и бесплатном доступе есть все мои операции с ценными бумагами: https://t.me/freeman_invest

Содержание:

- Что за Тинькофф Инвестиции и зачем они нужны? Разбираем актуальные функции

- Интерфейс сервиса и мобильное приложение: где лучше вести торговлю?

- Налоги, комиссии и выбор оптимального тарифа

- Стоп-лоссы, тэйк-профиты и иные способы заработать, а не потерять деньги

- Торговля с плечом: комиссии и возможности

- Шорт в Тинькофф Инвестициях: как он работает

- Плюсы сервиса Тинькофф Инвестиции

- Минусы сервиса Тинькофф Инвестиции

- Кому подойдет: выводы о сервисе

Когда я вроде как все узнал, настало время заключить договор и начать работу с фондовой биржей. Вот тут-то и случился фейл №1: три разных представителя банка приезжали ко мне 4 (. ) раза, каждый раз делая ошибки при заполнении договора.

мы заключили договор с 4 раза, КАРЛ.

В результате я просрал взлет акций Apple на фоне положительного отчета о прибыли в феврале 2017 года. Здесь претензий к сервису по сути нет, претензия к слегка рукожопым представителям банка. Кстати, один из них вообще отказался общаться со мной после того, как я позвонил ему и указал ошибки, которые он благополучно пропустил при сверке данных (к сожалению, нашел я их через 3 минуты после его ухода).

Не порядок, Олег Юрьевич…..

Все вновь поступающие клиенты заключают договор с Тинькофф Инвестициями. Договоры и обслуживание счета в БКС осталось в прошлом. Те, кто открывали счет в Тинькофф Инвестиции ранее могут инвестировать и со счета самой платформы, и со счета БКС. Лично у меня счет БКС до сих пор висит, там лежат 26 рублей в долларах, которые просто некуда деть. На данный момент всю инвест-деятельность я веду исключительно через счета платформы.

Возможности Тинькофф Инвестиций в последних обновлениях

В добавлении к тому, что написано под актуальными абзацами (помечены “как сейчас”), я решил сразу же сделать небольшую подборочку возможностей сервиса Тинькофф Инвестиции конкретно на данный момент.

Тинькофф Инвестиции позволяют покупать ценные бумаги, ETF, облигации, ИСЖ и валюту. Для меня наиболее интересен выбор акций, который здесь действительно достаточно большой. Есть куча акций российских компаний, есть огромное количество акций компаний, которые торгуются на биржах США и Лондона. Банковский сектор, IT, промышленный сектор, здравоохранение, недвижимость, сырьевые компании и т.д. – выбор огромный, есть акции на любой вкус и для любых стратегий.

Сервис Тинькофф Инвестиции имеют стоп-лосс и тейк-профит. С последним обновлением в сервис добавили стоп-лоссы и тейк-профиты. Это значит, что вы, имея ту или иную бумагу в своем портфеле, можете поставить цену для ее принудительной продажи, если стоимость акции ее коснется. Пример: вы купили акции Тесла по 300 долларов за штуку, но очень боитесь падения их цены. Ставите стоп-лосс на 299, а тэйк-профит на 305. По достижению цены акции одного из порогов они будут проданы. Если акции ушли вниз, то система автоматом продаст ее по цене стоп-лосса по ее достижении, а если цена поднимется, то продажа пройдет в момент касания цены тэйк-профита. Раньше такого не было, хотя многие журили брокера от Тинькофф за это (в том числе я).

Маржинальная торговля и торговля в шорт. Теперь вы можете торговать с плечом и брать акции в аренду у брокера. Это еще на порядок приближает Тинькофф Инвестиции к профессиональному торговому терминалу.

Open API Тинькофф Инвестиций. Имея базовые навыки программирования, вы теперь можете писать роботов и настраивать автоматическую торговлю на биржах.

Сервис Тинькофф Инвестиции имеет заявку на покупку акций (лимитный ордер). Работает эта штука ТОЛЬКО В ТЕЧЕНИЕ торговой сессии. Т.е. каждый новый торговый день ее нужно постоянно обновлять, иначе она отменяется при неисполнении без вашего участия. Работает это так – вы хотите купить акцию по цене 65 долларов, но текущая цена 66. Вы уверены в том, что в течение торговой сессии ее цена уйдет вниз, поэтому ставите заявку и ждете. При достижении указанной цены акция будет куплена автоматом. Тоже классно.

В Тинькофф Инвестициях появился биржевой стакан. Спекулянты кричат от радости. Это та самая штука, которая позволяет заниматься скальпингом и спекулятивной торговлей. Чуть ниже остановимся об этом поподробнее.

Если вам не охота долго читать, то очень коротко скажу – платформа мне лично очень зашла. Удобно все! От покупки акций до автоматической уплаты налогов, от просмотра событий до аналитики по прогнозам и показателям той или иной компании. А самое главное – платформу все время допиливают. Многие пишут про технические сбои. Они конечно бывают, но далеко не так часто, чтобы писать об этом портянку текста.

А еще можно ЦЕЛЫЙ МЕСЯЦ не платить комиссию!

Специальный бонус от Фримена и Тинькофф Инвестиции – месяц пользования сервисом без каких-либо комиссий. Нужно просто оформить заявку на открытие брокерского счета по моей ссылке: http://www.tinkoff.ru/sl/sWwjt7Y7MM

Какие бумаги можно покупать у брокера Тинькофф Инвестиции

Выбор достаточно большой. Но хотелось бы больше. Кстати, есть у них какой-то лухури-премиум тариф, на котором вроде можно огромное количество бумаг покупать, но я пока про него ничего не знаю, да и дорогой он как чугунный мост.

В целом вы можете покупать все возможные акции российских компаний, которые торгуются на Московской и СПб бирже. По американским я не считал, но очень много, но в то же время далеко не весь спектр тех, что вообще возможно купить какими-либо путями. Однако, недостатка я не испытывал. Нужные мне бумаги NYSE, NASDAQ и прочих бирж купить можно.

Акции можно сортировать как угодно: по валюте, по сферам, по движениям цены за день или полгода. Выбор большой, а найти нужную акцию достаточно просто.

Еще у них есть облигации, ETF и ИСЖ. Кстати, недавно Тинькофф открыл ИИС, там можно возвращать НДФЛ, но я его пока не пробовал.

Интерфейс Тинькофф инвестиции

С новым приложением для мобильного телефона от Тинькофф Инвестиций я просто забыл о существовании PC версии. Я смотрю цены акций в реальном времени, премаркет и постмаркет, а так же баланс своего счета теперь только через приложение! Это очень удобно, а о функционале приложения (в частности на платформе IOS) я напишу ниже в соответствующем разделе.

На компе:

В целом простой и удобный, сильно долго с ним разбираться не нужно. Очень простой процесс покупки акций, как и отслеживание динамики их роста. Ставки той или иной акции на бирже обновляются в интерфейсе каждые 2 секунды. Интересно, что заявлена покупка именно по той цене, которую вы видите на экране (проверял, вроде правда), т.е. если вы ткнули купить, то покупка (а там ведь еще смс подтверждение идет) будет именно по той цене, которая была в момент тычка.

В целом интерфейс очень крутой и простой, ничего лишнего, мозг ничего не взрывает, реально подходит под утверждение “торговля акциями для всех”. Впрочем, именно за это вы платите неслабую комиссию.

Мобильное приложение для торговли Тинькофф Инвестиции. Мой отзыв об использовании Тинькофф Инвестиции на Iphone

Оно просто божественно! Без преувеличения скажу, что я реально от него кайфую! Никаких глюков и вылетов, все плавно и понятно. Более того, они добавили новый функционал, на который я постоянно жаловался – теперь видно любые движения по счету: сколько стоили акции, когда ты их покупаешь, сколько стоят, когда ты продаешь, сколько составила комиссия по операции, сколько ты заплатил налогов со своей прибыли.

Цены акций показывает, показывает новости по компаниям, какие кто платит дивиденды, показывает даже инвест идеи и мнения аналитиков по той или иной бумаге – ШИКАРНО!

Блин, это явный плюс. Им не особо удобно мониторить движения акций, но можно без забегов к компу продать обвалившиеся акции. В целом приложение удобное, работает без каких-либо сбоев, интерфейс тоже приятный. Здесь все здорово сделали, отвечаю.

Комиссия сервиса Тинькофф Инвестиции

Самая актуальная информация по комиссиям платформы Тинькофф Инвестиции на 14 мая 2019 года:

Действует 3 тарифа. Предусматривается, что каждый тариф имеет свою аудиторию.

Тариф инвестор. Самый простой и самый бестолковый в моем понимании тариф (объясню чуть позже почему). Стоимость обслуживания 99 рублей в месяц (если не торгуете в течение месяца, то за него не платите). Комиссия с каждой операции 0.3%. По идее он создан для тех, кто мечтает вложить деньги на год-два-пять и забыть про них. Этот же тариф подразумевает под собой наличие самых простых инструментов: у вас будет стоп-лосс и тейк-профит, зато не будет биржевого стакана и нормального веб-терминала (хотя нужно это добро далеко не всем).

Тариф трейдер. Оптимальный тариф. Обслуживание – 290 рублей в месяц (если за месяц не торговали, то его не оплачиваете, так же не оплачиваете если у вас есть на счету более 2 000 000 рублей, либо карта Black Edition), зато комиссия с каждой операции 0.05% (раньше было 0.03%, жлобы. ), если же наторговали на 200 000+ руб за день, то комиссия снижается до 0.025%. Список инструментов уже пошире: есть биржевой стакан и веб-терминал (можно перед всеми выпендриваться, что типа инвестор крутой и т.д.).

Тариф Премиум. Супер-мега-лухури-VIP тариф для тех, у кого дохренища денег, либо для тех, кто считает, что остальные тарифы для челяди, крестьян и бомжей. Стоимость тарифа в месяц – космические 3 000 рублей, но есть 2 “но”. 1. Вы будете платить 1 500 в месяц, если у вас на счету от 5 до 10 млн рублей (правда только со второго месяца). 2. Вы не будете платить вообще, если у вас на счету более 10 000 000 рублей.

По комиссиям на тарифе премиум вообще все странно и страшно. За биржевые операции из базового списка (как для остальных) вы платите 0.025% за сделку, акции и ETF из расширенного списка 0,25% от сделки, Еврооблигации из расширенного списка от 0.25 до 1% за сделку (прикиньте, что 2% от вашей доходности сожрет комиссия?!), и вишенка на торте – 2% комиссии за сделку по структурным нотам (это какие-то супер финансовые продукты специально для тех, кто хочет максимально накормить Тинькофф Банк своими деньгами).

Из интересных плюшек этого тарифа:

- Куча инструментов биржевых и небиржевых, расширенный список акций и ETF для покупки

- Персональные рекомендации по инвестированию (на падающем рынке вы все равно не заработаете ничего, кроме геморроя

- Карта Tinkoff Black Edition

- И совершенно бесполезная подписка на “Ведомости” и персональный менеджер (который вам даже ботинки не почистит)

Какой тариф Тинькофф Инвестиции выбрать

Давайте все рассчитаем. У вас есть условные 200 000 рублей, которые вы хотите вложить в акции Apple на год.

На тарифе инвестор вы платите 99 рублей за обслуживание, потом 0.3% комиссий с каждой операции. Допустим, что вы вложили на год, а стоимость акций не изменилась, вы огорчились и решили забрать свои деньги. Итого:

- 200 000 руб – 99 руб = 199 901 руб – сразу же

- 199 901 – 0.3% = 199 301 руб – обмен на доллары

- 199 301 – 0.3% = 198 701 руб – покупка акций Apple

- 198 701 – 0.3% = 198 101 руб – продажа акций Apple

- 198 101 – 0.3% = 197 501 руб – обмен обратно на рубли.

- 197 501 – 99 руб = 197 402 руб – списание комиссии через год

Теперь посмотрим то же самое на тарифе трейдер.

- 200 000 – 290 руб = 199 610 руб

- 199 610 – 0.05% = 199 510 руб – обмен на доллары

- 199 510 – 0.05% = 199 410 руб – покупка акций Apple

- 199 410 – 0.05% = 199 310 руб – продажа акций Apple

- 199 310 – 0.05% = 199 210 руб – обмен обратно на рубли

- 197 027 – 290 руб = 198 920 руб – списание комиссии через год

Расчет произведен с учетом того, что вы не платите комиссию тогда, когда движений по счету не делаете. Вот теперь и думайте кто тут инвестор, а кто банк своими деньгами накормил. Очевидно, что тариф трейдер выгоднее при любом раскладе, если вы торгуете хотя бы на какую-то более менее значительную сумму. А если вы еще и делаете это достаточно часто, то выгода становится больше на порядок!

Берут ли комиссию за обмен валюты?

Да, фишка с удержанием комиссии за обмен валюты так же осталась. Для самых хитрых скажу, что конвертировать доллары через мультивалютный счет ни разу не выгоднее, ведь там курс +1 руб к цене на покупку и -1 руб от цены на продажу (шляпа шляпная. ).

И вообще даже для тех, кто инвестирует редко и большие суммы будет выгоден тариф Трейдер, ибо при конвертации суммы в 1 000 000 рублей за год по маршруту “рубль – доллар – акции – доллар – рубль” вы потратите больше! Хотя каждая ситуация индивидуальна, учитесь пользоваться калькулятором. Для тех, кто балуется инвестициями по 30 000 рублей – тариф Инвестор – самое то.

А еще можно ЦЕЛЫЙ МЕСЯЦ не платить комиссию!

Специальный бонус от Фримена и Тинькофф Инвестиции – месяц пользования сервисом без каких-либо комиссий. Нужно просто оформить заявку на открытие брокерского счета по моей ссылке: http://www.tinkoff.ru/sl/sWwjt7Y7MM

Информация о налогах в платформе Тинькофф Инвестиции

А вы знаете, что в Тинькофф Инвестициях вы платите налоги? Да-да! Вы платите 13% НДФЛ от каждой своей удачной покупки. Высчитывается все это либо в конце отчетного периода (я не знаю его, простите…), либо при каждом выводе средств (именно так он у меня обычно и списывается).

А еще вы платите налоги на дивиденды по акциям. Причем, если вы держите акции российских компаний, то налоги удерживаются автоматически.

А вот акции, торгуемые на зарубежной бирже, облагаются другими налогами на дивиденды

С 18 февраля на Cанкт-Петербургской бирже меняются правила расчета налога за дивиденды американских компаний. По ним вы платите налог 10% автоматически в том случае, если подписали W8-BEN. Если нет, то будете платить 30%. Обязательно подпишите его!

Один раз была ситуация, что списали налог на порядок больше при выводе. Через примерно неделю все вернули на место на брокерский счет. Сами. Я даже тикет не писал.

Есть мнение, что нужно уплачивать все налоги самостоятельно. На самом деле это бред. В данном случае платформа Тинькофф Инвестиции является налоговым агентом, который делает все налоговые отчисления за вас. Это очень удобно. Кстати, если на балансе не хватает денег на оплату налогов, то вам пришлют кучу уведомлений, что надо пополнить баланс. Если не пополните, то тогда и будете уплачивать налоги самостоятельно. Это очень неудобно.

Если наторговали в минус, то налог с покупки-продажи платить не надо. Только с дивидендов.

Брокер Тинькофф Инвестиции подойдет спекулянтам и скальперам?

Вот уж я не думал, что такое когда-то случится с учетом того, что изначально Тинькофф Инвестиции делались для домохозяек и людей, которые решили “побаловаться” инвестициями, но через несколько лет после появления брокер от Тинькова понял, что может охватить гораздо более интересный сегмент аудитории. Я поднимал эти вопросы с поддержкой еще год назад, тогда о возможностях внедрения стоп-лоссов и тейкпрофитов не было и речи, но буквально в ноябре агент поддержки сообщил, что грядут большие изменения в первом квартале 2019 года. И вот они наступили!

Тинькофф внедрил не только стоп-лоссы и тейк-профиты, возможности делать лимитные заявки и вести достаточно подробную аналитику показателей компании не выходя из приложения, но и биржевой стакан. Теперь вы можете видеть все движения по акциям в моменте и на основе этих данных прогнозировать покупки и продажи. Это круто!

Инструменты для успешной торговли в Тинькофф Инвестициях

Постепенно наш брокер стал обрастать дополнительным функционалом, который при использовании с умом позволит вам заработать еще больше и минимизировать просадки.

Лимитные заявки в сервисе Тинькофф Инвестиции

Эту функцию внедрили в обновление февраля 2019 года. Многие очень ждали эту штуку, давайте объясню как это работает. Лимитная заявка на бирже – это стоимость акции, которую выставляете вы для ее покупки или продажи. Например, вы хотите продать акции Coca Cola по цене 47$ (при рыночной на скриншоте 45.55$). Вы выставляете лимитную заявку с указанной ценой – 47 долларов. Как только цена акции коснется отметки в 47 долларов, сервис автоматически продаст ваши акции по данной цене. Справедливо это и к покупке. Например, вы хотите зайти в акции Coca Cola по цене 45$. Ставите заявку и ждете.

Обратите внимание, что лимитные заявки ставятся на ОДНУ торговую сессию. Выставляя заявку сегодня, не рассчитывайте на то, что она сработает через неделю!

Что такое стоп-лосс и как его использовать?

Стоп-лосс позволяет продать акции при падении до определенной цены. Иными словами вы задаете брокеру условие, что если акции упадут ниже указанной стоимости, то ему следует их тут же продать. Штука хорошая и правильная, но использовать его надо с умом и осторожностью. И вот почему:

Некоторое время назад я счастливый выставил стоп-лосс по Tesla на 286$ при текущей цене акций 290$. На премаркете кто-то обрушил цену, стоп сработал и мои акции продались по 235$ за штуку, а через 30 минут цена акций была уже 270$. Стоп-лосс сработал некорректно, но брокер возместил мне убытки.

Торговля с плечом: комиссии и возможности

Теперь в Тинькофф Инвестициях можно торговать с плечом. Эта штука называется маржинальной торговлей. Включается в настройках в приложении. Вам не дадут торговать на безлимитную сумму. При определении суммы маржинальной торговли Тинькофф руководствуется объемом вашего портфеля. Делается это для того, чтобы брокер не дал вам сумму большую, чем вы можете покрыть. Например, если у вас в портфеле уже акций на 300 000 рублей, то Тинькофф может дать вам еще такую же сумму под залог ваших активов.

Брокер не дает плечо просто так. Если вы закрываете позицию в тот же день, то ничего не платите. Если нет, то платите комиссию. Так же вы платите комиссию за покупку/продажу акций.

Комиссии за маржинальную торговлю в Тинькове вот такие:

| Сумма непокрытых позиций | Стоимость переноса |

|---|---|

| До 3000 Р | Бесплатно |

| До 50 000 Р | 25 Р |

| До 100 000 Р | 45 Р |

| До 200 000 Р | 85 Р |

| До 300 000 Р | 115 Р |

| До 500 000 Р | 185 Р |

| До 1 млн Р | 365 Р |

| До 2 млн Р | 700 Р |

| До 5 млн Р | 1700 Р |

| Больше 5 млн Р | 0,033% от суммы непокрытой позиции |

Шорт в Тинькофф Инвестициях: как он работает

Реализуется так же через маржинальную торговлю (без ее активации вы не сможете торговать в шорт). Для покупки в шорт нужно нажать кнопку “продать акции”. Посмотреть акции, доступные для шорта, можно только после включения опции “маржинальная торговля”. Для меня там много интересных позиций.

Тинькофф инвестиции не дают акции в шорт просто так. Если вы закрываете позицию в тот же день, то ничего не платите. Если нет, то платите комиссию. Комиссии полностью аналогичны маржинальной торговле. Так же вы платите комиссию за покупку/продажу акций.

Для того, чтобы закрыть шорт, нужно нажать кнопку “купить акции” и ввести то количество, которое вы брали в шорт.

Не забывайте про маржин колл! Как только сумма взятых у брокера акций превысит сумму ваших активов, он уменьшит ваш шорт на актуальную сумму по текущей цене. Сложно? Пример: вы взяли в шорт 10 акций по 28 000 рублей, а у вас есть на балансе купленные акции на 300 000 рублей. Акции пошли в Рост и подорожали, превысив стоимость в 30 000 рублей за 1 акцию на 3 000 рублей. Получается, что в шорте у вас уже акций на 330 000 рублей, а на балансе всего 300 000. Брокер заберет одну акцию из шорта, чтобы уравновесить портфель.

Что понравилось в Тинькофф инвестициях за 2 года работы

Простота работы

Легко делать абсолютно все!

Открыть счет очень легко, нужно просто оставить заявочку. Все привозят домой, через несколько часов после получения комплекта молодого инвестора можете уже участвовать в работе биржи.

Легко покупать и продавать акции. Все делается через приложение. В последних обновлениях можно даже отключать ввод СМС для подтверждения покупки. Разблокировали само приложение (например, через код или FaceID), нашли нужные акции, продали или купили их. Можно выставлять приказы на покупку-продажу. Все сделано интуитивно понятно и просто. По мне процедура работы в брокере Тинькофф на порядок удобнее, чем где либо.

Немаловажным фактором является удобство налогового оборота. Вы вообще не забиваете себе голову этим вопросом. Все списывается само. Если списали лишнее, то вернут (проходили уже). Если лишнее списали, но молчат, то напишите им тикет.

Объективные цены на акции

Сервис Тинькофф инвестиции не берет цены с потолка. Никаких внутренних кухонь, как на форексе! Открываем Yahoo Finance и приложение и видим, что цены идут в строгом соответствии. В период премаркета и постмаркета цены берутся с Московской и СПб биржи.

Можно быстро вывести деньги

Вопрос пары касаний пальцем по экрану. Вывод мгновенный. Однажды стоял около банкомата Тинькофф, продал акции на 6000$, перевел в рубли, тут же вывел их на карту и снял деньги с банкомата. Лимит по снятию 1 000 000 рублей в сутки. Очень удобно!

Адекватная и быстрая техническая поддержка

Да, они тоже иногда паузу на обработку информации, но в целом все вопросы решают быстро и достаточно компетентно.

Понятная и прозрачная статистика

Теперь видно вообще все! Когда и что купил, какая была комиссия, сколько стоила бумага в момент операции, сколько заплатил налогов и т.д. Ранее ситуация была другая – все было через ж***. Честно сказать, я не удивлюсь, если они прочитали мой отзыв о Тинькофф Инвестициях и крепко задумались…

Что не понравилось в Тинькофф инвестициях

Технические сбои

Что есть, то есть. Увы, они у них бывают. То приложение заключит, то сама платформа. Один раз не мог в течение 10 минут продать акции по выгодной цене. Написал им тикет. Обещали компенсировать потери. По итогу позвонил менеджер, сказал, что могут дать 3 месяца бесплатных уведомлений (180 рублей), а сделку я просрал с профитом 50 долларов. Ну хрен с ними…

Сбои достаточно редкие, но они неприятны. Что радует, быстро все исправляют и признают, что реально есть недостатки в работе. С последними обновлениями приложений глюков и сбоев все меньше, так что видно, что над этим аспектом они работают. Опять же я вижу сбои максимум 1 раз в 2 месяца, хотя приложением пользуюсь каждый день.

Долгий ответ технической поддержки

Очень часто вы получаете ответ на свой вопрос спустя пару часов. В моменты технических сбоев вы вообще будете ждать ответа без преувеличения половину дня.

Мое мнение о Тинькофф Инвестициях

Сейчас я – достаточно активный торгаш акциями (и по совокупности сделок достаточно успешный). На платформе сижу еще с зимы 2017 года и уходить никуда не собираюсь. Меня реально устраивает вообще все, а с новым тарифом я теперь не буду отдавать эту конскую комиссию и могу мутить внутридневную торговлю с еще большим спекулятивным уклоном (обязательно подписывайтесь на мой канал в телеграме: @freeman_invest). Мое мнение: Тинькофф Инвестиции – очень удобная платформа для инвестиций любых масштабов и стратегий. Хочешь спекулировать – давай, комиссия позволяет. Кинул 30 000 в Apple, чтобы к концу года было 40 000? Бери тариф с большой комиссией и минимальным обслуживанием.

А еще можно ЦЕЛЫЙ МЕСЯЦ не платить комиссию!

Специальный бонус от Фримена и Тинькофф Инвестиции – месяц пользования сервисом без каких-либо комиссий. Нужно просто оформить заявку на открытие брокерского счета по моей ссылке: http://www.tinkoff.ru/sl/sWwjt7Y7MM

Интересен фондовый рынок? Рекомендую ознакомиться с разделом моего блога про инвестиции , там много интересного!

Приложение Тинькофф Инвестиции: как это работает. Полный обзор сервиса.

Здравствуй, уважаемый читатель. Вас приветствует интернет-журнал о финансах Kudavlozhit.ru. Сегодня мы очень подробно разберем приложение Тинькофф Инвестиции.

- Кто может стать инвестором

- Возможности Тинькофф Инвестиции

- Пошаговая инструкция открытия счета в Тинькофф Инвестиции

- Как оформить карту Тинькофф Блэк

- Тип счета

- Разбор тарифов брокера Тинькофф

- Инвестор

- Трейдер

- Премиум

- Обзор всех разделов приложения Тинькофф инвестиции с примерами

- Как пополнить брокерский счет

- Портфель

- Что можно купить в Тинькофф Инвестиции

- Kollekcii«>Коллекции

- Фонды

- Облигации

- Акции

- Как купить акции в Тинькофф Инвестиции

- Специальные возможности

- Функционал приложения Тинькофф Инвестиции

- Лента

- Чат

- Личный кабинет

- Настройки

- Профиль

- Забудьте об убытках

- Подарок за друга

- Инвестиционный портфель

- Тариф и Отчеты

- Расчетные счета

- ИНФО

- Как торговать в приложении Тинькофф Инвестиции

- Покупка

- Продажа

- Преимущества брокера Тинькофф

- Недостатки Тинькофф Инвестиции

- Vyvody«>Выводы

В 2016 году Тинькофф Банк совместно с БКС-брокер впервые запустил сервис Тинькофф Инвестиции. То есть фактически, счет открывался у БКС, а Тинькофф выступал посредником. Но в 2018-м году банк получил брокерскую и депозитарную лицензии и начал работать как самостоятельный брокер. Прошло чуть больше года, и на сентябрь 2019 года Тинькофф занимает первую позицию в Рейтинге Участников торгов по количеству активных клиентов, который составляет Мосбиржа. Такую популярность многие объясняют простотой и доступностью приложения Тинькофф Инвестиции, за что брокера часто называют «инвестициями для домохозяек».

Кто может стать инвестором

Для того чтобы подключиться к сервису, необходимо соответствовать нескольким условиям:

- иметь гражданство РФ

- возраст 18+

- быть налоговым резидентом РФ, т.е. находиться в РФ минимум 183 календарных дня в течение 12 следующих подряд месяцев.

Возможности Тинькофф Инвестиции

При этом, Тинькофф Брокер дает широкие возможности:

- открытие брокерского счета

- открытие ИИС

- разнообразный набор инструментов фондового рынка – акции, в том числе иностранные, облигации, валюта

- удобство совершения сделок – можно торговать через мобильное приложение, терминал в браузере или через сайт, кому как нравится

- доступ к внебиржевым инструментам (на тарифе «Премиум»)

- помощь робота-советника – удобно, если вы совсем ничего знаете, а купить что-нибудь хочется

- бесплатный доступ к идеям и прогнозам сторонних аналитиков непосредственно в приложении брокера

- бесплатный моментальный ввод и вывод средств с использованием дебетовой карты TinkoffBlack

- качественная техподдержка – не понимаете что-то, не бойтесь обращаться в поддержку, они подскажут, объяснят и научат.

Пошаговая инструкция открытия счета в Тинькофф Инвестиции

Процесс оформления счета будет зависеть от того, являетесь ли вы уже клиентом банка Тинькофф или нет. Если у вас уже есть дебетовая карта (кредитка не подойдет), то в мобильном приложении перейдите в раздел «Открыть новый продукт». Выберите «Открыть брокерский счет» (или «Открыть ИИС»). При этом потребуется ввод кода подтверждения. Срок обработки вашего запроса составляет до двух рабочих дней. Но, как правило, все оформляется в считанные минуты.

Если же счета в банке у вас пока нет, то начать потребуется с оформления дебетовой карты. Все операции по вводу и выводу денег у брокера осуществляются с ее использованием.

Как оформить карту Тинькофф Блэк

Для этого, переходим на сайт Тинькофф. И либо выбираем «Стать инвестором» либо в меню дебетовой карты TinkoffBlack нажимаем «Оформить карту».

В любом случае, результат будет одинаковым. Вас перекинет на форму заявки, где необходимо будет указать желаемый вид счета (изменить выбор можно будет позже), ФИО, номер телефона, адрес почты (на нее впоследствии будут доставляться отчеты). В следующем окне вам предложат внести паспортные данные (серия, номер, кем и когда выдан, код подразделения), дату рождения и адрес регистрации. Далее следует указать информацию о работе, ежемесячном доходе и придумать кодовое слово. Жмем кнопку «Оформить» и ждем (обычно, меньше минуты – в это время банк проверяет указанные вами данные).

Если все нормально, то в открывшемся окне вам предложат назначить время и место встречи с курьером для передачи карты. Он может приехать, как домой, так и в ваш офис.

В назначенное время курьер привезет вам карту в запечатанном конверте и договор, который вы подпишете. Сфотографирует ваш паспорт и вас вместе с конвертом. С этого момента вы становитесь клиентом Тинькофф. Через некоторое время вы получите смс, что карта активирована и вам предложат подтвердить или установить свой пин-код.

Теперь необходимо скачать приложение Тинькофф, если вы не сделали этого раньше. В PlayМаркете или AppStore. И по кнопке «Войти» активировать карту.

Дальше проделываем действия, которые уже были описаны для действующих клиентов банка. Переходим в раздел «Открыть новый продукт» и выбираем, какой тип счета открыть.

Тип счета

Брокерский или ИИС.

Напомним их основные отличия:

- брокерский счет – доступны к покупке акции, облигации, валюта и другие инструменты, к которым дает доступ ваш брокер. Заводить деньги можно как в рублях, так и в валюте (обычно это доллары). Сумма пополнения не ограничена. Таких счетов может быть несколько.

- ИИС – это разновидность брокерского счета, где доступны к покупке только инструменты, представленные на Московской и Санкт-Петербургской биржах. Заводить деньги можно только в рублях. Максимум 1 млн. в год. Но при этом можно купить валюту и акции зарубежных компаний на СПб бирже. Доступны налоговые льготы при выполнении определенных условий. Такой счет может быть только один.

Разбор тарифов брокера Тинькофф

Независимо от выбранного типа счета, необходимо определиться с тарифом:

Инвестор

- подходит тем, кто планирует долгосрочные инвестиции, то есть «купить и забыть»

- доступен базовый перечень ценных бумаг (ссылка на него есть в описании тарифа) – основная их характеристика, это надежность и ликвидность

- подключается по умолчанию

- бесплатный робот-советник (сова – речь о ней пойдет чуть ниже)

- комиссия за сделку 0,3%

- обслуживание счета 99 руб. в месяц, если были сделки, в остальных случаях бесплатно.

Трейдер

- подходит для частых сделок

- доступен базовый перечень ценных бумаг

- комиссия 0,05% (если оборот за день превысил 200 тыс.руб., то 0,025%)

- можно торговать через торговый терминал

- доступна маржинальная торговля («с плечом») – внутри одного дня бесплатно, при переносе позиций 25 руб. в день

- обслуживание бесплатно, если

- не торгуете

- у вас есть премиальная карта TinkoffBlackEdition (обслуживание самой карты стоит 1990 руб. в месяц)

- оборот за прошлый расчетный период был больше 5 млн.руб

- в каждый день предыдущего расчетного периода стоимость вашего портфеля была больше 2 млн. руб

- в остальных случаях обслуживание 290 руб. в месяц

- доступен торговый веб-терминал

- бесплатный робот-советник.

Премиум

- подходит, если у вас огромный портфель, соответственно, вы не новичок и в этом случае вам не нужно читать данный обзор, вы и так все знаете

- доступен базовый перечень ценных бумаг, а так же бумаги мировых бирж и внебиржевые инструменты

- комиссия 0,025%

- по сделкам по внебиржевым иностранным акциям и ETF комиссия от 0,25% до 2%

- обслуживание:

- бесплатно при стоимости портфеля свыше 10 млн. руб.

- 1500 руб. для портфелей от 5 до 10 млн.руб.

- 3000 руб. для остальных случаев

- доступен торговый веб-терминал

- предоставляется персональный менеджер, индивидуальные рекомендации аналитиков и помощь в формировании портфеля.

Тариф можно менять в любой момент. Для каждого счета действует свой. Например, если у вас и брокерский счет и ИИС, то на них могут быть как одинаковые, так и разные тарифы.

Обзор всех разделов приложения Тинькофф инвестиции с примерами

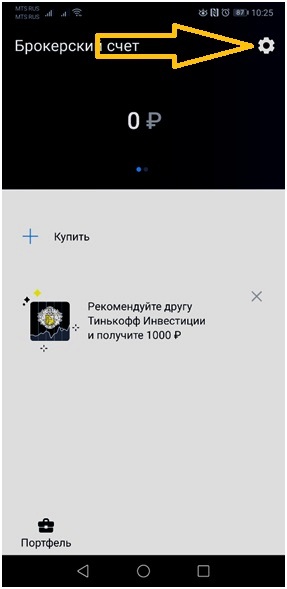

Как пополнить брокерский счет

Для того, чтобы начать пользоваться счетом, надо его пополнить. Сделать это можно либо через приложение Тинькофф Банк, выбрав в нем вкладку «Инвестиции». Либо через приложение Тинькофф Инвестиции (вход осуществляется по коду доступа или по отпечатку пальца). Результат будет одинаков – вы попадете в портфель своего брокерского счета (если смахнуть экран влево, откроется страница ИИС).

Портфель

На данной странице будут отображаться все купленные вами бумаги. А так же сумма на счете, дата открытия и ваша доходность. Это все появится, как только вы начнете покупать. Для этого давайте разберемся, как пополнить баланс. Кстати, это не является обязательной операцией, так как покупки в приложении можно совершать непосредственно с карты.

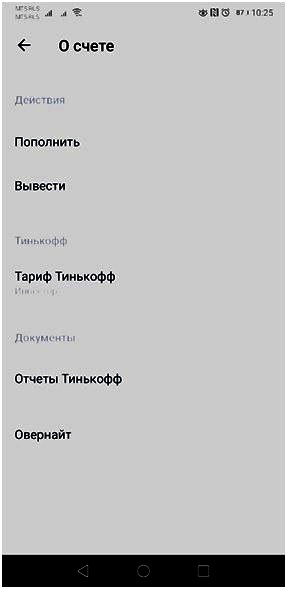

Нажав на шестеренку в правом верхнем углу, вы перейдете на вкладку информации о счете

- Пополнить – указываете счет списания. Это может быть счет в рублях, долларах или евро. Плюс счет зачисления (так же в одной из трех валют) и сумму. Вводите подтверждающий код. Пополнение осуществляется без комиссий и происходит мгновенно.

- Вывести – процесс происходит по точно такой же схеме. Указываете откуда, куда, сумму, пин-код. Операция происходит мгновенно и без уплаты каких-либо сборов.

- Тарифный план – содержит информацию обо всех доступных тарифах. И здесь же можно их сменить. Если нажать на отдельный тариф, то откроется окно с более подробной информацией о стоимости обслуживания, комиссиях, доступных сделках и прочих доступных бонусах.

- Отчеты – здесь можно выгрузить налоговый и брокерский отчеты по вашим счетам. Они понадобятся при подаче документов в налоговую, для получения вычета по счету ИИС. Загружаются в виде документа Exel.

Здесь же находится кнопка отключения овернайтов.

Для покупок бумаг следует перейти в следующий раздел приложения.

Что можно купить в Тинькофф Инвестиции

Именно здесь вы можете выбирать, какие инструменты использовать в своем портфеле.

Начинается раздел с вашего помощника – совы. Она готова собрать вам портфель, учитывая ваши ответы на всего три вопроса – валюта, сумма и опции портфеля. В итоге вы получаете готовый набор инструментов с подробным описанием, какие бумаги и в каком количестве купить, какую доходность ожидать. Все достаточно наглядно. Есть график доходности, распределение бумаг по отраслям (диверсификация). Не нравится портфель, можно запустить выбор с самого начала. Измените ответы на вопросы и получите уже другой набор инструментов. Так можно экспериментировать до бесконечности. Следовать или нет этим рекомендациям дело конечно ваше. Но как минимум, сова поможет сориентироваться новичкам, на какие бумаги обратить внимание.

На этом же экране отображаются коллекции ценных бумаг, сгруппированных по категориям, акции, облигации, фонды, валюта и структурные ноты.

Коллекции

Выбрав конкретную, можно посмотреть, какие бумаги в нее входят, доходность, пропорции каждой позиции отдельно и их совокупный график. А так же уровень риска и параметры портфеля – стоимость, потенциал роста, доходность и другие показатели. Если значение какого-либо параметра вызывает у вас сложности, рядом с каждым есть знак вопроса. Нажав на него, вы получите подробное описание его значения.

Фонды

Если интересуетесь фондами, то в каждом можно ознакомиться с его графиком, в обзоре почитать описание, что в составе, где выпущен, кто хранит, на какой бирже можно купить, новости и идеи.

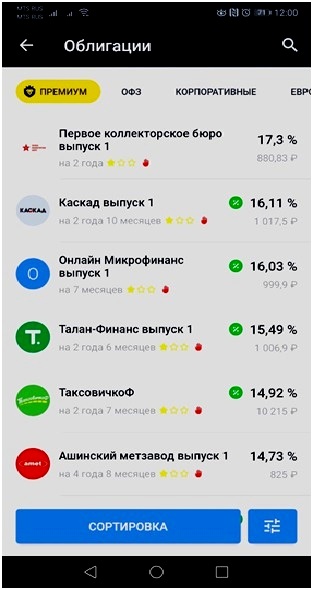

Облигации

В разделе “Облигации” представлены ОФЗ, корпоративные бумаги (они делятся на надежные и высокодоходные), еврооблигации и региональные. По каждой бумаге указан срок, доходность и текущая цена. Если рядом с какой-либо облигацией у вас изображена раскрытая красная ладонь, значит, эта бумага не соответствует вашему уровню риска и не рекомендуется к покупке. Хотя, конечно купить вы ее сможете, но вас предупредили!

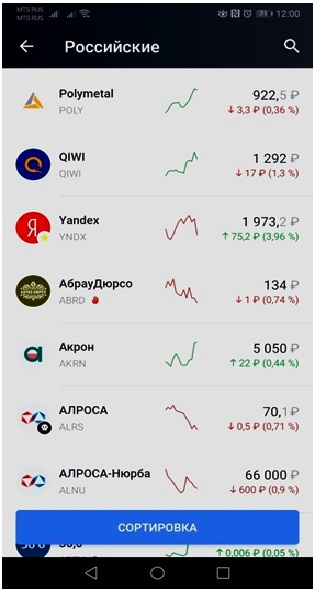

Акции

Для отображения всех доступных позиций нажимаем соответствующую кнопку «Все». Переходим на экран, где можно посмотреть полный список, а так же отдельно только российские или только иностранные. Здесь же можно задать сортировку (по возрастанию, убыванию, за день, за год и т.п.) и фильтр (выбрать отображаемую валюту, отрасль, страну или биржу). А так же найти нужную бумагу, вбив ее название в строке поиска.

Надо отметить, что рядом с названием каждой акции отображается схематично ее график, текущая цена, изменение за день в абсолютных и относительных значениях. Это очень удобно.

Как купить акции в Тинькофф Инвестиции

Для более подробной информации по бумаге, следует выбрать конкретную позицию и перемещаться по вкладкам:

- детали – на этом экране отображается цена покупки и продажи акции, дневное изменение цены в рублях и процентах, и график движения бумаги. Можно выбрать удобный вид: линейный, расширенный (с указателем) или свечной. Кроме того, график можно построить с шагом от 1 часа до 1 месяца или за весь период, а так же передвигаться по нему, перемещая палец по экрану вправо или влево. Долгим нажатием на экран можно увидеть изменение цены в конкретном временном интервале графика в прошлом.

- обзор – раздел содержит общую информацию о компании, стране и бирже, на которой она представлена

- пульс – здесь представлены диалоги инвесторов в сети Пульс (разберем ее ниже), в которых встречается упоминание выбранной компании

- показатели – для тех, кто основывает свой выбор бумаг для покупки на фундаментальном анализе это самая ценная вкладка. Здесь можно ознакомиться со значением мультипликатора P/E, графиками выручки, прибыли и денежных средств по годам (или по кварталам), посмотреть диапазон цен на данную бумагу

- новости – последние актуальные новости по выбранной бумаге

- идеи – идеи аналитиков с указанием доходности, горизонта инвестирования, точности остальных прогнозов данного аналитика. Обращайте внимание на дату публикации идеи, т.к. часто попадаются абсолютно не актуальные вещи.

- прогнозы – приведен сводный прогноз аналитиков по бумаге с рекомендацией покупать или продавать и указанием ожидаемого уровня цены, а так же индивидуальные прогнозы аналитических агентств.

- дивиденды – представлены в виде таблицы с указанием последнего дня покупки акций с дивидендами, сумма и процент дивидендного дохода.

- события – в данном разделе будут отображаться все действия, связанные с бумагой – покупка, выплаты дивидендов (или купонов, если это облигация), удержание налогов и т.п.

Разделы новости, показатели, идеи, прогнозы, дивиденды и события будут отображаться в том случае, если таковые есть по данному инструменту. Например, компания Yandex не платит дивиденды и соответствующего раздела меню просто нет в ее описании.

Специальные возможности

В правом верхнем углу есть две иконки:

- «звездочка» – добавление бумаги в список «Избранное». Зайдя в следующий раз во вкладку «Что купить», акции из этого списка будут отображаться в самом начале экрана.

- «колокольчик» – настройка уведомлений при достижении ценой определенного уровня. Для этого необходимо выбрать параметры уведомления. Это уровень цены или процентное изменение, при котором хотим получить сигнал. При этом справочно приводится текущая цена акции. Нажимаем «Добавить». Управлять уведомлениями можно так же из раздела Настроек в Личном кабинете.

Функционал приложения Тинькофф Инвестиции

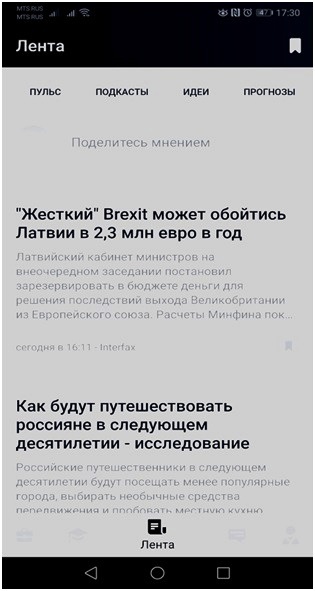

Лента

В этом разделе можно:

- получать новости из выбранных источников

- читать Пульс- своеобразный чат инвесторов и трейдеров, где они делятся и обсуждают свои идеи, да и просто общаются.

- слушать подкасты – это аудиозаписи на определенную тему

- знакомиться с идеями – при этом сразу виден автор идеи, прогнозируемая доходность, срок и дата публикации. Нажав на конкретную публикацию, откроется развернутое описание причин ожидания роста или падения

- прогнозы – сводный прогноз по конкретным бумагам от аналитиков. Выбрав один, откроется окно, где каждый аналитик расписан отдельно с датой, процентным изменением и рекомендацией по бумаге

Рядом с каждой новостью есть флажок, нажав на который можно отправить ее в «прочитать позже» (повторное нажатие удаляет новость из данного раздела). В правом верхнем углу экрана «Лента» есть такая же иконка флажка, где и будут находиться данные новости.

Здесь можно задать вопрос сотруднику поддержки и сразу получить ответ.

Личный кабинет

Попасть в него можно нажав на фигурку человечка в правом нижнем углу. Содержит три вкладки: настройки, профиль и инфо.

Настройки

- уведомления – то самое оповещение о достижении ценой определенного уровня, которое можно настроить в меню самой бумаги.

- способ подтверждения сделок – можно включить/выключить смс-подтверждение операций пополнения счета и сделок с бумагами из базового списка.

- лента – позволяет настроить новостные источники для отображения

- события – в этом пункте можно отключить отображение сделок овернайт. Очень полезная функция. Это нормальная практика, когда брокер берет ваши бумаги на ночь, дает их другому клиенту взаймы, а утром возвращает вам обратно, уплачивая небольшое вознаграждение. Если вы не запретили брокеру пользоваться вашими бумагами, то в ленте событий у вас будет отображаться множество подобных операций. Для вас эти сделки (РЕПО) не будут являться существенными, однако среди них могут попросту «затеряться» ваши покупки.

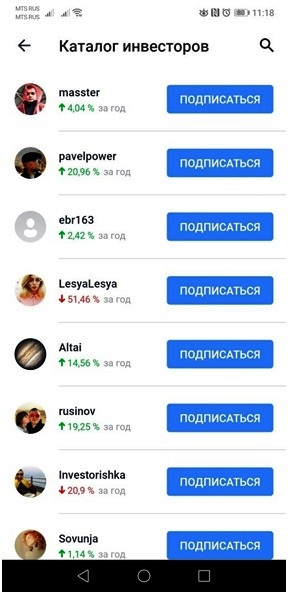

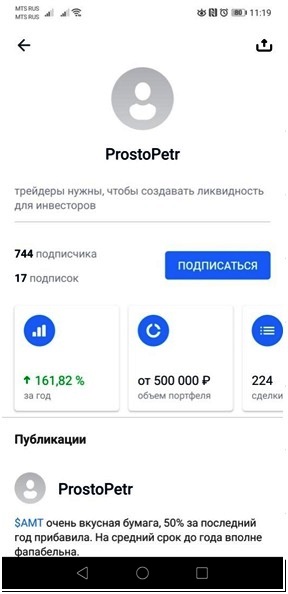

Профиль

В данном разделе нам предлагают заполнить профиль в Пульсе. Необходимо указать псевдоним и сделать профиль публичным, тогда вам будет доступна статистика других инвесторов.

Нажав на кнопку «Найти», вы попадете в каталог инвесторов с указанием их доходности. Выбрав любой понравившийся профиль, можно посмотреть публикации автора, доходность портфеля по месяцам и годам, объем и инструменты, изучить, какие компании куплены, их процентное соотношение по отраслям, по валюте инвестиций, а так же сделки инвестора (что, когда и по какой цене). В общем, это как бы способ «заглянуть в чужой карман».

Забудьте об убытках

Бессрочная акция, проводимая самим брокером, для того, чтобы подтолкнуть вас к первым покупкам. Ведь самое сложное – это решиться что-то купить в первый раз, опасаясь потерять деньги. Тинькофф обещает компенсировать вам убытки по трем приведенным акциям, если в течение 30 дней после вашей покупки они упадут в цене.

То есть, к примеру, покупаете акции Яндекс, держите 30 дней, и если наши депутаты все-таки принимают спорный закон об ограничении иностранного капитала, то акции падают в цене, а брокер компенсирует вам разницу. Если закон не принимают, то акции растут. В любом случае, вы ничего не теряете.

Подарок за друга

Здесь можно получить реферальную ссылку и немного «подзаработать». Если кто-то откроет счет по вашей ссылке, он получит месяц торговли без комиссий, а вы 1000 рублей на вашу карту.

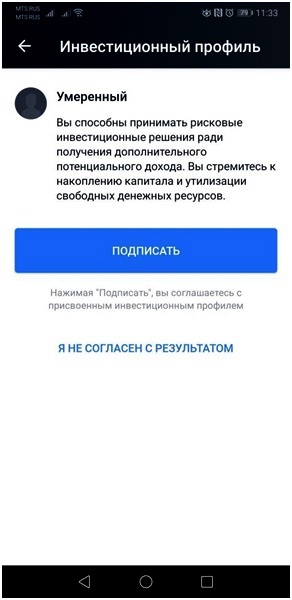

Инвестиционный портфель

Пройдя небольшой опросник, можно получить описание вашего уровня. Именно с учетом данного профиля «Сова-советчица» будет формировать вам портфель бумаг. Для этого результат необходимо подписать по смс. Если вас не устраивает данный уровень риска, есть кнопка «Я не согласен с результатом». И начинаете все с начала. Повторять можно бесконечное число раз.

Тариф и Отчеты

Эти разделы дублируют соответствующие пункты в меню портфеля, которые мы рассматривали в начале обзора.

Расчетные счета

Счета ваших дебетовых карт, которые вы можете использовать для пополнения. Напомним, что карта TinkoffBlack является мультивалютной. Если у вас к ней подключено несколько валют, то здесь они будут отображаться все. Напомним, пополнять брокерский счет можно в рублях, долларах или евро (это не касается ИИС). Нажав на любой из счетов, вас перекинет на основное приложение Тинькофф. Оттуда уже совершайте любые действия.

Помощь – здесь находятся ответы на часто задаваемые вопросы, касающиеся счетов, ИИС, премиум тарифа, обучению инвестициям. Выбрав соответствующий раздел, вас перекинет в браузер. Если же выбрать «Задать свой вопрос», то вас перекинет в чат.

Обратная связь – можно совершить звонок через интернет, по телефону или задать вопрос через форму обратной связи. Ответ придет на ваш e-mail.

О приложении – содержит информацию о версии приложения, политику конфиденциальности, условия пользования и прочие документы.

Как торговать в приложении Тинькофф Инвестиции

Покупка

Весь процесс покупки бумаг очень прост и интуитивно понятен. Находим нужную акцию. Нажимаем «Купить». Выбираем счет списания. Это может быть брокерский счет, счет карты в любой валюте. При этом пересчет произойдет по внутреннему курсу банка.

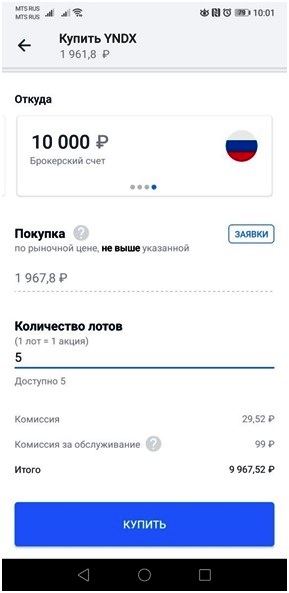

В графе «Покупка» отображается цена акции, отличающаяся от текущей на рынке (на 0,3%). Сделано это потому, что цена на бирже меняется молниеносно. Пока вы вводите количество акций для покупки, цена уже может значительно скорректироваться. Для того, чтобы не отклонять из-за этого сделки, здесь отображается цена с чуть завышенным уровнем. По факту сделка произойдет по рыночной цене, а разница между ценой заявки в приложении и реальной ценой покупки останется у вас на брокерском счете. Кроме того, вы можете выставить свой уровень цены. Тогда сделка произойдет только в том случае, если рыночная цена акции достигнет вашего выставленного уровня.

В графе «Количество лотов к покупке» отображается размер каждого лота (сколько в нем акций). А так же, сколько максимально лотов вам доступно для покупки с учетом средств на выбранном для оплаты счете.

Обратите внимание, что здесь сразу указываются все комиссии, которые будут списаны при покупке.

После покупки, бумаги будут отображаться на главном экране приложения. Там же будет видно изменение стоимости вашего портфеля за весь срок.

Продажа

Продажа бумаг осуществляется по сценарию,аналогичному процессу покупки.

Помните про режим «Т+2», действующий на бирже. По сути, покупки станут вашими только через 2 рабочих дня. А вот при продаже бумаг, пользоваться деньгами можно сразу (что-то купить снова или вывести на карту). Брокер на эти два дня «кредитует» клиентов своими деньгами.

Выплачиваемые дивиденды, купоны и средства от продажи бумаг будут поступать на ваш брокерский счет в валюте выплаты. То есть, если вы владеете еврооблигациями, то купон получите в долларах. Затем средства можно выводить на вашу карту.

Кроме того, при работе с иностранными ценными акциями в Тинькофф можно подписать форму W-8BEN. Она позволяет снизить налог с дивидендов по таким бумагам с 30% до 10%. Отавшиеся 3% придется заплатить самостоятельно.

Преимущества брокера Тинькофф

- Официальный лицензированный брокер – гарантия сохранности и надежности.

- Быстрое оформление – без поездок в офис, очередей и т.п.

- Простота сервиса – легко понять и освоить.

- Хорошая техподдержка у компании – решат любую проблему в любое время.

- Бесплатный ввод и вывод средств.

- Наглядность аналитики.

- Доступ к иностранным ценным бумагам.

Недостатки Тинькофф Инвестиции

- Иногда случатся сбои (по крайней мере, так говорят некоторые клиенты). Сервис постоянно совершенствуется и изменяется в лучшую сторону. Нам не приходилось сталкиваться с какими-либо техническими проблемами.

- Не самые низкие комиссии на рынке.

- Ограниченный набор инструментов. На основном тарифе доступен только базовый список. Однако ввиду неопытности многих инвесторов, вряд ли это можно считать существенным недостатком. Скорее это страховка от повышенного риска.

- Задержка с отображением текущих цен на бумаги.

Vyvody«>

Выводы

Приложение Тинькофф Инвестиции подойдет тем, кто только начинает свой путь на бирже. Оно позволяет, не имея специальных навыков, за 5-10 минут оценить компанию и принять решение о покупке. А инвестиции на долгий срок позволяют свести комиссии к минимуму.

Как открыть брокерский счет Тинькофф Инвестиции: инструкция и подробный обзор тарифов в 2020 году, честные отзывы вложивших клиентов

Тинькофф Инвестиции – популярный сервис (брокер) для покупки акции, облигаций и других биржевых инструментов. Он выступает в роли профессионального посредника, позволяя обычным людям заключать сделки на российских, американских и британских биржах.

О том, что Тинькофф Инвестиции собой представляют, как открыть счет, кому это нужно и на чем можно зарабатывать, мы подробно расскажем в этой статье.

Тинькофф Инвестиции: краткий обзор сервиса

Что это такое и чем примечателен сервис Инвестиции от Тинькофф?

О брокере: краткая история и награды

Сервис Тинькофф Инвестиции был запущен банком Tinkoff и компанией БКС-Брокер в октябре 2016 года. В марте 2018-го банк получил депозитарную и брокерскую лицензии, а в мае инвестиционная платформа была перезапущена на его базе. С тех пор клиентам в режиме онлайн доступны операции с облигациями, акциями и ИИС.

Как работают Тинькофф Инвестиции?

До недавнего времени инвестирование средств в ценные бумаги было доступно ограниченному кругу лиц со специальным финансовым образованием. Клиенту приходилось приезжать в офис брокера, самостоятельно изучать условия договора и разбираться в тонкостях работы терминалов и биржи. Теперь же достаточно удаленно открыть брокерский счет в Тинькофф Инвестициях, выбрать понравившуюся ценную бумагу и оплатить ее картой.

Клиентам сервиса доступны инвестиции в валюту и примерно тысячу ценных бумаг.

- Понятные условия:

- Открытие счета на бирже 0 Р. Обслуживание от 0 Р в месяц. Единая комиссия за все сделки.

- Сбережения могут зарабатывать больше чем просто ставка на депозит.

- Мобильное приложение на iOS и Android

- Инвестируйте в целую отрасль или даже страну. Покупайте акции, облигации, валюту, ETF.

- Мгновенный вывод и покупка с карты. Без комиссии в любое время. Даже в валюте.

- Подключайтесь!

Что стоит знать начинающему инвестору Тинькофф?

Перед началом торгов следует обратить внимание на ряд нюансов.

- До подписания договора клиент не может совершать сделки. Полноценно пользоваться сервисом можно только спустя пару дней после решения всех юридических вопросов с курьером. О присвоении полноценного статуса Инвестора поступит смс.

- Совершать торги можно через мобильное приложение или веб-терминал. Для этого не нужно специфического программного обеспечения и регистрации ключей доступа. Подтверждение операций осуществляется при помощи смс-кодов.

- Акции и облигации проходят фильтрацию. Бумаги с высоким риском снижения цены в торгах не участвуют.

- В Тинькофф Инвестициях приобретать можно акции как российских, так и иностранных компаний. Для проведения операций в долларах выгоднее всего оформить валютную карту Тинькофф Блэк – это позволит сэкономить на конвертации. При манипуляциях с брокерского счета акциями США следует подписать форму w8, в противном случае от суммы дивидендов вместо 13% будет удерживаться 30%.

Преимущества Тинькофф Инвестиции

Отличительными особенностями инвестиционного сервиса от Tinkoff являются:

- отсутствие бумажных проволочек;

- надежность ценных бумаг;

- простота проведения сделок;

- отсутствие рисков колебаний цен;

- гарантии компании;

- доведение полной информации до клиента.

Какие услуги предлагает Тинькофф брокер?

Брокерский счет

Преимущества и особенности ведения брокерского счета

Согласно действующему законодательству оплачивать ценные бумаги можно исключительно с брокерского счета. Однако держать деньги на нем вовсе не обязательно – можно производить оплату с любой дебетовой карты Tinkoff или другого банка. В таком случае брокер самостоятельно переведет деньги на брокерский счет и спишет нужную сумму уже с него.

Также наличие брокерского счета позволяет:

- получать деньги от продажи ценных бумаг, купоны и дивиденды в рублях и долларах;

- платить налоги с полученной прибыли.

Способов пополнения такого счета два:

- приобретение валюты на бирже;

- перевод средств банковской карты (с дебетовой от Тинькофф – без ограничений, с карты другого банка – только в рублях и не более 600 тысяч).

Вывести деньги можно на любую дебетовую карту Тинькофф Банка. Комиссия при этом также взиматься не будет.

Индивидуальный инвестиционный счет — ИИС

Одним из отличий ИИС от брокерского счета является возможность выбора типа налогового вычета.

- Налоговый вычет типа «А». Представляет собой ежегодный возврат 13% от суммы, внесенной на ИИС. Максимальная сумма вычета – 52 тысячи рублей в год. Для получения вычета необходимо наличие официального дохода, облагаемого НДФЛ, так как вернуть можно только уже уплаченный государству налог.

- Налоговый вычет типа «Б». Позволяет экономить на налоге и не отдавать государству 13% дохода от инвестиций. Оформить такой вычет можно только единожды, при закрытии ИИС.

Кроме того есть ряд и других отличительных черт ИИС.

- Подходит для инвестиций на 3 года и более. Пока счет открыт, можно продавать ценные бумаги, на вырученные деньги покупать активы или просто оставлять средства на счету. При снятии денег раньше срока счет необходимо закрыть. Использовать налоговые вычеты будет нельзя, а уже полученные вычеты придется вернуть.

- Только в рублях. Пополнять счет в валюте нельзя. Но можно приобретать валюту на бирже и уже ей оплачивать иностранные бумаги.

- Не более 1 миллиона рублей в год – именно такую сумму можно внести на счет в течение календарного года. Лимит обновляется 1 января каждого года. Для инвестирования более крупных сумм рекомендуется в дополнение к ИИС открыть брокерский счет и все, что свыше 1 миллиона, инвестировать через него.

- Не более одного ИИС. Если такой счет уже есть у другого брокера, открыть ИИС в Тинькофф Инвестициях будет нельзя.

ИСЖ – инвестиционное страхование жизни

Инвестиционное страхование жизни продается клиентам в виде полисов со сроком действия в 3-5 лет. Отличительных черт у ИСЖ несколько.

- Страхование жизни. Если во время действия полиса застрахованный умрет, его наследники получат полную страховую сумму. А если смерть наступит в результате несчастного случая – страховая сумма будет увеличена вдвое.

- Защита капитала. Если биржевой индекс упадет, застрахованный все равно получит 100% вложенной им суммы.

- Возможность заработка на фондовом рынке. Часть вложенной суммы инвестируется в биржевой индекс – если он за время действия полиса вырастет, застрахованный получит доход.

Доход зависит не только от роста индекса, но и от курса валют и коэффициента участия.

Коэффициент участия — это число, указывающее, какую долю от роста индекса человек получит.

Доходность = Рост индекса x Коэффициент участия

У каждого полиса коэффициент участия свой.

Кроме того, в ИСЖ вкладываются рубли, но для инвестирования в индекс средства переводятся в валюту. А значит, если за эти три года курс вырастет, это положительно скажется и на доходе владельца полиса.

Таким образом, доход по ИСЖ рассчитывается по общей формуле:

Страховая сумма + (Страховая сумма x Рост индекса) х (Коэффициент участия х Разница в курсе валют)

В течение всего срока действия полиса коэффициент участия остается неизменным, однако на новые полисы его значение может периодически меняться – в зависимости от того, какие условия предложила страховая компания.

Тинькофф инвестиции Премиум — кому и зачем стоит переходить?

Причин перейти на тариф Премиум несколько.

- Персональный менеджер. Получить консультацию можно в любое время суток и день недели, написав в чат мобильного приложения Инвестиций.

- Понятная аналитика. После подключения тарифа станут доступны аналитика и обзоры рынка в разделе «Лента». Также у персонального менеджера можно заказать аналитику конкретной интересующей компании.

- Больше ценных бумаг. При получении статуса квалифицированного инвестора можно совершать сделки с ценными бумагами, которые не торгуются на Московской и Санкт-Петербургской биржах, а также с внебиржевыми бумагами: евробондами российских и зарубежных компаний, структурными нотами и так далее.

- Подписка на Ведомости. Материалы Ведомостей бесплатно и без рекламы отображаются в Ленте приложения Инвестиций.

- Tinkoff Black Metal в подарок. Карта предоставляется совершенно бесплатно и становятся доступны такие услуги, как круглосуточный консьерж-сервис в приложении Prime, страховка в путешествиях для всей семьи до $100 000 и доступ в бизнес-залы Lounge Key.

- Участие в IPO. При наличии статуса квалифицированного инвестора можно покупать акции при первом публичном размещении на бирже, когда большинство инвесторов еще не может вложиться в них.

Обслуживание тарифа оценивается по следующему принципу:

- если в прошлом расчетном периоде на брокерском счете было больше 3 миллионов рублей – бесплатно;

- если от 1 до 3 миллионов рублей – 990 рублей в месяц;

- во всех остальных случаях – 3 тысячи рублей в месяц.

Плата за обслуживание списывается авансом в день подключения тарифа и независимо от наличия сделок в текущем расчетном периоде. Еще одной особенностью Инвестиций Премиум является единая комиссия – она списывается не за каждую отдельную операцию, а за сделку целиком.

Чтобы стать клиентом Инвестиций Премиум, нужно открыть обычный брокерский счет в Тинькофф Инвестиции и сообщить в чат поддержки о желании перейти на премиум-тариф. После этого оператор составит заявку, и после ее проверки можно будет самостоятельно подключить тариф в личном кабинете на странице смены тарифа или в мобильном приложении в разделе «Профиль» → «Тариф».

Веб-терминал

Терминал в Тинькофф Инвестициях – это бесплатный сервис, позволяющий вести торги с компьютера в любой операционной системе, а не в мобильном приложении. Дополнительно устанавливать или регистрировать его у брокера не нужно – находится он в личном кабинете инвестора на сайте Тинькофф.

Состоит терминал из тринадцати виджетов – блоков, отображающих конкретную информацию. Это позволяет инвестору в одном окне видеть сразу все нужные данные: список бумаг, биржевой стакан, графики и другие инструменты. В приложении для этого нужно переключаться между вкладками, а в веб-терминале можно настроить нужные виджеты в одном месте.

Развернуть терминал можно на шести вкладках браузера, поэтому места хватит для всего инвестиционного портфеля.

Продукты брокера

Держателям брокерского счета в Тинькофф предлагается самостоятельно торговать через интерактивный терминал/мобильное приложение или воспользоваться услугами аналитического сопровождения. На уровнях Инвестор и Трейдер подбором оптимального портфеля занимается робот-советник, а на уровне Премиум эту функцию выполняют личные консультанты и аналитики компании.

Структурные продукты

Структурные продукты – расширенный список инвестиций, содержащий большое количество ПИФов (Паевых Инвестиционных Фондов) и ETF (готовых наборов ценных бумаг). Доступ к нему предоставляется только клиентам на премиальном тарифе.

Брокерское направление Tinkoff позволяет участвовать в IPO (первых публичных торгах) только квалифицированным участникам с премиальным тарифом.

Прочие предложения

В мобильном приложении регулярно публикуются идеи от значимых финансовых экспертов, оперативно обновляется дивидендный календарь и публикуются актуальные рыночные новости.

Что такое портфель инвестиций?

Инвестиционный портфель — это совокупность ценных бумаг и других активов, собранных вместе для достижения определенных целей.

Начинающие пользователи сервиса могут пройти небольшой опросник и получить описание собственного уровня – именно с учетом данного профиля «Совой-советчицей» и сформируется портфель бумаг, после чего его нужно будет подписать при помощи смс. Если полученный уровень риска не устроит, можно нажать на кнопку «Я не согласен с результатом» и повторить процедуру – делать это можно до тех пор, пока итог не устроит.

Как заработать в Тинькофф Инвестиции физическим лицам и не потерять деньги?

На чем и как можно заработать: что необходимо помнить перед совершением сделки?

Основной тезис звучит так: все ценные бумаги разные и одинаково эффективны быть не могут. Облигации приносят, как правило, небольшой, но стабильный доход. На акциях можно заработать больше, зато есть риск потери средств. То же самое касается и валюты.

На курсы акций и валют влияет множество факторов – и экономическая обстановка, и политические события. В связи с этим не будет лишним прислушиваться к советам и прогнозам аналитиков – на страницах сервиса Тинькофф многие значимые финансисты дают начинающим инвесторам ценные советы.

Как получить дивиденды на акции?

Чтобы получить дивиденды нужно купить акции, по которым их платят, и продержать до даты закрытия реестра.

Дивиденды выплачиваются не по всем акциям и не всегда, а их размер может разниться в зависимости от типа ценных бумаг. Обладатели привилегированных акций могут рассчитывать на первоочередное получение выплат и зачастую в большем размере, но права голоса на собраниях акционеров у них нет. В то же время владельцы обычных акций имеют право голоса, но и дивиденды получают в меньшем размере.

Для выплаты дивидендов компания должна получить чистую прибыль, чтобы потом ее распределить среди акционеров. О распределении и размере выплат решение принимается руководством компании и акционерами. После принятия решения компания выпускает пресс-релиз с указанием суммы и даты закрытия реестра.

Чтобы получить дивиденды с акций, нужно держать эти акции в день закрытия реестра – причем достаточно даже одного дня.

В экс-дивидендную дату (когда режим Т+2 не позволяет попасть в реестр акционеров), акции обычно дешевеют на размер выплаты дивидендов. В связи с этим продавать акции сразу бессмысленно – заработать на этом не получится, поэтому лучше подождать, когда котировки снова вырастут.

Посмотреть последнюю дату, когда можно купить бумагу, чтобы получить по ней выплаты, можно в каталоге Инвестиций – в карточке акции на вкладке Дивиденды.

Как происходит выплата дивидендов

Дивиденды по акциям российских компаний обычно поступают на счет инвестора в течение 8 дней с момента закрытия реестра, но иногда этот срок может быть увеличен до 25 рабочих дней.

Для зачисления дивидендов по акциям иностранных компаний требуется от 15 рабочих дней до нескольких месяцев, так как в процессе задействовано больше участников, чем в случае с дивидендами по российским акциям.

Дивиденды по акциям приходят на мультивалютный брокерский счет или ИИС в инвестора в той валюте, в которой торгуется акция. При этом некоторые компании, акции которых торгуются на Московской бирже, выплачивают дивиденды в долларах.

Тарифы и комиссии Тинькофф Инвестиции

Условия обслуживания и тарифы: сравнительная таблица

| Инвестор | Трейдер | Премиум |

|---|---|---|

| Комиссия за сделки | 0,3% | 0,05% базовая комиссия |

0 Р, если есть Премиальная карта Тинькофф

0 Р, если оборот за прошлый расчетный период превысил

5 млн Р

0 Р для портфелей

от 2 млн Р

990 Р для портфелей от 1 до 3 млн Р

- Понятные условия:

- Открытие счета на бирже 0 Р. Обслуживание от 0 Р в месяц. Единая комиссия за все сделки.

- Сбережения могут зарабатывать больше чем просто ставка на депозит.

- Мобильное приложение на iOS и Android

- Инвестируйте в целую отрасль или даже страну. Покупайте акции, облигации, валюту, ETF.

- Мгновенный вывод и покупка с карты. Без комиссии в любое время. Даже в валюте.

- Подключайтесь!

Разбор тарифов брокера Тинькофф

Инвестор

Комиссия сервиса Тинькофф Инвестиции на тарифе Инвестор составляет:

- 0,3% за покупку или продажу валюты, российских и иностранных акций, облигаций и ETF;

- 0% за покупку или продажу паев Тинькофф Капитал.

Все остальное предоставляется совершенно бесплатно, в том числе: открытие брокерского счета, обслуживание торгового и депозитарного счетов, торговый терминал, мобильное приложение, биржевой стакан заявок и мгновенный круглосуточный вывод денег.

Трейдер

Плата за обслуживание на данном тарифе составляет 290 рублей в месяц. При этом плата не взимается:

- с держателей любой премиальной карты Тинькофф;

- если оборот по сделкам за прошлый расчетный период был свыше 5 миллионов рублей;

- на брокерском счете находится больше 2 миллионов рублей (скидка начинает действовать со второго месяца);

- в месяцы простоя (когда нет торгов).

Размер комиссии за сделку рассчитывается следующим образом:

- 0,05% за покупку или продажу валюты, российских и иностранных акций, облигаций и ETF;

- 0,025% до закрытия биржи и после того, как ваш оборот по сделкам с ценными бумагами с начала дня достиг 200 000 рублей;

- 0% за покупку или продажу паев Тинькофф Капитал.

Остальные услуги, как и на тарифе Инвестор, предоставляются бесплатно.

Премиум

Базовая комиссия на данном тарифе составляет 0,025% от сделки. Для сделок с внебиржевыми иностранными ценными бумагами установлена комиссия в размере 0,25% – 4%.

- бесплатно для портфелей от 3 миллионов рублей;

- 990 рублей для портфелей от 1 до 3 миллионов рублей;

- 3 000 рублей во всех остальных случаях.

Премиальный тариф подходит для инвесторов, планирующих вкладывать крупные суммы. В стоимость обслуживания счета помимо стандартных услуг входят:

- круглосуточная поддержка персонального менеджера;

- сопровождение при получении статуса квалифицированного инвестора;

- аналитика по запросу;

- определение инвестиционного профиля.

Тинькофф Инвестиции: какой тариф выбрать?

Новые брокерские счета по умолчанию открываются на тарифе Инвестор.

Больше всего данный тариф подходит инвесторам, планирующим совершать сделки на сумму до 116 тысяч рублей в месяц. Например, при инвестициях в 30 тысяч рублей комиссия за сделку составит 90 рублей. На тарифе Трейдер за эту же сделку пришлось бы заплатить 305 рублей.

Зато если инвестировать 150 тысяч рублей, комиссия за сделку при тарифе Трейдер составит максимум 365 рублей (0,05% комиссия + плата за обслуживание 290 рублей), а при тарифе Инвестор – 450 рублей.

Для крупных инвестиций больше подойдет премиальный тариф.

Как сменить тариф?

Поменять тариф можно:

- на официальном сайте банка на странице смены тарифа;

- в мобильном приложении Инвестиций в разделе «Профиль» → «Тариф».

Действовать выбранный тариф начнет в течение пары минут. Менять тариф можно несколько раз в месяц, но каждый раз после смены будет начинать новый расчетный период, а после первой сделки будет списываться полная месячная плата за обслуживание.

Проверить действующий тариф можно в ЛК на сайте банка в разделе «О счете» и мобильном приложении Инвестиций в разделе «Профиль» → «Тариф».

Как начать инвестировать с помощью Тинькофф: пошаговая инструкция

Как заключить договор и открыть брокерский счет в Тинькофф Инвестиции?

Как стать участником Тинькофф Инвестиции?

Согласно действующему законодательству напрямую торговать на бирже обычный человек не вправе, для этого ему нужен профессиональный посредник – брокер.

Брокерский счет – счет, открытый у брокера, и необходимый, чтобы отдавать брокеру поручения и оплачивать покупку бумаг.

Открыть счет в Тинькофф может любой совершеннолетний гражданин РФ, который платит налоги в России и наделен статусом налогового резидента РФ. Постоянная регистрация не является обязательным условием, но нужно находиться на территории РФ не менее 183 дней в году.

- Понятные условия:

- Открытие счета на бирже 0 Р. Обслуживание от 0 Р в месяц. Единая комиссия за все сделки.

- Сбережения могут зарабатывать больше чем просто ставка на депозит.

- Мобильное приложение на iOS и Android

- Инвестируйте в целую отрасль или даже страну. Покупайте акции, облигации, валюту, ETF.

- Мгновенный вывод и покупка с карты. Без комиссии в любое время. Даже в валюте.

- Подключайтесь!

Открытие брокерского счета Тинькофф Инвестиции: пошаговая инструкция

При наличии дебетовой карты от Tinkoff процесс открытия брокерского счета представляет собой заполнение и подписание анкеты-заявки при помощи смс. Никаких документов при этом предоставлять компании не нужно. В течение двух рабочих дней счет будет открыт – уведомление об этом придет клиенту в сообщении на телефон и электронную почту.

Если карты нет, нужно будет:

- заполнить онлайн-заявку на официальном сайте https://www.tinkoff.ru/invest/;

- выбрать время и место встречи со специалистом банка;

- подписать привезенные документы и забрать карту Тинькофф Блэк.

На встрече с представителем понадобится оригинал российского паспорта.

Как закрыть счет?

Так как обслуживание счета бесплатное, закрывать его необязательно – можно просто им не пользоваться.

Если же все же нужно закрыть счет, следует убедиться, что на нем не осталось денег и активов, все сделки должны быть завершены. После этого нужно позвонить на горячую линию по номеру 8 (800) 755-27-56 или написать в чат технической поддержки в мобильном приложении или на сайте.

Личный кабинет инвестора и работа с брокером

Как зарегистрироваться в личном кабинете Тинькофф?

Чтобы зарегистрироваться в Тинькофф Инвестициях, необходимо перейти по адресу https://www.tinkoff.ru/invest/, после чего нажать на кнопку «Открыть брокерский счет» или прокрутить страницу вниз и заполнить форму под названием «Открытие брокерского счета (шаг 1 из 3)», следуя подсказкам системы.

Также можно нажать на кнопку «Войти» в правом верхнем углу экрана и в открывшейся форме ввести свои данные – номер карты или договора.

Тинькофф Инвестиции — официальный сайт и вход в личный кабинет

Чтобы войти в личный кабинет Тинькофф, нужно:

- перейти на официальный сайт компании в раздел «Инвестиции» по адресу https://www.tinkoff.ru/invest/;

- нажать на кнопку «Войти» в правом верхнем углу;

- ввести указанный при регистрации номер телефона и нажать кнопку «Войти»;

- подтвердить вход кодом из смс-сообщения.

Чем хорош личный кабинет: основные преимущества

По сути, личный кабинет инвестора – это его персональный офис, позволяющий участвовать в торгах, не выходя из дома. К главным преимуществам наличия ЛК Инвестиций можно отнести доступность основных и дополнительных сервисов и функций, а также интуитивно понятный интерфейс – разобраться в нем даже новичку будет совершенно несложно.

После регистрации в Тинькофф Инвестициях можно не только участвовать в торгах, но и:

- оформлять кредиты;

- открывать вклады;

- приобретать страховки.

Демо-счет

На текущий момент в Тинькофф Инвестициях демо-счета нет.

Как использовать робота-советника?

Робосоветник (робоэдвайзор) – робот, который подбирает клиентам Тинькофф подходящие акции и облигации, а также помогает распределить инвестиции между отраслями и компаниями.

Пользоваться роботом может любой клиент Тинькофф Банка совершенно бесплатно. Для этого нужно лишь заполнить анкету для определения инвестпрофиля в приложении Тинькофф Инвестиций по адресу раздел «Еще» → вкладка «Профиль» → «Инвестиционный профиль».

Пользоваться робоэдвайзором можно как на официальном сайте банка, так и в приложении – для этого нужно перейти во вкладку «Что купить» и кликнуть по кнопке «Собрать портфель».

Робот формирует портфель ценных бумаг, ориентируясь на данные конкретного инвестора, а именно:

- инвестпрофиль клиента;

- желаемую валюту (ценные бумаги российских компаний можно приобрести только за рубли, а зарубежных – за доллары);

- сумму вложений (возможны инвестиции в пределах 1 тысячи — 1 миллиона рублей и 50 — 20 тысяч долларов);

- заданные критерии подбора (при условии сбора портфеля на сумму от 30 тысяч рублей или 600 долларов).

Цена бумаг постоянно меняется, поэтому стоимость портфеля может отличаться от заданного лимита. Перед покупкой система покажет итоговую сумму, которая спишется с брокерского счета. Покупка каждой акции будет оформлена в виде отдельной сделки, и за нее будет списана соответствующая комиссия.

Особенности реферальной системы

На сегодняшний день в Тинькофф действует акция под названием «Приведи друзей: Инвестиции» – за каждого приведенного по ссылке друга (и выполнившего целевое действие) компания дарит акцию стоимостью до 20 тысяч рублей. Клиентам, у которых брокерского счета нет, будет начислена 1 тысяча рублей на счет РК, а друг получит месяц торговли без комиссий.

Найти реферальную ссылку можно в приложении: «Еще» → «Профиль» → «Бонусы и акции».

Что можно купить в Тинькофф Инвестиции?

Какие бумаги можно покупать у брокера?

В Тинькофф Инвестициях можно купить:

- валюту — евро, доллары (американские и гонконгские), фунты, йену, юани и лиры;

- акции и облигации российских компаний (на Московской бирже);

- еврооблигации российских компаний (на Московской и Санкт-Петербургской биржах);

- акции иностранных компаний с бирж NYSE, NASDAQ и LSE (на Санкт-Петербургской бирже).

Полный список ценных бумаг, которые можно приобрести, располагается на официальном сайте компании в разделе «Каталог». При желании можно отсортировать бумаги по отрасли, валюте и доходности.

Есть ли фьючерсы и опционы в Тинькофф Инвестициях?

На сегодняшний день брокер не поддерживает торговлю фьючерсами и опционами. Ни нефть, ни драгоценные металлы, ни другие физические активы в Тинькофф приобрести нельзя. Исключение составляет лишь золото – его можно приобрести в составе отдельного ETF.

Инструменты для торговли в Тинькофф Инвестициях

Лимитные заявки в сервисе Тинькофф Инвестиции

Лимитная заявка – это указание брокеру купить или продать бумагу/валюту по заданной цене. Заявка без ограничения стоимости называется рыночной.

Работает лимитная заявка следующим образом.

- Инвестор выбирает бумагу и желаемую стоимость в пределах предложений в биржевом стакане.

- Оставлять заявки можно на целые биржевые лоты, а значит с их помощью покупать или продавать валюту можно только на суммы, кратные 1000. Если нужна меньшая сумма, можно приобрести валюту по текущему курсу.

- По каждой бумаге или валюте можно открыть несколько заявок: как на покупку, так и на продажу.

- Срок действия заявки – 1 день, до закрытия биржи. Если за это время не было указанной цены, заявка аннулируется.

- Оставить заявку можно в дни, когда торгуется желаемый актив. По валюте, ETF, акциям и облигациям российских компаний – с 10:00 до 18:39 по московскому времени. По акциям иностранных компаний – с 10:00 до 01:44 следующего дня.

Что такое стоп-лосс и как его использовать?

Тейк-профит и стоп-лосс – это приказы брокеру продать или купить бумаги или валюту инвестора после того, как стоимость актива достигнет заданной цены. При этом выставится заявка по цене, указанной в приказе.

Тейк-профит позволяет зафиксировать прибыль – закрыть позицию, когда ее цена меняется в пользу инвестора. Стоп-лосс же нужен, когда цена актива начинает падать, и нужно остановить убытки.

В мобильном приложении и ЛК Инвестиций в результате срабатывания одного из вышеописанных приказов всегда выставляются лимитные заявки.

Если стоимость актива резко изменится, выставленная заявка может не исполниться – в конце торговой сессии она отменится в автоматически. В таком случае инвестор может отдать новый приказ, так как старый будет уже исполнен.

Например, если вы приобрели акции по 200 рублей за каждую и хотите их продать по 300 рублей, вам нужно выставить тейк-профит на уровне 300 рублей. Если же цена пойдет вниз, а потерять с каждой акции вы готовы не более 50 рублей, следует выставить стоп-лосс по 150 рублей – как только на бирже будет заключена сделка по 150 рублей и ниже, брокер выставит заявку на продажу по указанной цене.

В то же время для позиции шорт стоп-лосс ставится выше текущей цены, а для тейк-профит – ниже.

Чтобы отдать стоп-приказ в мобильном приложении, необходимо:

- выбрать ценную бумагу или валюту в портфеле инвестора и на экране инструмента нажать кнопку Stop Loss или Take Profit;

- указать цену, при которой должен сработать приказ;

- указать количество желаемых лотов.

По каждой бумаге или валюте можно выставить несколько тейк-профитов или стоп-лоссов, причем каждый из них будет действовать до тех пор, пока не сработает или не будет отменен самим инвестором.

Чтобы выставить стоп-лосс с рыночной заявкой или ограничить время действия приказа, следует воспользоваться торговым терминалом Тинькофф Инвестиций.

Что такое маржинальная торговля в Тинькофф Инвестициях?

Торговля с плечом: комиссии и возможности