Расчет чистых активов предприятия: формула

В условиях самостоятельности субъектов хозяйствования большое значение играет оценка финансового состояния и инвестиционной привлекательности предприятия. Для этой цели в рамках экономического анализа было выработано множество критериев, но особое место среди них отводится показателю чистых активов. Как его правильно осуществлять, вы узнаете из данной статьи.

Определение

В мировой практике чистые активы используется уже много лет, а в российской появились сравнительно недавно. В 1995 году данный показатель был введен в ГК РФ как нормативный, который отображает порядок формирования и изменения уставного капитала. Хотя прошло уже 20 лет, но на сегодняшний день в экономической литературе нет четкого подхода к расчету его величины. Но этот показатель фигурирует в бухгалтерской отчетности в форме № 3 «Об изменениях капитала».

Чистые активы предприятия (ЧА) – это разница между скорректированной суммой ресурсов организации и ее обязательств. Другими словами, это стоимость компании без долгов. Порядок расчета чистых активов утвержден в приказе Минфина № 10-н. Он действует для предприятий всех форм собственности. Расчет чистых активов кредитные организации осуществляют по соответствующей инструкции ЦБ. Оценка стоимости осуществляется один раз в квартал, а также в конце года. Эта цифра отображается в бухгалтерской отчетности.

Если по окончании второго и любого последующего года стоимость ЧА меньше уставного капитала (УК), то организации нужно объявить об уменьшении УК и зарегистрировать эту операцию в установленном порядке. Если после изменений размер капитала меньше установленной законодательством нормы, то такое предприятие подлежит ликвидации.

Расчет чистых активов: формула

Для определения величины ЧА используются следующие статьи баланса:

- Внеоборотные активы — первый раздел баланса, который включает в себя НМА, ОС, НЗП, вложения в ценности, долгосрочные финансовые инвестиции и другие ресурсы.

- Оборотные активы — второй раздел баланса, который включает запасы, НДС по купленным материалам, ДЗ, финансовые вложения на краткосрочный период, денежные средства и другие ресурсы. В стоимость ОА не входят фактические затраты на выкуп акций организации АО с целью последующей их перепродажи или аннулирования, а также задолженность учредителей по вкладам в уставной капитал.

- Долгосрочные обязательства по полученным займам и кредитам.

- Краткосрочная задолженность.

- Обязательства по банковским кредитам.

- Задолженность акционерам по выплате дивидендов.

- Резерв будущих расходов.

- Другие краткосрочные обязательства.

- ЧА = Активы — Пассивы

Так осуществляется расчет чистых активов. Формула, представленная выше, используется для вычисления данного показателя на предприятиях всех форм собственности, кроме организаций, которые осуществляют страховую и банковскую деятельность.

Другие методы

В других нормативных актах описаны иные схемы расчета ЧА. Например, в «Методических рекомендациях» указано, что в сумму активов не должна входить такая строка баланса, как «НДС по купленным материалам». Дело в том, что в гл. 21 НК РФ эта сумма может быть уменьшена плательщиком налога только при соблюдении большого количества условий. В этом же документе сказано, что в пассивы, участвующие в расчете ЧА, не должна входить строка «Резервы будущих затрат». Но по заключению большинства экономистов, данная статья больше относится к собственным средствам, чем к обязательствам организации.

Пример

Разобравшись с теорией, переходим к практике. В примере мы рассмотрим расчет чистых активов ООО. Данная формула и порядок используются для предприятий всех форм собственности.

Строки баланса ООО «Продзапасы» на 01.10.2015, которые учитываются в расчетах:

| Актив | Сумма, т. руб. | Пассив | Сумма, т. руб. |

| ВНА | Капитал и резервы | ||

| Остаточная стоимость ОС | 2300 | УК | 200 |

| Капвложения в НЗП | 1600 | Долгосрочные займы | 1000 |

| Долгосрочные финансовые инвестиции | 700 | Краткосрочные обязательства | |

| ОА | Кредиты | 400 | |

| Запасы | 200 | Долг перед бюджетом | 1000 |

| ДЗ | 750 | Другие краткосрочные обязательства | 900 |

| Денежные средства | 1200 | ||

| Итого | 6750 | Итого | 3500 |

Итого ЧА на 01.10.2015: 6750 – 3500 = 3250 т. руб.

Стоимость чистых активов, расчет которых осуществляется для анализа финансовой деятельности организации и перед начислением дивидендов, в идеале должна быть положительной и превышать размер УК. Рост показателя свидетельствует об увеличении прибыли. Но возможна и обратная ситуация. Чаще всего в первый год деятельности предприятия величина ЧА может быть меньше УК. Но при нормальной работе организации в дальнейшем ситуация должна улучшиться.

Реестр

Сведения о стоимости чистых активов с 2013 года предоставляются в Единый федеральный реестр (ЕФРСЮЛ). В него обязательно нужно вносить такую информацию:

- создание юрлица (даже путем реорганизации);

- решение федерального органа об исключении организации из ЕГРЮЛ;

- расчет чистых активов предприятия;

- ликвидация, банкротство юридического лица;

- изменение величины УК;

- изменение адреса регистрации.

Таким образом, информация о стоимости ЧА является общедоступной.

Изменение величины уставного капитала

Хотя в законодательстве прописано, что если по результатам второго и последующих периодов стоимость ЧА выше УК, то эти показатели необходимо выровнять, при этом уменьшать уставной фонд не обязательно. Можно увеличить ЧА за счет вкладов участников. Но такая обязанность должна быть непременно предусмотрена в уставе. Если она отсутствует, то необходимо сначала внести изменения в документ, а уже только потом изменять УК.

Увеличение ЧА

С 2011 года при налогообложении прибыли не учитывается все имущество, которое было передано организации с целью увеличения ЧА, формирования добавочного капитала.

Раннее такой возможности не было. Теперь можно увеличивать ЧА без последствий в НУ. В БУ стоимость имущества, полученного в качестве вклада, доходом не является.

Вклад в ОС ООО отражается по ДТ счета учета соответствующего НМА и КР счета 83 «Добавочный капитал». Другими словами, если организация получила в качестве вклада сырье или товары, то эта операция отразится следующей записью: ДТ 10 (41) КР 83. А если в качестве вклада поступили денежные средства, то: ДТ 51, КР 83.

Уменьшение УК

Если увеличить ЧА не получится, то тогда придется уменьшать УК. При этом нужно соблюдать такие государственные требования:

- уведомить о принятии решения уменьшить УК орган госрегистрации в течение трех рабочих дней;

- последующие два месяца публиковать в СМИ информацию об изменении размера капитала.

В тексте обязательно указать следующие данные:

- полное и сокращенное название организации, данные о месте нахождения объекта;

- размер УК и величина, на которую он будет корректироваться;

- условия уменьшения капитала;

- описание порядка подачи заявлений кредиторами с требованиями, дополнительные адреса организации, способы связи с руководством (номера факсов, телефонов, email и другие данные).

Обработка информации

Расчет чистых активов организации показывает только абсолютную величину. Далее ее необходимо проанализировать в следующих направлениях:

- динамика изменения: необходимо сравнить величину ЧА на начало и конец года, а затем выявить причины изменения;

- оценка реальности корректировки: очень часто изменение объема данного показателя на конец года оказывается несущественным по сравнению с общим ростом активов;

- соотношение ЧА и УК: это позволяет определить близость предприятия к банкротству(такая ситуация может возникнуть, если чистые активы меньше или равны размеру капитала организации).

- эффективность использования: необходимо просчитать и проанализировать динамику изменения показателей рентабельности и оборачиваемости ЧА.

Рассмотрим часть этих показателей на практике. Для начала необходимо провести расчет чистых активов. Пример:

| Показатель | Тыс. руб. | ||

| 01.01.2015 | 01.10.2015 | Отклонение, +/- | |

| I. АКТИВЫ | |||

| 1. НМА | 57 | 53 | -4 |

| 2. ОС | 58300 | 41600 | -16700 |

| 3. НЗП | 6470 | 5800 | -670 |

| 4. Вложения в материальные ценности | |||

| 5. Финансовые вложения | 50300 | 14400 | -35900 |

| 6. Прочие НМА, в т.ч. величина отложенных налоговых активов | |||

| 7. Запасы | 12400 | 4500 | -7900 |

| 8. НДС по купленным ценностям | 400 | -400 | |

| 9. ДЗ (за вычетом долга учредителей по взносам в УК | 8800 | 6300 | -2500 |

| 10. Денежные средства | 60 | 10 | -50 |

| 11. Другие оборотные активы | |||

| 12. Итого активы | 136787 | 72663 | -64124 |

| II. ПАССИВЫ | |||

| 13. Долгосрочные обязательства | 18000 | -18000 | |

| 14. Прочие долгосрочные обязательства, | 2000 | 2000 | |

| 15. Краткосрочные займы и кредиты | 22000 | 3200 | -18800 |

| 16. КЗ | 17400 | 11600 | -5800 |

| 17. Задолженность учредителям по выплате дивидендов | |||

| 18. Резервы будущих расходов | |||

| 19. Прочие краткосрочные обязательства | |||

| 20. Итого пассивы | 59400 | 16800 | -42600 |

| 21. ЧА | 77387 | 55863 | -21524 |

Стоимость чистых активов, расчет которых представлен в таблице выше, за период снизилась на 21524 тысяч рублей или на 27.8%.

| Показатель | 01.01.14 | 01.10.14 |

| Стоимость чистых активов | 77387 | 55863 |

| Уставный капитал | 11807 | 11807 |

| Минимальный размер уставного капитала | 100 | 100 |

| Разница между ЧА и УК | 65580 | 44056 |

| Соотношение ЧА в УК | 6,55 | 4,73 |

| Удельный вес ЧА в Активах | 72,4 | 70,3 |

По результатам расчетов можно сделать следующие выводы: стоимость ЧА превышает и размер УК предприятия, и тот, который установлен законодательством. Деятельность организации признана успешной. Руководство может принять решение о распределении ЧП между участниками.

Расчет чистых активов банка

Оценить стоимость банковского бизнеса целесообразнее с применением комплексного подхода, в рамках которого будет учитываться сумма текущих ЧА и их прирост в будущем за счет имеющегося экономического потенциала на текущий момент. При этом важно уделить особое внимание оценке ОС, так как они формируются за счет собственного капитала.

Расчет величины чистых активов происходит по рыночной стоимости имущества. Но такой подход не всегда оправдан. В структуре ОС банка основная роль приходится на здания и техническое оснащение для проведения анализа данных (компьютеры и программное обеспечение). ПК и ПО гораздо быстрее стареют морально, чем физически, то есть при их оценке нужно ориентироваться в первую очередь на их балансовую стоимость. А вот здания лучше оценивать по рыночной цене. На нее не влияют условия осуществления деятельности, только экономический рост региона.

Резюме

Расчет величины чистых активов нужно осуществлять не только для отображения цифры в отчетных документах, но также с целью внутреннего контроля. Мониторинг данного показателя позволяет вовремя принимать управленческие решения по изменению величины УК или ЧА. Если пустить ситуацию на самотек, то руководство в лучшем случае столкнется с проблемой уменьшения капитала, а в худшем — придется ликвидировать организацию.

Что такое инвестированный капитал простыми словами: формы инвестирования, риски + формула расчета

Здравствуйте, уважаемый читатель!

Сегодня речь пойдет о том, что грамотно инвестированный капитал не позволит инфляции обесценить сбережения, зато сохранит и приумножит их. Здесь неважно, готов ли инвестор рисковать для быстрого получения дивидендов либо выбрал небольшой, но постоянный доход.

Поскольку изъять вложенные средства из оборота нелегко, важно распланировать управление инвестициями. Я помогу разобраться в аспектах дополнительных источников финансирования, а также самых выгодных способах вложений.

Что это такое?

Привлекая внешние инвестиции, можно значительно увеличить доходность собственных. Как в России, так и за рубежом для поддержания коммерческой деятельности либо начала бизнеса собственники применяют заемные средства.

Это могут быть краткосрочные или долгосрочные займы от частных лиц, организаций, иностранных инвесторов. Порядок финансирования устанавливается законом, а займы выдаются с соблюдением следующих принципов кредитования:

- возвратности и платности инвестированного капитала;

- срочности и обеспеченности;

- использования только под указанные цели.

Чтобы непомерно высокие займы не привели к поглощению бизнеса, необходимо определить рациональный источник заимствования, а от потери вложений защитит точный расчет рентабельности инвестиций.

Кто может инвестировать средства

Надежность и ликвидность инвестированного капитала характеризуются возвратностью, а также увеличением его реальной стоимости. Инвестировать могут как отечественные, так и иностранные физические лица и организации, среди них:

- Частные инвесторы. Средства вкладываются в производственную сферу либо для решения собственных задач.

- Государственные. Финансируют сферу науки, развитие высоких технологий, военно-промышленный комплекс и другие цели социально-экономического характера.

- Институциональные. Страховые и инвестиционные компании, коммерческие банки, негосударственные пенсионные фонды. Это посредники, аккумулирующие средства частных инвесторов.

Сферы деятельности для вложения капитала

Сферы деятельности для инвестирования условно подразделяются следующим образом, начиная с наименее рискованных:

- банковские вклады и драгоценные металлы;

- паевые инвестиционные фонды, ценные бумаги, деривативы, корпоративные права и другие финансовые инструменты;

- формирование новых навыков у персонала либо руководства;

- капитал, инвестированный в недвижимость и бизнес, интернет-проекты;

- оборудование, механизмы, машины;

- целостные имущественные комплексы, производственные здания и сооружения.

Сфера вложений выбирается исходя из размера инвестированного капитала и целей инвестора.

Формы инвестирования

Кроме деления по форме собственности, уровню риска и срочности, инвестиции распределяются следующим образом:

- реальные, финансовые и нематериальные;

- прямые и косвенные;

- индивидуальные, инвестиционные проекты и портфели инвестиций;

- начальные, экстенсивные, реинвестиции и брутто-инвестиции.

Для надежности инвестированного капитала при существующих ограничениях и рисках важно правильно выбрать форму вложений. Только в этом случае вложения приведут к доходности предприятия и росту качества таких активов, как имущество, репутация либо клиентская база.

Риски

Каждая форма вложений сопряжена с рисками, полностью избавиться от их влияния невозможно. Но можно принять меры и снизить возможных потерь:

- Одновременное применение различных классов активов: разных валют, безрисковых либо с фиксированным доходом снизит системные риски.

- Инвестиции в долгосрочные и среднесрочные проекты, а также диверсификация вкладов минимизирует несистемные риски.

- Спекулятивные риски не страшны для средне- и долгосрочных вложений, в иных ситуациях при управлении инвестированным капиталом необходимо применить анализ изменения цен активов.

Минимизировать риски помогут внимательный выбор объектов, анализ мнений экспертов и аналитиков. Учитывая надежность партнеров, а также выбрав верную стратегию инвестирования, вкладчик обеспечивает рентабельность проекта.

Формула

Перед тем как рассчитать прибыльность инвестированного капитала и доходность объекта по формуле, важно учесть денежные потоки за весь период – это чистые денежные поступления, вложения, налоги, регулярные кредитные выплаты и по заработной плате.

Существует несколько формул коэффициента инвестирования (КИ):

| стр. 1300 + стр. 1400 / стр. 1200 |

| собственный капитал + долгосрочные обязательства / внеоборотные активы |

Корректировки

Причина различий между балансовой и рыночной стоимостью компании – невозможность оценить в денежном эквиваленте многие нематериальные активы:

- деловые связи;

- репутацию;

- опыт и навыки сотрудников.

Поэтому для анализа прибыли от инвестированного капитала применяются различные методы. Кроме этого, выполняются корректировки:

- наращенной стоимости средств с учетом индекса инфляции;

- прогнозируемого курса валют;

- рост цен во времени, а также налоговых ставок, сборов и пошлин;

- с учетом содержания забалансовых счетов.

После получения прибыли от инвестированного капитала плательщики налога корректируют показатели на разницу между доходами и расходами. Сумма рассчитывается с учетом участия в деятельности финансирующих компаний.

Различные методики расчета становятся причиной ошибок в показателях организаций. Поэтому предприятия, не применяющие классическую формулу, добавляют к названию определение «скорректированный», например: скорректированный EBIT, EBITDA, OIBDA.

Забалансовые резервы

Учет долгов и ценностей, не принадлежащих компании, выполняется на забалансовых счетах. Здесь отражаются следующие объекты:

- арендованные основные средства, оборудование для монтажа;

- имущество, принятое на ответственное хранение;

- материалы в переработке и на комиссии;

- списанная просроченная задолженность;

- полученные в пользование по договорам.

Инвестированное имущество гарантирует выполнение обязательств по сделкам с контрагентами, но учитывается за пределами баланса.

Забалансовые активы

Любое имущество, которое выступает в качестве залога – транспорт, недвижимость, оборудование либо банковские гарантии – относят к забалансовым активам. В эту категорию входит:

- производственное оборудование, выделенное заказчиком для использования подрядчиком;

- средства, полученные брокером для инвестирования в ценные бумаги либо деньги, вырученные от их продажи;

- гарантии оплаты долгов других компаний или частных лиц.

Крупные инвесторы осуществляют финансовый консалтинг на основе различных схем с применением балансовых и забалансовых счетов.

Активы, предназначенные для продажи

Объекты, удерживаемые для продажи, предполагают реализацию в ближайшее время. Балансовая стоимость этого имущества возмещается после сделки, а не при эксплуатации. Международные стандарты IFRS 5 предполагают, что к данной категории могут быть отнесены и нематериальные либо финансовые активы.

Результаты переоценки имущества и перемещения его из одной категории в категорию «Предназначенные для продажи» отражаются в прибыли либо убытках деятельности текущего периода.

В отношении этих объектов должны выполняться такие условия:

- готовность к немедленной продаже в нынешнем состоянии;

- высокая вероятность быстрого совершения сделки;

- начат активный поиск покупателя и выполнение плана продажи.

Если критерии не соблюдены, имущество не включается в категорию «Для продажи».

Прочий совокупный доход (убыток)

Статьи дохода и расхода, не входящие в состав прибыли или убытка, причисляются к прочим совокупным доходам.

Списание активов

МСФО 10 указывает на то, что инвесторами ежегодно должны пересматриваться критерии контроля в отношении объектов инвестиций. Активы, которые не соответствуют таким параметрам, подлежат списанию.

Отложенные компенсационные выплаты

Из суммарного денежного потока при просчете инвестированного капитала исключаются следующие расходы:

- выплаты кредитов, займов и проценты по ним;

- выплаты дивидендов;

- денежные компенсации, связанные с характером выполняемой работы.

Эти выплаты учитываются при оценке доходности инвестированного капитала.

Отложенные налоговые активы и обязательства

Разные правила признания одинаковых хозяйственных операций в бухгалтерском и налоговом учете – это причина расхождений в расчете прибыли. Она и называется отложенным налоговым активом. Для верных расчетов отложенного налога применяется бухгалтерский метод.

Пример расчета инвестированного капитала

Определение величины инвестиций зависят от структуры бизнеса и особенностей ведения учета. При анализе должен учитываться только оборотный капитал, применяемый для получения прибыли.

При упрощенном подходе не выявляется основная деятельность компании, при этом во внимание принимаются все займы, инвестированные средства и доходы. Таким образом, возможные допущения доходности вложений рассчитываются по формуле ROIC.

Рентабельность инвестированного капитала (ROIC)

Показатель рентабельности вложений определяется по одной из таких формул:

| (чистая прибыль + проценты (1-ставка налога) / (долгосрочные кредиты + собственный капитал) Х 100% |

| (EBIT (1-ставка налога) / (долгосрочные кредиты + собственный капитал) Х 100% |

Другие показатели рентабельности непосредственно влияют на доходность инвестиций.

Заключение

Применение инвестированного капитала в бизнесе имеет положительные и отрицательные стороны. К отрицательным относят меньшую прибыль от активов за счет выплачиваемого ссудного процента и возрастание рисков потери платежеспособности.

Однако, если предприятие использует только собственный капитал, это ограничивает темпы его развития и не дает возможности применить все финансовые возможности для прироста прибыли.

Если статья была вам полезной и помогла разобраться в вопросах, связанных с инвестированным капиталом, не забывайте делиться информацией в соцсетях, а также подписывайтесь на дальнейшие новости.

Чистые активы: формула, пример оценки бизнеса

Рассмотрим понятие, формулу расчета и экономический смысл чистых активов компании.

Чистые активы

Чистые активы (англ. Net Assets) – отражают реальную стоимость имущества предприятия. Чистые активы рассчитываются акционерными обществами, обществами с ограниченной ответственностью, государственными предприятиями и органами надзора. Изменение чистых активов позволяет оценить финансовое состояние предприятия, платежеспособность и уровень риска банкротства. Методика оценки чистых активов регламентирована законодательными актами и служит инструментом диагностики риска банкротства компаний.

Стоимость чистых активов это? Формула расчета

Стоимость чистых активов представляет собой разницу между всеми активами и пассивами предприятия.

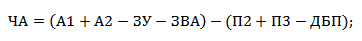

В состав активов входят внеоборотные и оборотные активы за исключением задолженности учредителей по взносам в уставной капитал и затрат на выкуп собственных акций. Пассивы включают в себя краткосрочные и долгосрочные обязательства за исключением доходов будущих периодов. Формула расчета имеет следующий вид:

ЧА – стоимость чистых активов предприятия;

А1 – внеоборотные активы предприятия;

А2 – оборотные активы;

ЗУ – задолженности учредителей по взносам в уставной капитал;

ЗВА – затраты по выкупу собственных акций;

П2 – долгосрочные обязательства

П3 – краткосрочные обязательства;

ДБП – доходы будущих периодов.

Формула расчета чистых активов по балансу

Рассмотрим как рассчитать чистые активы в балансе предприятия. Их можно определить на основе данных бухгалтерского баланса (Форма №1). Формула имеет следующий вид:

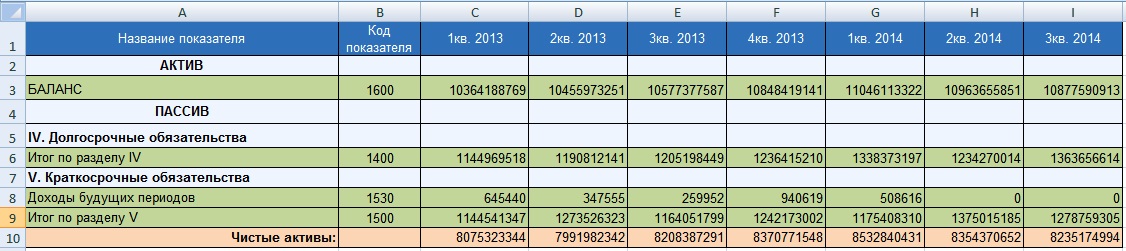

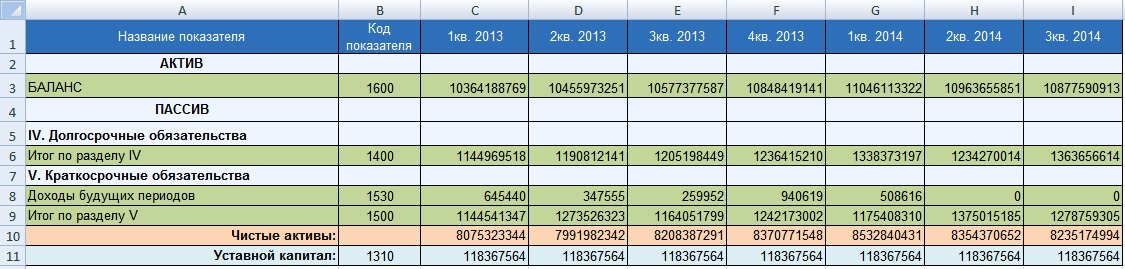

Пример расчета стоимости чистых активов бизнеса в Excel

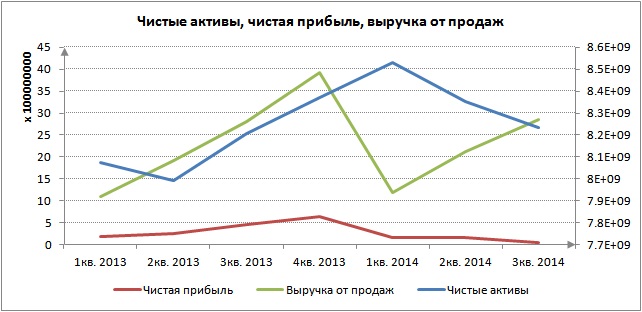

Рассмотрим пример расчета стоимости чистых активов для организации ОАО «Газпром». Для оценки стоимости чистых активов необходимо получить бухгалтерскую отчетность с официального сайта компании. На рисунке ниже выделены строки баланса необходимые для оценки величины чистых активов, данные представлены за период с 1 квартала 2013 года по 3 квартал 2014 года (как правило, оценка чистых активов проводится ежегодно). Формула расчета чистых активов в Excel имеет следующий вид:

Чистые активы =C3-(C6+C9-C8)

Видео-урок: “Расчет величины чистых активов”

Анализ чистых активов

Анализ чистых активов проводится в следующих задачах:

- Оценка финансового состояния и платежеспособности компании (см.→ “Показатели платежеспособности компании“).

- Сравнение чистых активов с уставным капиталом.

Оценка платежеспособности

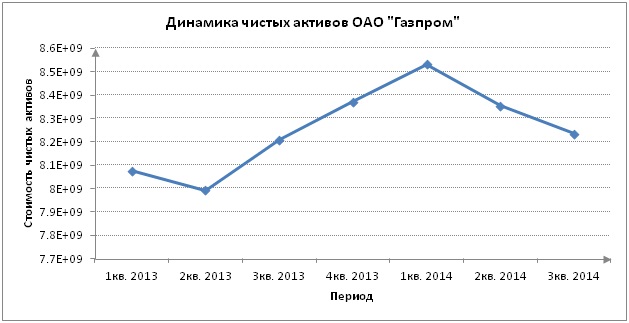

Платежеспособность представляет собой способность предприятия рассчитываться за свои обязательства своевременно и в полном объеме. Для оценки платежеспособности производят, во-первых, сравнение величины чистых активов с размером уставного капитала и, во-вторых, оценка тенденции изменения. На рисунке ниже показана динамика изменения чистых активов по кварталам.

Анализ динамики изменения чистых активов

Следует разделять платежеспособность и кредитоспособность, так кредитоспособность показывает возможность предприятия расплачиваться по своим обязательствам с помощью наиболее ликвидных видов актива (см.→ Как оценить кредитоспособности компании). Тогда как платежеспособность отражает возможность погашения долгов как с помощью наиболее ликвидных активов, так и медленно реализуемых: станки, оборудование, здания и т.д. В результате это может отразиться на устойчивости долгосрочного развития всего предприятия в целом.

На основе анализа характера изменения чистых активов производится оценка уровня финансового состояния. В таблице ниже показана взаимосвязь между тенденцией изменения чистых активов и уровнем финансового состояния.

Тенденция изменения чистых активов

Анализ финансового состояния

Сравнение чистых активов с уставным капиталом

Помимо динамической оценки, величину чистых активов для ОАО сравнивают с размером уставного капитала. Это позволяет оценить риск банкротства предприятия (см.→ 4 модели оценки банкротства). Данный критерий сравнения определен в законе ГК РФ (п. 4 ст. 99 ГК РФ; п. 4 ст. 35 Закона об акционерных обществах). Не соблюдение данного соотношение приведет к ликвидации в судебном порядке данного предприятия. На рисунке ниже представлено соотношение чистых активов и уставного капитала. Чистые активы ОАО «Газпром» превышают уставной капитал, что исключает риск банкротства предприятия в судебном порядке.

Чистые активы и чистая прибыль

Чистые активы анализируются также с другими экономико-финансовыми показателями организации. Так динамика роста чистых активов сопоставляется с динамикой изменения выручки от продаж и чистой прибыли. Выручка от продаж является показателем отражающим эффективность систем продаж и производства предприятия. Чистая прибыль является важнейшим показателем прибыльности деятельности бизнеса, именно за счет нее прежде всего финансируются активы предприятия. Как видно из рисунка ниже, чистая прибыль в 2014 году снизилась, что в свою очередь отразилось на величине чистых активов и финансовом состоянии.

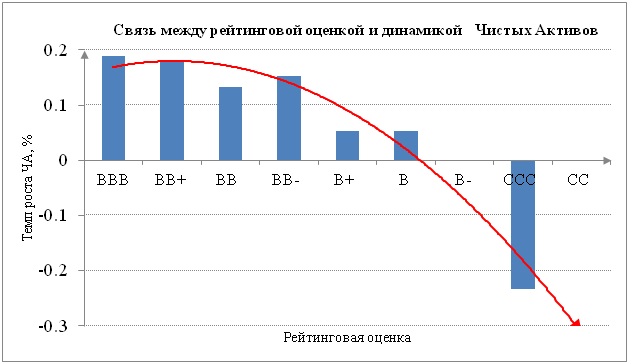

Анализ темпа роста чистых активов и международного кредитного рейтинга

В научной работе Жданова И.Ю. показывается наличие тесной связи между темпом изменения чистых активов предприятия и значением международного кредитного рейтинга таких агентств как Moody’s, S&P и Fitch. Снижение экономических темпов роста чистых активов приводит к уменьшению кредитного рейтинга. Это в свою очередь приводит к снижению инвестиционной привлекательности предприятий для стратегических инвесторов.

Резюме

Стоимость чистых активов является важным показателем величины реального имущества предприятия. Анализ динамики изменения данного показателя позволяет оценить финансовое состояние и платежеспособность. Величина чистых активов используется в регламентированных нормативных документах и законодательных актах для диагностики риска банкротства компаний. Снижение темпа роста чистых активов предприятия приводит к уменьшению не только финансовой устойчивости, но и уровня инвестиционной привлекательности. Подписывайтесь на рассылку по экспресс методам финансового анализа предприятия.

Автор: к.э.н. Жданов Иван Юрьевич

http://businessman.ru/new-raschet-chistyx-aktivov-predpriyatiya.html

http://fonda.pro/investirovanniy-kapital.html

http://finzz.ru/chistye-aktivy.html