Московская фондовая биржа (ММВБ, МОЕКС, МОЭКС): что это такое, регистрация, торги

Начать торги на международной бирже (МИСЕХ) можно с минимальными знаниями о том, как устроена торговая площадка и какие действия здесь происходят. Однако чем больше знаний у инвестора, тем больше прибыльных сделок он может совершить.

Начать торги на международной бирже (МИСЕХ) можно с минимальными знаниями о том, как устроена торговая площадка и какие действия здесь происходят. Однако чем больше знаний у инвестора, тем больше прибыльных сделок он может совершить.

Как устроен фондовый рынок и что это такое ММВБ простыми словами

Главной торговой биржевой площадкой, расположенной на территории России, является Московская биржа . Она появилась в 1992 г. и в то время именовалась Московской межбанковской валютной биржей. От такого названия и появилась аббревиатура ММВБ. Спустя некоторое время эта торговая площадка объединилась с другой (РТС) , однако название свое сохранила. Часто можно встретить наименование MOEX (расшифровка Moscow Exchange).

Чтобы было проще понять, что такое биржа и каковы ее принципы , ее можно сравнить с продуктовым магазином. В данном случае последний представляет собой стандартную торговую площадку. Покупатели приходят сюда, чтобы приобрести все необходимые продукты.

Чтобы было проще понять, что такое биржа и каковы ее принципы , ее можно сравнить с продуктовым магазином. В данном случае последний представляет собой стандартную торговую площадку. Покупатели приходят сюда, чтобы приобрести все необходимые продукты.

При этом магазин избавляет их от необходимости ехать на поля к фермерам . Вместе с тем торговая точка решает и проблему фермеров. Производителям не нужно искать покупателей на свою продукцию. Достаточно просто привезти ее в магазин.

Московская биржа и фондовый рынок в Москве работает по аналогии с магазином. Продавцы и покупатели не взаимодействуют друг с другом, а решают все вопросы через посредника (биржу).

Она же берет на себя все технические вопросы при совершении сделок, выступает в качестве гаранта и снижает финансовые риски. За эти действия биржа взимает комиссию, которая зависит от размеров сделки.

На Московской фондовой бирже может вестись торговля в разных направлениях (как и в отделах каждого большого магазина):

На Московской фондовой бирже может вестись торговля в разных направлениях (как и в отделах каждого большого магазина):

- Фондовый рынок . В качестве инструментов торговли здесь могут использоваться ценные бумаги, среди которых облигации, акции, биржевые инвестиционные фонды, а также ипотечные сертификаты участия. Здесь предусмотрен индекс ММВБ, куда входят 50 самых ликвидных акций.

- Валютный рынок . На этой площадке заключают сделки по продаже и покупке валюты.

- Срочный . В этом отделе происходит торговля фьючерсами. Это могут быть контракты на нефть, сырьевые товарные активы, драгоценные металлы.

- Денежный . В торгах участвуют те, кто заключает денежно-кредитные операции.

На ММВБ предусмотрено несколько важных правил . Каждый из этих пунктов требует более детального рассмотрения.

Order-driven market

Описать фондовый рынок можно в качестве рынка, на котором действуют конкурирующие заявки , поступающие с обеих сторон. Продавцы заявляют о продаже того или иного товара. Покупатели обращаются сюда с целью приобрести интересующий их актив. При этом заявки на бирже остаются анонимные — другие участники не видят, от кого поступает предложение.

Описать фондовый рынок можно в качестве рынка, на котором действуют конкурирующие заявки , поступающие с обеих сторон. Продавцы заявляют о продаже того или иного товара. Покупатели обращаются сюда с целью приобрести интересующий их актив. При этом заявки на бирже остаются анонимные — другие участники не видят, от кого поступает предложение.

Когда встречные заявки пересекаются по условиям (цене) , они исполняются в автоматическом режиме. Такое действие и называется сделкой. Она заключается по рыночной цене, т. е. той, которая устроила обе стороны (как продавца, так и покупателя).

Подобную ситуацию можно рассмотреть на другом примере . Так, на базаре покупатель видит ценник на яблоках. Эту стоимость нельзя назвать рыночной — это только цена продавца. Рыночной окажется та цена , которую согласится заплатить покупатель. Это может быть стоимость, указанная на ценнике, или та, на которую договорятся обе стороны.

Подобную ситуацию можно рассмотреть на другом примере . Так, на базаре покупатель видит ценник на яблоках. Эту стоимость нельзя назвать рыночной — это только цена продавца. Рыночной окажется та цена , которую согласится заплатить покупатель. Это может быть стоимость, указанная на ценнике, или та, на которую договорятся обе стороны.

Рыночная цена на Московской бирже

При упоминании рыночных цен на бирже следует понимать, что у этого понятия существует несколько определений:

- В первую очередь эта та стоимость актива, которая была установлена на бирже котировкой . Этот показатель базируется на спросе и предложении. Иными словами, рыночную цену можно назвать ценой в моменте.

- Согласно другому определению, под рыночной стоимостью подразумевают тот показатель, который определяется по итогам дня . При этом на него влияют такие характеристики, как число и объем дневных сделок, их средняя стоимость.

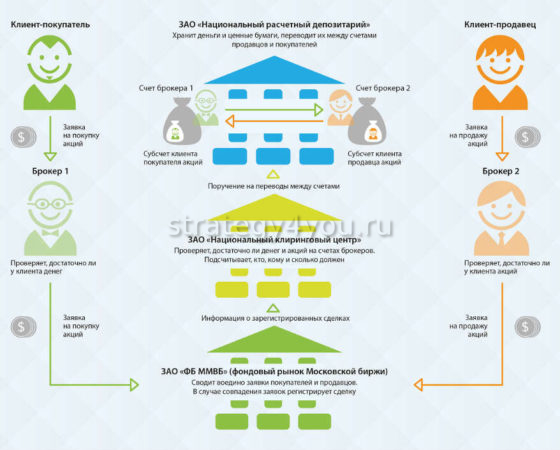

Центральный контрагент ЦК

Важной характеристикой биржи является наличие центрального контрагента . В группе Московская биржа его роль исполняет Национальный клиринговый центр. Среди его основных задач можно назвать обеспечение безопасности сделки и выполнение технической стороны вопроса .

Важной характеристикой биржи является наличие центрального контрагента . В группе Московская биржа его роль исполняет Национальный клиринговый центр. Среди его основных задач можно назвать обеспечение безопасности сделки и выполнение технической стороны вопроса .

Частичное обеспечение

Под термином частичное обеспечение на бирже принято понимать использование кредитного плеча . Например, если у инвестора недостаточно средств для покупки акций (или другого актива), биржа может выдать недостающую часть. Однако пользуясь такой услугой, инвестор соглашается на соблюдение правил . Так, при появлении риска потери кредитной суммы биржа может забрать акции.

Главное, что нужно помнить: большое кредитное плечо позволяет быстрее увеличить депозит, однако потеря денег тоже происходит быстрее.

Отложенное исполнение

При торговле на фондовом рынке следует учитывать такую важную деталь, как отложенное исполнение сделок . Так, покупка и продажа акций происходит в режиме Т+2. При этом “Т” означает момент совершения сделки. Иными словами, при заключении сделки по приобретению акций покупателю они поступят только спустя 2 дня.

Преимущество отложенного исполнения состоит в том, что для совершения сделки не обязательно иметь всю сумму, необходимую для покупки акций . На счету покупателя может быть только обязательное обеспечение. Это дает дополнительное время для пополнения счета.

Как идут торги на Московской бирже

Инвестору крайне важно понимать, как происходят торги на бирже . Это поможет избежать и многих ошибок.

Среди основных понятий называют такие, как:

Торговая сессия . Под этим определением понимают период, в течение которого каждый участник может совершать сделки в процессе торговли. Этот период начинается с 10:00:00. Окончание сессии приходится на 18:39:59 мск.

Торговая сессия . Под этим определением понимают период, в течение которого каждый участник может совершать сделки в процессе торговли. Этот период начинается с 10:00:00. Окончание сессии приходится на 18:39:59 мск.- Аукцион открытия . Данный аукцион представляет собой краткосрочный период, который продолжается 10 минут. Он начинается до открытия торговой сессии. Его главная задача состоит в том, чтобы определить размер стартовой цены акций. При этом учитывается баланс спроса и предложения. Благодаря аукциону открытия предотвращают манипуляции с ценами на акции.

- Аналогичным образом происходит аукцион закрытия . Единственным отличием является то, что в ходе него определяют цену закрытия. На основе этих данных в фондах рассчитывается стоимость имеющихся активов.

Торговые заявки

Существует несколько видов торговых заявок:

- Рыночная — при которой покупатель (или продавец) не назначает свою цену. Он только соглашается на уже предложенную (рыночную).

- Лимитная . Отличительной характеристикой такой заявки является назначение цены, за которую участник хочет продать или же купить акции. Если другие (встречные) участники согласятся на эти условия, то сделка может заключаться автоматически. В противном случае заявка аннулируется при окончании торговой сессии.

Дискретный аукцион и остановка торгов

Некоторые торговые дни на Московской бирже сопровождаются резкими скачками цен . Для таких случаев у торговой площадки существует инструмент регулирования — дискретный аукцион. Он активируется, когда цена актива за 10 минут изменяется в любую сторону на 20%.

Подготовка к торговле на Мосбирже — как зарегистрироваться и начать торговать

Перед тем как пройти регистрацию и приступить к торговле на МОЭКС, необходимо тщательно подготовиться .

Перед тем как пройти регистрацию и приступить к торговле на МОЭКС, необходимо тщательно подготовиться .

При этом важно выполнить несколько шагов:

- найти брокера, который отвечает требованиям;

- создать на площадке демонстрационный счет;

- открыть счет для начала торговли.

Поиск брокера

Компания, которая выступает посредником и позволяет торговать на Московской бирже , называется брокером.

При выборе такой компании следует учитывать ряд показателей:

При выборе такой компании следует учитывать ряд показателей:

- наличие права на ведение подобной деятельности;

- наличие офиса компании в регионе , где находится трейдер (это важно, если инвестор планирует посещать семинары);

- тарифы (даже разница в сотые доли процента при больших суммах будет иметь значение).

Создание демонстрационного счета

Прежде чем начинать торги, следует детально разобраться в тонкостях работы на МОЕКС . Сделать это поможет демонстрационный счет. Для его открытия следует установить специализированное программное обеспечение. Это может быть TRANSAQ, Tradematic Trader, Netinvestor или Quik. У некоторых брокеров предусмотрены программы собственной разработки.

Прежде чем начинать торги, следует детально разобраться в тонкостях работы на МОЕКС . Сделать это поможет демонстрационный счет. Для его открытия следует установить специализированное программное обеспечение. Это может быть TRANSAQ, Tradematic Trader, Netinvestor или Quik. У некоторых брокеров предусмотрены программы собственной разработки.

Благодаря демосчету инвестор получит необходимые навыки работы с биржей и при этом не будет рисковать своими деньгами.

Как открыть счет для торговли

Чтобы получить возможность открытия счета, необходимо заключить договор с брокером . Обслуживание возможно только на основании этого документа.

Подписать договор можно 2 способами:

Подписать договор можно 2 способами:

- Визит в офис брокера . В ходе встречи клиент подтверждает свою личность документами.

- Можно обойтись без похода в компанию. Для регистрации на бирже собирают необходимые документы, делают их копии и заверяют у нотариуса. Эти бумаги отравляют почтой или через курьерскую службу.

Словарик инвестора

В завершение стоит обратить внимание на несколько терминов, которые используются на ММВБ чаще других.

Центральный контрагент . Под этим определением подразумевают посредника, который является связующим звеном между продавцом и покупателем. Среди основных его задач называют обеспечение безопасности сделки.

Частичное обеспечение . Это та ситуация, в ходе которой биржа выдает покупателю кредит при недостатке денег на его счете.

Частичное обеспечение . Это та ситуация, в ходе которой биржа выдает покупателю кредит при недостатке денег на его счете.

Стакан заявок — условное место в ПАО «Московская биржа», в котором собираются лучшие заявки, которые подаются на продажу и покупку.

Отложенное исполнение . Это процесс, при котором купленные акционные активы поступают в распоряжение покупателя через 2 дня. Тогда же осуществляется и оплата.

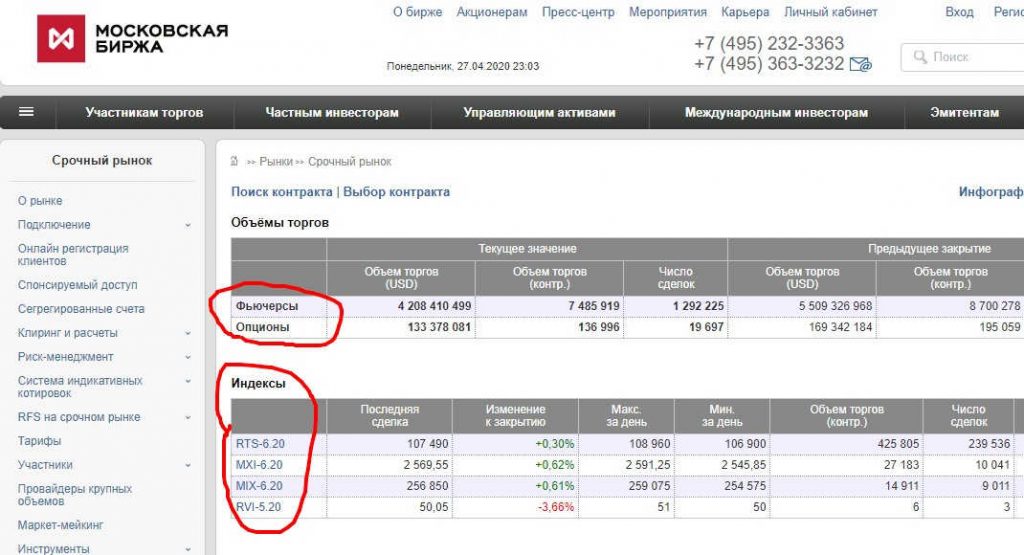

Московская биржа срочный рынок

Большинство брокеров в России предоставляет своим клиентам доступ к Срочному рынку Мосбиржи. Исключение на данный момент: Тинькофф Инвестиции, РБК Quote, Яндекс Инвестиции. Все остальные дают выход к Срочной секции MOEX по-умолчанию. Однако этот рынок таит коварные опасности для начинающих трейдеров и инвесторов. С какими подводными камнями можно столкнуться я сегодня и расскажу.

Если перейти по ссылке выше, то сразу попадаем на раздел «Деривативы». Здесь верхней строкой отображается дневной объем торгов по фьючерсам и опционам. А ниже идет список всех производные финансовых инструментов по разделам:

- индексы (RTS, MXI, RVI, MIX);

- акции (SBRF, GAZP, VTBR, MGNT, LKOH и др.);

- облигации (OFZ разных выпусков);

- валюта (Si, Eu, Ed, AUDU, GBPU и др.)

- процентные ставки (RUON);

- товарные контракты (BR, GOLD, CL, SILV, NG и др.).

На биржа срочный рынок есть инструменты с малым объемом торгов (облигации, процентные ставки). Такие инструменты не очень интересны для спекуляций и всегда имеют небольшую ликвидность. Но есть и традиционного очень ликвидные и востребованные для спекуляций инструменты. Конечно, это индекс РТС, валютная пара рубль-доллар Si и нефть Brent. Именно эти три дериватива хорошо подходя для активного трейдинга и скальпинга.

Какая комиссия на Московской бирже

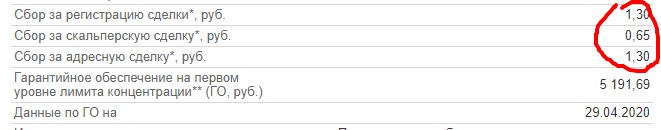

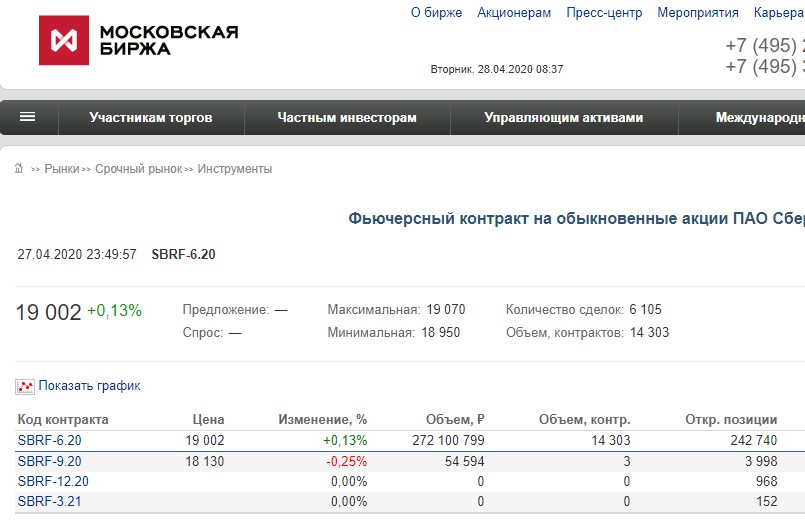

Сразу начнем с комиссии по фьючерсам и опционам. Она составляет фиксированное значение и для разных контрактов отличается. В данном примере ниже я открыл спецификацию фьючерса на Сбербанк SBRF-6.20. Комиссия Московской биржи составит 2,60 руб (1,30 + 1,30) за покупку и столько же за продажу. Для спекулянтов и скальперов предусмотрены скидки. Например, если вы внутри одной торговой сессии покупаете и продаете инструмент, то комиссия будет 1,30 + 0,65 руб. Брокерская комиссия как правило ниже у большинства брокеров. Например, у ВТБ Банка этот сбор 1,00 рубль, а у Финам 0,45 руб.

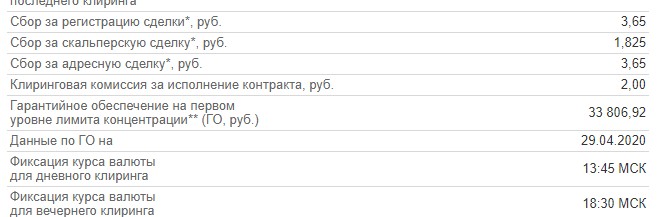

Кстати, в этой таблице указывается и размер Гарантийного обеспечения по Сбербанку. Для того, чтобы открыть одну позицию на Срочном рынке необходимо иметь не менее 5191,69 руб. На более «дорогих» фьючах, например Индекс РТС размер биржевой комиссии больше. Но даже один тик по индексу RTS составляет 10 руб. Поэтому даже минимальный шаг цены «отбивает» все издержки по комиссионным. Для наглядности ниже скриншот с официального сайта Московской биржи. Как видно, размер ГО составляет уже 33 806 руб, а комиссия на круг составит 7,30 руб.

Что такое срок экспирации у фьючерсов

Одной из особенностью фьючерсного контракта является его срок действия. То есть он всегда имеет четкий и заранее известный срок жизни. Это довольно небольшие сроки: неделя, месяц, квартал, пол года. Более длинные сроки менее ликвидные и почти не пользуются спросом. То есть если вы хотите на протяжении года владеть сырой нефтью Brent, необходимо ее каждый месяц покупать заново. Каждый раз будет новы срок на месяц вперед, а в конце месяца контракт экспирируется, то есть просто закрывается и перестает существовать. А вам на брокерский счет поступают денежные средства.

На нашей бирже торгуются европейские опционы, которые тоже имеют срок существования. Также существуют и американские опционы, разница между ними как раз в возможности экспирации в любой момент. Тоже самое касается и золота. Например, если вы купите ETF на золото или металл в чистом виде, то пока вы обратно не продадите через месяц-го или несколько лет, они всегда будут в инвестиционном портфеле. В случае с фьючерском на золото рано или поздно он превратиться в некую сумму денег на вашем брокерском счете.

Поэтому этот временной фактор стоит иметь ввиду при торговле или хеджировании. Существует ряд стратегий основанных на временном периоде финансовых инструментах. Наиболее популярным является календарный спрэд. Однако биржа всегда может изменить дату экспирации, если происходят критические ситуации. Буквально на прошлой неделе был особый случай, когда апрельский контракт CL 4.20 и майский CL 5.20 были досрочно рассчитаны. Это тот самый инцидент, когда закрытие произошло впервые по отрицательной цене -35,67$. Много инвесторов остались недовольны аким решением Мосбиржи.

Что такое клиринг на бирже

Торги деривативами на Московской бирже проводятся с 10:00 до 23:50 с двумя перерывами. Этим самые перерывы и называются клирингом. Дневной клиринг проходит с 14:00 до 14:03, где проходят взаиморасчеты. Торги в это время приостановлены. Вечерний клиринг более продолжительный и проходит с 18:45 до 19:00. Все сделки заключенные после 19:00 текущего дня считаются следующим днем. Что же такое клиринг? В это время НКЦ (Национальный Клиринговый Центр) списывает либо зачисляет вариационную маржу на ваш брокерский счет.

Поэтому именно после этих временных промежутков можно заметить зачисленную прибыль или списанный убыток. В этот момент многие брокеры «отменяют» лимитные заявки, если такие были выставлены трейдером. Так что рекомендую уточнить у своего брокера отменяет ли он в клиринг заявки.

Чем опасен Срочный рынок

Если сделать небольшое резюме, то никакой другой регулируемый рынок не таит в себе столько опасности. Здесь могут многие вещи происходить быстро и неожиданно. Дневные просадки по портфелю могут измеряться десятками процентами. Также помимо обнуления портфеля вы можете остаться должны брокеру. Падение конкретного инструмента может достигать 20-60% за несколько часов в критических ситуациях. По сути это похоже на торговлю с плечом 1 к 20 или выше. Так что необходимо понимать возможные риски не отправлять все свои сбережения на Срочный рынок.

На этом рынке можно быстро разогнать свой депозит, но также быстро слить его. Всегда взвешивайте свои риски и эмоциональное состояние. Конечно это не форекс, но некое сходство есть.

Московская Биржа

Московская Биржа — это крупнейший российский биржевой холдинг, созданный в 2011 году в результате слияния ММВБ (Московской межбанковской валютной биржи), основанной в 1992 году, и биржи РТС (Российской торговой системы), открытой в 1995 году. Московская биржа является организатором торгов акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и драгоценными металлами. В состав холдинга входит центральный депозитарий (НКО ЗАО «Национальный Расчетный Депозитарий», сокращенно – НРД), а также крупнейший клиринговый центр — Банк «Национальный Клиринговый Центр» (Акционерное общество), сокращенно – Банк НКЦ (АО).

История Московской Биржи

История биржевого дела в России имеет богатые традиции. Первая биржа, основанная в Санкт-Петербурге в 1703 году, была товарной. В Москве биржевая площадка была открыта более чем через столетие, в 1839 году. Торги ценными бумагами на российских биржах начались в 1860-х годах, при этом из более чем 100 российских бирж до революции 1917 года ценными бумагами торговали только на семи. Первый официальный Фондовый отдел был открыт на Санкт-Петербургской бирже в 1900 году.

После Октябрьской революции биржи были закрыты и в Советской России существовали только в период НЭПа с 1922 по 1930 г. Первые современные биржевые площадки появились в 1990 г. В середине 1990-х годов в России функционировали 1700 бирж, но после кризиса 1998 года их число резко сократилось. 2000-е стали периодом консолидации российского биржевого рынка.

В 2011 году крупнейшая российская биржевая площадка по торговле акциями и валютой — Московская межбанковская валютная биржа присоединила крупнейшую площадку по торговле производными инструментами — РТС. Объединённая компания получила название ОАО «Московская Биржа ММВБ-РТС» (сокращенное название Московская биржа). В мае 2015 года название компании изменилось на «Публичное акционерное общество «Московская Биржа ММВБ-РТС»» (сокращенно – ПАО Московская Биржа).

15 февраля 2013 года состоялось первичное размещение акций биржи на собственной площадке (под тикером MOEX), совокупный объем размещения составил 15 млрд. рублей. Книга заявок была переподписана в 2 раза, достигнув примерно $1 млрд при планируемом объеме размещения в $500 млн. Новыми акционерами биржи стали десятки российских и международных инвестиционных фондов, сотни российских частных инвесторов. Рыночная капитализация по итогам размещения составила 127 млрд руб. По состоянию на май 2015 года рыночная капитализация составляла 138,5 млрд руб.

К августу 2013 года стоимость акций превысила цену размещения, а к ноябрю 2013 бумаги компании были включены в индекс MSCI Russia. С момента включения в индекс вес биржи в MSCI Russia возрос с 0,47% до 4,5%. Вес биржи в MSCI Russia по состоянию на 29.05.2015 составляет 1,13%.

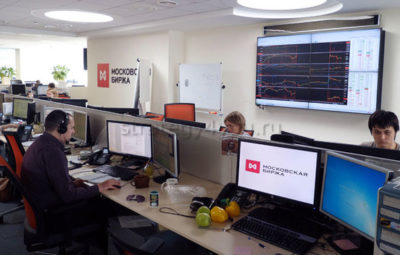

Московская Биржа, 7 этаж на Воздвиженке д. 4/7 стр. 1

Московская Биржа, 7 этаж на Воздвиженке д. 4/7 стр. 1

2013-й стал для биржи годом инфраструктурных изменений: на базе НРД запущен центральный депозитарий, а НКЦ получил статус квалифицированного центрального контрагента (обе компании входят в группу «Московская биржа»). С 2013 года биржа поэтапно перевела торги с режима единовременных расчётов по операциям («T0») на режим расчётов на второй день («T+2»), во второй половине 2013 года биржа запустила программу лояльности брокеров (со скидками на четверть от размера комиссий), которая расценена как компенсация за издержки при переходе на режим «T+2». В октябре 2013 года Московская биржа запустила торговлю драгоценными металлами — золотом и серебром — с поставкой по обезличенным металлическим счетам.

Руководство Московской Биржи

Председатель правления — Александр Афанасьев, возглавивший биржу в июне 2012 года. Пост заместителя председателя правления занимает Андрей Шеметов, ранее руководивший брокерской компанией «Атон».

В последние несколько лет управленческая команда существенно обновилась за счет прихода топ-менеджеров из ведущих российских компаний. В сентябре 2013 года в рамках усиления блока управления рисками на должность управляющего директора по рискам и клирингу приглашён Луис Висенте, ранее возглавлявший эту функцию на Фондовой бирже Сан-Паулу. В июне 2014 года на собрании акционеров был выбран новый председатель набсовета биржи, экс-министр финансов, Алексей Кудрин.

Акционеры Московской Биржи

По состоянию на 16.03.2015 крупнейшими акционерами биржи являются:

- Центробанк (11,73%).

- Сбербанк (9,99%)

- Внешэкономбанк (8,4%)

- ЕБРР (6,06%)

- «Шенгдонг инвестмент» (5,62%)

- РФПИ Управление инвестициями-6 (5,26%)

- ММВБ-Финанс (2,2%)

По состоянию на май 2015 года количество акций Московской биржи, находящихся в свободном обращении, составляет 50,7%. Центробанк согласно федеральному закону (N 251-ФЗ) обязан выйти из состава акционеров до 1 января 2016 года. По состоянию на 6 ноября 2014 года, количество акций Московской биржи, находящихся в свободном обращении составляет 51%.

Деятельность Московской Биржи

На фондовом рынке Московской биржи проводятся торги акциями, облигациями федерального займа (ОФЗ), региональными и корпоративными облигациями, еврооблигациями, депозитарными расписками, инвестиционными паями, ипотечными сертификатами участия (ИСУ). Расчеты по акциям происходят по технологии T+2 (на второй день после заключения сделки).

На срочном рынке Московской Биржи обращаются: фьючерсные контракты на индексы (индекс ММВБ, индекс РТС, индекс волатильности RVI); производные инструменты на российские и иностранные акции, облигации федерального займа и еврооблигации Россия-30, валютные пары, процентные ставки; контракты на драгоценные металлы: золото, серебро, платина, палладий, медь; фьючерсы на нефть и сахар; опционные контракты на некоторые из этих фьючерсов.

Рынок стандартизированных ПФИ или рынок ОТС с Центральным Контрагентом (ЦК) был создан для реализации коммюнике G20, принятого после встречи «двадцатки» в Питтсбурге в 2009 году, которое определяло, что стандартизированные производные финансовые инструменты должны торговаться на бирже. Страны G20, в том числе и Россия, подтвердили намерения усилить в ближайшие годы роль центрального контрагента. Банк России в определенной краткосрочной перспективе видит клиринг с Центральным контрагентом обязательным.

На валютном рынке Московской биржи ведутся торги следующими валютами: долларом США (USD), евро (EUR), китайским юанем (CNY), британским фунтом (GBP), гонконгским долларом (HKD), , украинской гривной (UAH), казахским тенге (KZT), белорусским рублем (BYR). Также рассчитывается бивалютная корзина, заключаются сделки валютный своп. Средневзвешенное значение на 11:30 мск валютной пары доллар/рубль с расчетами «завтра» используется Банком России для определения официального курса доллара США.

На платформе денежного рынка Московская биржа предоставляет сервис репо следующих типов: репо с Центральным контрагентом, междилерское репо, прямое репо с Банком России. Также доступны депозитно-кредитных операции, организаторами которых выступают Банк России, Пенсионный Фонд России, Федеральное Казначейство России, Внешэкономбанк и др.

На товарном рынке Московской биржи с 21 октября 2013 г. проводятся торги золотом и серебром. Московской бирже принадлежит 42,86 % акций ЗАО «Национальная товарная биржа» (НТБ). Являясь уполномоченной биржей Минсельхоза России, НТБ проводит государственные закупочные интервенции на рынке зерна. В 2014 году на НТБ стартовал проект «Рынок зерна». В его рамках планируется организовать биржевую торговлю зерновыми культурами.

Клиринговая и депозитарная деятельность

Московской Бирже принадлежит 100 % акций Банка «Национальный Клиринговый Центр» (АО) (НКЦ). НКЦ предоставляет клиринговые услуги участникам торгов и выполняет функции центрального контрагента (ЦК) на всех рынках Московской Биржи. Статус квалифицированного центрального контрагента Банк России присвоил НКЦ в 2013 году, а в 2014 году признал НКЦ системно значимым центральным контрагентом.

С декабря 2013 года рейтинг НКЦ приравнивается агентством Fitch Ratings к уровню рейтинга Российской Федерации.

Московской бирже принадлежит 99,997% акций Небанковской кредитной организации закрытого акционерного общества «Национальный расчетный депозитарий» (НКО ЗАО НРД). Национальный расчетный депозитарий (НРД) — центральный депозитарий России. НРД специализируется на предоставлении депозитарных, расчётных банковских и сопутствующих им услуг участникам финансового рынка. В 2014 году Банк России признал НРД системно значимой организацией в нескольких категориях: центральный депозитарий, расчетный депозитарий и репозитарий, а также присвоил ему статус национально значимой платежной системы.

По итогам 2013 года операционные доходы Московской биржи составили 24,6 млрд рублей (рост на 14% по сравнению с 2012 годом), чистая прибыль составила 11.6 млрд рублей (рост на 41% по сравнению с 2012 годом). По итогам 2014 года операционные доходы Московской биржи составили 30,39 млрд руб. (рост на 23,5% по сравнению с 2013 годом), чистая прибыль составила 15,99 млрд руб. (рост на 38,1% по сравнению с 2013 годом).

Индексы Московской Биржи

Индексы Московской биржи — это ключевые индикаторы российского организованного рынка ценных бумаг и срочных контрактов. Московская биржа рассчитывает индексы акций, облигаций, смешанные индексы, а также ряд индикаторов срочного и валютно-денежного рынков. Основные индексы акций — это Индекс ММВБ и Индекс РТС, рассчитывающийся по одинаковой базе ценных бумаг, но в разных валютах (Индекс ММВБ рассчитывается в рублях, Индекс РТС — в долларах).

http://strategy4you.ru/finansovaya-gramotnost/moskovskaya-birzha.html

http://bigbankir.ru/moscow-birzha-srochniy/

http://whatismoney.ru/moex/