Какие инвестиции подойдут для новичков в 2020 году

Финансовые кризисы 2020 года и в связи с пандемией, и в связи со скачком курса рубля показали, что «подушка безопасности» и потенциальный источник доходов помимо работы – это не блажь, а острая необходимость.

Но статистика и практика безжалостны – более 80% людей, начинающих инвестиционную деятельность, теряют капитал, порталы для финансистов кажутся написанными на иностранном языке, а процент мошенников заставляет в принципе держаться подальше от любого дохода, который не предполагает «вкалывание до седьмого пота».

Какие инвестиции подойдут для новичков в 2020 году и как разобраться в инвестиционных «джунглях», рассказал управляющий российского филиала информационного сервиса Financer.com Давид Шарковский.

Давид Шарковский, управляющий российским филиалом сервиса Financer.com Ltd.

Какие виды инвестиций имеют минимальные риски

Важно понимать – инвестиционная деятельность не обязательно предполагает доход. Основная цель инвестора – сберечь свои капиталы. А уже во вторую очередь – приумножить.

Это, кстати, одна из самых распространенных ошибок, приводящих к потере средств.

Самым простым вариантом в этом направлении кажется банковский вклад. Проценты небольшие, но делать ничего не нужно. Банк сам «вырастит» ваши вложения.

Логика в этом есть, но проценты по вкладу в среднем просто покрывают инфляцию. То есть через 10 лет цифра на вашем счету, конечно, будет приятнее, но покупательская способность этой суммы останется прежней (а может быть, и станет меньше).

Наименьшими рисками именно в сфере прибыльного инвестирования обладают:

- Облигации федерального займа

- Облигации крупнейших корпораций

- Инвестиции в драгоценные металлы

- Привилегированные акции крупных компаний

Доходность у таких инструментов невысокая (обычно чуть выше инфляции), но и риск потерять капитал – минимален.

Даже у опытных инвесторов активы с минимальными рисками занимают около 60% «портфеля». Для начинающих инвесторов можно рекомендовать довести долю низкорисковых инструментов хотя бы до 80%.

Чем так хороши привилегированные акции? Тем, что, по сути, они позволяют «играть в две руки». С одной стороны у вас есть акции компании – и если они вырастут в цене, вы можете продать их, получив прибыль. С другой – по привилегированным акциям владельцам выплачиваются дивиденды (условно – кусочек прибыли данной компании).

Но, опять же, инвестировать имеет смысл только в самые крупные компании, которые, как минимум, явно не разоряться в перспективе в 5 – 10 лет. Для выбора таких компаний стоит обратиться к рейтинговым агентствам (например, Эксперт РА), ежегодно публикующим оценки надежности финансовых компаний.

Хорошее инвестиционное обучение – миф или правда

Низкие риски – это хорошо. Но это не значит, что шанс потерять капитал отсутствует совсем. Важен так называемый мани-менеджмент, диверсификация портфеля, оценка рисков, правильный выбор тарифа (иначе комиссии могут съесть всю прибыль или даже часть изначально вложенного капитала).

Можно ли научиться инвестировать?

Безусловно. И даже не на собственных ошибках. Существуют и учебники, и внятные курсы – как онлайн, так и очные.

По каким критериям их выбирать:

- Желательно, чтобы курсы проводились банком или крупным финансовым/инвестиционным предприятием

Не стоит доверять многочисленным программам «Стань успешным инвестором» за неделю, которые тиражируются в интернете. В половине случаев вам будут рассказывать какую-то совсем базовую информацию, которую и так можно найти онлайн за 5 минут. В других 50% случаев – с умным видом пересказывать отдельные «куски» профессионального материала, без учета массы нюансов. Отсутствие этих нюансов как раз и топит новичков.

- Обучение должны вести люди, имеющие реальное отношение к финансам

Проверяйте сертификаты, лицензии, дипломы – всю официальную документацию, которую сможете найти. То, что Вася Пупкин объявил себя миллионером и супер-инвестором, никак не означает, что это реально так.

- Гарантируют успех? Бегите

Не существует в инвестициях 100% гарантии. Всегда есть шанс на непредсказуемость. Всегда будет определенный процент убыточности. И настоящий инвестор зарабатывает как раз на том, что у него процент убыточных сделок существенно ниже процента прибыльных. Вот и все. Обещание научить 100% прибыльным сделкам – ключевой признак мошенника.

- Обучение должно быть конкретным и подробным

Если курсы преподаются исключительно заумными фразами, которые вы не понимаете, или абстрактными описаниями; если вы не понимаете, как применить эти знания на практике, а педагог раздражается, если вы просите привести реальные примеры – бегите с этих курсов.

- Вы должны видеть результат

В самом начале обучения попробуйте завести демо-счет в нескольких банках или брокерских организациях (многие это позволяют) и проверяйте полученные знания на практике – постоянно. Вы должны видеть прогресс в своей инвестиционной деятельности.

Они должны быть конкретными. Не просто «отличные курсы, там так здорово, я теперь зарабатываю миллионы». Чем подробнее описывается обучение, тем лучше. Они не должны быть только положительные (даже у отличного «товара» всегда найдутся недовольные покупатели – 100% положительных отзывов выглядят подозрительно и смахивают на заказные). Особенно внимательно читайте отрицательные отзывы – во-первых, анти-рекламой сейчас уже занимаются не так часто, во-вторых, в них обычно бывает как раз очень много конкретики.

Должно ли обучение быть бесплатным? Скажу честно – я слабо верю в качественное бесплатное обучение. Разве что на базовом уровне. Или с расчетом на то, что ученик именно в данной компании откроет счет и поможет заработать на комиссиях. Кстати, именно поэтому обучение при банках может оказаться одним из наиболее эффективных. В отличие от брокерских «кухонь», где деньги варятся внутри компании, банки реально выводят сделки на рынок и зарабатывают на комиссиях. Поэтому у них хотя бы есть реальная заинтересованность в том, чтобы вы как можно дольше «оставались в деле».

Подводные камни, которые нужно учитывать

Главный бич начинающего инвестора. Изучение и сравнение тарифов может занять день, два и даже неделю (у некоторых банков действительно очень запутанные правила). Потратьте это время, чтобы во всем разобраться. Далеко не всегда тариф, который называется «Оптимальным», «Старт», «Для новичков» и т.д., реально подходит начинающим.

Обращайте внимание на то, с чего именно берется комиссия. Это может быть абонентская плата с депозита, лежащего на счету. Может быть, процент от объема сделки – именно объема, а не прибыли. То есть, даже если акции, например, просядут, и вы формально уйдете в минус, комиссию с вас все равно снимут. Могут быть комиссии на зачисление и вывод средств.

- Размер инвестиций

Простая истина – чем больше инвестируется, тем больше доход. Но верно и обратное – чем больше инвестиция, тем больше может быть убыток. Поэтому при расчете финансовых вложений – особенно на начальном этапе – критически важно, чтобы это была комфортная сумма.

Иначе либо вы будете слишком нервничать (а стресс – главный источник ошибок), либо будете относится к процессу слишком несерьезно, и скорее всего, даже при удачной стратегии быстро разочаруетесь – ведь результат в фактических цифрах будет весьма скромным.

В целом, практика показывает, что наиболее разумной будет сумма в диапазоне 10 – 50 тысяч рублей.

- Громкие имена

Есть компании, чьи названия у всех на слуху. И они кажутся идеальными. Ну, что с ними может случиться? Между тем, существует немало примеров, когда разорялись даже крупные предприятия. Поэтому всегда нужно проверять рейтинги надежности – желательно за несколько лет – и смотреть, какие прогнозы дает рейтинговое агентство (а еще лучше – смотреть рейтинги сразу по нескольким агентствам).

- Следование чужим стратегиям

Кажется оптимальным для новичков, но тут есть множество нюансов. Стратегия, которая работала раньше, может перестать работать ровно в момент, когда вы к ней присоединитесь. Прибыльность может изменяться в зависимости от объемов капитала (и соответственно, выбранного тарифа тоже). Инвестор, за которым вы решили следовать, может применять высокорисковые стратегии, и ему просто пока везет – в какой-то момент он все равно «сольет» все вложенные капиталы. И наконец, следуя за другим, крайне сложно научиться что-то делать самостоятельно.

А единственный путь к успеху – учиться анализировать и принимать решения за счет собственной головы.

- Время и просадки

Инвестиции – это не про казино. Это долгосрочный марафон. И на этом марафоне могут быть периоды ухода в минус. Даже низко рисковые инвестиции не гарантируют, что вы каждый месяц или даже каждый год будете в плюсе. Это ваша «подушка безопасности» в длительной перспективе.

Психологические ловушки «новичка»

Как определить надежные и мошеннические схемы

Самый яркий индикатор – уже упомянутая 100% прибыль (или приближенные к этому цифры). Вообще любые гарантии в инвестировании являются распространенным признаком мошенничества.

Но есть и еще несколько признаков:

- Обещают, что деньги не понадобятся — не существует инвестирования без инвестиций. Если вам обещают, что вкладывать ничего не придется, вас уже начали психологически обрабатывать.

- Предлагают взять кредит – как я уже упоминал, ни в коем случае нельзя вкладывать кредитные средства. Если вам говорят, что это «супер-возможность» и надо хвататься за нее прямо сейчас, даже за счет займа, вас опять-таки «разводят на деньги».

- Имеют зарубежную регистрацию – разве что в 5% случаев это не является признаком мошенников, потому что при регистрации за рубежом отстоять и вернуть свои средства вам не удастся со 100% вероятностью.

Кстати, список брокеров, лицензированных Центробанком, довольно невелик. И я очень советую не отступать от этого списка.

Ваш выбор – банк или имеющая лицензию финансовая организация. Только это повысит шансы сберечь ваши средства.

Любые иные предложения (даже если они поступают от знакомых, и выглядят обращением серьезного финансиста) можно смело игнорировать. Каждый месяц мы получаем несколько сотен рассказов о том, как все выглядело прекрасно на словах, и как оказалось жестким «разводом» на самом деле.

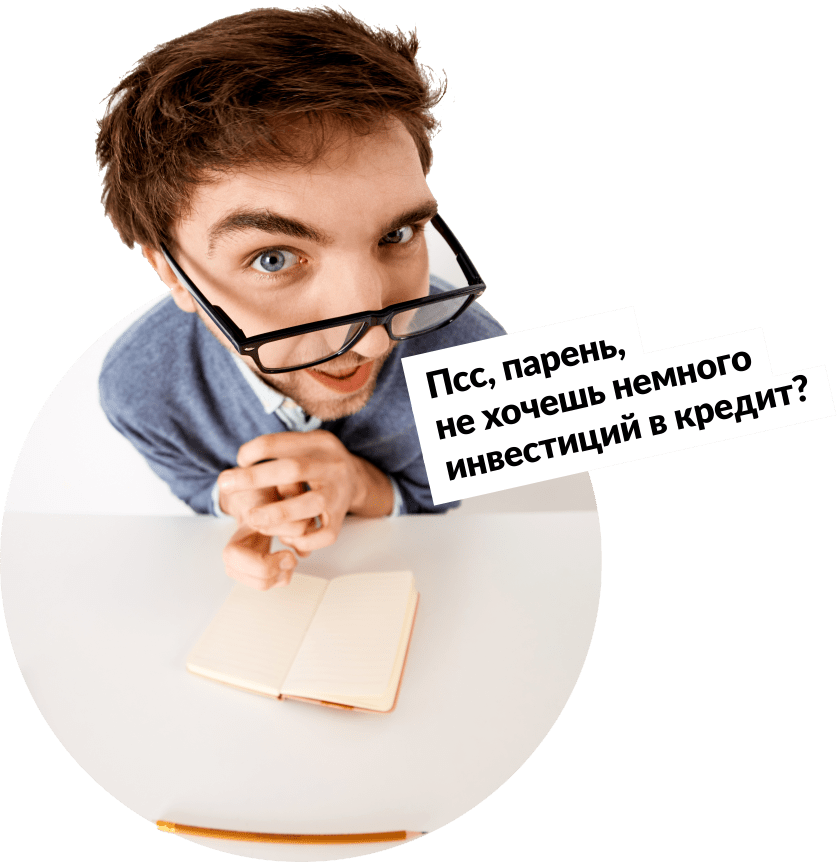

Сравнение инструментов для новичков

Вкратце пробежимся по плюсам и минусам основных финансовых инструментов с позиции инвестирования без опыта.

Оптимально в первое время хотя бы 50% свободных средств направить на вклад в банке – хотя бы точно будут целы. Примерно по 20% направить на дивидендные акции и ресурсы. Причем важно, чтобы это были инвестиции в акции разных компаний и, соответственно, инвестиции в разные ресурсы. Так вы дополнительно снизите риски.

И есть еще одно важное правило, которое срабатывает почти всегда.

90% инвесторов теряют первый капитал.

Это не нужно воспринимать как поражение. Это происходит из-за банальной нехватки опыта. Даже лучшее обучение не даст той практики, которая необходима для успешного инвестирования. Многое вы все равно будете осваивать на своем примере. Именно поэтому так важно не использовать кредитные средства, проходить обучение и диверсифицировать ваш портфель. Чтобы свести эти потери к минимуму.

Главное понять, что это определенная плата за «опыт». И с убытками на определенном этапе сталкиваются все инвесторы. Повышайте свою финансовую грамотность, относитесь к инвестированию как к серьезной задаче (можно сказать – второй профессии), и у вас обязательно получится, если и не стать миллионером, то сформировать серьезную «подушку безопасности».

Куда вложить деньги: 6 способов получения ежемесячного дохода

Многих инвесторов интересует, куда вложить деньги, чтобы получать доход ежемесячно, но большинство финансовых инструментов не подходит для получения регулярной прибыли. Инвестиции в фондовый рынок или приобретение драгоценных металлов предполагают поэтапное увеличение доходов, за отдельный месяц такие активы могут даже терять в стоимости. Выплаты купонов или дивидендов производятся 1-2 раза в год. Регулярные доходы помогают решить проблему дефицита средств для вложений при отсутствии солидного стартового капитала, а ежемесячную прибыль можно вкладывать в другие активы для диверсификации рисков. Мы собрали шесть способов для инвестиций, которые помогут получать доход ежемесячно.

Способ №1: Вложить деньги в недвижимость и получать стабильный ежемесячный доход

Классические варианты инвестиций:

- Купить жилую недвижимость и получить ежемесячную прибыль от сдачи ее в аренду;

- Вложить деньги в коммерческую недвижимость — спрос на офисы, помещения под магазины, склады, производство остается стабильным.

![]()

В текущей экономической ситуации традиционные вложения в недвижимое имущество приносят скромную прибыль и долго окупаются. По оценке экспертов РБК, жилая недвижимость приносит доход 3-4% годовых, коммерческая — не более 6-7%. Это меньше, чем прибыль по банковским депозитным вкладам. Кроме того, налоги на недвижимость постоянно растут, а согласно прогнозам риски падения стоимости сохраняются до 2020 года.

Гораздо интереснее вложиться в долевую покупку высококлассной и рентабельной недвижимости с помощью специальных коллективных фондов.

Самые известные фонды коллективных инвестиций в недвижимость

- Activo: краудфандинг коммерческой недвижимости России

Инвестиции в этот фонд позволяют вложить деньги и получать пассивный доход от недвижимости самого высокого качества, которая ранее была доступна только очень состоятельным игрокам рынка. Управляющая компания Activo производит отбор и аудит объектов, собирает команду инвесторов, следит за юридической чистотой покупки, занимается сдачей недвижимости в аренду. Минимальный размер инвестиций для вступления в фонд — 500 000 рублей. Прибыль — 15-17% годовых. Деньги выплачиваются ежемесячно со следующего после покупки объекта месяца.

Важно помнить! Доходы от вложения в недвижимость облагаются налогами: 13% для физических лиц — граждан России, 20% для юридических лиц, 6% или 15% для ИП, 30% для иностранцев.

- E3 Investment: коллективный фонд инвестиций в недвижимость

Компания вкладывает в разные объекты с высокими возможностями роста — квартиры в домах на стадии строительства, девелоперские проекты, деловую недвижимость и т. д. Минимальный размер вложений — 100 000 рублей. E3 Investment предлагает четыре программы доходности — от 10% до 40% годовых в зависимости от сроков инвестирования (от 6 месяцев до 3 лет). Точный размер прибыли можно рассчитать на калькуляторе доходности на сайте компании. E3 Investment работает в сегменте рынка более восьми лет. Компания застрахована от дефолта на 160 000 000 рублей.

Способ №2: Купить раскрученный канал в Телеграмм и ежемесячно получать прибыль от рекламы

Телеграм — популярный мессенджер с многомиллионной аудиторией, у которого за 2017 год ежемесячный рынок рекламы вырос с 3 000 000 до 20 000 0000 рублей. Канал в Телеграм — это отдельное СМИ. По мнению многих рекламодателей, именно в этом мессенджере проводит время платежеспособный средний класс. Владелец канала с 20-30 тысячами подписчиков может получать 90 000 — 110 000 рублей с рекламы ежемесячно.

![]()

Вместо того чтобы создавать и раскручивать канал, купите уже существующий. За канал с 30 000 — 40 000 подписчиками придется заплатить от 1 000 000 рублей. На таком канале можно продавать рекламные статьи за 12 000 — 15 000 руб./шт. Продавая 12 постов ежемесячно, вы окупите вложения за 5-6 месяцев. Стоимость рекламы рассчитывается так: порядка 30-60 коп. за человека, подписанного на канал в зависимости от контента и аудитории. Мемы стоят в несколько раз дешевле, чем бизнес-тематика. Можно монетизировать канал, продавая на нем свои услуги.

Даже если вы купили раскрученный канал, нужно продолжать привлекать новых подписчиков. Основные способы продвижения:

- Реклама на других каналах — платная или по обмену;

- Информация в бесплатных и платных каталогах;

- Упоминание в подборках, которые составляют некоторые СМИ;

- Раскрутка через другие социальные сети, например, ВКонтакте.

Важный совет! Доход от рекламы можно получать после 1000 подписавшихся. Прибыль на первых порах инвестируйте в продвижение, чтобы увеличить количество подписчиков, а с ними и ваши цены.

Альтернативой Телеграм-каналу может стать канал Youtube, паблик ВКонтакте и любой сайт, приносящий прибыль. Главная площадка по купле-продаже сайтов и доменов — биржа Telderi: сделки на ней совершаются под контролем системы. В лотах указана тематика сайта, посещаемость, доходы площадки (в том числе подтвержденные платежными системами), выдача страниц в Яндексе и т.д.

Способ №3: Давать деньги в кредит частным лицам и получать прибыль ежемесячно

P2P (peer to peer) кредитование — сервис предоставления ссуд без посредников (в лице банков и МФО), то есть на условиях кредитора. Один из вариантов p2p кредитования — частные займы, реализованные платежной системой Webmoney. Они представлены двумя разными схемами:

- Долговой сервис для участников системы, предположительно знакомых людей, позволяет получить заем на условиях, указанных в специальных лимитах доверия. Webmoney не является одной из сторон сделки и не гарантирует возврата средств.

- Кредитная биржа — автоматический интерфейс, на котором участник может зарабатывать на выдаче займов, анализируя информацию о потенциальном заемщике — его кредитную историю, данные паспорта, персональный аттестат, цель получения ссуды, гарантии. Ссуды выдаются однократно: заемщик не может второй раз взять деньги в долг у одного и того же кредитора.

Обзор P2P кредитных сервисов России

| Fingooroo | Вдолг.ру | Loanberry | Город денег | Fundico | |

|---|---|---|---|---|---|

| Размер инвестиций, руб. | 3 000 — 150 000 | От 500 | 1 000 — 500 000 | 50 000 — 10 000 000 | 1 000 — 300 000 |

| Средняя ставка, % годовых | 35 | 36 | 23 | 35 | 29,5 |

| Срок кредита, мес. | 14-180 | 7-540 | 90-1080 | 90-1080 | 30-360 |

| Доля просроченных кредитов на 3 месяца, % | 12-15 | 16,5 | 8 | 2 | нет данных |

![]()

Особенности работы кредитных организаций p2p

- Чем больше ставка по кредиту, тем выше риск невозврата.

- Некоторые сервисы за повышенную комиссию дают гарантии на возврат долга.

- Многие компании работают с электронными деньгами, которые по законам РФ не совсем являются деньгами.

- P2P—сервисы отчитываются о своей деятельности Центробанку, но не регулируются им. Данные о невозвратах кредитов компании предоставляют сами.

Стоит запомнить! По мнению экспертов, вложения в p2p являются более рискованными по сравнению с инвестициями в фондовый рынок при сходной доходности.

Способ №4: Выдавать ежемесячные займы малому бизнесу

Краудфандинговая платформа «Поток» от Альфа-Банка рекомендует частным клиентам инвестировать в малый бизнес. Такой способ кредитования в мире называется краудлэндинг. Альфа-Банк обслуживает сотни тысяч представителей малого предпринимательства. Там разработана эффективная система скоринга, которая помогает выбрать надежных заемщиков и предлагает их своим клиентам. Сумма вложений — от 10 000 до 500 000 рублей. Доходность — 17,3% годовых. Выплаты производятся еженедельно. Сервисом пользуются 13 тысяч инвесторов.

![]()

«Поток» не предоставляет инвесторам никаких гарантий, но заинтересован в их прибыли, поскольку зарабатывает только на комиссионных с возвращаемых средств. Инвестиции распределяются по 20 компаниям-заемщикам — это позволяет диверсифицировать риски. На сайте «Потока» представлена открытая статистика по прибылям инвесторов, она обновляется каждые несколько недель. По итогам 2017 года заемщики полностью выплатили 208 кредитов, продолжают возвращать ссуды 345 компаний, процент невозврата — 0,75%. Чистая доходность инвесторов — 27,21%.

Способ №5: Вложить деньги в вендинговые автоматы

Покупка сети вендинговых автоматов — хороший вариант вложить деньги в готовый бизнес с практически пассивным доходом. Стоимость 12 аппаратов по продаже горячего кофе (10 работающих автоматов и 2 запасных) обойдется в 3 000 000 рублей. Кофе — продукт с высокой маржинальностью и хорошо продается в любое время года.

![]()

При удачном размещении вендинговых автоматов — в торговых центрах с высокой проходимостью — бизнес принесет стабильную прибыль: с одного аппарата ежемесячно — 58 000 в среднем, с десяти — 580 000. Затраты на аренду, персонал (2 специалиста по заправке автоматов и бухгалтер на аутсорсинге) и сырье — 360 000. Чистая прибыль — 220 000. Доходность вложений — 88%.

Преимущества вендингового бизнеса

- Один из лучших способов вложить деньги, чтобы получать доход ежемесячно: бизнес окупается в течение года.

- Стабильно высокая норма прибыли.

- Можно рассматривать как пассивный доход — при найме сотрудников для обслуживания автоматов.

- Можно сэкономить на персонале и заправлять аппараты самому.

- Минимальные затраты на аренду.

Важно знать! Индивидуальные предприниматели, которые торгуют с использованием автоматов и не имеют трудовых договоров с работниками, имеют отсрочку на применение кассовых аппаратов до 1 июля 2019 года.

Способ №6: Вложить деньги в покупку автомобилей для Яндекс Такси

Инвестиционный проект «Автофлот» начал работу в 2015 году. Компания — это сеть автопарков, партнер Яндекс Такси в четырех городах России: Ижевске, Ярославле, Перми и Белгороде. «Автофлот» предлагает инвестировать в автомобили B-класса и получать пассивный доход 20% годовых.

Расчет доходности проекта «Автофлот»

| Сумма вложений, руб. | 690 000 | 1 380 000 | 2 070 000 |

|---|---|---|---|

| Весь доход | 744 108 | 1 796 216 | 3 456 000 |

| Количество автомобилей | 1 | 2 | 3 |

| Срок инвестиций (мес.) | 12 | 24 | 36 |

| Доход ежемесячно | 22 000 | 44 000 | 66 000 |

| Прибыль за весь срок инвестиций | 264 000 | 1 056 000 | 2 376 000 |

| Возврат после продажи машин | 480 108 | 740 216 | 1 080 000 |

Особенности проекта:

- Машина находится на балансе компании «Автофлот» и выступает залогом в инвестиционном договоре.

- Дивиденды поступают инвестору ежемесячно на его личный расчетный счет.

- После 6 месяцев возможно досрочное выведение средств.

- Графики платежей и досрочного возврата денег указаны в приложениях к договору.

- Ремонт автомобиля после ДТП и замена в случае угона — за счет компании.

- В дополнение к инвестиционному договору владелец компании составляет гарантийное письмо.

Видео: Самые эффективные способы рентабельного вложения своих денег

http://fintolk.pro/kakie-investicii-podojdut-dlja-novichkov-v-2020-godu/

http://e-tiketka.ru/kuda-vlozhit-dengi-6-sposobov-polucheniya-ezhemesyachnogo-doxoda/