Арбитраж на криптовалютных биржах — что это такое и как он работает?

Арбитраж на криптовалютных биржах, как и любой другой вид арбитража, это схема заработка на спекуляции курсами валют. Схема такова: “купил подешевле – продал подороже”. В отличие от инвестирования, купля/продажа в данной сфере осуществляется в максимально сжатые сроки. То есть, арбитражник не рассчитывает на то, что когда-то в отдаленной перспективе выбранный им для приобретения актив возрастет в цене – он сразу видит возможность наживы и использует ее.

РЕКОМЕНДУЕМ: ЛУЧШИЕ ФОРЕКС БРОКЕРЫ 2020 ГОДА НА ВЕДУЩИХ РЕЙТИНГАХ

2007 год. Старт от 100$. | ТРОЙНОЙ ПОДАРОК НА 13-ЛЕТИЕ | обзор | отзывы

2007 год. Старт от 100$. | ТРОЙНОЙ ПОДАРОК НА 13-ЛЕТИЕ | обзор | отзывы  1998 год. Старт от 0$. | БОНУС 5000$ НА ДЕПОЗИТ | обзор | отзывы

1998 год. Старт от 0$. | БОНУС 5000$ НА ДЕПОЗИТ | обзор | отзывы  2007 год. Старт от 1$. | БОНУС 100% НА ДЕПОЗИТ | обзор / отзывы

2007 год. Старт от 1$. | БОНУС 100% НА ДЕПОЗИТ | обзор / отзывы  2007 год. Старт от 1$. | МАКСИМАЛЬНЫЙ БОНУС $1500 | обзор / отзывы

2007 год. Старт от 1$. | МАКСИМАЛЬНЫЙ БОНУС $1500 | обзор / отзывы

ТОП ЛУЧШИХ БРОКЕРОВ БИНАРНЫХ ОПЦИОНОВ 2020 ГОДА

*БО. Не требуется верификация! | обзор | отзывы | НАЧАТЬ ТОРГОВЛЮ С 10$

*БО. Не требуется верификация! | обзор | отзывы | НАЧАТЬ ТОРГОВЛЮ С 10$  *БО. Старт с 300 рублей. | обзор | отзывы | 60.000 РУБЛЕЙ НА ДЕМО

*БО. Старт с 300 рублей. | обзор | отзывы | 60.000 РУБЛЕЙ НА ДЕМО

Как выглядит схема торговли или арбитраж на бирже?

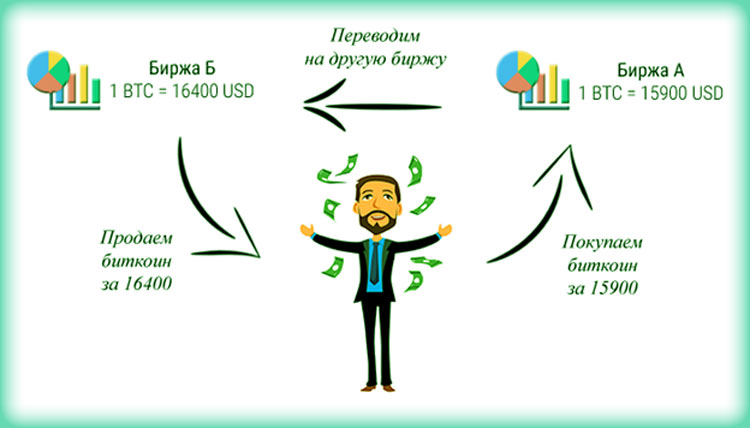

Выглядит это следующим образом (одна из наиболее простых и часто используемых схем):

- Пользователем ищется монета, чья стоимость на бирже A ниже, чем на бирже B.

- Затем на бирже А происходит закупка достаточно большого количества этой криптовалюты.

- Купленную криптовалюту пользователь успешно реализует через биржу B.

- Полученный в виде разницы между суммами транзакций доход выводится или же инвестируется в арбитраж снова, чтобы еще больше увеличить прибыль.

На других финансовых рынках подобные схемы тоже находят себе применение, но там торговля нередко осложняется из-за неискоренимых особенностей этих отраслей. К примеру, на фондовом рынке поймать сильные ценовые колебания и ощутимую разницу в курсах бывает довольно сложно. Но криптовалютный рынок – это совсем другое дело. Его хаотичность идет арбитражникам на руку. Из-за неэффективного сотрудничества бирж между собой и задержек во время ловли тренда со стороны мелких ресурсов, обычно просто копирующих курсы с известных проектов, на разнице между стоимостью тех или иных активов можно заработать действительно большие суммы.

Арбитраж на криптовалютных биржах, обязывает пользователей действовать быстро, мгновенно реагируя на колебания курсов. Именно поэтому часто в работе используется автоматический софт – программа для отслеживания стоимости тех или иных активов на различных биржах, позволяющие совершить мгновенный перевод боты и другие технические инновации. Качественные программные решения для арбитражников нередко стоят больших денег, многие из них вообще пишутся квалифицированными программистами по индивидуальному заказу.

Каким бывает арбитраж внутри и между биржами?

Стратегий арбитража (как на криптовалютном, так и на других рынках) можно выделить три. Все они отличаются друг от друга и имеют некоторые нюансы, о которых пользователю предварительно нужно получить представление:

Классическая торговля между биржами, ставшая возможной благодаря разнице торгуемых объемов на различных площадках. Обычно там, где объемы велики и большое количество пользователей делают свои предложения, случается демпинг цен и снижение стоимости. А на менее посещаемых площадках, наоборот, цена выше. Очень важно при расчете получить представление обо всех комиссиях – если они будут достаточно высоки, вы рискуете уйти в минус даже при достаточно неплохом разрыве в цене купли/продажи.

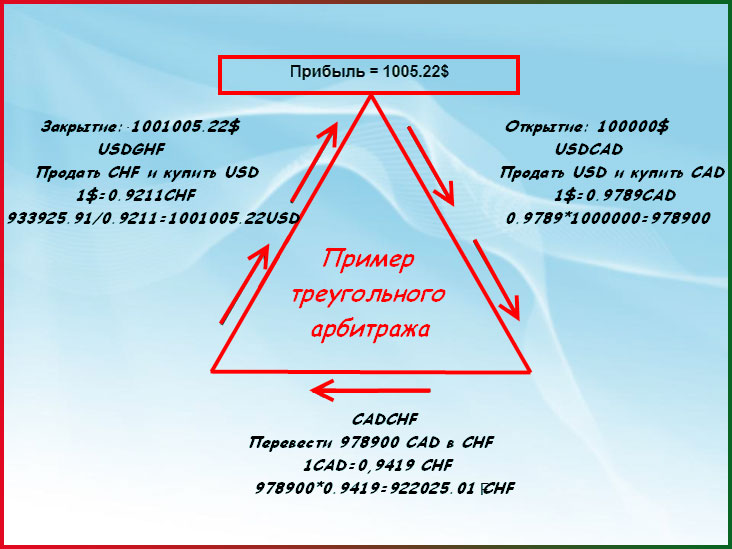

Арбитраж внутри одного ресурса (его еще называют треугольным).

К примеру, пользователь имеет в распоряжении 500$, закупает на всю сумму Эфира, после чего меняет его на Ripple и выводит опять в доллары. По разным направлениям курсы обмена могут отличаться, что позволит на выходе получить больше долларов (или любой другой валюты, с которой вы планируете работать), чем изначально было задействовано в первой обменной операции.

Статический арбитраж. Подразумевает наличие на криптовалютных биржах, которыми вы планируете пользоваться в своих спекуляциях, достаточных сумм на депозитном счету. Пользователю нужно следить за ситуацией с курсами на каждой из бирж, и когда появится достаточная для заработка разница, совершить продажу токенов на одном ресурсе, где стоимость продажи будет дороже, и покупку на втором, где стоимость продажи будет дешевле. И про комиссии забывать не стоит, иначе выгода просочится как песок сквозь пальцы, а на ее место придет убыток.

При ручном арбитраже, спекулянту самому приходится заниматься отслеживанием колебаний курсов, создавать ордера на покупку/продажу, уделять время менеджменту средств на площадках. Полуавтоматический арбитраж подразумевает софт, который помогает трейдеру в сборе данных, но операции по переводу он все еще выполняет самостоятельно.

ЛУЧШИЕ ФОРЕКС БРОКЕРЫ, ПО ДАННЫМ РОССИЙСКОГО РЕЙТИНГА НА 2020 ГОД:

Крупнейший ECN брокер по России и СНГ! 1998 год. Регуляция: FCA, НАУФОР. 5000$ НА ДЕПОЗИТ | обзор / отзывы

Крупнейший ECN брокер по России и СНГ! 1998 год. Регуляция: FCA, НАУФОР. 5000$ НА ДЕПОЗИТ | обзор / отзывы  2007 год. FinaCom. КЕШБЭК ДО 14$ С ЛОТА! | обзор / отзывы

2007 год. FinaCom. КЕШБЭК ДО 14$ С ЛОТА! | обзор / отзывы  Самый большой в истории Форекс бонус! 2007 год. Регуляция: BVI FSC. STARTUP БОНУС $1500 | обзор / отзывы

Самый большой в истории Форекс бонус! 2007 год. Регуляция: BVI FSC. STARTUP БОНУС $1500 | обзор / отзывы  1997 год. Нацбанк РБ. НЕ ДЛЯ РФ! ИЗ 50$ ДО 5.000$ | обзор / отзывы

1997 год. Нацбанк РБ. НЕ ДЛЯ РФ! ИЗ 50$ ДО 5.000$ | обзор / отзывы  2007 год. Financial Commission. ФОРЕКС / ОПЦИОНЫ ОТ 1$ | обзор / отзывы

2007 год. Financial Commission. ФОРЕКС / ОПЦИОНЫ ОТ 1$ | обзор / отзывы

А ТАКЖЕ ЛУЧШИЕ БРОКЕРЫ БИНАРНЫХ ОПЦИОНОВ НА СЕГОДНЯ:

Самые выгодные условия! ТОРГОВЛЯ БЕЗ ВЕРИФИКАЦИИ | обзор / отзывы

Самые выгодные условия! ТОРГОВЛЯ БЕЗ ВЕРИФИКАЦИИ | обзор / отзывы  Доходность до 85%. 30.000 НА ДЕПОЗИТ | обзор / отзывы

Доходность до 85%. 30.000 НА ДЕПОЗИТ | обзор / отзывы

Полезные советы для трейдеров: в чём преимущества арбитража?

Любому пользователю криптовалютных бирж, перед тем как торговать на реальные деньги, нужно запомнить следующие рекомендации и неукоснительно им следовать. Ведь арбитраж кажется простым занятием только на первый взгляд, в процессе однозначно всплывет немало неудобных для трейдера нюансов.

Первое и самое очевидное. Заниматься арбитражем следует только в том случае, если вы отдаете себе полный отчет в своих действиях и осознаете все возможные риски потери средств в результате невыгодного обмена. Попавшие в публичный доступ схемы быстро устаревают и перестают приносить прибыль – нужно всегда находиться в поиске новой информации.

У арбитражников есть свои форумы и блоги, где можно подсмотреть для себя массу полезного. Самый передовой контент обычно публикуется за рубежом – на англоязычных ресурсах. Если есть возможность, в первую очередь изучайте именно их.

Крайне важно подобрать надежные биржи, с которыми предполагается вести работу. Многие мошеннические ресурсы специально выставляют привлекательные курсы, чтобы поймать доверчивых пользователей сети на крючок. Финал у них обычно всего один – с них либо сдерут внушительные комиссионные, либо подрисуют курсы в процессе так, что человек уйдет в убыток. И это еще не самое страшное – аккаунт могут просто заблокировать по выдуманным причинам. Поэтому обязательно читайте отзывы на сторонних сайтах, прежде чем создавать где-то аккаунт и тем более пополнять счет.

Принимайте во внимание возможное наличие технических проблем и задержек с переводами. Если, к примеру, сеть Биткоина или Эфира окажется в момент перевода чересчур загруженной, это негативно отразится на размере комиссионных отчислений и вашей прибыли от валютных спекуляций. Тогда вся разработанная человеком стратегия может рухнуть как карточный домик.

Чтобы подобного с вами не случилось, обозначьте себе границы и пределы, в которых будете работать. В этом деле отлично помогает обычная таблица в текстовом редакторе, куда заносятся все данные по курсам, находящимся в распоряжении суммам, комиссиям и допустимой разницей между стоимостью криптовалютных активов на различных биржах.

Выгодно ли заниматься арбитражем на криптовалютных биржах?

Криптоарбитраж сейчас является одним из перспективных и высокодоходных направлений заработка в интернете. Его привлекательность обусловлена особенностями самого рынка криптовалют, где большая разница в цене одних и тех же активов на разных ресурсах в порядке вещей, и пока еще низкой конкуренцией. Для новичков это отличная возможность интегрироваться, несмотря на сопутствующие валютным спекуляциям риски и необходимость денежных вложений.

Как зарабатывать на арбитраже криптовалют?

ТОП БРОКЕРОВ, ПРИЗНАННЫХ НЕЗАВИСИМЫМИ РЕЙТИНГАМИ

*БО. Не требуется верификация! | обзор/отзывы | НАЧАТЬ ТОРГОВЛЮ С 10$

*БО. Не требуется верификация! | обзор/отзывы | НАЧАТЬ ТОРГОВЛЮ С 10$  *БО. Сделки от 60 рублей. | обзор/отзывы | НАЧАТЬ С 600 ₽

*БО. Сделки от 60 рублей. | обзор/отзывы | НАЧАТЬ С 600 ₽

ЛУЧШИЕ ФОРЕКС БРОКЕРЫ ПО ДАННЫМ «ИНТЕРФАКС»

2007 год. FinaCom. КОПИРОВАТЬ СДЕЛКИ ТРЕЙДЕРОВ | обзор/отзывы

2007 год. FinaCom. КОПИРОВАТЬ СДЕЛКИ ТРЕЙДЕРОВ | обзор/отзывы  1998 год. FCA, НАУФОР. | +20% ПО КЕШБЭКУ | обзор/отзывы

1998 год. FCA, НАУФОР. | +20% ПО КЕШБЭКУ | обзор/отзывы  2007 год. БОНУС $1500 НА СЧЕТ. | STARTUP BONUS $1500 | обзор/отзывы

2007 год. БОНУС $1500 НА СЧЕТ. | STARTUP BONUS $1500 | обзор/отзывы  2007 год. The FC. ФОРЕКС / ЦИФРОВЫЕ КОНТРАКТЫ ОТ 1$ | обзор / отзывы

2007 год. The FC. ФОРЕКС / ЦИФРОВЫЕ КОНТРАКТЫ ОТ 1$ | обзор / отзывы

Арбитраж — Arbitrage

В экономике и финансах , арбитраж ( / ɑːr б ɪ т р ɑ ʒ / , Великобритания также / — т г ɪ dʒ / ) является практика , воспользовавшись разницы в цене между двумя или более рынками : поражает сочетание соответствия сделок которые извлекают выгоду из дисбаланса, при этом прибыль представляет собой разницу между рыночными ценами, по которым продается единица . При использовании академиками арбитраж — это транзакция, которая не предполагает отрицательного денежного потока.в любом вероятностном или временном состоянии и положительный денежный поток по крайней мере в одном состоянии; Проще говоря, это возможность получения безрисковой прибыли после затрат по сделке. Например, возможность арбитража присутствует, когда есть возможность мгновенно купить что-то по низкой цене и продать по более высокой цене.

В принципе и в академическом использовании арбитраж безрисковый; в обычном использовании, как в статистическом арбитраже , он может относиться к ожидаемой прибыли, хотя могут иметь место убытки, и на практике всегда есть риски в арбитраже, некоторые незначительные (например, колебания цен, снижающие маржу прибыли), некоторые крупные (например, девальвация валюты или производного инструмента). В академических целях арбитраж включает в себя использование разницы в цене одного актива или идентичных денежных потоков; в обычном использовании он также используется для обозначения различий между аналогичными активами ( относительная стоимость или сделки слияния ), как в арбитраже слияний .

Этот термин в основном применяется к торговле финансовыми инструментами , такими как облигации , акции , деривативы , товары и валюты . Люди , которые занимаются арбитражем называют арбитражеры / ˌ ɑːr б ɪ т р ɑ ʒ ɜːr / .

Арбитраж приводит к сближению цен на одни и те же или очень похожие активы на разных рынках.

Содержание

- 1 Этимология

- 2 Без арбитража

- 3 Безарбитражный подход к ценообразованию облигаций

- 4 Условия арбитража

- 5 Конвергенция цен

- 6 рисков

- 6.1 Риск исполнения

- 6.2 Несоответствие

- 6.3 Риск контрагента

- 6.4 Риск ликвидности

- 7 типов

- 7.1 Пространственный арбитраж

- 7.2 Арбитраж при слияниях

- 7.3 Арбитраж по муниципальным облигациям

- 7.4 Арбитраж по конвертируемым облигациям

- 7.5 Депозитарные расписки

- 7.6 Трансграничный арбитраж

- 7.7 Компании с двойным листингом

- 7.8 Частные и публичные акции

- 7.9 Регулирующий арбитраж

- 7.10 Телеком-арбитраж

- 7.11 Статистический арбитраж

- 8 Падение управления долгосрочным капиталом

- 9 См. Также

- 9.1 Виды финансового арбитража

- 9.2 Понятия, связанные с данным

- 10 заметок

- 11 ссылки

- 12 Внешние ссылки

Этимология

«Арбитраж» это французское слово и означает решение арбитра или арбитражный суд (в современном французском языке, « arbitre » обычно означает , что арбитр или арбитр ). В том смысле, в котором он здесь используется, он был впервые определен в 1704 году Матье де ла Порт в его трактате « La science des négociants et teneurs de livres » как рассмотрение различных обменных курсов для определения наиболее прибыльных мест выдачи и оплаты векселя. обмена (» L’arbitrage est une combinaison que l’on fait de plusieurs changes, pour connoitre [ connaître , в современном правописании] quelle place est plus avantageuse pour tyrer et remettre «.)

Без арбитража

Если рыночные цены не допускают прибыльного арбитража, говорят, что цены составляют арбитражное равновесие или рынок без арбитража . Арбитражное равновесие является предпосылкой для общего экономического равновесия . Допущение «отсутствия арбитража» используется в количественном финансировании для расчета уникальной нейтральной по отношению к риску цены для деривативов .

Безарбитражный подход к ценообразованию облигаций

Это относится к методу оценки финансового инструмента с купонным доходом путем дисконтирования его будущих денежных потоков с использованием нескольких ставок дисконтирования. Таким образом можно получить более точную цену, чем если бы цена рассчитывалась с использованием метода ценообразования по приведенной стоимости. Безарбитражное ценообразование используется для оценки облигаций и выявления возможностей арбитража для инвесторов.

В целях оценки цены облигации ее денежные потоки можно рассматривать как пакеты дополнительных денежных потоков, при этом большой пакет по истечении срока погашения является основным. Поскольку денежные потоки рассредоточены по будущим периодам, их необходимо дисконтировать до настоящего времени. При использовании метода приведенной стоимости денежные потоки дисконтируются с использованием одной ставки дисконтирования для определения цены облигации. При ценообразовании без арбитража используются несколько ставок дисконтирования.

Подход с использованием приведенной стоимости предполагает, что доходность облигации останется неизменной до погашения. Это упрощенная модель, потому что процентные ставки могут колебаться в будущем, что, в свою очередь, влияет на доходность облигации. По этой причине ставка дисконтирования может быть разной для каждого денежного потока. Каждый денежный поток можно рассматривать как инструмент с нулевым купоном, по которому выплачивается один платеж при наступлении срока погашения. Используемые ставки дисконтирования должны быть ставками по нескольким бескупонным облигациям со сроками погашения, такими же, как у каждого денежного потока, и с таким же риском, что и оцениваемый инструмент. При использовании нескольких ставок дисконтирования цена без арбитража представляет собой сумму дисконтированных денежных потоков . Цена без арбитража — это цена, при которой невозможен ценовой арбитраж.

Идея использования нескольких ставок дисконтирования, полученных для бескупонных облигаций, и дисконтирования денежного потока аналогичной облигации для определения ее цены основана на кривой доходности, которая представляет собой кривую доходности одной и той же облигации с разными сроками погашения. Эта кривая может использоваться для просмотра тенденций рыночных ожиданий в отношении изменения процентных ставок в будущем. При безарбитражном ценообразовании облигации создается кривая доходности аналогичных бескупонных облигаций с разными сроками погашения. Если бы кривая была построена с помощью казначейских ценных бумаг с разными сроками погашения, они были бы лишены своих купонных выплат посредством бутстрэппинга. Это должно преобразовать облигации в облигации с нулевым купоном. Доходность этих бескупонных облигаций затем будет отображена на диаграмме со временем по оси x и доходностью по оси y .

Поскольку кривая доходности отображает ожидания рынка в отношении изменения доходности и процентных ставок, безарбитражный подход к ценообразованию более реалистичен, чем использование только одной ставки дисконтирования. Инвесторы могут использовать этот подход для оценки облигаций и обнаружения несоответствий в ценах, что дает возможность арбитража. Если облигация, оцененная по безарбитражному подходу к ценообразованию, окажется на рынке более высокой, у инвестора может быть такая возможность:

- Инвестор закрывает облигацию по цене в момент времени t 1 .

- Инвестор открывает длинную позицию по бескупонным облигациям, составляющим соответствующую кривую доходности, и продает любые купонные выплаты в момент t 1 .

- При t> t 1 разница между ценами будет уменьшаться.

- При наступлении срока погашения цены сойдутся и сравняются. Инвестор закрывает длинные и короткие позиции, получая прибыль.

Если бы результат оценки был обратным, то по облигациям были бы заняты противоположные позиции. Эта возможность арбитража исходит из предположения, что цены облигаций с одинаковыми свойствами сойдутся по истечении срока погашения. Это можно объяснить рыночной эффективностью, согласно которой арбитражные возможности в конечном итоге будут обнаружены и исправлены. Цены на облигации в т 1 шаг ближе друг к другу , чтобы , наконец , стать такими же при Т Т .

Условия арбитража

Арбитраж возможен при выполнении одного из трех условий:

- Один и тот же актив не торгуется по одинаковой цене на всех рынках (« закон одной цены »).

- Два актива с одинаковыми денежными потоками не торгуются по одинаковой цене.

- Актив с известной будущей ценой сегодня не торгуется по его будущей цене, дисконтированной по безрисковой процентной ставке (или актив имеет значительные затраты на хранение; поэтому это условие выполняется для чего-то вроде зерна, но не для ценных бумаг ).

Арбитраж — это не просто покупка продукта на одном рынке и продажа его на другом по более высокой цене в более позднее время. Сделки должны происходить одновременно, чтобы избежать рыночного риска или риска того, что цены могут измениться на одном рынке до того, как обе сделки будут завершены. На практике это обычно возможно только с ценными бумагами и финансовыми продуктами, которыми можно торговать в электронном виде, и даже тогда, когда каждая часть сделки выполняется, цены на рынке могли измениться. Отсутствие одного из этапов сделки (и впоследствии необходимость торговать им вскоре после этого по худшей цене) называется «риском исполнения» или, более конкретно, «риском ноги».

В простейшем примере любой товар, продаваемый на одном рынке, должен продаваться по той же цене на другом. Например, торговцы могут обнаружить, что цена на пшеницу ниже в сельскохозяйственных регионах, чем в городах, купить товар и перевезти его в другой регион для продажи по более высокой цене. Этот тип ценового арбитража является наиболее распространенным, но этот простой пример игнорирует стоимость транспортировки, хранения, риска и других факторов. «Истинный» арбитраж требует отсутствия рыночного риска. Если ценные бумаги торгуются на нескольких биржах, арбитраж происходит путем одновременной покупки на одной и продажи на другой.

Математически это определяется следующим образом:

0,>»> п ( V т ≥ 0 ) знак равно 1 а также п ( V т ≠ 0 ) > 0 < Displaystyle P (V_ где и обозначает стоимость портфеля в момент времени t . V 0 знак равно 0 < displaystyle V_ <0>= 0>

Конвергенция цен

Арбитраж приводит к сближению цен на разных рынках. В результате арбитража курсы обмена валют , цены на товары и цены на ценные бумаги на разных рынках имеют тенденцию сходиться. Скорость, с которой они это делают, является мерой рыночной эффективности. Арбитраж имеет тенденцию уменьшать ценовую дискриминацию , побуждая людей покупать товар по низкой цене и перепродавать его по высокой (при условии, что покупателям не запрещается перепродавать, а транзакционные издержки на покупку, хранение и перепродажу невелики). , относительно разницы в ценах на разных рынках).

Арбитраж перемещает разные валюты в сторону паритета покупательной способности . Предположим, что автомобиль, купленный в США, дешевле, чем такой же автомобиль в Канаде. Канадцы покупали бы свои машины через границу, чтобы воспользоваться условием арбитража. В то же время американцы покупали американские автомобили, перевозили их через границу, а затем продавали в Канаде. Канадцам придется покупать американские доллары, чтобы купить машины, а американцам придется продать канадские доллары, которые они получили взамен. Оба действия увеличат спрос на доллары США и предложение канадских долларов. В результате произойдет повышение курса американской валюты. Это сделало бы американские автомобили более дорогими, а канадские — менее дорогими, пока их цены не стали бы одинаковыми. В более широком масштабе возможности международного арбитража в отношении сырьевых товаров , товаров, ценных бумаг и валют имеют тенденцию изменять обменные курсы до тех пор, пока покупательная способность не сравняется.

На самом деле, большинство активов демонстрируют некоторые различия между странами. Эти транзакционные издержки , налоги и другие издержки являются препятствием для такого рода арбитража. Точно так же арбитраж влияет на разницу в процентных ставках, выплачиваемых по государственным облигациям, выпущенным разными странами, с учетом ожидаемого обесценивания валют относительно друг друга (см. Паритет процентных ставок ).

Риски

Арбитражные операции на современных рынках ценных бумаг сопряжены с довольно низкими повседневными рисками, но могут столкнуться с чрезвычайно высоким риском в редких ситуациях, особенно при финансовых кризисах , и могут привести к банкротству . Формально арбитражные транзакции имеют отрицательный перекос — цены могут немного приблизиться (но часто не ближе 0), в то время как они могут разойтись очень далеко. Повседневные риски, как правило, невелики, потому что транзакции связаны с небольшими различиями в цене, поэтому сбой в исполнении обычно приводит к небольшим убыткам (если только сделка не очень большая или цена не движется быстро). В редких случаях риски чрезвычайно высоки, потому что эти небольшие разницы в ценах конвертируются в большую прибыль за счет кредитного плеча (заемных денег), а в редких случаях большого ценового движения это может привести к большим убыткам.

Основной повседневный риск заключается в том, что часть транзакции не состоится; это называется риском исполнения. Основными и редкими рисками являются риск контрагента и риск ликвидности: контрагент по крупной сделке или по многим сделкам не может произвести оплату или что контрагент должен внести маржу и у него нет для этого денег.

В академической литературе идея о том, что, казалось бы, арбитражные сделки с очень низким риском не могут быть полностью использованы из-за этих факторов риска и других соображений, часто упоминается как ограничение на арбитраж .

Риск исполнения

Как правило, невозможно закрыть две или три транзакции одновременно; следовательно, существует вероятность того, что при закрытии одной части сделки быстрое изменение цен делает невозможным закрытие другой части сделки по прибыльной цене. Однако это не всегда так. Многие биржи и междилерские брокеры допускают многосторонние сделки (например, базовые блочные сделки на LIFFE).

Конкуренция на рынке также может создавать риски во время арбитражных операций. В качестве примера, если кто-то пытался получить прибыль от разницы в ценах между IBM на NYSE и IBM на Лондонской фондовой бирже, они могут купить большое количество акций на NYSE и обнаружить, что они не могут одновременно продавать на LSE. Это оставляет арбитражера в положении без хеджирования риска.

В 1980-е годы арбитраж риска был обычным явлением. В этой форме спекуляции человек торгует ценной бумагой, которая явно недооценена или переоценена, когда становится ясно, что неверная оценка скоро будет исправлена. Стандартный пример — это акции компании, недооцененные на фондовом рынке, которые вот-вот станут объектом предложения о поглощении; цена поглощения будет более точно отражать стоимость компании, давая большую прибыль тем, кто купил по текущей цене, если слияние пройдет, как прогнозировалось. Традиционно арбитражные операции на рынках ценных бумаг предполагают высокую скорость, большой объем и низкий риск. В какой-то момент существует разница в цене, и проблема заключается в том, чтобы выполнить две или три транзакции балансировки, пока разница сохраняется (то есть до того, как другие арбитражёры начнут действовать). Когда транзакция связана с задержкой на несколько недель или месяцев, как указано выше, она может повлечь за собой значительный риск, если заемные деньги используются для увеличения вознаграждения за счет кредитного плеча. Одним из способов снижения этого риска является незаконное использование внутренней информации , а арбитраж риска при выкупе с использованием заемных средств был связан с некоторыми из известных финансовых скандалов 1980-х годов, например, с участием Майкла Милкена и Ивана Боески .

Несоответствие

Другой риск возникает, если товары, которые покупаются и продаются, не идентичны, и арбитраж проводится при предположении, что цены на товары коррелированы или предсказуемы; это более узко называют торговлей конвергенцией . В крайнем случае это арбитраж слияний, описанный ниже. По сравнению с классической транзакцией быстрого арбитража, такая операция может привести к катастрофическим убыткам.

Риск контрагента

Поскольку арбитражные операции обычно связаны с движением денежных средств в будущем , они подвержены риску контрагента : риску того, что контрагент не выполнит свою часть сделки. Это серьезная проблема, если у вас есть либо одна сделка, либо несколько связанных сделок с одним контрагентом, неудача которого, таким образом, представляет угрозу, или в случае финансового кризиса, когда многие контрагенты терпят неудачу. Эта опасность является серьезной из-за того, что необходимо торговать большими количествами, чтобы получить прибыль на небольшой разнице в ценах.

Например, если кто-то покупает много рискованных облигаций, а затем хеджирует их с помощью CDS , получая прибыль от разницы между спредом по облигациям и премией CDS, во время финансового кризиса облигации могут дефолт, а автор / продавец CDS может потерпеть неудачу из-за стресс, вызванный кризисом, в результате чего арбитражер понес большие убытки.

Риск ликвидности

Рынки могут оставаться иррациональными намного дольше, чем вы или я можем оставаться платежеспособными.

Арбитражные сделки обязательно являются синтетическими сделками с использованием заемных средств , так как они включают короткую позицию. Если используемые активы не идентичны (так что расхождение цен приводит к временной потере денег в сделке), или обработка маржи не идентична, и трейдер, соответственно, должен внести маржу (сталкивается с требованием маржи ), у трейдера может закончиться капитала (если у них заканчиваются наличные деньги и они не могут занять больше), и они будут вынуждены продать эти активы с убытком, даже если можно ожидать, что в конечном итоге сделка принесет прибыль. Фактически, арбитражные трейдеры синтезируют опцион пут исходя из своей способности финансировать себя.

Цены могут отличаться во время финансового кризиса, который часто называют « бегством к качеству »; Это как раз те времена, когда инвесторам с использованием заемных средств труднее всего привлечь капитал (из-за общих ограничений капитала), и, следовательно, у них не будет капитала именно тогда, когда он им больше всего нужен.

Пространственный арбитраж

Это простейшая форма арбитража, также известная как географический арбитраж. В пространственном арбитраже арбитражер ищет разницу в цене между географически разделенными рынками. Например, может быть дилер по облигациям в Вирджинии, предлагающий облигацию по цене 100-12 / 23, и дилер в Вашингтоне, предлагающий цену 100-15 / 23 за ту же облигацию. По какой-то причине два дилера не заметили разницы в ценах, но арбитражер ее заметит. Арбитражер немедленно покупает облигацию у дилера в Вирджинии и продает ее дилеру в Вашингтоне.

Арбитраж слияния

Арбитраж при слияниях, также называемый рисковым арбитражем , обычно заключается в покупке / владении акциями компании, которая является целью поглощения, при сокращении акций компании-покупателя.

Обычно рыночная цена целевой компании меньше, чем цена, предлагаемая приобретающей компанией. Разница между этими двумя ценами в основном зависит от вероятности и сроков завершения поглощения, а также от преобладающего уровня процентных ставок.

Ставка на арбитраж слияния заключается в том, что такой спред в конечном итоге будет равен нулю, если и когда слияние будет завершено. Риск состоит в том, что сделка «сорвется» и спрэд значительно расширится.

Арбитраж по муниципальным облигациям

Эта стратегия хедж-фонда, также называемая арбитражем относительной стоимости муниципальных облигаций , муниципальным арбитражем или просто muni arb , включает один из двух подходов. Термин «арбитраж» также используется в контексте Положения о подоходном налоге, регулирующего инвестирование доходов от муниципальных облигаций; эти правила, нацеленные на эмитентов или бенефициаров освобожденных от налогов муниципальных облигаций, отличаются друг от друга и, вместо этого, пытаются лишить эмитента возможности арбитража между низкой ставкой, освобожденной от налогов, и ставкой налогооблагаемых инвестиций.

Как правило, менеджеры ищут возможности относительной стоимости, предлагая как длинные, так и короткие муниципальные облигации с нейтральным портфелем. Сделки с относительной стоимостью могут проводиться между разными эмитентами, разными облигациями, выпущенными одним и тем же предприятием, или сделками по структуре капитала, относящимися к одному и тому же активу (в случае доходных облигаций). Менеджеры стремятся захватить неэффективность , связанную с участия тяжелого неэкономических инвесторов (т.е. с высоким уровнем доходов « купить и держать » инвестор , ищущих освобождение от уплаты налогов дохода), а также на «кроссовер покупки» , возникающей от корпораций или лиц меняющийся доход налоговые ситуации (например, страховщики меняют свои муниципальные образования на корпорации после крупных убытков, поскольку они могут получить более высокую доходность после уплаты налогов, компенсируя налогооблагаемую прибыль корпорации убытками от андеррайтинга). Существуют дополнительные факторы неэффективности, возникающие из-за сильно фрагментированного характера рынка муниципальных облигаций, на котором насчитывается два миллиона неоплаченных выпусков и 50 000 эмитентов, в отличие от рынка казначейства, который имеет 400 выпусков и одного эмитента.

Во-вторых, менеджеры формируют портфели не облагаемых налогом муниципальных облигаций с рейтингом AAA или AA с кредитным плечом, с хеджированием риска дюрации путем короткого замыкания налогооблагаемых корпоративных облигаций с соответствующим коэффициентом. Эти корпоративные эквиваленты обычно представляют собой процентные свопы со ссылкой на Libor или SIFMA . Арбитраж проявляется в форме относительно дешевых муниципальных облигаций с более длительным сроком погашения, которые представляют собой муниципальные облигации, доходность которых значительно превышает 65% соответствующей налогооблагаемой корпоративной облигации. Более крутой наклон кривой доходности муниципальных образований позволяет участникам получать больше дохода после уплаты налогов из портфеля муниципальных облигаций, чем тратится на процентный своп; перенос больше, чем расходы на хеджирование. Положительный, не облагаемый налогом керри из муни арб может выражаться двузначными цифрами. Ставка в этом арбитраже муниципальных облигаций состоит в том, что в течение более длительного периода времени два аналогичных инструмента — муниципальные облигации и процентные свопы — будут коррелировать друг с другом; Оба они представляют собой кредиты очень высокого качества, имеют одинаковый срок погашения и номинированы в одной валюте. В этой стратегии в значительной степени устранены кредитный риск и риск дюрации. Однако базисный риск возникает из-за использования несовершенного хеджирования, что приводит к значительной, но ограниченной диапазону основной волатильности. Конечная цель состоит в том, чтобы ограничить эту принципиальную нестабильность, устранив ее актуальность с течением времени по мере накопления высокого, последовательного, необлагаемого налогом денежного потока. Поскольку неэффективность связана с налоговой политикой правительства и, следовательно, носит структурный характер, она не исключалась арбитражем.

Однако многие муниципальные облигации подлежат отзыву, и это добавляет существенные риски стратегии.

Конвертируемый облигационный арбитраж

Конвертируемых облигаций является связью , что инвестор может вернуться к компании — эмитенту в обмен на заранее определенное количество акций компании.

Конвертируемую облигацию можно рассматривать как корпоративную облигацию с прикрепленным к ней опционом на покупку акций .

Цена конвертируемой облигации зависит от трех основных факторов:

- процентная ставка . Когда ставки повышаются, облигационная часть конвертируемой облигации имеет тенденцию опускаться ниже, но часть опциона колл конвертируемой облигации перемещается выше (а совокупность имеет тенденцию понижаться).

- цена акции . Когда цена акции, в которую конвертируется облигация, повышается, цена облигации имеет тенденцию к росту.

- кредитный спред . Если кредитоспособность эмитента ухудшается (например , рейтинг понижения) и его кредитный спред расширяется, цена облигации имеет тенденцию двигаться вниз, но, во многих случаях, опцион часть конвертируемых ходов облигаций выше (поскольку кредитный спред коррелирует с волатильностью) .

Учитывая сложность вычислений и запутанную структуру, которую может иметь конвертируемая облигация, арбитражер часто полагается на сложные количественные модели, чтобы определить облигации, которые торгуются дешево по сравнению с их теоретической стоимостью.

Конвертируемый арбитраж состоит из покупки конвертируемой облигации и хеджирования двух из трех факторов, чтобы получить доступ к третьему фактору по очень привлекательной цене.

Например, арбитражер сначала покупает конвертируемую облигацию, затем продает ценные бумаги с фиксированным доходом или фьючерсы на процентную ставку (для хеджирования процентных ставок) и покупает некоторую защиту кредита (для хеджирования риска ухудшения кредита). В конце концов, у него останется что-то похожее на опцион колл на базовые акции, приобретенный по очень низкой цене. Затем он мог бы зарабатывать деньги, продавая некоторые из более дорогих опционов, которые открыто торгуются на рынке, или дельта-хеджируя свои риски по базовым акциям.

Депозитарные расписки

Депозитарная расписка является ценной бумагой, которая предлагается в качестве «отслеживания акций» на другом внешнем рынке. Например, китайская компания, желающая собрать больше денег, может выпустить депозитарную расписку на Нью-Йоркской фондовой бирже , поскольку размер капитала на местных биржах ограничен. Эти ценные бумаги, известные как ADR ( американские депозитарные расписки ) или GDR ( глобальные депозитарные расписки ), в зависимости от того, где они выпущены, обычно считаются «иностранными» и поэтому при первом выпуске торгуются по более низкой цене. Многие ADR можно обменять на исходную ценную бумагу (известную как взаимозаменяемость ) и фактически имеют одинаковую стоимость. В этом случае существует разница между воспринимаемой и реальной ценностью, которую можно извлечь. Другие ADR, которые не подлежат обмену, часто имеют гораздо больший спред. Поскольку ADR торгуется по цене ниже, чем она стоит, можно купить ADR и рассчитывать на прибыль, поскольку ее стоимость сходится с первоначальной. Однако существует вероятность того, что исходная акция также упадет в цене, поэтому, продавая ее, можно застраховать этот риск.

Трансграничный арбитраж

Трансграничный арбитраж использует разные цены на одни и те же акции в разных странах:

Пример: Apple торгуется на NASDAQ по 108,84 доллара США. Акции также торгуются на немецкой электронной бирже XETRA . Если 1 евро стоит 1,11 доллара США, международный трейдер может разместить ордер на покупку на XETRA по цене 98,03 евро за акцию Apple и ордер на продажу по цене 98,07 евро за акцию.

Некоторые брокеры в Германии не предлагают доступ к биржам США. Следовательно, если немецкий розничный инвестор хочет купить акции Apple, он должен купить их на XETRA. Трансграничный трейдер будет продавать акции Apple на XETRA инвестору и покупать акции в ту же секунду на NASDAQ. После этого трансграничному трейдеру потребуется передать акции, купленные на NASDAQ, на немецкую биржу XETRA, где он обязан доставить акции.

В большинстве случаев котировки на местных биржах производятся высокочастотными трейдерами в электронном виде с учетом внутренней цены акций и обменного курса . Такой вид высокочастотной торговли приносит пользу публике, поскольку снижает издержки для немецкого инвестора и позволяет ему покупать акции США.

Компании с двойным листингом

Двойные перечисленные компании (DLC) структура включает в себя две компаний , зарегистрированных в разных странах по контракту соглашаясь управлять своим бизнесом , как если бы они были одним предприятием, сохраняя при этом их отдельных юридической идентичности и существующих списки фондовой биржи. На интегрированных и эффективных финансовых рынках цены на акции пары близнецов должны двигаться синхронно. На практике цена акций DLC сильно отклоняется от теоретического паритета. Арбитражные позиции в DLC могут быть созданы путем получения длинной позиции в относительно недооцененной части DLC и короткой позиции в относительно завышенной части. Такие арбитражные стратегии начинают приносить прибыль, как только относительные цены двух акций DLC сходятся к теоретическому паритету. Однако, поскольку не существует определенной даты, когда цены на DLC сойдутся, иногда приходится держать открытыми арбитражные позиции в течение значительных периодов времени. Тем временем ценовой разрыв может увеличиться. В таких ситуациях арбитражёры могут получить требования о внесении маржи , после чего они, скорее всего, будут вынуждены закрыть часть позиции в крайне неблагоприятный момент и понести убытки. Арбитраж в DLC может быть прибыльным, но также очень рискованным.

Хорошей иллюстрацией риска арбитража DLC является позиция хедж-фонда Long-Term Capital Management (LTCM, см. Также обсуждение ниже) в Royal Dutch Shell — у которой до 2005 года была структура DLC . Ловенштейн (2000) описывает, что LTCM открыла арбитражную позицию в Royal Dutch Shell летом 1997 года, когда Royal Dutch торговалась с премией от 8 до 10 процентов. В общей сложности было инвестировано 2,3 миллиарда долларов, половина из которых была вложена в Shell, а другая половина — в Royal Dutch (Lowenstein, p. 99). Осенью 1998 г. крупные дефолты по российскому долгу привели к значительным потерям для хедж-фонда, и LTCM пришлось закрыть несколько позиций. Lowenstein сообщает, что премия Royal Dutch увеличилась примерно до 22 процентов, и LTCM пришлось закрыть позицию и понести убытки. По словам Ловенштейна (стр. 234), LTCM потеряла 286 миллионов долларов на торговле парами акций, и более половины этой потери приходится на торговлю Royal Dutch Shell . (См. Далее в разделе « Ограничения на арбитраж» .)

Частные для публичных акций

Рыночные цены для частных компаний обычно рассматриваются с точки зрения рентабельности инвестиций (например, 25%), в то время как публичные и / или биржевые компании торгуются на основе отношения цены к прибыли (P / E) (например, P / E). 10, что соответствует 10% рентабельности инвестиций ). Таким образом, если публично торгуемая компания специализируется на приобретении частных компаний, с точки зрения расчета на акцию, каждое приобретение, подпадающее под эти правила, приносит прибыль. Например, Berkshire Hathaway . Арбитраж между частными и публичными акциями — это термин, который, вероятно, может применяться к инвестиционному банкингу в целом. Различия между частными и публичными рынками также могут помочь объяснить внезапную неожиданную прибыль, которую получили руководители компаний, которые только что провели первичное публичное размещение акций (IPO).

Регулирующий арбитраж

Регулирующий арбитраж «представляет собой стратегию избегания регулирования, которое осуществляется в результате несоответствия нормативных требований». Другими словами, когда регулируемое учреждение использует разницу между своим реальным (или экономическим) риском и положением регулирующего органа. Например, если банк, работающий в соответствии с соглашением Базель I , должен держать 8% капитала против риска дефолта , но реальный риск дефолта ниже, выгодно секьюритизировать ссуду, удалив ссуду с низким уровнем риска из своего портфеля. С другой стороны, если реальный риск выше, чем регуляторный риск, тогда выгодно предоставить этот заем и удержать его при условии, что он оценен соответствующим образом. Регулирующий арбитраж может привести к тому, что часть всего бизнеса окажется нерегулируемой в результате арбитража.

Этот процесс может повысить общую рискованность организаций в условиях нечувствительного к риску режима регулирования, как описал Алан Гринспен в своей речи в октябре 1998 г. «Роль капитала в оптимальном банковском надзоре и регулировании» .

Термин «регулирующий арбитраж» был впервые использован в 2005 году, когда он был применен Скоттом В. Симпсоном, партнером юридической фирмы Skadden, Arps, для обозначения новой тактики защиты при враждебных слияниях и поглощениях, когда разные режимы поглощения в сделки с участием нескольких юрисдикций используются в интересах целевой компании, находящейся под угрозой.

В экономике регулирующий арбитраж (иногда налоговый арбитраж) может относиться к ситуациям, когда компания может выбрать номинальное место ведения бизнеса с регулирующим, правовым или налоговым режимом с меньшими затратами. Это может произойти, в частности, если бизнес-операция не имеет очевидного физического местонахождения. В случае многих финансовых продуктов может быть неясно, «где» происходит транзакция.

Регулирующий арбитраж может включать реструктуризацию банка за счет аутсорсинга таких услуг, как ИТ. Аутсорсинговая компания берет на себя установку, выкупает активы банка и взимает с банка плату за периодические услуги. Это высвобождает денежный поток, который можно использовать для нового кредитования банком. У банка будут более высокие затраты на ИТ, но он рассчитывает на мультипликативный эффект создания денег и разброс процентных ставок, чтобы сделать это прибыльным делом.

Пример. Предположим, банк продает свои ИТ-установки за 40 миллионов долларов США. При норме резервирования 10% банк может создать дополнительные ссуды на сумму 400 миллионов долларов США (существует временной лаг, и банк должен ожидать возврата ссудных денег обратно в свои бухгалтерские книги). Банк часто может предоставить ссуду (и секьюритизировать ссуду) компании, предоставляющей ИТ-услуги, для покрытия затрат на приобретение ИТ-установок. Это может быть по льготным ставкам, поскольку единственным клиентом, использующим ИТ-установку, является банк. Если банк сможет получить 5% -ную процентную маржу по 400 миллионам новых займов, банк увеличит процентные доходы на 20 миллионов. Компания, предоставляющая ИТ-услуги, может использовать свой баланс настолько агрессивно, насколько они и их банкир соглашаются. Это причина тенденции к аутсорсингу в финансовом секторе. Без этого преимущества создания денег на самом деле будет дороже отдать ИТ-операции на аутсорсинг, поскольку аутсорсинг добавляет уровень управления и увеличивает накладные расходы.

Согласно четырехсерийному документальному фильму PBS Frontline 2012 года «Деньги, власть и Уолл-стрит», регулирующий арбитраж, наряду с асимметричным банковским лоббированием в Вашингтоне и за рубежом, позволил инвестиционным банкам в период до и после 2008 года продолжать обходить законы и участвовать в рискованной торговле непрозрачными производными финансовыми инструментами, свопами и другими кредитными инструментами, изобретенными для обхода юридических ограничений за счет клиентов, правительства и общественности.

В связи с тем, что Закон о доступном медицинском обслуживании расширяет покрытие Medicaid, теперь можно найти одну форму регулирующего арбитража, когда предприятия участвуют в «миграции Medicaid», маневре, с помощью которого квалифицированные сотрудники, которые обычно участвуют в планах медицинского страхования компании, выбирают вместо этого регистрацию в Medicaid. . Эти программы имеют те же характеристики, что и страховые продукты для сотрудников, но имеют радикально другую структуру затрат, что приводит к значительному сокращению расходов для работодателей.

Телеком-арбитраж

Арбитражные компании в сфере телекоммуникаций позволяют пользователям телефонов совершать международные звонки бесплатно через определенные номера доступа. Такие услуги предлагаются в Соединенном Королевстве; телекоммуникационным арбитражным компаниям платят за межсетевое соединение британские мобильные сети, а затем они покупают международные маршруты по более низкой цене. Звонки считаются бесплатными для британских заказчиков мобильных телефонов, поскольку они используют выделенные им месячные минуты вместо того, чтобы платить за дополнительные звонки.

Такие услуги ранее предлагались в США такими компаниями, как FuturePhone.com. Эти службы будут работать на сельских телефонных станциях, в основном в небольших городках в штате Айова. В этих областях местным телефонным операторам разрешается взимать высокую «плату за завершение соединения» с оператора вызывающего абонента, чтобы покрыть расходы на предоставление услуг в небольших и малонаселенных районах, которые они обслуживают. Однако FuturePhone (как и другие аналогичные услуги) прекратил работу из-за судебных исков со стороны AT&T и других поставщиков услуг.

Статистический арбитраж

Статистический арбитраж — это дисбаланс ожидаемых номиналов. Казино имеют статистический арбитраж в каждой азартной игре , что он предлагает, именуемое преимущество дома , дома краев, Vigorish или дом Vigorish.

Падение долгосрочного управления капиталом

В сентябре 1998 года компания Long-Term Capital Management (LTCM) потеряла 4,6 миллиарда долларов США на арбитражных торгах с фиксированным доходом . LTCM пыталась заработать на разнице цен между различными облигациями . Например, он будет продавать ценные бумаги Казначейства США и покупать фьючерсы на итальянские облигации. Идея заключалась в том, что, поскольку фьючерсы на итальянские облигации имеют менее ликвидный рынок, в краткосрочной перспективе фьючерсы на итальянские облигации будут иметь более высокую доходность, чем облигации США, но в долгосрочной перспективе цены будут сходиться. Поскольку разница была небольшой, пришлось занять большую сумму денег, чтобы покупка и продажа были прибыльными.

Крах этой системы начался 17 августа 1998 года, когда Россия объявила дефолт по своим рублевым и долларовым внутренним долгам. Поскольку рынки уже нервничали из-за азиатского финансового кризиса 1997 года , инвесторы начали продавать казначейские долги за пределами США и покупать казначейские облигации США, что считалось безопасным вложением средств. В результате цена казначейских ценных бумаг США начала расти, а доходность стала снижаться, потому что было много покупателей, а доходность (доходность) по другим облигациям начала расти, потому что было много продавцов (т.е. цена этих облигаций упала). Это привело к увеличению разницы между ценами казначейских облигаций США и других облигаций, а не к снижению, как ожидал LTCM. В конце концов, это привело к закрытию LTCM, и их кредиторам пришлось организовать финансовую помощь. Более спорно, чиновники ФРС помощь в переговорах , которые привели к этому катапультирование, на том основании , что многие компании и сделки были переплетены с LTCM , что если LTCM на самом деле не удалось, они также, вызывая коллапс в уверенности в экономическая система. Таким образом, LTCM потерпел неудачу как арбитражный фонд с фиксированным доходом, хотя неясно, какую прибыль получили банки, спасшие LTCM.

http://infofx.ru/trejding/arbitrazh-na-kriptovalyutnyx-birzhax-chto-eto-takoe-i-kak-on-rabotaet/

http://ru.qaz.wiki/wiki/Arbitrage