Брокерский счет в банке ВТБ: подробный обзор, стоит ли его открывать

Всем привет, уважаемые читатели блога AFlife.ru! Любой начинающий инвестор озадачивается вопросом открытия брокерского счета. Это обязательный инструмент для проведения финансовых операций на валютном или фондовом рынке. И неважно, действует ли инвестор самостоятельно или через посредников. Выбирая брокера для открытия счета, очень важно ответственно подойти к этому вопросу. Учесть все нюансы, ведь от этого будет зависеть качество дальнейшей работы. ВТБ брокерский счет – один из наиболее востребованных вариантов на этом рынке, и сегодня мы рассмотрим все аспекты работы с данным продуктом одной из крупнейших банковских структур России.

- О брокере ВТБ

- Условия обслуживания

- Как открыть брокерский счет

- Как зарабатывать на бирже

- Отзывы о брокерском счете в ВТБ

О брокере ВТБ

Почему именно брокерский счет, а не ИИС? Выбор, конечно, всегда остается за инвестором, и он делает его в соответствии со своими предпочтениями и планами инвестирования средств. В отличие от ИИС, имеющего ряд строгих ограничений, брокерский счет более лоялен и имеет несколько преимуществ:

- нет ограничений по минимальной и максимальной сумме взноса средств;

- гибкие сроки инвестирования, которые устанавливает сам инвестор;

- возможность снять имеющиеся средства в любой момент.

Поэтому данный инструмент гораздо более востребован среди трейдеров. Если спросить среднестатистического жителя России о самых надежных финансовых компаниях, то в числе перечисленных одно из лидирующих мест непременно займет ВТБ. Действительно, данный банк является вторым по величине в РФ, уступая только Сбербанку. ВТБ практически синоним надежности и имеет высокий уровень доверия среди населения. Благодаря этому высока его популярность и как брокера.

Банк осуществляет свою деятельность еще с 1990 года, а брокерские услуги ВТБ оказывает с 2003 года в соответствии с полученной лицензией. Финансовая компания охватывает внушительную долю на рынке и занимает высокие позиции в рейтингах российских бирж.

На фоне конкурентов он отличается:

- наличием господдержки (весьма значительный фактор, говорящий о надежности брокера);

- относительно невысокими комиссиями за обслуживание и проведение операций;

- хорошей репутацией, заслуженной многолетней работой;

- доступом к проведению сделок с иностранными ценными бумагами;

- наличием удобного мобильного приложения, с помощью которого можно осуществлять торговлю на бирже.

Брокеру ВТБ отдают предпочтение инвесторы с консервативным подходом к делу и ценящие его надежность. Данный банк оказывает следующие виды брокерских услуг:

- открытие счетов (обычного брокерского или ИИС);

- консультирование с полным раскрытием информации и техническое обслуживание клиента;

- предоставление доступа к торговле на рынке Форекс;

- онлайн-трейдинг (мобильный, с помощью специального приложения или стационарный);

- подготовка идей для инвестирования средств и предоставление аналитики.

Сотрудничая с брокером ВТБ, можно осуществлять операции с акциями и облигациями российских компаний, иностранными ценными бумагами, ПИФами, валютой, евробондами, опционами и фьючерсами.

Условия обслуживания

Для своих клиентов ВТБ предлагает несколько тарифов. Они подразделяются на группы и отличаются между собой некоторыми возможностями и дополнительными услугами. Рассмотрим каждый из них подробнее:

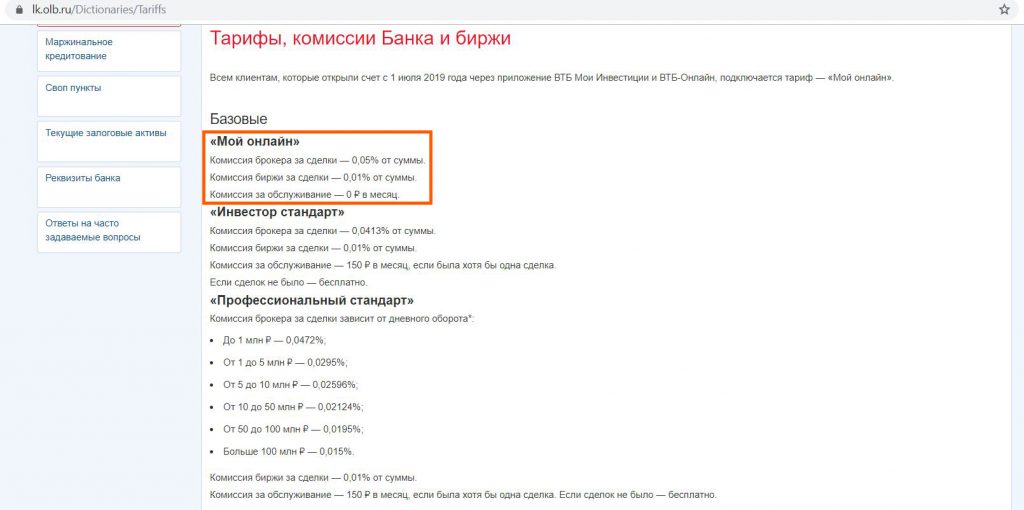

- Базовые тарифы. Сюда относятся «Мой Онлайн», «Инвестор Стандарт» и «Профессиональный Стандарт». Бесплатная аналитика, возможность пополнить счет, вывод средств со срочного и основного рынка. Комиссия в размере 0,2% взимается за получение дохода от операций с валютой на сумму более 300 тыс. руб. Адекватные комиссии по сделкам на российских биржах (от 0,0295% до 0,05%). Льготные условия для сделок с определенными ценными бумагами. Для тех, кто начал инвестиционную деятельность с мобильного приложения, всегда действует тариф «Мой Онлайн».

- Тарифы пакета «Привилегия». К ним относятся «Инвестор Привилегия» и «Профессиональный Привилегия». Бесплатная аналитика, пополнение счета, вывод средств со срочного и основного рынка. Комиссия в размере 0,2% взимается за вывод дохода от операций с валютой на сумму более 300 тыс. руб. Комиссия по сделкам на российских биржах от 0,02714% до 0,03776%. Льготные условия для сделок с определенными ценными бумагами. Бесплатное маржинальное кредитование в течение торгового дня. Далее – под проценты в зависимости от вида операции.

- Тарифы пакета «Прайм». К ним относятся «Инвестор Прайм» и «Профессиональный Прайм». Тарифные планы похожи на пакет «Привилегия». Отличаются комиссии по сделкам на российских биржах – от 0,012% до 0,033455%.

Часть тарифов адаптирована под новичков, другая часть – под профессиональных трейдеров. Сотрудники ВТБ помогут инвестору определиться с наиболее оптимальным тарифным планом, подходящим под его инвестиционный портфель.

Как открыть брокерский счет

Как открыть брокерский счет? На самом деле, все не так сложно, как может показаться на первый взгляд. Сделать это можно из дома или в отделении банка ВТБ. Мобильное приложение позволяет открывать счета как клиентам банка, так и тем, кто не пользуется продуктами ВТБ. Правда, последним посетить офис все равно придется, чтобы получить дебетовую карту банка. Дело в том, что по условиям договора выводить средства можно только на нее.

Рассмотрим подробнее алгоритм открытия брокерского счета для авторизованных пользователей ВТБ:

- Зайти в раздел Инвестиции на сайте банка ВТБ;

- далее перейти в подраздел «Брокерский счет и ИИС»;

- нажать на кнопку «Открыть Онлайн»;

- в открывшейся форме авторизации в системе ВТБ Онлайн необходимо ввести учетные данные для входа;

- далее появится форма для регистрации брокерского счета, основная информация в ней будет уже заполнена, нужно только указать адрес электронной почты;

- затем выбирается вид счета: ИИС или стандартный брокерский;

- необходимо выбрать тариф обслуживания, рекомендуется перед этим тщательно изучить условия каждого пакета;

- после того, как все заполнено, можно нажать кнопку «Получить СМС», это нужно для подтверждения введенной информации.

Вот так легко, не выходя из дома, можно открыть брокерский счет и начать инвестиционную деятельность. Но данный вариант подходит только для тех, кто уже зарегистрирован в системе ВТБ. Для новых пользователей алгоритм будет немного другим:

- Нужно скачать мобильное приложение «Мои инвестиции» и запустить его (для начала подойдет демо версия);

- приложение предложит перейти в ВТБ-Онлайн или открыть брокерский счет, неавторизованным пользователям нужно выбирать второй вариант;

- далее программа проведет небольшой опрос в формате дружеской переписки, по итогу которого она получит всю необходимую информацию для открытия счета;

- после внесения всех данных необходимо запросить код для их подтверждения.

Пройдя эту несложную процедуру, можно открыть брокерский счет в режиме онлайн. Но посетить банк все-таки придется для получения дебетовой карты. После этого можно пользоваться всеми возможностями брокерского обслуживания в ВТБ. При необходимости клиент вправе в любой момент вывести доллары, евро или рубли со своего инвестиционного счета.

Как зарабатывать на бирже

Существует множество вариантов заработка на фондовой и валютной бирже. Многие из них доступны из приложения «Мои инвестиции». Рассмотрим основные варианты получения инвестиционного дохода:

- Приобретение акций. Данный вид ценных бумаг является одним из наиболее доходных и с умеренным риском. Покупают акции с целью получения дивидендов или для дальнейшей перепродажи и получения навара за счет разницы цен.

- Инвестирование в ОФЗ, государственные и муниципальные облигации. Наверное, самый надежный способ вложения своих средств, хотя доходность его невысока. Его использование больше подойдет консервативным людям, имеющим цель сберечь свои деньги и защитить их от инфляции.

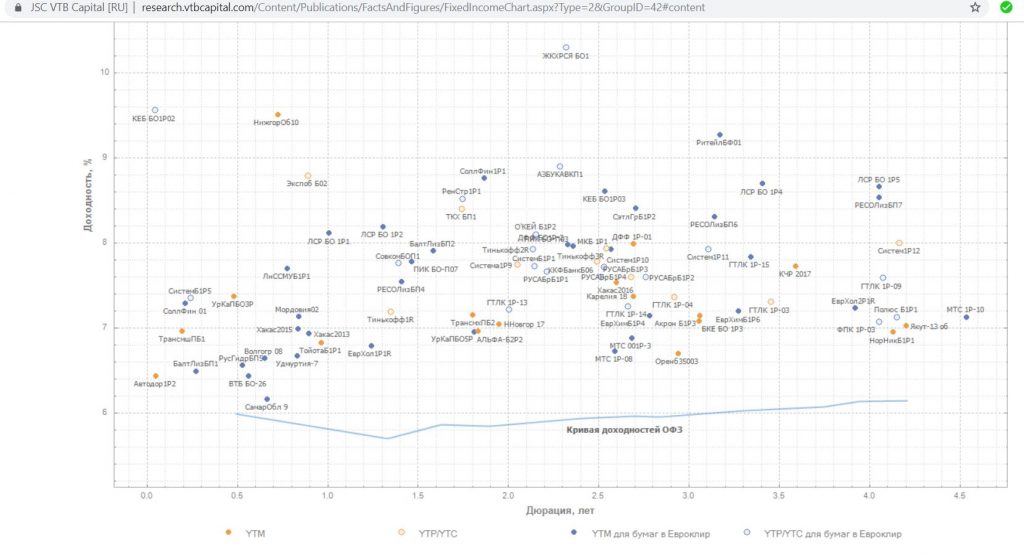

- Покупка облигаций российских компаний-эмитентов. Также могут приобретаться с целью дальнейшей перепродажи или получения купонного дохода. Если покупать облигации надежных и проверенных эмитентов, то риски таких сделок минимальны.

- Проведение операций с валютой. Одно из наиболее востребованных направлений среди начинающих и профессиональных инвесторов. Доход можно получить за счет разницы валютного курса. Впоследствии разрешается вывести валюту (доллары, евро). Но для хорошего результата очень важно разбираться в процессах на бирже и в мировой экономике.

Отзывы о брокерском счете в ВТБ

Отзывы реальных клиентов лучше всего отражают настоящее положение дел и помогают составить окончательный портрет. Посмотрим, что пишут о брокере ВТБ инвесторы на известных сайтах и в группах социальных сетей.

Многие из них считают положительным моментом наличие у банка государственной поддержки (одним из участников является госструктура с пакетом акций 45%). Это значительно снижает риски его банкротства или внезапного закрытия.

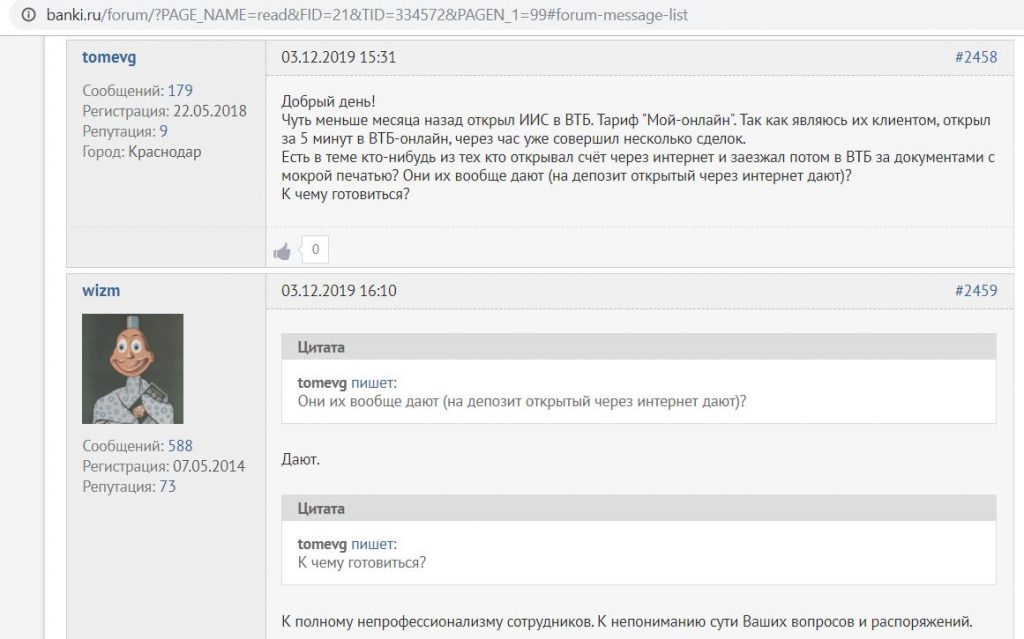

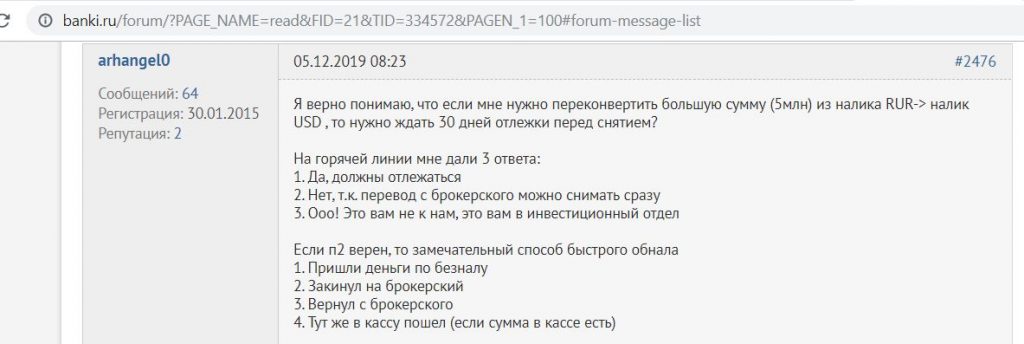

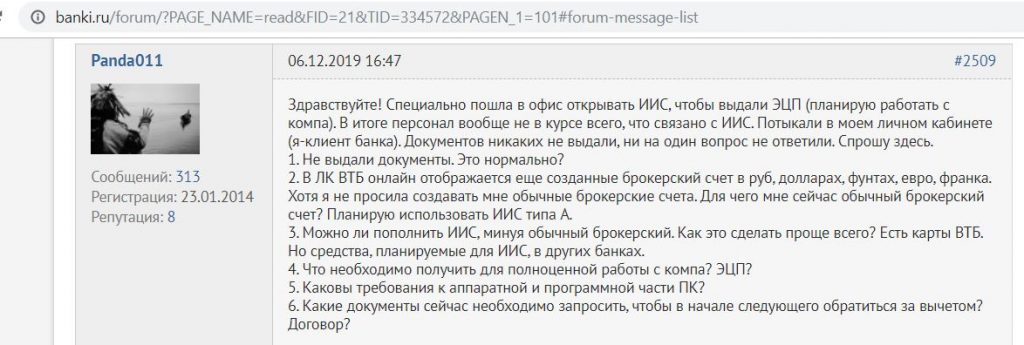

Недовольство пользователей чаще всего связано именно с работой сотрудников банка. Некоторые клиенты говорят об их некомпетентности и незнании ответов на часто задаваемые вопросы. Это, конечно, неприятный момент. Служба поддержки нужна и особенно важно, чтобы она могла помочь и ответить на все вопросы. Справедливости ради стоит сказать, что далеко не все сотрудники такие, многие из них могут своевременно и грамотно оказать помощь в решении проблемы.

Пользователи положительно отзываются о комиссиях брокера, утверждая, что они являются одними из наиболее адекватных на данном рынке. Также позитивные отзывы заслужили мобильное приложение «Мои инвестиции» и возможность открыть брокерский счет онлайн.

Некоторые клиенты отмечают, что в особенно напряженные моменты возникают сложности во время проведения операций через интернет. Программа зависает, становится невозможно дозвониться до службы поддержки. Скорее всего, это единичные случаи, связанные с перебоями в работе сети.

Положительно отзываются о возможности легко вывести средства на дебетовую карту ВТБ. Финансовую структуру можно одновременно использовать и как банк, и как брокера.

ВТБ – идеальный вариант для тех, кто ищет надежного брокера. Лояльные условия сотрудничества и возможность проводить все операции из дома, не посещая отделения банка, привлекают многих клиентов. Но не стоит забывать, что с преимуществами всегда соседствуют недостатки.

Выбор брокера – это индивидуальный момент. Для каждого будет лучшим только один, поэтому всегда нужно пробовать и искать того самого, «своего». Кто знает, может таковым и является ВТБ. А если что-то не понравится, в службе поддержки всегда можно узнать, как закрыть брокерский счет без потерь.

Если вам понравилась наша статья, то делитесь ею в социальных сетях и обязательно подписывайтесь на обновления блога, чтобы не пропустить много чего интересного!

ВТБ Мои Инвестиции от ВТБ Брокер: лучшее приложение

Ведущие брокеры поняли: основной путь привлечения массового инвестора на биржу – это создание простого, удобного и надежного мобильного приложения для совершения сделок и анализа ценных бумаг.

Подобные продукты есть у «Тинькофф Банка», Сбербанка, «БКС», «Открытия», «Финама», «Альфа-Банка», «КИТ Финанс» и др. Однозначно определить, какое из них самое удобное и функциональное, я не могу, уж очень они разные. В идеале, каждый сам должен попробовать поработать с ними и лично для себя определить, что подходит ему больше всего.

В сегодняшней статье нас будет интересовать приложение «ВТБ Мои Инвестиции» от «ВТБ Брокер», которое было признано ни много ни мало лучшим инвестиционным приложением рунета в 2018 году:

Вот как выглядит реклама на сайте:

Перед прочтением статьи полезно будет освежить в памяти обзоры других брокеров: «Открытия» (рассматривалась покупка валюты через QUIK), «Альфа Директ» (покупка валюты с помощью терминала «Альфа Директ»), «Промсвязьбанка» (покупка ОФЗ через webQUIK), а также «Тинькофф Брокер» с их мобильным приложением «Тинькофф Инвестиции» и “Сбербанк Брокер” с мобильным приложением “Сбербанк Инвестор”.

Мои Инвестиции от ВТБ Брокер. Достоинства

1 Возможность получения бесплатной карты.

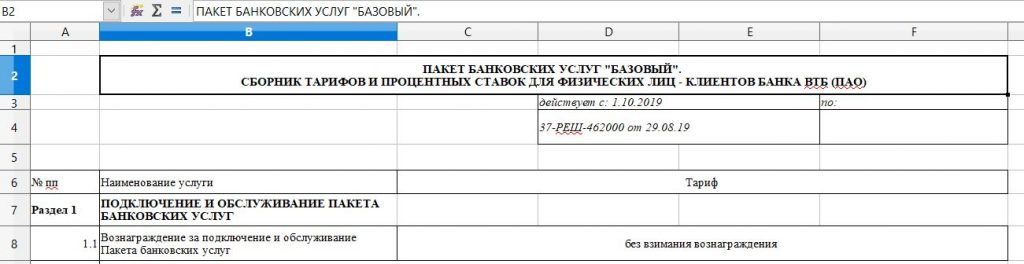

Для комфортной работы с брокерским счетом желательно иметь карту банка «ВТБ» и, конечно, доступ в интернет-банк. Как это часто бывает, кредитные организации не особо афишируют наличие у себя в линейке бесплатных карточек, стараясь предложить клиентам более выгодные для себя продукты.

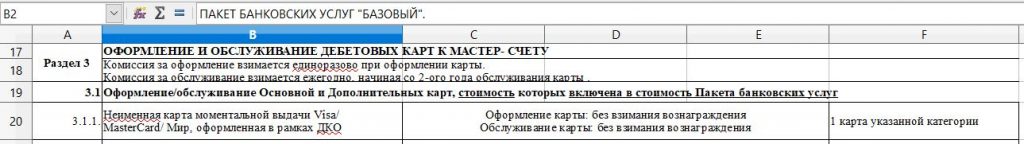

Тем не менее, в банке «ВТБ» можно открыть пакет услуг «Базовый» (в который входит 3 мастер-счета в рублях, долларах и евро) и получить 1 бесплатную моментальную карточку. Карту можно оформить и в валюте, но разумнее остановиться именно на рублевой.

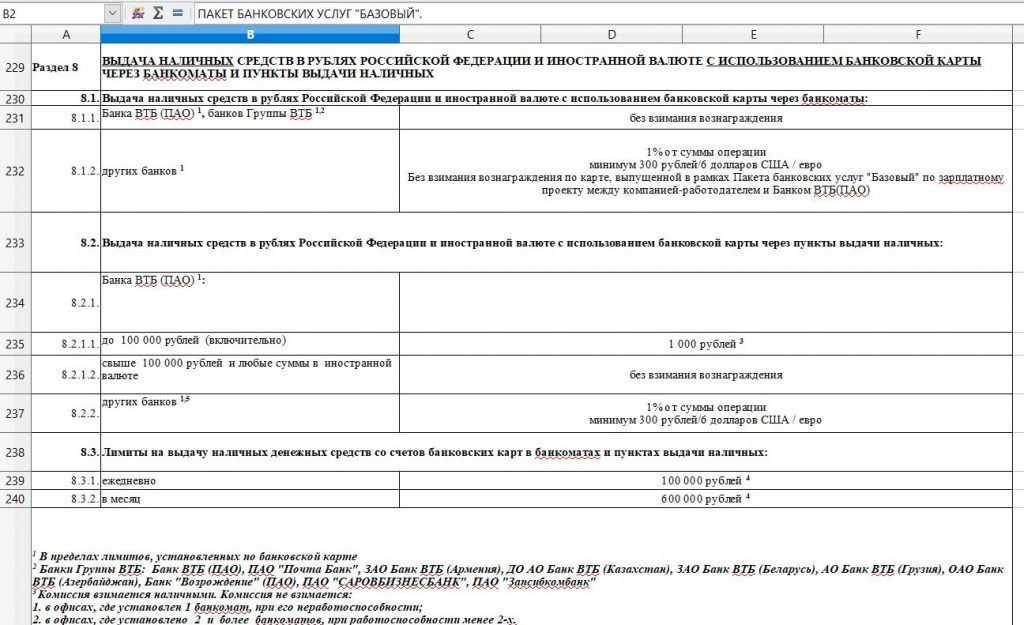

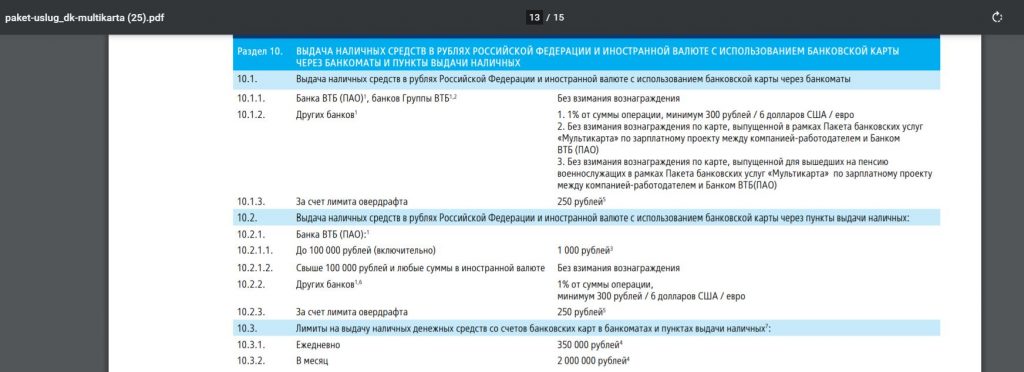

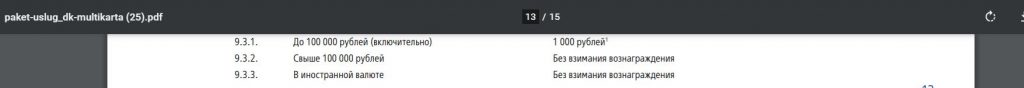

С карты можно снимать наличные без комиссии в банкоматах банков группы «ВТБ» (включая «Почта Банк»), дневной лимит 100 000 руб., месячный – 600 000 руб. или эквивалент в иностранной валюте:

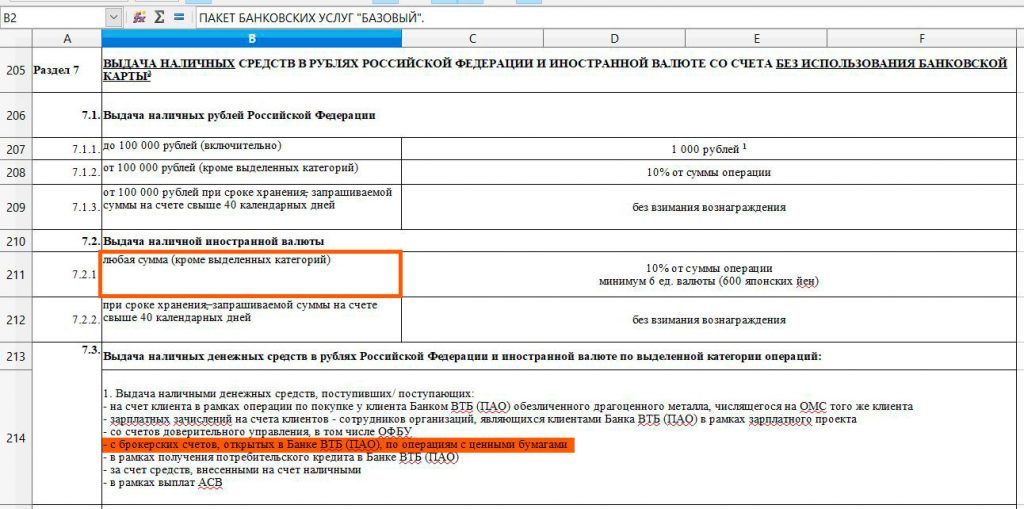

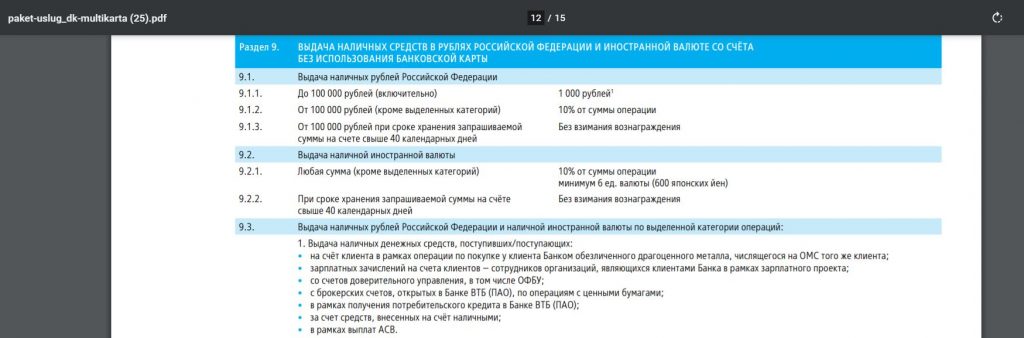

Выдача наличных рублей (при сумме от 100 000 руб.) и валюты (любой суммы), поступивших с брокерского счета, через кассу без использования карты осуществляется без комиссии (лимитов нет). Требования к отлежке также не предъявляются:

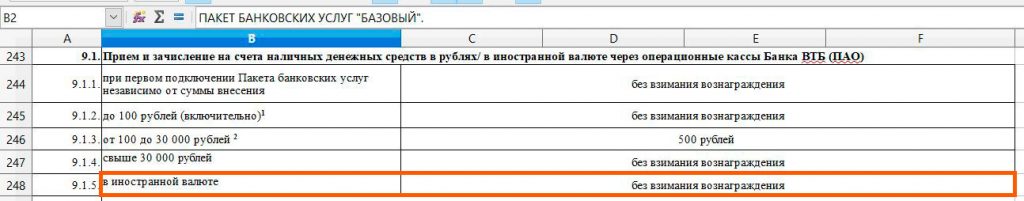

Пополнение текущего счета через кассу валютой бесплатно, рублями – бесплатно от 30 000 руб.:

Таким образом, очевидно, что для работы с валютой карта не нужна, т.к. пополнение и снятие любых сумм через кассу осуществляется без комиссии. А вот с рублями при небольших суммах через кассу работать неудобно, и карта будет очень кстати.

Дебетовые карты «ВТБ» умеют стягивать и не берут комиссию за донорство. Свежестянутые деньги можно сразу использовать без риска возникновения теховера.

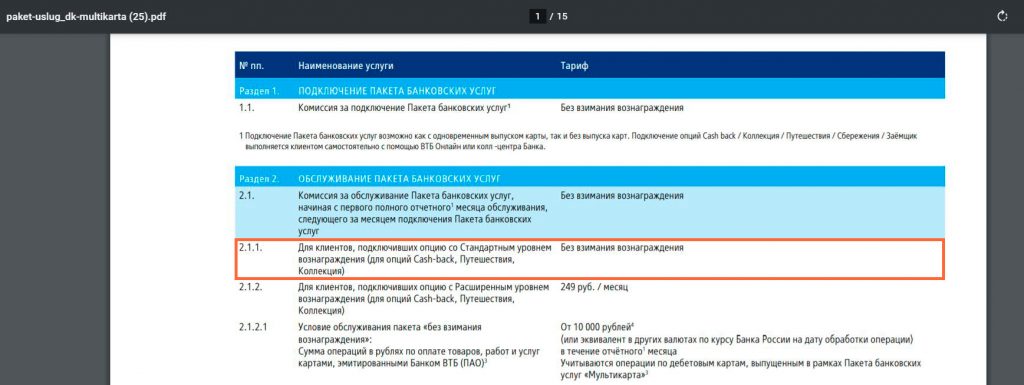

Вместо бесплатной карты сотрудники «ВТБ» могут активно рекомендовать «Мультикарту» (ее обслуживание стоит 249 руб./мес. при отсутствии покупок на сумму от 5000 руб./мес.).

UPD: 08.09.2020

Пакет услуг “Мультикарта”, оформляемый с 20.07.2020, стал бесплатным без условий, так что необходимость в “Базовом” пакете отпала. Главное, случайно не подключить «Расширенную» опцию кэшбэка за 249 руб./мес. (комиссия не взимается при обороте трат от 10 000 руб./мес.). Сотруднику банка при оформлении пакета нужно обязательно уточнить, что вам требуется именно бесплатный стандартный уровень:

В рамках пакета можно выпустить до 5 бесплатных карт, в том числе в долларах и евро:

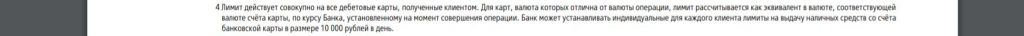

Лимит на бесплатную обналичку с “Мультикарты” в банкоматах и пунктах выдачи наличных “ВТБ” составляет 350 000 руб./день и 2 000 000 руб./мес. (или эквивалент в валюте):

Выдача наличных рублей (при сумме от 100 000 руб.) и валюты (любой суммы), поступивших с брокерского счета, через кассу без использования карты на пакете “Мультикарта” осуществляется без комиссии (лимитов нет). Требования к отлежке также не предъявляются:

2 Простота открытия и пополнения брокерского счета.

Не так давно открыть брокерский счет в «ВТБ» можно было только в отделении банка, причем исключительно у сотрудника «Привилегии», который занимался премиальным обслуживанием. Пару лет назад я как раз проходил эту процедуру и для открытия брокерского счета мне потребовалось три раза посетить банковский офис (сначала подать заявление на открытие брокерского счета для получения логина и пароля от личного кабинета, дома сгенерировать ключи от терминала QUIK и сделать электронную подпись, затем подтвердить их в офисе, после чего я написал заявление на доступ к WEB-терминалу QUIK, пароли от которого нужно было через некоторое время забирать опять же в офисе).

Сейчас процесс заметно упростился. Открыть брокерский счет можно из интернет-банка «ВТБ», там же получить логин для доступа в личный кабинет и приложение «ВТБ Мои Инвестиции», в котором можно совершать сделки, подавать неторговые поручения (на вывод денежных средств, на перевод денежных средств между рынками), а также подписывать реестры.

Если нужен QUIK (или доступ к WebQUIK/мобильной версии QUIK, все терминалы бесплатные) и есть желание совершать неторговые поручения в личном кабинете, то без нескольких визитов в офис для подтверждения ключей QUIK и электронной подписи не обойтись.

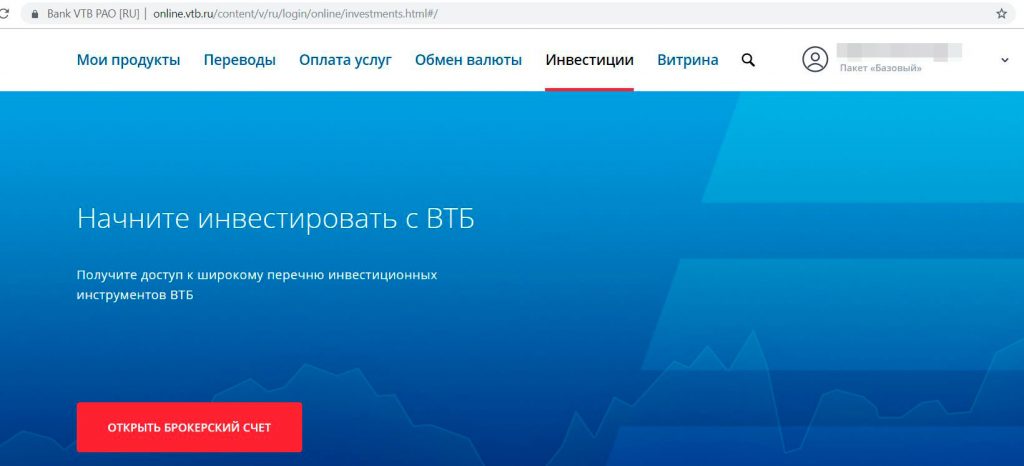

Итак, брокерский счет можно открыть в интернет банке «ВТБ-онлайн» в разделе «Инвестиции»:

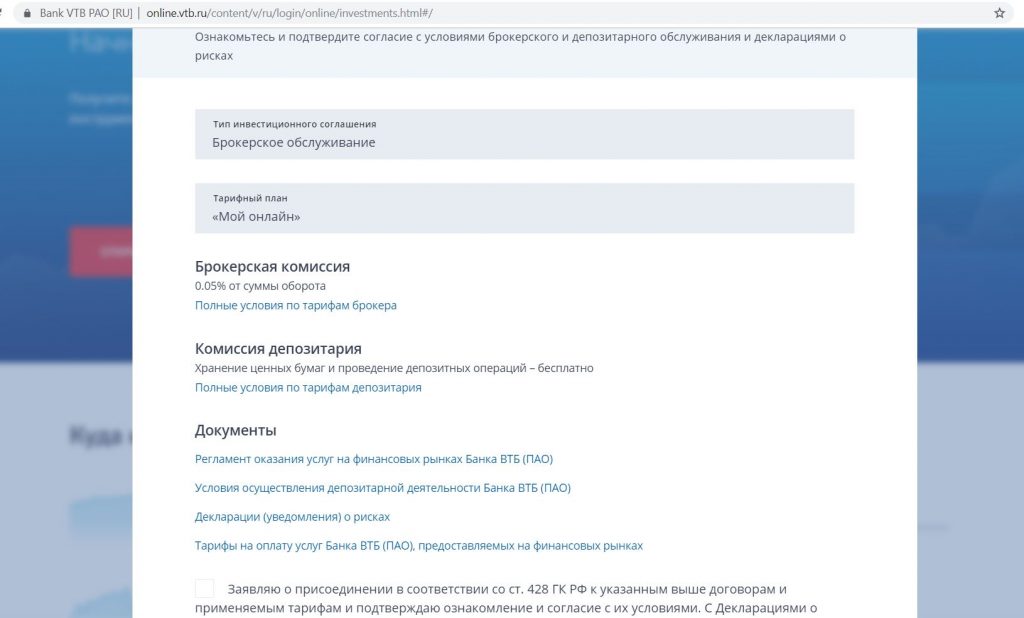

На первом шаге предложат проверить, правильно ли указаны все данные, на втором спросят, не хотите ли вы заодно открыть ИИС, а на третьем нужно ознакомиться с документами. Тарифный план по умолчанию «Мой онлайн» (как раз он нам и нужен):

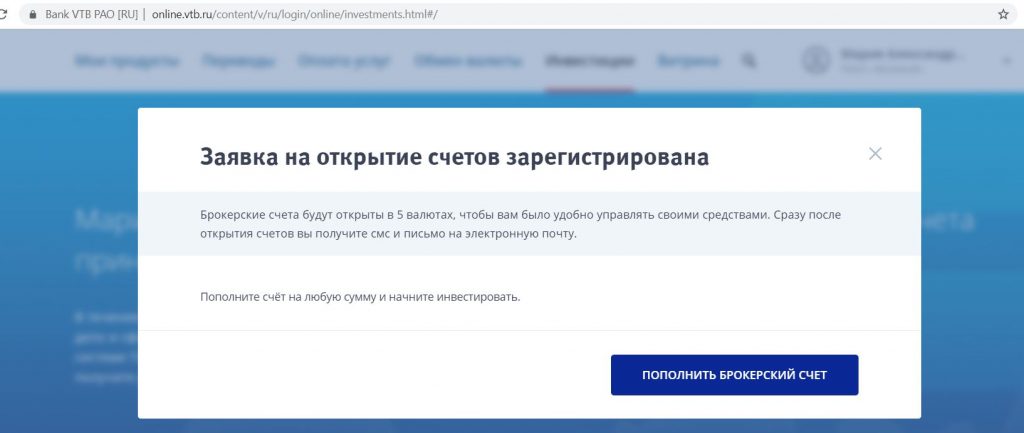

Вот и все, заявка на открытие брокерского счета подана:

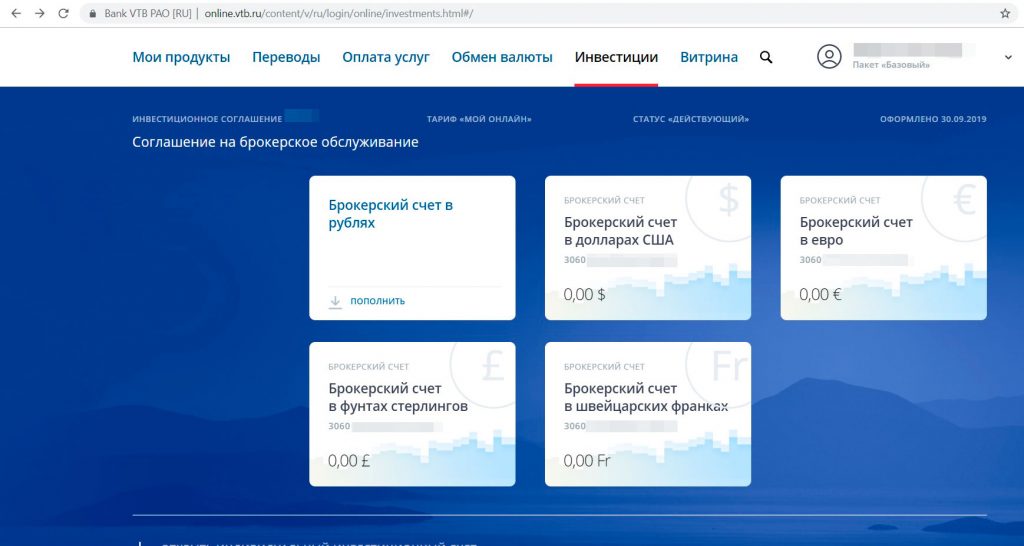

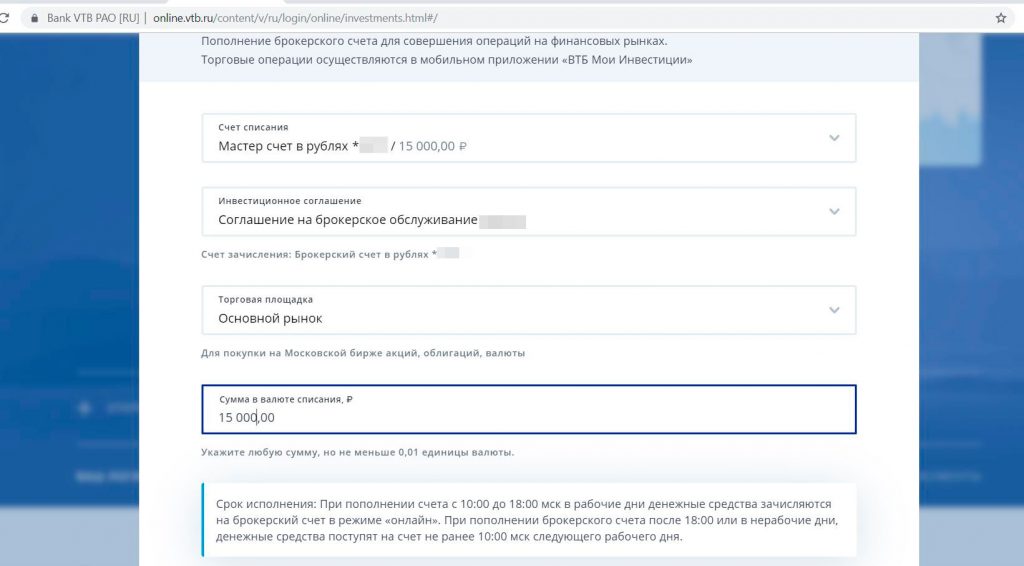

Через несколько минут брокерские счета в 5 валютах (в рублях, долларах, евро, фунтах, швейцарских франках) будут уже открыты (придет смс-уведомление). Для пополнения брокерского счета в нужной валюте (в нашем случае это рубли) с банковского счета «ВТБ» нужно навести курсор на соответствующее поле и нажать кнопку «Пополнить»:

В поле «Торговая площадка» нужно выбрать «Основной рынок», если мы планируем покупать акции (в том числе иностранные), облигации, валюту, ETF. Если интересуют фьючерсы и опционы, то «Срочный рынок». Для совершения операций на внебиржевом рынке нужно выбрать «Внебиржевой рынок»:

При пополнении брокерского счета в рабочие дни с 10:00 до 18:00 деньги до него обычно добираются почти сразу (иногда дольше), если в другое время – то на следующий рабочий день.

В интернет-банке «ВТБ» в разделе «Инвестиции» указан логин от личного кабинета и приложения «ВТБ Мои Инвестиции» (в формате olbXXXXXX). Личный кабинет «ВТБ Брокер» доступен на сайте lk.olb.ru/Account/LogOn, приложение «ВТБ Инвестиции» нужно скачать в Google Play или App Store.

Если есть желание открыть брокерский счет в офисе, то нужно иметь в виду, что не во всех отделениях «ВТБ» это возможно (список доступных отделений можно посмотреть тут).

Как снять деньги с кредитной карты без комиссии и с сохранением льготного периода. Беспроцентный кредит на год. Легальный способ. Все подробности в статье.

Храни Деньги! рекомендует:

3 Низкие комиссии за сделку и услуги депозитария.

Раньше базовым тарифом для инвесторов в «ВТБ» был «Инвестор стандарт» с комиссией за сделку 0,0413% (+0,01% комиссия биржи) и платой за депозитарий в 150 руб./мес.

Летом 2019 появился новый тариф «Мой онлайн» без депозитарной комиссии, но с чуть большей комиссией за сделку 0,05% (+0,01% комиссия биржи, минимум 1 копейка) и именно его теперь предлагают новым клиентам. Старые клиенты тоже без проблем могут на него перевестись.

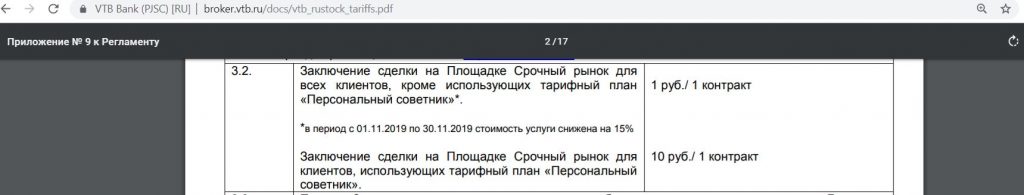

Данная комиссия распространяется на валютную и фондовую секцию Московской биржи, а также на сделки на Санкт-Петербургской бирже. На срочном рынке комиссия составляет 1 руб. за контракт (+ комиссия биржи, в зависимости от инструмента):

4 Большой ассортимент бумаг.

В приложении «ВТБ Мои Инвестиции», на мой взгляд, самый широкий набор доступных инструментов для торговли среди всех подобных приложений других брокеров. Помимо акций и облигаций на Московской бирже, здесь есть и еврооблигации (в том числе и в евро), и иностранные акции с Санкт-Петербургской биржи, и фьючерсы с опционами, и валютная секция с возможностью купить/продать валюту от 1 у.е., а также обменять евро на доллары и наоборот напрямую без предварительной конвертации в рубли. Кроме этого можно покупать ETF и БПИФ, торгующиеся на Московской бирже, в долларах и евро, а не только в рублях.

5 Простота совершения сделок.

Создатели всех подобных приложений для инвестиций стараются сделать их интуитивно понятными практически любому человеку. У клиента должно сложиться впечатление, что торговать на бирже очень просто. Для решения данной задачи некоторые брокеры (например, Сбербанк) даже урезали функционал, убрав графики, стакан котировок, различные инструменты для торговли.

«ВТБ» же пошел другим путем, постаравшись уместить в приложение «ВТБ Мои Инвестиции» все по-максимуму, как следствие, получилась некоторая перегруженность информацией для новичка.

Тем не менее, совершение сделок в приложении «ВТБ Инвестиции» – это совсем не сложный процесс.

6 Возможность купить/продать валюту от 1 у.е.

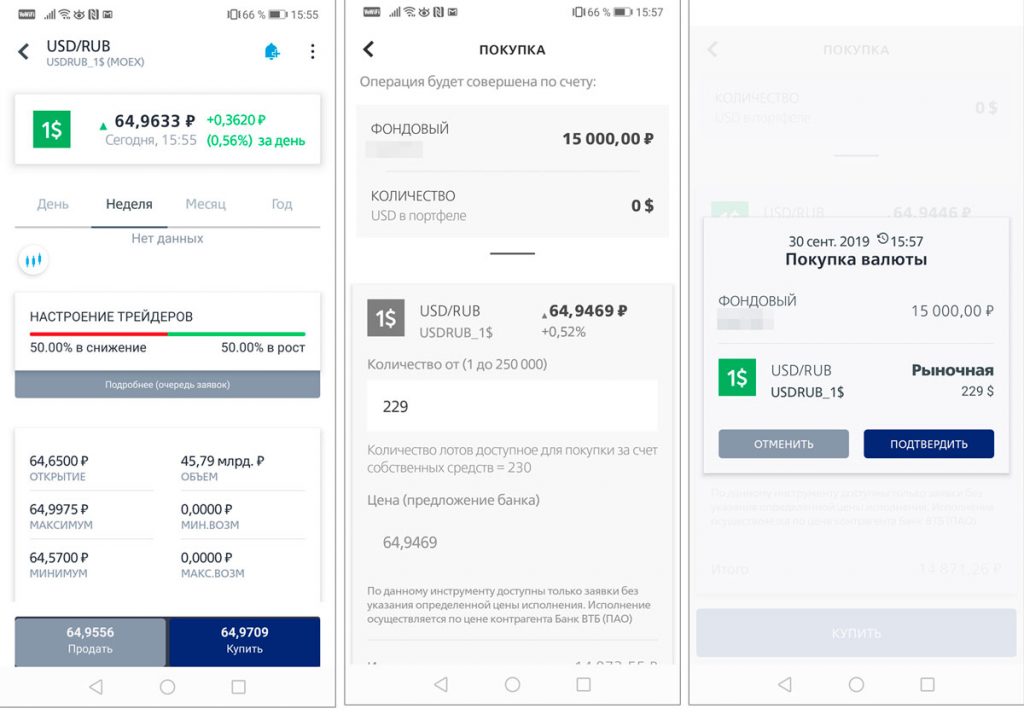

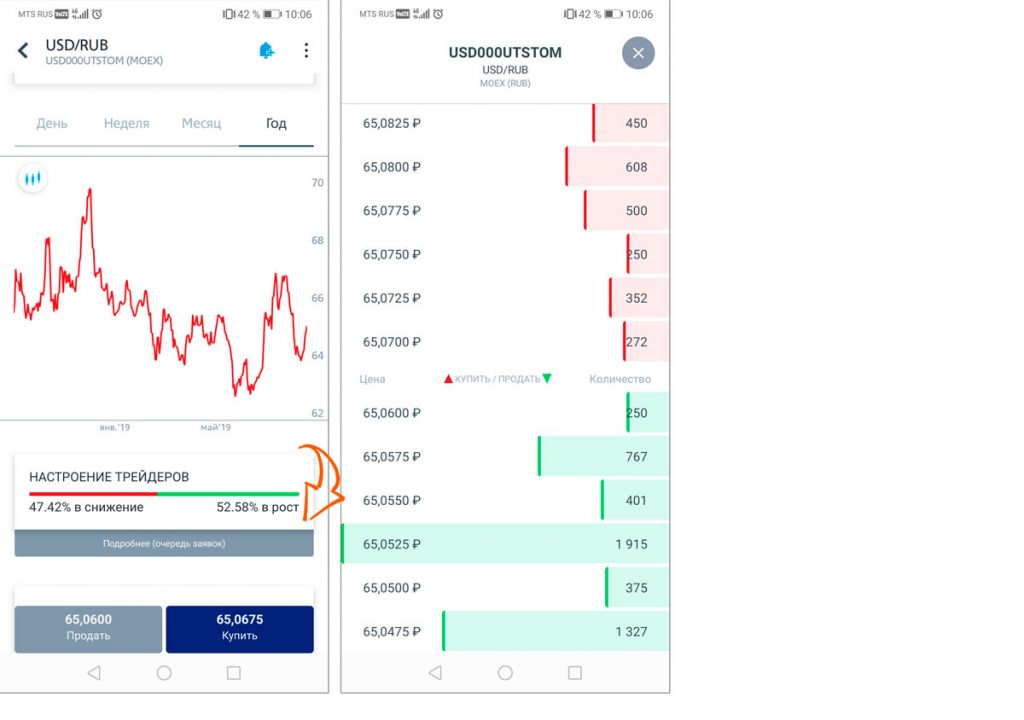

Для примера работы приложения воспользуемся одной из его фишек, а именно покупкой валюты неполными лотами. В отличие от многих брокеров, «ВТБ» через свое приложение позволяет обменивать доллары и евро от 1 у.е., а не от 1000 у.е.

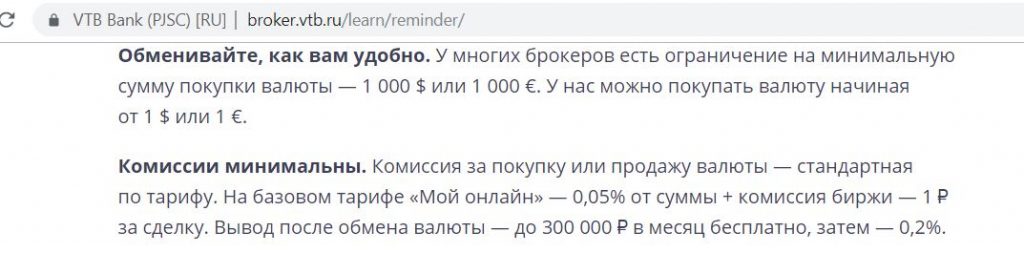

Комиссия за такие операции составляет 0,05% + комиссия биржи (1 руб. за сделку).

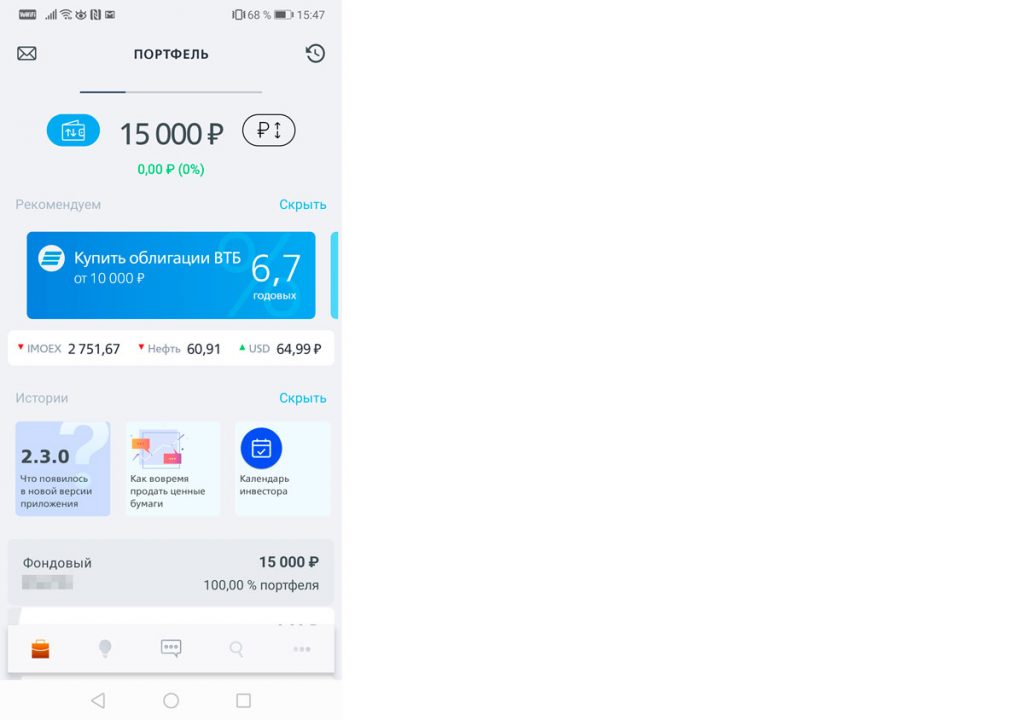

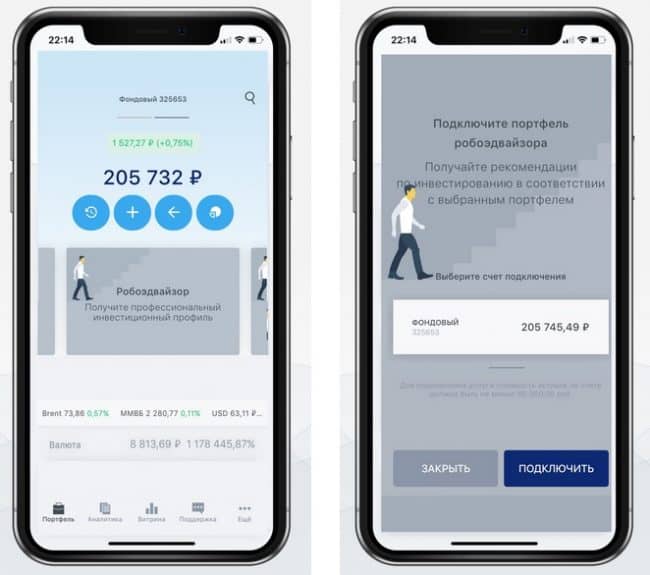

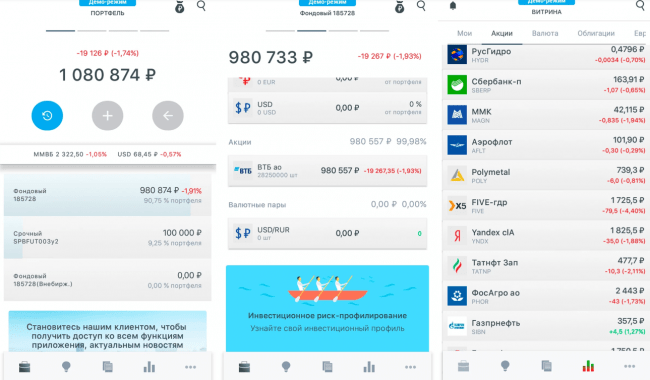

Итак, при запуске приложения мы попадаем в раздел, в котором отображается текущее состояние портфеля (активен значок с изображением портфеля внизу экрана). Видно, что на фондовой секции красуются наши 15 000 руб.

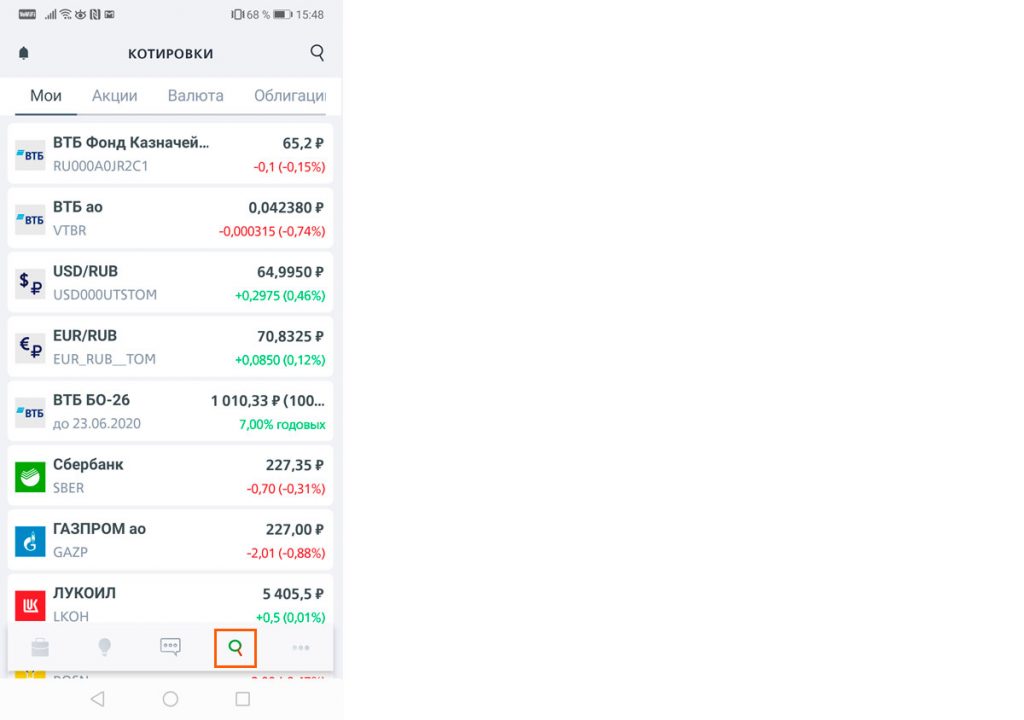

Чтобы попасть в раздел с выбором инструментов для торговли, нужно щелкнуть на значок с лупой. Если нажать на значок с лампочкой, откроется раздел с различными инвестиционными идеями, если на значок чата, то откроется диалог с довольно туповатым чат-ботом:

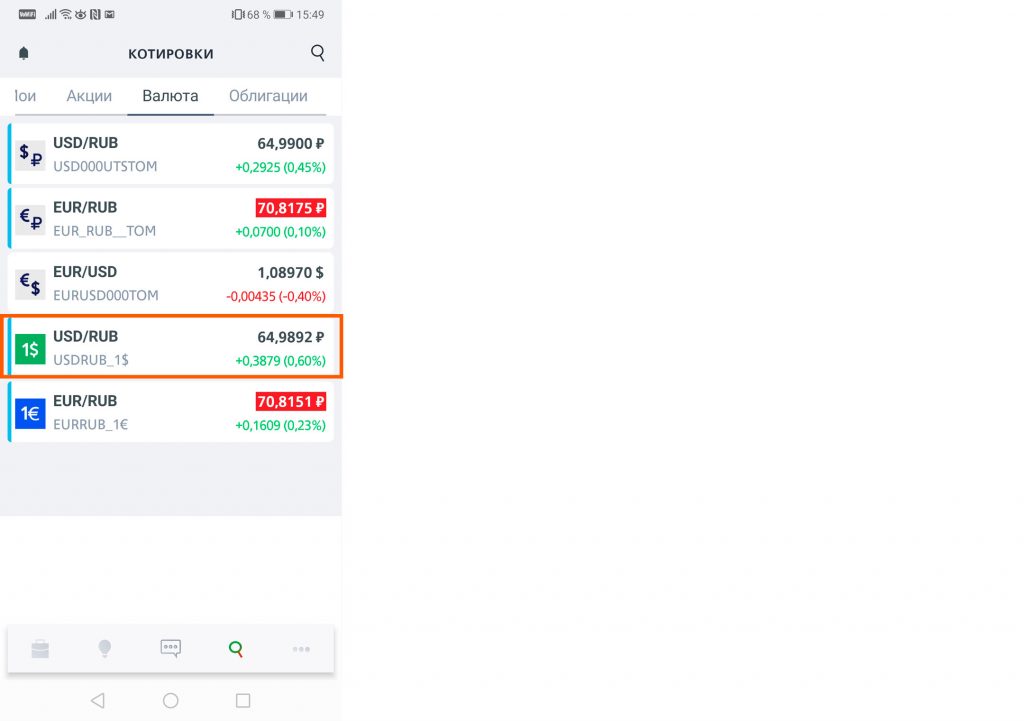

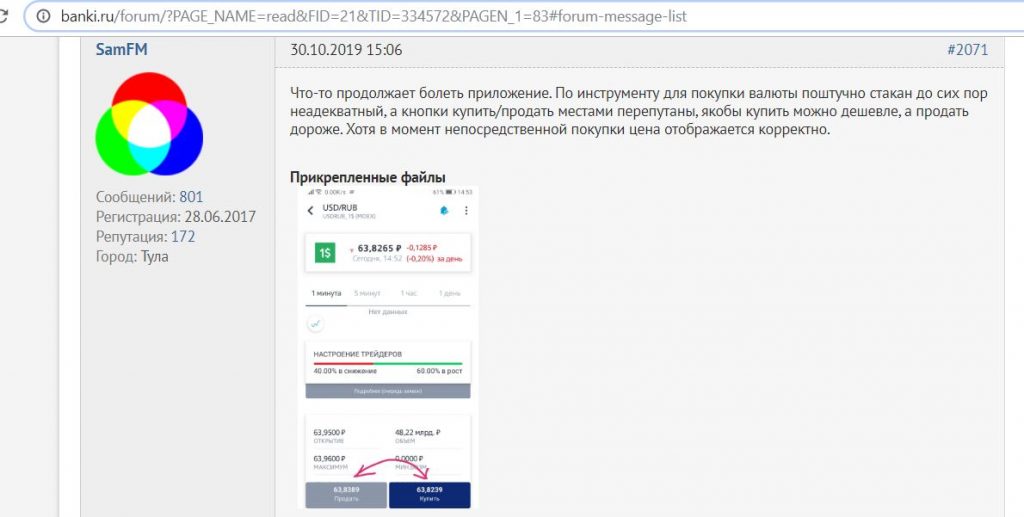

Вверху экрана различные инструменты сгруппированы по тематическим разделам («Мои» – в этот раздел можно добавить инструменты из различных других разделов, чтобы было удобно за ними следить, «Акции», «Валюта», «Облигации», «Иностранные акции», «Фьючерсы», «Еврооблигации», «Фонды», «Размещения»). Мы хотим прикупить немного валюты, соответственно, нам нужен раздел «Валюта» и кнопка с изображением 1$:

Теперь остается щелкнуть на кнопке «Купить», указать необходимое количество валюты, в нашем случае это 229$, и подтвердить сделку:

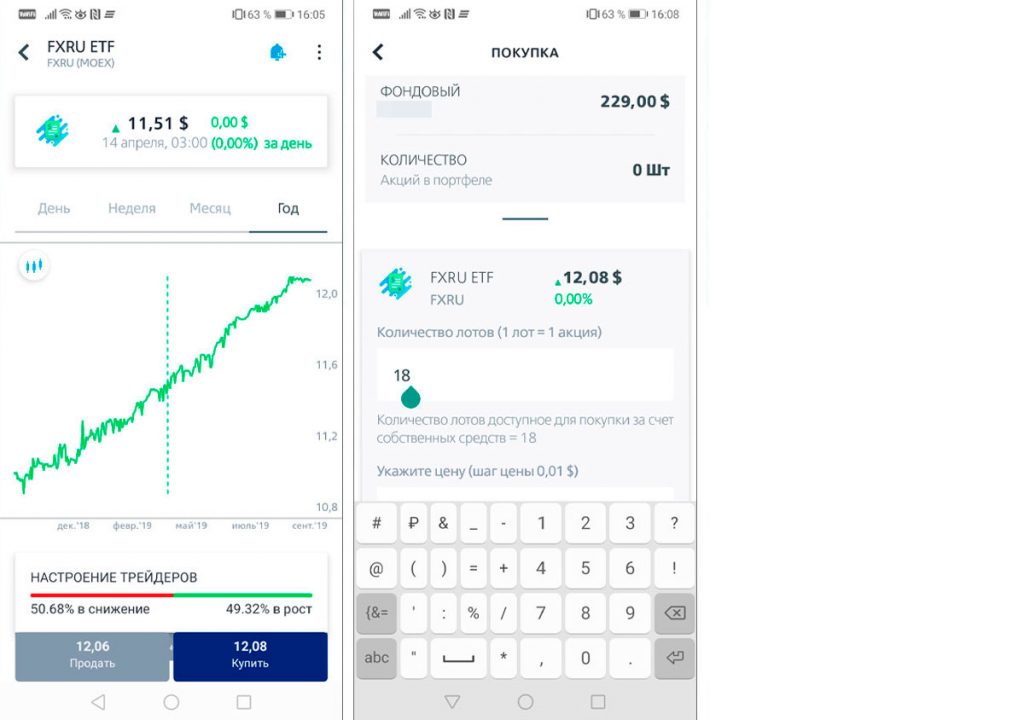

Вот и все. Покупка любого другого инструмента происходит точно так же. Для примера купим на наши доллары ETF на еврооблигации от FinEX. Для этого в разделе «Фонды» нужно найти требуемую бумагу (в нашем случае это FXRU) и указать необходимое количество (наших 229 долларов хватит на 18 штук FXRU). Подтверждаем операцию:

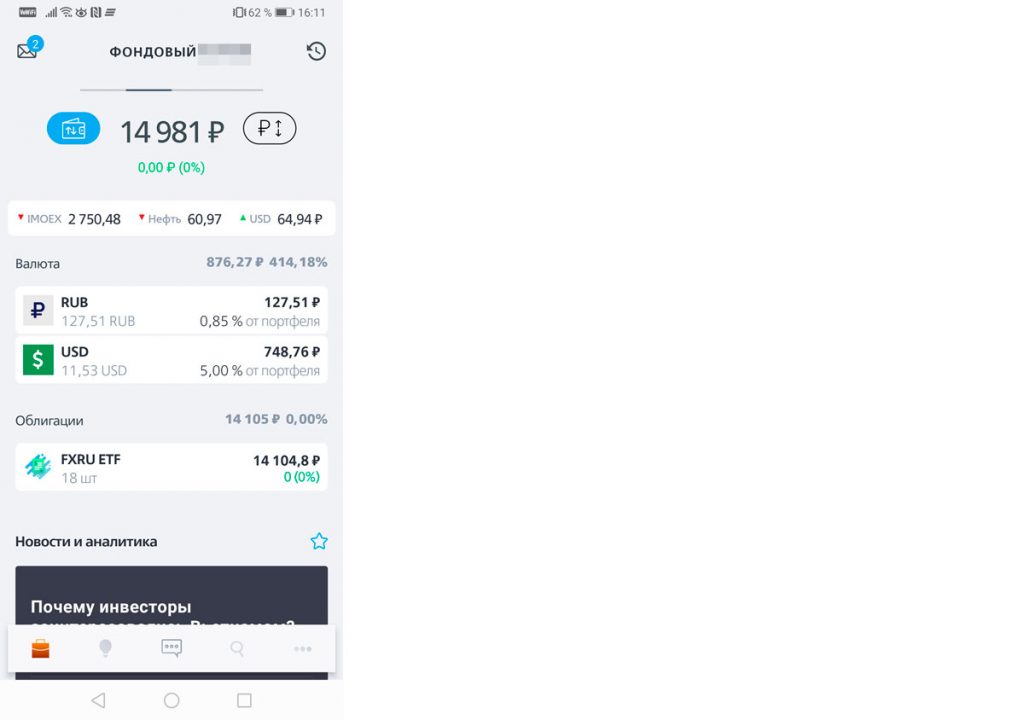

Щелкаем на значок портфеля и видим наши купленные бумаги (18 шт. FXRU) и остатки денежных средств (127,51 руб. и 11,53$).

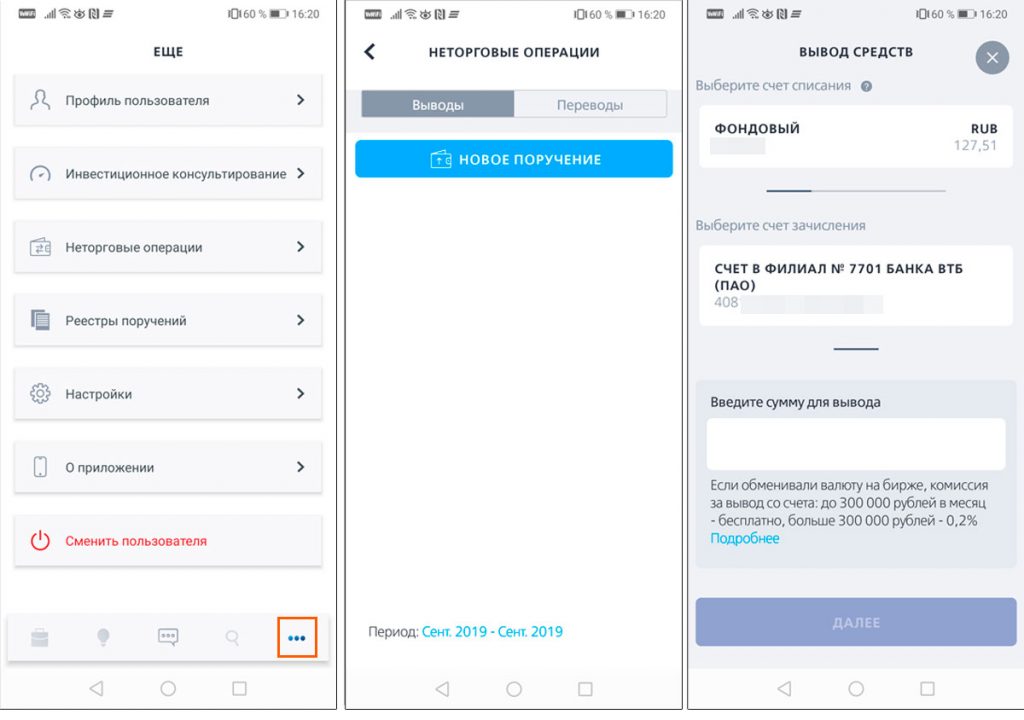

Для вывода денежных средств на банковский счет в «ВТБ» нужно нажать на значок с тремя точками и далее выбрать пункт «Неторговые операции»:

7 Есть стакан котировок.

У «ВТБ» в приложении можно посмотреть стакан котировок, что особенно важно при работе с не очень ликвидными инструментами, например, с еврооблигациями и корпоративными облигациями.

Для открытия стакана нужно в окошке «Настроение трейдеров» выбрать строчку «Подробнее (очередь заявок)»:

8 Заявки стоп-лосс, тейк-профит.

В приложении «ВТБ Мои Инвестиции» можно установить заявки тейк-профит (продать бумагу, когда она подорожает до нужной цены) и стоп-лосс (продать бумагу, если она подешевеет до указанной цены).

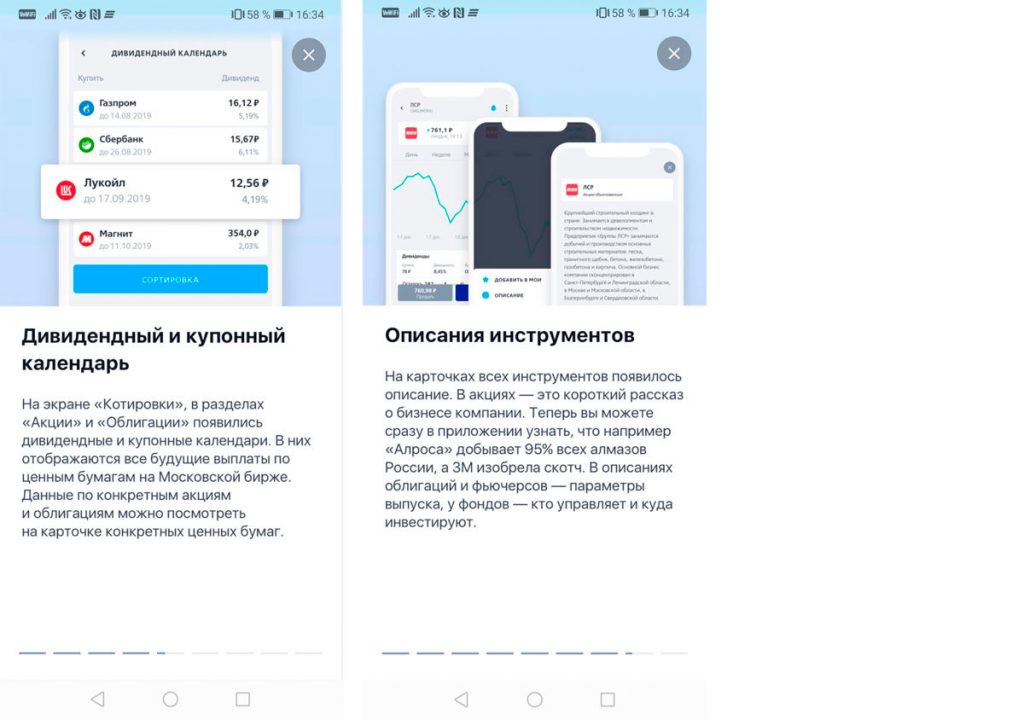

9 Краткая информация о ценных бумагах.

В приложении есть краткое описание всех инструментов, в том числе дивидендный и купонный календарь:

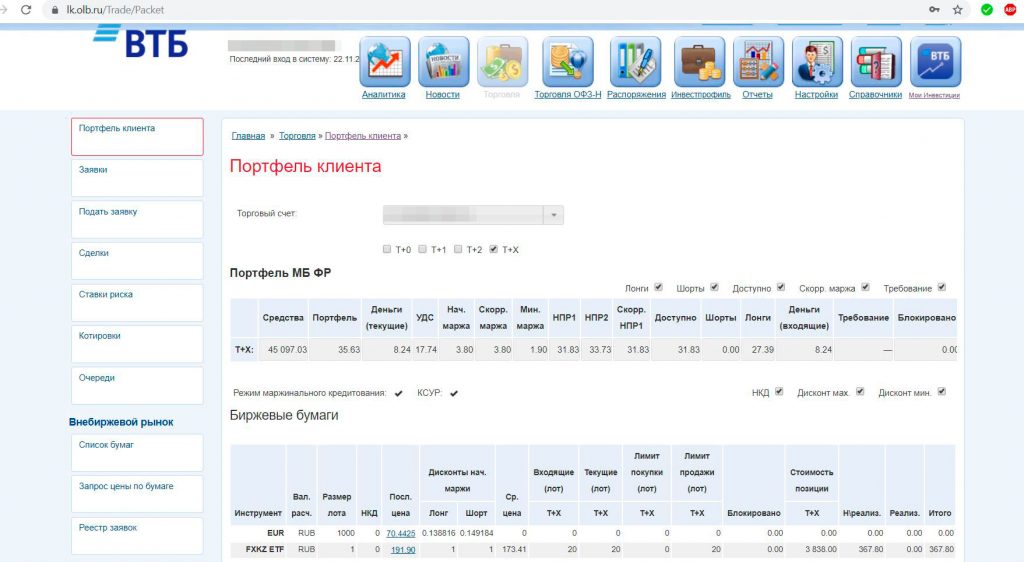

10 Дополнительная информация в личном кабинете.

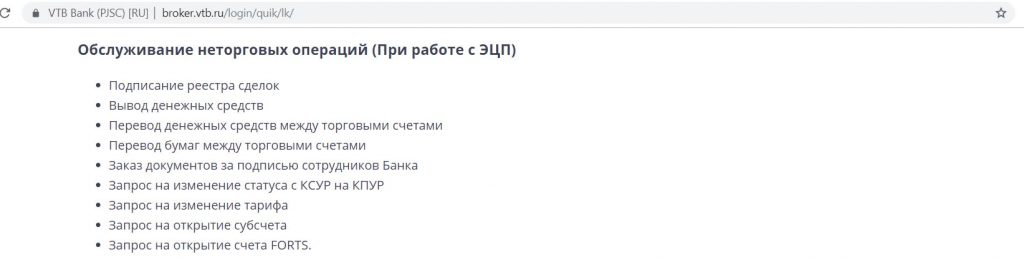

В личном кабинете без электронной подписи можно совершать сделки, но делать это очень неудобно, так что мы ограничимся только его информационными возможностями. Подавать неторговые поручения через ЛК можно только с ЭЦП.

Вот список неторговых поручений, которые не будут доступны в личном кабинете без электронной подписи:

Внешний вид личного кабинета, конечно, немного отпугивает своим дизайном из начала двухтысячных, однако можно и потерпеть :):

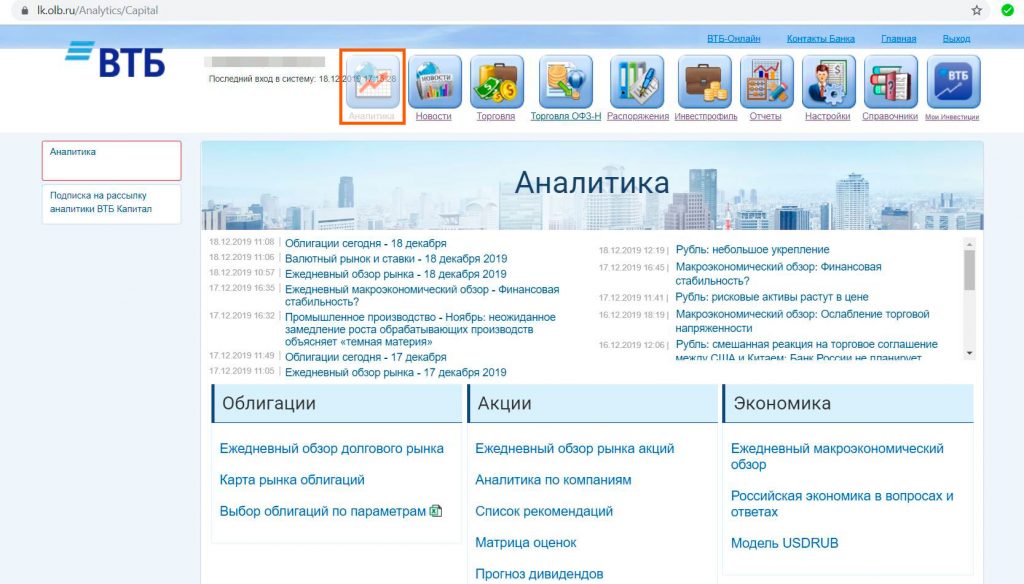

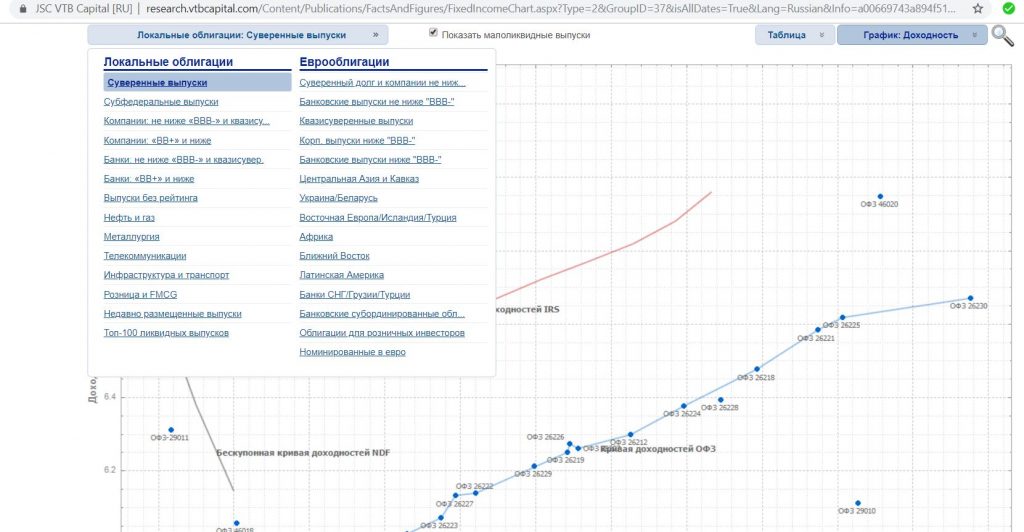

В разделе «Аналитика» можно почитать ежедневные обзоры рынков, посмотреть список рекомендаций, подписаться на аналитику от «ВТБ Капитал». Также в этом разделе есть удобные инструменты для подбора облигаций по различным параметрам:

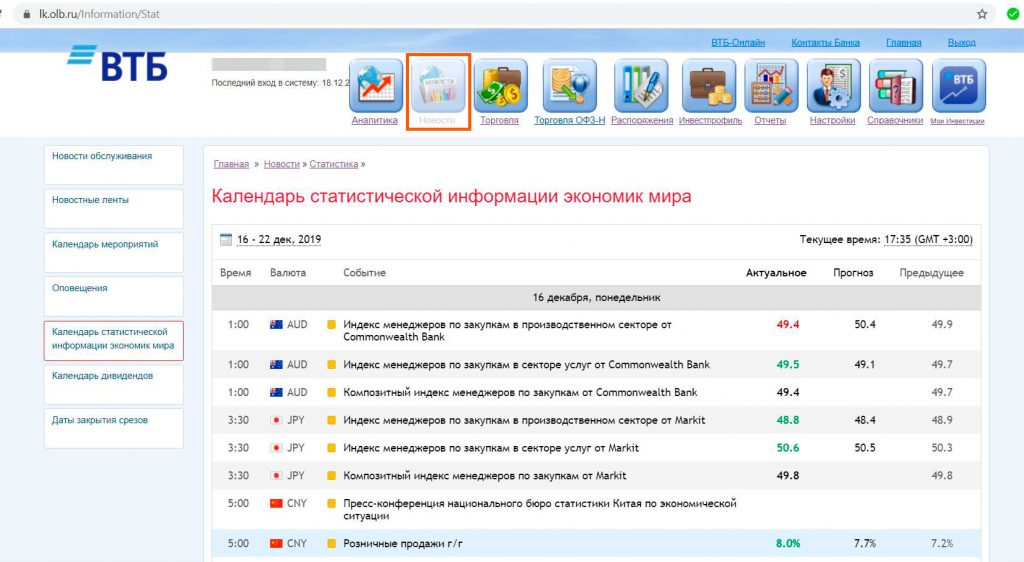

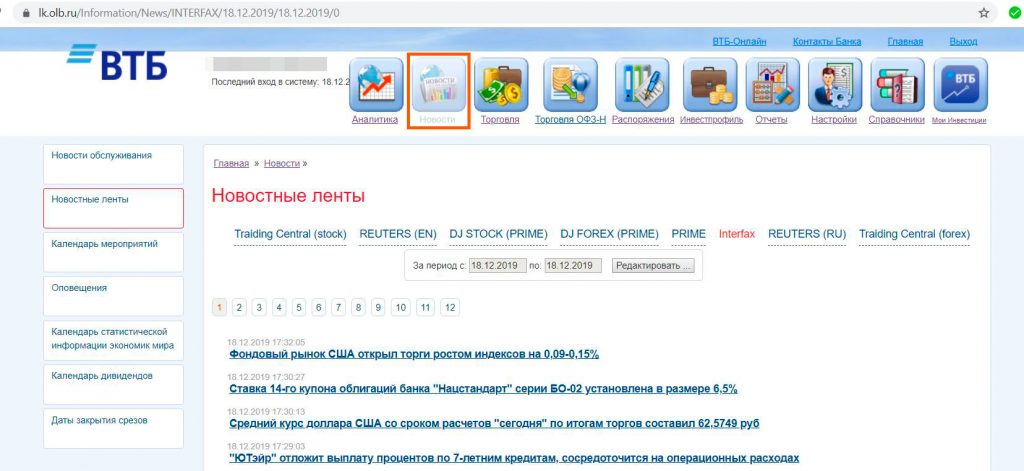

В разделе «Новости» можно посмотреть календарь статистической информации экономик мира, дивидендный календарь, разнообразные новостные ленты:

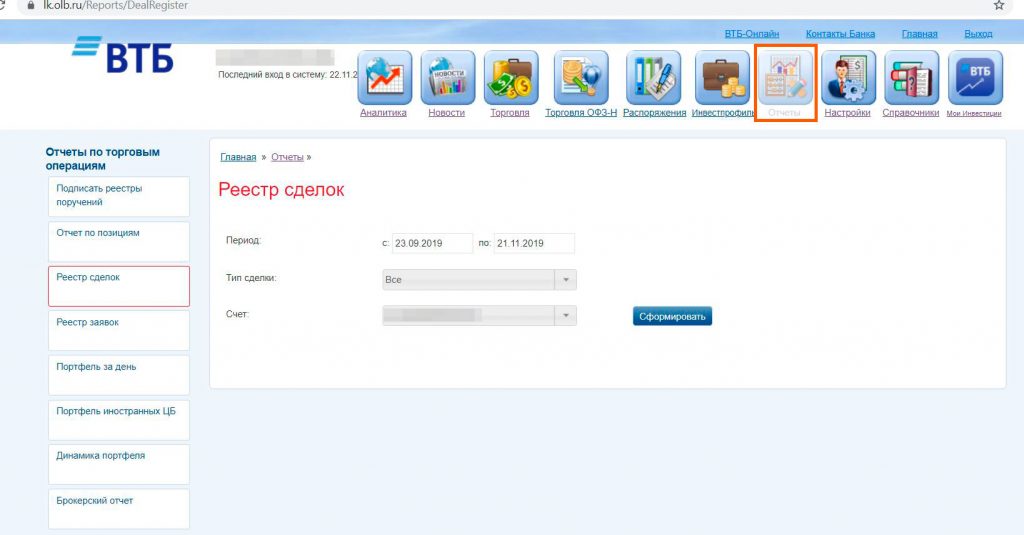

В разделе «Отчеты» можно сформировать различные отчеты (брокерский, налоговый, по неторговым операциям и др.):

11 Можно открыть ИИС.

Индивидуальный инвестиционный счет в «ВТБ» открывается точно так же, как и обычный брокерский счет («ВТБ» как раз предлагал нам его открыть), методика покупки ценных бумаг и комиссии ничем не отличаются от обычного брокерского счета.

Для ИИС в «ВТБ» доступна Фондовая секция Московской биржи, Срочный рынок и, с недавних пор, Валютная секция Московской биржи и Санкт-Петербургская биржа.

ИИС в «ВТБ» необязательно пополнять сразу при открытии, он вполне может побыть нулевым до часа Х (например, до пополнения в конце третьего года и начале четвертого и последующего получения двух вычетов, подробнее читайте в статье «Как открыть ИИС и купить ОФЗ. Считаем доходность облигаций»).

Можно сделать так, чтобы купоны и дивиденды зачислялись не на сам ИИС, а сразу на банковский счет.

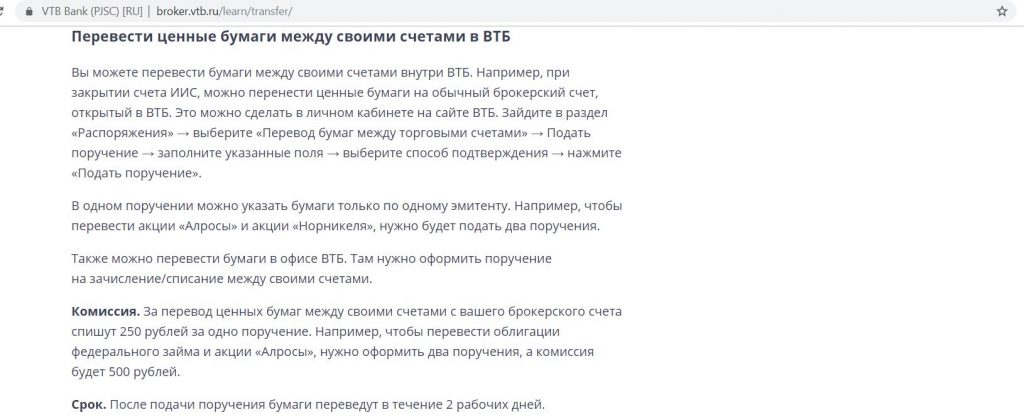

При закрытии ИИС можно не продавать ценные бумаги, а перевести их на обычный брокерский счет в «ВТБ» (например, чтобы потом воспользоваться налоговой льготой по владению ими более 3-х лет, которая, как известно, на ИИС не действует):

12 Отсутствие комиссии за неактивность.

У «ВТБ» нет абонентской платы за ведение брокерского счета или за какие-либо дополнительные услуги (например, за торговый терминал), так что нет сделок – нет комиссии.

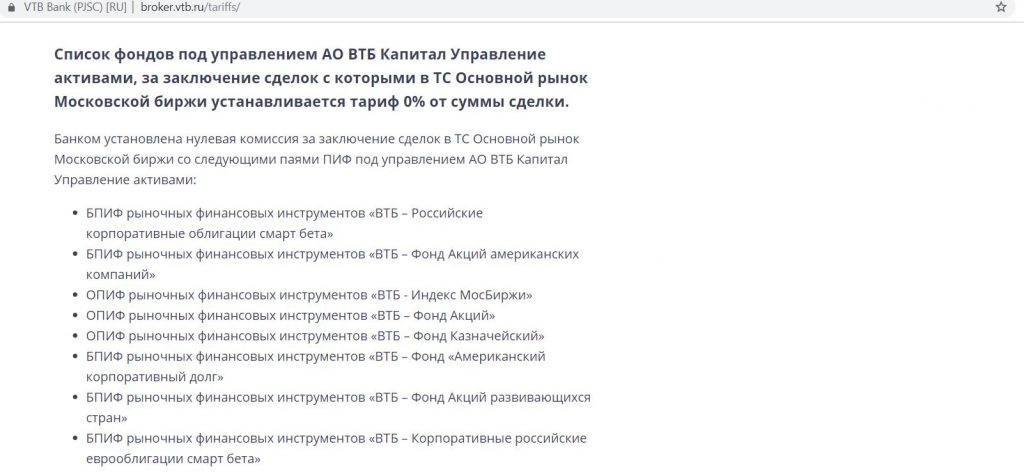

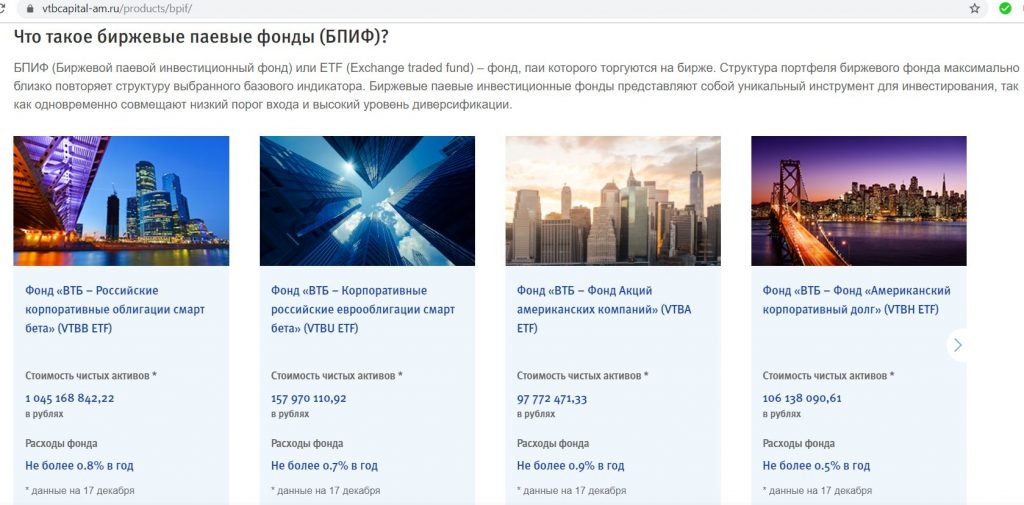

13 Отсутствие комиссии за сделку со своими БПИФ.

Под управлением компании «ВТБ Капитал» на данный момент есть 5 биржевых ПИФов (подробнее можно посмотреть тут), которые можно купить или продать без стандартной комиссии за сделку (0,05% на тарифе «Мой онлайн»), нужно будет отдать только комиссию биржи (0,01%). Мелочь, конечно, а приятно:)

БПИФ «ВТБ – Российские корпоративные облигации смарт бета» VTBB (расходы фонда не более 0,8% в год);

БПИФ «ВТБ – Фонд Акций американских компаний» VTBA (расходы фонда не более 0,9% в год);

БПИФ «ВТБ – Фонд «Американский корпоративный долг» VTBH (расходы фонда не более 0,5% в год);

БПИФ «ВТБ – Фонд Акций развивающихся стран» VTBE (расходы фонда не более 0,8% в год);

БПИФ «ВТБ – Корпоративные российские еврооблигации смарт бета» VTBU (расходы фонда не более 0,7% в год).

UPD: 08.09.2020

У “ВТБ” появилось еще 2 БПИФа:

БПИФ «ВТБ – Фонд Золото. Биржевой» VTBG (расходы фонда не более 0,5% в год);

БПИФ «ВТБ – Ликвидность» VTBM (расходы фонда не более 0,5% в год).

БПИФ – это российский аналог ETF, но с более простой структурой (об особенностях этого инструмента можно почитать в статье про первый БПИФ на российском рынке от Сбербанка). Суть работы ETF со стороны выглядит очень просто и понятно: ETF-фонды инвестируют в какой-либо набор акций, облигаций или других активов согласно заранее продуманному алгоритму, позволяющему рассчитывать на получение доходности. Далее эти фонды выпускают собственные акции, которые мы можем купить на бирже. Стоимость одной такой акции равняется стоимости приобретенных активов, поделенной на количество выпущенных акций.

За свою работу по следованию алгоритму ETF-фонд (БПИФ) получает небольшую комиссию с покупателей своих акций (комиссия не взимается единомоментно, а учитывается в стоимости акций). Если инструмент, в который инвестирует ETF, растет, то, соответственно, растет и цена нашей акции.

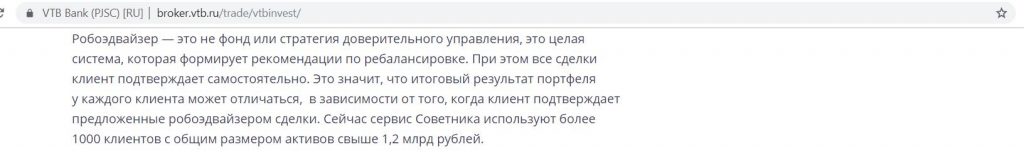

14 Бесплатный робоэдвайзор.

В приложении «ВТБ Инвестиции» можно воспользоваться услугами робоэдвайзора, который подберет ценные бумаги, соответствующие вашему риск-профилю (он определяется после заполнения анкеты в приложении). Сервис бесплатен, чтобы он стал доступен, на счете должно быть от 50 000 руб. или от 1000 $.

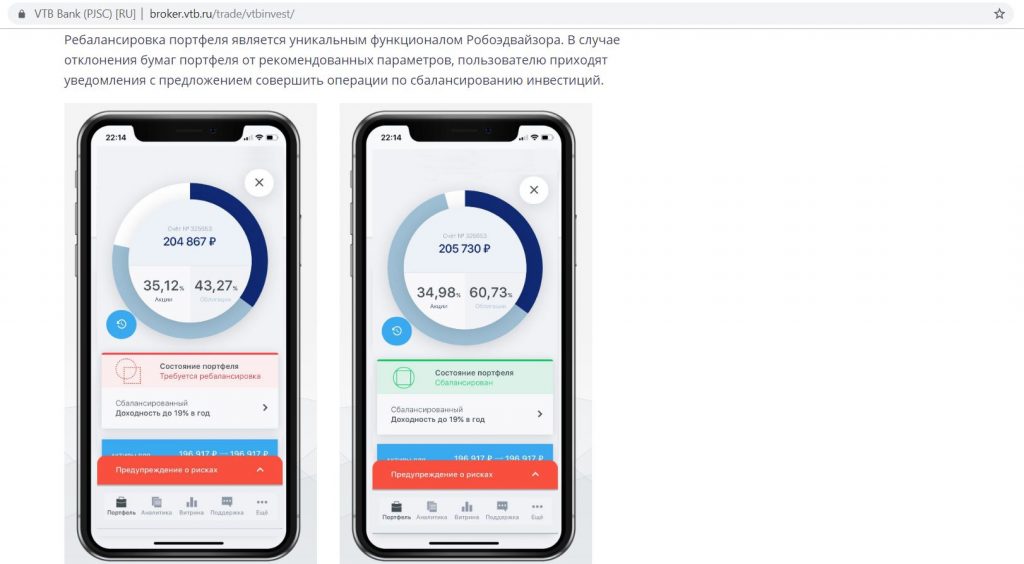

Все сделки нужно подтверждать вручную, т.е. можно воспользоваться только частью рекомендаций. В отличие от многих подобных сервисов, робоэдвайзор будет еще напоминать о необходимости сделать ребалансировку, когда доля какого-нибудь инструмента отклонится от плана:

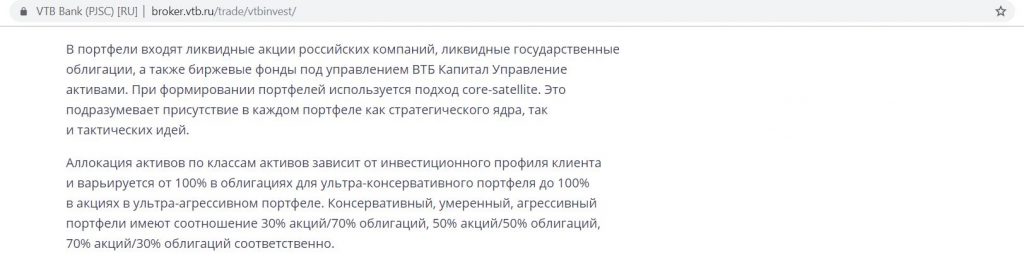

В предлагаемые портфели входят ликвидные российские акции, облигации и биржевые фонды «ВТБ Капитал» (БПИФы, рассмотренные выше). Соответственно, чем агрессивнее портфель, тем выше там доля акций и ниже доля облигаций или соответствующих им БПИФов. Так в ультра-консервативном – 100% облигаций, в ультра-агрессивном – 100% акций. В консервативном доля облигаций – 70%, в умеренном – 50%, в агрессивном – 30%. Такой подход выглядит очень здраво.

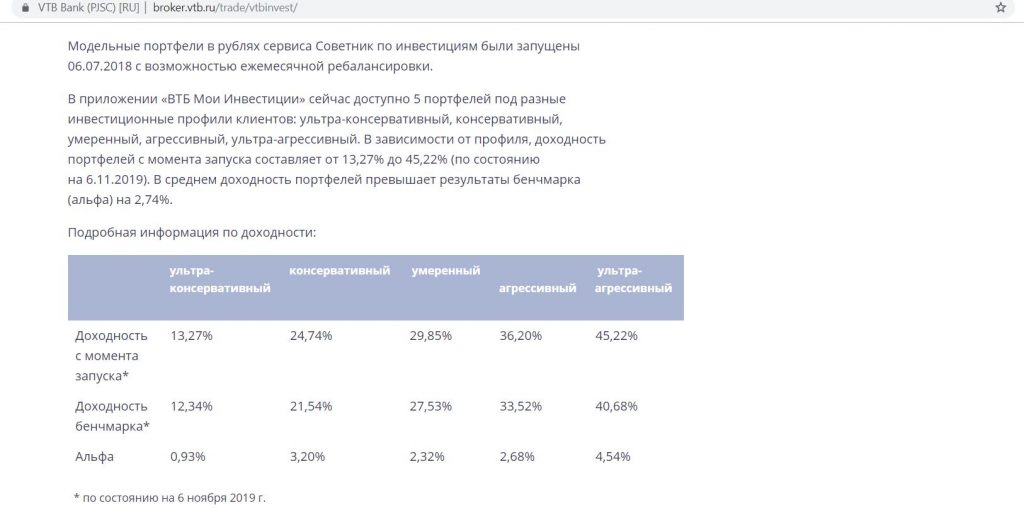

Портфели были запущены не так давно, только в июле 2018, так что нет статистики, как они показывают себя на длинном промежутке времени, или, например, в кризис. По состоянию на 6 ноября 2019 (т.е. почти за полтора года) все 5 портфелей имеют вполне нормальную доходность:

15 Надежность брокера.

Денежные средства на брокерских счетах не застрахованы АСВ, поэтому лучше останавливать свой выбор на надежных брокерах. Объективных критериев надежности, конечно, не существует, но на данный момент крайне трудно поверить в то, что с «ВТБ» что-то может случиться.

16 Остатки на брокерском счете учитываются в «ВТБ Привилегии».

Остатки на брокерском счете «ВТБ» учитываются для выполнения критериев бесплатности пакета «ВТБ Привилегия» (основные плюшки – это 2 бесплатных прохода в бизнес-залы аэропортов (при остатках от 5 млн руб. – 8 бесплатных проходов), страховка на всю семью при совместном путешествии, «Мультикарта» с кэшбэком до 4,5% на все при больших оборотах). Необходимые суммы активов в течение месяца для Москвы от 2 млн руб. или эквивалента в иностранной валюте, для регионов – от 1,5 млн руб.

Мои Инвестиции от ВТБ Брокер. Недостатки

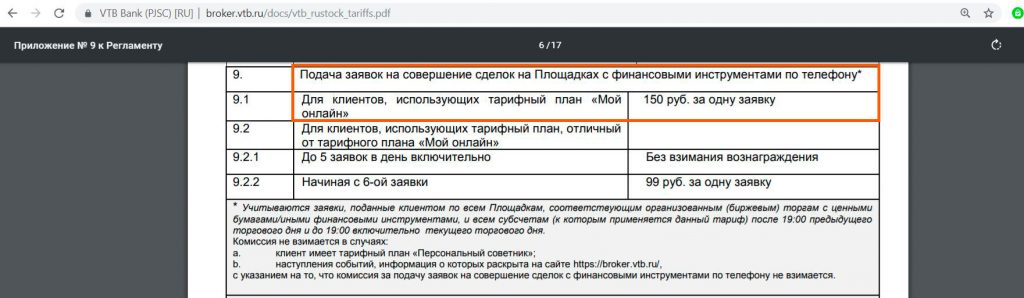

1 Комиссия при выводе средств после сделок купли-продажи валюты.

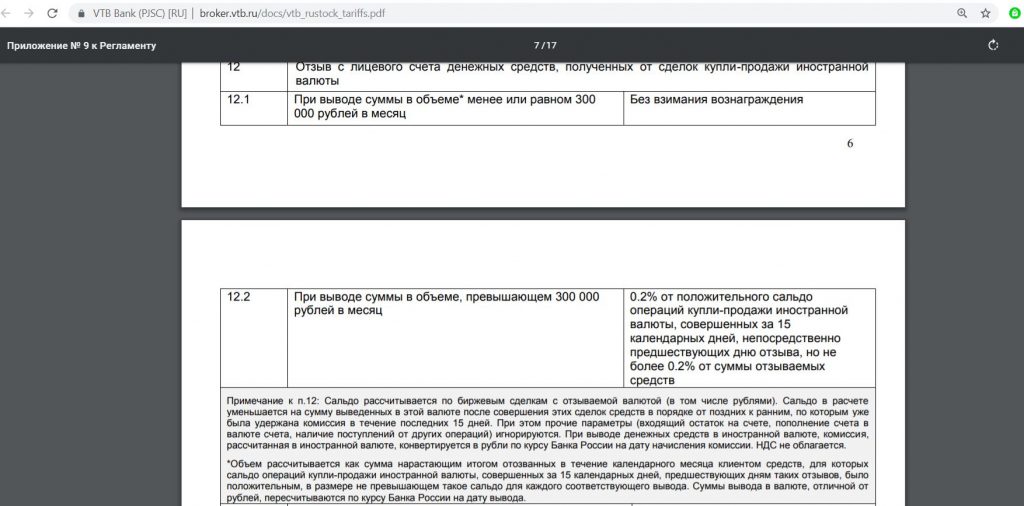

При выводе денежных средств, полученных после валютообменных операций, в размере до 300 000 руб./мес. комиссии нет без каких-либо условий.

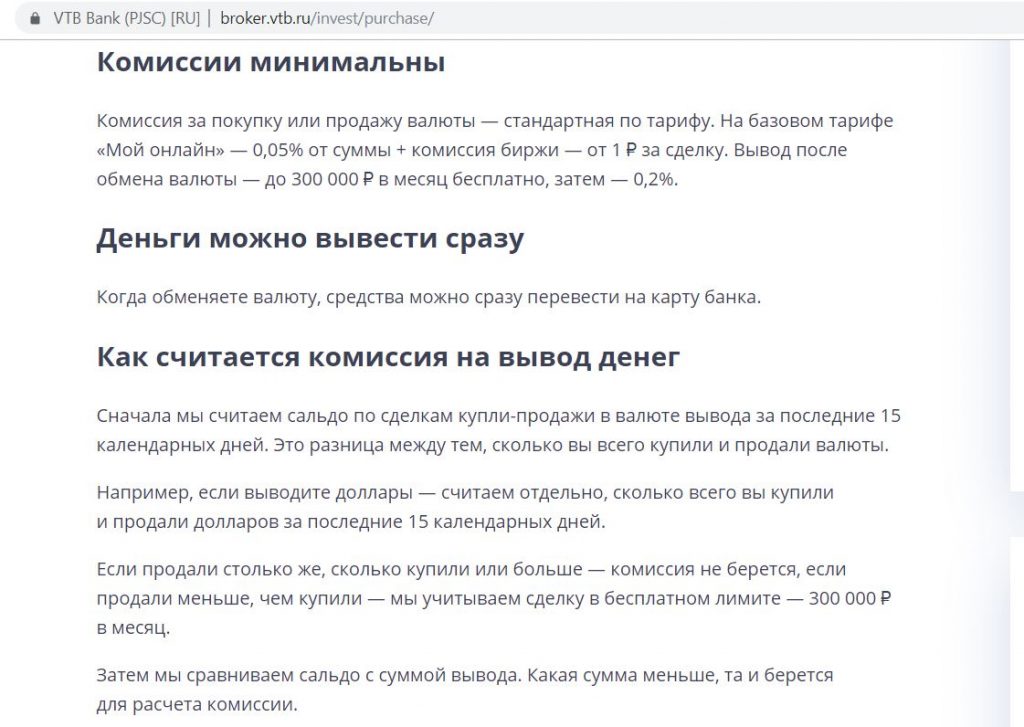

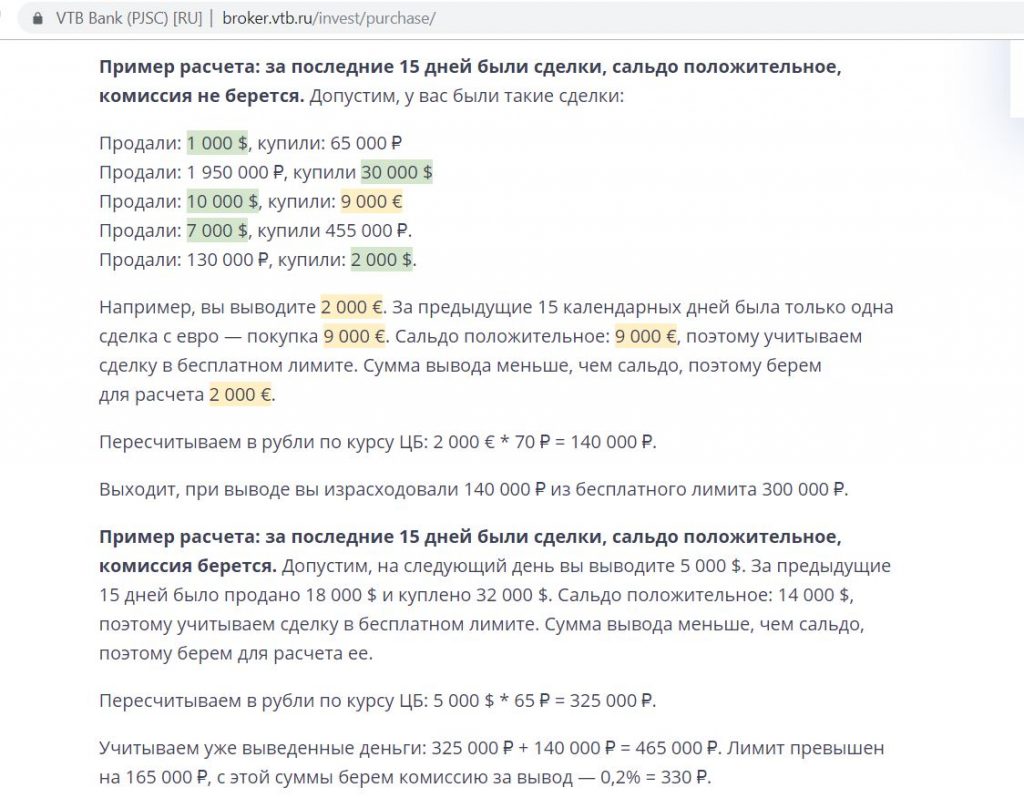

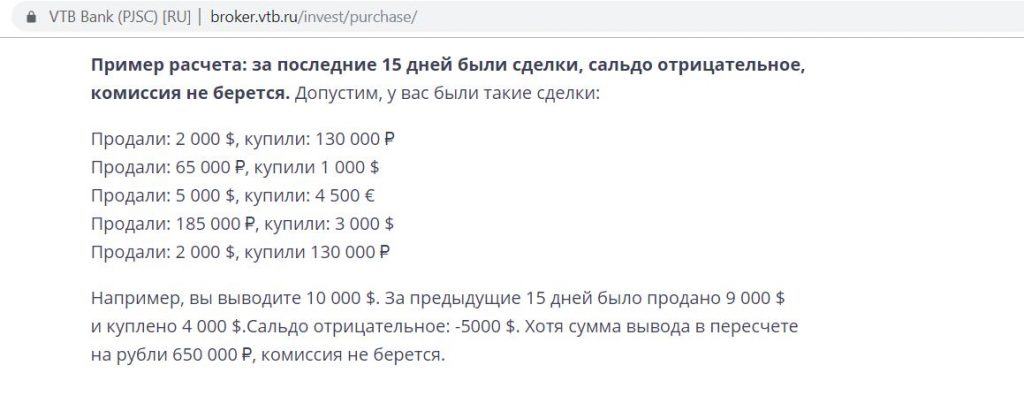

А вот при больших суммах придется разбираться с тонкостями, считать сальдо, учитывать отлежку, либо просто платить 0,2% от положительного сальдо операций купли-продажи иностранной валюты, совершенных за 15 дней, предшествующих дню отзыва:

«ВТБ» постарался простыми словами на примерах объяснить механику взимания этой комиссии, правда, не сказать, что стало намного понятнее:

Если коротко, то, чтобы не платить комиссию за вывод и не считать никакое сальдо, нужна отлежка на брокерском счете в 15 дней после сделки.

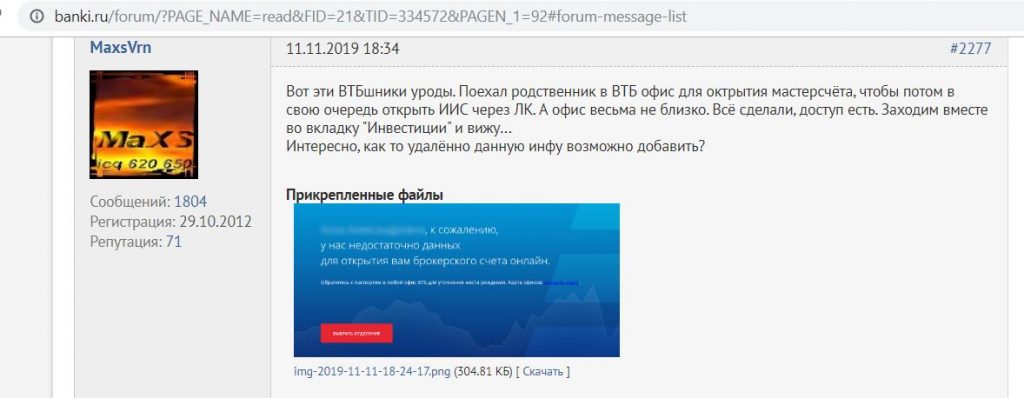

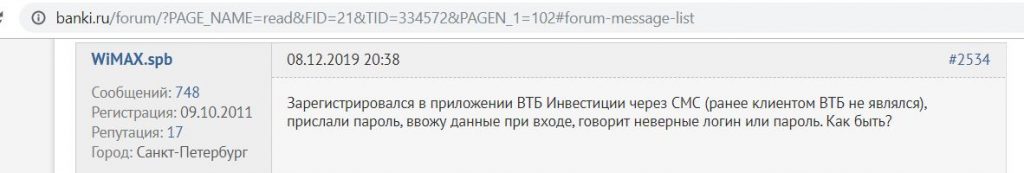

2 Проблемы с открытием брокерского счета.

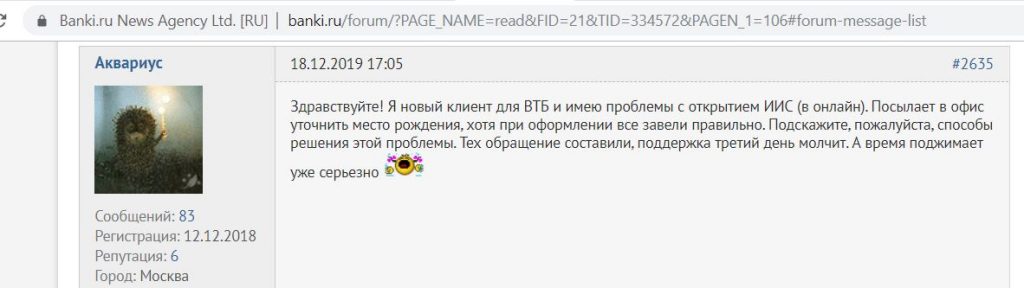

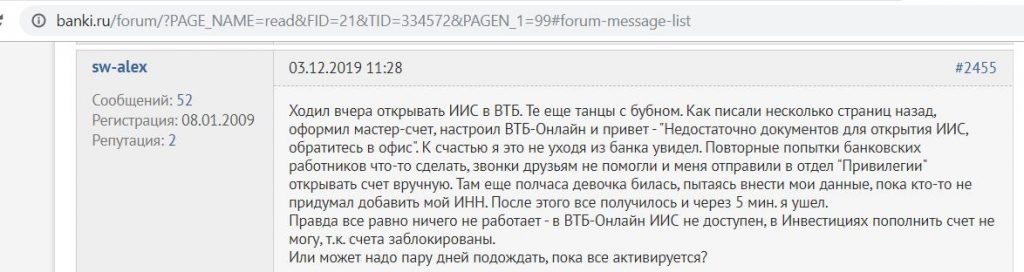

Частенько встречаются отзывы людей, которые раньше не были клиентами «ВТБ», о проблемах с дистанционным открытием брокерского счета. Моментальную карту и доступ в интернет-банк «ВТБ» они успешно получают, а при попытке открыть брокерский счет появляется сообщение с требованием обратиться в офис для уточнения места рождения (хотя оно корректно указано при заключении договора комплексного банковского обслуживания):

Лучше попробовать открыть брокерский счет прямо в отделении через мобильный банк, чтобы не пришлось еще раз ходить в офис, если возникнет такая ошибка.

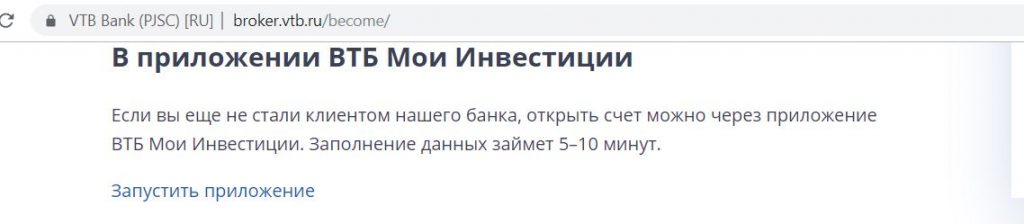

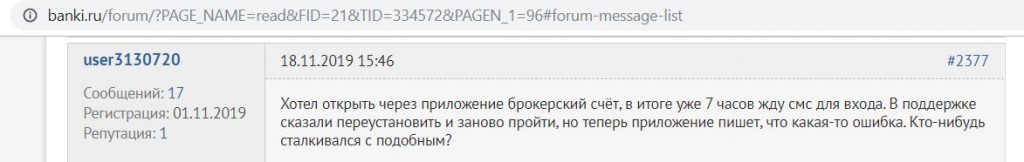

Декларируется, что открыть брокерский счет можно непосредственно в приложении «ВТБ Мои Инвестиции». Мне это сделать не удалось, просто не пришло смс, как и у клиента в отзыве:

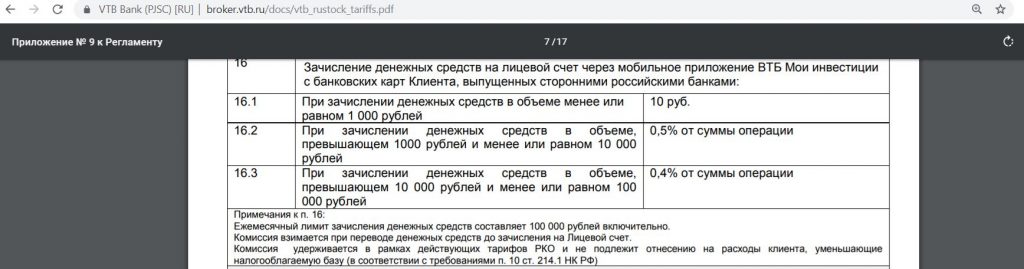

3 Платное пополнение с карты в приложении.

Помимо бесплатного способа пополнения брокерского счета (через интернет-банк «ВТБ» или межбанком по реквизитам), брокерский счет можно пополнить с карты через приложение «ВТБ Инвестиции», но за деньги:

4 Нестабильная работа приложения.

У приложения «ВТБ Мои Инвестиции» периодически случаются технические сбои (как и у других подобных сервисов):

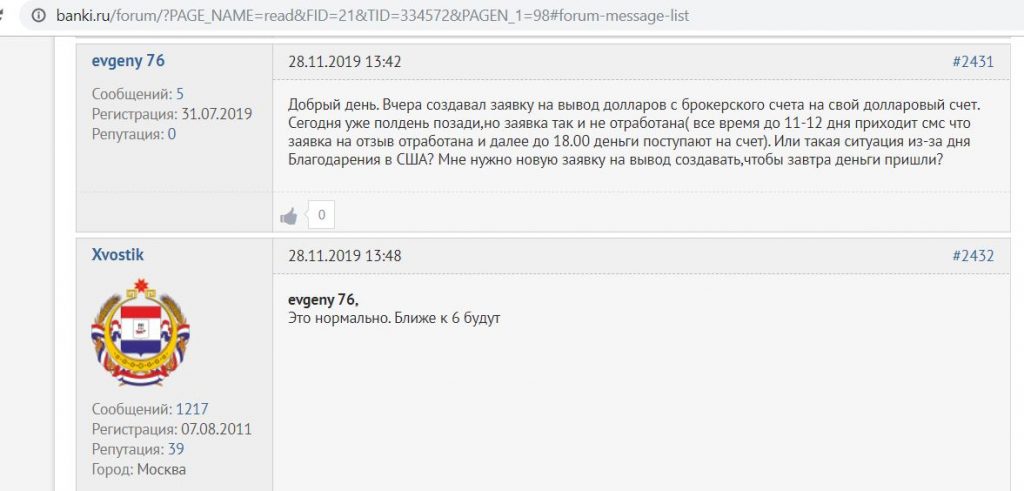

5 Немоментальный вывод денежных средств с брокерского счета.

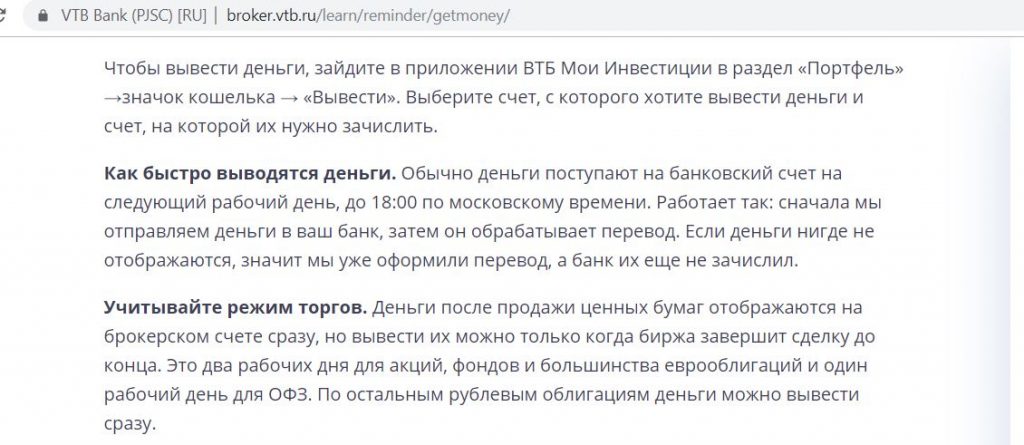

Заявка на вывод денежных средств обработается только на следующий рабочий день, к тому же нужно учитывать режим торгов, за свой счет «ВТБ» (в отличие от «Тинькофф Брокер») моментально выводить деньги не будет (например, при покупке валюты на TOD деньги получится вывести только на следующий день, при покупке на TOM – через день):

6 Неочевидные комиссии.

Приложение «ВТБ Мои Инвестиции» позиционируется как рассчитанное для новичков, а значит, было бы неплохо, чтобы клиентов в явной форме предупреждали о возможных дополнительных комиссиях при совершении некоторых операций.

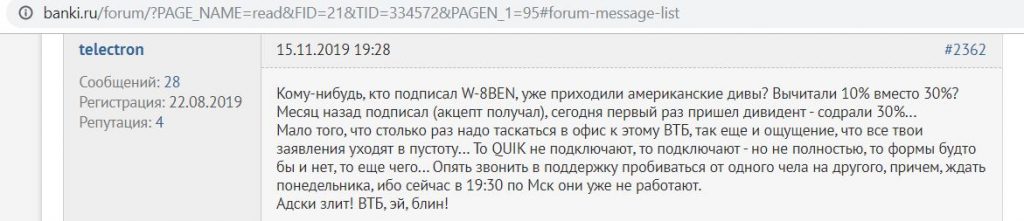

Например, можно сообщать, что при покупке ГДР (глобальных депозитарных расписок) клиента ждут дополнительные расходы на депозитарий.

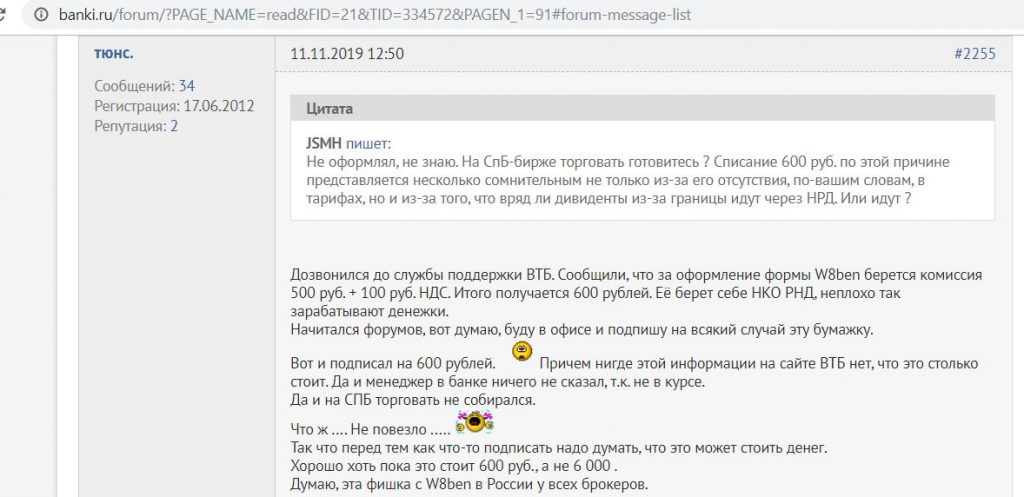

Еще неочевидна, например, комиссия в 600 руб. за подписание формы W8-BEN (она подтверждает, что вы не являетесь налоговым резидентом США):

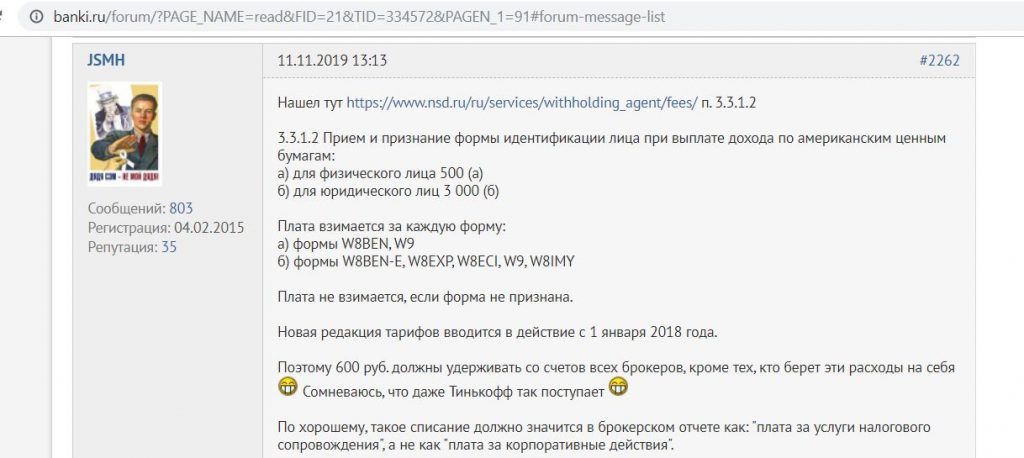

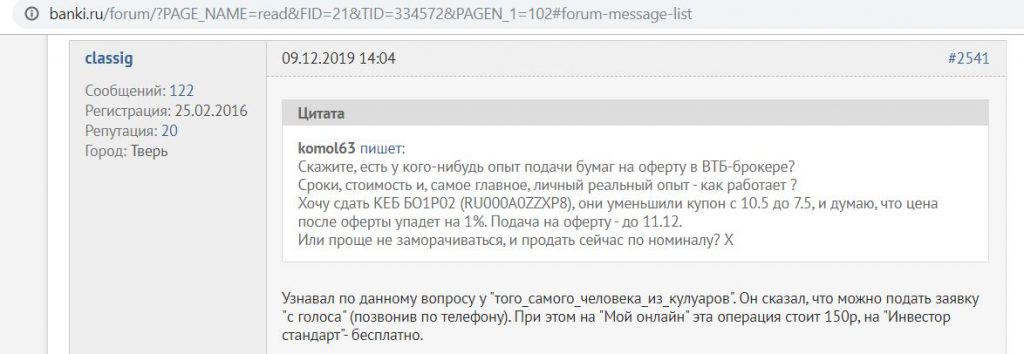

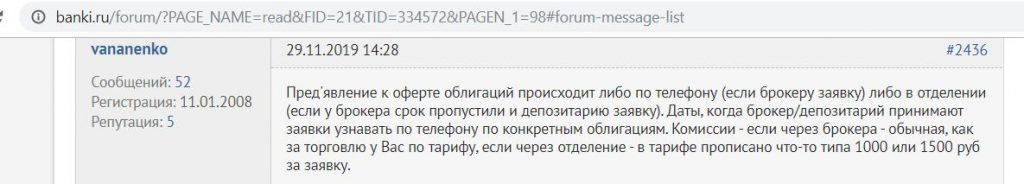

У клиентов с тарифом «Мой онлайн» подача заявки по телефону стоит 150 руб. А именно по телефону при необходимости нужно будет подавать заявку на оферту по облигациям:

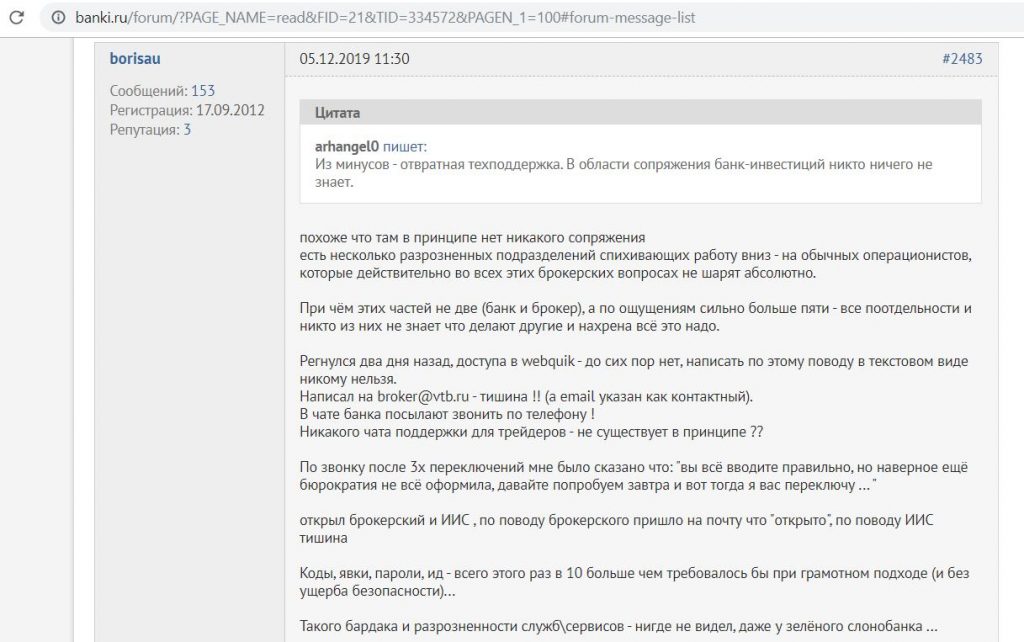

7 Некомпетентность сотрудников.

В сети много отзывов о неоперативной и некачественной работе сотрудников в отделениях, а также на горячей линии:

8 Необходимость посещения отделения.

В плане развития дистанционных сервисов брокерское обслуживание «ВТБ» пока хромает, многие операции доступны только в офисе, особенно без электронной подписи, которую опять же можно сделать только в отделении.

Например, в Сбербанке или «Тинькофф Брокер» (лидеры по количеству открытых брокерских счетов) действительно все возможно сделать онлайн.

9 Нет двухфакторной аутентификации в приложении.

Войдя в приложение «ВТБ Мои Инвестиции», можно сразу же совершать сделки, дополнительной защиты нет. В приложении «Сбербанк Инвестор», к примеру, для совершения сделки нужно еще ввести PIN, который придет по смс.

С кредитной карты «100 дней без %» от «Альфа-Банка» можно снимать 50 000 руб./мес. в любых банкоматах без комиссии и с сохранением льготного периода. При заказе карточки по специальной ссылке первый год обслуживания будет бесплатным. Все подробности в статье.

Храни Деньги! рекомендует:

10 Риск изменения тарифов.

Учитывая, что раньше у «ВТБ» всегда была комиссия за депозитарий, логично предположить, что в будущем, когда они наберут достаточное количество клиентов, она опять вернется.

Так что я бы рассматривал текущие тарифы без комиссии за депозитарку как приятный бонус, а не как что-то постоянное.

Брокеры прекрасно знают, что большинство клиентов со своими портфелями ценных бумаг никуда не денутся, поскольку перенос их к другому брокеру – это совсем не быстрая операция, и к тому же довольно дорогая. А продавать бумаги тоже не все захотят, особенно те, кто рассчитывает на отмену налога с дохода при владении бумагой больше 3-х лет.

Вывод

В целом, приложение «ВТБ Мои Инвестиции» получилось действительно удобным, функциональным и информативным, к количеству доступных инструментов претензий нет. Тарифы на брокерское и депозитарное обслуживание вполне гуманные. Удобно, что в банке можно выпустить бесплатные карты, в том числе и в валюте.

Недостатки, конечно, имеются, но у кого их нет. Хотелось бы, чтобы «ВТБ» продумал момент с дистанционным получением доступа к торговому терминалу QUIK и всем возможностям личного кабинета.

В идеале было бы отменить комиссию за вывод средств после валютообменных операций для больших сумм.

Кажущаяся легкость открытия брокерского счета и совершения сделок создает иллюзию, что стоит только что-нибудь купить на свой вкус или последовать какой-нибудь инвестиционной идее – и тебя ждут невиданные богатства.

На самом деле, все, конечно, не столь безоблачно. В любой теме есть свои тонкости и нюансы, поэтому без первоначальных знаний лезть на биржу просто опасно, нужно иметь хотя бы минимальные представления о торгах и ценных бумагах. Перед выходом на биржу я рекомендую, как минимум, ознакомиться с разделом «Инвестируй» на сайте «Храни Деньги!», начать стоит со статей про ИИС и ОФЗ, про обмен валюты на бирже, потом ознакомиться с ETF, с методиками выбора акций, затем можно потихоньку переходить к Срочному рынку. Также нелишним будет посмотреть какие-нибудь вебинары на тему инвестирования, которые организует почти каждый брокер. Бесплатные или недорогие курсы иногда проводят частные опытные инвесторы.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt.me/hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Инвестиции с ВТБ

ВТБ мои инвестиции

Каждый из нас ни раз сталкивался с рекламой приложения ВТБ «Мои инвестиции»: телевидение, Интернет, радио. Практический везде нас призывают вкладывать свои сбережения и зарабатывать на финансовом рынке.

p, blockquote 1,0,0,0,0 —>

Какие знания присутствуют у среднестатистического гражданина нашей страны об инвестиционной деятельности? Подозреваем, что далеко не самые обширные.

p, blockquote 2,0,0,0,0 —>

Многие банки, в том числе и ВТБ, решили максимально упростить процесс доступа к различным акциям и облигациям.

p, blockquote 3,0,0,0,0 —>

Сегодня мы можем в два счета стать полноценными инвесторами.

Инвестирование — процесс наиболее рискованный, чем, например, классические банковские вклады, но доходность, в таком случае, куда выше.

p, blockquote 5,0,0,0,0 —>

Фирменное приложение ВТБ, позволяющее использовать все инвестиционные инструменты для получения дополнительного дохода.

«Мои инвестиции» от ВТБ — это приложение, которое открывает вам доступ к широкому набору инвестиционных инструментов. Ориентирован на клиентов, которые привыкли к самостоятельному принятию решений и управлению своим портфелем.

p, blockquote 6,0,0,0,0 —>

Приложение позволяет покупать и продавать ценные бумаги, валюту, активы, видя финансовый результат каждой проведенной операции:

p, blockquote 7,0,0,0,0 —>

- Единое приложение для всех активов;

- Подробная информация о состоянии портфеля ценных бумаг;

- Используйте все инструменты для получения максимального дохода: акции, облигации, валюта, ПИФы и множество других возможностей в одном инструменте;

- Ежедневная эксклюзивная аналитика от специалистов финансовой группы ВТБ.

Для тех, кто только начинает свою деятельность на этой стезе, ВТБ разработал специального автоматизированного помощника — «Робоэдвайзор».

p, blockquote 8,0,0,0,0 —>

Робоэдвайзор — сервис, позволяющий сформировать портфель по вашим исходным данным и требованиям.

Сервис помогает подобрать инструменты инвестирования в соответствии с вашим профилем, предпочтениями и финансовыми возможностями.

Ваш будущий профиль определяется исходя из данных, которые вы укажите в вашей анкете. Туда войдут данные о сумме инвестирования, сроках, а также тех рисках, которые вы готовы нести.

p, blockquote 10,0,0,0,0 —>

Вы вольны воспользоваться предложениями автоматического помощника и сформировать портфель, либо использовать только часть портфеля. Формирование инструментов доходности — только ваше индивидуальное решение.

p, blockquote 11,0,0,0,0 —>

Отличительная черта приложения — возможность ребалансировки вашего портфеля. В случае отклонения бумаг от рекомендованных параметров, робот уведомит вас о необходимости балансировки.

Эта функция поможет вам в режиме реального времени следить за показателями и не упустить момент для приобретения или реализации ценных бумаг или валюты.

p, blockquote 13,0,0,0,0 —>

Робоэдвайзор рассчитан на широкий круг потенциальных инвесторов. Воспользоваться его бесплатным функционалом могут все: и начинающие, и профессиональные игроки финансового рынка.

p, blockquote 14,0,0,0,0 —>

Это не фонд и не стратегия доверительного управления. Это целая система, цель которой — подобрать и балансировать ваш портфель по мере изменения ситуаций на финансовом рынке.

p, blockquote 15,0,1,0,0 —>

ВТБ инвестиции приложение

На текущий момент в багаже приложения доступно 5 портфелей под разные инвестиционные профили инвесторов:

p, blockquote 16,0,0,0,0 —>

- Ультра-консервативный (наименьшие риски и доходность);

- Консервативный;

- Умеренный;

- Агрессивный;

- Ультра-агрессивный (самые высокие риски и возможность получения максимальной прибыли).

Ниже рассмотрим актуальные данные по доходности каждого направления:

Направление/стратегия

Ультра-консервативная

Консервативная

Агрессивная

Ультра-агрессивная

Доходность с момент запуска

Данные актуальны по состоянию на 6 ноября 2020 года.

p, blockquote 18,0,0,0,0 —>

В состав портфелей входят акции российских компаний, государственные облигации и биржевые фонды под управлением ВТБ Капитал.

p, blockquote 19,0,0,0,0 —>

Вы самостоятельно выбираете стратегию, которая соответствует вашему пониманию риска.

Распределение зависит от конкретной стратегии и типа. Варьируется от 100% облигаций для ультра-консервативного направления, до 100% акций в ультра-агрессивном.

p, blockquote 20,0,0,0,0 —>

- Консервативный: 30% акций/70% облигаций;

- Умеренный: 50% акций/50% облигаций;

- Агрессивный: 70% акций/30% облигаций.

Каждый инвестор самостоятельно определяет финансовую политику, которую строит на тех рисках, которые он может понести.

p, blockquote 21,0,0,0,0 —>

Все предложенные вам варианты — лишь повод для раздумий. Вы самостоятельно подтверждаете ту или иную операцию, тем самым беря на себя полную финансовую ответственность.

p, blockquote 22,0,0,0,0 —>

Робоэдвайзор — лишь помощник, который может дать вам ценные советы. Прислушиваться к ним или нет — личное дело каждого инвестора.

p, blockquote 23,0,0,0,0 —>

Индивидуальный инвестиционный счет в втб как это работает

ИИС — это наиболее распространенный вид инвестирования, который привлекает большое количество людей. У него достаточно много преимуществ, перед которыми может устоять далеко не каждый инвестор.

p, blockquote 24,0,0,0,0 —>

Индивидуальный инвестиционный счет — это специальный счет, который помогает инвесторам экономить на налогах в пользу государства.

p, blockquote 25,0,0,0,0 —>

Вам предлагается использовать один из видов экономии:

p, blockquote 26,0,0,0,0 —>

- Вычет А — возможность получения ежегодного вычета в размере 13% от внесенных денежных средств;

- Вычет Б — не нужно платить налог на доход от инвестиционной деятельности.

В первом случае вы можете получить вычет в максимальном размере до 52000 рублей. Данные средства будут возвращены вам налоговым органом, что ставит единственное ограничение: вычет не может быть больше суммы НДФЛ, которую вы уплатили в качестве налогов за год.

p, blockquote 27,0,0,0,0 —>

Для получения максимальной суммы вычета вы должны внести на счет ИИС не менее 400000 рублей.

Второй случай позволяет вам не платить налог с дохода. Когда срок ИИС подойдет к концу, брокер не будет удерживать размер НДФЛ за проведенные сделки по счету.

p, blockquote 29,0,0,0,0 —>

ИИС — это специальный счет, позволяющий получать дополнительный доход и налоговый вычет от государства.

ИИС содержит несколько условий, при выполнении которых вы и сможете получить соответствующий налоговый вычет:

p, blockquote 30,0,0,0,0 —>

- Возраст ИИС не может быть менее 3 лет;

- У вас может быть только один ИИС;

- Максимальная сумма внесения — 1 миллион рублей/год.

Чтобы получить вычет, вам необходимо собрать некоторый пакет документов.

p, blockquote 31,1,0,0,0 —>

Вычет типа Б вы можете получить без сопроводительных документов. Достаточно предоставить брокеру справку из налоговой о том, что вы не использовали вычет другого типа.

Для типа А ситуация чуть сложнее:

p, blockquote 33,0,0,0,0 —>

- Копия заявления на обслуживание на финансовом рынке;

- Извещение об открытии ИИС;

- Документы, которые подтверждают получение дохода, облагаемого ставкой в 13%;

- Бумаги, подтверждающие внесение денежных средств на ИИС;

- Соответствующее заявление на возврат налога;

- Декларация 3-НДФЛ.

Заказать необходимый пакет документов вы можете как при личном присутствии в отделении ВТБ (работающие с данным типом услуг), так и через личный кабинет. Пакет документов подготавливается и предоставляется специалистами на бесплатной основе.

p, blockquote 34,0,0,0,0 —>

Если ранее вы уже открыли ИИС у другого брокера, но желаете перейти на обслуживание в ВТБ Капитал, необходимо:

p, blockquote 35,0,0,0,0 —>

- Обратиться в ближайший офис ВТБ, который предоставляет данный тип услуг с паспортом и договором на обслуживание ИИС у другого брокера;

- Заключите договор на обслуживание в ВТБ. Вы получите реквизиты для перевода денежных средств и ценных бумаг от другого брокера;

- Обратитесь к своему брокеру и подайте соответствующее заявление на перевод ценных бумаг*;

- После завершения всех процедур и перевода активов, вам будет необходимо закрыть ИИС у другого брокера в течении 30 календарных дней.

*Обратите внимание, что необходимо написать два заявления: на списание ценных бумаг от предыдущего брокера и на зачисление в ВТБ.

Как торговать в втб инвестиции

Давайте рассмотрим основной функционал приложения, возможность покупки/продажи ценных бумаг и валюты.

p, blockquote 37,0,0,0,0 —>

Начать формирование своего портфеля вы сможете сразу после того, как подпишите соответствующие документы в офисе ВТБ.

p, blockquote 38,0,0,0,0 —>

Открыв приложение ВТБ «Мои инвестиции» вы увидите несколько вкладок:

p, blockquote 39,0,0,0,0 —>

- «Портфель». Отображение информации по вашим текущим активам;

- «Инвестиционные идеи»;

- «Котировки». По сути — каталог;

- «Еще». Раздел с помощью, чат-ботом, возможностью найти ответы на частые вопросы от инвесторов.

Наиболее интересный для вас раздел в начале деятельности — Котировки. Перейдя на вкладку вы увидите каталог активов, которые доступны к приобретению.

p, blockquote 40,0,0,0,0 —>

Процесс покупки/продажи максимально упрощен.

Если вы уже знаете конкретный актив, который вам необходимо приобрести, вы можете найти его с помощью поисковой строки, просто введя название.

p, blockquote 41,0,0,0,0 —>

Также предусмотрена сортировка по обороту за день и по проценту изменения цены.

Выбрав интересующую вас карточку актива, вы можете просмотреть подробную информацию:

p, blockquote 43,0,0,0,0 —>

- График изменения стоимости за выбранный период (день, неделя, месяц, год);

- Минимальная и максимальная цена;

- Котировки при открытии торгов.

Когда вы выбрали определенный актив, но его стоимость вас не устраивает, вы можете «зафиксировать» необходимую стоимость:

p, blockquote 44,0,0,0,0 —>

- Нажмите на значок колокольчика в правом верхнем углу;

- Укажите стоимость по которой вы готовы приобрести данный актив;

- Приложение проинформирует вас, если цена снизится до вашей планки.

Обратите внимание, что каждая карточка содержит не только информацию о динамике по ценной бумаге, но и актуальную новостную аналитику, которая может так или иначе повлиять на изменение стоимости.

p, blockquote 45,0,0,0,0 —>

Следите за новостной аналитикой и предугадывайте изменение цены.

Финансовые активы, которые представлены в каталоге:

p, blockquote 46,0,0,0,0 —>

- Акции;

- Облигации;

- Валюта;

- Паи в ETF-фондах;

- Еврооблигации;

- Фьючерсы.

Как приобрести ценные бумаги:

p, blockquote 47,0,0,1,0 —>

- Авторизуйтесь в приложении и перейдите в раздел «Котировки»;

- Выберите финансовый инструмент и кликните «Купить»;

- Укажите стоимость и количество приобретаемых лотов;

Вы можете приобрести лот по рыночной (текущей актуальной цене), либо установить предельную стоимость и ожидать уведомления.

p, blockquote 48,0,0,0,0 —>

После выполнения данного действия, заявка будет сформирована. После ее исполнения вам придет соответствующее уведомление.

p, blockquote 49,0,0,0,0 —>

Поздравляем, вы обладатель ценной бумаги.

p, blockquote 50,0,0,0,0 —>

Как заработать на инвестициях в втб

Ваш прямой заработок — разница в стоимости ценных бумаг. Если после приобретения акций они выросли в стоимости — поздравляем, вы можете их продать.

p, blockquote 51,0,0,0,0 —>

Разница в стоимости ценных бумаг или валюты — ваш основной доход.

Продать ваши ценные бумаги не сложнее, чем их приобрести:

p, blockquote 52,0,0,0,0 —>

- Выберите акции, которые вы желаете продать в каталоге или истории исполненных операций;

- Откройте карточку и спуститесь вниз до кнопки «Продать»;

- В заявке укажите количество лотов и стоимость (продать можно как по текущей рыночной цене, так и установить собственную);

- Заявка будет исполнена, а вам придет соответствующее подтверждение.

Для начала торгов вам потребуется:

p, blockquote 53,0,0,0,0 —>

- Заключить соответствующий договор брокерского обслуживания с ВТБ Капитал;

- Установить торговую платформу;

- Пополнить текущий баланс счета;

- Подберите финансовые инструменты для приобретения и подайте заявку на их приобретение. Формируйте свой доходный инвестиционный портфель.

Не забывайте о комиссиях брокера и будущих налоговых отчислениях.

Особое внимание стоит обратить на комиссии, которые взимает брокер при проведении операций:

p, blockquote 54,0,0,0,0 —>

- Комиссия фондовой биржи — 0,01%;

- Вознаграждение брокера зависит от выбранного вами тарифного плата — от 0,015% до 0,05%;

- Депозитарное обслуживание — 150 рублей фиксировано. Взимается один раз в месяц при совершении первой сделки;

Достаточно много вопросов возникает у начинающих инвесторов относительно налогообложения и государственного регулирования деятельности:

p, blockquote 55,0,0,0,0 —>

- Налоговая ставка для резидентов РФ — 13%;

- Удерживается при окончании налогового периода за истекший год;

- При выплате дивидендной доходности;

- При продаже ценных бумаг до истечения налогового периода;

- При расторжении договора на брокерское обслуживание.

Важно! Специалисты ВТБ Капитал самостоятельно высчитывают сумму налога к уплате. По окончании налогового периода сумма списывается с вашего брокерского счета. Самостоятельно вы никаких манипуляций с налоговыми отчислениями не проводите.

p, blockquote 56,0,0,0,0 —>

Вывод денежных средств с вашего счета не облагается комиссией при сумме до 300000 рублей. Свыше — 0,2%.

Отзывы инвесторов о приложении достаточно противоречивы.

p, blockquote 58,0,0,0,0 —>

Пользователи отмечают из плюсов:

p, blockquote 59,0,0,0,0 —>

- Возможность установки собственной стоимости по каждому инструменту и настройка оповещений для быстрого приобретения или продажи;

- Подробная аналитика и актуальные новостные сводки;

Говорят и о минусах:

p, blockquote 60,0,0,0,0 —>

- Частые зависания и различные баги, которые усложняют и без того непростую деятельность;

- Отсутствие важных и необходимых функций;

- Проблемы с отображением текущих котировок.

Безусловно, специалисты ВТБ Капитал стараются исправлять все технические недочеты и вводить новый функционал. Но достойно ли приложение внимания инвесторов на данный момент?

p, blockquote 61,0,0,0,0 —>

Если вы желаете начать свой путь на финансовом рынке и стать начинающим инвестором, то обратите свое внимание на приложение ВТБ «Мои инвестиции». Получить доступ и протестировать все функции вы можете в демо-режиме.

p, blockquote 62,0,0,0,0 —> p, blockquote 63,0,0,0,1 —>

(Пока оценок нет)

(Пока оценок нет)

http://aflife.ru/investirovanie/vtb-brokerskij-schet

http://www.blotter.ru/1/l11-2/investitsii-s-vtb/