Управление метрами. Стоит ли инвестировать в фонды недвижимости

Недвижимость традиционно лидирует среди инструментов накопления среди россиян. Согласно опросу ВЦИОМ, в 2017 году этому активу отдали предпочтение 46%, в 2015 году — 45% респондентов.

Доходность инвестиционной недвижимости опрошенные Forbes эксперты оценивают в 5-10% годовых. По словам брокера агентства недвижимости CENTURY 21 Panorama Realty Константина Ламина, два-три года назад средний уровень доходности от аренды квартиры в Москве составлял 5-7% годовых. «В настоящее время после падения цен на жилье доходность от сдачи его в аренду составляет 6-8% годовых, а в некоторых случаях доходит до 10-11%», — отмечает Ламин.

Доходность аренды готовых квартир в новостройках в среднем составляет 6-8% годовых, если речь идет об объекте с отделкой от застройщика. Если же для инвестиционных целей покупается квартира с черновым ремонтом, то ее доходность будет на уровне 4-6%, дополняет управляющий партнер компании «Метриум», участник партнерской сети CBRE Мария Литинецкая.

Но покупка квартиры для последующей сдачи в аренду — это не единственный способ инвестировать в недвижимость. Альтернативой является приобретение паев в закрытом паевом инвестиционном фонде недвижимости (ЗПИФН). Этот инструмент поможет оптимизировать доходы и расходы, связанные с недвижимым имуществом, а также диверсифицировать риски. Правда, подходит он далеко не всем.

Что такое ЗПИФН

ЗПИФ недвижимости — наиболее крупный сегмент среди закрытых фондов, на них приходится порядка 30% всего объема ЗПИФ, отмечают в «Эксперт РА». Стоимость чистых активов ЗПИФ, согласно оценке агентства, составляет порядка 2,6 трлн рублей, что в разы больше рынка открытых ПИФов, объем которого на конец 2017 года около 220 млрд рублей.

Эта разновидность инвестиционных фондов позволяет частным клиентам участвовать в крупных инвестиционно-строительных и рентных проектах, поясняет руководитель департамента альтернативных инвестиций УК «БКС — Фонды недвижимости» Дмитрий Шлогин.

«Управляющая компания сама подбирает для инвестирования объект, стратегию и оценивает риски, привлекает профессиональных консалтеров и девелоперов. Доходность таких проектов оценивается на уровне 10-13% годовых», — говорит он. Иногда паи закрытых фондов выводятся на биржу. По данным пресс-службы Московской биржи, на сегодняшний день на площадке представлены 107 ЗПИФ от 54 управляющих компаний.

Порог входа в ЗПИФН для розничного инвестора начинается с 300 000 рублей. Однако для ощутимого эффекта рационально рассматривать суммы от 1 млн рублей, а если есть желание принимать участие в управлении и принятии решений — еще больше, уточняет инвестиционный директор и главный аналитик ИГ «Универ» Дмитрий Александров.

Однако ЗПИФН едва ли можно назвать классическим розничным инструментом — он предназначен для узкого круга инвесторов, не желающих раскрывать свое участие напрямую, которые вкладываются в заранее отобранные проекты, обычно в сфере рентной (для сдачи в аренду) недвижимости, объясняет директор по корпоративным рейтингам «Эксперт РА» Александра Таранникова.

Таким фондам в первую очередь интересны коммерческие объекты с пулом арендаторов и долгосрочными договорами аренды, добавляет Дмитрий Шлогин.

По его словам, при выборе объекта инвестирования для фонда учитывается местоположение, количество арендаторов и другие критерии, определяющие инвестиционную привлекательность. «Износ объекта не говорит о том, что в дальнейшем эксплуатация его невозможна. В целом, в отношении ЗПИФ можно работать с разными объемами активов, главное, чтобы суммарная стоимость имущества была не менее 25 млн рублей», — говорит эксперт.

Какова доходность

В «Сбербанк Управление Активами» рекомендуют ориентироваться на доходность 7-8% годовых по лучшим рентным объектам недвижимости и до 15% годовых по девелоперским проектам.

Дмитрий Александров, в свою очередь, отмечает, что доходность ЗПИФН зависит исключительно от самих активов, а не от оболочки, в которую активы «завернули»: по проблемным объектам можно получить и отрицательный показатель.

Существенная часть ЗПИФН для извлечения прибыли выбирают спекулятивную стратегию инвестирования: вкладываются в строительство недвижимости с последующей ее продажей.

«ЗПИФН используются в основном в отношении строящихся объектов, значительно реже в отношении готовых проектов и коммерческой недвижимости. Но в связи с отказом от долевого участия и переходом к проектному финансированию вряд ли стоит ожидать роста популярности инструмента», — поясняет генеральный директор VSN Realty Яна Глазунова.

Рейтинги ЗПИФН как таковые на рынке отсутствуют, но есть некредитные рэнкинги надежности и качества услуг УК, что может выступать дополнительным критерием выбора. На текущий момент в рейтинг-листе «Эксперт РА» есть 37 компаний, на которые приходится порядка 70% всего рынка управления активами, дополняет Александра Таранникова.

Выплата дохода, согласно правилам доверительного управления ЗПИФН, может осуществляться с любой периодичностью. «Это напрямую связано со стратегией работы фонда: если есть постоянный рентный доход, его можно выплачивать раз в месяц, квартал. Если период до фиксации прибыли больше, то и периодичность выплаты дохода должна происходить реже», — поясняет Дмитрий Шлогин.

Главные минусы

Из недостатков ЗПИФН эксперты отмечают отсутствие возможности досрочного выхода из фонда и необходимость выплаты вознаграждения управляющим, даже если фонд терпит убытки. Инвестиции в закрытый фонд по умолчанию делаются до срока его расформирования.

По словам руководителя практики «Недвижимость. Земля. Строительство» АБ «Инфралекс» Сергея Шумилова, в среднем по рынку расходы инвесторов в ЗПИФН можно оценить в 0,5-5% от чистой стоимости активов.

«Совокупный расход за управление и инфраструктуру розничных фондов составляет 1,5-3% от стоимости чистых активов фонда в год», — говорит управляющий директор «Сбербанк Управление Активами» Екатерина Черных.

Комиссионное вознаграждение управляющего может быть фиксированным, исчисляться в процентах от стоимости чистых активов или состоять из двух частей: management fee (комиссия за управление) и success fee (комиссия за успех), объясняет Дмитрий Шлогин.

Если паи не торгуются на бирже, то их продажа возможна только в рамках прямых сделок между пайщиками фонда, при этом она будет осуществляться с большим дисконтом, предупреждает финансовый консультант компании «Личный капитал» Борис Кожуховский.

В случае если фонд прогорает или распадается, претензии необходимо предъявлять управляющей компании. Сделать это можно исключительно в судебном порядке. По словам специалистов, такие судебные тяжбы могут длиться до полутора лет.

«Процесс особенно усложняется, если фонд «прогорает», то есть фактически признается банкротом. Ведь тогда в конкурсную массу будут входить лишь остатки активов. Нередко на момент судебных разбирательств их рыночная стоимость падает в разы», — комментирует адвокат Ольга Сулим.

Кому подходит

Ранее ЗПИФН были интересны инвесторам с точки зрения налоговых льгот на имущество, а после их отмены фонды выполняют преимущественно роль оболочки, позволяющей снизить прозрачность владения тем или иным активом. Но отложенное налогообложение прибыли, генерируемой активами, сохраняется, отмечают в PwC.

«ЗПИФ не является налогоплательщиком налога на прибыль, в отличие от налоговых резидентов. Это создает возможности для эффективного реинвестирования. Налог будет возникать только при получении дохода непосредственными пайщиками (дохода от погашения, продажи паев или при выплате промежуточного дохода). В зависимости от того, кто держатель пая, с разницы покупки и продажи предстоит заплатить налог на прибыль 20%, НДФЛ 13% или налог у источника. Налог на имущество, НДС с дохода от продажи или аренды уплачивается управляющей компанией за счет имущества ЗПИФ», — поясняет руководитель налоговой и юридической практики PwC в странах Центральной и Восточной Европы Екатерина Лазорина.

По словам генерального директора УК «Развитие» Владимира Савчука, ЗПИФН позволяют защитить активы квалифицированного инвестора с сохранением конфиденциальности о владельцах инвестиционных паев.

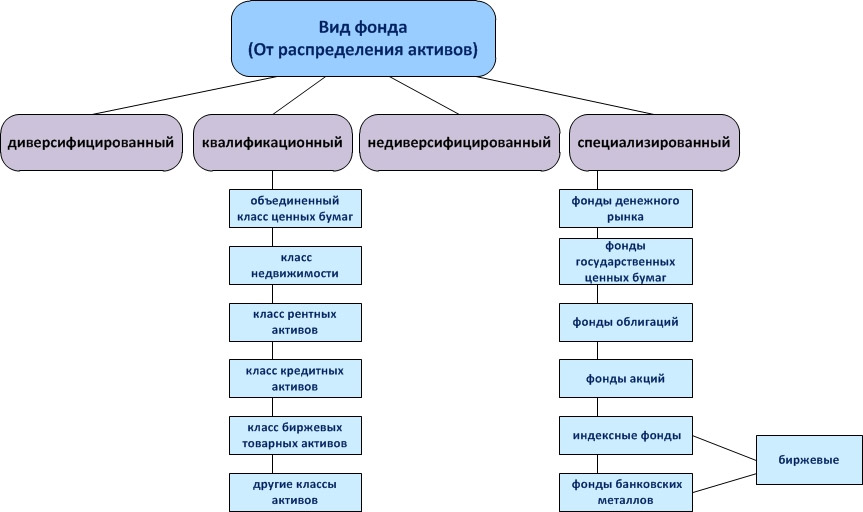

«Для неквалифицированных инвесторов регулятор предусмотрел более жесткие состав и структуру активов ПИФ, а также исключил возможность участия в управлении портфелем активов. Безусловно, действующее законодательство ЗПИФ для квалифицированных инвесторов дает больше возможностей для клиента: практически неограниченный портфель объектов инвестирования, возможность участия в выборе инвестиционных направлений ЗПИФ, выход на рынок кредитных ресурсов и заемного капитала и прочее», — резюмирует Дмитрий Шлогин.

Что такое акционерный инвестиционный фонд

В современном мире появление новых видов заработка является практически неизбежным, что дает возможность получить пассивный доход даже тем людям, которые совершенно не разбираются в финансах и экономике. Для начала заработка на инвестициях нужно иметь лишь базовые знания и возможность обратиться за консультацией к работникам юридической и финансовой сферы. Инвестиционный консалтинг позволит каждому человеку стать богаче и успешнее. Людям же без опыта работы в сфере инвестиций следует особое внимание обратить на акционерные инвестиционные фонды, которые становятся в нашей стране все более и более популярными и надежными.

Содержание статьи

Понятие и требования к акционерному инвестиционному фонду

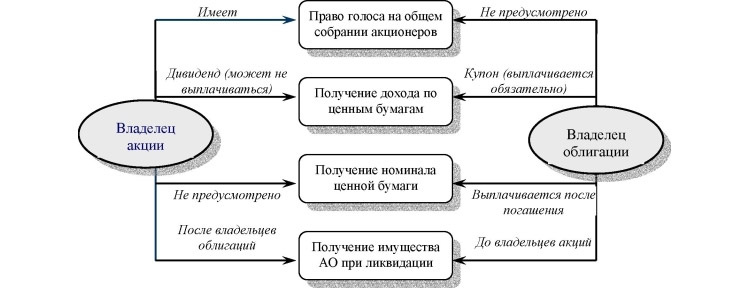

Акционерным инвестиционным фондом называется некое акционерное общество, основой деятельности которого выступают вклады в ценные бумаги (с обязательным содержанием в названии словосочетания “инвестиционный фонд” и его расширенных производных). Такой фонд является типом открытого финансового сообщества для акционеров, стать членом которого может каждый гражданин на добровольной основе. Данный способ инвестирования очень удобен тем, что вкладчику нет необходимости продумывать нюансы бизнес-плана, анализировать активность в нише, продумывать идеальную схему инвестиции и так далее. Акционеры просто отдают свои средства и получают пассивный доход, в лучшем случае участвуя в довольно редких собраниях.

Чтобы обезопасить граждан от всевозможных мошеннических акций, государство предъявляет к фондам множество предписаний, без тщательного следования которым данное акционерное общество документально не является фондом. К основным требованиям относятся следующие моменты:

- сумма общего капитала не должна превышать указанный законный объем и нарушать установленные банком РФ предписания (на этапе получения лицензии от государства);

- членами не могут выступать обслуживающий персонал и люди, имеющие непосредственное или косвенное отношение к экономической сфере;

- все денежные средства фонда распределяют на инвестиционный и финансовый резервы;

- резервы для инвестирования необходимо передать управленческой компании, которая по всем пунктам соответствует выдвинутым государством требованиям;

- для каждого резерва следует создать новый банковский счет;

- инвестиционная организация в обязательном порядке должна подписать контракт с управляющей компанией и назначить доверительное управление всеми активами.

Принципы и особенности деятельности

В России для осуществления деятельности экономического сообщества уже на первом этапе нужно получить лицензию от обозначенной госструктуры и соответствовать выдвинутому ряду требований. Помимо требований, существует и ряд ограничений:

- фонд не имеет права осуществлять любую предпринимательскую деятельность кроме непосредственно инвестирования на базе лицензии от банка России;

- сообщество может привлекать инвестиции исключительно посредством размещения именных акций открытым способом подписки и не имеет права выпускать в любые другие ценные бумаги;

- сообщество без лицензии не имеет права размещать дополнительные акции или эмиссионные ценные бумаги;

- не допускается неполная оплата акций при их размещении;

- рассчитанные для квалифицированных вкладчиков акции не могут принадлежать другим инвесторам;

- отдельным параметром выступают ограничения касательно инвестиционной декларации, которую утверждает и корректирует совет директоров или акционеры.

Виды и практика работы в России

Вышеперечисленные причины напрямую влияют на небольшое количество работающих в России фондов. Тем не менее их количество, наряду с количеством инвесторов, постепенно растет.

Устав и инвестиционная декларация

Согласно законодательству, основной и единственной учредительной бумагой акционерного фонда считается устав. Другие документы на начальном этапе не требуются, при этом условиям устава обязуются следовать все относящиеся к инвестиционному фонду лица. Устав определяет систему функционирования сообщества, а также обуславливает нормы взаимоотношений акционеров, описывает все основные сведения о фонде и диспозитивные нормы.

Согласно действующему законодательству, устав должен включать в себя следующую информацию:

- фирменное наименование;

- открытый тип акционерного общества;

- название документа и фирмы;

- официальный адрес;

- название филиалов и основные сведения о них;

- подробная информация о ценных бумагах (категория, цена, количество);

- права акционеров обычной и привилегированной категории;

- подробные сведения о правах и обязанностях управленческих органов;

- особенности осуществления собраний инвесторов и правила принятия постановлений.

Помимо основной требуемой информации, устав также может включать в себя дополнительные сведения. Например, документ может ограничивать число принадлежащих одному вкладчику акций или число голосов, возможных для одного инвестора.

Наряду с уставом обязательной бумагой также выступает инвестиционная декларация, которая не является учредительным документом. Данная бумага носит менее официальный характер и должна включать в себя наименования всех объектов инвестирования, описание целей и прогноз рисков фонда, требования к активам. Как и устав, инвестиционную декларацию утверждают на общем собрании инвесторов или на совете директоров.

По своей сути декларация позволяет потенциальным вкладчикам выбрать акционерный инвестиционный фонд, в имущество которого он хочет вкладывать собственные средства. Тщательно продуманный и правильно составленный документ позволит потенциальному вкладчику убедиться в том, что выбранное им сообщество не сможет со временем изменить объект инвестирования, а его средства будут находиться в относительной безопасности.

Совет директоров и исполнительные органы

Как и во всех других делах, связанных с акционерным инвестиционным фондом, существует множество требований и ограничений касательно утверждения и регулирования деятельности исполнительных органов, включая совет директоров.

Входить в состав исполнительных органов не могут любые лица, связанные с акционерным инвестиционным фондом напрямую или косвенно, любые аффилированные и дисквалифицированные лица. Ограничения на участие в акционерном инвестиционном фонде распространяются и на физические и юридические лица с аннулированной лицензией на осуществление подобного рода деятельности и на людей с судимостью за умышленное преступление.

Что касается требований, то человек, возглавляющий исполнительный орган, должен иметь высшее образование и определенный профессиональный опыт, а также обязан соответствовать многим квалификационным требованиям, выдвинутым Банком России. После принятия своих полномочий исполнительное лицо обязуется уведомлять госструктуры о любых изменениях в совете директоров и других исполнительных органах немедленно, с последующим предъявлением всех необходимых документов.

Реорганизация и ликвидация акционерного инвестиционного фонда

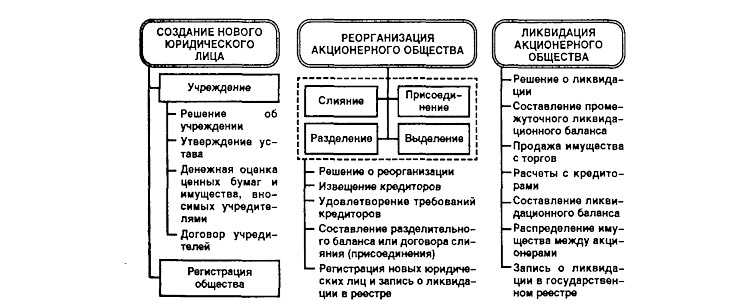

К реорганизации акционерного общества относятся все процедуры по слиянию, разделению и любого рода преобразованию фонда. Подобные процедуры могут быть проведены в добровольном порядке при обязательном соблюдении некоторых условий, индивидуально обозначенных для каждой процедуры.

Акционерный инвестиционный фонд может провести процедуру реорганизации и стать некоммерческой организацией, корпоративом или же обществом с ограниченной ответственностью. Согласно закону, при проведении этой или другой подобной процедуры исполнительный орган обязан уведомить госструктуры о принятом решении в течение 5 рабочих дней, а также приложить необходимый пакет юридически заверенных документов, состоящий из нового устава и нюансов нового решения. После осуществления процесса реорганизации также необходимо получить новую лицензию акционерного инвестиционного фонда и заново зарегистрировать выпуск акций. По завершению проведения вышеперечисленных процедур фонд может снова создавать дополнительные акции.

Что касается ликвидации, то акционерный инвестиционный фонд может быть расформирован по решению инвесторов в добровольном порядке (согласно действующему законодательству). При этом необходимо строго соблюдать порядок осуществления процедуры.

Совет директоров выносит на рассмотрение вопрос о ликвидации и дальнейшем назначении комиссии, после чего акционеры поддерживают данное решение. После формирования комиссии по ликвидации все полномочия акционерного инвестиционного общества переходят в её руки. Важно заметить, что назначение ликвидационной комиссии не обязательно согласовывается с органами управления, если одним из акционеров не является муниципальное общество или даже государство. Как и при завершении процедуры реорганизации, акционерный инвестиционный фонд и ликвидатор обязаны уведомить государство о своем решении не позднее пяти дней с момента его принятия.

В качестве вывода можно отметить, что акционерный инвестиционный фонд в России является не разрекламированным, но при этом удачным способом инвестирования для человека, не очень хорошо разбирающегося в финансовой и экономической сферах. Хотя в нашей стране данный метод вкладов не особо популярен, он практически гарантирует получение стабильного пассивного дохода при минимальных вложениях.

Наши продукты

Когда вы строите планы, вы не задумываетесь о банковских продуктах. Поэтому мы предлагаем вам финансовые инструменты для достижения ваших целей.

Ваши планы

У каждого из нас — своя жизнь, свои планы и мечты. Мы уверены: для каждой цели можно найти эффективное решение. И надежного партнера, который поможет реализовать ее. Наслаждайтесь каждым моментом вашей жизни!

Online-инструменты

За несколько кликов вы легко можете решить самые актуальные финансовые задачи: рассчитать эффективный вклад, подобрать платежную карточку, оформить кредит или пополнить счет.

Акции

Финансовые инструменты могут быть не только полезными, но и приятными! Воспользуйтесь специальными предложениями партнеров и акциями, чтобы получить еще больше!

Фонды банковского управления

Инвестируйте в ваше обеспеченное будущее

Фонды банковского управления

Инвестируйте в ваше обеспеченное будущее

- Наши продукты

- Сбережения

- Инвестиции

Фонды банковского управления

- Фонды

- Результаты

- Вопрос-ответ

Доступный способ коллективного инвестирования, при котором средства инвесторов объединяются в единый фонд под управлением банка для их последующего вложения в ценные бумаги.

- ФБУ «Райффайзен – Консервативный – USD»

- ФБУ «Райффайзен – Портфель Активов – EUR»

ФБУ «Райффайзен – Консервативный – USD»

Инвестиционная стратегия

Инвестирование денежных средств частных лиц в облигации и фонды облигаций надежных эмитентов с целью получения дохода выше уровня инфляции по доллару США.

Рекомендуемый срок инвестирования

Информация о структуре активов ФБУ «Райффайзен – Консервативный – USD»

ФБУ «Райффайзен – Портфель Активов – EUR»

Инвестиционная стратегия

Создание и управление сбалансированным портфелем ценных бумаг, состоящих из фондов облигаций, фондов акций и сертификатов с целью получения дохода выше уровня инфляции по евро.

Рекомендуемый срок инвестирования

Информация о структуре активов ФБУ «Райффайзен – Портфель Активов – EUR»

Последние посещенные страницы

Историю просмотров и сохраненные страницы вы всегда можете найти в выпадающем меню справа на экране

Последние посещенные страницы

Историю просмотров и сохраненные страницы вы всегда можете найти в выпадающем меню справа на экране

Для клиентов Приорбанка

Мы всегда готовы оказать поддержку по вопросам, которые важны для вас

Данные по ФБУ на 20.11.2020

ФБУ «Райффайзен — Консервативный — USD»

ФБУ «Райффайзен — Портфель Активов — EUR»

Чистые активы фонда (в валюте фонда)

Стоимость номинального пая (в валюте фонда)

Динамика стоимости номинального пая:

За 1 день, %

За 6 месяц, %

За 1 год, %

За 2 года, %

За 3 года, %

Информация о рисках

Доходность ФБУ отражает прошлые значения и не гарантирует будущие результаты. Инвестиционный доход и стоимость основной суммы инвестиций меняется.

При погашении паи ФБУ могут стоить больше или меньше суммы денежных средств, инвестированной первоначально.

Более подробную информацию вы можете узнать по телефону (017) 289 97 97.

Вопрос-ответ

Для того чтобы сделать инвестиции в ФБУ более эффективными и существенно снизить вероятность получения убытка, мы рекомендуем придерживаться нескольких несложных правил:

Правило 1: Инвестируйте на длительный срок, например от 3-х лет.

Правило 2: Инвестируйте регулярно особенно в периоды падения фондовых рынков

Правило 3: Инвестируйте только те средства, которые точно не понадобятся вам в срочном порядке.

Возврат денежных средств из фонда осуществляется в следующих случаях:

1) По истечении срока действия договора.

2) На основании заявки о выкупе (досрочном выкупе) долевого сертификата (его доли) фонда.

3) В иных случаях, предусмотренных правилами фонда.

Выплата денежных средств вверителю осуществляется в течение 5 рабочих дней со дня выкупа (досрочного выкупа) долевого сертификата (его доли).

Выплата денежных средств вверителю в случае выкупа (досрочного выкупа) долевого сертификата (его доли) осуществляется за счет денежных средств, составляющих фонд, если иное не предусмотрено правилами фонда. В случае недостаточности денежных средств доверительный управляющий фондом обязан продать иное имущество, составляющее фонд, для обеспечения возврата денежных средств вверителю.

В случае недостаточности в фонде денежных средств и отсутствия возможности продажи имущества фонда доверительный управляющий фондом вправе осуществить выкуп (досрочный выкуп) долевого сертификата (его доли) за счёт собственных средств с последующим возмещением их за счёт имущества фонда.

Современный финансовый рынок открыл частным лицам и предприятиям возможность сберегать и накапливать денежные средства, используя различные инструменты. Кроме банковского вклада, вы можете получить доход от вложений в ценные бумаги, валютные ценности, сырьевые ресурсы, драгоценные металлы.

Как показывает практика, для того, чтобы эффективно воспользоваться этой возможностью, необходимо обладать специальными знаниями, крупной денежной суммой и быть готовым затратить время на поиск подходящих объектов инвестирования. Поэтому для многих людей и предприятий эти инструменты остаются малодоступными.

Решить эту проблему позволяют фонды банковского управления как одна из форм коллективных инвестиций. Инвестируя в фонд банковского управления, независимо от суммы вложенных денег, вы приобретаете все преимущества крупного игрока на финансовом рынке. Это означает, что:

1) сокращаются затраты, связанные с управлением денежными средствами;

2) минимизируются риски за счет использования услуг профессионального управляющего фондом – банка – и распределения вложений по различным финансовым инструментам.

Решение о создании фонда банковского управления принимает банк. Позволить себе создать фонд может далеко не каждый банк. Для этого необходимо иметь подготовленный персонал, опыт успешной работы на финансовом рынке, соответствующие лицензии, эффективную систему контроля рисков. Именно эти качества обеспечивают эффективное управление имуществом фонда.

Основными документами, с которыми вы должны ознакомиться перед вступлением в фонд, являются правила фонда. В них определяются цели и условия создания фонда, порядок управления имуществом фонда, перечень объектов инвестирования, а также другие важные вопросы его деятельности.

Правила фонда утверждаются уполномоченным органом банка и далее передаются в Национальный банк Республики Беларусь для регистрации. После регистрации этих документов частные лица и предприятия могут передавать денежные средства в фонд.

В основу работы фондов банковского управления заложен принцип доверительного управления денежными средствами. Это означает, что:

1) вы присоединяетесь к договору доверительного управления фондом, условия которого обозначены в правилах фонда;

2) банк инвестирует денежные средства инвесторов в строго определенные объекты инвестирования, обозначенные в инвестиционной декларации правил фонда;

3) вы становитесь собственником доли в имуществе фонда пропорционально количеству номинальных паев;

4) ваша доля в имуществе фонда удостоверяется долевым сертификатом.

Участник фонда имеет право досрочно вернуть вложенные деньги в сроки, установленные в правилах фонда.

Банк не выплачивает вверителю фиксированного дохода от инвестиций в фонд. Выплаты целиком зависят от доходности инвестиций фонда и затрат на управление фондом.

Банк не может гарантировать, что на момент возврата сумма возвращаемых денежных средств будет равна или превысит сумму денежных средств, переданных вами в доверительное управление.

Спрогнозировать доход фонда можно, прочитав его инвестиционную декларацию и изучив динамику развития того рынка, куда будут вложены деньги фонда.

Для каждого фонда есть рекомендуемый срок вложений денежных средств. При меньших сроках такое инвестирование не выгодно – изменчивость рынка просто «съест» весь накопленный доход. Так, например, цена акций постоянно котируется на бирже, и она может как вырасти, так и упасть. Инвесторы должны понимать, что за высоким уровнем доходности всегда стоит необходимость более долгосрочных вложений и более высокие риски.

1)Мы предлагаем приобрести гарантийные сертификаты Raiffeisen Centrobank, которые позволят получить 100%-ю защиту капитала и доходность от 1,5 до 9% годовых. Также можно приобрести государственные облигации США с доходностью от 2% годовых. В качестве альтернативы хранения денежных средств на карточке предлагаем вложения в фонды банковского управления — доходность от 1.8 до 2% годовых. И — что важно для начинающих инвесторов — минимальная сумма для вложения — 1000$.

Депозитный счет открывает юридическое или физическое лицо на основании индивидуального договора. По этому счету устанавливается фиксированный или плавающий процентный доход. Вкладчик не знает, куда будут направлены его деньги, и за счет каких операций будет формироваться его доход.

Фонд банковского управления представляет собой объединение денежных средств множества инвесторов на основании общих правил фонда, которые одновременно являются договором доверительного управления для всех участников фонда.

Банк управляет денежными средствами в соответствии с инвестиционной декларацией, указанной в правилах фонда. В этом документе определяются финансовые инструменты, в которые будут инвестированы денежные средства фонда. Таким образом, участники фонда заранее знают объекты инвестирования и могут выбрать наиболее подходящую для себя инвестиционную стратегию с точки зрения риска и ожидаемой доходности.

Банк, исходя из величины переданных в управление денежных средств, определяет долю каждого участника фонда и выдает ему долевой сертификат. Для удобства учета прав доля каждого участника фонда оценивается в номинальных паях. Паи не являются ценной бумагой. В долевых сертификатах, которые выдаются участникам фонда, доля указана в денежном выражении и в номинальных паях.

Основными нормативными правовыми актами, регулирующим деятельность Фондов банковского управления, являются:

1) Постановление Правления Национального банка Республики Беларусь от 26.03.2014 г. № 178 «Об утверждении Инструкции о регулировании отношений, возникающих при объединении денежных средств и (или) ценных бумаг в фонд банковского управления на основании договора доверительного управления фондом банковского управления»;

2) Гражданский кодекс Республики Беларусь (Глава 52: ДОВЕРИТЕЛЬНОЕ УПРАВЛЕНИЕ ИМУЩЕСТВОМ);

3) Банковский кодекс Республики Беларусь (Глава 23: ДОВЕРИТЕЛЬНОЕ УПРАВЛЕНИЕ ДЕНЕЖНЫМИ СРЕДСТВАМИ);

4) Налоговый кодекс Республики Беларусь (Статья 160-2: Особенности определения налоговой базы, исчисления, удержания и уплаты подоходного налога с физических лиц при получении доходов от участия в фондах банковского управления).

Прибыль инвестора формируется за счёт прироста стоимости номинального пая. Как правило, стоимость номинального пая фонда может прирастать за счёт:

— роста рыночной стоимости ценных бумаг,

— полученных процентов и дивидендов,

— роста цены драгоценных металлов,

— изменения курса валют.

Выплата прибыли фонда инвесторам (за вычетом подоходного налога, удерживаемого с доходов вверителей – физических лиц) осуществляется только при выкупе (досрочным выкупом) долевого сертификата (его доли) фонда.

Выплата прибыли производится только одновременно с возвратом денежных средств (части денежных средств), ранее переданных в доверительное управление. При выкупе доли долевого сертификата фонда банк осуществляет выплату прибыли, причитающейся на изымаемую долю в имуществе фонда.

http://www.forbes.ru/finansy-i-investicii/363645-upravlenie-metrami-stoit-li-investirovat-v-fondy-nedvizhimosti

http://finswin.com/vlozheniya/invfond/akcionernyj-investicionnyj-fond.html

http://www.priorbank.by/offers/savings/investments/fondy-bankovskogo-upravleniya