Тинькофф инвестиции как заработать и отзывы клиентов

В условиях достаточно высокой инфляции многие задумываются, как избавится от потерь капитала. Вклад в банке не оправдывает ожидания, проценты по вкладу в кредитных организациях не превышают 6-7% годовых. Глупо не желать найти способы преумножить имеемый депозит, поискать более выгодные варианты.

Развитие интернет-банкинга принесло значимые удобства всем вкладчикам. Появилась возможность открыть счет, в том числе сберегательный без посещения офиса банка. Такие предложения заманивают. При это доверие к банковским вкладам остаются на достаточно высоком уровне – банки не принесут убытки, а сумма в полтора миллиона застрахована от банкротства организации.

Среди массовых предложений депозитных счетов постепенно получают развитие и признание общественности и другие способы получения процентов от имеемых «свободных» денежных средств. Инвестирование – тренд последних лет. Одним из тех, кто предлагает услуги по инвестированию сегодня является Тинькофф банк.

Принцип работы Тинькофф инвестиций

Tinkoff максимально упростил работу вкладчикам-инвесторам. Принцип работы прост, необходимо для начала зарегистрироваться на сайте банка. Сделать это можно через приложение тинькофф инвестиции, что упрощает жизнь тем, кто привык обходиться исключительно портативными устройствами. Агенты сами привезут договор на открытие счета. Таким агентом можете стать и вы, работа в тинькофф банке подразумевает такую должность. Далее вы приступаете к покупке/продаже инвестиционных пакетов.

Суть получения дохода заключается в покупке акций по низким ценам перед прогнозируемым ростом, с последующей продажей. Участие инвестора в процессе минимально. Все сделки производятся дистанционно. Все доступные по активам действия можно производить на страницах Tinkoff ru инвестиции.

Конечно, участие пользователя требуется, и оно необходимо. Инвестиции – это не просто вклад в банке. Чтобы купить и продать акции по более выгодным курсам требуется изучать статистику, анализировать рынок, интересоваться построением цены на конкретные активы. Вознаграждением за участие в процессах станет процент, в разы отличающийся от тех, что предлагают банки. Итак, каким образом можно производить инвестиции денег в тинькофф?

Вам будут доступны акции, облигации и валюта. При этом торговля валютой здесь позволяет производить обмен по более выгодным курсам. К примеру, разница покупки и продажи доллара составляет пару десяток копеек, против пары рублей в банках.

За открытия и закрытия сделок, пополнение брокерского счета и вывод с него денег тинькофф комиссию не взимает. А вот операции на рынке будут стоить минимум 99 рублей, или 0,3 % от сделки.

Преимущества и недостатки Тинькофф инвестиций

К преимуществам инвестирования денег через Tinkoff относятся:

- Минимальное вовлечение инвестора в процессы обработки сделок;

- Выезд представителей банка по указанному адресу;

- Наличие удобного и информативного приложения на iOS и Android для оперативной работы с акциями;

- Покупка активов на имя инвестора, а не брокера. Это позволяет не переживать за внезапное исчезновение посредника, вы все равно будете обладателем акций;

- Доход от инвестирования выгодно превышает доходность от обычных вкладов. В среднем можно получить около 100% годовых, или несколько меньше на этапе обучения азам рынка;

- Наличие на сайте и в приложении раздела по анализу рынка, актуальных финансовых новостей;

- Наличие бонусов, таких как получить акцию в подарок от тинькофф;

- Уплата налогов самим брокером. Вам не нужно заботиться об оплате налогов на доходы, ошибочное заполнение деклараций.

Не бывает преимуществ без недостатков, поэтому пройдемся по минусам брокера Tinkoff:

- Любая торговля на рынке сопряжена с некоторыми рисками. Заработок будет только в случаях правильно анализа и выверенных действий. Никто не застрахован от разворота рынка в другое русло. Это значит, что быть инвестором – риск. Особенность любого брокера, не только Tinkoff, в отсутствии ответственности за действия, совершаемые инвесторами. Это справедливо, но данный факт нужно понимать и принимать. Только вы принимаете решение на покупку или продажу активов;

- Невозможность в некоторых случаях получить доход «прямо сейчас». Начисление дохода по ценным бумагам может производиться по различным графикам (в зависимости от фирмы). Если срочно понадобится вывести деньги – это может оказаться убытком, так как придется продавать акции по заниженной цене в срочном порядке;

Пожалуй, эти два недостатка самые важные и единственные. Если есть понимание риска и личной ответственности за все сделки, то инвестирование в Tinkoff принесет заметный доход.

Как начать пользоваться Тинькофф инвестициями

Как уже говорилось, для начала использования требуется зарегистрироваться у брокера, подписав привезенный по адресу договор. На сайте и в приложении станет доступен личный кабинет, через который производятся все действия по инвестированию. Авторизация при входе в личный кабинет производится по логину и паролю, с подтверждающим кодом посредством смс.

Есть приятный сюрприз — новичкам тинькофф инвестиции акция в подарок. Как ее получить будет сказано позже.

Действия по инвестированию производятся в подразделе кабинета. Здесь потребуется более глубокая авторизация, с указанием паспортных данных, сведения для налоговой (ИНН и прочее), информацию о трудовой занятости, о среднемесячном доходе. После небольшой (несколько минут) паузы произойдет одобрение заявки, вы попадете на следующую страницу, где заполняются данные для доставки договора курьером.

Для действующих держателей банковской карты Tinkoff-банка авторизация упрощается, договор подписывается с помощью электронной подписи и смс.

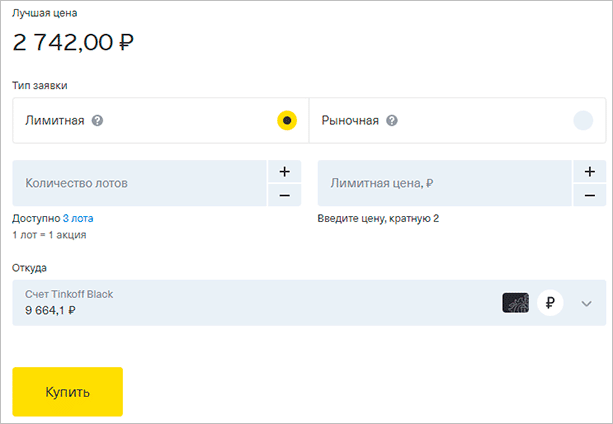

Для новичков в приложении имеется робот-помощник, выдающий подсказки. Это правда не позволяет сказать, что инвестирование – легкий заработок в интернете, но делает вливание трейдера более быстрым и безошибочным. Искусственный интеллект скрывается в приложении в подразделе «что купить». Здесь будут содержаться не именно предложения для покупки, а просто перечень доступных активов. После выбора подходящего варианта приобрести актив можно посредством банковской карты или напрямую с заранее пополненного брокерского счета.

Во что инвестировать в Tinkoff инвестициях

Вложиться можно в следующие виды ценных бумаг:

- Акции. Самый доходный вид вложения. Акции компаний постоянно меняются в цене. На разнице цены предлагается заработать, покупая и продавая их. При грамотной и осторожной торговле доходность достигает 10% в месяц.

- Облигации. Менее рисковый вид вложений. Доходность постоянная и выше банковской. Облигации являются выгодным, практически безрисковым вложением. Доходность от 10 до 15% годовых.

- Валюта. Самый полюбившийся инструмент торговли и российских инвесторов. Возможность заработать даже на малых сроках – несколько дней.

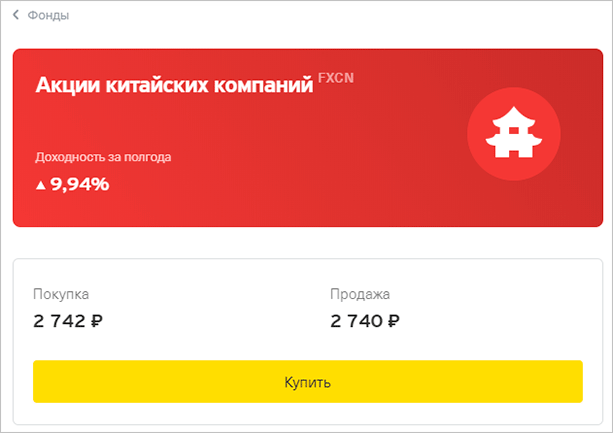

- Биржевой инвестиционный фонд (ExchangeTradedFund). Самый безрисковый вклад. ФондыETF – это корзина из нескольких акций (иногда нескольких десятков акций) со средней доходностью по ним. Как правило фонды составлены из видов (направлений) деятельности компаний (например it или строительных и прочее).

Воспользовавшись фильтрами помощника можно выбрать любой набор акций, отсортировать их по доходности, или по масштабности, доверительно. Быстрорастущие компании или компании-гиганты, наподобие Google или Facebook – это два разных направления. Первые могут оказаться наиболее выгодными на короткой перспективе, вторые – более надежными на длительной.

Бонус от Tinkoff-инвестиции или акция в подарок

Всех вновь прибывших в армию инвесторов Tinkoff поощряет бонусом. Представляем вашему вниманию обещанную информацию как получить акцию в подарок от тинькофф. Любая компания нуждается в приросте посетителей и участников, для этого используются разные способы, чаще это бонусы при регистрации.

Тинькофф не исключение, поэтому имеет реферальную систему. Вас могут пригласить стать инвесторами друзья, вы могли зарегистрироваться в системе и по ссылке блогера. В любом случае, если ссылка реферальная, то вы являетесь рефералом, а значит вам полагается бонус. Какую акцию от Tinkoff можно получить в подарок?

- Tinkoff всегда платит 1000 рублей новым пользователям, пришедшим по реферальной ссылке;

- Бонусы новым пользователям в виде ценных бумаг компании (по выбору Tinkoff) на сумму до 10000 рублей (как повезет). Для последующего вывода этих денег потребуется совершить торговый оборот на сумму 15000 реальных рублей. Сделать это можно даже с 500 рублями на счете, покупая и продавая. Главное – совершить оборот средств;

- Периодически Tinkoff проводит акции, увеличивая сумму при пополнении счета на размер бонуса. Для вывода полученных бонусов также потребуется совершение установленного оборота.

В целом каждая акция в подарок от тинькофф инвестиции имеет свои условия получения. Условия подробно возможно почитать в сносках к акции. Главное то, что Тинькофф проводит их с завидной постоянностью.

Сколько зарабатывают на Тинькофф инвестициях

О размерах конкретных суммах сказать сложно, даже невозможно. Очень много обстоятельств влияет на итоговый доход:

- Сумма вкладов;

- Доходность активов;

- Торговые стратегии;

- Контроль рынка инвестором;

- Продуманность сделок;

- Использование фундаментального анализа (влияние новостей на рынок);

- Количество совершаемых сделок.

Можно уверенно сказать, что инвестирование подразумевает как высокую доходность, так и убытки. Однако суть инвестиционных предложений различных банков заключается в привлечении рядовых пользователей в дело. Чтобы рядовые пользователи получали доходы, банки, в том числе и Тинькофф всячески упрощают работу с активами, подсказывают и помогают. Ведь банки получают свою прибыль с процентов, и чтобы не растерять инвесторов им необходимо оказывать помощь. При этом рост акций компаний играет по параллельным правилам рынка и зависят от их деятельности и успешности. Так инвестиции Tinkoff становятся общедоступными и имеют разную доходность, начиная с 10% годовых. Верхняя планка доходности не ограничена.

Отзывы клиентов о Тинькофф инвестиции

Программа существует не первый год и обзавелась мнением о себе. Так отзывы трейдеров о тинькофф инвестиции говорят о преимущественно положительном опыте сотрудничества. Программа фактически позволяет людям получить доход. Правда нужно понимать, что доход не растет из нуля, для инвестирования требуются вложения, которые есть не у всех.

Вкладывать последние средства в дело крайне не рекомендуется. Именно такие действия становятся причиной банкротства, убытков и, как следствие, негативных отзывов о Тинькофф инвестициях в целом.

Практика инвестирования своих сбережений показывает, что при разумном подходе к этому делу доход всегда обеспечен, ведь существует огромное количество активов. Главное правило предписывает не класть все яйца в одну корзину – пользуйтесь несколькими приемами и активами. Познавайте рынок, учитесь прогнозировать. О выгоде инвестиций говорят многие состоявшиеся миллионеры, такие как Роберт Кийосаки.

ИИС Тинькофф Банка: условия открытия и обслуживания

Для начала интересная статистика, которую обсуждают все финансовые эксперты: за 2019 год почти в 3 раза выросло число ИИС, открытых на Московской бирже (1,5 млн). Тройка лидеров представлена Сбербанком, ВТБ и Тинькофф Банком. Если у вас еще нет инвестиционного счета, то самое время в 2020 году выбрать надежного брокера и стать инвестором. В этой статье сделан обзор тарифов и условий открытия ИИС Тинькофф Банка.

Краткий ликбез по ИИС

Индивидуальный инвестиционный счет (ИИС) действует с 2015 года. Но только в 2019 году произошел настоящий прорыв. Люди обратили внимание на инструмент, который позволяет не только сохранять деньги, но и приумножать их. Причины возросшего интереса понятны – низкие ставки по банковским вкладам и повышение финансовой грамотности населения.

Но, общаясь на форумах и в чатах с новичками, понимаю, что не все разбираются в особенностях ИИС. Основные моменты, которые вы должны знать перед тем, как завести счет:

- ИИС – это брокерский счет с налоговыми льготами. Его может открыть любое физическое лицо старше 18 лет. Государство заинтересовано, чтобы граждане не хранили деньги под подушкой, а вкладывали в ценные бумаги (акции и облигации), участвуя тем самым в развитии экономики страны.

- Счет имеет ограничения в использовании: его можно открыть минимум на 3 года, а вносить разрешается не более 1 млн рублей в год. Раньше трех лет деньги снимать нельзя. Исключение – купоны и дивиденды, их можно выводить, если брокер дает такую возможность (а это делают не все).

- ИИС может быть только один на одного человека. Не понравился брокер? Можно закрыть счет и перевести деньги к другому (рекомендую только тем, кто открыл ИИС недавно). Если счет существует давно, то лучше перевести активы от одной компании к другой, не закрывая ИИС. Так сохранится трехлетний срок для получения налоговых льгот.

- Налоговые льготы бывают двух типов: А и Б. Первый для тех, кто работает наемным работником и официально платит подоходный налог. С внесенной на ИИС суммы он может возместить 13 %, но не более 52 000 рублей в год. Второй тип для тех, кто не работает официально (студенты, пенсионеры и пр.), ИП, самозанятых и активных трейдеров. В этом случае они полностью освобождаются от уплаты налога с прибыли от успешных сделок на фондовом рынке.

На инвестиционный счет можно заводить только рубли, но потом не запрещено покупать на валютной бирже доллары и евро, например, для приобретения акций. Инвесторы имеют право хранить на ИИС акции и облигации, в том числе и иностранных компаний, торгующихся на российских биржах (Московской и Санкт-Петербургской), валюту, опционы и фьючерсы.

Торговать на биржах можно только через посредника, поэтому и счет открывают именно они. Есть три возможных варианта:

- Банк.

- Брокерская компания.

- Управляющая компания.

Прежде чем переводить деньги посреднику, посмотрите на Московской и Санкт-Петербургской биржах, на сайте Центробанка, кто имеет право торговать от вашего имени ценными бумагами и валютой.

Тинькофф Банк уверенно держит лидирующие позиции по числу клиентов, открывших ИИС. Реклама делает свое дело, а отзывы в интернете говорят о том, что банк разработал удобное для новичков приложение, с помощью которого они могут покупать и продавать ценные бумаги и валюту. Я познакомилась с ним. Интерфейс действительно удобный. Разберется любой человек, который умеет пользоваться смартфоном или компьютером на уровне покупателя интернет-магазина.

Но для себя я нашла отрицательные моменты, которые не позволили мне заключить договор с этим посредником. Забегая вперед, скажу о них:

- высокая комиссия за сделку (0,3 %), тогда как у других брокеров она намного ниже;

- отсутствие некоторых инвестиционных инструментов, например, БПИФов.

Теперь обо всем по порядку.

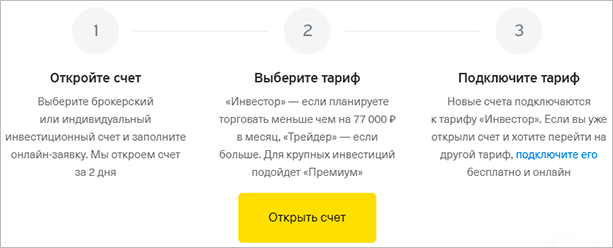

Как открыть счет

Тинькофф Банк позиционирует себя как онлайн-банк с проведением всех операций через интернет. Не для всех подходит такой формат. И отзывы показывают, что при возникновении проблем посещение единственного офиса в Москве становится непреодолимым препятствием. Но руководство пока все устраивает. Сервис совершенствуется, например, появились собственные банкоматы.

В мире инвестиций Тинькофф – новичок, но я бы сказала, новичок агрессивный. Брокерскую лицензию банк получил только в марте 2018 года, а уже занимает первые строчки в рейтингах по количеству клиентов. Именно этой ситуацией мы руководствовались, когда выбирали героя сегодняшней статьи. Советую не торопиться с выбором, а изучить все плюсы и минусы.

ИИС на сайте Тинькофф Банка открывается онлайн, вам нужно заполнить анкету в разделе инвестиций. Процедура предельно простая.

Для заполнения онлайн-заявки потребуется паспорт. Одновременно со счетом курьер привезет вам дебетовую карту банка, с которой удобно вносить и выводить деньги.

Обратите внимание, что если у вас уже есть ИИС, но вы хотите сменить брокера и перевести активы (акции, облигации) в Тинькофф, то придется все продать, а счет закрыть. Это существенный минус, потому что трехлетний срок начинает отсчитываться заново. Да и ценные бумаги в таком случае придется реализовать по текущей цене, а она может быть ниже цены покупки. Пока Тинькофф не разработал схему перевода ИИС от одного брокера к другому.

После отправки анкеты в течение двух дней счет будет открыт. Можно переводить на него деньги и покупать первые ценные бумаги. Помните, что на ИИС в год заводим не более 1 млн рублей, в возврат подоходного налога 13 % по типу “А” делается только с 400 тыс. рублей.

Тарифы

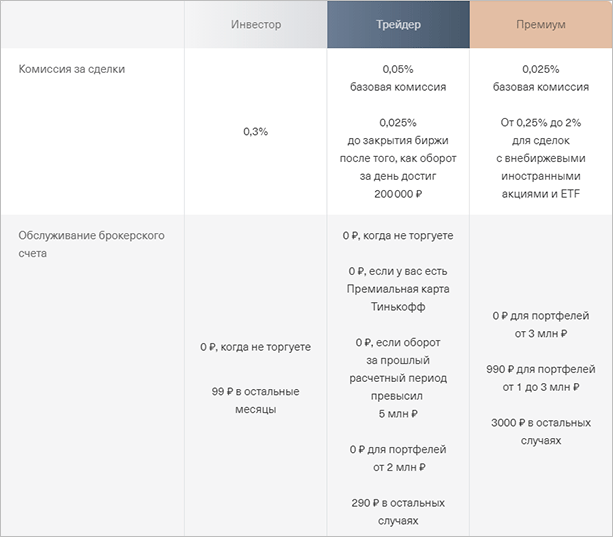

Тинькофф предлагает 3 тарифа:

- Инвестор.

- Трейдер.

- Премиум.

По умолчанию все новые инвесторы подключаются на первый. Для большинства он является наиболее оптимальным, так как даже сам банк рекомендует переключаться на второй только при торговле от 77 000 рублей в месяц. Это легко понять, если познакомиться с условиями обслуживания.

Получается, что если вы в течение месяца совершили хотя бы одну сделку, то заплатите за обслуживание минимум 99 руб. Теперь давайте посчитаем, как это повлияет на доходность. Например, вы каждый месяц вносите 5 000 рублей на ИИС и покупаете ценные бумаги. По итогам года ваш портфель дал 10 % годовых прибыли.

Сравним фактическую доходность у трех разных брокеров.

| Показатели | ВТБ “Мой онлайн” | Сбербанк “Самостоятельный” | Тинькофф Банк “Инвестор” |

| Инвестиции, руб. | 5000 * 12 = 60 000 | 5000 * 12 = 60 000 | 5000 * 12 = 60 000 |

| Комиссия за сделку | 0,05 % (30 руб.) | 0,06 % (36 руб.) | 0,3 % (180 руб.) |

| Комиссия депозитария | 0,01 % (6 руб.) | 0,01 % (6 руб.) | Нет |

| Брокерское обслуживание, руб. | Нет | Нет | 99 * 12 = 1 188 |

| Накопленный капитал без учета комиссий (доходность 10 % годовых), руб. | 60 000 * 1,1 = 66 000 | 60 000 * 1,1 = 66 000 | 60 000 * 1,1 = 66 000 |

| Накопленный капитал с учетом комиссий (доходность 10 % годовых), руб. | 66 000 – 36 = 65 964 | 66 000 – 42 = 65 958 | 66 000 – 1 368 = 64 632 |

| Фактическая доходность | (65 964 / 60 000) * 100 % – 100 % = 9,94 % | (65 958 / 60 000) * 100 % – 100 % = 9,93 % | (64 632 / 60 000) * 100 % – 100 % = 7,72 % |

Как видите, теряется почти 2 % доходности. Для мелкого частного инвестора это серьезные потери. Чем крупнее будут инвестиции, тем менее заметна будет разница.

С 3 февраля 2020 г. Тинькофф Банк отменяет ежемесячную оплату за обслуживание брокерского счета и ИИС в размере 99 руб. на тарифе «Инвестор». Это существенно снизит расходы инвестора, но комиссия за сделку все равно остается довольно высокой 0,3 %.

Как пользоваться

Разберем, какие возможности есть у частного инвестора, который открыл ИИС у брокера Тинькофф:

- Выход на Московскую и Санкт-Петербургскую биржи, т. е. доступ к российским и иностранным ценным бумагам. Это очевидный плюс, не у всех посредников есть такая возможность.

- Для тех, кто уже знаком с биржевой торговлей, покажется удобным пользоваться торговым терминалом. Там есть все что нужно: котировки, биржевой стакан, графики, новости, возможность подачи рыночной и лимитной заявок.

- Новички выбирают из каталога ценную бумагу, которую хотят купить, и нажимают кнопку “Купить”. Все просто. Для примера я выбрала акцию индексного фонда FXCN.

- Если сомневаетесь в своей способности собрать инвестиционный портфель, то можно воспользоваться роботом-советником. Он подскажет, какие бумаги купить. Но сначала брокеру надо определить ваш инвестиционный профиль. Для этого пройдите несложный тест. Тест подписывается инвестором и хранится в настройках.

- Если не устраивает тариф, в настройках личного кабинета он легко меняется.

- ИИС можно пополнять только рублями. Но потом инвестор имеет право покупать валюту, используя рублевую сумму на счете, для сделок с иностранными акциями.

Тинькофф Банк выступает налоговым агентом.

Заключение

Инвестиции для физических лиц становятся доступнее, если пользоваться возможностями, которые дает индивидуальный инвестиционный счет. Необязательно формировать портфель из сотен ценных бумаг. Новичок может начать с покупки ОФЗ. Сегодня они дают около 6 – 6,5 % доходности. Не очень большая, но:

- во-первых, это практически безрисковые инвестиции;

- во-вторых, не требуется особых знаний для покупки;

- в-третьих, ИИС способен значительно увеличить прибыль за счет налоговых льгот.

Тинькофф Банк – понятный и удобный брокер. Если вы будете совершать сделки на крупные суммы (не обязательно раз в месяц), то комиссия не окажет существенного влияния на доходность. А плата за неактивные месяцы банком не берется.

И пора уже менять статистику по частным инвесторам на российском рынке. Учимся управлять своими деньгами и пользоваться государственными льготами, пока их не отменили. Я, например, не знаю, радоваться или нет резко возросшему количеству ИИС в 2019 году. Как бы государство не подумало, что задачу свою выполнило, и дальше инвесторы способны двигаться без их помощи. Что думаете?

http://job-opros.ru/tinkoff-investicii-kak-zarabotat-i-otzyvy-klientov/

http://iklife.ru/investirovanie/iis-tinkoff-kak-otkryt-onlajn.html