Совместное предприятие с иностранной фирмой

Эффективное управление бизнесом нередко требует привлечения дополнительного капитала. Если у владельца компании нет возможности вложить собственные средства, альтернативой становится поиск иностранных инвесторов. Одной из форм привлечения зарубежных инвестиций является совместное предприятие с иностранной компанией. Создание таких предприятий приобщает российские организации к мировому опыту внешнеэкономической деятельности, позволяет значительно быстрее выйти на рынки других государств. Рассмотрим подробнее, как функционирует такой механизм.

Возможные организационно-правовые формы совместных предприятий

Совместное предпринимательство – это хозяйственная деятельность, ведением которой занимаются несколько партнеров одновременно. Ему свойственны определенные нормативы, правила и процедуры. Стоит отметить, что в РФ такой экономический термин, как совместное предприятие (СП), не существует. Это неофициальное название структуры, которая предполагает участие в ее формировании субъектов разной государственной принадлежности. Иными словами, определенная доля в уставном капитале конкретной российской фирмы принадлежит зарубежным инвесторам.

Совместное предприятие может быть резидентным и нерезидентным, в зависимости от того, в какой стране оно создавалось. В России СП формируется и регистрируется в тех же формах, что и другие организации, то есть в определенных гражданским законодательством.

Для компании с иностранными инвестициями организационно-правовая форма (ОПФ) выбирается исходя из целей, преследуемых при создании бизнеса, а также в зависимости от вида деятельности, интересной инвестору, размера уставного капитала, числа учредителей и множества других критериев. Наиболее распространенными формами в 2019 году являются:

- хозяйственное товарищество;

- общество с ограниченной ответственностью;

- акционерное общество.

Товарищество

В бизнесе под товариществом понимается объединение двух или более лиц, имеющих право на ведение предпринимательской деятельности. Эта организационно-правовая форма также подразделяется на два подвида – полное и коммандитное товарищество.

Под первым вариантом следует понимать товарищество, каждый участник которого ведет деятельность от имени предприятия и отвечает своим имуществом по его долгам. Бизнес в форме товарищества ведется коллегиально. Иногда в учредительном договоре даже прописывают механизм принятия решения большинством голосов. Прибыль и убытки при таком устройстве организации распределяются пропорционально числу участников.

Товарищество на вере, или коммандитное, предусматривает присутствие в составе фирмы не только учредителей, но и коммандитистов (вкладчиков). Ведением бизнеса занимаются именно учредители, а вкладчики лишь инвестируют денежные средства под потенциальную прибыль. Они не участвуют в принятии решений, которые касаются бизнеса, и не несут ответственности за долги фирмы.

Общество с ограниченной ответственностью, или ООО

Наиболее популярной формой при создании совместных предприятий остается ООО. Под ним понимается учрежденное одним или несколькими лицами общество, учредительный капитал которого делится на доли каждого из участников. Эти доли прописываются в учредительном договоре.

Участники ООО не отвечают по его обязательствам, но несут риск убытков, связанных с деятельностью компании. Кроме учредительного договора, регулятором бизнеса в ООО является устав. Высший орган общества – общее собрание его участников, которые совместно принимают решения, касающиеся деятельности фирмы. Число участников любого общества не может быть больше 50.

Акционерное общество, или АО

Такая форма образуется путем создания общества, уставный капитал которого поделен на определенное количество акций. Они выдаются в обмен на вклад каждого участника. Владеют акциями учредители, а не само акционерное общество. Имущественная ответственность участников ограничена размером вклада каждого из них. Таким образом, акционер может выбрать степень своего риска, приобретая то или иное число акций.

До 2014 года АО подразделялись на открытые и закрытые формы. Осенью 2014 года эта терминология была упразднена, и теперь акционерное общество может быть публичным и непубличным. В публичных АО, или ПАО, учредители имеют право отчуждать свои акции кому угодно, при этом число акционеров неограниченно. В непубличных АО, или НАО, акции могут быть переданы лишь его учредителям, или ограниченному числу лиц, которое определено заранее. Количество участников НАО не может быть больше пятидесяти.

Возможные типы совместных предприятий

Кроме организационно-правовой формы, СП различаются по типам. Правовой режим совместного предприятия с участием иностранного капитала определяется статьей 4 Федерального закона от 25 июля 1999 года № 160 «Об иностранных инвестициях в Российской Федерации». Согласно его положениям правовой режим для СП предусмотрен такой же, как и для иностранных инвесторов. Это значит, что в ведении бизнеса зарубежные предприниматели могут рассчитывать на полноценную правовую защиту, гарантии и льготы по российскому законодательству.

Независимо от правового режима СП с иностранным капиталом можно разделить на следующие типы:

- с равноправным контролем;

- с преобладающим контролем одного из участников;

- самостоятельные.

СП с равноправным контролем

Для таких предприятий характерна автономия и самостоятельность в ведении хозяйственной деятельности. На практике учредители не принимают активное участие в ведении бизнеса. Все вопросы, связанные с нормальным функционированием фирмы, решаются ее менеджерами самостоятельно.

Это является и преимуществом, и недостатком одновременно. С одной стороны, менеджмент компании вправе самостоятельно принимать важные решения, что значительно ускоряет внутрихозяйственные процессы, с другой – отсутствие должного контроля за этими процессами при их некорректном позиционировании может привести к убыткам.

СП с преимущественным контролем

Несомненным преимуществом такого типа совместного предпринимательства является освоение новых рынков. Это реализуется через создание сети СП от главенствующей фирмы. Например, компания, которая занимается производством мебели, решает занять нишу на рынке фармацевтики. Для этого она создает СП с ведущей фармацевтической фирмой, что позволяет разрабатывать через последнюю новейшие лекарственные препараты.

Минусом данного типа является возможное поглощение организаций, которые присоединяет к себе материнская компания. Это происходит за счет того, что преимущественный контроль принадлежит лишь одному участнику.

Самостоятельные СП

В данном случае создаваемое предприятие играет главную роль в хозяйственной деятельности, а фирма-учредитель уходит на второй план. Именно этим обусловлена редкость такой формы международного бизнеса. Также успех создаваемого СП прямо зависит от отношений между учредителями. Чтобы обеспечить нормальное функционирование совместного предприятия, иностранные партнеры по бизнесу должны выстраивать взаимоотношения на основании доверия, равноправного контроля и одинаковых возможностей управления фирмой.

Создание СП

Процесс создания СП можно условно разделить на следующие этапы:

- Выбор вида деятельности будущего СП. На этом этапе следует провести маркетинговые исследования, оценку сегментов рынка, выбрать конкурентоспособный товар.

- Выбор зарубежного инвестора. Наиболее эффективным методом поиска бизнес-партнера является проведение международных тендерных торгов.

- Разработка технико-экономического обоснования будущего совместного предприятия. Другими словами, подготовка плана развития совместной деятельности для выхода на определенную прибыль.

- Подготовка необходимой документации. Сюда относятся соглашение о намерениях, а также учредительные документы – договоры и устав. Соглашение о намерениях, в отличии от учредительных бумаг, не содержит распределения прав и обязанностей по созданию СП. Он предназначен для фиксирования целей формирования СП, объекта производства, указания рынков сбыта и так далее.

- Регистрация совместных предприятий с иностранными инвестициями.

Последний этап зависит от того, какая организационно-правовая форма выбрана для СП. Для каждой из них характерны нюансы постановки на учет.

Уставный капитал для СП

Ответственным этапом в процессе создания совместного предприятия с иностранными партнерами является формирование уставного капитала. В этом принимают участие все учредители – как отечественные, так и зарубежные инвесторы. Вклады в уставный капитал СП могут производиться в виде основных фондов и оборотных средств, ценных бумаг, вложений в рублях и валюте, а также прав на интеллектуальную собственность и имущественных прав.

Создание СП с иностранцами в России регламентируется российским законодательством, поэтому и размер капитала должен быть установлен соответствующий.

Согласно действующим законам величина уставного капитала компании, независимо от ее организационно-правовой формы, должна быть не менее суммы, равной 1000-кратному размеру МРОТ в месяц.

Для расчета берется тот МРОТ, который установлен в стране на момент подачи документов на регистрацию СП – 11 280 рубля.

Руководитель СП и его правомочия

Выбирает директора совместного предприятия учредительное собрание СП, что закрепляется в итоговом протоколе. Это не менее ответственный этап, чем формирование уставного капитала. Несмотря на то что фирм-учредителей может быть несколько, созданной компанией будет управлять один участник. Это ответственная задача, ведь на плечах директора будет лежать множество обязанностей. Например, решение имущественных вопросов, заключение договоров, выполнение функции исполнительного органа, выдача доверенностей и другие.

Полный перечень полномочий и обязанностей руководителя определяется учредительной документацией. Возглавить СП может россиянин или иностранный гражданин, получивший право работать на территории РФ.

Бухгалтерский учет и отчетность СП

Совместное предприятие является отдельной хозяйственной единицей, а значит должно вести собственную бухгалтерию. Так и происходит – бухгалтерский учет совместного предприятия осуществляется на отдельном от учредителей балансе.

СП руководствуются планом счетов, используемый в бухучете, и могут вносить изменения в организацию и формы ведения учета и отчетности, применяемых в РФ. Для этого допускается введение в рабочий план дополнительных счетов, а также субсчетов, которые необходимы для отражения специальных операций. Имущество и денежные средства, полученные в качестве вклада в общий фонд, должны фиксироваться отдельно от собственных средств. Каждый договор о совместной деятельности предусматривает открытие субсчета, внутри которого ведется аналитический учет по каждому учредителю в отдельности.

Вся документация организации с иностранными партнерами должна формироваться на русском языке. Если первичные документы составлены на иностранном языке, из нужно перевести на русский. Базовой валютной единицей СП является российский рубль. Отчетные формы также должны быть составлены на русском языке. Ответственность за их корректное оформление несет руководитель компании и ее главный бухгалтер. Их подписи и будут стоять на всех формах.

Для аудита совместных предприятий нередко привлекаются дочерние фирмы известных транснациональных компаний, зарегистрированных в России. Такие организации руководствуются международными стандартами и национальными нормативами международного аудита. Ключевые направления аудита СП: изучение порядка формирования учредительной документации, достоверность бухгалтерских записей и первичной отчетности.

Налоги для СП

Как и любые другие коммерческие единицы, совместные предприятия обязаны уплачивать налоги с получаемой ими прибыли. Налогооблагаемой базой СП являются любые полученные в результате ведения хозяйственной деятельности доходы. В области налогообложения СП установлен национальный режим, что означает уплату налогов и сборов в соответствии с законами РФ, действующими для национальных компаний. Вместе с этим на СП также распространяется общий правовой режим налогообложения, как и для российских собственников бизнеса.

Особенность исчисления налогов для иностранных инвесторов следующая: предприятия, которые ведут внешнеэкономическую деятельность, при определении прибыли имеют право вычитать уплаченные экспортные пошлины.

Льготы по налогу на прибыль устанавливаются в соответствии со статьей 6 Закона РФ от 27.12.1991 № 2116-1 «О налоге на прибыль предприятий и организаций». При этом определенные налоговые льготы зарубежным инвесторам могут предоставлять региональные и местные власти.

Привлечение персонала

Несмотря на участие зарубежных инвестиций в деятельности СП, подбор и наем на работу персонала в такую компанию осуществляется в соответствии с нормами трудового законодательства России. Это касается и отчислений за работника. Совместное предприятие наряду с отечественными фирмами обязано перечислять за своего сотрудника все необходимые взносы в Фонд социального страхования (ФСС) и в Пенсионный фонд (ПФР). Ставки таких перечислений устанавливаются в соответствии с трудовыми законами нашей страны.

Действующие таможенные правила и льготы

В части таможенных пошлин совместные организации обладают некоторыми преимуществами по сравнению с отечественными фирмами. Это касается льготы по уплате ввозной таможенной пошлины, установленной ст. 7 Закона РФ от 21.05.1993 (ред. от 03.08.2018) № 5003-1 «О таможенном тарифе».

От уплаты пошлины освобождаются товары, ввозимые в РФ в качестве уставного капитала СП.

Помимо вышеуказанного законодательного акта, таможенные правила для совместного предприятия с иностранной компанией регулируются Федеральным законом от 13 марта 1995 года № 31-ФЗ «О некоторых вопросах предоставления льгот участникам внешнеэкономической деятельности».

Ликвидация совместных организаций

Порядок ликвидации СП следующий:

- Принятие решения о ликвидации и создание ликвидационной комиссии. Основанием для этого могут стать решение учредителей и учредительного собрания, судебное решение или банкротство СП.

- Сообщение в регистрационный орган о начале процесса ликвидации.

- Работа ликвидационной комиссии. Этот этап включает множество процедур:

- уведомление кредиторов;

- взыскание дебиторской задолженности;

- составление промежуточного баланса и т.д.

- Реализация имущества СП путем проведения торгов.

- Удовлетворение требований кредиторов.

- Расчеты с участниками предприятия.

- Внесение записи о ликвидации в Единый государственный реестр юридических лиц.

Необходимо учесть правовые последствия ликвидации. Если коммерческая организация с иностранными инвестициями была освобождена на определенный срок от уплаты налогов и в течение этого времени ликвидировалась, придется перечислить необходимые сборы за весь льготный период.

Отчуждение доли в ООО нерезиденту

Создание совместной организации с участием иностранного капитала возможно не только путем открытия нового предприятия, но и посредством продажи нерезиденту (инвестору) доли в уже действующей российской фирме. Иностранцы могут приобретать доли наравне с резидентами, но зарубежной инвестицией это будет считаться, если доля составляет минимум 10% от уставного капитала предприятия.

Не все предприятия могут использовать зарубежные капиталовложения, например, это касается области обороны и безопасности России.

Заключение

Партнерство можно рассматривать с различных позиций. Для хозяйственной деятельности это означает объединение нескольких лиц для совместного ведения бизнеса. Это, безусловно, имеет определенные риски. Но и о преимуществах совместных предприятий забывать не стоит.

К числу положительных сторон СП можно отнести:

- разделение ответственности и распределение обязанностей;

- высокий темп экономического роста;

- повышенную скорость принятия решений;

- возможность освоить новые сегменты рынка;

- доступ к инновационным ресурсам.

Из недостатков выделим следующие:

- меньшая гибкость совместной организации по сравнению с независимой компанией;

- возникновение конфликтов интересов;4

- Межкультурное непонимание, так как в разных странах существуют различные методы управления.

Предприятия с иностранными инвестициями

К предприятиям с иностранными инвестициями относятся те, доля участия в которых иностранного акционера (участника) не ниже 10%. Организационно-правовая форма для такого предприятия может быть любая, которая предусмотрена нормами ст. 4 ГК РФ.

К предприятиям с иностранными инвестициями относятся те, доля участия в которых иностранного акционера (участника) не ниже 10%. Организационно-правовая форма для такого предприятия может быть любая, которая предусмотрена нормами ст. 4 ГК РФ.

Выбор организационной формы зависит от таких факторов, как:

- планируемая направленность деятельности предприятия;

- количество ее участников (акционеров);

- размер уставного фонда (капитала);

- других факторов, обозначенных законодательством.

Предприятия с зарубежными капиталовложениями: основные виды

В соответствии с нормами законодательства и сложившейся практикой такие предприятия могут создаваться следующих видов:

- С долевым участием иностранного капитала. Часто такие предприятия называют совместными, поскольку наряду с иностранными учредителями (участниками) ЮЛ или ФЛ в составе присутствуют и российские ЮЛ или же ФЛ.

- Принадлежащие иностранным инвесторам на 100%.

- Представительства иностранных корпораций и их филиалы.

Способы создания

Существует три основных способа создания предприятий с внешними капиталовложениями. Первым является учреждение нового предприятия, когда готовится и подается комплект документации в регистрирующий орган по требованиям, предъявляемым к регистрации новых ЮЛ. Второй способ, когда уже в существующем предприятии выкупаются доли или же эта компания покупается полностью.

Третий способ применяется в случае, когда иностранная компания решила в РФ открыть свое представительство или же филиал.

Регистрационные особенности

Требования, применяемые для регистрации предприятий с внешними капиталовложениями в сравнении с требованиями для российских организаций ничем не отличаются. Основные особенности в регистрационном процессе касаются лишь документов, которые потребуются от иностранных учредителей (участников) создаваемого предприятия.

Требования, применяемые для регистрации предприятий с внешними капиталовложениями в сравнении с требованиями для российских организаций ничем не отличаются. Основные особенности в регистрационном процессе касаются лишь документов, которые потребуются от иностранных учредителей (участников) создаваемого предприятия.

В этом случае в качестве дополнительных документов от иностранного инвестора ЮЛ понадобится предоставить:

- выписку, сделанную из торгового реестра или же регистрационное свидетельство иностранного ЮЛ, выданное странной его регистрации;

- банковскую справку о наличии счета в качестве подтверждения о платежеспособности;

- документ, правоустанавливающий полномочия исполнительного органа (директора) иностранного ЮЛ;

- доверенность на лицо, которое уполномочено на представление интересов;

- справку из фискального органа иностранного государства, в которой будет указан присвоенный номер налогоплательщику.

Примечание: на иностранном языке документация в обязательном порядке должна содержать перевод на русский язык, при этом такой перевод следует заверить у нотариуса. В качестве альтернативы для стран-участников Гаагской конвенции возможна консульская легализация путем проставления штампа «апостиль».

Если создается ООО со 100% иностранного участия, то для внесения уставного фонда в размере обязательных 50% при регистрации (если он закреплен в рублях), требуется открывать валютный счет и рублевый. Изначально средства поступают на счет валютный, а потом посредством конвертации переводятся на рублевый.

В этом случае в качестве дополнительных документов иностранному инвестору ФЛ необходимо предоставить копию паспорта совместно с визой.

В таком случае также действует примечание для легализации документации на иностранном языке: нотариальное заверение на русский или же консульская легализация.

Иностранные компании 2020: справочник по регистрации, налогам и отчетности

На практике нередкое явление, когда бизнес предполагает:

- торговую деятельность за рубежом, минуя Россию;

- поставку импортной продукции из Китая, Европы в Россию на постоянной основе;

- приобретение коммерческой недвижимости в Европе и сдачу ее в аренду;

- приобретение и реализацию ценных бумаг зарубежных компаний на иностранных биржах;

- наличие иностранных инвесторов в бизнесе.

В этом случае скорее всего не обойтись без включения в модель бизнеса иностранных компаний.

Специалисты TacCoach рассматривают, что надо учесть после принятия решения о регистрации иностранной компании в современной «прозрачной» реальности.

Кто может быть учредителем иностранной компании

1. российский учредитель напрямую;

2. иная иностранная компания, в которой учредителем или бенефициаром является российский собственник. Данный вариант популярен при наличии иностранных партнеров или вложении инвестиций одной иностранной компании в другие зарубежные организации.

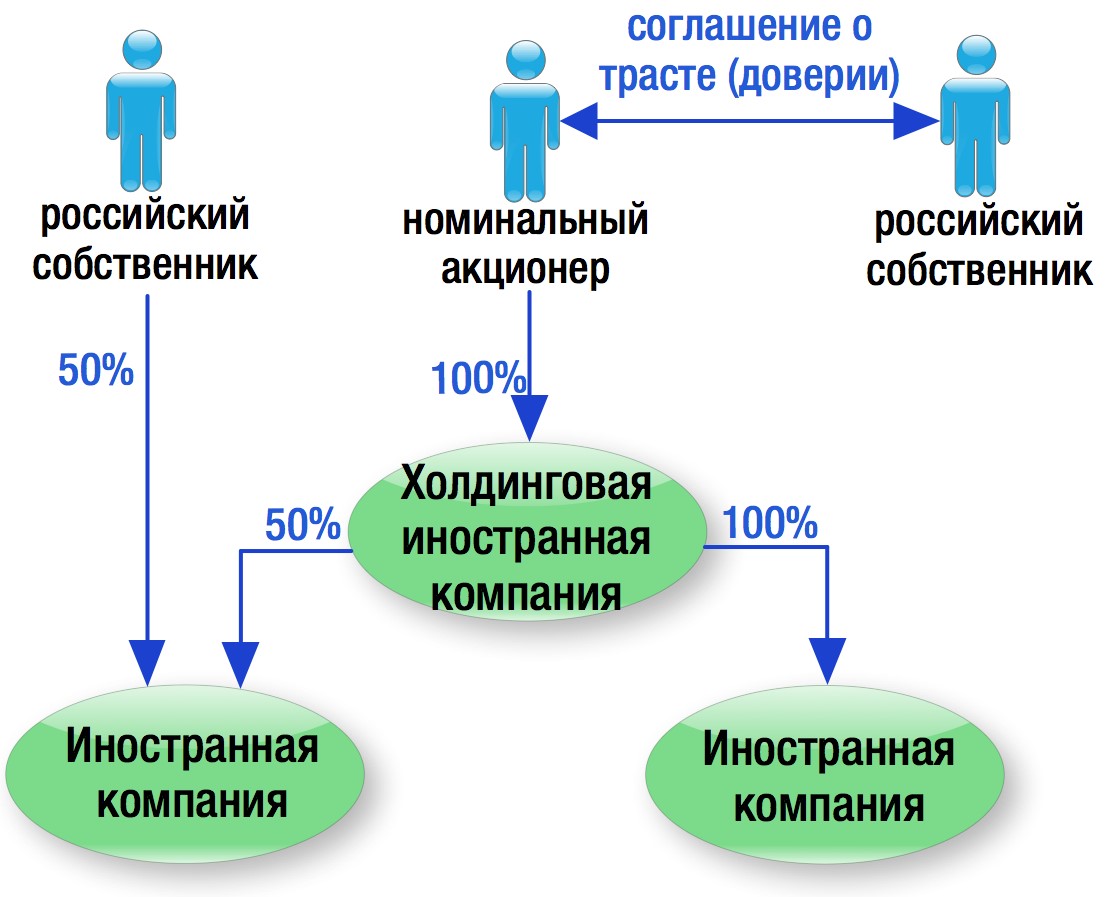

Иностранное право зачастую разделяет понятия «акционера» и «бенефициара»:

Акционер — открыто отражается в торговом реестре компаний. При этом акционером может быть не фактический собственник акций, а «квалифицированный» номинальный акционер, который официально занимается специализированной консалтинговой деятельностью по владению акциями иностранных компаний в интересах третьих лиц. То есть, по факту такие номинальные акционеры не принимают реального участия в управлении, а следуют указаниям третьих лиц.

Бенефициар — это фактический владелец акций, который дает указания номинальному акционеру по порядку управления и распоряжения долями в иностранных компаниях.

Между акционером и бенефициаром, как правило, заключается декларация о трасте (доверии). Декларация является подтверждением того, кто является реальным владельцем акций, и определяет ответственность номинальных акционеров в случае превышения полномочий: номинальный акционер подтверждает, что является лишь держателем акций в пользу бенефициара, и что он не имеет права совершать с ними никаких действий, связанных как с переуступкой прав (покупка, продажа, залог и т.д.), так и с участием в деятельности компании (голосование на собраниях акционеров) без письменного указания бенефициара.

При этом, если в бизнесе несколько собственников, то тогда у каждого из партнеров-собственников должен быть «свой» номинальный акционер, представляющий его интересы, если партнеры решили пойти по пути выстраивания такой модели владения.

Однако в современных реалиях бенефициары иностранных компаний не являются скрытыми:

(А) Раскрытие информации о бенефициарах офшорных компаний в публичных реестрах

Все началось с того, что в мае 2018 г. Великобритания потребовала ввести публичные (общедоступные) реестры бенефициарных владельцев компаний, зарегистрированных в ее офшорных территориях, в целях борьбы с отмыванием денежных средств. Это требование коснулось таких популярных офшоров, как Британские Виргинские острова, Каймановы острова, Бермуды, Гибралтар и другие менее известные территории.

Указанные территории обязали утвердить формы регистров и установить публичный доступ к ним к концу 2020 г.

Все страны ЕС уже ввели реестры бенефициаров, а в марте 2021 года эти реестры будут объединены в единую информационную систему.

В некоторых странах реестры бенефициаров носят публичный характер, однако в большинстве — они конфиденциальны. Это значит, что доступ к ним могут получить только государственные органы, однако и этого более чем достаточно.

Пример: Налогоплательщику не удалось доказать самостоятельность головной кипрской компании и право на применение пониженной 5-%-ой ставки налога при выплате дивидендов. Налоговый орган ссылался на номинальность кипрских директоров на основе информации из открытого интернет-сайта Opencorparates.com:

- указанные лица были директорами более 30 компаний;

- указанные лица являются сотрудниками Кипрской компании, которая на своем сайте позиционирует услуги по сопровождению бизнеса. На всех сотрудников, указанных на сайте, зарегистрировано много компаний.

Налоговый орган сделал вывод, что кипрские директора — это сотрудники компании, которая предоставляет персонал для подтверждения резидентства кипрских компаний (Постановление АС УрО от 16.07.2018 по делу № А50-29761/2017).

(Б) Раскрытие информации об офшорных компаниях в рамках автоматического обмена информации

С сентября 2018 г. для всех стран, подписавших единый стандарт ОЭСР, начал действовать автоматический обмен информации.

К известным офшорным юрисдикциям, которые его подписали, относятся Бермудские, Каймановы острова, остров Мэн, Джерси, Мальта, Маврикий, Панама, Гонконг.

Несмотря на то, что активно он еще не заработал, кратко обозначим несколько ключевых аспектов.

Так, в руки российских налоговых органов может попасть информация о расчетных счетах (остатках денежных средств на них и бенефициарах счетов) любых «пассивных» иностранных компаний, бенефициарами / акционерами которых являются российские налоговые резиденты, если сумма денежных средств на них не меньше 250 000 долларов США.

Напомним, что понятие «пассивной» компании в рамках автоматического обмена информации более узкое, отличающееся от понятия «пассивной» компании для целей налогообложения КИК.

Во-первых, возможный порог пассивного дохода в общем объеме дохода выше — не 20 % как при налогообложении КИК, а не более 50 %.

Во-вторых, к пассивным не относятся те «иностранные» компании, которые владеют «активными» торговыми организациями.

Но мы бы так спокойно на это не рассчитывали, так как конечное решение о пассивности/активности иностранных компаний все равно за иностранным банком, где открыт их расчетный счет.

(В) Регистраторы иностранных компаний отвечают на запросы российских налоговых органов

Учитывая, что регистраторы иностранных компаний несут ответственность в рамках своей деятельности и дорожат своей репутацией, они добровольно отвечают на официальные запросы российских налоговых органов с раскрытием известной им информации, в том числе:

- всех сведений, содержащихся в непубличных реестрах бенефициарах;

- информации о заключении регистраторами, предоставляющими услуги номинального сервиса (специализированного владения акциями и управления компанией), соглашения о трасте (доверии) с бенефициарам.

При этом налоговые органы, как правило, запрашивают сведения не только на текущую дату, но и за прошлые периоды с глубиной в три года. Поэтому в срочном порядке вносить какие-либо изменения в структуру владения, расторгать договоры о трасте (доверии), вносить в них изменения, не имеет смысла. В любом случае достоверная информация будет раскрыта регистратором тоже и за прошлый период тоже.

Таким образом, есть много механизмов, которые дают возможность российским государственным органам узнать бенефициаров иностранных холдингов. Эти данные могут быть получены ими в рамках автоматического обмена информацией или путем направления официальных запросов регистраторам, иностранным налоговым органам.

При этом в большинстве случаев (при «активной» торговой и «прозрачной» деятельности иностранных компаний) усложнять структуру владения путем использования «номинальных» акционеров не имеет смысла. Открытое участие российских собственников в иностранных компаниях зачастую наоборот приветствуется иностранными банками и снижает налоговые риски в России, так как налоговые органы сразу видят подконтрольность иностранных компаний российским собственникам и не строят лишних версий относительно схем, направленных на уход от уплаты налогов. Кроме того, положительным моментом открытого участия является возможность официального распределения дивидендов российским собственникам.

Какие требования теперь предъявляются к иностранной компании

В первую очередь иностранная компания должна фактически заниматься той деятельностью, ради которой создана. У нее должны быть свои сотрудники и реальный офис для ведения предпринимательской деятельности.

В настоящее время действует «фактический запрет» на использование «полочных» компаний.

Так, российской компании могут доначислить налог на прибыль со всех сумм выплат иностранной компании (и что важно, теперь — независимо от правового / договорного основания, по правилам фактического получателя дохода, если у нее отсутствует документальное подтверждение:

- постоянного присутствия иностранной компании — участника/ контрагента в стране своего резидентства;

- фактического ведения предпринимательской деятельности

- наличия фактического права на получаемый от российской компании доход.

Таким образом, иностранные компании должны предоставить российскому контрагенту официальное письмо о наличии у них офиса в стране резидентства и сотрудников, необходимых для ведения предпринимательской деятельности и выполнения договорных обязательств.

Требования иностранных банков в ряде стран в отношении подтверждения фактического присутствия иностранной компании в стране резидентства также ужесточились. Иногда отсутствие такого подтверждения является основанием для отказа в открытии расчетного счета иностранной компании.

Структура органов управления иностранными компаниями

В большинстве стран местные законы позволяют иностранным (в том числе российским) гражданам учреждать и становится директорами компаний, созданных на их территории.

При выстраивании модели управления иностранной компании необходимо учитывать следующее:

(а) в ряде стран существуют специальные законодательные требования или рекомендации местных адвокатов к структуре органов управления иностранными компаниями, которые необходимо уточнять на момент создания компании.

Например, в Нидерландах местные адвокаты рекомендуют, чтобы один из директоров был обязательно резидентом Нидерландов. В Швейцарии, Люксембурге также требуется, чтобы один из директоров также был налоговым резидентом данных государств. В Сингапуре, Гонконге, Германии, ОАЭ, на Кипре российские собственники могут быть единоличными директорами компаний.

(б) в большинстве распространенных иностранных юрисдикций есть возможность воспользоваться услугами официального номинального сервиса (предоставления не только номинальных акционеров, но и директоров). В частности, услуги номинального сервиса директоров предоставляются на Кипре, в Люксембурге, Дании, Мальте, Швейцарии, Нидерландах, Сингапуре, ОАЭ.

При использовании номинальных директоров часто не обойтись без выдачи доверенностей российским лицам, в особенности, если иностранная компания является участником российской организации. В таком случае доверенность от номинального директора нужна на принятие решений от имени иностранной компаний на общем собрании участников российской компании, совершение сделок с долей иностранной компании в российском обществе.

Оформляя доверенность, важно учитывать, что теперь в большинстве иностранных государств (хоть и официально не запрещается), но строго не рекомендуется выдавать российским лицам генеральные доверенности от иностранных директоров. Это обусловлено тем, что в таком случае возникает риск:

- непризнания иностранной компании налоговым резидентом в государстве ее регистрации;

- отказа в выдаче ей сертификата налогового резидентства.

Поэтому от иностранных директоров иностранных компаний целесообразно оформлять доверенности на российских лиц только на совершение конкретных сделок, юридически значимых действий.

Налоговые особенности использования иностранных компаний

В данном случае мы не будем говорить подробно о налогообложении иностранных компаний по правилам КИК и фактического получателя дохода. Только кратко обозначим, как будет осуществляться налогообложение в зависимости от видов деятельности:

1. При ведении торговой («активной») деятельности за рубежом прибыль иностранной компании облагается однозначно только в иностранных государствах по местным правилам. В России будет действовать освобождение от налогов по правилам налогообложения КИК;

2. В случаях поставки импортной продукции из Китая, Европы в Россию на постоянной основе налогообложение будет осуществляться, как и в первом случае, если иностранные компании подтвердят самостоятельность своей предпринимательской деятельности.

3. При приобретении коммерческой недвижимости в Европе и сдачи ее в аренду необходимо учитывать, что, к сожалению, доход иностранных компаний в виде арендной платы не считается полученным от активной деятельности. А поэтому у российского контролирующего лица есть возможность получить освобождение от налогообложения прибыли этой компании в России по правилам КИК только, если эффективная ставка налогообложения дохода данной компании более 75 % средневзвешенной ставки налога на прибыль — иначе говоря больше 15 %. Практически во всех странах ЕС (кроме Кипра, так как там ставка налога 12,5 %) данное требование будет соблюдаться. Однако, даже если для владения и сдачи в аренду европейской недвижимости будет создана кипрская компания, то с ее прибыли нужно будет заплатить те же 13 % налога, только в двух юрисдикциях: 12,5 % на Кипре, и 0, 5% в России по правилам КИК с учетом правил зачета уплаченного налога.

4. Приобретение и реализация ценных бумаг зарубежных компаний на иностранных биржах также не признается активным видом деятельности. Налогообложение в этом случае будет аналогично третьему случаю.

И, в заключение, еще раз снова напомним об обязанности отчитываться о наличии КИК в России

Российские собственники иностранных компаний обязаны подавать в российские налоговые органы по месту жительства два вида уведомлений:

1. уведомление об участии в иностранных компаниях по форме № У-ИО, утвержденной в приложении № 1 к приказу ФНС от 24.04.2015 г. № ММВ-7-14/177@. Такое уведомление подается российскими налоговыми резидентами при наличии прямой/ косвенной доли участия более 10% в иностранной компании. Срок подачи уведомления — однократно в течение 3-х месяцев со дня приобретения компании / изменении доли в ней.

2. уведомление о контролируемых иностранных компаниях по форме, утвержденной в приложении № 1 к приказу ФНС от 13.12.2016 г. № ММВ-7-13/679@. Такое уведомление нужно подавать ежегодно не позднее 20 марта каждого года в отношении всех КИК по любым основаниям (независимо от наличия условий для освобождения прибыли КИК от налогообложения в России).

Еще раз констатируем, что при ведении некоторых видов деятельности включение в модель бизнеса иностранных компаний удобно и оправданно. И правила налогообложения КИК, ФПД и автоматического обмена информацией не помешают, просто с ними надо научиться жить без лишних рисков.

http://topmigrant.ru/dlya-inostrancev/biznes/sovmestnoe-predpriyatie-s-inostrannoj-firmoj.html

http://utmagazine.ru/posts/13908-predpriyatiya-s-inostrannymi-investiciyami

http://www.klerk.ru/buh/articles/496728/