Дивиденды ВТБ

Открой содержание статьи

Дивиденды. Акции. ВТБ. Доводилось ли вам сталкиваться с этими понятиями? Если вы уже являетесь звеном акционерного общества банка, то это все для вас не ново. Но тем, кто читает статью впервые и никогда даже не вникал в понятия слов, хотя, возможно, и знал о них, понять их значение будет намного сложнее. Давайте разберемся:

p, blockquote 1,0,0,0,0 —>

- Что такое дивиденды и акции ВТБ?

- ВТБ дивидентная политика.

- ВТБ выплата дивидендов в 2018 году.

- Прогноз дивидендов в 2019 году.

- Смена схемы выплат дивидендов ВТБ за 2019 год.

Что такое акции ВТБ?

Акции. Доводилось ли вам покупать акции? Возможно еще до того, чтобы принять решение о сотрудничестве с той или иной компанией вам доводилось разбираться с тем, что это такое. Если вы проводите анализ прямо сейчас, то мы подготовили правильное определение акций в компании и зачем они нужны.

p, blockquote 2,0,0,0,0 —>

p, blockquote 3,0,0,0,0 —>

Итак, акции – это документ, ценная бумага, которая имеет своего хозяина. Владелец при покупке акций инвестирует деньги в развитие банка. Именной документ позволяет ему стать полноправным участником, который внесен в реестр. Так он становится хозяином части бизнеса ВТБ. Интересно, что, если у вас есть уже хотя бы одна акция, то вы можете вносить свои предложения по развитию бизнеса. Время от времени проводятся собрания акционеров, где вы и сможете высказать свои пожелания, если они есть. Что еще дает наличие акций/ценных бумаг?

p, blockquote 4,0,0,0,0 —>

Польза акций ВТБ

Акции в ВТБ банке – это не только ценные бумаги, которые подтверждают ваше право собственности на долю в бизнесе. Давайте рассмотрим сейчас основные свойства этих документов.

p, blockquote 5,0,0,0,0 —>

- Как уже говорилось ранее, акция – удостоверение вашего права на владение части бизнеса.

- Вы избавлены от настоящих бумаг, которые портятся и теряются. Акции хранятся в электронном формате, а значит вы являетесь их владельцем, пока не продадите в последствии.

- Наличие вашего имени позволяет быть 100% уверенным, что вас не исключат из списка.

- Благодаря акциям вам открывается доступ к получению дивидендов.

- Акции – право принимать участие в акционерных собраниях и даже принимать управленческие решения по самым разным банковским вопросам, не дожидаясь, что скажут другие. Правда, это возможно, если у вас на руках более 50% акций.

- В случае прекращения работы предприятия вы имеете свою долю.

Так плавно переходим к основному вопросу: акции приносят дивиденды. Что это такое? И какие прогнозы на 2019 год в сравнении с 2018 годом?

p, blockquote 6,0,0,0,0 —>

Дивиденды ВТБ

Дивиденды – это процент от прибыли денег, которые вложены в акции. Соответственно получить свою часть дохода могут только те, кто уже имеет какие-то ценные бумаги. Но при этом вы, как акционер, получаете не всю прибыль, которая была заработана с вращения ваших денег. Какие выплаты вас ожидают за вложенные деньги решать тоже не вам. Наблюдательный совет ВТБ принимает решение каждый год исходя из общей обстановки в мире. И, если им потребуется сократить расходы или выплаты акционерам, то они сделают это. Но, как правило, это происходит для того, чтобы достичь определенный целей. Уже в следующем году они могут щедро вознаградить акционеров за терпение и понимание.

p, blockquote 7,0,0,0,0 —>

p, blockquote 8,0,1,0,0 —>

Дивиденды – это процент от прибыли, за основу которой берется общий доход за 1 год. Поэтому настройтесь не просто вложить, но и ждать. Обычно, это происходит в виде наличных денег или перевода на электронный счет. В некоторых ситуациях (не в ВТБ) выплаты производит в виде имущества компании, если это предусмотрено управленческим уставом компании.

p, blockquote 9,0,0,0,0 —>

Перед выплатами дивидендов собирается совет директоров или наблюдательный совет. Они решают, как акционеры получат выплаты, в каком размере, одни платежом или несколько раз за год. Затем составляются документы, на основе которых прописаны имена, группы акционеров, которые получат в первую очередь, а затем все остальные.

p, blockquote 10,0,0,0,0 —>

ВТБ дивидентная политика

Документ, который составляется для выплаты дивидендов и составляет дивидентную политику. Он как бы закрепляет порядок выплат на следующий год. Где найти этот документ, инвесторы знают точно. Но, если вы только подумываете о том, чтобы внести инвестиции в ВТБ, то найти дивидентую политику можно в разделе, который собирает всю информацию, что нужна инвесторам.

p, blockquote 11,0,0,0,0 —>

p, blockquote 12,0,0,0,0 —>

Дивидентная политика – это по сути намерения банка по размерам и частоте выплат. Он же может содержать какие-то прогнозы. И с его помощью заранее можно получить информацию о том, какой доход был получен, чтобы самостоятельно спланировать возможную прибыль, которую получите в следующем году, если банк не решит приберечь деньги на развитие и капитализацию ваших процентов.

p, blockquote 13,0,0,0,0 —>

Обратите внимание на эту поправку:

Компании могут отклоняться от дивидендной политики.

Это и дает право вносить изменения довольно резко, чтобы увеличить доход в будущем. Откуда вам будет выплачен процент по акциям?

p, blockquote 15,0,0,0,0 —>

Есть 3 варианта выплат:

p, blockquote 16,1,0,0,0 —>

- чистая прибыль;

- EBITDA;

- свободный денежный поток или Free Cash Flow.

Иногда компании настолько хорошо развиты и известны своей стабильностью, что они решают поделиться всей 100% прибылью. Но такое бывает редко, и, если взять историю 2018 года, то ВТБ сократил выплаты до рекордной суммы. Правда в 2019 году это позволило запланировать выплаты уже 50% от дохода.

p, blockquote 17,0,0,0,0 —>

Вывод: дивидентная политика – это документ для широкого использования, чтобы инвестор мог понимать, что его ждет, когда он вложит собственные деньги.

p, blockquote 18,0,0,0,0 —>

ВТБ выплата дивидендов в 2019 году

Как уже говорилось ранее, в 2019 году ВТБ банк рекордно сократил размер выплачиваемых дивидендов со стандартных 50% до низких 18%. Чем это обусловлено? И какие выводы можно сделать?

p, blockquote 19,0,0,0,0 —>

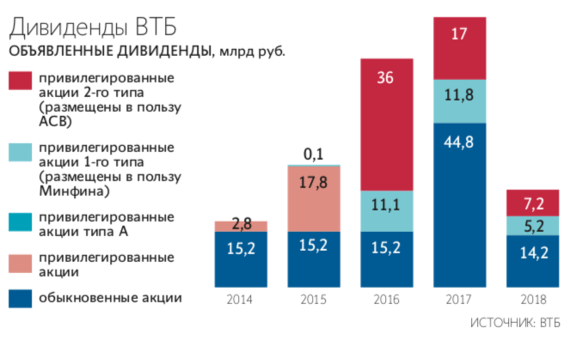

Банк России в 2017 году ввел дополнительные требования и им необходимо было соответствовать. Был внедрен новый стандарт Базель III. На его выполнение ВТБ Банк не имел свободных денег. Но они были в прибыли по акциям. Поэтому советом директоров было принято решение о докапитализации бюджета в размере 450 млрд руб. из доходности акций. При этом инвесторы не были оставлены без выплат. Хотя они были сокращены, все же 18% равно распределились по всем вкладчикам. Как оно происходило?

p, blockquote 20,0,0,0,0 —>

p, blockquote 21,0,0,0,0 —>

Владельцы акций делятся на 3 типа:

p, blockquote 22,0,0,0,0 —>

- обыкновенные акции;

- привилегированные первого типа;

- привилегированные второго типа.

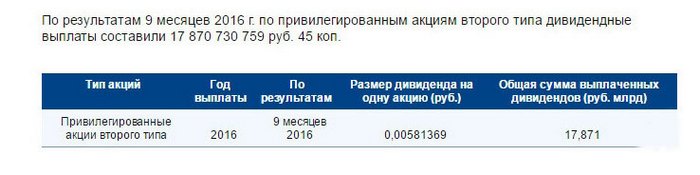

Итак, средства распределились следующим образом:

p, blockquote 23,0,0,0,0 —>

- на обыкновенные акции чуть больше половины – 14,2 млрд руб. или 0,11 коп за 1 бумагу;

- на привилегированные акции первого типа ушло 5,1 млрд руб.;

- на привилегированные акции второго типа перевели 7,4 млрд руб.

Исходя из этого, началось резкое падение стоимости акций. Но ВТБ довольно быстро обнародовал следующее свое решение: уровнять выплаты сразу, как только наладится кризисная ситуация.

Вывод: хотя ВТБ пережил сложный период в 2018 году, и ему соответственно пришлось сократить выплаты инвесторам с 50% до 18%, начался резкий обвал акций и продажа, они все же смогли восстановиться, как мы это увидим сейчас на примере 2019 года. Это говорит о том, что трудные времена также могут повториться, и что ждать вкладчикам по выплатам 2020 года, пока можно только догадываться делая примерные расчеты.

p, blockquote 25,0,0,0,0 —>

Результаты выплат дивидендов 2019 года ВТБ в 2020

Вот, как выглядели результаты запланированных выплат:

p, blockquote 26,0,0,0,0 —>

Привилегированные акции первого типа: год выплаты – 2019 по результатам 2018 составил на одну акцию 0,00024127074137541, а общая сумма дивидендов, которую руководство ВТБ было готово выплатить – 5,165 млрд руб. Процентная ставка по чистому доходу составила 2,236% по РСБУ.

p, blockquote 27,0,0,0,0 —>

p, blockquote 28,0,0,0,0 —>

Привилегированные акции второго типа: год выплаты – 2019 за прошедший 2018. Размер выплаты на одну акцию – 0,0024127074137541. В бюджет заложили использовать 7,416 млрд руб., а процентная ставка по чистой прибыли была выше в сравнении с первым типом и составила 3,212%.

p, blockquote 29,0,0,0,0 —>

Прогноз дивидендов в 2020 году

2020 год для ВТБ ознаменовался достижением поставленных целей: необходимый уровень прибыли был достигнут, соответственно возобновились достойные выплаты акционерам. В 2020 году запланирована выплата рекордного количества дохода инвесторам.

p, blockquote 30,0,0,0,0 —>

В 2020 году доход по акциям компании составил 201,2 млрд руб., а это на 12,9% больше, чем в 2019 году. Все это стало результатом кропотливого труда:

p, blockquote 31,0,0,0,0 —>

- где-то происходило увеличение комиссионных сборов;

- в других случаях целью стало улучшение качества активов компании.

Смена схемы выплат дивидендов ВТБ за 2019 год

Так как процентная составляющая дивидендов увеличилась, в 2020 году решили изменить порядок выплат прибыли за 2018 год. Ее решили разделить на 2 этапа для того, чтобы уменьшить финансовую нагрузку на общий капитал банка. Это поможет не уйти резко в минус даже при хорошем коэффициенте прибыли, и успеть приумножить остаток на еще больший размер денег.

p, blockquote 32,0,0,0,0 —> p, blockquote 33,0,0,0,1 —>

Так как в 2018 году по большей мере пострадали держатели обыкновенных акций, первыми, кто получает оплату, дохода станут именно они. В то же время привилегированные держатели получат небольшую часть. Первая выплата состоится во втором квартале 2020 года, а последующие запланированы на четвертый квартал. Это позволит ВТБ банку улучшить абсорбацию и размер регулярной прибыли за 2020 год, что соответственно приведет к улучшенным дивидендам 2020 года на 2021 платежный период.

ВТБ Мои Инвестиции: как пользоваться (инструкция), обзор приложения

Автор: Малахов Антон · Опубликовано Сентябрь 5, 2019 · Обновлено Февраль 21, 2020

Банк ВТБ – упростил задачу контроля над портфелем с помощью приложения «Мои Инвестиции». Профессиональный или начинающий инвестор может управлять со смартфона: акциями, облигациями, валютными сделками, фьючерсами и опционами. Как работает «ВТБ Мои Инвестиции» рассмотрим в этой статье.

Краткое содержание статьи

Обзор приложения

Новая платформа имеет пять активных вкладок и действует с июля 2018 года, она предназначена для финансовых инструментов ВТБ и самостоятельных инвесторов.

Преимущества

Скачать ее на свой мобильный телефон и использовать для торговых сделок – это способ как заработать деньги, увеличить капитал, сбережения, а также отличный опыт инвестирования. Не обязательно иметь миллионы, чтобы прийти на рынок ценных бумаг, сегодня есть возможности у любого желающего с минимальным капиталом 5000 руб.

Новый сервис отличается от веб-ресурса ВТБ-онлайн по ряду причин, которые смело, называют преимуществами:

- Приложение можно использовать в любом месте и круглосуточно без дополнительных манипуляций. Достаточно разблокировать устройство, запустить ресурс, и на экране отобразится главная страница.

- В простом и понятном интерфейсе разберется даже неопытный инвестор, к тому же удобные баннеры в этом помогут.

- Установлена высокая система безопасности – Touch ID, Face ID, Passcode.

- Дайджесты своевременно информируют о новостях с полезной аналитикой.

- В пункте «Инвестидеи» эксперты «ВТБ Капитал» делятся практическими советами.

- Все опции созданы на профессиональном уровне.

По статистическим данным новый ресурс скачивался свыше 50 тыс. раз. По отзывам клиентов о «ВТБ Мои Инвестиции» можно сделать вывод, что интерфейс очень удобный и гибкий, но есть пожелания для доработок. Разработчики прислушиваются к ним, и каждый раз совершенствуют систему.

Обзор функций

Розничные клиенты все больше интересуются различными инвестиционными продуктами, ведь в целевую аудиторию теперь входят физические лица: от студентов до клиентов Private Banking. Учитывая этот аспект, банк внедрил максимальное количество управляющих функций:

- быстрый доступ к широкому перечню срочных рынков (фьючерсов, опционов), ценных бумаг (акций, облигаций), валютных операций, паевых вкладов;

- на интерфейсе отражается информационная лента от лучших аналитиков, что координирует в

- торговле;

- действует функция «биржевой стакан», которая позволяет клиентам быть в курсе цены и всех активных заявок на покупку или продажу, это способствует правильному прогнозу и установке Стоп Лосс;

- ноу-хау «настроение инвестора» – этот индикатор суммирует запросы на брокерские операции, и тем самым показывает текущее настроение.

Благодаря прозрачности торговых сделок в Личном кабинете и в приложении «ВТБ Мои Инвестиции» доверие к банку и управляющим компаниям значительно возросло.

Что такое робоэдвайзер?

Чтобы оказать клиенту профессиональную поддержку при создании портфеля банк разработал эксклюзивную систему «Робоэдвайзер», в переводе с английского языка означает «робот-советник» – суть системы в его услугах. Он начинает действовать после заполнения онлайн-анкеты клиентом и помогает подобрать портфель, ориентируясь, на сумму вложения, распределяя ее эффективно.

Учитывая характеристики, робот-советник выдает персональную модель из пяти действующих. Каждый пакет имеет процентную ставку доходности с момента запуска:

- Ультра-консервативный – 5,92%.

- Консервативный – 13,58%.

- Умеренный – 16,66%.

- Агрессивный – 19,46%.

- Ультра-агрессивный – 25,04%.

Инвестор имеет право отказаться или частично принять предложенные инструменты. Получить мнение от эксперта можно в режиме офлайн с услугой персонального Советника в лице одного из штатных аналитиков ВТБ.

Система Робоэдвайзера имеет дополнительное преимущество, это помощь в ребалансировки, пользователь получает оповещение с рекомендациями по перераспределению инвестиций.

Чат-бот

Определенную нишу в диджитализации занимает виртуальный помощник на официальном портале. Его искусственный интеллект помогает ответить на актуальные вопросы в новом приложении в разделе «Еще», где нужно выбрать опцию «Чат-бот (бета)».

Демо-версия

Брокерские сервисы стоит оценивать по демо-версии, ВТБ предлагает собственный вариант с помощью платформ: QUIK, iQUIK/iQUIK-HD, QUIK Android, Web QUIK. По условиям доступны виртуальные денежные средства, которые клиент использует для торговых сделок на протяжении одного месяца.

Чтобы войти в пробную версию действуют таким образом:

- скачайте и войдите в приложение, кликните по ссылке «Деморежим»;

- заполните анкетные данные, и кликните на кнопку «Запросить пароль», после чего на электронный адрес придет письмо с логином и паролем;

- введите полученные данные:

- придумайте PIN-код для входа.

После успешной регистрации можно приступить к изучению функционала сервиса.

Как открыть брокерский счет?

Существует три способа для открытия брокерского счета или ИИС: в офисе, через ВТБ-онлайн и в мобильном приложении через кнопку «Витрина». Процедура не займет много времени, обычно тратится несколько минут.

Программа ВТБ мои инвестиции для ПК: QUIK, webQUIK, OnlineBroker 4.0

| Действующие программы | Описание |

| QUIK | Одна из распространенных трейдинговых систем для доступа к российской биржевой торговле на фондовых и срочных рынках. После заключения контракта о брокерском обслуживании, программу скачивают на портале ВТБ и устанавливают на ПК. Подключение бесплатное, абонентская плата тоже не предусмотрена. |

| WebQUIK | Полноценный торговый терминал, который устанавливают в окне любого браузера. Доступ возможен с любого компьютера, при этом не требуется дополнительная установка специальных программ. Для авторизации в системе потребуется логин и пароль, который клиент получает в офисе банка. |

| OnlineBroker 4.0 | Универсальная система для работы на международном валютном рынке и Московской биржи. Возможны торговые операции на фондовом рынке и срочном рынке FORTS Доступны неторговые операции: вывод средств на текущие счета, перевод денег, акций, между ИИС. |

Где скачать приложение?

Приложение ВТБ Мои Инвестиции 2.2.7- production скачивают для андройд в Google Play или в App Store. Доступ возможен на Android с 5-ой версии, на iOS с 10-ой. Для авторизации вводят логин и пароль с карты переменных кодов, которую выдают в офисе при оформлении.

Какие ценные бумаги и деривативы можно купить в ВТБ Мои Инвестиции?

Клиентский портфель формируется из ликвидных акций российских компаний, облигаций государства, биржевых фондов под руководством «ВТБ Капитал». Для этого используется стратегия core-satellite.

Для всех клиентов доступна Московская и Санкт-Петербургская биржа с более 3 тыс. активов: фонды, валюта, акции, облигации, еврооблигации. Квалифицированные клиенты могут участвовать на внебиржевом рынке, где более 10 тыс. продуктов ведущих зарубежных платформ: NYSE, NASDAQ, LSE, Hong Kong Stock Exchange и XETRA.

Как пользоваться (инструкция)

После того, как подписан контракт на брокерское обслуживание, клиент имеет право формировать портфель, но после пополнения счета.

Для получения доступа к демо-режиму необходимо скачать приложение ВТБ Мои инвестиции и перейти по ссылке «Демо-версия». Для регистрации потребуется указать ФИО, номер телефона, e-mail, придумать пароль. Данные с логином и паролем будут отправлены на электронную почту. На следующем шаге необходимо придумать и ввести код доступа.

Приложение Мои Инвестиции состоит из следующих вкладок:

- «Портфель» (отображается текущее состояние инвестпортфеля);

- «Инвестиционные идеи» ;

- «Котировки» (здесь размещён Каталог продуктов);

- «Еще» (в этом разделе размещён чат-бот для связи с сотрудниками брокерской компании, сервис вопрос/ответ, ссылка на отзывы, Настройки)

Поиск нужной ценной бумаги

В разделе «Котировки» вы можете найти нужные вам ценные бумаги по названию с помощью поисковой строки. С помощью сортировки предусмотрена возможность отфильтровать ценные бумаги по обороту за день, по проценту изменения цены и по алфавиту.

Перейдя в информационную карточку выбранного продукта, можно посмотреть аналитику по нему. Здесь отображаются:

- график изменения цены за выбранный период (день, неделя, месяц, год),

- максимальная и минимальная цены,

- котировки при открытии торгов.

Настройка оповещения

Если в верхней части экрана нажать на значок с изображением колокольчика, то можно настроить оповещение при достижении указанного инвестором порогового значения цены.  Например, вы хотите купить акции Газпрома по цене 211 рублей, выставляете это значение, и в случае достижения указанного порога получаете уведомление и переходите к покупке ценной бумаги.

Например, вы хотите купить акции Газпрома по цене 211 рублей, выставляете это значение, и в случае достижения указанного порога получаете уведомление и переходите к покупке ценной бумаги.

Избранное

Если кликнуть по пиктограмме с изображением звезды, то ценная бумага будет добавлена в избранное и отобразится на вкладке «Мои».

Ниже размещены новости на мировой и российской арене, касающиеся эмитента ценной бумаги, которые могут повлиять на ее стоимость и принятие инвестором решения о покупке или продаже.

В каталоге продуктов можно купить следующие финансовые активы:

- акции;

- облигации;

- валюта;

- паи в ETF-фондах;

- еврооблигации;

- фьючерсы.

Как купить акции?

Для покупки ценных бумаг необходимо:

- Перейти на вкладку «Котировки».

- Выбрать нужный финансовый инструмент и кликнуть по нему.

- Нажать на кнопку «Купить».

- В заявке укажите цену и количество лотов (можно установить свою ставку или установить ползунок напротив пункта «Купить по рыночной цене»), кликнуть по кнопке «Купить».

- Подтвердить операцию.

После выполненных действий заявка будет сформирована и отобразится на вкладке «История операций» >»Заявки».  После исполнения заявки вы получите соответствующее уведомление и заявка появится в разделе «Сделки».

После исполнения заявки вы получите соответствующее уведомление и заявка появится в разделе «Сделки».

Кстати, история операция находится в разделе «Портфель» в верхнем правом углу (значок с изображением круговой стрелки).

Как продать акции?

- Выберите те акции, которые вы хотите продать. Сделать это можно через историю операций в исполненных заявках или через каталог продуктов.

- Кликните по акции и нажмите на кнопку «Продать».

- В заявке укажите цену и количество лотов и нажмите на кнопку «Продать» (цену можно указать свою или рыночную).

Что нужно для начала торгов?

- В первую очередь необходимо заключить брокерский договор.

- Установить торговую платформу.

- Пополнить брокерский счёт.

- Выбрать финансовые инструменты, в которые вы хотите вложиться.

- подать заявление заявку через торговую платформу на их покупку.

Как пополнить брокерский счёт?

В ВТБ предусмотрено 3 способа пополнения счета:

- Через интернет-банк ВТБ-Онлайн или мобильное приложение с Мастер счета Банка ВТБ;

- Со счета Карты стороннего Банка межбанковским переводом;

- через отделение ВТБ банка.

Реквизиты для пополнения брокерского счета указаны в извещении об открытии брокерского счета. Общие реквизиты Банка получателя опубликованы на сайте.

Сколько времени зачисляются средства?

В соответствии с внутренним регламентом брокера, деньги зачисляются не позднее следующего рабочего дня.

Обычно зачисление денежных средств через офис банка занимает несколько часов, а через интернет-банк или мобильный банк 15 минут.

Предусмотрена ли Комиссия за пополнение брокерского счета?

Банк ВТБ не берет комиссию за пополнение брокерского счета. При переводе денег из стороннего банка, отправитель может списать комиссию согласно своим тарифам.

Для пополнения брокерского счета через мобильное приложение необходимо;

- Открыть вкладку “Портфель”.

- Слева от суммы инвестиций нажать на кнопку с изображением кошелька.

- Выбрать функцию «Пополнить»

Как подать заявку на покупку/продажу ценной бумаги?

Подать заявку можно 2 способами:

- через торговый терминал

- по телефону 8(800) 200 6277 (звонок по России бесплатный), +7 (495) 797 9345. Для этого потребуется номер соглашения, Код с карты переменных кодов или СМС-код.

История операций будет отображаться на первой вкладке «Портфель». Необходимо кликнуть по иконке с изображением круговой стрелки в правом верхнем углу. Здесь предусмотрены опции —

- Сделки

- Заявки (неторговый поручения)

- Предыдущие заявки.

Как посмотреть структуру портфеля?

Чтобы посмотреть структуру портфеля, сделайте свайп влево (проведите пальцем по экрану справа налево)

Какой размер комиссии взимается с трейдера/инвестора?

Полная стоимость брокерского обслуживания состоит из следующих составляющих:

- комиссия фондовой биржи (0,01%)

- Комиссия брокера от 0,015% до 0,05% в зависимости от выбранного тарифа.

- Депозитарное обслуживание 150 руб. (взимается 1 раз в месяц в момент совершения первой сделки, если за текущий расчётный период совершались сделки. Если сделок не совершалось, то плата не взимается. А также плата не взимается, если сделки совершались только с облигациями ОФЗ/н.

Как платить налоги при продаже акций и получении дивидендов?

Банк ВТБ заботится о своих клиентах и помогает уплачивать налоги с дохода от торговли ценными бумагами и инструментами срочного рынка:

- Налоговые ставки на доход, полученный от операций купли-продажи финансовых инструментов:

- Для налоговых резидентов — в размере 13 % ;

- Для физических лиц, не являющимися налоговыми резидентами – 30 %

Налог на доходы физических лиц (далее – НДФЛ) рассчитывается и удерживается в следующих случаях:

- По окончании налогового периода за истекший год;

- при выплате дивидендной доходности;

- при продаже ценных бумаг до истечения налогового периода;

- При расторжении договора на брокерское обслуживание.

Налогообложение дивидендов

Начиная с 01.01.2015, ставка НДФЛ по доходам в виде дивидендов для налогоплательщиков — налоговых резидентов Российской Федерации установлена в размере 13%, и 15% – для физических и юридических лиц, не являющихся налоговыми резидентами России.

Помогают инвесторам высчитать НДФЛ и выплатить его в бюджет бухгалтерские эксперты банка ВТБ. По завершении отчетного года до 15 января следующего года рассчитанная сумма налога списывается с брокерского счета. По иностранным торговым сделкам, налоговые обязательства клиент выполняет самостоятельно.

Не выплачиваются налог с дохода от облигаций:

- по купонным выплатам ОФЗ, муниципальных структур;

- компаний высокотехнологического профиля с правом владения свыше 1 года, список организаций опубликован на портале Московской биржи;

- по корпоративным облигациям, эмиссия которых совершена после 2016 года, перечень отражен на портале российских бирж.

Как вывести деньги?

- В Личном кабинете c помощью смс-кода или электронной подписи.

- В отделении Банка.

- По телефону клиентской поддержки 8(800)333-24-24 доб. 1 или +7 (495) 797–93–48, потребуется озвучить: номер Соглашения,полное ФИО, а также пройти sms-аутентификацию по доверенному телефону, внесенному в Анкету, или по кодовой таблице

Для вывода денежных средств через мобильное приложение необходимо;

- Зайти на первую вкладку «Портфель».

- Кликнуть по иконке с изображением кошелька (слева от общей суммы портфеля).

- Выбрать функцию «Вывести».

- Указать счёт для перечисления денежных средств.

- Подтвердить операцию СМС-паролем.

Сделки закрываются биржами до 2-х дней, поэтому клиент может видеть на счету доход, но вывести его пока не сможет. Транзакция перевода будет завершена в течение суток. Лимит без комиссии до 300 тыс. руб., свыше этой суммы – 0,2 %. Конвертация производится по курсу ЦБ РФ.

Отзывы и оценка приложения «Мои Инвестиции»

Мобильная платформа для торгов на фондовом рынке от ВТБ имеет высокую оценку пользователей:

AppStore — рейтинг 4,3.

Google Play — 3,9.

Из плюсов пользователи отмечают;

- наличие оповещений

- быстрый доступ к торгам

- подробная аналитика, новости и прогнозы

Из минусов можно выделить следующие:

- Зависания и баги;

- Быстро сжирает зарядку на смартфоне;

- Отсутствие дивидендных историй (впрочем разработчики обещают добавить дивидендный Календарь в ближайшее время);

- Отсутствие истории движения денежных средств;

- Нет графиков для теханализа;

- Нет функций «стоп-лосс» и «тейк-профит».

Отзыв 1

Отзыв 2

Отзыв 3

Как войти в личный кабинет?

Для входа понадобится ввести логин и пароль, который выдают после заключения договора. Также можно узнать в Личном кабинете в разделе «продукты», где выбирают брокерский счет, далее кликают на «действия» и приходит СМС-код.

Тарифы и комиссии за брокерское обслуживание

Инвестиционная программа ВТБ предлагает тарифные пакеты для начинающих и опытных инвесторов:

- Базовый тариф «Мой онлайн» – этот тариф действует для всех пользователей, открывших счет на новой платформе «ВТБ Мои Инвестиции» с 01 июля 2019 года;

- Привилегия – для профессиональных инвесторов с суммой портфеля до 1 млн. руб. и выше;

- Прайм – клиенты категории Private Banking с особыми условиями сервиса.

В зависимости от оборотов в торговле действуют тарифы и комиссии на брокерское обслуживание:

| Услуги | Базовый «Мой онлайн» | Привилегия | Прайм | ||

| Инвестор | Профессиональный | Инвестор | Профессиональный | ||

| Комиссия брокера от суммы сделки, чем выше сумма, тем ниже процентная ставка | 0,05% | 0,03776% | от 0,4248%-0,015%, | 0,03455% | от 0,4248%-0,012%, |

| Комиссия биржи от суммы сделки | 0,01% | 0,01% | 0,01% | ||

| Комиссия обслуживания в месяц, если хоть одна сделка была | — | 150 руб. | 150 руб. | ||

Статья подготовлена редакцией сайта. Познакомьтесь с авторами блога

Если вы хотите получать свежие идеи о заработке, инвестидеях, бизнесе, управлении личными финансами в свой почтовый ящик, то подпишитесь на обновления.

Дивидендная политика ВТБ

Содержание

- Дивидендная политика группы ВТБ

- Размер выплаченных дивидендов по годам

- Ожидания по выплатам дивидендов в 2017 году

- Выплаты 2015

- Доходность за 2014

- Как стать владельцем акций ВТБ

- Выводы

ВТБ, являясь акционерной организацией, осуществляет выплату дивидендов держателям акций. Владелец ценных бумаг получает как прибыль от дивидендной политики банка, так и от курсовой их разницы. Акции ВТБ обращаются на Московской и Лондонской биржах. В первом случае они представлены в виде непривилегированных (обыкновенных) акций. Во втором случае ценные бумаги представлены депозитарными расписками.

Дивидендная политика группы ВТБ

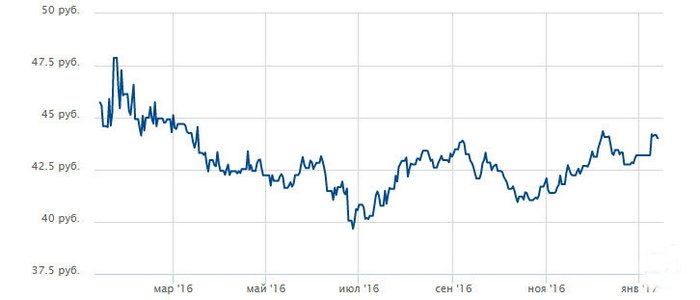

Акции группы ВТБ постоянно вращаются на фондовой бирже. Цена на них складывается под влиянием множества факторов. К ним относится общее состояние как российской, так и мировой экономики, ликвидности бумаг, настроя инвесторов, размера прибыли, новостей в различных сферах.

[note]Ценность акций ВТБ зависит от размера выплачиваемых дивидендов. Логично предположить, что чем выше выплата по акциям, тем большее количество инвесторов проявляет к ней свой интерес. Отсюда — рост цены на акции при росте спроса на нее. [/note]

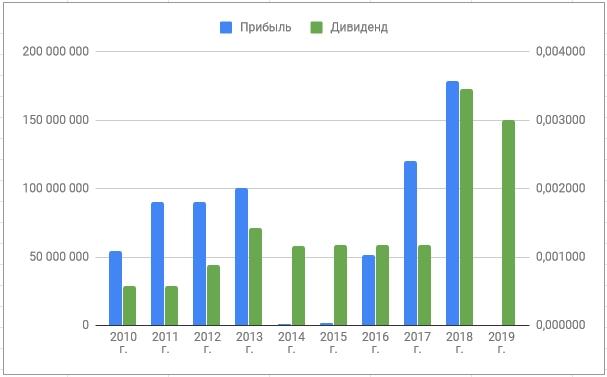

Несмотря на положительную динамику в прибыли группы ВТБ за прошедшие годы, средний размер дивиденда по акциям составил порядка 1,9%.

Привлекательность дивидендов ВТБ считается средней на рынке, так как годовая доходность по акциям этого банка не более 4%.

Инвестор, совершая покупку акций ВТБ, должен учитывать некоторые особенности дивидендной политики группы:

- На летнем общем собрании акционеров принимается решение о том, когда и в каком размере будут выплачены дивиденды по акциям.

- Если инвестор является номинальным держателем акций, то свои дивиденды он получит спустя 10 дней после выплаты дохода через доверительного управляющего.

- Все остальные акционеры получат свои дивиденды не ранее, чем через 25 дней.

- Дивиденды не выплачиваются владельцам акций в виде наличной суммы, а переводятся на его личный счет или присылаются по почте в виде чека.

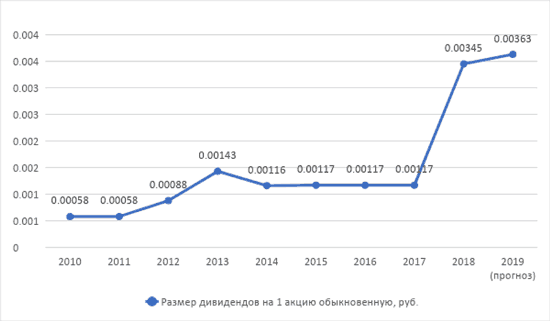

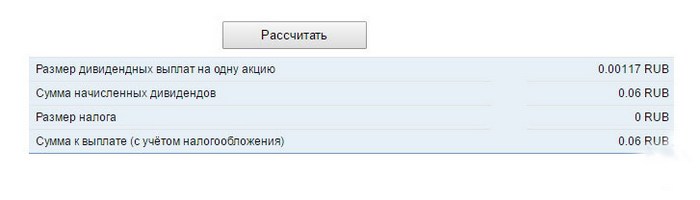

ВТБ взял за правило распределять в виде дивидендов 20-80% чистой прибыли. Размер своего вознаграждения легко рассчитать, если регулярно следить за новостями и отчетностью банка. За последние 3 года сумма дивидендов не меняется – 0,00117 рубл. за одну акцию.

Группа ВТБ осуществляет выпуск двух видов акций:

- Обыкновенные (непривилегированные) акции, которые можно приобрести на Московской бирже.

- Привилегированные акции, которые не размещаются для свободного доступа. Их эмиссия осуществляются для заранее установленного приобретателя. В 2014 году им стало Министерство финансов РФ, а в 2015 году — Агентство по страхованию вкладов.

Важным фактом является также то, что дивиденды ВТБ выплачивались даже в трудных финансовых ситуациях и, невзирая на уровень прибыли.

Так в 2015 году все акционеры ВТБ получили свои дивиденды. Это является хорошим показателем, а значит, что можно будет рассчитывать на получение прибыли в будущем.

[note]Особое отношение инвесторов к акциям ВТБ складывается благодаря совокупности некоторых факторов. Так ВТБ является крупнейшей организацией в своей рыночной нише. ВТБ из года в год показывает стабильные положительные результаты своей деятельности. К тому же группа активно поддерживается государством. [/note]

Размер выплаченных дивидендов по годам

Выплата дивидендов по акциям ВТБ производится в текущем году за предыдущий год. Так в 2015 году акционеры получили свою прибыль за итоги 2014 года.

Ожидания по выплатам дивидендов в 2017 году

Размер дивидендов за 2017 год будет определен на летнем собрании акционеров ВТБ. Давать какие-либо прогнозы сейчас сложно из-за постоянно меняющейся политической и экономической обстановки в мире, но, учитывая статистику предыдущих годов, можно с уверенностью сказать, что дивиденды будут выплачены.

Выплаты 2015

Выплаты дивидендов 2015 года осуществлялись вплоть до 24.06.2017 года, когда произошло закрытие реестров.

После закрытия реестра по всем видам акций было выплачено выше 33 млрд рублей.

Так одна привилегированная акция принесла своему владельцу 0,000004 и 0,005 рублей в зависимости от ее вида. На официальном сайте банка приведена статистика по уровню доходности видов акций за различные периоды.

Доходность за 2014

2014 год ознаменовался для группы ВТБ выплатой 15,1 млрд рублей по обыкновенным акциям и 2,8 млрд рублей по привилегированным. Прибыль по ним соответственно была равна 0,00117 рублей и 0,00013 рублей.

Прибыль по итогам 2014 и 2015 для акционеров по ценным бумагам оказалась на одном и том же уровне.

На главном сайте группы ВТБ есть все данные о закрытии реестра и доходность по годам.

Как стать владельцем акций ВТБ

[note]Физическое лицо не может иметь свободный доступ на фондовую биржу для осуществления операций на ней. Для этого клиент должен завести счет у брокера, являющегося представителем Московской фондовой биржи. Только в этом случае у него появится возможность покупать и продавать акции ВТБ. [/note]

Сведения о том, какое частное физическое лицо располагает акциями ВТБ и в каком количестве, находятся в особом депозитарии. Если клиент захочет поменять брокера, то новое управляющее лицо просто запросит у депозитария все необходимые сведения о владельце ценных бумаг, поэтому сложности с переходом от одного брокера к другому не существует. Выплата дивидендов ВТБ не производится в наличной форме. Она осуществляется на брокерский счет. Если клиент не будет иметь таковой на момент выплаты прибыли по ценным бумагам, то он сможет получить ее позднее, когда такая возможность появится.

Покупать или продавать акции инвестор может в онлайн режиме через терминал или же по телефону.

[note]Перечисленные дивиденды в течение 10 дней поступят на счет брокера. Далее клиент будет распоряжаться ими по собственному усмотрению. Он может их обналичить, перевести на банковский счет или продолжать их инвестировать в другие операции и ценные бумаги на фондовой бирже под управлением брокера. [/note]

Стать владельцем акций группы ВТБ можно, осуществив инвестирование в Фонд Глобальных дивидендов ВТБ. ПИФ работает как с зарубежными, так и с российскими эмитентами ценных бумаг. Основная задача фонда — извлечение прибыли от операций с ценными бумагами на мировом фондовом рынке. Среди большого числа эмитентов ПИФа в обязательном порядка находится сама группа ВТБ.

Одна из стратегий Фонда Глобальных дивидендов заключает в том, чтобы покупать акции за 1-2 месяца до закрытия реестра, пока цена не начала подниматься. Как только дивидендные выплаты будут получены, то их можно сразу же продавать по достаточно приемлемой цене.

Выводы

Акции группы ВТБ могут приносить доход своему владельцу двумя способами: путем получения дивидендов, а также путем извлечения курсовой разницы при торгах на фондовых биржах. Статистика за последние несколько лет говорит о том, что собрание акционеров нацелено регулярно осуществлять выплату дивидендов держателям акций. Размер выплат заранее не известен, он устанавливается на ежегодном летнем собрании акционеров. Стать владельцем акций ВТБ на фондовом рынке можно только через посреднические услуги брокера. Прибыль от владения акциями перечисляется на брокерский счет, и далее акционер распоряжается ею по собственному усмотрению.

http://popecon.ru/dividendy-vtb.html

ВТБ Мои Инвестиции: как пользоваться (инструкция), обзор приложения

http://vtbank24.ru/dividendy-vtb-fond-akcij-vyplaty-zakrytie-reestra/