Обзор брокера Сбербанк — тарифы, отзывы, комиссии, акции

Сбербанк — это крупнейший в Российской Федерации банк и один из ключевых брокеров на инвестиционном рынке. Здесь предоставляют доступ только к Московской бирже, но не взимают плату за обслуживание. Брокерский или ИИС открывают онлайн удаленно, если есть счет в Сбербанке.

Брокер Сбербанк — что это?

Брокер Сбербанк — это брокер от крупнейшего государственного банка Сбербанка с высочайшим рейтингом надежности. Брокерский счет здесь открывается онлайн, а плата за обслуживание не взимается — аналогичная ситуация у Тинькофф Брокера . Для начинающих инвесторов предлагаются готовые инвест стратегии с потенциальной доходность от 12%.

Инвестироваться можно в мобильном приложение Сбербанк Инвестор или через традиционный торговый терминал QUIK. Брокер открывает доступ к торговле на Московской бирже. Тарифы для новичков начинаются от 0,06% за совершение сделок.

Тарифы брокера Сбербанк

Сбербанк — один из самых крупных брокеров для начинающих инвесторов. Наравне с ним по удобству пользования стоит Тинькофф , но тарифы у Сбербанк немного выгоднее.

| Тариф | Особенности | Комиссия от суммы оборота по счету |

| Инвестиционный | Удобный тариф для начинающих инвесторов | от 0,2% |

| Самостоятельный | Чем выше оборот, тем меньше комиссия | от 0,018% |

На тарифе «Самостоятельный» — комиссия ниже: но он больше подходит для инвесторов с опытом. Для новичков сделали тариф «Инвестиционный» с новостными сводками и рекомендациями по инвестированию. Если вы не хотите получать отчеты аналитиков, выбирайте «Самостоятельный».

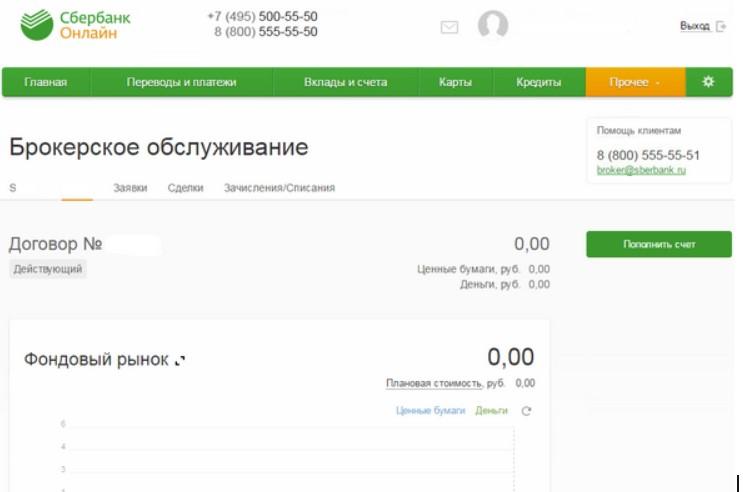

Как открыть счет?

Брокер открывает счет в офисе или онлайн через Сбербанк-онлайн.

Онлайн

Сбербанк — это технологически-продвинутый банк, поэтому счет открывается онлайн:

- Заходим в Сбербанк-онлайн

- Выбираем раздел «Прочее»

- Кликаем на «Брокерские обслуживание»

- Ставим галочки перед рынками для торгов — советуем выбрать все, потому что комиссия за их «простаивание» не взимается

- Указываем тарифный план

- Выберите один из счетов, на который будут выводиться деньги с брокерского счета

В самом конце указываем причину открытия счета — и подтверждаем, что являемся налоговым резидентом только Российской Федерации. После этого на ваш телефон придет смс с кодом, который надо ввести в специальной форме.

В течение двух дней на телефон придет сообщение об открытие брокерского счета — нам пришла за один день. Там будет код договора — это логин, и вторым сообщением придет временный пароль.

В офисе

Чтобы открыть счет в офисе, возьмите с собой паспорт, ИНН и депозитную книжку или пластиковую карту. Счет можно открыть не в каждом отделение Сбербанка, поэтому сразу уточняйте этот момент.

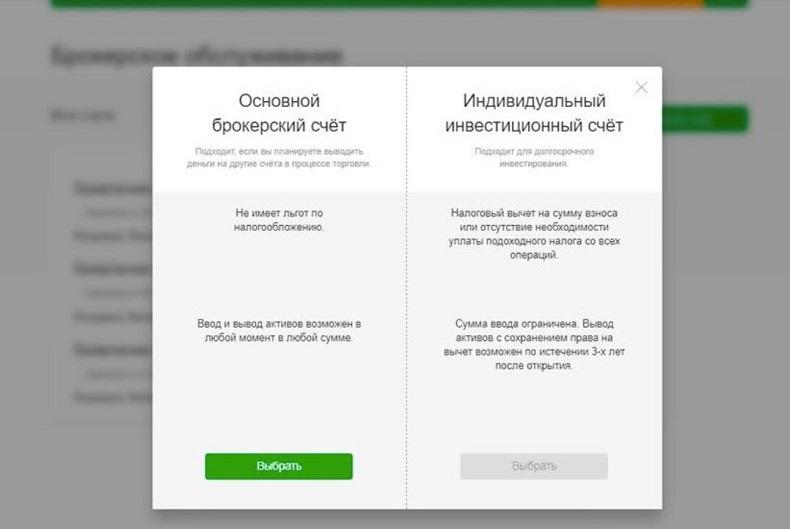

Как открыть ИИС Сбербанк?

Для справки: ИИС — это особый вид брокерского счета, который позволяет получать налоговый вычет в размере 13% НДФЛ до 52 тысяч рублей или избавиться от налога на прибыль. Но можно выбрать только один тип вычета и открыть только один ИИС. Про этот счет читайте подробнее в нашей основной статье .

Индивидуальный инвестиционный счет открывается при оформление обычного брокерского счета. В банке можно открыть сразу два счёта — ИИС и брокерский, но они не будут связаны. В ИИС Сбербанка можно получать купонный доход и от дивидендов на банковский счет, а не на ИИС.

На главной странице можно указать сумму инвестиции, срок инвестирования и узнать примерный потенциальный доход, если вы будете покупать облигации.

Дополнительные услуги

Чтобы инвесторам было проще инвестировать, Сбербанк сделал специальные сервисы и решения, которые в этом помогают.

Доверительное управление

Доверительное управление (ДУ) — это когда вы передаете свои деньги под управление профессиональных инвесторов брокера. Они вкладывают их в ценные бумаги, чтобы принести вам прибыль. Взамен берут заранее оговоренную комиссию за обслуживание счета.

Минимальная сумма для передачи в доверительное управление — от 5 тысяч долларов или 3 млн рублей. Доходность и стратегии доверительного управления находятся на главной странице ДУ в Сбербанке .

| Стратегия | Информация по стратегии | Минимальный порог инвестирования |

| Облигационный доход — Рублевые облигации ₽ | Инвестиции в государственные, муниципальные и корпоративные облигаций | от 3 000 000 ₽ |

| Купонный доход ₽ | Инвестиции в государственные, субфедеральные и корпоративные облигации российских эмитентов | от 3 000 000 ₽ |

| Защита капитала $ | Дохода по облигациям | от 10 000 $ |

| Российские облигации $ | Инвестирование в корпоративные еврооблигаций | от 5 000 $ |

| Глобальные облигации $ | Инвестирование в суверенные и корпоративные облигаций развитых и развивающихся стран | от 5 000 $ |

| Российские облигации $ — премьер | Инвестирования в российские корпоративные еврооблигации | от 5 000 $ |

Для квалифицированных инвесторов брокер Сбербанк другие стратегии инвестирования.

Инвестиционные облигации Сбербанка

Инвестоблигации Сбербанка — это возможность облигации на курс RUB/USD и акции Газпрома. Доходность по ним брокер обещает на уровне 10% со 100% гарантией возврата вложенных средств. Стоимость одной облигации — 1 тысяча рублей со сроком обращения от 1 до 3 лет.

Готовые инвестрешения

Готовые инвестиционные решения — это возможность попробовать инвестировать тем, кто никогда раньше не вкладывал. Лучшие идеи аналитиков Сбербанка полностью бесплатные для всех клиентов со счетом, которой оформлен у брокера.

Для всех типов инвесторов есть свои стратегии инвестирования:

- Консервативная — ≈12,3% годовых с низким уровнем риска

- Сбалансированная — ≈13,3% годовых со средним уровнем риска

- Агрессивная — ≈15,4% годовых с высоким уровнем риска

Чтобы узнать какой подойдет вам — пройдите тест «Какой вы инвестор» в мобильном приложение.

Обучение

Сбербанк заинтересован в обучение своих пользователей, чтобы они чаще проводили финансовые операции и вкладывали свои деньги. Поэтому брокер создал полностью бесплатное обучение , которое доступно клиентам Сбера. Здесь все уроки разделены на:

- теорию

- практику

Иногда на сайте появляются интересные интервью с различными инвесторами, генеральными директорами и другими финансистами.

Паевые инвестиционные фонды (ПИФы)

ПИФ — это возможность инвестировать от небольших сумм в фонды с целью получения прибыли. Средства фонда инвестируются в инструменты финансового рынка и недвижимость, а вы получаете с этого доход. Все ПИФы у брокера Сбербанк разделены по уровню доходности и риска:

| Тариф | Потенциальный доход | Риск |

| Фонд облигаций Илья Муромец | +28,76% | Низкий |

| Фонд Сбалансированный | +41,09% | Средний |

| Фонд акций Добрыня Никитич | +57,01% | Высокий |

На основной странице вы можете сравнить все тарифы.

ИИС Сбербанк отзывы вкладчиков

Некоторые пользователи жалуются, что вклады у брокера Сбербанка не застрахованы. Но справедливости ради скажем, что это то же самое, что страховать государство. Судя по отзывам, в основном люди открывают ИИС в Сбербанке.

Один мужчина пишет, что ему нравится мобильное приложение Сбербанка — интуитивно понятный интерфейс и наличие инвестиционных идей. Но не нравится плата за депозитарное обслуживание ( отменена, — прим. ред) . Он советует вкладывать больше 200 тысяч рублей в год, потому что при меньших суммах «здесь делать нечего».

Другой пользователь жалуется, что брокер не дает возможность покупать евробонды, стоимость выше 1 тысяч долларов, а когда стоит галочка «Купить по рынку», Сбербанк добавляет 2% — как скрытую комиссию.

Как открыть ИИС в Сбербанке – пошаговая инструкция

Пока доходность по депозитам остается малоощутимой и едва покрывает темпы инфляции, россияне ищут другие способы приумножить капитал. Популярный вариант — индивидуальный инвестиционный счет в Сбербанке. Открыть такой можно под доверительное управление или распоряжаться активами самому. В обзоре Bankiros.ru решил подробно рассмотреть все условия, тарифы и нюансы управления.

Кому и зачем нужен индивидуальный инвестиционный счет

ИИС — это разновидность брокерского счета с льготным налогообложением. Такой способ инвестировать появился на российском рынке в 2015 году с тем, чтобы привлечь на фондовый рынок новых игроков. По сути, инвестсчет — это возможность попробовать себя в купле-продаже ценных бумаг, но на более мягких условиях. Вот в чем заключается особенность ИИС:

- Налоговые резиденты получают с инвестсчета вычеты двух типов. Можно вернуть 13% от суммы, зачисленной на ИИС, либо можно не платить с полученного дохода НДФЛ.

- Есть существенное ограничение. Чтобы получить налоговый вычет, надо держать счет открытым минимум три года.

- На одного человека — один инвестсчет. Если попытаться отрыть два ИИС одновременно, налоговая не позволит получить вычет.

- В течение трех лет, пока открыт счет, с него нельзя выводить средства. Но можно перейти к другому брокеру или управляющему.

- ИИС — государственная инициатива. Поэтому валютой счета выступают исключительно российские рубли.

Больше о специфике инвестсчета, его преимуществах и недостатках — в нашем материале по ссылке.

Востребован ли такой вариант вложений? Однозначно, да. По информации Московской биржи, только в 2020 году количество инвестсчетов выросло на 46,3% и достигло 2,4 млн. Всплеск интереса россиян к инвестициям объясняется просто: привычные депозиты — низкодоходны, и с 2021 года будут дополнительно налогооблагаться. Поэтому вкладчики идут на фондовый рынок — за большей выгодой для своего бюджета.

Как открыть ИИС в Сбербанке — пошаговая инструкция

Завести инвестсчет можно дистанционно или через отделение, но выбрать способ лучше заранее: в зависимости от того, как вы откроете ИИС, Сбербанк будет по-разному взимать комиссии. Но сначала разберемся с алгоритмом действий.

По адресу online.sberbank.ru находится интернет-банкинг Сбербанка. Текущие клиенты пользуются им, чтобы управлять счетами, вкладами и картами. Также через этот сервис можно управлять брокерскими счетами — в т.ч. ИИС. Для открытия инвестсчета:

- Зайдите в личный кабинет Сбербанк Онлайн.

- В верхнем меню кликните «Прочее», затем — «Брокерское обслуживание».

- Нажмите ссылку «Открыть счет», разновидность — «Индивидуальный инвестиционный счет».

- Выберите условия — доверительное или самостоятельное управление, стратегию и т.д.

- Укажите счет, на который будут выводиться денежные средства.

- Окончательно подтвердите открытие ИИС

Инвестсчета открывают дистанционно еще через несколько сервисов: мобильное приложение Сбербанк Онлайн, а также личный кабинет в Сбербанк Управление Активами. Алгоритм действий в них — аналогичный.

Внимание! Заводить ИИС и проводить операции без посещения офиса можно только тем клиентам, у которых есть подтвержденная учетная запись на портале Госуслуг – gosuslugi.ru.

- Через ближайшее отделение

Чтобы заключить договор лично, можно обратиться в офис УК — Управляющей компании Сбербанка, или в уполномоченное отделение банка — такое, которое занимается брокерским обслуживанием. Просто идти в ближайшее отделение Сбербанка бессмысленно: в нем могут не оказывать инвестиционных услуг.

Важно! Если открывать ИИС лично, то вознаграждение Сбербанка будет состоять из двух частей — вознаграждение за размещение активов в размере 1% за пополнение + вознаграждение за управление счетом в размере от 1 до 1,7% суммы ежегодного баланса. А при открытии ИИС онлайн инвестор экономит — с него не взимается комиссия за управление. Учтите эту разницу, чтобы не переплатить.

Видео-инструкция как открыть ИИС в Сбербанк Онлайн

Необходимые документы

В отличие от оформления кредита, для открытия ИИС не нужен особый пакет документов: Сбербанк не будет присваивать кредитный рейтинг или связывать с работодателем. С собой достаточно взять:

- Паспорт;

- СНИЛС.

Уже на месте сотрудник Сбербанка выдаст персональную анкету и приложения к ней, договор об открытии брокерского счета, таблицу с кодами и акт их приема-передачи (для подтверждения операций по инвестсчету). О том, что ИИС открыт, сообщат в sms и уведомлении в личном кабинете.

Условия и тарифы Сбербанка по ИИС

В Сбербанке открывают обычные инвестсчета и счета с доверительным управлением. Если вы выбираете второй вариант, то де-факто заключаете договор с УК — Управляющей компанией Сбербанка. Что это дает на практике:

ИИС с самостоятельным управлением. В этом случае Сбербанк выступает обыкновенным брокером — агентом, через которого покупаются и продаются ценные бумаги. При этом сам инвестор решает, в какие активы вложить деньги, и сам проводит сделки. Такие инвестсчета дешевле в обслуживании.

ИИС с доверительным управлением (ДУ). Со своей стороны инвестор выбирает стратегию — с высоким или низким риском, преобладанием определенного актива в портфеле и т.д. Но дальше все сделки по счету проводит управляющий — финансовый аналитик. От инвестора ничего не требуется, но за ДУ нужно отдельно платить вознаграждение.

Полный перечень тарифов внушителен: активы можно покупать на разных рынках, где действуют свои комиссии, и в рамках различных стратегий. Но в самом общем виде условия по ИИС такие:

Минимум 3 (три) года

Комиссия за сделки

Как инвестировать самому и что покупать

Для тех, кто решил управлять счетом самостоятельно, схема инвестирования выглядит примерно так:

- Откройте ИИС в Сбербанке.

- Пополните свой инвестсчет.

- Начните приобретать активы.

- Продавайте ценные бумаги при изменении рыночной стоимости.

- Покупайте новые активы и храните до момента, когда цена вырастет.

С инвестсчетом торговать можно государственными и корпоративными облигациями, инвестиционными облигациями Сбербанка, акциями Московской биржи, ETF и т.д. В чем разница между описанными активами и какие из них выгоднее, Bankiros.ru уже подробно разбирался.

Кстати, отказаться от ДУ еще не значит полагаться только на свои знания. Управлять брокерскими счетами можно через Сбербанк Инвестор — приложение для смартфонов. Кроме купли-продажи активов, здесь у держателей ИИС есть доступ к готовым инвестиционным идеям. Опираясь на мнение аналитиков Сбербанка и опыт других инвесторов, сформируйте свой портфель — преимущественно однородный или смешанный (состоящий из разных активов).

Какие готовые стратегии предлагает Сбербанк

ИИС с готовой стратегий сейчас пользуется в Сбербанке наибольшей популярностью. Причины понятны: счет с ДУ не требует от инвестора каких-то особых компетенций — нужно просто выбрать стратегию, а дальше все сделают эксперты. Количество и содержание стратегий в Сбербанке постоянно меняются (те, что перестали действовать, отправляются в архив). Ниже рассмотрим только актуальные стратегии.

Накопительная — в облигации

Безопасная стратегия для инвесторов, которые не хотят рисковать. Подключив такую, вы не заработаете много, но с высокой долей вероятности убережете свои накопления и даже приумножите.

- Вложения стратегии — в гособлигации крупнейших компаний РФ.

- Инвестиции в облигации — через покупку инвестиционных паев ПИФ.

- Цель — получить доходность выше депозитной за счет купонного дохода, роста курсовой стоимости, а также оперативного управления портфелем.

- Подойдет инвесторам старше 18 лет с уровнем дохода от 50 000 руб. и тратами — до 50 000 руб.

Что насчет доходности? С момента запуска в середине 2019 года стоимость всех портфелей, управляемых в рамках стратегии, выросла на 7,16%. Прирост доходности за первое полугодие 2020 — 3,93%. Эти показатели лучше депозитных, а это значит, что держатели ИИС как минимум не проиграли от того, что пришли на фондовый рынок.

Доходная — российские акции

Эта стратегия — высокорисковая. Рассчитана на клиентов, которые хотят не просто сохранять капитал, а активно его приумножать.

- Вложения стратегии — в акции крупнейших компаний РФ с достаточной ликвидностью и высокими темпами роста.

- Инвестиции в акции — через покупку биржевых паевых инвестиционных фондов (БПИФ), или ETF.

- Цель — получить существенный прирост капитала.

- Подойдет инвесторам старше 18 лет с уровнем дохода от 50 000 руб. и тратами — до 50 000 руб.

Что насчет доходности? С конца 2018 года стоимость портфелей, управляемых в рамках этой стратегии ДУ, выросла на 26,17%. Рост доходности за апрель-сентябрь 2020 — 9,16%. Ни один банк не сможет предложить такие показатели по своим вкладам.

Помните, что в плюс к инвестиционному доходу по ИИС полагаются налоговые вычеты. Но есть и расходы: комиссия брокеру, вознаграждению управляющему и т.д. Поэтому доход по инвестсчету стоит рассчитывать совокупно — с учетом всех льгот и расходов за обслуживание.

Как пополнить счет

Сегодня основной способ управлять счетами — дистанционный. В том числе, пополнять ИИС можно через интернет-банкинг. Для этого:

- Откройте десктопную версию Сбербанк Онлайн.

- В верхнем меню кликните «Прочее», затем — «Брокерское обслуживание».

- Нажмите кнопку «Пополнить счет».

- Выберите рынок: для рублевого пополнения доступны фондовый, валютный, срочный и внебиржевой, а пополнения в ин. валюте — только валютный и внебиржевой.

- Укажите код договора, реквизиты для списания средств и введите сумму.

- Подтвердите пополнение, введя одноразовый код из sms-сообщения.

Деньги придут на счет уже через пять минут. При пополнении через смартфон есть отличия — сперва нужно выбрать раздел «Платежи» → подпункт «Платежи» → «Остальные». Затем в поле поиска вписывайте «Пополнение брокерского счета» — больше отличий от десктопного Сбербанк Онлайн нет.

Также ИИС можно пополнить через отделение. Для этого сообщите операционисту, что хотите внести деньги на инвестиционный счет, и назовите рынок — срочный, валютный, фондовый или внебиржевой. Затем укажите номер ИИС и сумму пополнения. В отличие от пополнения в Сбербанк Онлайн, через кассу деньги идут на счет дольше — в течение часа.

Как получить налоговый вычет

Главное преимущество ИИС перед обыкновенным брокерским счетом — налоговые льготы двух типов. Разбираемся, как их получить:

- Зарегистрироваться на сайте ФНС, если не сделали этого раньше. Через личный кабинет удобно подавать декларации и делать платежи.

- Получить неквалифицированную электронную подпись. Заменяет подпись под документами, которая ставится собственноручно.

- Подготовить необходимые документы. Понадобятся справка 2-НДФЛ, скан договора обслуживания в Сбербанке и подтверждение зачисления средств на ИИС*.

- Заполнить декларацию 3-НДФЛ.

- Отправить заявление на налоговый вычет по ИИС.

- Дождаться, когда ФНС рассмотрит декларацию и перечислит деньги — это может занять несколько дней.

*Как подтвердить зачисление средств на ИИС Сбербанка? Если вы пополняли инвестсчет наличными, то нужен приходной кассовый ордер. Если перечисляли с банковского счета — платежное поручение. Если деньги пришли на ИИС с другого брокерского счета, то к декларации приложите платежное поручение и отчет брокера.

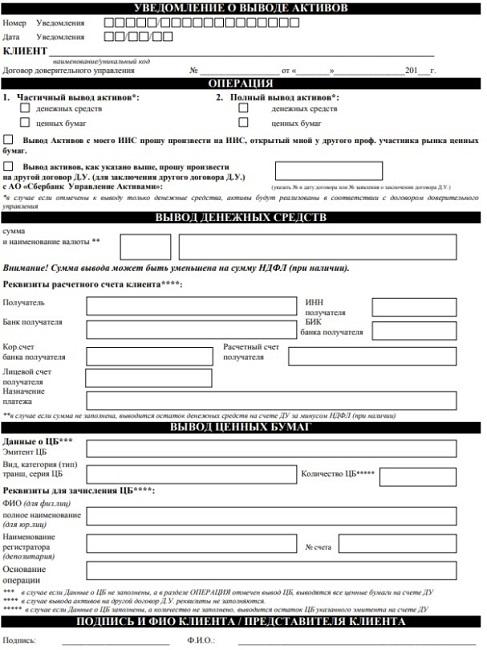

Как закрыть ИИС Сбербанка?

Целенаправленно расторгать договор обслуживания со Сбербанком не надо: ИИС автоматически закрывается через 5 (пять) дней с даты, когда клиент инициировал вывод денег, получив по счету доход. Если же вы хотите перейти к другому брокеру или просто прекратить обслуживаться в банке:

- Посетите уполномоченное отделение Сбербанка или офис УК.

- Подайте уведомление о выводе денежных средств и/или ценных бумаг (это означает закрытие инвестсчета).

- Укажите реквизиты, по которым будет перечислен остаток со счета.

На закрытие счета по инициативе инвестора тоже понадобится пять дней.

Часто задаваемые вопросы

ИИС — это разновидность счетов, которая существует на финансовом рынке и конкретно в Сбербанке не более пяти лет. Ниже Bankiros.ru разъясняет моменты, которые чаще всего вызывают у потенциальных инвесторов недопонимание.

Можно ли перевести ИИС в Сбербанк из другой компании?

Да, особых ограничений нет: можно переводить ИИС из других банков, брокеров и управляющих компаний. Но нужно проделать следующий алгоритм:

- Откройте новый ИИС в Сбербанке — через офис УК, одно из отделений или мобильное приложение (личный кабинет).

- Обратитесь в банк или брокерскую компанию, где открыли старый счет, и инициируйте вывод денежных средств.

- Используйте новые реквизиты — по ним ваши деньги будут зачислены на ИИС, открытый в Сбербанке.

- Когда деньги уйдут, закройте старый счет — это важно сделать в течение 30 дней.

- Финальный этап — убедитесь, что за вами теперь числится только один, новый счет.

Почему последний шаг важен? Если налоговая обнаружит, что за клиентом числится два ИИС, в вычете автоматически откажут — это сведет к нулю всю доходность инвестиций. Еще учитывайте: на ИИС с доверительным управлением в Сбербанк можно перевести только деньги, не активы. Если на старом счету есть ценные бумаги, их придется реализовать перед переходом в новую УК.

Как часто разрешается пополнять счет?

Вносить деньги на ИИС можно бесчисленное количество раз, но с одним условием: за год счет не должен пополняться более чем на 1 000 000 рублей. Если клиент все-таки превысит лимит, Сбербанк вернет деньги

Можно ли частично вывести активы с ИИС?

Нет, нельзя. Если попытаться вывести активы частично, банк расторгнет договор, а клиент потеряет право на налоговые вычеты. Это ограничение не только Сбербанка: по условиям государства, в прицнипе любой ИИС должен действовать не менее трех лет. Вывести активы раньше этого срока — полностью или частично — означает автоматически ликвидировать свой счет. Если же инвестор до истечения трех лет воспользовался вычетом, но при этом закрыл ИИС, ему придется вернуть деньги — всю сумму вычета + заплатить пени.

Сбербанк Инвестиции: как зарегистрироваться и начать зарабатывать

Сегодняшняя сфера инвестирования в России существенно отличается от той, что была раньше. Если, например, 10–20 лет назад рядовые граждане почти не торговали биржевыми активами из-за непростой процедуры открытия брокерского счета и необходимости разбираться со сложным ПО, то сейчас эти препятствия устранены.

Большинство брокеров стараются расширить круг своих клиентов за счет упрощения доступа к инвестиционным инструментам. Один из тех, кому это удается лучше всего — Сбербанк Инвестиции. Секрет успеха этого сервиса в том, что он предлагает гражданам возможность открытия брокерского счета онлайн, торговлю через удобное мобильное приложение с дружелюбным интерфейсом и качественное сопровождение инвестиционными идеями и аналитикой.

В этой статье мы рассмотрим в деталях процесс регистрации в Сбербанк Инвестиции, ввода и вывода средств, тарифы за пользование сервисом и, конечно же, нюансы заработка с его помощью.

- Что такое Сбербанк Инвестиции

- Регистрация в Сбербанк Инвестиции

- Как работают Сбербанк Инвестиции

- Тарифы Сбербанк Инвестиции

- Пополнение и вывод средств со Сбербанк Инвестиции

- Отзывы о Сбербанк Инвестиции

Что такое Сбербанк Инвестиции

Сбербанк Инвестиции — это брокерское подразделение для розничных клиентов, входящее в состав корпоративно-инвестиционной компании Sberbank SIB, в свою очередь являющейся дочерним предприятием крупнейшего в РФ банка с государственным участием (Сбербанк).

Данный сервис позволяет обычным гражданам России проводить сделки по покупке и продаже облигаций, акций, фьючерсов , валют, ETF и прочих активов, торгующихся на Московской бирже (доступа к рынкам ценных бумаг иностранных компаний нет). Запуск сервиса состоялся в августе 2018 года в виде функционала, встроенного в Сбербанк Онлайн.

Также клиенты этого брокерского сервиса могут использовать для торговли веб или ПК-версию терминала Quik. Профессиональные трейдерские платформы, такие как MetaTrader, не поддерживаются.

Пользователи приложения Сбербанк Инвестор имеют возможность активировать на 30 дней демо-режим, чтобы ознакомиться с его функционалом и получить навыки проведения сделок с биржевыми активами при помощи виртуальных средств, не рискуя потерять свои реальные сбережения. Также этот брокерский сервис предоставляет услугу торговли с кредитными плечами, то есть с помощью заемных средств.

Сбербанк Инвестиции считается одним из самых надежных брокеров в РФ и этот статус вполне подтверждается статистикой по количеству клиентов — сегодня в этом сервисе зарегистрировано более 1,5 млн человек. Чуть больше 1 млн из них открыли индивидуальные инвестиционные счета (ИИС). По состоянию на апрель 2020 года активность проявляют около 160 тыс. пользователей Сбербанк Инвестиции.

Регистрация в Сбербанк Инвестиции

Как зарегистрироваться в Сбербанк Инвестиции:

- Зайти в Сбербанк Онлайн.

- Запустить создание брокерского счета.

- Произвести настройку всех необходимых параметров и подтвердить открытие счета.

- Дождаться обработки заявки.

В процессе регистрации в Сбербанк Инвестиции имеется достаточно много нюансов, поэтому стоит рассмотреть его более детально.

Во-первых, у этого сервиса нет собственного сайта, но ему посвящен отдельный раздел под названием «Инвестиции» на основном веб-ресурсе Сбербанка. Здесь можно ознакомиться со всеми продуктами, изучить теорию, ознакомиться с инвестиционными идеями, найти ответы на интересующие вопросы по теме и т. д.

Сделать это можно в наземном отделении банка, но гораздо проще и быстрее через Сбербанк Онлайн. Для этого нужно войти в свой кабинет в этом сервисе. Если его у вас нет, придется зарегистрироваться с помощью номера карты Сбербанка и мобильного телефона.

В кабинете Сбербанк Онлайн нужно перейти к меню «Прочее», выбрать «Брокерское обслуживание» и нажать «Открыть брокерский счет».

Далее потребуется выбрать параметры открываемого счета. Первым делом нужно отметить, в какие рынки собираетесь инвестировать — фондовый (облигации, акции, ПИФы ), валютный и срочный (опционы и фьючерсы).

Вреда от этого не будет, так как Сбербанк не снимает плату за обслуживание, если сделки по тем или иным рынкам отсутствуют.

Затем нужно выбрать тариф (детальнее в отдельном разделе ниже), а также указать, куда будет осуществляться вывод средств с брокерского счета. Это может быть сберегательный счет, дебетовая карта и т. п. При этом указываются отдельные варианты для рублей, долларов и евро, причем открытые только в Сбербанке.

Далее можно включить или отключить опцию получения дополнительного дохода через овернайт-сделки, предполагающие взятие банком в долг незадействованных ценных бумаг клиента. Таким образом можно получать доход до 2% годовых, но есть риск потерять свои активы в случае банкротства брокера.

На следующем шаге можно активировать доступ к использованию заемных средств, то есть возможность открытия сделок с кредитным плечом.

Последний этап — открытие ИИС (индивидуального инвестиционного счета) или отказ от этой услуги. Если он уже открыт через другого брокера, стоит отказаться, потому что на одного человека может быть оформлен только один такой счет. В противном случае можно согласиться с созданием ИИС, чтобы не упустить возможность пользования налоговыми льготами.

При этом стоит учесть, что брокерский счет пополняется несколькими видами валют, а выводить и вводить средства можно в любой момент в любых объемах. А вот чтобы получать налоговые вычеты при использовании ИИС, инвестировать придется минимум на три года, причем только рублями (не более 1 млн в год).

Затем нужно убедиться в правильности персональных данных, которые автоматически подтягиваются из Сбербанк Онлайн, согласиться с условиями обслуживания и подтвердить отправку заявления на открытие брокерского счета через Сбербанк Инвестиции с помощью кода из SMS.

После этого останется только дождаться обработки заявки сотрудниками банка, которая по умолчанию должна произойти в течение двух рабочих дней.

Когда брокерский счет будет открыт, вам придет SMS с уведомлением об этом и номером договора, который в дальнейшем будет логином для входа в выбранный вариант торговой платформы — мобильное приложение Сбербанк Инвестор, программа для ПК Quik или ее веб-версия. Через них и будет осуществляться все дальнейшее взаимодействие с брокером Сбербанк Инвестиции.

Как работают Сбербанк Инвестиции

Работать с сервисом проще всего через приложение Сбербанк Инвестор. Как работают Сбербанк Инвестиции:

- Открыть приложение и перейти на вкладку «Рынок».

- Определиться с категорией рыночных активов.

- Открыть один из доступных активов или торговых пар.

- Оформить заявку на покупку или продажу актива.

- Подтвердить сделку с помощью SMS-пароля.

Теперь давайте рассмотрим взаимодействие с сервисом через приложение Сбербанк Инвестор более детально. Первым делом нужно установить его себе на смартфон, отсканировав подходящий под вашу операционную систему QR-код на сайте Сбербанка.

После запуска приложения нужно войти в свой аккаунт, используя логин и пароль, полученные посредством SMS после завершения процедуры создания брокерского счета.

По умолчанию загружается вкладка «Мои счета», на которой отображается информация по остатку денежных средств и общей стоимости инвестиционного портфеля пользователя, а также по ее изменению в процентах и в текущей валюте приложения.

Чуть ниже присутствует детальный список открытых сделок, в котором можно в режиме реального времени наблюдать за их доходностью. Также на этой вкладке в левом верхнем углу находится кнопка для смены в один клик валюты, в которой отображаются все финансовые данные в приложении.

Прежде чем переходить непосредственно к сделкам через Сбербанк Инвестиции, стоит посетить вкладку приложения «Прочее». На ней, помимо настроек безопасности и функционала вывода средств, присутствует раздел FAQ (частые вопросы), который поможет новичку разобраться во всех нюансах работы с приложением Сбербанк Инвестор. Также здесь при необходимости можно обратиться за помощью в чат онлайн-поддержки.

Кроме названия каждой из них, отображается ожидаемая доходность в процентах. Чтобы ознакомиться с содержимым любой идеи, нужно просто кликнуть на одну из них. Перейти к покупке рекомендуемого актива можно прямо со страницы с ее описанием с помощью кнопки «Инвестировать».

Основной раздел приложения, который чаще всего будет использоваться активными инвесторами называется «Рынок». Здесь отображается список всех доступных для торговли активов, разбитый по категориям «Акции», «Облигации», «Фонды» и «Валюта».

По каждой позиции здесь отображается текущая цена, а также изменение курса за сутки в процентах и в валюте. С помощью кнопки сортировки (вверху слева от слова «Рынок») можно выстроить активы по названию, торговому обороту и изменению стоимости.

Тап по одной из позиций в списке откроет страничку с детальной информацией по ней — график, текущая, минимальная и максимальная стоимость, а также процентное изменение курса за рассматриваемый период. График здесь не слишком информативный, его нельзя преобразовать в детальный свечной или применить какие-либо технические индикаторы.

Во вкладке «Новости» отображаются последние события, имеющие отношение к активу, а в «Торговле» — история уже совершенных сделок с ним.

Чтобы приобрести актив, нужно нажать кнопку «Купить» и оформить заявку на сделку, указав сумму инвестирования и количество лотов.

Если отмечена опция «По рынку», покупка произойдет по последней рыночной цене продажи +2%.

Отключив эту опцию, можно указать свой вариант цены, по которой вы хотели бы приобрести акцию. На этом этапе обычно всплывает серьезный недостаток приложения Сбербанк Инвестор — отсутствие стакана рыночных ордеров. То есть вы видите только текущую цену, но не можете ознакомиться с раскладом сил покупателей и продавцов.

Если актив приобретается на средне-долгосрок, это в принципе не критично. Но краткосрочным спекулянтам без данного функционала торговать будет крайне неудобно.

После указания необходимых данных заявку нужно подтвердить с помощью кода из SMS и дождаться исполнения сделки. Ее детали можно просмотреть на вкладке «Торговля».

Когда сделка состоится, приобретенные активы появятся на вкладке «Мои счета». Дождавшись прироста их стоимости, можно переходить к фиксации прибыли. Делается это по шаблону, аналогичному тому, который изначально использовался для покупки — открыть страницу с деталями по активу, нажать кнопку «Продать», указать детали сделки и подтвердить ее проведение.

Размер полученной при этом прибыли будет зависеть от изначально вложенной суммы и процентного изменения стоимости актива от момента покупки до продажи.

Во вкладке «Заявки» можно увидеть список всех заявок на покупку/продажу активов, как активные, так и уже завершенные. Клик по одной из позиций откроет детальную информацию по сделкам.

Также историю проведенных через Сбербанк Инвестиции операций можно посмотреть на сайте в кабинете Сбербанк Онлайн, посетив раздел «Брокерское обслуживание». В последнем случае будет доступен не только просмотр, но и скачивание полного списка сделок в виде Excel-таблицы.

Видео ниже позволит вам еще лучше разобраться с функционалом мобильного приложения от Сбербанк Инвестиции:

Обзор Сбербанк Инвестиции

Тарифы Сбербанк Инвестиции

Стоимость и наполнение брокерского обслуживания в Сбербанк Инвестиции зависит от выбора клиентом одного из следующих тарифов:

- Инвестиционный — предполагает наличие рассылки с торговыми идеями от аналитиков сервиса и доступ к финансовым обзорам исследовательского подразделения Сбербанка. Комиссионные вычеты за сделки с активами фондового рынка Московской биржи при любых суммах составит 0,3%, на валютном — 0,2%, на внебиржевом (OTC) — 0,1% (за продажу) и 1,5% (за покупку);

- Самостоятельный — отсутствует какое-либо сопровождение клиента в плане предоставления аналитики, инвестиционных идей и доступа к финансовым обзорам. Комиссия на фондовом рынке будет изменяться от 0,018% до 0,06% в зависимости от объема торгов, на валютном — от 0,02% до 0,2%, на OTC — от 0,17% до 1,5%.

В случае подачи заявок не через приложение Сбербанк Инвестор, а по телефону, будет взиматься комиссия 150 рублей за каждое поручение (начиная с 21-го в течение месяца).

Более детально с нюансами тарифов Сбербанк Инвестиции можно ознакомиться в соответствующем разделе на сайте банка.

Пополнение и вывод средств со Сбербанк Инвестиции

Внесение средств на брокерский счет Сбербанк Инвестиции можно осуществить несколькими способами. Во-первых, через раздел «Брокерское обслуживание» в веб-версии Сбербанк Онлайн. При этом нужно выбрать валюту, рынок, указать получателя, счет списания средств и сумму пополнения. После оформления заявки на перевод ее нужно подтвердить с помощью кода из SMS,

Также перевести средства можно через мобильное приложение Сбербанк Онлайн. Для этого нужно выбрать инструмент «Платежи и переводы», перейти к поиску, ввести «брокер» и выбрать появившийся функционал «Пополнение брокерского счета». Далее нужно будет указать данные, аналогичные вышеописанным.

Вне зависимости от выбранного способа пополнения, после подтверждения операции деньги поступают на брокерский счет Сбербанк Инвестиции в течение нескольких минут.

А вот вывод средств осуществляется немного дольше — от нескольких часов до конца следующего рабочего дня. Производится эта операция с помощью мобильного приложения Сбербанк Инвестор.

Для этого нужно перейти на вкладку «Прочее», выбрать «Выводы» и просто указать сумму в одном из доступных вариантов валют.

Комиссия при этом не взимается.

Отзывы о Сбербанк Инвестиции

Поскольку Сбербанк Инвестиции является продуктом крупнейшего банка в РФ, отзывов о его работе в сети можно найти очень много.

Существенная их часть носит негативный характер. В основном люди жалуются на ограниченность функционала и нестабильную работу приложения Сбербанк Инвестор. Нередко в отзывах упоминается о не очень отзывчивой поддержке клиентов.

Также присутствует недовольство автоматическим вычетом налогов при выводе денег с брокерского счета, о чем клиент узнает только постфактум. Рекомендовать данный сервис такие пользователи могут только новичкам в инвестировании, причем чисто с ознакомительной целью.

Что касается перебоев в работе, причина видимо кроется не столько в приложении Сбербанк Инвестор, сколько в серверах самого брокерского сервиса, поскольку нередко встречаются отзывы об аналогичных проблемах и в веб-версии терминала Quik.

Еще можно встретить комментарии, в которых жалуются на длительный перевод денег с карты Сбербанка на брокерский счет, а также проблемах с отображением баланса после поступления средств. Также важным минусом многие считают отсутствие возможности покупать ценные бумаги иностранных компаний.

И все же довольные клиенты Сбербанк Инвестиции тоже встречаются. Чаще всего это среднесрочные инвесторы, которые не очень активно взаимодействуют с сервисом и таким образом редко сталкиваются с вышеупомянутыми проблемами.

Также в положительных отзывах упоминается о надежности брокера, возможности открыть ИИС и выгодно покупать валюту в Сбербанк Инвестор. В таких случаях указывается, что присутствующие преимущества вполне перекрывают такой недостаток сервиса, как не совсем доработанной приложение или невозможность купить через него иностранные акции.

Также смотрите видео отзыв о Сбербанк Инвестиции от реального инвестора:

Отзыв о Сбербанк Инвестиции

В целом же можно прийти к выводу, что Сбербанк Инвестиции вполне можно использовать для получения прибыли на торговле биржевыми активами.

Но по факту из-за своей функциональной ограниченности и нестабильной работы, этот сервис больше подходит новичкам и средне/долгосрочным инвесторам, чем профессиональным внутридневным трейдерам которым нужен широкий набор инструментов и безотказная работа торгового терминала.

Тинькофф Инвестиции: как заработать на брокере крупного банка РФ

Кто такой рантье и как им стать. Как правильно инвестировать

Что такое хедж фонд: понятие, виды, принцип работы

Подпишись на наш Telegram-канал и не пропускай важные новости из мира криптовалют и блокчейна*

*Ссылка открывается даже, если телеграм заблокирован в вашем регионе

http://xn--c1adjbac3auqe.xn--p1ai/%D0%BE%D0%B1%D0%B7%D0%BE%D1%80-%D0%B1%D1%80%D0%BE%D0%BA%D0%B5%D1%80%D0%B0-%D1%81%D0%B1%D0%B5%D1%80%D0%B1%D0%B0%D0%BD%D0%BA-%D1%82%D0%B0%D1%80%D0%B8%D1%84%D1%8B-%D1%83%D1%81%D0%BB%D0%BE

http://bankiros.ru/wiki/term/kak-otkryt-iis-v-sberbanke

http://cryptofans.ru/news/gosudarstvo_i_obshhestvo/sberbank_investicii_kak_zaregistrirovatsja_i_nachat_zarabativat.html