Куда выгодно вложить деньги в 2020-2021 году под высокий процент с гарантией и с ежемесячным доходом: обзор выгодных направлений + полезные советы и примеры

Уверены ли вы в том, что сможете работать до глубокой старости и получать стабильный доход? Если нет, освойте новое направление заработка – инвестирование. В этой статье вы узнаете, куда вложить деньги в 2021 году, чтобы не только сохранить, но и приумножить капитал. Вы познакомитесь как с низкорисковыми вариантами, доступными для новичков, так и сверхприбыльными направлениями. Поймёте, с чего начать инвестирование, как избежать ошибок. Итак, поехали!

Из этой статьи вы узнаете:

5 правил инвестирования, которые вам нужно знать, прежде чем вложить куда-то деньги

Если вы желаете, чтобы вложенные деньги приносили доход, то должны подготовиться. Посчитать собственные сбережения, составить инвестиционный план и изучить основные правила инвестирования.

Правило 1. Вложение собственных средств

Вкладывайте в финансовые инструменты только личные сбережения. Не надо брать деньги в долг у друзей, родственников, а тем более у банка под проценты. Никто не гарантирует на 100%, что вы получите доход от инвестирования. А деньги всё равно придётся отдавать.

Правило 2. Финансовая подушка безопасности

Перед тем как вложить деньги, чтобы заработать, посчитайте свои сбережения. У вас должна оставаться сумма, которой хватит на 6 месяцев нормального проживания. Допустим, ежемесячно вы тратите 30 тыс. руб. на продукты, оплату жилья, транспорта и связи. Значит, вы должны сформировать финансовую подушку безопасности в размере 180 тыс. руб. Оставшиеся деньги уже можно куда-нибудь вложить.

Правило 3. Распределение рисков

В статьях и книгах вы найдёте десятки советов о том, куда вложить деньги, чтобы они работали. Однако нельзя останавливаться только на одном варианте. Ведь если актив окажется убыточным, вы потратите все сбережения впустую.

Лучше вложить деньги в разные направления. Например, распределить капитал следующим образом:

- 50% вложить в консервативные направления, например, в банк, недвижимость, драгоценные металлы;

- 30% вложить в акции/облигации;

- 20% вложить в высокорисковые инструменты вроде ПАММ-счетов, криптовалют, стартапов.

Диверсификация рисков касается не только видов активов, но и отраслей экономики. Например, можно вложить деньги в IT-сектор, промышленность и сельское хозяйство, а не только в какую-то одну сферу.

ВАЖНО. Диверсификация рисков снизит риск потери денег. Прибыль с одних источников перекроет убытки по остальным, а в целом вы останетесь в плюсе.

Правило 4. Параллельная оценка доходности и риска

Куда выгодно вложить деньги физлицу без рисков? Как правило, сверхприбыльные направления сопряжены с высокой вероятностью потери средств. Поэтому при выборе инструмента нужно учитывать не только потенциальную доходность за год/месяц/неделю, но и факторы, от которых она зависит.

Например, долгое время сайт приносил владельцу 50 тыс. руб. в месяц. Вы думаете вложить деньги в покупку проекта и рассчитываете получать такую же сумму в дальнейшем. Однако доходность может резко упасть по следующим причинам:

- отсутствие грамотного SEO-продвижения со стороны нового владельца;

- рост конкуренции в нише;

- изменения в условиях партнёрских программ.

Эти риски обязательно нужно учитывать тем, кто собрался вложить деньги. Начинающим инвесторам лучше выбирать низкорисковые направления, чтобы получать гарантированную прибыль в месяц (пусть и маленькую).

Правило 5. Наличие плана

Перед тем как вложить деньги, составьте инвестиционный план. Он позволит вам действовать обдуманно и убережёт от импульсивных решений. В план должны входить следующие пункты:

- Цели и сроки

Например, скопить определённую сумму денег через 20 лет, чтобы не беспокоиться о пенсии. Или вложить средства для получения пассивного дохода, на который можно жить прямо сейчас. - Первоначальные инвестиции и реинвестиции

Определите для себя, сколько денег вы готовы вложить сразу, а какую долю прибыли будете реинвестировать. Например, сегодня вы покупаете акции за 1000$. А в следующем году собираетесь вложить 30% полученной прибыли в приобретение новых ценных бумаг. - Стратегии инвестирования

Решите, какие инвестиции будут для вас долгосрочными, а какие – краткосрочными. Например, купленные акции вы продержите в инвестиционном портфеле не менее 5 лет, а криптовалюту продадите при первом же скачке курса на 20%.

Куда инвестировать деньги в 2021 году, чтобы они работали – 11 прибыльных способов на сегодняшний день

Сегодня инвесторы имеют большой выбор того, куда вкладывать деньги. Каждый инструмент получения прибыли обладает своими преимуществами и недостатками, о которых вы узнаете ниже.

Способ 1. Вложить деньги под проценты в банк с ежемесячным доходом

Если ваша цель – защита сбережений от инфляции, попробуйте вложить деньги в банк. Это низкорисковое направление обладает следующими плюсами:

- Гарантия возврата средств

Согласно российскому законодательству, вклады граждан на сумму до 1,4 млн руб. застрахованы государством. То есть, если по какой-то причине банк обанкротится, вы получите деньги обратно. - Простота

В банк можно инвестировать деньги даже новичку. Никаких специальных знаний и навыков не требуется, риски минимальные. Достаточно выбрать из списка топовых учреждений те банки, которые предлагают самые высокие проценты и другие «фишки» вроде капитализации %. - Надёжность

Деятельность банков контролируется государством и подпадает под лицензирование. Поэтому вы точно знаете, куда вкладываете деньги, и какую прибыль получите.

Это интересно. На сайте banki.ru вы можете ознакомиться с рейтингом финансовых учреждений и выбрать лучший банк, чтобы вложить деньги. Список постоянно актуализируется. Методика расчёта рейтинга доступна в открытом доступе.

Минус у вкладов в банк только один – низкая годовая доходность. В 2021 году вы вряд ли найдёте предложения с процентной ставкой в рублях выше 8,5%. Если только у второсортных учреждений, находящихся в тяжёлом финансовом положении. «Вкусными» процентами они пытаются привлечь средства клиентов в оборот.

В какой банк вложить деньги под высокий процент с гарантией

Какому учреждению можно доверить свои средства сегодня? В таблице перечислены актуальные в 2020 и 2021 году предложения для вкладов в российских рублях.

Таблица 1 «Куда вложить деньги под высокий процент (если можно так сказать) с гарантией возврата средств»

| Банк, название предложения | Размер ставки | Период открытия | Другие условия |

| Абсолют банк, «Абсолютное решение» | 6,75-8,4% | 181-367 дней | Минимальная сумма – 30 тыс. руб. |

| Кредит ЕвропаБанк, «Оптимальный» | 6,90% | 368 дней | Минимальная сумма – 100 тыс. руб. Проценты выплачиваются ежемесячно. |

| Эс-Би-Ай Банк, «Максимальный доход (онлайн)» | 7,25-7,45% | От 367 дней | Минимальная сумма – 50 тыс. руб. Предусмотрена капитализация %. |

| Газпромбанк, «Ваш успех» | 6,60-6,70% | 367-1095 дней | Минимальная сумма – 50 тыс. руб. Предусмотрена капитализация %. |

| Металлинвестбанк, «Удачный» | 6,50% | 367 дней | Минимальная сумма – 300 тыс. руб. Предусмотрено досрочное расторжение договора на льготных условиях (то есть, без потери накопленного дохода) |

| Сбербанк, «Онлайн плюс» | 5,25-5,75% | От 6 месяцев | Минимальная сумма – 50 тыс. руб. |

Справка. Капитализация % — это начисление процентов на проценты. Бывает ежемесячной и по окончании срока.

Способ 2. Открыть собственный бизнес

Инвестиции в бизнес – одно из самых прибыльных направлений. Но он требует от инвестора наличия знаний в определённой нише, смелости, коммуникабельности, гибкости. Куда можно вложить деньги, чтобы они приносили доход? Рассмотрим идеи, которые будут актуальны в 2021 году.

1. Удалённое консультирование

Удалённые консультанты могут получать прибыль от 40 тыс. руб. в месяц. Чтобы заниматься таким бизнесом, желательно иметь высшее профильное образование и быть коммуникабельным. Деньги нужно будет вложить в оформление сайта-визитки и рекламу услуг. Для начала хватит 10 тыс. руб.

Давать консультации можно по Скайпу или посредством электронной переписки. Высоким спросом в Интернете пользуются услуги юристов, бухгалтеров, частных психологов, интернет-маркетологов и т. д. О других вариантах удалённой работы в Интернете читайте 👈здесь.

2. Продажа товаров для здоровья через сайт-одностраничник

Вложить деньги в Интернете можно в создание и раскрутку онлайн-магазина. Если правильно выбрать нишу, бизнес окупится в течение 1-2 месяцев. Сейчас растёт мода на ЗОЖ, не спадает интерес к снижению веса. В 2021 году будут востребованы следующие товары:

- БАДы, спортивное питание;

- массажёры, пластыри, одежда для похудения;

- фитнес-браслеты;

- натуральные травяные чаи и другие полезные напитки;

- суперфуды: мёд манука, семена чиа, ягоды годжи, урбечи и так далее.

Если вы готовы вложить в проект 50-60 тыс. руб., сразу закупайте партию товара у оптовых поставщиков (например, на китайских площадках AliExpress, Taobao). Создавайте сайт-одностраничник, настраивайте контекстную рекламу и ждите первых покупателей. Подробнее о заработке на Алиэкспресс 👈здесь.

ВАЖНО. Если стартовый капитал маленький, можно вложить деньги только в создание и раскрутку онлайн-магазина. А торговать вещами по схеме дропшиппинга, то есть организовывать доставку заказа покупателям только после 100% предоплаты.

3. Магазин прикольных товаров

На сегодняшний день выгодно вкладывать деньги в индустрию развлечений. Молодые люди охотно дарят друг другу прикольные вещицы:

- имитации банковских купюр и документов;

- смешные сувениры, кружки, фонарики;

- праздничные костюмы и маски.

Пример магазина в Инстаграме с молодёжными товарами

В Китае закупить такие товары можно за копейки и перепродать с накруткой 300-1000%. В открытие точки в ТЦ вам нужно будет вложить около 350-400 тыс. руб. Деньги уйдут на аренду помещения и закупку первой партии товара. Чистая прибыль в месяц составит 30-50 тыс. руб.

Это интересно. Если у вас в запасе есть только капитал прожиточного минимума, рассмотрите актуальные в 2020 году идеи бизнеса с минимальными вложениями. Так, деньги можно вложить в организацию экскурсий, доставку ланчей в офисы, производство детских бизибордов, создание онлайн-школы.

Способ 3. Приобрести недвижимость

Согласно результатам исследований авторитетных агентств World Wealth Report и Research of Knight Frank & FPB Private Banking, 20% богачей предпочитают вложить деньги в элитное жильё, а 10% – в коммерческие объекты. Это свидетельствует о том, что инвестиции в недвижимость всё ещё остаются востребованным направлением.

Как выгодно вложить деньги в 2021 году? Рассмотрим несколько прибыльных способов.

1. Вложить деньги в жильё до завершения стройки

Если вас интересует быстрый доход, покупайте квартиру на стадии котлована. Через 1-2 года, когда строительство будет завершено, её получится перепродать на 25-40% дороже.

ВАЖНО. Инвестиции такого рода считаются высокорисковыми. Будьте готовы к следующим потенциальным проблемам: нарушение сроков ввода жилья в эксплуатацию, «заморозка» строительства, мошенничество. До того как вложить деньги, обязательно проанализируйте финансовое положение застройщика, почитайте отзывы.

Полезный видеоанализ новостроек⏬:

2. Вложить деньги в коммерческие помещения

Куда вложить деньги, чтобы получать ежемесячный доход от арендаторов? Сейчас выгодно покупать небольшие помещения в популярных ТЦ и объекты street-retail. Такая недвижимость вряд ли будет простаивать. Потенциальная доходность от сдачи в аренду составит 8-15% годовых. Правда, чтобы вложить средства в коммерческие объекты, нужно обладать солидным капиталом – от 10 млн руб.

3. Вложить деньги в жильё за рубежом

Выгодно вложить деньги физлицу можно в зарубежную недвижимость. Во многих странах расценки за 1 кв. м. жилья ниже, чем в России. Эксперты советуют приобретать апартаменты в следующих курортных странах:

- Турции;

- Болгарии;

- Черногории;

- Греции;

- Кипре.

Такая недвижимость быстро окупается и приносит стабильный доход в валюте. Кроме того, инвесторы получают возможность переехать на ПМЖ в «солнечную» страну.

4. Приобрести имущество банкрота

На аукционах можно найти предложения о продаже коммерческой недвижимости экономически несостоятельных организаций. Для вас это шанс заплатить цену нижу среднерыночной, а потом выгодно перепродать объект.

5. Заключить договор субаренды

Это направление инвестиций потребует от вас активных действий. Суть в том, чтобы арендовать жилое помещение на длительный срок, а затем сдавать другим лицам посуточно. Потенциальная доходность – до 40% в год. Скорее всего, вам придётся дополнительно вложить деньги в рекламу, чтобы жильё не простаивало без жильцов.

Совет. Если вы хотите хорошо заработать на субарендаторах, снимите квартиру в туристическом центре или вблизи студенческого городка.

Способ 4. Вложить деньги в фондовый рынок

На фондовом рынке обращаются ценные бумаги: облигации, векселя, акции и другие. Сюда приходят в основном те, кто нацелен на долгосрочные стратегии заработка. Чтобы получить ощутимую прибыль в сотни %, придётся вложить деньги минимум на 3 года, а лучше – на 5-10 лет. Подробнее о формировании инвестиционного портфеля ценных бумаг читайте 👈здесь.

Зарабатывать на фондовом рынке можно двумя способами:

- Получать дивиденды

Некоторые компании перечисляют акционерам дивиденды по акциям. Как правило, один раз в квартал, полугодие или год. На размер дивидендов влияют финансовые показатели организации за отчётный период. - Ожидать роста курса

В долгосрочной перспективе ценные бумаги активно развивающихся компаний растут в стоимости на десятки и даже сотни %. Сегодня можно вложить в них деньги, а через какое-то время выгодно перепродать и получить прибыль. В качестве примера посмотрите, как вырос курс акций некоторых мировых и российских компаний за последние 3 года.

Таблица 2 «Изменение стоимости акций успешных компаний»

| Компания | Сфера | Цена акции на октябрь 2016 | Цена акции на октябрь 2019, (рост) |

| BeiGene, Ltd | Биотехнологии и фармацевтика | 32$ | 140$ (+437%) |

| NVIDIA Corporation | IT | 70$ | 203$ (+290%) |

| Weight Watchers International | Онлайн-сервисы здорового питания и снижения веса | 10,5$ | 35,75$ (+340%) |

| Enphase Energy, Inc | Энергетические технологии | 1,17$ | 19,35$ (+1654%) |

| Газпром | Нефть и газ | 136 руб. | 261 руб. (+192%) |

| Яндекс | Платёжные системы, Интернет | 1275 руб. | 2123 руб. (+167%) |

Как правильно вложить деньги в акции и другие ценные бумаги? Для начала полезно будет изучить хотя бы основы фондового рынка.

Советуем вам прочесть следующие книги:

- Б. Грэхэм, Д. Додд «Анализ ценных бумаг» – авторы рассказывают, как оценивать прибыльность компаний на основе финансовых отчётов и диверсифицировать риски;

- Ивасенко А.Г., Павленко В.А., Никонова Я.И. «Рынок ценных бумаг: инструменты и механизмы функционирования» – доступное пособие с большим количеством примеров как в зарубежном сегменте, так и в России;

- Т. Теплова, И. Клюшнев, Д. Панченко «Фондовый рынок США для начинающих инвесторов» – в издании приводятся ценные советы для тех, кто решил вложить деньги в американские акции.

А также не забывайте интересоваться финансовыми новостями и следить за тем, какие отрасли в мире стремительно развиваются.

ВАЖНО. Куда лучше инвестировать деньги в 2021 году? Эксперты называют следующие ниши: биотехнологии, IT, онлайн-сервисы, индустрия развлечений, альтернативные источники энергии, связь.

Согласно российским законам, физлицу нельзя самостоятельно приобретать ценные бумаги на бирже. Но вложить деньги можно через посредника – банк или брокерскую компанию. Последний вариант более выгодный по причине низких комиссий. Подробнее в публикации о заработке на бирже.

Сегодня самыми надёжными на фондовом рынке считаются следующие брокерские компании:

- Открытие брокер;

- БКС брокер;

- Финам;

- Церих.

Они зарегистрированы в России, работают более 20 лет и имеют лицензию Центробанка. Чтобы вложить средства в ценные бумаги, нужно зарегистрироваться на сайте брокера, подтвердить паспортные данные, открыть счёт и дать распоряжение на покупку. Комиссия за операции, как правило, составляет менее 1%.

ВАЖНО. Сейчас некоторые сайты предлагают приумножить капитал на торговле бинарными опционами. Последние представляют собой финансовые инструменты, доходность/убыточность которых зависит от наступления заранее оговорённого в контракте условия. Однако в РФ отсутствуют легальные брокеры бинарных опционов. Сайты, предлагающие вложить средства, не предоставляют реального доступа к биржевой торговле. По сути, это интернет-казино, где деньги организаторы получают за счёт проигрышей игроков.

Способ 5. Стать трейдером на рынке Форекс

Форекс – это рынок, на котором продают и покупают любую валюту. Спекулянты получают прибыль за счёт изменения курсов. На Форексе можно встретить как участников с ежемесячным доходом 7-10% от суммы вложений, так и тех, кто постоянно сливает депозит.

Торговля на валютном рынке по-другому называется трейдингом. Это очень сложное направление заработка, которое требует глубоких знаний в области технического анализа. Точки входа и выхода рассчитываются математическим путём с учётом разных индикаторов.

ВАЖНО. Перед тем как вложить деньги для дальнейшего заработка на Форекс, нужно пройти обучение. Желательно платное у опытного трейдера. Затем какое-то время попрактиковаться на демосчёте. Учтите, что 80% новичков на валютном рынке теряют вложения в первый месяц торговли и не только. Читайте по ссылке выше мою историю заработка и потери более 20 тыс. $ на Форексе.

Для торговли на валютном рынке важно выбрать надёжного брокера. Сегодня большинство трейдеров доверяют следующим компаниям:

- Alpari

Крупнейший в России брокер Форекс по количеству торговых операций и числу клиентов. Работает на валютном рынке с 1998 года. У компании есть офисы в Беларуси, Украине, Казахстане, Молдове, Азербайджане, Узбекистане, Грузии. На Alpari в торговлю достаточно вложить 100$. - HYCM

Один из мировых лидеров на финансовых рынках (валютных, фондовых). Компания была основана ещё в 1977 году. Минимальный депозит для торговли составляет 100$. Комиссия за проведение операций отсутствует. - FX Club

Компания начала работу в 1997 году. Занимает лидирующие позиции по количеству успешных трейдеров. Имеет собственную разработку – платформу Libertex, которая была признана лучшим торговым приложением ЕАЭС в 2016 году. Минимальный депозит и комиссия на площадке отсутствуют.

ВАЖНО. Хотя формально начинать торговать на Форексе можно с малой суммы, лучше всё-таки вложить в это дело от 1000$. Иначе при больших затратах времени доход будет минимальным.

Способ 6. Вложить средства в ПАММ-счета

Если вы хотите вложить деньги в валютный рынок, но не уверены в своих торговых навыках, попробуйте ПАММ-инвестирование. Это вариант, при котором происходит передача денежных средств инвесторов в доверительное управление опытному трейдеру. Последний заинтересован в успешной торговле, потому что на ПАММ-счёте находятся и его собственные деньги.

За услуги управления трейдер получает вознаграждение – обычно в размере 20-40% от суммы дохода. Полученную прибыль он распределяет между инвесторами в соответствии с внесёнными долями. Если ПАММ-счёт оказывается убыточным, платить деньги управляющему не нужно.

ПАММ-инвестирование обладает следующими преимуществами:

- простота управления инвестициями для новичка, особенно если сравнивать направление с трейдингом и операциями на фондовом рынке;

- потенциальная годовая доходность 30-100% в зависимости от выбранных стратегий (консервативная, умеренная, агрессивная);

- на большинстве сайтов достаточно вложить в ПАММ-счёт небольшую сумму – от 50$;

- вывод денежных средств в любой момент.

На первый взгляд кажется, что вложить деньги в ПАММ-счета под силу даже школьнику. Однако такой вид инвестирования тоже требует грамотного подхода. Первое правило – диверсификация рисков. То есть, нельзя вкладывать средства только в один ПАММ-счёт, какой бы прибыльный он ни был. Высокие показатели за последний год не гарантируют, что вы получите доход в будущем.

Вкладывайте деньги как минимум в 5-7 разных управляющих. При выборе ПАММ-счетов обращайте внимание на следующие моменты:

- Статистические показатели торговой истории

Смотрите не только на месячную и годовую доходность, но и максимальную просадку. Последняя показывает, какой убыток уже имел место в истории. Старайтесь выбирать ПАММ-счета с максимальной просадкой не более 35% по итогам года. - Возраст счёта

Правильный подход – вложить средства в ПАММ-счета, возраст которых превышает 6-12 месяцев. Доля остальных активов в инвестиционном портфеле не должна превышать 30%. - Наличие стоп-лоссов

Если вы хотите приумножить деньги, а не слить весь депозит, обязательно проверьте наличие стоп-лоссов. Иногда управляющий указывает это условие в декларации. Стоп-лоссы показывают, при каких убытках трейдер остановит торговлю, чтобы сохранить хотя бы часть вложенной суммы.

Совет. Старайтесь не вкладывать средства в управляющих, которые применяют стратегию мартингейла. Последняя предполагает наращивание объёма вложений при получении убытка в целях «отыграться». При отсутствии стоп-лоссов мартингейл почти в 100% случаев приводит к сливу.

Способ 7. Инвестировать деньги в криптовалюты

Куда вложить деньги, чтобы быстро получить прибыль? Люди, привыкшие рисковать, занимаются инвестированием на криптовалютном рынке. Колебания курсов цифровых монет достигают десятков % за месяц, неделю и даже один день, что позволяет трейдерам зарабатывать приличную сумму за короткий срок.

Пример. 26 октября 2019 года Биткоин всего за сутки поднялся в цене на 42%. Поводом послужило заявление председателя КНР Си Цзиньпина о намерении поддержать технологию блокчейн. О заработке биткоинов больше информации здесь.

Интересная история, как за пиццу расплатились биткоинами, описана в нашем Инстаграме. Кликайте по картинке, чтобы прочитать пост⏬.

Некоторые инвесторы скептически относятся к криптовалютам, считая их очередным «мыльным пузырём». Другие торопятся вложить деньги в токены и приводят следующие аргументы:

- уже сегодня криптовалюты BTC и ETC используются как реальное платёжное средство в некоторых интернет-магазинах;

- анализ котировок за прошлые годы показывает, что топовые монеты (BTC, ETC, XRP, ADA, EOS и другие) растут в долгосрочной перспективе, несмотря на временные спады;

- отсутствие обеспеченности цифровых активов не мешает торговать ими с целью получения спекулятивного заработка.

Как вложить деньги в криптовалютный рынок, чтобы они приносили прибыль? Предлагаем вам выбрать одну из двух стратегий.

1. «Купи и держи»

Новичку лучше выбрать простые способы вложения денег, в частности, долгосрочное/среднесрочное инвестирование. Стратегия заключается в следующем: вы покупаете нужную криптовалюту на бирже на спаде цены, затем переводите на электронный кошелёк. Каждый день следите за новостями криптовалютного рынка и курсом. При резком скачке (например, на 25-30%) – продаёте монету и фиксируете прибыль.

Совет. Покупайте криптовалюту на биржах, работающих с фиатными деньгами (например, Exmo, Yobit, Livecoin) или в электронных обменниках. В первом случае учитывайте комиссию за ввод/вывод средств, во втором – комиссию за обмен и курс. Подобрать самый выгодный обменный пункт вам поможет мониторинг bestchange.ru.

2. Покупка новых токенов

А это уже рискованный способ инвестирования в криптовалюты. Он заключается в поиске новых, дешёвых и перспективных коинов. Для успешного инвестирования нужно хорошо разбираться в нише. Если правильно выбирать активы, можно за короткий срок заработать тысячи % прибыли.

Вот примеры «выстреливших» в истории криптовалют:

- NEO – с 0,032$ в 2015 году до 196,85$ в январе 2018 года (+615156%);

- Lisk – с 0,067$ в начале 2016 года до 34,92$ в январе 2018 года (+52119%);

- Golem – с 0,01$ в ноябре 2016 года до 1,32$ в апреле 2018 года (+13200%).

Иногда новые монеты можно получить в качестве вознаграждения в рамках ICO проекта за выполнение простых действий: активность в социальных сетях, написание и переводы статей. Список действующих баунти-кампаний вы найдёте на сайтах neironix.io, happycoin.club.

Способ 8. Купить или создать интернет-проект

Инвестиции в интернет-проекты постепенно набирают популярность и будут актуальны в 2021 году.

Вложить средства можно в создание и раскрутку информационного/новостного портала, блога, группы в социальной сети. Деньги вам понадобятся на следующие цели:

- покупка доменного имени и хостинга;

- разработка веб-ресурса с нуля (от 50$, если на CMS WordPress) или оплата платного тарифа конструктора сайтов (от 4-5$);

- наполнение площадки контентом – от 30 руб. за 1000 знаков без пробелов, если заказывать тексты на биржах копирайтинга вроде Etxt, Advego;

- покупка внешних ссылок – от 1500 руб. в месяц;

- внутренняя SEO-оптимизация – от 7000 руб. в месяц.

Вы можете самостоятельно писать статьи, заниматься SEO-продвижением, изучать технические аспекты сайтостроения. Это не только позволит вам сэкономить деньги, но и даст бесценный опыт.

Готовые сайты лучше покупать на следующих биржах:

- telderi.ru;

- pr-cy.ru;

- allsites.biz.

Какую сумму придётся вложить? Справедливой считается цена, которая не превышает пассивный заработок веб-ресурса за 24 месяца. Например, сейчас на Telderi выставлен сайт о дизайне интерьеров с ежемесячным доходом 69 045 руб. от контекстной рекламы. То есть, за 2 года площадка потенциально зарабатывает 1 657 080 руб. Текущая цена находится на отметке 700 000 руб., то есть занижена в 2 раза. Правда, в ходе аукциона она может вырасти.

ВАЖНО. Если вы захотите вложить деньги в покупку сайта, учтите, что пассивный доход может упасть со временем. Особенно в том случае, если вы не будете заниматься проектом: продвигать в поисковиках, наполнять свежим контентом, актуализировать партнёрские программы, наращивать ссылочную массу.

Почему в интернет-проекты выгодно вкладывать деньги? Заниматься развитием сайтов интересно. Они не только приносят пассивный или полупассивный доход от разных источников, но и позволяют бесплатно рекламировать свои услуги, привлекать клиентов. Вы можете работать из любой точки мира в удобное для себя время. Читайте здесь сколько можно заработать на сайте.

Таблица 3 «Обзор самых прибыльных способов монетизации интернет-проектов»

| Куда вложить деньги | Основные способы заработка | Актуальные тематики/ниши/сферы |

| Информационный сайт, блог | Контекстная реклама Google и Яндекса (оплата за клики), тизерная и баннерная реклама (оплата за клики, показы, время размещения), участие в партнёрских программах (прибыль в виде % от продаж, фиксированное вознаграждение), продажа ссылок, платное размещение рекламных статей, разделы с платным контентом, реализация собственных инфопродуктов | Бизнес и финансы, банки и кредитование, путешествия, здоровое питание и похудение, работа и образование, саморазвитие, психология отношений, автомобили, IT-технологии, интернет-маркетинг, юриспруденция |

| Онлайн-сервис | Платные услуги, лидогенерация (передача за деньги контактов потенциальных клиентов), комиссия за платежи внутри системы | Медицинские консультации, автосервисы, доставка товаров |

| Биржа фриланса * | Комиссия за платежи внутри системы, ввод и вывод средств, платные услуги (например, подключение PRO-аккаунта) | Копирайтинг, помощь школьнику и студенту, IT, веб-дизайн, переводы текстов, консалтинг |

| Сайт знакомств | Платный доступ к анкетам/фото участников, участие в партнёрских программах | Психологическая совместимость партнёров, знакомства с иностранцами |

* В 2021 году будет выгоднее вложить деньги в узкоспециализированные биржи фриланса (например, для юристов, бухгалтеров, репетиторов), чем общие, из-за низкого уровня конкуренции

Способ 9. Вложить деньги в ПИФЫ

Не хотите разбираться в тонкостях инвестирования? Тогда вам лучше вложить деньги под проценты в паевые инвестиционные фонды (ПИФы). Это организации, которые занимаются доверительным управлением имуществом за вознаграждение.

Деятельность ПИФов строго регулируется государством. Поэтому они, как правило, стараются вложить деньги в низкорисковые инструменты:

- надёжные ценные бумаги – акции и облигации топовых компаний из развитых отраслей;

- драгоценные металлы;

- недвижимость.

С точки зрения доходности ПИФы занимают промежуточное положение между банковскими вкладами и самостоятельным инвестированием в фондовый рынок. В периоды отсутствия экономического кризиса годовая прибыль достигает 15-25%. Порог входа в ПИФы низкий. Иногда достаточно 1000 руб. инвестированных средств.

Куда инвестировать деньги? Самыми прибыльными за последний год оказались следующие ПИФЫ в России:

- УРАЛСИБ Драгоценные металлы

+37,46% годовых. ПИФ вкладывает деньги в акции российских и зарубежных компаний, которые занимаются добычей драгоценных металлов. Минимальная сумма инвестиций – 1000 руб., вознаграждение управляющего – 2,5%. - Ингосстрах пенсионный

+28,24% годовых. Компания занимается инвестированием в консервативные инструменты: акции и облигации крупнейших российских компаний, государственные и муниципальные ценные бумаги. Минимальный взнос – 5000 руб., комиссия управляющего – 1,2%. - БПСБ – сбалансированный

+28,15% годовых. Инвестирует в фондовый рынок, используя долгосрочные и среднесрочные стратегии. Вложить в ПИФ можно сумму от 10 тыс. руб. Вознаграждение управляющего составляет 6,45%. - БКС драгоценные металлы

+25,34% годовых. ПИФ вкладывает средства инвесторов в биржевые фонды (ETF) на основе драгоценных металлов. Минимальный взнос – 50 тыс. руб., комиссия управляющего – 3,5%. - САН – смешанные инвестиции

+22,92% годовых. Ещё один ПИФ, который получает доход на фондовом рынке. Правда, вложить сюда можно только солидную сумму – от 5 млн. руб. Вознаграждение управляющего не превышает 1%.

ВАЖНО. Прибыльность ПИФов за последний год не гарантирует, что такая же динамика сохранится в следующем отчётном периоде.

Как вложить деньги в ПИФ, чтобы получить прибыль? Купить пай можно у самой управляющей компании или у посредника: банка, другой финансовой организации. Лучше выбирать первый вариант, чтобы не переплачивать за комиссию. Вам нужно будет подъехать в офис организации, заключить договор и внести деньги на счёт.

Некоторые ПИФЫ (в частности, УРАЛСИБ) позволяют инвесторам приобрести пай онлайн при небольшой сумме вложений. Вам только нужно зайти на сайт, ввести паспортные данные, СНИСЛ, ИНН и перечислить деньги удобным способом.

Способ 10. Вложить сбережения в драгоценные металлы

На длительный срок и без рисков куда выгодно вложить деньги? Одним из самых надёжных инструментов считаются драгоценные металлы. Обычно туда перетекают деньги инвесторов в период экономического кризиса, когда происходят просадки на фондовом рынке.

ВАЖНО. С октября 2019 года в России отменён НДС в размере 20% на сделки с золотом и другими драгоценными металлами.

Перед тем как вложить в России свои сбережения в драгоценные металлы, учтите следующие моменты:

- Инвестиция, скорее всего, принесёт вам ощутимый доход только в долгосрочной перспективе – через 10-15 лет. Если вы решите вложить деньги только на 1-3 года, можете столкнуться с убытками. Например, в период с января 2012 года по декабрь 2013 года цена серебра упала с 900 руб. до 640 руб. за унцию.

- На изменение стоимости палладия и платины сильно влияют производственные факторы, в частности, промышленное потребление, спрос на автомобили. Такие моменты трудно прогнозировать. В 2019 году 80% палладия используется в катализаторах, поскольку он отлично нейтрализует N₂O. В связи с ужесточением норм выбросов цены на металл выросли. Однако риски долгосрочных инвестиций в палладий связаны с тем, что в мире постепенно переходят на электрические и гибридные типы двигателей.

- Самые ликвидные типы драгоценных металлов – золото и серебро.

- Нет смысла вкладывать деньги в ювелирные изделия, чтобы заработать. 1/3-2/3 их стоимости занимает работа мастера. А реализуются украшения по цене лома.

Интересный факт. Всё золото, добытое людьми за всю историю человечества, можно уместить в кубе размером 20*20*20 метров.

Как правильно вложить деньги в драгоценные металлы? Самый очевидный вариант – покупка золотых слитков весом от 1 гр. Для этого нужно обратиться в банк, внести средства и получить сертификат.

Ещё можно вложить средства и получить прибыль следующими способами:

- купить в банке золотые/серебряные монеты – их стоимость стартует с 1000 руб. за штуку;

- приобрести старинные монеты с целью выгодно перепродать коллекционерам в будущем;

- вложить деньги в ПИФЫ, которые занимаются инвестициями в драгоценные металлы и акции золотодобывающих компаний;

- открыть обезличенный металлический счёт (ОМС) – аналог обычного банковского вклада, где сумма денег привязана к драгоценному металлу.

Учтите, что ОМС не подпадает под правило о страховании вкладов физических лиц. Кроме того, если вы захотите досрочно продать металл и закрыть счёт, начисленные проценты «сгорят».

В общем, нюансов много разных, но в целом это один из самых надёжных источников. Если думаете, куда вложить миллион рублей, то сюда можно.

Способ 11. Инвестировать в собственное образование

Пожалуй, собственное образование – это лучший вариант того, во что можно вложить сбережения. Риски минимальны. Полученные знания и навыки у вас никто не отберёт. Они позволят вам в будущем научиться грамотно распоряжаться финансами, получить высокооплачиваемую работу или «денежных» клиентов. Рассмотрим несколько прибыльных способов вложить деньги в образование.

1. Обучение в престижном ВУЗе

Если вы точно знаете, чем хотите заниматься, поступайте в хороший университет. Работодатели обязательно оценят дипломы следующих учебных заведений:

- МГУ им. М.В. Ломоносова в Москве;

- Санкт-Петербургский государственный университет;

- Московский физико-технический институт;

- НИУ ВШЭ (Высшая школа экономики);

- МГТУ им. Н.Э. Баумана;

- Национальный исследовательский Томский политехнический университет;

- НГУ в Новосибирске.

Какие профессии будут востребованы в 2021 году и в ближайшие 5-10 лет? Эксперты рынка труда рекомендуют абитуриентам ориентироваться на IT-сектор, маркетинг и бизнес-аналитику, медицину и биотехнологии, робототехнику, сетевые коммуникации.

2. Получение удалённой профессии

Некоторые фриланс-профессии способны приносить в месяц 30-40 тыс. руб. и более высокий доход. А обучиться им можно на 3-4 месячных курсах стоимостью от 100$. В 2021 году будут востребованы такие профессии:

- копирайтер, который специализируется на создании продающих текстов;

- SEO-специалист/SEO-аналитик;

- SMM-менеджер;

- интернет-маркетолог;

- переводчик.

Главное – найти хорошего учителя с реальным опытом, а не вложить деньги в очередную «пустышку» инфоцыган. Не верьте тем, кто обещает научить вас зарабатывать 100 тыс. руб. в месяц с помощью простых и автоматических схем. Халявы в Интернете нет, как и в обычной жизни.

3. Повышение уровня финансовой грамотности

Изучайте инвестиционные стратегии с помощью книг, онлайн-курсов, тренингов и старайтесь применять полученные знания на практике. Но не распыляйтесь на все направления сразу.

4. Изучение иностранных языков

Если вы решите вложить деньги в изучение иностранного языка, то получите гарантированный денежный результат. Так, многие крупные работодатели отдают предпочтение соискателям со знанием English. А удалённым работникам иностранный язык позволяет искать заказы на зарубежных биржах фриланса, где расценки гораздо выше.

Куда лучше вложить деньги физлицу без рисков с гарантированной прибылью в месяц

Если вы никогда раньше не занимались инвестированием, начните знакомство с самыми низкорисковыми финансовыми инструментами. Конечно, они не сделают из вас богача, но зато уберегут от убытков. Ниже рассмотрим варианты того, куда можно вложить деньги на месяц с гарантированной прибылью.

Вариант 1. Тинькофф Банк «СмартВклад (с повышенной ставкой)»

Это одна из идей того, куда инвестировать небольшие деньги под высокий процент с гарантией получения прибыли. Тинькофф банк предлагает инвесторам следующие условия:

- ставка в размере 5,50-6,50%;

- срок – от 3 месяцев;

- минимальная сумма, которую нужно вложить – 50 тыс. руб.;

- ежемесячные выплаты процентов;

- капитализация %;

- возможность частичного снятия и пополнения вклада.

«СмартВклад» можно открыть дистанционно (бесплатно). А при визите в офис придётся заплатить 1000 руб.

Вариант 2. «Голубые фишки» российских компаний

Думаете, куда вложить 100000 рублей? Вот вам подходящий вариант⏩. На фондовом рынке одной из низкорисковых, но прибыльных стратегий инвестирования считается покупка акций крупнейших российских компаний, которые на протяжении долгих лет показывают устойчивый финансовый рост. Такие ценные бумаги называют «голубыми фишками». Их доходность в среднем составляет 15-20% годовых.

Вложить средства можно в акции следующих компаний:

- Газпром;

- Лукойл;

- Сбербанк;

- X5 Retail Group;

- Магнит;

- Норникель;

- Севесталь;

- Яндекс.

Иногда крупные организации дополнительно выплачивают дивиденды. Например, Газпром по итогам 2018 года перечислил акционерам часть прибыли в размере 16,61 руб. за акцию.

Вариант 3. Облигации федерального займа

По уровню надёжности облигации федерального займа приближаются к банковскому вкладу. Эмитентом выступает Минфин РФ. Вложить средства в такие ценные бумаги – значит дать деньги в долг государству. Оно же выступает гарантом возврата.

Купонный доход выплачивается раз в полугодие и составляет 4,68-7,35% годовых в зависимости от срока владения облигациями. Плюс инвесторы получают возможность заработать на разнице между ценой покупки и номинальной стоимостью. Вложить деньги в облигации федерального займа вы можете, обратившись в Сбербанк (в том числе онлайн через мобильное приложение).

Как правильно вложить деньги в 2021 году, чтобы они приносили доход – 5 советов от экспертов

Нельзя просто так вложить деньги в какое-либо направление и забыть. Вам придётся постоянно следить за ситуацией на рынке, анализировать финансовые показатели компаний, корректировать инвестиционные стратегии. Как вложить деньги, чтобы они приносили доход, а не убыток?

Совет 1. Проверяйте правдивость информации

Не нужно слепо верить приведённым в отчётах цифрам и громким заявлениям. Читайте отзывы, перепроверяйте сведения в других источниках. Особенно в том случае, если решите вложить деньги в Интернете. Сегодня он переполнен предложениями откровенных мошенников и хитрыми уловками.

Пример. Сейчас довольно популярны экономические игры. Вам предлагают вложить небольшую сумму (от 500-1000 руб.) в игрового персонажа, а потом каждый месяц получать прибыль в размере 10-30%. На деле вывод средств из игры оказывается затруднительным или невозможным. Вас то просят привлечь очередных участников, то пополнить депозит. В итоге деньги остаются у организаторов.

Совет 2. Не поддавайтесь эмоциям

Инвестирование имеет мало общего с азартной деятельностью. Здесь вы полагаетесь не на удачу, а на выбранную стратегию.

Допустим, вы решили вложить деньги в акции из категории «голубые фишки» на 5 лет. Но по итогам года видите, что некоторые из них оказались убыточными. В порыве эмоций хотите продать активы. Однако импульсивное поведение приведёт к потере потенциальной прибыли. Через 5 лет вы бы получили свой процент, потому что «голубые фишки» растут в цене в долгосрочной перспективе.

Совет 3. Основной упор делайте на низкорисковые инструменты

Не стоит вкладывать более 30% сбережений в агрессивные инструменты вроде криптовалют, стартапов, Форекса в надежде быстро разбогатеть. Жадность приводит к потере денег. Опыт богатейших людей мира подтверждает старую народную мудрость:

Совет 4. Занимайтесь коллективным инвестированием

Чтобы увеличить получаемый от вложений доход, привлекайте соинвесторов. Иногда участие в выгодном инвестиционном проекте доступно только лицам, располагающим крупной суммой – от 500 тыс. руб. Если вы объединитесь с другими людьми, то сможете вложить средства в бизнес или недвижимость.

Совет 5. Вкладывайте деньги в сферы, в которых хорошо разбираетесь

А это одно из «золотых» правил инвестирования Уоррена Баффета. По состоянию на февраль 2019 года его состояние оценивается в 84,9 млрд долларов. Баффет входит в тройку самых богатых людей мира.

Если вы 5-10 лет проработали в IT (или любой другой сфере), то наверняка знаете, у каких компаний есть перспективы роста. Бывалые копирайтеры и сеошники могут успешно вложить деньги в интернет-проекты, а специалисты с высшим экономическим образованием – заняться трейдингом на Форексе. Перед тем, как покупать недвижимость за границей с целью заработка на аренде, полезно несколько раз самому посетить выбранную страну.

Главные ошибки инвестирования, которые совершают новички

У многих начинающих инвесторов после прочтения успешных кейсов и обещания прибыли «загораются» глаза. В итоге они совершают ошибки, которые увеличивают риск получить убытки с вложенной суммы.

В этом разделе рассмотрим, что нельзя делать. А то возникнет ситуация, как в телефонном приколе: «Где деньги, которые я вложил в капитал прожиточного минимума?».

Итак, типичные ошибки новичков выглядят так:

- Вкладывают деньги в один финансовый инструмент. Если тот оказывается убыточным, инвесторы теряют всю сумму.

- Не занимаются самообразованием. Без знаний в области выбранного финансового рынка инвестирование ничем не отличается от игры в казино и лотерею.

- Действуют импульсивно и в спешке. Например, продают ценные бумаги/драгоценные металлы/криптовалюты на спаде, не уделяют время юридической оценке недвижимости (не проверяют, находится ли имущество на обременении).

- Доверяют советам знакомых, даже не проанализировав ситуацию на рынке.

- Впутываются в сомнительные схемы автоматического заработка, бинарные опционы, инвестиционные игры, хайпы.

По сути большинство неверных шагов инвесторов связаны с нежеланием контролировать эмоции. Напротив, в инвестировании хорошо зарабатывают спокойные, расчётливые и внимательные люди.

Заключение

Таким образом, 2021 год открывает много интересных направлений, куда можно выгодно вложить деньги. Есть варианты как для инвесторов с 1000 руб. в кармане, так и тех, кто располагает суммой в 0,5-1 млн руб. Инвестирование помогает человеку обрести чувство финансовой независимости, скопить деньги на старость, не полагаясь на государство. Высокорисковые стратегии позволяют сколотить солидный капитал в течение 6-12 месяцев. Учитесь, вкладывайте деньги и становитесь богаче с каждым днём!

- Куда вложить 1000000(миллион) рублей, чтобы заставить деньги работать на себя: идеи, принципы и полезные советы для инвесторов

- Инвестиции в бизнес проекты — 5 вариантов, куда можно вложить деньги + советы от инвесторов, на каких стадиях это лучше делать

- 10 вариантов, куда выгодно вложить 100000 рублей, чтобы заработать ещё больше

- Какую криптовалюту выгодно майнить сейчас, в 2020 году – обзор актуальных вариантов + список лучших сайтов для работы

Андрей Чикор — руководитель и главный редактор проекта! Контакты:

- Занимаюсь сайтами и заработком в интернете с 2009-го года;

- В пике управлял 10 сайтами;

- Максимальный результат на личном сайте: 10 000 чел. в сутки;

- Максимальный доход на личном сайте: 1300$ в месяц;

- С июня 2020 года руковожу отделом маркетинга в нишевом интернет-магазине с трафиком до 2 000 чел. в сутки.

Больше информации обо мне можно узнать на странице: О проекте.

Инвестировать деньги в банк

Куда вложить деньги во время кризиса 2020 — ТОП вечных активов

Кризисы — это нормально. Время от времени они случаются в любой экономике, где есть кредиты, и длятся от полугода до нескольких лет. В этот период простым людям важно не столько преумножить, сколько сберечь накопления, вложив в их надежные активы. Bankiros.ru разбирается, как это сделать с минимальными рисками.

Что делать с деньгами во время кризиса?

В последние годы о приближении кризиса много говорилось в среде финансистов. Но всерьез опасения подогрели события 2020 года — закрытие границ из-за коронавируса, карантин в ведущих экономиках мира, сорванная сделка ОПЕК+. В итоге обрушились сырьевые и фондовые рынки, подешевели валюты. Россияне массово опасаются безработицы и безденежья.

Эксперты советуют не впадать в панику. Есть пять простых советов, которые не дадут лишиться сбережений в случае финансового краха:

- Будьте при деньгах. Если не делали этого раньше, срочно начинайте копить — в вашем распоряжении должна быть заначка хотя бы уровня шести месячных зарплат. В случае безработицы из личного «стабфонда» оплачивается необходимое — еда, коммуналка, связь. Это дает пережить трудные времена без лишней нервотрепки и долгов.

- Пополняйте резерв. Заначку нужно регулярно пополнять. Если уже сформировали минимум, в плюс к нему откладывайте 10-15% с каждой зарплаты — этих денег должно хватить, чтобы остаться на плаву. А если кризис не случится, сбережения можно выгодно инвестировать (например, в более рискованные и доходные инструменты).

- Сократите траты. Современное общество неспроста называют обществом потребления. Мы действительно много нужного и ненужного покупаем под влиянием рекламы. Простые меры — учет расходов, ведение бюджета, составление вишлистов — помогут сэкономить до трети месячного дохода.

- Не берите кредиты. Занимать деньги в кризис — крайне нежелательно. Особенно это касается валютных кредитов: если у вас рублевый доход, из-за колебания курсов вы рискуете потерять в разы больше, чем планировали момент заключения договора.

- Рефинансируйте кредиты. Переоформите кредит под более низкие ставки.

- Инвестируйте с умом. Деньги нельзя просто хранить под подушкой или на карточке, их нужно вкладывать. При этом не поддавайтесь импульсам — формируйте стратегию с учетом ваших доходов и с оглядкой на опыт других инвесторов.

В целом, во время кризиса сберечь важнее, чем приумножить. Потому ориентироваться нужно на надежность — выбирать такие инвестиции, которые гарантированно принесут доход. Но есть зависимость: чем безопаснее вложение, тем меньший доход вы с него получите. Учитывайте это, выбирая между высоко- и низкорисковыми инструментами.

Куда не стоит вкладывать?

Нет однозначного мнения о том, какие инвестиции нужно избегать в кризис: многое зависит от вашей стратегии, уровня доходов, тяжести экономической ситуации. Но у активов ниже есть значимые недостатки:

Вклады

Проблема вкладов состоит в очень низкой доходности. Если разразится кризис, процентная ставка может не покрыть темпы инфляции. В итоге вы не только не заработаете, но и потеряете деньги.

- Вторая проблема — в кризис сложно выбрать надежный банк. Если банк разорится, деньги с вклада не получится вернуть быстро.

- Третья — придется заплатить налог на доход от вклада от 1 млн рублей.

- Четвертая — банки в последнее время закрывают валютные вклады.

Но есть и плюсы. Вкладами легко управлять: достаточно открыть счет, чтобы потом просто получать деньги. Другое преимущество — вклады на сумму до 1,4 млн. рублей застрахованы государством, а это значит, что в случае дефолта потери вкладчику возместят.

Акции

Да, на акциях зарабатывают. Можно купить ценную бумагу в момент, когда котировки упали, затем дождаться ее подорожания. Кроме купли-продажи, с акций получают дивидендный доход. В некоторых компаниях он значительно (например, в нефтегазовом секторе).

Минус акций — в высоких рисках, неоправданных в ситуации финансово-экономического кризиса. Чтобы успешно торговать, нужно понимать, как работает фондовый рынок, либо платить большие деньги консультантам и доверительным управляющим. Но даже экспертная поддержка не гарантирует дохода: терять деньги умудряются опытные инвесторы, не говоря уже о новичках.

Валюта

Спекулировать на скачках курсов не посоветует ни один эксперт: валютный рынок слишком волатилен и рискован, чтобы на нем зарабатывать. Из-за резких колебаний вы легко потеряете деньги. Сейчас валюту покупать уже поздно.

Другое дело — держать в валюте свой стабфонд. Доллар и евро — две основные резервные валюты мира, поддерживаемые экономиками США и ЕС. По сравнению с рублем, они менее подвержены инфляции, даже если нагрянет кризис. Чтобы разнообразить свою заначку, можете купить швейцарские франки и японские иены — это тоже стабильные валюты, правда, найти в обменниках их будет сложнее.

Во что вкладывать деньги в кризис?

В кризис эксперты советуют вкладывать деньги в защитные активы. Лучшие, если портфель будет состоять из нескольких надежных инструментов сразу — так риск потерять сбережения ощутимо снижается. О каких активах речь:

Драгметаллы

Прежде всего, речь о золоте. Этот металл востребован в периоды политической и экономической нестабильности, поскольку выполняет монетарную функцию. Золото невозможно напечатать, а значит обесценится как бумажные деньги оно не может. Для частных инвесторов этот металл — долгосрочная инвестиция. Финансисты советуют вкладываться в золото на длительный срок — от пяти лет. Это как раз позволит перестраховаться и переждать любой кризис.

Кстати, вкладывать деньги можно еще в три металла — серебро, платину и палладий. Но, в отличие от золота, инвестиции в эти активы более спекулятивны. Это связано с большим колебанием цен и рисками при купле-продаже.

Облигации

Акции имеют большой потенциал к подорожанию, но есть и обратный эффект — в отдельные периоды они могут серьезно проседать в цене. Чтобы зарабатывать на фондовом рынке, но с меньшими рисками, инвесторы хотя бы часть денег предпочитают вложить в облигации. Прелесть последних — в более стабильной, предсказуемой цене.

Да, на облигациях не получится зарабатывать так много, как на акциях. Зато можно вкладывать деньги с гарантией. Например, Минфин РФ выпускает ОФЗ-н — облигации федерального займа. По ним государство обязуется выплачивать проценты, или т.н. купонный доход. В этом облигации похожи на депозиты, но они приносят даже больший доход — в среднем, на 20% выше депозитов. В ситуации кризиса именно облигации считаются главным защитным активом.

Недвижимость

Покупать жилые и коммерческие объекты нужно с заделом на будущее. Да, во время кризиса цены на квадратный метр падают (проседание на рынке может достигать 30%). Но у недвижимости есть огромный плюс — на нее всегда был, есть и будет спрос. Поэтому с выравниванием экономической ситуации поползут вверх и цены.

Рабочая стратегия для инвестора — вложить деньги в пиковый момент кризиса. Пока цены невысоки, заняться отделкой объекта под жилые или коммерческие нужды. В будущем недвижимость можно перепродать или сдавать в аренду. Хорошо, если расположение объекта инвестор выбирал с умом — например, возле линий метро, крупных транспортных магистралей или в бурно строящемся районе.

Куда еще можно инвестировать в период кризиса?

Необязательно ограничивать себя финансовыми инструментами. Вложить деньги можно в знания и квалификацию — активы, которые всегда останутся при вас. А еще кризис — это хорошая возможность получить другую профессию, освоить смежные области и просто попробовать что-то новое. Доходность таких инвестиций заранее просчитать нельзя, но их итоговая польза может превзойти все ожидания. Например, на фоне кризиса попробуйте:

Инвестировать в образование

Можно поступить в университет, найти хорошие очные или онлайн-курсы. Вкупе с платой за обучение придется прилагать усилия: читать литературу, слушать лекции, выполнять задания. Зато после обучения вы становитесь более квалифицированным, а значит — потенциально более ценным для рынка труда и можете найти удаленную работу.

Купить интернет-проект

Во время кризиса даже перспективные ресурсы дешевеют. Если такой проект по низкой цене, то после выхода из кризиса можно прилично на нем заработать — например, раскрутить сервис для работы с клиентами или сайт в онлайн-консультациями.

Покупку сайта можно считать инвестицией в бизнес, но с важной оговоркой: на момент запуска маленькие интернет-проекты стоят дешево, поэтому в случае неудачи вы потеряете минимум. А другие направления бизнеса — торговля или услуги населению — обычно требуют больших вливаний. Поэтому в кризис не спешите реализовывать бизнес-идеи — новичкам это сулит высокие риски.

Куда вложить деньги без риска?

Возможностей вложить свои сбережения надежно и выгодно у обычного россиянина не так много. У тех, кто не является профессиональным инвестором, на выбор есть лишь несколько вариантов. Рассмотрим наиболее распространенные из них.

Банковский вклад

Это наиболее традиционный и понятный финансовый инструмент для большинства граждан, который не требует глубоких познаний в области инвестиций. Достаточно выбрать надежный банк, найти депозит с выгодной процентной ставкой на подходящий срок, внести деньги — и все.

Главное достоинство банковского депозита в том, что деньги граждан застрахованы: если вдруг с банком что-то произойдет, например у него отзовут лицензию, то государство через систему страхования вкладов вернет вкладчику деньги и проценты на общую сумму до 1,4 млн рублей. Происходит это достаточно быстро: выплаты начинаются в течение двух недель с момента наступления страхового случая.

Но есть недостаток, и он достаточно весомый. Ставки по банковским депозитам неуклонно снижаются уже несколько лет. Когда-то не проблемой было открыть трехлетний вклад под 15% и даже 19% годовых. Банки бились за деньги клиентов, они нуждались в ликвидности и предлагали вкладчикам очень привлекательную доходность.

Теперь наступили другие времена, которые многие называют «эпохой низких ставок». Банк России последовательно снижает ключевую ставку, это делает более выгодными кредиты, но, к сожалению, влияет и на доходность депозитов. Так, по данным ЦБ, в третьей декаде декабря средняя максимальная процентная ставка в крупнейших российских банках составила 6,36% годовых. 28 октября Центробанк в очередной раз снизил размер ключевой ставки с 7% до 6,5%, и буквально в первых числах ноября банки стали объявлять о снижении доходности по своим депозитам. В частности, Сбербанк: теперь максимальная ставка в линейке его вкладов составляет 4,65% годовых.

Банк России регулярно дает понять, что намерен и дальше снижать размер ключевой ставки. Поэтому надеяться на хорошую доходность по банковским депозитам пока, увы, не стоит.

Акции

Этот инвестиционный инструмент уже несколько сложнее. Акции компаний обращаются на фондовых биржах в Лондоне, США, России. Но напрямую выйти на биржу, чтобы покупать и продавать бумаги, частное лицо не может: ему потребуется посредник — брокер. Это может быть брокерская компания или крупный банк. Надо прийти к этому посреднику, заключить с ним соответствующий договор, открыть брокерский счет, внести на него деньги, и только тогда можно приступить к инвестированию в акции. Делать это можно по телефону, указывая брокеру, какие акции вы хотели бы купить или продать, либо через специальный торговый терминал. Сейчас многие брокеры и банки дают возможность частным лицам покупать и продавать акции через мобильные приложения. Здесь важно помнить о неизбежных расходах: брокеры за свои услуги берут комиссию.

Но самое, пожалуй, важное — это то, что рыночные цены акций, котировки, нестабильны и непредсказуемы. Они зависят, как принято считать, от представлений инвесторов о реальной стоимости компании. На котировки влияет множество факторов, среди которых прибыль и репутация компании, соотношение доходности и надежности компании, отраслевые и даже государственные экономические новости, а также глобальные мировые новости и события.

Конечно, есть немало примеров того, что вложения в акции могут принести очень высокую доходность. Например, акции Facebook за последний год прибавили в цене более 27%, и это даже очень неплохо. Но немало примеров и сокрушительных провалов: достаточно вспомнить недавнюю историю с бумагами «Яндекса», которые обвалились на 20%.

В общем, чтобы зарабатывать на акциях, нужно быть очень «продвинутым» инвестором, всегда держать руку на пульсе, быть готовым вовремя среагировать, а также понимать, что от потери денег не застрахован никто.

Золото

Во все времена золото считалось символом богатства и процветания. Сегодня для частных лиц есть несколько возможностей вложить свои деньги в золото. Например, в банке можно купить настоящие золотые слитки, это довольно просто. Но возникает вопрос, как хранить это богатство: надо будет либо арендовать сейфовую ячейку, либо рисковать, держа его дома.

Но это даже не самое главное. Глобально цена на золото, конечно, растет. Так, за последние десять лет учетная цена Центробанка за грамм благородного металла увеличилась более чем в 3 раза и сейчас превышает 3 тыс. рублей. Но если говорить о значительно меньших временных диапазонах, например от года до трех лет, она может колебаться и даже падать — также в связи с мировыми экономическими трендами. С учетом того, что разница в цене продажи и покупки банками золота и монет достаточно ощутимая, а продавать золото, может так случиться, вам будет необходимо в момент спада цены, есть риск недополучить доход или даже потерять часть своих средств.

Также банки предлагают обезличенные металлические счета (ОМС) — специальные счета, обеспеченные драгметаллами. Вы приобретаете в банке золото, открываете такой счет, но благородный металл на руки не получаете, он остается в банке. Ваши деньги находятся на этом счете, доходность зависит от рыночных котировок. Проценты по таким счетам банк не начисляет, и — важно! — такие счета не подпадают под действие закона о страховании вкладов. То есть, если у банка отзовут лицензию, деньги эти вам не вернут.

В общем, инвестировать в золото, в принципе, можно, но это должны быть очень долгосрочные вложения, буквально на десятки лет.

«Народные» облигации

Два года назад в России появился простой и интересный инвестиционный инструмент для обычных граждан — это облигации федерального займа , или ОФЗ-н. Поскольку предназначены они были именно для широкого круга инвесторов, их тут же прозвали «народными» облигациями. Такие облигации для населения выпускает государство в лице Минфина. Было размещено уже три выпуска ОФЗ-н на общую сумму 70 млрд рублей, эти облигации пользовались большим спросом. В сентябре 2019 года Минфин разместил четвертый выпуск ОФЗ-н — на 15 млрд рублей.

Суть этого инструмента в том, что покупатель облигаций дает государству деньги в долг. Государство выплачивает ему проценты, а в конце срока обращения возвращает полную стоимость. Купить ОФЗ-н можно в любом из четырех уполномоченных банков (Сбербанк, ВТБ, Почта Банк и ПСБ) как в отделении, так и онлайн — через мобильное приложение.

Номинал одной облигации составляет 1 тыс. рублей, срок обращения — три года. Купить ОФЗ-н можно минимум на 10 тыс. рублей, максимум — на 15 млн. В течение трех лет каждые шесть месяцев покупатель облигации получает доход (купон). Доходность купона составляет от 6,5% до 7,35% годовых, она увеличивается в течение периода владения облигацией.

Конечно, эта доходность уже сейчас значительно выше, чем ставки по вкладам, которые и дальше будут снижаться. И самое главное — это фиксированная доходность, она не зависит от мировых рыночных катаклизмов, как цена акций или золота. Кроме того, государство гарантирует возврат всех вложенных в «народные» облигации денег, а по банковским депозитам можно рассчитывать лишь на страховку до 1,4 млн рублей.

Размещая четвертый выпуск ОФЗ-н, Минфин внес много новшеств, которые сделали приобретение облигаций удобнее и выгоднее для граждан. Так, число уполномоченных банков-агентов, где можно купить облигации, увеличилось с двух до четырех. Также теперь банки не берут никаких комиссий, продавая или покупая облигации, раньше комиссия составляла от 0,5% до 1,5%. Появилась возможность покупки ОФЗ-н через Интернет: если вы являетесь клиентом одного из уполномоченных банков, то можно это сделать через мобильное приложение.

«Народные» облигации можно продать в любой момент в уполномоченном банке-агенте. При этом, если они были у вас более года, государство выплатит накопленный купонный доход, который начисляется ежедневно. Но максимальную выгоду получит, конечно, тот, кто будет держать ОФЗ-н у себя все три года, до момента полного погашения. Причем с дохода от «народных» облигаций не нужно будет платить налог. Кроме того, их можно передать по наследству. Интересно также то, что банки могут рассматривать ОФЗ-н в качестве залога, то есть при наличии соответствующих программ кредитования под них можно взять кредит на выгодных условиях.

На сегодняшний день «народные» облигации являются оптимальным инвестиционным инструментом для любого, кто не хочет рисковать своими накоплениями, получить доход выше, чем дают банки, и не имеет возможности постоянно и круглосуточно следить за рыночными котировками акций или драгметаллов.

Более подробную информацию об ОФЗ-н можно получить здесь .

Куда выгодно вложить деньги

Проблема сохранения и приумножения собственных финансов в условиях нестабильной российской экономики стоит очень остро. Несмотря на наличие на рынке множества различных вариантов вложения средств, выбрать оптимальный способ достаточно сложно. Тем не менее, существует несколько простых правил, следование которым поможет грамотно инвестировать небольшую сумму денег или серьезные финансовые ресурсы в 2020 году безопасно и с максимальной выгодой.

Правила инвестирования

Прежде чем ответить на вопрос, куда наиболее выгодно и надежно вкладывать свободные деньги сегодня, необходимо перечислить несколько рекомендаций опытных инвесторов. Их выполнение позволит избежать ненужного риска и обеспечит сохранность денежных средств. Наиболее важные советы профессионалов финансового рынка выглядят следующим образом:

- Не вкладывайте последнее. Инвестирование практически всегда представляет собой длительный процесс. Поэтому сначала следует создать финансовую подушку, способную обеспечить инвестора и его семью в течение, как минимум, 5-6 месяцев.

Совет. В роли финансовой подушки может выступать банковский депозит, так как он является, скорее, не инвестиционным, а сберегательным инструментом.

Определение. Под пассивным доходом понимается доход человека, который не зависит от его ежедневной деятельности. Типичные примеры – проценты по депозитам, дивиденды по акциям или от собственного бизнеса, авторские права, в некоторых случаях – арендная плата.

Конечно же, грамотное инвестирование представляет собой сложный и многогранный процесс, который сложно осуществить, руководствуясь только 5-ю описанными выше советами от экспертов. Однако, их соблюдение позволит грамотно вложить деньги, чтобы получать стабильный ежемесячный доход, не рискуя при этом потерять инвестиции.

Банковские вклады

Самый простой и широко распространенный способ сохранения денег. Главной его особенностью выступает сочетание невысокой доходности и минимальных рисков. Сейчас в России банки готовы открывать депозиты в среднем под 5-8% годовых, что сложно назвать серьезным заработком даже в условиях низкой инфляции.

Главными преимуществами решения вложить деньги под проценты в банк являются:

- Низкий уровень риска. Хотя не стоит забывать многочисленные случаи отзыва лицензий банков, произошедшие в 2016-2017 годах;

- Ликвидность. Деньги с депозита всегда можно снять, пусть и потеряв при этом проценты;

- Разнообразие предлагаемых вкладов, как по доходности, так и по срокам. Инвестора может вложить деньги на короткий срок, на полгода, год или несколько лет;

- Минимальный порог вхождения. Как правило, вклад можно открыть, имея на руках всего 1 тыс. рублей;

- Возможность открытия вклада как в рублях, так и в валюте, например, в долларах или евро;

- Простой и понятный механизм инвестирования.

В числе недостатков инвестирования путем открытия депозитного счета можно выделить низкие проценты и их потерю при преждевременном снятии денежных средств. В результате, банковский вклад можно считать эффективным инструментом сохранения средств, но приумножить количество финансовых ресурсов он не позволяет. Наиболее привлекательными вариантами вложений являются крупные государственные банки, например, Сбербанк, Россельхозбанк, ВТБ, или банки с иностранным участием, в частности, Райффайзенбанк или Росбанк.

Вложения в ПИФы

Паевые инвестиционные фонда представляют собой форму коллективного инвестирования. Механизм работы ПИФа достаточно прост – он собирает деньги с частных инвесторов и осуществляет инвестиции на фондовом рынке. Предполагаемая эффективность вложений оценивается специалистами ПИФа. Основными плюсами этого вида инвестиций являются:

- Минимальный порог вхождения. Обычно его величина составляет 1 тыс. рублей, как и в случае с банковским вкладом;

- Более высокий, чем в банке, процент дохода;

- Использование разнообразных механизмов фондового рынка, включая опционы, фьючерсы, акции и облигации;

- Дополнительный доход в виде дивидендов по ценным бумагам;

- Участие вкладчика в формировании инвестиционного портфеля.

К числу аргументом в пользу отрицательного ответа на вопрос, стоит ли участвовать в инвестициях в ПИФы, относятся:

- Относительно сложная, по сравнению с банковским вкладом, процедура инвестирования;

- Более высокий риск вложений, допускающий получение убытков;

- Необходимость профессиональных знаний в случае собственного участия в формировании и управлении инвестиционным портфелем.

Сегодня лидерами по объему привлеченных денежных средств физических лиц являются ПИФы, образованные при крупнейших российских банках. В их число входят «Сбербанк – Фонд перспективных облигаций», «Альфа-Капитал Облигации Плюс», «Райффайзен – Облигации», «ВТБ – Фонд Казначейский» и т.д.

Форекс и ПАММ-счета

Форекс представляет собой валютный рынок глобального масштаба, предназначенный для обмена и конвертации практически всех существующих в настоящее время валют. Важной особенностью этого вида вложений выступает возможность как самостоятельного участия инвестора в осуществляемых торгах, так и выбор управляющего трейдера, который открывает специальный ПАММ-счет для аккумуляции на нем средств вкладчиков.

Преимущества вложения финансовых ресурсов в Форекс таковы:

- Относительно доступный порог вхождения, который обычно равен денежному эквиваленту $100;

- Возможность получения высокой доходности;

- Совершение финансовых операций в интернете в режиме онлайн;

- Большое количество разнообразных финансовых инструментов. В качестве примера можно привести торги, проводимые с использованием различных криптовалют.

Важно. Торговля на рынке Форекс является красноречивым подтверждением правила – чем выше возможная доходность, тем выше потенциальные риски.

Главным недостатком вложения в Форекс является потенциально высокий риск подобных инвестиций. Кроме того, самостоятельное участие в торгах требуется наличия специальных знаний финансового рынка, без которых вероятность потери средств еще более увеличивается.

Драгоценные металлы

Достаточно сложно объяснить неспециалисту или так называемому «чайнику» принципы работы Форекса или особенности инвестирования на рынке ценных бумаг. Однако, для любого человека, будь то студент или пенсионер, понятен механизм вложения в драгоценные металлы, например, золото.

Сегодня подобную возможность предлагают многие банки. Особенно популярным является предложение Сбербанка по открытию так называемого обезличенного металлического счета. Этот финансовый инструмент представляет собой счет, содержащий информацию о количестве золота или другого ценного металла, принадлежащего вкладчику.

Преимущества инвестирования в драгметаллы состоят в следующем:

- Гарантия сохранности вложенных средств, особенно в периоды различных финансовых кризисов, когда другие финансовые инструменты намного менее надежны;

- Понятный механизм инвестирования;

- Возможность пополнения;

- Высокая ликвидность.

Совет. Финансовые аналитики рекомендуют вкладывать в драгоценные металлы в том случае, если планируются длительные инвестиции. Это позволит избежать влияния краткосрочных факторов, нередко вызывающих снижение цен на рынке.

Главным недостатком вложения в металлы выступает непредсказуемость цен на рынке. В результате, доходность может составить как 50% буквально за пару месяцев, так и остаться нулевой.

Недвижимость или стройка

Классический вариант вложений для тех, кто стремиться инвестировать деньги, чтобы они работали и создавали пассивный доход. Приобретение недвижимости, жилой или коммерческой, с последующей сдачей в аренду выступает популярным финансовым инструментом, способным не только сохранить, но и приумножить средства инвестора. В число наиболее значимых преимуществ вложений в недвижимость входят:

- Получение пассивного дохода путем сдачи жилья или офисов в аренду;

- Постепенный рост цены актива;

- Возможность использования в качестве залога или для организации собственного бизнеса.

Серьезным недостатком вложения в существующую недвижимость, новостройку иди земельный участок является высокий порог входа. Даже самая маленькая квартира обойдется в несколько сот тысяч рублей. Еще два немаловажных минуса – низкая ликвидность актива, для реализации которого по хорошей цене требуется время, а также необходимость периодического ремонта.

Акции и ценные бумаги

Приобретение акций и других видов ценных бумаг на фондовом рынке выступает достаточно эффективным вариантом инвестиций. Однако, для стабильного получения прибыли необходимо профильное образование или привлечение специалистов в лице финансовых брокеров.

Один из распространенный вариантов инвестирования на фондовом рынке был описан выше в разделе про ПИФы. Эти организации, по сути, и являются финансовыми брокерами, обслуживающими сразу большое количество клиентов. Плюсы и минусы этих способов вложения также в целом идентичны.

Майнинг и криптовалюта

Серьезную популярность в последние 3-4 года приобрели многочисленные криптовалюты. Их покупка и майнинг считается вполне реальным способом, позволяющим вложить деньги, чтобы зарабатывать как на постоянно растущей цене, так и на производстве новых биткоинов или других менее известных видов виртуальных монет.

Сегодня чрезвычайно востребован такой способ инвестирования как ICO. Он представляет собой привлечение финансовых ресурсов, необходимых для запуска новой криптовалюты. Доход от вложения зависит от успешности запускаемого проекта.

Главным недостатком подобного варианта инвестирования выступает высокий риск подобных вложений. Рынки криптовалют обладают серьезной волатильностью, то есть очень неустойчивы. Поэтому крупная прибыль может в считанные дни обернуться не менее существенными потерями.

Собственный бизнес

Создание собственного бизнеса также сопровождается высокой степенью риска. Однако, в данном случае инвестор самостоятельно влияет на все происходящие процессы и в значительной степени может ими управлять.

Главными плюсами организации своего предприятия в виде ООО или ИП выступает возможность заниматься любимым делом, зарабатывая при этом. В числе приятных бонусов – привлечение соинвесторов и заемного капитала, что нередко позволяет получить дополнительный доход. Недостатком развития собственного стартапа является высокий риск и низкая ликвидность большей части активов.

Микрофинансовые организации

Сегодня рынок МФО гораздо более организован и упорядочен, чем 2-3 года назад. Это объясняется ужесточением контроля со стороны Центробанка. В результате количество микрофинансовых организаций резко сократилось, а оставшиеся компании представляют собой достаточно интересный вариант для вложений.

Главным преимуществом инвестирования в МФО выступает более высокая доходность, в несколько раз превышающая обычный банковский процент. Оборотной стороной столь серьезной выгоды выступает рискованность подобных вкладов. В качестве страховки от потери денежных средств рекомендуется обращаться только в крупные МФО, давно и успешно работающие на рынке.

Как выгодно вкладывать деньги: рекомендации начинающим

Давайте поговорим о грамотном управлении личными финансами, рисках и адекватной доходности для начинающих инвесторов.

Профессиональный подход к инвестициям основывается на четком осознании целей и выборе стратегии, способов и инструментов. Главный критерий для выбора инвестиций с доходами: чем прибыльнее вложения, тем выше связанные с ними риски.

Эксперты предостерегают, что на 100 % безопасного способа преумножить капитал не бывает. Зато можно выбрать стратегию, которая поможет снизить риски практически до минимума. Желая приумножить деньги посредством вложений в ценные бумаги, выбирают стратегию портфельного инвестирования.

Сам инвестор либо его финансовый консультант выбирает ряд надежных инструментов, чтобы получить ожидаемый доход при минимальном риске. Суть стратегии — в формировании портфеля ценных бумаг, соответствующего целям инвестора, его риск-профилю и горизонту инвестирования.

Прямые инвестиции отличаются от портфельных тем, что требуют от вкладчика активного управления проектом (вкладом в стартап, купленной долей в УК). Портфельное инвестирование сводится к покупке ценных бумаг через посредника: биржевого брокера, банк или страховую компанию.

Куда инвестируют деньги грамотные инвесторы? Как правило, они выбирают не только надежные малодоходные активы, но и высокорисковые, которые могут принести повышенный доход в случае успеха.

Для новичков инвестирование портфельного типа — эффективный и оптимальный вариант для снижения риска за счет диверсификации (то есть распределения капитала между несколькими инструментами).

Для понимания, как вкладывают деньги грамотные инвесторы, нужно запомнить несколько правил формирования инвестиционного портфеля:

- выбирать надежные и качественные активы;

- диверсифицировать (распределять) финансы по категориям, регионам и валютам;

- привлечь к процессу инвестирования опытного финансового консультанта.

Выбор финансовых инструментов

Планируя вложить деньги без рисков в инвестиционный портфель, стоит разобраться в разных финансовых инструментах — акциях, облигациях, инвестиционных фондах и др. Каждый финансовый инструмент отличается фундаментальными характеристиками и степенью риска. Наиболее надежными считают краткосрочные государственные облигации, наименее — фьючерсы и акции молодых компаний, цифровые валюты.

Тем, кто пытается самостоятельно разобраться, как инвестируют капитал успешные инвесторы, нужно учесть несколько моментов:

- первоначально следует определиться с целями;

- вкладывать деньги нужно в понятные инструменты;

- предпочтение отдавать ликвидным инструментам — с гарантиями того, что от них можно оперативно избавиться;

- формировать портфель из ценных бумаг, соответствующий персональному уровню риска.

Инструменты фондового рынка:

Важно не путать инвестирование и спекуляции на фондовом рынке. Спекуляции на ценных бумагах нацелены на максимальную прибыль в данный момент. Спекулянтов не интересует долгосрочные инвестиции и среднерыночная доходность, их цель — купить акции дешево и продать их дорого.

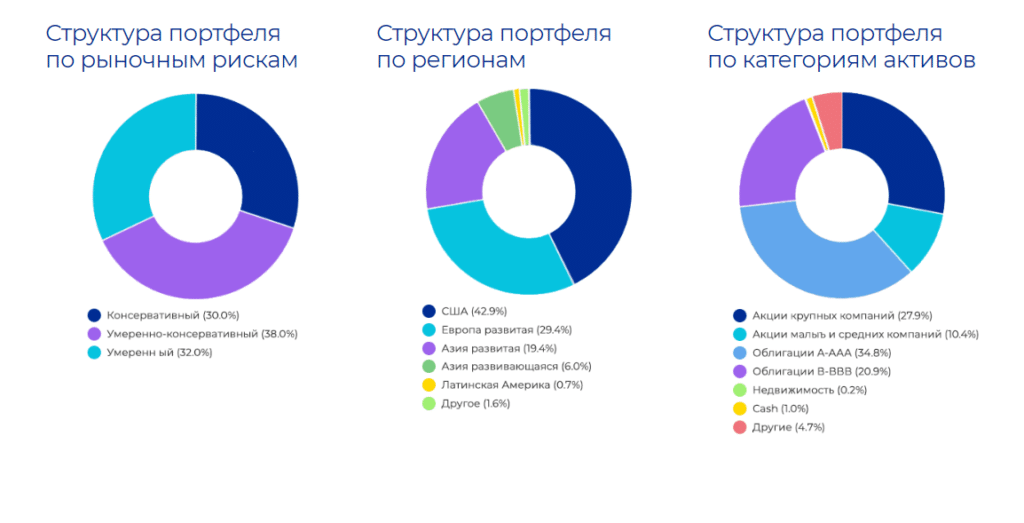

В качестве примера, куда вложить деньги новичку выгодно, приведем несколько вариантов структуры портфелей для разных риск-профилей с указанием их доходности.

В зависимости от характера используемых инструментов и их соотношения инвестиционные портфели различаются степенью рыночного риска и могут быть 3 основных типов:

- Консервативный. Для тех, кто не любит рисковать своими деньгами. Самый надежный, поскольку состоит по большей части из облигаций с высоким рейтингом и акций крупных компаний. Такой портфель нацелен на сохранение капитала и дает невысокий доход 3–5 % годовых в валюте.

- Умеренный. Подходит не очень рискованным инвесторам для достижения долгосрочных целей. Состоит из акций крупных и средних компаний, облигаций инвестиционного рейтинга и т. д., периодически обновляемых. Инвестор усредняет прибыль и риски. Ожидаемая доходность: 6–8 % годовых в валюте.

- Агрессивный. Состоит в основном из акций крупных, средних и малых компаний. Инвестиции рискованные, но зато могут принести наибольшую прибыль. Ожидаемая доходность:10–12 % годовых в валюте.

Чем большую доходность ожидает инвестор, тем больший риск он должен быть готов на себя принять.

Если говорить о консервативном портфеле, по большей части он состоит из активов с малыми рисками. Это защитит от потери вложений и обеспечит среднерыночную доходность. При это рисковый портфель подойдет, например, молодым инвесторам, поскольку у них длинный горизонт инвестирования и еще будет время для выхода из возможных убытков.

Желающим вложить деньги в фондовый рынок эксперты рекомендуют лучшие стратегии, которые подразумевают защиту капитала от инфляции и рыночных рисков. Выходить на рынок ценных бумаг стоит под опекой опытного финансового консультанта, который предостережет от необдуманных и эмоциональных решений.

Как стать портфельным инвестором

Тем, кто серьезно настроен на создание капитала и получение пассивного дохода, нужно учитывать важные критерии, которые определяют выбор финансовых инструментов:

- надежность;

- диверсификация;

- соответствие вашим целям.

Лучше обратиться к компетентному финансовому консультанту, который подскажет, во что вложить деньги и прибыль в какой сфере будут стабильной и долгосрочной.

Финансовые цели

Первый шаг — определить для себя инвестиционные цели. Если намерения неопределенные, то и результат будет аналогичным. Профессионалы рассматривают биржу, как боксеры ринг — стремятся выработать тактику, которая приведет к победе. Не забывают и о защите.

Одним из важнейших этапов является разработка личного финансового плана, представляющего собой формулировку целей, которые ставит перед собой инвестор (например, «к моменту выхода на пенсию обеспечить доход в размере 5000$ ежемесячно», «через два года приобрести автомобиль стоимостью 20 000$» и т. д., и четкий пошаговый план их достижения).