Как получить компенсацию

Кому выплачивается компенсация

1. Компенсация выплачивается вкладчикам и акционерам только этих компаний. Если Вы не нашли компанию в списке, это означает, что компенсация Вам не положена. Список пополняемый. Следите за новостями на сайте.

2. Компенсация выплачивается только ГРАЖДАНАМ РОССИИ.

3. Компенсация выплачивается всем гражданам России, вне зависимости от возраста, состояния здоровья, социального статуса, материального положения, трудовых наград, заслуг перед Родиной и иных признаний и льгот.

4. Компенсация выплачивается наследникам на основании свидетельства о праве на наследство, в перечне наследственного имущества должна содержаться информация о вкладах в общество (организацию), включенную в Реестр.

Кому не выплачивается компенсация

1. Компенсация не выплачивается вкладчикам компаний, которых НЕТ в этом списке.

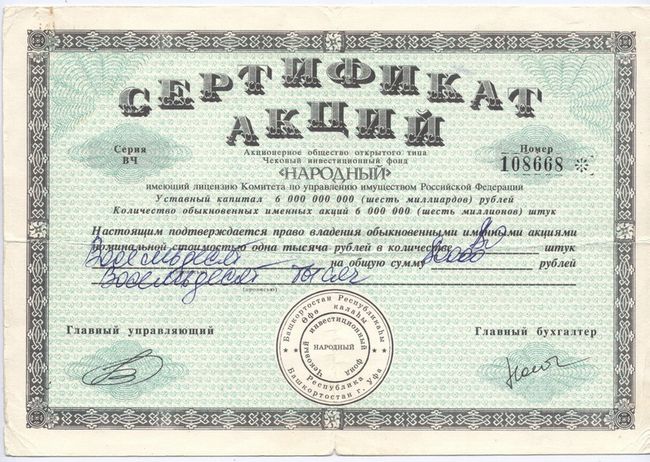

2. Компенсация не выплачивается акционерам бывших Чековых Инвестиционных Фондов (ЧИФов).

3. Компенсация не выплачивается вкладчикам банков.

4. Компенсация не выплачивается вкладчикам и акционерам ДЕЙСТВУЮЩИХ обществ (не исключенных из Единого государственного реестра юридических лиц), даже если фактически они деятельности не ведут).

5. Компенсация не выплачивается вкладчикам и акционерам обществ, в деятельности которых не выявлены нарушения нормативных правовых актов, регулирующих деятельность на финансовом и фондовом рынках Российской Федерации.

В каком размере выплачивается компенсация

1. Компенсационные выплаты производятся с учетом деноминации рубля (Указ Президента РФ от 04.08.97 г. «Об изменении нарицательной стоимости российских денежных знаков и масштабов цен»).

2. Федеральный фонд не является правопреемником финансовых компаний, не ведет их реестров и не отвечает по обязательствам других юридических лиц. Деньги финансовых пирамид никогда не поступали в Фонд, Фонд выплачивает компенсацию из собственных средств.

3. Выплаты из средств Фонда являются компенсацией, это означает, что их размер может не полностью возмещать нанесенный финансовыми компаниями ущерб.

4. Размер компенсации устанавливается Советом Фонда.

5. Выплаты производятся в размере вкладов в компании, с учетом выплат, проведенных Фондом ранее, но не более максимально установленного размера.

Максимально установленный размер компенсации для вкладчиков-ветеранов и инвалидов Великой Отечественной войны 1941-1945 годов составляет 250 тысяч рублей.

Максимально установленный размер компенсации для всех остальных вкладчиков составляет 35 тысяч рублей.

6. Фонд не компенсирует проценты по вкладу и возмещение морального ущерба.

Куда обращаться за компенсацией?

В уполномоченные организации Вашего региона из этого списка.

Если в этом списке НЕТ Вашего региона:

— можно пройти регистрацию в Фонде. Адрес: Москва, Измайловское шоссе, д.71, строение 8.

— или обратиться в администрацию Вашего региона с просьбой о назначении уполномоченной организации

Регистрация граждан на получение компенсационной выплаты производится уполномоченными организациями безвозмездно.

Какие потребуются документы.

- Паспорт (оригинал и копии второй и третьей страницы с фотографией);

- Документы, подтверждающие размер ущерба, нанесенного пострадавшему недобросовестной финансовой организацией:

- Договор, вексель, сберегательная книжка или иной документ недобросовестной финансовой компании (оригиналы)

- Оригинал одного из ниже перечисленных документов*:

- решение суда о взыскании ущерба

- выписка из приговора в отношении лиц, присвоивших денежные средства

- постановление следователя о признании потерпевшим

- выписка из реестра требований кредиторов (или определение Арбитражного суда о включении в реестр требований кредиторов).

При отсутствии оригинала возможно предоставление его копии, заверенной органом, выдавшим данный документ (должна быть синяя печать).

- Номер текущего банковского счета пострадавшего с указанием полных реквизитов банка – ИНН, БИК, КПП, к/с, наименование банка и его отделения, номер контактного телефона.

- Удостоверение ветерана или инвалида Великой Отечественной Войны

Подробнее о документах, необходимых для оформления выплаты можно прочитать здесь.

* Для граждан, пострадавших от недобросовестных финансовых организаций, которые действовали до 2002 года, предоставлять эти документы необязательно.

СтопПирамида —>

Рублевая зона —>

Рублевая зона —>- Как получить компенсацию

- Куда обращаться для получения компенсации

- Реестр компаний

- Список уполномоченных организаций

Четверть века истории Федерального фонда

Инвестиции: впереди туман?

Отчет о компенсационных выплатах за октябрь 2020 г.

В октябре 2020 г. в регионы:

- направлено 20 ведомостей,

- сумма компенсации — 4 465 668 руб.,

- количество вкладчиков, получивших компенсацию.

Общество против мошенников

При использовании материалов сайта ссылка на источник обязательна.

Что такое инвестиционный фонд: зачем нужен, как работает + ТОП-10 инвестфондов в РФ

Здравствуйте, уважаемые читатели!

Статьи на финансовую тематику пестрят аббревиатурами: ПИФ, УК, ИФ… Знаете ли вы, что это такое? Каждое понятие – тема отдельной статьи, поэтому сегодня я расшифрую только одно. ИФ – это инвестиционный фонд РФ.

Что такое инвестиционный фонд простыми словами

Инвестиционный фонд РФ – это объединение людей и организаций, которые решили вложиться в какой-либо проект и получить доход.

Если еще непонятно, то рассмотрим пример. Некий гражданин решил купить квартиру, чтобы сдавать ее в аренду. Но своих средств у него для покупки не хватает. Он, конечно, может взять кредит в банке, но финансовой организации придется возвращать долг, да еще и с процентами. То есть на аренде первое время прибыль не сделаешь.

Тогда гражданин идет другим путем: он приглашает своего знакомого, у которого есть недостающая сумма, они создают вместе инвестиционный фонд, покупают квартиру и уже с первого месяца сдачи ее в аренду начинают зарабатывать. Но каждый с дохода получает долю, пропорциональную вложенной сумме.

Полученные лишние деньги можно теперь вкладывать снова, например, в совместную покупку акций, и получать дивиденды.

Зачем он нужен

Инвестиционный фонд помогает людям, которые сомневаются в том, куда вложить деньги, их заработать. Как правило, ИФ покупает акции компаний.

В инвестиционном фонде существуют специалисты, которые отслеживают ситуацию на рынке и вкладываются только в проверенные ценные бумаги. Если же активы становятся невыгодными, инвестпортфель пересматривается. В итоге все вкладчики в той или иной мере получают доход.

Функции

Основные функции инвестиционного фонда в РФ:

- Сохранение и приумножение вкладов частных инвесторов.

- Эффективная работа органов управления с целью получения дохода.

- Привлечение новых вкладчиков на определенных условиях.

Как работают ИФ

Работа ИФ регулируется законами РФ, а также международным правом. Это ФЗ «Об инвестиционных компаниях» и «О ценных бумагах». Специальные правовые акты есть в странах Европы и США: документы защищают вкладчиков от мошенничества.

Деятельность инвестиционного фонда строится следующим образом:

- Инвестор вкладывает свои деньги и больше ими не распоряжается, кроме последнего этапа – их вывода.

- Портфелем инвестиционной организации руководит управляющая компания, которая работает с ценными бумагами, валютой, недвижимостью и кредитами. УК заинтересована в увеличении прибыли, так как получает комиссию со всех сделок.

Пример

Сбербанк – организатор нескольких инвестиционных фондов с разными активами и доходностью, например фонд акций «Добрыня Никитич». Он вкладывает средства в российские компании. Акции выбирают аналитики.

Структура вложения сбережений инвестиционного фонда.

| Ресурсы | Процент активов | Акции компаний | Процент акций в фонде |

| Энергоносители | 47 | Лукойл | 14 |

| Финансы | 18 | Сбербанк | 14 |

| Природные ресурсы | 15 | Газпром | 11 |

| Денежные средства | 7 | Сургутнефтегаз | 6 |

| Электроэнергетика | 6 | Норильский никель | 6 |

| Промышленность | 2 | Татнефть | 6 |

| Коммуникации | 2 | Роснефть | 5 |

| Товары повседневного спроса | 2 | Банк ВТБ | 4 |

| Товары длительного спроса | 0,5 | Интер РАО ЕС | 3 |

Под руководством управляющей компании за 3 года активы «Добрыни Никитича» выросли на 42 %. Это довольно хорошая доходность на территории РФ.

Кого могут заинтересовать инвестиции в ИФ

Интерес к инвестиционным фондам могут проявить будущие вкладчики, если:

- У них отсутствуют кредиты и займы, даже у друзей и родственников.

- Есть свободные сбережения, которые можно спокойно держать на балансе инвестиционного фонда и они не понадобятся в ближайшее время.

- Вызывает интерес финансовая сфера, в частности инвестиции в ценные бумаги.

Типы ИФ

Классификация инвестиционных фондов в РФ и мире различна в зависимости от их структуры, целей и задач.

В таком инвестиционном фонде общее имущество распределяется между вкладчиками в виде паев. Пай подтверждает, что инвестор обладает правом собственности на определенную часть средств. Суть паевого ИФ в том, что коллектив инвестирует средства в конкретный проект. Например, акции, облигации, депозитарий, займы, аренда недвижимости. Действие ПИФа закреплено в законах РФ.

Вкладчик заключает договор с управляющей компанией на доверительное управление, за которое УК получает комиссию со сделок.

Управление может быть коллективным и индивидуальным. При коллективном управленческие органы инвестиционного фонда объединяют сбережения пайщиков в один портфель, затем распределяют их согласно паю. При индивидуальном средства каждого инвестора аккумулируются отдельно.

ИФ России

Инвестиционный фонд Российской Федерации создан, чтобы наше государство могло проводить инвестирование различных проектов.

Бюджет инвестиционного фонда РФ формируется из средств фондов внешнего долга и Стабилизационного, четверть бюджета состоит из вкладов частных инвесторов.

Проекты инвестирования подбираются по следующей схеме:

- Происходит оформление части собственности инвестируемого проекта в пользу государства.

- Средства направляются из ИФ в уставной капитал отобранной для инвестиций организации.

- Коммерческие инвесторы заключают договор с ИФ РФ сроком не более чем на 5 лет, оплачивают участие в проекте.

- Проекты должны быть экономически и социально выгодны государству, отвечать его требованиям и, если не могут быть осуществлены без господдержки.

- Стоимость проекта более 5 000 000 000 руб.

- Определяются и другие показатели.

Выбор проекта проходит на конкурсной основе комиссией при Министерстве экономического развития РФ.

Взаимный ИФ

Взаимный инвестиционный фонд привлекает огромное число вкладчиков за счет дешевых акций, что позволяет вносить небольшие депозиты. И при этом снижены потери.

Хеджевый

В РФ таких очень мало, так как они привлекают только профессиональных инвесторов с крупными вложениями. Пытаются получить максимум выгоды за свои вклады и за короткий срок, чем подвергают себя неоправданным рискам. Инвестфонды очень быстро покупают ценные бумаги и так же быстро их продают. По большей части распространены в Северной Америке.

Чековый

Чековые инвестиционные фонды были Активно создавались в РФ в начале 90- х годов 20 века и на сегодняшний день упразднены.

Их целью был переход от государственной собственности к частной. Они собирали ваучеры, которые имели хождение в РФ, а затем на них приобретали в собственность акции предприятий у государства.

Торгуемый на бирже

Такой ИФ имеет свои акции, которые также участвуют в сделках на биржевых рынках РФ. Их котировки меняются от открытия до закрытия биржи. Ежедневно подсчитывается пай после окончания торгов.

В чем отличие венчурного фонда от прямых инвестиций.

ФПИ обычно пытается получить быстрый результат, вкладывась в компании, которые давно на рынке и где риск минимален. Причем инвестиции вносятся на небольшой период, но сразу большие суммы.

Венчурный фонд вкладывается в различные предприятия РФ, включая многочисленные стартапы, которые могут и не развиться, следовательно, деньги будут потеряны.

Такие инвестиционные организации должны иметь большой доход, венчурный фонд получает его от менее рискованных проектов.

В чем отличие частного фонда от нечастного

| Свойства | Частный | Не частный |

| Владельцы | Частные инвесторы и юридические лица в пределах ограниченной группы лиц | Вкладчики как физические, так и юридические лица, без ограничения |

| Задачи | Управляет вкладами в интересах частных лиц и компаний, например, для одной семьи или близких друзей | Выход на рынок ценных бумаг, привлечение инвесторов и умножение их прибыли |

| Вид | Закрытый | Открытый |

| Регистрация | Не согласовывается в госструктурах РФ | В ЦБ РФ и налоговой, в качестве юридического лица |

| Контроль активов | Производится учредителем, который представлен в единственном лице | Ведется управляющей компанией |

| Анонимность | Данные об инвестиционном фонде не находятся в общем доступе. Имя владельца может не указываться в документах | В бумагах прописываются реквизиты юрлица, данные о пайщиках нигде не указываются |

| Распределение активов | Не все средства могут идти на инвестирование, часть можно пускать на свои личные нужды | Активы полностью находятся в инвестиционном фонде и не могут быть использованы иначе, кроме как на действия в рамках проектов |

| Непрерывность работы | С уходом из жизни учредителя организация продолжает свою работу. | Не зависит от смерти одного из членов УК, работает до окончания действия лицензии |

| Схема наследования | Владелец сам определяет правила распределения активов и наследника | Наследуются только паи ИФ, каждый вкладчик определяет сам правила наследования. Если нет завещания – действие происходит в рамках законодательства РФ. |

| Состав инвестиционного фонда | Могут быть: учредитель, совет директоров, гарант, акционеры | Управляющая компания, пайщики |

Особенности иностранных фондов

Иностранные ИФ помогают вкладывать средства в международные проекты и экономику других стран.

- Инвестиционные фонды одной страны. Инвестирование только в пределах одного государства.

- Региональные. Могут захватывать один материк, например, Европу или Азию.

- Международные. Вложение в несколько стран.

- Развитых стран. Сбережения аккумулируются в конкретных странах со стабильной экономикой.

- Глобальные. Вкладываются не только в другие государства, но и в предприятия РФ.

Виды ПИФ

Виды ПИФов разделяются на три основных, которые, в свою очередь, имеют еще более мелкое деление.

- Открытого типа. В такие ИФ можно вкладывать средства и забирать из них постоянно. Необходимо только написать заявление или заключить договор, который будет рассмотрен в течение нескольких дней.

- Закрытые. Как правило, созданные в самом начале проекта с огромными денежными поступлениями, вывести средства можно только после его завершения. В такие организации вкладываются крупнейшие компании.

- Интервальные. Что-то среднее между открытым и закрытым. В отличие от обоих, вкладывать сбережения и выводить их можно, как правило, ежеквартально, определенное число дней. Это позволяет управляющей компании максимально вкладывать паи и не держать их у себя.

Акций

Создается для вложения средств в акции различных организаций для привлечения дохода. УК, как правило, инвестирует средства в акции наиболее перспективных компаний. Перед внесением инвестиций проводится тщательный анализ экономики РФ профессионалами.

ИФ может быть открытого, закрытого и интервального типа. Сегодня фонд акций встречается чаще по сравнению с другими.

Облигаций

Доход инвестиционного фонда образуется от вложения средств в облигации. Организуются, как правило, сроком до 3 лет. В связи с колебанием курса доллара инвестирование в российские облигации менее выгодны, чем в иностранные.

Торговля происходит на российских и международных биржевых рынках.

При больших рисках за последние 3 года фонды облигаций увеличили свой доход в 1,5 раза, что гораздо больше фондов акций.

Недвижимости

Создаются для вложения средств в строительство и управление недвижимым имуществом. Чаще всего закрытые. Сюда привлекаются крупные компании.

Бывают нескольких видов:

- Строительные. Занимаются строительством зданий, которые в дальнейшем могут продаваться или сдаваться в аренду.

- Земельные. Проводят действия с земельными участками, увеличивающие их стоимость.

- Девелоперские. Осваивают купленные в РФ земли, застраивают их, ремонтируют объекты недвижимости, переоформляют.

- Рентные. Сдают жилые и нежилые строения в аренду, получая с этого прибыль.

Собственность инвестфонда – только объекты и ценные бумаги, связанные с недвижимостью. Вложиться, например, в энергетический сектор ПИФ не может.

Денежного рынка

Фонд денежного рынка вкладывает свои средства в специфические активы, то есть не покупает акции и облигации. Действует путем выдачи займов, предоставляет депозиты.

Виды ИФ денежного рынка:

- Розничные. Среди вкладчиков в основном частные лица, таких более 30%. Прибыль такого инвестиционного фонда выше, чем просто вклад в банке, но и больше риски.

- Институционные. Минимальные вложения очень высоки и рассчитаны на компании и государство. Они работают по автоматическому принципу. Деньги поступают периодически через электронный перевод со счета корпорации.

Проекты инвестирования рассчитаны на срок не более 1 года. На рынке покупаются казначейские векселя, депозитные сертификаты.

Сбалансированные смешанные фонды

Такой инвестфонд может менять свои вложения в зависимости от ситуации на рынке. Если дешевеют акции, то можно перевести инвестиции в другие ценные бумаги или недвижимость. Главное, чтобы УК тщательно отслеживала изменения на биржевых рынках.

Хотя доход таких ПИФов ниже, чем вложение только в определенный вид.

Плюсы и минусы

Положительные моменты ИФ:

- Вкладчики не отслеживают ситуацию на рынке, все действия предоставлены профессионалам.

- Цена одного пая привлекательна и может составлять всего 1000 рублей.

- Вложения во многих ПИФах производятся в разные активы, что уменьшает уровень потери средств.

- Средства инвестиционного фонда не облагаются налогом.

- Контроль осуществляет государство.

Минусы деятельности инвесткомпаний:

- При плохом управлении доход не гарантируется.

- Дополнительно из средств инвестиционного фонда оплачиваются услуги УК.

- Могут быть наложены ограничения на инвестиции в определенные секторы экономики.

Советы по выбору ИФ

Если вкладчик решил вложить средства в инвестиционный фонд на территории РФ, то необходимо определить параметры и провести действия:

- Какой фонд необходим.

- Прочитать открытые документы инвестиционного фонда, его отчетность. В этом поможет официальный сайт.

- Выяснить количество лет работы на рынке.

- Узнать эффективность работы УК, ее финансовые инструменты, проверить по доходности.

- Понять, сколько вложить первоначально.

- Прочитать отзывы о ПИФе.

Признаки мошенничества

При выборе инвестиционного фонда в РФ также стоит избегать мошеннических действий. Признаки организации, которой не стоит доверять:

- Фиксированный доход. Если называется конкретная сумма дохода, стоит обойти инвестиционный фонд стороной. Ни один аналитик не может с точностью утверждать такое, ведь условия ежедневно меняются.

- «Уникальное предложение». Такая фраза – попытка завладеть сознанием инвестора. На самом деле все структуры, виды и деятельность ИФ известна.

- Убытки. Ответственность за них должна быть прописана в договоре. Следует остерегаться фразы «Не несет ответственности за убытки».

- Срочное вложение. Предложение «Срочно вложить» тоже должно быть воспринято как признак мошенничества: вкладчику необходимо время, чтобы разобраться с ситуацией и узнать сведения о компании.

- Формулировки в договоре и рекламе. Должны быть четкими, не надо поддаваться на слова: примерно, ориентировочно, приблизительно, от и до.

- Старые схемы. Большинство методов облапошивания клиентов уже известны. Поэтому, если предлагаются такие схемы вложения денег, необходимо держаться от них подальше.

- Понятная деятельность. Если инвестор не улавливает схему работы инвестиционного фонда, лучше избегать его. В хороших ИФ все четко и ясно.

- Ноу-хау и нанотехнологии. Инвестировать можно только в те проекты, которые существуют реально, даже если эта вещь только что создана. Но, если убеждают вложиться в какое-то новое изобретение, которого еще не существует в природе, стоит отклонить такое предложение, сколь бы заманчивым оно ни было.

- Брокерские услуги. Подписывать бумаги на оказание брокерских услуг и личное управление сделками не стоит: всем этим должна заниматься УК.

Стоит ли покупать паи самых доходных ПИФов?

Рассматривать такие паи надо с осторожностью: ситуация на рынке меняется ежечасно, на нее влияет развитие экономики стран, санкции государств, политическая ситуация, курс валюты. Поэтому, чтобы остаться на плаву, надо рассматривать доход ПИФа за несколько лет, а не за последние месяцы.

Плюс ко всему необходимо узнать, почему выросла прибыль. Если правильно вкладами распоряжалась управляющая компания, то это прекрасно, а если инвестиционному фонду повезло, то закрепить успех, а тем более развить его, может и не выйти.

Что сделать, чтобы стать инвестором

Прежде чем вкладывать сбережения необходимо определить и сделать:

- Какой денежный капитал есть у будущего инвестора. Это те средства, которые не нужны вкладчику, и он спокойно может их отдать на какое-то время.

- Инвестирование в какой сектор экономики предпочтительнее.

- Какую прибыль получить в итоге.

- Готов ли вкладчик к потере денег.

- Изучить экономические понятия, относящиеся к инвестиционному фонду РФ и других видов.

- Настроить себя, чтобы начать инвестиции.

- Подобрать портфель, а не одно направление вложений. Можно попробовать сразу несколько инвестиционных фондов с разным направлением деятельности.

Список лучших инвестфондов

Ниже находятся списки лучших ИФ как в РФ, так и в мире, представленные с учетом различных параметров.

Топ 10 ИФ России

| № | Инвестиционный фонд | Описание | Прирост (%) |

| 1. | Сбербанк – Глобальный интернет | Управление активами | 38,5 |

| 2. | Альфа-Капитал технологии | Фонды акций | 32,1 |

| 3. | РАЙФФАЙЗЕН – Информационные технологии | Фонды акций | 30,4 |

| 4. | Управление сбережениями – Азия | Управление сбережениями фондов | 30,3 |

| 5. | ВТБ – БРИК | Управление активами, фонды акций | 27,5 |

| 6. | ОТКРЫТИЕ – Китай | Фонды Открытия | 25,9 |

| 7. | Апрель Капитал | Акции компаний по добыче сырья | 25,4 |

| 8. | Открытие – Развивающиеся рынки | Фонды Открытия | 24,4 |

| 9. | РГС – Мировые технологии | Управление сбережениями | 23,5 |

| 10. | Райффайзен – Фонд активного управления | Фонды смешанных инвестиций | 23,3 |

Самые надежные в мире фонды

Среди лучших и инвестиционных организаций по всем параметрам находятся преимущественно иностранные компании.

| Инвестиционный фонд | Где находится | Активы (миллиардов долларов) |

| Fannie Mae | Вашингтон, США | 3 250 |

| Freddie Mac | Маклин, США | 1 946 |

| Credit Suiss | Цюрих, Швейцария | 927 |

| Goldman Sachs Group | Нью-Йорк, США | 856 |

| Morgan Stanley | Нью-Йорк, США | 803 |

| London Stock Exchange | Лондон, Англия | 777 |

| Berkshire Hathaway | Омаха, США | 535 |

| Nomura Holdings, Inc | Токио, Япония | 368 |

| Shinhan Financial Group | Сеул, Корея | 308 |

| State Street Corporation | Бостон, США | 274 |

| BlackRock, Inc. | Нью-Йорк, США | 240 |

| Voya Financial | Нью-Йорк, США | 231 |

Лучшие европейские фонды

| Название | Месторасположение |

| High-Tech Grunderfonds | Германия |

| SpeedInvest | Австрия |

| PMV | Бельгия |

| LocalGlobe | Великобритания |

| Mangrove Capital Partners | Люксембург |

| Alven Capital | Франция |

| Swisscom Ventures | Швейцария |

Рейтинг самых доходных ПИФов 2019

| № | Инвестиционный фонд | Описание, владельцы | Прирост (%) |

| 1 | ВТБ – Фонд Нефтегазового сектора | ВТБ Капитал Управление активами | 30 |

| 2 | САН – Смешанные инвестиции | САН | 28 |

| 3 | Сбербанк – Природные ресурсы | Сбербанк Управление Активами | 28 |

| 4 | Ингосстрах пенсионный | Ингосстрах — Инвестиции | 27.4 |

| 5 | БКС Драгоценные металлы | Брокеркредитсервис | 26,5 |

| 6 | ВТБ – Индекс МосБиржи | ВТБ Капитал Управление активами | 25,8 |

| 7 | ВТБ – Фонд Акций | ВТБ Капитал Управление активами | 25,4 |

| 8 | Райффайзен – Индекс ММВБ голубых фишек | Райффайзен Капитал | 25,3 |

| 9 | Солид – Индекс МосБиржи | СОЛИД Менеджмент | 25,2 |

| 10 | Лидер – Акции | Лидер | 24,6 |

Рейтинг ПИФ по стоимости чистых активов

| № | Инвестиционный фонд | Описание, владельцы | СЧА, МЛН RUB |

| 1 | ВТБ – Фонд Казначейский | ВТБ Капитал Управление активами | 28 322,73 |

| 2 | Газпромбанк – Облигации плюс | Газпромбанк — Управление активами | 23 733,55 |

| 3 | Рублевые облигации | Пенсионные накопления | 23 410,70 |

| 4 | Райффайзен – Облигации | Райффайзен Капитал | 18 468,40 |

| 5 | Альфа-Капитал Облигации плюс | Альфа-Капитал | 17 909,66 |

| 6 | Сбербанк – Фонд перспективных облигаций | Сбербанк Управление активами | 17 809,31 |

| 7 | Сбербанк – Фонд облигаций Илья Муромец | Сбербанк Управление активами | 14 464,58 |

| 8 | ВТБ – Фонд Сбалансированный | ВТБ Капитал Управление активами | 13 314,65 |

| 9 | Альфа-Капитал Еврооблигации | Альфа-Капитал | 9 40 |

| 10 | Еврооблигации | Пенсионные накопления | 7 785,54 |

Рейтинг ПИФ по объему привлеченных средств

| № | Инвестиционный фонд | Привлеченные средства, млн RUB |

| 1 | ВТБ – Фонд Сбалансированный | 10 700 |

| 2 | Альфа-Капитал Еврооблигации | 7 612 |

| 3 | ВТБ – Фонд Казначейский | 5 540 |

| 4 | Альфа-Капитал Баланс | 4 236 |

| 5 | Сбербанк – Денежный | 3 628 |

| 6 | ВТБ – Фонд Смешанных инвестиций | 3 541 |

| 7 | Сбербанк – Природные ресурсы | 3 496 |

| 8 | ВТБ – Фонд Акций | 3 322 |

| 9 | Рублевые облигации | 2 290 |

| 10 | Альфа-Капитал Ликвидные акции | 2 269 |

Заключение

Прежде чем вложить средства в какой-либо инвестиционный фонд на территории РФ, каждый должен взвесить все плюсы и минусы и ознакомиться с другими программами увеличения дохода. Надеюсь, я хоть немного помог вам в этом.

До свидания, уважаемые читатели, подписывайтесь на наш блог и активно обсуждайте интересующие вопросы в социальных сетях.

Чековый инвестиционный фонд (ЧИФ)

ЧИФ это чековый инвестиционный фонд и их берет начало в 1990-х, называемых теперь «лихими». Но при всех громадных проблемах перехода к рыночной экономике 1990-е это время появления новых инвестиционных инструментов, из которых гражданам СССР по сути были доступны лишь насильно навязываемые облигации. Ярким маркером стали и приватизационные чеки, называемые в народе ваучерами. Каждый гражданин получал такой чек, имевший номинальную стоимость 10 тысяч рублей.

ЧИФ имели целевое назначение. Учитывая катастрофическое состояние экономики тех лет, ваучеры выдавались в счет погашения задолженности по зарплате. Практиковалось это на бедствующих предприятиях, которых в то время было большинство. Но столкнувшись с новыми реалиями, население не понимало, что делать с этими бумагами.

Решением вопросов, каким образом распорядиться чеком, занимались специально созданные чековые инвестиционные фонды. Но неплохая по задумке идея наткнулась с российской действительностью. Давайте разберемся, какое значение в экономики страны имели эти фонды и почему они исчезли.

ЧИФ и его цели

Созданные на основании Указа Президента в 1992 году, чековые фонды преследовали разумные цели. В Указе была регламентирована деятельность фонда, призванная помочь гражданам в работе с чековыми инвестициями. Чековые фонды посредством владения большого количества ваучеров должны были сделаться мажоритарными акционерами предприятий и направлять их деятельность в пользу конечных инвесторов. Результатом должно было стать улучшение инвестиционного климата в стране.

В результате каждый ЧИФ призывал граждан вкладывать в него ваучеры, получая взамен акции своего фонда. Далее акционер мог рассчитывать на получение дивидендов и участвовать в общих собраниях акционеров. В свою очередь, фонд инвестировал полученные чеки в различные предприятия.

Примерно каждый третий россиянин вложил свои чеки в ЧИФ, гораздо меньшая часть инвестировала в ОАО напрямую. Скажем, в 1993 году можно было обменять ваучеры на акции «Газпром» у них в офисе. Избежавшие посредника в виде фонда поступили более дальновидно — однако многие забыли о своем вкладе и вспомнили лишь лет через пятнадцать, во время огромного роста российского рынка в середине 2000-х. При этом огромное количество ваучеров ушло в руки перекупщиков, которые стояли на каждом углу. Дальнейшая судьба этих чеков печальна: они ушли в криминальные структуры.

Несмотря на то, что чековые инвестфонды должны были заниматься вложением ценных государственных бумаг, основную деятельность они сосредоточили на перепродаже полученных ваучеров. Это вызвало невозможность выплачивать дивиденды и дальнейшее банкротство структур.

Развитие ЧИФ

Чековые инвестиционные фонды стали расти как грибы и к 1993 году было зарегистрировано уже более 500 таких организаций. Как сказано выше, они смогли собрать у населения более трети выпущенных ваучеров. В результате совокупная капитализация чековых фондов превысила аналогичные показатели коммерческих банков. Несмотря на свою экономическую значимость, ЧИФы имели определенные запреты, к которым относились:

- деятельность с ценными бумагами предприятий, работающими за пределами страны или с отсутствием регистрации;

- заключение сделок, не относящихся к инвестиционной деятельности;

- заключение фьючерсных или опционных контрактов;

- котирование акций;

- сбор заемных средств;

- реклама и гарантия получения и приумножения дохода

Приватизацию завершили к 1998 году. После этого ваучеры стали стремительно обесцениваться и изыматься из оборота.

Как видно из списка запретов, при обращении ваучеров была допущена масса нарушений: например, реклама чековых фондов велась очень активно. Тем не менее не стоит приравнивать их к откровенным финансовым пирамидам типа «Властелины» или «МММ», которые вообще не предполагали вложение в бизнес и выплачивали первым вкладчикам за счет последующих. Никаких «приведи друга и получи деньги» там не было, однако фонды пошли по скользкой дорожке махинаций.

Уход в тень и олигархи

Практически полное отсутствие регулирующих рыночных механизмов, а также доверие граждан к ЧИФ привело к печальным последствиям. Чековые фонды стали пользоваться свои возможностями совсем не для тех целей, для которых создавались.

Махинации проводились без особых затей. Собранные ваучеры выставлялись на аукционы, где происходил обмен чеков на именные акции предприятий. Как и задумывалось законом. Но затем фонды за «откаты» продавали акции криминальным структурам, заметно занижая их стоимость. В результате монстров индустрии, вроде «Норильского никеля», покупали за копейки. Прикрывалось это благим делом приватизации и теми же ваучерами, которые инвестировались в предприятия.

Кстати, номинал ваучера после деноминации составлял 10 рублей, а у маргиналов его можно было получить за бутылку водки. Хотя его стоимость как инструмента приватизации была заметно выше. Поэтому другой криминальной политикой было давление на небольшие группы или крупных частников с достаточным числом ваучеров, которые также хотели приватизировать какой-нибудь объект. Можно было и комбинировать способы.

Вследствие такой деятельности чековых фондов огромное количество акций предприятий (т.е. фактически сами предприятия) коммерсанты того времени скупили по бросовым ценам. При помощи подобных схем, а также представителей криминального мира, появилась новая «бизнес-элита», которую мы теперь знаем под именем олигархов. «Народное владение» обернулось крахом — реальными собственниками и управляющими стала узкая группа лиц.

В качестве другого примера можно привести историю «Саянского алюминиевого завода». В начале 1993 года его акции были выставлены на один из первых инвестиционных аукционов. На тот момент 4,88% акций этого предприятия было приобретено никому не известной компанией «Алюминпродукт». В руководство компании входил некий Олег Дерипаска.

Согласно легендам, Дерипаска лично, топчась на морозе у проходной завода, скупал ваучеры у рабочих. Затем он реализовывал их, покупая акции «СААЗА». В результате через два года он займет должность генерального директора на предприятии.

Спустя некоторое время он получит долю в АО «Русский алюминий» и станет гендиректором компании, занимающей второе место в мире по производству алюминия. Начало же всему положил небольшой «мешок» с ваучерами, которые Дерипаска удачно вложил.

Ярким представителем «бизнесменов» этого формата являлся еще один олигарх – Каха Бендукидзе. В свое время он был главой концерна «Объединенные машиностроительные заводы». Начиналось все с «выброса» 130 тысяч ваучеров во время проведения инвестиционного аукциона по АО «Уралмаш». Момент был рассчитан идеально – за 10 минут до окончания торгов.

В результате Бендукидзе получил контроль над 18% акций «Уралмаша», ставшего головным предприятием «Объединенных машиностроительных заводов» (ОМЗ). Сам он признавался на следующий день, что приватизация предприятия была проведена «четко по схеме Чубайса».

Большинство граждан, отдавших свои ваучеры в управление ЧИФ, остались у разбитого корыта. Акции чековых инвестиционных фондов обесценились, а сами фонды обанкротились. Начиная с 1995 года идет стремительное сокращение количества ЧИФ и к 1998 году их стало значительно меньше.

Крупнейшие игроки и причины ликвидации

Как и в любой индустрии, в мутноватом море компаний плавали и свои «флагманы». К ним относились:

- «Гермес»;

- «Державный»;

- «Жигули»;

- «Изумруд»;

- «Исеть»;

- «Ковчег»;

- «Красноярск ЛЛД»;

- «МН Фонд»;

- «Народный»;

- «Нижегородская ярмарка»;

- «Республика»;

- «Сахаинвест»;

- «Созидание»;

- «Урал»

Многим владельцам акций чековых инвестиционных фондов хорошо знакомы эти названия. Сейчас практически все фонды ликвидированы. Вплоть до 2016 года все претензии вкладчиков не подлежали рассмотрению и считалось, что ликвидация чековых фондов прошла на законных основаниях.

Основными причинами для ликвидации назывались халатное отношение инвесторов к своим обязанностям и отсутствие рационального управления. Также в причинах ликвидации фигурировали высокие налоги и вывод средств в офшорные зоны. На данный момент ситуация мало изменилась. О своем случае я рассказывал в одной из обзорных статей за 2016 год: читайте здесь.

В последние годы начались робкие попытки оспорить итоги приватизации, однако эта затея видится бесперспективной. Для того, чтобы повысить свои шансы, необходимо отследить историю движения активов. При закрытии или ликвидации фонда ценные бумаги, которыми он распоряжался, переходят под управление другого юридического лица. Это может быть инвестиционная компания или банковская структура. В соответствии с действующим законодательством правопреемники – если их отыскать – обязаны выплатить дивиденды с учетом текущего курса валюты.

С 1998 года ЧИФы были реструктуризованы и переведены в ПИФы – паевые инвестиционные фонды. Здесь у государства получилось гораздо лучше, поскольку за основу был взят механизм работающих уже почти 100 лет взаимных фондов США. В результате российские паевые фонды благополучно действуют до сих пор и за почти четверть века сумели избежать громких скандалов, которыми отметились их предшественники.

Заключение

Идея ваучеров и приватизации как таковой была не нова: ее с успехом реализовали во многих странах. К сожалению, в наших реалиях все пошло совсем не так, как хотелось бы. Чековые инвестиционные фонды просуществовали около пяти лет.

Лучшие предприятия страны были проданы за бесценок и на этом обогатилась небольшая группа людей. Основная масса граждан осталась с пустыми руками. Вероятность получить средства, вложенные в чековые фонды, сегодня близка к нулю.

http://fedfond.ru/compensation_payments/get_compensation/

http://fonda.pro/investitsionniy-fond.html