Как правильно инвестировать в акции

- Главная

- Инвестиции

Инвестиции на бирже связаны с риском, а предсказать рост или падение отдельных ценных бумаг – сложно. Но рисками можно управлять, если знать, как инвестировать в акции.

В этой статье мы рассказали, почему нужно вкладывать деньги, насколько это выгодно и какие простые правила помогут заработать на инвестициях.

Стоит ли инвестировать в акции

Акции – один из самых высокодоходных финансовых инструментов. Покупая акции, вы покупаете часть компании, а значит имеете право на долю от её прибыли. Когда растёт прибыль, растёт и цена акции.

Почему нужно инвестировать:

- Акции – источник пассивного дохода. Получать прибыль можно двумя способами. Первый – купить акции, подождать, когда они вырастут в цене, и продать. Второй – купить акции, не продавать их и получать дивиденды (часть прибыли компании, которую она периодически распределяет между держателями своих бумаг).

- Акции помогают достичь финансовых целей. При регулярных инвестициях в ценные бумаги можно накопить на покупку квартиры или машины, вложиться в образование для детей и даже обеспечить себя пенсией.

- Отказ от инвестиций – риск. Он лишает возможности увеличить свой капитал и уменьшает ценность накоплений из-за влияния инфляции. Например, у вас было 100 тысяч рублей, которые вы хранили дома. Каждый год часть этих денег съедала инфляция. За пять лет инфляция в России составила 28% – это значит, что большинство цен выросло на это значение. Теперь на 100 тысяч рублей можно купить меньше товаров, чем пять лет назад.

Выгодно ли инвестировать в акции

На акциях зарабатывают десятки процентов в год. Вот сколько бы вы получили, если бы инвестировали в эти компании год назад. Для сравнения, если вы положите деньги в банк, то сможете заработать только 5–6% (это средняя годовая ставка по банковскому вкладу).

- Tesla : доходность +690%

- NVIDIA : доходность +165%

- Apple : доходность +118%

- Microsoft : доходность +48%

- «Полюс Золото» : доходность +131%

- «Яндекс» : доходность +93%

- «Московская Биржа» : доходность +43%

- «Русгидро» : доходность +32%

- МТС : доходность +21%

Сколько инвестировать в акции

Чтобы начать инвестировать деньги в акции, не нужно больших накоплений. Достаточно 2–3 тысяч рублей. Правда, собрать хороший инвестиционный портфель не получится – лучше выделить от 50 до 100 тысяч. Это позволить купить ценные бумаги нескольких компаний и тем самым снизить риски, и увеличить эффективность вложений.

Как правильно инвестировать в акции

Чтобы защитить себя от рисков и уйти от ошибок, которые делают начинающие инвесторы, придерживайтесь этих правил.

1. Определите свою терпимость к риску

В инвестициях есть два основных класса активов – акции и облигации. В долгосрочной перспективе прибыль от акций выше, чем от облигаций. Но акции более рискованный инструмент. В моменты кризиса рынок акций может просесть на 40–50%, а восстановление занять несколько лет.

Если ваш инвестиционный портфель состоит на 100% из акций, снижение рынка акций на 50% уменьшит размер портфеля вдвое. Если доля акций в портфеле занимает 50% – портфель сократится на 25%. Если акций только 20% – вы потеряете 10%. Подумайте, какой спад вы сможете пережить спокойно.

2. Установите цель и срок её достижения

Определите, зачем вы инвестируете и сколько денег нужно, чтобы достичь цели. Поставьте срок, за который хотите собрать сумму.

Понимание цели помогает правильно выбрать активы под ваши потребности. Чем длиннее срок, тем больше можно вложить в акции. Даже если рынок просядет, у вас будет время отыграть падение. Когда цель станет ближе, снижайте количество акций и наращивайте долю облигаций.

3. Распределяйте вложения по акциям разных компаний

Инвестируйте в акции российских и зарубежных компаний из разных отраслей – это снизит риски потери доходности. Эффективный инвестиционный портфель состоит из акций 10–14 компаний в равных долях. Если одна из акций начнёт падать в цене, другие компенсируют потери за счёт своего роста.

Когда инвестор вкладывает 100% денег только в одну отрасль, например, в российские нефтяные компании, то берёт на себя много рисков. Нефтяной сектор в России чувствителен к зарубежным санкциям, уровню экспорта, договорённостям ОПЕК. Любой негативный сценарий напрямую повлияет на такой портфель.

4. Покупайте не только акции, но и облигации

Общее правило – чем больше акций в портфеле, тем больше рисков, и наоборот. Чтобы защитить себя, отправьте часть денег на облигации – менее прибыльные, но более надёжные ценные бумаги. Если совсем не готовы рисковать, сформируйте основу портфеля из них (80–90% от общего состава портфеля). Также часть денег можно направить на покупку валюты, чтобы ещё больше разнообразить активы.

5. Инвестируйте долгосрочно

Покупайте ценные бумаги на долгий срок (от 3–5 лет). Такой подход защит от рыночных шоков, ведь в долгосрочной перспективе рынок всегда растёт. Спады после кризисов сменяются ростом.

Например, индекс МосБиржи , который включает в себя около 50 самых крупных российских компаний, после мирового кризиса в 2008 году уже через три года отыграл падение в 3,6 раза (с 513 до 1859 пунктов). А в 2020 году достиг значения в 2900 пунктов.

6. Присмотритесь к акциям «голубых фишек»

«Голубые фишки» – это акции самых крупных и стабильных компаний фондового рынка, которые регулярно платят дивиденды.

Примеры российских «голубых фишек»:

Примеры «голубых фишек» США:

Эти компании хороши тем, что растут из-за фундаментальных бизнес-процессов, а не из-за спекуляций или новостного ажиотажа. Они не увеличиваются в цене резко, но уверенно переживают кризисы благодаря своим резервам и показывают рост в долгосрочной перспективе.

7. Не играйте на бирже

Не играйте на курсе роста или падения цены акций. Этим занимаются профессиональные трейдеры, которые тратят на спекуляции весь свой рабочий день. Ещё частая торговля увеличивает комиссии за сделки, которые взимает брокерская компания. Лучше придерживайтесь стратегии «купил и держи».

8. Ребалансируйте портфель

Ребалансировка – это восстановление изначальных пропорций портфеля. Например, инвестор собрал портфель из акций и облигаций и разделил между ними свои вложения 50 на 50. Со временем акции выросли, их доля в портфеле увеличилась с 50% до 65%, а облигации снизились до 35%. Портфель стал более рискованным.

Тогда инвестор делает ребалансировку: продаёт часть акций или вносит деньги и докупает облигации, восстанавливая пропорцию 50 на 50.

Ребалансировку не нужно делать часто, достаточно одного раза в полгода или год, если доля актива изменилась более чем на 5% от изначальной.

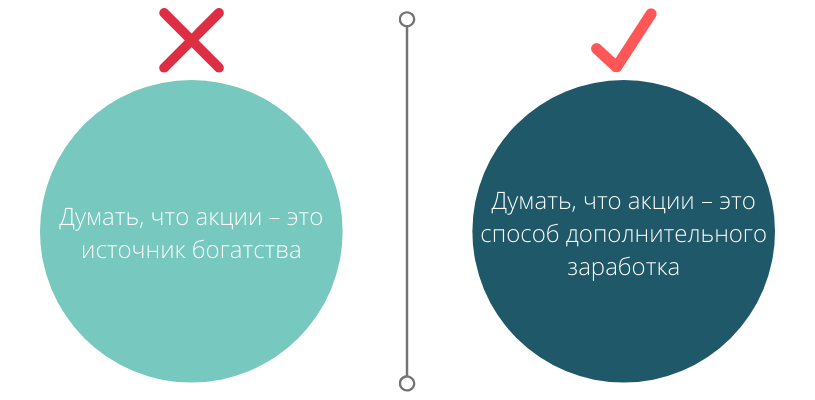

9. Относитесь к акциям как к источнику пассивного дохода

Не рассматривайте акции как вариант быстрого обогащения. Инвестиции – это способ пассивного заработка и защиты денег от инфляции.

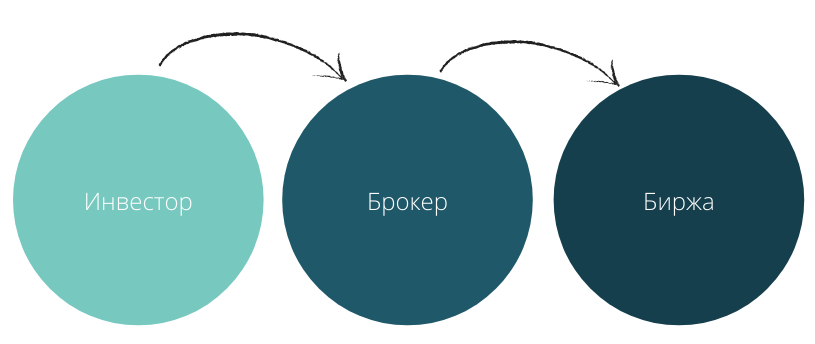

Где инвестировать в акции

Акции продаются на биржах – площадках, которые организовывают торги ценными бумагами. В России есть две биржи – Московская и Санкт-Петербургская. На первой торгуются российские ценные бумаги. На второй – зарубежные.

Правда, покупать акции напрямую на бирже нельзя. Это можно сделать только через брокерскую компанию (брокера) – профессионального посредника, который регистрирует начинающего инвестора на бирже и исполняет его поручения по сделкам. Например, «Купить десять акций Лукойла» или «Продать пять акций Intel».

Чтобы начать работать с брокером, откройте у него брокерский счёт. Он нужен для учёта доходов инвестора. Перед покупкой бумаг на счёт заводят деньги, а после их продажи – выводят на него прибыль. Ещё на брокерский счёт автоматически приходят дивидендные выплаты.

Как купить акции дистанционно

Купить акции можно через брокера «Тинькофф Инвестиции». Вся процедура проходит онлайн, а отслеживать состояние активов можно через личный кабинет.

- Перейдите на сайт и заполните заявку на брокерский счёт (он оформляется бесплатно). Для этого нужен паспорт.

- Когда счёт будет готов, «Тинькофф» даст вам доступы в личный кабинет и мобильное приложение, где можно начать покупать акции. Перед этим пополните счёт с банковской карты.

- За каждую операцию брокер берёт комиссию (от 0,025% от общей суммы сделки).

Куда вложить деньги в условиях низких ставок по депозитам

При кажущейся простоте и множестве возможных вариантов, грамотно и безопасно решить проблему замены валютных депозитов не так легко. Настало время сформулировать основные принципы — логику действий, которые помогут при необходимости максимально эффективно решать эту задачу и, по возможности, не ошибаться — то есть не терять свои деньги.

Жадность погубит

Казалось бы, ну в чем проблема? Если мало платят в банке, купите себе облигации, которые, например, деноминированы в долларах или евро, или вложитесь в недвижимость. А можно запастись золотом/серебром, или, наконец, выйти со своими деньгами на бескрайние просторы фондового рынка. Да мало ли куда можно пристроить свои кровные, которые без особого толка (во всех смыслах) лежат в банке. А еще можно упомянуть о разных привлекательных страховых и структурных продуктах, от одного рассказа о которых у неопытного инвестора «текут слюнки» от предвкушения большого навара, да еще с гарантией на сохранность самого капитала. В общем, было бы несправедливо утверждать, что так уж нечем заменить валютные депозиты. Так в чем проблема?

Как это ни парадоксально, но равноценный «обмен» возможен только при замене одного депозита на другой. Во всех остальных случаях вкладчик банка превращается. в инвестора. А это значит, что в той или иной мере возникают новые риски потерять свои деньги. Подобных рисков при статусе «вкладчика» практически не было (будем считать, что наш инвестор имеет дело только с надежными финансовыми институтами).

Вот почему здесь нет простых и, главное, универсальных решений. Задачу замены валютных депозитов следует рассматривать всегда под углом существенного роста рисков и решать ее исключительно на индивидуальной основе, принимая во внимание возраст человека, его текущие и долговременные цели, уровень допустимых потерь и многое другое. Далеко не всегда обычный вкладчик в банке способен правильно решить эту задачу.

К потерям готов

Зачастую хороший пример лучше любой теории. Допустим, речь идет о человеке предпенсионного возраста, у которого на счету в Сбере, скажем, $60 000. Это его практически единственные накопления на старость. Банк платит ему (если уместно здесь употребить этот глагол) около 0,3% в год.

Что здесь можно порекомендовать? Как ни печальна такая картина, мой совет таков: ничего не искать, ничего не менять. Банк надежен, а основная задача нашего клиента состоит в том, чтобы сохранить то, что у него есть. Гонка за несколькими дополнительными процентами может привести к частичной потере сбережений, а это вкладчик не может себе позволить.

Другой пример: на счету у нашего нового клиента уже более солидная сумма, скажем, $600 000. Нужно заметить, что процент по этому вкладу мало чем отличается от предыдущего примера, и вкладчик тоже хочет чего-нибудь хорошего с более высоким доходом. Понятно, что расходы этого вкладчика существенно выше предыдущего, но и его деньги тоже не предназначены для большого риска, иначе они бы не лежали на депозите.

Здесь можно предложить нашему клиенту не «мариновать» свои деньги на депозите дальше, а рискнуть его частью, но вложить его не в традиционные российские еврооблигации. Они сейчас сильно перекуплены, и где в лучшем случае можно рассчитывать на 1,5 — 2,0% годовых, не выходя за горизонт в 2-3 года инвестиций (больше не имеет смысла). Например, долларовые облигации Альфа- Банка с погашением 28.04.2021 дают доходность 2,09%, а долговые бумаги VEB-22 (тоже в долларах США) с погашением 5.07.2022 могут принести 1,92% в год.

Нашему клиенту, на мой взгляд, можно взять на себя немного больше риска и подумать, например, об американских депозитарных расписках того же Сбера — банка, в котором лежат его деньги — имея в виду, что эта инвестиция будет работать 5-10 лет. Речь идет о Sberbank of Russia (SBRCY). Почему? Во-первых, на эту сумму наш клиент будет получать ежегодно «колоссальные» деньги по сравнению с его нынешними доходами. В настоящее время дивидендная доходность составляет 8,8% в долларах США. Во-вторых, бумаги Сбера сейчас достаточно дешевы, и есть хороший шанс на них заработать в долговременной перспективе.

Здесь мы подошли к очень важному и в какой-то мере критическому вопросу: а какую сумму следует инвестировать? Думаю, что в нашем случае речь может идти, например, о 15 -20% от величины депозита. Эти цифры базируются на моем опыте и предназначены исключительно для примера, чтобы показать логику решения нашей задачи. На самом деле эти 15 -20% требуют тщательной работы с клиентом, прежде чем мы убедимся, что это именно так, а не иначе.

Из сказанного выше вытекает следующее правило работы с валютными депозитами.

Правило №1: Инвестировать следует только ту часть своего валютного депозита, которую вы можете себе позволить частично или полностью потерять.

В первом из рассмотренных кейсов клиент не может ничего терять, а во втором, по всей видимости, готов идти на это только с сопредельным «кусочком» своих накоплений. Это правило должно соблюдаться беспрекословно, в противном случае вас может ждать большая беда.

Дорогое время

Очень многое зависит от целей, которые вы ставите перед собой, «заводя» деньги на валютный депозит. Их можно разделить на две большие группы: как правило, это накопление/хранение денег, предназначенных на те или иные траты (жизнь на пенсии, приобретение жилья, обучение ребенка и т.д.) и источник регулярного дохода. В первом случае очень важно, где вы сейчас находитесь на временном отрезке достижения своей цели. Например, одно дело, когда ребенку, скажем, пять или шесть лет и вы только в начале пути, собирая деньги на учебу в престижном университете, и совершенно другое, когда до поступления остался год или два.

В последнем случае я бы не рекомендовал рисковать «учебными» деньгами и продолжал бы держать их на депозите в долларах или евро. А вот в первом случае это делать не обязательно. Впереди есть еще по крайней мере 10 лет, и эти средства лучше продолжать «копить», но уже на фондовом рынке. Здесь есть масса возможностей для решения подобных задач. Например, можно начать с двух биржевых фондов: на 500 крупнейших компаний США — SPDR S&P 500 ETF Trust (SPY) и американских долгосрочных государственных облигаций — PIMCO 25+ Year Zero Coupon U.S. Treasury Index Exchange-Traded Fund (ZROZ). Соотношение между этими двумя инвестициями 60% на 40% не подведет. Правда, после первых пяти лет долю акций лучше начать постепенно уменьшать.

Отсюда вытекает еще одно правило, которое связано с тем, что многие люди зачастую боятся фондового рынка, в отличие от тех миллионов, которые сейчас бесстрашно «сражаются» на нем со своими деньгами.

Правило №2. Если валютный депозит используется как средство для накопления/сбережения средств, которые понадобятся не раньше, чем через 5 лет, можно инвестировать их целиком или частично на фондовом рынке, придерживаясь сбалансированной или консервативной стратегии.

Теперь следует сказать пару слов о людях, для кого валютный вклад в банке — это источник регулярного дохода, на который они живут. Как правило, это пенсионеры. Для многих из них- это небольшая добавка к своей пенсии, для других-н источник достойного существования. Эти состоятельные люди имеют возможность использовать свои накопления для получения дополнительного регулярного дохода.

Однако и здесь следует четко опираться на два наших правила. Вариантов решений очень много. Добавлю к примеру со Сбером еще несколько хороших дивидендных акций, которые, правда, не блещут такой же высокой доходностью, как российский банк, но также относительно стабильны и устойчивы. Стоит обратить внимание на китайские телекоммуникационные компании. Например, China Mobile Limited (CHL) — крупнейший игрок на этом поле, — она обслуживает почти миллиард владельцев мобильных телефонов. Ее текущая дивидендная доходность составляет 6,09%. Другая компания из этого сектора China Telecom Corporation Limited (CHA) существенно меньше своего конкурента, но и здесь дивидендная доходность внушительная — 5,3%. Большинство аналитиков положительно оценивают перспективы обеих этих компаний.

Ловушки для простаков

В заключение следует сказать несколько слов о том, какие опасности есть вокруг нас. Я уже не раз обращался к этой теме. Дело в том, что на низких ставках на депозиты наживаются мошенники: они предлагают «сладкую» замену, которая на самом деле может привести к полной потере денег. Это большая опасность, и ее нужно иметь в виду, когда вы по разным причинам смотрите вокруг в поисках достойной и более доходной замены своим депозитам. Вот показательный пример: вам предлагают пятилетний фиксированный депозит с ежегодной выплатой в размере 8%. Валюта практически любая: хотите доллары США, хотите евро или английские фунты. Можно даже вложить канадские или австралийские доллары.

Кто это предлагает? Зарубежная компания, которая представляет себя специалистом по ссудам (данные о компании, о которой пишет автор, есть в редакции Forbes). В рекламе упоминается, что компания является «партнером Revolut Ltd., одной из ведущих европейских компаний по предоставлению платежных услуг, чтобы иметь возможность предоставлять нашим клиентам карточные услуги на конкурентоспособных условиях». Нетрудно догадаться, что речь идет о высокорисковых ссудах, под которые фирма и собирает деньги. Используя подобные «депозиты», вы подвергаете свои деньги большому риску и имеете все шансы остаться без них. Никакой заменой банковскому депозиту это, безусловно, не является.

Мнение автора может не совпадать с точкой зрения редакции

Данный текст не является инвестиционной рекомендацией

Куда вложить деньги, или самые выгодные инвестиции

На сегодняшний день, самыми распространенными способами вложения свободных денег являются: банковские депозиты, пифы, акции, облигации, форекс, накопительное страхование, офбу, хедж-фонды, структурные продукты, золото и драгоценные металлы, недвижимость, бизнес.

Банковские вклады (депозиты)

Это самый простой, элементарный и надежный способ вложения средств. Вы отдаете свои деньги в банк под определенный процент. Банкиры эти деньги “прокручивают”, вкладывая в другие финансовые инструменты. За что вы получаете заранее оговоренный процент прибыли.

Это самый простой, элементарный и надежный способ вложения средств. Вы отдаете свои деньги в банк под определенный процент. Банкиры эти деньги “прокручивают”, вкладывая в другие финансовые инструменты. За что вы получаете заранее оговоренный процент прибыли.

Например, вы вложили деньги в банк на год под 10% годовых. Банкиры тут же отдают эти деньги другому клиенту в виде кредита, но уже под 20% годовых. В итоге, банк через год возвращает вам ваши средства с начисленными процентами, а себе кладет в карман оставшуюся разницу.

Преимущество инвестиций в банк заключается в том, что вы точно знаете сколько денег можете получить через определенный промежуток времени, в то время как остальные финансовые инструменты этим похвастать не могут. Рассчитать прибыльность того или иного вклада вы можете на депозитном калькуляторе, а также если вам потребуется рассчитать сумму переплаты по тому или иному кредиту, то воспользуйтесь кредитным калькулятором.

Все банковские депозиты до 1.400.000 рублей страхуются государством. В случае банкротства банка или отзыва у него лицензии вкладчики не потеряют свои деньги. Если вы намереваетесь вложить в банк большую сумму денег, например три миллиона, то целесообразно разбить его на несколько вкладов не превышающих 1,4 млн. руб. каждый и разместить их в нескольких банках.

Вообще, банковские депозиты сложно назвать выгодным способом вложения средств, так как по ним вы получаете одну из самых низких доходностей. Чаще всего вклады нужны для накопления первоначального капитала, который потом можно вложить в другие, более доходные финансовые инструменты. Также вклады используют для создания финансовой “подушки безопасности”.

ПИФы (паевые инвестиционные фонды)

Это второй по популярности способ вложения средств. Если вкратце, то пифы – это коллективный финансовый инструмент, когда деньги инвесторов вкладываются в один большой котел и, затем, эту одну большую сумму средств профессиональные управляющие приумножают различными методами.

Средства пайщиков (так называют тех, кто вложил свои деньги в пиф) обычно вкладывают в акции, облигации, золото, валюту и т.п.. Точнее их не просто вкладывают, а ими управляют. Просто купить акции может любой дурак. Задача профессиональных управляющих заключается в том, чтобы найти такие акции, которые на момент покупки упали в цене и есть вероятность их дальнейшего роста.

Для того, чтобы определить эту вероятность используется технический и фундаментальный анализ, изучается экономическая ситуация как в мире, так и в отдельно взятом регионе, отслеживаются новости, а также множество других параметров, которые слишком сложны для простого обывателя.

В этом и суть ПИФов, избавить людей несведущих в данных вопросах от всех этих сложностей. Если у вас есть свободные средства и у вас нет возможности с утра до вечера торговать на бирже, то проще передать эти деньги тем людям, которые погрузились в тему инвестирования с головой и имеют за плечами большой опыт. По крайне мере на первоначальном этапе.

Далее, по мере роста вашего опыта в финансовых вопросах, можно начинать самостоятельно покупать акции, облигации и другие инструменты инвестирования. Об этом более подробно чуть позже, а пока вернемся к ПИФам.

Ниже я приведу ссылки на другие свои статьи, где более подробно можно ознакомиться с паевыми инвестиционными фондами:

Акции

Акцией называют ценную бумагу, которая подтверждает долю ее владельца в капитале компании, и дает право на участие в его прибылях. На эту тему написаны десятки многостраничных томов. Здесь мы не будем долго объяснять как работают акции. Рекомендую прочитать статью Что такое АКЦИИ, в чем их назначение и каких основных видов они бывают.

Если сравнивать с другими финансовыми инструментами, то вложение капитала в акции является более прибыльным в долгосрочной перспективе, но в то же время и очень рискованным.

Если сравнивать с другими финансовыми инструментами, то вложение капитала в акции является более прибыльным в долгосрочной перспективе, но в то же время и очень рискованным.

Здесь нужно постоянно держать руку на пульсе, отслеживать ситуацию на рынках, так, чтобы не допустить потери капитала на сильном падении финансовых рынках, которые происходят во время всевозможных кризисов.

Чтобы более наглядно понимать, какую прибыль можно получить на акциях, посмотрите видео “Как заработать на акциях Сбербанка 678% прибыли”.

Облигации

Этот финансовый инструмент рассчитан на людей, которые не склонны к риску. Получить на нем большую прибыль очень сложно. Обычно прибыль по облигациям не выше прибыли по банковским депозитам. Поэтому данный финансовый инструмент сложно назвать выгодным вложением средств.

Однако это не означает что деньги в облигации не стоит вкладывать. Дело в том, что не рекомендуется “хранить все яйца в одной корзине”. Опытные и успешные инвесторы всегда распределяют свои средства в нескольких разных инструментах для того, чтобы снизить свои риски.

Однако это не означает что деньги в облигации не стоит вкладывать. Дело в том, что не рекомендуется “хранить все яйца в одной корзине”. Опытные и успешные инвесторы всегда распределяют свои средства в нескольких разных инструментах для того, чтобы снизить свои риски.

Представьте, вы вложили все свои средства в акции, но через некоторое время на рынке произошел кризис и цены на них упали. Вместе с этим уменьшится количество вашего капитала. Чтобы этого не произошло, нужно вложить часть денег в депозиты, часть денег в облигации, золото и так далее.

В таком случае вы на одном инструменте потеряете, зато на других инструментах выиграете. Но вернемся к облигациям:

Облигация – это долговая эмиссионная ценная бумага, которая подтверждает право своего владельца на получение с эмитента определенной денежной суммы.

Более подробно об этом читайте здесь: Облигации как объект инвестирования

А для того, чтобы понять как правильно распределять средства между различными финансовыми инструментами, чтобы снизить риски и повысить доходность своих вложений, читайте данные статьи:

Форекс

Фо́рекс (Forex, иногда FX, от англ. FOReign EXchange — обмен иностранной валюты) — это рынок межбанковского обмена валют по свободным ценам.

Суть форекса заключается в спекуляциях с валютами различных стран. Например, вы купили 100 евро за 90 долларов. А через какое-то время продали эти 100 евро за 120 долларов. Таким образом заработав на этой сделке 30 долларов.

Суть форекса заключается в спекуляциях с валютами различных стран. Например, вы купили 100 евро за 90 долларов. А через какое-то время продали эти 100 евро за 120 долларов. Таким образом заработав на этой сделке 30 долларов.

На форексе торговля всегда идет валютными парами, как в примере выше. Изменение стоимости валют происходит постоянно и зависит от множества факторов. Например, в Греции экономика не развивается, государство прибыли не получает, а содержать страну как-то надо. Так как Греция входит в состав Европейского Союза (ЕС), то на территории этой страны все продается и покупается в евро.

Таким образом, нестабильность экономики одного государства повлияло на отношение инвесторов ко всему ЕС. Инвесторы почувствовали угрозу своему капиталу и срочно стали избавляться от евро. Все это привело к падению стоимости евро по отношению к валютам других государств. Вот на таких движениях и зарабатываются деньги на форексе.

Торговать на форексе можно как самостоятельно, пройдя предварительно специальное обучение, так и отдав свои деньги в доверительное управление. Более подробно об этом читайте здесь: Что такое форекс.

Данный способ вложения средств можно назвать выгодным только в том случае, когда вы сами торгуете на форексе, когда у вас уже большой опыт, собственная стратегия входа и выхода из рынка, а также железная воля.

Людей, сделавших состояние на форексе – единицы. А вот тех, кто пытался разбогатеть на этом и прогорел – миллионы. Делайте выводы сами.

Накопительное страхование жизни

Этот способ вложения средств вряд ли можно назвать выгодным. Как ясно из названия – это страховка на случай каких-либо непредвиденных обстоятельств. Ее отличие от обычной страховки состоит в том, что это сочетание страхования жизни и здоровья человека с программой накопления, сохранения и увеличения вашего капитала.

Этот способ вложения средств вряд ли можно назвать выгодным. Как ясно из названия – это страховка на случай каких-либо непредвиденных обстоятельств. Ее отличие от обычной страховки состоит в том, что это сочетание страхования жизни и здоровья человека с программой накопления, сохранения и увеличения вашего капитала.

Если обычная страховка просто выплачивает вам определенную сумму в случае наступления страхового случая, то в данном случае у вас, если в течение всего периода действия договора ничего не произошло, то вы сможете получить, либо всю накопленную за эти годы сумму целиком, либо получать ежемесячную выплату до конца жизни.

Более подробно о том, что такое накопительное страхование жизни, чем оно отличается от других финансовых инструментов, в каких случаях его лучше применять читайте здесь: Все о накопительном страховании жизни

ОФБУ расшифровывается как Общие Фонды Банковского Управления. По сути – это те же ПИФы, но с более широкими функциями инвестирования. С одной стороны это плюс, так как вкладывая деньги в ОФБУ у вас есть возможность увеличить прибыль за счет более широких комбинаций вложения средств. С другой стороны – это более рискованно.

Были случаи, когда ОФБУ показывали доходность в 600% годовых. Однако, основная проблема заключается в том, что деятельность ОФБУ мало регламентирована законодательством, из-за чего меньше подвержена контролю, в отличие от тех же ПИФов.

Были случаи, когда ОФБУ показывали доходность в 600% годовых. Однако, основная проблема заключается в том, что деятельность ОФБУ мало регламентирована законодательством, из-за чего меньше подвержена контролю, в отличие от тех же ПИФов.

Также известны случаи, когда недальновидная деятельность управляющих приводила к полному краху ОФБУ.

Подробнее о деятельности общих фондов банковского управления вы можете прочитать здесь: Инвестируем деньги в ОФБУ. От себя добавлю, что в данный момент в ОФБУ лучше всего вкладывать такую сумму средств, которую вам будет не жалко в случае чего потерять.

Хедж-фонды

Сразу скажу, что в нашей стране это относительно новый и не достаточно развитый финансовый инструмент, который доступен только состоятельным клиентам.

Минимальная сумма входа здесь начинается от нескольких сотен долларов до миллиона. На западе хедж-фонды пользуются огромной популярностью.

Хедж-фонды не имеют четкого нормативного регулирования, что позволяет им свободно выбирать стратегии обогащения и пользоваться широким набором финансовых инструментов при инвестировании денег в различные рынки. Итогом работы хедж-фондов может быть как сверхприбыль, так и колоссальные убытки.

Одним из самых ярких примеров хедж-фондов является фонд Quantum, основателем которого является небезызвестный Джордж Сорос, который смог за день получить прибыль равную 1 миллиарду долларов!

Подробнее об этом виде инвестирования читайте здесь: Хедж-фонды как инструмент инвестирования

Структурные (структурированные) продукты

Структурированный (структурный) финансовый продукт – это комплексный финансовый инструмент, который выпускается, как правило, коммерческими и инвестиционными банками и создаваемый для удовлетворения специфических потребностей клиентов.

Особо популярен данный финансовый инструмент стал в период кризиса. Ведь когда ты вкладываешь деньги на растущем рынке и постоянно получаешь хорошую прибыль – это одно, но когда ситуация на рынках не стабильная, особенно во время кризисов, то многие инвесторы пытаются найти надежные способы вложения средств, которые при этом дадут им большую прибыль, нежели банковские депозиты.

Особо популярен данный финансовый инструмент стал в период кризиса. Ведь когда ты вкладываешь деньги на растущем рынке и постоянно получаешь хорошую прибыль – это одно, но когда ситуация на рынках не стабильная, особенно во время кризисов, то многие инвесторы пытаются найти надежные способы вложения средств, которые при этом дадут им большую прибыль, нежели банковские депозиты.

Суть структурного продукта проста – часть средств, как правило 80-90% вкладывается в банковские вклады, либо облигации, а вот оставшиеся 10-20% инвестируются во фьючерсы и опционы.

Все это позволяет при худшем сценарии остаться при своих деньгах и ничего не потерять, в лучшем случае получить прибыль порядка 20-30%. Это не очень много, однако выше доходности по банковским депозитам.

Хотя опять же с чем сравнивать. Например, самый успешный инвестор в мире Уоррен Баффет обеспечивает своим клиентам около 24% годовых на протяжении последних 35 лет. 24% годовых вроде не много, однако получать такую прибыль стабильно долгие годы может только Баффет и никто другой.

Золото и драгоценные металлы

Для многих людей богатство ассоциируется с горой золота. Издревле этот металл был символом богатства и власти, поэтому он становился причиной ссор, грабежей, убийств и даже войн.

Золото не стоит рассматривать как самый выгодный способ вложения средств, несмотря на то, что за последние годы оно сильно подорожало. Дело в том, что чаще всего золото выступает убежищем для инвесторов в трудные времена.

Когда в мире господствуют кризисы, то чтобы их переждать инвесторы выводят свои сбережения из акций, облигаций и других финансовых продуктов, а затем вкладывают в золото.

Как только кризис отступает, то инвесторы тут же ищут более выгодные способы вложения средств. Этим и обусловлен рост цен на золото в трудные времена. Но затем, цена на драгоценные металлы неизбежно падает.

Недвижимость

Недвижимость всегда была выгодным способом вложения средств. Мало того, что недвижимость сама по себе не обесценивается и как правило год от года только дорожает. Но и недвижимость позволяет получать пассивный доход от сдачи ее в аренду.

Правда здесь есть одно серьезно “но”, которое заключается в высокой стоимости недвижимости. По сути, это вложение для состоятельных людей. Из-за чего данный способ вложения средств нужно рассматривать не на первоначальном этапе, а тогда, когда у вас уже большой капитал и вы имеете возможность вкладывать капитал в различные финансовые инструменты.

Правда есть и исключения. Например, можно выгодно вложить деньги в недвижимость на этапе ее строительства. В это время, как правило, нет нужды вносить полную стоимость за жилье и можно оплачивать ежемесячно определенную часть.

Таким образом, если у вас есть возможность вносить необходимую сумму и это не отразится на качестве вашей жизни, то можно смело искать подходящие варианты. Дело в том, что на этапе строительства квадратный метр жилья стоит гораздо меньше, чем позже, когда строительство будет законченно.

Бизнес

Каждый из рассмотренных выше финансовых инструментов, обладает определенной степенью риска (надежности). В зависимости от этого, меняется диапазон возможной прибыли. Чем рискованнее финансовый инструмент, тем большую доходность он может принести. Впрочем, как и убыток тоже.

У каждого из этих финансовых инструментов есть свои преимущества и недостатки. И при различных жизненных обстоятельствах, стоит подбирать оптимальные способы инвестирования. Но, лично для себя я уже определил самый выгодный способ вложить деньги – это бизнес!

Почему? Потому что бизнес – это неограниченные дивиденды! И зависеть они будут только от вас. От вашей работоспособности, фантазии, усердия, изобретательности.

Любые другие финансовые инструменты зависят не от вас. Они зависят, например, от текущей рыночной обстановки, от условий определенных другими людьми, от финансовых результатов конкретной компании, от действий спекулянтов, от маркетологов, разрабатывающих те или иные финансовые продукты.

Создание собственного бизнеса – это полностью ваша вотчина.

Здесь вы устанавливаете правила по которым будете играть. Здесь вам решать какой доход вы будете получать. Конечно, бизнес также во многом зависит от различных внешних обстоятельств. Но, в любом случае, последнее слово остается за вами, даже если вы надумаете продать его.

В 2007 году, я впервые открыл собственный бизнес. Это была небольшая студия загара. Точнее, это было небольшое помещение в одной из парикмахерских, в котором я поставил солярий, все необходимые аксессуары, посадил администратора и стал зарабатывать деньги.

У этого бизнеса много преимуществ. О них я буду рассказывать в следующих выпусках. Пока лишь хочу заострить ваше внимание на том, что этот бизнес принес мне хорошие дивиденды. За год я получил больше 100% годовых.

Это было отличное испытание, в ходе которого я смог проявить многие свои таланты. Организаторские способности, управленческие навыки, дизайнерские таланты, проверил свое рекламное видение.

Я регулярно проводил различные маркетинговые исследования, собирал аналитические данные, проводил переговоры, подыскивал подходящее помещение – это лишь неполный перечень тех сфер, в которых я применил свои знания и опыт, либо осваивал новые горизонты.

Когда ты работаешь по найму, ты не несешь столько ответственности, как в собственном бизнесе. Это очень разные мерки. Наемный труд – это чужое. Собственный бизнес – это свое. Ты сам себе хозяин. Сам решаешь как и когда тебе работать и не работать. Тебе не нужно ни перед кем отчитываться. Это фантастическое состояние.

Создавая свой бизнес, ты чувствуешь себя творцом, художником, поэтом. Ты создаешь собственный продукт, либо услугу. И только ты отвечаешь за ее качество. Это был очень интересный период жизни, когда мне приходилось много волноваться, радоваться, переживать, напрягаться, получать удовольствие от проделанного.

Создание собственного бизнеса очень укрепило мою веру в себя. Если до этого события, у меня было множество комплексов, страхов, переживаний, сомнений, предубеждений, то после того, как я организовал свое дело, они растаяли словно дым. Я окреп. Я стал сильнее. Я вырос.

Для чего я это говорю?

Для того, чтобы донести до вас мысль, что вкладывая деньги в собственный бизнес, вы получаете не только материальные блага в неограниченном количестве, но и развиваетесь во многих сферах жизни, в том числе происходит личностный рост и профессиональный.

Вряд ли вы добьетесь похожих результатов, вкладывая деньги в депозиты, акции, пифы. Поэтому, если у вас есть свободные деньги и вы ищете куда их вложить, то подумайте о создании бизнеса.

Если у вас еще нет свободных денег, то срочно начинайте вести семейный бюджет, для того чтобы собрать первоначальный капитал. На эту тему у меня есть бесплатный обучающий курс, который поможет вам в ближайшее время накопить первоначальный капитал для создания своего дела.

Лично я не брал никаких кредитов в банках, не занимал денег у друзей и знакомых. Все что я вложил в собственный бизнес было результатом моего эффективного управления семейным бюджетом.

Сейчас, я развиваю уже несколько бизнесов. Это очень интересно и увлекательно. Эти проекты приносят мне гораздо больше прибыли, нежели тогда, когда я работал по найму. Эти бизнесы приносят мне больше денег, чем банковские депозиты или какие-то другие финансовые инструменты.

При этом, мне совершенно “фиолетово” на кризисы и все, что происходит в мире.

На мой доход это никак не влияет. Это не значит, что с другими финансовыми инструментами я не работаю. Часть средств у меня лежит в банковских депозитах, часть средств проинвестирована в акции различных компаний, при чем я регулярно докупаю интересующие меня активы. Также, есть вложения в ПИФы и памм-счета.

Я регулярно отслеживаю, что происходит на финансовых рынках и в зависимости от ситуации принимаю решения о покупке или продаже тех или иных продуктов. Инвестиции – очень интересная и большая тема, в которой нет пределов совершенству.

Не бойтесь рисковать, подбирайте под себя то, что у вас работает лучше всего, накапливайте средства и финансовая свобода и независимость не заставят себя долго ждать.

http://invlab.ru/investicii/kak-investirovat-v-akcii/

http://www.forbes.ru/finansy-i-investicii/411107-kuda-vlozhit-dengi-v-usloviyah-nizkih-stavok-po-depozitam

http://myrouble.ru/kuda-vlozhit-dengi-ili-samye-vygodnye-investicii/