Развитие фондового рынка

Фондовый рынок является одной из наиболее важных частей современной мировой экономики. Тем не менее, фондовый рынок считается относительно новым явлением. Он не всегда играл важную роль в развитии финансового сектора.

Сегодня Вы узнаете об истории возникновения бирж, а так же развитии фондового рынка и поймете, почему он стал движущей силой экономического роста.

Первые биржи

Первые упоминания о фондовых площадках появились только в 1500-х годах. Тем не менее, было много более ранних примеров рынков, которые по своей структуре и функциям были похожи на фондовые.

Например, в 1100-х годах во Франции существовала система, при которой судебные приставы управляли долгами сельскохозяйственных угодий по всей стране от имени банков. Это можно рассматривать, как первый важный пример брокерства и эффективной системы торговли долгами.

Также, считается, что основные базовые концепции банковских и финансовых систем, были заложены в средневековье в городах северной Италии. Именно там придумали первые векселя, бизнес в форме компаний и банковские операции.

Однако общепризнанно, что первая в мире структура фондового рынка появилась в Брюгге (1409 год). Это был коммерческий центр Бельгии и дом влиятельной семьи Ван дер Бурсе (в результате ранние фондовые рынки обычно назывались Beurzen).

Семья Ван дер Бурсе играла важную роль во внутренней и внешней торговле. Они сдавали в аренду складские помещения, выступали посредниками в сделках, а также обладала самым известным в городе постоялым двором. Именно на площади перед их домом собирались местные и зарубежные купцы, покупались и продавались товары, заключались и расторгались сделки.

На всех ранних подобиях фондового рынка и отсутствовала одна вещь: акции. Хотя инфраструктура и учреждения напоминали сегодняшние биржи, но на самом деле никто не торговал акциями компаний. Система и организация были схожими, хотя реальные продаваемые объекты отличались.

Ост-Индская Компания

Ост-Индская компания широко известна, как первая в мире публично-торгуемая компания. Этому поспособствовал один единственный фактор – риск. Проще говоря, плавание в дальние уголки планеты было слишком рискованным. Корабли терпели крушения, а финансисты теряли свои капиталы.

В результате в 1600 году была образована уникальная корпорация под названием «Компания купцов Лондона, торгующих с Ост-Индией». Именно она стала первой компанией, использовавшей форму с ограниченной ответственностью.

Инвесторы поняли, что складывать все «яйца в одну корзину» стало не разумно. Допустим, что корабль, возвращающийся из Ост-Индии, имел 33% шансов быть захваченным пиратами. Вместо того чтобы вкладывать деньги в один рейс и рисковать потерей всех вложенных средств, инвесторы приобретали акции нескольких компаний. И даже если один корабль не возвращался, то инвестор все равно получал прибыль.

Формула оказалась очень успешной и стала использоваться и в других странах.

Первые фондовые биржи

Годы основания первых фондовых бирж:

- Биржа в Брюгге (неофициально) – 1409 год;

- Биржа в Антверпене – 1531 год;

- Амстердамская биржа – 1612 год;

- Лондонская фондовая биржа – 1801 год;

- Нью-Йоркская фондовая биржа – 1825 год.

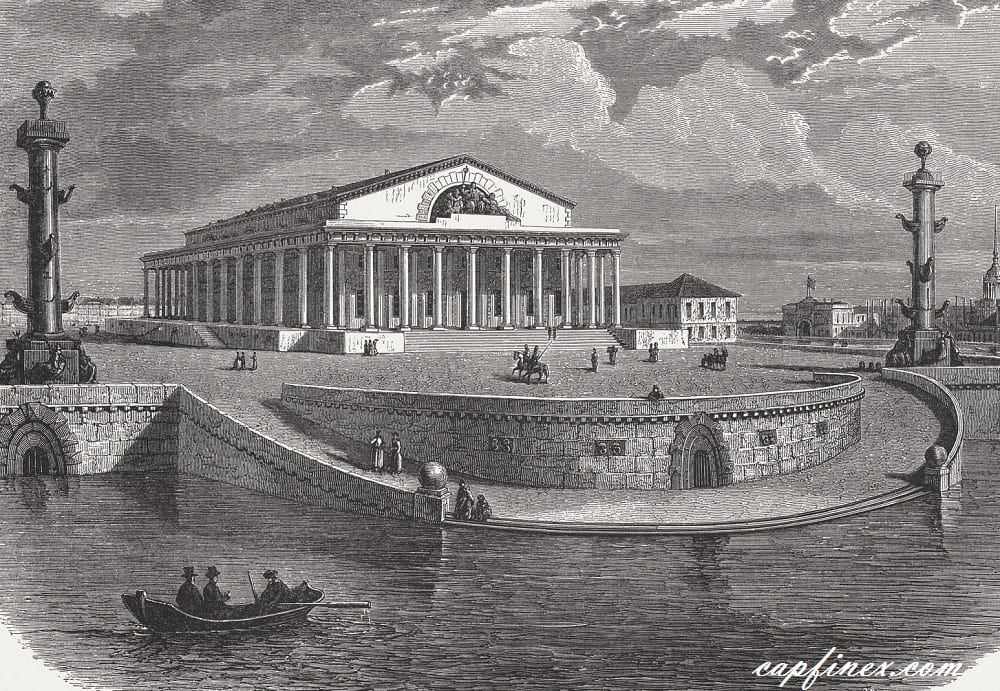

В России товарная биржа появилась в 1703 году по указу императора Петра 1. Здание биржи находилось в Санкт-Петербурге недалеко от Троицкой площади, но позже, в 1816 году, биржа переехала на Васильевский остров.

Современный фондовый рынок

Развитие фондового рынка не стоит на месте. Сегодня практически в каждой стране есть биржи, и связь с глобальным фондовым рынком. Каждый день триллионы долларов торгуются на специализированных площадках по всему миру, и они действительно являются движущей силой капитализма.

После абсолютного доминирования в течение почти трех столетий, Нью-Йоркская фондовая биржа столкнулась со своим первым законным конкурентом. В 1971 году, две организации — Национальная ассоциация дилеров по ценным бумагам и регулирующий орган финансовой индустрии — создали фондовую биржу NASDAQ.

NASDAQ был организован иначе, чем традиционные биржи. Например, вместо того, чтобы иметь физическое местоположение, биржа NASDAQ полностью находится в сети интернет, и все сделки осуществляются в электронном виде.

Появление электронной торговли дало NASDAQ несколько основных преимуществ перед конкурентами. За прошедшие годы конкурентная борьба между Nasdaq и NYSE подтолкнула обе биржи к инновациям и расширению. Например, в 2007 году NYSE объединилась с Euronext, чтобы создать NYSE Euronext – первую за всю историю трансатлантическую фондовую биржу.

- Обучение торговле

- Брокеры фондового рынка

- Покупка акций онлайн

Курсовая работа: Рынок ценных бумаг США

ГОУ ВПО «Дагестанский государственный институт народного хозяйства при Правительстве РД»

Кафедра «Финансы и кредит»

«Рынок ценных бумаг США»

ШИФР ГРУППЫ 4 курс 1группа

Глава 1. Основы организации рынка ценных бумаг США

1.1 История возникновения рынка ценных бумаг США

1.2 Общая характеристика организованных рынков ценных бумаг США

Глава 2. Анализ деятельности фондового рынка США

2.1 Организация и принципы деятельности Нью-Йоркской фондовой биржи

2.2 Внебиржевые торговые системы – NASDAQ

2.3 Опционные биржи США

2.4 Фьючерсные биржи США

Глава 3. Основные тенденции развития рынка ценных бумаг США

3.1 Основные тенденции развития рынка ценных бумаг США

Актуальность данной темы состоит в том, что рынок ценных бумаг США по количеству выпускаемых ценных бумаг и по объему рынков акций и облигаций США занимают первое место в мире. На его долю приходится почти 40% мирового рынка ценных бумаг. Ежедневно на Нью-йоркской фондовой бирже торгуется в среднем более 1,56 млрд. акций стоимостью 54,3 млрд. долларов.

Объем крупнейшего в США электронного рынка акций NASDAQ составляет 3,5 трлн. долларов.

Совокупный объем долговых обязательств, выпущенный министерством финансов США, к концу 2008 года превысил 4,3 триллиона долларов. Индустрия инвестиционных фондов, которая базируется на вложении денежных средств в американские и иностранные ценные бумаги, оценивается в размере 8 триллионов долларов.

Целью данной работы является раскрытие механизма функционирования рынка ценных бумаг США.

Для достижения цели были сформулированы следующие задачи:

· ознакомление с историей развития рынка ценных бумаг США;

· изучение структуры основных организационных рынков ценных бумаг в США;

· изучение организации и принципов деятельности Нью-Йоркской фондовой биржи;

· анализ деятельности внебиржевых торговых систем – NASDAQ;

· исследование опционных и фьючерсных бирж США;

· рассмотреть основные тенденции развития рынка ценных бумаг США.

Глава 1. Основы организации рынка ценных бумаг США

1.1 История возникновения рынка ценных бумаг США

Появление ценных бумаг и совершение с ними разного рода финансовых операций имеет многовековую историю. Первоначально сделки с ценными бумагами совершались на товарных биржах и других оптовых рынках. Родиной фондовой биржи официально считается бельгийский портовый город Антверпен, где первые торги ценными бумагами состоялись в 1592 году.

В период с конца 18 по начало 19 века роль фондовой биржи в экономике передовых государств значительно возросла, шёл процесс первоначального накопления капитала. В странах Европы и Америки появляются первые акционерные банки и промышленные корпорации, но тогда операции с ценными бумагами ещё не оказывали существенного влияния на процессы, происходящие в экономике.

В США рынок ценных бумаг получил особенно широкое развитие. В Европе богатое сословие в основном предпочитало хранить свободные денежные средства на банковских счетах, приобретать страховку или недвижимость, тогда как в США большинство капиталовладельцев инвестировало капитал в финансовые активы. Таким образом, национальный фондовый рынок США заметно обогнал в своём развитии европейский, здесь сложился более совершенный механизм осуществления финансовых операций и в настоящее время он по праву считается наиболее организованным и демократичным рынком ценных бумаг. Однако, фондовый рынок, как и вся экономика в целом, не застрахован от спадов, кризисов и других потрясений, иногда вызывающих паралич все экономической деятельности. Более того, именно крах фондовой биржи служит грозным предзнаменованием общей финансовой катастрофы в государстве. Особенно страшным и грандиозным по своим последствиям был биржевой кризис 1929 года, когда падение курсов на Нью-йоркской фондовой бирже привело к мировому экономическому кризису. Очевидцы говорят о том, что на бирже в это время обстановка напоминала конец света, сравнивают ее с апокалипсическим кошмаром. Гигантский поток продаж ценных бумаг буквально захлестнул биржу, толпы людей атаковали ее и с ними не могла справиться полиция. Воцарилась всеобщая паника. Продажи акций все возрастали и поток предложений снижал курсы. Биржевые маклеры получали только один заказ: «продавать, продавать «, живые деньги исчезли. Общие потери в результате краха были огромными. Глубину кризиса можно видеть на примере падения курсов акций ведущих компаний за период с 1929 по 1932 год: «Дженерал Моторс»- почти в 80 раз, «Радио-Корпорейшн» — в 33 раза, «Нью-Йорк Сентрал» — в 51 раз. В период краха 123884 биржевых спекулянтов, прибывавших на заседании в «Кадиллаках «возвращаться были вынуждены пешком. Вчерашние миллионеры продавали на улицах спички.

Формирование законодательства по рынку ценных бумаг США

До начала ХХ в. регулирование на рынке ценных бумаг США со стороны государственных органов отсутствовало. Спекулятивные махинации спровоцировали падение фондового рынка 29 октября 1929 года. Действующее сегодня в США федеральное законодательство о ценных бумагах и фондовых биржах сформировалось в ответ на финансовый кризис 1929-1933 гг. (Великая депрессия). Сегодня оно эффективно определяет и регулирует правила выхода на рынок (эмиссию ценных бумаг), работу участников фондового рынка, защиту инвесторов и просвещение населения.

В 1933 г. Законом «О ценных бумагах» был введен режим полного раскрытия информации о любых сведениях, имеющих существенный характер для инвесторов при принятии ими инвестиционных решений.

В 1934 г. Законом «О ценных бумагах и фондовых биржах» (Securities Exchage Act of 1934) была предусмотрена ответственность за «манипулирование рынком ценных бумаг», включая искусственное увеличение цен, предоставление брокером-дилером ложных сведений о ценной бумаге клиенту.

В 1934г. Образуется Комиссия по ценным бумагам и фондовым биржам (Security Exchange Comission – SEC), которая превратилась в авторитетныйфедеральный орган, способный привлечь к ответу участников торгов, если игра не является «честной, а игровое поле не является ровным».

В 1964 г. Приняты поправки к законам 30-х гг. (Securities Act Amendments 1964), которые ужесточили требования раскрытия информации на ценные бумаги, находящиеся во внебиржевом обороте, а также предоставили Комиссии больше полномочий по контролю над рынком.

В 1970г. В целях защиты инвесторов от банкротств брокерско-дилерских фирм специальным актом Конгресса была образована Корпорация по защите инвесторов (Securities Investor Protection Corporation).

В 1975 г. Создается национальная система торговли ценными бумагами (National Market System) и общенациональная расчетно-клиринговой система.

В 80-егг. Принятодвазакона, ужесточающихсанкциипротивинсайдеров: Insider Trading Sanctions Act 1984, Insider Trading and Securities Fraud Enforcement Act 1988.

Эти и другие законы позволили реабилитировать рынок ценных бумаг США, и на протяжении всего послевоенного периода (за исключением 1989–1990 гг.) занимают первое место (с большим отрывом от других стран) в мире по величине капитализации рынка акций. Хотя количество компаний, чьи акции торгуются на биржах, за последние 10 лет сократилось в 1,5 раза, все равно их количество – 5134 превышает количество компаний, чьи акции котируются на биржах, в любой другой стране мира (табл.1.1)/

Таблица 1.1Количество национальных листинговых эмитентов акций

| Страна | 1985 г. | 1990 г. | 1995 г. | 2000 г. | 2005 г. | 2007 г. |

| Австралия | 1004 | 1089 | 1178 | 1330 | 1643 | 1913 |

| Великобритания | 2116 | 1701 | 2078 | 1926 | 2757 | 2588 |

| Германия | 472 | 413 | 678 | 744 | 648 | 761 |

| Италия | 147 | 220 | 250 | 291 | 275 | 301 |

| Канада | 912 | 1144 | 1196 | 4000 | 3719 | 3881 |

| США | 8022 | 6599 | 7671 | 7281 | 5145 | 5133 |

| Франция | 489 | 578 | 450 | 808 | 664 | 642 |

| Япония | 1829 | 2071 | 2263 | 2470 | 2323 | 2389 |

| Бразилия | 541 | 581 | 543 | 464 | 342 | 395 |

| Индия | 4344 | 6200 | 5398 | 5853 | 4763 | 4887 |

| Китай | — | — | 323 | 1035 | 1377 | 1530 |

| Корея | 342 | 669 | 721 | 702 | 1619 | 1755 |

| Россия | — | — | 170 | 349 | 277 | 329 |

| Весь мир | 26669 | 29189 | 36572 | 44137 | 44999 | 42000 |

Источник: Жуков Е.Ф. Рынок ценных бумаг, Москва 2009 г

1.2 Общая характеристика организованных рынков ценных бумаг США

Рынок ценных бумаг США – самый мощный и разветвлённый рынок среди национальных рынков западных стран. Он существенно влияет на рынки ценных бумаг других стран, и тесно взаимодействуют с ними.

Как видно из данных таблицы 1.2, доля рынков ценных бумаг в валовом национальном продукте колеблется от 10,9% (Италия) до 90,4% (Великобритания). При этом институциональные инвесторы доминируют в торговле ценными бумагами практически во всех странах. Так, они контролируют 70% дневного оборота Нью-Йоркской фондовой биржи (NYSE).

Таблица 1.2Основные показатели крупнейших рынков ценных бумаг мира на 2005 год

| Страна | Место в мировой классификации. | Рыночная стоимость акций, % к номинальному объему валового национального продукта. | Компании, прошедшие листинг. | Капитализация рынка. | Стоимость акций, по которым совершены сделки. | |||

| Ед. | % | Млрд.долл. | % | Млрд.долл. | % | |||

| США | 1 | 76,2 | 7607 | 23,3 | 5223 | 37,0 | 3507 | 47,8 |

| Япония | 2 | 68,3 | 2155 | 7,0 | 3000 | 21,0 | 954 | 13,0 |

| Великобритания | 3 | 90,4 | 1646 | 5,0 | 1152 | 8,2 | 424 | 5,7 |

| Германия | 4 | 7,5 | 426 | 1,3 | 463 | 3,3 | 303 | 4,4 |

| Франция | 5 | 27,4 | 472 | 1,5 | 456 | 3,3 | 303 | 4,1 |

| Канада | 6 | 42,9 | 1124 | 3,5 | 327 | 2,3 | 142 | 1,9 |

| Швейцария | 7 | 78,3 | 2,5 | 0,6 | 272 | 1,9 | 168 | 2,4 |

| Италия | 8 | 10,9 | 210 | 0,6 | 136 | 1,0 | 66 | 0,8 |

| Австрия | 9 | 45,1 | 1070 | 3,2 | 204 | 1,4 | 68 | 0,9 |

| Итого по крупнейшим рынкам ценных бумаг. | 14925 | 46 | 11233 | 79,7 | 5806 | 79 | ||

| Итого по другим рынкам ценных бумаг. | 17609 | 54 | 2868 | 20,3 | 1536 | 21 | ||

| Итого | 32534 | 100 | 14101 | 100 | 7342 | 100 | ||

Источник: Б.Б.Рубцов Зарубежные фондовые рынки: инструменты, структура, механизм функционирования. Москва, 1996 год.

В настоящее время структуру рынка ценных бумаг США составляют первичный (внебиржевой), биржевой (фондовых бирж) и уличный рынки.

Рынок ценных бумаг входит в структуру рынка ссудного капитала США (финансовый рынок), который обеспечивает национальной экономике ресурсы для основного капитала.

Рынок ценных бумаг США достаточно разветвлен и может удовлетворить потребности, как эмитента, так и инвестора. В рамках этой структуры соотношение между отдельными рынками изменяется под влиянием экономических, политических и глобальных факторов. Также в последнее время возрастает и конкуренция между различными финансовыми рынками США. Больше всего усилилась конкуренция между уличным рынком и фондовыми биржами, а также между первичным и уличным рынками акций.[11; 260с]

Первичный внебиржевой рынок ценных бумаг

Первичный внебиржевой рынок ценных бумаг в послевоенные годы являлся наиболее значимым рынком по мобилизации капитала в США. Именно он играл ведущую роль в финансировании американской экономики через весь рынок ценных бумаг, как на микро — , так и на макроуровне.

Основными участниками первичного рынка являются:

— эмитенты – промышленные, транспортные и торговые корпорации

— инвесторы – инвестиционные компании открытого и закрытого типа.

Посредниками между эмитентами и инвесторами на этом рынке являются крупные инвестиционные банки, а также банкирские дома и брокерские фирмы.

Главная особенность первичного рынка США – ограничение вложений для коммерческих, сберегательных и других банков в новые эмиссии ценных бумаг. Портфель ценных бумаг складывается из государственных облигаций различных уровней власти (федеральных, штатных, городских).

Биржевой рынок (фондовая биржа) США

Фондовая биржа в США продолжает занимать важное место в структуре американской экономики и служит источником поступления денежных средств в промышленность и другие отрасли хозяйства. Биржа отражает также конъектурное положение в экономике, в частном секторе, отношение населения к тем или иным экономическим или политическим событиям.

По оценкам американских биржевых экспертов, потенциальными покупателями на бирже являются около 100 млн. человек.

Фондовые биржи США являются полем для осуществления самых разных видов сделок, наиболее распространенной среди которых является спекулятивная сделка – сделка с маржей, в которой учувствуют «быки» и «медведи».

Другая форма биржевой сделки – опционная сделка, когда приобретаются не сами ценные бумаги, а право на их покупку по определённому курсу в оговорённый период.

В конце 20 века в США действовало 7 фондовых бирж: НФБ, Американская фондовая биржа, Бостонская фондовая биржа, Филадельфийская фондовая биржа, фондовая биржа Цинциннати, Чикагская фондовая биржа и Тихоокеанская фондовая биржа. Торговля идёт в основном акциями, имеющими листинг на основных биржах. В последние годы также активизировались региональные биржи, постепенно увеличивающие свою долю на рынке акций.

Уличный внебиржевой рынок

Уличный внебиржевой рынок основан в конце 1960-х годов для компаний-эмитентов, акции которых не принимались на первичном и биржевом рынках. В 1970—1980-х годах уличный рынок стал важнейшим элементом в структуре всего рынка ценных бумаг США.

На этапе становления этот рынок принимал в основном акции мелких и средних компаний, но в 1980—1990-х годах на нем стали размещать свои акции и крупные американские компании. Уличный рынок для них оказался более дешевым, чем первичный и биржевой.Самым крупным уличным рынком США является NASDAQ, основанный в 1971 г. До образования NASDAQ уличный внебиржевой рынок состоял из торговцев, которые были связаны телефонами и являлись представителями различных фирм. Это были дилеры, делающие двусторонний рынок, который не имел (и не имеет до сих пор) ограничений в поисках партнера по предполагаемой сделке. С введением компьютеризированной системы торговли, внебиржевой рынок перешел на стадию применения новой технологии.

Глава 2. Анализ деятельности фондового рынка США

2.1 Организация и принципы деятельности Нью-Йоркской фондовой биржи

Нью-йоркская фондовая биржа была основана в 1792 г. По форме организации эта биржа является корпорацией, находящейся в собственности ее членов. Нью-йоркская фондовая биржа управляется советом директоров, избираемый ее членами. Число членов биржи не меняется с 1988 г. и составляет 1469 человек. Ежегодно несколько десятков мест меняют своих владельцев, но в целом контингент членов Нью-йоркской фондовой биржи характеризуется высокой стабильностью, что делает эту биржу одним из наиболее элитных институтов современной Америки.

Таблица 2.1 Объем торгов акциями в 2006 г. на основных фондовых биржах (млрд. долл. США)

| Биржа | Объем торгов акциями | |||

| Всего | В том числе | |||

| отечественных | зарубежных компаний | инвестиционных фондов | ||

| Нью-йоркская | 21791 | 19916 | 1795 | 79 |

| NASDAQ | 11807 | 9985 | 712 | 1110 |

| Лондонская | 7572 | 4284 | 3288 | |

| Токийская | 5822 | 5791 | 1 | 30 |

| Немецкая | 2737 | 2483 | 254 | — |

| Итальянская | 1591 | 1504 | 87 | 1 |

| Австралийская | 860 | 824 | 35 | — |

| Гонконгская | 832 | 830 | 2 | — |

| Шанхайская | 736 | 727 | — | 11 |

| ММВБ | 550 | 550 | — | — |

| Группа РТС (все рынки) | 150 | 150 | — | — |

Источник:В.А. Галанова, А.И. Басова. Рынок ценных бумаг : Финансы и статистика, 2006

Как видно в таблицы 2 по объёму торгов акциями Нью-Йоркская фондовая биржа занимает первое место не только в США, но и среди наиболее развитых фондовых бирж мира.

В зависимости от исполняемых ими функций члены NISE делятся на четыре категории:

Из 1366 членов биржи примерно 700 человек составляют брокеры-комиссионеры, 400 — специалисты, 225 — биржевые брокеры, 41 — биржевые трейдеры.

Работа биржи и деятельность ее членов регламентируется уставом, внутренними правилами и инструкциями. Управляет биржей избираемый ее членами совет директоров, в состав которого входят 26 человек. Из них 12 человек являются членами, 12 — независимыми представителями. Оставшиеся 2 — председатель биржи и его заместитель. Каждый из участников биржевой торговли выполняет определенные функции.

Брокеры-комиссионеры (англ. Comission brokers) собирают заявки у брокерских фирм клиентов, доставляют их в торговый зал и отвечают за их выполнение. За свои услуги они взимают с клиентов комиссионные.

Биржевые брокеры (англ. floor brokers), именуемые также «двухдолларовыми брокерами», выполняют в биржевом зале поручения других брокеров. Они помогают брокерам-комиссионерам, когда те не в состоянии самостоятельно обработать большой поток заявок клиентов.

Биржевые трейдеры ( англ. floor traders ) выполняют операции за свой счет. Согласно правилам NISE им запрещено выполнять поручения клиентов. Свою прибыль они получают за счет разницы цен покупки и продажи ценных бумаг. Иногда их называют конкурентными торговцами.

Специалисты являются центральными фигурами на NISE , поскольку им принадлежит ведущая роль в биржевой торговле. По правилам NISE на каждую группу ценных бумаг назначается один определенный специалист. Он находится на торговом месте (площадке в зале биржи) в течение всего операционного дня. В соответствии с поручениями специалисты могут выступать в качестве брокеров для брокеров или же дилеров. При этом им разрешается осуществлять сделки купли-продажи только по назначенным для них акциям и в целях поддержания стабильности на рынке. Все поручения, получаемые от брокеров-комиссионеров, специалисты заносят в книгу учета. Некоторые показатели, характеризующие NISE , приведены в табл. 3.

Показатели Нью-йоркской фондовой биржи за 1970-1992 гг

| Показатель | 1970 г. | 1980 г. | 1988 г. | 1989 г. | 1992 г. |

| Число зарегистрированных компаний | 1351 | 1570 | 1681 | 1720 | 2089 |

| Число зарегистрированных акций, млрд. ед. | 16,1 | 33,7 | 76,2 | 83,0 | 51,4 |

| Рыночная стоимость зарегистрированных акций, дол. | 636 | 1243 | 2457 | 3029 | 1745 |

| Средняя стоимость зарегистрированной акции, дол. | 39,6 | 36,9 | 32,2 | 36,5 | 33,9 |

| Биржевой оборот, млрд. акций | 3,2 | 12,4 | 41,0 | 41,7 | 26,6 |

| Биржевой оборот, млрд. дол. | 103 | 398 | 1378 | — | — |

| Средняя стоимость одной реализованной акции, дол. | 30,1 | 32,1 | 31,3 | — | — |

| Средняя ежедневная продажа акций, млн. ед. | 12 | 45 | 157 | 105 | 202 |

Источник: Алексеев М. Ю. Рынок ценных бумаг: Финансы и статистика, 1992

К торговле на НФБ допускаются только ценные бумаги, прошедшие листинг. В отличие от бирж европейских стран здесь нет так называемых ценных бумаг «второго» или «третьего» списка. Существуют единые требования для всех ценных бумаг, которыми можно торговать на НФБ. При этом требования листинга на НФБ самые жесткие по сравнению с остальными биржами США и всего мира.

Чтобы быть допущенной к котировке, компания должна удовлетворять следующим требованиям:

— прибыль до выплаты налогов за последний год — 2,5 млн. долл.;

— прибыль за 2 предыдущих года — 2,0 млн. долл.;

— чистая стоимость материальных активов — 18,0 млн. долл.;

— количество акций в публичном владении — на 1,1 млн. долл.;

— курсовая стоимость акций — 18,0 млн. долл.;

— минимальное число акционеров, владеющих 100 акциями и более, — не менее 2 тыс.

Сведения о сделках, осуществлённых на НФБ, поступают в Национальную клиринговую корпорацию по ценным бумагам, которая определяет взаимные обязательства сторон, участвующих в сделках. Кроме того, она является гарантом при отказе от платежа кого-либо из участников, для чего за счет их взносов создается специальный клиринговый фонд. После процедуры определения взаимных обязательств осуществляются поставки ценных бумаг и совершение платежа. В связи с тем, что большинство эмиссий осуществляется в безбумажной форме, они имеют сертификаты. Сертификаты акций являются свидетельством собственности и могут быть выпущены на любое число. После совершения покупки трансфертный агент регистрирует изменение собственности в день расчета по сделке (обычно в течение пяти дней после даты покупки). Аннулируется старый сертификат на прежнего владельца и выдается новый на фамилию покупателя или номинального собственника — брокера, обслуживающего покупателя. Эта процедура упрощается, когда сертификаты акций хранятся в централизованном депозитарии — депозитарно-доверительной компании.

2.2 Внебиржевые торговые системы — NASDAQ

Крупнейшей внебиржевой торговой системой США является NASDAQ (National Assotiation of Securities Dealers Automated Quotation) — автоматизированная система котировки Национальной ассоциации фондовых дилеров. Это общенациональная компьютерная система, работу которой обеспечивают 2 вычислительных центра, расположенных в Трамбулле (шт. Коннектикут) и Роквилле (шт. Мэриленд). Пользователями системы являются брокерско-дилерские фирмы (3200 терминалов) и абоненты (200 000 терминалов в 50 странах мира), получающие с ее помощью информацию о состоянии рынка акций, имеющих котировку в NASDAQ.

По количеству акций (свыше 4000), входящих в котировку NASDAQ, она не имеет себе равных в мире. Чтобы попасть в NASDAQ, надо соответствовать ряду требований, аналогичных требованиям листинга НФБ, но не столь жестких.

У каждой акции должно быть, по крайней мере, 2 так называемых маркет-мэйкера — дилера, берущих на себя обязательство котировать данную акцию, т.е. объявлять твердые цены покупки и продажи данной акции. В среднем на каждую акцию NASDAQ приходится 11 маркет-мэйкеров (общее их число составляет 470).

До появления NASDAQ внебиржевой рынок был чисто телефонным или существовал в форме «розовых листов» (pink sheets). В первом случае брокер, желавший выполнить поручение клиента на покупку той или иной ценной бумаги, не имевшей листинга на бирже, просто обзванивал нескольких маркет-мэйкеров по данной бумаге и выбирал лучшую котировку; во втором случае он знакомился с котировками, представленными в «розовых листах», а затем также созванивался с дилером.

Система NASDAQ значительно упростила и ускорила поиск лучшей цены. Маркет-мэйкеры вводят свои котировки в компьютер, что позволяет мгновенно оценивать ситуацию по той или иной ценной бумаге и выбирать лучшую котировку. NASDAQ не является полностью автоматизированной системой — брокер, ознакомившись с котировками и получив заявку клиента, все равно созванивается с маркет-мэйкеров и заключает с ним сделку.

В расчётной части NASDAQ преобладают акции компаний сектора высоких технологий. NASDAQ состоит из двух частей NasdaqNationalMarket(Национальный Рынок Nasdaq), где котируются самые крупные из входящих в Nasdaq компаний, чьи акции наиболее активно торгуются, и Nasdaq Small Cap Market (рынок компаний с небольшой капитализацией), куда входят новые, растущие компании.

Национальная ассоциация дилеров ценных бумаг, NASDAQ, каждый день просчитывает и публикует 2 основных композитных индекса и 6 субиндексов системы. Nasdaq 100 Index (тиккер — NDX) представляет акции 100 самых крупных компаний (не относящихся к финансовой индустрии), котируемых в системе Nasdaq. Nasdaq Composite Index (тиккер — COMPX) представляет все акции, входящие в Nasdaq. Корреляция между этими двумя индексами в 1999 году составила 94%

Рис. 1. Динамика индекса Nasdaq Composite с ноября 2008 года по октябрь 2009 года

По данному рисунку видно, что, начиная с ноября 2008 года индекс Nasdaq Composite понемногу сокращается и уже к марту достигает минимального значения 1432,23 пункта. Затем мы видим резкий скачок вверх, увеличение данного индекса до 1640 пунктов. Он увеличился на 207,77 пункта. Далее следует равномерный рост показателя и к августу 2009 он возрос почти до 2000 пунктов. Максимальное значение пришлось на октябрь 2009 года и составило 2122,85 пункта.

Торговые системы Nasdaq.

Система Nasdaq использует технологию компьютерных сетей для трансляции хода торгов и текущей рыночной информации широкому кругу публики. Котировки акций поставляются различными дилерами, а также сетями электронной коммуникации (ECN).

Nasdaq представляет своим клиентам 3 уровня обслуживания:

Nasdaq Level 1 (уровень 1) — только лучшие на данный момент по рынку цены спроса (bid) и предложения (ask) по данной акции. Этот сервис был разработан для брокеров ценных бумаг, чтобы дать им общее впечатление о положении на рынке OTC-акций.

Nasdaq Level 2 предоставляет абсолютно ВСЕ цены по бидам и аскам, предлагаемые в данный момент времени ВСЕМИ маркет-мейкерами системы Nasdaq, работающими с данной акцией, а также лучшие котировки из тех, что проходят в сетях электронных коммуникаций (ECN).

Nasdaq Level 3 делает все то же, что и два предыдущих, но с одной лишь разницей, что маркет-мейкеры с его помощью могут изменять в онлайновом режиме свои предложения, вывешенные в системе. Поэтому уровень 3 нужен только им.

Одна из главных особенностей рынка NASDAQ заключается в том, что он является «дилерским рынком» (Dealers Market). Классические же фондовые биржи, например, New-York Stock Exchange (NYSE), относятся к рынкам аукционного типа.

Акции какой-либо условной компании представлены на дилерском рынке (Nasdaq), как правило, не одним, а несколькими маркет-мейкерами, соревнующимися между собой за право исполнить ордер клиента. Как только ордер получен, маркет-мейкер немедленно покупает акции или продает их из своих запасов, либо ищет партнера на рынке до тех пор, пока сделка не будет совершена. Эти дилеры «создают рынок», то есть они предлагают и купить и продать акцию одновременно, используя для операций свои собственные деньги. Два фактора — конкуренция между дилерами и наличие у них капитала — обеспечивают непрерывность работы по совершению сделок, благодаря чему ордера как крупных, так и мелких игроков исполняются незамедлительно.

По своей концепции ECN’iui являются системами прямого доступа. Они создавались как среда для исполнения и обработки лимит-ордеров, которые не могут быть исполнены на биржевой площадке. Ядром любой ECN’mi является система парирования ордеров (order matching System). В ней идет поиск и автоматическое исполнение (при совпадении по цене и количеству) двух встречных «парных» заявок — одной на продажу, другой на покупку актива. При этом все заявки попадают в так называемую книгу ордеров (order book), которая фактически является базой данных системы. Все поступившие ордера «высвечиваются» в системе, и информация становится доступной любому участнику в сети. Среди достоинств — анонимность и возможность круглосуточной торговли.

2.3Опционные биржи США

Существует три основных опционных биржи: Чикагская опционная биржа (Chicago Board Options Exchange , СВОЕ), Американская фондовая биржа (АМЕХ) и Филадельфийская фондовая биржа (PHLX).

Крупнейшая опционная биржа США и мира — Чикагская биржа опционов (Chicago Board Options Exchange). В настоящее время ведется торговля опционами на 1400 акций, биржевые индексы, валюту, казначейские облигации и фьючерсные контракты.

Торговля ведется традиционным методом «с голоса» (open outcry system). Участники торговли — Маркет-мэйкеры, выступающие только в роли дилеров (принципалов) за собственный счет, и брокеры торгового зала (floor brokers), исполняющие разнообразные виды заявок по поручению инвесторов. Книга лимитных заявок находится в ведении специального служащего — «ведущего книги заявок» (order book official). В отличие от правил НФБ книга лимитных заявок доступна для всех участников торгов. Маркет-мэйкеры могут выступать и в качестве брокеров, но только не по тем опционам, по которым они являются принципалами. Заявки на покупку или продажу опционных контрактов поступают на биржу таким же образом, как и заявки на покупку акций, т.е. по той же специальной системе связи. В заявке указываются количество и виды контрактов, которые требуется купить или продать, и цена. В зависимости от последнего параметра заявка может быть рыночной или лимитной. Брокер, представляющий определенную компанию по ценным бумагам, выполняет приказ в торговом зале в соответствующей «яме» (pit), где осуществляется торговля опционами данного класса, заключая сделку либо с другим брокером, либо с маркет-мэйкером. Один контракт на акции дает право продать или купить 100 акций. Стандартизация также означает, что все контракты имеют определенные сроки истечения (expiration dates). Контракты истекают в 23 ч 59 мин в субботу, следующую за 3-й пятницей месяца истечения контракта (expiration month). Существуют 3 специальных цикла (январский, февральский и мартовский), в каждом из которых 4 мес., и в данный момент времени инвестор может приобрести контракты, действие которых заканчивается только в определенные месяцы. Существуют и стандартные правила изменения цены реализации.

Все расчеты осуществляются через клиринговую организацию — Опционную клиринговую корпорацию — ОКК (Options Clearing Corporation), обслуживающую все биржи, на которых ведется торговля опционными контрактами. Особую популярность приобрели опционы на биржевые индексы.

Второй крупнейший рынок опционов — Американская фондовая биржа, на которую приходится примерно 1/3 всех опционов на акции. Основной центр торговли валютными опционами — Филадельфийская фондовая биржа.

Хотя на Филадельфийской бирже котируется небольшое количество ценных бумаг, здесь заключаются опционные сделки на популярные индексы, в том числе на индекс полупроводников ( SOX ), индекс золотосеребро ( XAU ), банковский индекс Кифи, Бруетт и Вудс (ВКХ) и коммунальный индекс ( UTY ). Индекс полупроводников, в частности, включает 16 ведущих компаний-дизайнеров, разработчиков, производителей и дистрибьюторов микропроцессорной техники. Этот инструмент торговли и анализа особенно полезен для инвесторов, чей портфель целиком составлен из акций высокотехнологичных компаний.

Индекс Филадельфийской фондовой биржи золото/серебро (XAU) включает акции девяти золотодобывающих компаний. Он очень популярен среди инвесторов как индикатор направления курсов акций в данной отрасли. Банковский индекс (ВКХ) составлен из акций 24 крупнейших банков, географически удаленных друг от друга. Необходимо четко представлять, на какой индекс выписывается опцион, акции каких компаний входят в индекс и каков вес каждой акции в индексе. Например, весовой множитель бумаг компании Barrick Gold в индексе XAU больше одной трети. Очевидно, что акции с большим весом оказывают на индекс большее влияние.

Вторая крупнейшая фондовая биржа в США с точки зрения общего объема продаваемых акций и долларового эквивалента реализуемых акций.

АФБ продемонстрировала значительный рост, уровень доходности и жизнестойкость на беспокойных (турбулентных) рынках 80-х гг. Ежегодный чистый доход за десятилетие 70-х гг. в среднем составлял 360000 дол. в год; средний доход за десятилетие 80-х гг. — 5,5 млн. дол. Объем торговли, растущий за счет заинтересованности инвесторов в привлекательных и высококапитализированных компаниях, которые были допущены к торгам на бирже в течение последних лет десятилетия, отражает основную массу текущих торговых объемов. В 1979 г. оборот капитала составил 1,1 млрд. акций; торговля в 1987 г. достигла наивысшего показателя в 3,5 млрд. дол. и превысила показатель 1989 г. в 3,1 млрд. дол. АФБ торгует опционами `пут` и `колл` по более чем 140 зарегистрированным и внебиржевым акциям, а также опционами по американским государственным ценным бумагам и векселям и по индексам акций.

Требования по листингу для малых компаний включают следующие показатели: общие активы; капитал и прибыль; совокупная рыночная стоимость; общественный выпуск акций; общественные акционеры; минимальная цена. Кандидаты на Рынок развивающейся компании отбираются подразделением АФБ по корпоративным финансам и анализу, а затем группой специалистов высшей категории, выбранных Советом управляющих АФБ. После регистрации компании, допущенные на рынок, должны представлять квартальные и годовые отчеты в КЦББ и АФБ и должны предоставлять информацию о себе по стандартам, применяемым к др. компаниям, допущенным на АФБ.

Приводимая таблица, предоставленная АФБ, содержит требования по листингу на АФБ. Положительное решение по заявке на листинг ценных бумаг на бирже полностью зависит от самой биржи. В качестве помощи компаниям, заинтересованным в подаче заявки на допуск, биржа разработала некоторые основные ориентиры, которые учитываются при оценке потенциальных заявителей на листинг. Кроме того, существуют и др. факторы, которые должны учитываться при оценке компании с точки зрения ее удовлетворения требованиям по листингу. Большое внимание уделяется таким моментам, как характер деятельности компании, рынок ее продукции, репутация руководителей, предшествующие показатели и схема роста, фин. целостность и риск, продемонстрированная способность получать прибыль и ее будущая перспектива.

2.4 Фьючерсные биржи США

Первые фьючерсные контракты возникли в США в середине 19 века, на крупнейшей товарной бирже – в Чикагской торговой палате (ChicagoBoardofTrade)/ Сначала это были контракты на пшеницу, потом на другие зерновые культуры. В 20-е гг появился важнейший элемент фьючерсной торговли – клиринговая палата, и тогда же полностью сформировался современный механизм фьючерсной торговли.

Фундаментальные изменения на рынке фьючерсов произошли в 70-е гг и были связаны с появлением финансовых фьючерсов. В 1972 г. на Чикагской товарной бирже появились фьючерсные контракты на валюту, затем в Чикагской торговой палате – на казначейские векселя, процентные ставки, а в 1982 г. – на биржевые индексы. В настоящее время объём торговли финансовыми фьючерсами намного превосходит объём торговли товарными фьючерсами.

Основная биржа финансовых фьючерсов в США – Чикагская торговая палата, специализирующаяся на фьючерсах на казначейские облигации.

Второй крупнейший рынок фьючерсов США – Чикагская товарная биржа, специализирующаяся на фьючерсах на фондовые индексы, процентные ставки и иностранную валюту (торговля ведётся на биржах – IndexandOptionMarketInternationalMonetaryMarket).

нью йоркский фондовый биржа

Глава 3. Основные тенденции развития рынка ценных бумаг США

3.1 Основные тенденции развития рынка ценных бумаг США

Несмотря на тенденцию к росту самофинансирования корпоративного сектора и заимствования им средств у банковского сектора, реализация различных ценных бумаг и производных инструментов в 1990-х годах продолжала расти.

В США на 1990-е годы пришелся длительный период роста ВНП и промышленного производства, что способствовало повышению курса акций, а также фиксированного дохода по корпоративным и государственным облигациям.

Расширение рынка акций и облигаций осуществлялось в основном за счет развития отраслей промышленности, отражающих последние достижения научно-технической революции: в сфере информации, компьютерных программ, телекоммуникаций и биотехнологий. Именно они наиболее бурно развивались и осуществляли довольно крупную эмиссию своих ценных бумаг на различных рынках страны. Особенно это проявилось на уличном рынке NASDAQ.

Высокий курс акций этих компаний на протяжении продолжительного времени способствовал привлечению к ним широких слоев американского населения. Это способствовало появлению союза этих компаний и инвесторов в условиях экономического роста: выпуск акций способствовал спросу, а последний вызывал необходимость дальнейшей эмиссии.

Вследствие процессов интернационализации, допуска иностранных ценных бумаг, своей масштабности по объему и капитализации американский рынок стал определяющим в поведении рынков других промышленно развитых стран, прежде всего Японии и Западной

Европы. Крупные потрясения на Нью-Йоркской фондовой бирже в 1979, 1987, а также 1999—2000 гг. оказали существенное влияние на фондовые рынки других стран. В свою очередь рынок ценных бумаг США подвергался воздействию негативных тенденций на рынках других стран. Особенно сильное влияние на американский рынок оказал Азиатский финансовый кризис 1997 г., который длился до конца 1999 г.

Падение курсов валют и акций на рынках стран Юго-Восточной Азии, особенно в Японии, Гонконге, Южной Корее, привело к биржевым потрясениям на Нью-Йоркской фондовой бирже, что выразилось в падении курса акций многих американских корпораций и компаний. Понижательные тенденции по группе компаний продолжались до конца 1998 г. Общую негативную тенденцию на американских биржах удалось предотвратить путем временного закрытия бирж, покупки компаниями собственных акций, наличия на биржах акций высокотехнологичных компаний (NBM, Hewlet Paccard,Microsoft, TexasInstruments) и ряда других мер.

Выходу из биржевых потрясений 1997—1998 гг. способствовали рост ВВП до 4%, устойчивый приток капитала, рост производительности труда в промышленности, резкое снижение дефицита федерального бюджета.

Однако неустойчивость на рынке ценных бумаг не была полностью устранена. В 1999—2000 гг. Нью-Йоркская фондовая биржа начала совершать резкие скачки: курс акций то снижался, то повышался. Это была определенная реакция американского рынка на последствия Азиатского финансового кризиса для мировой экономики, а также на перегрев самой экономики США и вероятное снижение темпов ее роста в конце 2000 г. Кроме того, у инвесторов начал исчезать оптимизм, связанный с акциями высокотехнологичных компаний, и их начали постепенно сбрасывать как на бирже, так и на уличном рынке.

Большое негативное воздействие на рынок ценных бумаг оказали события сентября 2001 г., которые оказали не только политическое, моральное, психологическое, но и экономическое влияние непосредственно на рынок ценных бумаг.

Последствия измеряются следующим ущербом:

· разрушение Всемирного торгового центра оценивается в 40 млрд.

· убытки страховых компаний — 100 млрд.,

· потери от закрытия Нью-Йоркской фондовой биржи на неделю — 400 млрд.долл.

· падение курса акций после закрытия биржи 17 сентября 2001 г. составило в среднем 5—6%.

Однако в этой ситуации выиграли пищевые, фармацевтические, нефтяные компании. События сентября 2001 г. Оказали негативное воздействие на дальнейшее развитие рынка ценных бумаг, прежде всего биржевого.

Боязнь населения летать на самолетах поставила в тяжелое финансовое положение авиатранспортные компании, что привело к увольнениям, падению престижа компаний и, как следствие, к значительному снижению курса их акций.

Частичное финансовое воздействие испытывали страховые компании, которые должны были возместить много миллиардные убытки населениюи юридическим лицам, пострадавшим от террористических актов.

Эти события произошли в условиях экономического спада, что ещё больше усугубило положения на американском рынке ценных бумаг в ближайшей перспективе, тем более что 16 октября 2001 г. Многие американские компании объявили о сокращении 650 тыс. рабочих мест на своих предприятиях в результате резкого снижения потребительского спроса.

Всё это способствовало снижению курсов ценных бумаг на довольно долгое время. С течением времени положение на рынке ценных бумаг выправилось.Ипотечный банковский кризис в США конца 2007 и начала 2008 г. затронул не только банковский сектор западных стран, но и так же и их рынки ценных бумаг. Так, в начале 2008 г. происходило падение курсов акций на фондовых биржах США и Западной Европы. Падение курсов составило несколько процентов, относительное восстановление произошло лишь в марте 2008 г.

Таким образом нами были сделаны следующие выводы:

· Рынок ценных бумаг США входит в структуру рынка ссудного капитала (финансовый рынок), обеспечивающего национальной экономике ресурсы для обновления основного капитала.

· Первичный рынок играет ведущую роль в финансировании американской экономики через весь рынок ценных бумаг как на микро- , так и на макроуровне.

· Фондовая биржа в США продолжает занимать видное место в структуре американской экономики, особенно в сфере обращения, что служит важным источником поступления денежных средств в промышленность и другие отрасли хозяйства.

· Крупнейшей внебиржевой торговой системой США является NASDAQ.

· Крупнейшая опционная биржа США и мира — Чикагская биржа опционов.

· Основная биржа финансовых фьючерсов — Чикагская торговая палата, специализирующаяся на фьючерсах на казначейские облигации.

1. Алексеев М. Ю. «Рынок ценных бумаг: финансы и статистика», 1992 г.

2. Алёхин Б.И. «Рынок ценных бумаг: введение в фондовые операции» Самара 1992 г.

3. Антонов В.В. Рынок ценных бумаг США. – Москва 2008 г.

4. Афонина С.Н. «Рынок ценных бумаг», 2004 г.

5. Бердникова Т.Б. «Рынок ценных бумаг и биржевое дело», 2004 г.

6. Буренин А.Н. «Фьючерсные, форвардные и опционные рынки» Москва 1994г.

7. Галанова В.А., Басова А.И. «Рынок ценных бумаг: Финансы и статистика», Москва 2006 г.

8. Галкин А.Г., Комов А.В., Сизов Ю.С., Чижов СД. «Фондовые рынки США и России: становление и регулирование. Москва 1998 г.

9. Грязнова А.Г., Корнеева Р.В., Галанова Р.А. «Биржевая деятельность» Москва 1995 г.

10. Дегтярева О. И., Коршунов Н.М. «Рынок ценных бумаг и биржевое дело». Москва 2004 г.

11. Жуков Е.Ф. «Рынок ценных бумаг»Москва 2009 г.

12. Жуков Е. Ф. «Ценные бумаги и фондовые биржи» Москва 1995 г.

13. Иванов В.М. Софищенко И.Я. «Денежно-кредитные системы зарубежных рынков» Киев 2001г.

14. Килячков А.А. Чаадаева Л.А. «Рынок ценных бумаг и биржевое дело» Москва 2004г.

15. Колесников В.И., Торкановский В.С. «Рынок ценных бумаг» Санкт-Петербург 1997 г.

16. Миркин Я.М. «Ценные бумаги и фондовый рынок» Москва 2005 г.

17. Ричард Дж. Тьюлз, Эдвард С. Брэдли, Тэд М. Тьюлз «Фондовый рынок» 1999г.

Нью-Йоркская фондовая биржа — New York Stock Exchange

- Промышленный индекс Доу-Джонса

- S&P 500

- NYSE Composite

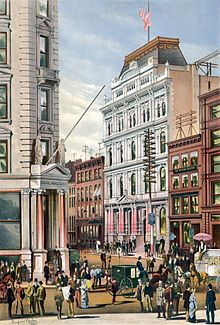

Нью — Йоркская фондовая биржа ( NYSE , по прозвищу « The Big Board ») является американской фондовой биржей на 11 Уолле — стрит в финансовом районе в Нижнем Манхэттене в Нью — Йорке . Это, безусловно , в мире по величине фондовой биржи по рыночной капитализации котируемых компаний в США $ 30,1 трлн в феврале 2018. Среднесуточная торговая стоимость составляла примерно US $ 169 миллиардов в 2013. NYSE торговой площадке находится в 11 Уолл — стрит и состоит из 21 комнаты, используемой для облегчения торговли. Дополнительный торговый зал на Брод-стрит 30 был закрыт в феврале 2007 года. Главное здание и 11-е здание на Уолл-стрит были признаны национальными историческими достопримечательностями в 1978 году.

NYSE принадлежит Intercontinental Exchange , американской холдинговой компании, которую она также перечисляет ( NYSE : ICE ). Ранее он входил в состав NYSE Euronext (NYX), образованного в результате слияния NYSE с Euronext в 2007 году .

Содержание

- 1 История

- 1.1 Известные события

- 1.1.1 20 век

- 1.1.2 21 век

- 1.1 Известные события

- 2 Официальные праздники

- 3 Торговля

- 3.1 Составной индекс NYSE

- 3.2 Хронология

- 3.3 Слияние, поглощение и контроль

- 4 Открывающие и закрывающие звонки

- 4.1 История

- 4.2 Известные звонари

- 5 См. Также

- 6 Ссылки

- 7 Внешние ссылки

История

Самую раннюю зарегистрированную организацию торговли ценными бумагами в Нью-Йорке между брокерами, напрямую работающими друг с другом, можно проследить до Соглашения Баттонвуда . Раньше на бирже ценных бумаг выступали аукционисты, которые также проводили более приземленные аукционы таких товаров, как пшеница и табак. 17 мая 1792 года двадцать четыре брокера подписали Соглашение Баттонвуда, которое установило минимальную ставку комиссионных, взимаемых с клиентов, и обязывало подписывающих сторон отдавать предпочтение другим подписывающим сторонам при продаже ценных бумаг. Первыми продаваемыми ценными бумагами были в основном государственные ценные бумаги, такие как военные облигации времен войны за независимость и акции Первого банка Соединенных Штатов , хотя акции Bank of New York были негосударственными ценными бумагами, которыми торговали в первые дни. Банк Северной Америки , наряду с первым банком США и Банк Нью — Йорк, были первые акции торгуются на Нью — Йоркской фондовой бирже.

В 1817 году биржевые маклеры Нью-Йорка, действующие в соответствии с Баттонвудским соглашением, провели новые реформы и реорганизовались. После отправки делегации в Филадельфию для наблюдения за организацией своего совета брокеров, были приняты ограничения на манипулятивную торговлю, а также формальные органы управления. После преобразования в Совет по акциям и биржам Нью-Йорка, брокерская организация начала сдавать в аренду помещения исключительно для торговли ценными бумагами, что ранее происходило в кофейне Tontine . Несколько местоположений использовались между 1817 и 1865 годами, когда было принято нынешнее местоположение.

Изобретение электрического телеграфа консолидировало рынки, и рынок Нью-Йорка стал доминировать над Филадельфией после того, как выдержал некоторые рыночные паники лучше, чем другие альтернативы. Открытый Совет фондовых брокеров был создан в 1864 году в качестве конкурента на NYSE. Открытый совет фондовых брокеров, состоящий из 354 членов, соперничал с NYSE по членству (в котором было 533 члена), «потому что он использовал более современную, непрерывную торговую систему, превосходящую двухразовые колл-сессии NYSE». Открытый совет фондовых брокеров слился с NYSE в 1869 году. Роберт Райт из Bloomberg пишет, что слияние увеличило количество членов NYSE, а также объем торгов, поскольку «несколько десятков региональных бирж также конкурировали с NYSE за клиентов. Покупатели, продавцы и Все дилеры хотели совершать сделки как можно быстрее и дешевле, насколько это возможно с технологической точки зрения, а это означало найти рынки с наибольшей торговлей или наибольшей ликвидностью, выражаясь современным языком. Сведение к минимуму конкуренции было важным для поддержания потока большого количества заказов, и слияние помогло NYSE сохраняет репутацию компании, обеспечивающей превосходную ликвидность ». Гражданская война в значительной степени стимулировала спекулятивные операции с ценными бумагами в Нью — Йорке. К 1869 году членство было ограничено и с тех пор время от времени увеличивалось. Во второй половине девятнадцатого века торговля ценными бумагами быстро развивалась.

Торговля ценными бумагами в конце девятнадцатого и начале двадцатого веков была подвержена панике и крахам. В конечном итоге государственное регулирование торговли ценными бумагами было сочтено необходимым, и, возможно, самые драматические изменения произошли в 1930-х годах после того, как крупный крах фондового рынка спровоцировал Великую депрессию . NYSE также ввела дополнительные правила в ответ на меры контроля за защитой акционеров, например, в 2012 году NYSE ввела правила, запрещающие брокеру голосовать за неинструктированные акции.

Luncheon клуб фондовой биржи был расположен на седьмом этаже с 1898 до его закрытия в 2006 году.

Главное здание находится по адресу 18 Broad Street, между углами Уолл-стрит и Exchange Place, и в 1978 году было объявлено Национальным историческим памятником вместе с прилегающей оригинальной структурой на 11 Wall Street. Оба здания были спроектированы Джорджем Б. Постом в стиле изящных искусств .

21 апреля 2005 года NYSE объявила о своих планах по слиянию с Archipelago в рамках сделки, направленной на реорганизацию NYSE в публичную компанию. Правление NYSE проголосовало за слияние с конкурирующей компанией Archipelago 6 декабря 2005 года и стало коммерческой публичной компанией. Она начала торговаться под названием NYSE Group 8 марта 2006 года. 4 апреля 2007 года NYSE Group завершила слияние с Euronext, объединенным европейским фондовым рынком, образовав таким образом NYSE Euronext , первую трансатлантическую фондовую биржу.

Уолл-стрит — это ведущий денежный центр США для международной финансовой деятельности и ведущее место в США для оказания оптовых финансовых услуг. «Он включает в себя матрицу оптовых финансовых секторов, финансовых рынков, финансовых институтов и фирм финансового сектора» (Роберт, 2002). Основными секторами являются индустрия ценных бумаг, коммерческое банковское дело, управление активами и страхование.

До приобретения NYSE Euronext ICE в 2013 году Марш Картер был председателем NYSE, а генеральным директором был Дункан Нидерауэр . В настоящее время председателем является Джеффри Спречер. В 2016 году владелец NYSE Intercontinental Exchange Inc. заработал 419 миллионов долларов доходов от листинга.

Известные события

20 век

Биржа была закрыта вскоре после начала Первой мировой войны (31 июля 1914 г.), но частично вновь открылась 28 ноября того же года, чтобы помочь военным усилиям путем торговли облигациями , и полностью открылась для торговли акциями в середине -Декабрь.

16 сентября 1920 года на Уолл-стрит возле здания NYSE взорвалась бомба , в результате чего 33 человека погибли и более 400 получили ранения. Виновные так и не были найдены. На фасаде здания NYSE и некоторых близлежащих зданий, таких как здание JP Morgan , до сих пор сохранились следы бомбардировок.

Обвал биржи в « черный четверг» 24 октября 1929 года и паника, начавшаяся в « черный вторник» 29 октября, часто ошибочно обвиняются в ускорении Великой депрессии . Стремясь восстановить доверие инвесторов, 31 октября 1938 года Биржа представила программу из пятнадцати пунктов, направленную на повышение защиты инвесторов.

1 октября 1934 года биржа была зарегистрирована как национальная биржа ценных бумаг в Комиссии по ценным бумагам и биржам США с президентом и советом из тридцати трех членов. 18 февраля 1971 года была создана некоммерческая корпорация, а количество членов совета директоров сократилось до двадцати пяти.

Один из известных рекламных трюков Эбби Хоффмана имел место в 1967 году, когда он привел членов движения йиппи в галерею биржи. Провокаторы бросили пригоршни долларов в торговую площадку внизу. Некоторые трейдеры освистали, а некоторые смеялись и махали рукой. Через три месяца биржа обнесла галерею пуленепробиваемым стеклом. Десять лет спустя Хоффман написал: «Мы не звонили в прессу; в то время мы действительно не имели понятия о том, что называется медиа-событием».

19 октября 1987 года промышленный индекс Доу-Джонса (DJIA) упал на 508 пунктов, что на 22,6% снизилось за один день, что стало вторым по величине однодневным падением биржи. За Черным понедельником последовал Ужасный вторник, день, когда системы биржи не работали должным образом, а некоторые люди испытывали трудности с завершением своих сделок.

Впоследствии был еще один крупный спад в Dow на 13 октября 1989-в мини-Крах 1989 . Катастрофа, по всей видимости, была вызвана реакцией на новость о разорвавшейся сделке по выкупу с использованием заемных средств в размере 6,75 млрд долларов для UAL Corporation, материнской компании United Airlines . Когда сделка с UAL сорвалась, это спровоцировало обвал рынка бросовых облигаций, в результате чего индекс Доу-Джонса упал на 190,58 пункта, или на 6,91 процента.

Точно так же в 1997 году в финансовом мире царила паника; азиатский финансовый кризис . Как и падение многих зарубежных рынков, 27 октября 1997 г. индекс Dow упал в цене на 7,18% (554,26 пункта) в результате того, что позже стало известно как мини-крах 1997 г., но от которого DJIA быстро оправился. Это был первый случай, когда сработало правило « выключателя ».

21-й век

26 января 2000 г. из-за ссоры во время съемок видеоклипа на песню Rage Against the Machine » Sleep Now in the Fire » режиссера Майкла Мура двери биржи были закрыты, а группу вывели оттуда. безопасность сайта после того, как участники попытались получить доступ к бирже.

После атак 11 сентября NYSE была закрыта на четыре торговые сессии, возобновившись в понедельник, 17 сентября, что было одним из редких случаев закрытия NYSE более чем на одну сессию и только в третий раз с марта 1933 года. в первый день NYSE упала в цене на 7,1% (684 пункта); через неделю он упал на 14% (1370 пунктов). По оценкам, за пять дней торгов было потеряно 1,4 триллиона долларов. NYSE находилась всего в 5 кварталах от Ground Zero .

6 мая 2010 года промышленный индекс Доу-Джонса продемонстрировал самое большое внутридневное процентное падение после обвала 19 октября 1987 года, при этом потеря на 998 пунктов позже была названа внезапным обвалом 2010 года (поскольку падение произошло за несколько минут до восстановления). SEC и CFTC опубликовали отчет об этом событии, но не пришли к выводу о причине. Регулирующие органы не нашли доказательств того, что падение было вызвано ошибочными («толстый палец») приказом.

29 октября 2012 года биржа была закрыта на два дня из-за урагана «Сэнди» . В последний раз биржа закрывалась из-за непогоды на два полных дня 12 и 13 марта 1888 года.

1 мая 2014 года фондовая биржа была оштрафована Комиссией по ценным бумагам и биржам на 4,5 миллиона долларов для урегулирования обвинений в нарушении рыночных правил.

14 августа 2014 года акции Berkshire Hathaway класса A, самые дорогие акции на NYSE, впервые достигли отметки 200 000 долларов за акцию.

8 июля 2015 года на фондовой бирже возникли технические проблемы, торги были остановлены в 11:32 по восточному времени. NYSE заверила биржевых трейдеров, что отключение не было «результатом кибернетического взлома», а Министерство внутренней безопасности подтвердило, что «не было никаких признаков злонамеренной деятельности». В конце концов, торги возобновились в 15.10 по восточноевропейскому времени того же дня.

25 мая 2018 года Стейси Каннингем , главный операционный директор NYSE, стала 67-м президентом Big Board, сменив Томаса Фарли. Она первая женщина-лидер за 226-летнюю историю биржи.

В марте 2020 года NYSE объявила о планах временно перейти на полностью электронную торговлю 23 марта 2020 года из -за пандемии COVID-19 в Нью-Йорке .

Официальные праздники

Нью — Йоркская фондовая биржа закрыта в первый день Нового года , Мартина Лютера Кинга, День младший , День рождения Вашингтона , Страстную пятницу , День памяти , День независимости , День труда , День благодарения и Рождество . Когда эти праздники приходятся на выходные, праздник отмечается в ближайший будний день. Кроме того, фондовая биржа закрывается рано в день перед Днем независимости, на следующий день после Дня благодарения и в канун Рождества. На NYSE в среднем около 253 торговых дней в году.

Торговля

.jpg/220px-thumbnail.jpg)

Нью — Йоркская фондовая биржа (иногда упоминается как « Большой совет ») предоставляет средства для покупателей и продавцов торговать акции из акций компаний , зарегистрированных для публичных торгов. NYSE открыта для торгов с понедельника по пятницу с 9:30 до 16:00 по восточноевропейскому времени , за исключением праздничных дней, объявленных биржей заранее.

NYSE торгуется в формате непрерывного аукциона, где трейдеры могут совершать сделки с акциями от имени инвесторов. Они соберутся вокруг соответствующего поста, где специализированный брокер, нанятый фирмой-членом NYSE (то есть он / она не является сотрудником Нью-Йоркской фондовой биржи), будет действовать как аукционист в условиях открытого рынка аукционов. чтобы объединить покупателей и продавцов и организовать аукцион. Иногда (примерно в 10% случаев) они способствуют торговле, вкладывая свой собственный капитал, и, конечно же, распространяют информацию среди толпы, которая помогает сблизить покупателей и продавцов. В 1995 году процесс аукциона перешел в сторону автоматизации за счет использования беспроводных портативных компьютеров (HHC). Система позволяла трейдерам получать и выполнять заказы в электронном виде с помощью беспроводной передачи данных. 25 сентября 1995 года член NYSE Майкл Эйнерсен, который спроектировал и разработал эту систему, осуществил продажу 1000 акций IBM через HHC, положив конец 203-летнему процессу бумажных транзакций и открыв эру автоматической торговли.

По состоянию на 24 января 2007 г. все акции NYSE могут торговаться через электронный гибридный рынок (за исключением небольшой группы акций с очень высокой ценой). Теперь клиенты могут отправлять заказы для немедленного электронного исполнения или направлять заказы в зал для торговли на аукционном рынке. За первые три месяца 2007 года более 82% от общего объема заказов было доставлено в цех в электронном виде. NYSE работает с регулирующими органами США, такими как SEC и CFTC, для координации мер по управлению рисками в электронной торговой среде путем внедрения таких механизмов, как автоматические выключатели и точки пополнения ликвидности.

До 2005 года право напрямую торговать акциями на бирже было предоставлено владельцам 1366 «мест». Этот термин происходит от того факта, что до 1870-х годов члены NYSE сидели в креслах, чтобы торговать. В 1868 году количество мест было зафиксировано на уровне 533, и с годами это число увеличивалось в несколько раз. В 1953 году было установлено 1366 мест. Эти места были востребованным товаром, поскольку они давали возможность напрямую торговать акциями на NYSE, а их владельцев обычно называли членами NYSE. Семья Барнсов — единственное известное происхождение, в котором проживают пять поколений членов NYSE: Уинтроп Х. Барнс (принят в 1894 г.), Ричард Барнс (принят в 1926 г.), Ричард С. Барнс (принят в 1951 г.), Роберт Х. Барнс (принят в 1972 г.) , Дерек Дж. Барнс (допущен в 2003 г.). Цены на сиденья сильно варьировались на протяжении многих лет, обычно падая во время спада и повышаясь во время экономического роста. Самое дорогое кресло с поправкой на инфляцию было продано в 1929 году за 625 000 долларов, что сегодня стоит более шести миллионов долларов. В последнее время места продавались за 4 миллиона долларов в конце 1990-х и всего за 1 миллион в 2001 году. В 2005 году цены на места подскочили до 3,25 миллиона долларов, когда биржа заключила соглашение о слиянии с Archipelago и стала коммерческая, публичная компания. Владельцы мест получили 500 000 долларов наличными за одно место и 77 000 акций вновь созданной корпорации. NYSE теперь продает однолетние лицензии на торговлю непосредственно на бирже. Лицензии на торговлю в зале доступны по цене 40 000 долларов США, а лицензия на торговлю облигациями — всего за 1 000 долларов США по состоянию на 2010 год. Ни те, ни другие не подлежат перепродаже, но могут быть переданы во время смены владельца корпорации, владеющей торговой лицензией.

После рыночного обвала в « черный понедельник» в 1987 году NYSE ввела ограничения на торговлю, чтобы снизить волатильность рынка и массовые панические распродажи. После изменения правил 2011 года в начале каждого торгового дня NYSE устанавливает три уровня автоматического выключателя: 7% (уровень 1), 13% (уровень 2) и 20% (уровень 3) от средней цены закрытия. из S & P 500 за предыдущий торговый день. Снижения уровня 1 и уровня 2 приводят к 15-минутной остановке торговли, если только они не происходят после 15:25, когда не применяются никакие остановки торговли. Снижение уровня 3 приводит к приостановке торговли до конца дня. (Самым большим однодневным падением индекса S&P 500 с 1987 года было падение на 11,98% 16 марта 2020 года .)

Составной индекс NYSE

В середине 1960 — х, NYSE Composite Index (NYSE: NYA) была создана с базовой стоимостью 50 очков , равное 1965 в год близко. Это было сделано для отражения стоимости всех акций, торгуемых на бирже, а не только 30 акций, включенных в промышленный индекс Доу-Джонса . Чтобы повысить значимость составного индекса, в 2003 году NYSE установила новое базовое значение в 5 000 пунктов, равное годовому закрытию 2002 года. Его закрытие на конец 2013 года составляло 10 400,32.

Лента новостей

- В 1792 году NYSE приобретает первые торгуемые ценные бумаги.

- В 1817 году принимается конституция Нью-Йоркского фондового и биржевого совета. Он также был учрежден нью-йоркскими брокерами как официальная организация.

- В 1863 году название было изменено на Нью-Йоркскую фондовую биржу.

- В 1865 году Нью-Йоркская золотая биржа была приобретена NYSE.

- В 1867 году были впервые представлены биржевые тикеры.

- В 1885 году 400 членов Консолидированной фондовой биржи NYSE выходят из Консолидированной из-за разногласий по вопросам биржевой торговли.

- В 1896 году промышленный индекс Доу-Джонса (DJIA) впервые публикуется в The Wall Street Journal .

- В 1903 году NYSE переезжает в новый квартал по адресу 18 Broad Street .

- В 1906 году 12 января индекс DJIA превышает 100.

- В 1907 году Паника 1907 года .

- В 1909 г. Торговля облигациями.

- В 1915 году основы котирования и торговли акциями изменились с процентов от номинальной стоимости на доллары.

- В 1920 году на Уолл-стрит возле здания NYSE взорвалась бомба . Тридцать восемь человек убиты и сотни ранены.

- В 1923 году издательство Poor’s Publishing представило свой «Композитный индекс», сегодня называемый S&P 500 , который отслеживал небольшое количество компаний на NYSE.

- В 1929 году была создана центральная система котировок; Черный четверг 24 октября и Черный вторник 29 октября сигнализируют об окончании бычьего рынка » ревущих двадцатых» .

- В 1938 году NYSE назначает своего первого президента.

- В 1943 году торговый зал открыт для женщин.

- В 1949 году начинается третий по продолжительности (восьмилетний) бычий рынок .

- В 1954 году индекс DJIA превзошел пик 1929 года в долларах с поправкой на инфляцию.

- В 1956 году 12 марта индекс DJIA впервые закрывается выше отметки 500.

- В 1957 году, после слияния Poor’s Publishing со Standard Statistics Bureau, сводный индекс Standard & Poors вырос до 500 компаний на NYSE и стал известен как S&P 500.

- В 1966 году NYSE начинает составление сводного индекса всех зарегистрированных на бирже обыкновенных акций. Он называется «индексом обыкновенных акций» и передается ежедневно. Начальная точка индекса — 50. Позже он был переименован в индекс NYSE Composite.

- В 1967 году Мюриэль Зиберт становится первой женщиной-членом Нью-Йоркской фондовой биржи.

- В 1967 году протестующие во главе с Эбби Хоффманом бросали в торговцев из галереи в основном фальшивые долларовые купюры, что привело к установке пуленепробиваемого стекла.

- В 1970 году была создана Корпорация по защите инвесторов в ценные бумаги .

- В 1971 году NYSE была зарегистрирована и признана некоммерческой организацией.

- В 1971 году была основана Nasdaq, которая конкурирует с NYSE как первый в мире электронный фондовый рынок. На сегодняшний день Nasdaq является второй по величине биржей в мире по рыночной капитализации, уступая только NYSE.

- В 1972 году 14 ноября индекс DJIA впервые закрывается выше 1000.

- В 1977 году иностранные брокеры были допущены к NYSE.

- В 1980 году была основана Нью-Йоркская фьючерсная биржа .

- В 1987 году, в Черный понедельник , 19 октября, произошло второе по величине падение индекса DJIA за один день (22,6%, или 508 пунктов) в истории.

- В 1987 году членство в NYSE достигает рекордной цены в 1,5 миллиона долларов.

- В 1989 году, 14 сентября, семь членов ACT-UP , Коалиции по борьбе со СПИДом для высвобождения власти, вошли на NYSE и выразили протест, приковав себя цепью к балкону с видом на торговый зал и развернув плакат «ПРОДАЙТЕ ДОБРО ПОЖАЛОВАТЬ» со ссылкой на наркотики. производитель Burroughs Wellcome. После протеста Burroughs Wellcome снизила цену на AZT (препарат, используемый людьми, живущими с ВИЧ и СПИДом) более чем на 30%.

- В 1990 году начинается самый продолжительный (десятилетний) бычий рынок .

- В 1991 году индекс DJIA превысил 3000 человек.

- В 1995 году индекс DJIA превышает 5000.

- В 1996 году введен тикер в реальном времени.

- В 1997 году, 27 октября, распродажа на азиатских фондовых рынках нанесла ущерб и рынкам США; DJIA видит самый большой однодневный точка капли 554 (или 7,18%) в истории.

- В 1999 году 29 марта индекс DJIA превысил 10 000 человек.

- В 2000 году пик DJIA достиг 11 722,98 14 января; первый глобальный индекс NYSE запущен под тикером NYIID.

Слияние, поглощение и контроль

В октябре 2008 года NYSE Euronext завершила сделку по приобретению Американской фондовой биржи (AMEX) за 260 миллионов долларов в акциях.

15 февраля 2011 года NYSE и Deutsche Börse объявили о своем слиянии с образованием новой компании, название которой еще не было названо, в которой акционеры Deutsche Börse будут владеть 60% акций нового предприятия, а акционеры NYSE Euronext — 40%.

1 февраля 2012 года Европейская комиссия заблокировала слияние NYSE с Deutsche Börse после того, как комиссар Хоакин Альмуния заявил, что слияние «привело бы к почти монополии на европейские производные финансовые инструменты во всем мире». Вместо этого Deutsche Börse и NYSE должны будут продать либо свои деривативы Eurex , либо акции LIFFE , чтобы не создавать монополию. 2 февраля 2012 г. NYSE Euronext и Deutsche Börse согласились отказаться от слияния.

В апреле 2011 года Межконтинентальная биржа (ICE), американская фьючерсная биржа , и группа NASDAQ OMX вместе внесли незапрошенное предложение о покупке NYSE Euronext примерно за 11000000000 долларов США , сделка, по которой NASDAQ взяла бы под свой контроль фондовые биржи. NYSE Euronext дважды отклоняла это предложение, но в конце концов оно было прекращено после того, как Министерство юстиции США заявило о своем намерении заблокировать сделку из-за опасений антимонопольного законодательства .

В декабре 2012 года ICE предложила выкупить NYSE Euronext в обмен на акции стоимостью 8 миллиардов долларов. Акционеры NYSE Euronext получат либо 33,12 доллара наличными, либо 11,27 доллара наличными и примерно шестую часть акции ICE. Джеффри Спречер , председатель и главный исполнительный директор ICE, сохранит эти должности, но четыре члена совета директоров NYSE будут добавлены в совет ICE.

Открывающие и закрывающие колокола

Колокола открытия и закрытия NYSE отмечают начало и конец каждого торгового дня. Первый звонок прозвенит в 9:30 по восточному времени, чтобы отметить начало торговой сессии дня. В 16:00 по восточноевропейскому времени звучит сигнал закрытия, и торговля прекращается. В каждой из четырех основных секций NYSE есть колокольчики, которые звонят одновременно при нажатии кнопки. На панели управления за трибуной с видом на торговый зал расположены три кнопки, управляющие звонками. Главный звонок, который звучит в начале и в конце торгового дня, управляется зеленой кнопкой. Вторая кнопка, окрашенная в оранжевый цвет, активирует однократный звонок, который используется для обозначения момента молчания. Третья, красная кнопка управляет резервным звонком, который используется, если основной звонок не зазвонит.

История

Сигнал к началу и прекращению торговли не всегда был звонком. Первоначальным сигналом был молоток (который до сих пор используется вместе с колоколом), но в конце 1800-х годов NYSE решила сменить молоток на гонг, чтобы сигнализировать о начале и конце дня. После того, как в 1903 году Нью-Йоркская фондовая биржа переехала в свое нынешнее местоположение на 18 Broad Street, гонг был переведен на формат звонка, который используется в настоящее время.

Обычным зрелищем сегодня являются широко разрекламированные мероприятия, на которых знаменитость или руководитель корпорации стоит за подиумом NYSE и нажимает кнопку, подающую сигнал колокольчикам. Из-за того, что звонки открытия / закрытия широко освещаются, многие компании координируют запуск новых продуктов и другие мероприятия, связанные с маркетингом, в тот же день, когда представители компании звонят в звонок. Лишь в 1995 году на NYSE стали регулярно звонить специальные гости; до этого звонить в колокола обычно отвечали менеджеры биржи.

Известные звонари

Многие из тех, кто звонит в звонок, — это руководители предприятий, чьи компании торгуют на бирже. Тем не менее, было много известных людей из-за пределов бизнеса, которые позвонили в колокол. Спортсмены, такие как Джо Ди Маджио из New York Yankees и олимпийский чемпион по плаванию Майкл Фелпс , артисты, такие как рэпер Снуп Догг , члены экипажа ESPN ‘s College GameDay , певица и актриса Лайза Миннелли и участники группы Kiss , а также политики, такие как Mayor города Нью-Йорка Руди Джулиани и президент Южной Африки Нельсон Мандела имели честь позвонить в колокол. Два генеральных секретаря Организации Объединенных Наций также позвонили в звонок. 27 апреля 2006 года Генеральный секретарь Кофи Аннан позвонил в первый звонок, провозгласив Принципы ответственного инвестирования Организации Объединенных Наций . 24 июля 2013 года Генеральный секретарь Пан Ги Мун позвонил в последний звонок, чтобы отпраздновать присоединение NYSE к Инициативе Организации Объединенных Наций по устойчивым фондовым биржам .

Кроме того, было много звонарей, известных своими героическими подвигами, например, сотрудники полиции и пожарных служб Нью-Йорка после событий 11 сентября, военнослужащие вооруженных сил США, служащие за границей, и участники различных благотворительные организации.

Также было несколько вымышленных персонажей, которые позвонили в колокол, в том числе Микки Маус , Розовая пантера , Мистер Картофельная Голова , Афлак Дак, Джин из фильма Эмодзи и Дарт Вейдер .

Смотрите также

Портал Нью-Йорка

Портал Нью-Йорка Денежный портал

Денежный портал

Ссылки

Библиография

- Бак, Джеймс Э. (1992). Нью-Йоркская фондовая биржа: первые 200 лет . Гринвич Паб. Группа. ISBN0-944641-02-4 .

- Гейсст, Чарльз Р. (2004). Уолл-стрит: история — от истоков до падения Enron . Издательство Оксфордского университета . ISBN0-19-517060-1 .

- Кент, Захари (1990). История Нью-Йоркской фондовой биржи . Паб «Scholastic Library». ISBN0-516-04748-5 .

- Слоан, Леонард (1980). Анатомия пола . Doubleday. ISBN0-385-12249-7 .

- Собел, Роберт (1975). NYSE: История Нью-Йоркской фондовой биржи, 1935–1975 . Вейбрайт и Тэлли. ISBN0-679-40124-5 .

http://capfinex.com/info/istoriya-fondovogo-rynka/

http://www.bestreferat.ru/referat-209911.html

http://ru.qaz.wiki/wiki/New_York_Stock_Exchange