Инвестиционный портфель: что это и как правильно его составить

Всем привет, уважаемые читатели блога AFlife.ru! Интересуясь темой инвестиций, новички в этой сфере неоднократно сталкиваются с неизвестным понятиями. Одним из таких является инвестиционный портфель. Хотя, по своей сути, это понятие является фундаментальным для любого инвестора, желающего сберечь и приумножить свой капитал, некоторые не отдают ему должного внимания. Поэтому сегодня мы разберемся, инвестиционный портфель что это такое и для чего он нужен.

- Что такое инвестиционный портфель

- Из чего составляется портфель

- Типы инвестиционных портфелей

- Как сформировать портфель инвестиций

- Плюсы и минусы инвестиционного портфеля

- Советы начинающим инвесторам

Что такое инвестиционный портфель

Инвестиционный портфель — это совокупность различных финансовых инструментов, используемых для инвестирования средств. Под финансовыми инструментами здесь понимаются все виды ценных бумаг, депозиты, опционы, товарные договоры и иные активы (драгоценные металлы, недвижимость и т.д.), которые используются для размещения капитала с целью получения прибыли.

Активы в составе портфеля могут иметь различные сроки действия, процентные ставки, рентабельность и относиться к совершенно разным отраслям. Их объединяет то, что они являются портфельными инвестициями и находятся в руках одного инвестора.

Отличительные особенности инвестиционного портфеля:

- Инвестор может одновременно располагать и управлять разными видами инвестиционных инструментов. Их пропорциональное соотношение определяет тип портфеля.

- В любой момент инвестор может перевести все свои активы в реальные деньги, поскольку большая часть портфельных инвестиций отличается высокой ликвидностью.

- Владелец портфеля может производить перераспределение средств, отбрасывая убыточные направления и вкладывая средства в более прибыльные проекты. Таким образом можно увеличивать доходность портфеля.

- Низкий уровень риска за счет диверсификации. Использование разных активов и направлений для размещения капитала позволяет значительно снизить риски. Поскольку обесценивание актива и получение значительных убытков по нему можно компенсировать за счет получения прибыли с помощью других портфельных инвестиций.

Начинающие инвесторы часто задаются вопросом, зачем вообще нужен инвестиционный портфель, если можно просто подобрать наиболее рентабельный актив и вложить все деньги в него? Конечно, если дело выгорит, то прибыли будут хорошие, а если прогорит? Тогда про накопленный капитал можно забыть.

Основная цель и задача инвестиционного портфеля – это получение максимальной прибыли при минимизации рисков. Использование разных инвестиционных инструментов и грамотное распределение средств между ними позволит создать сбалансированный и надежный источник дохода, в котором будут присутствовать разные ценные бумаги и активы.

Всем известно, что главное правило инвестиционного рынка гласит: чем выше предполагаемая доходность проекта, тем более рискованным он является. Если рассматривать, к примеру, ОФЗ, то они достаточно надежны, но доходность по ним оставляет желать лучшего и хорошо, если перекроет инфляцию. Акции, наоборот – более прибыльный и ликвидный инструмент, но при этом на них можно прогореть, если допустить малейшую ошибку.

А если распределить капитал так, что часть его будет вложена в акции нескольких компаний, часть в ОФЗ или в облигации «голубых фишек», а другая часть в золото? В этом случае средства будут более надежно защищены. При возникновении единичной неудачи другие инструменты смогут перекрыть ее или хотя бы сохранят большую часть средств. Такой подход к распределению капитала и называется диверсификацией.

Диверсификация позволяет снизить волатильность портфеля. Поскольку резкие скачки цен по одному направлению перекрываются стабильными котировками других. Но несмотря на значительное снижение инвестиционных рисков при таком подходе, полностью исключить их невозможно. Рассмотрим наиболее распространенные:

- Допущение ошибок при расчете комиссий и налогов. Важный момент, поскольку начинающие инвесторы иногда могут неправильно посчитать налог или не учесть какой-либо важный момент. В итоге доходности по активу не будет.

- Не учитывается инфляция. Реальная стоимость денег постоянно снижается, поэтому при расчете предполагаемой доходности стоит сравнивать ее со средним процентом инфляции.

- Выбран слишком рискованный инструмент. Это могут быть акции молодых компаний, особенно, когда дело касается технологий. Предполагаемая доходность по ним бывает очень высокой, но вопрос в том, удастся ли ее получить.

- Выбран неподходящий момент для покупки актива. Когда котировки по акциям падают, многие трейдеры спешат сбагрить с рук убыточные бумаги, пусть даже сами при этом уходят в минус. Но рынок цикличен, и стоимость ценных бумаг постоянно скачет. Приобретая акции, которые находятся на дне (конечно, если предварительно оценить перспективы роста), инвестор имеет больше шансов заработать, чем когда он покупает акции, которые находятся на пике. А секрет в том, что подняться до набранной ранее высоты проще, чем пробить потолок.

Как бы то ни было, полностью исключить риски не удастся. Но если грамотно сформировать инвестиционный портфель, их можно значительно минимизировать.

Каждый инвестор составляет портфель исходя из своего опыта, предпочтений и характера. Спокойные люди, не склонные к различным авантюрам, предпочитают использовать более надежные проекты. В то время как активные и предприимчивые инвесторы выбирают более «живые» и рискованные направления. Рассмотрим же, из чего можно составить инвестиционный портфель.

Из чего составляется портфель

В состав инвестиционного портфеля могут входить любые виды ценных бумаг или активов:

- ОФЗ. Всем известные облигации федеральных займов, которые являются не чем иным, как долговыми обязательствами государства. Доход по ним не облагается НДФЛ, они надежны, но имеют низкую доходность.

- Облигациикомпаний – долговые обязательства компаний. Приобретая облигацию, инвестор «дает в долг» компании-эмитенту на определенный срок и под установленный процент.

- Акции – эмитированные ценные бумаги, дающие своему владельцу право на управление компанией, долю в собственности эмитента и получение части прибыли при ее распределении между акционерами. Является более доходным, и соответственно, рискованным инструментом.

- Депозиты в банках. Вклад на определенный срок под фиксированный процент. Главным преимуществом является то, что все вклады страхуются. Правда, максимальная застрахованная сумма – 1,4 млн. руб. Поэтому имеет смысл не превышать ее и распределять средства по разным банкам.

- Фьючерсы и Опционы. Если говорить простыми словами, это договоры о праве или намерении на приобретение или продажу товара. Является высоколиквидным, прибыльным, но достаточно рискованным инструментом.

- Драгоценные металлы.

- Недвижимость и иные активы.

Типы инвестиционных портфелей

Пропорциональное распределение активов и ценных бумаг в портфеле определяет его тип. Всего выделяют четыре основных типа:

- Агрессивный. Характеризуется высоким уровнем доходности, и, соответственно, риска. В составе такого портфеля львиная доля приходится на акции или инвестиционные активы с высокой волатильностью. Подходит опытным, энергичным и предприимчивым инвесторам, которые всегда держат руку на пульсе и умеют прогнозировать.

- Консервативный. Характеризуется высокой надежностью и средним доходом. В таком портфеле обычно присутствуют ОФЗ, медленнорастущие в цене акции, облигации надежных и проверенных эмитентов и т.д. Данный тип подходит тем, кто в первую очередь думает о сохранности средств и готов смириться со средним, но постоянным, доходом.

- Комбинированный, или как его еще называют умеренный портфель. В его состав обычно включены долгосрочные ценные бумаги надежных эмитентов, приносящие стабильный доход. В ходе работы все малоэффективные инструменты просто отсеиваются, благодаря чему формируется умеренный портфель с хорошей доходностью и оптимальными рисками.

- Малоэффективный портфель. Невысокая доходность вкупе с большими рисками делают его самым редко встречающимся типом. Обычно он складывается у неопытных инвесторов или у тех, кто вкладывает деньги наугад и не следит за ситуацией на бирже.

Каждый из озвученных типов инвестиционных портфелей имеет свои особенности. Формируются они, исходя из характера, опыта и делового стиля инвестора и отвечают его наклонностям.

Как сформировать портфель инвестиций

Правильно составить инвестиционный портфель может и должен каждый инвестор. Сделать это не так сложно, как может показаться на первый взгляд. Особенно, если делать все в соответствии с пошаговой инструкцией:

- Постановка цели. Понятно, что каждый инвестор хочет сохранить свой капитал и получить максимальную прибыль. Но получить все и сразу нельзя. Поэтому необходимо ставить приоритетные и реальные цели: получение сверхприбыли, сохранение капитала и защита от инфляции, выход на стабильный доход определенного уровня.

- Выбор стратегии. В соответствии с поставленной целью и собственными желаниями инвестор выбирает для себя инвестиционную стратегию. Всего их выделяют три: агрессивная, консервативная и умеренная. Из названия понятно, что они соответствуют типу будущего портфеля.

- Выбор брокера и открытие счета. Очень ответственный момент. Следует тщательно проанализировать предложения, выбрать вариант, изучить отзывы и внимательно прочитать договор, уделив особое внимание комиссиям и санкциям.

- Анализ рынка и выбор инвестиционного инструмента. На этом этапе необходимо выбрать активы, в которые будут размещены средства (акции, депозиты, ОФЗ и т.д.). Инструмент подбирается в соответствии с выбранной стратегией и поставленными целями. Начинающему инвестору лучше уделить внимание надежным, консервативным инструментам, чтобы набраться опыта и не потерять в ходе этого весь капитал.

- Оптимизация портфеля. Мало просто подобрать и купить активы, портфель нужно постоянно мониторить и устранять слабое звено. Нередко случается, что какое-то из направлений оказывается убыточным. Тогда его следует исключить, а высвободившиеся средства вложить в более выгодный инструмент.

- Получение прибыли и мониторинг. Самый приятный этап, характеризующийся достижением цели, конечной или промежуточной. Но портфель нельзя забрасывать и пускать на самотек. Его следует регулярно мониторить и анализировать, чтобы в результате он не превратился в четвертый тип – малоэффективный.

Плюсы и минусы инвестиционного портфеля

Как и все в этом мире, инвестиционный портфель имеет свои преимущества и недостатки. К основным преимуществам можно отнести:

Управление финансовыми инвестициями

Формы финансовых инвестиций и особенности управления ими

Финансовое инвестирование осуществляется предприятием в следующих основных формах (рис. 14.1).

1. Вложение капитала в уставные фонды совместных предприятий. Эта форма финансового инвестирования имеет наиболее тесную связь с операционной деятельностью предприятия. Она обеспечивает упрочение стратегических хозяйственных связей с поставщиками сырья и материалов (при участии в их уставном капитале); развитие своей производственной инфраструктуры (при вложении капитала в транспортные и другие аналогичные предприятия); расширение возможностей сбыта продукции или проникновение на другие региональные рынки (путем вложения капитала в уставные фонды предприятий торговли); различные формы отраслевой и товарной диверсификации операционной деятельности и другие стратегические направления развития предприятия. По своему содержанию эта форма финансового инвестирования во многом подменяет реальное инвестирование, являясь при этом менее капиталоемкой и более оперативной. Приоритетной целью этой формы инвестирования является не столько получение высокой инвестиционной прибыли (хотя минимально необходимый ее уровень должен быть обеспечен), сколько установление форм финансового влияния на предприятия для обеспечения стабильного формирования своей операционной прибыли.

2. Вложение капитала в доходные виды денежных инструментов. Эта форма финансового инвестирования направлена прежде всего на эффективное использование временно свободных денежных активов предприятия. Основным видом денежных инструментов инвестирования является депозитный вклад в коммерческих банках. Как правило, эта форма используется для краткосрочного инвестирования капитала и ее главной целью является генерирование инвестиционной прибыли.

3. Вложение капитала в доходные виды фондовых инструментов. Эта форма финансовых инвестиций является наиболее массовой и перспективной. Она характеризуется вложением капитала в различные виды ценных бумаг, свободно обращающихся на фондовом рынке (так называемые «рыночные ценные бумаги»). Использование этой формы финансового инвестирования связано с широким выбором альтернативных инвестиционных решений как по инструментам инвестирования, так и по его срокам; более высоким уровнем государственного регулирования и защищенности инвестиций; развитой инфраструктурой фондового рынка; наличием оперативно предоставляемой информации о состоянии и конъюнктуре фондового рынка в разрезе отдельных его сегментов и другими факторами. Основной целью этой формы финансового инвестирования также является генерирование инвестиционной прибыли, хотя в отдельных случаях она может быть использована для установления форм финансового влияния на отдельные компании при решении стратегических задач (путем приобретения контрольного или достаточного весомого пакета акций).

С учетом особенностей и форм финансового инвестирования организуется управление им на предприятии.

Управление финансовыми инвестициями предприятия представляет собой систему принципов и методов обеспечения выбора наиболее эффективных финансовых инструментов вложения капитала и своевременного его реинвестирования.

Управление финансовыми инвестициями подчинено общей инвестиционной политике предприятия и направлено на достижение его инвестиционных целей.

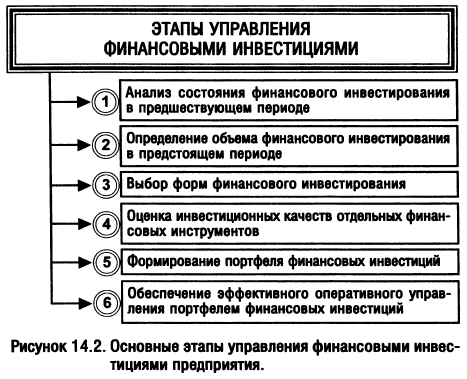

Процесс управления финансовыми инвестициями предприятия осуществляется по следующим основным этапам (рис. 14.2):

1. Анализ состояния финансового инвестирования в предшествующем периоде. Основной целью проведения такого анализа является изучение тенденций динамики масштабов, форм и эффективности финансового инвестирования на предприятии в ретроспективе.

На первой стадии анализа изучается общий объем инвестирования капитала в финансовые активы, определяются темпы изменения этого объема и удельного веса финансового инвестирования в общем объеме инвестиций предприятия в предплановом периоде.

На второй стадии анализа исследуются основные формы финансового инвестирования, их соотношение, направленность на решение стратегических задач развития предприятия.

На третьей стадии анализа изучается состав конкретных финансовых инструментов инвестирования, их динамика и удельный вес в общем объеме финансового инвестирования.

На четвертой стадии анализа оценивается уровень доходности отдельных финансовых инструментов и финансовых инвестиций в целом. Он определяется как отношение суммы доходов, полученных в разных формах по отдельным финансовым инструментам (с ее корректировкой на индекс инфляции), к сумме инвестированных в них средств. Уровень доходности финансовых инвестиций предприятия сопоставляется со средним уровнем доходности на финансовом рынке и уровнем рентабельности собственного капитала.

На пятой стадии анализа оценивается уровень риска отдельных финансовых инструментов инвестирования и их портфеля в целом. Такая оценка осуществляется путем расчета коэффициента вариации полученного инвестиционного дохода за ряд предшествующих отчетных периодов. Рассчитанный уровень риска сопоставляется с уровнем доходности инвестиционного портфеля и отдельных финансовых инструментов инвестирования (соответствие этих показателей рыночной шкале «доходность-риск»).

На шестой стадии анализа оценивается уровень ликвидности отдельных финансовых инструментов инвестирования и их портфеля в целом. Оценка этого показателя производится на основе расчета коэффициента ликвидности инвестиций на дату проведения анализа (в последнем отчетном периоде). Рассчитанный уровень ликвидности сопоставляется с уровнем доходности инвестиционного портфеля и отдельных финансовых инструментов инвестирования.

Проведенный анализ позволяет оценить обьем и эффективность портфеля финансовых инвестиций предприятия в предшествующем периоде.

2. Определение объема финансового инвестирования в предстоящем периоде. Этот объем на предприятиях, которые не являются институциональными инвесторами, обычно небольшой и определяется размером свободных финансовых средств, заранее накапливаемых для осуществления предстоящих реальных инвестиций или других расходов будущего периода. Заемные средства к финансовому инвестированию предприятия обычно не привлекаются (за исключением отдельных периодов, когда уровень доходности ценных бумаг существенно превосходит уровень ставки процента за кредит).

Определенный объем финансового инвестирования дифференцируется в разрезе долго- и краткосрочных периодов его осуществления. Объем долгосрочного финансового инвестирования определяется в процессе решения задач эффективного использования инвестиционных ресурсов для реализации реальных инвестиционных проектов, страховых и иных целевых фондов предприятия, формируемых на долгосрочной основе. Объем краткосрочного финансового инвестирования определяется в процессе решения задач эффективного использования временно свободного остатка денежных активов (в составе оборотного капитала предприятия), образуемого в связи с неравномерностью формирования положительного и отрицательного денежных потоков.

3. Выбор форм финансового инвестирования. В рамках планируемого объема финансовых средств, выделяемых на эти цели, определяются конкретные формы этого инвестирования, рассмотренные выше. Выбор этих форм зависит от характера задач, решаемых предприятием в процессе своей хозяйственной деятельности.

Решение стратегических задач развития операционной деятельности связано с выбором таких форм финансового инвестирования, как вложение капитала в уставные фонды совместных предприятий и приобретение контрольного пакета акций отдельных компаний, представляющих стратегический интерес для целей диверсификации этой деятельности.

Решение задач прироста капитала в долгосрочном периоде связано, как правило, с его вложениями в долгосрочные фондовые и денежные инструменты, прогнозируемая доходность которых с учетом уровня риска удовлетворяет инвестора.

Решение задач получения текущего дохода и противоинфля-ционной защиты временно свободных денежных активов связано, как правило, с выбором краткосрочных денежных или долговых фондовых инструментов инвестирования, реальный уровень доходности которых не ниже сложившейся нормы прибыли на инвестируемый капитал (соответствующей шкале «доходность-риск»).

4. Оценка инвестиционных качеств отдельных финансовых инструментов. Методы такой оценки дифференцируются в зависимости от видов этих инструментов; основным показателем оценки выступает уровень их доходности, риска и ликвидности. В процессе оценки подробно исследуются факторы, определяющие инвестиционные качества различных видов финансовых инструментов инвестирования — акций, облигаций, депозитных вкладов в коммерческих банках и т.п. В системе такого анализа получают отражение оценка инвестиционной привлекательности отраслей экономики и регионов страны, в которой осуществляет свою хозяйственную деятельность тот или иной эмитент ценных бумаг. Важную роль в процессе оценки играет также характер обращения тех или иных финансовых инструментов инвестирования на организованном и неорганизованном инвестиционном рынке.

5. Формирование портфеля финансовых инвестиций. Это формирование осуществляется с учетом оценки инвестиционных качеств отдельных финансовых инструментов. В процессе их отбора в формируемый портфель учитываются следующие основные факторы: тип портфеля финансовых инвестиций, формируемый в соответствии с его приоритетной целью; необходимость диверсификации финансовых инструментов портфеля; необходимость обеспечения высокой ликвидности портфеля и другие. Особая роль в формировании портфеля финансовых инвестиций отводится обеспечению соответствия целей его формирования стратегическим целям инвестиционной деятельности в целом.

Сформированный с учетом изложенных факторов портфель финансовых инвестиций должен быть оценен по соотношению уровня доходности, риска и ликвидности с тем, чтобы убедиться в том, что по своим параметрам он соответствует тому типу портфеля, который определен целями его формирования. При необходимости усиления целенаправленности портфеля в него вносятся необходимые коррективы.

6. Обеспечение эффективного оперативного управления портфелем финансовых инвестиций. При существенных изменениях конъюнктуры финансового рынка инвестиционные качества отдельных финансовых инструментов снижаются. В процессе оперативного управления портфелем финансовых инвестиций обеспечивается своевременная его реструктуризация с целью поддержания целевых параметров его первоначального формирования.

Таким образом, в процессе осуществления управления финансовыми инвестициями определяются основные параметры инвестиционной деятельности предприятия в этой сфере и ее важнейшие критерии.

Оценка стоимости отдельных финансовых инструментов инвестирования

Эффективность отдельных финансовых инструментов инвестирования, как и реальных инвестиций, определяется на основе сопоставления объема инвестиционных затрат, с одной стороны, и сумм возвратного денежного потока по ним, с другой. Вместе с тем, формирование этих показателей в условиях финансового инвестирования имеет существенные отличительные особенности.

Прежде всего, в сумме возвратного денежного потока при финансовом инвестировании отсутствует показатель амортизационных отчислений, так как финансовые инструменты, в отличие от реальных инвестиций, не содержат в своем составе амортизируемых активов. Поэтому основу текущего возвратного денежного потока по финансовым инструментам инвестирования составляют суммы периодически выплачиваемых по ним процентов (на вклады в уставные фонды; на депозитные вклады в банках; по облигациям и другим долговым ценным бумагам) и дивидендов (по акциям и другим долевым ценным бумагам).

Кроме того, коль скоро финансовые активы предприятия (каковыми являются финансовые инструменты инвестирования) не амортизируются, они продаются (погашаются) в конце срока их использования предприятием (или в конце обусловленного фиксированного срока их обращения) по той цене, которая сложилась на них на момент продажи на финансовом рынке (или по заранее обусловленной фиксированной их сумме). Следовательно, в состав возвратного денежного потока по финансовым инструментам инвестирования входит стоимость их реализации по окончании срока их использования (фиксированной стоимости по долговым финансовым активам и текущей курсовой стоимости по долевым финансовым активам).

Определенные отличия складываются и в формировании нормы прибыли на инвестированный капитал. Если по реальным инвестициям этот показатель опосредствуется уровнем предстоящей операционной прибыли, которая складывается в условиях объективно существующих отраслевых ограничений, то по финансовым инвестициям инвестор сам выбирает ожидаемую норму прибыли с учетом уровня риска вложений в различные финансовые инструменты. Осторожный (или консервативный) инвестор предпочтет выбор финансовых инструментов с невысоким уровнем риска (а соответственно и с невысокой нормой инвестиционной прибыли), в то время как рисковый (или агрессивный) инвестор предпочтет выбор для инвестирования финансовых инструментов с высокой нормой инвестиционной прибыли (невзирая на высокий уровень риска по ним).

Коль скоро ожидаемая норма инвестиционной прибыли задается самим инвестором, то этот показатель формирует и сумму инвестиционных затрат в тот или иной инструмент финансового инвестирования, которая должна обеспечить ему ожидаемую сумму прибыли. Эта расчетная сумма инвестиционных затрат представляет собой реальную стоимость финансового инструмента инвестирования, которая складывается в условиях ожидаемой нормы прибыли по нему с учетом соответствующего уровня риска.

Если фактическая сумма инвестиционных затрат по финансовому инструменту будет превышать его реальную стоимость, то эффективность финансового инвестирования снизится (т.е. инвестор не получит ожидаемую сумму инвестиционной прибыли). И наоборот, если фактическая сумма инвестиционных затрат будет ниже реальной стоимости финансового инструмента, то эффективность финансового инвестирования возрастет (т.е. инвестор получит инвестиционную прибыль в сумме, большей чем ожидаемая).

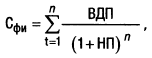

С учетом изложенного оценка эффективности того или иного финансового инструмента инвестирования сводится к оценке реальной его стоимости, обеспечивающей получение ожидаемой нормы инвестиционной прибыли по нему. Принципиальная модель оценки стоимости финансового инструмента инвестирования имеет следующий вид:

где Сфи — реальная стоимость финансового инструмента инвестирования;

ВДП — ожидаемый возвратный денежный поток за период использования финансового инструмента;

НП — ожидаемая норма прибыли по финансовому инструменту, выраженная десятичной дробью (формируемая инвестором самостоятельно с учетом уровня риска);

n — число периодов формирования возвратных потоков (по всем их формам).

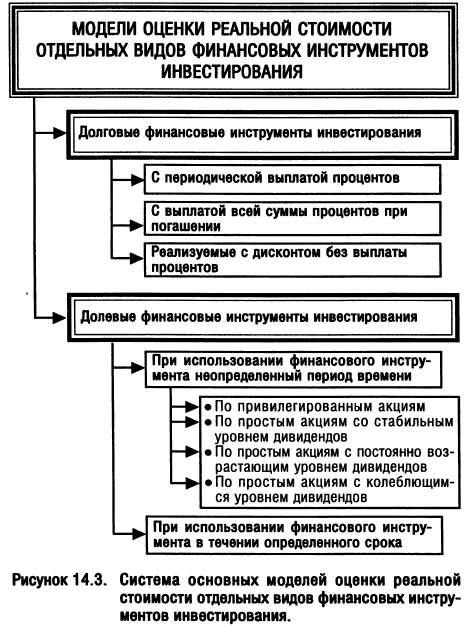

Особенности формирования возвратного денежного потока по отдельным видам финансовых инструментов определяют разнообразие вариаций используемых моделей оценки их реальной стоимости. Система основных из этих моделей оценки приведена на рис. 14.3.

Рассмотрим содержание этих моделей применительно к долговым и долевым финансовым инструментам инвестирования на примере облигаций и акций.

Модели оценки стоимости облигаций построены на следующих исходных показателях: а) номинал облигации: б) сумма процента, выплачиваемая по облигации; в) ожидаемая норма валовой инвестиционной прибыли (норма доходности) по облигации: г) количество периодов до срока погашения облигации.

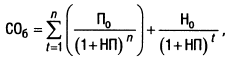

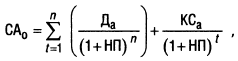

Базисная модель оценки стоимости облигации [Basis Bond Valuation Model] или облигации с периодической выплатой процентов имеет следующий вид:

где СОб — реальная стоимость облигации с периодической выплатой процентов;

Пo — сумма процента, выплачиваемая в каждом периоде (представляющая собой произведение ее номинала на объявленную ставку процента);

Нo — номинал облигации, подлежащий погашению в конце срока ее обращения;

НП — ожидаемая норма валовой инвестиционной прибыли (доходности) по облигации, выраженная десятичной дробью;

n — число периодов, остающихся до срока погашения облигации.

Экономическое содержание Базисной модели оценки стоимости облигации (облигации с периодической выплатой процентов) заключается в том, что ее текущая реальная стоимость равна сумме всех процентных поступлений по ней за оставшийся период ее обращения и номинала, приведенных к настоящей стоимости по дисконтной ставке, равной ожидаемой норме валовой инвестиционной прибыли (доходности).

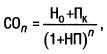

Модель оценки стоимости облигации с выплатой всей суммы процентов при ее погашении имеет следующий вид:

где СOп — реальная стоимость облигации с выплатой всей суммы процентов при ее погашении;

Нo — номинал облигации, подлежащий погашению в конце срока ее обращения;

Пк — сумма процента по облигации, подлежащая выплате в конце срока ее обращения;

НП — ожидаемая норма валовой инвестиционной прибыли (доходности) по облигации, выраженная десятичной дробью;

n — число периодов, остающихся до срока погашения облигации (по которым установлена норма прибыли).

Экономическое содержание данной модели состоит в том, что текущая реальная стоимость облигации с выплатой всей суммы процентов при ее погашении, равна совокупным выплатам номинала и суммы процента по ней, приведенным к настоящей стоимости по дисконтной ставке, равной ожидаемой норме валовой инвестиционной прибыли (доходности).

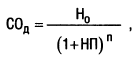

Модель оценки стоимости облигации, реализуемой с дисконтом без выплаты процентов, имеет следующий вид:

где СOд — реальная стоимость облигации, реализуемой с дисконтом без выплаты процентов по ней;

Но — номинал облигации, подлежащий погашению в конце срока ее обращения;

НП — ожидаемая норма валовой инвестиционной прибыли (доходности) по облигации, выраженная десятичной дробью;

n — число периодов, остающихся до срока погашения облигации (по которым установлена норма прибыли).

Экономическое содержание данной модели состоит в том, что текущая реальная стоимость облигации, реализуемой с дисконтом без выплаты процентов по ней, представляет собой ее номинал, приведенный к настоящей стоимости по дисконтной ставке, равной ожидаемой норме валовой инвестиционной прибыли (доходности).

Трансформируя соответствующим образом указанные модели (т.е. меняя искомый расчетный показатель) можно по каждому виду облигаций рассчитать ожидаемую норму валовой инвестиционной прибыли (доходности), если показатель реальной стоимости облигации заменить на фактическую цену ее реализации на фондовом рынке (комплекс таких моделей широко представлен в специальной литературе по вопросам обращения фондовых инструментов).

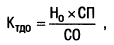

Для оценки текущего уровня валовой инвестиционной прибыли по облигациям используется коэффициент ее текущей доходности, который рассчитывается по формуле:

где Ктдо — коэффициент текущей доходности облигации;

Нo — номинал облигации;

СП — объявленная ставка процента (так называемая «купонная ставка»), выраженная десятичной дробью;

СО — реальная текущая стоимость облигации (или текущая ее цена).

Модели оценки стоимости акций построены по следующим исходным показателям: а) вид акции — привилегированная или простая; б) сумма дивидендов, предполагаемая к получению в конкретном периоде; в) ожидаемая курсовая стоимость акции в конце периода ее реализации (при использовании акции в течении заранее определенного периода); г) ожидаемая норма валовой инвестиционной прибыли (норма доходности) по акциям; д) число периодов использования акции.

Модель оценки стоимости привилегированной акции основана на том, что эти акции дают право их собственникам на получение регулярных дивидендных выплат в фиксированном размере. Она имеет следующий вид:

где САп — реальная стоимость привилегированной акции;

Дп — сумма дивидендов, предусмотренная к выплате по привилегированной акции в предстоящем периоде;

НП — ожидаемая норма валовой инвестиционной прибыли (доходности) по привилегированной акции, выраженная десятичной дробью.

Экономическое содержание данной модели состоит в том, что текущая реальная стоимость привилегированной акции представляет собой частное от деления суммы предусмотренных по ней дивидендов на ожидаемую инвестором норму валовой инвестиционной прибыли.

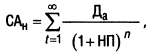

Модель оценки стоимости простой акции при ее использовании в течение неопределенного продолжительного периода времени имеет следующий вид:

где САн — реальная стоимость акции, используемой в течение неопределенного продолжительного периода времени;

Да — сумма дивидендов, предполагаемая к получению в каждом n-ом периоде;

НП — ожидаемая норма валовой инвестиционной прибыли (доходности) по акциям, выраженная десятичной дробью;

n — число периодов, включенных в расчет.

Экономическое содержание данной модели состоит в том, что текущая реальная стоимость акции, используемой в течение неопределенного продолжительного периода времени (неопределенное число лет), представляет собой сумму предполагаемых к получению дивидендов по отдельным предстоящим периодам, приведенную к настоящей стоимости по дисконтной ставке, равной ожидаемой норме валовой инвестиционной прибыли (доходности).

Применительно к нашим условиям рассмотренный вариант представляет собой лишь гипотетический случай, т.к. ни один инвестор не планирует держать свои финансовые активы столь продолжительное время (за этот срок ему представится ряд возможностей реинвестировать капитал на более выгодных условиях) и уж тем более не сможет составить столь длительный прогноз получения дивидендов в условиях нашей экономики. Поэтому рассмотрим более типичные ситуации, когда денежный поток будет состоять не только из дивидендов, но и возросшей стоимости акции при ее реализации.

Модель оценки стоимости простой акции, используемой в течение заранее определенного срока, имеет следующий вид:

где САo — реальная стоимость акции, используемой в течение заранее определенного срока;

Да — сумма дивидендов, предполагаемая к получению в каждом n-ом периоде;

КСа — ожидаемая курсовая стоимость акции в конце периода ее реализации;

НП — ожидаемая норма валовой инвестиционной прибыли (доходности) по акциям, выраженная десятичной дробью;

n — число периодов, включенных в расчет.

Экономическое содержание данной модели состоит в том, что текущая реальная стоимость акции, используемой в течение заранее определенного срока, равна сумме предполагаемых к получению дивидендов в используемых периодах и ожидаемой курсовой стоимости акции в момент ее реализации, приведенной к настоящей стоимости по дисконтной ставке, равной ожидаемой норме валовой инвестиционной прибыли (доходности). Иными словами экономическое содержание данной модели аналогично Основной модели оценки облигаций. Отличия состоят лишь в том, что вместо суммы процентов используются показатели дифференцированной по годам суммы дивидендов, а вместо номинала облигации — прогнозируемая рыночная цена акции в момент ее реализации. Сам же механизм расчета текущей рыночной стоимости при этом не меняется.

Рассмотренная принципиальная модель оценки стоимости акций при ее использовании в течении неопределенного периода времени имеет ряд вариантов:

Модель оценки стоимости простых акций со стабильным уровнем дивидендов имеет следующий вид:

где САп — реальная стоимость акций со стабильным уровнем дивидендов;

Да — годовая сумма постоянного дивиденда;

НП — ожидаемая норма валовой инвестиционной прибыли (доходности) по акции, выраженная десятичной дробью.

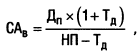

Модель оценки стоимости простых акций с постоянно возрастающим уровнем дивидендов (она известна как «Модель Гордона») имеет следующий вид:

где САв — реальная стоимость акции с постоянно возрастающим уровнем дивидендов;

Дп — сумма последнего выплаченного дивиденда;

Тд — темп прироста дивидендов, выраженный десятичной дробью;

НП — ожидаемая норма валовой инвестиционной прибыли (доходности) по акции, выраженная десятичной дробью.

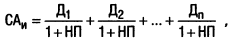

Модель оценки стоимости акций с колеблющимся уровнем дивидендов по отдельным периодам имеет следующий вид:

где САи — реальная стоимость акции с изменяющимся уровнем дивидендов по отдельным периодам;

Д1-Дn — сумма дивидендов, прогнозируемая к получению в каждом n-ом периоде;

НП — ожидаемая норма валовой инвестиционной прибыли (доходности) по акциям, выраженная десятичной дробью.

Оценка реальной стоимости финансового инструмента в сопоставлении с ценой его текущей рыночной котировки или рассчитанная ожидаемая норма валовой инвестиционной прибыли (доходности) по нему являются основным критерием принятия управленческих решений по осуществлению тех или иных финансовых инвестиций. Вместе с тем, в процессе принятия таких управленческих решений могут быть учтены и иные факторы — условия эмиссии ценных бумаг, отраслевая или региональная принадлежность эмитента, уровень активности обращения тех или иных инструментов финансового инвестирования на рынке и другие.

Формирование портфеля финансовых инвестиций

Современное финансовое инвестирование непосредственно связано с формированием «инвестиционного портфеля». Оно базируется на том, что большинство инвесторов избирают для осуществления финансового инвестирования более чем один финансовый инструмент, т.е. формируют определенную их совокупность. Целенаправленный подбор таких инструментов представляет собой процесс формирования инвестиционного портфеля.

Инвестиционный портфель представляет собой целенаправленно сформированную совокупность финансовых инструментов, предназначенных для осуществления финансового инвестирования в соответствии с разработанной инвестиционной политикой. Так как на подавляющем большинстве предприятий, ведущих финансовое инвестирование, основным его объектом являются ценные бумаги, для таких предприятий понятие «инвестиционный портфель» отождествляется с понятием «фондовый портфель» (или «портфель ценных бумаг»).

Главной целью формирования инвестиционного портфеля является обеспечение реализации основных направлений политики финансового инвестирования предприятия путем подбора наиболее доходных и безопасных финансовых инструментов. С учетом сформулированной главной цели строится система конкретных локальных целей формирования инвестиционного портфеля, основными из которых являются:

- обеспечение высокого уровня формирования инвестиционного дохода в текущем периоде;

- обеспечение высоких темпов прироста инвестируемого капитала в предстоящей долгосрочной перспективе;

- обеспечение минимизации уровня инвестиционных рисков, связанных с финансовым инвестированием;

- обеспечение необходимой ликвидности инвестиционного портфеля.

- обеспечение максимального эффекта «налогового щита» в процессе финансового инвестирования.

Перечисленные конкретные цели формирования инвестиционного портфеля в значительной степени являются альтернативными. Так, обеспечение высоких темпов прироста инвестируемого капитала в долгосрочной перспективе в определенной степени достигается за счет существенного снижения уровня формирования инвестиционного дохода в текущем периоде (и наоборот). Темпы прироста инвестируемого капитала и уровень формирования текущего инвестиционного дохода находятся в прямой связи с уровнем инвестиционных рисков. Обеспечение необходимой ликвидности портфеля может препятствовать включению в него как высокодоходных, так и низкорисковых финансовых инструментов инвестирования.

Альтернативность целей формирования инвестиционного портфеля определяет различия политики финансового инвестирования предприятия, которая в свою очередь предопределяет конкретный тип формируемого инвестиционного портфеля.

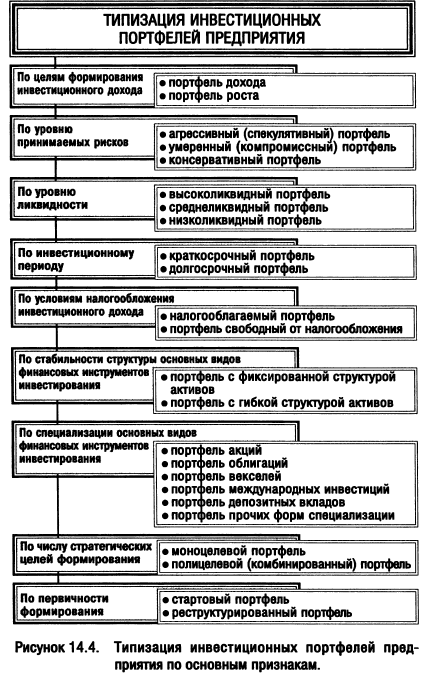

Рассмотрим современные подходы к типизации инвестиционных портфелей предприятия, обеспечивающих реализацию конкретных форм его политики финансового инвестирования. Такая типизация проводится по следующим основным признакам (рис. 14.4).

1. По целям формирования инвестиционного дохода различают два основных типа инвестиционного портфеля — портфель дохода и портфель роста.

Портфель дохода представляет собой инвестиционный портфель, сформированный по критерию максимизации уровня инвестиционной прибыли в текущем периоде вне зависимости от темпов прироста инвестируемого капитала в долгосрочной перспективе. Иными словами, этот портфель ориентирован на высокую текущую отдачу инвестиционных затрат, невзирая на то, что в будущем периоде эти затраты могли бы обеспечить получение более высокой нормы инвестиционной прибыли на вложенный капитал.

Портфель роста представляет собой инвестиционный портфель, сформированный по критерию максимизации темпов прироста инвестируемого капитала в предстоящей долгосрочной перспективе вне зависимости от уровня формирования инвестиционной прибыли в текущем периоде. Иными словами, этот портфель ориентирован на обеспечение высоких темпов роста рыночной стоимости предприятия (за счет прироста капитала в процессе финансового инвестирования), так как норма прибыли при долгосрочном финансовом инвестировании всегда выше, чем при краткосрочном, формирование такого инвестиционного портфеля могут позволить себе лишь достаточно устойчивые в финансовом отношении предприятия.

2. По уровню принимаемых рисков различают три основных типа инвестиционного портфеля — агрессивный (спекулятивный) портфель; умеренный (компромиссный) портфель и консервативный портфель. Такая типизация портфелей основана на дифференциации уровня инвестиционного риска (а соответственно и уровня инвестиционной прибыли), на который согласен идти конкретный инвестор в процессе финансового инвестирования (рис. 14.5).

Агрессивный (спекулятивный) портфель представляет собой инвестиционный портфель, сформированный по критерию максимизации текущего дохода или прироста инвестированного капитала вне зависимости от сопутствующего ему уровня инвестиционного риска. Он позволяет получить максимальную норму инвестиционной прибыли на вложенный капитал, однако этому сопутствует наивысший уровень инвестиционного риска, при котором инвестированный капитал может быть потерян полностью или в значительной доле.

Умеренный (компромиссный) портфель представляет собой сформированную совокупность финансовых инструментов инвестирования, по которому общий уровень портфельного риска приближен к среднерыночному. Естественно, что по такому инвестиционному портфелю и норма инвестиционной прибыли на вложенный капитал будет также приближена к среднерыночной.

Консервативный портфель представляет собой инвестиционный портфель, сформированный по критерию минимизации уровня инвестиционного риска. Такой портфель, формируемый наиболее осторожными инвесторами, практически исключает использование финансовых инструментов, уровень инвестиционного риска по которым превышает среднерыночный. Консервативный инвестиционный портфель обеспечивает наиболее высокий уровень безопасности финансового инвестирования.

3. По уровню ликвидности выделяют три основных типа инвестиционного портфеля — высоколиквидный портфель, среднеликвид-ный портфель и низколиквидный портфель. Такая типизация инвестиционного портфеля предприятия определяется, с одной стороны, целями финансового инвестирования (эффективное использование временно свободных денежных активов в составе оборотного капитала или долговременный рост инвестиционного капитала), а с другой, — интенсивностью изменения факторов внешней среды, определяющей частоту реинвестирования капитала в процессе реструктуризации портфеля.

Высоколиквидный портфель формируется, как правило, из краткосрочных финансовых инструментов инвестирования, а также из долгосрочных их видов, пользующихся высоким спросом на рынке, по которым регулярно совершаются сделки купли-продажи.

Среднеликвидный портфель, наряду с вышеперечисленными видами финансовых инструментов инвестирования, включает также определенную часть их видов, не пользующихся высоким спросом и с нерегулярной частотой трансакций.

Низколиквидный портфель формируется, как правило, из облигаций с высоким периодом погашения или акций отдельных предприятий, обеспечивающих более высокий (в сравнении с среднерыночным) уровень инвестиционного дохода, но пользующихся очень низким спросом (или вообще не котируемых на рынке).

4. По инвестиционному периоду различают два основных типа инвестиционного портфеля — краткосрочный портфель и долгосрочный портфель. Такая типизация основана на соответствующей практике бухгалтерского учета финансовых активов предприятия.

Краткосрочный портфель (или портфель краткосрочных финансовых инвестиций) формируется на основе финансовых активов, используемых на протяжении до одного года. Такие финансовые инструменты инвестирования служат, как правило, одной из форм страхового запаса денежных активов предприятия, входящих в состав его оборотного капитала.

Долгосрочный портфель (или портфель долгосрочных финансовых инвестиций) формируется на основе финансовых активов, используемых на протяжении более одного года. Этот тип портфеля позволяет решать стратегические цели инвестиционной деятельности предприятия и осуществлять избранную им политику финансового инвестирования.

5. По условиям налогообложения инвестиционного дохода выделяют два типа инвестиционного портфеля — налогооблагаемый портфель и портфель, свободный от налогообложения. Такая типизация инвестиционного портфеля связана с реализацией одной из целей его формирования предприятием — обеспечением максимального эффекта «налогового щита» в процессе финансового инвестирования.

Налогооблагаемый портфель состоит из финансовых инструментов инвестирования, доход по которым подлежит налогообложению на общих основаниях в соответствии с действующей в стране налоговой системой, формирование такого портфеля не преследует целей минимизации налоговых выплат при осуществлении финансовых инвестиций.

Портфель свободный от налогообложения состоит из таких финансовых инструментов инвестирования, доход по которым налогами не облагается. К таким финансовым инструментам относятся, как правило, отдельные виды государственных и муниципальных облигаций, преследующие цели быстрой аккумуляции инвестиционных ресурсов для решения неотложных инвестиционных задач. Освобождение инвестора от налогообложения доходов по таким финансовым инструментам дополнительно стимулирует их инвестиционную активность, увеличивая сумму чистой инвестиционной прибыли на размер данной налоговой льготы.

6. По стабильности структуры основных видов финансовых инструментов инвестирования их портфель дифференцируется в разрезе двух типов — портфель с фиксированной структурой активов и портфель с гибкой структурой активов. Такая типизация инвестиционного портфеля связана с принципиальными подходами инвестора к последующей его реструктуризации.

Портфель с фиксированной структурой активов характеризует такой его тип, при котором удельные веса основных видов финансовых инструментов инвестирования (акций, облигаций, депозитных вкладов и т.п.) остаются неизменными в течении продолжительного периода времени. Последующая реструктуризация такого портфеля осуществляется лишь по отдельным разновидностям финансовых инструментов инвестирования в рамках фиксированного общего объема по данному виду.

Портфель с гибкой структурой активов характеризует такой его тип, при котором удельные веса основных видов финансовых инструментов инвестирования являются подвижными и изменяются под воздействием факторов внешней среды (их влияния на формирование уровня доходности, риска и ликвидности) или целей осуществления финансовых инвестиций.

7. По специализации основных видов финансовых инструментов инвестирования в современной практике инвестиционного менеджмента выделяют следующие основные типы портфелей:

Портфель акций. Этот портфель позволяет целенаправленно решать такую задачу его формирования, как обеспечение высоких темпов прироста инвестируемого капитала в предстоящей долгосрочной перспективе. Разновидностью такого типа портфеля является портфель акций венчурных (рисковых) предприятий.

Портфель облигаций. Этот тип портфеля позволяет решать такие цели его формирования, как обеспечение высоких темпов формирования текущего дохода, минимизации инвестиционных рисков, получения эффекта «налогового щита» в процессе финансового инвестирования.

Портфель векселей. Этот тип портфеля позволяет предприятию целенаправленно обеспечивать получение текущего дохода в краткосрочном периоде за счет эффективного использования временно свободного остатка денежных активов (при одновременном укреплении хозяйственных связей с оптовыми покупателями своей продукции).

Портфель международных инвестиций, формирование такого типа портфеля осуществляют, как правило, институциональные инвесторы путем покупки финансовых инструментов инвестирования (акций, облигаций и т.п.), эмитированных иностранными субъектами хозяйствования. Как правило, такой тип портфеля направлен на реализацию цели обеспечения минимизации уровня инвестиционных рисков.

Портфель депозитных вкладов. Такой портфель позволяет целенаправленно решать такие цели его формирования, как обеспечение необходимой ликвидности, получения текущего инвестиционного дохода и минимизации уровня инвестиционных рисков.

Портфель прочих форм специализации. В основе формирования такого порфеля лежит выбор одного из альтернативных видов финансовых инструментов инвестирования, не рассмотренных выше.

8. По числу стратегических целей формирования выделяют моно- и полицелевой типы портфелей.

Моноцелевой портфель характеризует такой его тип, при котором все входящие в его состав финансовые инструменты инвестирования отобраны по критерию решения одной из стратегических целей его формирования (обеспечения получения текущего дохода; обеспечения прироста инвестируемого капитала в долгосрочной перспективе; минимизации инвестиционного риска и т.п.). Такой одноцелевой портфель может включать в свой состав все основные виды финансовых инструментов инвестирования, обеспечивающие его стратегическую направленность.

Полицелевой (комбинированный) портфель предусматривает возможности одновременного решения ряда стратегических целей его формирования. В современной инвестиционной практике наиболее часто осуществляется формирование комбинированного портфеля по первым двум рассмотренным признакам — целям формирования инвестиционного дохода и уровню принимаемых рисков. Такими основными вариантами комбинированных типов инвестиционных портфелей являются:

- агрессивный портфель дохода (портфель спекулятивного дохода);

- агрессивный портфель роста (портфель ускоренного роста);

- умеренный портфель дохода (портфель нормального дохода);

- умеренный портфель роста (портфель нормального роста);

- консервативный портфель дохода (портфель гарантированного дохода);

- Консервативный портфель роста (портфель гарантированного роста).

Диапазон комбинированных типов инвестиционных портфелей может быть расширен в еще большей степени за счет их вариантов, имеющих промежуточное значение целей финансового инвестирования.

Предложенная к использованию типизация инвестиционных портфелей может быть дополнена и другими признаками, связанными с особенностями осуществления финансового инвестирования конкретными предприятиями.

Определение целей финансового инвестирования и типа инвестиционного портфеля, реализующего избранную политику, позволяет перейти к непосредственному формированию инвестиционного портфеля путем включения в него соответствующих финансовых инструментов. Эффективность этого формирования обеспечивается использованием двух альтернативных теоретических концепций, известных как «традиционный подход к формированию портфеля» и «современная портфельная теория».

Традиционный подход к формированию портфеля использует в основном инструментарий технического и фундаментального анализа и предполагает включение в него самых разнообразных видов финансовых инструментов инвестирования, обеспечивающих его широкую отраслевую диверсификацию. Хотя такой подход к формированию портфеля позволяет решать стратегические цели его формирования путем подбора соответствующих финансовых инструментов инвестирования по показателям уровня их доходности и риска, эффективная взаимосвязь между отдельными из этих инструментов в процессе подбора не обеспечивается. Несмотря на широкую отраслевую диверсификацию финансовых активов портфеля, обеспечивающую снижение уровня его риска, этот риск не дифференцируется в разрезе систематического и несистематического его видов.

Современная портфельная теория, принципы которой впервые были сформулированы в 50-х годах Г. Марковицем, а затем развиты Д. Тобином, У. Шарпом и другими исследователями, представляет собой основанный на статистических методах механизм оптимизации формируемого инвестиционного портфеля по задаваемым критериям соотношения уровня его ожидаемой доходности и риска с учетом обеспечения коррелятивной связи доходности отдельных финансовых инструментов между собой. В составе статистических методов оптимизации портфеля, рассматриваемых этой теорией, особая роль отводится определению среднеквадратического отклонения (или дисперсии) доходности отдельных финансовых инструментов инвестирования; ковариации и корреляции, измеряющими характер связи между показателями доходности этих инструментов; коэффициенту «бета», измеряющему систематический риск отдельных финансовых активов и др.

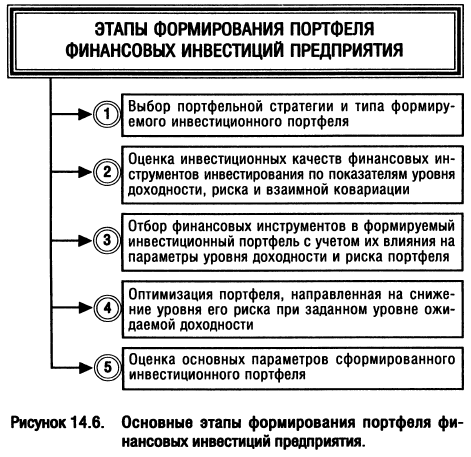

Хотя в современной финансовой практике используются оба подхода к формированию инвестиционного портфеля, в последние годы предпочтение отдается современной портфельной теории. Процесс формирования портфеля финансовых инвестиций на основе современной портфельной теории состоит из следующих основных этапов (рис. 14.6):

1. Выбор портфельной стратегии и типа формируемого инвестиционного портфеля. На этом этапе в первую очередь формулируются цели формирования инвестиционного портфеля предприятия, определяющие содержание его портфельной стратегии. Эти цели формулируются с учетом взаимосвязи показателей уровня ожидаемой доходности и уровня риска формируемого портфеля.

С учетом сформулированных целей портфельной стратегии осуществляется затем выбор типа формируемого инвестиционного портфеля. Так как в современных условиях большинство формируемых инвестиционных портфелей носят полицелевой характер (т.е. являются комбинированными портфелями), определяется приоритетность отдельных признаков типизации портфеля.

В первую очередь осуществляется типизация портфеля по целям формирования инвестиционного дохода (портфель роста или портфель дохода).

Во вторую очередь осуществляется типизация портфеля по уровню принимаемых рисков (агрессивный, умеренный или консервативный портфель).

В третью очередь типизация портфеля осуществляется по уровню его ликвидности (высоко-, средне- или низколиквидный портфель).

В четвертую очередь в процессе типизации портфеля учитываются иные признаки его формирования, являющиеся существенными для инвестиционной деятельности конкретного предприятия (инвестиционный период, специализация портфеля и т.п.).

Результатом этого этапа формирования инвестиционного портфеля является полная его идентификация по основным признакам типизации и определение задаваемых параметров уровня ожидаемой его доходности и риска.

2. Оценка инвестиционных качеств финансовых инструментов инвестирования по показателям уровня доходности, риска и взаимной ковариации. В соответствии с положениями современной портфельной теории эти показатели являются наиболее существенными характеристиками инвестиционных качеств финансовых инструментов инвестирования.

Оценка уровня ожидаемой доходности отдельных финансовых инструментов инвестирования осуществляется с учетом их специфики на основе соответствующих моделей, рассмотренных ранее.

Оценка уровня риска отдельных финансовых инструментов инвестирования осуществляется путем расчета показателей среднеквадратического (стандартного) отклонения или дисперсии их доходности. В процессе оценки уровня риска, он дифференцируется на систематический и несистематический.

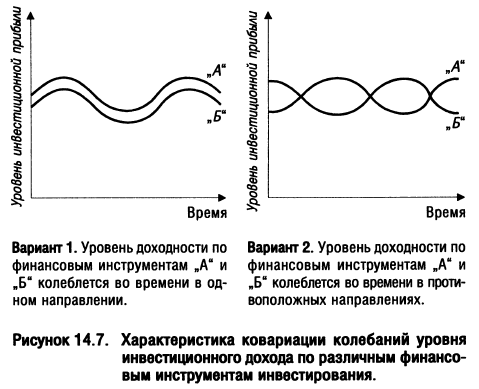

Оценка взаимной ковариации отдельных финансовых инструментов инвестирования осуществляется на основе использования соответствующих статистических методов. Ковариация представляет собой статистическую характеристику, иллюстрирующую меру сходства (или различий) двух рассматриваемых величин в динамике, амплитуде и направлении изменений. В процессе оценки изучается ковариация изменения (колеблемости) уровня инвестиционного дохода по различным сопоставимым видам финансовых инструментов. Принцип проявления этого показателя графически иллюстрируется на рис. 14.7.

Плотность ковариации между уровнями доходности по двум видам финансовых инструментов инвестирования может быть определена на основе коэффициента корреляции, который рассчитывается по следующей формуле:

где ККф — коэффициент корреляции доходности двух финансовых инструментов инвестирования;

P1,2 — вероятность возникновения возможных вариантов отклонений доходности по каждому из сравниваемых финансовых инструментов;

Д1 — варианты уровня доходности первого финансового инструмента в процессе его колеблемости;

Д 1 — средний уровень доходности по первому финансовому инструменту;

Д2 — варианты уровня доходности второго финансового инструмента в процессе его колеблемости;

Д 2 — средний уровень доходности по второму финансовому инструменту;

σ1;σ2 — среднеквадратическое (стандартное) отклонение доходности соответственно по первому и второму финансовому инструменту.

Коэффициент корреляции доходности по двум финансовым инструментам инвестирования может принимать значения от +1 (означающего полную и положительную корреляцию между рассматриваемыми величинами) до -1 (означающего полную и отрицательную корреляцию между рассматриваемыми величинами).

Результатом этого этапа формирования портфеля является определение перечня финансовых инструментов инвестирования, обращающихся на рынке, полностью соответствующих избранному его типу по всем важнейшим параметрам.

3. Отбор финансовых инструментов в формируемый портфель с учетом их влияния на параметры уровня доходности и риска портфеля. Этот этап связан с обоснованием инвестиционных решений относительно включения в портфель конкретных финансовых инструментов, соответствующих его параметрам, а также пропорций распределения инвестируемого капитала в разрезе основных видов финансовых активов (т.е. формированием структуры портфеля).

Основными исходными предпосылками, связанными с обоснованиями инвестиционных решений относительно включения в портфель конкретных финансовых инструментов, являются:

- тип и основные параметры формируемого инвестиционного портфеля;

- общий объем инвестируемого капитала, направленного предприятием на формирование портфеля;

- широта предложения обращающихся на рынке финансовых инструментов инвестирования, полностью соответствующих важнейшим параметрам избранного типа портфеля (по сформированному в результате их оценки перечню);

- конкретные значения показателей уровня доходности, уровня риска и коэффициента корреляции, включенных в перечень отдельных финансовых инструментов инвестирования.

В процессе отбора конкретных финансовых инструментов в формируемый инвестиционный портфель необходимо учитывать их влияние на заданные параметры общего уровня его доходности и риска.

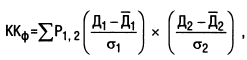

Степень влияния уровня доходности отдельного финансового инструмента инвестирования на формируемый показатель уровня ожидаемой доходности портфеля может быть рассчитана по следующей формуле:

где ВДф — степень влияния уровня доходности отдельного финансового инструмента инвестирования на уровень ожидаемой доходности портфеля;

УДф — ожидаемый уровень доходности рассматриваемого финансового инструмента инвестирования;

УДп — заданное значение уровня ожидаемой доходности инвестиционного портфеля, формируемого предприятием.

Рассматриваемая разность характеризует прежде всего направленность влияния рассматриваемого финансового инструмента инвестирования на уровень доходности портфеля (при положительном ее значении рассматриваемый финансовый инструмент увеличивает возможность выхода на заданный параметр уровня доходности портфеля, а при отрицательном — снижает эту возможность). Кроме того рассматриваемая разность, сопоставленная с заданным уровнем доходности портфеля, характеризует количественную оценку меры вклада отдельного финансового инструмента инвестирования в формирование заданного параметра портфеля.

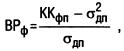

Степень влияния уровня риска отдельного финансового инструмента инвестирования на формирование показателя уровня риска портфеля может быть рассчитана по следующей формуле:

где ВРф — степень влияния уровня риска отдельного финансового инструмента инвестирования на уровень риска портфеля;

ККфп — коэффициент корреляции колебаний доходности рассматриваемого финансового инструмента и доходности портфеля (уровня его риска), отражающий характер их ко-2 вариации;

σ 2 дп — дисперсия доходности портфеля (задаваемое значение уровня его риска);

σдп — среднеквадратическое (стандартное) отклонение доходности портфеля.

В процессе оценки влияния уровня риска отдельного финансового инструмента инвестирования на показатель уровня риска портфеля, следует учесть, что если их несистематический риск может быть снижен путем диверсификации портфеля, то систематический их риск диверсификацией не устраняется. В связи с этим в процессе оценки необходимо определять чувствительность реагирования финансового инструмента на общие колебания конъюктуры рынка (эта чувствительность измеряется показателем бета по каждому финансовому инструменту инвестирования).

Таким образом, процесс отбора финансовых инструментов инвестирования в формируемый портфель направлен на решение следующих задач:

- обеспечение заданного уровня ожидаемой доходности портфеля;

- обеспечение заданного уровня риска портфеля;

- создание возможности диверсификации портфеля в целях снижения уровня несистематического риска;

- формирование совокупности финансовых инструментов инвестирования с отрицательной взаимной корреляцией;

- формирование совокупности финансовых инструментов инвестирования с наименьшим уровнем систематического риска;

- обеспечение прочих параметров формируемого портфеля в соответствии с избранными признаками его типизации.

Формирование структуры портфеля (пропорций распределения инвестируемого капитала в разрезе основных видов финансовых активов) осуществляется в такой последовательности. В первую очередь определяется общее соотношение долевых и долговых финансовых инструментов инвестирования в портфеле. Затем в разрезе каждой из этих групп активов определяется доля отдельных видов финансовых инструментов инвестирования (облигаций, привилегированных акций, простых акций и т.п.). И наконец, по каждому из видов активов определяется соотношение кратко- и долгосрочных финансовых инструментов инвестирования.

Пример структурирования портфеля по видам финансовых инструментов инвестирования приведен в табл. 14.1.

| Виды финансовых инструментов | Тип портфеля | ||

|---|---|---|---|

| Консервативный | Умеренный (компромиссный) | Агрессивный (спекулятивный) | |

| Государственные краткосрочные облигации | 45 | 30 | — |

| Государственные долгосрочные облигации | 35 | 25 | 15 |

| Долгосрочные облигации предприятий | 15 | 25 | 35 |

| Простые акции | 5 | 20 | 50 |

| Итого | 100 | 100 | 100 |

Результатом этого этапа формирования инвестиционного портфеля является определение его видовой структуры, а также стартового его состава по конкретным финансовым инструментам инвестирования.

4. Оптимизация портфеля, направленная на снижение уровня его риска при заданном уровне ожидаемой доходности. Она основывается на оценке ковариации (коэффициента корреляции) и соответствующей диверсификации инструментов портфеля.

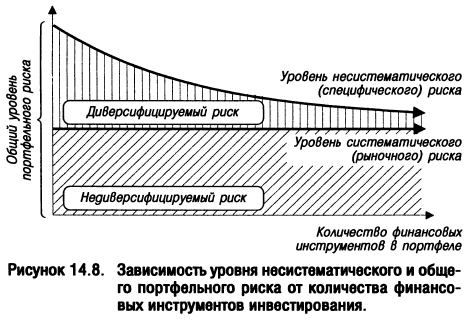

Диверсификация финансовых инструментов инвестирования, обеспечиваемая выбором их видов с отрицательной взаимной корреляцией, позволяет уменьшить уровень несистематического риска портфеля, а соответственно и общий уровень портфельного риска. Чем выше количество финансовых инструментов с отрицательной взаимной корреляцией, включенных в портфель, тем ниже при неизмененном уровне инвестиционного дохода будет уровень портфельного риска. Графически эта зависимость иллюстрируется на рис. 14.8.

Как показывает график, увеличение количества используемых инструментов инвестирования позволяет существенно снизить уровень портфельного риска. По критериям западных специалистов минимальным требованиям диверсификации портфеля соответствует включение в него не менее 10-12 финансовых (фондовых) инструментов. В условиях неразвитости нашего фондового рынка этот критерий может быть несколько снижен.

Из рисунка видно также, что диверсификация позволяет уменьшить только несистематический риск инвестиционного портфеля — систематический риск диверсификацией не устраняется (его можно только возместить соответствующей премией за риск).

Результатом этого этапа формирования портфеля является обеспечение достижения минимально возможного уровня его риска при заданном уровне ожидаемого инвестиционного дохода.

5. Оценка основных параметров сформированного инвестиционного портфеля. Такая оценка позволяет оценить эффективность всей работы по его формированию.

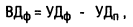

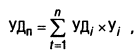

Уровень доходности портфеля рассчитывается по следующей формуле:

где УДп — уровень доходности инвестиционного портфеля;

УДi — уровень доходности отдельных финансовых инструментов в портфеле;

Уi — удельный вес отдельных финансовых инструментов в совокупной стоимости инвестиционного портфеля, выраженный десятичной дробью.

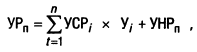

Уровень риска портфеля рассчитывается по следующей формуле:

где УРп — уровень риска инвестиционного портфеля;

УСРi — уровень систематического риска отдельных финансовых инструментов (измеряемый с помощью бета-коэффициента);

Уi — удельный вес отдельных финансовых инструментов в совокупной стоимости инвестиционного портфеля, выраженный десятичной дробью;

УНРп — уровень несистематического риска портфеля, достигнутый в процессе его диверсификации.

В условиях функционирования нашего фондового рынка эта оценка должна быть дополнена и показателем уровня ликвидности сформированного портфеля.

Результатом этого этапа формирования портфеля является минимизация отклонения стартовых его характеристик от целевых параметров его построения.

Инвестиционный портфель, который полностью отвечает целям его формирования как по типу, так и по составу включенных в него финансовых инструментов, представляет собой «сбалансированный стартовый инвестиционный портфель».

http://aflife.ru/investirovanie/investicionnyj-portfel-chto-ehto-takoe

http://be5.biz/ekonomika/f019/14.html