Инвестиционная стратегия: принципы и последовательность разработки

Инвестиционная стратегия — это комплекс мер, которые направлены на улучшение инвестиционной деятельности в будущий период времени.

Основные принципы разработки инвестиционной стратегии

— активность инвестиционной стратегии, предполагающая четкое видение желаемого состояния бизнеса в стратегической перспективе. В этом случае стратегия базируется не на приростном (от достигнутого уровня), а на преобразующем стиле планирования, когда компания стремится усовершенствовать действующие неэффективные механизмы управления инвестиционной деятельностью, чтобы обеспечить достижение целевых нормативов;

— адаптивность разработанной стратегии к изменениям внутренней и внешней инвестиционной среды. Особенности последней определяют тип ИС. Если предположить, что в будущем будет стабильная среда, то будет рациональна жесткая ИС. Гибкая стратегия носит общий характер, что позволяет в условиях быстро меняющейся инвестиционной ситуации эффективнее реагировать на новые альтернативы, приспосабливаться к изменениям ситуации на инвестиционном рынке;

— реалистичность ИС предполагает, что каждая стратегическая цель имеет в своей основе алгоритм ее достижения, т.е. план мероприятий, и опирается на ресурсные возможности компании;

— совместимость с другими функциональными стратегиями означает, что ИС поддерживает выполнение целевых нормативов других функциональных стратегий и максимально использует результаты их реализации для достижения собственных целевых нормативов.

Рост вложений в реальные активы обеспечивает увеличение объема производства; инвестирование в создание товаропроводящей сети позволяет повысить сбыт продукции; инвестиции в развитие технической базы научных исследований обеспечивают реализацию ИС;

— гибкость ИС на основе выбора инвестиционных решений из нескольких вариантов. ИС должна обеспечивать возможность выбора эффективных инвестиционных решений.

Компания сформировала целевой стратегический норматив рентабельности проектов на уровне > 10 % . Жесткая ИС предполагает, что проекты с уровнем доходности инвестиций менее 10 % отклоняются. Гибкая стратегия позволяет финансировать проект с доходностью 8 % , который приносит ряд стратегических преимуществ, и в дополнение к нему проект с доходностью 15 %, что обеспечивает выполнение общего норматива рентабельности инвестиций;

— количественная измеримость стратегических целей и уровня их достижения. Каждая стратегическая цель должна базироваться на четких целевых нормативах, на которые ориентируются инвестиционный менеджмент, а также руководство при оценке эффективности его работы.

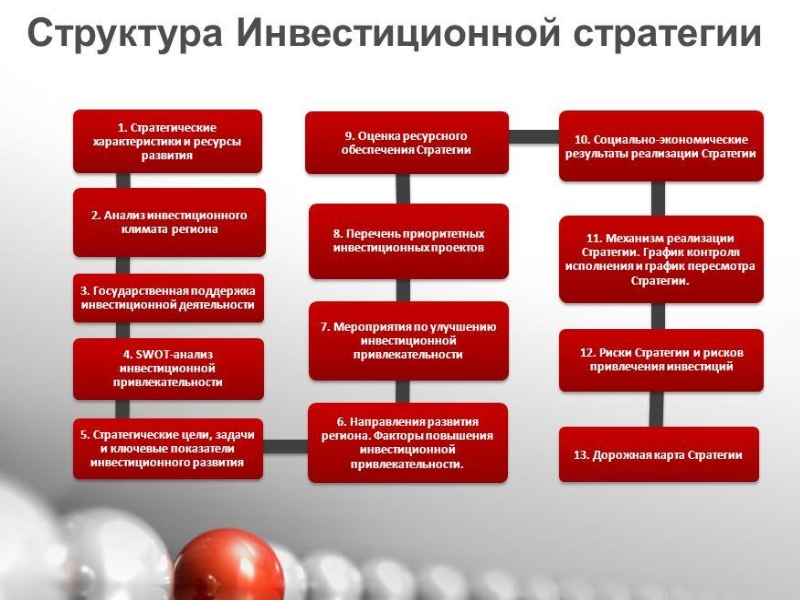

Разработка инвестиционной стратегии включает стандартный перечень управленческих процедур

- Оценка результатов воплощения в жизнь ИС в предыдущем периоде (речь идет о ретроспективном анализе).

- Оценка экономического потенциала бизнеса, его сильных, слабых сторон.

- Поиск целей, которые имеют значение в стратегическом плане.

- Установление возможностей предприятия с последующим формированием портфеля инвестиционных проектов.

- Оценка результатов воплощения в жизнь ИС и внесение изменений в систему стратегических целей и инвестиционную политику.

Ретроспективный анализ инвестиционной стратегии

Предполагает оценку результативности ее реализации, выявление факторов внешней и внутренней среды, повлиявших на инвестиционную деятельность в предыдущем периоде. На данном этапе оценивается стратегический инвестиционный уровень:

- уровень инвестиционной активности, его соответствие текущим и перспективным требованиям развития;

- наличие целостной общей стратегической концепции развития, уровня стратегического мышления собственников, управляющих, инвестиционного менеджмента;

- соответствие структуры управления инвестициями задачам развития бизнеса;

- эффективность систем анализа, планирования и контроля, действующих в компании;

- уровень знаний компании о состоянии и предстоящей динамике факторов, определяющих успех реализации стратегии.

При разработке инвестиционной стратегии предприятия проводится по ряду направлений. На этом этапе прогнозируются изменения экономического потенциала, внешних факторов инвестиционной среды, влияющих на реализацию главной стратегической цели, оцениваются последствия этих изменений, а также формируется механизм нейтрализации негативных изменений инвестиционной среды и использования благоприятных изменений на рынке.

Оценка внутренней инвестиционной среды (экономического потенциала) имеет целью выявление возможностей реализации инвестиционной стратегии и проводится по следующим направлениям:

- возможности финансирования инвестиционной деятельности: прогноз операционного денежного потока; оценка возможностей привлечения заемного и акционерного капитала;

- ограничения реализации стратегии: размер компании (максимальный масштаб инвестиционных проектов); стадия жизненного цикла компании; ограничения инвестиционной деятельности со стороны других функциональных стратегий государства;

- эффективность инвестиционной деятельности (рентабельность инвестиций, ликвидность портфеля активов, стоимость сторонних ресурсов);

- оценка действующей системы управления инвестиционной деятельностью (возможность реализации стратегии менеджментом; качество информационного обеспечения инвестиционного процесса, системы планирования и контроля над инвестиционной деятельностью; гибкость организационной системы управления).

В процессе реализации ИС может потребоваться изменение ее системы управления, например создание отдельных управленческих структур для реализации крупных инвестиционных проектов. Проводится также оценка квалификации персонала и его способности управлять масштабными проектами;

— прогноз результатов реализации других стратегий (перспективы расширения сбыта продукции для новых проектов; рост возможности финансирования проектов за счет внутренних источников; повышение квалификации управленческого персонала и др.).

Оценка внешней инвестиционной среды

Позволяет выявить факторы, которые могут повлиять на инвестиционную деятельность и ее результаты. Проводится по следующим направлениям:

- прогноз конъюнктуры инвестиционного рынка (стоимость инвестиционных ресурсов; предложение ресурсов на различных сегментах рынка);

- прогноз стратегического поведения конкурентов. При планировании инвестиционной деятельности сочетается стратегии лидерства и следования за лидером. Одним из ориентиров в планировании ИС является стратегия конкурентов (действия по освоению зарубежных рынков, инвестирование в научные разработки и новые проекты, отраслевая диверсификация, валовой объем инвестиций).

В то же время копирование ИС конкурентов может негативно сказаться на бизнесе, ибо отвлекает инвестиционные ресурсы от других направлений. Так, в телевизионной отрасли промышленности существуют два альтернативных направления для создания телевизоров с плоским экраном; ТФТ-телевизоры и телевизоры с плазменными панелями.

В то же время копирование ИС конкурентов может негативно сказаться на бизнесе, ибо отвлекает инвестиционные ресурсы от других направлений. Так, в телевизионной отрасли промышленности существуют два альтернативных направления для создания телевизоров с плоским экраном; ТФТ-телевизоры и телевизоры с плазменными панелями.

Первые предоставляют массовому потребителю несколько худшее качество изображения, однако в 2-3 раза дешевле плазменных аналогов. Компания, которая делает ставку на производство плазменных телевизоров, так же как отдельные крупные конкуренты, рискует не найти достаточного сбыта для своей продукции.

Цели инвестиционной деятельности

Определяются на основе оценки экономического состояния начинания, что обеспечивает достижимость целей и реализуемость стратегии. Их формируют из качественных и количественных компонентов. Во-первых, описание желаемого состояния организации в стратегической перспективе, во-вторых, определение целевых стратегических нормативов инвестиционной деятельности, которые являются количественными критериями оценки достижения инвестиционных целей.

Стратегические альтернативы, выбор ИС

Предполагает определение мероприятий, которые предстоит осуществить на протяжении планового периода для достижения целей. Альтернативные стратегические направления: внутренние и внешние инвестиционные проекты, создание новых компаний и приобретение существующих, инвестирование на национальном и зарубежных рынках.

Механизм реализации инвестиционной стратегии определяет инвестиционная политика компании. Она конкретизирует параметры инвестиционной деятельности по годам реализации стратегии по направлениям:

- Формирование инвестиционных ресурсов.

- Управление инвестиционными активами.

- Управление денежными потоками.

- Управление реализацией инвестиционных проектов.

Оценка эффективности ИС

Осуществляется по направлениям:

- согласованность инвестиционной стратегии предприятия с общими стратегиями развития, изменениями на рынке и в организации (финансовые, производственные и маркетинговые ресурсы, квалификация менеджмента);

- внутренняя сбалансированность (согласованность целей);

- реализуемость (достижимость инвестиционных целей);

- приемлемость уровня риска;

- экономическая эффективность.

Инвестиционная стратегия

Оглавление

1. Теоретические основы инвестиционной деятельности предприятия

1.1. Место инвестиционной стратегии в корпоративной стратегии

1.2. содержание инвестиционной деятельности предприятия

1.3. Инвестиционный проект как инструмент реализации инвестиционной стратегии

2. Разработка инвестиционной стратегии ООО «Эникомпьютерс»

2.1. Характеристика компании и рынка

2.2. Разработка финансового плана инвестиционного проекта

2.3. Анализ потоков денежных средств

3. Экономическая оценка эффективности реализации инвестиционной стратегии

3.1. Методы экономической оценки эффективности инвестиций

3.2. Определение экономической эффективности реализации инвестиционной стратегии

ВВЕДЕНИЕ

Эффективная деятельность компаний и фирм в долгосрочной перспективе, обеспечение высоких темпов их развития и повышения конкурентоспособности в значительной мере определяются профессионализмом их инвестиционной деятельности. Комплекс вопросов, связанных с осуществлением инвестиционной деятельности компаний, требует глубоких знаний теории и практики принятия инвестиционных решений.

Развитие рыночной экономики требует от хозяйствующих субъектов, с одной стороны, повышения их конкурентоспособности, а, с другой, обеспечения стабильности и устойчивости их функционирования в условиях динамично меняющейся экономической среды. Развитие общества в целом и отдельных хозяйствующих субъектов базируется на расширенном воспроизводстве материальных ценностей, обеспечивающем рост национального имущества и, соответственно, дохода. Одним из основных средств обеспечения этого роста является инвестиционная деятельность, включающая процессы вложения инвестиций или инвестирование.

Увеличение инвестиционного спроса является одной из отличительных черт восстановительного роста российской экономики. На протяжении 2000-2004 гг. наблюдается тенденция опережающего роста инвестиций в основной капитал по сравнению с динамикой ВВП и выпуском продукции базовых отраслей экономики. Сегодня в России от эффективности инвестиционной политики зависят состояние производства, положение и уровень технической оснащенности основных фондов предприятий, возможности структурной перестройки экономики, решение социальных и экологических проблем.

Инвестиционная деятельность организации во всех ее формах не может сводиться к удовлетворению текущих инвестиционных потребностей, определяемых необходимостью замены выбывающих активов или их прироста в связи с происходящими изменениями объема и структуры хозяйственной деятельности. На современном этапе все большее число организаций осознают необходимость сознательного перспективного управления инвестиционной деятельностью на основе научной методологии предвидения ее направлений и форм, адаптации к общим целям развития предприятия и изменяющимся условиям внешней инвестиционной среды. Эффективным инструментом перспективного управления инвестиционной деятельностью организации, подчиненного реализации целей ее общего развития в условиях происходящих существенных изменений макроэкономических показателей, системы государственного регулирования рыночных процессов, конъюнктуры инвестиционного рынка и связанной с этим неопределенностью, выступает инвестиционная стратегия.

Процесс разработки инвестиционной стратегии является важнейшей составной частью общей системы стратегического выбора предприятия, основными элементами которого являются миссия, общие стратегические цели развития, система функциональных стратегий в разрезе отдельных видов деятельности, способы формирования и распределения ресурсов.

Актуальность разработки инвестиционной стратегии организации определяется рядом условий. Важнейшим из таких условий является интенсивность изменений факторов внешней инвестиционной среды. Еще одним существенным условием, определяющим актуальность разработки инвестиционной стратегии, является кардинальное изменение целей операционной деятельности организации, связанное с открывающимися новыми коммерческими возможностями. Реализация таких целей требует изменения производственного ассортимента, внедрения новых производственных технологий, освоения новых рынков сбыта продукции и т. п. В этих условиях существенное возрастание инвестиционной активности организации и диверсификация форм его инвестиционной деятельности должны носить прогнозируемый характер, обеспечиваемый разработкой четко сформулированной инвестиционной стратегии.

В связи с активизацией инвестиционной деятельности в реальном секторе экономики, тема дипломной работы, посвященная инвестиционной стратегии предприятия, представляется весьма актуальной.

Методологическую и теоретическую основу работы составляют законодательные и нормативные документы, регулирующие инвестиционную деятельность в РФ, монографии известных экономистов, занимающихся этими проблемами: Бланка И.А., Виленского И.П., Ковалева В.В., Коссова В.В., Липсица И.В., Лукасевича И.Я., Швандара В.А. и др., периодическая печать за период с 2000 по 2004 гг.

Объектом исследования является ООО «Эникомпьютерс», крупного российского дистрибьютора комплектующих для ПК и ноутбуков. «Эникомпьютерс» производит линейки высокопроизводительных рабочих станций для 3D дизайна, реал-тайм видеомонтажа, инженеров-разработчиков, финансовых аналитиков и аниматоров. Предметом исследования является инвестиционная деятельность предприятия.

Цель дипломной работы – изучить управление инвестиционной стратегией предприятия на примере инвестиционного проекта по организации производства ноутбуков на базе технологии Intel ® Centrino TM ..

В процессе достижения данной цели необходимо решить следующие задачи:

определить место инвестиционной стратегии предприятия в его общей стратегии.

рассмотреть содержание инвестиционной деятельности предприятия;

провести классификацию инвестиций предприятия;

проанализировать формы реальных инвестиций предприятий;

разработать инвестиционный проект по организации производства ноутбуков на базе технологии Intel® CentrinoTM ..

провести оценку экономической эффективности реализации инвестиционной стратегии.

1.тЕОРЕТИЧЕСКИЕ ОСНОВЫ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

1.1.Место инвестиционной стратегии в корпоративной стратегии

Необходимость адаптации российских компаний к сложным условиям реформирования экономики обусловила активизацию интереса к выработке стратегий компаний, так как без выявления перспектив и предвидения будущих тенденций развития практически невозможна и выработка тактических мер в сложных рыночных условиях. Выработка стратегии – это, во-первых, получение определенного представления о будущем развитии компаний; во-вторых, активное использование компанией современных методов управления, обеспечивающих определенную сбалансированность и будущие направления развития компании [1].

Современные стратегии основываются на активном учете современных условий, в рамках которых работает определенная компания, на осознании задач, стоящих перед ней, что способствует возникновению самых разнообразных проектов развития, которые в свою очередь обусловливают выбор такого варианта стратегии развития, который обеспечит стабильность компании и хорошие экономические результаты.

Стратегия компании – это идеология развития, качественного конкретизирования в виде ориентиров и состояний компании, последовательности действий по их достижению в рамках сформированных целей.

В настоящее время можно считать, что создание общих условий хозяйствования – правовых, управленческих, ценовых – позволяет реализовать инвестиционные стратегии компаний. В сложный комплекс анализируемых направлений и условий деятельности компаний при выработке стратегии входят:

наличие и цена источников финансирования сырья, рабочей силы;

инвестиционный комплекс в стране и регионах;

политическая и экономическая стабильность в стране;

внешнеэкономическая политика государства;

удаленность от регионов сбыта;

Практически именно эти условия и факторы определяют стратегию организационно-структурного развития предприятий и генеральные направления их деятельности [2]. Большое значение в реализации стратегий компании отводится изменению их отраслевой специализации, акцент делается на высокотехнологичные и сервисные отрасли, производство дефицитных продуктов, обеспечивающих максимизацию прибыли.

Учитывая возможность разработки различных стратегических аспектов развития компании, представляется необходимым сделать акцент на инвестиционной стратегии компании, так как она является основной в системе перспективных разработок каждой крупной компании.

Инвестиционная деятельность организации во всех ее формах не может сводиться к удовлетворению текущих инвестиционных потребностей, определяемых необходимостью замены выбывающих активов или их прироста в связи с происходящими изменениями объема и структуры хозяйственной деятельности. На современном этапе все большее число организаций осознают необходимость сознательного перспективного управления инвестиционной деятельностью на основе научной методологии предвидения ее направлений и форм, адаптации к общим целям развития предприятия и изменяющимся условиям внешней инвестиционной среды. Эффективным инструментом перспективного управления инвестиционной деятельностью организации, подчиненного реализации целей ее общего развития в условиях происходящих существенных изменений макроэкономических показателей, системы государственного регулирования рыночных процессов, конъюнктуры инвестиционного рынка и связанной с этим неопределенностью, выступает инвестиционная стратегия.

Инвестиционная стратегия представляет собой систему долгосрочных целей инвестиционной деятельности организации, определяемых общими задачами ее развития и инвестиционной идеологией, а также выбор наиболее эффективных путей их достижения.

Инвестиционную стратегию можно представить как генеральное направление (программу, план) инвестиционной деятельности организации, следование которому в долгосрочной перспективе должно привести к достижению инвестиционных целей и получению ожидаемого инвестиционного эффекта. Инвестиционная стратегия определяет приоритеты направлений и форм инвестиционной деятельности организации, характер формирования инвестиционных ресурсов и последовательность этапов реализаций долгосрочных инвестиционных целей, обеспечивающих предусмотренное общее развитие организации.

Процесс разработки инвестиционной стратегии является важнейшей составной частью общей системы стратегического выбора предприятия, основными элементами которого являются миссия, общие стратегические цели развития, система функциональных стратегий в разрезе отдельных видов деятельности, способы формирования и распределения ресурсов.

Актуальность разработки инвестиционной стратегии организации определяется рядом условий.

Важнейшим из таких условий является интенсивность изменений факторов внешней инвестиционной среды. Высокая динамика основных макроэкономических показателей, связанных с инвестиционной активностью организаций, темпы научно-технологического прогресса, частые колебания конъюнктуры инвестиционного рынка, непостоянство государственной инвестиционной политики и форм регулирования инвестиционной деятельности не позволяют эффективно управлять инвестициями предприятия на основе лишь ранее накопленного опыта и традиционных методов финансового менеджмента. В этих условиях отсутствие разработанной инвестиционной стратегии, адаптированной к возможным изменениям факторов внешней инвестиционной среды, может привести к тому, что инвестиционные решения отдельных структурных подразделений организации будут носить разнонаправленный характер, приводить к возникновению противоречий и снижению эффективности инвестиционной деятельности в целом.

Одним из условий, определяющих актуальность разработки инвестиционной стратегии организации, является ее предстоящий этап жизненного цикла. Каждой из стадий жизненного цикла организации присущи характерные ей уровень инвестиционной активности, направления и формы инвестиционной деятельности, особенности формирования инвестиционных ресурсов. Разрабатываемая инвестиционная стратегия позволяет заблаговременно адаптировать инвестиционную деятельность организации к предстоящим кардинальным изменениям возможностей ее экономического развития.

Еще одним существенным условием, определяющим актуальность разработки инвестиционной стратегии, является кардинальное изменение целей операционной деятельности организации, связанное с открывающимися новыми коммерческими возможностями. Реализация таких целей требует изменения производственного ассортимента, внедрения новых производственных технологий, освоения новых рынков сбыта продукции и т. п. В этих условиях существенное возрастание инвестиционной активности организации и диверсификация форм его инвестиционной деятельности должны носить прогнозируемый характер, обеспечиваемый разработкой четко сформулированной инвестиционной стратегии.

Инвестиционная стратегия компании представляет собой сложную многофакторно ориентированную модель действий и мер, необходимых для достижения поставленных перспективных целей в общей концепции развития потенциала компании. Особенно важным является использование инвестиционной стратегии для обеспечения устойчивого развития компаний в современных условиях, что обусловливает необходимость самого серьезного анализа проблем и выработки практических рекомендаций в этой области деятельности.

Инвестиционная стратегия является базовой стратегией, поскольку обеспечивает реализацию других базовых стратегий, а именно – конкурентной, инновационной. Это требует исследования взаимосвязи инвестиционной стратегии с выше названными стратегиями. Задачи реформирования отечественного бизнеса предполагают решение взаимосвязанных проблем формирования стратегии и внедрения нового качественного уровня управления на базе достижения и реализации конкурентных преимуществ.

Необходимость идентификации инвестиционной стратегии в рамках общей компании обусловлена [3]:

диверсификацией деятельности крупных компаний в плане охвата ими различных рынков, в том числе финансовых;

наличием единой для всех компаний конечной цели при выборе стратегических ориентиров и их оценке – максимизации финансового эффекта;

потребностями в изыскании источников финансирования стратегических проектов;

Стратегическая цель инвестиционной стратегии обеспечивается комплексом вспомогательных финансовых задач, представленных в конкретных программах. Учитывая изменчивость конъюнктуры и тенденций развития финансовых рынков, высокую степень инновационности финансовых инструментов, которыми оперируют компании, их значительную зависимость от векторов движения макроэкономических и социально-политических процессов в мировом сообществе, следует сформулировать ряд направлений формирования программ и проектов по реализации инвестиционной стратегии.

Компания добивается своих стратегических инвестиционных целей, когда финансовые отношения соответствуют ее внутренним финансовым возможностям, а также позволяют оставаться восприимчивой к внешним социально-экономическим требованиям.

Важным блоком модели инвестиционной стратегии компании являются уровни ее реализации. Правомерно рассматривать два уровня: корпоративный и бизнес-уровень (уровень проектов). Различия в реализации инвестиционной стратегии компании на этих уровнях определяются: разными стратегическими целями, масштабом деятельности и охвата рынка, выполняемыми функциями, факторами внешней среды.

1.2.Содержание инвестиционной деятельности предприятия

В системе хозяйственной деятельности предприятия, обеспечивающей формирование его прибыли, определенное место занимает инвестиционная деятельность.

Инвестиционная деятельность предприятия представляет собой целенаправленно осуществляемый процесс изыскания необходимых инвестиционных ресурсов, выбора эффективных объектов (инструментов) инвестирования, формирования сбалансированной по избранным параметрам инвестиционной программы (инвестиционного портфеля) и обеспечения ее реализации.

Инвестиционная деятельность предприятия характеризуется следующими основными особенностями:

1. Она является главной формой обеспечения роста производственной деятельности предприятия и по отношению к ее целям и задачам носит подчиненный характер. Несмотря на то, что отдельные формы инвестиций предприятия могут генерировать на отдельных этапах его развития большую прибыль, чем производственная деятельность, главной стратегической задачей предприятия является развитие производственной деятельности и обеспечение условий возрастания формируемой им производственной прибыли. Инвестиционная деятельность предприятия призвана обеспечивать рост формирования его производственной прибыли в перспективном периоде по двум направлениям: 1) путем обеспечения возрастания производственных доходов за счет увеличения объема производственно-сбытовой деятельности (строительства новых филиалов при внедрении на иные региональные рынки; расширения объема реализации продукции за счет инвестирования в новые производства и т.п.); 2) путем обеспечения снижения удельных производственных затрат (своевременная замена физически изношенного оборудования; обновления морально устаревших производственных основных средств и нематериальных активов и т.п.).

2. Формы и методы инвестиционной деятельности в гораздо меньшей степени зависят от отраслевых особенностей предприятия, чем производственная его деятельность. Эта связь опосредствуется только объектами инвестирования. Механизм же этой деятельности практически идентичен на предприятиях любой отраслевой направленности. Это определяется тем, что инвестиционная деятельность предприятия осуществляется преимущественно в тесной связи с финансовым рынком (рынком капитала и рынком денег), отраслевая сегментация которого практически отсутствует, в то время как производственная его деятельность осуществляется преимущественно в рамках конкретных отраслевых сегментов товарного рынка и имеет четко выраженные отраслевые особенности производственного цикла.

3. Объемы инвестиционной деятельности предприятия характеризуются существенной неравномерностью по отдельным периодам. Цикличность масштабов этой деятельности определяется рядом условий – необходимостью накопления финансовых средств (инвестиционных ресурсов) для начала реализации отдельных крупных инвестиционных проектов; использованием благоприятных внешних условий осуществления инвестиционной деятельности (на отдельных этапах экономического развития страны неблагоприятный «инвестиционный климат» резко снижает эффективность этой деятельности); постепенность формирования внутренних условий для существенных «инвестиционных рывков» (сформированный предприятием потенциал внеоборотных производственных активов имеет обычно достаточный «запас прочности», т.е. обладает резервами повышения его производительного использования до определенных пределов; лишь при достижении таких пределов прирост объемов производственной деятельности вызывает необходимость возрастания этих активов) [10].

4. Инвестиционная прибыль предприятия (а также иные формы эффекта инвестиций) в процессе его инвестиционной деятельности формируется обычно со значительным «лагом запаздывания». Это означает, что между затратами инвестиционных ресурсов (инвестиционными затратами) и получением инвестиционной прибыли проходит обычно достаточно большой период времени, что определяет долговременный характер этих затрат. Дифференциация размера «лага запаздывания» зависит от форм протекания инвестиционного процесса. При последовательном протекании инвестиционного процесса инвестиционная прибыль формируется сразу же после завершения инвестирования средств; при параллельном его протекании формирование инвестиционной прибыли возможно еще до полного завершения процесса инвестирования средств; при интервальном его протекании между периодом завершения инвестирования средств и формированием инвестиционной прибыли проходит определенное время.

5. Инвестиционная деятельность формирует особый самостоятельный вид денежных потоков предприятия, которые существенно различаются в отдельные периоды по своей направленности. На протяжении отдельных периодов сумма отрицательного денежного потока по инвестиционной деятельности предприятия может значительно превышать сумму положительного денежного потока по ней. Кроме того, сумма инвестиционной прибыли по отдельным периодам имеет высокий уровень колеблемости.

6. Инвестиционной деятельности предприятия присущи специфические виды рисков, объединяемые понятием «инвестиционный риск». Уровень инвестиционного риска обычно значительно превышает уровень производственного (коммерческого) риска. Это связано с тем, что в процессе инвестиционной деятельности риск потери капитала (т.е. «катастрофический риск») имеет большую вероятность возникновения, чем в процессе производственной деятельности. Механизм формирования уровня инвестиционной прибыли строится в тесной связи с уровнем инвестиционного риска.

7. Важнейшим измерителем объема инвестиционной деятельности, характеризующим темпы экономического развития предприятия, выступает показатель его чистых инвестиций. Чистые инвестиции представляют собой сумму валовых инвестиций, уменьшенную на сумму амортизационных отчислений в определенном периоде [9]:

где ЧИ – сумма чистых инвестиций предприятия в определенном периоде;

ВИ – сумма валовых инвестиций предприятия в рассматриваемом периоде;

АО – сумма амортизационных отчислений предприятия в рассматриваемом периоде.

Динамика показателя чистых инвестиций отражает характер экономического развития предприятия, потенциал формирования его прибыли. Если сумма чистых инвестиций предприятия составляет отрицательную величину (т.е. если объем валовых инвестиций меньше суммы амортизационных отчислений), это свидетельствует о снижении производственного его потенциала и экономической базы формирования его прибыли (такая ситуация характеризует предприятие, «проедающее свой капитал»). Если сумма чистых инвестиций равна нулю (т.е. если объем валовых инвестиций равен сумме амортизационных отчислений), это означает отсутствие экономического роста предприятия и базы возрастания его прибыли, так как его производственный потенциал остается при этом неизменным (такая ситуация характеризует предприятие, «топчущееся на месте»). И наконец, если сумма чистых инвестиций составляет положительную величину (т.е. объем валовых инвестиций превышает сумму амортизационных отчислений), это означает, что обеспечивается расширенное воспроизводство внеоборотных производственных активов предприятия и возрастание экономической базы формирования его прибыли (такая ситуация характеризует «растущее предприятие»).

Осуществляемые предприятием инвестиции характеризуются многими видами. Для обеспечения эффективного и целенаправленного управления инвестиционной прибылью, инвестиции предприятия классифицируются по следующим основным признакам (рис. 1.1):

Рис. 1 .1.Классификация инвестиций предприятия по основным признака»

По объектам вложения капитала разделяют реальные и финансовые инвестиции предприятия.

Реальные (или капиталообразующие) инвестиции характеризуют вложения капитала в воспроизводство основных средств, в инновационные нематериальные активы (инновационные инвестиции), в прирост запасов товарно-материальных ценностей и другие объекты инвестирования, связанные с осуществлением производственной деятельности предприятия или улучшением условий труда и быта персонала.

Финансовые инвестиции характеризуют вложения капитала в различные финансовые инструменты инвестирования, главным образом в ценные бумаги, с целью получения дохода.

По характеру участия в инвестиционном процессе выделяют прямые и непрямые инвестиции.

Прямые инвестиции подразумевают прямое участие инвестора в выборе объектов инвестирования и вложении капитала. Обычно прямые инвестиции осуществляются путем непосредственного вложения капитала в уставные фонды других предприятий. Прямое инвестирование осуществляют в основном подготовленные инвесторы, имеющие достаточно точную информацию об объекте инвестирования и хорошо знакомые с механизмом инвестирования.

Непрямые инвестиции характеризуют вложения капитала инвестора, опосредованное другими лицами (финансовыми посредниками).

По воспроизводственной направленности выделяют валовые, реновационные и чистые инвестиции.

Валовые инвестиции характеризуют общий объем капитала, инвестируемого в воспроизводство основных средств и нематериальных активов в определенном периоде. В экономической теории понятие валовых инвестиций связывается, как правило, с вложением капитала в реальный сектор экономики. На уровне предприятия под этим термином часто понимают общий объем инвестированного капитала в том или ином периоде.

Реновационные инвестиции характеризуют объем капитала, инвестируемого в простое воспроизводство основных средств и амортизируемых нематериальных активов. В количественном выражении реновационные инвестиции приравниваются обычно к сумме амортизационных отчислений в определенном периоде.

Чистые инвестиции характеризуют объем капитала, инвестируемого в расширенное воспроизводство основных средств и нематериальных активов. В экономической теории под этим термином понимается чистое капиталообразование в реальном секторе экономики. В количественном выражении чистые инвестиции представляют собой сумму валовых инвестиций, уменьшенную на сумму амортизационных отчислений по всем видам амортизируемых капитальных активов предприятия в определенном периоде.

По степени зависимости от доходов разделяют производные и автономные инвестиции.

Производные инвестиции прямо коррелируют с динамикой объема чистого дохода (прибыли) через механизм его распределения на потребление и сбережение.

Автономные инвестиции характеризуют вложение капитала, инициированное действием факторов, не связанных с формированием и распределением чистого дохода (прибыли), например, технологическим прогрессом, природоохранными мероприятиями и другими.

По отношению к предприятию-инвестору выделяют внутренние и внешние инвестиции.

Внутренние инвестиции характеризуют вложение капитала в развитие производственных активов самого предприятия-инвестора.

Внешние инвестиции представляют собой вложение капитала в реальные активы других предприятий или в финансовые инструменты инвестирования, эмитируемые другими субъектами хозяйствования.

По периоду осуществления выделяют краткосрочные и долгосрочные инвестиции предприятия.

Краткосрочные инвестиции характеризуют вложения капитала на период до одного года. Основу краткосрочных инвестиций предприятия составляют его краткосрочные финансовые вложения.

Долгосрочные инвестиции характеризуют вложения капитала на период более одного года. Основной формой долгосрочных инвестиций предприятия являются его капитальные вложения в воспроизводство основных средств.

По совместимости осуществления различают инвестиции независимые, взаимозависимые и взаимоисключающие.

Независимые инвестиции характеризуют вложения капитала в такие объекты инвестирования (инвестиционные проекты, финансовые инструменты), которые могут быть реализованы как автономные (независящие от других объектов инвестирования и не исключающие их) в общей инвестиционной программе (инвестиционном портфеле) предприятия.

Взаимозависимые инвестиции характеризуют вложения капитала в такие объекты инвестирования, очередность реализации или последующая эксплуатация которых зависит от других объектов инвестирования и может осуществляться лишь в комплексе с ними.

Взаимоисключающие инвестиции носят, как правило, аналоговый характер по целям их осуществления, характеру технологии, номенклатуре продукции и другим основным параметрам и требуют альтернативного выбора.

По уровню доходности выделяют следующие виды инвестиций:

Высокодоходные инвестиции. Они характеризуют вложения капитала в инвестиционные проекты или финансовые инструменты, ожидаемый уровень чистой инвестиционной прибыли по которым существенно превышает среднюю норму этой прибыли на инвестиционном рынке.

Среднедоходные инвестиции. Ожидаемый уровень чистой инвестиционной прибыли по инновационным проектам и финансовым инструментам инвестирования этой группы, соответствует примерно средней норме инвестиционной прибыли, сложившейся на инвестиционном рынке.

Низкодоходные инвестиции. По этой группе объектов инвестирования ожидаемый уровень чистой инвестиционной прибыли обычно значительно ниже средней нормы этой прибыли.

Бездоходные инвестиции. Они представляют группу объектов инвестирования, выбор и осуществление которых инвестор не связывает с получением инвестиционной прибыли. Такие инвестиции преследуют, как правило, цели получения социального, экологического и других видов внеэкономического эффекта.

По уровню инвестиционного риска выделяют следующие виды инвестиций:

Безрисковые инвестиции. Они характеризуют вложения средств в такие объекты инвестирования, по которым отсутствует реальный риск потери капитала или ожидаемого дохода и практически гарантировано получение расчетной реальной суммы чистой инвестиционной прибыли.

Низкорисковые инвестиции. Они характеризуют вложение капитала в объекты инвестирования, риск по которым значительно ниже среднерыночного.

Среднерисковые инвестиции. Уровень риска по объектам инвестирования этой группы примерно соответствует среднерыночному.

Высокорисковые инвестиции. Уровень риска по объектам инвестирования этой группы обычно существенно превышает среднерыночный. Особое место в этой группе занимают так называемые спекулятивные инвестиции, характеризующиеся вложением капитала в наиболее рисковые проекты или инструменты инвестирования, по которым ожидается наивысший уровень инвестиционного дохода.

По уровню ликвидности инвестиции предприятия подразделяются на следующие основные виды:

Высоколиквидные инвестиции. К ним относятся такие объекты (инструменты) инвестирования предприятия, которые быстро могут быть конверсированы в денежную форму (как правило, в срок до одного месяца) без ощутимых потерь своей текущей рыночной стоимости. Основным видом высоколиквидных инвестиций предприятия являются краткосрочные финансовые вложения.

Среднеликвидные инвестиции. Они характеризуют группу объектов (инструментов) инвестирования предприятия, которые могут быть конверсированы в денежную форму без ощутимых потерь своей текущей рыночной стоимости в срок от одного до шести месяцев.

Низколиквидные инвестиции. К ним относятся объекты (инструменты) инвестирования предприятия, которые могут быть конверсированы в денежную форму без потерь своей текущей рыночной стоимости по истечении значительного периода времени (от полугода и выше). Основным видом низколиквидных инвестиций являются незавершенные инвестиционные проекты, реализованные инвестиционные проекты с устаревшей технологией, некотируемые на фондовом рынке акции отдельных малоизвестных предприятий.

Неликвидные инвестиции. Они характеризуют такие виды объектов инвестирования предприятия, которые самостоятельно реализованы быть не могут (они могут быть проданы на инвестиционном рынке лишь в составе целостного имущественного комплекса).

По формам собственности инвестируемого капитала выделяют частные, государственные и смешанные инвестиции.

Частные инвестиции характеризуют вложения капитала физических лиц, а также юридических лиц негосударственных форм собственности.

Государственные инвестиции характеризуют вложения капитала государственных предприятий, а также средств государственного бюджета разных его уровней и государственных внебюджетных фондов.

Смешанные инвестиции предполагают вложения как частного, так и государственного капитала в объекты инвестирования предприятия.

По характеру использования капитала в инвестиционном процессе выделяют первичные инвестиции, реинвестиции и дезинвестиции.

Первичные инвестиции характеризуют использование вновь сформированного для инвестиционных целей капитала за счет как собственных, так и заемных финансовых ресурсов.

Реинвестиции представляют собой повторное использование капитала в инвестиционных целях при условии предварительного его высвобождения в процессе реализации ранее выбранных инвестиционных проектов, инвестиционных товаров или финансовых инструментов инвестирования.

Дезинвестиции представляют собой процесс изъятия ранее инвестированного капитала из инвестиционного оборота без последующего его использования в инвестиционных целях (например, для покрытия убытков предприятия). Их можно охарактеризовать как отрицательные инвестиции предприятия.

По региональным источникам привлечения капитала выделяют отечественные и иностранные инвестиции.

Отечественные инвестиции характеризуют вложение национального капитала (домашних хозяйств, предприятий или государственных органов) в разнообразные объекты инвестирования резидентами данной страны.

Иностранные инвестиции характеризуют вложение капитала не резидентами (юридическими или физическими лицами) в объекты (инструменты) инвестирования данной страны.

По региональной направленности инвестируемого капитала различают инвестиции на внутреннем и международном рынках.

Инвестиции на внутреннем рынке характеризуют вложения капитала как резидентов, так и не резидентов на территории данной страны.

Инвестиции на международном рынке (или международные инвестиции) характеризуют вложение капитала резидентов данной страны за пределами внутреннего ее рынка.

По отраслевой направленности инвестиции разделяются в разрезе отдельных отраслей и сфер деятельности в соответствии с их классификатором. Такая форма классификации инвестиций связана с государственным регулированием инвестиционного процесса в масштабах страны, а также оценкой инвестиционной привлекательности отдельных отраслей (сфер деятельности) в процессе реального и финансового инвестирования предприятия.

Основу инвестиционной деятельности предприятия составляет реальное инвестирование. На большинстве предприятий реальное инвестирование является в современных условиях единственным направлением инвестицион-ной деятельности. Это определяет высокую роль управления формированием прибыли в процессе реального инвестирования, выбора наиболее эффективных его форм.

Осуществление реальных инвестиций характеризуется рядом особенностей, основными из которых являются:

1. Реальное инвестирование является главной формой реализации стратегии экономического развития предприятия. Основная цель этого развития обеспечивается осуществлением высокоэффективных реальных инвестиционных проектов, а сам процесс стратегического развития предприятия представляет собой не что иное, как совокупность реализуемых во времени этих инвестиционных проектов. Именно эта форма инвестирования позволяет предприятию успешно проникать на новые товарные и региональные рынки, обеспечивать постоянное возрастание своей рыночной стоимости.

2. Реальное инвестирование находится в тесной взаимосвязи с производственной деятельностью предприятия. Задачи увеличения объема производства и реализации продукции, расширения ассортимента производимых изделий и повышения их качества, снижения текущих производственных затрат решаются, как правило, в результате реального инвестирования. В свою очередь, от реализованных предприятием реальных инвестиционных проектов во многом зависят параметры будущего производственного процесса, потенциал возрастания объемов его производственной деятельности.

3. Реальные инвестиции обеспечивают, как правило, более высокий уровень рентабельности в сравнении с финансовыми инвестициями. Эта способность генерировать большую норму прибыли является одним из побудительных мотивов к предпринимательской деятельности в реальном секторе экономики.

4. Реализованные реальные инвестиции обеспечивают предприятию устойчивый чистый денежный поток. Этот чистый денежный поток формируется за счет амортизационных отчислений от основных средств и нематериальных активов даже в те периоды, когда эксплуатация реализованных инвестиционных проектов не приносит предприятию прибыль.

5. Реальные инвестиции подвержены высокому уровню риска морального старения. Этот риск сопровождает инвестиционную деятельность как на стадии реализации реальных инвестиционных проектов, так и на стадии постинвестиционной их эксплуатации. Стремительный технологический прогресс сформировал тенденцию к увеличению уровня этого риска в процессе реального инвестирования.

6. Реальные инвестиции имеют высокую степень противоинфляционной защиты. Опыт показывает, что в условиях инфляционной экономики темпы роста цен на многие объекты реального инвестирования не только соответствуют, но во многих случаях даже обгоняют темпы роста инфляции, реализуя ажиотажный инфляционный спрос предпринимателей на материализованные объекты предпринимательской деятельности.

7. Реальные инвестиции являются наименее ликвидными. Это связано с узкоцелевой направленностью большинства форм этих инвестиций, практически не имеющих в незавершенном виде альтернативного хозяйственного применения. В связи с этим компенсировать в финансовом отношении неверные управленческие решения, связанные с началом осуществления реальных инвестиций, крайне сложно.

Реальные инвестиции осуществляются предприятиями в разнообразных формах, основными из которых являются:

1. Приобретение целостных имущественных комплексов. Оно представляет собой инвестиционную операцию крупных предприятий, обеспечивающую отраслевую, товарную или региональную диверсификацию их деятельности. Эта форма реальных инвестиций обеспечивает обычно «эффект синергизма», который заключается в возрастании совокупной стоимости активов обоих предприятий (в сравнении с их балансовой стоимостью) за счет возможностей более эффективного использования их общего финансового потенциала, взаимодополнения технологий и номенклатуры выпускаемой продукции, возможностей снижения уровня производственных затрат, совместного использования сбытовой сети на различных региональных рынках и других аналогичных факторов.

2. Новое строительство. Оно представляет собой инвестиционную операцию, связанную со строительством нового объекта с законченным технологическим циклом по индивидуально разработанному или типовому проекту на специально отводимых территориях. К новому строительству предприятие прибегает при кардинальном увеличении объемов своей производственной деятельности в предстоящем периоде, ее отраслевой, товарной или региональной диверсификации (создании филиалов, дочерних предприятий и т.п.).

3. Перепрофилирование. Оно представляет собой инвестиционную операцию, обеспечивающую полную смену технологии производственного процесса для выпуска новой продукции.

4. Реконструкция. Она представляет собой инвестиционную операцию, связанную с существенным преобразованием всего производственного процесса на основе современных научно-технических достижений. Ее осуществляют в соответствии с комплексным планом реконструкции предприятия в целях радикального увеличения его производственного потенциала, существенного повышения качества выпускаемой продукции, внедрения ресурсосберегающих технологий и т.п. В процессе реконструкции может осуществляться расширение отдельных производственных зданий и помещений (если новое технологическое оборудование не может быть размещено в действующих помещениях); строительство новых зданий и сооружений того же назначения вместо ликвидируемых на территории действующего предприятия, дальнейшая эксплуатация которых по технологическим или экономическим причинам признана нецелесообразной.

5. Модернизация. Она представляет собой инвестиционную операцию, связанную с совершенствованием и приведением активной части производственных основных средств в состояние, соответствующее современному уровню осуществления технологических процессов, путем конструктивных изменений основного парка машин, механизмов и оборудования, используемых предприятием в процессе производственной деятельности.

6 . Обновление отдельных видов оборудования. Оно представляет собой инвестиционную операцию, связанную с заменой (в связи с физическим износом) или дополнением (в связи с ростом объемов деятельности или необходимостью повышения производительности труда) имеющегося парка оборудования отдельными новыми их видами, не меняющими общей схемы осуществления технологического процесса. Обновление отдельных видов оборудования характеризует в основном процесс простого воспроизводства активной части производственных основных средств.

7. Инновационное инвестирование в нематериальные активы. Оно представляет собой инвестиционную операцию, направленную на использование в производственной и других видах деятельности предприятия новых научных и технологических знаний в целях достижения коммерческого успеха. Инновационные инвестиции в нематериальные активы осуществляются в двух основных формах:

а) путем приобретения готовой научно-технической продукции и других прав (приобретение патентов на научные открытия, изобретения, промышленные образцы и товарные знаки; приобретение ноу-хау; приобретение лицензий на фрэнчайзинг и т.п.);

б) путем разработки новой научно-технической продукции (как в рамках самого предприятия, так и по его заказу соответствующими инжиниринговыми фирмами). Осуществление инновационного инвестирования в нематериальные активы позволяет существенно повысить технологический потенциал предприятия во всех сферах его хозяйственной деятельности.

8. Инвестирование прироста запасов материальных оборотных активов. Оно представляет собой инвестиционную операцию, направленную на расширение объема используемых производственных оборотных активов предприятия, обеспечивающую тем самым необходимую пропорциональность (сбалансированность) в развитии внеоборотных и оборотных производственных активов в результате осуществления инвестиционной деятельности. Необходимость этой формы инвестирования связана с тем, что любое расширение производственного потенциала, обеспечиваемое ранее рассмотренными формами реального инвестирования, определяет возможность выпуска дополнительного объема продукции. Однако эта возможность может быть реализована только при соответствующем расширении объема использования материальных оборотных активов отдельных видов (запасов сырья, материалов, полуфабрикатов, малоценных и быстроизнашивающихся предметов и т.п.).

Все перечисленные формы реального инвестирования могут быть сведены к трем основным его направлениям: капитальному инвестированию или капитальным вложениям (первые шесть форм); инновационному инвестированию (седьмая форма) и инвестированию прироста оборотных активов (восьмая форма).

Выбор конкретных форм реального инвестирования предприятия определяется задачами отраслевой, товарной и региональной диверсификации его деятельности (направленными на расширение объема производственного дохода), возможностями внедрения новых ресурсо- и трудосберегающих технологий (направленными на снижение уровня производственных затрат), а также потенциалом формирования инвестиционных ресурсов (капитала в денежной и иных формах, привлекаемого для осуществления вложений в объекты реального инвестирования).

Все формы реального инвестирования проходят три основные стадии (фазы), составляющие в совокупности цикл этого инвестирования:

• прединвестиционная стадия, в процессе которой разрабатываются варианты альтернативных инвестиционных решений, проводится их оценка и принимается к реализации конкретный их вариант;

• инвестиционная стадия, в процессе которой осуществляется непосредственная реализация принятого инвестиционного решения;

• постинвестиционная стадия, в процессе которой обеспечивается контроль за достижением предусмотренных параметров инвестиционных решений в процессе эксплуатации объекта инвестирования.

Основу прединвестиционной стадии цикла реального инвестирования составляет подготовка инвестиционного проекта (аналогом этого термина выступают «бизнес-план», «технико-экономическое обоснование» и др.).

1.3.Инвестиционный проект как инструмент реализации инвестиционной стратегии

Инвестиционный проект представляет собой основной документ, определяющий необходимость осуществления реального инвестирования, в котором в общепринятой последовательности разделов излагаются основные характеристики проекта и финансовые показатели, связанные с его реализацией.

При осуществлении таких форм реального инвестирования, как приобретение целостных имущественных комплексов, новое строительство, перепрофилирование, реконструкция и широкомасштабная модернизация предприятия, требования к подготовке инвестиционного проекта существенно возрастают. Это связано с тем, что в современных экономических условиях предприятия не могут обеспечить свое стратегическое развитие только за счет внутренних финансовых ресурсов и привлекают на инвестиционные цели значительный объем средств за счет внешних источников финансирования. В то же время любой крупный сторонний инвестор или кредитор должен иметь четкое представление о стратегической концепции проекта; его масштабах; важнейших показателях маркетинговой, экономической и финансовой его результативности; объеме необходимых инвестиционных затрат и сроках их возврата и других его характеристиках. Разработанный реальный инвестиционный проект позволяет сначала собственникам и менеджерам предприятия, а затем и сторонним инвесторам всесторонне оценить целесообразность его реализации и ожидаемую эффективность.

Разрабатываемые в разрезе отдельных форм реального инвестирования предприятия инвестиционные проекты классифицируются по ряду признаков (рис. 1.2.).

Рис. 1 .2. Классификация инвестиционных проектов предприятия по основным признакам

В зависимости от видов инвестиционных проектов, изложенных в рассматриваемой их классификации, дифференцируются требования к их разработке.

Для небольших инвестиционных проектов, финансируемых предприятием за счет внутренних источников, обоснование осуществляется по сокращенному кругу разделов и показателей. Такое обоснование может содержать лишь цель осуществления инвестиционного проекта, его основные параметры, объем необходимых финансовых средств, показатели эффективности осуществляемых инвестиций, а также схему (календарный план) реализации инвестиционного проекта.

Для средних и крупных инвестиционных проектов, финансирование реализации которых намечается за счет внешних источников, необходимо полномасштабное обоснование по соответствующим национальным и международным стандартам. Такое обоснование инвестиционных проектов подчинено определенной логической структуре, которая носит унифицированный характер в большинстве стран с развитой рыночной экономикой (отклонения от этой общепринятой структуры вызываются лишь отраслевыми особенностями и формами осуществления реальных инвестиций).

В соответствии с рекомендациями ЮНИДО (Организации Объединенных Наций по Промышленному Развитию) инвестиционный проект должен содержать следующие основные разделы (рис. 1.3.).

Рис. 1 .3. Структура разрабатываемого инвестиционного проекта предприятия в разрезе основных разделов

1. Краткая характеристика проекта (или его резюме). В этом разделе содержатся выводы по основным аспектам разработанного проекта после рассмотрения всех альтернативных вариантов, когда концепция проекта, ее обоснование и формы реализации уже определены. Ознакомившись с этим разделом, инвестор должен сделать вывод о том, отвечает ли проект направленности его инвестиционной деятельности и инвестиционной стратегии, соответствует ли он потенциалу его инвестиционных ресурсов, устраивает ли его проект по периоду реализации и срокам возврата вложенного капитала и т.п.

2. Предпосылки и основная идея проекта. В этом разделе перечисляются наиболее важные параметры проекта, которые служат определяющими показателями для его реализации, рассматривается регион расположения проекта в увязке с рыночной и ресурсной средой, приводится график реализации проекта и характеризуется его инициатор.

3. Анализ рынка и концепция маркетинга. В нем излагаются результаты маркетинговых исследований, обосновывается концепция маркетинга и разрабатывается проект его бюджета.

4. Сырье и поставки. Этот раздел содержит классификацию используемых видов сырья и материалов, объем потребности в них, наличие основного сырья в регионе и обеспеченность им, программу поставок сырья и материалов и связанные с ними затраты.

5. Месторасположение, строительный участок и окружающая среда. В этом разделе подробно описываются месторасположение проекта, характер естественной окружающей среды, степень воздействия на нее при реализации проекта, социально-экономические условия в регионе и инвестиционный климат, состояние производственной и коммерческой инфраструктуры, выбор строительного участка с учетом рассмотренных альтернатив, оценка затрат по освоению строительного участка.

6. Проектирование и технология. Этот раздел должен содержать производственную программу и характеристику производственной мощности предприятия; выбор технологии и предложения по ее приобретению или передаче; подробную планировку предприятия и основные проектно-конструкторские работы; перечень необходимых машин и оборудования и требования к их техническому обслуживанию; оценку связанных с этим инвестиционных затрат.

7. Организация управления. В этом разделе приводится организационная схема и система управления предприятием; обосновывается конкретная организационная структура управления по сферам деятельности и центрам ответственности; рассматривается подробная смета накладных расходов, связанных с организацией управления.

8. Трудовые ресурсы. Этот раздел содержит требования к категориям и функциям персонала, оценку возможностей его формирования в рамках региона, организацию набора, план обучения работников и оценку связанных с этим затрат.

9. Планирование реализации проекта. В этом разделе обосновываются отдельные стадии осуществления проекта, приводится график его реализации, разрабатывается бюджет реализации проекта.

10. Финансовый план и оценка эффективности инвестиций. Этот раздел содержит финансовый прогноз и основные виды финансовых планов, совокупный объем инвестиционных затрат, методы и результаты оценки эффективности инвестиций, оценку инвестиционных рисков.

Разработка инвестиционных проектов предприятия может быть осуществлена с помощью специальных компьютерных программ – COMFAR , PROJECT EXPERT и других.

2.Разработка инвестиционной стратегии ООО «Эникомпьютерс»

2.1.Характеристика компании и рынка

ООО «Эникомпьютерс» – торговая марка компании Atlantic Computers, крупного российского дистрибьютора комплектующих для ПК и ноутбуков. Сегодня под маркой «Эникомпьютерс» выпускаются серверы, рабочие станции и периферийное оборудование. «Эникомпьютерс» производит линейки высокопроизводительных рабочих станций для 3D дизайна, реал-тайм видеомонтажа, инженеров-разработчиков, финансовых аналитиков и аниматоров.

В модельном ряду представлены и модели на базе новейших разработок Intel, и модели, построенные на 64-разрядных серверных платформах компании AMD. Последние, при привлекательной цене, дают ряд преимуществ: высокую производительность при обработке больших объемов данных и решении вычислительных задач, полную совместимость как с новым 64-разрядным, так и с существующим 32-разрядным ПО, что позволяет минимизировать расходы на создание серверной инфраструктуры и защитить сделанные инвестиции. Для серверов на платформе AMD было подготовлено 64-битное программное обеспечение.

Стратегия компании «Эникомпьютерс»:

в создании качественного надежного hi-tech продукта российского производства и для российского пользователя, который удобно покупать и продавать,

в предоставлении партнерам продукции высочайшего качества, которое соответствует международным стандартам,

в усилении позиции на рынке путем совершенствования технологий и укрепления репутации надежного партнера,

в достижении лидерства на рынке мобильных беспроводных технологий, решений и устройств,

в обеспечении сотрудников интересной, ориентированной на конкретный результат работой, позволяющей оценить и соответствующим образом вознаградить их вклад в общее дело.

Важнейшие слагаемые этой стратегии — опережающий вывод на рынок технологических новинок и точное понимание потребностей российских пользователей в столицах и регионах, всесторонняя работа с партнерами, создание разветвленной партнерской и сервисной сетей в российских регионах. Одним из главных стратегических принципов компании является производство высококачественной техники.

Отличительные особенности торговой марки «Эникомпьютерс»:

Самый широкий модельный ряд, конфигурации по желанию заказчика;

Возможность модернизации в будущем;

Комплектующие ведущих мировых производителей;

Доступность всех моделей и всех конфигураций;

100% адаптация продуктов к российскому рынку;

Высокая надежность, благодаря жесткому контролю качества;

Развитая служба сервисной поддержки пользователей — сервис, модернизация, послегарантийный ремонт, телефонная линия поддержки.

Самые доступные цены.

За время работы на российском рынке сформированы:

законченный «коробочный» продукт

широкий сбалансированный модельный ряд серверов и рабочих станций;

товарное и конкурентное позиционирование с ориентацией на мировые тенденции

ядро региональной сервисной сети, которое насчитывает 68 авторизованных сервисных центров в 38 крупных городах России

сформировано дилерское ядро, которое составляет — более 100 ключевых партнеров, а общая дилерская масса компании — более 300 партнеров.

Выбранная стратегия остается основой деятельности компании и в 2004 году. Причем основные ее направления получат дальнейшее развитие. Так, принесшее «Эникомпьютерс» широкую популярность гибкое конфигурирование моделей в 2004 году будет дополнено не имеющей аналогов программой апгрейда основных элементов ряда популярных моделей серверов и рабочих станций марки «Эникомпьютерс».

Инженеры-разработчики «Эникомпьютерс» самостоятельно осуществляют полную проверку функциональности каждой модели, разрабатывают готовые инженерные решения, создают «дружелюбное» ПО, исследуют совместимость и работоспособность с периферийными устройствами, проводят подбор, тестирование и проверку на совместимость компонентов.

В Москве находится производственный цех компании с высококвалифицированным персоналом, отдел разработки и внедрения, тестовая лаборатория, служба маркетинга и работы с клиентами.

Вся продукция под брендом «Эникомпьютерс» имеет необходимые сертификаты, включая сертификат Госстандарта РФ и гигиенический сертификат, а также и сертификат соответствия ГОСТ Р ИСО 9001-2001 (ISO 9001:2000): «Система менеджмента качества применительно к разработке, производству и обслуживанию продукции информационных технологий». Наличие такого сертификата подтверждает соответствие всех бизнес-процессов компании, в т.ч. производственных, международным стандартам.

«Система менеджмента качества» в широком смысле охватывает организационную структуру предприятия, документацию, производственные процессы и ресурсы, используемые для достижения поставленных целей в области качества продукции и удовлетворения требований потребителя.

Следуя требованиям системы менеджмента качества, в производстве оборудования применен «процессный подход», т.е. процесс сборки компьютеров как единая система, задокументирован в маршрутной карте сборки, а внутри разделен на отдельные операции. Требования для каждой операции описаны в рабочих инструкциях и составлены таким образом, что каждая последующая операция включает пункт контроля результатов предыдущей.

Тенденции развития рынка

2004 год принес резкий рост потребительского интереса к электронной продукции (свыше 20%), которого не ожидал никто. Последний прогноз аналитиков из American Technology Research говорит о том, что в 2004 году ожидается рост полупроводниковой отрасли на 35-40% по сравнению с 2003 и, возможно, похожие показатели развития рынка сохранятся до 2005 года (а некоторые особо оптимистичные личности думают, что рост продлится и до 2006). При этом, исследователи полагают, что одной из причин роста спроса явится беспрецедентное снижение цен на мобильные устройства, созданные по новейшим технологиям, а также смещение акцентов в сторону разработки и интеграции новых технологий в уже существующие мобильные решения. Увеличенная в первой половине 2004 года за счет появления технологии Intel ® Centrino TM эластичность цен по отношению к спросу, привела к его резкому увеличению во второй половине года, и это может послужить надежным вектором для сохранения хороших показателей рынка на долгие годы.

Что касается новых технологий, то в секторе мобильных ПК революцию, скорее всего, совершит повсеместный переход на более экономичные решения, главным образом — за счет более аккуратной эксплуатации беспроводных интерфейсов.

В 2004 году в некоторых регионах (в частности, в Северной Америке) впервые было зафиксировано превышение числа ноутбуков, приобретенных потребителями по сравнению с объемами покупок настольных ПК.

2004 год характеризовался значительным ростом российского рынка ноутбуков. Передовые технологии ведущих мировых производителей привели к улучшению важнейших эксплуатационных характеристик, таких как вычислительная мощность, емкость дисков, объем оперативной памяти, коммуникационные возможности, способность к обработке мультимедийных данных, и, наконец, все аспекты мобильности — снижение веса и габаритов, а также увеличение длительности автономной работы.

Благодаря активной конкуренции на российском рынке, в 2004 году произошло масштабное снижение цен на все типы ноутбуков, а возросшее благосостояние россиян позволило им делать достаточно дорогие долгосрочные покупки. В итоге ноутбук перешел из разряда элитарных покупок в разряд приобретений, которые могут себе позволить достаточно широкие слои населения — и в Москве, и в регионах.

Учитывая изменение конъюнктуры рынка, стратегической целью «Эникомпьютерс» принята переориентация на мобильные ПК, выход на активно развивающийся рынок ноутбуков. «Эникомпьютерс» планирует организовать собственное производство ноутбуков на базе технологии Intel ® Centrino TM .

Технология, которую представляет торговая марка Intel ® Centrino TM для мобильных ПК, включает в себя процессор Intel ® Pentium ® M, семейство наборов микросхем Intel ® 855 и сетевой интерфейс Intel ® Pro/Wireless 2100. Все компоненты технологии оптимизированы, проверены и протестированы для совместной работы в мобильных системах.

Быстро реагируя на изменения и новые возможности рынка, компания «Эникомпьютерс» получает дополнительные конкурентные преимущества, увеличиваем свое значение и позиции на быстрорастущем рынке мобильных технологий.

Новой инвестиционной стратегией компании «Эникомпьютерс» принято развитие направления мобильных персональных компьютеров.

Инструментом реализации инвестиционной стратегии компании «Эникомпьютерс» является инвестиционный проект создания собственного производства ноутбуков на базе технологии Intel ® Centrino TM (в дальнейшем “проект”).

2.2.Разработка финансового плана инвестиционного проекта

Разработка финансового плана связана с определением затрат на реализуемую продукцию, выручки от реализации, денежных накоплений, амортизации, объема и источников финансирования, намечаемых на планируемый период инвестиций, потребности в оборотных средствах и источниках ее покрытия, распределении и использовании прибыли, взаимоотношений с бюджетом, банками.

План доходов и расходов по инвестиционной деятельности отражает основные аспекты финансового обеспечения этой деятельности.

Целью разработки этого плана является определение объема потребностей в финансовых ресурсах для реализации намеченных инвестиционных программ, а также возможных поступлений этих ресурсов в процессе осуществления инвестиционной деятельности (доходов от реализации выбывающего имущества в процессе его замены, инвестиционной прибыли и т.п.). В этом плане отражаются все затраты, связанные с осуществлением реальных инвестиций в предстоящем периоде, а также приростом объема долгосрочных финансовых вложений (прирост объема краткосрочных финансовых вложений осуществляется за счет остатка временно свободных денежных активов в составе оборотных средств предприятия).

Расчет капитальных вложений

Для создания собственного производства ноутбуков компании «Эникомпьютерс» необходимы строительство дополнительных производственных помещений, сборочная линия, термокамера, тестовое оборудование, системы воздухоочистки. В таблице 2.1 приведены данные по капитальным вложениям с разбивкой по кварталам.

План доходов и расходов по операционной деятельности является одним из основных видов финансового плана предприятия, составляемого на первоначальном этапе планирования его финансовой деятельности (так как ряд его показателей служит исходной базой разработки других видов текущих финансовых планов). Целью разработки этого плана является определение суммы чистой прибыли от производственной (операционной) деятельности предприятия.

В процессе разработки этого плана должна быть обеспечена четкая взаимосвязь планируемых показателей доходов от реализации продукции (валового и чистого), издержек, налоговых платежей, балансовой и чистой прибыли предприятия.

Расчет производственных издержек

Издержки производства — это совокупность затрат живого и овеществленного труда на производство и реализацию продукции. Структурно общие производственные издержки делятся на четыре основные категории:

общие цеховые (заводские) издержки,

издержки при продажах,

финансовые издержки — амортизация и проценты по кредитам.

Первые три категории издержек вместе составляют функциональные издержки.

К общецеховым издержкам относятся: материалы, трудовые ресурсы; накладные расходы.

К основным статьям административных издержек относятся: заработная плата (оклады), включая пособия и взносы на социальное обеспечение; оргтехника, средства связи и канцелярские товары; транспортные и коммунальные расходы.

Издержки при продажах и распределении продукции слагаются из затрат на рекламу, гарантийный ремонт и обслуживание, подготовку продавцов, комиссионные, а также транспортные расходы (упаковка, контейнеры, фрахт).

Производственные издержки подразделяются также на переменные и постоянные, прямые и косвенные.

Переменные издержки изменяются в близком соответствии с изменением объема производства. Постоянные издержки остаются без изменения независимо от уровня производства. Прямые издержки — это непосредственные производственные затраты материальных и трудовых ресурсов на единицу продукции. Косвенные издержки (например, административные накладные расходы, амортизационные и финансовые расходы) невозможно непосредственно отнести к конкретной единице продукции, поэтому сначала следует распределить их по центрам издержек, а за тем с помощью надбавок включить в единицу изделия. Калькуляция надбавок составляется бухгалтерией. На практике прямые издержки приравниваются к переменным издержкам, а косвенные — к постоянным издержкам.

В таблице 2.2 проведен расчет амортизационных отчислений.

В таблице 2.3 приведены прямые производственные издержки на 1 ноутбук.

Планируемый объем продаж и производства составляет 12 000 ноутбуков в год. Планирование ведем по кварталам. В таблице 2.4 приведены производственные издержки по кварталам на планируемый объем производства.

Расчет дохода и прибыли

Расчет дохода от реализации продукции является одним из исходных компонентов финансово-экономического анализа. Доход от продаж равен цене единицы продукции, умноженной на объем ее реализации. Расчет прибыли осуществляется на основе дохода от продаж и производственных издержек (табл. 2.5).

Расчет потребности в оборотном капитале

Необходимость достаточно подробного учета оборотного капитала определяется несколькими факторами. Это в первую очередь:

объем оборотного капитала, зависящий от типа проекта;

уровень прогнозируемой инфляции;

степень неопределенности сроков поступления необходимых материалов и оплаты готовой продукции.

Потребность в отдельных видах текущих активов (таких, как запасы, незавершенное производство, готовая продукция на складе) рассчитывается, исходя из планируемых норм запаса по каждому виду, длительности производственного цикла, установленного периода оборота и других факторов.

Расчет потребности в оборотном капитале приведен в табл. 2.6.

Определение форм и методов финансирования реализации инвестиционной стратегии

В современных условиях предприятия различных форм собственности самостоятельно разрабатывают инвестиционные программы и обеспечивают их реализацию соответствующими материальными и финансовыми ресурсами. При разработке стратегии формирования инвестиционных ресурсов рассматриваются обычно пять основных методов финансирования инвестиционных программ и проектов:

акционирование (выпуск собственных акций);

комбинированное (смешанное) финансирование.

Классической формой финансирования инвестиций в индустриальных странах с развитой рыночной экономикой являются собственные средства предприятий в виде нераспределенной прибыли и амортизации, которые дополняются определенной долей эмиссии (выпуска) ценных бумаг (акций и облигаций) и кредита, полученного с рынка ссудного капитала.

В состав собственных средств инвесторов входят прибыль и амортизационные отчисления. Прибыль – главная форма чистого дохода предприятия, выражающая форму стоимости прибавочного продукта. Ее величина выступает как разница между выручкой от реализации продукции (работ и услуг) и ее полной себестоимостью. При этом согласно выбранной предприятием учетной политике сумма выручки определяется по отгруженной или оплаченной продукции. Полная себестоимость устанавливается на основе сметы затрат на производство и данных бухгалтерского учета. После уплаты налогов и других платежей из прибыли в бюджет у предприятий остается чистая прибыль. Часть ее предприятие вправе направить на капитальные вложения производственного и социального характера. Эта часть прибыли может использоваться на инвестиции в составе фонда накопления или другого аналогичного фонда, создаваемого на предприятиях.

Вторым крупным источником финансирования инвестиций в основные средства предприятий являются амортизационные отчисления (как составная часть фонда возмещения). В процессе эксплуатации основные средства постепенно изнашиваются, т.е. утрачивают свои первоначальные физические свойства, в результате понижается их реальная балансовая стоимость.

Акционирование как метод финансирования инвестиций обычно используется для реализации крупномасштабных проектов при отраслевой или региональной диверсификации инвестиционной деятельности (например, в нефтегазовом комплексе России).

Кредитное финансирование обычно выступает в двух формах: в виде получения долгосрочных банковских ссуд на реализацию конкретных проектов и облигационных займов.

Долгосрочные кредиты коммерческих банков привлекаются сейчас в реальные и быстрореализуемые проекты с высокой нормой прибыльности (доходности) инвестиций. Привлечение долгосрочных кредитов банков на капиталовложения повышает ответственность заемщиков за их рациональное использование благодаря возвратности и платности заемных средств. Это предполагает взаимосвязь между фактической окупаемостью капиталовложений и возвратностью долгосрочного кредита в сроки, установленные кредитным договором с банком. Конкретные сроки предоставления долгосрочного кредита и сроки его погашения определяются договором между заемщиком и коммерческим банком. Долгосрочным кредитованием капиталовложений способны заниматься сейчас только крупные коммерческие банки.

Суммарная потребность в инвестициях для организации производства ноутбуков равна 42 168 + 13 115 = 55 283 тыс. руб. В качестве источников финансирования приняты: собственные средства и банковский кредит под 14% годовых (табл. 2.7).

График возврата кредита приведен в табл. 2.8 и рис. 2.4.

2.3.Анализ потоков денежных средств

Финансово-экономический анализ проекта начинается с сопоставления потоков денежных средств для финансового планирования [30].

План поступления и расходования денежных средств призван отражать результаты прогнозирования денежных потоков предприятия. Целью разработки этого плана является обеспечение постоянной платежеспособности предприятия на всех этапах планового периода. В этом плане должна быть обеспечена четкая взаимосвязь показателей остатка денежных средств на начало периода, их поступления в плановом периоде, их расходования в плановом периоде и остатка денежных средств на конец периода.

Одно из направлений управления проектами – это эффективное управление потоками денежных средств. Одна из задач управления потоками денежных средств заключается в выявлении взаимосвязи между этими потоками и прибылью, т.е. является ли полученная прибыль результатом эффективных потоков денежных средств или это результат каких-либо других факторов.

Управление потоками денежных средств предполагает анализ этих потоков, учет их движения и разработку плана этого движения [34].

В результате анализа денежных потоков предприятие должно получить ответ на главные вопросы: откуда поступают денежные средства, какова роль каждого источника, на какие цели они используются?

Выводы следует делать как в целом по предприятию, так и по каждому виду его деятельности: основной, инвестиционной и финансовой. На основании этого принимаются решения об источниках и об обеспеченности каждого вида деятельности необходимыми денежными средствами; об обеспечении превышения поступления денежных средств над платежами; об источниках оплаты текущих обязательств и инвестиционной деятельности; о достаточности получаемой информации и др.