Голдман Сакс: Капитализация мирового фондового рынка приблизилась к отметке в $100 трлн, далее последует спад

Если проссумировать стоимость акций всех компаний мира, то технически вы получите рыночную капитализацию планеты Земля. Так вот, за какие-то несколько месяцев капитализация мирового фондового рынка взлетела до $80 трлн, и продолжает планомерное движение к отметке в $100 трлн*.

Основные тезисы таковы:

- Капитализация мирового рынка акций превысила $80 трлн;

- Столь продолжительный «бычий» тренд — почти 9 лет — имел место быть еще до «Великой депрессии«;

- Голдман Сакс убеждены, что всеобщее преобладание «бычьего рынка» близится к концу;

- По словам Голдман Сакс, в среднесрочной перспективе на рынке ценных бумаг нас может ожидать как затяжной кризис, так и резкий крах.

Капитализация мирового рынка

Беспокойство в столь стремительном прогрессе вызывает то, что линия роста неуклонно шла вверх на протяжении всего 2017 года. До этого момента капитализация мирового рынка походила на любой другой фондовый индекс: череда постепенных повышений цен, следующих друг за другом в течение продолжительного времени, с ярко выраженным обвалом в момент финансового кризиса 2008 года и последующим экономическим подъемом.

В 2017 же график выглядел как прямая линия, движущаяся вверх без отклонений.

В среднесрочной перспективе ожидается либо затяжной кризис, либо резкий крах

Международный аналитик Кристиан Мюллер-Глиссманн и его коллеги из Голдман Сакс считают, что всеобщее преобладание «бычьего рынка» скоро закончится: «Средняя квантильная оценка акций, облигаций и кредитов является самый высокой с 1900 года», — как они пишут, и это приведет к двум наиболее вероятным сценариям: затяжному кризису или резкому краху фондового рынка, что ведет к приходу «медвежьего рынка».

В своем анализе они опираются на инвестиционный портфель «60/40», что значит, что 60% инвестиций вложены в индекс S&P 500, а остальные 40% — в государственные облигации — типичное сочетание, характерное для негосударственных пенсионных фондов, фондов взаимных инвестиций, а также для пенсионного плана 401(k). Иными словами, это именно тот тип вложений, на который вы, скорее всего, полагаетесь, уходя на пенсию. Государственные облигации обычно используются в качестве хеджирования ценных бумаг, поскольку при падении курса акций облигации зачастую сохраняют свою стоимость.

«Текущая квантильная оценка наиболее всего соответствует показателю конца 20-х годов, завершившихся «Великой депрессией»

Столь продолжительный подъем, идущий с 2009 года — без малого 9 лет — следует тому же сценарию, который происходил незадолго до «Великой депрессии» начала 20 века, и команда Голдман Сакс заявляет следующее:

«Благоприятный макроэкономический фон увеличил доходность активов, что привело к всеобщему «бычьему рынку», как благодаря, так и вопреки тому, что инфляция в реальной экономике была незначительной. В результате чего, относительно прошлых лет, стоимость всех видов активов выросла, что ведет к снижению потенциала для получения прибыли и диверсификации, кроме того, завышенная стоимость увеличивает риск просадок просто потому, что снижается буфер, поглощающий рыночные потрясения. Средняя квантильная оценка акций, облигаций и кредитов в Соединенных штатах составляет 90%, что является абсолютным рекордом всех времен. Тогда как акции и кредиты были более дорогостоящими в «техническом пузыре«, в то же время облигации являлись сравнительно привлекательными. Текущая квантильная оценка наиболее всего соответствует показателю конца 20-х годов, завершившихся «Великой депрессией».

Вот так выглядит историческая перспектива:

*Поправка. Изначальная версия этой статьи содержала график, где капитализация мирового рынка находилась вблизи отметки $100 трлн. Уже после публикации Блумберг внес коррективы в те данные, которые использовались для его составления, исключив Венесуэлу из-за гиперинфляции. Чтобы отразить это, мы добавили второй график и дополнительные сведения по состоянию на 6 декабря 2017.

Как «американские горки» отзовутся в России

Американский рынок акций упал в октябре на ожиданиях дальнейшего повышения ставок ФРС США и негативных последствиях торговых войн для мировой экономики. Риски возрастают не только в финансовом секторе, но в и сырьевом, что наглядно показало октябрьское падение котировок нефти.

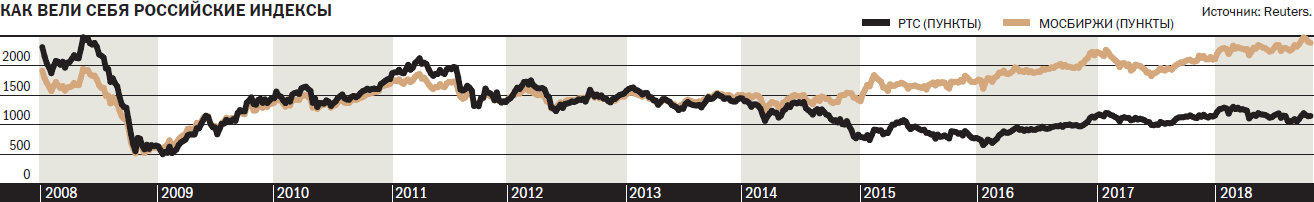

Российский фондовый рынок на две трети представлен акциями компаний-экспортеров, и его динамика во многом формируется внешними факторами, поскольку он является частью мирового финансового рынка, и иностранными игроками. О том, как играть на акциях в начинающейся турбулентности, этот материал.

За что любят акции

Ария Германа из оперы «Пиковая дама» П. И. Чайковского

Что наша жизнь — игра.

«И «быки» зарабатывают на фондовом рынке, и «медведи» зарабатывают, а баранов стригут и режут» — так предельно цинично, емко и точно профессионалы финансовых рынков описывают сферу своей деятельности.

Рынок акций по сложности уступает лишь производным финансовым инструментам, а по потенциальным возможностям получения прибыли превосходит и рынок облигаций, и банковские депозиты. Профессионалы любят рынок акций за высокие доходы, которые он приносит, за волатильность и уровень адреналина, сравнимый с экстремальными видами спорта, и за возможность участия в росте бизнеса компаний.

Компании разные, и различаются они не только по отраслям и видам деятельности, но и по тому, что для основных владельцев важнее — рост стоимости или дивиденды. Есть так называемые акции роста (как правило, удачные стартапы, вышедшие на IPO, или акции высокотехнологичного сектора) и дивидендные акции стабильных, десятилетиями существующих бизнесов.

Правда, риски инвестирования и торговли акциями выше, чем у депозитов и облигаций с гарантированным доходом и фиксированным сроком обращения, и вместо прибыли на выбранном горизонте инвестирования можно получить убыток, особенно при неверной оценке потенциала акций или неправильной ставке на ту или иную компанию или отрасль.

В России существует расхожее мнение, что фондовый рынок отличается от казино лишь тем, что в казино хотя бы напоят шампанским, перед тем как обобрать до нитки.

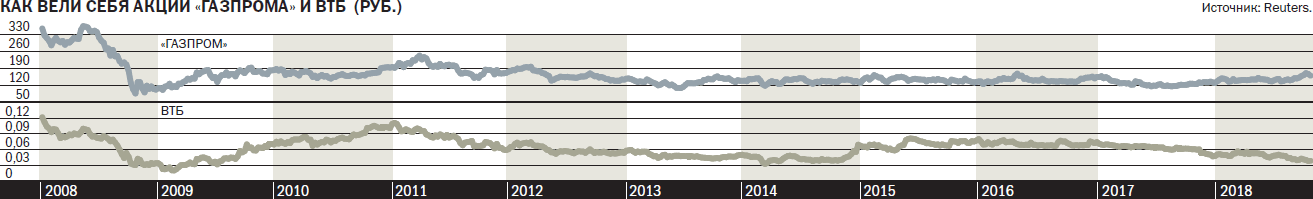

Негативный опыт так называемых народных IPO еще долго будет жить в памяти наших сограждан, как и воспоминания о том, что 10-12 лет назад акции «Газпрома» были в два раза дороже, чем нынешние котировки, а акции ВТБ сейчас в 3,7 раза дешевле, чем после их публичного размещения. Статистика такова, что в России менее 1% граждан имеют счета у брокеров и инвестируют свои средства в акции и облигации, в то время как в США 60% взрослого населения так или иначе, чаще всего через фонды, получают дополнительный доход от инвестирования средств на фондовом рынке.

К сожалению, приходится констатировать, что российский рынок акций несет в себе высокие риски и в сравнении с западными площадками наш рынок маленький, периферийный и плохо предсказуемый, и все потому, что опирается он на достаточно слабую экономику с высокими налогами, избыточным регуляторным давлением на бизнес и низким внутренним спросом.

Правда, структура российских фондовых индексов и не отражает экономику в целом. И это, как ни странно, скорее плюс для инвесторов, чем минус, но не будем забегать вперед.

С. Я. Маршак. «Круглый год. Ноябрь»

И летит мой красный шар прямо к небосводу!

Аэростаты в зависимости от наполнения делятся на монгольфьеры (шары, наполненные нагретым воздухом) и шарльеры (шары, наполненные легким газом). Бывают и их гибриды — розьеры. Но самым большим и популярным воздушным шаром является фондовый рынок США.

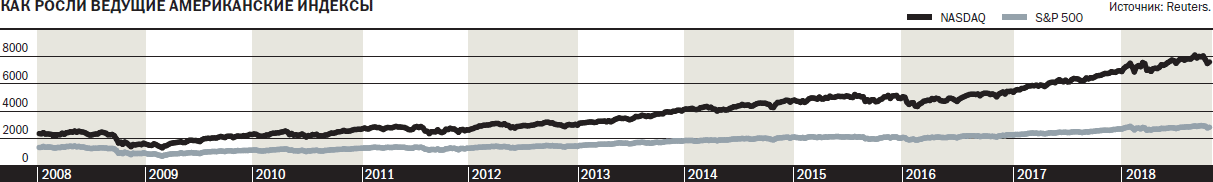

Капитализация рынка акций США в трех завершившихся кварталах 2018 года находилась в диапазоне от $29 трлн до $31 трлн и на максимумах составляла 148% американского ВВП (перед крахом доткомов это соотношение было 137%). В течение последних десяти лет индекс роста котировок акций — S&P Growth Index опережал по темпам подъема индекс взвешенной стоимости по рыночной капитализации котировок акций — S&P Value Index. Соотношение этих индексов было в среднем 1,4, что означало, что часть акций уходит «в отрыв» без оснований для устойчивого роста стоимости бизнеса компаний.

Осенью 2018 года американские акции понесли определенные потери, но все же $30 трлн капитализации фондового рынка США в октябре 2018-го — это 40% от мировой, притом что доля Соединенных Штатов в глобальном ВВП составляет порядка 24%. Для сравнения: весь российский фондовый рынок стоит порядка 40 трлн руб., или чуть больше $600 млрд.

Несколько лет американский рынок жил в условиях низких ставок и избытка денежного предложения. Восстановившийся после кризиса 2008 года рост мировой экономики и международной торговли приносил американским корпорациям прибыль как внутри США, так и в остальном мире. Сложившаяся модель глобальной торговли и неоптимальная фискальная политика США при Обаме привели к популярности офшоров и схем снижения налоговой нагрузки. Доля выручки американских компаний от операций за пределами США превышает 40% от общего объема. Часть этой выручки оседает в так называемых налоговых убежищах. Возвращаемся к теории: меньше налоговых платежей — больше EBITDA (то есть объем денег, которые генерируют компании для своих акционеров) — выше капитализация корпораций.

Хотя финансовый капитал Уолл-стрит откровенно недолюбливает президента Трампа, только в первый год правления нынешнего президента рынок акций США вырос почти на $7 трлн, поскольку администрация Трампа запустила фискальную реформу, снизив налоги на корпорации и население, простимулировав спрос и краткосрочные инвестиции, что было благоприятно для компаний — привлекло на рынок дополнительный капитал.

Все это в совокупности позволило американским акциям проигнорировать потенциальную опасность роста стоимости денег и негативного для мировой экономики разворота монетарных циклов.

Главное, что компании показывали рост бизнеса и высокий CAGR. Никого не волновало, что рыночная стоимость корпораций оторвалась от реальности, что соотношение дохода на акцию и цены акции порой было таким, что инвесторам потребовалось бы несколько десятков лет, а то и столетие, чтобы вложенные в акции деньги вернулись в виде дивидендного дохода, согласно классическим моделям оценки.

Рост фондового рынка США продолжался практически без коррекций с 2011 года. Инвесторы во всем мире покупают то, что хорошо растет, то, что привлекает внимание хедж-фондов и инвестбанков и куда идут капиталы. Мода существует не только в потребительском секторе, но и на фондовом рынке. Для американских управляющих не иметь в портфеле акций высокотехнологичного сектора было равносильно попытке суицида и как минимум грозило потерей клиентов. Нужно покупать, ведь «миллионы леммингов не могут ошибаться». Растет капитализация компаний, а вместе с ней и «бумажная» прибыль инвесторов.

Рост американских акций казался до середины 2018 года бесконечным, как и приток средств инвесторов. Классический «бычий» рынок. «Медведям» в этот период ничего не оставалось, как уйти на более слабые развивающиеся рынки, где периодически можно играть на понижение, как, например, в Аргентине, Турции, Индии или в России.

В ожидании кризиса

Анри Файоль

Деревья не растут до небес.

Зачем о чем-то думать, когда котировки постоянно уходят вверх. Золотая антилопа стучит копытцем: «Сколько тебе нужно золота?» Раджа: «Э-э-э. много!» — «А если его будет слишком много?» Раджа (смеясь): «Глупое животное! Золота не может быть слишком много!»

В октябре случился обвал. Фондовые индексы продемонстрировали инвесторам, что падение может быть внезапным и резким. Периферийные рынки акций стали показывать негативную динамику чуть раньше американского, реагируя на отток капитала из развивающихся стран из-за возможного замедления международной торговли и темпов мирового экономического роста. Отток капитала и уход инвесторов уже испытали на себе Россия, Турция, Аргентина, Бразилия, ЮАР, Индия, но самые серьезные потери капитализации продемонстрировал китайский фондовый рынок, его стоимость за первые три квартала 2018 года упала на $3 трлн.

Скоро «медведи» придут и в американские акции. Погоду на глобальных рынках определяют сейчас два очень неприятных момента: с одной стороны, это развязанные администрацией Трампа торговые войны, которые могут ослабить трансграничную и мировую торговлю, а также замедлить темпы экономического роста и нанести ущерб в несколько триллионов долларов. С другой стороны, это изменение кредитной политики, разворот глобальных кредитных циклов в сторону ужесточения и сокращение долларовой ликвидности всего мира, что также дает повод говорить о том, что впереди мировой долговой кризис. В эпоху дешевых денег и низких процентных ставок долговые обязательства государств, компаний и населения резко увеличились, но теперь придется платить высокие ставки, а это очень серьезная глобальная проблема. Все больше и больше экспертов, инвесторов, инвестиционных банков обсуждают возможность будущего кризиса и приводят в пример ситуацию 1997-1998 годов и кризис десятилетней давности.

Ужесточение монетарной политики ФРС делает дороже фондирование для американских компаний, что может негативно сказаться на их бизнесе и будущих прибылях.

Средняя дивидендная доходность акций в индексах Dow Jones и S&P 500 оказалась в этом году на уровне 1,99%, что заметно ниже, чем текущая доходность в 2,66% по годовым казначейским векселям и нотам Минфина США. В конце 2018 года безрисковая ставка американских госбумаг вплотную приблизится к 3%. Это означает, что у консервативных инвесторов появляется реальная альтернатива акциям. Остальные инвесторы начинают понимать, что в следующем году совокупный годовой темп роста (CAGR) и рост бизнеса компаний окажутся ниже текущих значений, поскольку ухудшаются условия как на внешних рынках, так и на внутренних, а это значит, что существующие уровни котировок акций должны быть существенно скорректированы вниз.

Очевидно, что, если в 2019 году торговые войны продолжатся, а ФРС США и дальше будет поднимать уровень учетной ставки, причин продолжать инвестировать в акции станет намного меньше. Гораздо интереснее будет играть на их понижение, открывая короткие позиции или просто выходя на время из акций в расчете купить через некоторое время их дешевле. Ситуацию могут усугубить индексные фонды, аккумулировавшие до недавнего времени колоссальные средства розничных инвесторов. Падение индексов порождает сильные эмоции и вынуждает людей забирать деньги из фондов. Паи погашаются, а фонды вынуждены продавать акции «в рынок», закрыв глаза и на уровни котировок, и на фундаментальные показатели компаний и рынка в целом. И чем больше людей будет забирать свои деньги из фондов, тем мощнее будет идти самоиндуцируемый процесс распродажи на фондовом рынке.

Российские издержки и противовесы

Корней Чуковский

В России надо жить долго, тогда что-нибудь получится.

Что будет с российским фондовым рынком, догадаться несложно. Отсутствие достаточного числа внутренних инвесторов, способных поддержать российский фондовый рынок, ставит его в зависимость от внешних факторов, поскольку на иностранных игроков сейчас приходится до 70% объемов торгов акциями и депозитарными расписками российских компаний (ADR/GDR).

Динамика российских индексов будет определяться движением на зарубежных площадках, котировками сырьевых товаров и санкционной риторикой Запада. Острее всего на внешние новости будут реагировать котировки акций компаний с наибольшим весом в индексе MSCI, поскольку именно с ними предпочитают работать иностранцы.

Поскольку никакой новой программы развития России правительство пока не представило, следует опираться на существующие тренды и ожидать, что основным приоритетом правительства становится наполнение бюджета. Это означает курс на слабый рубль, рост налоговой нагрузки на бизнес, приоритет экспортирующих отраслей и компаний. Экономика России и ее финансовый рынок находятся в сильной зависимости от мировых цен на сырьевые товары, валютных курсов и геополитики. К тому же российская экономика открыта миру и здесь нет запрета на движение капитала. Это и плюс, и минус, особенно в моменты кризисов.

Но наш рынок акций отличается от большинства других тем, что он не отражает структуры экономики, и российские фондовые индексы на две трети состоят из акций компаний-экспортеров. Большая часть нашего национального дохода формируется в экспортных отраслях и в иностранной валюте. Слабый рубль приносит дополнительную выгоду компаниям нефтегазового, металлургического и горнодобывающего секторов, у которых издержки зачастую рублевые, а выручка валютная. Это означает, например, что акции компаний-экспортеров выглядят как валютный актив на фоне ослабления рубля, а сами компании традиционно платят высокие дивиденды по своим акциям.

Если не произойдет обвала цен на сырье, а США не заморозят все валютные счета российских компаний и корсчета банков, то экспортеры вновь смогут продемонстрировать стабильность выручки и прибыли, что позволит удержать наш фондовый рынок от серьезного падения, даже если в США начнется настоящий обвал. А любой намек на то, что санкционное давление хоть как-то может быть ослаблено, даст повод к покупке российских ценных бумаг.

Очевидно также, что при вялом экономическом росте, отсутствии государственных программ поддержки обрабатывающих секторов промышленности, сокращении располагаемых доходов населения и увеличении налоговой нагрузки компании, ориентированные на работу на внутреннем российском рынке, не смогут показать солидный финансовый результат своей деятельности, и доход от инвестиций в такие акции будет низким или его не будет вовсе. Ритейл, девелопмент, транспорт — все это зоны повышенного риска для инвесторов. Банки тоже в зоне риска.

Правда, России повезло, что долговая нагрузка как страны в целом, так и компаний достаточно низкая, акции дешевы, а потенциал их роста в случае роста экономики очень велик. Вполне возможно, что на длинном горизонте инвестирования российский рынок покажет хорошую динамику и выйдет в лидеры по темпам роста. Но для этого предстоит еще многое сделать и пережить.

Александр Лосев, гендиректор УК «Спутник — Управление капиталом»

Несколько правил успешного инвестирования в акции

А. С. Пушкин. «Пиковая дама»

Игра занимает меня сильно,— сказал Германн,— но я не в состоянии жертвовать необходимым в надежде приобрести излишнее.

Девиз «Матан спасет мир» относится не только к инженерно-техническим наукам, но и к акциям. Не ленитесь считать, в мире финансов математика не настолько сложная, как многим кажется, особенно в наш компьютерный век. Методология — самая сложная часть трейдинга, ее разработка требует много времени и опыта. Для каждого сегмента рынка и для разных типов портфелей методология и подходы могут различаться. Все нужно внимательно анализировать и считать, поскольку просчеты ведут к убыткам.

Всегда старайтесь изучать и критически оценивать любую информацию. Важно иметь собственное мнение. Нельзя просто полагаться на чье-либо (пусть даже авторитетное) мнение: оно может быть ошибочным, устаревшим, недосказанным или вырванным из контекста. Также, торгуя акциями, очень важно соблюдать правила и контролировать риски, ограничить потери и не поддаваться эмоциям в критических ситуациях. И быть готовыми ко всему. Рынок бывает иногда иррациональным и трансцендентным, а главное, никогда не подчиняется закону нормального распределения вероятностей.

Очень важно периодически фиксировать прибыль. Судить о результате инвестиций можно лишь после продажи ранее купленного актива, а о прибыльности открытой позиции — лишь после ее закрытия. Важно знать, что на рынке очень многое взаимосвязано и находится в состоянии непрерывного развития и движения. Идеи, теории и догмы теряют актуальность. Не жалейте об упущенных шансах и не вспоминайте неудачные трейды, а всегда ищите новые возможности и новые цели. Главное — не заигрываться.

Немного теории

Льюис Кэрролл. «Алиса в Стране чудес»

Чеширский Кот: «Понимать меня необязательно. Обязательно любить и кормить вовремя.

Акционерное общество — это коммерческая компания, уставный капитал которой разделен на определенное число акций (долей), удостоверяющих права владельцев акций (акционеров) на получение части прибыли акционерного общества в виде дивидендов и на участие в управлении компанией. Если умножить количество акций компании на их текущую биржевую цену, то получится рыночная капитализация (market capitalization) этой компании. Корпорация Apple, например, стала в 2018 году первой в мире компанией с рыночной капитализацией в $1 трлн.

Но сама по себе рыночная капитализация может не отражать текущего состояния компании, поскольку является лишь функцией биржевых котировок ее акций, что, в свою очередь, определяется спросом покупателей и предложением продавцов, биржевой активностью спекулянтов, весом в индексе и пр., и опирается как на текущие показатели деятельности, так и на прогнозные оценки будущего, которое может оказаться вовсе не таким, как представляется аналитикам. Прекрасный пример — многолетний рост капитализации постоянно убыточной Tesla.

Акционеры не отвечают по обязательствам акционерного общества и несут риск убытков, связанных с деятельностью компании, лишь в пределах стоимости принадлежащих им акций. Но. важно помнить, что долговые обязательства компании все же влияют на котировки акций и будущую прибыль акционеров, поэтому к финансовым показателям деятельности компании нужно относиться очень внимательно.

Прежде чем что-то купить, необходимо понять, во что именно вы собираетесь вложить свои средства. Самой популярной методикой оценки считается метод дисконтированных денежных потоков (Discounted Cash Flow — DCF) , основанный на прогнозировании ожидаемых денежных потоков и вероятностей прибыли и пересчете этих потоков к настоящему времени с помощью ставки дисконтирования. Если честно, то это сложная задача даже для профессионалов, и им для расчета нормы дохода приходится использовать дополнительные модели, такие как CAPM, ROA, ROE, модель Гордона и пр.

Существуют еще методы инвестиционного анализа, оценки прибыльности и норм доходностей, но любая оценка всегда будет иметь вероятностный характер и на практике далеко не всегда оказывается верной.

Чтобы упростить задачу, инвесторы рассчитывают эффективность бизнеса исходя из стоимости компании — Enterprise Value (EV) , которая включает в себя не только капитализацию, но и чистый долг компании. Для того чтобы оценить, за сколько лет окупятся инвестиции, берут, например, показатель EV/EBITDA, где EBITDA — это прибыль до уплаты налогов, процентов и амортизации, то есть сколько денег генерирует бизнес компании, если не платить по обязательствам государству и кредиторам.

Чтобы как-то сравнить доходность акций и облигаций, а сами компании одного сектора друг с другом, принято соотносить дивиденды или прибыль на акцию со стоимостью этой акции (в рублях, долларах и т. д.). Так появился классический показатель прибыли на акцию к стоимости акции — Р/E (price-to-earning ratio) . В первом приближении это соотношение соответствует количеству лет, за которые дивидендные выплаты вернут инвестору первоначально вложенные в акцию деньги. В классическом анализе считается, что акции компаний оценены по справедливой стоимости, если соотношение P/E находится в диапазоне 12-14. Если, например, соотношение 3, как у акций «Газпрома», то компания недооценена по сравнению с конкурентами и обладает потенциалом роста, но далеко не факт, что этот потенциал реализуется на выбранном горизонте инвестирования.

Кто-то с этим знаком, а тем читателям, кто пробежал взглядом предыдущие абзацы по диагонали, скажу, что они немного потеряли, потому что сейчас эти показатели уже мало кого волнуют. Особенно на самых главных мировых площадках в Нью-Йорке, Чикаго и Лондоне. Когда рынки растут не первый год, единственное, что для покупателей акций имеет значение,— это совокупный годовой темп роста (Compound Annual Growth Rate — CAGR), который дают акции. CAGR для акционеров состоит из трех компонентов, главным из которых является прибыль от роста бизнеса, далее идет положительная рыночная переоценка стоимости и, наконец, доход от дивидендов. Если бизнес растет быстро, то у компании все хорошо и нужно покупать ее акции. Если наступило даже небольшое торможение роста — бегом продавать. Дневное 20-процентное падение акций Facebook в июле 2018 года произошло как раз потому, что реальный финансовый результат компании оказался ниже прогнозного CAGR, хотя Facebook отчитался за второй квартал 2018 года о прибыли в $5,1 млрд и выручке в $13,2 млрд.

Модель CAGR более очевидна, а значит, и более популярна у инвесторов, но более упрощенная в сравнении с комплексными моделями инвестиционных оценок и. опасна для будущих инвестиций. И держатели американских акций смогли убедиться в этом и летом, и в октябре 2018 года.

PDF-версия

- 12

- 13

- 14

http://bitnovosti.com/2018/08/29/goldman-saks-kapitalizatsiya-mirovogo-fondovogo-rynka-priblizilas-k-otmetke-v-100-trln-dalee-posleduet-spad/

http://www.kommersant.ru/doc/3771526