Что такое вексель: основные виды и характеристики, сферы применения и правила оформления

В мире есть старейшая ценная бумага, которую считают прародительницей других инструментов. А мы еще ее не обсуждали в статьях. Непорядок. Исправляемся. В этой статье разберемся, что такое вексель, каких видов он бывает и где применяется.

Определение и виды

Вексель простыми словами – разновидность долговой ценной бумаги, которая дает право одной стороне сделки получить деньги от другой стороны в полном объеме и в оговоренные сроки или по предъявлению.

Если совсем упрощать, то это обещание заплатить. Предметом вексельного обязательства являются только деньги.

Понятие известно еще с начала нашей эры (VII век). Вексельная система была разработана для ускорения процесса торговли и обеспечения безопасности торговых сделок. Купцы Италии, например, заводили в гавань свои корабли, груженные товаром. Продавали его. И вместо наличных денег, с которыми было небезопасно, получали векселя, которые при возвращении предъявляли к оплате.

Законодательство, регулирующее обращение документа, конечно, не такое старое, но возраст тоже впечатляет. В 1930 году был принят специальный закон на Женевской конференции. В России пользуются федеральным законом от 1997 года, который отсылает к Постановлению 1937 года.

Но в обоих документах говорится, что они вводятся ввиду присоединения нашей страны к Международной конвенции, поэтому практически повторяют закон 1930 года. Получается, что обращение этой ценной бумаги регулируется не гражданским, а международным законодательством, что повышает ее надежность.

Векселя бывают двух основных видов:

- Простой. Его признаком является участие двух сторон. Плательщиком или должником является тот человек, кто выписал документ. Его называют векселедателем. Пример: Алексей хочет открыть свой бизнес, ему требуется для этого 500 тыс. рублей. Он обращается к Николаю с просьбой одолжить деньги. Николай соглашается и получает статус векселедержателя. Алексей выписывает вексель. В зависимости от прописанных условий Николай предъявляет вексель к оплате в определенный срок. Возвращает деньги Алексей.

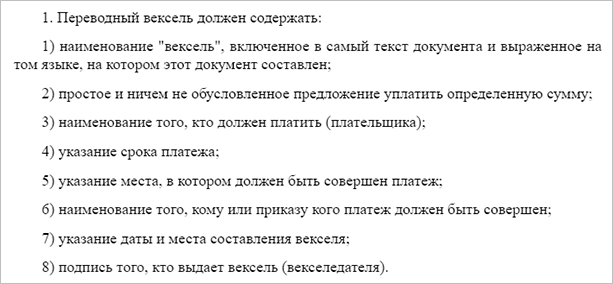

- Переводной или тратта. Участвуют 3 стороны. В описанный пример добавляется Сергей. Именно его в качестве плательщика долга указал Алексей в выписанном векселе. Николай требует деньги уже с Сергея. Естественно, Сергей должен дать согласие (акцепт) в момент оформления ценной бумаги на выплату денег.

Есть и другие классификации. По способу получаемого дохода:

- Дисконтный. Имеет номинальную стоимость. Например, должник Алексей выписывает документ Николаю (векселедержателю) на сумму 500 тыс. рублей. Но Николай передает только 450 тыс. рублей Алексею. Сумма к погашению потом будет все равно 500 тыс. рублей. Разница – это доход Николая.

- Процентный также имеет номинал, но доход векселедержателю выплачивается в процентах.

По срокам погашения долга:

- с указанием конкретной даты;

- с погашением сразу при предъявлении ценной бумаги или через конкретное время.

По гарантии оплаты:

- авалированный, т. е. когда третья сторона (например, банк) поручается за должника, что он выплатит долг своевременно и в полном объеме, в этом случае они несут солидарную ответственность;

- не авалированный – без поручительства.

Аваль – это вексельное поручительство, по которому третья сторона принимает на себя ответственность по обязательствам векселедателя.

По праву передачи:

- по индоссаменту – первый векселедержатель может передать вексельное право другому лицу;

- именной – нет права передачи другому лицу;

- на предъявителя – документ может переходить из рук в руки неограниченное число раз.

На сайте Сбербанка четко указано, что он не авалирует векселя, выданные сторонними эмитентами, с которыми состоит в партнерских отношениях.

Векселя могут выписывать дееспособные физические лица или юридические компании, кроме государственных органов исполнительной власти. Часто выдачей этих ценных бумаг занимаются банки, в основном для привлечения капитала.

Банковский вексель не участвует в программе страхования вкладов, поэтому в случае отзыва лицензии или банкротства векселедержатель сможет вернуть свои деньги только после реализации активов банка. Кроме того, он выступает не только эмитентом ценной бумаги, но и векселедержателем, скупая их у других лиц.

Отличие от других долговых документов

Главным отличительным свойством векселя по сравнению с другими долговыми ценными бумагами является то, что в нем не указывается причина, по которой одна сторона обязана передать деньги другой стороне. Если бумага заполнена правильно, то в суде условия сделки не обсуждаются и не оспариваются. Они просто должны быть выполнены. По сути, вексель – это подтверждение факта наличия самого долга, неважно за что.

- Оформляется только на бумажном носителе. В основном на специальном бланке с элементами защиты, содержащем необходимые реквизиты.

- Предусмотрена солидарная ответственность всех лиц, поставивших подпись на документе.

- Регулируется международным правом (Женевской конвенцией).

- Векселедержатель может меняться.

- Используется в различных сферах деятельности.

- Упрощенная процедура взыскания в случае отказа векселедателя оплатить долг. У нотариуса оформляется протест. После этого суд без судебного разбирательства выпускает приказ о взыскании. Начинается исполнительное производство.

- Не требует госрегистрации.

Сроки платежа

- По предъявлении – оплачивается при предъявлении, которое должно произойти в течение 1 года после составления. Может быть оговорен конкретный срок, раньше которого документ к оплате не предъявят.

- В какое-то время от предъявления. Например, через 15 дней, 2 месяца и пр.

- В какое-то время от составления.

- На определенный день.

Векселедержатель должен предъявить документ к оплате либо в тот же день, какой прописан, либо в течение двух рабочих дней после указанной даты. Векселедатель при передаче денег может потребовать расписку.

Сферы применения

Для чего нужен вексель:

- при кредитовании физических и юридических лиц он считается надежным обеспечением кредита, заемщик выдает его своему кредитору;

- для привлечения капитала, например, банками и предприятиями не надо проходить сложную процедуру по эмиссии акций или облигаций, если потребовались средства на развитие;

- для взаиморасчетов между предприятиями с возможностью зачета взаимных требований;

- для оплаты сделок безналичным путем;

- выступает самостоятельным объектом купли-продажи;

- для отсрочки платежа покупатель выписывает документ продавцу товаров и услуг.

Обязательные реквизиты и исключения из правил

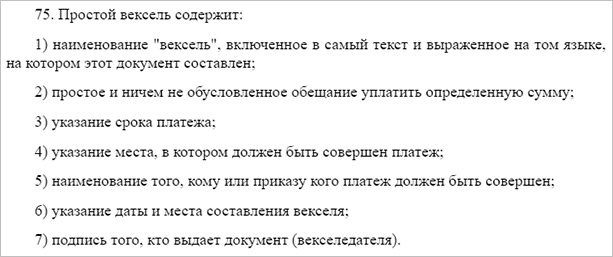

Рассмотрим, как правильно оформлять вексельную ценную бумагу. В Положении от 1937 года указано, что реквизитами простого векселя являются:

Отличие только в пункте об указании плательщика. В первом случае он отсутствует, во втором – это обязательный элемент.

Есть исключения из правил:

- Срок платежа может быть не указан, тогда долг должен быть оплачен по предъявлении.

- Если место платежа не указано, считается, что это надо сделать в месте составления документа по месту жительства векселедателя.

В переводной ценной бумаге могут быть оговорены проценты, если она выдана со сроком погашения по предъявлении или с оплатой через какое-то время от предъявления.

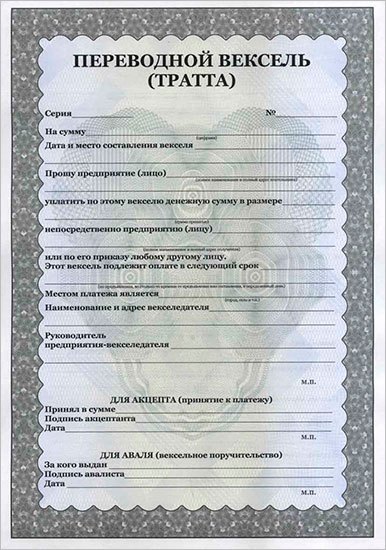

Два основных вида векселей выглядят следующим образом:

Банковский вексель на примере Сбербанка

Крупнейшим эмитентом векселей является Сбербанк. Он оформляет их на бланке с высокой степенью защиты. Выдает простые векселя двух видов: процентные и дисконтные.

Оплата долга производится путем безналичного перечисления средств на счет векселедержателя. Еще раз обращаю внимание, что сумма задолженности не попадает под государственное страхование вкладов.

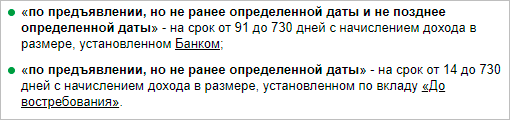

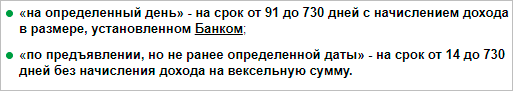

Процентные по срокам погашения:

Дисконтные по срокам погашения:

Заключение

Вексель – ценная бумага, которая прошла проверку временем. Он доказал свою эффективность и надежность. Простота оформления, международное регулирование и широкие возможности использования позволили этому документу пережить не только мировые кризисы и реформы в отдельно взятой стране, но также уход одних цивилизаций и приход других. Так что знать, что это такое, не будет лишним.

Что такое вексель, объяснение человеческим языком на примере

Ведение любой финансово-хозяйственной деятельности подразумевает использование ценных бумаг, которые необходимы для того, чтобы заверить чье-то имущественное или денежное право.

Одним из видов таких документов является вексель, использующийся человечеством еще с античных времен.

Несмотря на столь длинную историю, он и сегодня успешно применяется для определения экономических отношений между его собственником и субъектом хозяйствования, выпустившим эту ценную бумагу.

Возникновение векселя

Понять, что такое вексель и откуда он появился, поможет простой исторический пример. А история начинается в древней Греции. Разгул преступности на торговых дорогах заставил древних купцов задуматься о сохранении в целостности своих денежных средств.

Первый обмен финансовыми документами выглядел примерно так: купец получал от одного продавца товаров адресованную другому продавцу расписку в том, что купец может взять деньги у него в долг, а последний позже сможет получить свои кровные у того, кто выдал документ, естественно, предъявив его.

Подобные операции с векселями использовали и средневековые торговцы, а в 1569 году в Болонье (Италия) даже был выдан первый вексельный устав, который закреплял основные правила пользования векселями. Далее история этого документа уходит в средневековую Германию, где, кстати, он и получил свое настоящее имя — wechsel, что переводится с немецкого как «обмен».

В 1848 году в Пруссии был принят Общегерманский вексельный устав, придерживаться которого стали Франция, Италия, Россия, Бельгия, Норвегия и другие европейские государства. А в 1930 году в Женеве приняли конвенцию, которая унифицировала нормы международного права, касающегося операций с этими ценными бумагами. Она, кстати, действует и сейчас.

Что такое вексель

Что же представляет собой эта ценная бумага в наши дни? Сегодня вексель — документ, определяющий денежное долговое обязательство, и составленный в соответствии с предусмотренной законодательством формой. Выдает его лицо, именуемое векселедателем, или эмитентом, другой стороне, называемой векселедержателем, или ремитентом.

По сути, документ свидетельствует о финансовом долге одного лица перед другим. Предметом обязательств по таким ценным бумагам могут выступать исключительно денежные средства, которые определяют стоимость векселя.

По сути, документ свидетельствует о финансовом долге одного лица перед другим. Предметом обязательств по таким ценным бумагам могут выступать исключительно денежные средства, которые определяют стоимость векселя.

Этот вид ценных бумаг дает бесспорное право требования возврата взятого долга по истечении предусмотренного им срока.

Чем отличается вексель от других финансовых документов

Практически все виды ценных бумаг подразумевают обеспечение какой-либо сделки залогом. Вексельная сделка этого не требует. Иными словами, вексель — это абсолютно абстрактный документ. К другим его отличиям относятся:

- возможность передачи из рук в руки третьим лицам без документальной фиксации такой операции;

- ответственность по вексельной сделке для лиц, принимающих участие в его обороте, является солидарной (исключение составляют лица, совершающие безоборотную надпись);

- бланки векселей в обязательном порядке устанавливаются законодательством государства;

- в случае неуплаты долга в предусмотренный срок не требуется никаких судебных разбирательств, достаточно совершения нотариального протеста.

Что такое вексель как документ

В соответствии с «Положением о простом и переводном векселе» документ должен содержать:

- соответствующую метку, указывающую, что это именно вексель, а не какая-нибудь другая ценная бумага; вексельная метка, обычно, употребляется дважды: вверху документа, и в его тексте, а бланки векселей без метки считаются недействительными;

- текст, содержащий обычное предложение уплатить определенную сумму только потому, что документ был выдан;

- четко определенную сумму денег;

- данные плательщика (для переводного векселя);

- срок платежа (по предъявлении, в такое-то время от составления, в такое-то время от предъявления, на четко указанную дату и время);

- место, где должен быть совершен платеж;

- данные того, кому должен быть осуществлен платеж;

- дата и место составления векселя;

- собственноручная рукописная подпись лица, выдавшего вексель.

Преимущества векселя

Основные виды векселей

Вексельные виды ценных бумаг подразделяются на простые векселя и переводные. Первый тип предусматривает выдачу кредита и подпись должника в том, что тот обязуется вернуть его кредитору в четко установленный срок в установленном месте. В такой сделке участвует всего два лица: векселедатель и векселедержатель.

Переводной вексель (тратта) выписывается и подписывается исключительно кредитором. Текст такого документа содержит приказ должнику выплатить задолженность в обозначенный срок, но не ему, а третьему лицу (ремитенту).

Разновидности

Кроме классификации векселей по видам, дополнительно они могут быть разделены по формам:

- Коммерческие (товарные) — документы, предназначенные для обеспечения сделок продавцов и покупателей.

- Финансовые — позволяют предприятиям получать ссуды и кредиты от других предприятий.

- Бланковые — документы для торговых сделок, когда цена на товар или услуги еще не установлена или может измениться. В этом случае покупатель, полностью доверяя продавцу, заверяет своей подписью незаполненный бланк, который будет заполнен позже последним.

- Дружеские — векселя, которые выдаются только тем, кто заслуживает безусловного доверия.

- Бронзовые — документы без реального обеспечения, выписанные на вымышленные лица или предприятия. Такие векселя нередко используются просто для банковского учета или искусственного увеличения долгов у банкрота.

- Обеспечительные — векселя, выдаваемые для обеспечения ссуды или кредита заведомо ненадежного заемщика. Такой документ обычно хранится на депонированном счету у должника, и не предназначен для оборота. По осуществлении расчета по кредиту вексель погашается;

- Ректа-вексель (именной) — ценная бумага, у которой векселедатель отнял его основное свойство — передачу другому лицу.

Акцепт и индоссамент

Процесс принятия будущим плательщиком финансовых обязательств по оплате переводного векселя называется акцептом. По сути, это его согласие, подтвержденное соответствующей подписью акцептанта.

Индоссамент векселя — это его перепоручение третьему лицу. Он может быть применим только к простым векселям. Индоссамент предусматривает наличие передаточной надписи на самом документе, согласно которой все права на него переходят к другому лицу. Обычно такая надпись делается на оборотной стороне векселя или на специальном дополнительном листе, называемом аллонже.

Лицо, оставившее свою подпись под индоссаментом и принявшее права на финансовый документ, называется индоссантом.

Аваль векселя

Аваль — это своего рода поручительство по векселю. Он может быть осуществлен любым лицом, за исключением векселедержателя и векселедателя. Лицо, проставившее на документе аваль, называется авалистом.

Другими словами, авалист, поручившись за плательщика, берет на себя обязательство векселя, а заплатив по нему, приобретает законное право требования долга.

Авалирование векселя осуществляется путем нанесения на него надписи: «Считать за аваль» или аналогичной, и подписания ее. Надпись может быть сделана на лицевой стороне документа, оборотной или же на аллонже.

Поручительство имеет законную силу, даже если само обязательство по векселю будет признано недействительным. Единственное условие для отмены аваля — это признание векселя недействительным по причине неправильного его составления.

Авалирование в большинстве случаев производится коммерческими банками. В результате этого документ получает банковскую гарантию.

Вексельный учет

Учет векселей — это процесс кредитования юридических лиц банками путем их продажи до наступления сроков погашения задолженности. По сути, это срочный кредит, только с предоставлением кредитору определенных скидок (дисконтов). Он осуществляется перечислением необходимой суммы на счет предъявителя.

Учет векселей может иметь три разновидности:

- обычный;

- с реверсом;

- безоборотный.

Распространенные мифы о векселях

Миф 1: вексельные операции — это удел нестабильных предприятий. Надежные компании специализируются на выпуске облигаций.

На самом деле: большая часть предприятий, выпускающих облигации, начинали именно с вексельных заимствований. Такой этап подготовки дает положительный опыт для будущего взаимодействия с кредиторами, а также расширяет их круг.

Миф 2: предприятию, нуждающемуся в займе, кредит проще получить в банке, особенно если необходимая сумма меньше, чем минимальный облигационный заем.

На самом деле: все банки ограничены в кредитовании предприятий нормами и положениями Центробанка, собственными лимитами и различного рода отчислениями. Помимо этого, банк обязательно потребует от заемщика предоставить какое-либо залоговое обеспечение для страхования операции. Самостоятельные компании могут принимать собственные решения о кредитовании, ни от кого не завися.

Миф 3: операции с векселями имеют не совсем хорошую репутацию, так как часто применяются для реализации «серых» схем.

На самом деле: действительно, в девяностых годах в России широко использовались различные вексельные махинации, которые, собственно, и породили этот миф.

И даже сегодня существуют не совсем отвечающие законодательству схемы, но они, как правило, не касаются публично выпущенных векселей.

Но ведь и другие ценные бумаги точно так же могут быть использованы для различного рода незаконных операций.

Научная электронная библиотека

У простого, как и у переводного, векселя существуют стандарты, которые определены «Единообразным законом о простом и переводной векселе». Документ можно признать простым векселем, когда существуют такие обязательные реквизиты:

- метка «вексель», которая указана в тексте;

- выраженное четко обязательство оплатить определенную сумму;

- название получателя суммы;

- название первого держателя и плательщика;

- дата и место выполнения выплаты;

- место и дата составления документа.

Вексель необходимо удостоверить подписью векселедателя. В большей части случаев, отсутствие какого-то из указанных реквизитов обозначает невозможность признать за документом юридическую силу простого векселя. Исключением являются такие случаи:

- когда срок платежа не указан, вексель можно признать составленным для уплаты по предъявлению;

- когда не указывается адрес, по которому пройдет выплата, к нему приравняют адрес плательщика;

- адрес векселедателя приравнивается к месту составления векселя, когда не указан таковой.

Даже когда в числе лиц, которые подписали простой вексель, есть те, кто неспособен исполнять обязательства, остаются в силе подписи дееспособных авторов векселя.

Вексель – это ценная долговая бумага, письменное обязательство определенной строго формы. Лицо, которое выдало вексель, называют векселедателем. Лицо, которое владеет векселем – это векселедержатель. Векселя бывают переводными и простыми.

Векселедатель по простому векселю должен заплатить безо всяких условий векселедержателю данную сумму.

Тратта (переводной вексель) – это долговая бумага, в которой векселедатель дает плательщику письменное распоряжение оплатить безусловно названную сумму. Процедура принятия обязательства на себя оплатить плательщиком по переводному векселю — это акцепт векселя.

Что означает вексель и зачем его выписывают

Расчет векселями ведется между продавцами и покупателями. Финансовый инструмент дает отсрочку платежа. Документ имеет строгую форму и правила заполнения. В подписании участвуют векселедатель (эмитент, заемщик) и векселедержатель – кредитор, получатель выгоды.

Получатель может требовать от должника возмещения займа.

- Бесспорность. Долг погашается в любой ситуации полностью.

- Безусловность.

- Только денежная форма.

- Обращаемость. Передается без ограничений от одного владельца к другому с помощью передаточной записи без согласия эмитента.

- Независимость и отвлеченность от других сделок. Он сам имеет ценность и юридический статус отдельно от дополнительных условий.

- Бланк строгой отчетности

- Расчет за товары, услуги с отсрочкой. Вексельная расписка выступает как обеспечение сделки.

- Получение и оформление займа. Векселем оплачивают материальные ценности, услуги, возвращают ссуды, выдают кредиты. Кредиторам удобна его строгая форма и простота передачи, а также гарантия возврата задолженности в указанный срок.

Бумага одновременно обеспечивает возврат долга и фиксирует его возникновение. Важность этого инструмента в том, что до момента погашения он проходит несколько держателей, гасит обязательства при меньшем количестве денег в обороте и ускоряет расчеты.

Права на оформление собственного векселя называются вексельной дееспособностью. Его могут выпускать как компании, так и люди. Человек, который может выписать кредитный билет и отвечать по финансовым обязательствам, должен быть совершеннолетним (старше 18 лет), психически здоровым.

Применение вексельных схем не ограничивается товарным оборотом. Компании привлекают дополнительные финансовые ресурсы, а также реструктурируют кредиторские задолженности. Количество выпускаемых векселей не ограничено, поэтому они выпускаются по мере необходимости вливания денег.

- эмиссия;

- продажа для привлечения инвестиций;

- учет выданных и погашенных бланков, чтобы не допускать «серых» схем и подделок на фондовом рынке;

- выдача или проведение взаиморасчетов;

- погашение.

Оплата возможна по окончании срока или по требованию кредитора. Без указания срока расписку признают недействительной. Особенной внимательности требуют срочные векселя, так как после окончания срока выплата долга производится только по соглашению сторон.

Чтобы подстраховаться перед передачей векселя плательщику, я рекомендую сделать его копию.

При заключении товарной сделки схема вексельного обращения выглядит так:

- После договоренности товар поставляется покупателю.

- Банк должника акцептует (принимает к оплате) вексель.

- Документ предъявляется в установленную дату.

- Проводится платежное поручение на счет продавца.

Как проверить

Вопрос о проверке ценной бумаги особенно остро встает, если она досталась вам не напрямую от должника. Банки проводят ее в присутствии и по заявлению клиента. При письменном обращении подтверждается или опровергается фиксация документа в реестре ценных бумаг, верифицируется подлинность бланка и всех сделанных отметок.

Чтобы не дать себя обмануть, помните следующее:

- Бумага считается недействительной, если нарушена форма оформления, предписанная нормативами.

- Документ будет признан подделкой, если сфальсифицированы некоторые его части.

- В содержании не должно быть допущено ошибок и исправлений, информация по владельцу подлинная.

- Полиграфическое качество поддельных образцов выдают размытые печати и излишне яркие цвета, блики на основной информации или низкое качество бумаги.

Самый надежный способ убедиться в подлинности долгового обязательства – обращение к эмитенту.

Да. По российскому законодательству он соответствует этому определению по следующим критериям:

- Установленная форма составления и оформления.

- Обязательные сведения обо всех участниках.

- Содержит и подтверждает описание прав, которые передаются только вместе с документом и при его предъявлении.

Как выглядит

Отношения при простом векселе

В применении простого векселя принимают участие две стороны: тот, кому должны и тот, кто должен. Переводной вексель потребует участия уже трех – того, кому платят, векселедателя, плательщика.

Составление векселей и их использование на территории России контролируется не гражданским правом, которое прописано в Гражданском кодексе РФ, а вексельным правом.

Федеральный закон от 11 марта 1997 года № 48-ФЗ «О переводном и простом векселе» отсылает к Постановлению Центрального исполнительного комитета Совета народных комиссаров СССР от 7 августа 1937 года № 104/1341 «О переводном и простом векселе», которое, в свою очередь, почти слово в слово повторяет текст международной конвенции от 07.06.1930 «О единообразном законе о переводном и простом векселе», к которой РФ присоединилась. То есть векселя контролируются международным законом.

Изначально денежная задача векселя – это перевод денежных товарных отношений в форму не обусловленного ничем обещания оплатить. Происхождение долга при этом потеряет юридическое значение, а факт долга считается априори доказанным.

Права по векселю передают не при помощи цессии, как по прочим ценным бумагам, а при помощи индоссамента, то есть благодаря передаточной надписи. Любая организация или человек, которые поставили собственную подпись на векселе, становятся ответчиками по долгу, имеющими право регрессивного требования в отношении остальных, поставивших подписи.

На аверсе можно проставить аваль (поручительство по векселю). Каждая подпись на аверсе векселя, когда это не подпись векселедателя или плательщика, является авалем.

Формы

Федеральный закон РФ № ФЗ-48 «О переводном и простом векселе» различает два вида долговых ценных бумаг: простой и переводной. Эти обязательства отличаются количеством участвующих лиц.

Простой

Соло-вексель выписывается плательщиком, это долговая расписка. Она указывает, что векселедатель в определенный срок выплатит деньги в оговоренном размере и месте.

Применяется при заключении сделки между покупателем и продавцом в качестве платы за товар. После определенного в документе срока векселедержатель предъявляет бумагу должнику, а тот оплачивает задолженность.

Кредитор передает погашенный документ эмитенту.

Переводной

Тратта (переводной вексель) содержит поручение векселедателя плательщику выплатить указанную сумму кредитору. Получателем средств по переводному векселю векселедатель может назначить себя.

Эмитент берет на себя выполнение обязательств, если плательщик откажется их выполнять, то есть не выдаст акцепт.

Чаще всего траттой пользуются, когда у векселедателя есть должник. Когда обязательство погашается, одновременно ликвидируются две задолженности: лица, которое выписало вексель, и его должника.

Авалированный

Поручителем по простому и переводному векселю может выступать третье лицо (чаще всего банк). Дополнительная гарантия называется авалем. Поручительство указывается на лицевой стороне или дополнительном листе векселя. В надписи должны быть реквизиты банка-поручителя, подписи представителей и печать организации.

Гарант и должник несут совместную ответственность за выплату долга.

Такой механизм повышает безопасность вексельного обращения.

Срок простого векселя

Векселя бывают ордерными или именными – на предъявителя. Срок платежа по векселю указывают в таком виде:

- в такое-то время от предъявления;

- по предъявлении;

- на определенный день;

- в такое-то времени от составления.

Лишь когда вексель выписывают с уплатой по предъявлении или в некоторое время от предъявления, в нем можно указать проценты. В других ситуациях начисление процентов не допускают – они будут являться ненаписанными. Получение по векселю дохода возможно обычно, как дисконт.

Закон потребует, чтобы вексель предъявляли к уплате вовремя: или в день, когда вексель подлежит уплате, или в течение двух дней. При отказе в платеже по векселю есть специальная процедура – это протест по векселю.

Протест по векселю производится у нотариуса, и рассмотрение в дальнейшем в суде не требуется. Суд выдает сразу судебный приказ о необходимости взыскания. То есть начинают исполнительное производство против должника.

Вексель — это не эмиссионная ценная бумага. Его выпуск не потребует государственной регистрации. Используя это, русские банки применяют векселя как финансовый инструмент, похожий на депозиты. Но обязательства по банковскому векселю в отличие от срочного депозита не принимают участие в механизме страхования вложений.

Виды векселей и их отличия

Долговые бумаги имеют несколько классификаций в зависимости от изменяющегося признака:

- Организация, которая их выпустила.

- Причина выпуска и цель выдачи.

- Плательщик по обязательству (векселедатель либо третье лицо).

- По получателю оплаты.

Именной

Отличается тем, что содержит реквизиты выгодоприобретателя.

Если получатель не указан, платеж получит любой предъявитель.

Банковский

Выдается банком для аккумулирования инвестиций или финансирования программ и проектов. Его можно сравнить с депозитом.

Казначейский

Выпускается государством, чтобы обеспечить расходы по необходимым направлениям.

Коммерческий

Участвует в сделках между продавцами и покупателями, дает возможность отсрочки платежа. Помогает купить и продать товар в кредит, без денег.

Финансовый

Закрепляет возникновение долговых обязательств при выдаче ссуды, гарантирует ее возврат. Предприятия приобретают их у партнеров, не имеющих задолженностей.

Простой вексель (соло)

Простой вексель – это ценная бумага, в согласии с которой векселедатель принимает на себя обязательство уплатить векселедержателю без каких-либо условий сумму, которая названа в векселе .

Обязательные реквизиты простого векселя:

- Название «вексель», которое включено в непосредственно текст документа и выражено на том языке, на котором составлен этот документ.

- Ничем не обусловленное, простое предложение оплатить определенную сумму.

- Название того, кто должен оплатить (плательщика).

- Время платежа.

- Указание местоположения, в котором необходимо совершить платеж.

- Название того, по приказу кого или кому должен быть выполнен платеж.

- Место и дата составления векселя.

- Подпись векселедателя (того, кто выдает вексель).

Отсутствие необходимых реквизитов делает недействительным простой вексель. Но существует ряд исключений. Так, если не указывается срок платежа, вексель оплачивают по предъявлении. Когда не назвали место платежа, им станет адрес плательщика, а если место составления – адрес векселедателя.

Проценты по векселю можно начислить лишь в ситуации, когда вексель необходимо оплатить сроком по предъявлении или в какое-нибудь время от предъявления. В любом другом переводном векселе данное условие является ненаписанным.

Если неправильно оформить простой вексель, он превращается в обыкновенную долговую расписку. То есть не имеет больше упрощенной схемы взыскания долга, которая применяется в вексельном праве. Но сберегает все права в согласии с Гражданским кодексом РФ.

Для простого в отличие от переводного векселя, не потребуется процедура акцепта.

Простой вексель необходимо предъявить к уплате в указанный день выполнения платежа или в течение двух последующих рабочих дней. Когда векселедатель не желает оплатить по векселю, то должен быть оформлен надлежащим образом у нотариуса протест по векселю.

Простой вексель – это ценная неэмиссионная бумага, то есть его может кто угодно выписать, вплоть до частного лицо, без какой-либо регистрации. Потому в России простые векселя имеют довольно большое распространение, как долговой инструмент.

В частности, они являются одним из банковских средств для того, чтобы привлечь деньги. Первое место на сегодняшний день по выпуску банковских векселей имеет Сбербанк. Практически все кредитные финансовые организации свои векселя продают. Масштаб рынка векселей согласно с данными Банка России, в обращении на сегодня превышает 30 триллионов рублей.

Примеры использования простого векселя

Простой долговой документ часто выпускается в обращение. Например, фермер приобретает шлифованную доску у ООО «Спектр» за 300 000 рублей, вносит аванс 30 % (это 90 000 рублей), а на оставшуюся часть долга в 110 000 выписывает вексель. В бумаге он указывает, что оплатит его до 15 мая 2019 года. В этот день представитель ООО «Спектр» предъявляет ему долговой документ и получает деньги.

С помощью вексельного обращения коммерческие предприятия могут получать или выдавать денежные займы, не привлекая банковскую сферу с ее комиссиями и процентными ставками за услуги. Кроме того, имея статус ценной бумаги, он ликвиден, может быть либо продан, либо использован в качестве закладной.

Вексельные бланки замещают и экономят оборотные активы, их несложно заполнять, удобно использовать.

Я выделю самые важные плюсы:

- Бесспорное погашение обязательств.

- Взыскание задолженности через суд не требует аргументации.

- При необходимости его можно продать.

- Помогает оптимизировать оплату налогов.

- Используется вместо денег.

- Дает отсрочку платежа.

Как известно, у любой медали две стороны, поэтому выпуск векселей влечет за собой сложности и неудобства.

- Отсутствует гарантия возврата долга, его обеспечение.

- Процедура возмещения по решению суда длится несколько месяцев.

- Его может не принять в качестве оплаты третья сторона.

Что такое вексель и для чего он нужен? — База ответов на любые вопросы

Существует немало экономических инструментов, о сути и принципе действия которых обычный человек без экономического образования имеет самое слабое и отдаленное понятие.

Одним из таких инструментов, широко применяемым для расчетов между юридическими лицами, является вексель.

Что означает слово «вексель»?

Слово «вексель» имеет немецкое происхождение. По-немецки «Wechsel» обозначает «обмен». Так называется финансовый документ определенного формата, который фиксирует обязательство должника вернуть сумму долга в строго определенный срок.

Как только по истечении этого срока заимодавец предъявляет вексель к оплате, должник обязан рассчитаться с ним без всяких возражений.

Что такое вексель?

- Для чего нужен вексель?

- Вексель – удобный способ расчета между контрагентами, позволяющий покупателю моментально оплатить поставку, не углубляясь в соблюдение различных формальностей, даже если у него на данный момент нет наличных средств.

- Фактически вексель – это те же деньги: покупатель выписывает переводной вексель на один из коммерческих банков, а поставщик получает по нему деньги в любое удобное время.

Правом выпускать векселя обладают как юридические, так и физические лица. Исключением являются государственные структуры и предприятия госсобственности, которым для выпуска векселя необходимо разрешение. Обычно вексель выписывается на специальном бланке гербовой бумаги, но допускается и оформление на обычном бумажном листе, заполнив его по существующему образцу.

Что такое вексель простыми словами?

- обязательство по выплате денежной суммы абсолютно не связывается с причинами, по которым появился долг – вексель просто указывает, что должник обязан выплатить ее кредитору такого-то числа;

- должник несет ответственность по векселю всем своим имуществом: если после предъявления к оплате он не может найти нужную сумму, недостающие средства изыскиваются путем продажи его имущества;

- вексель, в отличие от долговой расписки, можно использовать вместо денег как платежное средство за любой товар или услугу.

Если долговую расписку или кредитный договор можно оспорить в суде, то вексель является бесспорным документом, платеж по которому будет взыскан в любой форме. Поэтому желательно несколько раз взвесить свои возможности, прежде чем выписывать вексель на сумму своей задолженности.

- Какие виды векселей бывают?

- В финансовом обращении присутствуют разные виды векселей, отличающиеся друг от друга по некоторым свойствам и признакам.

- — Именной вексель выписывается на ФИО конкретного кредитора, и только он имеет право требовать по нему выплату.

Ордерный вексель – обязательство об уплате определенной суммы предъявителю векселя, причем в этой роли может выступать любой человек. Такой вексель можно продать или использовать вместо денег.

Переводной вексель – предложение от векселедателя выплатить нужную сумму кредитору, сделанное третьему лицу.

Вексель является одним из старейших финансовых документов, используемых в течение многих столетий практически в том же виде, в каком он существует сегодня.

Что такое вексель: подробное описание видов, форм, реквизитов и других особенностей документа

Что такое вексель, каких видов и форм он бывает, чем отличается от долговой расписки. Какие реквизиты нужно указывать в векселе, кто его выписывает, где и зачем используют. Детальный разбор простыми словами.

Вексель – это документ в письменной форме, удостоверяющий долговые обязательства должника перед кредитором. Должник называется векселедателем, кредитор – векселедержателем.

В таком документе указывается чёткая сумма долга, которую, спустя определённое время и в оговоренном месте, векселедатель возвращает векселедержателю.

В отличие от долговой расписки, вексель не привязан к конкретной сделке или займу.

То есть этот документ – свидетельство того, что одно лицо должно деньги другому. Его предмет – только деньги, которые определяют стоимость векселя. Благодаря этому документу векселедержатель имеет законное право требовать с векселедателя возвращение долга в полном объёме, в конкретное время и в заранее оговоренном месте.

- метку в верхней части документа;

- текст, описывающий условия;

- сумму денег, переданную векселедателю;

- личные данные плательщика;

- срок возврата долга;

- место совершения платежа;

- данные векселедержателя;

- дату и место оформления;

- подпись векселедателя.

«Вексель – это финансовый инструмент товарооборота, который известен торговцам многих столетий, и Россия не исключение. Но в лихие 90-е дикий капитализм использовал векселя в различных незаконных схемах, что привлекло внимание налоговой инспекции. Это пристальное внимание испугало торговцев, которые поспешили забыть векселя.

Вексель – это наиболее простой способ решения проблемы кассового разрыва, в сравнении с займами, кредитами, факторингом. Поэтому для добросовестных предпринимателей есть все основания использовать векселя в своих моделях финансирования».

Игорь Петраш – юрист области регулирования экономической деятельности

Виды и формы векселей

Простой – документ, предусматривающий выдачу кредита или займа. Должник ставит подпись, чем подтверждает своё согласие вернуть долг в полном объёме, в установленное время и указанном в документе месте. Предмет векселя – деньги, а заключается он между векселедателем и векселедержателем.

Переводной – документ, который выдаётся и подписывается только кредитором. В нём изложены требования к должнику по выплате долга третьему лицу. То есть не самому кредитору, а ремитенту.

Формы

- Коммерческие – для защиты сделок между продавцами и оптовыми покупателями.

- Финансовые – для предоставления ссуд и кредитов.

- Дружеские – доверительные векселя, заключаемые с близкими и знакомыми людьми, заслуживающими доверие.

- Бланковые – для торговых сделок, где стоимость товара ещё не установлена или может измениться.

- Обеспечительные – для обеспечения кредитов и ссуд надёжного заемщика.

- Бронзовые – выписываются на несуществующие имена или компании для увеличения долгов или банковской отчётности.

- Именные – документ, который можно передать третьему лицу.

В каких сферах и когда применяют векселя

- В сфере кредитования юридических, физических лиц, компаний или предприятий. Кредитором может выступать любое лицо. Под кредитованием стоит понимать кредиты с процентами или беспроцентные займы. А сам вексель удобен тем, что долг можно передать или продать третьему лицу.

- Вексель используют предприниматели для отсрочки платежа за приобретённый товар. Здесь нет процентных ставок по долгу. Деньги возвращаются продавцу или перечисляются на его счёт в срок, указанный в документе.

- Векселя используют в банковской сфере для привлечения капитала. Такой документ заменяет договор банковского вклада. Вексель имеет минимальные риски, что делает его удобным для инвестирования.

- Вексель используют как предмет расчётов. То есть им можно рассчитаться за товар, услугу. По сути происходит передача долга другому лицу, который и будет получать деньги от должника. Такие методы расчёта применяют в бизнесе.

Кто может выписывать вексель

По закону большинства стран СНГ, вексель может выписать любое совершеннолетнее и дееспособное физическое лицо или правоспособное юридическое лицо. Он не требует обязательного наличия подписи и печати главного бухгалтера.

Такой документ не может быть выписан органами исполнительной власти.

Обязательные реквизиты векселя

Бланк векселя должен содержать следующие реквизиты и данные:

- Заголовок – чётко написано, какой тип векселя заключается: простой или переводной.

- Текст приказа и обязательств. Например, «Оплата в мою пользу или моего приказа» или другая равнозначная фраза.

- Реквизиты юридического лица или персональные данные физического лица.

- Сумма к оплате.

- Проценты (если есть).

- Срок выплаты долга.

- Место платежа.

- Дата.

- Подпись векселедателя.

Стоит уделить отдельное внимание срокам платежа. Есть несколько вариантов:

- По окончанию срока векселя. То есть долг погашается в течение установленного срока.

- По предъявлению. Долг погашается не позднее 1 года с момента оформления векселя.

- В конкретный день. Деньги возвращаются в конкретную дату, например, 23 сентября.

- В период после начала действия векселя. Платёж производится через указанное количество дней, отсчёт которых идёт от момента составления документа.

Отличие векселя от долговой расписки

Вексель оформляется в строгой форме и с указанием необходимых реквизитов. Делается это на специальной бумаге или бланке, который сложно подделать или изменить. Но можно использовать и простую бумагу.

Долговая расписка не составляется в строгой форме и в ней отображаются только паспортные данные обеих сторон.

Обязательства по векселю строже, чем по долговой расписке. Документ не привязан к конкретной сделке, а только подтверждает факт долга. В расписке же указывается сумма долга и сделка.

Вексель является ценной бумагой, юридическая сила которой регулируется на международном рынке.

Подводя итоги

Вексель – это документ, который используют для официального оформления долговых обязательств одного лица по отношению к другому. Вексель может составить любое физическое лицо, достигшее совершеннолетия. А вот государственные органы власти такого сделать не могут.

Всего существует 2 вида и 7 форм векселя. При составлении документа в заголовке обязательно указывается его вид.

Главное отличие векселя от долговой расписки – надёжность и отсутствие рисков по возврату долга.

Что такое вексель

Что такое вексель

7 июня 1930 года в Лиге Наций (как тогда называлась ООН) была утверждена конвенция «О единообразном законе о переводном и простом векселе».

Советский Союз ратифицировал этот документ семь лет спустя, с тех пор основные положения вексельного законодательства существенно не менялись.

Так, принятый в марте 1997 года федеральный Закон «О переводном и простом векселе» по сути своей воспроизводил документ шестидесятилетней давности.

Вексель представляет собой составленное по установленной законом форме безусловное письменное долговое денежное обязательство, выданное одной стороной (векселедателем) другой стороне (первому векселедержателю).

В конвенции «О единообразном законе о переводном и простом векселе» впервые были четко прописаны основные признаки этого финансового инструмента. Прежде всего, указывалось, что вексель действителен только в бумажном виде.

Иные формы долговых обязательств применительно к вексельному законодательству юридического отношения не имеют.

В мировой практике распространены два вида векселей — переводный и простой. Но в нашей стране в основном имеют хождение только простые векселя.

Согласно установленным нормам законодательства, они должны быть составлены с непременным присутствием следующих пунктов: 1) само наименование «вексель», включенное в текст и выраженное на том языке, на котором этот документ составлен; 2) простое и ничем не обусловленное обещание уплатить определенную сумму; 3) указание срока платежа; 4) указание места, в котором должен быть совершен платеж; 5) наименование того, кому или приказу кого платеж должен быть совершен; 6) указание даты и места составления векселя; 7) подпись того, кто выдает документ (векселедателя).

Нарушение этих требований приводит к «дефекту формы» векселя. В результате подобный документ может быть не признан векселем, и ценная бумага оказывается просто долговой распиской. Нормы вексельного законодательства в этом случае уже не применяются.

А это очень важно, поскольку вексельное законодательство позволяет очень четко формализовать долговые и расчетные отношения контрагентов.

Секъюритизация обязательств (обращение обязательств в ценные бумаги, коими являются векселя) — мощный инструмент наращивания ликвидности как активов, так и обязательств участников вексельного обращения.

Одним из основных свойств векселя является абстрактная природа денежного обязательства, оформленного векселем, то есть при наступлении срока платежа векселедатель обязан уплатить указанную в векселе сумму, при этом он не в праве ссылаться на любые иные отношения, документы и обстоятельства, которые по его мнению, препятствуют совершению платежа в погашение векселя.

Существенным преимуществом векселя является также его двойственная природа. С одной стороны, это средство платежа, которым можно рассчитаться, с другой — имущество, которое может выступать в качестве предмета купли-продажи, мены, залога, и т.д. Именно этот момент позволяет использовать векселя в максимально широком круге финансовых операций и схем.

Зачем нужен вексель

Банковские служащие часто называют вексель универсальным инструментом для осуществления финансовых расчетов и построения финансовых схем. Приходилось слышать и другое определение: вексель — отличное средство для «накачки» экономики (или рынка) товарами или деньгами. С такой функциональной формулировкой трудно не согласиться.

Любое повышение спроса на векселя и их массовый выпуск происходит именно в тот момент, когда экономика страны (региона) ощущает недостаток денег в обороте в общем случае и оборотных средств на хозяйствующих субъектах — в частности.

Если вспомнить новейшую историю нашей страны, то можно указать, что в 90-х годах, когда многие предприятия и бюджеты испытывали острый дефицит «живых» денег, большое распространение получила практика проведения взаимозачетов.

Вероятно, в тот период, когда собственные оборотные ресурсы многих юридических лиц оказались практически равны нулю, иного экономического решения не было, рынок наводнился малообеспеченными и суррогатными векселями. Вексельное обращение снижало дефицит платежных средств и ускоряло проведение всех расчетов.

В 1991 году Президиум ВС РСФСР принял специальное постановление «О применении векселя в хозяйственном обороте РСФСР», где вводились понятия коммерческого и товарного векселей.

А вскоре был разрешен выпуск и финансовых векселей банков.

Именно банковские векселя получили наибольшее распространение в России, что объясняется их большей ликвидностью по сравнению с векселями предприятий (исключение составляют такие «гранды» вексельного оборота, как «Газпром»).

Сегодня векселя приобретаются предприятиями у банков, как правило, для достижения двух целей — получения дохода от их покупки и выполнения расчетных функций. Однако векселя могут служить и другим целям.

Их пускают в оборот для «расшивки» неплатежей, искусственной «накачки» капитала предприятия, вывода активов предприятия, оптимизации налоговых платежей, регулирования ценообразования в расчетах, оптимизации внереализационных убытков и латания «дыр» в балансах, и т.д.

Предприятие, на котором трудится грамотный финансовый менеджер почти наверняка использует для подобных специфичных задач векселя.

Что такое вексельный кредит

Поиск свободных инвестиций является актуальным вопросом почти для каждого предпринимателя. Поэтому об основах вексельного кредитования следует рассказать особо, как об альтернативе традиционному денежному кредитованию.

Под вексельным кредитом принято понимать соглашение между банком-кредитором и заемщиком о выдаче первым кредита последнему путем передачи векселей на основе соответствующего договора.

Стороны составляют кредитный договор, в котором есть пункт об исполнении соглашения путем выдачи заемщику срочного банковского векселя на сумму кредита. Причем срок кредита, как правило, на несколько дней ближе наступления срока платежа по векселю.

Заемщик передает в дальнейшем векселя по цепочке своим поставщикам и подрядчикам в оплату товаров и услуг (см. схему).

Смысл вексельного кредитования состоит в том, что банковские векселя имеют более высокую ликвидность, чем обязательства заемщика перед контрагентами. В свою очередь, контрагенты заемщика также могут рассчитаться по цепочке со своими кредиторами. В результате вексельный кредит выступает стимулирующим фактором товарно-денежного обращения.

Любой участник цепочки, получивший срочный вексель, имеет возможность либо передать вексель в расчеты, либо обратить его в деньги до наступления срока платежа (продать с дисконтом).

Чем ближе срок погашения векселя, тем меньше становится дисконт, в момент наступления срока платежа вексель оплачивается по номиналу последнему участнику вексельной цепочки.

В чем интерес банка? По наступлению срока погашения кредита банк требует на основании договора вернуть кредит в полном объеме, а также проценты по нему. Тем самым он покрывает затраты по оплате вексельной суммы и получает определенную прибыль. Этот вид кредитования еще называют «векселедательским».

Решающим фактором успеха сделки, в которой могут участвовать несколько контрагентов, является в первую очередь платежеспособность и безупречная репутация банка (векселедателя).

С одной стороны, это качество надежности и ликвидности выданных им векселей, а с другой — гарантия платежеспособности заемщика (первого векселедателя).

Иностранные слова

Для того, чтобы рассказать о всех существующих видах векселей, места в газете не хватит. Но мы и не преследуем эту цель. Гораздо важнее знать некоторые определения терминов, которые употребляются при проведении вексельных операций. Это «акцепт», «индоссамент» и «аваль» векселя.

Вексельный акцепт (термин применяется в случае переводного векселя) подразумевает согласие на оплату векселя, которое оформляется в виде подписи акцептанта непосредственно на данном долговом обязательстве. Векселя, имеющие акцепты какого-либо известного банка, охотно принимаются к оплате. Как правило, акцепт плательщика подтверждается словами «акцептован», «принят» или «обязуюсь заплатить».

Индоссамент — это передаточная надпись на векселе, удостоверяющая переход прав по этому документу к другому лицу. Индоссамент проставляется обычно на оборотной стороне документа или на добавочном листе. Лицо, совершающее индоссамент, называется индоссантом.

Индоссамент может содержать указание другого лица, в пользу которого переводится вексель, может быть выписан на предъявителя или состоять из одной лишь подписи индоссанта. Заметим, что индоссант несет солидарную ответственность вместе с векселедателем, авалистом и плательщиком, хотя может и снять с себя эту ответственность посредством индоссамента с оговоркой «без оборота».

Аваль — это вексельное поручительство, в силу которого лицо (авалист), совершившее его, принимает ответственность за выполнение обязательств каким-либо из обязанных по векселю лиц.

Это подтверждается либо гарантийной надписью авалиста на векселе или дополнительном лице («аллонже»), либо выдачей отдельного документа. Авалист, оплативший вексель, имеет право требовать возмещения платежа с того лица, за которое он дал аваль.

Значение аваля заключается в том, что он увеличивает надежность векселя и тем самым способствует его обращению.

Что такое вексель – как выгляди, для чего нужен, плюсы и минусы, особенности

Ценные бумаги – распространенный вид инвестирования свободных денег. Всем кто хочет узнать, как вложить свои средства, нужно изучить информацию о том, что такое вексель, как он заполняется и оплачивается. Только после этого можно понять подходит ли эта сфера для вложения или нет.

Вексель – что это?

Документ появился в начале развития товарного рынка и использовался как инструмент получения материальных ценностей «под реализацию».

Разбираясь, что такое вексель, нужно знать, что он произошел от долговой расписки. Сегодня он служит обязательством или предложением заплатить определенную сумму в конкретный срок.

В нашей стране вексель появился в 18 веке. В настоящее время его действие закреплено ст. 142 Гражданского Кодекса РФ.

Разбираясь, что такое вексель простыми словами, нужно знать, что это бланк строгой отчетности, имеющий несколько степеней защиты. Он помогает заключать сделки без привлечения банков в качестве гаранта. Согласно вексельным условиям, долг в обязательном порядке должен быть погашен не позднее даты, которая определена в документации. Место встречи для этой цели обсуждается заранее.

Как выглядит вексель?

Документ представляет собой бланк, который заполняется в момент совершения сделки. Именной вексель в обязательном порядке содержит информацию:

- об условиях сделки;

- о сумме;

- личные данные плательщика;

- срок возврата денег;

- о месте совершения платежа;

- данные о векселедержателе;

- дату и место оформления;

- подпись векселедателя.

Для чего нужен вексель?

Этот вид ценных бумаг используют для решения следующих задач:

- Получения денежных средств за товары, которые были до этого поставлены, выполненные работы или оказанные услуги.

- Заключения сделки купли-продажи без предварительной оплаты.

- Объект купли-продажи или предмет залога, гарантия платежа по векселю 100%.

- Для кредитования юридических и физических лиц.

- Для привлечения капитала в банковской сфере.

Плюсы и минусы векселя

Для понимания качеств этого документа, нужно знать его сильные и слабые стороны. Имея статус ценной бумаги, вексель заменяет и экономит оборотные активы предприятия. Счет векселя наделен следующими плюсами:

- использование вместо денег;

- возможность продажи;

- предоставление отсрочки платежа;

- возможность оптимизации уплаты налогов;

- взыскание задолженности с помощью суда без аргументации.

У любой медали есть две стороны. Исходя из этого, вексельное право приводит к появлению следующих неудобств:

- нет точной гарантии получения денег;

- длительная процедура возмещения долга по решению суда;

- частый отказ принять как оплату третьей стороной.

Особенности векселя

Отличительные особенности этой ценной бумаги заключаются в следующем:

- Абстрактность. Обязательства по векселю имеют исключительно денежное выражение и никак не связаны с другими долгами.

- Оплата векселем передается третьим лицам без документального фиксирования операции.

- Требования безусловны к исполнению и реализации в общем объеме.

- Ответственность по документу несут все лица, участвующие в обороте, в одинаковом размере.

- Изучая, что такое вексель, нужно знать, что документ оформляется в виде бланка строгой отчетности.

- При отказе оплаты, нет надобности обращаться в суд. Хватит провести нотариальный протест.

Отличие векселя от долговой расписки

Суть у этих документов одинаковая, различия есть только в юридическом статусе. В каждом случае должник должен погасить определенную сумму кредитору, однако при всем этом вексель имеет следующие отличия:

- Документ оформляется в рамках строгой формы по определенному образцу. Используется специальная бумага имеющая защиту от подделок.

- Собственный вексель – объект сделки или обмена ценностей.

- Ценную бумагу можно внести в уставной капитал предприятия.

- Вексель не привязан к определенной сделке.

- Передача долга не нуждается в подписании соглашения.

Чем отличается вексель от облигации?

Между этими ценными бумагами намного больше различий, чем у предыдущих. Основными считаются следующие:

- Облигации предполагают серийный выпуск с обязательной регистрацией, которую отслеживает государственный органы. Векселя выпускаются штучно.

- Вексельная система предполагает при надобности легкий расчет этим документом, у облигации такой функции нет.

- Вексельный бланк оформляется только на бумажном носителе в отличие от облигаций.

- Временные рамки. Облигация выпускается сроком до 5-ти лет, а второй документ на период до года.

- Предмет договора. Вексель оплачивается сразу полностью, а облигация – частями.

- Выпуск. Облигация – эмиссионная ЦБ, во втором случае – исключительно объект хозяйственной сделки.

Функции векселя

Эта ценная бумага является финансовым инструментом, выполняющим следующую работу:

- Разбираясь, что такое простой вексель понятно, что изначально – это средство для получения кредита. С его помощью можно оплатить покупку товара или услуги, взять ссуду и предоставить кредит.

- Можно использовать для подтверждения реализации сделки. Получить деньги раньше оговоренного срока можно двумя способами: с помощью учета векселя в банке или путем оформления кредита под залог имеющейся ЦБ.

- Инструмент денежных расчетов. Простой вексель может ускорять расчеты, гасить обязательства и уменьшать потребность в реальных деньгах.

Виды векселей

Многие, кто впервые сталкивается с подобным документом, интересуются, какие бывают векселя и в чем их разница. Рассмотрим, какими видами могут быть представлены эти бумаги:

- Коммерческие – используются для обеспечения сделок купли-продажи.

- Финансовые – оформляются для получения ссуды или кредита.

- Бланковые – подписываются во время торговой сделки, когда цена еще не установлена.

- Дружеские – выдаются только с безусловным доверием.

- Бронзовые – документы без обеспечения. Используются для вымышленного увеличения долгов у банкрота.

- Обеспечительные – выдаются под ссуду или кредит ненадежного заемщика.

- Ректа-вексель – ценная бумага без возможности передачи.

В зависимости от критериев выданные векселя бывают:

- Простые. Документ выступает аналогом долговой расписки, согласно которой есть ничем не обусловленное обязательство заплатить определенную сумму на счет кредитора в определенный период. Обращение предполагает присутствие двух субъектов: векселедателя и векселедержателя.

- Переводные. Являются неким аналогом передачи долга по договору займа. Простыми словами – ЦБ, которая содержит распоряжение векселедателя уплатить плательщиком определенную сумму векселедержателю. Переводной вексель объединяет нескольких субъектов.

- Авалированные. Предусматривают присутствие гаранта по оплате, часто это банк (авалист). Вексель может быть простым или переводным.

Как оформить вексель?

Для выполнения своих функций и возможностей документ должен быть заполнен согласно всем правилам. Любое исправление делает бумагу недействительной. Оформление собственного векселя проводят следующим образом:

- В заголовке и в тексте должно быть упоминание слово «вексель». Это вексельная метка.

- В тексте не должно быть указано никаких условий оплаты.

- Сумма, которая должна быть погашена, вписывается цифрами и прописью.

- Срок платежа указывается конкретной датой или фразой «по предъявлению».

- В обязательном порядке указывается место проведения расчета по векселю.

- Изучая, что такое переводной вексель, важно помнить, что документ должен быть обеспечен авалем.

- Информация об индоссаментах указывается на обратной стороне.

- Лучше не использовать бланки с рамками, в них могут быть скрыты надписи, которые приведут к проблемам.

Реквизиты векселя

Для того чтобы иметь точное представление о сделках, которые совершаются по этой бумаге, нужно рассмотреть пример. Документ должен содержать следующие обязательные реквизиты:

- Заголовок – «Вид векселя».

- Серия документа, сумма цифрами и номер.

- Дата и место составления выписки. Все должно быть заполнено правдивой информацией.

- Название векселедателя.

- Сумма. Размер обязательства указывается цифрами и прописью.

- Адрес получателя денег. Указывается полное название предприятия и адрес.

- Срок оплаты. Может быть указана следующая информация: «по предъявлению», «после окончания срока действия», «в определенный день».

- Место платежа. Указывают местонахождение векселедателя-плательщика или любое другое.

- Подпись векселедателя. Она должна быть рукописной. Юридические лица заверяют печатью и подписями директора и главного бухгалтера.

- У простого векселя в левой стороне указывается информация об авалисте. У переводного – в правой стороне обозначаются данные акцепта.

Платеж по векселю

Имея представление о действии этого документа, можно понять, что он исполняет кредитную и расчетную функцию. Погашение этой ЦБ проводится по истечению срока указанному в ней или в противном случае по первому требованию владельца. При этом вексельное обращение требует соблюдения некоторых условий – предъявление в определенный период и строго указанном месте.

Платеж по векселю может быть проведен следующими действиями:

- Предъявление бумаги в допустимые сроки.

- Продажа банку.

Платежи осуществляют по следующим правилам:

- Проводят обращение по указанному в векселе адресу.

- Заявление об оплате оформляют в письменном виде.

- Оплата векселем своему поставщику.

При передаче векселя новому владельцу предыдущий считается индоссаментом – одним из участников, который несет одинаковую ответственность по погашению задолженности. Все люди в случае появления проблем могут быть призваны к объяснению ситуации. При неплатежеспособности векселедателя, последний владелец может обратиться в суд и призвать к оплате любого участника.

Протест векселя

Это наступает при невозможности получить деньги после предъявления официального требования. Этот факт должен фиксироваться нотариусом. Протесты могут быть следующими:

- По официальному подтверждению невозврата денег.

- О невыдаче по требованию подлинника при наличии копии.

Порядок оформления протеста включает следующие действия:

- Кредитор предъявляет требования о платеже векселедателю.

- После отказа обращается к нотариусу с заявлением о совершении протеста.

- Специалист проводит проверку подлинности и правильности заполнения бланка векселя.

- Нотариус в этот же день должен обратиться к лицу, подписавшему вексель, и потребовать произвести оплату.

- Результат оформляется актом, на ЦБ ставится отметка. Бумаги должны быть оформлены в течение 2-х дней после обращения к векселедателю.

Акт должен содержать следующие реквизиты:

- дату и время приема;

- ФИО нотариуса;

- ФИО и адрес векселедержателя;

- реквизиты векселя;

- вид протеста;

- дату и время предъявления требований;

- перечень действий;

- отказ и мотивы;

- визу и печать должностного лица.

http://iklife.ru/finansy/chto-takoe-veksel-prostymi-slovami.html

http://s7reut.ru/trejding/chto-takoe-veksel-obyasnenie-chelovecheskim-yazykom-na-primere.html