Что такое фондовый рынок, особенности рынка

Мировой финансовый рынок состоит из разных подвидов, один из которых фондовый рынок.

Он предоставляет большие возможности инвесторам, поэтому я предлагаю уделить внимание этой теме сегодня.

- Что такое фондовый рынок

- Системы рынка ценных бумаг

- Первичный рынок

- Вторичный рынок

- Функции фондового рынка

- Привлечение средств

- Распределение капитала

- Участники фондового рынка

- Виды ценных бумаг на фондовом рынке

- Облигации

- Акции

- Фьючерсы

- Опционы

- ETF фонды

- Как заработать на фондовом рынке

- Фондовые биржи мира — крупнейшие торговые площадки

- Нью-Йоркская фондовая биржа (NYSE)

- Чикагская фондовая биржа (CME)

- Лондонская фондовая биржа (London Stock Exchange, LSE)

- Токийская фондовая биржа (Tokyo Stock Exchange, TSE)

- Гонконгская фондовая биржа (Hong Kong Stock Exchange, HKSE)

- Регулирующие органы

- Как получить доступ к фондовому рынку

Что такое фондовый рынок

Новички часто путают форекс и фондовый рынок, в чем разница?

В первую очередь в товаре.

На Forex совершается обмен одной валюты на другую. А фондовый рынок — это система, в рамках которой торгуют ценными бумагами.

Не стоит путать понятие и с фондовой биржей, которая является только площадкой для совершения сделок.

В СМИ регулярно публикуются новости о событиях на фондовом рынке, однако большинство людей (особенно в пост советских странах) ничего в этом не понимают и не проявляют интереса.

Сравните: в Соединённых Штатах ценными бумагами владеют десятки миллионов обычных граждан, а в России – сотни тысяч.

Обратите внимание: с 2015 года в РФ введены налоговые льготы для частных инвесторов рынка ценных бумаг. Мера призвана стимулировать граждан к более активному участию. Вложения в фондовый рынок позволяют не только получать хорошую прибыль, но и помогать развитию экономики.

Система рынка ценных бумаг

Компоненты любого рынка:

- товар;

- покупатели;

- продавцы.

Товаром на фондовом рынке являются ценные бумаги разных видов, какие именно рассмотрим ниже.

В зависимости от ситуации в роли продавцов и покупателей могут выступать разные субъекты, в основном государства и коммерческие организации.

По уровню оборота активов фондовый рынок делится на 2 категории: первичный и вторичный.

Первичный рынок

Впервые выпущенные бумаги ищут своего покупателя. Этот рынок обозначают аббревиатурой IPO, что расшифровывается как Initial Public Offering – первое публичное предложение.

Продавцами выступают эмитенты – организации, выпустившие ценные бумаги.

По типу размещения предложения делятся на 2 вида:

- частные – открыты для ограниченного круга лиц, никто посторонний о выпуске бумаг пока не знает;

- публичные – информация о выпуске ценных бумаг распространяется для широкой общественности.

На данный этап обычно допускаются только крупные инвестиционные фонды.

Вторичный рынок

Дальнейшие перепродажи активов происходят на вторичном рынке. Здесь и продавцами, и покупателями являются сами инвесторы.

В основном ценные бумаги переходят от одного владельца к другому не один раз — трейдинг.

Поэтому на вторичном рынке важно такое качество товара как ликвидность – возможность быстрого совершения сделки купли-продажи.

Именно на вторичном рынке работают частные инвесторы и трейдеры.

Функции фондового рынка

Вот общие функции для любых видов рынка:

- извлечение прибыли;

- учет информации о товарах и участниках системы;

- формирование цен;

- определение правил торговли.

Каждая система выполняет и специфические функции. Основными для фондового рынка являются привлечение средств и распределение капитала.

Привлечение средств

Покупая государственные ценные (долговые) бумаги (бонды, облигации), инвесторы восполняют дефициты казны на антиинфляционной основе. Такое средство поддержания экономики широко используется большинством странах.

Покупка активов промышленных предприятий стимулирует приток средств из непроизводственной сферы в производственную, что оказывает положительное влияние на экономику в целом.

Распределение капитала

Фондовый рынок распределяет финансовые ресурсы так, что большая их часть сосредотачивается в перспективных регионах и направлениях деятельности.

Происходит отток средств из областей, в которых они показывают низкую эффективность — никто не хочет вкладывать в убыточный сектор, страну или компанию.

Это естественное движение делает свободные ресурсы инвестициями, стимулирующими прогресс.

Участники фондового рынка

- эмитент – юридическое лицо, выпустившее ценные бумаги с целью привлечения средств;

- инвестор — человек или организация, вкладывающие денежные средства в актив с целью извлечения прибыли;

- посредник – специалисты или компании, являющиеся связующим звеном между продавцом и покупателем.

В роли посредников на фондовом рынке выступают:

- брокеры – зарабатывают на комиссии со сделки;

- дилеры – зарабатывают на разнице между ценами актива на продажу и покупку.

Важно: деятельность посредников подлежит обязательному лицензированию.

Виды ценных бумаг на фондовом рынке

В чём состоит особенность фондового рынка? Он предоставляет множество вариантов получения дохода, в зависимости от выбранного вида актива.

Облигации

Представляют собой долговые ценные бумаги. Облигации делятся на 2 вида:

- Купонная – по ней вы получаете фиксированный процент с дохода, а оплата производится частями с определенной периодичностью.

Пример: вы приобрели облигацию номиналом 1000 руб., купон на 12% с полугодовыми выплатами. Значит, каждые 6 месяцев вы будете получать по 60 рублей.

- Бескупонная, или дисконтная – в данном случае инвестор приобретает ценную бумагу со скидкой, с обязательством эмитента выкупить её по полной стоимости в установленный срок.

Например, облигация номиналом 1000 рублей реализуется по цене 900 рублей, значит, через год покупатель вернёт вложения с прибылью в 100 рублей.

Акции

Этот вид ценных бумаг позволяют владельцам получать часть прибыли компании в виде дивидендов, а так же участвовать в управлении, конечно при условии владения достаточным количеством акций.

Чтобы увеличить приток инвестиций, не теряя контроля над предприятием, эмитенты могут выпускать «привилегированные» акции.

Обычно они интересны более высокими дивидендами или быстротой выплат, однако не дают владельцам права принимать управленческие решения.

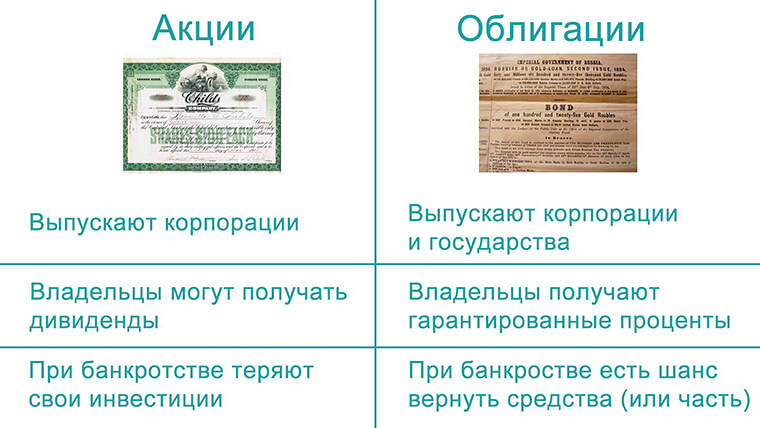

Таблица 1. Сравнительная таблица акции и облигаций

Таблица 1. Сравнительная таблица акции и облигаций

Фьючерсы

Это финансовый инструмент, представляющий собой договор о сделке по текущей цене через определенный промежуток времени. Выделяют 2 вида фьючерсов:

- Поставочный – в установленную дату покупатель приобретает товар по цене, зафиксированной на момент заключения контракта.

- Беспоставочный — между сторонами проводятся только расчётные операции по разнице в ценах на дату заключения контракта и по наступлению срока оплаты, без поставки реального актива.

Опционы

Это контракт, дающий право покупателю на сделку по заранее обговоренной цене в будущем.

Финансовый инструмент, очень похожий на фьючерсы, но в данном случае покупатель не обязан выполнять условия контракта. Опционы делятся на 2 вида:

- Кол (call) – на право купли.

- Пут (put) –на право продажи.

ETF фонды

ETF – Exchange Traded Fund, являются совокупностью различных активов. Предоставляют возможность инвестировать в определенный сектор экономики.

Так как ETF фонды составляют профессиональные участники рынка, то начинающему инвестору лучше всего начинать именно с этого инструмента.

Как заработать на фондовом рынке

Чтобы иметь большие прибыли на этом рынке, нужно научиться прогнозировать движение цен на различные активы.

Ценные бумаги дают возможность зарабатывать не только на процентах и дивидендах, но и на изменении курса.

Важно вовремя совершать сделки на покупку или продажу, тогда заработок на разнице может быть весьма солидным.

А вот некоторые факторы, влияющие на изменение стоимости ценных бумаг:

- финансовое состояние эмитента;

- количество и стоимость реализованных активов;

- текущие прибыли компании;

- перспективы отрасли, в которой ведётся деятельность;

- крупные политические решения;

- заявления финансовых деятелей;

- катастрофы;

- общее состояние экономики;

- настроения(сантимент) участников фондового рынка.

Существуют разные методы анализа, которые позволяют прогнозировать движение курсов финансовых активов.

Можно самостоятельно изучить вопрос, но это потребует немало времени и терпения.

Лайфхак: если имеется желание зарабатывать на фондовом рынке, не прилагая усилий, доверьте торговлю профессионалу – трейдеру или фонду — это называется доверительное управление.

Фондовые биржи мира — крупнейшие торговые площадки

Совершить покупку ценных бумаг можно только с понедельника по пятницу. Выделяют 4 торговые сессии – часы работы бирж по географическим зонам (указаны по Москве):

- Азиатская: 3.00 – 12.00

- Европейская: 10.00 – 18.00

- Американская: 16.00 – 23.00

- Тихоокеанская: 00.00 – 09.00

Всего в мире более 200 бирж, но завоевать доверие и уважение делового сообщества удаётся не всем. Расскажу кратко о площадках, имеющих самую прочную репутацию.

Нью-Йоркская фондовая биржа (NYSE)

Это тот самый знаменитый символ финансового успеха с Уолл-Стрит. Биржа была основана в 1817 году, а сейчас является самой крупной по обороту активов.

Здесь формируются 3 знаменитых индекса*:

- индекс Доу-Джонса для акций промышленных компаний;

- NYSE Composite Index – для всех компаний, активы которых реализуются на бирже (более 2000);

- S&P500 – для 500 наиболее капитализированных компаний США.

*Индекс – средний показатель изменения стоимости активов определенной отрасли.

Чикагская фондовая биржа (CME)

Эта площадка положила начало автоматизированной торговле акциями, благодаря которой в наше время совершаются почти все сделки.

Несмотря на то, что CME не имеет своего основного индекса, является крупнейшей биржей за пределами Нью-Йорка.

Работает в европейскую торговую сессию – с 10 до 18ч по Москве. А в 16 часов уже начинаются торги на Нью-Йоркской бирже.

В эти 2 часа пересечения европейской и американской торговых сессий происходит наибольшее количество сделок, из-за чего на рынке наблюдается высокая волатильность (амплитуда колебания цены).

Лондонская фондовая биржа (London Stock Exchange, LSE)

LSE является старейшей биржей – её история началась еще в XVI веке.

Здесь выделяют 2 рынка акций:

- основной – открыт только для компаний, соответствующих требованиям Управления по финансовому регулированию и надзору Великобритании;

- альтернативный – более лояльный, поддерживает прогрессивные компании.

Лондонскую биржу называют самой интернациональной, ведь почти половина всего объёма международной торговли акциями происходит именно здесь.

Кстати: На данный момент именно Великобритания является финансовым центром планеты, но начатый процесс «Брексит» скорее всего лишит её этого статуса!

Токийская фондовая биржа (Tokyo Stock Exchange, TSE)

Это самая первая финансовая организация Японии. По общемировым меркам основана относительно недавно – в 1878 году, но по капитализации рынка уступает только бирже с Уолл-Стрит.

Здесь совершается более 80% всех сделок в Азии.

Имеет собственные индексы, главный из которых NIKKEI 225 – для 225 самых востребованных акций на японском рынке. Он отражает состояние экономики Японии в целом.

Гонконгская фондовая биржа (Hong Kong Stock Exchange, HKSE)

Ключевым индексом является Hong Seng Index – для 34 ведущих компаний площадки.

Он оказывает сильное влияние на рынок, и профессиональное сообщество внимательно следит за этой биржей.

Это вторая по размерам, после Японской, фондовая биржа в Азии.

Регулирующие органы

Чтобы упорядочить деятельность всех субъектов рынка, за системой нужно осуществлять контроль, а именно:

- регистрировать эмитентов и выпускаемые активы;

- лицензировать посредников;

- обеспечивать полноту и правдивость сведений об участниках;

- поддерживать соблюдение правопорядка.

Как правило, функции выполняются на двух уровнях:

- Государственный — например в России это Федеральная служба по финансовым рынкам (ФСФР), Минфин и Центральный Банк;

- Саморегулирование – Национальная ассоциация участников фондового рынка (НАУФОР).

Доли участия контролирующих органов могут распределяться по-разному.

Например, в Великобритании регулирование в основном осуществляют сами участники рынка, а в России наоборот – практически всем управляет государство.

Как получить доступ к фондовому рынку

Что бы иметь возомжность начать торговлю на фондовом рынке, обязательно необходимо открыть торговый счёт у брокера.

Само собой у каждой биржи есть список аккредитованных и лицензированных брокеров.

Например по этой ссылке вы можете найти список брокеров работающих на Московской Бирже.

Фондовый рынок ценных бумаг

Понятие фондового рынка его основы и все составляющие

Под понятием фондового рынка подразумевается совокупность механизмов и действий, имеющих своей целью торговлю ценными бумагами (такими, как акции, облигации и т.п.). Фондовый рынок является составной частью рынка капиталов. Фондовый рынок часто путают с фондовой биржей. Между тем, эти два понятия отличны друг от друга. Фондовая биржа – это организация, имеющая своей целью сведение покупателей и продавцов ценных бумаг в специально предоставленном месте.

Виды фондовых рынков

Существуют различные виды фондовых рынков. Во-первых, все фондовые рынки делятся на первичные (на которых выпускаются и размещаются впервые новые ценные бумаги) и вторичные (на которых происходит оборот ранее эмитированных на первичном рынке ценных бумаг). Вторичные фондовые рынки также могут подразделяться на организованные и неорганизованные.

Во-вторых, фондовые рынки также классифицируются по таким критериям, как территориальность (международные, национальные, региональные); вид сделок (кассовый, форвардный); вид ценных бумаг (рынок акций); сроки (кратко-, средне-, долгосрочные и бессрочные ценные бумаги); по эмитентам (рынок государственных ценных бумаг, рынок ценных бумаг предприятий) и др.

Внебиржевые фондовые рынки

Фондовые рынки также подразделяются на биржевые и внебиржевые фондовые рынки.

Участниками биржевого фондового рынка являются фондовые биржи, фондовые отделы товарных и валютных бирж.

Внебиржевой фондовый рынок характеризуется участием инвестиционных фондов, банков, брокерских фирм, а также других организаций, занимающихся операциями с ценными бумагами.

Характеристика фондового рынка

При характеристике фондовых рынков следует учитывать то, что они являются сегментами как рынка капиталов, так и денежного рынка. В условиях рыночной экономики фондовый рынок и фондовая биржа – это основные механизмы, предназначенные для перераспределения денежных накоплений.

Основы фондового рынка

Таким образом, на основе фондового рынка создается рыночный механизм свободного и одновременно регулируемого перелива капиталов из наименее эффективных отраслей хозяйствования в наиболее эффективные.

Особенности фондового рынка определяются в зависимости от каждой конкретной страны. Они во многом зависят от экономической, политической ситуации в стране, ее международной политики, степени вмешательства государства в экономику, уровня производственного развития и т.п.

Особенности фондового рынка определяются в зависимости от каждой конкретной страны. Они во многом зависят от экономической, политической ситуации в стране, ее международной политики, степени вмешательства государства в экономику, уровня производственного развития и т.п.

История фондового рынка уходит своими корнями в средневековье. Так, средневековые вексельные ярмарки и постоянные вексельные рынки XIII-XIV ст. можно считать первыми прототипами современного фондового рынка.

Впервые операции с ценными бумагами стали осуществляться на основанных в XVI ст. в Лионе и Антверпене биржах.

Формирование фондового рынка

Однако о зарождении и формировании фондового рынка в его современном понимании можно говорить лишь с конца XVI ст. Именно в это время усилилась эмиссионная активность государств и стали появляться первые акционерные компании, такие как созданные в XVI — XVII ст. в Англии Московская, Левантская, Балтийская, Ост-индская компании, а также Голландская Ост-индская Объединенная компания.

Ценные бумаги и фондовый рынок

Следует отметить, что до XIX ст. акционерные общества не были широко распространены. Их ценные бумаги составляли незначительную часть во всем фондовом обороте, в то время как основной операцией, проводимой с ценными бумагами на фондовых рынках, была торговля государственными долговыми обязательствами.

Амстердамская биржа (1611 г.) является старейшей фондовой биржей, сохранившейся по сей день. Именно на этой бирже появились такие методы торговли ценными бумагами, как срочные, маржевые операции, репортные и депортные операции и др.

Определенную эволюцию претерпела и техника торговли ценными бумагами на фондовых биржах. Сперва она была такой же, как и техника биржевой торговли товарами, однако с течением времени были выработаны специальные нормы поведения. Особенно сложно, по свидетельствам современников, пришлось в 1621 году с изданием указа, запрещающего сквернословие и оскорбления. Видимо, торговать без «трехэтажного мата» в то время было сложно.

Наибольшего внимания заслуживает Нью-Йоркская фондовая биржа. Во второй половине XIX- начале XX ст. она сыграла значительную роль в становлении ключевых элементов инвестиционных механизмов. На этой бирже были созданы известнейшие финансовые империи, продолжающие свое существование и по сей день (например, Рокфеллера).

Функции и роль фондового рынка

Каковы же основные функции фондового рынка? Во-первых, фондовый рынок обеспечивает процесс воспроизводства капитала. Во-вторых, благодаря продаже ценных бумаг на фондовом рынке мобилизуются и концентрируются свободные денежные капиталы и накопления. В-третьих, при покупке государственных ценных бумаг и ценных бумаг хозяйственных организаций происходит их инвестирование. И наконец, благодаря фондовым рынкам акций обеспечивается высокий уровень ликвидности вложений в ценные бумаги.

Таким образом, роль фондового рынка в развитии экономии является значительной.

Голубые фишки фондового рынка

В завершение статьи хотелось бы упомянуть о таком понятии, как «голубые фишки» фондового рынка. «Голубые фишки» — это акции только ключевых компаний в той или иной стране, являющиеся наиболее ликвидными инструментами. Покупка и продажа «голубых фишек» может осуществляться в любой торговый день. Для России, например, «голубыми фишками» являются акции таких компаний, как «Лукойл», «Сбербанк», «Газпром» и т.п.

Как устроен фондовый рынок?

Фондовый рынок — это регулируемая часть рынка капиталов, обеспечивающая торговлю ценными бумагами, как имеющими доступ к торговле на определенном рынке, так и обращающимися во внебиржевом пространстве, т.е. на внебиржевом рынке.

Система фондового рынка является абстрактным понятием, обозначающим совокупность действий и механизмов, дающих возможность торговать ценными бумагами (акциями, облигациями, производными финансовыми инструментами).

Теория фондового рынка

В теории фондовых рынков основное назначение ФР заключается в том, что позволяет накапливать временно свободные финансы и направлять их на совершенствование наиболее перспективных отраслей экономики, а также перераспределять между участниками права собственности. При этом лица и организации, владеющие этими временно свободными излишками средств и заинтересованные в их дальнейшем преумножении, приобретают с этой целью ценные бумаги и называются инвесторами. Одновременно с этим предприятия, которые оказываются заинтересованными в привлечении дополнительных средств для развития собственного производства или реализации иных планов, привлекают инвестиции с помощью эмиссии ценных бумаг иназываются эмитентами.

Структура фондового рынка

Любой фондовый рынок являет собой весьма сложную финансово-экономическую систему, однако структуру фондового рынка можно условно разбить на компоненты: участники рынка (инвесторы и эмитенты), сам рынок (биржевой или внебиржевой), органы гос.надзора (ФСФР, Центробанк, Министерство Финансов), саморегулируемые организации. Если с участниками рынка и самим рынком все более-менее понятно, то о регулировании и надзоре за рынками стоит упомянуть отдельно.

Управление фондовым рынком

Управление фондовым рынком или фондовой деятельностью — это направленное регулирование работы на нем его непосредственных участников и операций, совершаемых между ними. Рынок может регулироваться как внешним, так и внутренним образом. Внутреннее регулирование — это прямое подчинение работы рынка его собственным нормативным документам, таким, как, например, Уставу и Правилам. Внешнее же регулирование — это подчинение деятельности рынка государственным нормативным актам и актам сторонних организаций, таких, как ФСФР или Центробанк.

Банки на фондовом рынке

Кстати, говоря о роли Центробанка и иных банков на фондовом рынке, стоит отметить, что с учетом закона «О банках и банковской деятельности» в качестве инвесторов на рынке могут выступать и банки. Также банк может принять участие в первичном выпуске ценных бумаг, осуществленных его клиентом, т.е. банк может выступить гарантирующим партнером не только по отношению к продавцу ценных бумаг, но и по отношению к покупателю.

В зависимости от характера участия банков в посреднических операциях имеется 3 вида моделей фондового рынка: небанковская модель (например, США, где посредниками могут являться небанковские компании), банковская модель (Германия, где посредниками выступают банки) и смешанная модель (Япония, в которой посредниками выступают и банки и небанковские организации).

Организация и инфраструктура фондового рынка

С точки зрения внутренней организации фондовый рынок являет собой гармоничное сочетание следующих элементов инфраструктуры рынка:

— правовая (нормативные и законодательные акты);

— информационная (деловая пресса, фондовые показатели, биржевые индикаторы и т. д.);

— депозитарная и расчетная сеть клиринга (для государственных и частных бумаг часто существуют раздельные депозитарные клиринговые системы).

Инструменты фондового рынка

Далее хотелось бы поговорить об инструментах фондового рынка. Сейчас большую часть рыночного оборота составляют сделки с акциями и облигациями, а также так называемыми производными инструментами — деривативами. Другими словами, в одних случаях совершаются сделки с наличным товаром, в других — сделки с будущей поставкой товара. Рынок, совершающий сделки первого типа, называется спотовым. Здесь товары продаются за наличные и имеют немедленный срок поставки. В сделках же с будущей поставкой товара используются деривативы, к которым относятся фьючерсы, опционы, форварды, свопы и депозитарные расписки. Все они обеспечивают поставку/получение товара в определенную дату в будущем или дают возможность участнику вообще не поставлять товар. Все это разнообразие инструментов позволяет участникам применять и комбинировать множество торговых систем и стратегий на фондовом рынке,добиваясь тем самым снижения риска и увеличения прибыли при проведении операций купли-продажи.

Вторичный фондовый рынок

Напоследок необходимо упомянуть о понятиях первичного и вторичного фондового рынка и их роли в передаче прав собственности между участниками. Размещение ценных бумаг эмитентом(обязательно под надзором ФСФР) среди первых владельцев (обычно крупные инвестиционные компании) называется первичным фондовым рынком. В этом случае эмитент приобретает инвестиционные ресурсы, необходимые ему для продолжения деятельности. Дальнейшее движение права собственности на ценные бумаги проводится при помощи вторичного фондового рынка. При этом между сторонними инвесторами и брокерами с одной стороны, а также с первичными покупателями с другой стороны заключаются сделки купли/продажи по рыночным ценам, обеспечивая тем самым ликвидность фондового рынка в целом.

Состояние фондового рынка

Какими словами можно описать современное состояние фондового рынка? Самое значимое – это крайняя зависимость отечественного фондового рынка от сырьевого сектора экономики. Как следствие, основные фондовые индикаторы необычайно чутко реагируют на малейшие изменения цен на сырьевые носители, причем эта реакция проявляется по всему спектру фондового рынка. Это первый момент.

Второй момент касается резкого увеличения спекулятивного давления, наблюдающегося в последнее время на многих отечественных площадках. С чем это может быть связано? Вероятнее всего, с тем, что удешевление биржевых услуг, а также нестабильная экономическая ситуация, привели к тому, что на фондовые рынки страны стало приходить большое количество мелких инвесторов, гонимых жаждой спекулятивной прибыли.

Мировой экономический кризис

Разразившийся в середине 2008 года финансого-экономический кризис неизбежно повлек развитие кризиса и на фондовом рынке России. В результате этого казавшиеся недавно абсолютно надежными компании сырьевого и банковского секторов резко потеряли в стоимости фондовых активов, потянув за собой и весь остальной рынок. И далее, как следствие, началось длительное падение фондового рынка, приостановившееся лишь к концу 2009 года.

Проблемы и падение фондового рынка

Сложившаяся ситуация повлекла за собой появление целого спектра проблем на фондовом рынке. На данный момент можно выделить следующие аспекты, очевидным образом влияющие на дальнейшие перспективы развития российского фондового рынка и поэтому требующие незамедлительного разрешения:

1. Решительное преодоление негативных внешних факторов, т.е. финансово-экономического и хозяйственного кризиса, политической и социальной напряженности.

2. Качественное улучшение законодательства в области финансовых рынков и контроль его соблюдением.

3. Направление свободных финансовых потоков и крупных пакетов акций гос. предприятий на восстановление и развития производства в стране.

4. Усиление роли государства на фондовом рынке: для этого необходимо снизить бюрократические барьеры в сфере фондовых рынков, создать жесткую регулятивную инфраструктуру рынка, обеспечить прозрачность на рынке ценных бумаг и т.д.

Фондовый рынок в 2010 году

Реализация указанных программ позволит отечественному фондовому рынку в 2010 году не только преодолеть последствия первой волны финансово-экономического кризиса, но и заложить основы для успешного развития финансовой системы страны в долгосрочной перспективе. Однако, текущая ситуация на рынке пока остается очень нестабильной и почти непредсказуемой, похоже, что невероятные скачки фондового рынка, как в одну, так и в другую сторону будут продолжаться. Если в мире этот процесс можно уложить в какие то рамки вероятности, то на российском, а и особенно украинском рынке ситуация на фондовом рынке напоминает сумасшедшие американские горки. Еще пару месяцев назад вряд ли кто-то в здравом уме мог даже предположить, что рынок может колебаться на 18% (Россия)-40%(Украина) в такие короткие периоды. Украинский фондовый рынок, вообще, показав невероятный рост в 2009, в 2010 удивил еще более стремительным падением.

Перспективы развития фондового рынка

Не секрет, что отечественный фондовый рынок переживает сейчас непростые времена, однако применение ряда мер со стороны государства способно не только вывести рынок из нынешнего состояния, но и обеспечить качественно новый виток развития всей финансовой системы в целом.

Основными перспективами развития фондового рынка, на наш взгляд экспертов рынка, являются:

— повышение государственного контроля и уровня организованности рынков;

— глобальная компьютеризация фондовых бирж; формирование централизованной системы распределения финансовых капиталов; глобализация рынка; секьюритизация; нововведения на рынках применительно к инструментам, системам торговли и инфраструктуре; формирование взаимосвязей между финансовыми рынками.

Тенденции фондового рынка

К формированию централизованной системы распределения капиталов применительно к рынкам ценных бумаг имеют следующие признаки. Во-первых, на рынках появляется все больше участников, для которых биржевая деятельность является основной, а во-вторых, идет явный процесс образования крупных институциональных игроков рынка за счет как увеличения собственных капиталов (рост капитала), так и объединения с более крупными финансовыми образованиями (объединение капитала).

Как следствие подобных действий возникают торговые площадки, обслуживающие крупнейшие объемы операций на рынке и притягивающие все больше общественных капиталов.

Глобализация же фондовых рынков подразумевает переход национальных капиталов за границы своей страны, таким образом, формируется глобальный финансовый рынок, применительно к которому рынки внутри государств становятся второстепенными, т.к. основу его составляют финансовые потоки ТНК (транснациональных компаний). Торговля на таком глобализованном рынке будет вестись непрерывно.

Следующая перспектива — надежность фондового рынка, которая, равно как и степень инвесторского доверия к нему, связана с повышением государственного контроля и уровня организованности рынка. Государство со своей стороны должно постараться вернуть доверие к финансовой системе таким образом, чтобы население хранило сбережения в ценных бумагах и было уверено в том, что не потеряет их вследствие каких-либо манипуляций государства. Именно поэтому участники фондового рынка заинтересованы в том, чтобы вся система была организованна и жестко контролировалась государством.

Пожалуй, самым важным для развития рынков является их переход на компьютерное функционирование, что является следствием повсеместного внедрения компьютерных технологий во все сферы человеческой жизни. Без этого явления современная фондовая система никогда не приобрела бы такой размах, как сейчас.

Компьютеризация позволила совершить революционные изменения в обслуживании рынка, внедрив современные технологии как в системе мгновенных расчетов между участниками, так и в способах торговли.

Наряду с компьютеризацией, должен измениться и инструментарий рынков, в частности, новыми внедряемыми инструментами должны стать, прежде всего, разнообразные виды производных ценных бумаг, т.е. деривативов. Также должны появиться новые системы торговли, которые будут основаны на использовании компьютерных систем и цифровых средств связи, обеспечивающих полностью автоматическую торговлю без личного контакта продавца с покупателем. Ну а новая инфраструктура рынка должна будет состоять из современных информационных, расчетных и клиринговых систем, а также систем автоматического депозитарного обслуживания.

И напоследок, секьюритизация, представляющая собой переход денежных средств из своей исторической бумажной формы в форму ценных бумаг, неизбежно стимулирует переход ценных бумаг в более доступные для инвесторов формы.

Рост фондового рынка

Отметим, что развитие и рост фондового рынка отнюдь не повлечет за собой исчезновение прочих финансовых рынков, наоборот, произойдет процесс их взаимопроникновения. Т.е. фондовый рынок аккумулирует капиталы, а затем распределяет их посредством ценных бумаг на другие рынки, способствуя их дальнейшему развитию.

Практически ежедневно мы слышим с экранов телевизоров новости о покупках и продажах теми или иными лицами пакетов акций, векселей или других ценных бумаг. Но задумываемся ли мы о реальном механизме таких сделок?

Действительно, интересно, как на самом деле на финансовых рынках происходит исполнение операций по покупке/продаже ценных бумаг? В данной статье мы постараемся подробно раскрыть этот механизм.

Сразу оговоримся, что на самом деле ценные бумаги в сделках физически никуда не перемещаются, так как обычно содержатся на специальных счетах в банках. Для передачи из банка проданных ценных бумаг покупателю их владелец просто выписывает особый чек на эти бумаги.

Однако после повальной компьютеризации банков и фондовых рынков к настоящему времени надобность в таких чеках полностью отпала, поскольку все переводы теперь осуществляются электронным способом.

Срочные сделки с любыми ценными бумагами являются, по сути, обычными договорами о поставках, на основании которых одна сторона берет обязательство передать определенный объем фондовых ценностей в заранее оговоренную дату, а вторая сторона — принять и оплатить их на выставленную продавцом сумму. Договора такого типа заключаются обычно на срок от одного до трех месяцев, реже на полгода и согласно биржевой терминологии именуются фьючерсами и опционами.

Обращаясь на фондовом рынке, ценная бумага характеризуется котировкой, т.е. некой сопоставленной ценой спроса/предложения в каждый момент времени. Современные биржевые системы автоматически производят котирование ценных бумаг и на каждый день выставляют средневзвешенную оптимальную котировку, называемую курсом дня, по всем инструментам.

Итак, операции купли/продажи с ценными бумагами выполняются в следующем порядке:

Далее рассмотрим подробно каждый пункт.

Подписание операции

На этом этапе происходит подписание соответствующего договора купли/продажи или обмена. Договор подписывается, как правило, самими инвесторами, но чаще всего в сделке вместо них с той и другой стороны принимают участие биржевые посредники — брокеры. Все типы операций различаются между собой по способу и месту совершения, а также порядку подписания договора, техника подписания, в свою очередь, зависит от типа рынка. В результате подписания операции у каждого из участников оказываются заполненными свои внутренние учетные документы, которые отображают наличие фактически подписанного договора и основные параметры сделки.

Проверка параметров. Здесь участники получают возможность окончательно урегулировать все разногласия по сути и предмету подписания операции. Для этого оба участника сделки оформляют заранее определенные документы сверок, в которых оговариваются и уточняются все основные параметры операции, обмениваются ими (чаще всего данную процедуру выполняет сама биржа или клиринговая компания) и далее уже сверяют свои документы учета с теми сверками, которые получили от контрагентов. Если расхождения отсутствуют, то сверка признается успешной. В большинстве современных электронных торговых систем от подобных процедур сверок отказались, поскольку отсутствует сам факт разногласий между участниками.

Клиринг

На этой стадии осуществляется определенный перечень процедур. Сначала анализируются документы сверки и проверяется их оригинальность и корректность оформления, затем происходит исчисление задействованных денежных сумм и количества ценных бумаг. По окончании процесса происходит определение и исполнение взаимных требований и обязательств со стороны всех участников сделки, после чего оформляются расчетные документы и передаются системе, осуществляющей денежные расчеты и снабжение ценными бумагами.

Выполнение. Заключительный этап, обеспечивающий своевременное исполнение финансового платежа и обеспечение передачи соответствующего количества ценных бумаг. То и другое осуществляется теми системами, которые выбирают сами участники сделки (если есть возможность выбора).

Касательно снабжения бумаг, оно может быть исполнено двумя способами. Первый способ заключается в передаче из рук в руки от бывшего собственника к новому сертификатов ценных бумаг. Второй способ — путем перевода этих бумаг между счетами ответственного хранения в депозитарии от бывшего собственника к новому.

Все операции на фондовых рынках так или иначе связаны с риском, и участники этого рынка при заключении сделок также берут на себя разнообразнейшие риски, такие, как снижение доходности, прямые финансовые потери, утраченные выгоды и т.д., поэтому в каждой конкретной ситуации необходимо учитывать разные виды финансового риска и принимать правильные решения, ведь рынок есть рынок.

С развитием мировой экономики различные её отрасли приобретали всё более сложную структуру и масштабность. Спонтанность и юридическая простота, присущие «торговым операциям» далёкого прошлого, с течением времени вытеснялись новыми формами коммерческих отношений. Усложнялись методы взаимодействия с торговыми партнёрами, а заключение сделок приобретало характер цивилизованных соглашений с долгосрочными обязательствами участвующих в них сторон.

Решающую роль в формировании мировой экономической машины сыграли, в первую очередь, европейские предприниматели и банкиры. Хотя их деятельность была уже результатом предшествующих социально-политических преобразований, поставивших экономику на прочные рельсы правовых обязательств, защищённых, в свою очередь, юридически. По мере того, как торговля стала подразумевать не только товарообмен, но и более сложные формы коммерческих отношений, стали возникать такие понятия, как рынки, инвестиции, акции и многое др.

Серьёзным импульсом к дальнейшим экономическим трансформациям послужило возникновение рынка ценных бумаг. Чтобы рационально перераспределять капитал, в частности, в инвестирование перспективных проектов, а также иметь возможность в целом прогнозировать дальнейший ход событий на фондовых рынках, в обиход вошло такое понятие, как фондовый индекс. Индекс представляет собой условное обозначение в экономике, имеющее статистический и аналитический смысл. Другими словами, фондовый индекс – это многосоставной показатель преобразования цен конкретной категории ценных бумаг за единицу времени. Разработка индекса обусловлена специфичностью той коммерческой отрасли, с которой отождествляется данный индекс.

Сопоставление изменений индексов даёт возможность ориентироваться в процессах, происходящих на рынке. Фондовые индексы могут отражать тенденции движения ценных бумаг на рынке в целом или в отдельных его секторах. Для разных компаний применяются не одни и те же методы расчёта индексов. Они могут рассчитываться как показатель общего дохода на уже имеющийся капитал, что подразумевает, что дивиденды также вкладываются в ценные бумаги. Наиболее простой метод расчёта представляет собой следующее: общая стоимость всех активов индекса делится на число активов, без учёта веса каждого из них.

Способ взвешивания, при расчёте индексов, совершается, преимущественно, по двум основным категориям: по цене и по капитализации. Фондовые индексы могут быть интегральными, в случае, когда они представляют сразу несколько торговых площадок, при этом стоимость бумаг может быть выражена в различных видах мировых валют.

В 2005 году в мире насчитывалось примерно 2 300 фондовых индексов.

После названия фондового индекса может стоять цифра, которая отображает кол-во акционерных компаний, которые служат базой для расчетов индекса, например: Nikkei 225, S&P 500, CAC 40 и т.д. Самыми известными и влиятельными индексами по прежнему остаются NASDAQ и Dow Jones.

Основные фондовые индексы мира

Индекс

Страна

ISIN

доход на капитал

Cредне-арифметическое 30 самых крупных по

Другие важные национальные фондовые индексы:

Желание получать максимальную прибыль от инвестиций – естественно для любого участника фондового рынка.

Независимо от статуса инвестора и масштабности предпринятых действий, важно дифференцировано подходить к тем условиям, которые диктует рыночная экономика в данный период времени. Одной из аксиом здесь является историческая закономерность: наиболее высокая прибыль тождественно равна не менее высокому риску убытков, включая полное банкротство. Рискуя капиталом, инвестор, по сути, отдаёт себе отчёт в том, что дальнейший ход событий может оказаться не столь благополучным, как ему хотелось бы. Диверсифицируясь на фондовом рынке, у инвестора нет гарантий, что созданный им портфель будет включать лишь акции «беспроигрышных» эмитентов. В то же время, «голубые фишки», как правило, не являются наиболее доходными документами.

Так, наиболее стабильные эмитенты представлены достаточно дорогими акциями, испытанными временем, поэтому получаемые от них дивиденды сравнительно невысоки. В противоположность им «сомнительные», низколиквидные бумаги, будучи искусственно заниженными в цене, вскоре могут принести неожиданный доход своим владельцам. Понимание такой потенциальной возможности нередко и является причиной авантюрных шагов, предпринимаемых некоторыми инвесторами. Всё же следует придерживаться некоторых принципов при заключении сделок на фондовом рынке. Например, не стоит рисковать суммой денежных средств, потеря которой окажется катастрофической для дальнейшей деятельности на рынке. Прежде чем скупать акции тех или иных эмитентов, необходимо поинтересоваться их нынешним состоянием, следя за изменением индексов.

Если все перечисленное выше можно отнести к естественным факторам в условиях фондового рынка, существуют и другие виды финансового риска, хотя и реже встречающиеся. Например, риск убытков, сопряженных с изменением политической ситуации в регионе, в пределах которого находятся инвестируемые объекты экономики. Государственный переворот, национализация предприятий, анархия в стране и прочие негативные изменения внешних условий, лишающие инвесторов как дивидендов, так и вообще вложенных в предприятие средств. Также нельзя исключать и форс-мажорных ситуаций, если понесённые инвестором убытки вызваны стихийным бедствием, когда имущественные права владельца акций принципиально не могут быть защищены ничем.

Что же касается рисков, связанных с ухудшением конъюнктуры рынка, многое зависит от масштаба таких изменений.

Наименее убыточным будет падение курса акций отдельного эмитента; ситуация усложняется при отраслевом спаде, однако самым непреодолимым затруднением оказывается глобальная экономическая деградация. При работе на рынке опционов, последствия для инвестора могут быть самыми непредсказуемыми: от баснословного «мгновенного» обогащения до столь же полного разорения «в одночасье».

Не секрет, что глобализация экономики, а также создание международных экономических альянсов, вместе с небывалыми возможностями увеличения капитала отдельными корпорациями, имеет и «побочные явления». Другими словами, «впрягшись вобщее экономическое ярмо», инвесторы могут получать не только дивиденды, но и убытки, из-за своих не столь удачливых компаньонов.

Итак, риски на фондовых рынках – тема достаточно объёмная. Если на фоне рынка «первой волны» возможны самые нецивилизованные злоупотребления, включая подлог и неисполнение обязательств, то в масштабах международных соглашений, ввиду невероятно сложной экономической инфраструктуры, требуется целый штат опытных экспертов, чтобы не утратить ясности в происходящем.

В отличие от специального рода деятельности, например, в таких отраслях, как медицина, образование, научно-исследовательская работа или шоу-бизнес, возможность зарабатывать на фондовом рынке доступна всем, имеющим хотя бы минимальный капитал. Такого рода труд состоит в умении правильно ориентироваться в нынешней экономике. Ценные бумаги, обращающиеся на фондовом рынке, могут быть ликвидными и неликвидными, следовательно, размер дивидендов от инвестиций в те или иные экономические объекты прямо зависит от рентабельности последних.

Функционирование фондового рынка

Само функционирование фондового рынка обусловлено перераспределением капитала по его секторам, в зависимости от востребованности представленных здесь эмитентов. В роли инвесторов могут выступать как крупные консалтинговые корпорации, так и физические лица. При торговле акциями инвесторы могут получать дивиденды, втрое превышающие те, которые имеют вкладчики банков по депозиту.

Чтобы правильно ориентироваться в конъюнктуре рынка ценных бумаг, необходимы консультации специалистов, то есть брокеров. Брокер – это гид, помогающий потенциальному инвестору сделать правильный выбор. Поэтому выбрать надёжного помощника, особенно с целью долговременного сотрудничества, оказывается, гораздо важнее, нежели сделать удачную разовую «вылазку» наобум.

Формируя портфель, лучше всего приобретать акции предприятий наиболее перспективных секторов экономики. В случае падения курса бумаг одной категории, остаётся шанс компенсировать убытки за счёт ликвидных, прибыльных акций. Шансы успешно стартовать на рынке гораздо выше у тех, чей начальный инвестиционный фонд составляет не менее 25-30 тысяч долларов. Согласно золотому трейдерскому правилу, скупка акций наиболее целесообразна при снижении их курса, а сбыт – в противоположной ситуации. Однако где гарантия, что спад уже достиг своей нижней точки, а подъём – кульминации? С другой стороны, снижение курса ценных бумаг – это только очередная фаза повторяющегося цикла, или же начало необратимого процесса экономической деградации? (Разумеется, понятие «необратимой» — условно, однако долговременность такого упадка нивелирует само инвестирование, что на фондовом рынке равнозначно банкротству). Кстати, для ограничения степени убытков инвестор может употреблять стоп-лоссы.

Торговые операции производятся участниками, имеющими специальную лицензию. Что касается сотрудничества с брокерами, не следует пренебрегать периодическим контролем. Специалист, которому инвестор вверил средства, и представителем которого он является на фондовом рынке, обязан отчитываться о ходе дел, включая перечисление дивидендов от принадлежащих инвестору ценных бумаг.

Разумеется, функционирование фондового рынка не может быть спонтанным. Торговля ценными бумагами имеет свои законы, не только правового плана — она сопряжена с множеством факторов, включая психологические. Например, не все успешные инвесторы – самые осторожные и расчётливые, равно и банкротами становятся не только авантюристы. Фондовый рынок требует серьёзного анализа, прогнозирования и практического опыта, вырабатывающего со временем, профессиональную интуицию. Кроме того, участие в жизни рынка требует синхронности по отношению к его общей динамике. Торговля ценными бумагами подразумевает быстрое реагирование на постоянно обновляющуюся информацию о курсах (ликвидности) конкретного вида акций и фактическом состоянии эмитентов.

Деятельность на фондовом рынкеи ее регулирование

Система регулирования фондовых рынков в большинстве стран мира базируется на концепции двухуровневой системы органов контроля и надзора. Причем в каждой конкретной стране эта система имеет свои особенности и нюансы, учитывающие правила работы, модели и особенности построения фондовых рынков. Однако в целом принцип контроля над деятельностью на фондовом рынке является единым для всего мира.

Итак, первый уровень системы регулирования составляют, как правило, государственные органы контроля и управления фондовыми рынками, к которым могут относиться отдельные министерства и ведомства, а также федеральные комиссии и центральные банки. Ко второму уровню относятся крупные негосударственные ассоциации, союзы, лиги, образованные профессиональными участниками фондовых процессов, а также фондовые биржи и внебиржевые структуры. Иерархия в подобном множестве регулирующих организаций, в каждом отдельном случае, обуславливается местным законодательством, уровнем развития финансовой системы в целом, а также культурно-историческими традициями каждой конкретной страны.

Механизмы фондового рынка

В мире существуют страны, в которых роль второго уровня системы регулирования, т.е. негосударственных организаций, является основополагающей, к таким, например, относятся Великобритания и Германия. В России же на данный момент наблюдается пока доминирование роли государства в контроле и управлении деятельностью и механизмами фондового рынка.

Возрожденный после развала административной системы, отечественный фондовый рынок насчитывает всего лишь два десятилетия своего существования, поэтому на такой развивающейся площадке еще не сформировались должным образом правила регулирования и механизмы работы, а значит, иметь в основе сильный государственный орган управления крайне необходимо в нынешней обстановке.

Система регулирования российского фондового рынка развивалась в два этапа. Характерной особенностью первого этапа, начавшегося в 1992-м году, являлось то, что функции главного государственного регулирующего органа выполняло Министерство финансов, которое должно было обеспечить на тот момент аттестацию, лицензирование и нормативное управление деятельностью основных инвестиционно-финансовых организаций.

Параллельно с этим при президенте страны была образована комиссия по фондовым рынками и ценным бумагам, оказывающая консультативные и рекомендательные услуги.

Переход ко второму этапу ознаменовался передачей в 1996-м году Федеральной комиссии по рынку ценных бумаг (ФКЦБ) основных полномочий по проведению государственных мероприятий в области финансовых рынков.

Полномочия ФКЦБ на данный момент заложены в Федеральном Законе о рынке ценных бумаг, в соответствии с которым она выполняет следующие функции:

1. Принимает и разрабатывает стандарты деятельности фондовых рынков.

2. Применяет санкции против организаций, нарушающих правила деятельности.

3. Утверждает правила и стандарты деятельности на фондовом рынке институциональных инвесторов, в том числе НПФ, страховых компаний и инвест. Фондов.

4. Осуществляет лицензирование СРО (саморегулируемых организаций) и выдачу им генеральных разрешений на деятельность в сфере финансовых рынков.

5. Формирует основные концепции и пути развития фондового рынка страны.

6. Регулирует и осуществляет контроль над лицензированием профессиональных участников рынка.

7. Регулирует порядок и объемы эмиссии ценных бумаг.

В данное время в законодательной базе страны четко прописано понятие СРО, однако до сих пор эти организации пока не получили должного развития, вследствие чего система регулирования фондовых рынков остается практически полностью государственной.

Вероятнее всего, в ближайшее время будет наблюдаться усиление роли СРО в области финансовых рынков, и мы в этом направлении постепенно будем двигаться в сторону Великобритании, что, в конечном итоге, и хотелось бы видеть.

Основу любого фондового рынка составляют его участники (субъекты рынка), которые, с целью извлечения личной выгоды, совершают операции купли/продажи ценных бумаг, обеспечивают их оборот и расчеты по ним. Состав участников рынка является отражением общего развития финансового рынка страны, состояния его банковской сферы и производства. Важным показателем выступает также и объем денежных накоплений у всех слоев населения конкретной страны.

Итак, в зависимости от типа осуществляемой деятельности, участников рынка условно можно разделить на три категории:

1) Эмитенты. Этой категорией участников может быть как государство, в лице уполномоченных им органов, так и юридические или физические лица, привлекающие для собственных нужд необходимые им денежные средства за счет выпуска ценных бумаг. При этом они несут нормативно оговоренные обязательства касательно выпускаемых ими ценных бумаг;

2) Инвесторы фондового рынка. К этой группе участников относятся, прежде всего, физические и юридические лица, приобретающие ценные бумаги в собственность.

Стоит отметить, что одновременно с покупкой ценных бумаг к инвестору переходят и имущественные права, удостоверенные этими бумагами. Также в данную категорию можно отнести и представителей инвесторов, не являющихся профессиональными участниками фондовых рынков;

3) Профессиональные участники фондового рынка — юридические и физические лица, осуществляющие профессиональные виды деятельности (дилерская, брокерская, трейдерская и т.д.) на фондовом рынке.

Субъекты фондового рынка

Далее, в зависимости от отношения участника к фондовому рынку, всех субъектов можно поделить на три типа: «пользователи», «посредники» и «операторы».

Первую группу, «пользователей» фондового рынка, представляют, в основном, эмитенты и инвесторы, т.е. участники, чьи профессиональные интересы не касаются фондового рынка.

Эмитенты обращаются к рынку при необходимости привлечь какие-либо объемы капиталов, инвесторов же привлекает лишь получение прибыли за счет вложения средств в ценные бумаги. Объединяет «пользователей» то, что фондовый рынок для них не профессия, а средство извлечения прибыли.

Трейдеры фондового рынка: брокеры, дилеры

Вторую группу образуют профессиональные торговцы (трейдеры фондового рынка) и фондовые посредники (брокеры и дилеры фондового рынка), являющиеся юридическими, а часто и физическими лицами, профессиональную деятельность которых составляет торговля ценными бумагами. Основная работа их состоит в том, чтобы предоставлять своим клиентам (эмитентам и инвесторам) услуги по выходу на фондовый рынок. В частности, брокер совершает операции с ценными бумагами по поручению своих клиентов и за их счет (т.н. брокерское обслуживание на фондовом рынке), дилер осуществляет операции от своего имени за свой счет, и затем на их основе проводит сделки с клиентами, ну а трейдер оперирует средствами клиентов на рынке от своего имени.

Деятельность коммерческих банков на фондовом рынке

Часто в роли посредников на фондовом рынке выступают различного рода коммерческие банки. Основной же деятельностью банков на фондовом рынке приэтом является обеспечение гарантий при совершении операций купли/продажи ценных бумаг со стороны их клиентов.

Инфраструктура фондового рынка

Третью группу принято называть инфраструктурой фондового рынка, поскольку в нее входят организации, специализирующиеся на предоставлении услуг для всех пользователей рынка. К таким организациям относятся фондовые биржи и иные организаторы торговли, депозитарии и регистраторы, клиринговые и расчётные организации.

Таким образом, фондовый рынок является взаимосвязанной системой участников финансовой деятельности, функционирование которой становится возможным лишь благодаря четкому определению целей, задач и функций каждого ее элемента.

Международный фондовый рынок

Мировой фондовый рынок представляет собой наднациональную структуру, состоящую из совокупности фондовых рынков различных стран, при этом, если на национальных рынках участниками финансовых операций являются физические и юридические лица отдельной страны, то на международном фондовом рынке в качестве субъектов выступают сами страны в целом. Этот аспект играет важную роль, поскольку операции, проведенные между заемщиками и кредиторами разных стран, подразумевают конвертацию финансовых ресурсов из валюты одной страны в валюту другой. Подобное смешение национальных и международных капиталов приводит к образованию глобального универсального рынка, к которому имеют доступ все участники мировой экономики, вне зависимости от территориальной принадлежности.

Формирование фондового рынка

Образование мирового фондового рынка стало возможным благодаря коммуникационной революции и совершенствованию технической инфраструктуры, вследствие чего потребовались огромные капиталоемкие инвестиционные проекты и, соответственно, мощные источники их финансирования.

Возможно выделить ряд факторов, которые способствуют формированию мирового рынка и расширению его границ за счет фондовых рынков всего мира. К числу таких факторов относятся:

1) постепенное слияние национальной и иностранной деятельности в отраслях экономики;

2) снятие государством ограничений на свободную миграцию финансовых, капитальных и трудовых потоков;

3) совершенствование торговых операций и систем расчетов, усиление значения международных фондовых бирж;

4) развитие электронной межбанковской инфраструктуры.

Структура фондового рынка

По своей структуре мировой рынок является взаимосвязью кредитно-финансовых институтов, обеспечивающих миграцию капитала в секторе мировых экономических институтов. В роли таких институтов, в основном, выступают транснациональные корпорации, международные фондовые биржи, государственные организации и различные финансовые посредники.

Весь объем операции на мировом рынке можно подразделить на 2 типа: коммерческие — это оплата по экспортным и импортным сделкам, и финансовые, которые связаны с миграцией капитала между отраслями экономики. При этом инструменты национальных финансовых рынков являются также инструментами и мирового рынка.

Россия, как и страны Восточной Европы, до начала 90-х годов прошлого века была в некоторой замкнутости от процессов формирования мирового финансового рынка, однако перемены, произошедшие в последнее время, во многом способствуют преодолению изоляции. В настоящий момент идет активный процесс вовлечения российского фондового рынка в международную систему зарубежных фондовых рынков.

Современное состояние и влияние кризиса на фондовый рынок

В последние два года, в связи с влиянием кризиса на фондовые рынки, выявился важнейший недостаток современного финансово-экономического мироустройства и мирового фондового рынка в целом. Оказалось, что при современном состоянии фондовых рынков в мире фактически отсутствует надёжное общемировое платежное средство, которое могло бы служить оценочной мерой создаваемого продукта. Пришло то время, когда необходимо создание общемировых денег с общемировым эмиссионным центром.

Для новичка фондовый рынок кажется чем-то непонятным и крайне запутанным. Однако разобраться в этом не так уж и сложно, если приложить конкретные усилия. Современные торговые платформы, через которые на сегодняшний день происходит торговля на фондовых рынках, устроены весьма просто, особенно, если в их освоении вам сможет помочь профессиональный трейдер. Кроме того, существует масса онлайн учебников и книг, где фондовый рынок разбирается до основания. Купив такую книгу или учебник, вы сразу убедитесь в том, что играть на фондовой бирже можно. И даже нужно.

Выход на фондовый рынок

На сегодняшний день – это не заоблачная мечта. Благодаря стремительному развитию технических средств, интернета, это стало гораздо более простым, чем было, скажем, 5 лет назад. Все, что вам нужно – это компьютер с модемом и небольшая денежная сумма, достаточная для покупки первоначального лота самых дешевых акций, а также оплаты всех комиссионных. Теоретически вам может хватить и 200 рублей, однако зачастую брокеры предусматривают определенный минимальный размер денежных средств, достаточных для открытия брокерского счета.

Примерно оценив затраты, необходимые для того, чтобы начать играть на фондовой бирже, мы составили следующую таблицу:

Примерные косвенные затраты при работе на фондовом рынке

Плата брокеру за

пользование брокерской системой

Плата депозитарию за

Таким образом, желательно иметь на брокерском счете первоначальную сумму не менее 400 $ для того, чтобы начать выход на фондовый рынок. В исключительных случаях, если, например, у вас есть бесплатный доступ в Интернет, или у вас нет необходимости приобретать дополнительные информационные ресурсы для обучения основам фондового рынка, такая первоначальная сумма может быть и меньшей.

Однако, кроме косвенных затрат, существуют и прямые затраты на работу на фондовом рынке. Эти затраты, связанные с непосредственным совершением операций, приведены в следующей таблице:

Примерные прямые затраты при совершении операций на фондовом рынке

Депозитарные комиссии за

перерегистрацию ценных бумаг (изменение остатка по счету)

От 0 до 1.50$ (за изменение

позиции на конец дня)

Плата депозитарию за

хранение ценных бумаг

От 0.1-1% в год от рыночной

Для того, чтобы как-то понизить финансовые издержки, существует несколько способов. Так, начинающие игроки на фондовом рынке могут найти брокера с минимальными комиссионными. Если при этом еще хранить бумаги непосредственно на счетах брокеров, а не в независимом депозитарии, то номинальным держателем бумаг будет считаться брокер. Такой ход также позволит сократить расходы на оплату услуг отдельного депозитария. Однако, при этом стоит также помнить, что надежность отдельных депозитариев все-таки выше по сравнению с депозитарием брокера.

Также, выходя на фондовый рынок, не упускайте из внимания и то, что минимальные оценки, приведенные в данных таблицах, должны быть несколько увеличены на случай непредвиденных потерь. Учитывайте, что новички торгуют на фондовом рынке со 100% успешностью лишь в исключительных случаях, обычно же в первые месяцы работы начинающие торговцы теряют от 30 до 50% стартового капитала. Именно на эту сумму и рассчитывайте увеличение минимальных затрат, приведенных в таблицах.

Заработать на фондовом рынке

Пожалуй, всех частных инвесторов-новичков терзает один насущный вопрос: как зарабатывать на фондовом рынке и побольше?

На самом деле существует несколько тактик, благодаря которым можно зарабатывать на фондовом рынке.

Во-первых, можно вкладывать деньги в паевые фонды. Последние, в свою очередь, покупают выгодные с их точки зрения акции, которые удерживаются ими в составе портфеля до тех пор, пока не наступит оптимальный, с точки зрения паевого фонда, момент. Обычно в паевом фонде не бывает более 10 процентов от общего объема. Такое процентное распределение акций в портфеле предназначено для обеспечения безопасности инвесторов. Таким образом, только в случае если фондовый рынок обвалится сразу на 90% (что, в принципе, невозможно), вы потеряете вложенные акции.

Вторая возможность заработать на фондовом рынке – это непосредственно играть на ней. Риски при этом, конечно, увеличиваются. Однако и вероятность получения прибыли также значительно больше. Вы можете как заработать до 1000% годовых, так и потерять 9/10 своих денег.

Игроки на фондовом рынке, кроме своих собственных финансовых средств, часто используют так называемое «кредитное плечо». Это означает, что игрок может одолжить деньги у брокера, заложив ему свои акции. За полученные деньги игрок может купить дополнительные акции. В результате, если цены растут – то выигрыш удваивается. Соответственно, удваивается и убыток при падении цен.

Похожая схема работает в случае так называемых «шортов», когда вместо денег у брокера одалживаются акции, которые впоследствии продаются на бирже. Получение прибыли также напрямую зависит от роста или падения цен на акции.

При выборе одного из двух способов, описанных выше, следует понимать, что более прибыльный и быстрый способ зарабатывания денег – непосредственная игра на фондовом рынке – несет с собой и большие риски, требует от вас умения предугадывать цены на акции, динамику рынка в целом. Такая динамика рынка, как правило, определяется двумя способами – фундаментальным и техническим анализом. При техническом анализе, основанном на исследовании графиков акций, учитывается прошлая динамика цен на акции, в то время как при фундаментальном – более научном анализе – врасчет берутся финансовые показатели компаний. Однако проведение такого анализа не гарантирует стопроцентного успеха. По мнению ученых, вероятность угадывания равняется одному к трем. Таким образом, зачастую даже профессионалы не в силах предсказать изменения рынка. Но, как говорится, кто не рискует – тот не пьет шампанского.

Естественно, если это ваши последние или очень необходимые вам деньги, то лучше не тратить их на покупку акций непосредственно на бирже, а вложить их в паевой фонд. Сохранность денег в таком случае будет значительно выше.

Также, если вы решили зарабатывать на фондовом рынке, то уделите особенное внимание так называемым «голубым фишкам» — акциям ведущих компаний, которые давно и стабильно котируются на фондовом рынке. На российском рынке, например, «голубые фишки» — это акции нефтяных, газовых компаний, акции ведущих банков, а также акции телекоммуникационных или энергетических компаний. «Голубые фишки» являются преимущественными, благодаря их ликвидности, т.е. при ухудшении конъюнктуры рынка инвестору проще будет реализовать акции данных компаний и сконцентрироваться затем на другом секторе финансового рынка.

При попытке заработать на фондовом рынке помните также о главном правиле инвестора – «не хранить все яйцав одной корзине». Неосмотрительным, с вашей стороны, будет покупать акции на всю сумму своих сбережений. Часть денег разумнее вложить в паевые фонды или купить на них государственные облигации. Около 30-40% денег можно вложить непосредственно в акции. При этом лучше вкладывать деньги в акции разных компаний, в разных секторах экономики. Можно использовать ту же тактику, которую используют паевые фонды: выбрать несколько перспективных, на ваш взгляд, отраслей и компаний, купить акции данных компаний (для «голубых фишек» это может быть до 25% акций, для акций других компаний – от 5 до 10%). Поступая таким образом, вы сможете защитить себя от неоправданных рисков, связанных с кризисом как той или иной отрасли, так и какой-либо конкретной компании.

Фондовый рынок США – крупнейший в мире по величине капитализации рынков ценных бумаг (включая также оборот торговли акциями), и такая позиция сохраняется на протяжении всего периода после Второй Мировой войны, за исключением промежутка 1989-1990 гг. Лидирующие позиции американского фондового рынка, а также его высокая степень ликвидности обусловлены, прежде всего, тем, что значительная часть рыночных капиталов находится в финансовых активах населения. Таким образом, фондовый рынок США обнаруживает у себя наличие высокодисперсной, распыленной структуры собственности. В пользу этого говорит тот факт, что акциями в стране, так или иначе, владеет около 91 миллиона человек, т.е. практически треть населения.

С точки зрения субъектного состава основу фондового рынка в США образуют профессиональные участники в лице множества брокерских и дилерских фирм, а также портфельных управляющих.

Последние, кстати, могут быть теми же брокерскими и дилерскими организациями, однако, чаще всего являются независимыми юридическими и физическими лицами.

Согласно историческим особенностям, коммерческие банки не совершают сделок купли/продажи в секторе корпоративных ценных бумаг и не обеспечивают их эмиссию, поскольку принятый в 1933 году закон Гласа-Стигала попросту запрещает им заниматься подобной деятельностью на фондовом рынке (запрет восходит к временам Великой Депрессии). И хотя в 1999 году, с принятием Закона Грэма-Лича-Блайли о финансовой модернизации, данный запрет был частично снят, но по-прежнему, банки не могут открыто заниматься деятельностью на рынках ценных бумаг. В связи с этим стоит отметить, что в последнее время наметилась тенденция к тому, что крупные инвестиционные банки начинают регистрировать в своей структуре дочерние брокерские и дилерские компании, становясь, таким образом, достаточно крупными игроками в сфере размещения ценных бумаг.

Практически все посредники фондового рынка (в их числе брокеры и дилеры) являются членами общественного союза – Национальной ассоциации фондовых дилеров (NASD) – играющей роль важного негосударственного регулятора рынка. NASD обладает широкими полномочиями:

контролирует соблюдение стандартов ведения бизнеса, развивает этику фондового рынка, налагает штрафы на нарушителей, проводит аттестацию сотрудников брокерско-дилерских фирм, а также выдает или изымает подобные аттестаты.

Главным же государственным регулятором рынка в США выступает Комиссия по ценным бумагам и биржам (SEC), которая была организована в 1934 году. По своим основным функциям и структуре данный орган управления очень напоминает российскую Федеральную службу по финансовым рынкам, однако, обладает несколько более широкими полномочиями. В частности, Комиссия имеет право инициировать судебные процессы и проводить собственные расследования с вызовом свидетелей в отношении профессиональных участников фондового рынка. Стоит уточнить, что полномочия SEC распространяются исключительно на профессиональных участников фондового рынка: брокеров, дилеров, фондовые биржи, регистраторов, депозитарии и инвестиционных консультантов, но т.к. банки в США таковыми не являются, то они не попадают в поле деятельности регулятора (возможно, только как эмитенты).

Со стороны банковской системы в США действуют целых три контролера: ФРС (FRS), Служба контроля над денежным обращением (подразделение Министерства финансов) и Федеральная корпорация страхования депозитов (FDIC). Регулирование же пенсионных и страховых компаний находится в юрисдикции специальных органов штатов.

Каждый орган регулирования является самодостаточным и выполняет узкий круг возложенных на него обязанностей, что в целом создает весьма строгую и развитую систему финансового регулирования. США, таким образом, позиционируют себя вне процессов формирования глобального регулятора рынков, в последнее десятилетие активно разворачивающегося в мировой финансовой системе.

С началом финансово-экономического кризиса мы все чаще стали слышать словосочетание «фондовый рынок», биржевые термины и рыночная информация настолько прочно обосновались в средствах массовой информации, что сейчас даже далекие от финансов люди начали разбираться в том, что такое голубые фишки российского фондового рынка, и почему их падение вызвало остановку торговых площадок.

Развитие национального фондового рынка в России.

Итак, первые предпосылки для возникновения национального фондового рынка и его полноценного развития появились в России только в начале 90-х годов 20-го века. На протяжении всего небольшого времени развития фондового рынка России практически всегда при высоких ожиданиях доходности сохранялись и высокие степени риска, т.е. рынок определялся, да и продолжает определяться экспертами, как развивающийся.

Фондовые рынки во всем мире (и фондовый рынок Российской Федерации в частности) построены таким образом, что биржевые ценности здесь являются обезличенными.

Т.е., один и тот же объем сырья или пакет акций может по нескольку раз за день фигурировать в операциях купли/продажи, но фактически для продавцов и покупателей он представлен лишь в виде учетных записей и биржевых расписок.

Современный фондовый рынок России

предоставляет предприятиям и организациям возможность дополнительного привлечения финансового капитала за счет продажи доли собственности (в виде эмиссии ценных бумаг) или принятия долговых обязательств. При этом с точки зрения покупателя, приобретение доли собственности какой-либо компании предоставляет две возможности для извлечения прибыли. Первая возможность предусматривает долгосрочное приобретение ценных бумаг с последующим получением дивидендов по ним. Вторая возможность, наиболее привлекательная, позволяет краткосрочно играть на повышениях или понижениях курсов акций, извлекая прибыль из ценовой разницы.

Анализ фондового рынка России Для оценки и качественного анализа фондового рынка России, как и во всем мире, применяется система биржевых индексов. В качестве основного индекса на фондовом рынке принят индекс РТС (RTS). Рассчитывается он с 1-го сентября 1995 года на основе стоимости ценных бумаг 50-ти наиболее капитализированных компаний страны, обслуживающихся на фондовом рынке РТС (Санкт-Петербург).

Другой основной индикатор отечественного фондового рынка — это индекс ММВБ, начавший рассчитываться с 22-го сентября 1997о года по 30-ти наиболее ликвидным акциям российских эмитентов, включенных в листинг фондового рынка ММВБ (Москва).

Дополнительно также используются индексы АК&М, ROS, MTI, «Интерфакс», «Коммерсантъ», SOBI, RES-Index и ASP.

Регулирующие функции на фондовом рынке России возложены как на государственные органы, так и на некоммерческие организации, что позволяет успешно осуществлять надзор над всеми формами рыночной деятельности. Со стороны государства управление рынками осуществляется Федеральной службой по финансовым рынкам (ФСФР), подчиняющейся непосредственно Правительству РФ. Роль некоммерческой организации в области регулирования выполняет Национальная Ассоциация Участников Фондового Рынка (НАУФОР), которая является саморегулируемой организацией, объединяющей профессиональных участников финансовых рынков (брокеров, дилеров, депозитариев и управляющих). Статус НАУФОР подтвержден в рамках Федерального Закона «О рынке ценных бумаг». Присутствует также вторая некоммерческая регулирующая организация – это Профессиональная Ассоциация Регистраторов, Трансфер-Агентов и Депозитариев (ПАРТАД), созданная в 1997-м году, как некий «профсоюз» регистраторов и депозитариев фондового рынка.

Российский фондовый рынок 2010 Самочувствие фондового рынка России в 2010 году напрямую будет зависеть от состояния финансового сектора, который, в свою очередь, взаимосвязан с кредитованием реального сектора промышленности. Прогнозы же аналитиков никакой конкретики в оценку состояния российского фондового рынка после 2010 года не вносят: одни прочат ему подъем, другие – неизбежное падение и полный крах.

По сообщению инвестиционной компании «Финам»: «В Давосе, на международном экономическом форуме Джордж Сорос — известный американский финансист — заявил, что нынешний китайский рынок довольно сильно перегрет, и драйвером мировой экономики он вряд ли станет. Между тем, по его словам, вторая волна кризиса чувствуется все яснее». Во что это выльется для фондового рынка России пока можно только гадать.

Процесс формирования правовой базы для создания и функционирования рынка ценных бумаг в Украине начался после принятия Верховной Радой «Декларации о государственном суверенитете» в 1990 году. Большое влияние на развитие украинского фондового рынка также оказывают такие законодательные акты, как Законы Украины “О собственности”, “О приватизационных бумагах”, “О ценных бумагах и фондовом рынке”, “О банках и банковской деятельности”, “О хозяйственных обществах” и другие.

С 1996 года законодательная база рынка ценных бумаг Украины постоянно расширяется и дополняется. Так, в частности, существенное значение имело внесение изменений в 1996г. в Закон Украины “О ценных бумагах и фондовом рынке”.

Более 35800 эмитентов ценных бумаг (из которых около 11840 являются открытыми акционерными обществами) зарегистрировано в Украине. При этом следует отметить, что преобладающая доля акций (около 80% от всей суммы эмитированных ценных бумаг) принадлежит приватизируемым предприятиям.

Однако не стоит упускать из внимания тот факт, что дальнейшее развитие фондового рынка Украины во многом зависит от совершенствования законодательной базы.

О том, что мировой финансовый кризис отразился на экономике Украины, свидетельствует ряд фактов, таких как валютный кризис, высокий темп инфляции, проблемы с ценами на сырьевые ресурсы, спад производства в металлургии и строительстве, потрясения в банковской сфере. После беспрецедентного взлета украинского фондового рынка на 135%, в 2007 году начало наблюдаться падение, основной причиной которого можно назвать малочисленность внутреннего инвестиционного ресурса. Иными словами, спад обусловлен оттоком иностранного капитала с национального рынка. Однако все это вполне объяснимо и закономерно с точки зрения экономической истории, состоящей из периодических периодов подъема и спада. Существующий на сегодняшний день экономический кризис призван вывести экономику на новый этап циклического развития, при восстановлении и совершенствовании существующей системы экономических отношений.

Анализ украинского фондового рынка в конце 2009 позволял прогнозировать его рост в текущем году на 30-40%. Однако произошло падение, а не рост на 40%. Хотя многие эксперты подчеркивали, что намерение нового Президента Украины пересмотреть газовые контракты благоприятствует росту акций химических и металлургических компаний на общем фоне вероятного понижения цен на российский газ. Это, в свою очередь, способствует снижению себестоимости производства и повышению конкурентоспособности украинской продукции на мировом рынке.

Однако динамика украинского фондового рынка, на сегодняшний день, во многом зависит от роста реального сектора экономики. Безусловно, что существенное влияние на стоимость акций на фондовом рынке Украины будет оказываться ситуацией на внешних рынках, а также возобновлением сотрудничества с МФВ и упорядочением государственной экономической политики.

Особенный интерес к Украине обусловливается наличием развитой металлургической промышленности, которая, впрочем, не является особенно привлекательной с инвестиционной точки зрения. Ценовые риски сдерживают участников рынка в покупке акций металлургических компаний.

К числу проблем в развитии украинского фондового рынка также относятся политическая нестабильность в стране; высокая степень всех рисков, связанных с ценными бумагами; отсутствие достаточного количества квалифицированных специалистов; небольшие объемы и неликвидность; отсутствие крупных и заслуживающих доверия инвестиционных институтов; высокие технические риски; слабая роль государственного регулирования; отсутствие традиций деловой рыночной этики, что, в свою очередь, ведет к агрессивности и острой конкуренции на фондовом рынке.

Необходимо помнить, что фондовый рынок Украины находится на этапе своего формирования, в процессе которого должны быть преодолены многочисленные объективные трудности. Конечной целью видится создание эффективного и справедливого рынка ценных бумаг, который регулировался бы государством и одновременно был бы интегрирован в мировые фондовые рынки.

Библиотека трейдера

Рекомендуемые вебинары

Российский фондовый рынок

Основными инструментами или товарами, торгуемыми на Рынках являются следующие:

- Акции. Они будут нашей основной темой при дальнейшем изложении.

- Долговые бумаги — облигации.

- Валюты государств. Рынок, где торгуются валюты, называется FOREX (от англ. Foreign Exchange) и является крупнейшим рынком мира по ежедневному обороту, который в отдельные дни достигает 1,5 трлн. долларов США.

- Рынки природных ресурсов. На них торгуют следующими четырьмя видами товаров:

- энергоносителями (нефть, газ, древесина и т.д.);

- металлами, в т.ч. драгоценными (золото, серебро, платина) и промышленными (медь, цинк, сталь и т.д.);

- сельскохозяйственной продукцией (хлопок, пшеница, кукуруза и т.д.);

- продуктами питания (кофе, какао и т.п.).

В зависимости от вида инструментов, которыми торгуют на рынке, он называется:

- Спот – рынком (рынок самого товара).

- Рынком производных инструментов (фьючерсные контракты, опционы), которые не являются физическим товаром, а только правом или обязательством получения его в будущем.

Основные виды рынков

Рынки в зависимости от того, где торгуются упомянутые выше инструменты, бывают двух типов:

- Внебиржевые (договорные).

- Биржевые (аукционные).

Виды рынков

Наибольшими рынками по объему являются рынки ценных бумаг, которые в свою очередь делятся на рынки долговых бумаг и рынки акций.