ТОП3 главных мифа о бирже и биржевой торговле

Несмотря на то, что на дворе уже третье тысячелетие с его рассветом интернет технологий, позволяющих каждому пользователю, подключённому к глобальной сети, получить исчерпывающую информацию по любому интересующему его вопросу, биржевая торговля до сих пор почему-то считается уделом узкого круга толстосумов (владельцев заводов, газет и пароходов). Она покрыта некоторой завесой таинственности, порождая в умах людей множество ошибочных стереотипов.

Большинство людей имеют представление о бирже, как о здании с множеством кричащих людей пытающихся всучить друг другу какие то акции, соевые бобы, нефть, замороженный апельсиновый сок и .т.д. и т.п. Большая часть стереотипов навязано нам различными художественными и документальными фильмами и книгами, не имеющими непосредственного отношения к биржевой торговле, а лишь описывающие её в контексте своего основного сюжета. Кроме этого немалое количество разного рода домыслов и сплетен передаётся посредством старого доброго сарафанного радио.

Порой диву даёшься когда слышишь как некоторые, неглупые, в общем то, люди, несут такую чушь о биржевой торговле, что уши непроизвольно начинают сворачиваться в трубочки. Как человеку занимающемуся трейдингом, в том числе и на фондовой бирже, мне иногда даже становится несколько обидно за то, какой грязью порой поливают тот род деятельности, которым я занимаюсь.

В связи с этим, я бы хотел внести свою лепту в развенчание самых популярных мифов окутывающих мир биржевой торговли. И плодом моих стараний стал сей скромный опус, подробно объясняющий несостоятельность трёх главных мифов о бирже. Итак, поехали.

Биржа это простая азартная игра и на ней невозможно стабильно зарабатывать деньги

Многие люди уверены в том, что биржа это азартная игра сродни казино, а люди на ней играющие – простые паразиты на теле общества, ничего не производящие, а зарабатывающего свои деньги исключительно за счёт спекуляций на разнице курсов.

Во-первых, для тех людей (трейдеров и инвесторов), которые действительно стабильно зарабатывают здесь деньги, биржа это ни в коей мере не игра, а самая что ни на есть работа. Работа интересная и захватывающая, но никак не азартная. Это для тех, кто зарабатывает деньги.

А вот та категория граждан, для которых биржевая торговля это всего лишь игра, причём игра азартная (ведь ставки в ней могут быть весьма не шуточными), относится, как это ни печально, к лузерам, тупо спускающих здесь свои (а некоторые умудряются ещё и чужие) деньги.

Так вот, с подачи, в основном, этой второй категории и получил распространение этот самый миф о том, что биржа это некий аналог казино, где выигрыш целиком и полностью зависит от везения, а потому не может быть стабильным видом заработка. Ну а люди, торгующие на ней, приравниваются к простым игрокам, не создающим в процессе своей деятельности никаких материальных, интеллектуальных и прочих ценностей, а потому, по сути, являющихся простыми паразитами.

Для того чтобы опровергнуть все эти заблуждения, давайте рассмотрим то, чем торгуют на бирже (в трейдинге это принято называть финансовыми инструментами). Основным объектом торгов на фондовом рынке выступают акции и облигации.

Акция по своей сути, это не что иное, как доля в бизнесе компании её выпустившей (эмитента). И чем больше акций находится в руках одного игрока, тем большая доля бизнеса ему принадлежит и, соответственно, тем большее влияние он может на него оказывать.

То есть, покупка акций, это покупка доли в бизнесе с правом принимать участие в общих собраниях акционеров, а, следовательно, и в управлении компанией. А большие пакеты акций, близкие к контрольному, и вовсе позволяют своему владельцу занять место в совете директоров компании.

Но даже приобретение относительного небольшого количества акций представляет собой не что иное, как инвестицию в бизнес компании-эмитента. И именно благодаря всей совокупности таких небольших инвестиций со стороны огромного количества людей вложивших свои деньги в акции, происходит развитие компании-эмитента. А если смотреть на это с глобальной точки зрения, то и развитие всей экономики в целом (ведь степень развития бизнеса это своего рода лакмусовая бумажка состояния экономики).

То же самое касается и людей приобретающих облигации, они также вкладывают свои деньги в бизнес, за тем исключением только, что долю в нём они при этом не получают. Прибыль по облигациям представляет собой вполне определённый процент, выплачиваемый их владельцам в качестве компенсации за тот риск, который они понесли, инвестируя в них свои деньги.

То есть, благодаря фондовому рынку происходит развитие мировой экономики, а людей принимающих участие в этом деле никак нельзя назвать паразитами, ведь именно они снабжают бизнес его «кровью» в виде непрерывного потока инвестиций.

Можно ли назвать предпринимательство азартной игрой? Можно ли приравнять создание своего бизнеса к игре в казино? Так почему же покупку акций (читай – долей в бизнесе) многие считают игрой? Ведь здесь во главе угла стоит не столько удача (хотя её важность в любом деле трудно переоценить), сколько трезвый расчёт. Решая купить акции той или иной компании, трейдер (инвестор) изучает всю финансовую отчётность (у компаний, акции которых обращаются на бирже, по закону должны быть открытые отчеты, находящиеся в свободном доступе) и только на основании её анализа, он принимает окончательное решение покупать или нет.

На бирже невозможно стабильно зарабатывать деньги

Вот именно этот миф появился с подачи спекулянтов-неудачников, которые в своё время увидели в биржевой торговле возможность заработка лёгких денег, но через некоторое время, спустив весь свой торговый капитал, перешли в разряд рьяных критиков “познавших истину на своём собственном опыте”.

Для того чтобы понять всю абсурдность такого утверждения не нужно ни экономического образования, ни сложных расчётов с привлечением множества финансовых коэффициентов. Для этого достаточно лишь взглянуть на один простой график, но перед этим давайте немного отвлечёмся от темы, а точнее – рассмотрим некоторые дополнительные детали необходимые для полного её раскрытия и понимания. Отвлечёмся на два таких вот вопроса:

- Что такое фондовый индекс?

- Чем инвестиции отличаются от спекуляций?

Что такое фондовый индекс? Существуют такие вот специальные индикаторы состояния как фондового рынка в целом, так и отдельных его отраслей и составляющих. Фондовые индексы рассчитываются исходя из совокупной стоимости долей финансовых инструментов (в основном акций и облигаций) в них входящих. Таким образом рост такого индекса говорит о совокупном росте всех тех бумаг, которые лежат в его основе.

Например о состоянии американского фондового рынка можно судить по индексу S&P500. В его состав входят акции 500 крупнейших компаний Соединённых штатов Америки. Просто взгляните на его график:

А вот график индекса Московской биржи по динамике которого можно судить о Российском фондовом рынке:

Как легко заметить из вышеприведённых графиков, в общем и целом, вкладывая деньги в акции надёжных крупных компаний (которые в основном и составляют основу такого рода индексов) можно стабильно получать доход от роста их курсовой стоимости. К слову, инвестировать можно и в сам индекс (для этих целей создано множество биржевых фондов – ETF). Технология здесь довольно простая, вы вкладываете деньги в ETF, а он распределяет их между бумагами входящими в индекс.

То есть в целом, как видно из графиков, фондовый рынок постоянно растёт (это вообще одно из основных свойств экономики). Естественно не обходится и без просадок связанных с различными экономическими кризисами (взять хотя-бы последний из них – связанный с пандемией COVID-19), однако все эти провалы со временем закрываются и рынок продолжает стабильно, чуть ли не планомерно идти в гору.

Для того чтобы здесь почти гарантированно зарабатывать деньги, нужно вкладываться всерьёз и надолго. Ни на один месяц, ни на год, ни даже на 5 лет, а на очень долгие сроки (Уоррен Баффет вообще придерживается мнения о том, что акции нужно приобретать один раз и на всю жизнь). Только в этом случае ваши инвестиции будут стабильно приносить вам доход несмотря ни на какие кризисы. И именно долгосрочностью вложений инвестиции кардинально и выгодно отличаются от спекуляций.

Биржа это недосягаемо

Многие люди почему-то уверены в том, что биржа – это своего рода закрытый клуб, сообщество «небожителей» наподобие Ротшильдов, Рокфеллеров, а также Хилтонов и иже с ними. Надо сказать, что миф этот не имеет такого распространения на западе, как, например, у нас в России (да и во всех странах СНГ, пожалуй). Это связано в основном с тем длительным временем, когда наша страна была изолирована от капиталистических стран, в которых, кстати, биржевая игра никогда не считалась уделом лишь единиц избранных.

Миф о недосягаемости биржевой торговли, в основном сводится к двум составляющим:

- Недоступность по причинам банальной нехватки финансов;

- Недоступность в связи со сложностью в её освоении.

Ну что же, давайте по порядку. Во-первых, то, что касается нехватки финансов. Многим почему-то кажется, что торговля акциями предполагает наличие торгового капитала величиной никак не меньше нескольких миллионов долларов. На деле же получается так, что успешно торговать акциями можно уже с суммой в размере нескольких сотен тысяч рублей (я имею ввиду активный трейдинг). А начать инвестировать в них можно вообще откладывая по пять-десять тысяч от каждой своей зарплаты и это будут, так называемые, пассивные инвестиции.

Для того чтобы начать торговлю необходимо просто связаться с любым брокером имеющим аккредитацию на бирже. Далее вам всё подробно расскажут и покажут (я имею в виду процесс регистрации и установки торгового терминала), ведь каждый брокер заинтересован в притоке новых клиентов.

Сложность, связанная с освоением тех азов трейдинга, которые необходимы для того, чтобы начать успешно зарабатывать на бирже, тоже сильно преувеличена. Здесь я прошу не понять меня превратно, т.е. не подумать о том, что торговля на бирже это простое занятие – доступное каждому. Нет, занятие это не такое уж и простое, однако освоить его может, пожалуй, каждый человек, справившийся в своё время с образовательной программой средней школы.

Причём в абсолютном большинстве случаев это вполне можно сделать самостоятельно. Благодаря широчайшим возможностям, открываемым перед нами глобальной информационной сетью Интернет, сегодня можно найти любые необходимые материалы, в любом количестве и во всевозможных формах изложения. Множество сайтов и блогов посвящено торговле на фондовом рынке (и тот который вы сейчас читаете – не исключение), сделайте выборку из наиболее авторитетных ресурсов подходящих вам по вкусу, добавьте их себе в закладки и займитесь самообразованием.

И ещё, не ведитесь на рекламу платных эксклюзивных курсов по трейдингу и инвестициям, обещающую сделать из вас знатока фондового рынка за месяц или даже за полгода. И дело здесь даже не столько в сроках (хотя сделать из простого человека успешного трейдера за один месяц, это та ещё задачка), сколько в деньгах, которые, скорее всего, просто окажутся выброшенными на ветер. Я не берусь утверждать, что все курсы подобного рода, являются абсолютно бесполезными, но вот что я знаю точно, так это то, что вся информация, которую вам смогут дать на них, находится в свободном доступе (достаточно лишь погуглить).

Волшебные стратегии заработка и гуру рынка, предсказывающие цены

Многие люди решившие попытать счастья на бирже, то есть не купившиеся на два вышеописанных мифа, попадают на крючок мифа третьего и безуспешно тратят силы и деньги в поисках философского камня или Грааля биржевой торговли.

Философским камнем средневековые алхимики называли гипотетический химический элемент, посредством которого можно было превратить любой металл в золото, а кроме этого достичь вечной жизни. Этот элемент не найден, более того, официальная наука считает его создание невозможным.

Святой Грааль это чаша, из которой Иисус Христос вкушал на тайной вечере, а затем, после его распятия, в неё была собрана его кровь. Легенда гласит, что человек, испивший из этой чаши, получает бессмертие. Поиски Грааля до сих пор не увенчались успехом.

В чём заключаются эти поиски? Дело в том, что многие, особенно начинающие трейдеры, верят в то, что есть некий секретный способ (стратегия торговли) позволяющий любому желающему легко зарабатывать на бирже. Как следствие, эта вера сопровождается тем, что якобы существуют такие гуру трейдинга, которые безошибочно (ну или в 9 случаях из 10) могут предсказывать дальнейшее поведение цены.

Правда заключается в том, что никаких волшебных (секретных) стратегий и никаких гуру трейдинга не существует. Фондовый рынок это настолько гибкая и настолько подвижная структура, что поймать её суть и зафиксировать в определённом клише попросту невозможно. Те стратегии, которые приносят доход сегодня, вовсе не обязательно будут работать и завтра. Для того чтобы зарабатывать на бирже, необходимо всегда находиться в тренде, быть в курсе всех текущих новостей, уметь анализировать и грамотно рисковать.

Что касается мифа о гуру трейдинга, то многие нечистые на руку дельцы умело его используют в корыстных целях (надувая толпы приверженцев приходящих к ним за советом). Подумайте сами, если у человека есть точный ответ на то куда, насколько и в какое время сдвинется цена, то зачем ему делится этой информацией с другими. Не проще ли самому открывать позиции в нужном направлении и зарабатывать свои миллионы? О бескорыстном желании помочь здесь не может быть и речи, поскольку своей информацией такие знатоки делятся отнюдь не бесплатно. По поводу знатоков рынка называющих себя гуру трейдинга у меня есть отдельная статья: Пара слов о «гуру» трейдинга.

Глава 1. 1-е ЗАБЛУЖДЕНИЕ 97% трейдеров в мире. Хищники и их жертвы на форексе

Никто из классиков трейдинга не уделил этому вопросу должного внимания и не объяснил парадокс, вытекающий из их книг.

Все авторы убеждают, что можно заработать на Форексе деньги, используя их «секретные» элементы технического анализа и манименеджмента. не поясняя, откуда берется заработок трейдера.

Миллионы трейдеров в мире учатся по этим «секретным методикам», используя их в торговле.

Что в итоге?

- Техника анализа рынка ежегодно развивается и усложняется, но. количество постоянно проигрывающихся трейдеров в мире как было 97-99%, так и осталось.

- Откровенные «кухни» — Дилинговые Центры. уже сами предлагают начинающим трейдерам изучить «секреты» торговли классиков трейдинга: книги Мерфи, Билла Вильямса, Элдера, Швагера, Демарка, Пректера, Нили, Динаполи, Ларри Вильямса, Сперандео, Возного, Наймана и многих др., и после изучения обязательно открыть у них реальный торговый счет.

- Трейдеры изучают и применяют эти «секреты» трейдинга: строят трендовые каналы, чертят уровни сопротивления и поддержки, натягивают сетки Фибоначчи, смотрят на пересечения скользящих средних и показатели MACD и стохастика. и оставляют в Дилинговых Центрах и у брокеров свои проигранные депозиты.

- Проигравшие трейдеры снова изучают новые книги и новые «секреты» торговли на Форексе. и снова проигрываются.

* Вас ничто не смущает? Более 2 случайностей вместе — это уже закономерность.

** 97%-й результат в статистике, как науке, — это «объективная взаимосвязь между переменными, которые затем можно применить к новым совокупностям данных».

В скрытых алгоритмах 97%-й закономерности мы и постараемся разобраться в этой главе, показав, что алгоритм успеха остальных 3% участников рынка — это противоположная логика пути как на Форексе, так и в жизни.

Какие вопросы не задают себе 97% неудачников-трейдеров

- Почему «секрет», известный миллионам, остается секретом?

- В какой еще сфере копирование метода (копируется форма без выхода на алгоритм) может приносить миллионные состояния?

- Где вы видели букмекерские конторы и казино, которые бы издавали и распространяли книги о том, как это казино можно легко и свободно обыгрывать каждый день? Тогда в чем логика ДЦ Альпари, издавшего и разрекламировавшего книгу Дмитрия Возного или ДЦ Форекс Клуб, издавшего книгу В. Тарана (о том, «как баба Нюра опустила американский доллар»)?

- Почему, потратив многие годы на обучение в ВУЗах и работе по своей специальности, большинство людей не попадают в 3% лучших профессионалов в мире, а после 3-недельных или 3-месячных курсов по обучению Форексу и после прочтения нескольких книг здравомыслящий человек надеется войти в число 3% лучших профессионалов по этой профессии?

- Кто, зачем и почему его убеждает в этом?

По алгоритму МФ, чтобы добиться вершин профессионального успеха, необходимо:

- Проанализировать алгоритмы — как успеха, так и неудач — тех, кто шел по этому пути перед вами; проанализировать, извлекая уроки, а не копируя форму (копия всегда хуже оригинала).

- Выйти на ноу-хау, вытекающие из реальных алгоритмов данного рынка, которые никто до вас открыть не сумел.

Рассмотрим подробно то, о чем часть классиков не захотела писать, а другая часть из них (если судить по их «открытиям») сама не поняла этих алгоритмов.

Алгоритм MasterForex-V «хищников» и «жертв» биржи, личности и «толпы»

Суть 1-го заблуждения 97% трейдеров в мире: 97% трейдеров думают, что рынок Форекса — это баланс спроса и предложения валют в мире.

- Рынок Форекса — это не баланс спроса и предложения валют в мире, и даже не технический и волновой анализ движения валютных пар.

- Форекс, по определению MasterForex-V, в первую очередь является рынком хищников и их жертв, через призму которого и дается фундаментальный, технический и волновой анализ рынка Форекс (чем сильнее обман, «развод толпы», тем сильнее движение по одному из 2-3-х абсолютно правильных вариантов технического и волнового анализа трейдинга, которые вы должны видеть в режиме онлайн).

Мечтающий стать хищником (аллигатором), новичок-трейдер Форекса нужен большинству брокеров и ДЦ в качестве жертвы. Многомиллиардная реклама Форекса во всем мире по привлечению новых трейдеров ведется не для поиска новых Баффеттов и Соросов, а для поиска новых жертв, которые проиграют свои счета именно у этих брокеров или ДЦ.

Можно ли из жертвы стать хищником-профессионалом на Форексе? Что дает данное знание для получения профита трейдеру Форекса? Об этом пойдет речь в этой главе.

Общие законы природы и общества

- Жертв всегда больше, чем хищников.

- Хищник должен знать поведение жертвы. Жертва далека от изучения алгоритма поведения себя (как жертвы) и хищников вокруг нее.

- Логика поведения жертвы и хищника не являются одинаковыми.

- Поняв алгоритм поведения жертвы, вы из жертвы можете превратиться в хищника (личность), «выдавливая из себя по капле раба» (Чехов).

- Эта наука никогда не будет преподаваться ни в одном государственном ВУЗе (государству нужны жертвы, т. к. места хищников во главе государства никогда не бывают свободными). Поэтому такую науку преподает лишь сама жизнь.

- Биржа — идеальная модель взаимоотношений «жертв» (дилетантов) и «хищников» (профи), через понимание которой можно по-иному увидеть Форекс, себя и окружающий вас мир.

Критерии отличия жертвы от хищника (потенциального неудачника от успешного трейдера)

Критерий 1. Отношение к себе и другим.

Надежда и вера в других — черта жертвы (суть — подсознательно найти виноватого, с 1-х шагов не веря в победу).

В обществе жертва верит в доброго царя, президента, мэра, директора. который займет пост, и жизнь станет лучше (мне лично искренне жаль множество пенсионеров, осознавших, что, отдав здоровье и жизнь государству, они этому государству уже не нужны, а жизнь прожита, и изменить ее невозможно. Но их главная ошибка была не в голосовании на предыдущих выборах, а в том, что они с молодости не поняли алгоритм и цели политиков, и себя).

На Форексе «подсознательной жертве» важно:

- мнение «великих» аналитиков (будет расти доллар или уже прекратит) вместо выхода на алгоритм движения американского доллара и комментирующего это движение аналитика;

- ожидание «объективного», как чего-то неотвратимого, но понятного каждому дилетанту, например, новостей (значительно лучше/хуже прогноза);

- узнать, открыл ли сделку товарищ (жертве легче и проще быть с толпой, ощущая себя ее частью, в которой ей не надо брать ответственности на себя. даже в несчастье);

- купить индикатор за огромные средства в надежде на чудо вместо понимания: ЧТО и КОГДА показывает этот советник (при проигрыше человек будет винить индикатор и его продавцов, не себя же).

Увы, это путь в тупик, как в жизни, так и на Форексе.

Расчет и вера, прежде всего, в себя — черта характера хищника.

Коллектив (команда, стая) для хищника не толпа, а осознанное понимание преимуществ коллективной охоты перед индивидуальной с четким распределением ролей в этой команде. На этом принципе и построена Интернет-Академия MasterForex-V, с четким распределением ролей между несколькими сотнями членов команды, подводящих под определенный алгоритм огромный поток информации и расчетов, которые один человек ежедневно физически выполнять просто не в силах.

Критерий 2. При анализе собственных ошибок (личный анализ для себя):

- жертва всегда винит обстоятельства (новости, «развод на новостях», правительство, общественный строй и т. д.);

- хищник только себя (не предусмотрел и не просчитал вариант), как следствие — извлек уроки.

Пример 1. Термин «уроки» — одно из любимых выражений В. И. Ленина: уроки . 1905 г., Октября 1917 г., внутрипартийных дискуссий, вооруженного восстания, военного коммунизма и т. д.

Пример 2. См. книгу К. Фейс Путь Черепах. Из дилетантов в легендарные трейдеры. При одинаковом обучении меньшая часть единственной группы «черепах» добилась вершин трейдинга, а другая часть навсегда ушла с биржи.

Интересна логика поведения неудачников. Вместо выхода на алгоритм успеха своих товарищей для извлечения уроков для себя и выхода на вершину богатства и славы они ушли с биржи, обвинив в своих неудачах не себя, а того, кто их всех учил — Ричарда Денниса (в том, что он одних учил лучше и больше, чем других).

Пример 3. Сравнение обучения в Академии и легендарных «черепах» см. отдельную ветку форума Академии.

Критерий 3. Реакция на события.

- Страх перед обстоятельствами — черта жертвы.

- Чувство самосохранения — черта характера хищника, хищник знает точку разворота, в которой его самого из хищника могут сделать жертвой (на Форексе — стоп/локк).

- Фантазии, иллюзии и мечты — черта жертвы (для трейдера — вера, что тренд не способен пойти еще дальше, что он скоро развернется, что свопы положительные, авось вытянет).

- Реализм, здоровый цинизм, труд и целеустремленность — черты характера хищника и профи, понимающих, что все зависит только от них самих, а то, что вокруг, может лишь способствовать или препятствовать достижению целей.

Критерий 4. Грань между уверенностью и самоуверенностью.

- Самоуверенность — черта жертвы (свойственна тем, кому не понятны алгоритмы происходящих успехов и неудач, из-за чего возникают 2 крайности — самоуверенность от случайных успехов и страх перед необъяснимой чередой неудач).

- Уверенность в себе — черта характера хищника.

Трейдер должен понимать, что главный хищник на бирже НЕ он.

Главный хищник тот, кто двигает синхронно ВСЕ котировки валют в мире (абстрактный «рынок» или КЦ, или банки ММ, или. не важно), согласитесь, в руках этого главного «хищника» почти вершина финансовой и экономической власти в мире.

Цель успешного трейдера — понять замысел главного хищника («рынка») и идти вслед за ним, просчитывая его шаги (что и делаем в Академии ЕЖЕДНЕВНО). Если не понятен замысел Организатора игры — быть вне рынка. Хищнику необходимо уметь ждать.

Отсюда роль стопа/локка (грань, за которой начинающий хищник может сам превратиться в жертву).

Критерий 5. Видение своего места в мире.

- Жертва не делит мир на хищников и жертв, и никогда не думает о себе, как о жертве.

- Хищник не может не осознавать деление мира на хищников и своих жертв, четко понимая, по отношению к кому и когда он жертва и хищник. Его успех — это понимание алгоритма поведения и тех, и других в конкретном месте и в конкретное время.

Отсюда известная фраза Уоррена Баффетта:

Если Вы не знаете, кто сейчас проигрывает на бирже, значит — проигрываете Вы.

Великий хищник дал подсказку для понимания сути «рынка».

Выводы MasterForex-V:

- Технический и волновой анализ — лишь малая составляющая часть успеха трейдера Форекса.

- Измените себя, если хотите, чтобы изменился мир вокруг вас и вы в этом мире.

- Чтобы осознанно и верно изменить что-либо (свою торговлю на Форексе и т. д.), необходимо выйти на алгоритм осознанного понимания функционирования СИСТЕМЫ, ее законов, правил, сильных и слабых сторон.

- Успех по МФ — это осознанное видение слабых сторон противника и концентрация удара по этим слабостям (от тактики военного искусства и маркетинга до трейдинга на Форексе).

- Любой иной путь — это протоптанная дорога, именно по ней идет толпа, которая хищникам всегда необходима лишь в качестве жертвы.

- Статистика 97% проигравшихся говорит о том, что «протоптанная дорога» этих жертв не случайна (хотя каждая жертва по отдельности выбирала эту дорогу самостоятельно, и шла по ней в тупик так же сама).

Более подробно об алгоритме хищников и жертв см. ветку форума Академии MasterForex-V, где вы можете оставить свое мнение на этот счет.

Биржа как место столкновения хищников и их жертв

- Биржа ничего не производит и не может иметь никакой иной прибыли, кроме проигрыша большинства трейдеров.

Баснословные заработки 3% трейдеров = проигрышу 97% трейдеров в мире (за минусом брокерских комиссионных и других издержек).

Трейдеры Форекса имеют преимущество перед трейдерами иных биржевых рынков (рынков акций, индексов и т. д.), поскольку к их прибыли прибавляются, помимо проигранных депозитов неудачников, еще и потери на обменных курсах банков, инвестфондов и всего населения в мире, обменивающих евро на американские доллары, рубли и обратно. Как правило, подобное имеет место на самом пике их роста и развороте.

На бирже (еще отчетливее, чем в жизни) трейдеров можно условно разделить на «хищников» и «жертв».

Биржа — это продукт общества, его слепок, и у нее не может быть иных законов, чем законов общества, порождающих биржевую игру.

Истинные алгоритмы и законы общества на бирже проявляются честнее и отчетливее потому, что на бирже нет «добавочной стоимости» и ее перераспределения через государственные льготы и субсидии, которые в жизни сглаживают разницу между жертвами и их хищниками.

Получается парадокс: биржа честнее самого демократически защищенного государства. Вместо лести и лжи через биржевую торговлю вы всегда узнаете о себе реальную правду: хищник вы. или неудачник и жертва (в государстве «жертва» может довольствоваться положением «среднего класса» и даже гордиться им). На бирже существует четкий водораздел, определяемый рынком: достигнешь ли ты вершин или останешься внизу пирамиды успеха вместе с толпой.

Общие черты истории государства и биржи

Реальная история любого государства — это наука искусства обмана руководителями своих граждан. Цель любого политика — власть, открывающая дорогу к распределению финансовых потоков, значит, личному благосостоянию и могуществу его семьи, клана, партии.

В странах бывшего СССР — при казнокрадстве в 30-70% (по данным независимых экспертов и Счетных палат) — увеличение разрыва между бедными и богатыми, так и экономические провалы власти закономерны (попробуйте разворовывать в любом предприятии 70% дохода и посмотрите, что должно получиться в итоге).

В странах Запада, безусловно, нет подобных вопиющих фактов коррупции, отмывания государственных средств и воровства, в т. ч. из-за условий жесткой конкуренции СМИ, принадлежащих противоборствующим партиям. Но суть государства и политиков та же, значит, и суть целей политиков, рвущихся к власти (или вы верите, что их политики выбрасывают миллиарды долларов на избирательные кампании ради благородных целей помощи стране и каждому из граждан в отдельности? С каких пор благородство нужно делать, лишь получив доступ к власти под фотовспышки журналистов публично? А миллиарды долларов тратить на рекламный пиар вместо благотворительной помощи тем же нуждающимся? Тогда зачем им власть?).

Но. причины экономических неудач президенты и премьеры любой страны никогда публично не списывают на свою безграмотность и коррупцию, постоянно находя «объективные причины» — внешних и внутренних врагов, оппозицию, нерадивых исполнителей, объясняя, безусловно, временный характер переживаемых трудностей и счастливое и прекрасное будущее своих избирателей.

Жертва верит во все, во что ей хочется верить, мечтая о том, что когда-нибудь наступит лучшее время, благодаря реформам, проводимым этой властью. или когда на смену этому президенту придет иной президент. или верит в оппозицию (которая так хороша. пока сама не стала властью), не понимая сути, что для любого нового хищника он как был, так и останется жертвой.

Хищник прекрасно понимает, что для более крупного хищника он всегда только жертва, в том числе, что любому президенту (губернатору, мэру и т. д.) он, как и весь народ, нужен в качестве «избирателя» и «налогоплательщика», и во власть люди идут не для того, чтобы стать «слугами» своих избирателей или народа.

Понимая этот алгоритм, хищник строит свою игру, в которой первичны его интересы — бизнес, карьера, дети, семья, друзья, четко понимая, что не стоит лезть в чужие игры более крупных хищников между собой и думать необходимо о своих интересах и своем пути в жизни, четко понимая алгоритм политика и толпы.

Подтверждение 1-го закона Форекса как рынка хищников и их жертв заключено в классической фразе «рынок всегда прав», о первичной сути которой почему-то мало кто задумывался и анализировал как ее алгоритм, так и последствия и рекомендации, вытекающие из этого выражения.

Эту суть легче понять через армейский жаргонный алгоритм: «Пункт 1. Командир всегда прав. Пункт 2. Когда он не прав, см. пункт 1-й» (командир любого подразделения — хищник перед подчиненными и одновременно потенциальная и бесправная жертва перед вышестоящим начальством).

Первая практическая рекомендация из 1-го закона рынка Форекс: обязательное использование стопов/локков

Алгоритм расположения стопов/локков, как рентген, высветит вашу торговую систему.

Если вы не знаете, где располагать стопы/локки, прекратите торговать, т. к. вы не видите грань:

- между продолжением текущего тренда и его сменой на четко ОБОЗНАЧЕННОМ рынком таймфрейме;

- за которой вас превратят в жертву профессионально и абсолютно незаметно для вас.

Есть ли у вас шанс стать успешным трейдером на рынке Форекс?

Осознайте 1-й закон биржи (общества и государства) деления мира на хищников и жертв перед изучением технического анализа в последующих главах книги.

1-й закон биржи МФ является алгоритмом мышления 3% хищников в мире, чья логика абсолютно не похожа на логику мышления остальных 97% трейдеров в мире (в Академии МФ за 4 года обучалось и продолжает обучение несколько тысяч человек).

Поверьте на слово:

- все неудачники (независимо от возраста, образования и национальности) похожи друг на друга, как братья-близнецы в «толпе»;

- все успешные индивидуальны по-своему и имеют общие между собой черты, совершенно противоположные основной массе людей.

Кто вы — потенциальная жертва Форекса или все-таки будущий хищник?

Ваши будущие проигрыши и победы формируются до того, как вы откроете и закроете первую сделку.

Если каждая клетка вашего организма сформирована, как «жертва», и вы во всем будете мыслить, как «толпа», вокруг вас (соседи, бабушки на лавочке или в очереди в магазине, политологи и политики по телевидению [между собой политики говорят совсем не то, что по телевидению]), у вас нет ни малейшего шанса добиться успеха как на Форексе, так и в жизни, и войти в число 3% лучших профессионалов в мире по данной специальности.

Подумайте над глубинным смыслом фразы А. Чехова о необходимости «по капле выдавливать раба из себя». Раб — классическая «жертва». В чем и зачем нужно интеллигенту Чехову сравнивать себя с рабом, расчленяя явление на алгоритм, и по капле, осознанно, выдавливая раба из себя?

Успех в любом деле — это результат поиска алгоритма происходящего, в результате которого можно и нужно идти вслед за трендом (в жизни, в трейдинге, на бирже) по скрытому от «толпы жертв» алгоритму движения.

Никогда в жизни и на Форексе не идите вместе с «толпой»

Толпа — это всегда жертвы (хищники — ваши политики, олигархи, руководители банков, бирж, корпораций и т. д.). Пока вы не увидите алгоритма обмана («развода толпы») со стороны хищников (или по Баффетту — кто в текущей ситуации «жертва»), не делайте ничего, иначе вы проиграетесь.

Пример 1. Тест сравнения поведения потенциальных «жертвы» и «хищника» в вопросе инвестиций и личных сбережений в долларах, евро или национальной валюте.

- Жертва делает то, что внушают ей политики и подконтрольные им СМИ.

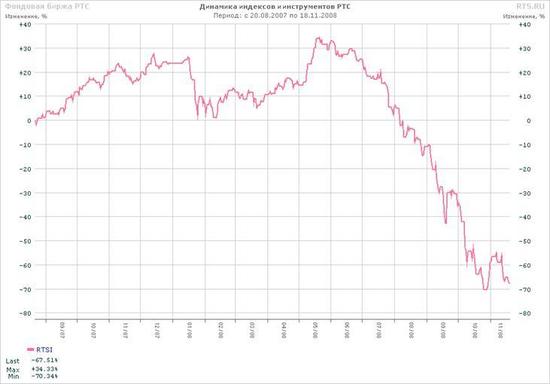

- Если телевидение показывает, как заработали в 2007 г. по 50-200% вкладчики ПИФов. народ несет деньги в ПИФы и в 2008 г. теряет от 50 до 100% своих сбережений.

Рис 1. Динамика индексов и инструментов РТС

Рис 1. Динамика индексов и инструментов РТС

Политикам выгодно, чтобы граждане хранили сбережения в национальной валюте в банках собственного государства (политики всегда говорят лишь часть правды: хранить сбережения в национальной валюте действительно выгоднее для отдельных участков развития экономики государства. Найдите алгоритм, и только тогда положите сбережения на банковский депозит).

Подсказка МФ: не вздумайте хранить сбережения в национальной валюте во время кризиса в национальных банках

В какой валюте хранить большую часть сбережений — в долларах или евро? Если весь мир в начале 2008 г. был уверен в «крахе экономики США», американский доллар падал несколько лет подряд, весь мир (в том числе из-за зомбирования в СМИ) относил и относил свои доллары, чтобы обменять их на евро по курсу 1,55-1,6 (банки скупали американские доллары по всему миру).

Вопрос: кто должен был стать жертвой — население всего мира или мировая банковская система и ведущие банки мира?

Если ответ очевиден:

- ищите алгоритм, при котором банки синхронно начинают обратный процесс во всех уголках мира. Какое информационное зомбирование должно предшествовать этому повороту?

- верьте не словам ваших политиков, а только делам (когда Нацбанки России, Китая и др. ведущих стран мира начнут менять пропорцию доллара и евро в своих золотовалютных резервах — пропорцию евро и доллара своих сбережений нужно будет изменить и вам).

Рис 2. Рост пары EUR/USD с 13.11.05 по 13.07.08

Рис 2. Рост пары EUR/USD с 13.11.05 по 13.07.08

Примечание: изучением алгоритмов ДОЛГОсрочных трендов (от нескольких лет и более) занимается кафедра инвестиций Академии

MasterForex-V.

Пример 2. Тест сравнения поведения потенциальных «жертвы» и «хищника».

Когда после окончания курсов при Дилинговых Центрах преподаватель приглашает на доверительную беседу выпускника и располагающим голосом рассказывает о его выдающихся способностях (вплоть до сравнения ученика с Соросом), рекомендует никогда не бросать Форекс и обязательно попробовать свои силы на реальном торговом счете, жертва верит (ей приятны чуткость, внимание, сравнение с Соросом, вера преподавателя в его способности), а хищник анализирует, никогда и ничего не воспринимая на веру:

- В чем интерес преподавателя, который сам способен лишь повторять тезисы Сороса, Вильямса и др., вместо выхода на их анализ, ошибки и неразрешенные проблемы.

- Почему преподаватель вслед за ним пригласил для доверительной беседы 2-го выпускника, затем 3-го. Поинтересуется у одногруппника, о чем шла беседа? Ах, о Соросе.

- Задумается, хватит ли денег у этого ДЦ рассчитаться с 4-мя, 5-ю Соросами?

- И выход будет искать не в том, чтобы отнести деньги в конкурирующее ДЦ, а в том, чтобы понять, почему он, новичок Форекса, такой желательный клиент для этого ДЦ или банка.

Пример 3. Тест сравнения поведения потенциальных «жертвы» и «хищника», когда ему на и-мейл приходит спамовская реклама о баснословных прибылях.

- финансовый отчет ПИФа о выплате 200% годовых за 2007 г. с печатью банка (аудиторской фирмы), подтверждающих доходную часть ПИФа, и многочисленные интервью вкладчиков, с восторгом подтверждающие, что прибыль они получили;

- стейтмент успешного трейдера, заработавшего за предыдущий месяц 800-1000 пунктов с предложением пройти у него обучение;

- инвесторский пароль иного успешного трейдера, заработавшего 2000% годовых и предлагающий инвесторам вложить деньги.

Жертва пиара верит, ей достаточно фактов (этих или дополнительных, которые мошенники держат в запасе, прекрасно ориентируясь в психологии жертв), жертва подсчитывает прибыль (1 тыс. долларов при 2000% годовых, превращается в 800 тыс. долларов через 3 года). Здравый смысл жертвы подсказывает, что считать геометрическую прогрессию далее чем на 2-3 года не стоит, возможно, инвестицию и прибыль нужно будет вывести не позднее чем через 1-1,5 года.

Вопрос: сколько заработает «жертва», и через какое время ей все станет понятно и ясно?

Хищник анализирует:

- зачем успешному трейдеру, заработавшему лично несколько сот тысяч за предыдущий год при 2000% годовых доходности, брать по 5-10 тыс. инвестиций от многочисленных вкладчиков, вести бухгалтерию и многочисленную переписку;

- может ли Дилинговый Центр, имея допуск к серверу и программному обеспечению, создать «левый» торговый счет именно для привлечения инвесторов (подсказка МФ: может);

- будет ли нести ответственность ДЦ, если их «успешный трейдер» соберет сотни миллионов долларов инвесторов и проиграет в этом ДЦ (подсказка МФ: ответственности ДЦ нести не будет).

Анализ торговой системы:

- проанализируйте сделки «успешного трейдера»;

- выйдите на алгоритм (поверьте, большая половина «успешных» трейдеров из стейтментов, которые высылали мне инвесторы, оказывается мошенниками, большая часть победителей конкурсов при ДЦ с крупными денежными призами — подставными фигурами);

- если вы видите алгоритм, применяйте его в собственной торговле (нельзя доверять ни деньги, ни любимых женщин в чужие руки, насколько бы надежными вам эти руки ни казались).

Если поймете эту философию MasterForex-V, жизнь через скрытый алгоритм откроется Вам такой, какой она есть для хищников, а не для жертв.

Торговля преимуществами или практические рекомендации MasterForex-V будущим «хищникам»

Как из жертвы стать хищником

- Надо четко понимать, что вас зазывали рекламой в метро и передачами «Что? Где? Когда?» на этот рынок в качестве «жертвы» (не Сороса же. Или у вашего ДЦ/банка есть средства выплатить гонорары 3-5 Баффеттам сразу? Поинтересуйтесь на курсах ДЦ).

- Из жертвы можно стать хищником и зарабатывать на самом богатом в мире рынке с оборотом более 3 трлн. долларов в день неограниченно. если вы станете профи и войдете в число 3% лучших профессионалов в мире.

Чтобы войти в число 3% лучших специалистов в мире (далее ответ на вопрос, заданный во Вводной лекции обучения Форексу (дошкольное обучение): почему вы не вошли в число 3% лучших экспертов в мире по предыдущей профессии, и есть ли у вас шанс добиться успеха на Форексе?) необходимо:

- Выйти на мировые ноу-хау, а не на копирования «секретов» торговли, растиражированных во всем мире, в том числе откровенными «кухнями» ДЦ и сомнительными брокерами для начинающих трейдеров — их потенциальных «жертв».

- Получить опыт и стать профи — научиться через практику применять эти ноу-хау, извлекая прибыль из преимуществ, которыми вы владеете. К слову, на закрытом форуме Академии более 100 мировых открытий MasterForex-V с ежедневной практикой и подсказками во время торгов.

- Постоянно повышать уровень профессионального мастерства — вакантные места 3% лучших профи постоянно меняются, в том числе через усложнение и изменение отдельных деталей поведения «рынка».

Когда вы решите открывать реальный торговый счет, подумайте над вопросом — вы уже научились понимать рынок лучше Сороса, Б. Вильямса, Демарка, Элдера, Нили, Динаполи, Пректера и др.? (вы вышли на алгоритм их торговой системы, изучили сильные стороны и ошибки классиков, неразгаданные ими загадки, умеете применять эти преимущества для получения профита?). Если нет, то с чего вы решили, что в число 3% лучших трейдеров в мире войдете вы, а не они?

Напоминаю, ни одна будущая «жертва» не ставит этот вопрос перед собой перед открытием реального торгового счета.

Для изучения алгоритмов классиков трейдинга в Интернет-Академии MasterForex-V создана кафедра Высшей Школы — десятки спецкурсов по трудам классиков трейдинга с объективным анализом алгоритмов их открытий, неразрешенных проблем, ошибок с исправлением и оптимизацией через ТС MasterForex-V.

Четко видеть разницу между профи и дилетантами. Профи учат алгоритму, дилетанты — выводам и готовым рецептам, безуспешно пытаясь копировать оригинал, не понимая суть заложенных в них алгоритмов.

Не верьте никогда и никому просто на слово. На закрытом форуме Академии запрещено давать любой прогноз без алгоритма применяемых инструментов и расчетов по ним.

Научитесь через скрытые от «толпы» алгоритмы процесса видеть явление в его реальной сути.

Не перепрыгивать через ступени профессионального мастерства.

Вспомните, как учат молодых хищников, и как вас учили в школе, ВУЗе, на производстве. Почему молодому лейтенанту после окончания училища никто не доверит сразу командование батальоном или полком, бригадой, дивизией?

Форекс от вас никогда никуда не убежит — он будет и через неделю, и через месяц, и через год.

Если у вас не получается торговля 0,1 лота — у вас не может получиться торговля 1-2 или 20 лотами.

Причина не в сумме вашего торгового счета, а в:

- вашем понимании технического анализа и торговли;

- нарушении манименеджмента;

- психологических срывах при резком переходе от мелких лотов к крупным при торговле на Форексе.

Для тех, кто хочет нарушить этот закон и перепрыгнуть пропасть между не устраивающим их финансовым положением и тем, чего хочется достичь через крупные заемные кредитные и инвесторские средства, представьте письма тех, кто занял миллионы долларов и проиграл их (таких людей было более 2-х десятков из нескольких сот тысяч писем, полученных после выхода книги 1):

- что описывает человек, когда его жена и дочь чудом вытащили его из петли;

- что пережил человек, перерезавший себе вены, выживший в реанимации. в ожидании следующего своего разговора с инвесторами;

- что пишет жена неудачника (выславшего фото еще 2 года назад счастливой семьи на фоне дома, цветущего сада и 2-х новых иномарок), когда ее муж за 2 года проиграл более 2 млн. долларов сначала в российской кухне ДЦ, затем большую часть — у известного всему миру брокера Форекса (аргументация: «это же не кухня!»).

Критерии Интернет-Академии MasterForex-V для открытия реального торгового счета

- Понимание каждого движения валютной пары от м1 до д1, w1 и осознанное взятие профита через данное понимание.

- Опыт безошибочного прохождения нескольких разворотов СРЕДНЕсрочного тренда н4 с осознанным взятием профита на каждом из трендов.

- Соблюдение манименеджмента (грубо при счете 1 тыс. долларов — максимальный лот 0,1, при счете 5 тыс. долларов — максимальный лот 0,5).

- Постепенный психологический переход при торговле на реале с 0,1 лота на 0,2 лота, 0,3 лота, 0,5, 1 лот, 2 лота и т. д. О манименеджменте Форекса, как науке — целая кафедра Статистики и манименеджмента Академии MasterForex-V (алгоритмы классики и их оптимизация для тренда и флета различных таймфреймов Форекса).

Ордера «жертв» Оанды как один из элементов синтеза бинарных закономерностей MasterForex-V

Обратите внимание, где «толпа» трейдеров выставляет бай-лимиты на медвежьем тренде или селл-лимиты на восходящем тренде (на одних и тех же уровнях).

Напоминаю: поведение «жертв» всегда прогнозируемо (каждый трейдер — индивидуальность, но уровень мышления у всех «жертв» одинаковый. как у «толпы», которой легко и свободно можно дистанционно управлять).

Управляемый «рынок» Форекса всегда учитывает эти уровни при движении котировок.

Соответственно, в Интернет-Академии MasterForex-V делаются и эти расчеты в рамках синтеза бинарных закономерностей МФ (автор индикатора ведет отдельную ветку).

Пробитие этих уровней — сильный сигнал по ТС МФ, т. к. ордера «жертв» нужно довести до стопов.

Рис 3. Ордера «жертв» трейдеров Оанды для анализа «хищников»

Рис 3. Ордера «жертв» трейдеров Оанды для анализа «хищников»  Рис 4. Ордера «жертв» трейдеров Оанды для анализа «хищников»

Рис 4. Ордера «жертв» трейдеров Оанды для анализа «хищников»

Если бы Форекс был НЕуправляемым рынком (например, межбанковским рынком по обмену валют, как его хотят представить все аналитики), ордера «жертв» (большую часть которых никто не выводит на «рынок») никому и никогда не были бы интересны.

Пример 04.08-5.08.2008 г.

Пробитие крупных бай лимитов «жертв Оанды» на 1,9600 и 1,9500 (см. верхний рис. расчетов), мощный медвежий тренд.

Рис 5. Пробитие крупных бай лимитов «жертв Оанды»

Рис 5. Пробитие крупных бай лимитов «жертв Оанды»

Синтез бинарных закономерностей MasterForex-V.

Объяснению этого принципиально нового метода анализа рынка будет посвящена отдельная глава книги. Суть — комплексный анализ рынка через синтез десятков инструментов (как новых инструментов МФ, так и исправленных классических инструментов технического и волнового анализа трейдинга), которые «случайно» совпадают и дают раскрытие замысла «рынка» по одному из 2-3-х абсолютно верных вариантов движения рынка.

Таких закономерностей и преимуществ в торговле в вашем арсенале, как будущего профи, необходимо иметь сотни.

Необходимо уметь их синтезировать, чтобы «идти за рынком» не с толпой, как учит А. Элдер, а по MasterForex-V, против «толпы», которую во всем мире учат одинаково.

Надо «идти за рынком» по скрытому от толпы алгоритму. вместе с Главным хищником («рынком», КЦ — не суть важно), следуя его логике, а не логике жертв.

Применение алгоритмов МФ на рынке Форекс. Новый технический анализ трейдинга MasterForex-V

Изложенные выше принципы и стали основой нового технического анализа трейдинга MasterForex-V.

Суть и отличие от старого классического технического анализа трейдинга — в переходе:

- от чартизма, когда любое движение непредсказуемо в онлайн, но логично и правильно на истории (подробности чартизма Мерфи, Элдера, Швагера, Луки, Б. Вильямса, Хартли, Сперандео, Наймана, Пректера, Фишера и др.). Подробности чартизма;

- к реальному определению роли каждого движения от м1 до д1, w1, MN и их синтезу в режиме онлайн через алгоритмы МФ.

В последующих главах книги 1 MasterForex-V мы будем идти шаг за шагом иным путем, нежели большинство классиков Форекса:

- выводя скрытый алгоритм, который позволит видеть происходящее на рынке Форекс, порой абсолютно парадоксально и противоположно традиционным воззрениям классиков трейдинга;

- от нового алгоритма технического анализа MasterForex-V идут практические рекомендации для торговли на Форексе с исправлением сотен ошибок классиков трейдинга, как следствие — более сотни мировых открытий МФ в области трейдинга.

Логика книги 1 MasterForex-V полностью раскрывает следующие аспекты:

- Кто дает трейдерам всего мира котировки валют рынка Форекса? Организатор игры Форекс — алгоритмы, сильные и слабые стороны синхронности котировок на Форексе как предпосылка успешной торговли.

- Почему фундаментальный анализ НЕ работает на КРАТКОсрочном и СРЕДНЕсрочном трендах? Новый алгоритм использования фундаментального анализа через ТС MasterForex-V.

- Книги классиков трейдинга — мировые открытия, неразрешенные проблемы, ошибки и алгоритмы исправления ошибок классиков трейдинга через новый технический анализ MasterForex-V.

- Курсы по обучению Форексу — цели и скрытые алгоритмы обучения, закономерность 99,9% проигрыша новичков после их окончания.

- Место и роль торговой системы для успешной и прибыльной работы на Форексе. Как новичку за 5 минут отличить рабочую торговую систему от мошеннической?

- Брокеры и Дилинговые Центры — новые критерии трейдеров выбора брокера.

- Соотношение бинарных элементов и нечеткой логики (fuzzy logic) на рынке Форекс и в ТС MasterForex-V. Синтез бинарных закономерностей новых инструментов МФ и классического анализа трейдинга.

- «3 экрана Элдера» и «8-экранная» классификация трендов MasterForex-V: что точнее и проще?

- «Подушка безопасности»: Почему Stop-loss нежелателен и невыгоден для трейдеров? Какая «подушка безопасности» вместо него.

- Психологические проблемы трейдеров на работе по Форексу: классика и новые алгоритмы MasterForex-V их решения.

- Сайты о Форексе — полезное, бесполезное и вредное для трейдеров Форекса: алгоритмы, закономерности, отличительные особенности.

Следующая глава книги — 2-е заблуждение 97% трейдеров мира. Кто дает трейдерам всего мира котировки валют рынка Форекс. Организатор игры Форекс поможет найти ответы на следующие вопросы:

- когда понятна необходимость роли алгоритма для хищника Форекса;

- КТО дает котировки на рынке Форекс;

- алгоритмы сильных и слабых сторон синхронности котировок на Форексе (недостатки и неотъемлемая часть достоинств, когда понимаешь их алгоритм);

- преимущества в торговли трейдера там, где никто из классиков трейдинга их никогда не искал;

- как эти преимущества торговли трейдера ежедневно используются при обучении в Интернет-Академии MasterForex-V.

http://www.azbukatreydera.ru/mify-o-birzhe.html

http://www.masterforex-v.org/mf_books/book1/section1/chapter1.html