Как заработать с помощью Тинькофф Инвестиции

Тинькофф Инвестиции-что это такое

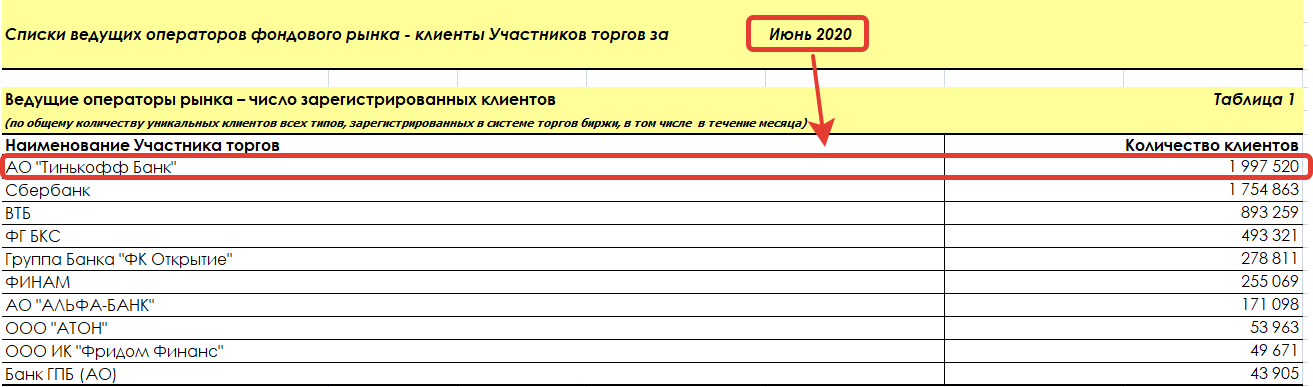

Всем привет, коллеги! Давно уже хотела рассмотреть трейдинг через Тинькофф Инвестиции, как заработать на этом, и чем он так привлекает клиентов. Ведь Тинькофф-лидер по брокерскому обслуживанию на Российском рынке. Имеет очень хорошее приложение для смартфона. Хотя приложения уже есть у всех брокеров, но они все равно далеко позади за Тинькофф.

Важность приложений для смартфона у брокеров! Это мега крутая возможность. Каждого, кому уже 18 лет, можно привлечь на биржу. Кого-то реально зарабатывать, а большую часть все-таки, как пушечное мясо для тех, кто зарабатывает. Увы! Но это так!

Стоит только заглянуть в интернет, так обязательно наткнешься на рекламу услуг Тинькоффа, в рекламе электронной почты тоже не обойтись без него.

Не удивительно, что Тинькофф обогнал таких гигантов рынка по брокерским услугам, как Финам и БКС. Да что они, даже Сбербанк, банковская карта которого есть у каждого второго россиянина, и то умудрился обогнать. Можно сказать, что почти на каждом столбе висит реклама «Тинькофф Инвестиции-как заработать легко и быстро».

Но в первую очередь, Тинькофф-это банк. И до 2018 года занимал рынок именно по банковским услугам. И только в 2018 году Тинькофф банк получил лицензию на самостоятельную брокерскую деятельность. В тот же год была запущена своя платформа для осуществления брокерской деятельности и началось массовое привлечение клиентов.

Теперь у каждого владельца смартфона появилась некая возможность заниматься инвестированием через Тинькофф. Остается только разобраться, как в Тинькофф открыть счет?

Что такое брокерский счет в Тинькофф

Брокерский счет-это ваш портал в мир инвестиций и трейдинга. Брокерский счет-это действительно счет, отдаленно похожий на банковский счет, тем, что вы туда сами заводите или выводите денежные средства любым доступным банковским способом. Кроме вас, никто распоряжаться им не может больше брокера здесь не рассматриваем.

На этот брокерский счет будут зачисляться прибыли от ваших финансовых операций на рынках, в том числе и дивиденды, если будете торговать по дивидендным стратегиям. Но и будут автоматически списываться комиссии за пользование брокерским счетом, хотя не всегда они бывают.

Также будут списываться комиссии за сделки и брокером и биржей. И сам счет может не только расти, как мы видим в красивой рекламе интернета, но и катастрофически уменьшаться.

Брокерский счет в Тинькофф подразумевает, что вы осуществляете финансовую деятельность на каких-то рынках (и российских и мировых) только через данного брокера. А брокером может являться только юридическое лицо, которое получило возможность, согласно Российским законам и требованиям биржи, осуществлять такую деятельность.

Имея брокерский счет у одного брокера, вы не сможете отдавать поручения другому брокеру. Для этого нужно у другого брокера тоже открыть счет и заключить договор.

В общем открыть брокерский счет-это обычная и стандартная процедура. Здесь не надо искать каких-то подводных камней. Торговля на бирже может быть только через брокера и больше никак.

Ваша задача-выбрать из десятков брокеров одного и осуществлять торговлю на бирже, как сотни тысяч других трейдеров и инвесторов, таких же обычных людей, большая часть которых не имеют финансового образования, но успешно торгуют.

Как открыть брокерский счет в Тинькофф

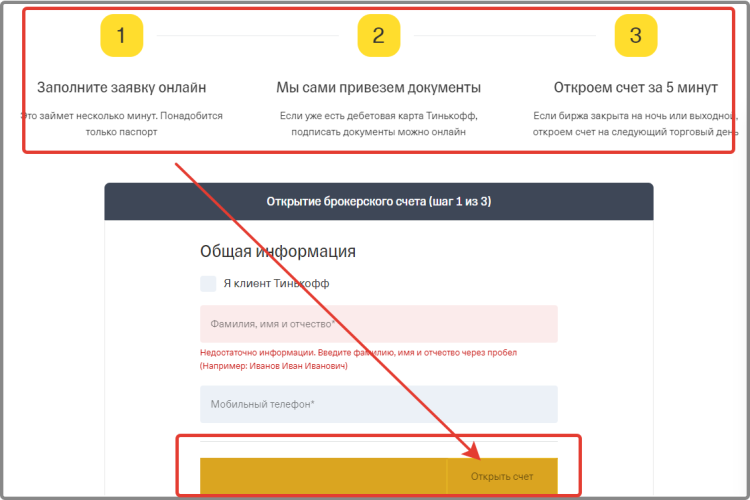

Открыть брокерский счет в Тинькофф можно двумя способами:

Вариант №1

Зайти на официальный сайт Тинькофф. Заполнить анкетные данные и нажать на кнопочку «Открыть счет». Причем приложение для смартфона можно будет тоже скачать и установить, но торговать не получится, если у вас не будет дебетовой карты Тинькофф. Но смотреть как происходят торги можно будет.

Вариант №2

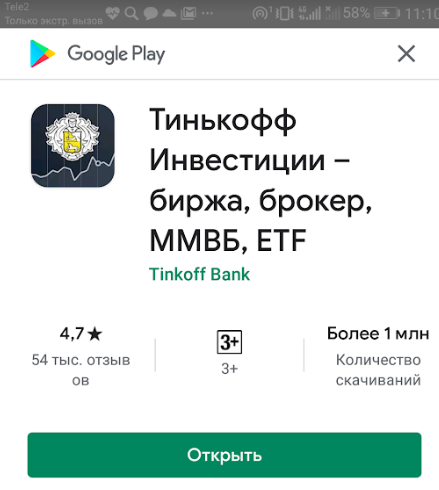

Скачать Тинькофф Инвестиции в Google Play. И брокерский счет через него открываем автоматически. Ничего не «лагает» и не зависает при данной операции. Процедура занимает меньше 5 минут всего оформления.

- При регистрации в данном приложении, вы придумываете себе 4-хзначный пин-код для входа в систему.

- Вводите свое Ф.И.О.

- Свой адрес: город, улица, дом.

- Паспортные данные. Причем не вкладывая никаких отсканированных страничек вашего паспорта. Паспорт посмотрит курьер при передаче банковской карты Тинькофф.

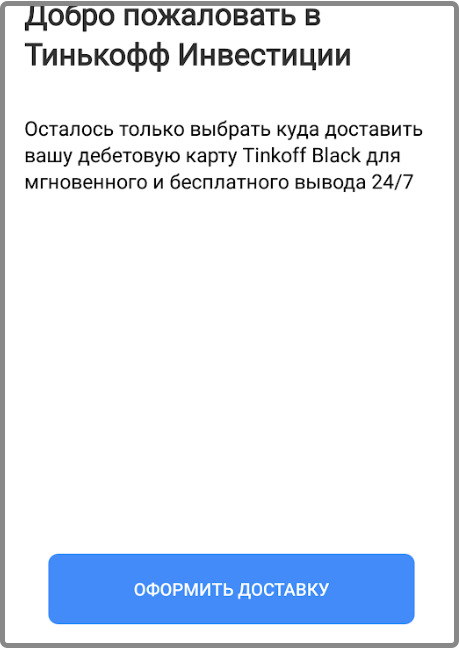

Да, забыла! В конце система просит вас выбрать параметры для доставки карты Тинькофф, чтоб можно было спокойно заводить и выводить деньги с брокерского счета.

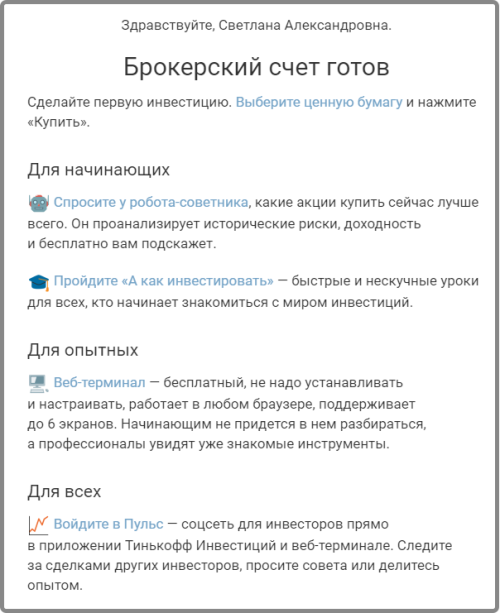

Через минут десять приходит на почту письмо от компании и sms на смартфон, о том, что брокерский счет полностью зарегистрирован и уже функционален. И брокер уже активно призывает к активным действиям: «Сделайте свою первую инвестицию. Выберите ценную бумагу и нажмите „Купить“.»

Как закрыть брокерский счет в Тинькофф

Сразу решила разобрать такой важный вопрос о том, как закрыть брокерский счет в Тинькофф. Возможно вы откроете его сразу, но потом разобравшись что к чему поймете, что не все так просто здесь. Или вообще подумаете о том, что ваш прежний брокер не так уж и плох.

На самом деле у Тинькофф Инвестиции нет проблем с дистанционным закрытием брокерского счета. Вот в Сбербанке так не закроешь брокерский счет. Обязательно нужно будет посещать офис Сбербанка.

Что нужно для того, чтобы быстро закрыть брокерский счет?

Вариант № 1

Позвонить по номеру 8 800 755 27 56

Вариант № 2

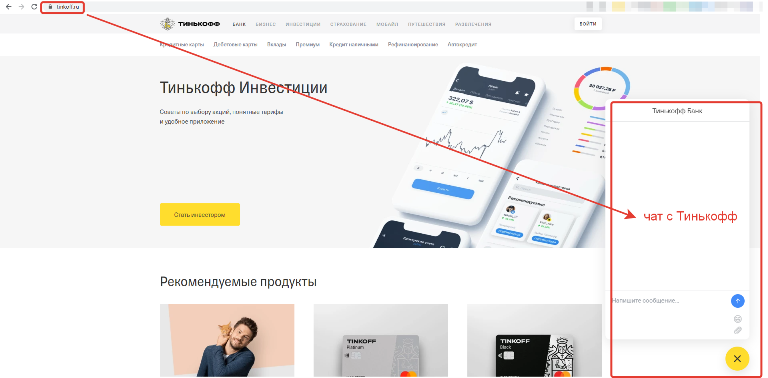

Написать в чате сайта Тинькофф. Приготовьтесь назвать секретное слово, которое вы указывали при открытии брокерского счета. Так вы подтвердите, что компания заключала договор на брокерское обслуживание именно с вами.

Вариант № 3

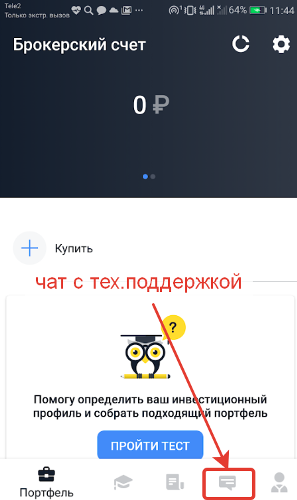

Написать в разделе “Помощь” технической поддержке компании в самом приложении Тинькофф Инвестиции.

Хотя сама компания говорит, что счет не обязательно закрывать, ведь его обслуживание владельцу будет совершенно бесплатное, если им не пользоваться. Я же думаю, что лучше закрыть, если окончательно решили не торговать через Тинькофф.

Самой компании выгодно, чтоб было больше клиентов, пусть даже не активных. Ведь в настоящее время идет прямо борьба за клиентов в сфере брокерских услуг. И вновь прибывшие клиенты будут смотреть на рейтинги. Если Тинькофф стоит на первом месте среди брокеров, то значит он действительно самый крутой и надежный брокер.

Никто особо не задумывается, что тут можно не только зарабатывать, но и терять. Причем намного чаще!

В общем по рейтингам нужно смотреть не только по количеству привлеченных клиентов. Достаточно прочитать мой обзор , чтоб хотя бы задуматься о значимости рейтингов и их анализу.

Терминал Тинькофф Инвестиции

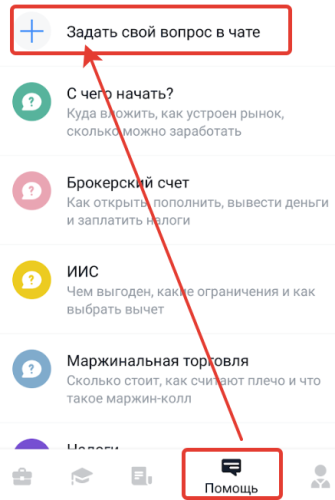

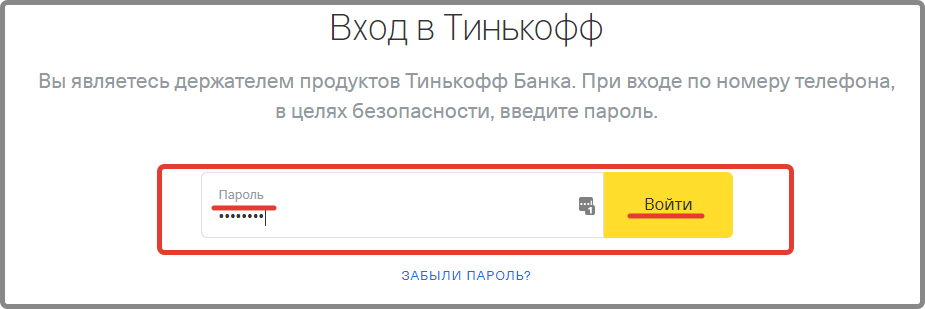

Несмотря на то, что я установила на свой смартфон приложение Тинькофф Инвестиции, я не могу через вебраузер подключиться к терминалу для инвестиций на компьютере. Программа требует, чтобы я ввела номер банковской карты Тинькофф.

Другими словами, Тинькофф просто использует маркетинговый прием, что открыть счет у них очень быстро, но торговать вы не сможете, воспользоваться терминалом для инвестиций тоже не сможете. И когда вы назначаете дату и время куда привезти вам дебетовую карту, вы тем самым еще и назначаете время для завершения процедуры подписания брокерского договора.

Вот после этого вы можете через ваш браузер, к примеру Гугл Хром, подключиться к торгам через терминал по своим личным данным. Моя попытка подключиться к терминалу закончилась ничем, потому что у меня нет пока дебетовой карты Тинькофф и нет даже номера брокерского договора. Потому что еще не было встречи с представителем Тинькофф, никто не смотрел мои паспортные данные, нет моей подписи в договоре обслуживания.

Зайти в терминал Тинькофф Инвестиции не получается без данных банковской карты и номера договора

Зайти в терминал Тинькофф Инвестиции не получается без данных банковской карты и номера договора

До этого момента я зашла на сайт Тинькофф и ввела свой номер телефона, получив код подтверждения.

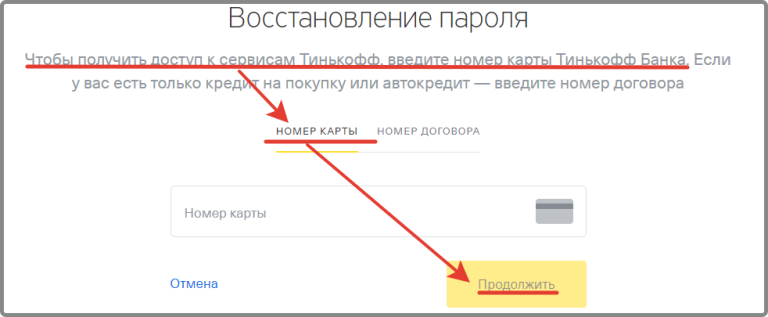

Нажимаем на кнопку «Перейти» и входим в терминал Тинькофф Инвестиции

Нажимаем на кнопку «Перейти» и входим в терминал Тинькофф Инвестиции

В общем пока никак к терминалу для инвестиций Тинькофф через компьютер я не смогу подключиться. Два варианта подключения к терминалу : через номер банковской карты Тинькофф или номера договора у меня пока не имеются.

Предлагаю Вам посмотреть видео ниже, где обозреватель рассказывает о своих первичных впечатлениях о терминале для инвестиций Тинькофф.

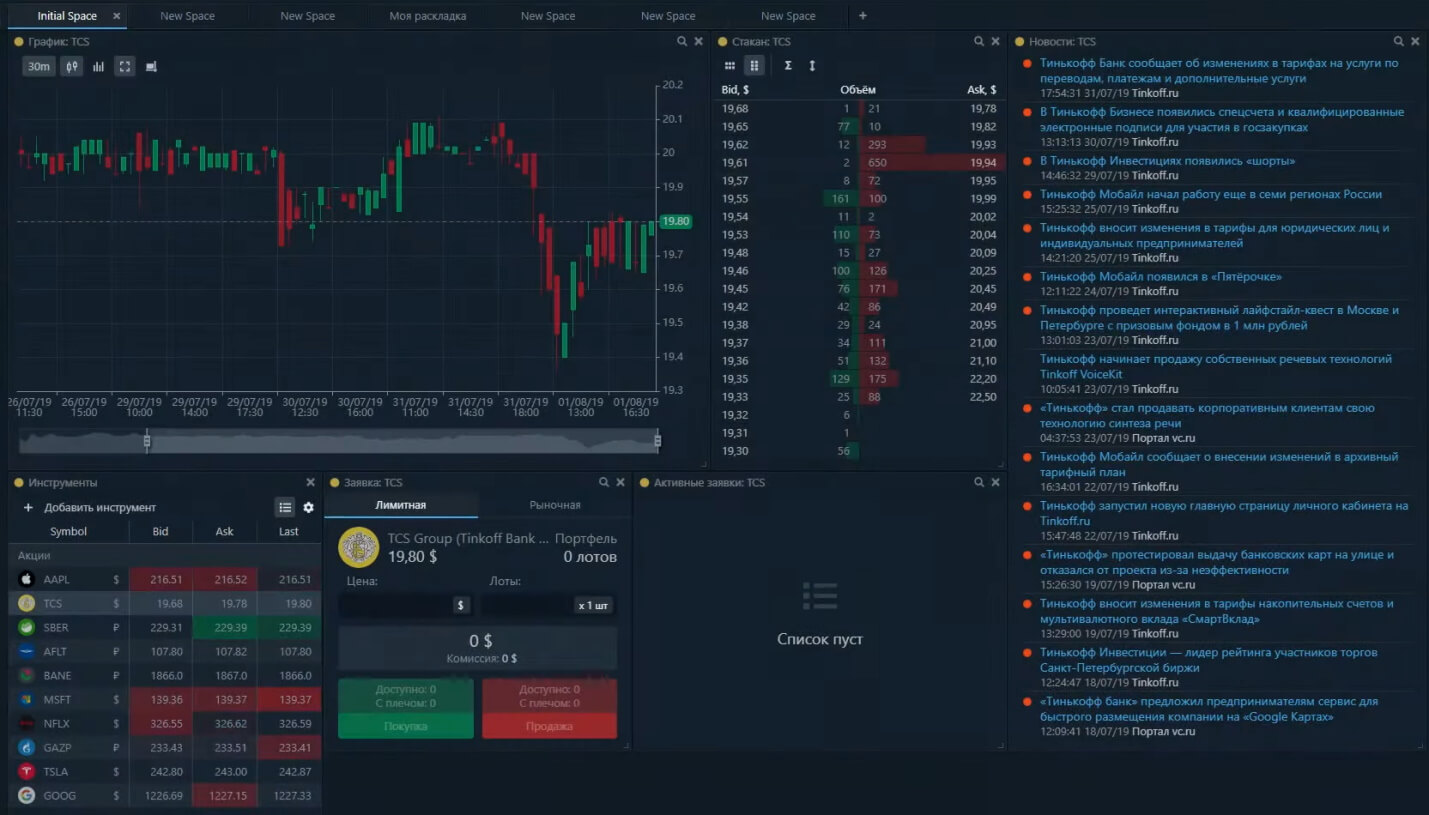

Мои впечатления от данного терминала в принципе неплохие. Есть очевидные плюсы, без которых вообще торговать нельзя:

- График актива можно настроить, изменить размеры.

- Показывается комиссия автоматически при вводе заявок на исполнение.

- Имеется стакан котировок

Но почему-то меня немного смущает факт того, что через браузер вход. Здесь нужна очень хорошая защита от злоумышленников, и возникают вопросы:

- Справляются ли сервера брокера с нагрузкой?

- Хорошо ли работает техническая поддержка, если вы не сможете войти в программу, либо она просто зависнет.

- Всегда ли есть доступ в данную программу, включая выходные.

- Интегрируется ли она с другими программами, для того, чтобы вести еще параллельный учет по сделкам.

На эти вопросы у меня пока нет ответов. Если вы знаете, то напишите, пожалуйста.

Приложение Тинькофф Инвестиции

Само приложение рассмотрим ниже в разделе «Тарифы», когда будем смотреть, как найти определенную бумагу. А вот более полный обзор приложения можно посмотреть здесь:

Тарифы брокера Тинькофф

У данного брокера на июль 2020 года всего 3 тарифа:

- Инвестор

- Трейдер

- Премиум

Все тарифы предоставляют возможность торговать:

- Акциями российских и зарубежных компаний

- Валютой

- Облигациями

- ETF

- Паями Тинькофф Капитал

- Депозитарными расписками

Разбираем тариф Инвестор

Под описанием тарифа брокером дана разъясняющая информация о том, что тариф подходит трейдерам, совершающим сделок в день на сумму до 116 000 рублей. Тогда комиссия будет 0,3% от суммы сделки.

Но тут большое недоумение у меня вызывает, тогда зачем он нужен этот тариф. Ведь я не могу представить инвестора с небольшим счетом. Вся идея инвестирования сводится к тому, что прибыль там конечно получается больше, чем депозит в банке, но и никак не соизмеримая с прибылью трейдеров-спекулянтов.

Тогда что можно получить в виде прибыли от инвестирования при таком маленьком счете?

Один сплошной нервный срыв и соблазн торговать чаще, чтоб повторять мимолетный успех в виде прибыли в случайных сделках. Хотя в разрезе частного примера с комиссиями данного тарифа все выглядит не так уж и плохо.

Пример:

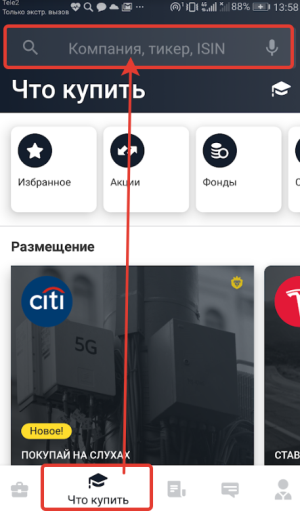

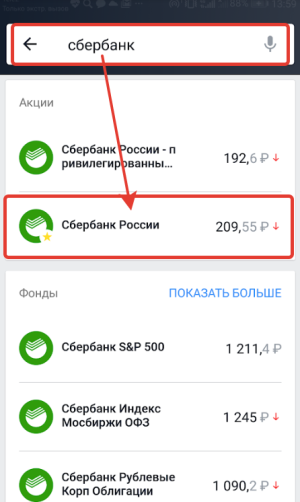

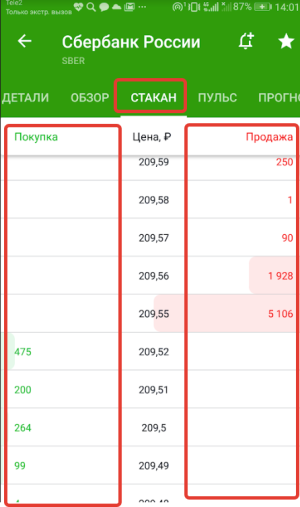

Хотим произвести свою первую сделку акциями Сбербанка. Немного отойдем от данного тарифа, сразу тут разберем интерфейс и удобство, а потом вернемся к тарифу. Итак, нам нужно через поисковик для начала найти данную акцию.

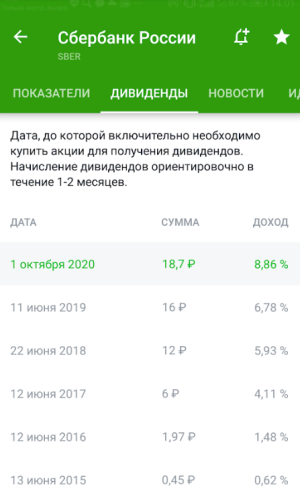

Ну и собственно выбираем обыкновенную акцию Сбербанка. Выше высветилась привилегированная акция Сбербанка. Владея ей, можно рассчитывать на дивиденды от компании.

Сразу хочется отметить, хоть и не по делу, что работа с дивидендными бумагами в приложении сделана намного лучше и полезней, чем в приложении Сбербанка.

Что касается приобретения акций Сбербанка, то можно это сделать двумя самыми распространенными способами:

Вариант №1 : Через стакан котировок (Да! Вы не ошиблись: в приложении имеется стакан котировок)

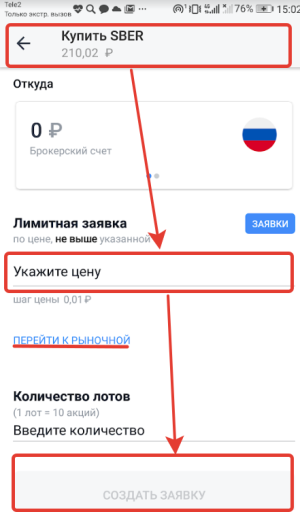

Вариант №2 : Через простую заявку по рыночной цене, либо сами указываете свою цену приобретения акций.

Ну а теперь вернемся к нашему тарифу Инвестор. Начинка данного тарифа следующая:

Это значит, что при стоимости одной обыкновенной акции Сбербанка 210 рублей на сумму на счете капиталом 100 000 рублей вы можете приобрести 470 акций. В 1 лоте 10 акций. Тогда ваша комиссия брокеру Тинькофф составит: 470*210*0,3%=296 рублей. При продаже этих акций, и таким образом закрытия открытой ранее позиции, еще заплатите 296 рублей.

Не стоит и забывать про комиссию самой бирже, но есть ряд относительных преимуществ тарифа:

- Отсутствует плата за депозитарий

- Бесплатно обслуживание торгового счета, даже при наличии торговых операций

- Бесплатно само мобильное приложение «Тинькофф Инвестиции»

- Торговый терминал Тинькофф тоже бесплатный

Тариф Трейдер

Для того, чтобы понять его отличие от тарифа Инвестор нужно вернуться к нашему примеру с обыкновенными акциями Сбербанка.

- Если мы не держатели любой кредитной или дебетовой карты Black Edition, пока на счете у нас меньше 2 000 000 рублей, пока у нас нет активной торговли с большими оборотами, то при наличии торговых операций у нас будет месячная плата за обслуживание счета в размере 290 рублей.

- Комиссия от суммы сделки уже будет не 0,3% , а 0,05%. Это уже комиссия ниже в % в 6 раз. И при этом если с утра у вас была активная торговля и оборот по сделкам превысит 200 000 рублей, то эта комиссия еще уменьшается и будет 0,025%.

- Все остальное, также как в тарифе Инвестор

Я думаю при покупке тех же 47 лотов акций Сбербанка получится комиссия следующая:

470*210*0,05%=49,35 рублей. И плюс при закрытии та же сумма+ плата за обслуживание. Итого: 49,35+49,35+290=389 рублей. А на тарифе Инвестор 296+296=592 рубля.

Очевидно, что тариф Трейдер даже с абонентской платой за обслуживание все равно выгоднее тарифа Инвестор для активного трейдера. Тариф Инвестор хорош, когда очень редко и точечно покупаешь и формируешь портфель. И тебе не нужны никакие абонентские ежемесячные платы.

В разрезе года будет намного меньше трат на введение бизнеса по инвестированию. А вот для более активного трейдера ничего не составит набрать оборот 200 000 рублей, чтобы уменьшить основную комиссию до 0,025%. Либо вообще выполнить условия Тинькофф и ликвидировать эту абонентскую плату.

Тариф Премиум

- Подходит для крупных инвесторов.

- Абонентская плата за обслуживание от 0 до 3000 рублей в месяц.

- Плата взымается независимо от того были сделки в текущем месяце, либо нет (отличие от двух других тарифов)

- Круглосуточные консультации персонального менеджера

- Единая комиссия в диапазоне от 0,025%-1% без отдельных расчетов всем компаниям( брокер, биржа, депозитарий). И даже пополнение счета входит в эту общую комиссию.

Данный менеджер может помочь:

- Подобрать наилучшие бумаги для инвестирования

- Проконсультировать по инвестиционным продуктам

- Предоставить аналитику по конкретной компании, к которой вы присматриваетесь с точки зрения инвестиций.

Я попыталась составить плюсы и минусы по отзывам о брокере Тинькофф, включив самые свежие. Ведь Тинькофф не жалеет денег на усовершенствование программного обеспечения, а значит, что минусы довольно динамично исчезают с функционала.

Плюсы Тинькофф Инвестиций

Плюс №1 Очень, прям очень, легко открыть брокерский счет.

Даже, если вы не клиент Тинькоффа, это никак не помешает открыть счет. Вам привезут карту домой, вы ее спокойно можете пополнить, а потом уже через нее и брокерский счет. А пока будете ждать, то будет пару дней в запасе изучить досконально саму программу для торговли.

Плюс №2 Легко торговать акциями, облигациями и валютой, но только технически.

Совсем не надо устанавливать никакие терминалы на ваш компьютер. Сам интерфейс очень интуитивно даже понятный. Действительно, очень похожа покупка активов, как в обычном интернет-магазине.

Плюс №3 Отсутствие скрытых комиссий.

Тарифы настолько простые и прозрачные, что в целом знакомство с торговлей на бирже кажется достаточно досягаем для любого ума. Нет каких-то сложных и запутанных формулировок и подводок. Хотя при торговле иностранными активами нужно все-таки уточнять все более подробно.

Плюс №4 С тарифа на тариф можно переходить много раз.

Берет комиссию за сделки и точечно плату за обслуживание. Переходить с тарифа на тариф можно без всяких проблем и плат.

Плюс №5 Очень быстро можно перевести денежные средства с брокерского счета на карту.

Плюс № 6 Возможность покупки валюты неполными лотами.

«Тинькофф» дает возможность покупать неполными лотами.

Плюс № 7 Советник по подбору акций и облигаций.

Предлагает воспользоваться услугами бесплатного виртуального помощника для диверсификации портфеля в зависимости от вашего капитала и предпочтений. Но я бы не стала доверять таким роботам. Ведь при потере денег, робот отвечать за это не будет точно.)

Плюс №6 Очень хорошая информация по бумагам

Вот здесь Тинькофф просто удивил.Мало того что все о нужной компании найти можно, так еще и все цифры по показателям и прогнозам даются, и все свежие новости по компании. Не надо больше где-то еще искать информацию.

Минусы Тинькофф Инвестиций

Минус №1 В сети много отзывов о том, что данное приложение может «лагать». Но пока я этого не замечала. Единственное, что мне не понравилось-это очень доступный вход в само приложение. Вводишь 4-хзначный пин-код и все. Этого мало, для такой серьезной программы.

Минус №2 Невозможность работать без карты Тинькофф

Здесь прям прямолинейный путь для клиентов: хочешь торговать, значит тебе нужна карта Тинькофф. И без нее ты не сможешь ни пополнить счет, ни вывести средства со счета.

Минус №3 Обслуживание банковской карты Тинькофф

Для работы с брокерским счетом нужна дебетовая карта Тинькофф. И я не уверена, что ее обслуживание будет бесплатным. Нужно уточнять этот момент.

Минус №4 Комиссии все-таки высоковаты

В самом приложении Тинькофф Инвестиции имеется вопрос: Почему у других брокеров комиссия ниже?

Видимо неспроста данный вопрос размещен в разделе “Тарифы”. И дается пояснение или даже оправдание, что у Тинькофф нет скрытых комиссий, в отличие от тарифов других брокеров, поэтому, мол, клиенты, такие у меня тарифы.

Минус №5 Нет Срочного рынка.

Минус №6 Если будет какой-то сбой в приложении, то доказывать, что виноват брокер будет сложно. А любой сбой в приложении может привести к тому, что вы не успеете выставить какие-то приказы, не успеете закрыть позицию. Ладно, если вы не дополучите прибыль-это не страшно в трейдинге. Страшно, что вы ограничение убытков можете просто не поставить после открытия какой-то из позиций.

Минус №7 В интернете много отзывов о том, что котировки активов в приложении могут отличаться от действительных. Это нужно проверять уже индивидуально. Пока смотрела как работает приложение на примере акций Сбербанка-никаких расхождений в котировках не увидела. У меня был открыт Quik.

Минус №8 При выводе средств не правильно удерживают НДФЛ. Надо лично проверять, но уже не приятно и заставляет задуматься, чтоб не торговать с данным брокером.

Минус №9 В онлайн чате техническая поддержка отвечает не оперативно. Задержки по решению проблемы клиента могут быть до 4 часов. Либо отвечает бот, который конечно же ограничен по своей эффективности.

Выводы

На самом деле минусов раньше было намного больше, но Тинькофф работает постоянно над дорабатыванием проблем. Само приложение Тинькофф Инвестиции очень простое и не вызывает какое-то раздражение при торговле.

Но плохо, что и простые люди будут думать, работая с этим сервисом, что и сама торговля тоже проста и заработки там реальны.Хотя удобный сервис данного приложения ничего общего не имеет с торговлей на бирже.

И здесь точно будет не достаточно робота-советника. Я даже не представляю, как можно торговать через смартфон. Это удобно, когда ты купил что-то на долгий срок по подсказке действительно опытного человека.

А этот опытный человек сам торгует и в долгосрок. Всегда может тебе подсказать, что все пора скидывать акции. Тогда-это крутая возможность для простого человека, который ничего не понимает в рынках, никогда в них не разберется,но при этом хочет заработать.

И желательно, чтобы этот опытный человек смог до вас донести, что не факт, что эта инвестиция будет для вас прибыльной. А еще смог бы вам объяснить, сколько можно денежных средств вкладывать в инвестиции, как научиться не открывать каждый раз приложение “Тинькофф Инвестиции”, чтобы посмотреть: насколько там цена выросла и сколько я уже заработал денег, ничего не делая.

Мне не нравится, что биржа и сладость заработков будет меня постоянно заставлять залезать в это приложение. Сделает меня своим рабом. По мне, как человеку, уже давно торгующему на бирже, очень важно меньше с ней соприкасаться, а новичкам вообще надо ставить песочные часы рядом с компьютером, чтобы они не просиживали больше, чем надо.

Если уж и выбирать из продуктов для инвестирования у Тинькофф, то лучше терминал для компьютера. Так вы будет меньше просиживать в мире инвестиций.

Ну и не устаю повторять, что для простых людей-такая легкая доступность к торговле просто «утопие». Не ведитесь на то, что это все так легко.

Торговля на бирже-высококонкурентный бизнес.

Опытные игроки сидят и ждут, когда придет очередная партия новеньких обывателей, которые уверенны, что они теперь крутые инвесторы. И будут забирать на рынке у вас деньги до тех пор, пока вы не поймете, что тут не все так просто.

А брокерский бизнес хорош тем, что стоит только идти на шаг, даже два, впереди своих конкурентов, и прибыли потекут нескончаемым ручьем. Несмотря на то, что Тинькофф вложил кучу денег в эти программные решения и стараются все технические косяки убирать, следят за отзывами в интернете, реагируют на критику своих клиентов, дорожат ими-компания в первую очередь работает для того, чтобы получать прибыль.

Задачи и цели любого инвестора или трейдера немного иные. Вы с брокером не партнеры по бизнесу, как может показаться . Ему без разницы зарабатываете вы или нет.

Вы теряете-он получает комиссию, вы зарабатываете-он получает комиссию.

Часть ваших задач в мире инвестиций:

- Сводить издержки своего бизнеса к минимуму-это комиссии.

- Иметь прозрачные тарифы.

- Иметь стабильное программное обеспечение без малейших намеков на нестабильную работу.

- Не быть рабом всех этих «завлекушек» по инвестированию.( К торговле через приложение на смартфоне отношусь негативно, хотя приложение очень хорошее).

Все-таки мне больше симпатизируют такие брокеры, как БКС или Финам, Кит-Финанс. И терминал Quik я ни на что другое не променяю.Тем более, что торговля фьючерсами отсутствует у Тинькофф, а комиссии на Срочном рынке намного меньше (выше я писала про пункт №1 «Сводить издержки своего бизнеса к минимуму»).

Тинькофф Инвестиции: отзывы клиентов, обзор терминала и приложения, тарифы и условия

«Инвестиции — это просто», — таким слоганом встречает посетителей брокер Тинькофф. С 2016 года компания делает все для того, чтобы сделать торговлю максимально доступной. Клиентам такой подход пришелся по душе: по статистике Московской биржи, Тинькофф занимает 1 место по числу активных инвесторов.

Почему сервис стал таким популярным и действительно ли он столь хорош в реальности? Мы собрали всю правду о брокере Тинькофф в одном месте. Рассказываем, чем Тинькофф Инвестиции отличаются от других брокеров, с какими плюсами и минусами сталкиваются реальные клиенты и как начать торговлю на выгодных условиях.

Акция для клиентов у Тинькофф Инвестиции

Тинькофф Инвестиции запустил акцию «Начни инвестировать», в рамках которой, клиенты банка могут получить акции до 25 000 рублей за прохождение уроков в Тинькофф Инвестиции!

Для участия в Акции:

- Участник должен открыть Брокерский счет (в случае его отсутствия) в течение срока проведения Акции;

- Пройти Курс, состоящий из 10 заданий. В конце каждого задания предусмотрен тест, для прохождения теста

- Участнику необходимо ответить верно более чем на 50 % вопросов теста. За каждый пройденный тест Участник получает в подарок Бонус от Брокера посредством каналов Дистанционного обслуживания.

- Бонусы, полученные за прохождение всех 10 заданий Курса, представляют собой пакет акций, максимальное общее количество баллов за который не может превышать 25 000 (Двадцать пять тысяч) баллов.

Срок проведения Акции — с 21.09.2020 года — 31.10.2020 года.

Чем Тинькофф выделяется на фоне других брокеров

| Регулирование | Лицензия Банка России № 045-14050-100000 |

| Торговые инструменты | — Акции |

— Мобильное приложение для iOS и Android

Тинькофф Инвестиции — полноценный брокер с лицензией ЦБ и прямым доступом на крупные биржи. Его главное достоинство — доступность инвестирования для новичков. С самого начала компания ориентировалась на тех, у кого не было опыта на фондовом рынке, но было желание купить прибыльные акции — и чем проще, тем лучше.

Первое время сервис работал через посредника — группу компаний БКС. Но уже с 2018 года Тинькофф стал полностью самостоятельным брокером и получил лицензию Банка России. С этого момента в арсенале Тинькофф Инвестиций появляются профессиональные инструменты — полноценный терминал, стакан цен и различные виды отложенных ордеров.

Сегодня Тинькофф уже нельзя назвать «брокером для домохозяек», как шутливо говорили о нем еще пару лет назад. Теперь это самый популярный оператор Московской биржи с более чем 2 000 000 клиентов. При этом инвестиции для начинающих с Тинькофф остаются максимально доступными, а профессионалы могут использовать весь спектр привычных инструментов.

Проверенные брокеры:

| Брокер | Регуляция | Открыть счет |

|---|---|---|

| ЦБ РФ | Открыть счет! |

| CySEC MFSA | Открыть счет! |

| CySEC | Открыть счет! |

Плюсы и минусы брокера Тинькофф

Плюсы Тинькофф Инвестиций

- Не нужно ехать в офис, счет откроют онлайн.

- Можно открыть ИИС, чтобы получить налоговый вычет.

- Доступ к российским и зарубежным акциям.

- Удобные приложения для iOS и Android — все операции доступны на смартфоне.

- Легко купить ценные бумаги из личного кабинета или приложения.

- Профессиональные инструменты: стакан цен, веб-терминал, маржиналка, можно шортить.

- Пополнение и вывод средств на банковскую карту без комиссий.

Минусы Тинькофф Инвестиций

- Нужно тщательно выбирать тариф, иначе можно прилично потерять на комиссиях.

- Сомнительная ценность премиального тарифа.

- Технические сбои все еще встречаются.

- В Тинькофф нет фьючерсов и опционов.

- Вывод денег только на карту Tinkoff Black — впрочем, с нее сразу же можно перевести средства в другой банк без комиссии.

Торговые инструменты

Количество бумаг в каталоге Тинькофф Инвестиций превышает 11 000.

В это число входят

- акции;

- облигации;

- фонды (аналог ETF и ПИФов, торгуемых на бирже);

- валюты.

В список акций Тинькофф входят как российские, так и иностранные бумаги. Клиенты брокера могут вложить деньги в Tesla, Apple, Google и другие известные компании.

Популярные инструменты в каталоге.

Список зарубежных акций в Тинькофф Инвестициях ограничен. Брокер работает с секцией иностранных бумаг на Санкт-Петербургской бирже, которая насчитывает около 1 400 инструментов. В основном это акции компаний с большой капитализацией — в том числе те, что входят в индексы Dow Jones и S&P 500.

Список иностранных бумаг можно расширить, если подключиться к тарифу «Премиум» и подтвердить статус квалифицированного инвестора.

Тарифы брокера Тинькофф Инвестиции

Брокер Тинькофф предлагает три тарифных плана: «Инвестор», «Трейдер» и «Премиум».

На тарифах «Трейдер» и «Премиум» плата за обслуживание зависит от ряда условий.

Обслуживание по тарифу «Трейдер»

- 290 руб. — базовая плата за обслуживание;

- 0 руб. — если за месяц не было ни одной сделки, либо есть премиальная карта Тинькофф, либо оборот за месяц превысил 5 000 000 руб., либо стоимость портфеля составляет от 2 000 000 руб.

Обслуживание по тарифу «Премиум»

- 3 000 руб. — базовая плата за обслуживание;

- 990 руб. — если стоимость портфеля составляет от 1 000 000 руб. до 3 000 000 руб.;

- 0 руб. — для портфелей от 3 000 000 руб.

Как выбрать оптимальный тариф

Если ваш стиль — активная торговля, то тариф «Трейдер» будет практически безальтернативным. План «Инвестор» предлагает слишком высокую комиссию, а «Премиум» выгоден только для тех, кто может держать 3 000 000 руб. на счете без активного движения — явно не трейдерский случай.

Для долгосрочного инвестора решающее значение имеет объем покупок. Напомним, что на тарифе «Трейдер» плата за обслуживание взимается только в те месяцы, когда клиент совершает сделки. При этом комиссия будет в 6 раз ниже, чем на тарифе «Инвестор».

В целом при долгосрочном инвестировании удобно руководствоваться следующей схемой

- Если вы собираетесь инвестировать не больше 116 000 руб. в течение расчетного месяца, выбирайте тариф «Инвестор». Указанная сумма проистекает из расчета комиссий и месячной платы за обслуживание.

- Если сумма инвестиций превышает 116 000 руб. в месяц, тариф «Трейдер» окажется выгоднее.

Пример: Вы решили купить акции на 200 000 руб. На тарифе «Инвестор» нужно заплатить: 200 000 руб. * 0,3% = 600 руб. На тарифе «Трейдер» такая инвестиция окажется более выгодной, даже с учетом платы за обслуживание: 200 000 руб. * 0,05% + 290 руб. = 390 руб.

Есть ли польза от тарифа «Премиум»

Премиальный тариф Тинькофф Инвестиций оказывается полезным в следующих ситуациях

- Если вы инвестируете от 3 000 000 руб. Комиссия будет самой низкой, а обслуживание — бесплатным. Но помните: расчет ежемесячной платы завязан не на сумму инвестиций, а на стоимость портфеля. Если бумаги подешевеют, эта цифра может опуститься ниже 3 миллионов — тогда придется платить комиссию от 990 руб.

- Если хочется получить консультацию персонального менеджера и аналитиков Тинькофф Инвестиций. Они помогут составить портфель и проконсультируют в любой непонятной ситуации. Но помните, что специалисты не несут ответственности за свои рекомендации и могут ошибаться.

- Если вам нужен доступ к внебиржевым иностранным бумагам. Однако, для этого придется не только подписаться на «Премиум», но и подтвердить статус квалифицированного инвестора в соответствии с законом РФ.

Статус квалифицированного инвестора выдают клиентам, которые соответствуют одному из следующих условий

- владеют депозитами, металлическими счетами или ценными бумагами на сумму от 6 000 000 руб.;

- имеют опыт работы в организации, которая совершала сделки с ценными бумагами (от 2 лет);

- прошли аттестацию как специалисты финансового рынка;

- получили экономическое образование в вузе, который имел право проводить такую аттестацию;

- за последний год заключили сделки с ценными бумагами на сумму от 6 млн. руб.

Необъяснимо, но факт: «Тинькофф» не раскрывает список бумаг, которые доступны квалифицированным инвесторам. Поддержка ссылается на ФЗ-39, хотя прямого запрета на перечисление торговых инструментов в нем нет.

Ответ поддержки по списку бумаг на тарифе «Премиум».

Не забудем и о внушительной комиссии по внебиржевым сделкам: от 0,25 до 4%. С учетом этих цифр, подписка на «Премиум» ради инвестиций в дополнительные инструменты обычно оказывается невыгодной.

Аналитика по ценным бумагам

На портале Тинькофф Инвестиций публикуются материалы, подготовленные аналитиками брокера

- раздел «Что купить» предлагает готовые идеи ценных бумаг для портфельных инвестиций;

- в ленте новостей регулярно появляются инвестиционные идеи — причем, с указанием конкретных целей и сроков инвестирования;

- на тарифе «Премиум» можно воспользоваться персональными консультациями и получить развернутые аналитические отчеты по большинству ценных бумаг.

Инвестиционная идея на портале Тинькофф.

Кроме того, клиенты Тинькофф Инвестиций получают доступ к соцсети «Пульс». Здесь инвесторы могут делиться идеями друг с другом и выставлять свои портфели на всеобщее обозрение.

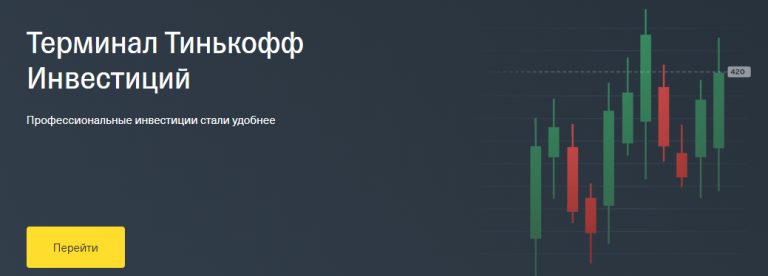

Торговый терминал Тинькофф

Тем, кто не собирается вести активную торговлю, можно сразу перейти к следующему разделу: скорее всего, вы будете заключать сделки в личном кабинете или приложении. Это самые удобные и доступные способы.

Но для профессиональных трейдеров тоже есть хорошие новости: терминал Тинькофф Инвестиции рассчитан именно на активную торговлю. Устанавливать программу на компьютер не придется — веб-терминал доступен в любом браузере.

В 2019 году терминал брокера Тинькофф наконец-то получил полный набор профессиональных возможностей

- выставление лимитных и рыночных заявок;

- стоп-лосс и тейк-профит;

- биржевой стакан;

- несколько рабочих пространств с гибкими размерами блоков;

- настраиваемый набор виджетов для каждого пространства.

Первое время работа терминала вызывала нарекания, но за несколько месяцев большинство ошибок исправили. Сегодня веб-терминал Тинькофф вполне можно сравнить с QUIK и другими популярными решениями — по набору функций они практически не отличаются.

Мобильное приложение Тинькофф Инвестиции

Мобильное приложение Тинькофф.

Мобильные приложения Тинькофф Инвестиций — достоинство, которое чаще всего встречается в отзывах клиентов. Приложение позволяет забыть о версии для ПК и управлять инвестициями только с помощью смартфона — и в этом нет никакого преувеличения.

В приложении собраны те же возможности, что и в «настольной» версии личного кабинета — и даже больше

- открытие и закрытие счетов;

- пополнение и вывод средств;

- просмотр котировок и графиков;

- покупка и продажа ценных бумаг;

- пуш-уведомления о ценах;

- чат клиентской поддержки;

- и, внезапно, полноценный биржевой стакан!

Как и веб-терминал, приложение Тинькофф Инвестиций со временем становилось все более стабильным. Сегодня ошибки почти не встречаются. Это подтверждает и оценка приложения Тинькофф Инвестиции для Андроид и iOS: в обоих маркетплейсах оно получило 4,7 из 5 звезд.

Рейтинг мобильного приложения в App Store.

Тинькофф инвестиции: с чего начать

Чтобы начать работу с Тинькофф Инвестициями, нужно

- Определиться с типом счета: брокерский или ИИС.

- Выбрать тариф.

- Открыть счет онлайн.

В случае с активной торговлей выбор очевиден: открываем брокерский счет на тарифе «Трейдер». Если же ваша цель — инвестиции, стоит рассмотреть вариант с индивидуальным инвестиционным счетом (ИИС).

Брокерский счет или ИИС: что выбрать

ИИС брокера Тинькофф позволяет получить налоговый вычет. Во многом он похож на обычный брокерский счет, но есть несколько важных отличий, которые перечислены в таблице.

а) вычет по НДФЛ;

При выборе ИИС можно получить один из двух налоговых вычетов на выбор

- Тип «А»: возврат НДФЛ в размере 13% от суммы, внесенной на счет. В конце года можно вернуть до 52 000 руб. с официального дохода, облагаемого НДФЛ.

- Тип «Б»: закрытие ИИС без уплаты 13% налога на инвестиции.

Выбирать вычет при открытии счета не нужно: спустя 3 года можно самостоятельно решить, какой вариант выгоднее.

Со скольки лет можно инвестировать в Тинькофф

Открыть счет в Тинькофф Инвестициях можно с 18 лет. Для этого достаточно быть гражданином РФ и проводить в стране не менее 183 дней, чтобы иметь статус налогового резидента. При этом российская регистрация (прописка) не обязательна.

Как открыть счет в Тинькофф Инвестициях

Если вы еще не пользуетесь продуктами банка, перейдите на сайт Тинькофф Инвестиций и заполните анкету на открытие счета. Через несколько минут перезвонит менеджер, который уточнит тип счета (ИИС или брокерский), время встречи и адрес для подписания документов. Ехать в офис не нужно: курьер приедет сам. Обычно счет открывают за один рабочий день.

Оформление заявки на открытие счета.

Если вы уже пользуетесь продуктами банка, можно точно так же воспользоваться анкетой на сайте, отметив пункт «Я клиент Тинькофф». Другой вариант — скачать приложение Тинькофф Инвестиций и войти в него под своей учетной записью. В обоих случаях потребуется заполнить анкету и подписать договор с помощью SMS-кода. Счет откроют сразу же, а если сегодня выходной, то в ближайший рабочий день.

Как пополнить счет и вывести средства у брокера Тинькофф

Для начала отметим, что брокерский счет можно вообще не пополнять. Если есть карта Tinkoff Black, бумаги можно купить прямо с нее: пополнение Тинькофф Инвестиций произойдет автоматически и бесплатно. Провернуть такой фокус с ИИС не получится, его нужно пополнять в явном виде.

Пополнение с помощью карты Tinkoff Black

Самый простой способ пополнения и снятия средств в Тинькофф Инвестициях — карта Tinkoff Black. Если карточки еще нет, ее бесплатно оформят вместе со счетом. Tinkoff Black позволяет переводить и получать деньги с брокерского счета Тинькофф бесплатно и без ограничений.

Пополнить брокерский счет можно рублями, долларами или евро. Пополнение валютой пригодится для покупки иностранных бумаг.

На ИИС можно переводить только рубли, так что для приобретения зарубежных акций придется сделать дополнительный шаг — купить валюту через биржу.

Как еще можно пополнить счет в Тинькофф Инвестициях

Совсем недавно считалось, что для Тинькофф Инвестиций нужна карта Tinkoff Black — это требование было обязательным.

Но сегодня пополнить счет можно и другими способами

- картой любого банка;

- банковским переводом.

Комиссии нет, но есть лимит — не более 600 000 руб. в месяц. Пополнить счет в Тинькофф Инвестициях из другого банка можно только рублями.

Как вывести средства с Тинькофф Инвестиций

Единственный способ вывода средств — карта Tinkoff Black. С нее можно бесплатно отправить деньги на карту или счет в любом банке. Вывести деньги с Тинькофф Инвестиций без карты Tinkoff Black не получится — она в любом случае потребуется, пусть даже и в роли промежуточной прокладки.

Ограничений на количество или размер операций нет.

Вывести доллары с Тинькофф Инвестиций можно точно так же, как и рубли. Карта Tinkoff Black — мультивалютная, так что проблем не будет.

Вывод 24/7

После закрытия сделки биржа не сразу переводит деньги на счет в Тинькофф. Иногда это занимает до 3 рабочих дней, так что средства по сути «зависают» без движения.

Вывод с Тинькофф Инвестиций можно ускорить, если подключить услугу «Вывод 24/7». В этом случае средства будут переводить моментально. Технически это выглядит как дополнительный счет с овердрафтом, то есть банк пополняет баланс клиента своими деньгами.

Услуга «Вывод 24/7» бесплатная. Действует ограничение: выводить таким способом можно не более 10 000 000 руб. (или эквивалентной суммы в валюте).

Как купить акции через Тинькофф Инвестиции

Купить акции в Тинькофф можно тремя способами

- в личном кабинете;

- в приложении Тинькофф Инвестиции;

- в веб-терминале.

Далее мы рассмотрим наиболее универсальный сценарий — покупка в личном кабинете. Инструкция вполне применима и к приложению Тинькофф Инвестиций: интерфейс отличается, но общий принцип остается тем же.

Шаг 1. Войдите в личный кабинет Тинькофф Инвестиций — данные для авторизации те же, что и для других продуктов банка.

Шаг 2. Выберите ценную бумагу, которую хотите купить. Найти нужную акцию, облигацию или фонд можно в каталоге.

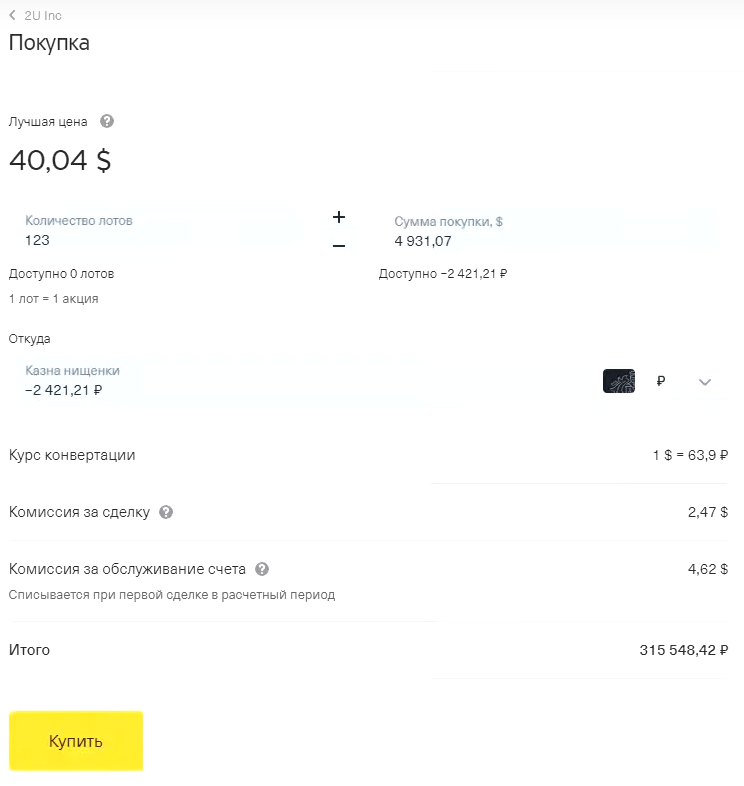

Шаг 3. Создайте заявку на покупку. Акции у Тинькофф, как и у любого другого брокера, торгуются лотами. Один лот может включать как одну, так и несколько акций — например, 10 или даже 100 штук. Купить дробную часть лота нельзя.

По умолчанию Тинькофф Инвестиции создают рыночную заявку, то есть акции будут куплены моментально по биржевой цене. Нужно ввести лишь количество лотов и нажать «Купить».

Заявка на покупку акций в Тинькофф.

Шаг 4. При покупке акций из личного кабинета нужно подтвердить операцию SMS-кодом.

Как купить иностранные акции через Тинькофф

Точно так же, как и российские — разница только в способе оплаты. Иностранные акции в Тинькофф торгуются в долларах, так что для начала нужно обзавестись валютой.

Если вы пользуетесь мультивалютной картой Tinkoff Black, купить зарубежные акции можно прямо с нее. Дополнительных комиссий не будет — главное, чтобы валюта счета совпадала с той, в которой номинирована ценная бумага.

Если же на карте только рубли или вы пользуетесь ИИС, разумнее сначала купить нужное количество валюты на бирже, а уже потом потратить ее на акции.

Важно: на брокерском счете валюту можно и не покупать. Тогда рубли сконвертируются в доллары автоматически, но по курсу банка. Однако, это не слишком выгодно: в сравнении с биржей переплата часто достигает 1 руб. и выше.

Как купить валюту у брокера Тинькофф

Так же, как и другие ценные бумаги

- Перейти в каталог и выбрать нужную валюту.

- Ввести количество.

- Подтвердить покупку.

В отличие от акций, валюту можно покупать не только лотами, но и отдельными единицами — вплоть до 1 USD или 1 EUR.

Как создать лимитную заявку

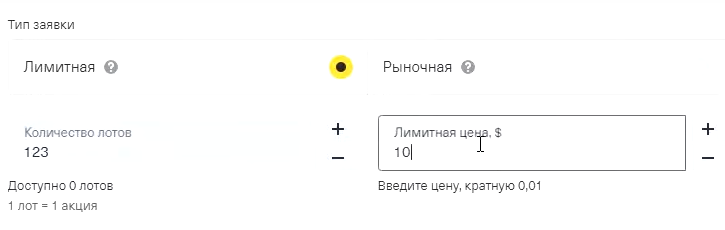

Акции совсем не обязательно покупать по текущей цене. Иногда бывает выгоднее подождать, пока котировки не достигнут нужного значения. Для этого и созданы лимитные (отложенные) заявки.

Создание лимитной заявки в Тинькофф.

Пример: акции Apple выросли до отметки $465. Мы хотим дождаться отката и купить их чуть дешевле — по $460. В этом случае нужно создать лимитную заявку на покупку по цене $460. Как только котировки опустятся до этого значения, ордер будет исполнен. Если же до закрытия биржи цена так и не опустится до $460, заявка будет отменена.

Чтобы создать лимитный ордер, проделайте следующие шаги

- Выберите переключатель «Заявки» при покупке или продаже ценной бумаги (правый верхний угол).

- Выберите тип «Лимитная».

- Введите количество лотов и цену.

- Подтвердите заявку с помощью SMS.

Еще раз напомним, что заявка остается активной только до закрытия биржи. Если ордер не будет исполнен, на следующий день придется создавать его заново.

Отправка лимитной заявки.

Стоп-лосс и тейк-профит у брокера Тинькофф

Позиции не обязательно закрывать вручную: можно сделать это автоматически при достижении определенной цены.

Для этого существуют два типа ордеров: стоп-лосс и тейк-профит

- Стоп-лосс фиксирует допустимый убыток, если после покупки цена пошла вниз.

- Тейк-профит поможет вовремя продать акции с прибылью, если цена пошла вверх.

Чтобы добавить стоп-лосс или тейк-профит к открытой позиции, выберите нужную бумагу в портфеле, а затем нажмите «Stop Loss / Take Profit». Укажите цену, по которой хотите закрыть сделку, а также количество лотов. Подтвердите операцию.

Создаем ордер тейк-профит в Тинькофф Инвестициях.

Отметим, что стоп-лосс и тейк-профит — это лимитные заявки. В редких случаях такой ордер может не сработать. Речь идет о ситуации, когда цена касается заданного значения, но слишком быстро откатывается обратно — в итоге на рынке не оказывается встречных предложений для закрытия сделки.

Если стоп-лосс или тейк-профит не сработает до закрытия биржи, на следующий день его придется выставлять заново.

Как продать акции в Тинькофф Инвестициях

Шаг 1. Перейдите в свой портфель и выберите нужную ценную бумагу.

Шаг 2. Нажмите «Продать».

Шаг 3. Введите количество лотов и подтвердите операцию. Если текущая цена не устраивает, можно создать лимитный ордер на продажу через меню «Заявки».

Продажа акций в личном кабинете.

Дивиденды на акции в Тинькофф

Тинькофф Инвестиции выплачивают дивиденды по российским и иностранным акциям в полном объеме. Размер и наличие таких выплат зависят только от решения компании-эмитента.

Получить дивиденды по акциям в Тинькофф могут даже те, кто держит бумаги совсем недавно. Главное — попасть в реестр акционеров и оставаться в нем в «час икс».

Для этого нужно

- Узнать дату, в которую компания выплачивает дивиденды.

- Купить акции как минимум за 2 дня до выплаты — иначе вы не успеете попасть в реестр акционеров.

- Дождаться момента выплаты дивидендов.

Сразу после этого акции можно продать. Впрочем, такую стратегию трудно назвать оптимальной, так как стоимость бумаг обычно снижается пропорционально дивидендным выплатам.

Средний срок зачисления дивидендов по российским акциям — от 10 до 25 дней. По иностранным — до 15 дней. Средства поступят на счет в той же валюте, в которой торгуются акции.

Маржинальная торговля

Режим маржинальной торговли в Тинькофф Инвестициях позволяет торговать на заемные средства брокера. С помощью кредитного плеча можно увеличить торговый капитал и открывать более крупные позиции.

Маржинальная торговля у брокера Тинькофф появилась сравнительно недавно.

Перечислим самые важные пункты, которые стоит узнать перед началом работы

- размер кредитного плеча Тинькофф рассчитывает индивидуально для каждого инструмента;

- можно шортить, то есть зарабатывать на падении бумаг;

- комиссия за сделку — согласно тарифу;

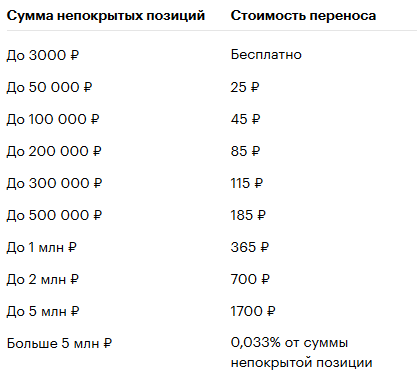

- за перенос позиции через сутки взимается фиксированная плата.

Размер платы за перенос через ночь зависит от суммы непокрытых позиций. В пересчете на проценты он составляет от 0,033% до 0,8%.

Плата за перенос позиции Тинькофф.

Очевидно, что трейдеру выгоднее открывать позиции по верхней границе указанных сумм. Например, суточная плата за позицию в 500 001 руб. будет такой же, как и за позицию в 1 000 000 руб. Но в процентах разница будет двукратной.

Как включить маржинальную торговлю в Тинькофф

Торговля с плечом доступна всем владельцам брокерских счетов и ИИС.

Чтобы активировать эту возможность, нужно

- Перейти в меню «О счете» (в мобильном приложении этот пункт запрятан в настройках).

- Включить режим маржинальной торговли для аккаунта.

После этого можно открывать сделки с плечом — как в веб-терминале, так и в приложении или личном кабинете.

Как включить маржинальную торговлю в приложении Тинькофф.

Как шортить в Тинькофф Инвестициях — инструкция

Брокер Тинькофф позволяет шортить только ликвидные ценные бумаги. Список таких активов доступен на официальном сайте. Отметим, что схожие ограничения действуют и у других брокеров: это требование бирж и государственных регуляторов.

Чтобы зашортить акции в Тинькофф, просто нажмите кнопку «Продать» напротив нужной бумаги. Форма создания заявки подскажет, сколько лотов можно продать в таком режиме.

Как зашортить акцию В Тинькофф.

Впрочем, шортить акции в приложении не слишком удобно, а при краткосрочной торговле и вовсе невозможно. Предпочтительный вариант — продажа через веб-терминал. Принцип остается неизменным: при создании заявки достаточно нажать кнопку «Продажа».

Шорт в веб-терминале.

IPO в Тинькофф Инвестициях

В 2019 году брокер Тинькофф впервые предложил клиентам участие в IPO. Однако, эта возможность доступна только квалифицированным инвесторам на тарифе «Премиум».

Тинькофф Инвестиции не публикуют конкретные условия покупки акций на IPO. Чтобы уточнить детали, обратитесь к персональному менеджеру: он расскажет, в каких IPO планирует участвовать брокер и сколько денег потребуется для инвестирования.

Нужно ли платить налоги при работе с Тинькофф

Тинькофф Инвестиции автоматически списывают налоги, когда клиент выводит средства на счет. Напомним, что по закону РФ налогом облагаются доходы, полученные от продажи ценных бумаг. Если клиент не получил прибыль, брокер ничего списывать не будет.

Доход от продажи ценных бумаг облагается НДФЛ в размере 13%. Именно столько спишет брокер при выводе средств на счет.

Оплату НДФЛ Тинькофф Инвестиции производят самостоятельно, и отказаться от этой схемы нельзя. Брокер выступает в роли налогового агента в большинстве операций с ценными бумагами.

Но есть два исключения

- налог с дивидендов на американские акции — об этом поговорим подробнее чуть ниже;

- налог на доходы при торговле валютой — здесь придется самостоятельно заплатить НДФЛ 13% через ФНС.

Налоги с американских акций в Тинькофф

Если вы просто продаете иностранные бумаги, Тинькофф самостоятельно заплатит 13% НДФЛ.

Но когда вы получаете дивиденды с американских акций, налог рассчитывается по другим правилам

- Если подписана форма W-8BEN, Тинькофф удержит налог на прибыль в размере 10% — эти деньги будут списаны в пользу США. Недостающие 3% НДФЛ нужно самостоятельно заплатить в России.

- Если форма W-8BEN не подписана, налог составит внушительные 30%.

Советуем заранее подписать форму W-8BEN — ее можно найти в личном кабинете или в приложении Тинькофф Инвестиции. Рассмотрение документа занимает до 30 рабочих дней.

Сравнение с другими брокерами

Провести прямое сравнение брокеров с Тинькофф Инвестициями довольно трудно: на рынке работают 10 крупных компаний, и каждая из них предлагает как минимум два тарифа.

Тем не менее, мы постарались обобщить опыт трейдеров и сравнить Тинькофф с другими крупными брокерами

- Открытие счета. Тинькофф сделает это быстрее, чем все остальные, особенно если клиент уже пользуется банковскими продуктами.

- Пополнение счета. Лидерство за Тинькофф, ВТБ и Альфа-банком: зачисление моментальное, комиссий нет. У остальных — либо дольше, либо дороже.

- Вывод средств. Тинькофф выигрывает сравнение: переводы бесплатные, без ограничений и в любое время суток. У других брокеров будет комиссия или «нерабочие» часы.

- Список ценных бумаг. Тинькофф идет наравне с большинством российских брокеров: есть как российские, так и зарубежные акции.

- Комиссия за сделку. Здесь все зависит от предпочтений клиента. У «Альфа-банка» самая низкая комиссия за операцию (от 0,04%), но плата за обслуживание составляет 0,06% в день от стоимости портфеля. Комиссия в Тинькофф чуть выше (0,05% на тарифе «Трейдер»), зато ежемесячная оплата фиксированная, а при отсутствии сделок ее не будет совсем. У «Сбербанка» обслуживание бесплатное, но фактическая комиссия достигает 0,69%. Особняком стоят ВТБ и «Открытие»: у этих брокеров комиссии и абонентская плата завязаны как на тариф, так и на торгуемые активы.

- Мобильные приложения. Два явных лидера — Тинькофф Инвестиции и «Альфа-банк».

В целом Тинькофф Инвестиции выигрывают сравнение по многим параметрам. Прямую конкуренцию брокеру составляет лишь «Альфа-банк», сопоставимый по удобству использования, но проигрывающий в мелких нюансах вроде вывода средств.

Если отвечать на вопрос, что лучше: Сбербанк Инвестиции или Тинькофф Инвестиции, победа будет на стороне последнего. Комиссии в «Сбере» выше, а многие операции отнимают значительно больше времени и сил. В сравнении с другими российскими брокерами, такими как ВТБ или «Открытие», Тинькофф также одерживает победу по большинству параметров.

Отзывы о Тинькофф Инвестициях

Отзывы о Тинькофф Инвестициях в Интернете крайне противоречивы. Причина в том, что с 2016 года брокер изменился почти до неузнаваемости. Для примера возьмем один из самых первых отзывов о Тинькофф Инвестициях на форуме на banki.ru.

Пример устаревшего отзыва.

Комментарий выглядит жутковато, но важно обратить внимание на дату — май 2018 года. По факту все перечисленные ошибки давно исправлены, и сегодня эти проблемы просто не встречаются. В этом разделе собраны только свежие отзывы клиентов, вложивших деньги в Тинькофф Инвестиции в 2020 году.

Открытие счета — почти без нареканий

Пользователи редко делятся опытом открытия счета в отзывах о брокере Тинькофф. Проблем на этом этапе почти не бывает: менеджеры перезванивают быстро, а встречу назначают в удобном месте уже на следующий день. Нам удалось найти только один отзыв, в котором клиент рассказал о длительной задержке при открытии счета — вполне вероятно что это единичная техническая ошибка.

Проблема с открытием брокерского счета.

Пополнение и вывод средств — быстро, бесплатно, но только с картой Tinkoff Black

Так как пополнение и снятие завязано на карту банка Тинькофф, проблемы возникают редко. Однако, такая привязка сама по себе вызывает негатив со стороны некоторых клиентов.

Комментарий на banki.ru: пополнение и снятие только через Tinkoff Black.

Другие инвесторы, напротив, воспринимают это как достоинство Тинькофф Инвестиций: деньги доходят моментально и без комиссий.

Позитивный отзыв о пополнении и снятии у брокера Тинькофф, портал banki.ru.

Мобильное приложение — лучшее на рынке, но проблемы встречаются

Приложение Тинькофф Инвестиций — одно из самых удобных на рынке. Некоторые пользователи идут еще дальше и заявляют, что «в России ему равных нет». Это вполне близко к правде: посоперничать на равных может разве что «Альфа-банк».

Отзыв о приложении брокера Тинькофф: 5 звезд, в России нет равных.

При этом даже те пользователи, которые ставят приложению 5 звезд, предлагают свои идеи доработок и расширения функционала. Иногда оказывается, что предложенная возможность уже реализована.

Комментарий в Google Play: отличное предложение.

Впрочем, не обходится и без откровенных косяков. За последние годы их стало намного меньше, но ошибки все еще встречаются. Хорошо, если проблема встречается у многих пользователей: такие недостатки быстро исправляют.

Отзыв в Google Play о Тинькофф Инвестициях: ошибка выполнения запроса.

Хуже, если ошибки единичные: в таких случаях остается лишь признать, что приложение все еще далеко от идеала. Например, пользователи частенько пишут о задержках при создании ордеров.

Комментарий на smart-lab: в приложении есть недочеты.

С другой стороны, многие пользователи месяцами работают с приложением и ни разу не сталкиваются с какими-либо проблемами.

Отзыв: практически ни одного сбоя за 3 месяца.

Отметим, что на все отзывы в Google Play поддержка Тинькофф Инвестиций дает развернутый ответ. Многие ошибки исправляются, а обновления регулярно приносят новые функции.

Обновления — это новые функции и исправление ошибок.

Веб-терминал — все, что нужно для торговли

Самый точный комментарий о веб-терминале Тинькофф мы нашли на портале smart-lab. Пользователь признается, что когда-то ушел от брокера именно из-за несовершенства программного обеспечения. Но с 2019 года в веб-терминале представлен полный набор профессиональных возможностей — неплохой повод вернуться обратно.

Отзыв о веб-терминале Тинькофф.

Торговля — в целом хорошо, но сбои случаются

Основная претензия пользователей к брокеру Тинькофф — ошибки и зависания при оформлении заявок. Обычно проблема возникает в определенные дни или часы.

Комментарий на banki.ru о проблемах с созданием заявок.

11 августа сразу трое пользователей форума banki.ru пожаловались на проблемы с выставлением ордеров.

Отзыв: в конкретный день были проблемы с выставлением заявок.

Любопытно, что команда Тинькофф не отрицает наличие проблем.

Комментарий поддержки брокера: проблему исправили.

Отметим, что ошибки обычно возникают волнами — например, 13 августа отзывы о зависаниях появились и в Google Play. Поддержка Тинькофф вновь подтвердила технический сбой.

Отзыв в Google Play: все было хорошо, но потом начались проблемы.

Общий совет: если вы заметили, что выставление заявок перестало работать в обычном режиме, сразу же прекращайте торговлю и пишите в поддержку. Чем быстрее расскажете о проблеме, тем раньше специалисты Тинькофф возьмутся за ее решение.

Налоги — с дивидендами из США не все гладко

Никаких нареканий по начислению налогов при продаже акций мы не нашли. Сложнее обстоят дела с дивидендами на американские бумаги: брокер регулярно грешит неверным расчетом процентов.

Напомним, что заполнение формы W-8BEN позволяет снизить налог на дивиденды в США с 30% до 10%. Но на практике клиентам приходится самостоятельно отслеживать налоговые отчисления. Нередко Тинькофф взимает 30% даже при заполненной декларации W-8BEN. Переплату, конечно же, вернут — но только после обращения в поддержку.

Отзыв: Тинькофф Инвестиции удерживают 30% с дивидендов вместо 10%.

Проблема еще и в том, что форма W-8BEN не всегда подтверждается с первого раза. Иногда заявка просто зависает в ожидании на несколько месяцев. Помните, что заявленный срок рассмотрения не превышает 30 дней. Если он истек, сразу же пишите в поддержку.

Комментарий об отправке W-8BEN: долго не подтверждают форму.

Клиентская поддержка — быстро, но не всегда по делу

В целом клиенты неплохо отзываются о работе поддержки Тинькофф Инвестиций. В онлайн-чате обычно отвечают быстро.

Мнение: поддержка отвечает оперативно.

В сравнении с другими брокерами поддержка Тинькофф Инвестиций также оказывается одной из лучших.

Сравнение поддержки Тинькофф и других брокеров.

Впрочем, везет далеко не всем: иногда поддержка уходит в глухую оборону. Но выход есть.

Отзыв: нет доступа к иностранным акциям, поддержка не помогла.

Делимся секретом: если проблему не удается решить через поддержку, напишите в официальную ветку Тинькофф Инвестиций на форуме банки ру. Представитель брокера обязательно поможет найти решение.

В любой непонятной ситуации пишите в официальную ветку на банки ру.

Заключение: можно ли заработать с помощью Тинькофф Инвестиций

В 2020 году можно констатировать, что брокер Тинькофф наконец-то избавился от большинства детских болезней. Приложение вылизано до блеска, веб-терминал получил нормальный стакан и управление ордерами, а комиссии остановились на вполне конкурентных значениях.

Единственным недостатком брокера можно назвать нерегулярные технические сбои. Проблема почти не затрагивает долгосрочных инвесторов, но может серьезно попортить нервы краткосрочным трейдерам. Впрочем, с каждым днем ошибок становится все меньше, а поддержка активно помогает клиентам в любой ситуации.

Сегодня брокер Тинькофф идеально подходит для среднесрочной торговли и долгосрочных инвестиций. Для скальпинга лучше присмотреться к другим вариантам, так как технические недостатки платформы все еще могут повлиять на прибыль трейдера.

Как заработать в Тинькофф Инвестиции и не потерять деньги?

Тинькофф Инвестиции – сервис для заработка на акциях, облигациях и других биржевых инструментах. Он выступает в роли брокера, позволяя заключать сделки на российских, американских и британских биржах. В этом обзоре рассмотрим особенности работы с индивидуальным инвестиционным счетом в Тинькофф и познакомимся с основными торговыми инструментами.

- Как работают Тинькофф Инвистиции

- Как получить дивиденды на акции?

- Как заключить договор и открыть счет в Тинькофф Инвестиции

- Тарифы Тинькофф инвестиции

- Личный кабинет инвестора

- Инструменты и торговля

- Как вывести деньги с Тинькофф Инвестиций?

- Список всех доступных акций в банке

- Есть ли фьючерсы и опционы в Тинькофф Инвестициях?

- Как открыть сделку и купить активы?

- Как установить отложенный ордер на покупку по нужной цене?

- Налоги с дохода инвестора — как считаются

- Как правильно покупать валюту в Тинькофф Инвестициях

- Когда и как закрывается биржа Тинькофф

- Как использовать робота-советника

- Что такое маржинальная торговля в Тинькофф инвестициях

- Как шортить в Тинькофф Инвестиции?

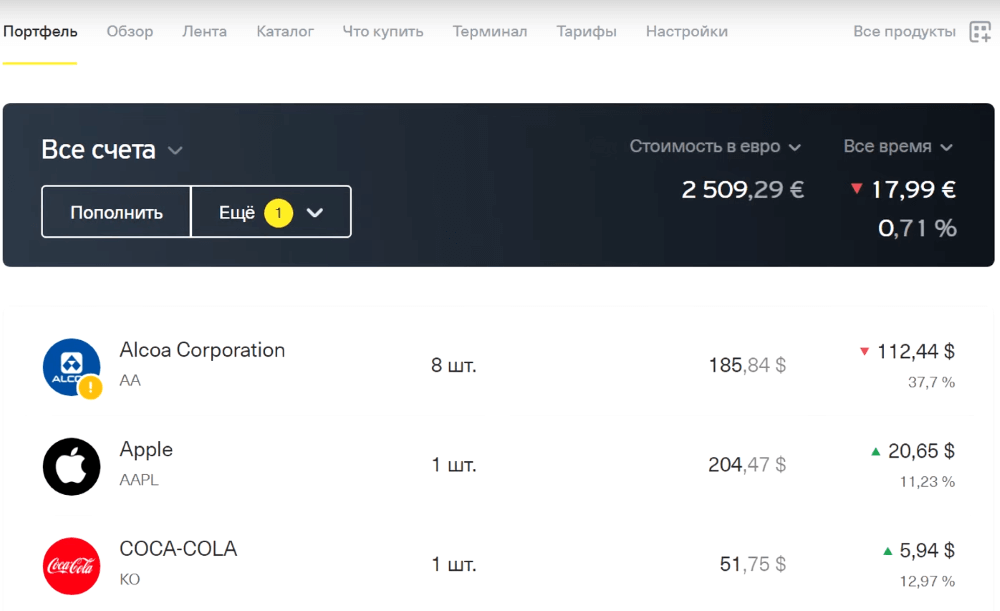

- Что такое портфель инвестиций

- С чего начать путь инвестора?

- Возможные проблемы при инвестировании

- Приведи друга в Тинькофф Инвестиции

Как работают Тинькофф Инвистиции

Тинькофф позволяет инвестировать деньги на российских и зарубежных биржах. Инвестору доступны следующие инструменты:

- акции (с выплатой дивидендов);

- облигации;

- фонды (ETF);

- валюты – доллары или евро;

- на некоторых тарифах – участие в IPO и внебиржевые инструменты.

Важное уточнение по зарубежным активам: покупать иностранные бумаги может только квалифицированный инвестор. По закону этот статус присваивается обладателям ценных бумаг и депозитов на сумму от 6 млн руб., профессиональным трейдерам с официальным опытом работы или лицам, прошедшим обучение по экономическому направлению в определенных вузах.

Для пополнения и снятия средств с индивидуального инвестиционного счета нужна дебетовая карта Тинькофф. Если у вас еще нет счета в этом банке, карту Tinkoff Black оформят и доставят бесплатно.

Без карты Тинькофф Банка получить выплату или пополнить счет не получится.

Сервис ориентируется на начинающих инвесторов, предлагая понятный интерфейс, бесплатные инструменты аналитики и автоматическое составление портфеля.

Преимущество брокера Тинькофф Инвестиции – хорошая техподдержка физических лиц на русском языке. Для решения проблемы можно написать в чат или позвонить по телефону 8 800 755 27 56. На премиальном тарифе можно задать вопросы персональному менеджеру.

Как получить дивиденды на акции?

Дивиденды выплачиваются в определенную дату, которую каждая компания озвучивает заранее. Чтобы получить выплату, нужно купить акции минимум за 2 дня до указанной даты. Срок инвестирования не важен: главное, чтобы запись о владельце акции числилась в реестре.

Сразу после выплаты дивидендов в Тинькофф Инвестиции акции можно продать. Правда, стоимость актива в такие моменты обычно снижается, так что инвестирование ради дивидендов нельзя назвать оптимальной стратегией.

Как заключить договор и открыть счет в Тинькофф Инвестиции

Если у вас уже есть карта в банке Тинькофф, можно зарегистрироваться в сервисе из личного кабинета или через приложение. Перейдите в раздел «Инвестиции» по ссылке и нажмите «Открыть счет». Выберите вид счета (ИИС) и подтвердите действие кодом из SMS. Заполнять бумаги или встречаться с курьером не нужно.

Если вы не пользуетесь продуктами Тинькофф, для открытия счета оставьте заявку на сайте в разделе «Инвестиции». Менеджер банка перезвонит по телефону и назначит время встречи с курьером. Для подписания документов потребуется паспорт. Курьер передаст вам договор и карту Tinkoff Black, а счет будет активирован в течение 2 рабочих дней.

Тарифы Тинькофф инвестиции

Предлагается 3 тарифа для ИИС:

- «Инвестор» – для тех, кто хочет составить долгосрочный портфель и не планирует часто заключать сделки;

- «Трейдер» – предлагает сниженные комиссии, но плата за обслуживание при небольшом объеме сделок будет выше;

- «Премиум» – самые низкие комиссии, самый большой список инструментов, персональный менеджер и рекомендации аналитиков.

По умолчанию клиентам подключается тариф «Инвестор». Перейти на другой тарифный план можно из личного кабинета. В таблице перечислены основные различия между тарифами.

| Параметр/Тариф | Инвестор | Трейдер | Премиум |

| Комиссия за сделку | 0,3% | 0,05% | 0,025% |

| 0,025% до закрытия биржи, если дневной оборот составил 200 000 руб. | От 0,25% до 2% для внебиржевых иностранных активов | ||

| Плата за обслуживание, в месяц | 99 руб. | 290 руб. | 3000 руб. |

| 0 руб., если сделок не было | 0 руб., если есть премиальная карта/ оборот за прошлый месяц превысил 5 млн руб./ величина портфеля от 2 млн руб. | 1500 руб. для портфелей от 5 до 10 млн руб. | |

| 0 руб. для портфелей от 10 млн руб. | |||

| Торговые инструменты | Базовый список | Расширенный список активов на мировых биржах и внебиржевые инструменты | |

| Маржинальная торговля | Нет | Да | Да |

| Поддержка и аналитика | Чат и телефон, робот-советник, обзоры и новости | Персональный менеджер, советы аналитиков, составление портфеля | |

Каждый тариф подключается бесплатно. Кроме того, оплаты не требует пополнение и закрытие счета, вывод денег и хранение ценных бумаг в депозитарии.

Личный кабинет инвестора

Личный кабинет на сайте Тинькофф позволяет покупать и продавать активы, выставлять отложенные заявки, управлять балансом и просматривать аналитику. Чтобы войти в кабинет, выберите «Инвестиции» в списке продуктов Тинькофф (верхнее меню на www.tinkoff.ru) и нажмите кнопку входа в правом верхнем углу. Для авторизации нужен тот же телефон и пароль, что и для онлайн-банка.

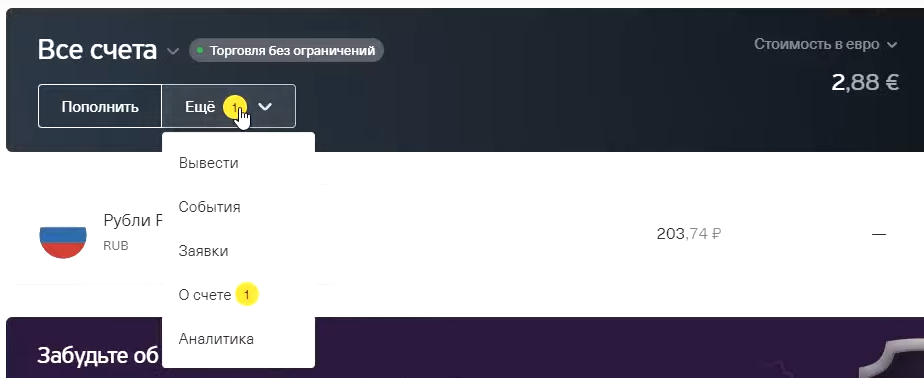

Большинство разделов открываются в верхнем меню навигации. Некоторые функции, такие как пополнение баланса, спрятаны под кнопкой «Еще» напротив сводного списка «Все счета».

Интерфейс личного кабинета инвестора.

Интерфейс личного кабинета инвестора.

Инструменты и торговля

Для активной торговли на ПК удобнее использовать веб-терминал. Он позволяет просматривать свечной график, работать со стаканом цен и создавать несколько рабочих вкладок с быстрым переключением. Торговая платформа доступна на тарифах «Трейдер» и «Премиум». Она запускается прямо в браузере через пункт «Терминал» в верхнем меню.

Процесс торговли через веб-терминал.

Процесс торговли через веб-терминал.

Для гаджетов на iOS и Android создано приложение Тинькофф Инвестиции. По набору функций оно почти полностью копирует личный кабинет на сайте банка. Единственное отличие – отсутствие полноценного терминала. Приложение «Тинькофф Инвестиции» можно скачать в App Store или Google Play.

Для компьютеров и смартфонов на ОС Windows приложение не разработано.

Как вывести деньги с Тинькофф Инвестиций?

Для вывода средств зайдите в личный кабинет и нажмите кнопку «Ещё» в списке счетов.

Выберите пункт «Вывести» в меню вкладки.

Выберите пункт «Вывести» в меню вкладки.

При выводе средств нужно выбрать карту, на которую будет сделан перевод, и указать нужную сумму. Отправить деньги можно только на карту Тинькофф. После этого можно бесплатно сделать перевод на счет в другом банке.

Список всех доступных акций в банке

В каталоге Тинькофф Инвестиции представлено более 11 000 акций. Они торгуются на биржах России, США и Великобритании. Минимальное количество акций для покупки, называемое размером лота, может быть разным – от 1 до 100 штук. Дробить акции на части нельзя.

Частный случай покупки акций – участие в IPO. Так называют первичное размещение ценных бумаг компании на бирже. Покупка акций на IPO может принести большую прибыль в первые часы торгов, но потенциальные риски также становятся выше. Участвовать в IPO пока можно только на тарифе «Премиум».

Помимо акций, Тинькофф предлагает инвестирование в фонды (ETF). Этот инструмент отражает цену определенного актива или набора активов. К примеру, вы можете не покупать акции десятков IT-компаний – достаточно приобрести ETF на бумаги информационного сектора. Стоимость фонда будет учитывать цену всех акций, входящих в набор.

Есть ли фьючерсы и опционы в Тинькофф Инвестициях?

Брокер не поддерживает торговлю фьючерсами и опционами. Нефть, драгоценные металлы и другие физические активы здесь отсутствуют. Исключение составляет лишь золото: его можно купить в составе отдельного ETF.

Как открыть сделку и купить активы?

Для покупки актива по текущей цене проделайте следующие шаги:

- Зайдите в свой аккаунт на сайте Тинькофф или откройте мобильное приложение.

- Выберите ценную бумагу для покупки.

- Введите количество лотов. Будьте внимательны: один лот может содержать 10 или 100 ценных бумаг.

- Проверьте итоговую цену и комиссию. Если все верно, подтвердите покупку SMS-кодом.

Покупка акций Тинькофф Инвестиции в личном кабинете с ПК.

Покупка акций Тинькофф Инвестиции в личном кабинете с ПК.

При покупке зарубежных акций добавляется промежуточный шаг – покупка валюты, в которой номинирована бумага. Например, если вам нужны акции Apple, нужно сначала приобрести доллары США на сумму покупки.

Как установить отложенный ордер на покупку по нужной цене?

Тинькофф поддерживает лимитные заявки. Они позволяют отложить покупку или продажу до тех пор, пока цена не достигнет указанного значения. Пользователю доступны 2 типа лимитных заявок:

- на покупку – устанавливается ниже текущей цены;

- на продажу – фиксируется выше текущей цены.

Для создания лимитной заявки на сайте или в приложении выберите акцию и нажмите кнопку «Заявки». Выберите тип «Лимитная», укажите количество лотов и желаемую цену. Ордер действует только до закрытия биржи, после чего его нужно проставлять заново.

Оформление лимитной заявки.

Оформление лимитной заявки.

Налоги с дохода инвестора — как считаются

Тинькофф самостоятельно уплачивает налоги с ваших доходов. Как правило, речь идет об НДФЛ или аналогичном налогообложении в другой стране.

Приведем полный список налоговых платежей, с которыми можно столкнуться при торговле:

- 13% с дохода от продажи российских, американских и британских акций, с дохода по российским облигациям и еврооблигациям, с дивидендов по российским и британским акциям;

- 10% с дивидендов по акциям на американских биржах;

- прочие налоги – с дохода от продажи зарубежных акций, которые торгуются в США, но выпущены компаниями из других стран.

Указанный налог с иностранных акций в Тинькофф Инвестиции действует только при заполнении формы W-8BEN. Это можно сделать в настройках личного кабинета. Если форму не подписать, налог на доходы в США составит 30%.

В конце года владелец инвестиционного счета может получить налоговый вычет на НДФЛ. Размер вычета рассчитывается как «сумма пополнения ИИС x 13%». По закону максимальная выгода ограничена 52 000 рублей (13% с дохода 400 000 руб. в год).

Как правильно покупать валюту в Тинькофф Инвестициях

Тинькофф Инвестиции позволяют купить только доллары или евро. Биткоин и другие криптовалюты не поддерживаются. Сделка заключается точно так же, как и с другими ценными бумагами: нужно зайти в каталог, выбрать валюту и создать ордер. Минимальный лот не установлен, можно купить даже $1.

Сделки с валютой заключаются с 10:00 до 23:49 (МСК) по рабочим дням. В выходные и праздники торги закрыты. Будьте внимательны: в нерабочие дни сервис отображает последний актуальный курс, который может сильно измениться после открытия торгов.

Когда и как закрывается биржа Тинькофф

Купить бумагу или валюту можно только в том случае, если на бирже идут торги. Доступные инструменты торгуются на разных площадках, каждая из которых имеет свой график работы. Расписание торгов для биржевых инструментов указано в таблице (время московское). Все торговые площадки работают с понедельника по пятницу.

| Торговый инструмент | Открытие торгов | Закрытие торгов |

| Рублевые акции | 10:00 | 18:39 |

| Рублевые облигации и ETF | 10:00 | 18:44 |

| Еврооблигации | 10:00 | 18:39 |

| Бумаги на NASDAQ и NYSE | 10:00 | 1:44 (следующий день) |

| Бумаги на LSE | 10:00 (лето) | 18:30 (лето) |

| 11:00 (зима) | 19:30 (зима) | |

| Валюта | 10:00 | 23:49 |

Биржи могут объявлять дополнительные выходные и сокращенные дни, которые обычно совпадают с государственными праздниками. Найти список праздников на текущий год можно в справочном разделе Тинькофф Инвестиций.

Как использовать робота-советника

Робот-советник автоматически формирует портфель, исходя из предпочтений инвестора. После небольшого опроса алгоритм подбирает торговые инструменты с лучшим соотношением риска и прибыли. Робот-советник не дает никаких гарантий. Его предложения – это рекомендация, которая может быть верной или ошибочной.

Чтобы воспользоваться советником, перейдите в настройки и найдите пункт «Инвестиционный профиль». Нажмите «Подробности». После заполнения анкеты вы получите рекомендации по составлению портфеля. Робот покажет, сколько примерно можно заработать на Тинькофф Инвестициях, если доходность инструментов останется прежней. Воспринимать эту цифру слишком серьезно не стоит: она основана на прошлых результатах и ничего не гарантирует в будущем.

Что такое маржинальная торговля в Тинькофф инвестициях

Тинькофф Инвестиции предлагают маржинальную торговлю для биржевых инструментов. В этом режиме можно торговать не только на свои деньги, но и с привлечением активов брокера.

Тинькофф поддерживает 2 вида маржинальных сделок:

- лонг – покупка актива на бирже с использованием заемных средств (кредитного плеча);

- шорт – продажа актива, позволяющая получить прибыль на падении.

Маржинальная торговля доступна только на тарифах «Трейдер» и «Премиум». Соответствующий режим включается в настройках личного кабинета или в приложении. Размер плеча рассчитывается для каждого инструмента в отдельности.

При маржинальной торговле возникает плата за перенос открытой позиции на следующий день. Ее можно рассматривать как процент за пользование кредитным плечом. К примеру, при открытии сделки на сумму от 3 до 50 тыс. руб. вам придется заплатить 25 руб. за каждый календарный день. Кроме того, Тинькофф возьмет обычную комиссию за сделку, указанную в условиях тарифа.

Стоимость переноса открытой позиции в маржинальной торговле.

Стоимость переноса открытой позиции в маржинальной торговле.

Как шортить в Тинькофф Инвестиции?

Сервис позволяет шортить только те бумаги, которые входят в список ликвидных активов. При включенной маржинальной торговле в приложении и веб-терминале появляется кнопка «Продать» для всех инструментов, поддерживающих торговлю в шорт. Заявка на продажу выставляется точно так же, как и на покупку.

Что такое портфель инвестиций

Портфель инвестиций – это все ценные бумаги, которыми вы обладаете. Вы можете сформировать его самостоятельно или с помощью робота-советника.

На тарифе «Премиум» менеджер сформирует для вас готовый портфель, исходя из приемлемого уровня риска:

- Консервативный – 62% средств вкладывается в облигации, 18% – в акции.

- Умеренный – 44% денег тратится на покупку акций, 36% – на облигации.

- Агрессивный – на долю акций приходится 69% капитала, а облигации занимают лишь 11% портфеля.

Во всех случаях 20% денег на счете остаются в резерве. Это сделано для того, чтобы иметь запас на случай появления выгодных предложений. Уровень риска подбирается на основе предпочтений инвестора.

С чего начать путь инвестора?

Если у вас нет большого опыта в инвестициях, не пользуйтесь агрессивными стратегиями – это почти всегда приводит к убыткам. Если вы хотите сохранить капитал и не готовы к большому риску, следуйте рекомендациям робота-советника или менеджера. При самостоятельном планировании портфеля давайте предпочтение акциям стабильных компаний с хорошими дивидендами либо надежным облигациям. Активы с высоким риском должны занимать меньшую часть портфеля.

Самая плохая стратегия – инвестирование на ощупь, исходя из обрывочных знаний рынка и рекомендаций аналитиков. Если очень повезет, такая торговля может принести прибыль, но со временем баланс неизбежно начнет уменьшаться.

Хорошим результатом считается доходность выше уровня инфляции. Прибыль в десятки процентов годовых свидетельствует либо о большом везении, либо о высоких рисках. Удерживать доходность выше 20% в год на длинной дистанции удается немногим.

http://vegatrend.ru/broker/tin-koff-investicii-kak-zarabotat

http://iamforextrader.ru/obzor-tinkoff-investiczij/

http://tinbankinfo.com/tinkoff-investitsii