Тинькофф Инвестиции — как это работает

- Лучший инвестиционный сервис в мире (По версии Global Finance)

- Мгновенное пополнение и вывод

- Покупка ценных бумаг с карты Тинькофф

- Обслуживание от 0 ₽ в месяц

- Круглосуточная поддержка в чате

- Мультивалютный счет

- Робот-советник и рекомендации аналитиков

Несмотря на большие риски, заработок на инвестициях всегда выгодно отличается от банковского депозита тем, сколько можно заработать с помощью этого инструмента, и этим привлекает. Тинькофф делает этот процесс еще и современным, предлагая вкладывать даже со смартфона. В этой статье рассказано о возможностях сервиса Тинькофф Инвестиции для физических лиц, с чего начать работу новичку на бирже и какие есть подводные камни.

Как заработать в Тинькофф Инвестициях

Сервис Тинькофф Инвестиции позволяет вкладывать деньги в разные финансовые инструменты. В зависимости от типа ценной бумаги зарабатывать можно на разнице в цене при покупке и продаже или в виде дивидендов.

Доступны следующие инструменты:

- акции;

- облигации;

- еврооблигации;

- ETF;

- валюта.

Акции

Эти ценные бумаги подтверждают владение частью активов компании-эмитента и дают право на часть прибыли. Заработок инвестора доступен в двух формах:

- дивиденды — получение части прибыли фирмы;

- спекулятивная продажа с заработком на разнице цен купли и продажи.

Тинькофф Инвестиции позволяет инвестировать в рублевые акции котируемых на Московской бирже российских компаний и валютные — иностранных (для премиум-аккаунта).

Внимание! Не по всем акциям и не всегда выплачиваются дивиденды.

Акции продаются лотами по 100 штук.

Облигации

Облигация выступает свидетельством выдачи государству или компании денег в долг, за что должник платит проценты. Прибыль инвестора по облигациям определяется:

- купонными выплатами: ежемесячная сумма процентов, перечисляемая эмитентом;

- размером номинальной стоимости бумаги по сравнению с рыночной: чем больше эта разница, тем выше доход в случае погашения по сроку;

- рыночными колебаниями стоимости облигации: повышение котировки дает прибыль при продаже до срока погашения.

На сервисе к приобретению доступны около 100 видов облигаций. Их можно покупать по одной.

Еврооблигации

Другое название — евробонды. Отличие от обычных облигаций в валюте выпуска: евро или доллары. Их эмитируют компании и государства, которые желают привлечь средства в бизнес в иностранной валюте от иностранных инвесторов.

Обычно еврооблигации выпускают номиналом 1000 евро или долларов. Но в основном торгуются они лотами от 100000 штук, а такая покупка доступна только квалифицированным инвесторам.

Сервис дает также доступ к сплитированным евробондам, которые торгуются по одной бумаге.

Exchange Traded Funds — имущество, которым можно торговать на бирже. Это могут быть акции, облигации или товары (золото, нефть и пр.). Имущество фондов обычно состоит из многих видов активов и уже само по себе выступает диверсифицированным активом.

На Тинькофф Инвестиции доступны фонды, состоящие из русских акций в рублях, или долларах, из акций американских компаний, еврооблигаций и другие комбинации. То есть покупая ETF, инвестор вкладывает сразу в группу компаний или отдельную отрасль.

Валюта

Для покупки доступны только два вида валют:

- евро;

- доллары США.

Внимание! Приобретать валюту можно также для вложения в ценные бумаги иностранных компаний.

Сумма приобретения по рыночной цене не ограничена. Покупка же по лимитной заявке, с указанием желаемой цены, возможна только лотами — по 1000 единиц.

Как открыть брокерский счет

Отправить заявку на открытие брокерского счета можно в несколько простых шагов:

- Заполните заявку онлайн. Это займет несколько минут. Понадобится только паспорт.

- Представитель банка привезет документы. Если уже есть дебетовая карта Тинькофф, подписать документы можно онлайн.

- Счет будет открыт за 5 минут. Если биржа закрыта на ночь или выходной, счет откроют на следующий торговый день.

Если вы уже являетесь клиентом банка Тинькофф, открыть счет можно в личном кабинете. В случае если вы новый клиент, потребуется зарегистрироваться. Регистрация происходит при оформлении заявки на открытие брокерского или инвестиционного счета.

Чтобы открыть счет выполните следующие шаги:

- Выберите тип счета: брокерский или ИИС;

- укажите ФИО, номер телефона и электронную почту;

- нажмите “Далее”;

- введите паспортные данные, адрес регистрации и фактического проживания;

- нажмите “Оформить”.

Система автоматически рассмотрит вашу заявку и, в случае предварительного одобрения, предложит указать куда и когда вам доставить необходимые документы. Заполните поля формы и нажмите “Заказать доставку”.

Внимание. С 15.11.2019 года по 31.03.2020 года в Тинькофф Инвестициях можно получить приветственный бонус: каждый новый клиент сервиса получит в подарок одну акцию крупной компании стоимостью до 10 000 рублей.

Индивидуальный инвестиционный счет

Этот счет позволяет торговать на бирже, так же как и брокерский. Основное отличие — в возможности выбора типа налогового вычета. Есть два варианта:

- Тип «А». Плательщики НДФЛ могут вернуть часть уже уплаченного налога: 13% от внесенной на ИИС суммы.

- Тип «Б». Оформляется при закрытии счета и позволяет не платить с инвестиций налог на доход в 13% государству.

- подходит для инвестиций на 3 года и больше: если нужно снять деньги раньше, то счет придется закрыть, а налоговый вычет использовать не выйдет;

- открывается только в рублях, хотя позволяет покупать валюту на бирже;

- одновременно разрешено иметь только один счет;

- максимальная сумма годового пополнения — 1 миллион рублей.

Инвестиции Премиум

Премиум-аккаунт расширяет инвестиционные возможности пользователя:

- с инвестором работает персональный менеджер, который через чат в любое время готов проконсультировать по инвестициям;

- доступ к внебиржевым финансовым инструментам и бумагам мировых бирж;

- доступ к простому сервису аналитики: обзоры рынков, отчеты по компаниям, идеи для инвестиции;

- премиум-карта Тинькофф в подарок (а это консьерж-сервис, бесплатная страховка для всей семьи и доступ в бизнес-залы Lounge Key.

Алгоритм работы премиум-сервиса состоит из нескольких этапов:

- заполнение анкеты: ответы на 10 вопросов о целях, отношении к риску и опыте в инвестициях;

- определения типа инвестпортфеля, который подойдет клиенту;

- формирование инвестиционного портфеля с учетом интересов и желаемых валют;

- помощь в получении статуса квалифицированного инвестора для доступа к мировым биржам.

Возможности личного кабинета

Личный кабинет Тинькофф Инвестиций позволяет пользоваться сервисом через сайт со стационарного ПК. Здесь можно:

- покупать и продавать активы;

- выставлять лимитные заявки;

- получать поддержку;

- вводить и выводить деньги;

- наблюдать за динамикой котировок.

Главное преимущество — доступ к Терминалу Тинькофф Инвестиций, который:

- работает в браузере на любой ОС;

- можно развернуть на 6 вкладках браузера и следить за всеми инвестициями;

- дает доступ к биржевому стакану;

- позволяет перемещать по экрану виджеты и группировать их, как удобно.

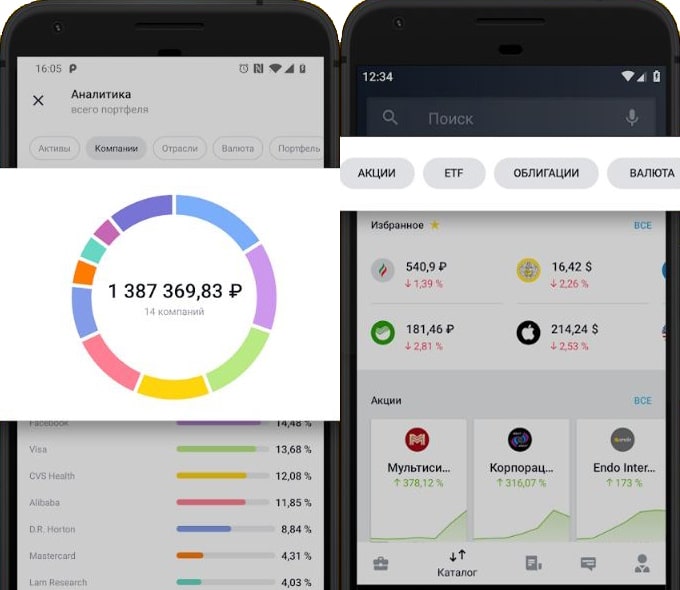

Мобильное приложение

Приложение Тинькофф Инвестиции позволит проводить инвестиционные операции и контроль за ними с помощью смартфона. Доступны следующие возможности:

- Просмотр остатков по брокерским счетам.

- Совмещение с приложением Тинькофф Банк. Портфель доступен в обеих программах, между которыми разработано переключение одной кнопкой.

- Получение полезных уведомлений. Если указать цену, по которой хотите совершить сделку, то приложение сообщит о благоприятной возможности.

- В чате доступна круглосуточная поддержка, где без выходных помогают по любым вопросам.

- Наличие календаря дивидендов позволяет просмотреть даты выплат по приобретенным ценным бумагам.

- В ленте можно без рекламы и в удобном формате читать новости и прогнозы известных изданий.

Загрузка и установка приложения доступна на IOS и Android.

Тарифы

Тинькофф предлагает три тарифных плана:

Для инвестирующих в месяц до 116000 ₽

Для активных инвесторов

Держателям любой кредитной или дебетовой премиальной карты Тинькофф;

если оборот за прошлый период больше 5 млн Р;

брокерском счете лежит от 2 млн Р;

когда вы не торгуете.

В остальных случаях.

За покупку или продажу валюты, российских и иностранных акций, облигаций и ETF.

Если оборот с начала дня и до закрытия биржи больше 200000 ₽.

Для крупных инвесторов

Если в прошлом расчетном периоде на брокерском счете было больше 3 млн ₽.

Если в прошлом расчетном периоде на брокерском счете было от 1 до 3 млн ₽.

В остальных случаях.

Покупка или продажа валюты, российских и иностранных акций, облигаций и ETF из базового списка

Сделки с внебиржевыми иностранными акциями и ETF;

Сделки больше 25 000 $/€ или 1,5 млн Р с несплитованными еврооблигациями.

Сделки меньше 25 000 $/€ или 1,5 млн Р с несплитованными еврооблигациями.

Сделки со структурными нотами

Покупка акций и депозитарных расписок на IPO

Внимание! Открытие и обслуживание неактивного счета, введение, выведение средств и остальные операции по всем тарифам бесплатны.

Как выплачивают дивиденды

Право на дивиденды имеет каждый, кто владеет акцией на дату отсечки, независимо от времени ее покупки. Торги на бирже идут в режиме «Т+2», поэтому приобретать ее нужно минимум за два рабочих дня до такой даты. Иначе компания не успеет внести владельца в реестр на выплату.

Дивиденды выплачиваются в валюте, в которой акция торгуется: по рублевым — в рублях, по валютным — в соответствующей валюте.

Справка! По некоторым бумагам Московской биржи дивиденды платят в валюте.

По акциям российских компаний дивиденды приходят на счет в течение 8-25 рабочих дней, а иностранных — от 15 дней до нескольких месяцев.

Возможности управления финансами

Покупка, продажа активов и вывод средств доступны в личном кабинете на сайте или в мобильном приложении.

Покупка и продажа активов

Покупать ценные бумаги российских компаний в рублях и валюте можно с Московской и Санкт-Петербургской бирж, а иностранные — с международных площадок NYSE, NASDAQ и LSE через Санкт-Петербургскую биржу.

Чтобы купить актив, необходимо:

- выбрать из списка бумагу на покупку;

- указать желаемое количество;

- нажать «Купить» или оставить заявку на покупку по желаемой цене, если сегодняшняя не подходит;

- ввести код из СМС для подтверждения операции.

Оплата производится или за счет заранее переведенных на брокерский счет средств или с любой дебетовой карты Тинькофф.

Внимание! Стоимость актива при нажатии «Купить» не фиксируется. Операция будет проведена по цене, что действительна на момент подтверждения ее кодом из SMS.

Для совершения продажи необходимо:

- в списке купленных ранее активов выбрать те, что нужно продать;

- нажать «Продать»;

- если действующая цена не устраивает, то в заявке указать желаемую: брокер продаст актив при достижении ценой необходимого уровня.

Вывод денежных средств

С брокерского счета вывод совершают на карту Тинькофф на любую сумму бесплатно. Ограничения на время транзакции и количество операций нет. Карта вывода должна быть хоть раз привязана к счету. Перечисление происходит мгновенно.

Обратить внимание следует только на валюту: рубли выводят на рублевый счет, евро — на евровый, доллары — на долларовый.

Если необходимо перевести средства на счет в другом банке, то это легко сделать по полным реквизитам с карты Tinkoff Black. Операция тоже бесплатна.

Для возможности вывода заработанных денег, которые еще фактически не пришли на счет, существует услуга «Вывод 24/7». Она позволяет вывести до 10 млн. р. или в валютном эквиваленте сразу после отображения дохода.

Робот-советник по инвестициям

Программа робота-эдвайзера формирует инвестиционный портфель клиента. Советник выбирает подходящие акции и облигации, распределяя инвестиции между различными предприятиями и отраслями. На основании данных анкеты алгоритм:

- определяет тип предпочтений;

- подбирает активы для покупки в указанных размерах и валюте;

- использует советы аналитиков и прогнозы по конкретным бумагам при формировании лучшего предложения;

- при величине вложений от $600 или 30000 р. учитывает другие критерии, предлагая акции (или другие инструменты):

- «С высоким потенциалом»;

- «Растущих компаний»;

- «Стабильных компаний»;

- «С постоянными дивидендами».

Социальная сеть для инвесторов

Приложение Тинькофф Инвестиции Пульс позволяет подключится к социальной сети инвесторов. Сервис позволяет:

- просматривать доходность других инвесторов для принятия взвешенных решений;

- наблюдать за сделками других инвесторов;

- следить за новостями и обновлениями;

- рассказывать о своем опыте, успешных сделках, идеях;

- комментировать, публиковать и обсуждать тенденции рынка с другими пользователями сервиса: аналитиками, инвесторами, трейдерами-профессионалами;

- анализировать инвестиционные стратегии других, изучая их сделки и уровень доходности.

Справка. Соцсеть доступна на смартфонах с IOS и Android.

Преимущества и недостатки сервиса

К плюсам сервиса относятся:

- большое количество инструментов для вложений;

возможность управления даже со смартфона; - доступ к соцсети инвесторов;

- помощь робота-советника;

- наличие десктопной версии кабинета с Терминалом для торговли;

- поддержка 24/7;

- выгодные тарифы;

- простота инвестирования, ввода и вывода средств.

Главный минус — необходимость активации Премиум-аккаунта или получения статуса квалифицированного инвестора для доступа ко всем инструментам.

Обзор на Тинькофф Инвестиции

Тинькофф Инвестиции – брокерское подразделение «АО Тинькофф», и один из немногих российских брокеров, официально лицензированных ЦБ РФ.

Причем, как на брокерскую (см. лицензию), так и на депозитарную (см. лицензию) деятельность.

Спец. акции Тинькофф

- Кэшбэк 1000₽ при покупке активов на 5 000₽

- Нет сделок — нет комиссии

- Комиссия за сделки от 0,025%

- Лучшее мобильное приложение для инвестиций

- Кэшбэк 2000₽ при покупке активов на 10 000₽

- Нет сделок — нет комиссии

- Комиссия за сделки от 0,025%

- Лучшее мобильное приложение для инвестиций

Тинькофф Инвестиции Тарифы

В 2020 году компания предлагает 3 вида тарифов – в зависимости от стартового депозита и планов на инвестиционную деятельность.

По умолчанию счет регистрируется на тарифе «Инвестор»

Тариф Инвестор

Для инвестиций ДО 116.000 рублей

- Минимальный депозит – требования отсутствуют (можете зачислить хоть 1000 рублей)

- Абонентская плата за обслуживание – 0 р.

- Комиссия за сделку – 0,3% от суммы сделки

- Пополнение и вывод средств – без комиссии*

- За перенос открытой сделки на следующий день – 0 р. при сумме сделки до 3000 рублей (далее от 25 р. – см. тарифную таблицу)

| Сумма сделки (руб.) | Сбор за перенос на следующий день (руб.) |

|---|---|

| до 3000 | БЕСПЛАТНО |

| до 50000 | 25 |

| до 100000 | 45 |

| до 200000 | 85 |

| до 300000 | 115 |

| до 500000 | 185 |

| до 1.000.000 | 365 |

| до 2.000.000 | 700 |

| до 5.000.000 | 1700 |

| > 5.000.000 | 0,033% от суммы |

*Обратите внимание! Комиссионый сбор может взымать банк, из которого/в который вы переводите средства. Поэтому оптимальным вариантом является работа с Тинькофф Инвестициями при использовании счетов/карт данного банка.

Впрочем, при регистрации брокерского счета вам бесплатно оформят карту дебетовую карточку Tinkoff – она и будет оптимальным решением.

Тариф Трейдер

Для инвестиций ОТ 116.000 рублей

Дополнительным плюсом будет баланс от 2 миллионов и наличие любой премиальной карты Tinkoff – это обеспечит инвестору бесплатное обслуживание.

- Открытие счета, пополнение/вывод – бесплатно

- Обслуживание – 0 рублей при выполнении условий, указанных выше, отсутствии торговли или заключении за месяц сделок на сумму более 5 миллионов (в остальных случаях – 290 руб./месяц)

- За перенос открытой сделки на следующий день тарифы аналогичны программе «Инвестор»

- Сбор с покупки/продажи активов – 0,05% при суммарном обороте до 200 тысяч руб. за торговый день; 0,02% при суммарном обороте более 200 тысяч.

Тариф «Трейдер» в Тинькофф Инвестиции позволяет покупать/продавать ценные бумаги российских и зарубежных компаний, представленных в каталоге на официальном сайте банка (вы можете перейти на него по кнопке выше).

Тариф Премиум

Создан для масштабной инвесторской деятельности – от 1 миллиона.

Бесплатное обслуживание предоставляется при наличии не менее 3 миллионов на балансе в виде денег/активов. При наличии от 1 до 3 миллионов – ежемесячная плата 990 руб. Менее 1 миллиона – 3000 руб.

Тарифной сеткой и обоснованы рекомендации пользоваться данным предложением при крупном трейдинге и балансе от 1 миллиона. В противном случае ежемесячный сбор окажется совершенно невыгодным.

- Открытие счета, пополнение/вывод – бесплатно

- За перенос открытой сделки на следующий день тарифы аналогичны программе «Инвестор»

- Сбор с покупки/продажи активов – 0,025% — 2% от сделки в зависимости от приобретаемых/продаваемых активов

Премиальный тариф также позволяет бесплатно получить статус «Квалифицированного инвестора», что позволит вкладывать деньги в любые инструменты и активы, без ограничений.

Наглядная разница при инвестировании

- Ситуация №1

Иван Петров инвестирует 30 тысяч руб. и покупает 3 акции по 10 тысяч каждая.

Комиссионный сбор составит (10000 х 0,3) х 3 = 90 рублей.

По тарифному плану «Трейдер» в данной ситуации пришлось бы отдать 305 р.

- Ситуация №2

Петр Иванов инвестирует 150 тысяч и покупает 100 акций по 1500 каждая. Условий для бесплатного обслуживания у него нет.

Комиссионный сбор составит (1500 х 0,05) х 100 + 290 (за обслуживание) = 365 рублей

Но по тарифному плану «Инвестор» пришлось бы отдать 450.

Поэтому важно учитывать размер планируемого депозита, активность трейдинга и прочие параметры. Если вы не уверены в том, какой тариф подойдет вам больше, проконсультируйтесь у специалистов компании.

- Минимальный депозит — от 0р.

- Обслуживание — от 0 р.

- ИИС, акции, облигации и ETF

- официальная лицензия ЦБ РФ

Самые частые вопросы по Тинькофф Инвестициям

Нужно ли платить налоги?

В большинстве случаев – нет. Налог будет списан брокерской компанией в соответствии с законом. Исключение составляет ситуация, когда средства получены из-за рубежа (где налоговая ставка ниже) – тогда придется доплатить. Пример подобной ситуации – дивиденды от акций зарубежной компании.

Что будет, если брокер обанкротится?

Ничего. Компания Tinkoff официально лицензирована ЦБ РФ – это значит, что банк выполняет требования, согласно которым средства клиентов и их активы хранятся на отдельных счетах. При банкротстве брокера активы переводятся в другую брокерскую компанию по выбору инвестора, средства – выдаются в порядке, установленном ЦентроБанком.

Действительно ли обслуживание бесплатно?

Да – при выполнении тарифных условий. Это одно из УТП компании, поскольку у большинства других брокеров, даже при отсутствии сделок, приходится вносить абонентскую плату. В данном случае, «нет сделок – нет дополнительных расходов».

Какие ценные бумаги можно купить?

При отсутствии статуса «Квалифицированного инвестора» можно приобрести бумаги, внесенные в перечень ЦБ РФ. Квалифицированный статус позволяет приобретать любые ценные бумаги, представленные на бирже (в том числе, акции любых зарубежных компаний).

Обзор Тинькофф Инвестиции от экспертов Financer.com

Инвестирование – заведомо рисковая сфера. Независимо от брокерских условий можно как заработать, так и потерять деньги. Поэтому здесь не будет заявлений о сверх-прибылях – такими обещаниями разбрасываются только 100% лохотроны.

К слову – довольно многие отрицательные отзывы о Тинькофф Инвестициях связаны как раз с тем, что люди не изучают правила риск-менеджмента, не пытаются понять поведение и законы рынка, а просто инвестируют в первый попавшийся инструмент, который кажется им надежным, закономерно сливают депозит и расстраиваются.

Помните! Брокер только предоставляет возможности. Можно ругать тарифные планы, технические лаги или что-то подобное. Но финансовые решения принимаете только вы. Перед началом инвестирования советуем пройти хотя бы базовое обучение (компании, которые его предоставляют, указаны ниже в блоке «Сравнение»).

Интерфейс

Начнем с того, что проще оценить. Действительно удобный – и на компьютере, и в приложении. Функции описаны доступно, понятно, их не нужно разыскивать по всему экрану. Нет лишней загроможденности (которая только сбивала бы новичков), вся необходимая информация перед глазами.

Выбор инвестиционных инструментов

Не самый большой в брокерской сфере, но вполне достаточный, чтобы удовлетворить и начинающих, и опытных трейдеров. Большой список российских компаний, и даже без статуса «Квалифицированного инвестора» можно выбрать прибыльные зарубежные варианты. Причем не каких-то «ноунеймов», о которых никто не слышал, а вполне приличных брендов, по которым новости и аналитика всплывают постоянно.

Особенно обрадуются фанаты World of Warcraft, увидев акции Blizzard – на наш взгляд, кстати, довольно перспективный актив. Гуру онлайн-гейминга стабильно растут и явно не собираются сдавать обороты.

Торговые возможности

Клиенты могут работать с акциями, облигациями, ETF, ИСЖ и валютой. Субъективно сложилось ощущение, что компания больше ореинтирована на работу именно с ценными бумагами, но и для других инструментов функционал полноценный.

Впрочем, стоит отметить, что для новичков как раз вложения в ценные бумаги могут быть менее рискованными – все-таки в лонгитюде активы больших компаний чаще растут, чем падают в цене. В отличие от местами совершенно непредсказуемого валютного курса.

Имеется стоп-лосс и тейк-профит – для работы со всеми активами. Это позволит использовать риск-менеджмент и выставить цену продажи, без круглосуточного сидения за монитором/приложением. Боитесь, что актив резко упадет в цене? Или взлетит, а потом развернется? Выставьте цену принудительной продажи и занимайтесь своими делами. Система все сделает за вас, а вам потом не будет обидно за упущенную прибыль или слишком большие убытки.

Отложенные ордера так же присутствуют. Не устраивает текущая цена? Выставьте отложенный ордер на нужную цену – когда актив до нее дойдет, сделка откроется автоматически.

Важный нюанс! Отложенные ордера работают только в течение дня. Т.е. если цена «не сыграла» на следующий день отложенную заявку придется перевыставлять.

Биржевой стакан для сторонников спекуляций и скальпинга существено расширяет инвестиционные возможности. А открытое API позволяет более опытным участникам рынка настраивать автоматический трейдинг и писать код под собственных роботов.

Техподдержка

Как и везде, есть человеческий фактор – поэтому при оформлении документов обязательно проверяйте, чтобы не было ошибок. В некоторых отзывах о Тинькофф Инвестициях пишут, что пришлось переоформлять 2 – 3 раза.

С другой стороны, приятно, что не нужно куда-то ехать – сотрудник банка сам приедет по указанному адресу в удобное время. Поддержка работает круглосуточно. И на любые претензии отвечают довольно шустро (эпизодически для этого приходится использовать открытые отзывы, но, согласитесь, далеко не все банки реагируют даже на это. У Tinkoff же по всем продуктам с реагированием на претензии проблем обычно не бывает).

РЕЗЮМЕ

В целом, Financer.com готов рекомендовать платформу Тинькофф Инвестиции. Это точно НЕ лохотрон. Это официальный брокер, с честными, открытыми, понятными условиями, хорошими инвестиционными возможностями и удобной системой трейдинга.

- Минимальный депозит — от 0р.

- Обслуживание — от 0 р.

- ИИС, акции, облигации и ETF

- официальная лицензия ЦБ РФ

Сравнение и рейтинги

Компания входит в ТОП-10 российских брокеров и в узкий список учреждений, действительно лицензированных ЦБ РФ.

Сравнить условия и получить массу полезной информации вы можете:

Отзывы о Тинькофф Инвестиции

Согласно отзывам, у платформы есть как положительные, так и отрицательные стороны (что неудивительно). Эксперты Financer.com изучили более 1500 отзывов на различных площадках и получили следующие итоговые выводы.

В числе плюсов в отзывах о Тинькофф Инвестициях отмечают:

- Удобное приложение

- Достаточно широкий список акций, доступный к приобретению

- Наличие тейк-профита/стоп-лосса (что обеспечивает грамотный мани-менеджмент)

- Возможность торговли с плечом (рекомендуется только для опытных инвесторов)

- Достаточно выгодные тарифы в сравнении с конкурентами

- Быстрое открытие счета

- Тарифные планы с нулевой платой

В числе минусов отмечают:

- Эпизодические технические проблемы (в т.ч. с W-8BEN формой)

- Возможность столкнуться с «человеческим фактором» — не все сотрудники идеально компетентны

По первому моменту стоит отметить, что технические сбои случаются у всех брокеров. Аналогичные жалобы мы наблюдали не только в отзывах о Тинькофф Инвестициях, но и в рассказах о Сбербанке, БКС, Финам, Открытии. Все-таки техника в любом случае несовершенна.

От второго момента тоже, увы, никто не застрахован. Человеческий фактор есть везде. Только вы можете принять решение, сотрудничать или нет с данной компанией. Но важно подчеркнуть, что лицензия у Tinkoff действительно подлинная, котировки они не «рисуют» — т.е. инвестор как минимум может рассчитывать на честный процесс работы.

Инвестировали с данным брокером?

Тогда обязательно оставьте отзыв о Тинькофф Инвестиции через форму ниже. Нам важны как плюсы, так и минусы, которые вы отметили. Отзывы не исправляются модераторами и публикуются в отправленном виде (просьба проверять текст на ошибки перед проверкой – мы не «граммар-наци», но сообщение все-таки должно быть понятно читателям).

Тинькофф Инвестиции: тарифы и принцип работы

Тинькофф Инвестиции – это удобный сервис для инвестирования на валютном и фондовом рынке. Благодаря ему значительно упрощается процесс работы с брокерским счетом и биржей. Все процедуры можно выполнить онлайн, а разобраться с операциями покупок и вывода денег под силу любому. Интерфейс достаточно прост и понятен. О том, что из себя представляют Тинькофф Инвестиции, рассмотрим в данной статье.

Тинькофф Инвестиции: как это работает?

Перед началом инвестиций в валюту или ценные бумаги необходимо открыть брокерский счет. С 2018 года Тинькофф Банк получил лицензию на брокерскую деятельность. Поэтому в настоящее время открытие и обслуживание счетов ведется без посредников. Это исключает участие третьих лиц в операциях со счетом, денежными средствами и ценными бумагами. А также ускоряет многие процессы и минимизирует затраты.

Например, открытие счета для клиента производится бесплатно. Весь процесс занимает два рабочих дня, а полный пакет документов будет доставлен курьером на любой адрес.

Стоит отметить, что для взаимодействия с сервисом необходимо наличие дебетовой карты Tinkoff. Все операции по пополнению брокерского счета и вывода средств с него осуществляются через карту банка. Если клиент ранее не являлся держателем карты и не имеет ее, то она будет предоставлена ему бесплатно.

Для открытия брокерского счета в Тинькофф Банке нужно всего лишь оставить заявку на сайте. Все остальное сделают сотрудники банка за Вас.

Для заключения договора из документов понадобится только паспорт РФ. Однако, банк предоставляет доступ к платформе еще до подписания договора. Сервис доступен через web-интерфейс, а также через мобильное приложение. Получив доступ, можно приступать к инвестированию и совершению сделок.

Тинькофф Инвестиции позволяет вкладывать деньги в:

- акции,

- облигации,

- инвестиционные фонды,

- иностранную валюту,

- инвестиционное страхование жизни.

В свою очередь, определять объект инвестирования клиент может:

- Исходя из личных знаний и опыта

- С помощью робота-советника

- Из ленты идей для инвестиций

- Через персонального менеджера (доступен в тарифе «Премиум»)

Покупка, продажа валюты и ценных бумаг может осуществляться в любое удобное время. Стоимость операций и комиссий за сделки рассчитывается исходя из выбранного тарифа.

Решение по базовым вопросам при открытии счета можно найти в сборнике вопросов и ответов.

Преимущества программы.

Простота работы с сервисом.

Для открытия счета достаточно лишь подать заявку на официальном сайте банка. Для доступа к счету и бирже не требуется дополнительное программное обеспечение. Весь функционал доступен из личного кабинета. В него можно попасть через web-браузер или мобильное приложение. Интерфейс интуитивно понятен. Совершение сделок происходит в несколько кликов. Для этого нужно лишь выбрать определенную валюту или ценную бумагу, указать количество и произвести оплату.

Прозрачность обслуживания.

Тинькофф Банк не добавляет дополнительных комиссий сверх оговоренных тарифами. Поэтому скрытые сюрпризы исключены. Клиент платит только за обслуживание и комиссии за совершаемые сделки. На возникающие вопросы может ответить служба поддержки, доступная круглосуточно по телефону или в чате. При открытии брокерского счета стоит учитывать и обслуживание дебетовой карты – 99 руб./мес. Ее наличие обязательно для пополнения счета и снятия денег с него.

Соответствие рыночным ценам.

Сделки по ценным бумагам проходят непосредственно на бирже. Как следствие, покупка и продажа активов происходит по рыночным ценам без дополнительных спредов.

Удобство пополнения и вывода денег со счета

Пополнить счет можно в любое время, осуществив перевод с дебетовой карты. Вывод денег с брокерского счета происходит так же удобно. Данные операции не облагаются комиссиями. При чем банк дает возможность мгновенный вывод средств. Удержание налогов происходит автоматически.

Помощь в подборе целей для инвестирования.

Для начала инвестиций не обязательно быть опытным трейдером. Робот-советник поможет сформировать оптимальный портфель. К тому же, на сервисе доступна обновляемая лента идей. Она формируется на основании аналитики и прогнозов опытных инвесторов. Это дает возможность изучить детали объектов инвестирования, а также значительную вариативность выбора.

Актуальность информации.

Список идей, а также лента свежих новостей, содержат актуальную информацию по состоянию финансовых рынков и компаний. Здесь доступны характеристики ценных бумаг, аналитика, прогнозы. К тому же, каждый пользователь сможет настроить персональную инвестиционную ленту новостей под себя. И получать информацию только по интересующим его бумагам.

Наличие мобильного приложения.

Клиент не привязан к рабочему месту за компьютером или ноутбуком. Управление счетом и инвестициями всегда в кармане. С одного устройства можно одновременно проводить транзакции и по брокерскому счету, и по дебетовой карте.

Тинькофф Инвестиции: тарифы.

Тинькофф Инвестиции предусматривают следующие тарифные планы:

- «Инвестор»,

- «Трейдер»,

- «Премиум».

Выбор тарифа осуществляет сам клиент исходя из своих целей и финансовых возможностей. «Инвестор» подойдет новичкам и тем, кто не планирует инвестировать слишком большие суммы. «Трейдер» будет удобен продвинутым инвесторам и рассчитан на вложения более 200 000 рублей в месяц. «Премиум» откроет доступ к ценным бумагам свыше базового перечня, а также предоставит личного менеджера. Если захочется сменить тариф, то это возможно в любое время на бесплатной основе.

Условия тарифов Тинькофф Инвестиции:

| Услуга | Инвестор | Трейдер | Премиум |

| Открытие счета | Бесплатно | Бесплатно | Бесплатно |

| Пополнение счета | Бесплатно | Бесплатно | Бесплатно |

| Закрытие счета | Бесплатно | Бесплатно | Бесплатно |

| Вывод денег | Бесплатно | Бесплатно | Бесплатно |

| Биржевая комиссия | Бесплатно | Бесплатно | Бесплатно |

| Обслуживание счета | 0 руб./мес.–при отсутствии сделок 99 руб./мес.–при наличии сделок | 0 руб./мес.–при отсутствии сделок 590 руб./мес.–при наличии сделок | 3000 руб./мес. |

| Комиссия за сделку | 0,3% | 0,03% | от 0,03% до 2% |

| Каталог ценных бумаг | Акции ETF Облигации Валюта | Акции ETF Облигации Валюта | Акции ETF Облигации Валюта Бумаги мировых бирж Внебиржевые инструменты |

| Поддержка | В чате и по телефону | В чате и по телефону | Персональный менеджер |

| Рекомендации и аналитика | Робот-советник | Робот-советник | Индивидуальные рекомендации и помощь |

Приложение Тинькофф Инвестиции.

Удобным дополнением к сервису является мобильное приложение «Тинькофф Инвестиции», которое доступно для iOS и Android устройств. Все возможности Web-версии доступны и в приложении. Это позволяет управлять своим брокерским счетом и проводить сделки со своего смартфона из любого места, где есть интернет.

Из ключевых особенностей приложения можно отметить:

- Просмотр хода торгов, а также проверка цен и котировок.

- Контроль собственного портфеля: изменения общей стоимости и отдельных позиций.

- Наличие новостной ленты о финансовых рынках и ценных бумагах.

- Удобный календарь с графиком выплат дивидендов.

- Лента прогнозов и аналитики специалистов ведущих инвестиционных организаций.

- Настройка уведомлений.

- Круглосуточная поддержка в чате.

Выводы.

Итак, с помощью сервиса «Тинькофф Инвестиции» покупать и продавать валюту и ценные бумаги действительно очень удобно и просто. Для начинающих инвесторов это один из наиболее подходящих вариантов. Специалистами банка проводится большая работа, в то время, как от клиента требуется минимум усилий. К тому же, платформа обладает круглосуточной поддержкой, которая консультирует клиентов по работе сервиса и помогает в решении возникших проблем.

Лица, опасающиеся рисков, также найдут подходящие способы инвестирования. Для них может быть предложен индивидуальный инвестиционный счет и вложение в инвестиционное страхование жизни с возможностью получить доход от фондового рынка. При этом возврат 100% вложенных средств гарантирован, даже если произойдет падение рынка акций.

Проект «Тинькофф Инвестиции» обладает массой преимуществ. Однако, присутствует и ряд недочетов. Например, по отзывам одних пользователей в работе сервиса бывают технические сбои, которые сказываются на срыве сделок и пропуске подходящего момента для покупки или продажи активов. Другие жалуются на высокие комиссии и ограниченный список ценных бумаг. Для опытных инвесторов может оказаться минусом отсутствие возможности использовать «плечо». Как следствие, торговля идет только с использованием собственных средств.

Тем не менее, с момента существования проект «Тинькофф Инвестиции» значительно повысил качество и расширил свой функционал. К тому же, сервис постоянно дорабатывается и улучшается. Поэтому не исключено, что со временем он гораздо больше порадует клиентов новыми возможностями и стабильной работой.

http://tbank.su/obzor-tinkoff-investicii/

http://financer.com/ru/company/tinkoff-investitsii/

http://mytopfinance.ru/tinkoff-investitsii-tarify-i-printsip-raboty/