Структурные продукты

Что первым приходит на ум, когда вы слышите слово «нота»?

Я, например, в недалеком прошлом умела играть на трех инструментах, поэтому за годы обучения в музыкальной школе это слово для меня приобрело прочнейшую связь с музыкой. Зато мой муж, далекий от музыкальной темы и близкий к теме политической, при слове «нота» тут же добавил «дипломатическая».

Однако, в мире инвестиций также существуют свои «ноты».

Впервые о подобных продуктах мир услышал в 1969г., когда они появились в США. В РФ первые структурные продукты для частных инвесторов стали доступны с 2005-2006г. На сегодняшний день, объем мирового «нотного» рынка составляет порядка 3-4$ триллионов.

Они могут носить разное название: структурированные продукты, структурные (структурированные) ноты, депозитные индексы и даже порой инвестиционное страхование.

Однако, по сути своей они все представляют собой различные инвестиционные стратегии, в основе которых – комбинирование активов с разной степенью риска.

Из чего состоят структурные ноты?

Как правило, структурный продукт состоит из двух составляющих:

- Основная часть (базовый актив) – это активы с фиксированной доходностью (депозиты или дисконтные облигации)

- Рисковая часть (рисковый актив)– опцион (право на покупку или продажу актива в будущем по определенной цене) или фьючерс (договор о поставке актива в будущем в определенном кол-ве по определенной цене.

Суть такого «расчленения» структурных на составляющие в том, что каждый актив играет свою роль в общем продукте. Так, базовый актив гарантирует возврат части или всего вложенного капитала. В свою очередь, рисковый актив может дать дополнительную прибыль на вложенные деньги.

Однако, ошибочно полагать, что структурные продукты являются этаким идеальным активом, при котором можно и «рыбку съесть, и не обляпаться». Иными словами, тех, кто предполагает, что с помощью нот можно защитить свой капитал и получить максимальную прибыль за счет роста стоимости актива, ждет небольшой сюрприз.

Что выбрать — защиту или прибыль?

Ноты сформированы таким образом, чтобы потенциальная доходность была обратно пропорциональна защите капитала.

Например, нота с защитой в 90% на Индекс EVEN30, который отслеживает динамику изменения 30 наименее волатильных акций из 100 крупнейших компаний, котирующихся на Лондонской фондовой бирже.

Суть данного продукта в том, что вы можете на 6 лет вложить свои деньги (от 10 000$). Через 6 лет особое пристальное внимание будет уделяться тому самому рисковому активу – Индексу EVEN30. Если Индекс показывает “минус”, то инвестор получает обратно 90% своего капитала. Если же Индекс показывает «плюс», то… берется его доходность не за 6 лет, а за последние 6 месяцев! Именно эту усредненную доходность за последние пол года получит инвестор к своему капиталу.

Соответственно, вполне может случиться такая ситуация. Все 5 лет Индекс EVEN30 рос и процветал, а на шестом году фондовый рынок настиг кризис. Индекс за год потерял всё нажитое честным трудом за последние 5 лет, и ни о какой прибыли не может идти и речи. С другой стороны, как мы видим по графику, вероятность попасть на кризисный год и не получить прибыль довольно-таки мала.

Да и, что ни говори, суть ноты как раз в том и заключается, что инвестор может не волноваться о потере своих денег даже при самых неблагоприятных событиях.

Какие риски есть у структурного продукта?

- Риск дефолта эмитента базового актива. Представим, что мы купили ноту, в основе которой лежал депозит. Что произойдет, если до окончания срока действия ноты банк обанкротится? Скорее всего, большую часть денег вернуть не удастся.

- Риск дефолта эмитента структурированного продукта. Вспомним Lehman Brothers в качестве одного из самых масштабных примеров.

- Риск ликвидности. Скорее всего, продать структурный продукт до окончания его срока не получится, либо получится, но с дополнительной комиссией.

Таким образом, структурные продукты, скорее всего, подойдут тем инвесторам, которые готовы поступиться упущенной выгодой ради гарантии защиты денег. При этом, особо пристальное внимание необходимо уделить надежности компаний, которые предлагают структурный продукт и базовый актив.

Также, помня о правиле «не вкладывать все яйца в одну корзину», лучше инвестировать в ноты не более 20% от своего капитала. Если учесть, что стоимость одной единицы составляет минимум 10 000 $ – 50 000$, то сразу становится понятно, что играть по финансовым нотам могут только состоятельные инвесторы.

Наши партнеры предлагают своим клиентам самые привлекательные с точки зрения прибыли и защиты инвестора структурные продукты. Если вы хотите быть в курсе текущих предложений, пожалуйста, подпишитесь на отдельную рассылку.

*Нажимая кнопку «Подписаться», вы даете свое согласие на обработку персональных данных.

Мои отзывы об инвестиционных биржевых облигациях Сбербанка

Структурные финансовые продукты относительно давно появились на российском рынке. Один из них — инвестиционные облигации Сбербанка, которые даже торгуются на Московской бирже. Часто их сравнивают со структурными нотами и опционами. Сегодня разберем, есть ли основания для подобного сравнения, и чем интересны инвестиционные облигации частному инвестору.

Что такое инвестиционная (биржевая) облигация

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

В декабре 2016 года Сбербанк открыл книгу заявок на биржевые структурные облигации, которые он назвал Инвестиционными облигациями (ИОС). Их доходность привязана к различным индикаторам: индексы, курсы валют, акции, котировки товаров, процентные ставки и др. ИОС предусматривают гарантированную выплату номинальной стоимости при погашении в конце срока обращения. Продукт доступен для покупки в рамках ИИС.

Биржевая структурная облигация — торгуемая на бирже ценная бумага, гарантирующая возврат номинала, а также возможность получения дополнительного процентного дохода при выполнении условий по динамике базового актива, обозначенного в договоре.

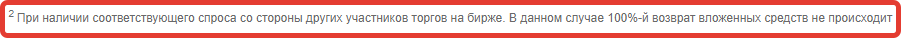

При досрочном погашении получение дополнительного дохода не предусмотрено, выплачивается только базовый купон. Возврат 100% номинала при этом не гарантируется, продажа происходит по рыночной цене. Кроме того, условием досрочного погашения является наличие спроса со стороны других участников торгов. Ставка фиксированного купона известна заранее. А вот размер дополнительного дохода (т.н. условный купон) является плавающей и зависит от того, к какому рыночному индикатору он привязан.

Первый выпуск 2016 года был объявлен в объеме 1 млрд руб. (1 млн облигаций), срок обращения – 6 мес. Выплата купона была обусловлена курсом доллара на дату погашения. С тех пор было погашено несколько выпусков. Начав с 1 млрд рублей, Сбербанк вошел во вкус, и на 2019 год запланировал нарастить объем выпусков структурных облигаций до 60 млрд рублей. Примеры структурных облигаций ИОС представлены ниже.

ИОС с привязкой доходности к средней стоимости обыкновенных акций Сбербанка

| Номинал облигации | 1 000 руб. |

| Срок обращения | 3,5 года (1 282 дней) |

| Расчет дохода | Доход определяется по средней цене акций за период. Даты оценки: 28.03.2019. Дата промежуточной оценки — 1-ое рабочее число каждого месяца. Дата конечной оценки 01.09.2022 |

| Потенциальная доходность | 11.68% – по данным калькулятора на официальном сайте |

| Комиссия УК | 0.01% |

| Возможность досрочной продажи | В любой день торгов на МосБирже по рыночной цене |

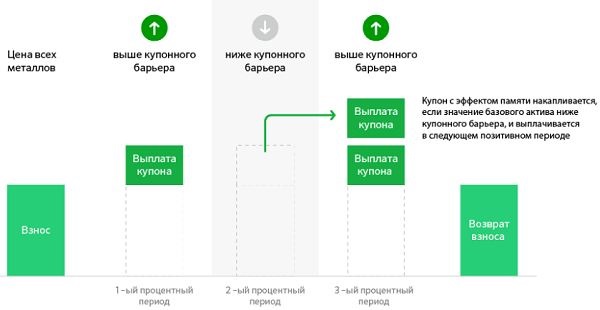

ИОС c эффектом памяти (купон накапливается и выплачивается в следующем периоде, когда условия выплаты сработают). Купон привязан к динамике цен на цветные металлы (медь, никель, палладий, цинк).

| Номинал облигации | 1 000 руб. |

| Срок обращения | 3 года |

| Расчет дохода | Купон 11%, рассчитывается с учетом изменения курса рубля к USD, выплачивается в конце каждого процентного периода при условии, что цена каждого из металлов на дату оценки равна или выше 95% от цены металла на 1 марта 2019 года. Даты оценки (окончание процентного периода): 21.02.2020, 22.02.2021, 14.03.2022 |

| Потенциальная доходность | 7.41% – по данным калькулятора на официальном сайте |

| Комиссия УК | 0.01% |

| Возможность досрочной продажи | В любой день торгов на МосБирже по рыночной цене |

БПИФ vs ETF: почувствуйте разницу

Что лучше – российские биржевые фонды или ETF?

О том, как работает купон с эффектом памяти, показано на картинке ниже:

ИОС c эффектом памяти. Купон привязан к котировкам акций премиальных автопроизводителей (BMW, DAIMLER, PORSCHE)

| Номинал облигации | 1 000 руб. |

| Срок обращения | 3 года |

| Расчет дохода | Купон 11%, рассчитывается с учетом изменения курса рубля к USD, выплачивается в конце каждого процентного периода при условии, что цена акций на дату оценки равна или выше 90% от цены акций на 5 марта 2019 года. Даты оценки: 09.03.2020, 09.03.2021, 28.03.2022. Выплата купона: 16.03.2020, 16.03.2021, 04.04.2022 |

| Потенциальная доходность | 7.41% – по данным калькулятора на официальном сайте |

| Комиссия УК | 0.01% |

| Возможность досрочной продажи | В любой день торгов на МосБирже по рыночной цене |

Линейка в целом разнообразна и с интересными индикаторами. Выпуски включают в себя облигации, купон которых привязан к различным индикаторам: к ставке ЦБ; индексу еврооблигаций; котировкам АДР Сбербанка; корзине акций Apple, Fb, Google, Amazon; курсу EUR/USD, USD/RUR и др., всего 2 десятка выпусков. Но выбрать здесь и сейчас можно только из нескольких действующих вариантов, представленных на официальном сайте. Чтобы узнать точный список доступных ИОС, лучше позвонить на горячую линию или создать запрос в чате, поскольку сберовский сайт обновляется с задержками. Кстати, техподдержка не блещет оперативностью. Запросы переводятся с одного сотрудника на другого, потом чат на каком-то этапе сбрасывается.

Пример подробных условий договора с инвестором можно скачать по этой ссылке. Текст довольно нудный, но если вы не хотите довольствоваться красочной, но далеко не исчерпывающей презентацией на промо-сайте, придется потратить время. На официальном сайте Сбербанка нет возможности полноценного анализа инструментов. Подробное описание облигаций лучше искать по ISIN коду на сайте Мосбиржи (как здесь). Также по тикеру или ISIN можно смотреть на инвесторских сервисах. Например, rusbonds.ru (группа cbonds) дает возможность получить базовую информацию, но для глубокого анализа бумаги требуется платная подписка. Бесплатные сведения по ИОС доступны на дочернем сервисе cbonds – investfunds.ru и др.

Что такое ИОС: облигация или структурная нота?

При разборе ИОС напрашивается сходство с другим продуктом – структурной нотой с полной или частичной защитой капитала.

Структурная нота – комбинация традиционных финансовых инструментов (акции, облигации) и производных — таких, как опционы. Компоненты ноты упаковываются в один продукт, который торгуется на рынке как ценная бумага. Условием получения дохода сверх гарантированной защиты является реализация того или иного рыночного ожидания.

Биржевые фонды Тинькофф NASDAQ, Тинькофф Золото и Тинькофф iMOEX

Новые биржевые ПИФы от Тинькофф Капитал

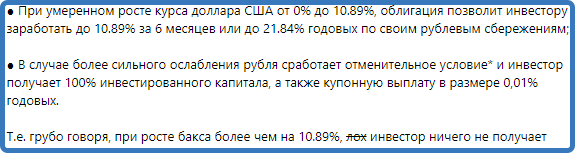

В случае с представленным на картинке юбилейным выпуском, банк прогнозирует повышение ключевой ставки ЦБ и на то, что платить инвесторам 11.77% ему не придется. На момент запуска продукта были в разгаре ожидания американских санкций. Это должно означать, что рубль пойдет вниз и ставка Центрального Банка будет повышена. Поскольку санкции были отложены, а инфляция держится в пределах заявленной ЦБ, у инвесторов, купивших юбилейный выпуск, есть неплохой шанс получить повышенный доход.

Владелец инвестиционной облигации получает профит, если в расчетную дату котировки базового актива пересекают определенный условиями рубеж или находятся в оговоренном ценовом коридоре. В некоторых бумагах, например, погашенном выпуске СберБ Б28R, чем ближе курс доллара к установленному значению, тем выше купон. Но, если котировки двинутся в нужную для инвестора сторону, но при этом превысят определенный порог (выйдут из коридора), выплаты купона не будет. Инвестор получит номинал и фиксированный купон 0.01% годовых.

Таким образом, инвестору предлагается сыграть в «угадайку» и померяться со Сбербанком аналитическими способностями. На развитых рынках, а вслед за ними и на российском, подобные комбинированные продукты используются давно. ИОС действительно похожи на структурную ноту с зашитым в ней опционом, когда сделанная ставка на рост/падение либо срабатывает, либо нет. Гарантия доходности не подтверждается и текстом договора. В примечаниях к его пунктам читаем:

И далее: «Банк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах. Банк и/или государство не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов».

В последнее время Сбербанк стал выпускать структурные облигации, фиксированный купон которых выше, чем 0.01. Это по идее должно повысить интерес инвесторов, которые получают шанс хотя бы частично компенсировать инфляцию. Например, 26 февраля 2019 Мосбиржа зарегистрировала новый выпуск ИОС_PRT_VOLCTRL-60m-001Р-63R с базовым купоном 0.62% годовых и дополнительным доходом, привязанным к волатильности ставки LIBOR (определяется по стоимости паев фонда, торгуемого на NYSE). 2 апреля 2019 размещаются облигации выпуска ИОС-GOLD_FIX-182d-001Р-66R, привязанные к котировкам золота. Их фиксированный купон составляет уже 4.62% годовых.

Стоит ли инвестировать в инвестиционные облигации Сбербанка, смотрим отзывы

Среди отзывов об инвестиционных облигациях Сбербанка преобладают негативные. Почти не встречаются сообщения, раскрывающие преимущества продукта, хотя они, безусловно, в нем есть.

Фонд первичных размещений от УК Восток–Запад

Как я зарабатываю на IPO через фонды первичных размещений

Подозреваю, что это связано не только с недостатками структурных продуктов, но и с маркетинговой политикой Сбера, не заточенной на отработку возражений в сети. На стороне эмитента – самая большая в стране база состоятельных клиентов, часть из которых рано или поздно примет предложение банка, в целях диверсификации портфеля инвестиций. В отличие от них, мелкому частному инвестору с небольшим портфелем ставить «на кон» выплату купона (пусть и с гарантией возврата номинала) довольно рискованно.

- Интересная линейка базовых активов, к которым привязан купон;

- Эмитент – дочерняя структура крупнейшего государственного банка;

- Нет проблем с самостоятельной уплатой налогов;

- Доступно для покупки на ИИС;

- Доходность до 22% годовых в случае исполнения условий выплаты купона, с минимальным риском для капитала.

- Отсутствует гарантия получения доходности, которая не зависит от инвестора;

- Инструмент номинирован в рублях, то есть подвержен дополнительным валютным рискам;

- Для гарантированного получения номинала приходится держать бумагу до конца обращения;

- Низкая ликвидность на вторичном рынке – как следствие минуса №3;

- Никто не отменял инфляцию, поэтому на 100% защиту капитала рассчитывать не следует.

При расчете доходности стоит уточнять реальные расходы, которые зависят от вашего тарифа в УК Сбербанк Управление Активами или у стороннего брокера. Не советую воспринимать как надежный ориентир и заявленную на сайте расчетную доходность. На ресурсе эмитента публикуются маркетинговые материалы, цель которых – привлечь новых клиентов. Так, условием получения заявленной доходности являются такие неочевидные факторы, как ежегодный рост курса доллара на 2% или котировок акций Сбера на 40% за период.

Инструмент подойдет для тех, кто хочет рискнуть, но не готов разбираться с торговыми инструментами. На мой взгляд, самостоятельно собрать подобную комбинацию, захеджировав риски (например, ОФЗ vs евробонды) было бы продуктивнее. Переиграть аналитические отделы Sberbank CIB будет довольно сложно. Ведь эмитент запускает свои облигации не для того, чтобы на них заработал инвестор. Доходность, полученная без посредников, в большинстве случаев оказывается выше. То же самое допустимо сказать и других структурных продуктах, например, ИСЖ. Если есть желание, можно попробовать небольшой пакет ИОС, который в случае успеха поможет неплохо заработать, а при неудаче – не скажется сильно на общей доходности портфеля.

http://www.nfs-krasavina.ru/strukturnye-produkty-2.html

Разбираемся с инвестиционными биржевыми облигациями Сбербанка