Стадии инвестиционного проекта от идеи до реализации

Под инвестиционным проектом понимается программа мероприятий, которые связаны с совершением вложений капитала, а также его последующим возмещением и обязательным получением прибыли. Во время планирования непременно прописывают стадии инвестиционного проекта, грамотная проработка которых и определяет его успех.

Инвестиционный проект и его основные стадии

Перед вложением денег инвестор должен внимательно изучить план развития выбранного проекта. Именно поэтому его создатели внимательно подходят к разработке каждого этапа его развития. На сегодняшний день можно выделить такие 4 стадии жизненного цикла инвестиционного проекта:

- прединвестиционная;

- инвестиционная;

- эксплуатация вновь созданных объектов;

- ликвидационно-аналитическая (характерна не для всех проектов).

Вам будет интересно: Как оплатить госпошлину в Сбербанке: процедура оплаты, советы и рекомендации

Вам будет интересно: Как оплатить госпошлину в Сбербанке: процедура оплаты, советы и рекомендации

В международной практике обычно выделяют только первые три этапа. Каждая из указанных фаз требует обязательного регулирования и контроля.

Планирование проекта

Перед разработкой инвестиционного проекта поставлено много задач, но одна глобальная заключается в том, чтобы подготовить информацию, которой будет достаточно для принятия обоснованного решения по инвестированию.

С целью моделирования выбранный инвестиционный проект рассматривается во временной развертке, в которой горизонт исследования (выбранный период, который анализируется) должен быть разбит на равные промежутки. Их принято называть интервалами планирования.

Для любой инвестиционной деятельности вводится администрирование, которое включает таких 4 стадии:

Какие работы проводятся во время планирования?

На указанном этапе в обязательном порядке проводятся такие процедуры:

- формируются цели, а также подцели инвестиционной деятельности;

- проводится исследование рынка;

- идентифицируются возможные проекты;

- проводится экономическая оценка;

- перебираются разнообразные варианты при моделировании различных ограничений (например, ресурсов или времени, при этом ограничения могут иметь как социальную, так и экономическую природу);

- формируется полноценный инвестиционный портфель.

Вам будет интересно: Что такое диверсификация портфеля

Вам будет интересно: Что такое диверсификация портфеля

Этапы реализации

Стадии реализации проекта непременно включают в себя инвестирование, непосредственное выполнение проекта, а также ликвидацию каких бы то ни было его последствий. Каждый из перечисленных этапов предполагает решение определенных задач. Так, к примеру, во время исполнения проводится производство и сбыт, а также рассчитываются затраты и предусматривается необходимое текущее финансирование. По мере продвижения по стадиям и этапам инвестиционного проекта происходит постепенное уточнение представления о работе, а также добавляется новая информация. Благодаря этому можно говорить о своеобразном промежуточном финише на каждом из указанных этапов. Полученные результаты инвесторы могут использовать для дальнейшего планирования целесообразности вложения денег. От успешного завершения каждого этапа зависит старт следующего.

Прединвестиционный этап

От качественного осуществления первой стадии зависит осуществление проекта, ведь здесь происходит оценка возможности его реализации. В расчет берутся юридические, производственные и маркетинговые аспекты. В качестве исходной информации используются сведения о макроэкономическом окружении проекта. Непременно учитываются существующие налоговые условия, имеющиеся в распоряжении технологии, а также предполагаемые рынки сбыта готового товара или услуги. Таких моментов может быть масса, они зависят от типа выбранного бизнеса.

Результатом работы на первом этапе должно стать готовое структурированное описание выбранной идеи проекта, а также точный временной график, в который он будет осуществлен.

Прединвестиционная стадия инвестиционного проекта включает в себя несколько этапов. Первым из них является поиск концепций для возможных инвестиций.

Исходные посылки для создания концепции инвестирования

Поиск инвестиционных концепций организациями самого разного профиля может проводится на основании такой классификации исходных посылок (они стандартны для международной практики):

Вам будет интересно: Гонконгская биржа: информация по фондовому рынку

Вам будет интересно: Гонконгская биржа: информация по фондовому рынку

Что включает в себя предварительная подготовка проекта?

Перед этой стадией инвестиционного проекта в качестве задачи ставится разработка бизнес-плана. В данном документе обязательно должны быть прописаны все аспекты создаваемой коммерческой организации с анализом возможных проблем, которые могут возникнуть в будущем, и определением путей их решения.

Структура такого проекта должна быть четко определенной. В него могут быть включены такие разделы (в них анализируются возможные решения проблем в указанных сферах):

- Производится тщательное изучение существующего потенциала рынка и мощностей производства, которые необходимы для того, чтобы обеспечить запланированный объем выпуска товаров.

- Анализ структуры, а также размера имеющихся или возможных накладных расходов.

- Принимаются во внимание технические основы производственной организации.

- Возможность размещения новых объектов производства.

- Объемы ресурсов, которые используются для производства.

- Правильная организация рабочего процесса, а также оплата труда рабочих.

- Финансовое обеспечение проекта. В данном случае принимаются во внимание нужные для инвестиций суммы, а также вероятные затраты на производство. Также в таком разделе прописываются способы получения инвестиционных ресурсов, а также возможная достижимая прибыль от таких вложений.

- Юридические формы существования созданного объекта. Это относится к организационно-правовой части.

Как проводится окончательная подготовка инвестиционного проекта?

На данном этапе проводится очень точная подготовка документов для финансового и технико-экономического обоснования проекта, благодаря которым обеспечивается альтернативное рассмотрение возможных проблем, которые связаны со многими аспектами инвестиций:

- коммерческими;

- техническими;

- финансовыми.

На этой стадии инвестиционного проекта крайне важным является определение масштабов проекта (это может быть количество продукции, которая планируется к выпуску, или показатели в сфере услуг). Очень важна на этой стадии работ постановка задачи. Все виды работ планируются очень точно. Более того, указываются все работы, без которых реализация проекта будет невозможна.

Именно здесь оценивается эффективность инвестиций, а также определяется возможная стоимость капитала, который может быть привлечен. В качестве исходной информации используются:

- производственные затраты, которые имеются в данное время;

- график вложений капитала;

- необходимость оборотных средств;

- ставка дисконтирования.

Результаты чаще всего предоставляются в виде таблиц, в которых показывается эффективность инвестиций.

После этого выбирается наиболее подходящая схема финансирования проекта, а также оценка эффективности вложенных инвестиций с точки зрения владельца проекта. Сделать такую документацию невозможно без информации о графиках оплаты кредитов, процентных ставках, а также о дивидентных выплатах.

Финальное рассмотрение проекта

В расчет принимаются факторы внешней среды, а также ситуация внутри компании. При негативной оценке этих факторов проект может быть либо отложен, либо же по нему может быть получен отказ.

Если было принято позитивное решение, то начинается фаза инвестирования.

Стадия инвестирования

Инвестиционная стадия проекта включает введение инвестиций, совокупный размер которых в среднем стремится к показателям 75-90% от того объема вложений, который был намечен изначально. Именно этот этап считается основой успешного осуществления проекта.

В зависимости от того, какой объект для инвестирования рассматривается, проект может включать в себя разнообразный набор действий. Временные и трудовые затраты также могут быть разными.

При условии, что речь идет об инвестиционном портфеле, который должен быть сформирован на фондовой бирже, инвестору для его покупки чаще всего достаточно несколько раз кликнуть мышкой и заполнить регистрационную форму.

При условии, что объект инвестирования – это строительство здания, реализация стадий инвестиционно-строительного проекта является очень сложным и длительным процессом, включающим в себя многочисленные этапы. Здесь инвестор должен провести такие манипуляции:

- выбрать подрядчиков, которые займутся разработкой всей необходимой для проекта документации;

- подобрать лучших поставщиков необходимых материалов и оборудования;

- найти строительную компанию, которая будет выполнять работы.

Вам будет интересно: Как быстро накопить деньги в 12 лет? Варианты реального заработка для подростков

Вам будет интересно: Как быстро накопить деньги в 12 лет? Варианты реального заработка для подростков

Стоит отметить, что на практике очень мало инвесторов занимаются всеми вопросами, которые были перечислены выше. Обычно выбор останавливается на одной компании, которая получает статус генерального подрядчика. Именно такая выбранная компания в дальнейшем занимается организацией работы с субподрядчиками, а также с ее стороны осуществляется контроль всех стадий реализации инвестиционного проекта.

Стадия эксплуатации

Очень часто источники называют данную стадию постинвестиционной. Тут начинается эксплуатация приобретенного актива, поступают первые доходы. Нередко бывают ситуации, когда проект не приносит прибыли на первых порах, но это не станет сюрпризом для опытных инвесторов. Кроме того, еще на стадии оценки инвестиционных проектов закладываются расходы для этого этапа, составляющие до 10% от общего объема инвестиций.

Продолжительность этапа эксплуатации в разных условиях может быть в каждом конкретном случае разной. Во многом эксплуатационная стадия инвестиционного проекта зависит от качества инвестиций, которые были произведены. Если предварительные расчеты и инвесторские ожидания были правильными, то данный этап может продолжаться много десятилетий. Если же вложения не были оправданы, то эксплуатационная стадия может сократиться до нескольких месяцев.

Логическим апогеем данной стадии реализации инвестиционного проекта является то, что инвестор достиг запрограммированных целей.

Ликвидационный этап

Различные причины могут стать причиной начала ликвидационной стадии. Среди них могут быть такие:

Еще на стадии разработки инвестиционных проектов предполагается наличие такой стадии. Она всегда сопряжена с анализом информации, которая была получена при реализации проекта. В качестве результата могут быть получены конкретные выводы о неточностях и ошибках, из-за которых не была получена максимальная прибыль.

Особенности этапов инвестиционных проектов

Инвестиционный анализ проводится многими методиками, но любая из них предполагает рассмотрение проекта в качестве самостоятельного объекта экономики. Поэтому предполагается, что на первых двух стадиях инвестиционного проекта он должен быть рассмотрен обособленно от другой деятельности предприятия.

Важен и корректный выбор схемы финансирования. А общая оценка проекта заключается в том, чтобы вся нужная информация была представлена в таком виде, которого достаточно, чтобы принять решение и сделать вывод о целесообразности инвестиций.

Инвестиционный проект – суть, виды, этапы и сроки окупаемости

Инвестиционный проект – что это такое

Инвестиционный проект – это заранее установленный комплекс мероприятий, который направлен на достижение определенного финансового результата. Поэтому для этого нужен соответствующий приток средств от вкладчиков.

Инвестиции и инвестиционные проекты – это факторы развития национальной экономики, ведь действия вкладчиков направляются на создание или изменение технических, социальных, научных или других сфер.

Суть инвестиционного проекта заключается в разработке мероприятий, в которые включаются проектирование, покупка, в некоторых случаях – подготовка кадров. Весь этот процесс работает для того, чтобы создать, модернизировать или перепродать определенный продукт с целью последующего получения экономической выгоды. Поэтому инвестиционный проект – это не только покупка ценных бумаг или открытие вклада в финансовой организации, но и проведение анализа рынка, переговоры, хеджирование рисков и т.д.

Особенности инвестиционных проектов

Особенности инвестиционного проекта заключаются в том, что весь процесс формирования комплекса мероприятий, направленных на получение прибыли, не гарантирует положительных результатов. В инвестициях и инвестиционных проектах существуют значительные риски, поэтому выделяют два вида подобной деятельности:

- Безрисковые;

- Рисковые (венчурные).

Если вкладчик выбирает безрисковый инвестиционный проект, то он уменьшает вероятность неудачного исхода до нуля. Специалисты называют такой заработок «абстрактным», так как всегда остается даже минимальный риск потерять деньги.

Понятие рискового (венчурного) инвестиционного проекта говорит о высокой вероятности потери денег. Для подстраховки капитал распределяется между разными сферами, чтобы хотя бы часть денег сохранилась. Преимущество последней формы – в высоком заработке. Если вкладчик правильно составит инвестиционный портфель, то потерянная сумма будет незначительной в сравнении с полученной.

Типы инвестиционных проектов

Особенности инвестиционного проекта, перечисленные ранее, не дают полной информации о типах вкладов. Поэтому стоит разобрать их отдельно.

Инвестиционный проект бывает:

- Производственным. Капитал вкладчика направляется на модернизацию, постройку новых или расширение действующих производств с целью получения прибыли от создания продукции. Применим ко всем сферам экономики.

- Научно-техническим. Это инвестиции в разработку, создание и последующее тестирование аппаратов, оборудования, технологий и процессов. Такие проекты могут длиться дольше остальных, поэтому их называют долгосрочными.

- Коммерческими. Вид инвестирования, подразумевающий покупку и перепродажу движимого и недвижимого имущества с повышенной стоимостью.

- Финансовыми. Это экономические инвестиционные проекты, где вкладчик покупает ценные бумаги для формирования собственного портфеля с целью последующей реализации на бирже по повышенной стоимости.

- Экологическими. Итогом таких вкладов становятся природоохранные объекты. Это также долгосрочная инвестиция.

- Социальными. Это проекты, которые в качестве конечной цели признают не получение денежных средств, а улучшение состояния в образовании, спорте, здравоохранении, культуре и других подобных сферах жизни.

Чтобы узнать, какие способы вклада самые популярные, нужно перечислить виды инвестиционных проектов.

Виды инвестиционных проектов

В данном разделе поговорим о видах объектов для размещения средств. Это и экономические инвестиционные проекты, и прочие направления для вложения финансов.

Итак, виды инвестиционных проектов имеют 5 критериев отбора. Первоначально они делятся по инвестиционным целям:

- Наращивание объема производства определенного продукта;

- Увеличение линейки продуктового изделия;

- Повышение качественных характеристик выбранного продукта;

- Оптимизация затрат на изготовление требуемых изделий;

- Социальная направленность.

Далее инвестиционные проекты, если говорить кратко, разделяют по количеству времени, затраченному на инвестирование:

- Долговременное размещение финансов — от 3 лет.

- Среднесрочное вложение средств — до 3 лет.

- Кратковременное размещение капитала — до 1 года.

Понимание понятия «инвестиционного проекта» также имеет отношение и к объему вложенных средств. Так, виды инвестиционных проектов имеют следующее разделение по количеству вложений:

- Большой инвестиционный объем от $1 млн. В качестве направления для инвестирования выступают огромные предприятия для насыщения спроса на локальном и внешнем рынках.

- Средний объем инвестиционных средств — до $1 млн. Обычно это локальные проекты, направленные на модернизацию производства определенных продуктов.

- Малочисленные инвестиции — до $100 тыс. Чаще всего предназначаются для увеличения объемов выпускаемой продукции. Обычно размещаются на небольшой срок.

Далее инвест-проекты делятся по своей направленности:

- Проекты коммерческого характера, направленные на извлечение дохода. То есть экономические инвестиционные проекты.

- Социальная направленность, предназначающаяся для улучшения жизни населения.

- Проекты, имеющие отношение к экологии.

- Иные проекты.

Если брать за основу позицию инвестора, то дальнейшее разделение выглядит следующим образом:

- Гос. производственные организации.

- Коалиционное производство.

- Иностранные вкладчики.

Этапы реализации инвестиционного проекта

Инвестиционный проект, если говорить кратко, можно реализовать за три этапа:

- Создание бизнес-плана;

- Инвестирование;

- Эксплуатация.

Суть первого этапа инвестиционного проекта заключается в изучении рынка, оценке затрат и рисков. Здесь же собираются необходимые документы, проводятся маркетинговые исследования. Если вкладчик тратит на это деньги, то их следует отнести к первоначальному взносу.

Инвестиционный этап подразумевает покупку акций, облигаций, движимого и недвижимого имущества. В этот момент владелец капитала уже не может поменять своего решения, так как это приведет к финансовым потерям.

Заканчивается инвестиционный проект эксплуатационным этапом, когда вкладчик начинает получать дивиденды от совершенных покупок. Чем дольше длится этот период, тем больше заработает владелец портфеля.

Выбрать инвестиционный проект без выполнения этих этапов и получить с него прибыль невозможно, так как отсутствие грамотного анализа и безосновательное распределение денежных средств чаще всего приводит к их потере.

Сроки окупаемости инвестиционных проектов

Инвестиции и инвестиционные проекты иногда требуют больших денежных затрат, которые могут окупаться несколько лет. Этот срок играет ключевую роль при выборе варианта заработка. Сказать точно о том, какие виды инвестиционных проектов окупаются быстрее остальных, невозможно. Но вкладчик может рассчитать срок самостоятельно.

Если кратко, то инвестиционный проект имеет срок окупаемости, равный количеству дней от начала инвестирования до полного возврата затраченных средств. Только по истечению этого периода – проект начинает приносить чистую прибыль.

Инвестиционный проект в хайпах

Инвестиционный проект в хайпах – это высокодоходный инструмент получения денежных средств за короткие сроки. Чтобы заработать на hyip-проектах, нужно хорошо разбираться в сфере, где будут работать деньги.

Чаще всего суть инвестиционного хайп проекта – в имитации фонда, собирающего деньги участников и приумножающего их, к примеру, с помощью опционов, криптовалют, Форекса и акций различных компаний. Последний этап – деление прибыли между вкладчиками.

Выбрать надежный инвестиционный хайп проект достаточно трудно, так как все они обещают высокий доход практически без участия клиента. Чтобы принимать участие в таких инвестиционных проектах, требуются «холодная» голова и осведомленность. Как и в других видах инвестирования.

Мой опыт заработка в хайпах и работающие стратегии я описал в статье «Что такое хайп (HYIP) и как на нем заработать?».

Примеры расчета инвестиционных проектов

Структура и расчёт инвестиционного проекта во многом зависит от его специфики, сферы реализации, характера проекта (наличия инновационной идеи или простого расширения производства) и других факторов. В проектах, связанных с реорганизацией производства, баланс даты запуска определяется текущим финансовым состоянием – фактором, непосредственно влияющим на направление инвестиционного проекта, наполненность денежных потоков. В инвестиционных проектах должны присутствовать:

- краткое описание сути предложения (резюме) с детализацией основных конкурентных возможностей проекта,

- характеристики компании-инициатора и требования к возможным участникам процесса со стороны инвестора,

- идейная сущность проекта и отличительные черты предпочитаемого инвестиционного варианта,

- анализ рынков производства и сбыта,

- перечень мероприятий, необходимых для реализации проекта,

- описание формы и объёмов инвестиций, а также ожидаемой финансовой отдачи с указанием сроков,

- оценка рисков.

Ниже приведены несколько инвестиционных проектов в примерах с расчётами: образец типичного проекта в энергетической отрасли, инновационный проект с научно-исследовательским предложением в транспортной отрасли и специфический проект по созданию деревообрабатывающего предприятия.

Содержание статьи

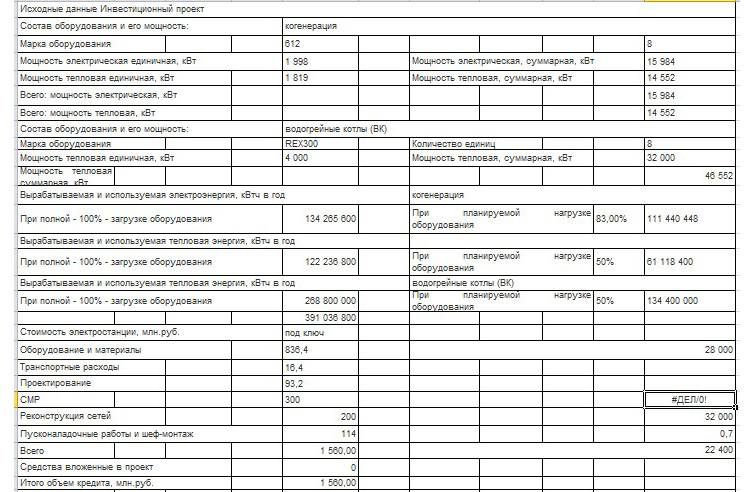

Энергетическая отрасль: пример инвестиционного проекта

Наименование: Инвестиционный проект снабжения потребителей тепло- и электроэнергией из независимых источников.

Наименование: Инвестиционный проект снабжения потребителей тепло- и электроэнергией из независимых источников.

Ключевая идея: Обеспечение потребителей энергией с поступлением её из независимых источников. В продвижении идеи инициатор основывается на том, что современные технологии в совместном производстве электрической и тепловой энергий повысят её качество и снизят стоимость производства за счёт следующих факторов:

- Совмещение производства двух видов энергии.

- Отсутствие потерь энергии при передаче.

Суть идеи: Совмещённое производство «электроэнергия + тепловая энергия» позволяет использовать всё тепло, которое выделяется приводом генератора. Это становится возможным благодаря встраиванию теплообменников в конструкцию двигателя. Они позволяют нагревать воду в сети в заданном тепловом режиме. КПД при этом составляет 90-92% (где 48-50% – это тепловая энергия, а 40-42% – электрическая). При такой совмещённой технологии существенно снижается удельный расход топлива и уменьшается экологическое загрязнение. Поскольку производимая энергия и потребляется в месте производства, её потери минимальны. У инициатора проекта есть возможность построить газопоршневые мини-ТЭС с тепловой мощностью 14,55 МВт и мощностью 15,98 МВт.

Обоснование выбора оборудования и технологии: В проекте предпочтительно использовать GE Jenbacher 612, у которого:

- 0,4 кВ – напряжение генератора,

- 2002 кВт/ час – единичная электромощность,

- 1842 кВт/ час – единичная тепловая мощность,

- 48,2% – электрический КПД,

- 43,9% – тепловой КПД,

- 92,1% – общий КПД.

В настоящий момент существуют 2 способа генерации энергии с применением природного газа, где в первом случае применяются газотурбинные установки, а в другом – газопоршневые. Для данного проекта предпочтительнее газопоршневые, поскольку:

- КПД газовых турбин заметно ниже, чем механический КПД газовых двигателей.

- Электрический КПД газового двигателя выше и стабильнее.

- Высокий электрический КПД сохраняется даже при высоких температурных показателях воздуха.

Исходя из сказанного, можно сделать вывод, что инвестиции под проект с использованием газопоршневых электростанций ниже, чем под проект с турбинным аналогом.

Анализ рынка: При выборе производителя оборудования предпочтение отдаётся компании GE Jenbacher, поскольку она, входя в концерн General Electric, лидирует на рынке со своими газовыми двигателями.

- Общий ресурс установок этой компании – свыше 240 тыс. часов, а до капитального ремонта – более 60 тыс. часов.

- За всё время существования компании не было случая отзыва бракованной продукции.

- Наличие автоматизации процессов.

- Возможность увеличения мощности станции с помощью модульного подхода при согласовании работы неограниченного количества блоков.

- Простая и дешёвая модель адаптации под новый состав газа.

- Высокий класс обслуживания с присутствием дочерней сервисной компании на территории РФ.

Отечественные поставщики оборудования работают в сегменте рынка, уступающем в качестве продукции и уровне сервиса компании GE Jenbacher, которая, несмотря на более высоки цены, занимает 52% российского рынка.

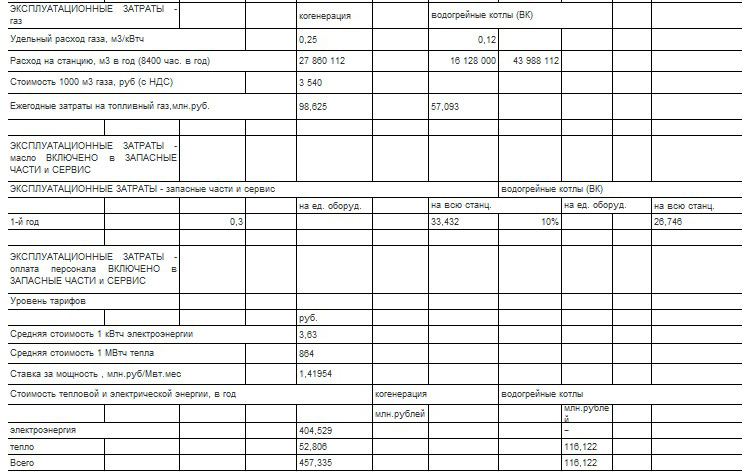

Расчёт экономической эффективности в таблицах:

Эффективность инвестиционного проекта по годам:

Выгоды проекта:

Предлагаемый инвестиционный проект предприятия, будет способствовать росту капитала и стимулированию объёмов продаж энергоресурсов.

Пример инновационного инвестиционного проекта

Капиталоёмкий и долгосрочный инновационный инвестиционный проект рассматривается на примере разработки и внедрения струнного транспорта, спроектированного академиком Юницким путём проведения сложных научно-исследовательских и конструкторских работ.

Капиталоёмкий и долгосрочный инновационный инвестиционный проект рассматривается на примере разработки и внедрения струнного транспорта, спроектированного академиком Юницким путём проведения сложных научно-исследовательских и конструкторских работ.

Наименование: Струнный транспорт: разработка и коммерческое использование.

Ключевая идея: Планомерное системное создание стоимости за счёт научно-технических инноваций при внедрении струнного транспорта (рельсового автомобиля) на двух струнах.

Суть инновационной идеи: Рельсовый автомобиль, который известен как струнный транспорт Юницкого (СТЮ), – это средство передвижения на стальных колёсах для грузовых и пассажирских перевозок, которое передвигается по струнам-рельсам, закреплённым на опорах. Работы по реализации проекта ведутся с 1977 года, но наиболее активно – с 1998 года. На данный момент, возможность инновационных внедрений у отраслевых экспертов не вызывает сомнения.

Разработчик идеи А. Э. Юницкий, академик РАН, известен как автор свыше 100 изобретений. Результаты научно-технических инноваций по СТЮ защищены 37 патентами. В целом по теме опубликовано 5 монографий, 50 очерков, 26 статей и докладов, 10 телевизионных репортажей. За 27 лет развития идеи СТЮ была создана школа, представленная специалистами в разных странах.

Обоснование преимуществ:

СТЮ как пассажирский и грузовой транспорт по сравнению с другими видами обладает следующими преимуществами:

- низкая себестоимость возведения трасс и низкий удельный расход материалов,

- высокие потребительские качества при низких эксплуатационных издержках,

- отменные экологические характеристики,

- возможность прокладки трасс в труднодоступных районах с меньшим изъятием земли под их возведение,

- высокая пропускная способность.

По технической простоте и исполнению СТЮ выгодно отличается от транспортных систем типа поезда на магнитной подвеске, монорельса, канатной дороги.

Анализ рынка: В 21 веке потенциальная доля СТЮ оценивается в 20-40% всей протяжённости дорог, что составляет порядка 5-10 млн. километров. Проект предполагает создание новой ниши в транспортной отрасли мировой экономики, которая включает проектирование и возведение трасс, подвижного состава, создание инфраструктуры для пассажиро- и грузоперевозок. В рамках проекта предусматривается создание новых СТЮ-технологий, что позволяет удерживать лидирующие позиции в развитии проектов подобной направленности.

На конец 90-х годов 20 века в проект было вложено порядка 6 млн. долларов, что позволило построить опытный участок дороги и к 2001 году провести большое количество практических испытаний. Также была создана проектно-конструкторская документация 10 видов путевой структуры, анкерных и промежуточных опор, моделей транспорта нескольких типов. Объём внешних инвестиций оценивается в 30-35 млн. долларов.

На конец 90-х годов 20 века в проект было вложено порядка 6 млн. долларов, что позволило построить опытный участок дороги и к 2001 году провести большое количество практических испытаний. Также была создана проектно-конструкторская документация 10 видов путевой структуры, анкерных и промежуточных опор, моделей транспорта нескольких типов. Объём внешних инвестиций оценивается в 30-35 млн. долларов.

Выгода инвестора: В полномасштабном инвестиционном варианте инвестор становится совладельцем ноу-хау, принимает долевое участие в проекте и активную роль в управлении. Для этого создаётся совместная головная компания, в задачу которой входят представительские функции, стратегические решения, тактическое управление с решением задач по сертификации и коммерческому использованию, бухгалтерский и управленческий учёты.

Основные этапы развития до выхода на коммерческое использование:

- Низкоскоростная СТЮ (до 180 км/ч): 2 года заключительных испытательных и сертификационных работ. 35-40 сотрудников. 4-5 млн. долларов финансирования.

- Высокоскоростная СТЮ (до 350 км/ч): 1 год предварительных испытаний. 2 года заключительных испытаний и сертификаций. 300-400 сотрудников. 10-12 млн. долларов инвестиций.

- Сверхскоростная СТЮ (до 500 км/ч): 3 года предварительных испытаний. 2 года заключительных испытаний. 600-800 человек сотрудников. 20-25 млн. долларов финансирования.

Направления использования инвестиций в процентном отношении:

- Работы подрядчиков – 27%.

- З/п сотрудников – 26%.

- Оборудование – 13%.

- Налоги – 10%.

- Материалы – 10%.

- Аренда помещений – 3%.

- Канцелярские и хозяйственные расходы – 2%.

- Прочие расходы – 9%.

В российских условиях, сочетающих дороги (порядка 1 млн. километров) как среди болот и тайги, так и среди тундры и вечной мерзлоты, СТЮ может стать единственной возможностью создания коммуникаций мирового уровня и значения.

Проект деревообрабатывающего предприятия

Наименование: Деревообрабатывающий завод, предназначенный для производства опор для ЛЭП.

Наименование: Деревообрабатывающий завод, предназначенный для производства опор для ЛЭП.

Идея и общие характеристики проекта: В ходе реализации проекта предполагается создание завода по производству пропитанных деревянных опор для ЛЭП (линии электропередач) длиной 13, 11 и 9,5 метров на 30 тыс. м3. Объём планируемых инвестиций – 237 млн. руб. Регион: Красноярский край, г. Канск.

Маркетинговые исследования рынка: Пропитанные ЛЭП-опоры из дерева – продукт, набирающий популярность в энергетических компаниях, – становится лучшей альтернативой бетонных опор и применяется для возведения линий электропередач до 220 кВ. В Дальневосточном и Сибирском федеральных округах потребителей продукции несколько, и они выказывают прямой интерес в приобретении данного продукта. Так по состоянию на начало 2014 года ёмкость всероссийского рынка – порядка 40 млн. опор, и, по оценочным суждениям, он ежегодно увеличивается на 1-5 млн. опор.

Строительство и предпроектные расчёты, технологические решения:

- Проведён анализ возможностей для эксплуатации оборудования в продаваемых нежилых зданиях, которые инициатор проекта предполагает приобрести с целью переоборудования под производственные нужды.

- Произведены расчёты потребности ресурсов (воды, электроэнергии) на технологические нужды.

- Осуществлён подбор технологического оборудования, что снижает инвестиционные затраты.

- Проведён выбор поставщиков среди предприятий Китая и Гонконга, что позволяет заменить дорогостоящее европейское оборудование более экономными восточными аналогами.

Инвестиционные расчёты по проекту:

- Общий объём инвестиций – 237,70 млн. руб.

- Объём заёмный средств – 237,70 млн. руб, из которых:

- 20 млн. – собственные средства инициатора, что составляет 8,4% общего объёма финансирования,

- 217,7 млн. – заёмные средства, что составляет 91,6% общего объёма.

- Коммерческая эффективность:

- 149 млн. – чистая приведённая стоимость (NPV),

- 40% – внутренняя норма рентабельности (IRR),

- 4,5 лет – дисконтированный срок окупаемости (DPBP),

- 3,6 лет – срок окупаемости с начала инвестиций (PBP).

- Социальная эффективность: 40 новых рабочих мест.

- Бюджетная эффективность: 369 млн. рублей совокупных налоговых выплат.

В связи с удлинённым периодом предоставления ключевой информации от заказчика, проект неоднократно претерпевал полную переработку.

http://1ku.ru/finansy/15790-stadii-investicionnogo-proekta-ot-idei-do-realizacii/

http://www.profvest.com/2020/02/investicionnyy-proekt.html

http://finswin.com/projects/osnovnye/investicionnyj-proekt-primer-s-raschetami.html