Секреты Арбитража на Форекс – та самая стратегия

Здравствуйте, друзья!

Здравствуйте, друзья!

Наверняка многие из вас слышали истории об арбитраже на Форекс, как трейдеры зарабатывают сотни и тысячи процентов без риска, после чего брокер не дает им вывести прибыль. Так что же это за за зверь такой и можно ли на самом деле этим зарабатывать?

Сегодня мы разберемся с тем, что такое классический арбитраж на Форекс, изучим его разновидности и выясним, на каких инструментах данный подход все еще прибылен. В конце вас ожидает готовый автоматизированный инструмент для поиска и проторговки арбитражных ситуаций, так что вы сможете самостоятельно проверить описанную теорию на практике.

Виды арбитража

Классический арбитраж – это эксплуатация неэффективностей котирования. Такой арбитраж вполне оправданно называют пространственным, ведь его существование является следствием ненулевого расстояния между источниками котировок.

Данная формулировка одинаково актуальна как для бабушек на рынке, так и для фондовой биржи и высокочастотного трейдинга. Какими бы быстрыми не были каналы связи, мы все еще не способны передавать информацию быстрее скорости света. Это означает, что между двумя отдаленными площадками ненулевая задержка будет существовать всегда, сменятся будут лишь инструменты для проторговки такого арбитража.

Двуногий арбитраж. Обычно под этим подразумевается арбитраж между двумя биржами. Разница в ценах между двумя площадками позволяет купить дешевле и продать дороже один и тот же инструмент.

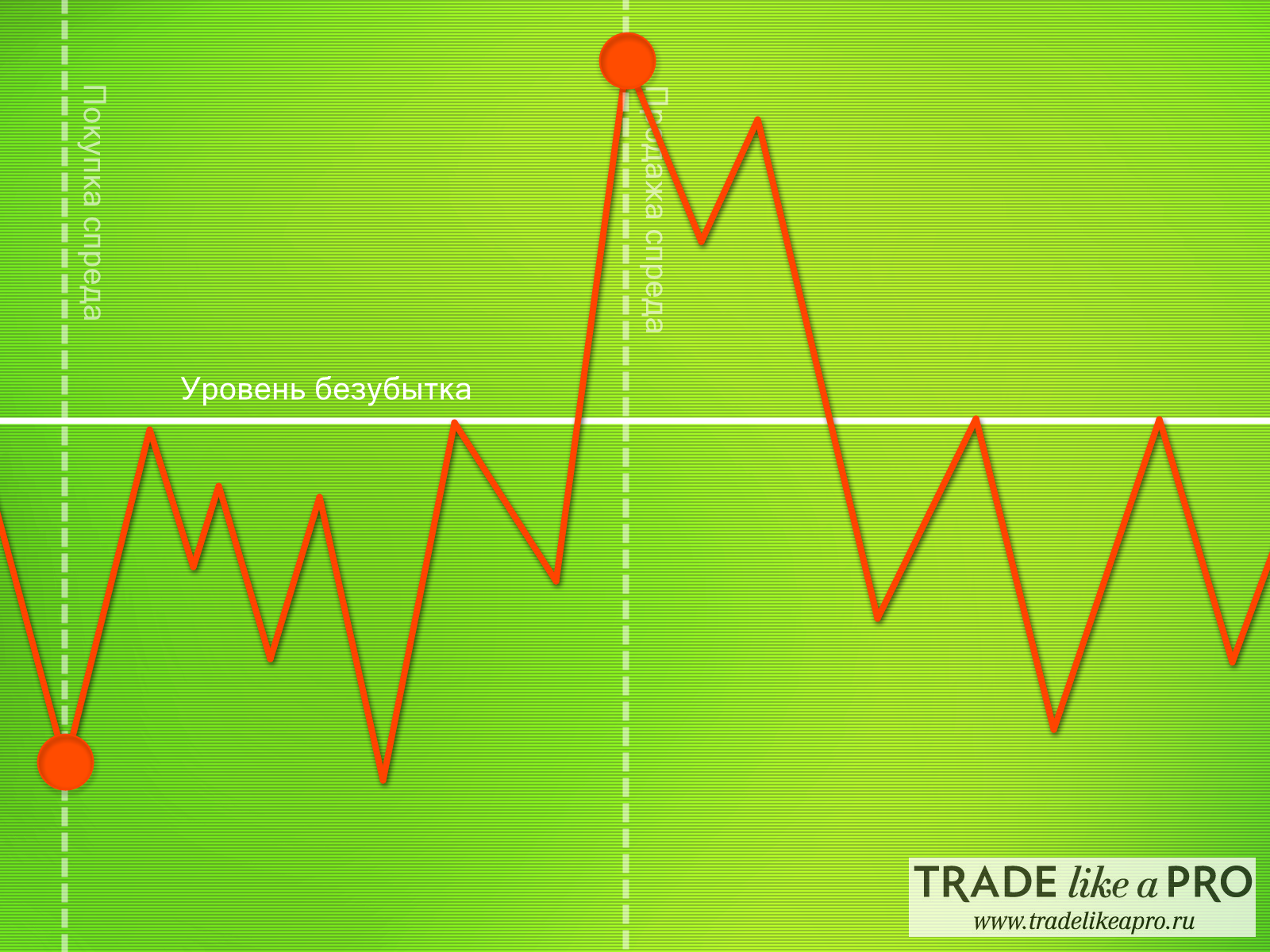

Классический пример – покупка и продажа EURUSD у двух разных дилеров. На самом деле мы покупаем или продаем спред EURUSD.

В теории эквити такой позиции будет равняться нулю. Но реальный рынок всегда находится в движении, а учитывая накладные расходы (спред + комиссия) и разные источники котировок, эквити такой позиции будет колебаться на некотором расстоянии ниже нуля (уровень безубытка). То есть, если вы сейчас попытаетесь купить и продать EURUSD, скорее всего вы увидите на счету моментальный минус в размере двойного спреда.

Арбитражем же называется ситуация, когда эквити переходит в прибыльную зону. То есть можно сказать, мы заработали без риска, одновременно купив и продав один и тот же инструмент.

Образование подобного арбитража объясняется истинной децентрализованностью биржи. Когда нет единого места для агрегации котировок, всегда может образоваться ситуация, где покупатель предлагает большую цену, чем хочет продавец.

Образование подобного арбитража объясняется истинной децентрализованностью биржи. Когда нет единого места для агрегации котировок, всегда может образоваться ситуация, где покупатель предлагает большую цену, чем хочет продавец.

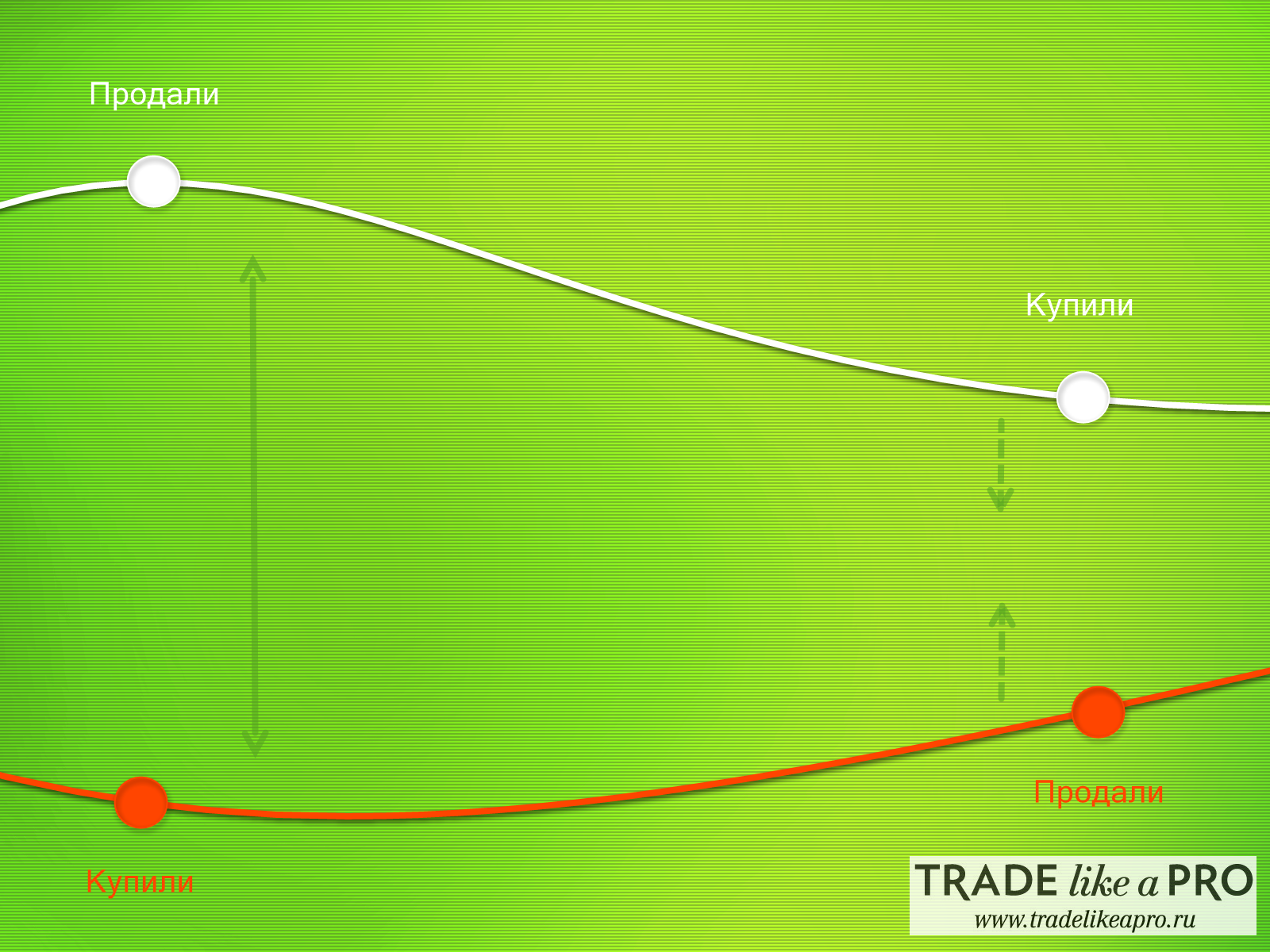

Важно отметить, что при проторговке подобного арбитража для нас неважно направление движения курсов. Купив первый и продав другой инструмент, мы зарабатываем на изменении их спреда (разницы). То есть, на самом деле, инструмент может подорожать на обеих биржах, но вы все равно останетесь в плюсе, если уменьшилась разница цен.

Выходить из позиций можно либо при достижении определенной прибыли, либо разворачивать позиции при появлении обратного условия. То есть, когда образуется обратный арбитраж – покупатели и продавцы поменяются местами.

Выходить из позиций можно либо при достижении определенной прибыли, либо разворачивать позиции при появлении обратного условия. То есть, когда образуется обратный арбитраж – покупатели и продавцы поменяются местами.

Пространственный арбитраж получил большое распространение на заре формирования Форекс. Основная причина больших расхождений котировок в слабой централизации самого рынка, появления большого количества мелких маркетмейкеров и отсутствии качественной агрегации.

Чаще всего образование такого арбитража было обусловлено значительным отставанием котировок у одного из дилеров. Некоторые трейдеры и сейчас пытаются торговать по данной стратегии у новообразовавшихся контор, система котирования которых все еще может содержать ошибки, но очевидно золотой век подобной стратегии уже прошел.

Сейчас, когда большая часть процессов стандартизирована, а поставщики ликвидности объединяются в единый поток котировок через крупных агрегаторов, найти и проторговать подобное расхождение обычному трейдеру практически нереально.

Одноногий арбитраж. На самом деле, одновременное открытие позиций на разных биржах не является обязательным условием. Если у вас есть возможность определить “ведущий” рынок, то для проторговки арбитража достаточно открыть сделку только на одной площадке.

Например, мы определили, что котировки брокера А отстают от брокера Б на несколько секунд. При этом цена у брокера Б на данный момент выше на 10 пунктов. В таком случае, мы входим на покупку через брокера А, имея ясное представление о том, куда пойдет цена. С технической стороны это гораздо легче, но сами арбитражные ситуации появляются значительно реже. Еще один минус – отсутствие нейтральности к рынку, что накладывает дополнительные риски и выходит за рамки классического арбитража.

Синтетический арбитраж . Допустим, вы захотели проторговать спред пары EURUSD. Таким образом, можно купить “реальный” EURUSD, захеджировав его синтетиком, продав EURGBP и GBPUSD. Если убрать названия инструментов, вы вряд ли когда-либо отличите синтетический EURUSD от его реального собрата. Однако, имеющихся отличий в котировках может быть достаточно для образования арбитража, проторговка которого уже дело техники.

Такой арбитраж еще называют треугольным. В данном примере у нас в наличии имеется 100 000 евро. На эти средства мы покупаем фунты, затем на фунты покупаем доллары, а затем за доллары снова покупаем евро. При условии небольшого расхождения в курсах у нас есть шанс получить гарантированную прибыль.

Учтите, что на ликвидных инструментах прибыль от подобных арбитражных операций не покрывает накладных расходов в виде спреда и комиссий. В правильно функционирующей системе классический арбитраж проторговать крайне сложно, так как почти вся безрисковая прибыль нивелируется самим рынком еще до вас. Обычному трейдеру без прямого подключения к бирже, большого капитала и специфических знаний здесь ловить нечего.

Учтите, что на ликвидных инструментах прибыль от подобных арбитражных операций не покрывает накладных расходов в виде спреда и комиссий. В правильно функционирующей системе классический арбитраж проторговать крайне сложно, так как почти вся безрисковая прибыль нивелируется самим рынком еще до вас. Обычному трейдеру без прямого подключения к бирже, большого капитала и специфических знаний здесь ловить нечего.

Долгосрочный арбитраж . Тем не менее, если вас устраивает небольшая доходность, существует вполне рабочий способ проторговки арбитража на большом промежутке времени. Речь, конечно же, идет о расхождении цены фьючерса и базового инструмента в его основе. В целом, стратегия аналогична двуногому арбитражу – при увеличении спреда между двумя инструментами покупаем их спред и ждем экспирации.

Для классического арбитража критически важно качество исполнения, а также наличие низких комиссий и спредов. Все это нужно учитывать перед входом в рынок как потенциальные риски.

В случае долгосрочного арбитража качество исполнения не так важно, при условии использования лимитных заявок. Но нужно учитывать, что арбитражная ситуация может образоваться в течении одного рыночного тика. Поэтому без автоматизации тут не обойтись. Доходность подобной торговли вряд ли кого-либо впечатлит, хотя есть неплохие шансы зарабатывать выше банковского процента.

Основные преимущества

Чтобы определить наличие арбитража, не нужно изучать историю котировок. Текущего потока котировок вполне достаточно, чтобы увидеть неэффективность и успеть ее проторговать. Так как теория арбитража использует неэффективность рынка, для нас также не важна природа котировок.

В целом, для проторговки классического арбитража не требуется ни знаний технического, ни фундаментального анализа. Хотя во время нестабильного рынка (например, выхода новостей) арбитражных ситуаций заведомо больше.

С точки зрения трейдера – это практически идеальная торговая система:

- Вам не нужно переживать за состояние открытых позиций, новости и ценовые гэпы;

- После успешного входа прибыль практически гарантирована;

- Не требуется проводить сложный анализ исторических котировок;

- Риск неудачи минимален и чаще всего является следствием технического сбоя или плохого исполнения.

Основные проблемы

Главная проблема в том, что на высоколикдвином рынке (например, FOREX) подобные неэффективности уже либо проторгованы кем-то другим, либо практически полностью ликвидированы наличием высокоскоростного канала связи.

С другой стороны, низколиквидные инструменты накладывают собственные ограничения. Сюда можно отнести частичное или попросту долгое исполнение, проскальзывания и, в целом, все связанное с процессом исполнения ордеров. В особенности, это становится проблемой, когда время существования арбитражной ситуации ограничено очень коротким промежутком времени.

В итоге, получается, что наиболее доступный обычному трейдеру арбитраж не может обеспечить высокой доходности, а самые вкусные неэффективности рынка съедают крупные игроки.

Рассвет криптовалют

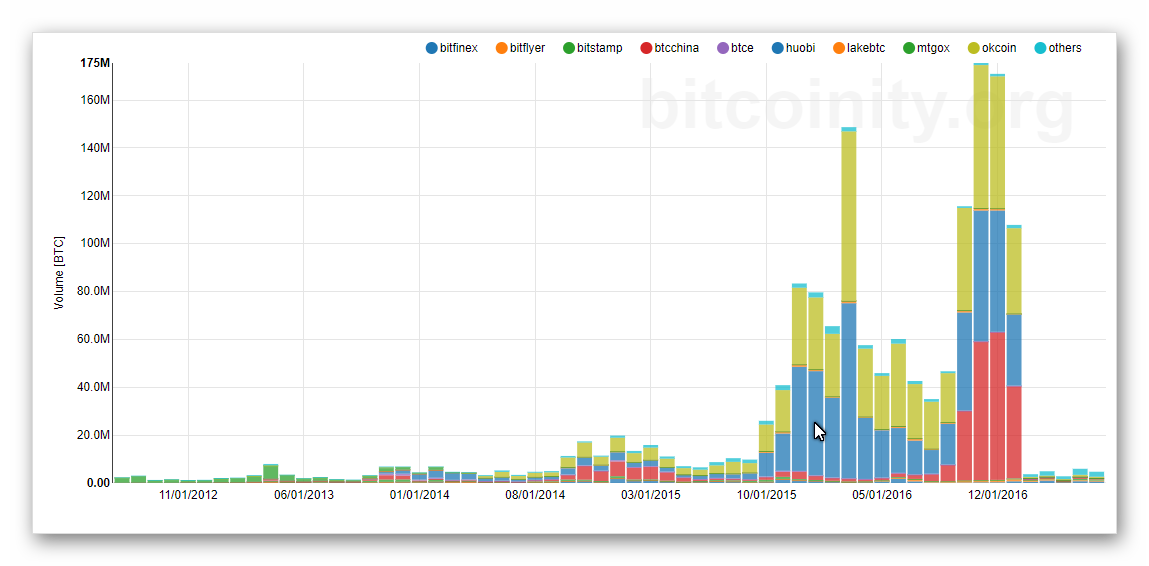

На рынке криптовалют нет однозначного лидера и основные объемы разделяются между десятками разных бирж. При этом, если основной оборот Биткоина приходится на одну биржу, пиковый оборот по Эфириуму, к примеру, может приходиться совсем на другую биржу. В целом, можно сказать, что рынок криптовалют сейчас обладает гораздо большей децентрализацией, нежели Форекс.

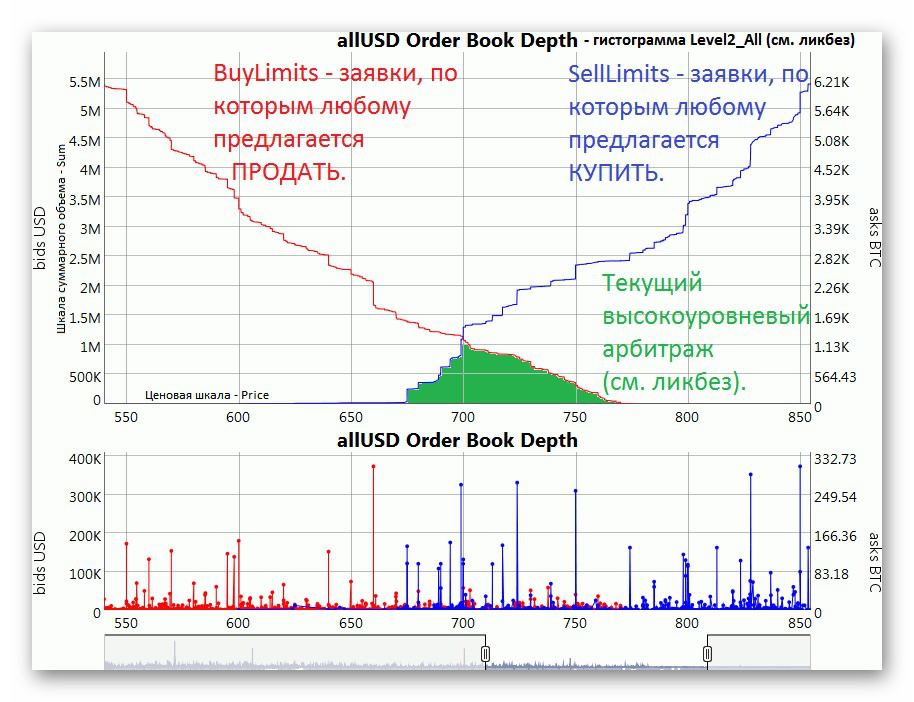

На картинке зеленой зоной показан действующий арбитраж между криптовалютными биржами на примере BTCUSD. Это означает, что на рынке криптовалют существует реальный арбитраж между площадками – вы можете купить валюту в одном месте дешевле и продать в другом месте дороже. На ликвидных инструментах Форекс подобная ситуация большая редкость, а причина тому – стремление к централизации.

На картинке зеленой зоной показан действующий арбитраж между криптовалютными биржами на примере BTCUSD. Это означает, что на рынке криптовалют существует реальный арбитраж между площадками – вы можете купить валюту в одном месте дешевле и продать в другом месте дороже. На ликвидных инструментах Форекс подобная ситуация большая редкость, а причина тому – стремление к централизации.

Естественно, на самом деле, все немного сложнее, и проторговка такого арбитража требует учета транзакционных расходов. Но еще более интересен арбитраж между криптовалютами и традиционными валютными инструментами. У некоторых брокеров криптовалюты уже торгуются наравне с традиционными инструментами FX. Это позволяет находить арбитражные ситуации, не выходя за пределы одной площадки.

Естественно, на самом деле, все немного сложнее, и проторговка такого арбитража требует учета транзакционных расходов. Но еще более интересен арбитраж между криптовалютами и традиционными валютными инструментами. У некоторых брокеров криптовалюты уже торгуются наравне с традиционными инструментами FX. Это позволяет находить арбитражные ситуации, не выходя за пределы одной площадки.

В целом, криптовалюты пригодны для разного рода стратегий, изживших себя на популярных валютных парах. Арбитраж же был и остается самой привлекательной стратегией с точки зрения соотношения риска к прибыли. Суточный торговый оборот криптовалют оценивается миллиардами. Это большой активно развивающийся рынок, и если искать арбитраж в рамках рынка форекс, то только там.

Установка робота

Робот-скрипт Trade-Arbitrage полностью берет на себя задачу по поиску арбитражных ситуаций в пределах одного брокера (площадки). Сперва робот берет все валюты, указанные в параметре Currencies, и пытается собрать из них реальные валютные пары.

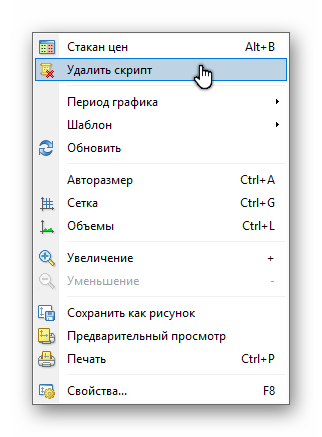

Робот написан не совсем стандартным образом и работает как зацикленный скрипт , то есть остается на графике и не удаляется самостоятельно. Обычно скрипты удаляются с графика после выполнения какой-либо функции. В данном случае, удалить скрипт с графика можно только вручную через контекстное меню.

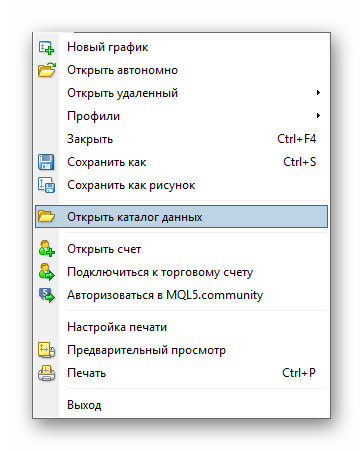

Поэтому файл робота “Trade-Arbitrage.mq4” нужно переместить не в MQL4 Experts, а в MQL4 Scripts . Для этого в терминале перейдите в Файл – Открыть каталог данных.

Поэтому файл робота “Trade-Arbitrage.mq4” нужно переместить не в MQL4 Experts, а в MQL4 Scripts . Для этого в терминале перейдите в Файл – Открыть каталог данных.

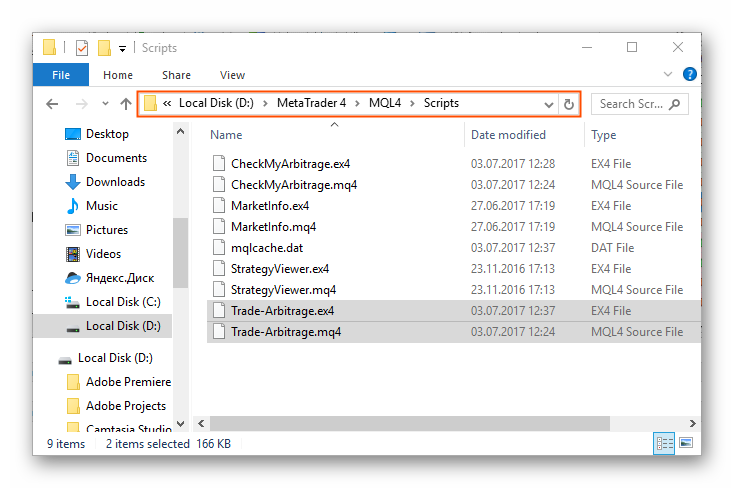

Далее выберите MQL4, Scripts и переместите сюда файлы робота. После этого перезапустите терминал.

Далее выберите MQL4, Scripts и переместите сюда файлы робота. После этого перезапустите терминал.

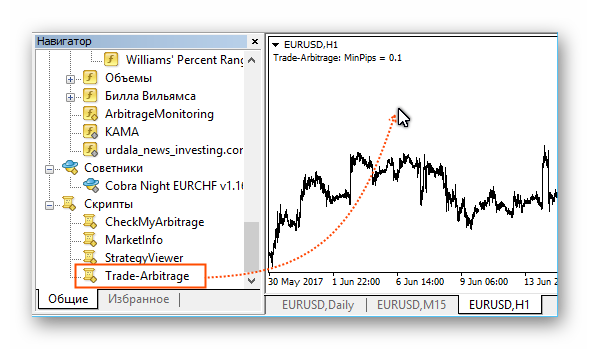

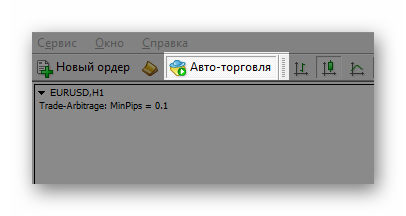

Для запуска просто перетащите скрипт на график.

Для запуска просто перетащите скрипт на график.

Также не забудьте разрешить автоматическую торговлю.

Также не забудьте разрешить автоматическую торговлю.

Описание робота

Описание робота

Например, в качестве валют для арбитража вы указали: EUR, GBP и USD. Из этого набора можно собрать 3 реальные пары: EURUSD, GBPUSD и EURGBP. Формула арбитража при этом может выглядеть следующим образом: EURUSD && EURGBP * GBPUSD. То есть сравнивается “реальный” и “искусственный” (синтетический) EURUSD.

Работа с роботом требует соблюдения некоторых нюансов. Во-первых, учитывая специфику тестера MT4, протестировать его в тестере нет возможности. Также перед началом работы необходимо собрать реальную статистику по арбитражу. При этом собирать статистику нужно именно на том счету, на котором вы собираетесь торговать, так как котировки разных брокеров и даже разных типов счетов могут значительно отличаться.

Сбор данных. Торговать абсолютно все арбитражные ситуации, коих может быть сотни и тысячи – крайне неэффективное мероприятие. Во-первых, большое количество сделок будет сложно держать под контролем. Во-вторых, по одному и тому же инструменту будет открываться по несколько сделок, что приведет к ухудшению исполнения и дополнительным проскальзываниям. В нашем случае это равноценно убыткам.

Именно поэтому, первоначальная задача для нас – собрать статистику. Затем, проанализировав собранные данные, мы сможем выделить наиболее привлекательные арбитражные ситуации и торговать только их.

Для начала нужно решить, у какого брокера вы будете торговать. Конечно, можно оптимизировать процесс и собирать статистику сразу у нескольких брокеров. Главное, использовать для этой задачи только реальный счет, иначе собранная на демо-счету статистика может не соответствовать действительности.

Итак перед запуском робота обратите внимание на параметр Currencies , где необходимо указать список валют (не пар) для торговли. Также правильное значение нужно указать в поле MinPips , то есть минимальный размер расхождения для классификации арбитража. В теории любое положительное значение (от 0.1 = 1 пипс) можно считать прибылью. Однако, арбитраж часто появляется на ценовых пиках, а его время жизни может составлять всего 1 тик. Поэтому с учетом возможных проскальзываний рекомендуется ставить значение не меньше 3.0 пунктов. Естественно, не забудьте включить мониторинг – Monitoring = true.

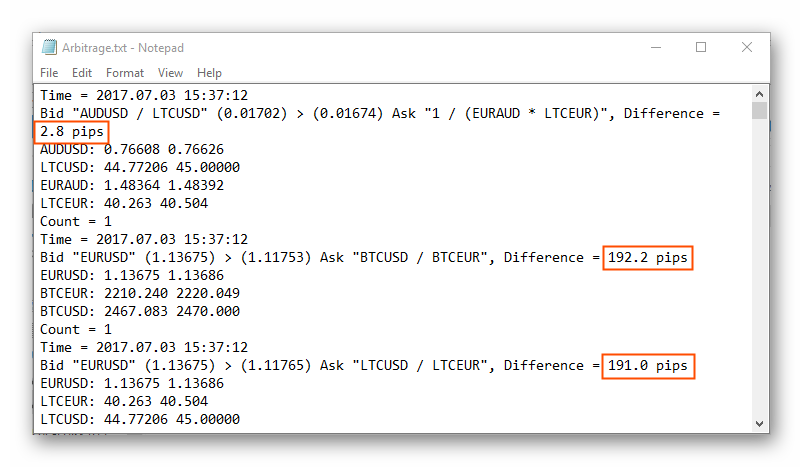

Все найденные арбитражные ситуации записываются в текстовый файл “Arbitrage”, находящийся в каталоге MQL4 – Files. Здесь записывается время появления арбитража, его формула, точные цены bid и ask и непосредственно величина их расхождения – сам арбитраж (отмечено красным).

Анализ собранных данных . В зависимости от величины MinPips (чем больше, тем дольше) на качественный сбор статистики может понадобиться достаточно много времени. В целом, месяца должно быть достаточно, но вы можете ограничиться и более коротким периодом.

Анализ собранных данных . В зависимости от величины MinPips (чем больше, тем дольше) на качественный сбор статистики может понадобиться достаточно много времени. В целом, месяца должно быть достаточно, но вы можете ограничиться и более коротким периодом.

Вместе с файлом “Arbitrage” робот заполняет файл “Arbitrage-Statistic”, содержащий в себе все найденные арбитражные формулы (арбитражные сетапы), отсортированные по частоте появления.

Самый простой способ отбора сетапов – взять верхние значения из списка. Но лучшим решением будет проанализировать каждый уникальный сетап вручную. Важно, чтобы найденные арбитражные ситуации не были следствием выхода новостей, либо любых других нерыночных пиков, так как на реальном рынке вся прибыль подобных сделок будет съедаться проскальзываниями.

Начало торговли . Проанализировав и отобрав лучше сетапы, создаем в каталоге MQL4 – Files новый текстовый файл – “Trade-Arbitrage” и записываем туда лучше формулы (каждую с новой строки). Именно по этим формулам будет производиться торговля. Чтобы робот подхватил вновь созданный файл, просто перезапустите его.

Точный объем позиций для создания хеджа рассчитывается автоматически на основе указанных во входных параметрах значений. Также при добавлении эксперта на реальный счет не забудьте отключить мониторинг ( Monitoring = false).

Открыв позиции, робот будет постоянно находиться в мультивалютном хедже. Условие открытия позиции – расхождение двух синтетиков на более чем MinPips пунктов. При удовлетворении обратного условия позиции переворачиваются, фиксируя накопленную прибыль.

Описание настроек

- Currencies – перечень валют для генерации пар синтетиков. Чем больше валют, тем больше потенциальных возможностей арбитража, но старайтесь не указывать здесь не торгуемые инструменты;

- MinPips – мин. разница (4-х знак) между ценами bid и ask для проторговки арбитража;

- SlipPage – ограничения скольжения цены при открытии ордера;

- Lock – запрет на создание лока;

- Lots – объем позиции для сгенерированного синтетика;

- MaxLot – максимальный объем позиции по реальному инструменту;

- MinLot – минимальный объем по реальному инструменту;

- Monitoring – включает или отключает запись лог-файлов найденного арбитража. Учтите, что при реальной торговле данную функцию лучше отключить, так как чтение и запись на диск большого количества файлов может внести дополнительную задержку;

- TimeToWrite – частота записи в файл (в минутах).

Заключение

Тема классического арбитража имеет глубокие исторические корни и даже в текущих реалиях сохраняет актуальность. На данный момент, наибольшее количество подобных неэффективностей проявляется на рынке криптовалют. Если вы собираетесь заниматься темой арбитража, в первую очередь, обратите внимание на рынок Форекс и крипто-биржи. Арбитраж между новыми и старыми денежными знаками при должной мере вовлеченности может стать неплохой рыночно-нейтральной стратегией.

Скачать советник Trade-Arbitrage

С уважением, Алексей Вергунов

С уважением, Алексей Вергунов

TradeLikeaPro.ru

Что такое валютный арбитраж и как зарабатывать на нём?

Валютный арбитраж считается одной из самых безопасных и удобных рыночных стратегий. Он не обязывает трейдера проводить все время за экраном монитора, однако предоставляет возможность постепенно обогащаться с минимальными потерями. Тактика очень проста и отлично подходит для новичков. Она позволит им постепенно изучить рынок и выйти на более высокий уровень прибыли.

Что собой представляет валютный арбитраж?

Арбитражные методики очень распространены в мировой практике трейдинга. Они активно используются не только на финансовых, но и на фьючерсных и других площадках. Необходимо учитывать, что торги по этой тактике становятся надёжными и спокойными только при тщательном соблюдении всех условий. Трейдеру необходимо внимательно подойти к изучению теории, после чего начать размеренную торговлю в полном соответствии с её предписаниями.

Валютный арбитраж предполагает постоянное хеджирование рисков, за счёт чего работа становится безопасной и стабильной. Главный принцип этой системы заключается в том, что каждая сделка страхуется противоположной позицией. Даже если установлен ошибочный приказ, убытки по нему будут минимальными. Использование хеджа позволяет не только перекрыть потери, но и получить дополнительный заработок.

Правила арбитражной торговли очень просты. Чтобы сократить убытки, нужно открыть две противоположные сделки на одном инструменте. Такая операция будет балансировать на уровне безубытка, поскольку потери от одного ордера перекроются доходом на втором.

Подобные стратегические решения могут осуществляться и за счёт разных активов. Некоторые инвестиционные инструменты предполагают полную корреляцию. Если котировка одного из них повышается, то второй начинает аналогичное движение. В таком случае для хеджирования необходимо осуществить покупку одного товара и реализацию другого. Существует и обратная корреляция, которая позволяет безрисково приобретать две разные позиции.

Используя один из этих способов хеджирования, человек обезопасит себя от слишком крупного ущерба и сможет дольше работать на международной площадке.

Валютный арбитраж – виды и характерные особенности

В зависимости от собственных предпочтений и целей, трейдер может выбрать один из видов валютного арбитража:

- Статистический – приобретение и реализация одного актива на разных рынках или через несколько брокерских контор. В таком случае игрок зарабатывает на разнице стоимостей, которая определяется у ряда торговых представителей. Методика хорошо проявляет себя в случае неопределенного рынка. Когда один товар выходит из игры по причине неверного выставления ордеров, второй остаётся на площадке и продолжает накапливать прибыль. При этом предполагается возможность использования различных производных от одного базового актива. К примеру, торговля валютной парой и CFD-контрактом на неё.

- Валютный – операции с парами и синтетическими рыночными активами. Это самый популярный вариант арбитражной торговли, который делится ещё на несколько подтипов:

- Пространственный или межрыночный – активация сделок на разных рыночных площадках. К примеру, человек покупает валюту в Лондоне, а продает в Нью-Йорке. В итоге он обогащается на разнице котировок и практически ничем не рискует. Движение этих активов всегда повторяет друг друга.

- Процентный – заработок на разнице процентных ставок в нескольких государствах. В случае правильного подбора позиций предполагается регулярное начисление положительных свопов.

- Синтетический – купля-продажа конверсионных пар. От инвестора требуется грамотный подбор инструментов, ведь на рынках должна присутствовать прямая или обратная корреляция. Ценовые графики, которые точно повторяют друг друга, идеально подойдут для осуществления этого замысла.

- Временной – прибыль на разнице курсов в разные периоды. Предположим, что трейдер приобрел в понедельник 100 евро по цене $1,20, а в среду его котировка поднялась до $1,30. В итоге на каждом EUR он заработал по 10 центов, и общая прибыль от операции составила: 100*0,10=$10.

Данный тип сделок является одним из самых распространённых. Совершить операцию очень просто, ведь для этого не приходится подбирать несколько рынков или заключать контракты с разными брокерами. Трейдеру остаётся лишь предсказать направление котировки, после чего сделать ставку на повышение конкретной валюты.

При выставлении ордера игрок может выбрать одно из двух направлений. Короткие позиции подразумевают продажу, а длинные – покупку товара. В зависимости от своего предположения о направлении курса необходимо остановиться на шорте или лонге.

Как использовать арбитраж на валютном рынке?

Безопасная торговля может происходить несколькими разными способами, однако самым распространённым вариантом осуществления обменных операций считается тактика «треугольный арбитраж». Для использования данной схемы применяется подробный анализ текущей рыночной ситуации и подбор соответствующих финансовых инструментов.

Все три валюты должны корректно взаимодействовать с собой. Для начала средства вкладываются в первую расчетную единицу, после этого они обмениваются на вторую и в итоге переводятся в третью. Последняя валюта реинвестируется обратно в базовую, за счёт чего трейдер зарабатывает на курсовой разнице.

Для корректного осуществления этого плана потребуется рассчитать уровень спреда и осуществить операцию в минимальные сроки. Если затянуть исполнение замысла, валютные курсы могут измениться в худшую сторону и вкладчик потеряет часть капитала.

Приведем пример. Допустим на hqbroker.com, мы купили американский доллар, после чего приобрели японскую иену и швейцарский франк. Поскольку на финансовой площадке сделки осуществляются лишь по установленным парам, трейдеру следует заранее подготовить подходящие инвестиционные инструменты. Определив правильно сгенерированные валютные пары, он приступает к работе.

При переводе 10 долларов в иену мы получаем 1100 расчётных единиц. После этого предстоит обменять японскую валюту на швейцарскую. Полученная сумма составляет 9,95 франков. Обратная конвертация в доллары даёт результат в $10,25, что на 25 центов превышает инвестицию. В итоге на 10 долларах с компанией HQBroker вкладчик смог заработать несколько центов, однако при крупных покупках он обогатится намного быстрее.

Разница между котировками не является постоянной величиной. В каждый конкретный момент курсы меняют свою значимость, и покупательская способность валюты может увеличиваться или уменьшаться ввиду колебаний уровня спроса. В этом и заключается основная сложность подбора денежных единиц. Одна пара будет повышаться, пока все остальные инвестиционные инструменты пойдут на снижение. Перед покупкой актива трейдеру рекомендуется убедиться в том, что его аналитика отражает точное положение рынка и исключает неожиданные перепады цен.

Главным преимуществом этой тактики считаются крайне низкие риски. По сути, правильно выполняя предписания торговой стратегии, человек никогда не потеряет весь свой депозит. Также у методики отмечаются и существенные недостатки, которые отталкивают от её осуществления профессиональных спекулянтов. Эксперты заявляют, что заработок на этой системе слишком мал, а усилия, затраченные на каждую отдельную сделку, не окупаются.

Начиная торговлю по принципам арбитража, человеку необходимо понять, подходит ли ему такой уровень дохода. Если он намеревается быстро преумножить свой капитал, рекомендуется подобрать более прибыльную и рисковую тактику действий.

Все существующие арбитражные сделки основываются на получении прибыли за счёт определенных различий между котировками. Подобные операции выгодны не только трейдерам, но и всей рыночной структуре. Вмешательство арбитражеров регулирует торговую площадку и обеспечивает взаимосвязь между курсами в разных регионах.

Арбитраж и хеджирование на срочном рынке

Операции с производными финансовыми инструментами от базовых активов создают дополнительные возможности для заработка и снижения рисков, которые отсутствуют на спот рынках, — Арбитраж и Хеджирование.

Операции с производными финансовыми инструментами от базовых активов создают дополнительные возможности для заработка и снижения рисков, которые отсутствуют на спот рынках, — Арбитраж и Хеджирование.

Это стало возможным вследствие того, что между базовым активом и производными финансовыми инструментами на него существуют математически обусловленные зависимости.

Содержание:

Арбитраж

Арбитражная стратегия в чистом виде может делаться между двумя активами, представленными на разных рынках, и между активами, характер изменения цен на которые находится в очень четкой математической зависимости. Продав один контракт и купив другой, фиксируется разница между этими контрактами и в дальнейшем, когда разница изменится в выгодную сторону, совершаются обратные сделки — позиция закрывается с прибылью.

То есть, цель такой арбитражной сделки — совершить покупки и продажи на менее ликвидном контракте с большей разницей в ценах, при этом застраховав их на ликвидном контракте с минимальной разницей в цене покупки и продажи.

Пример арбитражной стратегии на фьючерсах с разными датами исполнения

Арбитраж между фьючерсными контрактами на обыкновенные акции ПАО «Сбербанк» со сроками исполнения в декабре 2018 года и марте 2019 года. Цена обыкновенных акций ПАО «Сбербанк» 230 руб. за 1 обыкновенную акцию.

Декабрьский фьючерс на обыкновенные акции ПАО «Сбербанк» SRZ8 котировка: (22799 / 23346).

Мартовский фьючерс на акции ПАО «Сбербанк» SRH9 котировка: (23845 / 24931).

Цель стратегии: совершить четыре сделки, две из которых на дальнем по дате экспирации контракте создадут большую прибыль, чем составят убытки от хеджирования на ближнем.

Стратегия: Выставление заявки по дальнему фьючерсу на продажу по лучшей цене в стакане. То есть продажа по 24900. Если заявка сработала, тут же покупается ближайший фьючерс SRZ8 по 23346, хеджируя сделку.

Зафиксирована разница 24900 — 23346 = 1554 руб. Теперь задача закрыть сделки с более выгодной разницей, в данном случае меньшей. Для этого выставляется на покупку SRH9 с разницей от цены продажи SRZ8 1100 руб. с целью зафиксировать прибыль 454 руб. (1554 руб. — 1100 руб.)

Рассчитываем необходимую цену закрытия мартовского фьючерса при существующей на декабрьском фьючерсе цене 22799 закрытия сделки декабрьского контракта: 22799 + 1100 = 23899 руб. Выставляем цену на марте равной: 23899 и ждем исполнения. При исполнении фиксируется прибыль после продажи GZZ8 по 22799 в размере 1554 — 1100 = 454 руб. Не факт, что сделка сработает в тот же день, но выставляя в стакан заявку можно добиться исполнения дальнего фьючерса и тут же продать более близкий декабрьский фьючерс.

Суммарное гарантийное обеспечение по арбитражной позиции, то есть один фьючерс против другого, потребует гарантийного обеспечения 4600 руб. Прибыль 454 руб. от 4600 руб. гарантийного обеспечения составляют 9,87%.

Такие ситуации возникают на рынке деривативов не каждый день. Но отслеживая срочный рынок, можно находить интересные ситуации и участвовать в сделках как арбитражер.

Хеджирование

Одну из основ рынка деривативов составляют участники, которые занимают на срочном рынке позиции для хеджирования (страхования) своих рисков неблагоприятного изменения цен на рынках базового актива.

Рынок деривативов предоставляет возможности для страхования рисков на рынке акций, облигаций, валюты. При этом игроки, страхующие свои риски, готовы нести определенные убытки на срочном рынке при благоприятном для них движении цен на рынке базового актива. Именно хеджеры создают основу для получения прибыли спекулянтами и арбитражерами.

Хеджированием называется заключение срочных сделок на продажу или покупку базовых активов для страхования от предполагаемых в будущем колебаний цен или процентных ставок. Сущность хеджирования заключается в покупке или продаже фьючерсных или опционных контрактов одновременно с продажей или покупкой базового актива с тем же сроком поставки, а затем проведения обратной операции перед наступлением дня поставки.

Страхование от потерь

Хеджер на рынке деривативов имеет следующие возможности для страхования рисков:

- Страховка от повышения или падения цен базового актива (акций, облигаций, валюты).

- Страховка инвестиционного портфеля целиком.

- Страховка валютной стоимости портфеля.

- Возможность застраховать даже те акции или облигации, на которые не обращаются фьючерсы.

Хеджирование способно оградить хеджера от больших потерь, но в то же время, либо полностью лишает его возможности воспользоваться благоприятным развитием рыночной конъюнктуры, либо снижает его прибыль. Хеджирование бывает полным или частичным. Полное хеджирование полностью исключает риск потерь, частичное хеджирование осуществляет страховку только в определенных пределах.

Особенности хеджирования фьючерсным контрактом

Для хеджирования своей позиции инвестор должен определить размер возможных расходов и необходимое число контрактов, которое требуется купить или продать. При определении стоимости хеджирования следует учитывать комиссионные за покупку-продажу фьючерса и актива, разницу в стоимости фьючерса и актива (называемую базисом) и ликвидность открываемых контрактов.

Хеджирование фьючерсным контрактом заключается в открытии позиции на фьючерсном рынке, которая близка по параметрам и противоположна по сути позиции инвестора на спотовом рынке и защищает его от рыночного риска. Хеджирование основывается на предположении о близком к параллельному движениям цены базисного актива и фьючерсной цены. Любая попытка уменьшить риск потерь с помощью хеджирования фьючерсными контрактами должна принимать во внимание отношение цены базисного актива к фьючерсной цене, определяющее прибыль или убытки от хеджа (контанго и бэквордация).

К хеджированию продажей фьючерсного контракта инвестор прибегает, если в будущем планирует продать некоторый актив, которым он владеет в настоящее время или собирается его вскоре получить. Хеджирование защищает от возможного падения цены актива. Если инвестор собирается в будущем приобрести какой-либо актив, он использует хеджирование покупкой фьючерсного контракта и хеджирование защищает от роста цены актива. Обычно открытые фьючерсные позиции закрываются путем офсетной (противоположной) сделки до даты поставки, так как большинство инвесторов, страхующих риски, при приближении этой даты теряет необходимость в страховании, а торговля их базовыми активами производится на спотовом рынке.

Общее правило выбора фьючерсного контракта по времени его истечения: инвестор должен свести к минимуму время между окончанием хеджа и поставкой по фьючерсному контракту. Месяц поставки должен располагаться позже окончания хеджирования.

На практике хеджирование посредством фьючерсного контракта из-за его сильной стандартизации не всегда может полностью исключить риск потерь. Актив, торгуемый на спотовом рынке, может несколько отличаться от предмета фьючерсного контракта и сроки фьючерсного контракта могут не полностью соответствовать срокам купли-продажи актива на спотовом рынке.

Хеджирование индексными, процентными и валютными фьючерсами

Распорядитель портфеля, имеющего большое количество акций в различных компаниях, подвержен риску падения всего рынка акций. Он в состоянии снизить этот риск, продав фьючерсные контракты на индекс акций, равные по стоимости наличной стоимости его портфеля, или предварительно определить часть стоимости портфеля, для которой желательно хеджирование, и рассчитать коэффициент портфеля, то есть меру ожидаемого изменения в стоимости портфеля в ответ на любые изменения индекса.

Если рынок упадет, стоимость портфеля будет защищена, поскольку убытки будут компенсированы прибылью на фьючерсном рынке. Аналогичным образом, если рынок поднимется, то на фьючерсном рынке будут убытки, но они будут компенсированы соответствующей прибылью в стоимости акций.

Основной довод для существования и роста рынка процентных фьючерсов заключается в необходимости защиты займа от неблагоприятного движения банковских процентных ставок. Сильная изменчивость процентных ставок увеличивает финансовый риск. Держатель государственных облигаций, ожидающий рост банковских процентных ставок или будущую распродажу облигаций по сниженным ценам, может продать фьючерсы на государственные облигации, чтобы защитить себя от падения стоимости облигаций.

Хеджирование с помощью валютных фьючерсов предназначено для уменьшения риска потерь от неблагоприятного движения курсов валют.

Пример хеджирования валютного риска фьючерсом на доллар США

Фирма заключила валютный контракт на поставку товаров в феврале на общую сумму 100 000 долларов США, и может реализовать приобретенный товар за рубли по курсу ЦБ РФ в июне. Такая ситуация содержит риск падения курса доллара США, при котором фирма получит за свои товары сумму меньше в рублях, чем платила за них при покупке. Следовательно, нужно захеджировать (застраховать) такой риск с помощью фьючерса на доллар США, то есть продать 100 контрактов (так как в одном фьючерсе на доллар США 1 000 долларов).

В результате такой сделки с февраля по июнь (в случае падения курса доллара) фирма на срочном рынке получит прибыль, но будет вынуждена продавать валютную выручку по курсу ниже, чем был в феврале, что принесет убыток. Но две позиции (на срочном и реальном рынке) компенсируют друг друга, и потери от падения курса валюты удастся избежать.

Поставочные и расчетные контракты

На бирже существуют поставочные и расчетные контракты. По поставочным контрактам при экспирации будет произведена поставка базового актива. Все фьючерсы на акции, торгуемые на срочной секции Московской биржи, являются поставочными. Покупателю фьючерсного контракта на акции ПАО «Сбербанк» в момент экспирации будет открыта позиция 100 акций ПАО «Сбербанк» на его счете в секции фондового рынка Московской биржи.

По расчетным контрактам поставки базового актива не будет, при экспирации будут произведены денежные расчеты с держателем фьючерсного контракта. К расчетным фьючерсам относятся фьючерсы на индексы, на погоду, на товары, котируемые на других биржах, поставка которых затруднена или не возможна. На срочном рынке расчетными являются: фьючерс на индекс РТС, контракт на золото, серебро, нефть, доллар США.

В случае выхода на поставку по фьючерсному контракту, клиенту биржи требуется выполнить следующие правила:

- На его счете должно быть достаточно денежных средств для оплаты актива по купленному фьючерсу, или в случае проданного фьючерса должен быть депонирован базовый актив, например акции в фондовой секции Московской биржи.

- Необходимо подать брокеру уведомление о своем желании выйти на экспирацию (поставку) базового актива. Для этого достаточно позвонить брокеру не позднее обеда последнего торгового дня и заявить о своем желании поставки по открытым срочным контрактам.

http://tlap.com/klassicheskiy-arbitrazh/

http://ru.fxempire.com/education/article/%D1%87%D1%82%D0%BE-%D1%82%D0%B0%D0%BA%D0%BE%D0%B5-%D0%B2%D0%B0%D0%BB%D1%8E%D1%82%D0%BD%D1%8B%D0%B9-%D0%B0%D1%80%D0%B1%D0%B8%D1%82%D1%80%D0%B0%D0%B6-%D0%B8-%D0%BA%D0%B0%D0%BA-%D0%B7%D0%B0%D1%80%D0%B0-11504

http://erenbur.ru/study/arbitrazh-i-hedzhirovanie-na-srochnom-rynke