Рынок Ценных Бумаг

Фондовый рынок

Рынок ценных бумаг (другими словами – фондовый рынок) – это организованный рынок, часть финансового рынка (помимо банковских ссуд), на котором осуществляется купля-продажа ценных бумаг. Основными участниками фондового рынка являются компании (эмитенты) выпускающие ценные бумаги и физические лица (инвесторы) покупающие их.

1. Финансовые инструменты фондового рынка

Большинство компаний начинает своё существование за счет собственных средств либо денег учредителей. На начальном этапе развития, компании собственных средств вполне хватает, однако, для дальнейшего развития, компании необходимо расширять производство, например, купить новое оборудование, запустить новую услугу, сделать PR-компанию. Своих доходов у компании недостаточно, поэтому на начальном этапе, компания может обратиться в банк и взять кредит. Это один из наиболее простых, но, при этом, дорогих способов заимствования для компании. Поскольку банк дает достаточно ограниченные суммы денег и под высокие проценты от 20 до 25 % годовых. В первую очередь это связанно с тем, что банк оценивает только материальные активы компании (офис, станок или компьютер), нематериальные активы банки, как правило, не оценивают.

Помимо банковских кредитов на начальном уровне компания может прибегнуть к частным заимствованиям финансовых средств, воспользовавшись таким инструментом как вексель. Вексель для компании будет таким же заимствованием, как и кредит в банке, за исключением того, что вексель можно продать практически кому угодно. То есть, выпуская вексель, компания может получить деньги от частного инвестора под более низкий процент, чем по банковскому кредиту. Данный процент может составлять от 14 до 24 %.

Безусловно, как кредитные, так и вексельные долги для компании не совсем выгодны по следующим причинам:

- объем заемных средств сильно ограничен, примерно 100 миллионами рублей;

- высокие процентные ставки;

- при оценке компании кредиторы не оценивают нематериальные активы.

Плюсы кредитных и весельных заимствований:

- для получения кредитов в банке и размещения своих векселей, компанией может быть организованно в форме собственности общества с ограниченной ответственностью (ООО);

- компания может не иметь кредитной истории.

Работая с банковскими и вексельными долгами, компания начинает приобретать положительную кредитную историю, которая может позволить перейти к более дешевым видам займа и получения денег. Как только у компании появляется положительная кредитная история, и финансовое сообщество начинает компании «доверять» организация может приступить к облигационным займам путем выпуска облигаций на рынок. В данном случае облигация, хоть и является долговым инструментом, как и вексель, однако она имеет ряд ключевых и отличительных моментов:

- облигация – бумага эмиссионная (при выпуске облигация должна пройти обязательную регистрацию в ФСФР), а вексель – нет;

- облигации торгуются на фондовом рынке, а вексель — нет.

В силу того, что облигация при выпуске проходит строгий контроль ФСФР (Федеральная Служба по Финансовым Рынкам), она получает возможность выхода на организованный рынок, т.е. на фондовую биржу. По данным ценным бумагам устанавливаются высокие гарантии надежности для потенциальных инвесторов. В силу того, что ценная бумага будет торговать на бирже, у компании появляется возможность привлекать большие денежные ресурсы среди обширного числа инвесторов. Это она не могла бы себе позволить, работая с векселями. Если компания уже имеет кредитную историю по векселям и кредитам, она может размещать свои облигации по сравнительно низким ставкам доходности для инвесторов. Снижение доходности по облигациям основывается на том, что у инвестора есть определенная уверенность в возврате финансовых средств после продажи облигаций данной компании вследствие высокого уровня надежности организации.

Основной показатель работы на кредитном (долговом) рынке — это годовая доходность, будь то кредит в банке, вексель или облигация, которая, в свою очередь, напрямую зависит на надежности компании. Например, у компании выпускающей облигацию, доходность составляет около 6-7 % в год. Будет ли ее покупать инвестор, если он свои деньги без риска может положить в банк под более высокий процент и с более высокой доходностью? Нет, поскольку потенциальный инвестор хочет заработать больше чем в банке, и компания будет вынуждена увеличивать свой процент доходности примерно до 11-12% годовых, для того, чтобы заинтересовать инвестора и чтобы ее облигации купили. Если компания достаточно известна, надежна. и имеет безукоризненную кредитную историю, то процент доходности по ее облигациям может быть приблизительно равен доходности в банке. Если же компания мало известна и кредитная история у нее не обширная, то компании, в поисках инвесторов, придется повышать ставки доходности и делать их гораздо выше, чем в банке.

Рисунок 1. Выбор источника заимствования финансовых средств для компании.

Помимо долговых инструментов, для привлечения финансовых средств, компания также может использовать долевые инструменты, то есть выпускать (другими словами — продавать) свои акции. Продавая свои акции, компания, также как и в случае продажи облигаций, привлекает денежные средства. Но облигация — это долг, который обязательно необходимо погасить (вернуть), а акция — часть компании, которая дает право на управление компанией и право на получение части ее дохода. Обратной стороной возможности управления деятельностью компании путем покупки ее акций является то, что гарантированного дохода от продажи акций, в отличие от продажи облигаций, мы не получаем. Позитивной стороной выпуска акций является то, что компания получает денежные средства, которые возвращать не нужно (продажа акций это не долг). Негативной же стороной является то, что, продавая акции, владельцы компании теряют часть своего контроля над деятельностью организации. Потому как инвестор, купивший акции, в первую очередь, имеет право на управление компанией, в соответствии со своей долей акций.

2. Виды фондового рынка

2.1. Первичный рынок

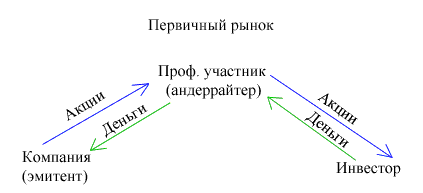

Решив выпустить акции, компания, в большинстве случаев, обращается к профессиональному участнику – андеррайтеру, который берет на себя все вопросы, связанные с размещением (продажей) акций:

- Подготовка бухгалтерской отчетности.

- Подготовка качественного корпоративного управления.

- Разработка структуры сделки.

- Оценка стоимости компании.

- Размещение акций компании.

Андеррайтер – посредник между компанией (эмитентом ценный бумаг) и потенциальным инвестором.

Рисунок 2. Структура взаимодействия компании-эмитента и инвестора через андеррайтера.

Рынок, на котором происходят первичные размещения акций, принято называть – первичный рынок. Особенность данного рынка в том, что только на нем компания (эмитент) получает деньги за свои акции, на другом (вторичном рынке) денег компания уже получать не будет.

2.2. Вторичный рынок

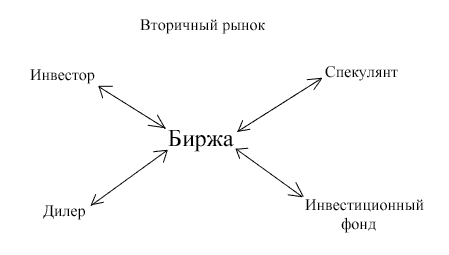

Вторичный рынок – это рынок, на котором происходит перепродажа акции или другой ценной бумаги участниками данного рынка. Вторичный рынок бывает как биржевым, так и внебиржевым. На биржевом вторичном рынке операции купли-продажи ценных бумаг происходят в специально оборудованных местах – биржах. На внебиржевом рынке покупка-продажа осуществляется либо из рук в руки, минуя всех посредников, либо через компанию-брокера. На бирже из-за большого количества участников цена считается справедливой (рыночной), на внебиржевом рынке цена определяется только взаимной договоренностью напрямую между покупателем и продавцом. Важно заметить, как только акция попала на вторичный рынок компания, выпустившая ее, финансовых средств больше не получает, не взирая на рост или падение ее курсовой стоимости.

3. Виды размещений

На первичном рынке компании осуществляют как первичное, так и вторичное размещение своих ценных бумаг. Первичная и вторичная эмиссия ценных бумаг осуществляется в форме:

- открытого (публичного) размещения ценных бумаг среди потенциально неограниченного круга инвесторов — с публичным объявлением, проведением рекламной компании и регистрацией проспекта эмиссии;

- закрытого (частного) размещения — без публичного объявления, без проведения рекламной компании, публикации и регистрации проспекта эмиссии среди заранее известного ограниченного круга инвесторов.

3.1. IPO

Первичное публичное размещение ценных бумаг, также IPO, (от английского — Initial Public Offering) — первое и все последующие предложения о продаже эмиссионных ценных бумаг определённого эмитента, адресованные неограниченному кругу лиц, и осуществляемые в процессе выпуска ценных бумаг путем открытой подписки или в процессе публичного обращения ценных бумаг на торгах фондовых бирж и иных организаторов торговли на рынке ценных бумаг.

Хотя термин IPO может охватывать первичное размещение или обращение любых эмиссионных ценных бумаг (акций, облигаций, паев и депозитарных расписок), однако, на практике термин IPO применяется преимущественно в отношении акций.

Отчуждение ценных бумаг эмитента в пользу приобретателей в результате сделанного первичного публичного предложения является заключительной стадией целого ряда действий и процедур, которые совершает эмитент с целью максимально эффективной продажи предлагаемых ценных бумаг на рынке. В общих чертах, IPO включает в себя следующие этапы:

Предварительный этап. На данном этапе эмитент критически анализирует своё финансово-хозяйственное положение, организационную структуру и структуру активов, информационную (в том числе, финансовую) прозрачность, практику корпоративного управления, и другие аспекты деятельности. По результатам этого анализа эмитент стремится устранить выявленные слабости и недостатки, которые могут помешать ему успешно осуществить IPO; данные действия обычно совершаются до окончательного принятия решения о выходе на публичный рынок капитала.

Подготовительный этап. Если по итогам предварительного этапа, с учётом устранённых недостатков, перспектива IPO оценивается эмитентом положительно, то процесс IPO переходит на новый этап — подготовительный, во время которого:

Подбирается команда участников IPO (выбирается торговая площадка, партнеры (консультанты, брокеры, андеррайтеры), с которыми окончательно согласовывается план действий и конфигурация IPO.

Принимаются формальные решения органами эмитента, соблюдаются формальные процедуры (например, осуществление акционерами преимущественного права) и составляются формальные документы (проспект ценных бумаг).

Запускается рекламная кампания (в том числе, «гастроли» (роадшоу) — рекламные поездки руководства эмитента) с целью повышения интереса потенциальных инвесторов к предлагаемым ценным бумагам.

Основной этап — во время основного этапа происходит сбор заявок на приобретение предлагаемых ценных бумаг, прайсинг — определение цены (если она не была заранее определена), удовлетворение заявок (аллокация) и подведение итогов публичного размещения (обращения).

Завершающий этап — начало обращения ценных бумаг и окончательная оценка успешности состоявшегося IPO.

Современная история IPO берет начало в 70-хх годах XX века. Настоящий бум IPO начался в конце 90-хх годов XX века, он связан с выходом на рынок «доткомов». В рекордном 1999 на рынок впервые вышли свыше 200 компаний, которые привлекли около $200 млрд.

Как правило, первичное размещение акций проводится с привлечением инвестиционных банков или инвестиционных компаний в качестве андеррайтеров — организаторов размещения. IPO обычно предшествует road-show — серия встреч представителей компании с потенциальными инвесторами, на которых осуществляется презентация компании, основных показателей ее деятельности и характеристик размещения акций. Ещё один элемент, предшествующий IPO — публичное объявление о размещении.

3.2. Вторичное размещение

Вторичное размещение ценных бумаг – это процедура выпуска дополнительных ценных бумаг уже к ранее выпушенным. При вторичном размещении свои акции компания может разместить (продать) как на бирже, так и на первичном рынке. Процедура вторичного размещения практически ничем не отличается от процедуры первичного размещения.

3.3. Пример выпуска и размещения компанией акций

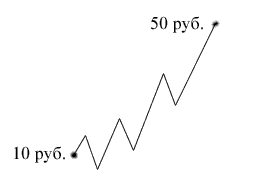

В чем интерес компании, когда ее акции торгуются на бирже? Рассмотрим на примере. Компания эмитент решила продать 5% своих акций. Всего у компании 100 акций, это означает, что компания будет продавать 5 акций. Андеррайтер, проанализировав компанию, установил, что вся компания стоит 1000 рублей, а это значит, что каждая акция будет стоить 10 рублей. Продав пять акций инвестору, компании удалось выручить 50 рублей и отдать 5% от своей собственности. Когда акции вышли на биржу, их цена составила около 10 рублей за акцию. Это и есть первичное размещение акций. После размещения на бирже, акции начали торговаться уже «сами по себе», т.е. между участниками торгов. Предположим, что через год цена на бирже на данные акции достигла отметки в 50 рублей за акцию.

Рисунок 3.1. Пример изменения акций компании.

Когда у компании есть акции и они торгуются на бирже, у компании появляется реальная стоимость. Стоимость всех акций компании и составляют ее реальную стоимость. Значит, при цене за акцию в 50 рублей вся компания стоит 5000 рублей. Данная цифра получается путем умножения 100 акций (количество всех акций у компании) на биржевую цену одной акции 50 рублей. Теперь, имея такую стоимость, компания может достаточно легко привлекать облигационные и вексельные займы на значительно большие суммы денег, а именно 5000 рублей, когда год назад могла всего лишь 1000 рублей.

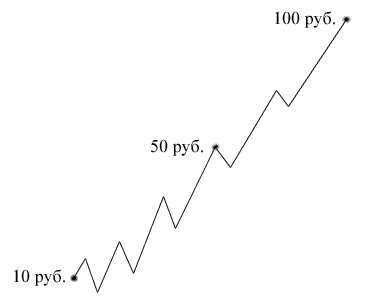

Предположим, что спустя еще год цена акций компании на бирже выросла до 100 рублей.

Рисунок 3.2. Пример изменения акций компании через год работы.

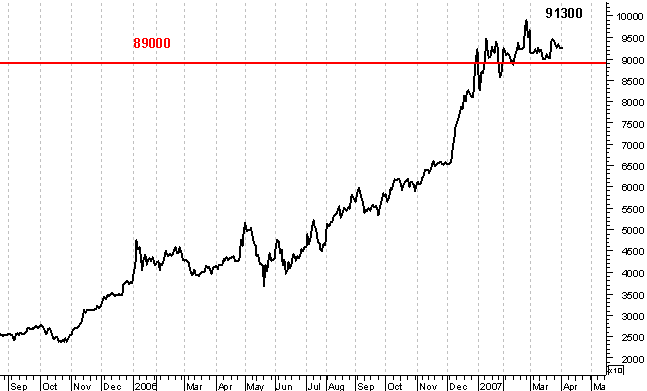

Компания, в таком случае, может приступить к процедуре дополнительного выпуска ценных бумаг (продать еще 5 акций). Компания вновь обращается к андеррайтеру и предлагает ему 5 акции по цене 95 рублей за одну акцию. Как правило, цена устанавливается чуть ниже биржевой, чтобы дать возможность андеррайтеру немного заработать, и была вероятность сразу продать весь пакет акций. В результате такой сделки (дополнительного размещения акций) компания приобрела 475 рублей, продав всего 5 акций! Если бы компания, при первичном размещении, сразу продала 10 акций по цене 10 рублей, то она бы получила всего лишь 100 рублей. По такому пути работают многие западные и отечественные компании. Наиболее ярким примером была процедура дополнительного размещения акций Сбербанка в 2007 году. При текущей биржевой цене 91 300 рублей за одну акцию, цена акции при дополнительном размещении составила 89 000 рублей (см. рисунок 3.3).

Рисунок 3.3. График изменения курса акций Сбербанка.

4. Облигация

Облигация — это долговая эмиссионная ценная бумага, отражающая отношения займа между инвестором и эмитентом. Инвесторы, приобретающие облигации, являются кредиторами. Эмитенты — это предприятия, банки, органы государственного управления, выпускающие облигации. Они являются заемщиками. В настоящее время облигации, как финансовый инструмент, получили очень широкое распространение. По оценкам специалистов, мировой рынок облигаций составляет более 36 трлн. долларов США. И превосходит по своему объему рынок акций. На долю трех стран (США, Япония, Германия) приходится более 70% мирового рынка облигаций. Рынок долговых финансовых инструментов развивается высокими темпами. За последние четыре года он увеличился более чем на 30%.

Большинство инвестиционных банков и компаний, занимающихся ценными бумагами, активно работают на рынке облигаций. И это неудивительно, так как более 90% от стоимости ценных бумаг во всем мире составляют облигации. Облигации представляют собой кредитные соглашения, основанные на ценных бумагах, по которым не существует единственного кредитора, а существует ряд кредиторов, предоставляющих свои средства в кредит одному заемщику. Особой чертой большинства облигаций является то, что они предлагают купон с фиксированной процентной ставкой, что дает заранее известную годовую норму прибыли. Поскольку кредитные соглашения имеют определенный срок действия, большинство облигаций будут погашаемыми или срочными, т. е. будет устанавливаться дата погашения (для погашения основной суммы долга).

4.1. Корпоративная облигация

Основной вопрос, который необходимо задать при покупке корпоративных облигаций – для какой цели компании нужны средства? Для принятия более взвешенного решения о покупке корпоративных облигаций рекомендуется получить ответы на следующие вопросы:

- Будут ли эти средства приносить прибыль, достаточную для выплаты процентов и погашения основной суммы долга в установленное время в рамках графика погашения?

- Какие активы будут предоставлены в качестве обеспечения кредита?

- Имеет ли заемщик право использовать данные активы в качестве залога, (т. е. не являются ли они обеспечением какого-либо другого кредита)?

- Как работала компания в течение последних трех финансовых лет?

- Каково соотношение между текущими заемными средствами и акционерным капиталом до получения рассматриваемого кредита и после?

- Насколько может сократиться годовая прибыль компании, чтобы компания оставалась в состоянии продолжать обслуживать долг?

- Какой убыток могла бы выдержать компания и при этом продолжать обслуживать основную сумму долга по предлагаемому кредиту?

- Достаточно ли эффективна система защиты лиц, не являющихся акционерами, т. е кредиторов?

Основными покупателями облигаций являются:

- банки;

- пенсионные фонды;

- страховые компании;

- ПИФы.

Как и многие другие ценные бумаги, облигация может приносить доход двумя способами:

- в форме процентной ставки (купона) по займу, который в большинстве случаев представляет собой фиксированную годовую сумму, которая выплачивается либо раз в полгода, либо один раз в конце года;

- в виде разницы между ценой покупки облигации и ценой, по которой инвестор продает облигацию (которая может представлять собой сумму погашения датированной облигации) или дисконт.

Эмитенты выпускают разнообразные виды и типы облигаций, каждая из которых обладает специфическими свойствами. Поэтому инвестор должен достаточно хорошо знать свойства каждого типа облигаций, чтобы принимать грамотные решения при покупке конкретных облигаций. По методу обеспечения облигаций конкретным имуществом фирмы облигации подразделяются на закладные и беззакладные.

4.2. Обеспеченная облигация

Обеспеченные (закладные) облигации выпускаются предприятием под залог конкретного имущества, имеющегося на данном предприятии (здания, машины, оборудование и т.д.).

Различают несколько видов обеспеченных облигаций. Ипотечными называются облигации, выпущенные под залог земли или недвижимости. Данные облигации являются наиболее надежными, так как с течением времени они в цене не теряют. Поэтому, закладывая недвижимость, компания может привлечь финансовые ресурсы на сумму, близкую к стоимости залога.

По облигациям с переменным (плавающим) залогом в качестве обеспечения выступают машины, оборудование, материалы. Термин «переменный» (плавающий) залог подчеркивает, что стоимость имущества подвержена более серьезным колебаниям, чем земля или недвижимость. Облигации под залог ценных бумаг обеспечены акциями, облигациями и другими ценными бумагами, которые принадлежат эмитенту. Стоимость залога определяется рыночной ценой данных ценных бумаг. В зависимости от качества закладываемых ценных бумаг определяется сумма, на которую могут быть выпущены облигации.

Поскольку данный инструмент является долговым инструментом «высшего качества», то требуется, чтобы компания использовала прибыль за каждый год (или свой капитал) для оплаты данного вида облигаций до того, как будут удовлетворены требования других кредиторов.

4.3. Необеспеченная облигация

Необеспеченные (беззакладные) облигации — это прямые долговые обязательства компании, которые не обеспечены никаким залогом.

Претензии владельцев необеспеченных облигаций выполняются в общем порядке наряду с требованиями других кредиторов. Фактическим обеспечением таких облигаций служит общая платежеспособность компании. Как правило, к выпуску необеспеченных облигаций прибегают крупные и известные компании, имеющие высокий рейтинг и хорошую кредитную историю. Имя этих компаний уже служит гарантом возврата денежных средств.

4.4. Конвертируемая обеспеченная или необеспеченная облигация

Конвертируемые необеспеченные облигации аналогичны вышеописанному, и единственное различие состоит в том, что эти облигации могут быть конвертированы в какой-то момент в будущем в долевые инструменты.

Наиболее известным (если не единственным) примером выпуска корпоративных конвертируемых облигаций являются конвертируемые облигации АО «Нефтяная компания «ЛУКойл».

Целями выпуска стало привлечение инвестиций для технической реконструкции дочерних компаний АО и погашение их задолженности перед федеральным бюджетом.

С точки зрения компании-эмитента конверсия может рассматриваться как преимущество, так как она может больше не беспокоиться о погашении займа. Однако поскольку конверсия происходит только тогда, когда доход по долевым инструментам равен или выше дохода по облигациям, то это будет означать, что компания должна будет выплачивать дивиденды по этим новым акциям, которые будут выше, чем текущая процентная ставка по облигациям.

4.5. Купонная облигация

Купонные облигации могут выпускать с фиксированной процентной ставкой, доход по которой выплачивается постоянно в неизменном размере на протяжении всего срока обращения облигации.

Установление фиксированной процентной ставки возможно при стабильной экономике, когда колебание цен и процентных ставок весьма незначительны. В условиях высоких и резко изменяющихся процентных ставок установление фиксированной номинальной доходности чревато высоким риском для эмитента. При снижении процентных ставок эмитент должен выплачивать инвесторам доход по ставке, зафиксированной при эмиссии облигаций.

Поэтому, чтобы избежать процентного риска, эмитенты прибегают к выпуску облигаций с плавающей процентной ставкой. Такой тип облигаций получил распространение в США в начале 80-х годов, когда процентные ставки были достаточно высоки и имели тенденции к изменению. В этих условиях компании предпочитали выпускать облигации с плавающей процентной ставкой, привязанной к какому либо показателю, отражающему реальную ситуацию на финансовом рынке. Обычно в США обязательства с плавающим процентом привязаны к доходности по трехмесячным казначейским векселям. При выпуске таких облигаций устанавливается процентная ставка на первые три месяца, а затем через каждые три месяца ставка корректируется в зависимости от доходности по казначейским векселям. Реальная процентная ставка по облигациям конкретной компании складывается из двух составляющих:

- процентные ставки по казначейским векселям;

- дополнительная премия за риск.

4.6. Доходная облигация

Особую разновидность составляют доходные облигации. Фирма обязана выплачивать владельцам процентный доход по данным облигациям только в том случае, если у нее есть прибыль. Если прибыли нет, то доход не выплачивается. Доходные облигации могут быть простыми и кумулятивными. По простым облигациям не выплаченный доход за предыдущие годы компания не обязана возмещать в последующие периоды, даже при наличии достаточно большой прибыли. По кумулятивным облигациям, не выплаченный в связи с отсутствием прибыли процентный доход накапливается и выплачивается в последующие годы.

4.7. Индексируемая облигация

Индексируемые облигации выпускаются с целью защиты инвестора от обесценивания облигаций в связи с инфляцией, изменением валютного курса и т.п. Отличительной чертой индексируемых облигаций является то, что сумма выплат по купону и номинальная стоимость облигаций корректируется на специальный коэффициент, отражающий изменение соответствующего показателя (темп инфляции, динамика валютного курса и т.п.). Впервые индексируемые облигации появились в 70-х годах в Великобритании. Эти годы характеризовались неустойчивыми темпами развития экономики и сравнительно высокой инфляцией. Для того, чтобы уберечь средства инвесторов от обесценения, британским правительством были выпущены индексируемые облигации, по которым сумма купонных выплат и номинальная стоимость облигации корректировалась в зависимости от темпов инфляции.

В России индексируемые облигации выпускали некоторые компании, чтобы снять проблему валютного риска. Инвестор, покупая облигацию за рубли, принимает на себя риск обесценения национальной валюты. Подержав облигацию до срока окончания действия, при погашении он получит сумму в рублях, равную номинальной стоимости. Если за это время курс доллара существенно вырастет, то реальная доходность для инвестора может оказаться отрицательной величиной. Поэтому для успешного размещения облигаций предприятия должны предложить такой финансовый инструмент, который защитил бы владельцев рублевых облигаций от обесценения рубля относительно доллара.

4.8. Отзывная облигация

Выпуская облигации с фиксированной купонной ставкой на длительный период времени, эмитент несет процентный риск, связанный со снижением процентных ставок в будущем. Для того чтобы застраховать себя от потерь при выплате фиксированного купонного дохода в условиях падения процентных ставок, компании прибегают к досрочному выкупу своих облигаций. Право на досрочный выкуп означает, что предприятие может до истечения официально установленной даты погашения облигаций осуществлять их выкуп. Для того чтобы проводить такие операции, в условиях выпуска облигаций должно быть оговорено право компании на досрочный выкуп. Российское законодательство допускает досрочный выкуп облигаций. Однако в отличие от западных стран в России досрочное погашение облигаций возможно только по желанию их владельцев.

4.9. Облигация с частичным досрочным погашением

Выпуская облигации с единовременным сроком погашения, эмитенту придется в день погашения изыскать значительную сумму денежных средств, для выплаты инвесторам номинальной стоимости всех погашаемых облигаций. Чтобы уменьшить бремя единовременных выплат, предприятия прибегают к выпуску облигаций, которые погашаются постепенно в течение определенного периода времени. В этом случае предприятие одновременно с выплатой купона погашает и часть номинальной стоимости облигации.

4.10. Международная облигация

Некоторые компании считают, что валюты международных рынков более привлекательны для инвесторов, чем та валюта, с которой работают на внутреннем рынке облигаций. Соответственно они могут выпустить облигации на иностранном рынке в валюте этой страны. Каждая страна, в которой осуществляются такие выпуски, склонна присваивать таким эмиссиям национальные названия. К трем основным странам относятся:

- США, где неамериканские эмитенты выпускают долларовые облигации, называемые «Янки»;

- Япония, где не новые облигации неяпонского эмитента называются «Самураи»;

- Великобритания, где стерлинговые облигации небританских эмитентов называются «Бульдоги».

На мировых рынках обращаются различные типы облигаций. В основном среди них можно выделить две группы: иностранные и еврооблигации.

Иностранная облигация — это облигация, выпущенная зарубежной компанией на рынке другой страны в валюте этой страны. Наиболее привлекательными для эмитентов являются рынки США, Великобритании и Японии, где сосредоточены колоссальные финансовые ресурсы. Если эмитент из другой страны хочет привлечь капитал на рынке США, то он выпускает облигации в долларах США, регистрирует проспект эмиссии в соответствии с американским законодательством и размещает облигации на американском рынке.

Еврооблигации — это облигации, которые одновременно размещаются на рынках нескольких европейских стран. Рынок еврооблигаций сложился в 60-70-х годах и завоевал большую популярность, как среди эмитентов, так и среди инвесторов. Отличительно чертой рынка еврооблигаций является то, что в качестве эмитентов выступают надежные заемщики, чьи репутация и кредитоспособность не вызывают сомнений.

4.11. Государственная облигация

Эмиссия государственных ценных бумаг направлена на решение следующих задач:

- покрытие постоянного дефицита государственного бюджета;

- покрытие краткосрочных кассовых разрывов в бюджете в связи с неравномерностью поступления налогов и производимых расходов;

- привлечение ресурсов для осуществления крупномасштабных проектов;

- привлечение ресурсов для покрытия целевых расходов правительства;

- привлечение средств для погашения задолженности по другим государственным ценным бумагам;

Поэтому в зависимости от цели выпуска различают:

- Долговые ценные бумаги для покрытия постоянного дефицита государственного бюджета, переходящего из года в год. Как правило, среднесрочные и долгосрочные ценные бумаги выпускаются именно с этой целью и обслуживают систематическую задолженность государства.

- Ценные бумаги для покрытия временных дефицитов бюджета (кассовых разрывов), которые образуются в связи с определенной цикличностью поступления налогов и постоянными расходами из бюджета.

- Целевые облигации, выпускаемые для реализации конкретных проектов. Например.

Примеры выпуска целевых облигаций:

- В Великобритании правительством осуществлялись выпуски транспортных облигаций, в результате чего были сформированы ресурсы для национализации транспорта.

- В Японии широко практикуются правительственные эмиссии строительных облигаций для реализации крупномасштабных программ по строительству дорог.

- В России в качестве таких ценных бумаг можно рассматривать облигации АО «Высокоскоростные магистрали», которые были выпущены под гарантию правительства РФ, средства от продажи данных облигаций направлялись на финансирование строительства железнодорожной магистрали Москва — Санкт-Петербург.

Ценные бумаги, предназначенные для покрытия государственного долга предприятиями и организациями, достаточно широко применялись в России в условиях систематических неплатежей, когда предприятия не платили в бюджет, а правительство не могло расплатиться по государственным заказам. Для решения этой проблемы Минфином РФ в 1994 — 1996 годах выпускались казначейские обязательства, выполняемые по государственному заказу и финансируемые за счет средств федерального бюджета. Государство на фондовом рынке выступает не только крупнейшим эмитентом, аккумулирующим средства частных корпоративных инвесторов для покрытия общегосударственных расходов, но и крупнейшим оператором фондового рынка.

К государственным ценным бумагам России относятся:

- государственные краткосрочные обязательства (ГКО);

- государственные долгосрочные обязательства (ГДО);

- облигации внутреннего валютного займа (ОВВЗ);

- краткосрочные обязательства (КО);

- облигации федерального займа (ОФЗ);

- облигации государственного республиканского внутреннего 30-летнего займа РСФСР 1991 года (ГДО).

5. Акция

Акция — это эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Акция является именной ценной бумагой.

Из определения следует, что как только Вы покупаете акцию, Вы сразу становитесь владельцем данного предприятия. Это дает Вам право на получение прибыли (дивидендов), и право на управление данной компанией (входить в состав акционеров). Но на практике это выглядит немного иначе. Например, если Вы купили одну акцию компании «Норильский Никель» за 5000 рублей, то ваш голос на собрании акционеров и размер дивидендов будет очень маленький. Поскольку, у «Норильского Никеля» миллионы акций, а у вас всего одна, что составляет одну миллионную процента от предприятия. Таких акционеров принято называть – миноритарные акционеры.

Акции бывают обыкновенная и привилегированная.

5.1. Обыкновенная акция

Обыкновенные акции дают право на участие в управлении обществом, когда 1 акция соответствует одному голосу на собрании акционеров, за исключением проведения кумулятивного голосования и участвуют в распределении прибыли акционерного общества. Источником выплаты дивидендов по обыкновенным акциям является чистая прибыль акционерного общества. Размер дивидендов определяется советом директоров предприятия и рекомендуется общему собранию акционеров, которое может только уменьшить размер дивидендов относительно рекомендованного советом директоров.

5.2. Привилегированная акция

Привилегированные акции могут вносить ограничения на участие в управлении, а также могут давать дополнительные права в управлении (не обязательно), но приносят постоянные (часто — фиксированные в виде определенной доли от бухгалтерской чистой прибыли или в абсолютном денежном выражении) дивиденды. Как правило, в России существуют значительные ограничения на участие в управлении компаниями, что вызвано тем, что массовая приватизация предприятий согласно 2 и 3 типу предусматривала передачу Привилегированных акции трудовому коллективу, при этом лишая его права голоса на собраниях акционеров.

Дивиденды по привилегированным акциям выплачиваются в соответствии с уставом общества как из прибыли, так и из других источников. В настоящее время по российскому законодательству, если по привилегированным акциям не выплачены дивиденды, то они предоставляют акционерам право голоса на общем собрании акционеров (за исключением кумулятивных привилегированных акций).

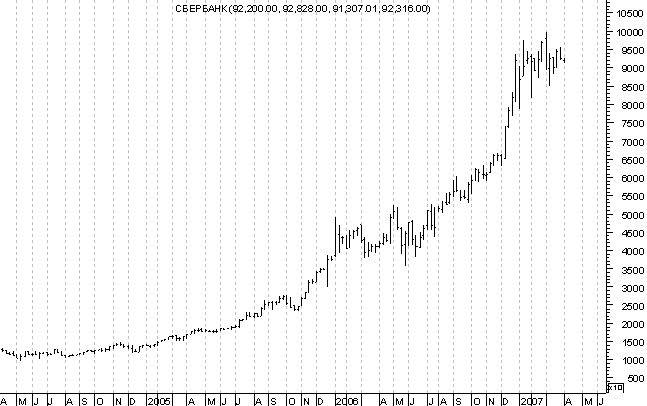

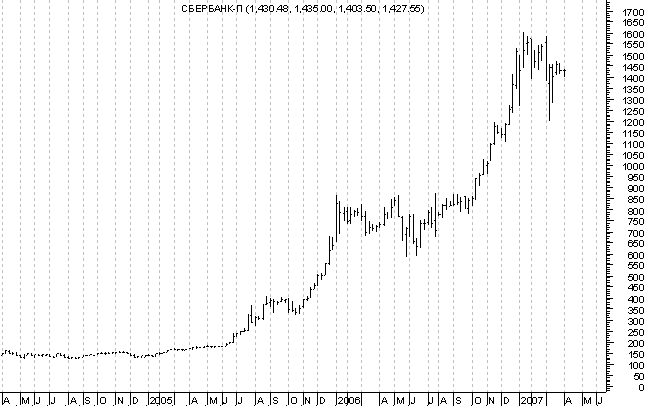

Покупая привилегированные акции, вы, гарантированно, получаете дивиденды, но не можете голосовать на собрании акционеров. А покупая обыкновенные акции, вы можете голосовать, но размер дивидендов не известен. Для обозначения привилегированных и обыкновенных акций используют приставку соответственно «ап» и «ао»: Ростелеком-ап и Ростелеком-ао. На практике цены таких акций могут сильно отличаться, например: Сбербанк-ао стоит 109 рублей за одну обыкновенную акцию, а Сбербанк-ап 77 рублей за одну привилегированную акцию. Со спекулятивной точки зрения, это не имеет никакого значения, поскольку цены на эти акции будут вести себя почти одинаково, если Сбербанк-ао вырос за месяц на 15%, значит и Сбербанк-ап изменится тоже примерно на 15%.

Рисунок 5.1. График изменения цен на обыкновенные акции Сбербанка.

Рисунок 5.3-5.4. Сравнение курсов обыкновенных и привилегированных акций компании «Ростелеком».

6. Вексель

Вексель (от нем. Wechsel) – ценная бумага строго установленной формы, удостоверяющая ничем не обусловленное обязательство векселедателя (простой вексель), либо иного указанного в векселе плательщика (переводной вексель — тратта) уплатить, по наступлении предусмотренного векселем срока, определенную денежную сумму. Вексель относится к ордерным ценным бумагам, то есть передача прав по нему осуществляется путем совершения специальной надписи – индоссамента. Индоссамент может быть бланковым (без указания лица, которому должно быть произведено исполнение) или ордерным (с указанием лица, которому должно быть произведено исполнение). Лицо, передавшее вексель посредством индоссамента, несет ответственность перед последующими векселедержателями за возможность осуществления прав по векселю.

Векселя бывают срочные и по предъявлению. На срочном векселе указан срок оплаты. Вексель, на котором срок платежа не указан, рассматривается как подлежащий оплате по предъявлению. Векселя бывают казначейские, банковские, коммерческие.

Казначейский вексель выпускается государством для покрытия своих расходов и представляет собой краткосрочные обязательства государства со сроком погашения 3, 6 и 12 месяцев.

Банковский вексель может выпускаться банком или объединением банков (эмиссионный синдикат). Доход владельца векселя определяется как разница между ценой погашения, равной номиналу, и ценой продажи банковского векселя, которая ниже номинала. Преимущество банковского векселя заключается в том, что последний представляет собой средство платежа, является способом выгодно разместить капитал, имеет многократную оборачиваемость.

Коммерческий (торговый) вексель используется для кредитования торговых операций. Он выдается предприятием под залог товаров при совершении торговой сделки как платежный документ или как долговое обязательство. В сделке с применением переводного векселя участвуют три стороны: должник (трассат), первоначальный кредитор (трассант) и тот, кому должна быть уплачена сумма — ремитент. Обычно трассат выражает свое согласие (акцент) на уплату долга. Это согласие и делает вексель законным платежным средством. В роли ремитента обычно выступает банк. Кредитор обращается в банк с векселем, на котором письменно зафиксирован акцент должника, и получает взамен деньги. Эта процедура называется учетом векселя. Сумма денег, выдаваемая банком трассанту, меньше суммы, указанной на векселе. Эта разница доставляет доход банка. Учет векселя представляет собой выдачу ссуды кредитору. Вексельное обращение совершается по следующей схеме:

- Поставка товара.

- Акцент векселя в банке, где обслуживается покупатель.

- Передача векселя.

- Платежное поручение банку, обслуживающему продавца, на оплату данного векселя

- Учет векселя продавца в пределах учетной ставки.

- Предъявление векселя к оплате в установленный срок.

- Получение платежа.

Вексель является одним из самых старых финансовых инструментов. Первоначально он появился в Италии в XII веке, поэтому множество терминов, связанных с векселями (индоссамент, аваль), имеют итальянское происхождение. В те времена вексель использовался при проведении операций, связанных с обменом валюты. Меняла, получив денежные средства, выдавал долговую расписку, платеж по которой можно было получить в другом месте. Благодаря своей гибкости и удобству вексель быстро распространился по Европе. Увеличение объемов вексельных операций потребовало законодательного закрепления сложившихся обычаев делового оборота, и в 1569 году в Болонье был принят первый вексельный устав.

Первоначально векселедержателю запрещалось передавать свои права другим лицам, однако уже к началу следующего века, данные ограничения стали сдерживающим фактором в торговле, и они были постепенно отменены. Вексельные права стало возможным передавать посредством проставления особого приказа векселедержателя – индоссамента (от итальянского in dosso – спинка, хребет, оборотная сторона, поскольку данная надпись совершалась, как правило, на обратной стороне векселя).

В России вексель появился в начале XVIII века благодаря развитию торговых отношений с германскими княжествами, поэтому русское слово «вексель» происходит от немецкого wechsel (обмен, переход). На основе германского вексельного законодательства был написан первый российский Вексельный устав 1729 года, тем не менее, прямое заимствование норм зарубежного права не отвечало требованиям российской действительности. Наиболее детально уставом регулировались вексельные отношения, связанные с переводом денежных средств, в то время как в России наибольшее распространение получила практика использования векселей для оформления займов.

Российский вексельный устав 1902 года просуществовал до Октябрьской революции 1917 года. Декретом Совета Народных Комиссаров от 11 ноября 1917 года был объявлен двухмесячный мораторий на осуществление вексельных платежей, а также вексельных протестов. В дальнейшем обращение векселей на территории РСФСР было в значительной степени сокращено. Однако, в связи с переходом к новой экономической политике (НЭП), в 1922 году было принято Положение о векселях, в соответствии с которым кооперативам и банкам разрешалось выдавать и принимать к учету векселя, а также использовать их для оформления кредитных операций.

Вторично в обращение на территории России вексель был введен Постановлением Президиума ВС РСФСР от 24 июня 1991 г. № 1451-I «О применении векселя в хозяйственном обороте РСФСР. Также данный Федеральный закон устранил ряд спорных моментов, касающихся выпуска векселей и начисления процентов и пени, а также ограничил круг лиц, которые могут без ограничений обязываться по простым и переводным векселям, исключив из него субъекты Российской Федерации, городские, сельские поселения и другие муниципальные образования. В настоящее время на территории Российской Федерации данный закон является основополагающим при регулировании вексельных отношений.

7. Варрант

Варрант имеет два вида применения. Во-первых, варрант представляет собой сертификат, дающий держателю право покупать ценные бумаги по оговоренной цене в течение определенного промежутка времени или бессрочно. Иногда варрант предлагает вместе с ценными бумагами в виде стимула для покупки их. Во-вторых, варрант — это свидетельство товарного склада о приеме на хранение определенного товара. Варрант является товарораспорядительным документом, передаваемым в порядке индоссамента (т.е. передаточной надписи). Он используется при продаже и залоге товара. Варрант бывает именной и на предъявителя. Варрант состоит из двух частей: собственно складского и залогового свидетельств. Первое свидетельство служит для передачи собственности на товар при его продаже, второе — для получения кредита под залог товара с отметками об условиях ссуды. При этом варрант передается кредитору по индоссаменту. Кредитор может осуществить дальнейшую передачу, в частности, держателю складского свидетельства при погашении им ссуды. При переходе варранта из рук в руки, товар может много раз менять своего владельца, оставаясь на одном и том же месте, т.е. на складе хозяйствующего субъекта, от которого получен денежный варрант. Для получения товара со склада необходимо предъявление указанных выше обеих частей варранта.

8. Сделка РЕПО

Сделка РЕПО — сделка с ценными бумагами, состоящая из двух частей, даты исполнения, которая определяется кодом расчетов и сроком РЕПО. По первой части сделки РЕПО в дату ее исполнения продавец ценных бумаг обязан поставить ценные бумаги, а покупатель обязан заплатить денежные средства.

Заключение сделок РЕПО с ценными бумагами проводится в режимах торгов «РЕПО с акциями» и «РЕПО с облигациями».

Перечень ценных бумаг, допущенных к торгам в режимах торгов «РЕПО с акциями» и «РЕПО с облигациями», устанавливается решением Генерального директора Биржи.

Режимы торгов «РЕПО с акциями» и «РЕПО с облигациями» предоставляют возможность заключения сделок с датой исполнения в любой день, начиная со следующего дня после дня заключения сделки до выбранной даты ее исполнения включительно. Дата исполнения второй части сделки РЕПО является дата, определяемая как Т+x+k, где Т+x – надлежащая дата исполнения первой части сделки РЕПО, а k – Срок сделки РЕПО. (k принимает значение от 0 до 180 календарных дней, x – от 0 до 2 расчетных дней).

Особенности режимов торгов «РЕПО с акциями» и «РЕПО с облигациями»:

- использование дисконта к рыночной цене предыдущего торгового дня при заключении сделок РЕПО (изменение механизма заключения сделки РЕПО);

- использование компенсационных взносов в качестве стандартного биржевого механизма контроля рыночных рисков и снижения рисков неисполнения обязательств. Механизм компенсационных взносов (как опциональная возможность) задействуется через возможность определения контрагентами при заключении сделки максимального и минимального значения дисконта. Правовой характер компенсационных взносов представляет собой досрочное частичное исполнение одной из сторон своих обязательств по второй части сделки РЕПО, т.е. внесение компенсационного взноса уменьшает обязательства (и требования) контрагентов по второй части сделки РЕПО;

- заключение сделок без контроля обеспечения по первой части РЕПО (S0), а также сделок с исполнением обязательств по первой части РЕПО в отложенный срок – 1 или 2-ой день после даты заключения сделки (S1, S2);

- заключение внутридневных сделок РЕПО (исполнение обязательств по первой и второй частям которых приходится на один день);

- заключение сделок РЕПО с возможностью исполнения обязательств по ее второй части на срок до 180 календарных дней, причем не только в пределах текущего купонного периода.

На рабочем месте участника торгов в режимах торгов «РЕПО с акциями» и «РЕПО с облигациями» можно подавать в систему торгов безадресные и адресные заявки РЕПО. Реквизиты адресных заявок: сумма РЕПО, количество ценных бумаг и начальное значение дисконта являются взаимосвязанными. Указание Участником торгов в адресной заявке РЕПО (облигации) любых двух реквизитов является достаточным для расчета в Системе торгов третьего реквизита. Каждый торговый день, начиная с даты надлежащего исполнения первой части сделки РЕПО, заключенной в режиме торгов «РЕПО с облигациями» и условиями которой заданы предельные значения дисконта, до даты, следующей за датой фактического исполнения второй части этой сделки РЕПО, или за датой неисполнения этой сделки РЕПО, в Системе торгов рассчитывается текущее значение дисконта.

Если текущее значение дисконта превысит величину максимального предельного значения дисконта, у покупателя по первой части сделки РЕПО возникает обязательство по поставке в следующий расчетный день Компенсационного взноса в форме ценных бумаг (путем частичной предварительной поставки ценных бумаг по второй части сделки РЕПО). Если текущее значение дисконта становится меньше минимального предельного значения дисконта, у продавца по первой части сделки РЕПО возникает обязательство в следующий расчетный день по внесению Компенсационного взноса в денежной форме (путем частичной предварительной оплаты по второй части сделки РЕПО). Порядок внесения Компенсационных взносов определяется в соответствии с Правилами клиринга. Частичное внесение компенсационных взносов не допускается.

В режимах торгов «РЕПО с акциями» и «РЕПО с облигациями» предусмотрена возможность исполнить сделку РЕПО досрочно, начиная с расчетного дня, следующего за днем исполнения первой части сделки.

9. Правовая основа ценных бумаг

Следует помнить, что владельцы долговых инструментов, как правило, не имеют права голоса на собраниях компании по вопросам, которые влияют на деятельность компании, но они имеют право голоса в тех случаях, когда речь заходит об их правах. Кроме этого к правам владельцев ценных бумаг относится:

- получение уведомления (или подтверждения) о размере основной суммы долга и условиях этого займа;

- получение фиксированных (или плавающих) процентов от основной суммы долга;

- получение оговоренной суммы погашения (обычно это та же сумма, что и основная сумма долга) на дату погашения (если погашение не было осуществлено раньше срока по условиям соглашения);

право потребовать от компании погашения займа раньше срока в том случае, если стоимость активов компании упала ниже оговоренного уровня (т. е. активов, обеспечивающих заем).

Владельцы долговых инструментов имеют только одно обязательство перед компанией, которое состоит в том, что они должны предоставить компании сумму, равную сумме кредитного соглашения.

При ликвидации компании владельцы облигаций имеют больше привилегий, чем владельцы акций. Если компания ликвидируется, то ликвидационная комиссия в первую очередь должна рассчитаться с основными долгами компании, а именно, произвести выплаты по облигациям.

После расчета со всеми кредиторами оставшееся имущество распределяется среди акционеров. В первую очередь выплачиваются задолженности по дивидендам, если таковые есть, и сумма ликвидационной стоимости владельцам привилегированных акций, а затем владельцам обыкновенных акций.

При реорганизации (разделение, слияние или преобразование) компании, ее ценные бумаги могут: разделяться, объединяться или переименовываться.

Разделение компании. В начале 2006 года компания ГМК «Норильский Никель» объявила о реорганизации, а именно выделении компании «Полюс Золото». В результате чего, каждый владелец акций ГМК «Норильский Никель» получил акции компании «Полюс Золото», по соотношению – к каждой акции ГМК «Норильский Никель» выдавалась одна акция компании «Полюс Золото».

Слияние компании. В октябре 2006 года произошло слияние компании «Пурнефтегаз» и ОАО «НК «Роснефть», после чего акции компании «Пурнефтегаз» конвертировали в акции компании «Роснефть», с коэффициентом 0,16. То есть, 16 акций компании «Пурнефтегаз», можно было обменять на 100 акций компании «Роснефть».

Преобразование компании. В июне 2006 года компания «Газпром» приобрела компанию «Сибнефть», в результате чего компания была переименована в «ГазпромНефть». Держатели акций компании «Сибнефть» обменяли свои ценные бумаги на акции новой компании «ГазпромНефть» в соотношении 1:1. После чего акции «Сибнефти» перестали существовать и на рынке появились акции компании «ГазпромНефть». Данное преобразование не отразилось на изменении курса акций, что можно увидеть на рисунке 9.1-9.2.

Что такое фондовый рынок? Виды, участники, популярные биржи

Фондовый рынок – финансово-рыночная система, позволяющая людям и организациям совершать различные операции с ценными бумагами. Как и другие рыночные отношения, здесь каждый может получить выгоду: компании привлекают инвестиции, а держатели ценных бумаг могут получить прибыль. Подобные торги могут помочь разбогатеть, увеличить вложенные средства, но если не разобраться в механизме работы фондового рынка, можно потерпеть фиаско и потерять деньги. Чтобы избежать второго варианта развития событий, необходимо узнать о предметах торгов, видах рынка, его функциях, как торговать, где это можно сделать легально и каких рекомендаций следует придерживаться.

Содержание

- Что продается на фондовом рынке

- Виды

- Для чего он нужен

- Участники фондового рынка

- Как начать торговать на фондовой бирже

- Способы заработка

- Легальные фондовые биржи России

- Советы

- Вывод

Что продается на фондовом рынке

Как уже понятно из написанного выше, операции совершаются над ценными бумагами.

Они могут быть представлены в виде:

- Обыкновенных акций. Самая популярная разновидность активов, подразумевающая покупку доли компании, в обмен на дивиденды – часть прибыли и участие в собрании акционеров.

- Привилегированных акций. Они отличаются от обыкновенных тем, что доход с дивидендов стабильный, но акционер лишен права голоса на собраниях и не может влиять на ход событий в компании.

- Облигаций. Они представляют собой долговую расписку. Владелец облигации получает ее стоимость и высокие проценты сверху в течение определённого отрезка времени. Выпускаются государством и корпорациями. В отличие от акций, при банкротстве корпорации, у владельца облигаций есть шанс получить деньги обратно.

Помимо этого, ценными бумагами считаются векселя, инвестиционные паи, фьючерсы, чеки, но основные операции на фондовом рынке совершаются именно с акциями и облигациями.

У фондовых рынков есть несколько разновидностей. Все зависит от того, с какой стороны рассматривать.

Если говорить о движении капиталов на рынке, то здесь существует четыре вида:

- Первичный;

- Вторичный;

- Третичный;

- Четвертичный.

На первичном рынке осуществляется размещение новых капиталов, его возникновение относится ко времени выпуска ценных бумаг.

На вторичном рынке происходит сам оборот ценных бумаг, прошедших первичное публичное размещение, их купля и продажа.

Третичный рынок, по-другому его называют еще внебиржевым, отвечает за операции с ценными бумагами, не прошедшим регистрацию.

Четвертичный рынок подразумевает оборот крупных пакетов акций между инвестиционными фондами, кредитными союзами, пенсионными фондами, страховыми организациями и другими, у частных лиц нет возможности участвовать в данных рыночных операциях.

Фондовые рынки также различаются по территориальному признаку, в зависимости от страны, где осуществляется оборот ценных бумаг. Самые популярные из них фондовые рынки:

- США;

- Японии;

- России;

- Китая;

- Великобритании и др.

Выше перечислены национальные фондовые рынки, то есть осуществляющие торги внутри страны. Кроме них, существуют локальные рынки – внутри регионов и городов, международные – торговля капиталами производится в крупных масштабах между странами и континентами.

Различаются фондовые рынки и по форме организации. Если рассматривать в этом ключе, то они могут быть:

- биржевые – организованные торги ценными бумагами на фондовой бирже;

- внебиржевые – торговля производится вне фондовой биржи, чаще всего, в компьютерных системах, обладающих разрешением на торги.

Также на классификацию влияет срок обращаемых на рынке ценных бумаг:

- краткосрочных;

- долгосрочных;

- среднесрочных;

- бессрочных.

Исходя из перечисленной информации, можно сделать вывод, что рынки бывают нескольких видов, все зависит от страны и масштаба торгов, их организации, срока бумаг и движения капиталов.

Для чего он нужен

Разберемся, какие функции выполняет фондовый рынок и какую роль играет в экономике.

Основная задача фондовых рынков – перераспределение средств. Богатые люди и организации вкладывают деньги в акции или облигации, помогая нуждающимся фирмам развиваться с помощью материальных вложений. Взамен они получают прибыль в виде дивидендов и разницы между курсом.

То есть фондовой рынок помогает покупателям и продавцам находить друг друга и взаимодействовать. Компании находят вложения, а инвесторы множество способов преумножить свой капитал.

Кроме этого, на фондовых рынках происходит привлечение иностранных капиталов. Отечественные стартапы зачастую нуждаются в инвестировании, и они находят их от зарубежных инвесторов.

Участники фондового рынка

Участниками операций над ценными бумагами выступают:

- эмитенты;

- посредники;

- инвесторы;

- участники биржи.

Эмитентами называют компании, выпускающие на фондовый рынок свои акции. Они должны пройти через первичное публичное размещение – IPO. За счет инвестиций в свои ценные бумаги, эмитент получает средства для развития компании и прибыль.

Инвесторами могут быть:

- Физические лица, частники. В эту категорию входят крупные инвесторы и обычные трейдеры.

- Юридические лица. К ним относятся компании, организации, корпорации, пенсионные, инвестиционные и страховые фонды.

- Муниципальные образования. Участвуют в торгах от лица государства, желающего принимать участие в развитии многих перспективных компаний, влияющих на экономику страны.

В роли посредников выступают брокеры и брокерские компании. Они помогают войти на фондовый рынок за комиссионные. Также имеют право совершать различные операции с ценными бумагами от лица нанимателя.

В качестве участников механизма биржи выделяют:

- дилеров – отвечают за ликвидность на рынке;

- депозитариев – ответственны за учет ценных бумаг и хранение сертификатов;

- реестродержателей – ведут списки регистрации ценных бумаг по договоренности с эмитентом.

Все участники вносят вклад в поддержании работы фондового рынка и помогают в обращении ценных бумаг, у каждого свои цели и функции.

Как начать торговать на фондовой бирже

Чтобы торговать и покупать на фондовой бирже, понадобится помощь брокера, потому что напрямую это делать невыгодно и затратно.

Если вы захотите без посредников начать покупать или продавать на бирже, вам понадобится:

- Получить лицензию;

- Внести взнос на биржу около 3 миллионов рублей;

- Приобрести профессиональное программное обеспечение на 100 000 рублей.

Если вы не хотите отдавать столько денег только для входа на торги фондовой биржи, наймите брокера или брокерскую компанию. За услуги посредника, помогающего совершать операции, придется платить комиссию с каждой сделки, но вы избежите расходов, перечисленных выше.

Чтобы начать торговать, следует придерживаться определённого алгоритма действий:

- Выберите проверенного брокера с невысокой комиссией.

- Установите специализированное программное обеспечение на компьютер или ноутбук, откуда будут проводиться операции на бирже.

- Настройте его, протестируйте все функции, ознакомьтесь с инструкцией или попросите брокера помочь вам разобраться.

- Откройте демо-счет, это позволит проверить возможности трейдерского терминала и протестировать свою стратегию на торгах.

- Откройте настоящий счет и внесите первичный депозит. С этого момента вы становитесь начинающим трейдером, вам придется выигрывать и проигрывать, торговать не один год для превращения в профессионала.

- Разработайте стратегию или несколько, чтобы получать прибыль на бирже. Пробуйте разные подходы, не бойтесь экспериментировать и искать свою тактику ведения торгов.

- Собирайте и анализируйте полученную информацию до начала работы на бирже и во время торгов. Анализ – помощник номер один на фондовой бирже.

Способы заработка

Когда вы проделали весь алгоритм, следует узнать о способах заработка на фондовой бирже, их два:

- Инвестиционный — позволяет вкладывать деньги на средние и долгие промежутки времени, зарабатывая на дивидендах;

- Спекулятивный – более быстрый способ, заключающийся в купле-продажи ценных бумаг и заработке на разнице цен.

Более высокие доходы ждут в спекулятивном способе, но высоки и риски. Инвестиционный способ требует больше времени и приносит меньше дохода, но более надежный и стабильный.

Если вы выбрали инвестиции, то вот спектр возможных операций:

- Покупка акций, она позволяет получать ежегодные выплаты в виде дивидендов, акции проверенных компаний: Apple, Facebook, Google, Samsung и др.

- Покупка облигаций, более надежный способ, чем предыдущий. Вам выплачивается номинальная стоимость ценной бумаги и проценты.

- Покупка сертификатов. Они похожи на банковские вклады, только можно устанавливать любую сумму и передавать их без потерь.

Если вам ближе второй вид заработка – спекулятивный, то здесь круг возможностей уже:

- Перепродажа ценных бумаг. Рискованно, но приносит высокие доходы при грамотной стратегии. Лучше всего подходит опытным.

- Обращение с фьючерсами и опционами, позволяющими купить или продать актив за определенный промежуток времени за определенную стоимость.

Эти виды заработка отличаются доходностью, рисками, применяемой стратегией и финансовыми инструментами. От цели трейдера зависит объём продаж, сроки, желаемая прибыль и способ ее заработать.

Если вам важнее получать стабильный доход, вы не любите рисковать и не готовы терять деньги при смене стратегии, то лучше покупать акции и облигации.

Если вы готовы к экспериментам, хотите выйти на высокий доход, хороши в анализе, то занимайтесь перепродажей ценных бумаг.

Легальные фондовые биржи России

Организатором торгов является фондовая биржа, на Российском рынке самые популярные и легальные:

- МММБ – Московская межбанковская валютная биржа;

- РТС — Российская торговая система;

- СПБ — Санкт-Петербургская биржа.

На МММБ и СПБ торгуют преимущественно акциями, а на РТС – фьючерсами и опционами.

Чтобы успешно торговать сразу на всех легальных биржах, следить за новостями фондового рынка, воспользуйтесь брокерским счетом в «Тинькофф Инвестиции».

Открыв там счет, вы сможете выполнять различные операции с мобильного приложения, выступать в роли Инвестора или Трейдера. Это выгоднее, чем обращаться к брокеру и удобнее.

После открытия счета, вы сможете торговать на отечественных и американских биржах с минимальной комиссией.

Брокерские услуги предоставляют многие компании и выбор за вами, изучите проценты комиссии, предлагаемые услуги, варианты бирж, условия сделок.

Советы

Если вы только начали торговать на фондовых биржах, то вот несколько рекомендаций, седлающих процесс более понятным и выгодным:

- Разработайте стратегию и придерживайтесь ее. У вас должна своя тактика ведения торгов, учитывающая риски, ваше манеру, желаемый результат. При этом не забывайте, что рынок изменчив, поэтому стратегия должна быть гибкой и подстраиваться под сложившуюся ситуацию.

- Постоянно исследуйте фондовый рынок, анализируйте происходящее. Рынок меняется, и вы должны быть к этому готовы. Изучайте тенденции, следите за новостями и событиями, совершенствуйте свои умения, разрабатывайте более действенные стратегии.

- Сохраняйте спокойствие и контролируйте свои эмоции. Импульсивные и эмоциональные покупки лучше не совершать. Обдумывайте каждый свой шаг, чтобы не терять деньги, а только преумножать их.

- Чтобы проводить полномасштабный анализ своей деятельности, выявлять слабые места, следить за удачными сделками и неудачными, заведите дневник. В нем записывайте совершаемые операции, ожидаемую и реальную прибыль, стратегию, убытки. Записи позволят вам сделать вывод о своей работе за определённый промежуток времени и выявить слабые места.

- Помните о процентах брокера. Закрывая сделки, отнимайте проценты, идущие посреднику. Если комиссия мешает выйти в ощутимый плюс, то следует задуматься о смене брокера.

Вывод

Фондовый рынок – сложная финансовая система, позволяющая компании получать деньги для роста, инвесторам преумножать прибыль, а трейдерам хорошо зарабатывать.

Ведя торги на фондовой бирже, вам придется постоянно развиваться, искать новые подходы, рисковать. Это ведет к высоким заработкам и реальным результатам, но есть риск проиграть и потерять вложенные средства, к этому тоже надо подготовиться.

А вы пробовали совершать операции на фондовой бирже? Делитесь своим опытом и мнением в комментариях и не забудьте оценить статью.

Торговля ценными бумагами: на заметку новичкам фондового рынка

Всем известно, что ценные бумаги — надежное вложение средств и выгодный способ преумножить капитал. Однако на практике мало кто представляет, что такое торговля ценными бумагами, можно ли заработать на фондовом рынке без специального образования и с чего начать торговлю акциями. Попробуем разобраться во всем по порядку.

Особенности торговли на рынке ценных бумаг

Рынок ценных бумаг, или фондовый рынок, имеет дело с денежными и товарными ценными бумагами — акциями, чеками, векселями, облигациями и пр. Не следует путать его с валютным рынком, где предметом купли-продажи является валюта. По сути, фондовый рынок — это целый комплекс механизмов, позволяющий всем желающим совершать операции с ценными бумагами и получать от этого доход. Основной товар на фондовом рынке — ценные бумаги, а именно:

- Акции. Акция — это долевая бумага того или иного предприятия. Она дает владельцу право на часть имущества компании, если та будет ликвидирована, а также на долю дохода, если компания будет процветать. Акции — финансовый инструмент высокого риска, но, с другой стороны, торговля акциями может принести высокую прибыль.

Классификация рынка ценных бумаг

В наши дни рынок ценных бумаг — чрезвычайно сложная структура со множеством характеристик. Рассмотрим основные типы фондового рынка:

- По этапу обращения ценных бумаг различают первичный и вторичный фондовый рынок. На первичном рынке производится выпуск (или эмиссия) ценных бумаг, а на вторичном идет торговля выпущенными ранее финансовыми инструментами.

- По типу регулирования выделяют организованный и неорганизованный рынок. Организованный рынок работает по четким фиксированным правилам, а неорганизованный основывается на частных договоренностях между участниками сделки. Стоит уточнить, что в наши дни неорганизованный рынок фактически прекратил свое существование.

- По срокам исполнения сделок различают кассовый и срочный. Кассовый предполагает немедленное исполнение сделки, а срочный — исполнение сделки в пределах определенного срока, например нескольких недель или месяцев.

- По способу торговли различают традиционный и компьютеризированный. Как следует из названия, для совершения традиционной сделки обе стороны встречаются лицом к лицу. При оформлении компьютеризированных сделок личного присутствия не требуется, все операции совершаются онлайн.

- По месту заключения сделок различают биржевой и внебиржевой рынки. Первый предполагает совершение сделки при участии биржи, второй — без ее участия.

Новичка эта классификация может запутать, но для понимания механизмов торговли ценными бумагами нужно осознавать, что все указанные выше типы рынков тесно взаимосвязаны. Так, практически вся торговля акциями и облигациями сейчас ведется на организованном компьютеризированном биржевом рынке.

Механизм торговли ценными бумагами

Как выглядит механизм торговли ценными бумагами? Торговля ценными бумагами проходит на фондовых биржах. Это торговые площадки, на которых продаются и покупаются финансовые активы.

Для того чтобы узнать, как играть на рынке ценных бумаг, необходимо как минимум владеть базовыми знаниями по экономике и изучить механизмы работы фондовой биржи. Рассказать об этом в рамках одной статьи невозможно, однако с помощью специальной литературы вы можете ознакомиться с основами, необходимыми для игры на бирже. К ним относятся:

- Таблицы котировок. В них сведена воедино информация по каждому виду акций: минимальная и максимальная цена, цена открытия и закрытия сессии, оборот за день.

- Графики. Это наглядное выражение той информации, которая содержится в таблицах. Удобство графиков в том, что вы можете увидеть данные за четко очерченный период времени.

- Фондовые индексы . Они обозначают тренд движения — роста или падения — не для одного вида акций, а всего рынка в целом. Индексов очень много (около 2500), но вам не потребуется знать их все, достаточно ознакомиться с основными, в частности российским ММВБ.

- Фундаментальный и технический анализ. Это основы финансовой математики, которые позволят вам анализировать и рассчитывать доходность сделок на рынке ценных бумаг.

- Профессиональная терминология. Без знания и понимания терминологического аппарата можно не рассчитывать на прибыльную торговлю ценными бумагами.

Конечно, чтобы в полной мере ориентироваться в вопросе, лучше не ограничиваться чтением литературы, а записаться на профессиональные курсы и получить финансовое образование соответствующего профиля.

К вопросу о доходах: способы получения прибыли и риски

Ценные бумаги — такой же товар, как и любой другой. Поэтому и основной принцип торговли на фондовой бирже прост: купить дешевле и продать дороже. Поскольку цены постоянно изменяются, важно правильно высчитать моменты купли и продажи для достижения максимального уровня доходности.

Доход от ценных бумаг можно получать как продавая их, так и просто владея ими — в виде дивидендов, процентных платежей или реализации долговых платежей.

Доходы во многом зависят от ликвидности (то есть востребованности на рынке) и вида ценных бумаг. К примеру, акции — наиболее доходные бумаги, но они же — самые рискованные. Иными словами, торгуя акциями, вы можете как полностью прогореть, так и заработать очень большие деньги. Облигации, векселя и сберегательные сертификаты такого дохода принести не могут, но это стабильные бумаги, и риск потерять свои средства полностью здесь практически отсутствует.

Ликвидность, как мы уже упоминали, тоже очень важна. В сущности, ликвидность означает возможность продать акции по стоимости, максимально приближенной к рыночной, в любой момент. Высоколиквидные акции крупных компаний (так называемые голубые фишки) — хороший выбор, если вы делаете первые шаги на фондовой бирже. Колебания курса этих акций незначительны, а стоимость — высока. Низколиквидные акции, не пользующиеся спросом, — более рискованный инструмент, к которому, как правило, обращаются лишь опытные игроки, способные обращать колебания цен себе на пользу. Правда, сложность заключается в том, что для торговли настоящими акциями с передачей права собственности необходим депозит не менее 5000 долларов. В случае меньшего оборота (меньшего депозита) получить хоть сколько-нибудь ощутимый доход от разницы цен (колебаний курсов) попросту невозможно. Этим в том числе и объясняется востребованность CFD-контрактов. Они дают возможность торговать при минимальном стартовом капитале.

Вне зависимости от того, сколько средств вы вложили в рынок ценных бумаг, следует грамотно и взвешенно распределять свои активы. Намного надежнее разделять средства между низко- и высоколиквидными акциями, рискованными и стабильными финансовыми инструментами. Конечно, никакая литература не даст вам полного представления о рынке — этому нужно учиться на практике, и желательно — под руководством опытного брокера.

Амелёхин Леонид Александрович Ответственный редактор

http://i-trading.ru/biblioteka-trejdera/rynok-cennyh-bumag

http://dvayarda.ru/investicii/fondovyy-rynok/

http://aif.ru/boostbook/torgovlja-tsennymi-bumagami.html