Российские акции второго эшелона

В то время, как индекс ММВБ и его долларовый эквивалент индекс РТС знакомы практически любому, кто хоть как-то связан с российскими акциями и Московской биржей, о российском индексе акций второго эшелона средний инвестор знает заметно меньше. В данной статье я попробую разобрать этот индекс, сказать о его плюсах и минусах, а также о том, насколько он может быть интересен для российского инвестора.

Не голубые фишки

Однако для начала кратко вспомним свойства основного индекса ММВБ, состоящего из акций крупнейших российских компаний в пропорции, соответствующей их капитализации. Акции этих компаний обладают следующими свойствами:

Они ликвидны, т.е. могут быть куплены и проданы за несколько минут

Они имеют высокий ежедневный объем торгов

Их котировки меньше подвержены изменениям, чем у более мелких акций

В индекс ММВБ включены 50 таких акций, причем явными лидерами являются Сбербанк, Газпром и Лукойл — их суммарная доля около 40%. Однако с конца 2017 года методика расчета индекса изменится — количество акций перестанет быть фиксированным, а важной станет не только капитализация, но и коэффициент ликвидности, определяемый как отношение объема торгов по акциям к капитализации компании.

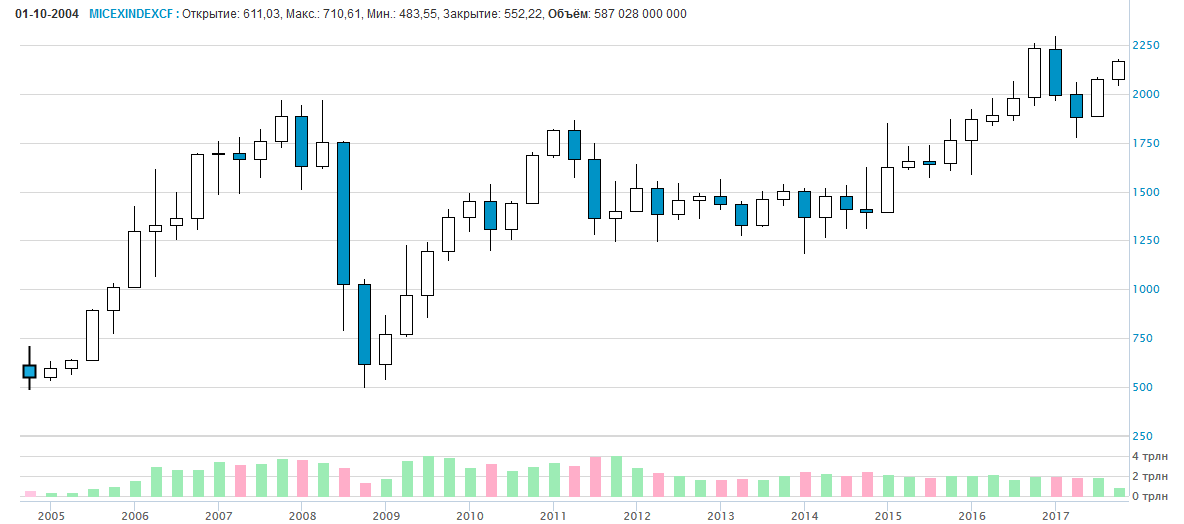

Для включения акции в индекс предполагается сделать его не ниже 15%, для исключения — ниже 10%. Повысится требование к числу акций, которые должны находиться в свободном обращении — теперь их доля составит не менее 10%, а не 5%, как раньше. Пересмотр индекса по-прежнему будет проходить каждый квартал. Существует также индекс ММВБ 10, содержащий 10 самых ликвидных акций с наибольшей капитализацией — так называемых «голубых фишек». Вот так выглядит график ММВБ на Московской бирже на сегодняшний день:

Столбиками в нижней строке показан поквартальный объем торгов акциями из индекса — он был на среднем уровне около 3 трлн. рублей в квартал в 2006-2012 годах и стал несколько ниже с 2012 года по настоящий момент. Как видно, с декабря 2004 года индекс вырос немного больше, чем в 4 раза без учета выплачиваемых компаниями дивидендов.

Акции компаний индекса второго эшелона обладают противоположенными свойствами:

Они менее ликвидны — сделки могут занимать от дней до недель

Ежедневный объем торгов гораздо ниже, чем у голубых фишек

Их котировки гораздо более волатильны, чем у лидеров рынка

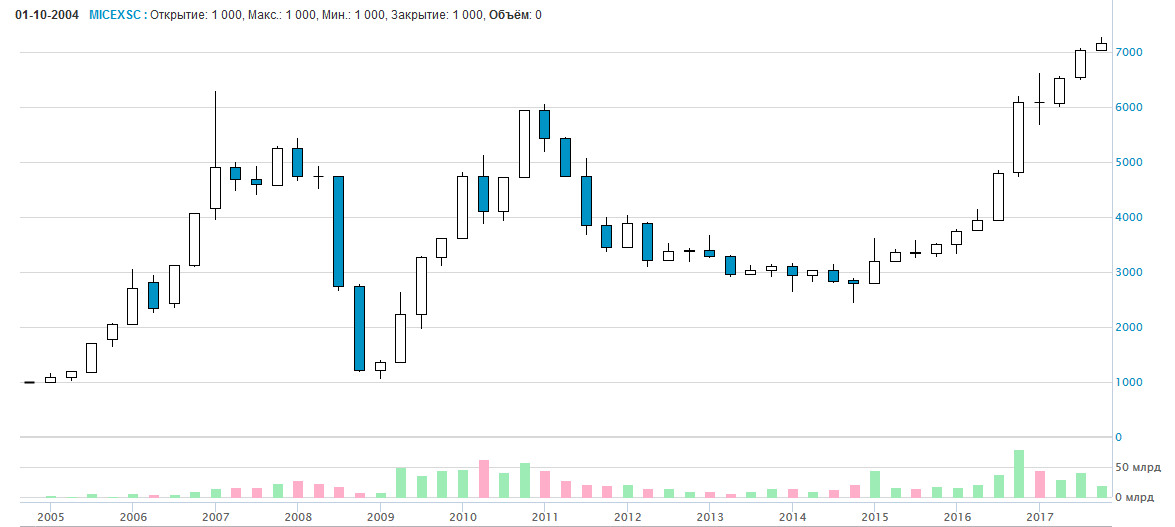

Вот так выглядит индекс акций второго эшелона (MICEX SC или MICEX-2) с момента начала расчета (декабрь 2004):

Здесь можно отметить сразу несколько интересных моментов. Во-первых, индекс акций второго эшелона вырос заметно сильнее основного — примерно в 7 раз. Расчет дает среднегеометрическую доходность около 15% годовых — это кажется хорошим результатом при сегодняшней инфляции на уровне 5% и примерно той же ставке по депозитам, но не стоит забывать, что и средняя инфляция за расчетный период была выше текущей. Как видно, объемы торгов даже в «насыщенные» 2009-2011 годы были примерно в 50 раз ниже, чем у голубых фишек.

Хотя внешний вид индексов кажется очень похожим, можно заметить различия, которые хорошо объясняются высокой волатильностью акций малых компаний. Так, уже к 2007 году MICEX SC поднимался до отметок более 6000 с 6-кратной прибылью, тогда как котировки ММВБ в том же году не пробили 4-кратный порог.

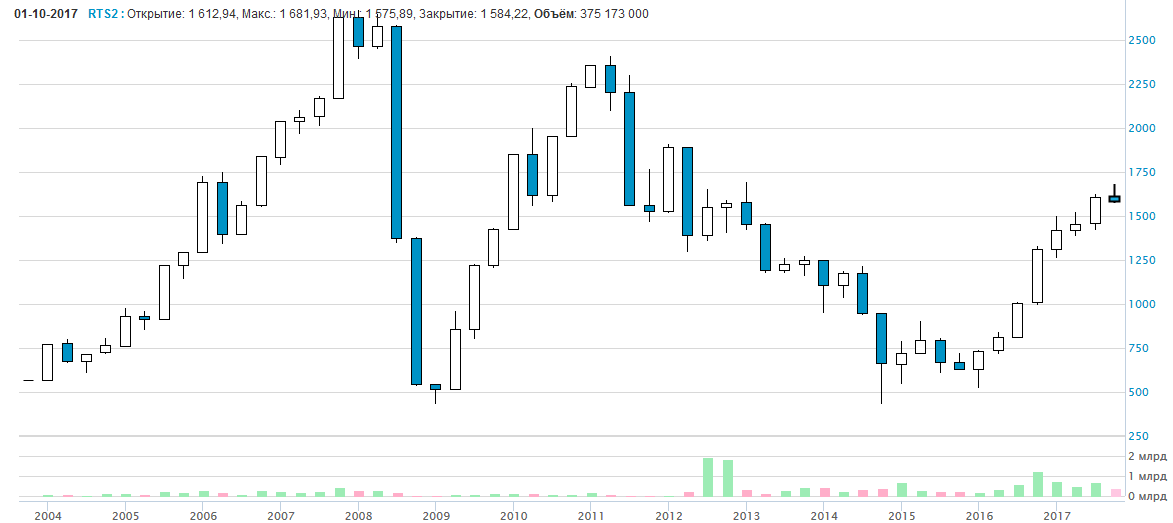

В кризис 2008 индекс просел ниже ММВБ, а в 2010 отскочил выше, установив новый максимум (индекс ММВБ этого не сделал). В последующий период стагнации индекс падает в два раза, а с 2015 года начинает стремительный рост, в настоящий момент находясь на исторических максимумах. В долларовом выражении индекс (обозначаемый РТС-2) тоже получает преимущество над РТС, хотя менее явное — примерно на 30%:

Какие минусы у акций второго эшелона? Если у компаний на внебиржевом рынке отчетность не публикуется, то здесь мы имеем скорее нерегулярные данные, сделанные по разным стандартам. Это усложняет и без того трудную процедуру анализа. Сведения о руководстве и составе акционеров не всегда доступны. На поведение котировок ввиду относительно небольшой капитализации компаний больше влияет политический фон и коррупция. «Справедливая» рыночная цена из-за довольно большого спреда в 1-3% — несколько относительное понятие.

Волатильность акций второго эшелона впечатляет. В начале 2015 года привилегированные акции ОМЗ выросли на 300%, акции «Разгуляя» — на 161%, аптечной сети «36,6» — почти на 60% за один день, бумаги РБК — на 71%. Вообще дневные колебания акций в этом эшелоне на 5% можно считать нормальными. Что делает акции второго эшелона привлекательными для инвестора? В кризис или при многолетнем падении, как в 2011-2014 годы цена на низколиквидные акции скорее, чем в случае крупных акций, «вбирает» в себя весь негатив, открывая возможности для роста. Как видно из примеров, можно пересиживать падение 4 года — и разом отбить убытки в течение пары месяцев.

Update . С конца 2017 года вместо индекса акций второго эшелона считается индекс средней и малой капитализации, доступный по ссылке https://www.moex.com/ru/index/MCXSM. Там же в «Базе расчета» можно посмотреть список акций второго эшелона (без подписки только тикеры), а в разделе «Архив ребалансировок» доступен и полный перечень с названиями компаний.

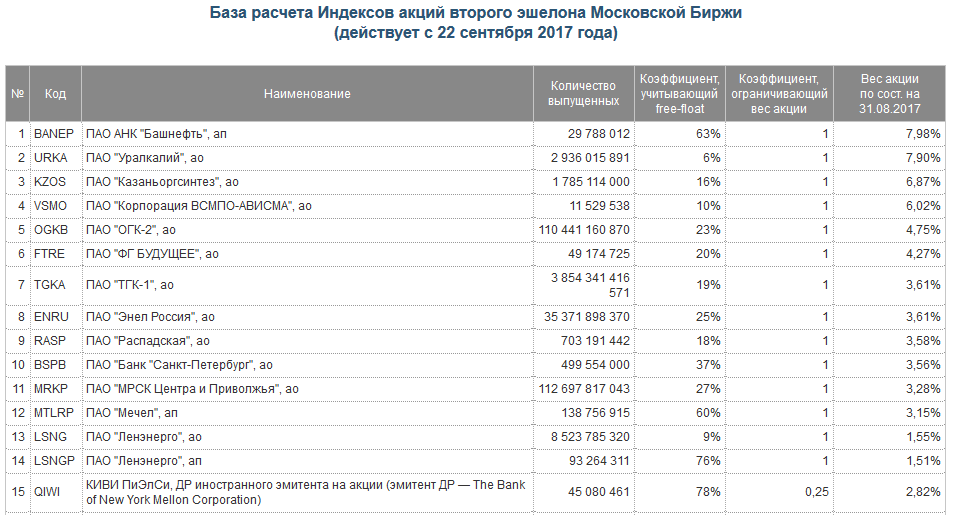

Как и в случае индекса ММВБ, индекс MICEX SC включает в себя 50 акций. При этом тут отсутствует явная тройка лидеров, как у ММВБ — хотя в силу возможного «скачкообразного» изменения стоимости акций рыночная капитализация компаний иногда может сильно меняться. Волатильность обуславливает и более заметную ротацию в индексе — так, при его последнем пересмотре были исключены и добавлены три новые компании.

Как вложиться в акции второго эшелона?

Даже если включить в сравнение четырехлетний спад акций второго эшелона, то за период 2004-2015 годов рублевый MICEX-2 принес не меньше, чем ММВБ — оба выросли примерно в три раза. Причем дополнительным преимуществом малых российских компаний являются повышенные дивиденды для увеличения свой рыночной привлекательности — при текущих ставках можно вполне рассчитывать на 7-9% годовых.

Ну а с учетом предполагаемого роста, гораздо более бурного во втором эшелоне, долгосрочная выгода от акций мелких компаний вполне очевидна. История американского рынка также показывает долгосрочное преимущество малых компаний стоимости. Конечно, можно анализировать и покупать акции поштучно — однако лучшей и гораздо менее затратной идеей было бы купить индекс второго эшелона целиком. Возможно ли это?

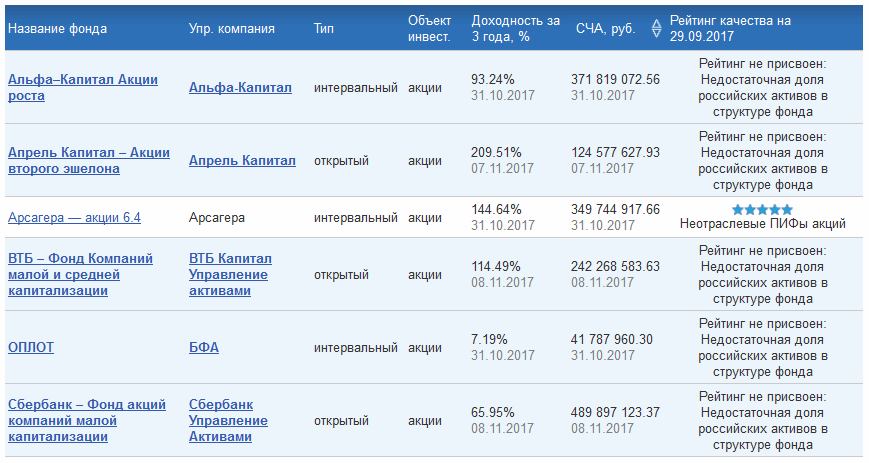

На российском рынке существует более десятка индексных паевых фондов на индекс ММВБ — однако подобного ПИФа на акции второго эшелона я не знаю. Тем не менее возможности есть. Чтобы их увидеть, можно открыть страницу http://pif.investfunds.ru/funds и в графе «Объект инвестиций» указать «Акции, второй эшелон». На данный момент имеется шесть вариантов фондов с акциями второго эшелона открытого и интервального типа:

В пяти из представленных вариантов рейтинг отсутствует из-за недостаточной доли российских активов, а доходность за три года колеблется от 7 до 209%. Причем здесь к доходности плюсуется девальвация рубля декабря 2014 года. Каким образом фонд «Оплот» умудрился ничего не заработать на бурно растущем рынке — вопрос к фонду, хотя его раньше других должны задавать пайщики.

Сравнивать с индексом корректно только результаты фонда «Арсагера», который поднялся за последние три года на 144% или в 2.4 раза. Котировки индекса MICEX SC при этом выросли примерно с 3000 до 7000 пунктов, т.е. в 2.33 раза. Следовательно, компания Арсагера с задачей не проиграть индексу (опустим дивиденды) справилась.

С другой стороны нужно понимать, что указанные данные не означают подобной доходности в будущем — за период 2011-14 годов рублевый индекс упал почти на 50% и паевые фонды скорее всего отразили бы похожий результат. Для адекватной оценки рисков и доходности лучше использовать период от 10 лет. Подробные условия инвестирования (входной порог, комиссии и пр.) можно получить, кликнув на соответствующий фонд.

Акции третьего эшелона?

Не попадающие в первую сотню, но обращающиеся на биржи акции можно отнести к третьему эшелону, который граничит с внебиржевым рынком. Различие цене спроса и предложения на акцию тут находится в пределах 5-10%, а сделки очень редки. Соответственно, возрастает волатильность — цена на акции третьего эшелона может «прыгать» на 15-20% в течение одного дня.

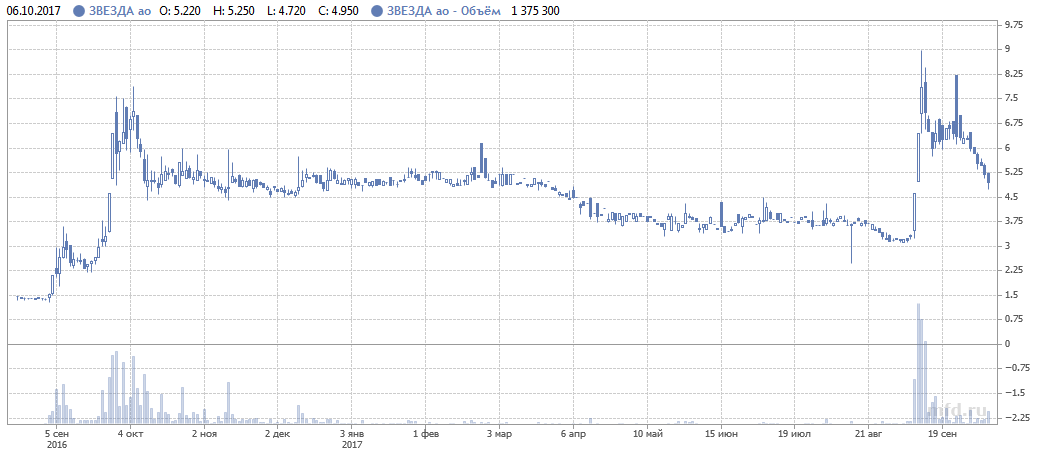

И если вы купили такую акцию и цена прыгнула в плюс, радости от этого немного — пока вы будете продавать акцию, цена легко может скакнуть в противоположенном направлении, а искать контрагента для сделки можно неделями. Индекса на акции третьего эшелона нет — компания может лишь бороться за попадание во второй эшелон и (возможно) получить больше интереса со стороны рассмотренных выше паевых фондов. Вот, например, котировки акций компании «Звезда», занимающейся производством двигателей с высокими оборотами:

Как правило, такие акции дешевы. На американском рынке аналогом являются мусорные «penny stocks» стоимостью ниже 5 долларов, также балансирующие между биржевым и внерыночным обращением. Их иногда любят стоимостные инвесторы, но стоит помнить, что не всякий дешевый товар хорош — есть разница между временной скидкой на достойные акции (в кризис) и адекватной оценкой непримечательной компании. Кроме того, на акциях такого типа любят зарабатывать посредством «надувания» цены, когда неизвестная компания «раскручивается» циклом статей и цена ее акций повышается — после чего держатель сбрасывает свой пакет.

Вывод

Индекс на акции второго эшелона можно рассматривать как индекс ММВБ «с плечом». Это означает, что MICEX-2 в благоприятных условиях растет более бурно, чем стандартный индекс, но и проявляет больший пессимизм в кризис. Что из этого следует? То, что MICEX-2 особенно хорош либо после глубокого падения рынка, либо после затяжной стагнации — не случайно всплеск объема торгов на второй эшелон отмечался в 2009-10 годах.

При этом индекс может быть хорошим вариантом не только в кризис, но и для долгосрочного инвестора, который в состоянии спокойно перенести просадку в 50% (актуально для рынка вообще, а для мелких волатильных акций — особенно). Делать ли акции второго эшелона своим инструментом и на какой срок, зависит от конкретного инвестора — но надеюсь, что моя статья может помочь в принятии решения.

Акции — первый(голубые фишки), второй и третий эшелоны

Мой блог по инвестициям переехал в Instagram. Если Вы являетесь моим подписчиком здесь, на Медиум, или Вам просто понравились мои статьи, или Вы хотите живого общения со мной, подписывайтесь на мою страницу — https://www.instagram.com/investment.profi/

В этой статье снова поговорим об акциях. Но не о теоритических их аспектах, а об их практических качествах, которые ценятся на фондовом рынке.

Кому интересно, какие ещё виды ценных бумаг существуют и обращаются на фондовых рынках, советую для ознакомления почитать вот эту статью — Виды ценных бумаг.

Акция — это ценная бумага, которая свидетельствует о праве держателя на долю в компании, которая выпустила её. Доля пропорциональна пакету акций у держателя.

Основные характеристики обращения акций

Каждая акция на фондовом рынке характеризуется определенным набором свойств:

- Ликвидность;

- Спред;

- Волатильность;

- Средний объем торгов.

Порядок в списке выше задан не случайно. Он соответствует порядку важности практических свойств акций, на которые обращают внимания участники фондового рынка.

Ликвидность или же способность акции превращаться в наличные деньги без потери курсовой стоимости, это очень важный показатель. Он определяет насколько быстро инвестор сможет купить или продать ценные бумаги по текущей рыночной цене. Ликвидность акции зависит от двух основных параметров:

- Количества акций в обращении.

Чем их больше, тем выше ликвидность. - Инвестиционной привлекательности ценных бумаг.

На рынке должно быть достаточное количество инвесторов, желающих, как купить, так и продать акции. В противном случае даже при наличии большого количества ценных бумаг в обращении, сделки с ними заключаться не будут.

Спред — это разница между ценой покупки и продажи в один и тот же момент времени. Этот показатель неразрывно связан с ликвидностью. Чем ликвидней ценная бумага, тем уже спред. Этот показатель особенно важен, если вы покупаете акции в расчете на быструю прибыль.

Например, вы покупаете акции некоторой компании по $100. Если спред узкий, то сразу же после покупки вы сможете их продать, скажем, по $99,6 и практически ничего не потеряете. Если же спред широкий, то цена продажи в этот момент может составлять $90 Для того чтобы просто вернуть свои инвестиции, вам придется ждать, пока цена не вырастет на $10.

Волатильность — это степень изменчивости цены акций за определенный промежуток времени.

Например, если в течение дня цена колеблется в пределах 2% (минимум — $100, максимум — $102), мы говорим о низкой волатильности. Если же диапазон составляет от $100 до $125, то есть 25%, это свидетельствует о высокой волатильности.

Волатильность, как характеристика обращения акций, с одной стороны, влияет на потенциальную доходность ваших инвестиций. Чем шире диапазон изменения цен, тем больше вы сможете заработать при благоприятном стечении обстоятельств. С другой стороны, этот же показатель определяет и уровень инвестиционного риска. Ведь если вы купили акции, а их стоимость начала снижаться, при высокой волатильности за одно и то же время вы потеряете гораздо больше, чем при низкой.

Объем торгов — это количество и стоимость акций, купленных и проданных за определенной промежуток времени. Этот показатель тесно связан с ликвидностью, но не является ее аналогом. Даже для ликвидных акций бывают периоды, когда их торги характеризуются низкими объемами.

В зависимости от сочетания значений указанных выше характеристик все акции подразделяются на:

- Акции первого эшелона или Голубые фишки;

- Акции второго эшелона;

- Акции третьего эшелона.

Голубые фишки

Голубыми фишками (от английского «blue-chip») именуют акции (или ценные бумаги) наиболее крупных, высокодоходных и ликвидных компаний.

Это название возникло по аналогии с самыми дорогими фишками казино (при игре в покер голубые фишки имеют наибольшую стоимость).

Определяющие характеристики голубых фишек:

- Высокая ликвидность.

- Узкий спред.

- Низкая волатильность.

- Высокие объемы ежедневных торгов.

Но это деление условно. Конкретных значений того или иного параметра, на основании которого можно было бы отнести акцию к голубым фишкам, не существует.

На американском и европейском фондовых рынках, относящихся к категории развитых, таких «китов» достаточно много:

- Apple;

- «Кока-кола»;

- «Майкрософт»;

- IBM;

- Alfabet;

- «Дженерал Моторс»;

- Alcoa;

- «Американ Экспресс»;

- AT&T;

- Холдинг Bank of America;

- «Боинг»;

- Корпорация «Катерпиллер»;

- Корпорация Chevron;

- Cisco;

- и др.

В целом для примера, биржевой индекс NASDAQ или Dow Jones полностью состоят из акций “голубых фишек”.

Российский рынок таким изобилием голубых фишек похвастаться не может. Фондовый рынок России относится к категории развивающихся, и список ликвидных акций ограничивается всего несколькими наименованиями:

- Газпром;

- Сбербанк;

- Лукойл;

- Магнит;

- МТС;

- Банк ВТБ;

- Роснефть;

- Сургутнефтегаз;

- Татнефть;

- ГМК «Норильский Никель»

- и несколько других.

Высокая ликвидность голубых фишек объясняется большим количеством ценных бумаг, находящихся в обращении, и высокой надежностью самой компании. Все это определяет высокий интерес к акциям со стороны инвесторов.

Высокая активность торгов объясняет, почему спред по таким акциям находится в очень узком диапазоне. Например, разница между ценой покупки и продажи по акциям Газпрома составляет в пределах 10 коп., что составляет всего 0,7% от цены.

Большое количество заключаемых сделок с акциями первого эшелона объясняет низкую волатильность их цены. В течение одной торговой сессии разница между максимальной и минимальной ценой составляет в пределах 1–2%. Иногда она не превышает 0,3–0,5%.

Конечно, бывают дни, когда голубые фишки падают или вырастают в цене и на более значительные величины. Все мы помним кризис 2008 года, когда самые ликвидные акции буквально рушились, дешевея на 15 или даже 20%. Это стало причиной неоднократной остановки торгов на фондовом рынке. Но это форс-мажорные ситуации, которые случаются крайне редко. Изменение цены даже на 5% происходит нечасто.

Такая низкая волатильность накладывает ограничения на возможности инвесторов спекулировать на голубых фишках. Но вместе с тем это минимизирует и их риски. Высокая ликвидность и узкий спред позволяет достичь оптимального соотношения риск-доходность.

Акции второго эшелона

Акции второго эшелона представлены ценными бумагами менее известных компаний. Интерес со стороны инвесторов не столь велик, поэтому отчасти компании прибегают к умеренной рекламе своих акций. Такие акции характеризуются:

- Относительно низкой ликвидностью.

- Более широким спредом.

- Высокой волатильностью.

- Средними объемами торгов.

Таких акций существует довольно много, но абсолютное большинство из них широкому кругу инвесторов мало известно.

Очевидно, что спрос на такие ценные бумаги существенно ниже, чем на голубые фишки. Это обуславливает более широкие спреды, которые могут достигать 2–3%. Волатильность акций второго эшелона существенно выше, чем первого. Внутридневные колебания в пределах 5% — вполне нормальное явление. Изменение цены на 10% не является чем-то экстраординарным. Объемы торгов акциями второго эшелоны намного ниже, чем голубыми фишками, но находятся на достаточном уровне, чтобы инвестор мог продать или купить необходимое количество ценных бумаг. Это позволяет получить более высокую прибыль, но одновременно значительно увеличивает инвестиционный риск.

Акции третьего эшелона

Акции третьего эшелона характеризуются:

- Очень низкой ликвидностью.

- Крайне высокими спредами.

- Очень высокой волатильностью.

- Низкими объемами торгов.

Для таких ценных бумаг вполне нормальна ситуация, когда по акциям не заключается ни одной сделки в течение нескольких торговых сессий подряд. Количество желающих их продать или купить настолько мало, что торговый спред может достигать 5–7%. Волатильность акций третьего эшелона нередко достигает экстремальных значений. Цены могут измениться на 15–20% в течение одной торговой сессии. Все это делает торговлю такими ценными бумагами похожей на игру в рулетку. Поэтому к их покупке нужно подходить крайне осмотрительно.

Возникает закономерный вопрос, стоит ли вкладывать деньги в акции второго и третьего эшелона? В принципе, стоит. Если эти ценные бумаги торгуются на фондовом рынке, значит, кто-то их покупает и продает. Но принимая решение о вложениях с таким высоким уровнем риска, вы должны тщательно продумывать свою инвестиционную стратегию, быть осведомлены о деятельности компании и ее развитии. Ведь многие голубые фишки на начальном этапе были дешевыми, неизвестными акциями.

Акции второго эшелона

Акции второго эшелона – это ценные бумаги, которые не входят в акции 1 эшелона. Эмитенты акций 2 эшелона, как правило, имеют среднею капитализацию. Акции второго эшелона имеют, как правило – повышенные риски. Однако, они остаются привлекательными для трейдеров, поскольку склонны показывать сверхдоходность на рынке ценных бумаг. Для торговли некоторыми акциями второго эшелона трейдеру может потребоваться статус квалифицированного участника торгов.

Что такое эшелон

Здравствуйте уважаемые практикующие инвесторы. В данной статье мы с вами поговорим об акциях, а именно о, так называемом втором эшелоне. Многие, недавно начавшие свой путь трейдеры, не совсем чётко представляют себе, что такое второй, или, допустим, третий эшелон акций. Я и сам когда то представлял, что к определённому эшелону акций, относятся некоторые «избранные» ценные бумаги.

Но по мере «прокачки» в данном направлении, я невольно осознал, что к тому или к другому эшелону относятся акции не каких-то конкретных компаний, а бумаги абсолютно любой компании. Главными аспектами определяющими, к какому эшелону будет относиться та или иная акция, является ценность бумаги, статус стабильной надёжности и уровень рыночной капитализации акций компании-эмитента.

Теперь, после вышеприведённых разъяснений, мы с вами понимаем, что термин «эшелон» в интерпретации фондовых рынков, это не тот эшелон, что подразумевает «часть тактического, оперативного или стратегического формирования армии», а тот, что имеет в виду банальною категорию ценных бумаг. Для примера можно привести на рассмотрение акции 3-х категорий:

- Голубые фишки (они же акции первого эшелона).

- Акции второго эшелона.

- Акции третьего эшелона.

Основополагающие критерии обращения акций

Нас, разумеется, интересуют акции второго эшелона. Так мы можем заметить, что эти акции относятся к некоторому «среднему классу», располагающемуся между голубыми фишками и акциями третьего эшелона. Ко второму эшелону ценных бумаг можно отнести акции, таких компаний как, Башнефть, Мечел, Автоваз и мн. др…

Здесь сто́ит пояснить, что содержание этого абзаца, полностью и целиком применимо не только к акциям второго эшелона, но и к ценным бумагам, как третьего эшелона, так к голубым фишкам. Кстати говоря, по детальному определению, что такое вообще акция, вы можете ознакомиться в публикации «Акция», в нашей рубрике Азбука Трейдера.

Но нам, как будущим профессиональным инвесторам, необходимо разбираться в основных характеристиках, определяющие степень надёжности ценной бумаги той или иной компании-эмитента (ценной бумаги, состоящей в любом из эшелона). Так, каждая бумага характеризуется по следующим первостепенным и обязательно в последовательности важным критериям:

Ликвидность акций.

Это самый важный показатель из всех, нижеперечисленных. Ликвидность акции определяет, насколько быстро инвестор сможет конвертировать ценную бумагу в денежный эквивалент, если речь идёт о продаже. Или, как мгновенно инвестор, он же потенциальный спекулянт, сможет купить необходимый пакет акций по текущей рыночной цене, и при необходимости, тут же продать, не потеряв почти ничего (за исключением комиссии за проведённую операцию). Ликвидность акций напрямую зависит от двух ключевых факторов:

• Количество ценных бумаг, находящихся в обращении на фондовом рынке. То есть, чем большее количество акций, именно от одного эмитента, обращается в рынке, тем выше будет ликвидность.

• Инвестиционная привлекательность ценных бумаг. Имеется в виду, что в обращении на рынке должны быть достаточно вкусные акции, для привлечения большего количества инвесторов–толстосумов, желающих как купить, так и продать ценный актив. В противном случае, при отсутствии экспрессивной активности (из-за не привлекательности акций), даже с наличием в обращении огромного количества бумаг, сделки будут проводиться не достаточно активно. И как следствие, ликвидность неизбежно будет снижаться.

Так, эти два основных фактора, са́мого важного показателя акций, напрямую взаимосвязаны, и в совокупности указывают не только на характеристику эмитента, но и определяют соответствующее местоположение в категории эшелонов.

Волатильность акций.

Данный показатель определяет степень изменчивости цены акций за определённый период времени. Проще говоря, волатильность показывает, насколько акция может подешеветь или подорожать, скажем, за один день. Если, к примеру, мы в течение торгового дня можем наблюдать изменчивость цены акции на 2 %, то мы можем констатировать низкую волатильность для данной ценной бумаги. А если же, диапазон разброса цены, от минимальной до максимально точки, составляет в районе 25-ти %, то конечно, волатильность считается высокой. Пример:

Низкая волатильность; минимум цены в течение дня 100 долларов, максимум цены 102 доллара (2 %).

Высокая волатильность; минимум цены за день 100 долларов, максимум цены 125 долларов (25 %).

К характеристике волатильности приобретаемой ценной бумаги, следует относиться с пристальным вниманием. Опять же, при покупке акций, трейдер-инвестор, должен заранее определиться с целью их приобретения. Так, при повышенной волатильности акций, трейдеры делают «упор» именно на спекулятивный метод торговли. А при низкой, или умеренной волатильности, инвесторы, конечно же, приобретают акции, с целью их долгосрочного удержания, вместе с этим, рассчитывая на дивиденды.

Объём торгов.

Этот показатель также тесно связан с ликвидностью инструмента, и даже в какой-то мере, похож на его характеристики. Но вместе с этим, он, ни в коем случае не считается его аналогом. Объём торгов – это количество и стоимость акций, купленных и проданных за определённый промежуток времени, проведённые транзакции, по какой либо ценной бумаге, скажем, в течение одного дня. Так, показатель объёма торгов может продемонстрировать, что даже для самых ликвидных акций, бывают временные периоды, когда их оборот, объём торгов, сводится к минимуму.

Второй эшелон акций

На фондовых секциях Московской биржи лидирующие позиции по объёму торгов занимают акции из первого эшелона, то есть голубые фишки. Но среди опытных трейдеров, в коем совокупном количестве меньше, чем краткосрочных спекулянтов производными инструментами, бытует мнение, что перспективнее оказываются акции второго эшелона. И на этот счёт существует ряд вполне объективных причин:

Информация в этой статье достаточно сложная. Трудно понять? Глупо закрывать страницу. Гораздо лучше узнать о трейдинге бесплатно из рубрики «Трейдинг для чайников».

http://investprofit.info/micex-sc/

http://medium.com/%D0%B8%D0%BD%D0%B2%D0%B5%D1%81%D1%82%D0%B8%D1%86%D0%B8%D0%B8/%D0%B0%D0%BA%D1%86%D0%B8%D0%B8-%D0%BF%D0%B5%D1%80%D0%B2%D1%8B%D0%B9-%D0%B3%D0%BE%D0%BB%D1%83%D0%B1%D1%8B%D0%B5-%D1%84%D0%B8%D1%88%D0%BA%D0%B8-%D0%B2%D1%82%D0%BE%D1%80%D0%BE%D0%B9-%D0%B8-%D1%82%D1%80%D0%B5%D1%82%D0%B8%D0%B9-%D1%8D%D1%88%D0%B5%D0%BB%D0%BE%D0%BD%D1%8B-35d7ea8f2538

http://xn—-dtbjkdrhdlujmd8i.xn--p1ai/azbuka/akcii-vtorogo-ehshelona/