Прямые инвестиции

- Что такое прямые инвестиции?

- Особенности

- Направления и виды

- Роль

- Способы привлечения

- Прямые иностранные инвестиции

Прямые инвестиции — это вложения средств в предприятие, благодаря чему вкладчик обретает возможность принимать участие в его работе (управлять деятельностью, а также получать долю прибыли соответствующую размеру его вклада).

Прямыми инвестициями принято считать такие вложения, когда доля инвестора в уставном капитале компании составляет от 10% и выше. В этом случае можно входить в совет директоров, иметь право голоса при обсуждении значимых решений компании, влиять на ее развитие.

Сегодня наблюдается тенденция постепенного перехода от портфельных инвестиций к прямым, то есть вкладчики предпочитают инвестировать свои средства не в акции и облигации, а в специальные фонды.

Прямые (реальные) вложения включают в себя инвестирование в нематериальные активы, а также в основной капитал компании. Другими словами осуществляется финансирование внеоборотных активов предприятия.

- объектом инвестиций выступают предприятия, представляющие реальный сектор экономики

- низкий уровень ликвидности

- долгосрочный характер

- крупный стартовый капитал.

Прямое инвестирование это один из локомотивов экономики любой страны. От их объёма и динамики напрямую зависит уровень развития промышленности, производства, сельского хозяйства и многих других отраслей народного хозяйства.

- отрасли, производящие материальные ценности

- ВПК (военно-промышленный комплекс)

- аграрно-промышленный комплекс и сельское хозяйство

- наука и образование

- здравоохранение

- инфраструктурные проекты.

Как осуществлять?

Существуют фонды прямых инвестиций (Private Equity Funds). Эти организации дают возможность выкупать контрольный пакет акций, которые еще не были выпущены на рынок, то есть не прошли процедуру IPO — публичной эмиссии. Фонды PEF регулируются на законодательном уровне.

Прямые инвестиции отчасти похожи на паи в ПИФ (паевом инвестиционном фонде). И действительно, у ПИФ и PEF есть общие черты.

Деятельность обоих видов фондов регулируется одинаковыми законами, это касается и международных фондов, и российских. В случае вложения в оба вида фонда инвесторы получают паи сообразно сумме вложенных средств. Доход от приобретения паев облагается налогами на льготных условиях.

Есть у ПИФ и PEF различия. Фонды PE не могут приобретать акции АО (акционерных обществ) и доли публичных компаний, ценные бумаги и инвестировать средства в госпредприятия. PE дает право влиять на хозяйственную деятельность предприятия: голоса участников фонда имеют разный вес.

В России существует РФПИ (Российский Фонд Прямых Инвестиций), который был создан по указанию и под руководством президента России и премьер-министра РФ в 2011 году. Это суверенный (государственный) фонд, созданный специально для финансирования активно развивающихся предприятий в различных сферах экономики. 90% средств фонда — вложения соинвесторов. Также фонд привлекает иностранных вкладчиков, которые благодаря фонду инвестировали в экономику России порядка $30 млрд с момента его открытия по 2016 год.

При осуществлении сделок фонд выступает соинвестором на рынке совместно с другими ФПИ (фондами прямых инвестиций) и суверенными фондами. Наравне с ними вкладывают средства компании-флагманы конкретной отрасли. Все партнеры ориентированы на равное разделение рисков и распределение прибыли соответственно уровню вложенных средств.

Компании, которые финансируются за счет средств фонда, осуществляют дополнительную эмиссию, фонд скупает акции до момента выхода их на рынок, получая право участвовать в управлении этой компанией.

РФПИ финансирует только масштабные проекты в области здравоохранения, атомной энергетики, телекоммуникационных и информационных технологий и так далее. Выход из проекта для любого из участников возможен путем размещения акций компании на бирже или продажи акций институциональному инвестору. Официальный сайт РФПИ — rdif.ru. На нем можно прочитать все требования к соинвесторам, узнать о текущих проектах и зарубежных партнерах РФПИ.

Роль прямого (реального) инвестирования

Если говорить глобально, то роль прямых инвестиций в мировой экономике очень велика. Такой вид вложений напрямую стимулирует её рост, способствует увеличению внутреннего валового продукта (ВВП) страны.

Вложение средств в развитие производственных компаний обладает мультипликативным эффектом. Это означает, что модернизация отдельного производства напрямую либо косвенно подтягивает за собой развитие многих других областей экономики. Это создаёт новые рабочие места, стимулирует инновационную деятельность, развитие конкурентной среды и т.д.

Задачи, которые решают прямые инвестиции:

- развитие инфраструктуры и увеличение производственных мощностей в стране

- снижение цен на товары и повышение их качества за счёт роста конкуренции

- создание новых технологий

- развитие денежных и товарных интернациональных потоков

- интеграция национальных рынков в международные

- улучшение экологической ситуации.

Как привлечь?

Эффективность активной инвестиционной деятельности в реальном секторе экономике всем понятна. Однако встаёт другой вопрос. Что способно простимулировать привлечение прямых инвестиций?

Создание благоприятной инвестиционной среды и приемлемых условий для развития производства в стране могли бы повлиять на ситуацию в положительную сторону.

Необходимо обеспечить надежность вложений для отечественных и иностранных инвесторов, защиту их прав. В формировании благоприятной среды ключевую роль на себя должно взять государство. Какие меры могут поспособствовать всему этому?

- обеспечение политической стабильности

- наличие сбалансированного законодательства и справедливого налогового режима

- инновационный потенциал

- результаты деятельности компаний должны быть полностью прозрачными и понятными для инвесторов

- обеспеченность полезными ископаемые и природными ресурсами

- достаточный уровень покупательской способности у населения

- современные экономические институты

- приемлемый уровень квалифицированности кадров.

Прямые иностранные (зарубежные) инвестиции

Инвестиционный потенциал Российской Федерации огромен. То, что наша страна может предложить для иностранных инвесторов является лакомым кусочком для получения новых доходов, рынков и возможностей для дальнейшего развития.

Именно поэтому в нашей стране достаточно широко распространены прямые иностранные инвестиции. Это форма участия иностранного капитала в различных инвестиционных проектах на территории страны резидента. Такие вложения имеют свои особенности и регулируются законодательно.

Они способны дать очень многое для экономики принимающей стороны. Помимо пресловутого капитала иностранный инвестор вкладывает собственный опыт, знания, связи, репутацию, менеджмент, технологии. Что в совокупности позитивно влияет на компании в отдельности и позволяет реструктурировать экономику России в целом.

Самый действенный инструмент прямого инвестирования в нашей стране это фонд прямых инвестиций. Суть данного инструмента заключается в объединении средств множества инвесторов для их дальнейшего совместного инвестирования в какой-либо привлекательный проект. Такое объединение способно существенно понизить инвестиционные риски, что в свою очередь положительно сказывается на потенциальных выгодах от вложений. Сегодня можно констатировать тот факт, что внимание со стороны иностранных инвесторов к данному инструменту стремительно повышается.

В нашей стране регулирование прямых иностранных инвестиций осуществляется на основании закона № 160 – ФЗ от 09.07.1999 г. «Об иностранных инвестициях в России».

Основные стимулирующие меры, которые прописаны в данном законе:

- предоставление налоговых, таможенных, административных льгот

- страхование иностранных вложений

- исключение двойного налогообложения

- государственные гарантии.

Как было сказано выше, прямые инвестиции это участие инвестора в управлении предприятием. Если иностранных инвестиций будет несравнимо больше отечественных, влияние иностранных инвесторов на предприятия и отрасли будет повышаться, что может негативно сказаться на государственных интересах. Также необходимо регулировать объём прямых иностранных инвестиций в Россию, дабы избежать вытеснения с рынка отечественных игроков.

Прямые и портфельные инвестиции

Прямые и портфельные инвестиции – две основные формы, которые отличаются целью инвестирования. Инвестировать можно не только вкладывая денежные средства, но и используя ценные бумаги. Это основное отличие между прямыми и портфельными инвестициями. Прямое инвестирование быстрее приносит результаты, поэтому в настоящее время портфельные инвестиции постепенно сокращаются.

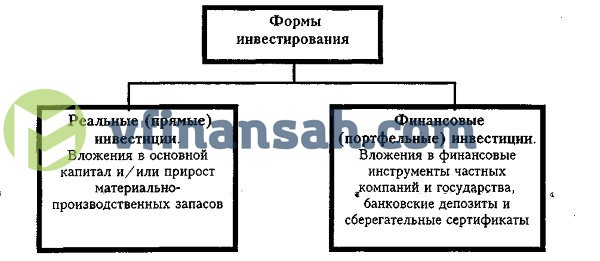

Понятие инвестиции

Инвестиции – это имущественные и интеллектуальные ценности, которые вкладываются в различные объекты путём реальных (прямых) или финансовых (портфельных) капиталовложений. Кроме этого, существуют венчурные (рисковые), аннуитет и прочие инвестиции.

Прочие инвестиции – это банковские ссуды, торговые кредиты, приобретение валюты, лизинг, размещение средств на депозитах.

Инвестировать могут компании, а также определённые люди, имеющие достаточное количество денег для поддержки целого предприятия. Но обычно инвестором является фонд прямых инвестиций, то есть компания, состоящая из группы лиц, которые имеют необходимое количество денежных средств. Вкладывая деньги, наиболее крупные инвесторы за какой-то период времени поднимают стоимость акций компании и получают на этом прибыль.

По форме использования капиталовложения могут быть:

- Ссудными – средства предоставляются для получения прибыли в форме процентов.

- Предпринимательскими – вкладываются в производство, и инвесторы получают права на получение прибыли в виде дивидендов.

Что такое прямые инвестиции

Прямым инвестированием называются средства, которые вкладываются в уставный капитал предприятия. Целью прямого инвестирования является непосредственный контроль и управление объектом инвестиции. Прямые инвестиции предполагают как получение дохода, так и рост сферы влияния и гарантии будущих финансовых интересов.

Прямые инвестиции представляют собой виды вложения, затрагивающие материальное производство, когда вкладчик вправе принимать участие в управлении предприятием, в которое вложил средства. Инвестору может принадлежать как контрольный пакет акций, так и определённая часть уставного капитала (обычно 10%).

Осуществлять инвестирование можно в государстве, где живут участники сделки или в разных странах. В условиях глобализации экономики всё чаще производится прямое иностранное инвестирование.

Классификация прямых инвестиций

| Тип | Характеристики |

|---|---|

| Исходящие вложения | Производятся гражданами определённого государства за границу. Динамика подобных вложений из развитых государств каждый год увеличивается и достигает рекордного уровня |

| Входящие вложения | Осуществляются зарубежными инвесторами в конкретной стране |

Прямые иностранные капиталовложения – это вливание капитала в экономику отдельной компании из источника, находящегося в другой стране. Взамен инвестор получает возможность управлять предприятием, в которую были вложены средства. Такой способ помощи применим для развивающейся экономики и государства, и конкретной компании.

Инвестициями являются как финансовые ресурсы, так и специалисты, новейшие методики и технологические процессы, опыт управления и работы. Такое вливание положительно влияет на компанию-реципиент и страну, где эта компания находится.

Существует несколько видов прямых капиталовложений:

- Создаётся совершенно новое предприятие, которое находится в полном подчинении инвестору (иногда это филиал действующей иностранной корпорации);

- Покупается или поглощается уже существующее предприятие;

- Усовершенствуется существующее предприятие в обмен на участие в управлении;

- Выдаются в пользование полезные технологии;

- Покупаются акции компании.

От перспектив компании зависит её привлекательность для иностранных инвесторов. Кроме этого важна и перспективность экономики страны, где расположена компания.

Определение портфельных инвестиций

Инвестиции называются портфельными, когда средства вкладываются в активы для получения дохода (в виде повышения рыночной цены объекта инвестиции, процентов, дивидендов и пр.) и диверсификации рисков. К портфельным инвестициям относятся вложенные средства в приобретение ценных бумаг и других экономических активов. Такие вложения редко бывают долгосрочными, часто они стихийны и непредсказуемы.

Основная задача портфельного инвестирования – оценка инвестиционной привлекательности предприятия, в которое предполагается вкладывать средства. Привлекательными для инвестирования считаются доходы от участия в сделке, а также уровень рисков (чем больше ожидаемый доход, тем выше инвестиционные риски). Поэтому оценивается финансовое состояние предприятия и возможности для его развития.

Главной причиной портфельного инвестирования является стремление разместить капитал в том государстве и в таких ценных бумагах, в которых он будет приносить максимум прибыли при допустимом уровне риска.

Портфельные капиталовложения относятся к пассивным доходам, так как не требуют непрерывного контроля. Одно из главных преимуществ портфельного инвестирования – минимум рисков из-за диверсификации финансовых инструментов в инвестиционном портфеле. Однако, несмотря на многообразие активов, на вложения часто оказывают влияние сроки инвестирования и уровни прибыли и рисков.

Валютными рисками портфельного инвестирования являются вложения в валютные ценные бумаги, которые зависят от изменения курса иностранной валюты. Потери вкладчика могут возникнуть при повышении курса национальной валюты по отношению к иностранной валюте.

Портфельные капиталовложения подразделяются на два вида:

| Вид | Описание |

|---|---|

| Консервативные (государственные). | При подобных вложениях доля акций больше доли облигаций. Например, портфель с активами состоит из: • Акций — 49%; • Облигаций – 28% • Других бумаг – 19% и т.д. |

| Агрессивные (акции, дающие высокую прибыль). | При таких вложениях ситуация немного другая: • Акций – 85%; • Облигаций – 10%; • Краткосрочных бумаг – 5%. |

Для компаний выгодно портфельное инвестирование, так как контрольный пакет акций принадлежит одному лицу, а каждый вкладчик имеет определённую долю акций.

Чем отличается прямое и портфельное инвестирование

Прямые и портфельные инвестиции часто путают, а многие даже не видят различия между этими понятиями. Они различаются тем, что при прямых вложениях предприятие может рассчитывать на помощь и поддержку вкладчика: финансирование в расширение и развитие производства, а также управление предприятием и т.п. При портфельном инвестировании вкладчики не могут управлять предприятием и принимать производственные решения. Таблица сравнительных характеристик прямых и портфельных инвестиций:

| Прямые капиталовложения | Портфельные капиталовложения | |

|---|---|---|

| Задача инвестирования (цель) | Управление и контроль за работой компании | Получение высокой прибыли |

| Реализация задачи | Внедрение в производство обновлённых технологий | Покупка ценных бумаг предприятия |

| Способы достижения | Главное управление и покупка контрольного пакета акций (от 25% и более) | Не больше 25% (обычно около 10%) от акционерного капитала |

| Получение дохода | Предпринимательская прибыль | Дивиденды и проценты от ценных бумаг |

Портфельное инвестирование оказывает большое влияние на экономику на международном уровне, так как способно изменить динамику цен, ликвидность финансовых секторов и активов. Прямое инвестирование влияет на государственную экономику и предоставляет альтернативные возможности для иностранных инвесторов.

Примеры прямого и портфельного инвестирования:

- Примером прямого инвестирования является инвестор, который приобрёл оборудование для производства колбасных изделий, для того, чтобы производить и продавать этот товар.

- Как пример портфельных инвестиций можно рассмотреть вкладчика, купившего акции Газпрома, но не намеренного участвовать в управлении компанией, и рассчитывающего получать доход с приобретённых акций.

Плюсы и минусы прямых инвестиций

Главное достоинство прямых капиталовложений — инвестору доступно управление объектом инвестирования. Вкладчику гарантируется, что все важные производственные решения принимаются, учитывая его экономические интересы. Норма прибыли инвестора максимальная и делиться ею ни с кем не нужно.

Однако при прямом инвестировании требуются существенные трудовые вложения специалистов-менеджеров высокого уровня для:

- участия в управлении компанией;

- аналитической работы над принимаемыми решениями, заключёнными сделками и реализуемыми проектами.

Топ-менеджеры такого класса часто нужны для управления самой компании-инвестору, если она успешно ведёт производство и реализацию своей продукции. Кроме этого, услуги таких специалистов весьма недёшевы.

http://mir-investicyj.ru/vidy-investicyj/pryamye-investicii/