Прибавка к пенсии. Во что пенсионеру вложить деньги?

Около 70% соотечественников откладывают деньги на будущее и не собираются их тратить, выяснили специалисты Всероссийского центра изучения общественного мнения (ВЦИОМ). Только на банковских депозитах, по информации Агентства по страхованию вкладов, граждане хранят почти 29 триллионов рублей.

Свободные для инвестиций деньги могут образоваться и у работающего пенсионера (или у пенсионера, получающего повышенную пенсию). Но нужно понимать, далеко не все инвестиционные инструменты подходят для пенсионного возраста — в случае потери средств, времени и возможности их компенсировать может уже не быть.

Во что же вложить сбережения, чтобы получить прибавку к пенсии, но при этом не слишком рисковать? Этот вопрос АиФ.ru задал независимому финансовому консультанту Наталье Смирновой.

Какими должны быть инвестиционные инструменты для пенсионеров?

В идеале, по словам Смирновой, инвестиционные инструменты должны соответствовать следующим правилам:

— быть доступными, чтобы вложить можно было и небольшую сумму, хоть тысячу рублей;

— быть понятными, чтобы пенсионер ясно осознавал, во что он вложил деньги, как работает этот инструмент;

— разумеется, иметь высокую степень надежности;

— не требовать постоянного контроля, в том числе не требовать самостоятельного расчета и уплаты налога.

ИИС + облигации

Работающим пенсионерам Смирнова рекомендует открыть индивидуальный инвестиционный счет (ИИС) и покупать с его помощью облигации федерального займа (ОФЗ).

«Это особый вид инвестиционного счета с налоговым вычетом до 400 тысяч рублей в год и инвестиции в облигации федерального займа, то есть государственный долг РФ. Многие скажут, мол, 1998 год, мы все помним, но в 1998 году у России не было Фонда национального благосостояния, который помог бы при нефтяном шоке тех лет. Сейчас у России есть заначка, на которую страна может спокойно прожить более пяти лет, даже если цены на нефть резко пойдут вниз», — объясняет эксперт.

По ее словам, государственные облигации — самый простой вид инвестиций: вы вкладываете деньги в госдолг, два раза в году выплачивается процентный доход, а в дату погашения государство, собственно, погашает долг перед вами. Доходность по гособлигациям в рублях на сегодня составляет около 7-8% годовых. Срок погашения — самый разный, можно выбрать любой год. Налог с процентного дохода по гособлигациям не взимается.

«Смысл в следующем: работающий пенсионер открывает индивидуальный инвестиционный счет. Сделать это можно в крупнейших банках и брокерских компаниях, в том же Сбербанке, можно даже онлайн через личный кабинет или с мобильного телефона. Затем на этот счет переводится желаемая для инвестиций сумма, и на нее покупаются облигации федерального займа. Можно позвонить брокеру по телефону и отдать распоряжение купить, а можно сделать это через личный кабинет, кому как удобнее.

Государство поощряет инвестиции на российском рынке. Оно вернет 13% от вложенной на ИИС суммы (но не более, чем с 400 тысяч в год). К 13% доходности добавляется доходность по гособлигациям, сейчас это около 7% годовых, если брать с погашением через три года», — рассказывает Смирнова.

Важно — чтобы получить такую доходность нельзя изымать деньги со счета в течение трех лет, с момента открытия. Проще говоря, пенсионер должен быть готовым инвестировать минимум на три года.

«Для получения вычета пенсионер обязательно должен иметь налогооблагаемый доход под 13% (но не дивиденды), чтобы иметь право на вычет», — добавляет Смирнова.

В итоге можно получить ощутимую доходность: если по ОФЗ брать 7%, прибавить вычет по ИИС, то в среднем за три года можно выйти на 12-15% годовых.

Если пенсионер не работает, соответственно, дохода, облагаемого 13% налогом у него нет, и вариант с ИИС не подходит. Тогда для накопления на прибавку к пенсии можно просто открыть обычный брокерский счет, не ИИС, и покупать на него облигации, подсказывает эксперт.

Правда, в таком случае доходность по ОФЗ может оказаться недостаточно высокой, и лучше выбирать ценные бумаги крупных компаний.

Вклады

Как вариант, сбережения можно диверсифицировать — часть направить в ценные бумаги, другую часть — положить на банковский депозит. Во-первых, вклады застрахованы государством (главное, чтобы банк являлся участником системы страхования вкладов, и сумма депозита не превышала 1,4 миллиона рублей вместе с начисленными процентами — ред.). Во-вторых, деньги, особенно пенсионеру, могут понадобиться в любой момент, а с депозита их можно снять с меньшими потерями, чем в случае с индивидуальным инвестиционным счетом.

Средняя ставка по вкладам сейчас составляет порядка 6%, но пока еще можно найти предложения и с 7% годовых.

Куда вложить 400 тысяч рублей чтобы заработать?

Куда вложить 400 тысяч рублей

Деньги, приносящие прибыль – правильный капитал. Хранить средства дома не целесообразно и небезопасно. Для обогащения, нужно инвестировать в проекты, бизнес. Банковские депозиты, в крайнем случаи — это скорее сохранение сбережений от инфляции. Сколотить серьёзное состояние поможет вклад в определенные сферы. Необязательно иметь миллионы, достаточно и небольшой суммы.

Многие даже не думают об инвестициях. Боязнь рисков отталкивает. Надо себя заставить – с каждым потерянной копейкой будет опыт. Все состоятельные люди теряли, но в конечном итоге становились финансово независимыми. Если страх преобладает над вами, обратитесь в соответствующие компании.

В данном тексте приведены примеры, куда вложить 400000 рублей, наиболее популярные и продуктивные. Действуйте и все получится.

Депозит-счета.

Способ для увеличения денежных средств не совсем подходит. Скорее защита и обезопасить финансы от экономических кризисов. Банки предлагают широкий спектр услуг в данном направлении. С разными процент-ставками и длительностью вклада. Думать вам, но заработать с таким методом, не получиться. Примет: открыли счет на 1 год под 10%. Сумма вклада 400 000 рублей. Доход за период составит 40 тыс., инфляция в стране 12%. Потеря 2% фактических денег. Зато безопасно.

ПАММ счета.

Средства надо приумножать. Вопрос, куда вложить 400 000 рублей, ПАММ поможет разобраться.

Для распределения и управления финансами нужны знания. Нет опыта, найти человека, знающего направление или компанию, доверить ему сбережения. Пусть работают, а вы получаете дивиденды.

Метод подходит незнающим работу финрынков. ПАММ-счет – объединение инвестора и трейдера, для получения прибыли. Вкладчик – обеспечивает составляющие бюджета. Второй выводит деньги на рынок и зарабатывает.

- Управляющий, открывает счет, ищет инвесторов, готовых вложиться в ПАММ

- Вкладчики ждут окончания торгов, получают свою прибыль

Доход распределяется пропорционально, от суммы вложений каждого из участников. Все работы с деньгами будут отображаться в полном объеме. Если управляющий счетом не компетентен в вопросах торговли, можете прогореть. В противном случаи доход за год составит до 100% от вложенных средств.

Размышляя, куда вложить 400000, выбор пал на ПАММ счет. Что делать дальше?

Главное выбрать профессионального трейдера. Рискуете своими деньгами, спешка не допустима. Управляющие представлены на сайте, с полным списком проведенных ими работ. Внимание ознакомитесь с процентом прибыльных сделок, его рейтинг (топ-20), каким способом оформляются отношения, сумма для вложения на счет.

Только потом смело инвестируйте. Доход от этого вида обогащения приличный.

Вложение в акции.

Все слышали о рынке акциями. Ошибочно понимать: данный метод подходит только состоятельным людям. Думая куда вложить 400000 рублей чтобы заработать, предлагаю этот способ. Есть рынки, предлагающие акции низкой стоимость. Такие ценные бумаги, возможно, не принесут прибыль, скорее наоборот, рискуете потерять всё. С обратной стороны, акции по такой цене, можно продать дороже. Приобретя пакет акций, становитесь одним из управляющих компании. Моно выбирать: получать дивиденды от деятельности фирмы, оставаясь держателями. Либо выставить акции на продажу. Метод позволит стать состоятельным человеком. Такие инвестиции раскованы. Без риска не разбогатеешь. Зарабатывать на финансовых рынках сложно. Став опытным и знающим трейдером, уметь покупать и продавать, заработайте миллионы.

Существует 2 вида акций: высокого порядка – инвестор становится одним из учредителей предприятия. Получая прибыль от бизнеса. Низкого порядка – бумаги подлежат продаже или покупки. Решать вам. В любом случаи прибыль будет.

Вложения в НСЖ.

Накопительное страхование жизни – страхование и накопление капитала, долгосрочное вложение средств, как раз подойдет для суммы в 400 000 рублей. Мы не вечны .надо думать, что останется после нас родственникам. Страховые компании помогу, сохранить и приумножить деньги. Рассмотрим данный метод подробно.

Подписав договор, получаете полис, своеобразная копилкой. Компания выполняет функции: страхует жизнь, выплачивает компенсации при заболеваниях, а в случаи смерти перечисляет наследникам накопления.

Взносы за следующие услуги: накопление и защита от рисков (ежегодное пополнение). Платеж первый – сумма возмещения при болезни, страховка жизни. Сама копилка – вторая часть перечислений.

В договоре внимательно читайте пункт о сроках страхования, выплаты (размер) по страховому случаю, периоды и длительность оплат.

Время идет, а деньги обесцениваются. Я начал искать, куда их вложить. Сперва открыл счет и начал торговать на Форексе. Пришел к выводу, что это не мое.

Потом решил инвестировать в биткоин. И вот тут я не прогадал. Вы посмотрите, какой сейчас у него курс! За криповалютой будущее, ее уже в магазинах принимают.

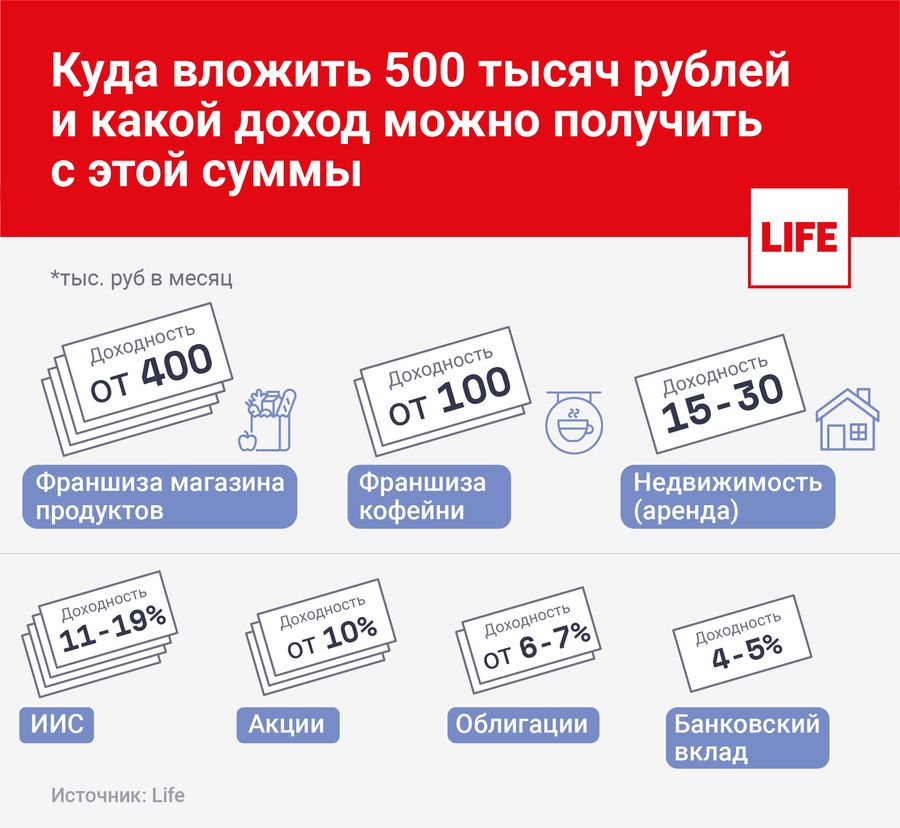

У вас есть 500 тысяч? Куда их можно вложить и какой получить доход

Люди, имеющие накопления, нередко задаются вопросом, куда вложить деньги с пользой. Лайф поговорил с экспертами и выяснил, как потратить сбережения с умом и какой доход можно получить с вложений.

» src=»https://static.life.ru/publications/2020/6/24/690036042767.2487.jpg» loading=»lazy» style=»width:100%;height:100%;object-fit:cover»/>

Коллаж © LIFE. Фото © Shutterstock

Многие делают вклады в банках, чтобы получать дополнительный доход с процентов. В перспективе на счету может накопиться крупная сумма, например, 500 тысяч рублей. Куда их можно потратить? На этот капитал можно купить дорогостоящее имущество или отправиться в путешествие. Но лучший способ — это сделать вложение, которое принесёт доход.

Выбирать, куда инвестировать, необходимо исключительно исходя из рисков профиля конкретного индивида. Если мы говорим о новичках и пассивных инвестициях, то начинать инвестировать стоит в самые простые, понятные и надёжные финансовые инструменты. А также те, которые не будут отнимать много времени на управление, иначе инвестирование превратится в полноценную работу

Иван Капустянский, ведущий аналитик Forex Optimum

Франшиза для своего бизнеса

500 тысяч — это уже та сумма, на которую можно открыть собственный бизнес. Например, купив франшизу. Одно из самых популярных направлений — открытие заведения общепита. Так, например, чтобы вложиться в открытие палатки со стритфудом, потребуется около 500 тысяч рублей. Окупаемость — три месяца, а месячная прибыль составит порядка 200 тыс. рублей.

Вложения во франшизу сети креативных сладостей обойдутся от 500 тысяч с окупаемостью за полгода. Месячная прибыль может составить 100 тыс. рублей. Купить франшизу кофейни можно примерно за 500 тыс. рублей — с окупаемостью в восемь месяцев. Месячная прибыль начинается от 100 тыс. рублей.

Ограничения на карты. Кому и почему банк перестанет выдавать кредитки

В инвестиционный портфель можно купить ценные бумаги. По словам Ивана Капустянского, один из вариантов — акции роста. Это акции компаний, которые активно увеличиваются в цене, и их финансовые и операционные показатели постоянно растут выше рынка. Также стоит купить акции дивидендных компаний. То есть таких компаний, которые продолжительное время постоянно выплачивали дивиденды, а также наращивали их из года в год. Рекомендуется разместить до 15% активов в них. Доходность по акциям может начинаться от 10%.

— На оставшиеся средства можно купить ETF, например, на золото или другие активы. Но лучше, чтобы они отличались от тех, что уже в портфеле для большей диверсификации. Доходность ETF может быть самой разной, — отмечает аналитик.

По словам главного аналитика TeleTrade Марка Гойхмана, это самый простой и привычный вариант вложений. По доходности они примерно сравнимы с инфляцией и могут рассматриваться в лучшем случае как сбережения, но не инвестиции, приносящие хорошие деньги.

— Ставка по вкладам в последние месяцы снижается по мере уменьшения ключевой ставки ЦБ России. И этот процесс будет продолжаться. 24 июля ЦБ в очередной раз уменьшил свою ставку с 4,5% до 4,25%. Только с января 2020 г. она снизилась с 6,25%. Сейчас крупные банки в среднем дают 4,6% по вкладам свыше 12 месяцев, по данным ЦБ РФ. В ближайшее время этот процент может снизиться до 4,3– 4,4%, — рассказывает аналитик Марк Гойхман.

Стоит отметить, что вклады надёжны, поскольку их размер до 1,4 миллиона рублей или эквивалент в валюте гарантируется государством.

ЦБ снизил ключевую ставку. Где можно потерять деньги, куда вкладывать сбережения и что ждёт рубль

Из облигаций аналитик Иван Капустянский рекомендует выбирать или ОФЗ, или крупные известные компании. Доходность по ним будет невысокой — от 6%–7%, но зато они будут очень надёжными, с минимальным риском дефолта. Новичкам он советует разместить до 80% портфеля в них.

Индивидуальный инвестиционный счёт (ИИС)

Более доходными, чем вклады, можно считать во многих случаях инвестиции на финансовых рынках через индивидуальные инвестиционные счета (ИИС) в накопительное и инвестиционное страхование жизни. Их выгода в том, что помимо дохода, превышающего банковский, можно получить вычет по налогу НДФЛ 13%, говорит Марк Гойхман. Это в совокупности может дать до 11–19% годовых и более. Однако, как отмечает аналитик, данные вложения менее надёжны, чем вклады, и нужно учитывать комиссии и иные платежи.

На фондовом рынке можно приобрести не только знакомые многим акции и облигации. Есть и более сложные и высокорискованные активы. Например, инвестиционные паи или фьючерсы. Но надо понимать, что успешно работать со сложными финансовыми инструментами люди без опыта обычно не могут. Есть риск потерять все деньги. Эксперт Академии управления финансами и инвестициями Илья Запорожский говорит, что вложение в фондовый рынок позволяет получать доход от 6% до 80% и более в год. При этом важно понимать, чем выше доходность актива, тем больше там может быть подводных камней. Финансисты напоминают известное правило: не вкладывать в высокорисковые активы последние деньги.

— Доходность в реальном выражении напрямую зависит от суммы. Начать можно даже с 10 000 рублей. С 500 000 рублей в среднем можно получать от 100 000 до 300 000 в год, — отметил эксперт.

http://aif.ru/money/mymoney/pribavka_k_pensii_vo_chto_pensioneru_vlozhit_dengi

http://money-creditor.ru/news/kyda-vlojit/kyda-vlojit-400-tisyach-ryblei-chtobi-zarabotat.html

http://life.ru/p/1336312