Портфельные инвестиции банка

Портфельные инвестиции (portfolio investments) – это вложения в ценные бумаги с целью последующей игры на изменение курса или получение дивиденда, а также участия в управлении хозяйствующим субъектом. Портфельные инвестиции не позволяют инвестору установить эффективный контроль над предприятием и не свидетельствуют о наличии у инвестора долговременной заинтересованности в развитии предприятия.

Портфель представляет собой определенный набор из корпоративных акций, облигаций с различной степенью обеспечения и риска, а также бумаг с фиксированным выгодой, гарантированным государством, т.е. с минимальным риском потерь по основной сумме и текущим поступлениям. Теоретически портфель может состоять из бумаг одного вида, а также менять свою структуру путем замещения одних бумаг другими. Однако каждая ценная бумага в отдельности не может достигать подобного результата. Основная задача портфельного инвестирования – улучшить условия инвестирования, придав совокупности ценных бумаг такие инвестиционные характеристики, которые недостижимы с позиции отдельно взятой ценной бумаги, и возможны только при их комбинации.

В самом общем виде инвестиции определяются как денежные средства, банковские вклады, акции и другие ценные бумаги, вкладываемые в объекты предпринимательской деятельности или других видов деятельности в целях получения дохода и достижения положительного социального эффекта.

По финансовому определению портфельные инвестиции представляют собой все виды средств, вкладываемых в хозяйственную деятельность в целях получения дохода.

Портфельное инвестирование позволяет планировать, оценивать, контролировать конечные результаты всей инвестиционной деятельности в различных сегментах рынка акций.

Таким образом, портфель ценных бумаг является тем инструментом, с помощью которого инвестору обеспечивается требуемая устойчивость дохода при минимальном риске.

Следователбно сновной задачей портфельного инвестирования является улучшение условия инвестирования, придав совокупности ценных бумаг такие свойства, которые невозможны с позиции отдельно взятой ценной бумаги и возможны только при их комбинации. Только в процессе формирования портфеля достигается такое инвестиционное качество с заданными характеристиками. Портфель является инструментом, с помощью которого инвестору обеспечивается устойчивость дохода при минимальном риске.

Портфельные инвестиции (Portfolio investment) — это

Портфельные инвестиции (portfolio investments) – это инвестиции в долгосрочные ценные бумаги, формируемые в виде портфеля ценных бумаг.

Портфельные инвестиции (portfolio investments) – это небольшие по размеру инвестиции, которые не могут обеспечить их владельцам контроль над предприятием.

Портфельные инвестиции (portfolio investments) – это совокупность ценных бумаг, управляемая как единое целое.

Портфельные инвестиции (Portfolio investment) — это

Портфельные инвестиции (portfolio investments) – это инвестиции, которые представляют собой такие вложения в ценные бумаги, которые либо слишком малы, либо так распылены между держателями, что не могут дать экспортер у капитала контроль над этими фирмами

Портфельные инвестиции (portfolio investments) – это приобретение ценных бумаг с целью их дальнейшей перепродажи в связи с изменением положения фондовой биржи; предоставление займа независимому от заемщика заемщику. Главная цель — извлечение профита, либо процентов по кредиту.

Портфельные инвестиции (portfolio investments) – это вложение капитала в иностранные ценные бумаги, не дающие инвестору права реального контроля над объектом инвестирования.

Портфельные инвестиции (portfolio investments) – это инвестиции которые представляют собой объект для непрерывного наблюдения за ликвидностью, доходностью и безопасностью входящих в них ценных бумаг, в условиях постоянно меняющейся рыночной конъюнктуры. В этих целях используются различные методы анализа за состоянием рынка акций и инвестиционных качеств ценных бумаг отдельных эмитентов.

Портфельные зарубежные инвестиции (foreign portfolio investment) – это форма вывоза капитала путем его вложения в ценные бумаги зарубежных предприятий, не дающая инвесторам возможности непосредственного контроля над их деятельностью.

Портфельные инвестиции (Portfolio investment) — это

Портфельные инвестиции (portfolio investments) – это определенные капиталовложения, которые предусматривают приобретение акций, долговых и производных ценных бумаг. При этом субъект инвестирования не имеет контроля над предприятием. Как правило, портфельные инвестиции предусматривают приобретение активов на финансовом рынке.

Принцип формирования инвестиционного портфеля

При формировании инвестиционного портфеля следует руководствоваться следующими соображениями:

— безопасность вложений (неуязвимость инвестиций от потрясений на рынке инвестиционного капитала);

— стабильность получения дохода;

— Ликвидность вложений, то есть их способность участвовать в немедленном приобретении продукта (работ, услуг), или быстро и без потерь в цене превращаться в наличные деньги.

Портфельные инвестиции (Portfolio investment) — это

Ни одна из инвестиционных ценностей не обладает всеми перечисленными выше свойствами. Поэтому неизбежен компромисс. Если ценная бумага надежна, то доходность будет низкой, так как те, кто предпочитают надежность, будут предлагать высокую цену и собьют доходность.

Главная цель при формировании портфеля состоит в достижении наиболее оптимального сочетания между риском и наживой для инвестора. Иными словами, соответствующий набор инвестиционных инструментов призван снизить риск вкладчика до минимума и одновременно увеличить его доход до максимума.

Основной вопрос при ведении портфеля — как определить пропорции между ценными бумагами с различными свойствами. Так, основными принципами построения классического консервативного (малорискового) портфеля являются: принцип консервативности, принцип диверсификации и принцип достаточной ликвидности.

Портфельные инвестиции (Portfolio investment) — это

При формировании портфеля следует руководствоваться:

— безопасностью вложений (неуязвимость от событий на рынке капитала);

— стабильность получений дохода;

— Ликвидность вложений (способность превращаться в наличные деньги или продукт).

Портфельные инвестиции (Portfolio investment) — это

Такими свойствами в полном объеме не обладает ни одна из инвестиционных ценностей. Если ценная бумага надежна, то доходность будет низкой, так как те, кто предпочитают надежность, будут предлагать высокую цену и собьют доходность. Главная цель при формировании достижения компромисса между риском и профитом для инвестора.

Создавая портфель, инвестор должен руководствоваться идеями:

— выбора оптимального типа портфеля;

— сочетания приемлемого риска и доходности портфеля;

— первоначального состава портфеля;

При определении пропорций ценных бумаг с различными свойствами руководствуются следующими принципами построения классического портфеля:

— принцип диверсификации;

— принцип достаточной ликвидности.

Принцип консервативности портфеля инвестиций

Соотношение между высоконадежными и рискованными долями поддерживается так, что потери от рисковой доли покрывались доходами надежной доли активов. Риск получается не в потере части суммы, а в получении невысокого дохода.

В основе консервативной инвестиционной стратегии лежит максимальная безопасность сохранности вложенных средств. Такая стратегия в наибольшей степени подходит тем инвесторам, которые не хотят рисковать своими денежными средствами. Такая стратегия так же подходит инвесторам не собирающимся делать долгосрочные инвестиции.

Такой портфель формируется из облигаций с высокой надежностью и вкладов средств на банковские депозиты. Средняя доходность по облигациям составляет 11 — 15 % годовых, что несколько выше процентов по банковскому вкладу. Инвестирование в облигации имеет преимущество в том, что деньги можно снять в любой момент, не теряя накопленной доходности. Портфель консервативного инвестора как правило состоит на 60 — 70 % из облигаций, 15 — 20% портфеля составляют наиболее надежные акции, остальные 15 — 20% портфеля составляют счета на банковских депозитах. Целью такого портфеля является защита сбережений от инфляции.

Принцип диверсификации инвестиционного портфеля

Диверсификация вложений — основной принцип портфельного инвестирования. Идея этого принципа хорошо проявляется в старинной английской поговорке: do not put all eggs in one basket — «не кладите все яйца в одну корзину».

Смысл этого принципа в том, чтобы не вкладывать все деньги в одни бумаги, каким бы выгодным не казалось предложение, если портфель разнообразен, то входящие в его состав активы обесцениваются неодинаково и вероятность равного обесценивания портфеля невелика, минимизация риска достигается включением в портфель ценных бумаг широкого круга не связанных друг с другом, оптимальная величина 8-20 видов ценных бумаг.

Диверсификация инвестиционного портфеля — это распределение средств между различными вложениями с целью снизить риски. Любой более-менее опытный инвестор понимает важность диверсификации портфеля, ибо он уже научен жизненным опытом и понимает, что вкладывать все деньги в какой-то один объект инвестиций — крайне рискованная затея (особенно, в условиях современной Российской Федерации, где повышенные риски и волатильность фондовой биржи по сравнению с западом).

Смысл диверсификации прост: при маленьком капитале можно и рискнуть — ведь в случае неудачи понести возможные убытки будет не так страшно. При наличии более-менее крупного капитала потеря его недопустима, по мере увеличения капитала нужно снижать риск крупных убытков — для этого и используют диверсификацию. Если высокорисковая часть инвестиционного портфеля (например, акции) упадёт в стоимости в результате обвала рынка акций, то другая, более консервативная часть (например, срочный вклад в банке) не позволит всему капиталу сильно просесть.

Принцип достаточной ликвидности инвестиционного портфеля

Принцип достаточной ликвидности состоит в том, чтобы поддерживать долю быстрореализуемых активов в портфеле не ниже уровня достаточного для проведения неожиданных высоколиквидных сделок и удовлетворение потребностей клиентов в деньгах. Выгодно держать определенную часть средств в более ликвидных (хоть и менее доходных активах), зато иметь возможность быстро реагировать на изменение рынка и отдельные выгодные предложения. Кроме того, договоры со многими клиентами просто обязывают держать часть их средств в ликвидной форме.

Цель формирования инвестиционного портфеля

В общем случае под инвестиционным портфелем понимают совокупность нескольких инвестиционных объектов, управляемую как единое целое.

Портфель может одновременно включать в себя и реальные средства, и финансовые активы, и нематериальные ценности, и не финансовые средства.

Наиболее распространенным является инвестирование в ценные бумаги.

Задача портфельного инвестирования – получение ожидаемой доходности при минимально допустимом риске.

При формировании инвестиционного портфеля инвестор должен выбрать адекватные ценные бумаги, то есть такие, которые бы давали максимально возможную доходность и минимально допустимый риск.

Инвестору целесообразно вкладывать деньги в различные ценные бумаги, а не в один их вид. Это делается для того, чтобы снизить риск вложений. Но диверсификация должна быть разумной и умеренной. Вложение в большое число разнообразных ценных бумаг может повлечь за собой и большие расходы на отслеживание необходимой информации для принятия инвестиционного решения.

Поэтому целью формирования инвестиционного портфеля является сохранение и приумножение капитала.

Также цель портфельного инвестора состоит в получении дохода от повышения стоимости купленных акций, а также в получении дивидендов на эти акции. Для снижения рисков инвестирования при портфельных инвестициях инвестор вкладывает средства в активы различных компаний, в получении дохода от повышения стоимости купленных акций, а также в получении дивидендов на эти акции. Для снижения рисков инвестирования при портфельных инвестициях инвестор вкладывает средства в активы различных компаний.

Классификация инвестиционных портфелей

Инвестиционные портфели бывают различных видов:

— портфели роста формируются из ценных бумаг, курсовая стоимость которых растет. Цель данного типа портфеля – рост стоимости портфеля;

— портфель высокого дохода включает высокодоходные ценные бумаги и ориентирован на получение высокого текущего дохода – процентов по облигациям и дивидендов по акциям;

— портфель постоянного дохода – это портфель, который состоит из высоконадежных ценных бумаг и приносит средний доход при минимальном уровне риска;

Портфель роста инвестиционного портфеля

Портфель роста формируется из акций компаний, курсовая стоимость которых растет. Цель данного типа портфеля — рост капитальной стоимости портфеля вместе с получением дивидендов.

Однако дивидендные выплаты производятся в небольшом размере, поэтому именно темпы роста курсовой стоимости совокупности акций, входящей в портфель, и определяют виды портфелей, входящие в данную группу. Портфель роста нацелен на максимальный прирост капитала. В состав данного типа портфеля входят акции молодых, быстрорастущих компаний.

Инвестиции в данный тип портфеля являются достаточно рискованными, но вместе с тем они могут приносить самый высокий доход. Портфель консервативного роста является наименее рискованным среди портфелей данной группы. Состоит, в основном, из акций крупных, хорошо известных компаний, характеризующихся хотя и невысокими, но устойчивыми темпами роста курсовой стоимости. Состав портфеля остается стабильным в течение длительного периода времени. Он нацелен на сохранение капитала.

В данный тип портфеля включаются наряду с надежными ценными бумагами, приобретаемыми на длительный срок, рискованные фондовые инструменты, состав которых периодически обновляется. При этом обеспечивается средний прирост капитала и умеренная степень риска вложений. Надежность обеспечивается ценными бумагами консервативного роста, а доходность — ценными бумагами агрессивного роста. Данный тип портфеля является наиболее распространенной моделью портфеля и пользуется большой популярностью у инвесторов.

Портфель роста представляет собой инвестиционный портфель, сформированный по критерию максимизации темпов прироста инвестируемого капитала в предстоящей долгосрочной перспективе вне зависимости от уровня формирования инвестиционной профита в текущем периоде. Иными словами, этот портфель ориентирован на обеспечение высоких темпов роста рыночной стоимости предприятия (за счет прироста капитала в процессе финансового инвестирования), так как норма профита при долгосрочном финансовом инвестировании всегда выше, чем при краткосрочном. Формирование такого инвестиционного портфеля могут позволить себе лишь достаточно устойчивые в финансовом отношении предприятия к высокому риску.

Портфель инвестиций высокого дохода

Портфель высокого дохода ориентирован на получение высокого текущего дохода — процентных и дивидендных выплат. Портфель высокого дохода составляется в основном из акций дохода, характеризующихся умеренным ростом курсовой стоимости и высокими дивидендами, облигаций и других ценных бумаг, инвестиционным свойством которых являются высокие текущие выплаты.

Особенностью этого типа портфеля является то, что цель его создания — получение соответствующего уровня дохода, величина которого соответствовала бы минимальной степени риска, приемлемого для консервативного инвестора. Поэтому объектами портфельного инвестирования являются высоконадежные инструменты фондовой биржи с высоким соотношением стабильно выплачиваемого процента и курсовой стоимости.

Портфель дохода представляет собой инвестиционный портфель, сформированный по критерию максимизации уровня инвестиционной профита в текущем периоде вне зависимости от темпов прироста инвестируемого капитала в долгосрочной перспективе. Иными словами, этот портфель ориентирован на высокую текущую отдачу инвестиционных издержек, невзирая на то, что в будущем периоде эти издержки могли бы обеспечить получение более высокой нормы инвестиционной профита на вложенный капитал.

Портфель инвестиций регулярного дохода

Портфель регулярного дохода формируется из высоконадежных ценных бумаг и приносит средний доход при минимальном уровне риска. Портфель доходных бумаг состоят из высокодоходных облигаций корпораций, ценных бумаг, приносящих высокий доход при среднем уровне риска.

Формирование данного типа портфеля осуществляется во избежание возможных потерь на рынке акций как от падения курсовой стоимости, так и от низких дивидендных или процентных выплат. Одна часть финансовых активов, входящих в состав данного портфеля, приносит владельцу рост капитальной стоимости, а другая – доход. Потеря одной части может компенсироваться возрастанием другой.

Виды инвестиционных портфелей

Вид инвестиционного портфеля зависит от соотношения двух основных показателей: уровня риска, который готов нести инвестор, и уровня желаемой доходности от вложенных инвестиций.

Портфельные инвестиции (Portfolio investment) — это

Инвестиционный портфель по видам делиться на:

Портфельные инвестиции (Portfolio investment) — это

— умеренный инвестиционный портфель;

— агрессивный инвестиционный портфель.

Портфельные инвестиции (Portfolio investment) — это

Консервативный ивестиционный портфель

В консервативном портфеле распределение ценных бумаг обычно происходит следующим образом: большая часть – облигации (снижают риск), меньшая часть – акции надежных и крупных российских предприятий (обеспечивают доходность) и банковские вклады. Консервативная стратегия инвестирования оптимальна для краткосрочного инвестирования и является неплохой альтернативой банковским вкладам, так как в среднем ПИФы облигаций показывают годовую доходность в 11 — 15 % годовых.

Умеренный инвестиционный портфель

Умеренный инвестиционный портфель включает в себя:

— государственные и корпоративные облигации.

Обычно доля акций в портфеле чуть превышает долю облигаций. Иногда небольшая доля средств может вкладываться в банковские депозиты. Умеренная стратегия инвестирования оптимально подходит для краткосрочного и среднесрочного инвестирования.

Агрессивный инвестиционный портфель

Агрессивный инвестиционный портфель состоит из высокодоходных акций, но в целях диверсификации и снижения рисков в него включаются и облигации. Агрессивная инвестиционная стратегия лучше всего подходит для долгосрочного инвестирования, так как подобные инвестиции на короткий промежуток времени являются очень рискованными. Зато на отрезке времени от 5 лет и более инвестирование в акции дает очень неплохой результат (некоторые ПИФы акций за 5 лет продемонстрировали доходность более 900%!).

Формирование и доходность инвестиционного портфеля

доходность портфеля. Под ожидаемой доходностью портфеля понимается средневзвешенное значение ожидаемых значений доходности ценных бумаг, входящих в портфель. При этом «вес» каждой ценной бумаги определяется относительным количеством денег, направленных инвестором на покупку этой ценной бумаги.

Риск портфеля объясняется не только индивидуальным риском каждой отдельно взятой ценной бумаги портфеля, но и тем, что существует риск воздействия изменений наблюдаемых ежегодных величин доходности одной акции на изменение доходности других акций, включаемых в инвестиционный портфель.

Ключ к решению проблемы выбора оптимального портфеля лежит в теореме о существовании эффективного набора портфелей, так называемой границы эффективности. Суть теоремы сводится к тому, что любой инвестор должен выбрать из всего бесконечного набора портфелей такой портфель, который:

– обеспечивает максимальную ожидаемую доходность при каждом уровне риска;

– обеспечивает минимальный риск для каждой величины, ожидаемой доходности.

Набор портфелей, которые минимизируют уровень риска при каждой величине ожидаемой доходности, образуют так называемую границу эффективности. Эффективный портфель – это такой портфель, который обеспечивает минимальный риск при заданной величине средне арифметического уровня доходности и максимальную отдачу при заданном уровне риска.

Для составления инвестиционного портфеля необходимо:

— формулирование основной цели и определение приоритетов (максимизация доходности, минимизация риска, сохранение и прирост капитала);

— отбор инвестиционного привлекательных ценных бумаг, обеспечивающий требуемый уровень доходности и риска;

— поиск адекватного соотношения видов и типов ценных бумаг в портфеле для достижения поставленных целей;

— мониторинг инвестиционного портфеля по мере изменения основных его параметров;

— принципы формирования инвестиционного портфеля:

— обеспечение безопасности (страхование от всевозможных рисков и стабильность в получении дохода);

Портфельные инвестиции (Portfolio investment) — это

— достижение приемлемой для инвестора доходности;

— достижение оптимального соотношения между доходностью и риском, в том числе путем диверсификации портфеля.

Формирование и управление портфелем с целью получения высокого постоянного дохода. Наиболее удачным способом достижения этой цели служит простая покупка надежных и относительно высокодоходных облигаций и сохранение их вплоть до погашения.

Существуют ряд способов построения портфелей, решающих задачу накопления заданной суммы денег, в том числе путем предписания получаемых сумм к конкретным выплатам и посредством иммунизации.

Предписание портфеля – это такая стратегия, при которой целью инвестора является создание портфеля облигаций со структурой поступления доходов, полностью или почти полностью совпадающей со структурой предстоящих выплат.

Считается, что портфель иммунизирован, если выполняется одно или несколько следующих условий:

— фактическая годовая средняя геометрическая доходность за весь запланированный инвестиционный период должна быть, по крайней мере, не ниже той доходности к погашению, которая была во время формирования портфеля;

— аккумулированная сумма, полученная инвестором в конце холдингового периода, оказывается, по крайней мере, не меньше той, которую он бы получил, разместив первоначальную инвестиционную сумму в банке под процент, равный исходной доходности к погашению портфеля, и инвестируя все промежуточные купонные выплаты по ставке процента доходности к погашению;

Портфельные инвестиции (Portfolio investment) — это

— приведенная стоимость портфеля и его длительность равняются приведенной стоимости и длительности тех обязательных выплат, ради которых портфель создавался.

Самый простой способ иммунизации портфеля – это приобретение бескупонных облигаций, чей срок погашения равен запланированному периоду, а их суммарная номинальная стоимость в момент погашения соответствует цели инвестора.

Формирование и управление портфелем с целью увеличения суммарной отдачи. Обычно рассматривают две возможные стратегии увеличения суммарной отдачи это

трансформация портфеля на основании прогноза будущего изменения процентной ставки.

Способы осуществления портфельных инвестиций

Портфельное инвестирование можно проводить лично — это требует от инвестора постоянного контроля за составом собственного портфеля, уровнем его доходности и т.п. Более предпочтительным способом является портфельное инвестирование с помощью инвестиционного фонда. Преимущества такого портфельного инвестирования:

— простота управления инвестиционным портфелем и меньшие расхода на его обслуживание;

— диверфисикация портфельных инвестиций и, соответственно, снижение рисков инвестирования;

— более высокий доход от инвестирования и минимизация затрат за счет экономии фонда на масштабе;

— Снижение промежуточного налогообложения — полученные от портфельного инвестирования доходы остаются в фонде и приумножают активы инвестора без дополнительной уплаты налога на прибыль. Все налоговые обязательства инвестора наступают после получения выплат из фонда.

Выбирая способ для выгодного вложения своих денег, инвестор, безусловно, преследует главную цель – обеспечить будущее своей семьи, быстро получить крупную прибыль или гарантировать сохранность своих средств без каких – либо претензий на высокий доход.

Каким же может быть инвест – портфель?

Портфельные инвестиции (Portfolio investment) — это

Портфель должен быть:

— во-первых, он может быть высокодоходным (имеем в виду высокую прибыль от текущих инвестиций);

— во – вторых, портфель может быть со средним выгодой (это более надёжный вид инвестиций с постоянным наживой);

— в – третьих, инвестиционный портфель может быть смешанным, то есть комбинированным (отличный способ уменьшить свои риски и вложить деньги в ценные бумаги нескольких компаний, которые отличаются и уровнем доходности, и степенью рискованности).

Главным достоинством такого инвестирования является возможность инвестору самому выбирать страну для инвестирования, где будет обеспечиваться оптимальный доход, при минимальных рисках.

Впрочем, какую бы форму ведения портфельного инвестирования Вы не избрали, без высококвалифицированного консультанта в этом вопросе Вам вряд ли удастся обойтись. Чем лучше Вы подготовитесь и просчитаете все нюансы инвестирования, тем более вероятен Ваш финансовый успех.

Также данное инвестирование можно использовать как средство защиты от инфляции.

Риски портфельных инвестиций

При формировании портфельных инвестиций инвесторы принимают решения, учитывая лишь два фактора: ожидаемую доходность и риск. Риск, связанный с инвестициями в любой рисковый финансовый инструмент, может быть разделен на два вида:

Портфельные инвестиции (Portfolio investment) — это

Систематический риск портфельных инвестиций

Систематический риск обусловлен общими рыночными и экономическими изменениями, воздействующими на все инвестиционные инструменты и не являющимися уникальными для конкретного актива.

Систематический риск уменьшить нельзя, но воздействие рынка на доходность финансовых активов можно измерить. В качестве меры систематического риска используется показатель бета, характеризующий чувствительность финансового актива к изменениям рыночной доходности. Зная его значение, можно количественно оценить величину риска, связанного с ценовыми изменениями всего рынка в целом. Чем больше это значение для акции, тем сильнее растет ее цена при общем росте рынка, но и наоборот — они сильнее падают при падении рынка в целом.

Систематический риск обусловлен общерыночными причинами – макроэкономической ситуацией в стране, уровнем деловой активности на финансовых рынках. Основными составляющими систематического риска являются:

– риск законодательных изменений;

Риск законодательных изменений — риск финансовых потерь от вложений в ценные бумаги в связи с изменением их курсовой стоимости, вызванной изменением законодательных норм.

– инфляционный риск – снижение покупательной способности рубля приводит к падению стимулов к инвестированию;

Инфляционный риск возникает вследствие того, что при высоких темпах инфляции доходы, получаемые инвесторами от ценных бумаг, обеспечиваются быстрее, чем увеличатся в ближайшем будущем. Мировой опыт подтверждает, что высокий уровень инфляции разрушает рынок ценных бумаг.

Портфельные инвестиции (Portfolio investment) — это

– процентный риск – потерь инвесторов в связи с изменением процентных ставок на рынке;

Процентный риск — потери, которые могут понести инвесторы в связи с изменением процентных ставок на рынке кредитных ресурсов. Рост банковской процентной ставки приводит к понижению курсовой стоимости ценных бумаг. При низком повышении процента по депозитным счетам может начаться массовый сброс ценных бумаг, эмитированных под более низкие проценты. Эти ценные бумаги по условиям денежной эмиссии могут быть досрочно возвращены эмитенту.

— структурно-финансовый риск — риск, зависящий от соотношения собственных и заемных средств в структуре финансовых ресурсов предприятия — эмитента.

Чем больше доля заемных средств, тем выше риск акционеров остаться без дивидендов. Структурно-финансовые риски связаны с операциями на финансовом рынке и производственно-хозяйственной деятельностью предприятия — эмитента и включают: кредитный риск, процентный риск, валютный риск, риск упущенной финансовой выгоды.

Портфельные инвестиции (Portfolio investment) — это

Портфельные инвестиции (Portfolio investment) — это

Валютные риски портфельных инвестиций связаны с вложениями в валютные ценные бумаги и обусловлен изменением курса иностранной валюты. Потери инвестора возникают в связи с повышением национальной валюты по отношению к иностранным валютам.

Несистематический риск портфельных инвестиций

Снижение несистематического риска может быть достигнуто за счет составления диверсифицированного портфеля из достаточно большого количества активов. Опираясь на анализ показателей отдельных активов, можно оценить доходность и риск составленных из них инвестиционных портфелей. При этом не играет никакой роли, на какую инвестиционную стратегию ориентирован портфель, будь то стратегия следования за рынком, ротация отраслевых секторов, игра на повышение или понижение.Риски, связанные с формированием и управлением портфелем ценных бумаг, принято делить на два вида.

Несистематический риск, связанный с конкретной ценной бумагой. Этот вид риска может быть снижен за счет диверсификации, Поэтому его называют диверсифицируемым. Он включает такие составляющие как:

– селективный – риск неправильного выбора ценных бумаг для инвестирования вследствие неадекватной оценки инвестиционных качеств ценных бумаг;

Селективный риск — риск потери дохода из-за неправильного выбора ценной бумаги конкретного эмитента при формировании портфеля ценных бумаг. Этот риск связан с оценкой инвестиционных качеств ценной бумаги

– временный риск – связан с несвоевременной покупкой или продажей ценной бумаги;

Временной риск – риск покупки или продажи ценных бумаг в неподходящее время, что неизбежно влечет за собой потери для инвестора. Например, сезонные колебания ценных бумаг торговых, перерабатывающих сельхозпродукцию предприятий.

– риск ликвидности – возникает вследствие затруднений с реализацией ценных бумаг портфеля по адекватной цене;

Риск ликвидности связан с возможностью потерь при реализации ценных бумаг изза изменения их качества. Данный вид риска широко распространен на рынке акций Российской Федерации, когда ценные бумаги продаются по курсу, ниже их действительной стоимости. Поэтому инвестор отказывается видеть в них надежный продукт.

– кредитный риск присущ долговым ценным бумагам и обусловлен вероятностью того, что эмитент оказывается неспособным выполнить обязательства по выплате процентов и номинала долга;

Кредитный риск или деловой-наблюдается в ситуации, когда эмитент, выпустивший долговые (процентные) ценные бумаги, окажется не в состоянии выплачивать проценты по ним или основную сумму долга. Кредитный риск корпорации — эмитента требует внимания как со стороны финансовых посредников, так и инвесторов. Финансовое положение эмитента часто определяется по соотношению между заемными и собственными средствами в пассиве баланса (коэффициент финансовой независимости). Чем выше доля заемных средств в пассиве баланса, тем выше вероятность для акционеров остаться без дивидендов, так как значительная часть доходов уйдет банку в качестве процентов за займ. При банкротстве такой корпорации большая часть выручки от продажи активов будет направлена на погашение долга заемщикам — банкам.

– отзывной риск – связан с возможными условиями эмиссии ценных бумаг облигаций, когда эмитент имеет право отзывать (выкупать) облигации у их владельца до срока погашения. Риск предприятия – зависит от финансового состояния предприятия – эмитента ценных бумаг;

При отзывном риске возможные потери инвестора, если эмитент отзовет свои облигации с рынка акций в связи с превышением фиксированного уровня дохода по ним над текущим рыночным процентом.

Риск поставки ценных бумаг при фьючерсах связан с возможным невыполнением обязательств по своевременной поставке ценных бумаг, имеющихся у продавца (особенно при проведении спекулятивных операций с ценными бумагами), т. е. при коротких продажах.

– операционный риск – возникает в силу нарушений в работе систем, задействованных на рынке ценных бумаг.

Операционный риск вызывается неполадками в работе компьютерных сетей по обработке информации, связанной с ценными бумагами, низким уровнем квалификации технического персонала, нарушением технологий и др.

Методы снижения риска управления портфельными инвестициями

Составление конкретного портфеля может преследовать достижение различных целей, например, обеспечение наивысшей отдачи при заданном уровне риска или, наоборот, обеспечение наименьшего риска при заданном уровне отдачи.

Портфельные инвестиции (Portfolio investment) — это

Однако, поскольку портфельные инвесторы занимаются более или менее долгосрочными инвестициями и управляют довольно крупным по величине капиталом, то в условиях нашей экономики наиболее вероятна задача максимального снижения риска при сохранении стабильного уровня дохода.

Чем выше риски на рынке ценных бумаг, тем больше требований предъявляется к портфельному менеджеру по качеству управления портфелем. Эта проблема особенно актуальна в том случае, если рынок ценных бумаг изменчив. Под управлением понимается применение к совокупности различных видов ценных бумаг определенных методов и технологических возможностей, которые позволяют: сохранить первоначально инвестированные средства; достигнуть максимального уровня дохода; обеспечить инвестиционную направленность портфеля. Иначе говоря, процесс управления направлен на сохранение основного инвестиционного качества портфеля и тех свойств, которые бы соответствовали интересам его держателя.

С точки зрения стратегий портфельного инвестирования можно сформулировать следующую закономерность. Типу портфеля соответствует и тип избранной инвестиционной стратегии: активной, направленной на максимальное использование возможностей рынка или пассивной.

Первым и одним из наиболее дорогостоящих, трудоемких элементов управления, является мониторинг, представляющий собой непрерывный детальный анализ фондовой биржи, тенденций его развития, секторов рынка акций, инвестиционных качеств ценных бумаг. Конечной целью мониторинга является выбор ценных бумаг, обладающих инвестиционными свойствами, соответствующими данному типу портфеля. Мониторинг является основой как активного, так и пассивного способа управления.

Портфельные инвестиции (Portfolio investment) — это

Для снижения уровня риска обычно выделяют два способа управления:

Портфельные инвестиции (Portfolio investment) — это

Активная модель управления инвестиционным портфелем

Активное управление – это такое управление, которое связано с постоянным отслеживанием рынка ценных бумаг, приобретением наиболее эффективных ценных бумаг, и максимально быстрым избавлением от низко доходных ценных бумаг. Такой вид предполагает довольно быстрое изменение состава инвестиционного портфеля.

Активная модель управления предполагает тщательное отслеживание и немедленное приобретение инструментов, отвечающих инвестиционным целям портфеля, а также быстрое изменение состава фондовых инструментов, входящих в портфель.

Отечественный рынок акций характеризуется резким изменением котировок, динамичностью процессов, высоким уровнем риска. Все это позволяет считать, что его состоянию адекватна активная модель мониторинга, которая делает управление портфелем эффективным.

Мониторинг является базой для прогнозирования размера возможных доходов от инвестиционных средств и интенсификации операций с ценными бумагами.

Менеджер, занимающийся активным управлением, должен суметь отследить и приобрести наиболее эффективные ценные бумаги и максимально быстро избавиться от низкодоходных активов.

При этом важно не допустить снижение стоимости портфеля и потерю им инвестиционных свойств, а следовательно, необходимо сопоставлять стоимость, доходность, риск и иные инвестиционные характеристики «нового» портфеля (то есть учитывать вновь приобретенные ценные бумаги и продаваемые низкодоходные) с аналогичными характеристиками имеющегося «старого» портфеля.

Этот метод требует значительных финансовых расходов, так как он связан с информационной, аналитической экспертной и торговой активностью на рынке ценных бумаг, при которой необходимо использовать широкую базу экспертных оценок и проводить самостоятельный анализ, осуществлять прогнозы состояния рынка ценных бумаг и экономики в целом.

Это по карману лишь крупным банкам или финансовым компаниям, имеющим большой портфель инвестиционных бумаг и стремящимся к получению максимального дохода от профессиональной работы на рынке.

Портфельные инвестиции (Portfolio investment) — это

Пассивная модель управления инвестиционным портфелем

Пассивное управление предполагает создание хорошо диверсифицированных портфелей с заранее определенным уровнем риска, рассчитанным на длительную перспективу.

Такой подход возможен при достаточной эффективности рынка, насыщенного ценными бумагами хорошего качества. Продолжительность существования портфеля предполагает стабильность процессов на рынке акций.

Портфельные инвестиции (Portfolio investment) — это

В условиях инфляции, а, следовательно, существования, в основном, рынка краткосрочных ценных бумаг, а также нестабильной конъюнктуры фондовой биржи такой подход представляется малоэффективным: пассивное управление эффективно лишь в отношении портфеля, состоящего из низкорискованных ценных бумаг, а их на отечественном рынке немного. Ценные бумаги должны быть долгосрочными для того, чтобы портфель существовал в неизменном состоянии длительное время. Это позволит реализовать основное преимущество пассивного управления — низкий уровень накладных на товар расходов. Динамизм российского рынка не позволяет портфелю иметь низкий оборот, так как велика вероятность потери не только дохода, но и стоимости.

Портфельные инвестиции (Portfolio investment) — это

Примером пассивной стратегии может служить равномерное распределение инвестиций между денежными эмиссиями разной срочности (метод «лестницы»). Используя метод «лестницы» портфельный менеджер покупает ценные бумаги различной срочности с распределением по срокам до окончания периода существования портфеля. Следует учитывать, что портфель ценных бумаг — это продукт, который продается и покупается на рынке акций, а следовательно, весьма важным представляется вопрос об затратах на его формирование и управление. Поэтому особую важность приобретает вопрос о количественном составе портфеля.

Пассивное управление – это такое управление инвестиционным портфелем, которое приводит к формированию диверсифицированного портфеля и сохранению его в течение продолжительного времени.

При наличии в портфеле 8-20 различных ценных бумаг риск будет существенно снижен, хотя дальнейшее увеличение количества бумаг уже не окажет на него такого влияния. Необходимым условием диверсификации является низкий уровень корреляции (в идеале — отрицательная корреляция) между изменениями котировок бумаг. Например, покупка акций РАО «ЕЭС Российской Федерации» и «Мосэнерго», вряд ли эффективная диверсификация, так как акции этих компаний тесно связаны между собой и ведут себя примерно одинаково.

Портфельные инвестиции (Portfolio investment) — это

Существует способ минимизировать риск при помощи «хеджирования риска».

Портфельные инвестиции (Portfolio investment) — это

Хеджирование риска — это форма страхования цены и профита при совершении фьючерских сделок, когда продавец (покупатель) одновременно производит закупку(продажу) соответствующего количества фьючерских контрактов.

Хеджирование риска дает возможность бизнесменам застраховать себя от возможных потерь к моменту ликвидации сделки на срок, обеспечивает повышение гибкости и эффективности коммерческих операций, снижение издержек на финансиро вание торговли реальными товарами. Хеджирование риска позволяет уменьшить риск сторон: потери от изменения цен на продукт компенсируются выигрышем по фьючерсам.

Суть хеджирования риска состоит в покупке срочных контрактов-фьючерсов или опционов (открытие срочной позиции) экономически связанных с содержанием вашего инвестиционного портфеля. В этом случае прибыль от операций со срочными контрактами должна полностью или частично компенсировать убытки от падения курса бумаг вашего портфеля.

Портфельные инвестиции (Portfolio investment) — это

Одним из приемов хеджирования риска портфелей является приобретение финансовых инструментов (активов), по доходности, противоположных имеющимся инвестициям на одном и том же рынке. Наглядным примером хеджирования риска финансовых инструментов на фьючерсной бирже является приобретение срочных фьючерсных и опционных контрактов. На валютной бирже это выглядит следующим образом. Если у инвестора есть валюта на продажу, то осуществляется, либо продажа части имеющейся валюты по более выгодному курсу с дальнейшим ее приобретением, когда цена на нее упадет, либо дополнительно приобретается валюта на низкой цене для дальнейшей ее продажи по более высокой цене. Хеджирование риска всегда связано с издержками, так как необходимо делать дополнительные инвестиции с целью снижения рисков.

Международные портфельные инвестиции

Портфельные иностранные инвестиции – вложение средств инвесторов в ценные бумаги наиболее прибыльно работающих предприятий, а также в ценные бумаги, эмитируемые государственными и местными органами власти с целью получения максимального дохода на вложенные средства.

Портфельные инвестиции (Portfolio investment) — это

Иностранный инвестор активно не участвует в управлении предприятием, занимает позицию «стороннего наблюдателя» по отношению к предприятию – объекту инвестирования и, как правило, не вмешивается в управление им, довольствуясь получением дивидендов.

Главным мотивом осуществления международного портфельного инвестирования есть стремления вложить капитал в ту страну и в такие ценные бумаги, в которых он будет приносить максимальная прибыль за допустимого уровня риска. Иногда портфельные инвестиции рассматриваются как средство защиты денежных средств от инфляции и получение спекулятивного дохода.

Портфельные инвестиции (Portfolio investment) — это

Целью портфельного инвестора является получение высокой нормы профита и снижение риска за счет хеджирования риска. Таким образом, создание новых активов при данном вложении средств не происходит. Однако портфельные инвестиции позволяют увеличить объем привлеченного капитала на предприятии.

Такие инвестиции преимущественно основаны на частном предпринимательском капитале, хотя и государства нередко приобретают иностранные ценные бумаги.

Более 90% портфельных зарубежных инвестиций осуществляются между развитыми странами и растут темпами, значительно опережающими прямые инвестиции. Вывоз портфельных инвестиций развивающимися странами очень нестабилен, а в отдельные годы наблюдался даже нетто-отток портфельных инвестиций из развивающихся стран. Международные организации также активно приобретают иностранные ценные бумаги.

Посредниками при зарубежных портфельных инвестициях в основном выступают инвестиционные банки, через которых инвесторы получают доступ к национальному рынку другой страны.

Портфельные инвестиции (Portfolio investment) — это

Международный рынок портфельных инвестиций значительно больше по объему международного рынка прямых инвестиций. Однако он значительно меньше совокупного внутреннего рынка портфельных инвестиций развитых стран.

Таким образом, иностранные портфельные инвестиции представляют собой вложения капитала в иностранные ценные бумаги, не дающие инвестору права реального контроля над объектом инвестирования. Эти бумаги могут быть либо акционерными ценными бумагами, удостоверяющими имущественное право их владельца, либо долговыми ценными бумагами, удостоверяющими отношение кредита. Главная причина осуществления портфельных инвестиций – стремление разместить капитал в той стране и в таких ценных бумагах, в которых он будет приносить максимальную прибыль при допустимом уровне риска.

Международные портфельные инвестиции классифицируются так, как они отражаются в платежном балансе. Они разделяются на инвестиции:

— в акционерные ценные бумаги – обращающийся на рынке денежный документ, удостоверяющий имущественное право владельца документа по отношению к лицу, выпустившему этот документ;

Портфельные инвестиции (Portfolio investment) — это

— долговые ценные бумаги – обращающийся на рынке денежный документ, удостоверяющий отношение ссуды владельца документа по отношению к лицу, выпустившему этот документ.

Портфельные инвестиции (Portfolio investment) — это

Акционерные ценные бумаги

Так, международная диверсификация инвестиций в акции и облигации одновременно предлагает даже лучшее соотношение «доход-риск», чем какая-либо одна из них, о чем свидетельствуют многие эмпирические исследования.В целом оптимальное распределение международных активов увеличивает доход на инвестиции без принятия инвестором на себя большего риска. При этом существуют огромные возможности в конструировании оптимального портфеля для извлечения более высоких доходов, скорректированных на риск.

В современном мире, поскольку барьеры для международных потоков капитала понижены (или даже сняты, как в развитых странах), а новейшие коммуникации и технологии по обработке данных предоставляют низкоиздержковую информацию об иностранных ценных бумагах, международное инвестирование содержит очень высокий потенциал для одновременного извлечения доходности и менеджмента финансовых рисков. Пассивные международные портфели (которые базируются на весах рыночной капитализации, публикуемых многими всемирно известными финансовыми изданиями) улучшают доходы, скорректированные на риск, однако активная стратегия по конструированию оптимального портфеля потенциально может дать профессиональному инвестору значительно больше. В последнем случае инвестиционная стратегия базирует портфельные пропорции отечественных и иностранных инвестиций на ожидаемых выгодах и их корреляции с общим портфелем.

Портфельные инвестиции (Portfolio investment) — это

Долговые ценные бумаги

Долговые ценные бумаги — обращающийся на рынке денежный документ, удостоверяющий отношение кредита владельца документа по отношению к лицу, выпустившему этот документ. Долговые ценные бумаги могут выступать в форме:

— облигации, простого векселя, долговой расписки — денежных инструментов, дающих их держателю безусловное право на гарантированный фиксированный денежный подход или на определяемый по договору изменяемый денежный доход;

— инструмента денежного рынка — денежных инструментов, дающих их держателю безусловное право на гарантированный фиксированный денежный доход на определенную дату. Эти инструменты продаются на рынке со скидкой, размер которой зависит от величины процентной ставки и времени, оставшегося до погашения. В их число входят казначейские векселя, депозитарные сертификаты, банковские акцепты и др;

Портфельные инвестиции (Portfolio investment) — это

— финансовых дериватов — имеющих рыночную цену производных денежных инструментов, удовлетворяющих право владельца на продажу или покупку первичных ценных бумаг. В их числе опционы, фьючерсы, варранты, свопы.

Для целей учета международного движения портфельных инвестиций в платежном балансе приняты следующие определения:

— нота/долговая расписка — краткосрочный денежный инструмент (3-6 мес.), выпускаемый кредитором на свое имя по договору с банком, гарантирующим его размещение на рынке и приобретение непроданных нот, предоставление резервных займов;

— Опцион — договор, дающий покупателю право купить или продать определенную ценную бумагу или продукт по фиксированной цене после истечения определенного времени или на определенную дату. Покупатель опциона выплачивает премию его продавцу взамен на его обязательство реализовать вышеуказанное право;

Портфельные инвестиции (Portfolio investment) — это

Портфельные инвестиции (Portfolio investment) — это

— Банковский чек — разновидность опциона, дающего возможность его владельцу приобрести у эмитента на льготных условиях определенное количество акций в течение определенного периода;

Портфельные инвестиции (Portfolio investment) — это

— Фьючерсный контракт — обязательные для исполнения стандартные краткосрочные контракты на покупку или продажу определенной ценной бумаги, валюты или продукта по определенной цене на определенную дату в будущем;

— форвардный курс — соглашение о размере процентной ставки, которая будет выплачена в установленный день на условную неизменную сумму основного долга и которая может быть выше или ниже текущей рыночной процентной ставки на данный день;

Портфельные инвестиции (Portfolio investment) — это

— Своп — соглашение, предусматривающее обмен через определенное время и на основе согласованных правил платежами по одной и той же задолженности. Своп по процентным ставкам предусматривает обмен платежа в соответствии с одним типом процентной ставки на другой. Своп по обменному курсу предусматривает обмен одной и той же суммы денег, выраженной в двух различных валютах;

Портфельные инвестиции в каждую из перечисленных разновидностей иностранных ценных бумаг учитываются в разбивке на инвестиции,осуществленные денежными властями, центральным правительством, коммерческими банками и всеми другими.

Портфельные иностранные инвестиции в Россию

Целью портфельных инвестиций является вложение средств инвесторов в ценные бумаги наиболее эффективно работающих предприятий, а также в ценные бумаги, эмитируемые государственными и местными органами власти с целью получения максимального дохода на вложенные средства. Портфельный инвестор, в отличие от прямого, занимает позицию “стороннего наблюдателя” по отношению к предприятию-объекту инвестирования и, как правило, не вмешивается в управление им.

Наиболее привлекательные для западных портфельных инвесторов акции российских предприятий. За весьма редкими исключениями к ним относились:

— акции крупнейших нефтегазодобывающих предприятий;

— Предприятий цветной металлургии;

— акции предприятий — национальных или региональных монополий в стратегических отраслях национального хозяйства — энергетике, телекоммуникациях и т.п.

Интересной особенностью этих вложений было то, что предпочтение при вложениях отдавалось ценным бумагам тех предприятий, контрольные пакеты акций которых были закреплены за государством. Это являлось своеобразной страховкой от грубого нарушения прав мелких акционеров крупными.

Причиной этого является то, что процесс обращения акций “новых АО” после завершения чековой приватизации во многом сводился к скупке их российскими финансовыми группами, борющимися за полный контроль над приватизированными предприятиями. Вместе с тем практика “возникающих рынков” (полностью подтвердившаяся и в Российской Федерации) свидетельствует о том, что для этих рынков весьма характерны грубые нарушения прав мелких акционеров крупными, что приводит к резкому обесцениванию акций, принадлежащих портфельным инвесторам (которые, как правило, владеют относительно некрупными пакетами). Нахождение контрольного пакета акций в руках государства, таким образом, является своеобразной страховкой от подобного произвола

В качестве ценных бумаг, в которые вкладывают средства иностранные инвесторы, в основном выступают акции и облигации российских предприятий. При этом, наибольший интерес представляют ценные бумаги крупных российских предприятий, таких как РАО “ЕЭС”, Газпром, Лукойл и т.д.

В то же время доля портфельных инвестиций, приходящихся на мелкие и средние российские предприятия, достаточно низка. Это вызвано высокими рисками вложения средств в такие компании, что существенно затрудняет привлечение ими иностранных инвестиций

Портфельные инвестиции (Portfolio investment) — это

Привлечение иностранных портфельных инвестиций также является для российской экономики важнейшей задачей. С помощью средств зарубежных портфельных инвесторов возможно решение следующих экономических задач:

— пополнение собственного капитала российских предприятий в целях долгосрочного развития путем размещения акций российских акционерных обществ среди зарубежных портфельных инвесторов;

Портфельные инвестиции (Portfolio investment) — это

— аккумулирование заемных средств российскими предприятиями для реализации конкретных проектов путем размещения среди портфельных инвесторов долговых ценных бумаг российских эмитентов;

— пополнение федерального и местных бюджетов субъектов России путем размещения среди иностранных инвесторов долговых ценных бумаг, эмитированных соответствующими органами власти;

Портфельные инвестиции (Portfolio investment) — это

— эффективная реструктуризация внешнего долга России путем его конвертации в гос. облигации с последующим размещением их среди зарубежных инвесторов.

Основными потоками привлекаемых в Российскую Федерацию иностранных портфельных инвестиций являются:

Портфельные инвестиции (Portfolio investment) — это

— Вложения портфельных инвесторов в акции и облигации российских акционерных обществ, свободно обращающиеся на российском и зарубежном рынке ценных бумаг;

— Вложения иностранных портфельных инвесторов во внешние и внутренние долговые обязательства России, а также ценные бумаги, эмитированные субъектами федерации;

— вложение портфельных инвестиций в недвижимость.

Портфельные инвестиции (Portfolio investment) — это

Проблемы оптимального достижения целей инвестирования

Российский рынок по-прежнему характерен негативными особенностями, препятствующими применению принципов портфельного инвестирования, что в определенной степени сдерживает интерес субъектов рынка к этим вопросам.

Портфельные инвестиции (Portfolio investment) — это

Прежде всего, следует отметить невозможность ведения нормальных статистических рядов по большинству финансовых инструментов, то есть отсутствие исторической статистической базы, что приводит к невозможности применения в современных российских условиях классических западных методик, да и вообще любых строго количественных методов анализа и прогнозирования.

Следующая проблема общего характера — это проблема внутренней организации тех структур, которые занимаются портфельным менеджментом. Как показывает опыт общения с нашими клиентами, особенно региональными, даже во многих достаточно крупных банках до сих пор не решена проблема текущего отслеживания собственного портфеля (не говоря уж об управлении). В таких условиях нельзя говорить о каком-либо более или менее долгосрочном планировании развития банка в целом.

Хотя нельзя не отметить, что в последнее время во многих банках создаются отделы и даже управления портфельного инвестирования, однако нормой жизни это еще не стало, и в результате отдельные подразделения банков не осознают общую концепцию, что приводит к нежеланию, а в ряде случаев и к потере возможности эффективно управлять как портфелем активов и пассивов банка, так и клиентским портфелем.

Независимо от выбираемого уровня прогнозирования и анализа, для постановки задачи формирования портфеля необходимо четкое описание параметров каждого инструмента финансового рынка в отдельности и всего портфеля в целом (то есть точное определение таких понятий, как доходность и надежность отдельных видов финансовых активов, а также конкретное указание, как на основании этих параметров рассчитывать доходность и надежность всего портфеля). Таким образом, требуется дать определение, доходности и надежности, а также спрогнозировать их динамику на ближайшую перспективу.

При этом возможны два подхода: эвристический — основанный на приблизительном прогнозе динамики каждого вида активов и анализе структуры портфеля, и статистический — основанный на построении распределения вероятности доходности каждого инструмента в отдельности и всего портфеля в целом.

Второй подход практически решает проблему прогнозирования и формализации понятий риска и доходности, однако степень реалистичности прогноза и вероятность ошибки при составлении вероятностного распределения находятся в сильной зависимости от статистической полноты информации, а также подверженности рынка влиянию изменения макропараметров.

После описания формальных параметров портфеля и его составляющих необходимо описать все возможные модели формирования портфеля, определяемые входными параметрами, которые задаются клиентом и консультантом.

Используемые модели могут иметь различные модификации в зависимости от постановки задачи клиентом. Клиент может формировать как срочный, так и бессрочный портфель.

Ценные бумаги срочного типа, как можно догадаться уже из их названия, имеют определенный срок действия или же, как говорят экономисты «срок существования», по окончании которого либо происходит выплата по дивидендам, либо аннулирование данной ценной бумаги, в зависимости от её типа. При этом, срочные бумаги разграничиваются тремя подвидами: краткосрочные, среднесрочные и долгосрочные. Краткосрочные ценные бумаги представляют собой такой тип бумаг, срок действия которых ограничивается 1 годом; среднесрочные имеют «срок жизни» пять или десять лет, а долгосрочные — примерно от 20 до 30 лет.

Бессрочные ценные бумаги — наиболее распространённый вид ценных бумаг, который традиционно существует в документарной «бумажной» форме. Бессрочные ценные бумаги не имеют ограничений по сроку своего обращения, так как он ничем не регламентирован. Эти бумаги существуют «вечно» или же до того момента, пока они не будут погашены. При этом срок самого погашения также не регламентируется при выпуске.

При этом, развитие экономики во всём мире привело к тому, что даже бессрочные ценные бумаги стали выпускаться в бездокументарной форме, то есть исключительно в виде реестра владельцев. Такое решение порой значительно упрощает систему контроля за обращением ценных бумаг.

Портфель может быть пополняемым или отзываемым.

Под пополняемостью портфеля понимается возможность в рамках уже действующего договоренности увеличивать денежное выражение портфеля за счет внешних источников, не являющихся следствием прироста первоначально вложенной агрегата денежной массы.

Отзываемость портфеля — это возможность в рамках действующего соглашения изымать часть денежных средств из портфеля. Пополняемость и отзываемость могут быть регулярными и нерегулярными. Пополняемость портфеля регулярна, если имеется утвержденный сторонами график поступления дополнительных средств. Модификации моделей могут определяться и задаваемыми клиентом ограничениями на риски.

Уместно вводить также ограничение на ликвидность портфеля (оно вводится на случай возникновения у клиента непредусмотренной в договоре необходимости срочного расформирования всего портфеля). Уровень ликвидности определяется как число дней, необходимое для полной конвертации всех активов портфеля в денежные средства и перевода их на счет клиента.

Следующий блок проблем связан уже непосредственно с решением оптимизационных задач. Необходимо определиться с главным критерием оптимизации в процедуре формирования портфеля. Как правило, в качестве целевых функций (критериев) могут выступать лишь доходность и риск (или несколько видов рисков), а все остальные параметры используются в виде ограничений.

При формировании портфеля возможны три основные формулировки задачи оптимизации:

Портфельные инвестиции (Portfolio investment) — это

— целевая функция — доходность (остальное — в ограничениях);

— целевая функция — надежность (остальное — в ограничениях);

— двухмерная оптимизация по параметрам «надежность-доходность» с последующим исследованием оптимального множества решений.

Зачастую бывает, что небольшим уменьшением значения одного критерия можно пожертвовать ради значительного увеличения значения другого (при одномерной оптимизации такого рода возможности отсутствуют). Естественно, что многомерная оптимизация требует применения более сложного математического аппарата, но проблема выбора математических методов решения оптимизационных задач — это тема особого разговора.

Портфельные инвестиции — что это такое, виды и преимущества

Практически все люди знают, что такое инвестиции. Но когда к этому слову прибавляется термин «портфельные», многие впадают в ступор. В этой статье разберемся что это такое и как на них заработать.

Определение портфельных инвестиций

Портфельные инвестиции — это вложения в ценные бумаги для получения прибыли. Инвестор не управляет фирмой, он лишь получает пассивный доход.

Важно: приобретение более 10% компании — прямая инвестиция. Такое количество акций предоставляет место в совете директоров и позволяет управлять компанией.

- Акции. Закрепляют за их владельцем право на получение части прибыли предприятия. Покупая акцию, человек становится совладельцем компании и может забрать себе часть имущества при ее разделе.

- Облигации. Бумаги, имеющие определенный номинал. Закрепляют за держателем право получить через некоторое время номинальную стоимость и купонный доход. Человек дает организации деньги в долг, а та обязуется его выплатить и прибавить к этой сумме заранее установленные проценты.

- Инвестиционные паи. Закреплены за конкретным физическим лицом. Владелец имеет право на часть имущества паевого инвестиционного фонда.

Существует много других ценных бумаг (векселя, чеки, долговые расписки), но они менее популярны, поскольку их нельзя свободно продать или обменять на бирже. Ознакомиться с ними поможет видео:

Что такое инвестиционный портфель

Инвестиционный портфель — это совокупность ценных бумаг, собранных вместе для уменьшения рисков и получения стабильной прибыли.

Важное свойство инвестиционного портфеля — ликвидность. Его владелец всегда может продать активы и получить на руки наличные деньги.

Главный принцип формирования портфеля — диверсификация. Она заключается в покупке бумаг, которые мало связаны между собой.

Важно: чем больше финансовых инструментов входит в портфель, тем меньше вероятность банкротства.

При уменьшении рисков непременно падает общая доходность, но правильный выбор ценных бумаг позволяет сделать так, чтобы риск уменьшался быстрее, чем прибыль.

Диверсифицировать активы можно:

- По отраслям. Потребуется закупить акции компаний из разных сфер деятельности: нефтяная промышленность, коммуникационные технологии, сельское хозяйство.

- По типам ценных бумаг. Облигации имеют меньшую, но фиксированную доходность, а акции — плавающую. Для того чтобы не нести большие потери при финансовых кризисах, инвесторы покупают оба вида бумаг.

- По странам. Иногда в одной стране случается экономический подъем, а в другой спад. Рекомендуется распределять средства в активы, принадлежащие разным государствам.

Ситуация, при которой все акции будут падать в цене, практически невозможна. Убытки от одной компании перекроет другая, что позволит сохранить свой портфель в целости и сохранности.

Классификация портфельных инвестиций

Портфельные инвестиции принято классифицировать по:

- способу получения дохода;

- стратегии управления инвестиционным портфелем;

- типу инвестиционного портфеля.

Рассмотрим каждую классификацию немного подробнее.

Вид 1. По способу получения дохода

В зависимости от типа ценной бумаги, инвестор получает прибыль в виде:

- процентов и дивидендов;

- роста стоимости актива.

В первом случае составленный инвестиционный портфель будет называться доходным. Его составляют из облигаций и акций с высоким процентом возврата капитала.

Второй портфель — ростовой. Цена актива увеличивается за счет развития компании. Чаще всего инвесторы делают ставки на молодые организации, поскольку крупные компании не могут похвастать темпами роста. Могут выплачиваться дивиденды, но они имеют второстепенное значение.

Вид 2. По стратегии управления инвестиционным портфелем

Существует активная и пассивная стратегия управления портфельными инвестициями, каждая из них имеет свои характерные черты.

- Активная. Заключается в постоянном наблюдении за состоянием фондового рынка и быстрой покупке выгодных бумаг. Структура портфеля глубоко анализируется и часто претерпевает изменения. Стратегия требует от инвестора времени и экспертных знаний в торговле ценными бумагами.

- Пассивная. Предполагает создание диверсифицированного портфеля, рассчитанного на длительное время. Он состоит из малорисковых бумаг, поэтому инвестору не требуется активно следить за ситуацией на рынке. Структура портфеля может не меняться годами.

Важно: в условиях экономического кризиса или высокой инфляции пассивная стратегия малоэффективна. Необходимо часто корректировать состав портфеля, чтобы обеспечить себе прибыль.

Вид 3. По типу инвестиционного портфеля

Инвесторы преследуют разные цели. Одни хотят добиться максимальной прибыли, а другие предпочитают обезопасить свои средства. Исходя из этого, они формируют свой инвестиционный портфель.

Все портфели подразделяются на три типа.

- Консервативный. Главная цель инвестора — сохранить деньги. Состоит из низкодоходных облигаций и акций крупных фирм (голубые фишки). Такие вложения считаются безрисковыми.

- Агрессивный. Цель инвестора — максимизация прибыли. В состав включаются бумаги перспективных молодых компаний. Они обеспечивают высокий доход, но влекут за собой серьезные риски.

- Умеренный. Еще его называют сбалансированным или смешанным. Представляет собой компромисс между консервативными и агрессивными инвестициями. Совмещает разные типы ценных бумаг. Обеспечивает приемлемые риски при среднем доходе.

Для наглядности сведем все показатели в одну таблицу:

| Тип портфеля | Цель | Риск | Основа портфеля | Доход |

| Консервативный | Защита капитала | Низкий | Государственные облигации, голубые фишки | Низкий |

| Умеренный | Стабильная прибыль | Средний | Государственные облигации, акции крупных компаний | Средний |

| Агрессивный | Быстрый рост капитала | Высокий | Высокодоходные бумаги: акции и облигации молодых предприятий | Высокий |

Примерная структура каждого портфеля приведена ниже:

| Вид ценных бумаг | Консервативный портфель | Умеренный портфель | Агрессивный портфель |

| Акции | 10% | 35% | 60% |

| Государственные облигации | 50% | 35% | 20% |

| Облигации крупных компаний | 20% | 15% | 10% |

| Краткосрочные бумаги | 20% | 15% | 10% |

| Итог | 100% | 100% | 100% |

Схема портфельного инвестирования

Все сделки по покупке ценных бумаг совершаются на фондовом рынке. Основными участниками фондового рынка являются:

- продавец;

- покупатель;

- брокер;

- биржа.

Продавцом выступает компания, выпустившая акции (эмитент). Покупателем может быть физическое или юридическое лицо. В большинстве стран, в том числе и в России, покупатели не могут осуществлять сделки на бирже без помощи посредника — брокера. Он совершает сделки за клиента и ведет учет денежных средств. Биржа организует сам процесс торговли и анализирует привлекательность ценных бумаг.

Схема взаимодействия всех участников выглядит следующим образом:

- Продавец обращается к брокеру и оставляет у него заявку на размещение ценных бумаг.

- Брокер проверяет все данные, выходит на биржу и создает там предложение с указанными клиентом параметрами.

- Покупатель обращается к другому брокеру и открывает у него счет.

- После этого клиент в любое время может оставить заявку на покупку каких-либо ценных бумаг.

- Биржа регистрирует сделку и передает информацию о ней в клиринговый центр. Это организация, которая занимается безналичными расчетами. Она проверяет наличие денег и акций на счетах брокеров, после чего оформляет перевод.

- Данные о сделке передаются в депозитарий. Он распределяет средства по счетам брокеров и является гарантом для владельца акций.

Важно: миновало время, когда акции выпускались в бумажном виде. Сделки совершаются каждый день, поэтому никто не станет пересылать бумаги по почте и заниматься их переоформлением.

Плюсы и минусы портфельного инвестирования

Для компании плюсы очевидны: она привлекает солидный капитал, оставляя право на управление в своих руках. Минусом служит лишь необходимость выплаты процентов и дивидендов.

Со стороны инвестора все несколько сложнее. Рассмотрим достоинства и недостатки подробнее.

- Небольшой стартовый капитал. Некоторые брокерские компании позволяют открыть счет всего лишь с 1000 рублей. В большинстве организаций сумма для начала не превышает 50 тысяч. Это позволяет инвестировать всем: от банковских клерков до простых рабочих.

- Можно самому выбирать ценные бумаги. В отличие от фондов и доверительного управления, инвестор волен подбирать финансовые инструменты по своему усмотрению.

- Диверсификация. Инвестор сам регулирует уровень риска. При желании, он может обезопасить свои активы практически полностью.

- Государственное регулирование. Все брокеры проходят государственную сертификацию, их работа тщательно контролируется. Это позволяет инвестору избежать обмана и не беспокоиться о сохранности своих средств.

- Пассивный доход. Вкладчику не нужно предпринимать активных действий для управления капиталом. Он может совмещать инвестирование с другим видом деятельности.

- Инвестор не контролирует работу организации. Он не может повлиять на какие-либо решения или политику развития. Остается надеяться только на то, что во главе компании стоят профессионалы.

- Необходимо платить комиссию посредникам. Из-за этого размер чистой прибыли уменьшается. К тому же, далеко не всегда размер вознаграждения брокеру зависит от доходов. Иногда он фиксирован, что может свести всю прибыль на нет.

- Риск потерять свои средства. Как и в любом виде инвестирования, доход при портфельных инвестициях не гарантирован. Вкладчик может потерять свои средства в любой момент.

Несмотря на некоторые минусы, портфельное инвестирование является отличным способом приумножения капитала. Оно сделало богатым уже не одну тысячу человек.

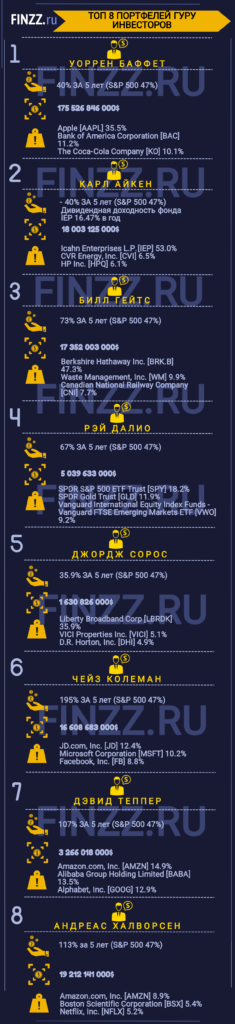

Примеры успешных портфельных инвесторов

Портфельный инвестор — человек, который хочет получить прибыль от ценных бумаг, не контролируя при этом само предприятие.

Успешные портфельные инвесторы есть во всех странах мира. Приведем в пример нескольких из них.

- Уоррен Баффет. Самый знаменитый инвестор в мире. На 2019 год его состояние оценивается в 85 миллиардов долларов, что ставит его на третью строчку в списке самых богатых людей. Имеет собственную инвестиционную компанию Berkshire Hathaway. Вкладывал деньги в такие предприятия, как: IBM, Apple, Coca-Cola.

- Джеффри Гундлах. Американский инвестор, основатель компании DoubleLine Capital. Из-за любви к государственным и корпоративным ценным бумагам получил прозвище «король облигаций». Славится своими точными прогнозами: сумел предсказать финансовый кризис и укрепление доллара.

- Питер Тиль. Американский инвестор немецкого происхождения. Сооснователь PayPal. В 2005 году создал свой инвестиционный фонд Fonders Fund. Вкладывает средства в программное обеспечение и компьютерные игры. Самое успешное вложение — Facebook.

- Алишер Усманов. Российский инвестор и предприниматель. На 2019 год занимает 9 строчку в списке богатейших людей России. Активно инвестирует в спортивные клубы, горнодобывающую и металлообрабатывающую промышленность. Самое успешное вложение — Alibaba. Китайский сайт принес бизнесмену около 500% прибыли.

Рекомендую посмотреть отличное видео про самого успешного инвестора:

Как стать портфельным инвестором

Стать совладельцем мировых компаний может каждый. Для этого потребуется выполнять ряд несложных действий. Начинать инвестирование стоит только при наличии свободных средств.

Важно: ни в коем случае нельзя брать кредитные деньги, надеясь с помощью процентов погасить долг. Может случиться так, что ценные бумаги потеряют в цене, а Вы останетесь должны крупную сумму.

Шаг 1. Изучить теорию

Инвестировать можно и без каких-либо знаний. Однако, это не сулит ничего кроме разочарований. Необходимо изучить основы фундаментального и технического анализа. Фундаментальный поможет в общей оценке предприятия, а технический подскажет, когда открывать и закрывать сделки на бирже. Также не лишним будет ознакомиться с опытом известных инвесторов.

Список книг, которые нужно прочесть, выглядит так:

- Технический анализ для начинающих (Reuters для финансистов).

- Джек Швагер «Технический анализ. Полный курс».

- Тим Коллер, Джек Муррин «Стоимость компаний. Оценка и управление».

- Майкл Бретт «Как читать финансовую информацию».

Рекомендую подписаться на рассылку экономических журналов. Это позволит знать последние новости фондового рынка и ориентироваться в трендах.

Шаг 2. Выбрать инвестиционную цель

Инвестиционная цель — начало любого вложения. Без нее нельзя выполнить финансовые задачи и составить план. Цели определяются самим инвестором и могут различаться в зависимости от его потребностей. Приведем примеры некоторых целей:

- накопить на безбедную старость;

- увеличить ежемесячный доход;

- сохранить средства от инфляции.

Список можно продолжать до бесконечности. Инвестиционная цель определяет срок инвестирования, тип ценных бумаг, допустимый уровень риска и принцип распределения дохода.

Человек решает накопить на открытие собственного бизнеса. Он подсчитал, что потребуется 100 000 долларов и установил для себя срок 7 лет. При составлении портфеля инвестор решил довериться высокорисковым активам. Всю прибыль планируется реинвестировать.

Важно: чем точнее поставлены цели, тем легче их достичь.

Шаг 3. Выбрать брокера

Посредник — связывает инвестора и биржу. От его выбора зависит будущая прибыль и сохранность денег.

При выборе брокера особое внимание следует обратить на следующие факторы:

- Надежность. От нее зависит спокойствие инвестора. Ежегодно составляются рейтинги надежности брокеров, которые находятся в свободном доступе. Конечно, всегда можно перенести счет в другую организацию, но это чревато временными и финансовыми затратами.

- Торговые издержки. Каждый брокер забирает себе определенный процент от суммы сделки. Чем он меньше, тем выгоднее будет торговля. Также рекомендуется узнать, сколько организация взимает за услуги депозитария и ежемесячное обслуживание.

Список надежных российских брокеров представлен ниже:

Посмотреть список всех брокеров, и узнать условия сотрудничества с ними можно на специальных сайтах. Например, перейдя по этой ссылке.

После выбора организации остается только посетить ее офис и заключить договор. Некоторые позволяют сделать это прямо из дома.

Шаг 4. Скачать и установить торговый терминал

Доступ к торгам осуществляется через специальную компьютерную программу — торговый терминал. Чаще всего пользуются программами QUICK и MetaTrader. Брокер сообщит, какую из них нужно установить и как это сделать. Для этого на электронную почту придет инструкция с подробным описанием процесса.

Можно обойтись и без него. В таком случае инвестор должен отслеживать графики на сайте биржи и звонить в брокерскую организацию для того, чтобы специалисты сами провели сделку.

Шаг 5. Купить ценные бумаги

При заключении договора инвестор должен был внести на счет определенную сумму. Теперь она доступна для совершения сделок. Необходимо выбрать интересующий финансовый инструмент и открыть ордер на покупку. В каждом терминале это делается по-разному. Инструкцию по торговле, опять же, пришлет брокер.

После покупки инвестор становится обладателем ценной бумаги. Отслеживать график изменения ее стоимости можно в этой же программе или при помощи личного кабинета на сайте у брокера.

Портфельные инвестиции в мировой экономике

Портфельные иностранные инвестиции — это вложения в зарубежные ценные бумаги. Также, как и традиционные портфельные инвестиции, они не дают вкладчику право на вмешательство в жизнь предприятия.

Иностранные инвестиции — двигатель мировой экономики. За последние годы их объем увеличился в несколько раз, что позволило портфельным вложениям обогнать прямые.

Страны положительно относятся к зарубежным вкладчикам, поскольку их инвестиции выполняют целый ряд полезных функций:

- укрепляют международные отношения;

- ускоряют рост экономики государства;

- обеспечивают приток капитала в страну;

- помогают модернизировать производство;

- развивают национальный фондовый рынок;

- решают социальные проблемы.

Тем не менее, вкладчики не стремятся инвестировать в международный бизнес. Не больше 10% от общего числа сделок выходят за пределы страны. Портфельные инвесторы всегда отдавали предпочтение национальным бумагам. Это вызвано следующими причинами:

- Доступное и понятное законодательство. У каждой страны есть свои документы, регулирующие обращение ценных бумаг. Гораздо проще изучить законы родной страны, а не акты другого государства.

- Высокая ликвидность. Иностранные бумаги тяжелее продать. Для тех, кто хочет быстро переводить акции в наличку, это серьезный минус.

- Большие издержки. За международные сделки взимается повышенная комиссия.

- Сложный процесс инвестирования. Некоторые государства разрешают выход на международные рынки лишь квалифицированным инвесторам. Чтобы получить этот статус, нужно соответствовать целому ряду требований.

Американские вкладчики держат лишь 6% своего капитала в иностранных бумагах. Европейские и японские инвесторы тоже обходят зарубежные акции стороной. Доля активов других государств едва дотягивает до 10% .

Несмотря на это, есть много примеров успешной деловой активности, которые мотивируют вкладчиков покупать иностранные ценные бумаги:

- Google. Компания разместила свои акции на бирже в 2004 году. Первоначальная цена была 85 долларов. Сейчас они торгуются в районе отметки 1200 долларов. Самые удачливые инвесторы увеличили свой капитал в 14 раз.

- Apple. В 1980 году акции фирмы стоили 4 доллара. Через 2 года цена снизилась до 1,44 долларов. На данный момент бумаги покупают за 200. Компания позволила своим инвесторам в 50 раз увеличить первоначальные вложения.

- BritishAmericanTobacco. С 2009 по 2017 год цена акций возросла в 4,5 раза.

Портфельные инвестиции в России

Несмотря на негативную внешнеполитическую ситуацию, объем зарубежных портфельных инвестиций в российскую экономику только увеличивается. Об этом свидетельствуют данные Федеральной службы государственной статистики, которые обновляются раз в два года.