Настройка подключения к платежной системе Сбербанк

• О системе:

Поддерживаемые валюты:

Проверка поступления платежа — Автоматическая (платежная система сама автоматически оповещает Ваш интернет-магазин, зарегистрированный в АвтоВебОфис, о поступление платежа).

Если Вы хотите, чтобы работу по настройке платежной системы в АвтоВебОфисе мы взяли на себя, то воспользуйтесь предложением «Быстрый старт».

• Как подключить:

Для подключения приема платежей через систему Сбербанк к Вашему магазину, зарегистрированному в сервисе АвтоВебОфис, Вам необходимо:

С Вами свяжутся сотрудники платежной системы и помогут заключить договор на обслуживание. Вам необходимо отправить им ссылку для получения уведомлений для Вашего магазина (notification url), ссылку возьмите на странице настройки подключения электронной платежной системы Сбербанк в сервисе АвтоВебОфис, она находится в поле «Страница для получения оповещений от платежной системы»:

Тема письма: Технические настройки зарегистрированного магазина

Письмо:

Здравствуйте,

Мы подключаем Вашу систему с использованием возможностей сервиса АвтоВебОфис: https://autoweboffice.com/

Прошу прописать мне следующую страницу для получения оповещений от платежной системы (укажите ссылку)

— На странице настройки подключения электронной платежной системы Сбербанк для зарегистрированного магазина в сервисе АвтоВебОфис укажите следующие значения для соответствующих полей (обязательные поля ниже выделены жирным, их заполнения достаточно для подключения платежной системы, остальные поля можно оставить заполненными по умолчанию):

После того, как Вы указали все необходимые настройки для подключения электронной платежной системы Сбербанк к Вашему магазину, зарегистрированному в сервисе АвтоВебОфис, нажмите кнопку «Сохранить» и способ оплаты Сбербанк появится в списке доступных платежных систем на странице выбора способа оплаты Ваших товаров или услуг.

Если в личном кабинете Сбербанка Вы подключили он-лайн кассу, то для корректной работы онлайн-кассы и выписки чеков также необходимо в разделе «Настройки» Вашего магазина выбрать систему налогообложения и налог в ККТ. Не забудьте нажать «Сохранить» в Настройках

Поздравляем, платежная система Сбербанк успешно подключена!

Если у Вас еще остались какие-либо вопросы, пожалуйста, обращайтесь в нашу Службу поддержки по email zakaz@autoweboffice.com или в окне консультанта на сайте http://autoweboffice.com

Успехов Вам и до новых встреч!

Служба заботы о клиентах сервиса АвтоВебОфис

Обзор фонда Ответственные инвестиции (SBRI) от Сбера | Стратегия ESG на российском рынке

24 сентября 2020 года Московская биржа начала торги паями биржевого паевого инвестиционного фонда (БПИФ) «Сбер – Ответственные инвестиции» под управлением УК «Сбербанк Управление Активами». Тикер на бирже – SBRI.

БПИФ инвестирует в акции компаний, входящие в «Индекс МосБиржи – РСПП Вектор устойчивого развития, полной доходности брутто», ежедневно рассчитываемый Московской биржей и Российским союзом промышленников и предпринимателей (РСПП). В базу расчета индекса входят акции с лучшей динамикой показателей в сфере устойчивого развития и корпоративной социальной ответственности на основе ежегодного анализа, проводимого РСПП.

На Московской бирже уже есть подобный фонд, отслеживающий аналогичный индекс (РСПП). БПИФ от Россельхозбанка — ESGR. Запущенный тремя месяцами ранее (конец июля 2020).

В пользу Сбера более низкие комиссии за управление — 1% в год. У конкурента ставка составляет 1,55%.

Комиссия БПИФ SBRI по сравнению с аналогичными предложениями провайдеров на российский рынок являются чуть выше средней (разбег от 0,65 до 1%).

- В чем суть фонда SBRI?

- Состав фонда SBRI

- Историческая доходность

- Резюмируя

В чем суть фонда SBRI?

Инвестиции в российские компании с высоким рейтингом ESG (по мнению составителей индекса РСПП).

ESG (Экология, Социальная ответственность, Управление) — принципы развития компании, основанные на защите экологии, добросовестном отношении с сотрудниками и клиентами и правильном корпоративном управлении. Это особый принцип инвестирования в ценные бумаги эмитентов, которые вносят вклад в развитие общества (ответственное инвестирование).

Подробно про ESG я писал, когда описывал БПИФ ESGR от РСХБ.

Фонд SBRI нацелен на долгосрочный прирост капитала за счет инвестирования в акции компаний, обладающих достаточной ликвидностью, высоким потенциалом роста и следующих принципам ESG (Environmental, Social, Governance — Экология, Социальная ответственность, Корпоративное Управление) — принципы развития компании, основанные на защите экологии, добросовестном отношении с сотрудниками и клиентами и правильном корпоративном управлении.

«Индекс МосБиржи — РСПП Вектор устойчивого развития, полной доходности брутто», рассчитывается ПАО Московская Биржа, включает акции компаний, показавшие лучшую динамику в сфере устойчивого развития и корпоративной социальной ответственности. Рассчитывается с учетом дивидендных выплат и без учета налогообложения.

Состав фонда SBRI

На официальном сайте Сбера инфы не нашел (возможно появится в будущем). Поэтому идем на сайт Московской биржи и смотрим состав индекса РСПП — Вектор устойчивого развития.

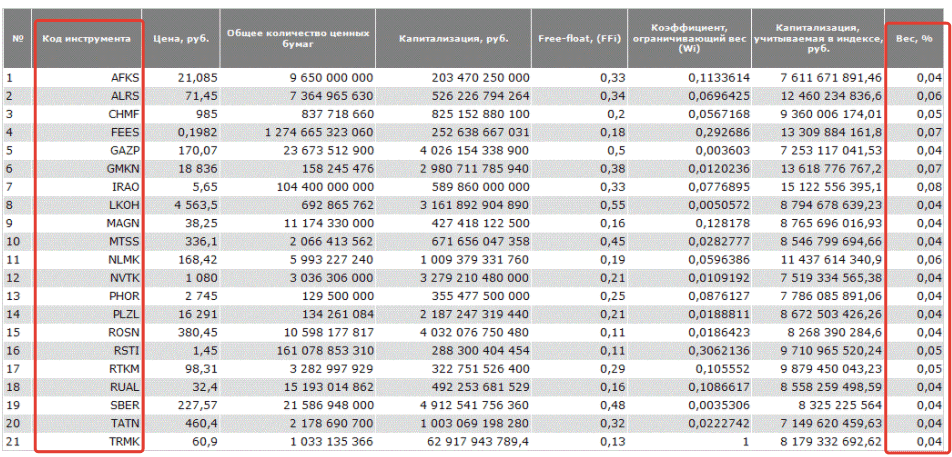

В составе РСПП — 21 компания (на дату написания статьи) с примерно равным весом каждой (от 4 до 8%).

Нет такого сильного разброса по долям, как в классическом индексе Мосбиржи (кому-то выделяется доля в 10-15%, другим всего лишь 0,2-0,5%). И динамика всего индекса в основном зависит от горстки компаний с наибольшей долей. Типа Сбера, Газпрома и Лукойла. Которые в совокупности занимают более 40% веса всего индекса.

В РСПП (и соответственно SBRI) доля «Большой Тройки» ограничена всего 12%. А лидерами в индексе с наибольшей долей веса стали:

- Интер РАО — 8%;

- Норникель и ФСК ЕЭС по 7%;

- Алроса — 6%.

Как видно из состава, практически все компании параллельно входят и в индекс Мосбиржи (только одна компания не из индекса). Актуальный состав РСПП доступен по ссылке.

Историческая доходность

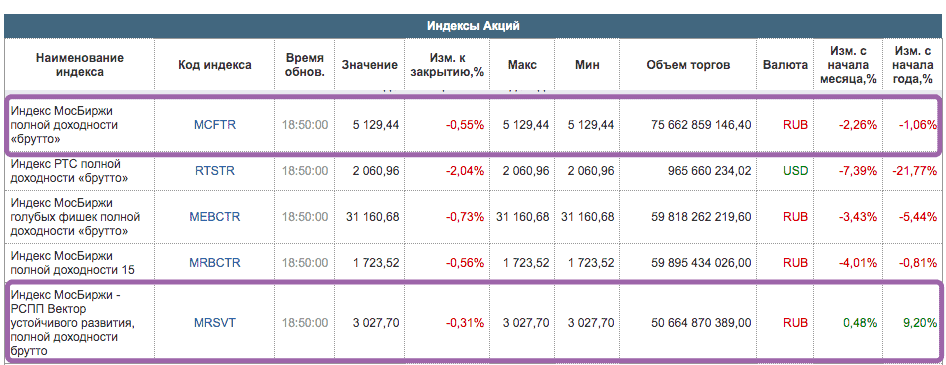

Из полезного на сайте есть сводная страница по всем индексам Московской биржи. Где можно посмотреть (и сравнить) динамику индексов полной доходности (с учетом реинвестирования дивидендов).

В нашем случае сберовский БПИФ SBRI (или индекс РСПП Устойчивого развития полной доходности) сравнить с обычным индексом Мосбиржи (соотвественно тоже полной доходности). Ссылка на страницу с индексами прилагается.

Если рассмотреть более длительный интервал с начала 2018 года (с момента расчета индекса РСПП) до текущего дня (28.09.2020), то получаем следующую доходность:

- индекс Мосбиржи +60%;

- индекс РСПП +65%.

За почти 3 года имеем небольшое преимущество РСПП.

Резюмируя

Появления нового биржевого продукта на отечественном рынке — безусловный плюс для инвесторов. Усиление конкуренции и борьба за покупателя будут вынуждать фонды либо предлагает более интересные варианты инвестиций, либо снижать комиссии. Что мы собственно и наблюдаем в новом фонде SBRI от Сбера. Комиссия в 1,5 раза ниже, чем у конкурента с аналогичной стратегией (БПИФ ESGR от РСХБ).

Из плюсов фонда можно отметить, что это все таки СБЕР (а не какая-то «мелкая шаражка»).

Фонд работает под российской юрисдикцией и поэтому освобожден от налога на дивиденды (читайте статью: скрытый плюс российских фондов).

Стратегия фонда (ответственное инвестирование — ESG) дает инвесторам альтернативу обычному индексу Мосбиржи. Купить который можно уже через несколько различных провайдеров, количество которых постоянно растет. А здесь хоть какой-то дополнительный выбор стратегии.

Показанная историческая доходность индекса РСПП хоть и выше классического индекса Мосбиржи, но сильно полагаться на эти данные я бы не стал.

Во-первых, перевес в 5% за три года это практически ничего не значит. Можно сказать, что индексы идут примерно одинаково.

Во-вторых, БПИФ SBRI пока новый. И непонятно как провайдер будет точно следовать за своим бенчмарком (индексом РСПП). Как показывает практика, это один из главных показателей при выборе фонда.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Индивидуальные инвестиционные счета в Сбербанке – как открыть и начать зарабатывать?

В линейке Сбера есть разные продукты, по которым клиенты могут получать стабильный пассивный доход. Один из таких продуктов – индивидуальные инвестиционные счета, которые в отличие от классических депозитов приносят доход не только в виде процента, но и дают право на государственную поддержку в виде налогового вычета.

Что такое индивидуальный инвестиционный счет

Работать на бирже можно по-разному – кто-то имеет прямой доступ к финансовому рынку, другим остаются брокерские счета. Один из видов брокерских счетов – индивидуальные инвестиционные счета (ИИС). Они появились относительно недавно (2015 год) и предназначены для прямых инвестиций на бирже. В программе принимает участие государство, которое мотивирует население делать инвестиции в обмен на налоговые льготы.

Эксперимент был внедрен для того, чтобы дать гражданам альтернативу депозитам, процентный доход по которым зачастую способен лишь покрывать инфляцию. Также эти счета оказывают существенную поддержку отечественному фондовому рынку.

Планируя получать пассивный доход от биржевых инвестиций, клиенты должны учитывать ряд особенностей и ограничений:

- Гражданин может открыть только один счет.

- В год на ИИС можно вложить не более 1 000 000 рублей.

- Воспользоваться налоговыми льготами можно по двум типам вычета.

- Частично выводить деньги без потери права на вычет нельзя. Доход можно оставить на счете или снять.

- После открытия ИИС деньги на него можно вносить в любой момент.

Биржа – это не вклад, и доход не гарантируется государством. Планируя зарабатывать на инвестициях, нужно понимать – финансовый результат от таких операций формируется с учетом риска и рыночной конъюнктуры:

- клиент приобретает акции или облигации по низкой стоимости;

- держит бумаги до подходящего момента;

- продает акции по более высокой цене.

Одно из ключевых преимуществ ИИС – возможность для держателей получать доход сразу из 2 источников – с биржи (инвестиции) и от государства (возврат уплаченного ранее НДФЛ).

Какие стратегии предлагает Сбербанк

Действующим и новым клиентам Сбербанк предлагает две программы инвестиционных стратегий с минимальным взносом от 10 000 рублей:

- Накопительная . Прогноз доходности варьируется в диапазоне от 7 до 9% годовых. Для инвестиций предложены облигации крупнейших российских компаний и ОФЗ. Клиенты, оформившие ИИС, будут зарабатывать на процентных выплатах по таким акциям.

- Российские акции . Доходность стратегии зависит от ситуации на финансовом рынке. Для инвестиций предложены акции крупных российских компаний, обладающие перспективами роста, по которым выплачивают высокие дивиденды. Клиенты могут заработать на дивидендах и на росте стоимости акций.

На официальном сайте Сбербанка можно найти калькулятор ИИС, где доступен расчет ориентировочной доходности от инвестиций. Величина пассивного дохода будет напрямую зависеть от суммы взносов. На этот показатель окажут влияние и другие факторы: периодичность пополнения ИИС, величина взносов, уровень дохода физического лица (с которого возвращается уплаченный НДФЛ).

Но указанные в калькуляторе цифры – ориентировочные, они возможны лишь при условии грамотного распоряжения финансами, эффективной инвестиционной деятельности.

Какие условия предлагает Сбербанк

Кредитная организация предоставляет возможность делать инвестиции в ценные бумаги на бирже не только действующим, но и новым клиентам. Участвовать в программе могут только те налогоплательщики, которые имеют российское гражданство и статус налогового резидента РФ.

В соответствии со ст. 207 НК резидентами признаются лица, которые в течение 2020 года находятся на территории России 90 – 182 календарных дня, и состоят на учете в ФНС.

Инвестиционные счета Сбербанк открывает на следующих условиях:

- Взносы принимаются только в российских рублях.

- Инвестиции делаются на срок от 3 лет, в течение которых запрещено снимать деньги.

- Минимальный взнос через Сбербанк Онлайн составляет от 10 000 руб., через мобильный банкинг от 50 000 руб., через офис банка от 90 000 руб.

- Дополнительные взносы, в течение одного календарного года доступны при сумме от 10 000 руб., но не более 1 000 000 рублей. Все средства сверх установленного лимита будут автоматически возвращены клиенту на его текущий счет.

- Физическое лицо самостоятельно может выбрать тип налогового вычета (запрещено совмещение). Началом трехлетнего срока для получения вычета является дата поступления первого взноса на инвестиционный счет клиента.

- По истечении 3 лет клиент выводит деньги или продлевает счет еще на такой же срок.

Чтобы начать инвестировать, физическому лицу нужно:

- открыть ИИС в Сбербанке и внести на него деньги;

- выбрать стратегию. Например, если клиент планирует самостоятельно приобретать ценные бумаги, то его счет будет активным. Пассивная стратегия предусматривает передачу полномочий делать инвестиции управляющей компании.

Размер дохода будет зависеть от типа ценных бумаг, в которые клиент делает инвестиции. Например, ОФЗ способны принести до 10% годовых прибыли, ценные бумаги с высокой степенью риска свыше 20%, акции российских компаний с минимальными рисками дают возможность заработать в год от 15% до 20%.

Как открыть ИИС

Открыть счет для инвестиций клиент Сбербанка может самостоятельно, в отделении кредитной организации или на ее официальном сайте. Процедура напоминает оформление депозита, для проведения которой от физического лица потребуется предъявить паспорт, ИНН, СНИЛС. Деньги можно вносить на счет не только в день открытия, но и в течение года. В любой момент он может продать свои ценные бумаги, валюту, после чего вывести средства. В такой ситуации клиент утрачивает право на налоговые льготы, а если он ими уже воспользовался, то придется вернуть вычет государству и заплатить пеню.

Также для открытия счета клиент может обратиться напрямую к брокеру, заключив с ним договор на обслуживание. Оформить ИИС таким способом возможно в офисе или онлайн.

Для начала инвестиционной деятельности нужно купить ценные бумаги на Московской бирже, или иностранную валюту (при условии взноса на ИИС средств в рублях). Клиент может вложить деньги в акции российских компаний, корпоративные, муниципальные облигации, БПИФы, ETF. Все внесенные на инвестиционные счета деньги не страхуются и не защищаются государством также как банковские вклады.

Их сохранность будет гарантирована клиенту уже после приобретения ценных бумаг, так как они автоматически перемещаются в специальный депозитарий. В этом случае клиент не понесет убытков даже при банкротстве его брокера, так как он в любой момент переведет свои активы к другому специалисту.

Государство не защищает ИИС, поэтому при наступлении страхового случая клиентам не будет возмещаться ущерб как по классическим вкладам, по которым предусмотрена компенсация в размере 1 400 000 руб. (открытым в одном банке). Именно поэтому россияне предпочитают оформлять счета в крупных банках, одним из которых и является Сбербанк. Открыть ИИС в этом банке клиент может разными способами:

- В отделении:

- клиент обращается к менеджеру кредитной организации;

- заполняет анкету;

- вносит в нее персональные данные, дает согласие на их обработку;

- изучает предложенные инвестиционные программы, подбирает для себя максимально выгодный тариф;

- заключает договор;

- после получения извещения от Сбербанка об открытии ИИС переводит деньги на инвестиционный счет.

- Через мобильное приложение, в разделе «управление активами».

- В офисе брокера.

- Через интернет-банкинг, в личном кабинете. Клиент может проводить все финансовые операции дистанционно, при условии наличия действующей учетной записи на портале Госуслуги.

Какую комиссию платит клиент

С клиентов, открывших ИИС, Сбербанк будет удерживать комиссию за операции:

http://autoweboffice.com/wiki/doku.php?id=sberbank

http://vse-dengy.ru/upravlenie-finansami/pifyi/bpif-sbri.html

http://bankstoday.net/last-articles/individualnye-investitsionnye-scheta-v-sberbanke-kak-otkryt-i-nachat-zarabatyvat