Начинаем инвестировать: как выбрать брокера, чтобы купить акции за рубежом

В условиях снижения ставок по депозитам инвестиции в акции иностранных компаний привлекают многих украинцев. Но потенциальных инвесторов сдерживает отсутствие знаний и практических навыков. «Минфин» ликвидирует этот пробел.

Новая рубрика на «Минфине»

Этим материалом мы начинаем серию публикаций «Инвестиции «Минфина». Редакция на собственном опыте проверит, приносят ли прибыль, и какую, различные варианты инвестиций. Какие подводные камни ожидают начинающего инвестора и как уменьшить инвестиционные риски. Такие материалы будут выходить на нашем сайте каждый вторник.

Мы вложим свои деньги и пройдем весь путь начинающего инвестора — от выбора инвестиционного инструмента до оформления всех формальностей (заключение договора с брокером, открытие счета и т.д.) и возврата своих инвестиций, надеемся, с прибылью.

- фондовый рынок,

- кредитные союзы и другие финансовые компании,

- драгоценные металлы (как физические, так и виртуальные) и пр.

Если у вас есть идеи других вариантов инвестиций, которые вы сами не решаетесь проверить, а хотите, чтобы мы это сделали за вас — пишите в комментариях.

В фондовый рынок «Минфин» решил инвестировать до $3 тыс. В рамках проекта редакция будет описывать каждый свой шаг, в том числе и неудачные.

Фондовый рынок: с чего начать

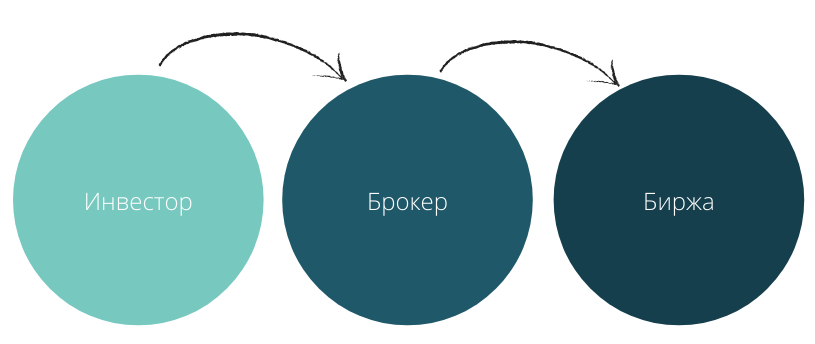

Начинать свой поход на фондовый рынок нужно с открытия счета у брокера. Брокер — это посредник, через которого вы покупаете акции, он же обеспечивает их сохранность. При необходимости через него же вы продаете акции и выводите деньги на свой банковский счет.

В старых американских фильмах брокерские компании показаны как огромный опенспейс со множеством операторов, каждому из которых звонят клиенты и просят купить или продать акции. Сейчас же, чтобы торговать на фондовом рынке, звонить на Уолл-Стрит не требуется. Современные брокеры все операции позволят вам делать самостоятельно. Все, что нужно — скачать специальную программу для торговли, или зайти на соответствующий сайт и уже там выбирать акции, которые хотите купить. Сама же процедура приобретения проходит не сложнее, чем выбор товаров в интернет-магазине.

За свои услуги брокер берет комиссии. В частности, платным может быть открытие счета, покупка и продажа акций, а также зачисление и снятие средств.

Те, кто внимательно следят за новостями фондового рынка, знают о таком брокере как Robinhood. Он не берет комиссий ни за какие операции и им уже пользуются 13 млн американцев. Однако, если вы решили выбрать именно его и готовы закрывать статью, придется вас разочаровать. Для того, чтобы зарегистрироваться в Robinhood, нужно иметь официальный адрес проживания в США. Поэтому выбирать брокера можно только среди компаний, работающих с гражданами Украины. А они все берут комиссию.

Interactive Brokers

Большинство финансовых экспертов, если у них спросить, какого брокера стоит выбрать, первым называют именно Interactive Brokers. Эта компания основана в США в 1977 году. Сейчас является одним из крупнейших мировых брокеров, который работает в 135 странах и дает доступ для торговли на фондовых рынках десяткам государств. Собственный капитал Interactive Brokers достигает $8,5 млрд.

Поскольку зарегистрирован брокер в США, то и регулируется его работа американским законодательством. Эксперты называют это одним из ключевых преимуществ компании.

Счет можно открыть на любую сумму — брокер ограничений не устанавливает. Одно из преимуществ Interactive Brokers — отсутствие комиссии при приобретении ETF (подробно о том, что это и зачем их покупать — читайте в этой статье). А вот комиссия при покупке акций есть: $0,0035 за акцию, но не меньше 35 центов. То есть, даже если вы покупаете 1 акцию — брокер возьмет $0,35. При продаже активов комиссии такие же, как и при покупке.

Важно уточнить, что говоря о комиссии за покупку и продажу акций, мы имеем в виду именно американский фондовый рынок. На всех остальных площадках комиссии будут другими. Это касается не только Interactive Brokers, но и всех компаний.

Комиссия за пополнение счета у брокера отсутствует (хотя, скорее всего, будет комиссия банка или платежной системы). Так же без комиссии можно вывести средства один раз в месяц. За последующие выводы в течение того же месяца придется заплатить $10.

Основной недостаток Interactive Brokers — ежемесячные комиссии за обслуживание счета. Базовая комиссия составляет $10 в месяц. Но если вы проводите платные операции, комиссия уменьшается на эту сумму. К примеру, если вы за месяц один раз купили акции и заплатили за это 35 центов, месячная комиссия будет рассчитываться по следующей формуле: $10 — $0,35 = $9,65. Самостоятельно это, конечно, считать не придется, комиссию брокер списывает автоматически.

Ежемесячная комиссия будет меньше для клиентов, которым еще не исполнилось 25 лет — $3. А вот для пользователей, у которых на счету сумма до $2 тыс., комиссия наоборот выше — $20.

Торговля на Interactive Brokers происходит через терминал Trader Workstation, который нужно скачать на свой компьютер. Выглядит он следующим образом. Структура этого терминала мозаичная — разные графики и окна можно убирать, добавлять, изменять их размер и т.п.

Exante

Это еще одна крупная международная компания, но она работает на рынке не так давно. Как брокерская платформа она была основана в 2010 году, а в 2011 году начала предоставлять доступ на фондовые рынки. Сейчас позволяет покупать акции не только в США, но и в целом на 50 рынках.

Лицензии на работу Exante получила от регуляторов Мальты и Кипра. Соответственно, они и контролируют работу брокера.

В отличие от Interactive Brokers, этот брокер устанавливает минимальную сумму, необходимую для открытия счета — 10 тыс. евро. Положительное отличие от предшественника — отсутствие любой комиссии за обслуживание счета. Комиссии же за операции несколько выше, но не существенно — 2 цента за каждую акцию. Эта же сумма касается и ETF.

Возможности забрать свои средства раз в месяц без комиссии здесь нет. Каждый вывод средств обходится в 30 евро, независимо от суммы, которую вы забираете.

Торговый терминал для торговли в Exante также нужно скачать на компьютер. У него тоже мозаичная структура.

Freedom Finance

Ряд региональных брокеров принадлежат холдинговой компании Freedom Holding. В частности, это Фридом Финанс Украина и Freedom Finance Europe. Именно через последнюю можно торговать на международных фондовых рынках. Акции же самого холдинга представлены на американской бирже Nasdaq, а капитализация Freedom Holding превышает $1,2 млрд.

Перечень бирж, к которым открывает доступ Фридом Финанс, несколько скромнее, чем у предыдущих брокеров. Например, нет доступа на канадский или китайский рынки. Однако самые популярные биржи, в частности, США и Великобритании, здесь представлены. Кроме этого, в отличие от Interactive Brokers и Exante, Фридом Финанс позволяет торговать и акциями украинских компаний.

Еще одно преимущество Фридом Финанс — предоставление клиентам доступа и поддержки для приобретения акций во время IPO (первичного выхода на фондовый рынок). Инвестиции во время IPO часто приносят высокую прибыль, хотя и считаются высокорисковыми. Подробнее об участии в IPO «Минфин» писал в этой статье.

Открыть счет на Freedom Finance Europe можно на любую сумму. Также среди плюсов — отсутствие платы за обслуживание счета. А вот комиссии за операции выше, чем у конкурентов: 2 цента за каждую акцию плюс еще $2. Для примера: покупка одной акции обойдется в $2,02, а двух акций — $2,04. Вывод средств обойдется немного дешевле, чем в Exante — $30.

Чтобы торговать через брокера, устанавливать специальную программу не придется. Все операции будут проходить на специальном сайте.

Украинские субброкеры

Кроме международных сервисов, украинцы могут открыть брокерский счет и в отечественной компании, которая работает с международными, как субброкер.

Что это означает на практике? Обратиться нужно в отечественную компанию, которая, в свою очередь, откроет счет у иностранного брокера и предоставит доступ к терминалу этого брокера. Как правило, такие субброкеры работают с Interactive Brokers или Exante. Принцип торговли будет таким же, как и напрямую у международного брокера. Но тарифы могут отличаться.

Универ (субброкер Exante)

Компания полностью повторяет все комиссии Exante, а потому для клиента мало что меняется. Как объясняют представители компании, Универ зарабатывает на отчислениях от международного партнера за привлеченных клиентов.

Единственное существенное отличие — минимальная сумма для открытия счета в 5 раз меньше, чем у Exante, и составляет 2 тыс. евро.

Svit Invest (субброкер Exante)

Хотя эта компания сотрудничает также с Exante, тарифы существенно отличаются. Так вывод средств будет стоить не 30 евро, а всего 100 грн. Столько же нужно заплатить за зачисление средств на счет. Стоит обратить внимание и на то, что вывод средств возможен только в гривне. Как объяснили «Минфину» в Svit Invest, субброкер сам снимает валюту в Exante, переводит ее в гривну по среднему наличному курсу и уже гривну отдает инвестору.

Svit Invest берет 365 грн. за открытие счета. Несколько отличаются и тарифы на покупку акций. Так же, как в Exante, комиссия составляет $0,02, но с тем отличием, что не меньше $1. То есть, если купить 3 акции через Exante, это обойдется в 6 центов, а через Svit Invest — $1. А вот за покупку 50 акций комиссия составит доллар у обоих брокеров.

Минимальная сумма, с которой можно открыть счет через Svit Invest, еще ниже, чем в Универ, и составляет 35 тыс. грн.

Арт Капитал (субброкер Interactive Brokers)

Если работать через этого субброкера, можно сэкономить на ежемесячной комиссии, которая составит всего $1. И она будет сниматься только в том случае, если за месяц не проведено ни одной операции, или же на счету меньше $1 тыс.

А вот комиссия за операции несколько выше, чем в Interactive Brokers. $0,0105 за акцию, но не меньше $1,5. Эти же расценки действуют и на ETF, покупать их без комиссии через субброкера не получится. Зато, как уверяют в Арт Капитал, не надо платить никаких комиссий за вывод средств. Счет у этого субброкера можно открыть имея хотя бы $100.

Ключевые тарифы брокеров

| БРОКЕР | Минимальная сумма для открытия счета | Стоимость обслуживания счета | Комиссия за операцию* | Комиссия за пополнение счета | Комиссия за снятие средств со счета |

| Interactive Brokers | Отсутствует | $10 в месяц (снижается на стоимость проведенных других операций); $3 для клиентов в возрасте до 25 лет; $20 если на счету меньше $2000 | $0,0035 за акцию (мин. $0,35); ETF — без комиссии | Отсутствует | Один раз в месяц — без комиссии; последующие — $10 |

| Exante | 10 тыс. евро | Отсутствует | $0,02 за акцию | Отсутствует | 30 евро |

| Freedom Finance | Отсутствует | Отсутствует | $0,02 за акцию +$2 | Отсутствует | 1% от суммы, мин 30 дол. |

| Универ (субброкер Exante) | 2 тыс. евро | Отсутствует | $0,02 за акцию | Отсутствует | 30 евро |

| Svit Invest (субброкер Exante) | 35 тыс. грн | 365 грн в год | $0,02 за акцию, мин $1 | 100 грн. | 100 грн. |

| Арт Капитал (субброкер Interactive Brokers) | $100 | $1 в месяц (при отсутствии хотя бы 1 сделки или если меньше $1000 на счету) | $0.0105 за каждую акцию или ETF, мин. $1,5 | Отсутствует | Отсутствует |

*на фондовом рынке США, на других рынках комиссии могут отличаться

Как работают сервисы поддержки

Единственный брокер, связаться с которым было сложно — Interactive Brokers. Онлайн-чат доступен только для зарегистрированных пользователей, а украинский мобильный или стационарный номер службы поддержки найти так и не удалось. Сказывается международный статус компании и отсутствие акцента на работу с Украиной. Хотя инвесторы, которые уже длительное время работают с Interactive Brokers, уверяют, что у них проблем с получением консультаций не возникает.

Собираешь деньги для инвестиций? Выбирай надежный банк и экономь с прибылью

У всех других брокеров есть офисы в Украине, а на видном месте сайта указан контактный номер. Отвечают по нему быстро и к качеству консультаций любого из брокеров вопросов не возникло.

С большинством компаний можно общаться и через онлайн-чат. Единственное исключение здесь — Svit Invest, если у него и есть такой сервис, то он спрятан от посторонних глаз.

Какие гарантии инвестиций

Один из ключевых вопросов — безопасность инвестиций. Особенно на фоне новостей об обнаружении фиктивных брокеров. Поэтому в этой статье подобраны только те брокеры, которые уже имеют значительный опыт работы, а наше внимание на них обращали сами участники рынка.

Кроме этого, «Минфин» поинтересовался у финкомпаний, что будет, если они прекратят свое существование. Те, кто работает как субброкер, объяснили, что в такой ситуации счетам в Exante или Interactive Brokers ничего не грозит, он останется на месте.

Так же в том, что инвесторы защищены, нас заверили и международные брокеры. Приобретенные инвесторами акции хранит не сам брокер, а депозитарий в стране их размещения. Поэтому, если брокер прекращает деятельность, акции останутся на месте и их можно будет перевести к другому брокеру.

К тому же, счета у брокеров застрахованы. К примеру, в Exante на 20 тыс. евро, а у Interactive Brokers на $500 тыс., из которых половина может быть выплачена в качестве компенсации за наличные позиции.

Кого выбрал «Минфин»

Нам также нужно определиться со «своим» брокером. Здесь стоит отметить, что мы не готовим рейтинг брокеров, никому не выставляем баллы и не определяем объективно лучшего. Наша цель — понять, кто оптимально подходит именно нам.

Как уже упоминалось выше, «Минфин» решил инвестировать $3 тыс. Это значит, что воспользоваться услугами Exante мы не сможем, ведь для открытия счета нужна сумма больше.

Также из-за незначительного объема инвестиций невыгодно работать с Interactive Brokers. Ежемесячные комиссии за год «съедят» $120, а это 4% инвестиционного портфеля. Для сравнения: ключевой индекс американского фондового рынка S&P 500 за последние 15 лет в среднем рос на 7%. Таким образом, инвестируя в него, мы теряли бы большую часть из-за комиссий. Хотя для инвесторов, вкладывающих большие суммы, потери не такие существенные.

Осталось 3 украинских субброкера и Фридом Финанс. Понять, какой из них выгоднее, уже не так просто. В тарифах каждого есть достоинства и недостатки.

По мнению партнера iPlan Василия Матия, для инвестора, имеющего $3 тыс., оптимальный выбор — Арт Капитал, поскольку он работает с Interactive Brokers — надежным брокером, предоставляющим высокие гарантии.

С другой стороны, для того, чтобы понять, какие комиссии будут более выгодными именно в нашем случае, мы должны понять, которую выберем стратегию на фондовом рынке: по какому принципу будем формировать портфель, как часто будем проводить операции.

Поэтому в следующем материале редакция рассмотрит различные стратегии на фондовом рынке и определится со своей. После этого мы сможем уже более взвешенно подойти к выбору брокера.

Если же у вас есть свой взгляд на то, какого брокера лучше выбрать — пишите в комментариях. Суть проекта «Инвестиции« Минфина»» в том, что мы открываем инвестиции вместе с читателями, а потому и в этом вопросе, и во всех других, будем учитывать ваше мнение.

Как правильно инвестировать в акции

- Главная

- Инвестиции

Инвестиции на бирже связаны с риском, а предсказать рост или падение отдельных ценных бумаг – сложно. Но рисками можно управлять, если знать, как инвестировать в акции.

В этой статье мы рассказали, почему нужно вкладывать деньги, насколько это выгодно и какие простые правила помогут заработать на инвестициях.

Стоит ли инвестировать в акции

Акции – один из самых высокодоходных финансовых инструментов. Покупая акции, вы покупаете часть компании, а значит имеете право на долю от её прибыли. Когда растёт прибыль, растёт и цена акции.

Почему нужно инвестировать:

- Акции – источник пассивного дохода. Получать прибыль можно двумя способами. Первый – купить акции, подождать, когда они вырастут в цене, и продать. Второй – купить акции, не продавать их и получать дивиденды (часть прибыли компании, которую она периодически распределяет между держателями своих бумаг).

- Акции помогают достичь финансовых целей. При регулярных инвестициях в ценные бумаги можно накопить на покупку квартиры или машины, вложиться в образование для детей и даже обеспечить себя пенсией.

- Отказ от инвестиций – риск. Он лишает возможности увеличить свой капитал и уменьшает ценность накоплений из-за влияния инфляции. Например, у вас было 100 тысяч рублей, которые вы хранили дома. Каждый год часть этих денег съедала инфляция. За пять лет инфляция в России составила 28% – это значит, что большинство цен выросло на это значение. Теперь на 100 тысяч рублей можно купить меньше товаров, чем пять лет назад.

Выгодно ли инвестировать в акции

На акциях зарабатывают десятки процентов в год. Вот сколько бы вы получили, если бы инвестировали в эти компании год назад. Для сравнения, если вы положите деньги в банк, то сможете заработать только 5–6% (это средняя годовая ставка по банковскому вкладу).

- Tesla : доходность +690%

- NVIDIA : доходность +165%

- Apple : доходность +118%

- Microsoft : доходность +48%

- «Полюс Золото» : доходность +131%

- «Яндекс» : доходность +93%

- «Московская Биржа» : доходность +43%

- «Русгидро» : доходность +32%

- МТС : доходность +21%

Сколько инвестировать в акции

Чтобы начать инвестировать деньги в акции, не нужно больших накоплений. Достаточно 2–3 тысяч рублей. Правда, собрать хороший инвестиционный портфель не получится – лучше выделить от 50 до 100 тысяч. Это позволить купить ценные бумаги нескольких компаний и тем самым снизить риски, и увеличить эффективность вложений.

Как правильно инвестировать в акции

Чтобы защитить себя от рисков и уйти от ошибок, которые делают начинающие инвесторы, придерживайтесь этих правил.

1. Определите свою терпимость к риску

В инвестициях есть два основных класса активов – акции и облигации. В долгосрочной перспективе прибыль от акций выше, чем от облигаций. Но акции более рискованный инструмент. В моменты кризиса рынок акций может просесть на 40–50%, а восстановление занять несколько лет.

Если ваш инвестиционный портфель состоит на 100% из акций, снижение рынка акций на 50% уменьшит размер портфеля вдвое. Если доля акций в портфеле занимает 50% – портфель сократится на 25%. Если акций только 20% – вы потеряете 10%. Подумайте, какой спад вы сможете пережить спокойно.

2. Установите цель и срок её достижения

Определите, зачем вы инвестируете и сколько денег нужно, чтобы достичь цели. Поставьте срок, за который хотите собрать сумму.

Понимание цели помогает правильно выбрать активы под ваши потребности. Чем длиннее срок, тем больше можно вложить в акции. Даже если рынок просядет, у вас будет время отыграть падение. Когда цель станет ближе, снижайте количество акций и наращивайте долю облигаций.

3. Распределяйте вложения по акциям разных компаний

Инвестируйте в акции российских и зарубежных компаний из разных отраслей – это снизит риски потери доходности. Эффективный инвестиционный портфель состоит из акций 10–14 компаний в равных долях. Если одна из акций начнёт падать в цене, другие компенсируют потери за счёт своего роста.

Когда инвестор вкладывает 100% денег только в одну отрасль, например, в российские нефтяные компании, то берёт на себя много рисков. Нефтяной сектор в России чувствителен к зарубежным санкциям, уровню экспорта, договорённостям ОПЕК. Любой негативный сценарий напрямую повлияет на такой портфель.

4. Покупайте не только акции, но и облигации

Общее правило – чем больше акций в портфеле, тем больше рисков, и наоборот. Чтобы защитить себя, отправьте часть денег на облигации – менее прибыльные, но более надёжные ценные бумаги. Если совсем не готовы рисковать, сформируйте основу портфеля из них (80–90% от общего состава портфеля). Также часть денег можно направить на покупку валюты, чтобы ещё больше разнообразить активы.

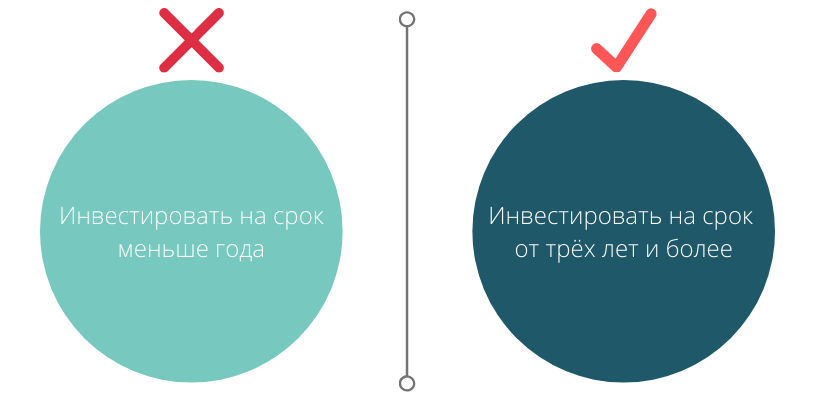

5. Инвестируйте долгосрочно

Покупайте ценные бумаги на долгий срок (от 3–5 лет). Такой подход защит от рыночных шоков, ведь в долгосрочной перспективе рынок всегда растёт. Спады после кризисов сменяются ростом.

Например, индекс МосБиржи , который включает в себя около 50 самых крупных российских компаний, после мирового кризиса в 2008 году уже через три года отыграл падение в 3,6 раза (с 513 до 1859 пунктов). А в 2020 году достиг значения в 2900 пунктов.

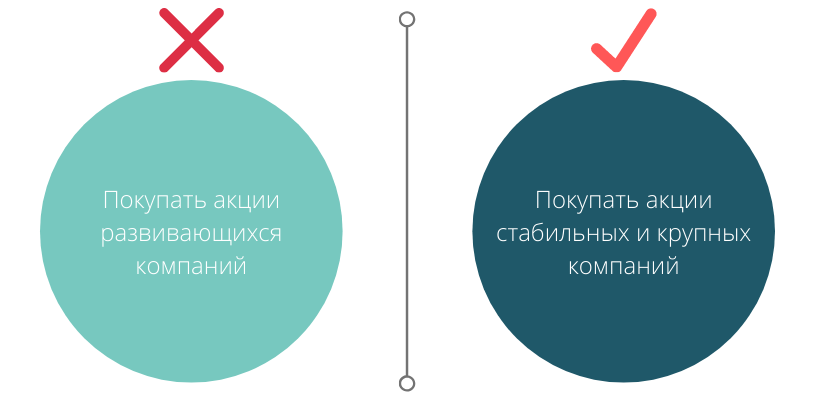

6. Присмотритесь к акциям «голубых фишек»

«Голубые фишки» – это акции самых крупных и стабильных компаний фондового рынка, которые регулярно платят дивиденды.

Примеры российских «голубых фишек»:

Примеры «голубых фишек» США:

Эти компании хороши тем, что растут из-за фундаментальных бизнес-процессов, а не из-за спекуляций или новостного ажиотажа. Они не увеличиваются в цене резко, но уверенно переживают кризисы благодаря своим резервам и показывают рост в долгосрочной перспективе.

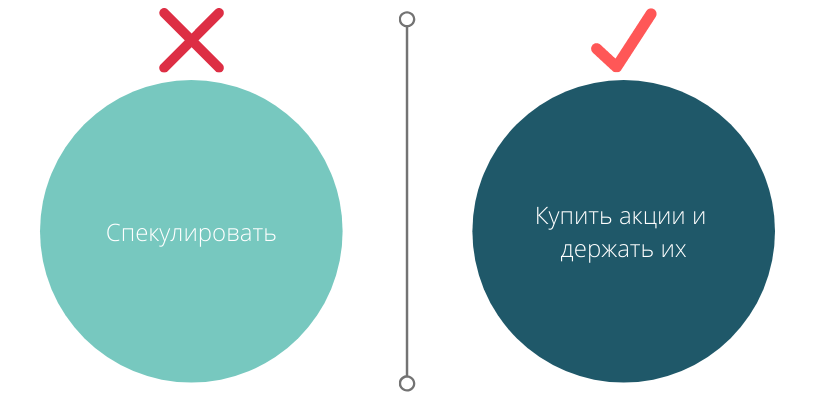

7. Не играйте на бирже

Не играйте на курсе роста или падения цены акций. Этим занимаются профессиональные трейдеры, которые тратят на спекуляции весь свой рабочий день. Ещё частая торговля увеличивает комиссии за сделки, которые взимает брокерская компания. Лучше придерживайтесь стратегии «купил и держи».

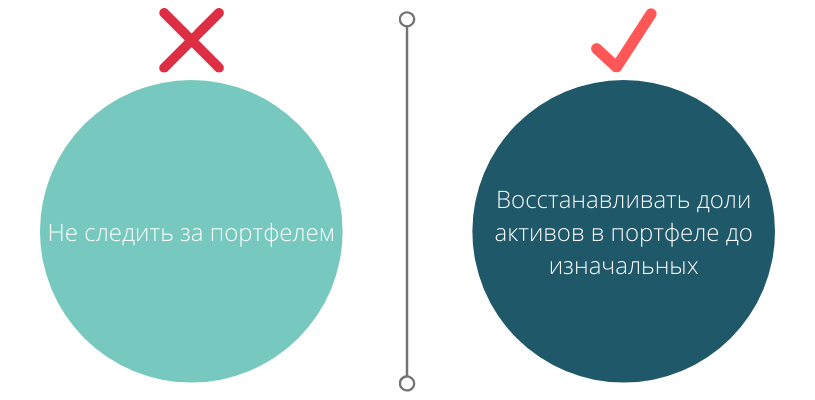

8. Ребалансируйте портфель

Ребалансировка – это восстановление изначальных пропорций портфеля. Например, инвестор собрал портфель из акций и облигаций и разделил между ними свои вложения 50 на 50. Со временем акции выросли, их доля в портфеле увеличилась с 50% до 65%, а облигации снизились до 35%. Портфель стал более рискованным.

Тогда инвестор делает ребалансировку: продаёт часть акций или вносит деньги и докупает облигации, восстанавливая пропорцию 50 на 50.

Ребалансировку не нужно делать часто, достаточно одного раза в полгода или год, если доля актива изменилась более чем на 5% от изначальной.

9. Относитесь к акциям как к источнику пассивного дохода

Не рассматривайте акции как вариант быстрого обогащения. Инвестиции – это способ пассивного заработка и защиты денег от инфляции.

Где инвестировать в акции

Акции продаются на биржах – площадках, которые организовывают торги ценными бумагами. В России есть две биржи – Московская и Санкт-Петербургская. На первой торгуются российские ценные бумаги. На второй – зарубежные.

Правда, покупать акции напрямую на бирже нельзя. Это можно сделать только через брокерскую компанию (брокера) – профессионального посредника, который регистрирует начинающего инвестора на бирже и исполняет его поручения по сделкам. Например, «Купить десять акций Лукойла» или «Продать пять акций Intel».

Чтобы начать работать с брокером, откройте у него брокерский счёт. Он нужен для учёта доходов инвестора. Перед покупкой бумаг на счёт заводят деньги, а после их продажи – выводят на него прибыль. Ещё на брокерский счёт автоматически приходят дивидендные выплаты.

Как купить акции дистанционно

Купить акции можно через брокера «Тинькофф Инвестиции». Вся процедура проходит онлайн, а отслеживать состояние активов можно через личный кабинет.

- Перейдите на сайт и заполните заявку на брокерский счёт (он оформляется бесплатно). Для этого нужен паспорт.

- Когда счёт будет готов, «Тинькофф» даст вам доступы в личный кабинет и мобильное приложение, где можно начать покупать акции. Перед этим пополните счёт с банковской карты.

- За каждую операцию брокер берёт комиссию (от 0,025% от общей суммы сделки).

http://minfin.com.ua/invest/articles/yak-obrati-brokera-schob-kupiti-akciyi-za-kordonom/

.PNG)

.PNG)

.PNG)