Оценка эффективности инвестиционных проектов

Инвестиционная политика базируется на точном расчете ожидаемых результатов вложения денег, поскольку это напрямую влияет на финансовое состояние и деятельность предприятия. Оценка эффективности инвестиционных проектов включает в себя целый ряд показателе, которые в комплексе дают развернутую картину перспективности инициативы. Рассмотрим главные критерии и методы оценки инвестиционных проектов.

Содержание статьи

Как проводится оценка проектов

Любое вложение денег в какое-то начинание проходит несколько обязательных этапов:

Любое вложение денег в какое-то начинание проходит несколько обязательных этапов:

- принятие решения о финансировании, при этом определяются цели начинания и направления финансирования;

- собственно финансирование процессов заранее утвержденного плана;

- этап окупаемости и выход на ожидаемую норму доходности, достижение поставленных целей, получение прибыли.

Вложение денег в инвестиционное начинание предполагает не только получение прибыли, но и достижение целей, поставленных бизнесменом (или несколькими партнерами) в своих интересах. Оценка эффективности инвестиционного проекта поможет предпринимателю или финансисту понять, не потеряет ли он свои деньги в результате инвестиций, и способна ли ожидаемая прибыль компенсировать ему отказ от других возможных вариантов вложений.

Проведение оценки эффективности инвестиционного проекта может занимать от нескольких дней до нескольких лет, в зависимости от масштаба и сложности начинания.

Ее целесообразно проводить не только при определении потенциала предложения, но и для осознанного выбора между несколькими конкурентными вариантами, а также для ранжирования и установления плана очередности исполнения нескольких инициатив в зависимости от ожидаемого экономического эффекта.

Основные принципы оценки эффективности инвестиционных проектов согласно с Методическими рекомендациями РАН состоят в следующем:

- оценивание и анализ осуществляется на протяжении всего расчетного периода, т.е. существования инициативы;

- денежные потоки (отток и приток средств) также моделируются с учетом полного жизненного цикла начинания;

- при сравнении нескольких инициатив они приводятся в сопоставимые условия для объективности результата;

- эффект от внедрения проекта должен быть положительным (при рассмотрении одного предложения) и максимально положительным (при многовариантности выбора);

- учитывается временной фактор (возможные изменения изначально заложенных параметров, разрывы между проведением оплаты и получением комплектующих или сырья и т.д.);

- учитываются лишь предстоящие затраты и поступления, ресурсы, созданные ранее, не относятся к затратам, поскольку оценивается их альтернативная стоимость;

- просчитываются все возможные последствия начинания (экономические, экологические, социальные и др.);

- принимается во внимание состав участников, возможное несовпадение их бизнес интересов, различная оценка стоимости капитала, вычисленная по персонально установленной норме дисконтирования;

- учет инфляционных процессов и возможных рисков;

- многоэтапность процесса, на каждой стадии инициатива оценивается заново, более глубоко, при этом принимаются во внимание новые параметры.

При этом не следует забывать и о направленности каждой конкретной инициативы на определенную цель. Если в предложении идет речь о развитии инфраструктуры (строительство мостов, дорог, велосипедных парковок) или каких-либо вопросах социального характера (образование, спорт, здравоохранение), то методы экономического анализа чаще всего неприемлемы. Уровнем эффективности таких начинаний можно считать улучшение качества жизни граждан, получение прибыли при этом вторично или вовсе не рассматривается.

Какими методами оценивают инвестиционные проекты

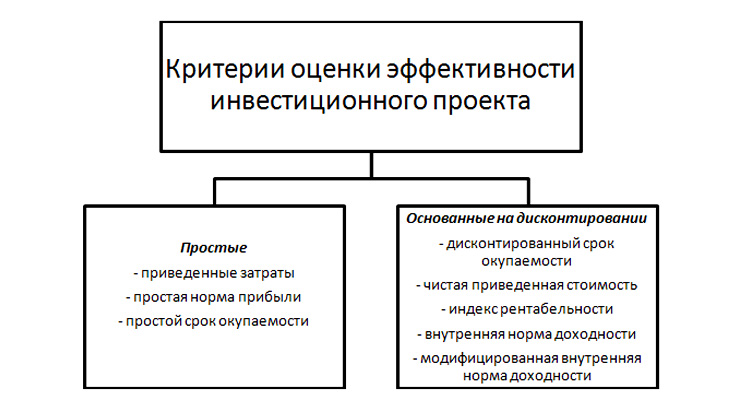

Среди всего разнообразия показателей выделяют такие основные дополняющие друг друга критерии оценки эффективности инвестиционных проектов:

- экономический, показывающий способность начинания сохранять в процессе реализацию ценность ранее инвестированных средств;

- финансовый, ставящий во главу угла показатели платежеспособности и ликвидности.

В международной практике используются разные методы оценки экономической эффективности инвестиционных проектов. Их все условно можно разделить на две группы:

- Статические. Они отличаются простотой и минимальной трудоемкостью. Главная их особенность – возможность допущения в расчетах равных расходов и доходов на протяжении всего периода реализации инициативы. Кроме того, здесь не принимается во внимание временная динамика стоимости денег.

- Динамические. Они способны предоставить инвестору более точные и детальные данные, однако в условиях нестабильных рынков, требуют регулярной модификации. В динамических методах важнейшим фактором является дисконтирование стоимости денег, но для того, чтобы избежать погрешностей, следует точно рассчитать ставку дисконтирования.

Для того чтобы уменьшить вероятность ошибки и адекватно оценить целесообразность вложения обычно используют совокупность этих методов.

Статические методы оценки

Статические (упрощенные) методы оценки эффективности инвестиционных проектов широко применяются с тех времен, когда дисконтирование еще не было признано одним из наиболее точных способов анализа. Они приемлемы при небольших вложениях на краткосрочный период (менее года), а также необходимы для получения дополнительной информации. Рассмотрим их подробнее.

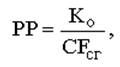

Период окупаемости простой. Здесь подразумевается время от начала реализации идеи до наступления момента окупаемости. Начало – это, как правило, старт операционной деятельности, а момент окупаемости – самая ранняя точка, в которой денежные поступления чистые становятся неотрицательными и остаются такими в дальнейшем.

Вычисление состоит в том, чтобы определить отрезок времени, за который сумма денежных поступлений нарастающим итогом станет равна объему стартовых инвестиций.

- PP – период окупаемости в годах;

- Ко – начальная вложенная сумма денег;

- CFcг – среднегодовой размер поступлений от реализации инициативы.

Такой способ оценки позволяет понять, можно ли будет возместить затраты за период жизненного цикла начинания.

Предположим, что в проект общей продолжительностью 10 лет вложили изначально 1 млн. рублей, ежегодно в среднем будет возвращаться 150 тысяч рублей. Применив формулу, находим решение:

PP = 1000000 / 150000 = 6,66 лет.

Следовательно, момент окупаемости наступит через 6 лет и 7 месяцев, после чего можно ожидать прибыль.

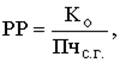

Немного точнее выглядит модифицированная формула:

где начальные вложения делятся на чистую среднегодовую прибыль Пчс.г. (т.е. после отчисления налогов, но без амортизации).

Если в нашем примере прибыль чистая составит 50 тысяч рублей, то получим такую картину:

PP = 1000000 / 50000 = 20 лет.

Таким образом, лишь через 20 лет чистая прибыль сравняется с суммой первоначального взноса.

Проблема состоит в том, что кроме возврата денег, инвестор ожидает прибыли. В нашем примере есть предпосылки ее получения, хотя здесь не учтено дисконтирование. Если же средний доход в год будет составлять 100 тысяч рублей, то момент окупаемости совпадет с окончанием жизненного цикла, следовательно, предприниматель понесет убытки, поскольку он мог заработать, вложив эти деньги в альтернативную идею. Также, при годовых притоках, повышающихся или понижающихся в процессе реализации проекта, провести корректный расчет простым способом невозможно. К тому же, разовость вложения капитала обязательна.

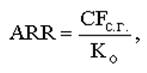

Норма прибыли расчетная (ARR). Эта методика оценки эффективности инвестиционных проектов характеризует рентабельность инвестиций и имеет вид отношения поступлений денег относительно стартового взноса. Рассчитывается в процентах.

- CFс.г. – поступления среднегодовые от основной деятельности;

- Ко – стартовые вложения.

Применительно к нашему примеру, этот показатель оценки инвестиционного начинания имеет такую величину:

ARR = 150000 / 1000000 = 0,15 * 100% = 15%.

Этот показатель свидетельствует о том, что при стартовой инвестиции в размере 1 млн. рублей норма доходности должна быть 15% для получения желаемых ежегодных поступлений.

Существуют разновидности этой формулы, где в числителе применяются значения чистой среднегодовой прибыли (после налоговых выплат) или валовой среднегодовой прибыли (до уплаты процентов и налогов). Кроме того, первоначальную стоимость можно принимать как единоразовую или как средний показатель между начальной и конечной точкой.

Преимущество метода – легкость и понятность, недостатки – игнорирование удешевления денег, длительности эксплуатации активов, ориентирование больше на внешнего пользователя.

Кроме указанных выше, применяются и другие простые методы оценки инвестиционных проектов. Они дают видение наиболее общих показателей, основываясь на которых, можно переходить к более детальным расчетам.

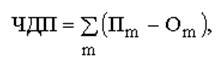

Денежные поступления чистые (NV, или ЧДП) – это положительное сальдо потока денег за рассматриваемый период

- Пm – сумма притока денег на шаге m;

- Оm – сумма оттока денег на шаге m.

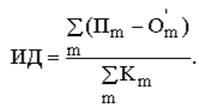

Индекс доходности инвестиций. Это отношение потока от основной деятельности к сумме потока от инвестиционной деятельности. Его можно представить в виде формулы:

- K – начальные инвестиции;

- Пm и Оm – приток и отток средств.

Этот показатель свидетельствует о рентабельности вложения средств относительно чистого денежного потока и общей суммы инвестиций.

Денежный отток максимальный (CO). Представляет собой максимальное отрицательное сальдо и показывает, какое наименьшее количество внешнего финансирования из любых источников нужно для того, чтобы инициатива могла быть воплощена в жизнь.

Динамические (дисконтные) методы анализа

Для более детального и профессионального изучения вопроса применяются показатели оценки эффективности инвестиционных проектов, основанных на концепции дисконтирования. Остановимся на самых главных из них.

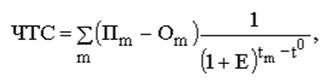

Самый распространенный и важный критерий при оценке и анализе начинания – это показатель чистого дисконтированного дохода, или чистой приведенной текущей стоимости (NPV, или ЧТС). Это эффект от потоков средств, приведенный к текущей стоимости. Его формула выглядит так:

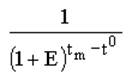

где учтен коэффициент дисконта, выраженный частью формулы

NPV показывает соотношение инвестиционных затрат и поступлений денег в будущем, которые приведены к текущим условиям. Для корректного ее расчета следует определить норму (ставку) приведения, после чего рассчитать коэффициент дисконтирования.

Используя его значение, можно легко найти дисконтированные суммы притоков и оттоков средств, а текущая чистая стоимость – это разность между ними, которая может иметь разное значение:

- положительное значение свидетельствует о том, что за изучаемый период объем поступлений перекроет сумму капитальных затрат и увеличит ценность компании;

- отрицательное значение – это сигнал о том, что инициатива не приведет к получению необходимой нормы прибыли и станет причиной убытков.

Обратимся к нашему примеру. Если взять за основу коэффициент дисконта, равный 10%, то получим следующий результат:

NPV = -1000000 + 150000 / (1 + 0,1) + 150000 / (1 + 0,1)2 + 150000 / (1 + 0,1)3 + 150000 / (1 + 0,1)4 + 150000 / (1 + 0,1)5 + 150000 / (1 + 0,1)6 + 150000 / (1 + 0,1)7 + 150000 / (1 + 0,1)8 + 150000 / (1 + 0,1)9 + 150000 / (1 + 0,1)10 = -1000 + 136,3 + 123,9 + 112,8 + 102,4 + 93,1 + 84,7 + 77 + 70 + 63,6 + 57,8 = — 78,4 тысяч рублей.

Таким образом, мы видим, что при ставке дисконта в 10% начинание не покрывает стартовых затрат и станет убыточным. Поэтому от него следует отказаться, если нет вариантов, как понизить норму дисконта. При этом, рассматривая варианты с понижением дисконтной ставки, нужно помнить про методы оценки рисков инвестиционного проекта (недополучения прибыли, плохого менеджмента, страновой).

Показатель чистой приведенной стоимости хорошо демонстрирует минимальную необходимую рентабельность. Положительное значение NPV указывает на прибыль, отрицательное – на убыток, близкое к нулю – на минимальную окупаемость. Если в нашем примере за норму дисконта взять 9%, то все равно получаем отрицательную величину (-37,4 тыс.руб.), поэтому выход на плюс здесь возможен при ставке не выше 8%.

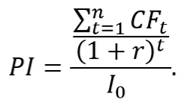

Дисконтированный индекс доходности (ИДД), или, иначе говоря, рентабельность инвестиций (PI). Это отношение приведенного потока от внутренней деятельности к приведенному потоку от деятельности инвестиционной.

Наш пример здесь просчитывается так:

PI = (136,3 + 123,9 + 112,8 + 102,4 + 93,1 + 84,7 + 77 + 70 + 63,6 + 57,8) / 1000 = 921,6 / 1000 = 0,9216

Следовательно, можно сделать вывод, что каждый инвестированный в этот проект рубль обернется почти 8 копейками убытка. Такой метод хорошо подходит для определения более привлекательной инициативы из нескольких имеющихся вариантов, особенно если часть других показателей у них имеет близкие значения.

Норма доходности (прибыли, дисконта) внутренняя (IRR). В проектах, где есть первоначальные затраты и положительный показатель денежных поступлений, внутренней нормой прибыли является число, со знаком «+», равное ставке дисконта, при котором NPV равняется нулю. Если IRR выше нормы дисконта, то проект может быть привлекательным, если ниже – то он грозит потерей капитала.

Норма доходности (прибыли, дисконта) внутренняя (IRR). В проектах, где есть первоначальные затраты и положительный показатель денежных поступлений, внутренней нормой прибыли является число, со знаком «+», равное ставке дисконта, при котором NPV равняется нулю. Если IRR выше нормы дисконта, то проект может быть привлекательным, если ниже – то он грозит потерей капитала.

Обычно этот критерий рассчитывается с принятием таких допущений:

- сначала идут затраты и лишь затем начинается приток финансов;

- поступления носят накопительный характер, знак при этом меняется только единожды с минуса на плюс.

Специфической формулы IRR не имеет. Чаще всего она находится с помощью построения графика с нанесенными на него значениями. Затем способом последовательных проб подбирается наиболее близкая величина нормы доходности. Также можно использовать формулы, по которым узнаются другие основные показатели оценки инвестиционных проектов.

Задачу, которую мы рассматриваем на протяжении всей статьи, можно решить в данном случае, используя расчет NPV. В этом случае, просчитав процентную ставку дисконта, при которой чистая стоимость будет близка к нулю, можно определить IRR, он находится в пределах 0,08, то есть 8%.

Иногда величина этого показателя берется от величины других связанных критериев. Так, если инициативу в полном объеме финансирует коммерческий банк, то максимально допустимая процентная ставка будет указывать на значение IRR.

Критерий величины IRR подходит для отсева неперспективных инициатив, если IRR меньше E, а также для ранжирования нескольких предложений со схожими вводными данными, такими как:

- сумма требуемых инвестиций;

- возможные риски;

- длительность периода расчета.

Период окупаемости дисконтированный (DPP). Это более точный расчет времени, необходимого для возврата потраченных денег. В отличие от простого срока окупаемости, здесь принимается во внимание динамика стоимости денег со временем.

- r – дисконтная ставка;

- CFt – величина потока в t-году.

Вернемся к нашей задаче. В отличие от способа нахождения значения PP простым методом, здесь требуется все годовые поступления привести к текущему состоянию по принятой нами ранее ставке 10%. По годам (с первого по десятый) это выглядит так: 136,3 + 123,9 + 112,8 + 102,4 + 93,1 + 84,7 + 77 + 70 + 63,6 + 57,8 = 921,6 тысяч рублей.

Получаемый результат свидетельствует о том, что в течение жизненного цикла инициативы (10 лет) эта инвестиция не окупится. Здесь наглядно видна разница между объективностью расчетов простым методом и с использованием приведения потоков денег. Если инвестор будет опираться на простой метод, плохо применимый в долгосрочных проектах, то он понесет убытки, так как PP был равен 6 годам и 7 месяцам. Если за основу будет взят DPP, то предприниматель, скорее всего, откажется от этого предложения вообще или в пользу другого возможного варианта.

http://finswin.com/projects/ekonomika/ocenka-ehffektivnosti-investicionnogo-proekta.html