От простого вклада до недвижимости на Бали – эксперты советуют, куда инвестировать свои сбережения в 2021 году

Традиционные финансовые инструменты больше не дают того уровня дохода, который мог бы заинтересовать инвесторов. Поэтому мы опросили разных экспертов – инвесторов, консультантов, исследователей – о том, куда они рекомендовали бы вложиться обычному россиянину. Их ответы мы разбили на 3 части – от самых простых и доступных до сложных и рискованных способов инвестирования.

Минимальная сумма и минимальный опыт

Банковский вклад

Как известно, Банк России уже долго удерживает ключевую ставку на минимальном уровне за всю историю, а в перспективе может снизить ее еще сильнее. Все это означает одно – банки уже снизили ставки по вкладам до минимума. Так, сейчас крайне сложно получить даже 5% годовых – почти все банки теперь дают высокие проценты лишь за дополнительные условия (например, активное использование карты), поэтому вклад стал самым простым и наименее доходным инструментом.

Однако и тут есть интересные возможности – например, пока все банки с трудом могут заплатить 5% годовых в рублях, банк «Восточный» готов давать 5,5% годовых по накопительному счету. Конечно, есть и подвох – ставка по нему может измениться в любой момент (по условиям договора счета банк имеет на это право), но учитывая, что проценты начисляются постоянно, это хороший вариант.

В целом же, отмечают эксперты, вклад – самый простой инструмент накопления, максимум возможностей которого заключается в сохранении денег, но не в приумножении. Однако при комбинации с другими инструментами – например, валютой, на вкладе можно заработать чуть больше (но и риски потерять деньги тоже есть).

Наш эксперт, кандидат экономических наук Роман Лавник отмечает:

Больше всего в России обладателей небольших накоплений в размере 100 тысяч рублей (плюс-минус). Конечно, такие средства не вложить в недвижимость или бизнес, поэтому единственное, что можно предложить – выбрать или депозиты с высокой доходностью в размере 7-8%, что перекрывает текущую инфляцию (Росгосстрах-банк предлагает вклады с 8% годовых, Дом-РФ – 8%, Абсолют-банк – 7,40%), или вложиться в приобретение золота или валюты, которые сейчас однозначно растут в цене и будут расти еще довольно длительное время.

Роман Лавник, к. э. н., управляющий партнёр компании «Лавник и Партнеры»

Покупка иностранной валюты

Мы однажды уже сравнивали доходность такого варианта с долларом и евро при условии покупки валюты в 2014 году и продажи ее сейчас. Как оказалось, доходность действительно может быть высокой – но лишь в период кризиса. С другой стороны, сейчас евро показывает уверенный рост по сравнению с долларом (соответственно, и по сравнению с рублем), поэтому в перспективе валюта может стать инструментом для накоплений.

Но все же прогнозы аналитиков по рублю – достаточно оптимистичны, что не очень хорошо для сторонников валютных сбережений. С другой стороны, такой вариант не несет рисков полной потери денег – даже если доллар или евро «отскочат» от высокого курса, слишком сильно они не упадут.

В данном случае можно даже диверсифицировать портфель, считает инвестор Дмитрий Новичков. По словам эксперта, оптимальным вариантом будет комбинированный портфель из накопительного счета, долларов и евро:

С капиталом в 100 000 рублей не имеет смысл тратить время на анализ рискованных инструментов, так как затраченное время не стоит доходности, которую эта сумма принесет. Поэтому лучшим решением для такой суммы является диверсификация риска девальвации рубля. Большинство из нас получает зарплату в рублях, но мы используем валюту при путешествиях и покупках через зарубежные онлайн сервисы (Amazon, Ebay). При этом курс рубля стабильно растет относительно курса других валют. Для того, чтобы этого избежать, я бы посоветовал разделить капитал на две части:

50 000 рублей – оставить в рублях и положить на карточку с процентом на остаток (Альфа-банк, Тинькофф)

25 000 рублей – покупаем доллары

25 000 рублей – покупаем евро

Валюты не принесет вам доходность, но, как минимум, поможет сохранить имеющуюся сумму инвестиций. К тому же совсем не нужно тратить время на изучение рынка.

Дмитрий Новичков, частный инвестор, автор канала NDV Инвестиции.

Индивидуальный инвестиционный счет

Это изобретение российских законодателей, которые решили «приучить» россиян к работе на финансовом рынке. Это такой брокерский счет, по которому предусматривается один из двух налоговых вычетов:

- можно получить возврат НДФЛ с суммы, внесенной в течение года на ИИС;

- можно освободить от НДФЛ полученный с помощью ИИС доход.

Основное ограничение – счет должен быть открыт не менее 3 лет, соответственно, условная доходность в 13% НДФЛ фактически делится на 3 года. С другой стороны, на ИИС можно покупать акции, облигации, валюту и некоторые другие активы.

Среди минусов ИИС – отсутствие гарантирования сохранности средств (даже на счетах у брокера), необходимость продержать деньги на счете как минимум 3 года, ограничение по сумме (не более 400 тысяч рублей на счете). Тем не менее, многие банки предлагают комбинированный продукт «вклад + ИИС», по которому обещают двузначную цифру доходности, поэтому при правильном подсчете такой вариант может быть выгоден.

Об этом говорит и инвестор Евгений Назаров – по его словам, можно открыть ИИС и купить на него самый простой инструмент – облигации федерального займа, и получать неплохую доходность:

Один из консервативных инструментов является ИИС (индивидуальный инвестиционный счет) с помощью которого можно сформировать около 20% годовых. 13% за счет налогового вычета и 5-7% можно спокойно получить за счет покупки облигаций. Самый простой вариант – это ОФЗ, которые сейчас дают около 6%, также можно подыскать надежную корпоративную облигацию, например, облигации РЖД, Тинькофф, МТС, сейчас дают в среднем около 6,5% + 13% налогового вычета в сумме мы получаем максимально консервативные 19,5% годовых в рублях. А облигации Россельхозбанк дают около 8% годовых, что в сумме с налоговым вычетом дадут 21% годовых в рублях.

Евгений Назаров, инвестор, профессиональный управляющий инвестфондами.

Вложения в НПФ

Негосударственные пенсионные фонды больше всего известны как управляющие пенсионными накоплениями (куда их можно при желании перевести из Пенсионного фонда России). Однако на самом деле, НПФ предлагают и другие программы, в том числе полностью независимые от государства. И для тех, кто хочет накопить себе на пенсию, тоже существуют специальные программы.

Здесь все зависит от того, с какой целью нужно копить деньги – если речь идет об обеспечении достойной пенсии, то НПФ – один из простых и достаточно надежных вариантов (правда, если правильно выбрать фонд).

Представитель одного из НПФ, Евгений Биезбардис, говорит, что в случае с индивидуальным пенсионным счетом фонд не сможет завести накопления клиента в минус:

Вариант первый. Вы понимаете, что основную часть из своих средств вы не будете расходовать до назначения пенсии. Можно открыть индивидуальный пенсионный счет в негосударственном пенсионном фонде. НПФ будет инвестировать ваши средства и начислять доход. Причем в зависимости от располагаемой суммы можно оформить несколько договоров, чтобы не рисковать последствиями от досрочного снятия всех денег единовременно. Минимальный взнос может быть ограничиваться 1-50 тыс. рублей и может не требовать новых взносов.

Плюсы: при любом развитии событий на фондовом рынке фонд не вправе начислить убыток на счета клиентов по негосударственному пенсионному обеспечению. Еще вы наделяетесь правом ежегодного получать социальный налоговый вычет в размере 13% от взносов (только с суммы не больше 120 тыс. руб. в рамках одного года). Его можно инвестировать обратно в пенсию, тогда доход будет выше. К тому же средства в НПФ на этапе накоплений защищены от взысканий третьих лиц – то есть судебных приставов или при разводе.

Минусы: на добровольные пенсионные накопления не распространяется действие системы гарантирования. Но законодатели уже анонсировали исправление этой ситуации и даже планируют ускорить ее введение и для добровольно сформированных пенсионных средств.

Вариант второй. Вы хотите сделать среднесрочные вложения – например, на пять лет. Тогда вам надо обратить внимание на продукты НПФ с минимальной гарантированной доходностью, которые фактически являются альтернативой все менее доходным банковским вкладам.

Однако обращу ваше внимание – речь идет именно о минимальной доходности, то есть при удачном развитии ситуации на финансовом рынке фонд принесет доход выше гарантированной величины. Причем этот доход на следующий год будет капитализирован и на него распространятся условия безубыточности. Но и неудачное инвестирование тоже не исключено. Однако в неблагоприятной ситуации фонд гарантированно начислит указанный в договоре процент, который соизмерим с текущей ставкой по депозиту. С увеличением суммы первоначального взноса фонд может предложить и более высокую минимально гарантированную доходность.

Евгений Биезбардис, руководитель Центра анализа НПФ «Сафмар».

Акции биржевого фонда (ETF)

Торгуемый на бирже фонд (он же exchange-traded fund или ETF) – это фонд, который может состоять из практически любых активов: акций, облигаций, товаров, и т.д. При этом сам фонд тоже делится на акции, которые свободно обращаются на бирже. Фактически покупатель акций ETF получает определенную долю от активов этого фонда, и, как правило, эти активы грамотно подобраны с учетом соотношения надежности и доходности.

Такие фонды отличаются от российских ПИФов (например, нет минимальной цены участия, а операции по акциям можно проводить в течение всего торгового дня. Что интересно, есть биржевые фонды, которые выплачивают дивиденды, а есть такие, что всю прибыль направляют на покупку новых бумаг (благодаря чему растет стоимость акций такого фонда).

В целом такой инструмент считается не самым рискованным, но и не самым надежным – тем не менее, и ETF есть в рекомендациях опрошенных нами инвесторов. Так, инвестор Евгений Назаров советует обратить внимание на ETF, в основе которых лежат предприятия ведущих стран мира или надежных секторов экономики:

Покупка индексных бумаг подойдет для долгосрочных инвесторов любого уровня подготовки. Например, ETF ведущих стран или ETF на крупные сектора экономики. Этот способ инвестирования самый оптимальный для новичков, т. к. покупая, например, FXIT (ETF – на IT сектор США) вам не нужно проводить анализ десятков компаний, за вас уже собраны эти десятки ведущих компаний в одну бумажку, можно сказать вы уже покупаете сразу готовый диверсифицированный портфель IT сектора. Но несмотря на то что там уже собрано множество компаний, нужно диверсифицировать свой инвестиционный портфель так же и по секторам экономики, поэтому часть денежных средств можно разместить в ETF бумаги экономик ведущих стран, FXCN (Акции ведущих компаний Китая), FXDE (Акции ведущих компаний Германии), FXUS (Акции ведущих компаний США) RUSE (Акции ведущих компаний России, индекс РТС) и часть денежных средств для диверсификации разместить в золото, как защитный актив, в него есть множество путей инвестирования, но выберем также максимально простой и менее энергозатратный, покупаем либо ETF на золото FXGD или как альтернатива, берем акции золотодобывающей компании, например, Полюс золото (PLZL) или Полиметалл (POLY).

Также индексные ценные бумаги – отличный вариант для долгосрочных инвестиций, т. к. на их покупку тратится очень маленькое количество времени, а на истории они зачастую оказываются прибыльней многих инвестиционных фондов, которые каждый день мониторят и анализируют рынки, строя бесконечные графики и прогнозы. Попробуйте просто на протяжении 10-20 лет каждый месяц покупать индексные бумаги себе в инвестиционный портфель, и вы приятно удивитесь полученным результатом. Данный способ инвестиций подходит ко всем категориям людей начиная от тех, кто имеет 100 000 рублей и для тех, кто имеет более 5 миллионов.

Евгений Назаров, инвестор, профессиональный управляющий инвестфондами.

Ставки растут – ищем более прибыльные варианты

Вложения в акции без ИИС и в разных вариациях

Акции – это основа фондового рынка, но в рамках ИИС (чтобы попасть под вычет) можно покупать только российские акции или иностранные на российских биржах. Но на самом деле вариантов у инвестора куда больше – а бумаги самых привлекательных эмитентов могут расти на сотни процентов в определенных ситуациях. Поэтому эксперты советуют тем, кто уже более опытен в инвестициях, обратить внимание на акции зарубежных эмитентов.

Вариантов может быть несколько:

- строить инвестиционный портфель, повторяющий структуру какого-нибудь надежного биржевого индекса. Например, вкладываться в бумаги компаний, находящихся на верхних строчках индекса S&P500. По сути, это тот же ETF, но в данном случае можно собрать портфель практически по любой схеме, не привязываясь к конкретному фонду. С другой стороны, здесь будет выше риск (в ETF инвестициями занимаются профессиональные управляющие;

- вкладываться в акции компаний, ориентированных на экспорт . Сейчас это направление будет интересно, потому что рубль в очередной раз начал падать (а слабый рубль всегда выгоден экспортерам. Как отмечает финансовый аналитик Игорь Кучма из TradingView, Inc., акции нефтегазовых компаний могут расти благодаря слабеющему рублю;

- вложения в акции компаний, услуги которых востребованы в период пандемии . Такими, как считает Игорь Кучма, стали интернет-компании (FAAMG – это Facebook, Apple, Amazon, Microsoft и Google), а также стриминговые сервисы (вроде Netflix) и разработчики программных продуктов для удаленной работы (Zoom, Slack и Microsoft).

Другой сценарий – выбрать одну из перспективных отраслей, например, финтех-стартапы, считает трейдер Андрей Березин. По его словам, сейчас есть несколько вариантов крупных инновационных компаний, вложения в которые могут принести кратно больше первоначальной суммы:

Если человек хочет заработать значительную сумму на инвестициях, вкладываться надо в большие частные компании. То есть компании, которые еще не вышли на биржу, но собираются это сделать. Примеры – всем известная SpaceX Илона Маска, финтех-стартапы Revolut и Robinhood, сервис для аренды жилья Airbnb.

Чем эти компании привлекательны для инвесторов? Они стремительно развиваются и дают доходность значительно выше, чем публичные (торгующиеся на бирже) компании. Так, акции Revolut с 2017 года подорожали на 996%, то есть в 10 раз! Это огромная прибыль по меркам инвестиционного рынка. Вложив 1 млн рублей, за три года инвестор мог увеличить эту сумму до 10 млн. Акции Robinhood с 2017 года выросли на 761%. Разумеется, такую доходность показывает далеко не каждая частная компания, но прибыль в 30-100% – вполне обычное дело.

Инвестировать в частные компании можно двумя способами. Первый подходит для обладателей суммы от 3,5 млн рублей: инвестор покупает акции через управляющую компанию, которая сотрудничает с иностранным брокером. Второй способ более демократичный – для инвесторов с чеком от $100: при желании можно приобрести всего одну акцию (или больше) в виде цифрового актива. Акции цифровизируются в соответствии с законодательством.

Варианты одинаково прибыльные, но в первом случае инвестор в итоге получит большую сумму, потому что изначально больше вложит. При этом вкладывать в акции частных компаний рекомендуется до 50% инвестиционного портфеля, то есть до половины суммы, которой располагает инвестор.

Андрей Березин, управляющий партнер инвестиционной компании Raison Asset Management.

Вложиться в драгоценные металлы

Золото, серебро, платина и другие драгоценные металлы с начала года показали впечатляющий рост цен. Например, золото подорожало с начала года на 30%, достигнув исторического рекорда по стоимости – более 2000 долларов за тройскую унцию. Сейчас золото вернулось на чуть более низкие позиции, но все равно сильно в цене не теряет.

Вслед за золотом подорожали и другие драгоценные металлы – в частности, серебро и платина. При этом если золото – в первую очередь, инвестиционный актив, то серебро и платина активно используются в промышленности. Например, спрос на платину растет на фоне роста автопроизводства в Китае – металл можно использовать в производстве автомобильных катализаторов.

Что касается вложений, то вариантов есть много:

- можно купить золото или серебро в банковских слитках;

- можно купить инвестиционные монеты;

- можно открыть обезличенный металлический счет («условный» металл, который дорожает и дешевеет вместе с обычным);

- можно вложиться в золотые биржевые фонды (они как раз активно скупают металл).

В любом случае, вложения в металл – относительно надежны, так как их мировые запасы конечны, а спрос не ослабевает.

Вложения в драгоценные металлы можно комбинировать и с другими финансовыми инструментами, объясняет Антон Рогачевский с кафедры «Банковское дело» Университета «Синергия»:

При наличии у инвестора условно суммы 500 тыс. руб. уже можно говорить о диверсификации портфеля, например вложения в ценные бумаги, драг. металлы, доверительное управление, криптовалюта и т. д. Свободные денежные средства свыше 1 млн. руб. дают своему владельцу более широкое поле для деятельности. Тут уже может подключаться недвижимость, вкладываться в дружественный бизнес или даже начать свой собственный.

Антон Рогачевский, старший преподаватель кафедры «Банковское дело» Университета «Синергия».

Кстати, заработать на росте золота можно и необычным способом – инвестировать в акции и облигации золотодобывающих компаний, которые растут в цене вслед за добываемым ими металлом.

Открыть свой бизнес по франшизе

Свой бизнес – это всегда риск, но при этом и шансы получить более серьезную отдачу от своих инвестиций. Открывать бизнес полностью «с нуля» сложно, поэтому начинающие предприниматели чаще выбирают бизнес по франшизе. Компании, которая продают франшизы, уже смогли отладить все бизнес-процессы, разработать дизайн, подготовить продукцию, а главное – все это передают покупателю франшизы.

Вариантов есть масса, в России по франшизе можно открыть и ресторан, и магазин, и детский центр, и даже пункт выдачи посылок транспортной компании. Соответственно, в зависимости от уровня франшизы и масштаба будущего бизнеса зависит и сумма инвестиций. Например, недавно российский Forbes составил рейтинг самых интересных франшиз, и в числе самых «дешевых» предложений оказались транспортная компания СДЭК, футбольная школа и мобильная автомойка. Как обещают авторы рейтинга, по большинству из франшиз дешевле миллиона рублей окупаемость приходит уже в первый год работы.

Как нам рассказал Ильнар Шамсутдинов, представитель одной из сети кофеен самообслуживания, за «вход в бизнес» нужно будет заплатить 355 тысяч рублей – это включает в себя все оборудование и электронную систему управления (но при этом формально это не франшиза – а просто стоимость оборудования). Плюсом придется заплатить за аренду и другие платежи, а с точки зрения выручки картина следующая:

Чтобы начать зарабатывать на кофейном бизнесе вам потребуется 355 000 рублей. Это самый низкий порог входа в бизнес.

Себестоимость напитка (300 мл) – 30 рублей

Цена напитка – 100. Чистая прибыль (маржа) – 70 рублей

В день вы продали 20 напитков: 70*20 = 1400 рублей в день

1400*30 дней = 42000 рублей в месяц

42000 * 12 месяцев = 504 000 рублей

Окупаемость – 8.5 месяцев

30 рублей это средняя цена с учетом обслуживания, а роялти и паушальных взносов у нас нет. Наши партнеры могут менять цены и если вам интересно, у нас 157 кофе-баров по всей России и в ближайшее время открываем зарубежный рынок.

Мы не являемся франшизой, мы лишь предоставляем готовое решение для партнеров.

Ильнар Шамсутдинов, основатель сети кофеен самообслуживания HOHORO.

Другие варианты бизнеса с минимальными вложениями – посредничество при поставке товаров на маркетплейс, говорит Станислав Твердохлеб из АНО «Центр развития промышленных инноваций». Он отмечает, что многие местные предприниматели просто не знают о том, что можно торговать через Ozon или Wildberries, поэтому недополучают выручку. При этом посредник может зарабатывать благодаря нестандартному подходу – например, освоить предметную или 3D-съемку.

Имея больше ресурсов, можно двигаться в сторону посредничества на более высоком уровне – например, в том же франчайзинге или развивать сферу импортозамещения.

Максимальная сложность, максимальная доходность

Еврооблигации

Несмотря на свое название, еврооблигации необязательно должны быть номинированы в евро – это просто облигации, которые торгуются не в той стране, где выпущены. Другими словами, долларовые облигации в России будут еврооблигациями (даже если их выпускает российский Минфин). И это неплохой способ заработка – особенно в условиях, когда российские банки снизили до предела доходность по валютным вкладам.

Сложность с еврооблигациями в том, что они обычно торгуются вне бирж – то есть, простому обывателю их купить будет не так просто. С другой стороны, некоторые выпуски есть даже на Московской бирже, да и вне ее еврооблигации купить все же можно, пусть и сложнее.

При этом для инвестора такие бумаги представляют интерес:

- относительно высокая доходность уже в валюте. То есть, при девальвации рубля можно будет заработать как на курсовой разнице, так и на процентах;

- облигации можно свободно продавать , причем их стоимость обычно учитывает будущий доход (то есть, чем ближе к дате погашения, тем дороже облигация);

- еврооблигации можно покупать даже на ИИС (но только на Московской бирже) и получать налоговый вычет, они доступны для неквалифицированных инвесторов.

Об этом же говорит и эксперт по финансовой грамотности Алексей Максимченков – хоть еврооблигации и кажутся чем-то сложным, на самом деле это не так:

Стабильно – это вложения в золото, доллары, еврооблигации. Это легко и просто. А если взять более рискованные, то туда надо уже погружаться. Чем меньше человек знает, тем больше он может потерять. Почему я советую, если вкладывать в рисковые виды инвестиций, то человек должен иметь какой-то опыт.

Алексей Максимченков, инвестор и эксперт по финансовой грамотности.

Краудлендинг

Этот вариант вложений нам рекомендовали сразу несколько экспертов. Если кратко, то это новый способ финансирования бизнеса, когда средства нескольких инвесторов (как правило, это физические лица) объединяются через специальную площадку и передаются предпринимателю. Для бизнесмена это означает более простой процесс получения финансирования – и ставка ниже, и документы собирать не нужно, и даже залог не нужен.

Правда, кредитование бизнеса без залога – это уже крупный риск, так что краудлендингом может заниматься лишь тот, кто что-то в этом понимает. Средняя доходность инвесторов на специальных площадках – 15-30% годовых, что делает этот вариант вложений сопоставимым по прибыльности с более сложными инструментами.

В России краудлендинг регулируется законодательно – каждый неквалифицированный инвестор может вложить не более 600 тысяч рублей в год, а компания-заемщик обязана отвечать некоторым требованиям и публиковать финансовую отчетность. Но главное – площадка, которая выступает посредником, не несет никакой ответственности за возможные потери инвесторов.

Так что это не самый плохой вариант для инвестиций, но все же он слишком рискованный для новичка. С другой стороны, если не гнаться за максимальной доходностью (что несет повышенный риск), краудлендинг все равно принесет гораздо больше, чем банковский депозит или даже ОФЗ на ИИС.

Недвижимость, в том числе за рубежом

Вложения в недвижимость давно считаются стандартом надежности – она редко падает в цене, чаще растет, кроме того, может генерировать доходы от аренды. Сейчас, когда в России все еще можно оформить ипотечный кредит под 6,5% годовых, при везении можно просчитать все так, чтобы платеж по кредиту полностью закрывался доходами от аренды. А если деньги есть в наличии, то недвижимость – неплохой вариант их сохранить и приумножить. Правда, стоит понимать – льготная ипотека взвинтила цены на первичное жилье, поэтому нужно или подождать окончания программы (ноябрь 2020-го), или смотреть на вторичный рынок (не попадает в госпрограмму).

Но есть и более сложный вариант – недвижимость за рубежом. Вариантов там есть много – от экзотического Бали до вполне «спокойных» США, Канады и Великобритании. Например, Юрий Моша из компании «Второй паспорт» советует покупать недвижимость там, где право собственности хорошо защищено:

Людям со свободным капиталом свыше 5 миллионов рублей я как бизнесмен с 30-летним опытом советую инвестировать накопленные средства в зарубежную недвижимость. Если, например, вложить деньги в американскую недвижимость, то можно зарабатывать в год около 6% от потраченной суммы. Чтобы минимизировать риски потери инвестиций надо работать со странами, где право частной собственности хорошо защищено. Советую, опять же, США, Канаду, Великобританию.

Юрий Моша, глава компании «Второй паспорт».

Но нужно понимать, что жилье в этих странах может стоить дорого – для местных рынков куда более привычен вариант с ипотекой, что создаст сложности при последующей продаже жилья. Правда, пока есть арендатор, владелец тоже будет зарабатывать на таком вложении.

А инвестор Евгений Назаров поделился с нашими читателями своим опытом покупки недвижимости на Бали:

Сейчас я активно инвестирую в виллы на Бали и помогаю всем желающим по этому вопросу. На мой взгляд это сейчас одно из самых лучших вложений по соотношению доходности к риску. Бали отличное место для инвестиций, по данным tripadvisor Бали находится на первом мест по популярности туристических направлений в мире, по данным booking. om Бали занимает второе место среди желанных туристических направлений, а по данным Airbnb Бали находится в Топ – 3 мест по полярности среди туристов.

Сейчас есть два варианта – это инвестиции в субаренду вил, куда можно начинать инвестировать с 1 500 000 рублей и в постройку собственных вилл, где инвестиционный вход составляет от 2 000 000 миллионов в долю строительства виллы. После чего эти вилы сдаются в аренду туристам посуточно, в 2-3 раза дороже откуда формируется годовая доходность от 20% годовых в долларах. Сейчас пока границы закрыты тут есть возможность зафиксировать на 3 года цену на шикарную 3-х комнатную виллу за $1000 в месяц, а в обычное время она сдается от $200 в день. Даже если пандемия еще продлится на год, то эти виллы будут сдаваться богатым индонезийцам из Джакарты, что позволит находиться в точке безубыточности, а основную прибыль получать в последующие 2 года, что на дистанции может спокойно давать от 20% годовых в долларах, а не в рублях, что является очень хорошей доходностью по соотношению к рискам.

Евгений Назаров, инвестор, профессиональный управляющий инвестфондами.

Правда, стоит понимать – законодательство некоторых стран несовершенно, и для проведения сделки купли-продажи жилья в какой-то экзотической стране потребуется присутствовать там лично или отдать крупную сумму посреднику. Поэтому лучше сосредоточиться на более популярном и хорошо известном направлении.

Вложения в стартап или собственный самостоятельный бизнес

Эти варианты одинаково рискованны, но при этом могут принести доход гораздо выше, чем вклады, облигации или акции крупных компаний. В свое время весь крупный технологический бизнес проходил стадию стартапа – когда все решал не самый крупный взнос от инвестора, которому понравилась идея. Благодаря этому Джефф Безос или Билл Гейтс занимают высшие строчки рейтингов самых богатых миллиардеров.

Но где доходность – там и риск, на этом основано венчурное инвестирование (когда только 1 из 10 стартапов выживает, но прибыль от него перекрывает все вложения с хорошим плюсом.

Участвовать в стартапе можно по-разному – если есть возможность, то договориться об инвестициях напрямую, воспользоваться онлайн-площадками для поиска инвесторов, присоединиться к венчурному фонду, купить часть ETF или ПИФа, который ориентируется на рискованные вложения в технологические компании. Финансируя стартап, нужно заранее расписать права и обязанности сторон – например, какую долю получит инвестор, будет ли у него право голоса, как часто стартап будет отчитываться, но главное – каковы у компании планы по выходу на рынок и параметры будущего продукта.

Собственный бизнес – это, пожалуй, уже последняя ступень для инвестора, когда он уверен в своих силах и готов вкладывать в свой опыт и знания. Это абсолютная свобода в выборе деятельности (ограниченная разве что законами), но риск всецело остается на владельце, как и будущая прибыль.

Комбинирование вариантов инвестирования

Любой способ инвестирования в большей либо меньшей степени несёт в себе риск потери своего капитала. Потому людям, обладающим большим капиталом, в целях максимального снижения риска его полной потери, наш эксперт, Григорий Вершинин рекомендует комбинировать уже описанные выше способы инвестирования:

Предположим, у вас есть в наличии 5 миллионов рублей и более.

Таким гражданам необходимо диверсифицировать свои средства, то есть распределить их сразу по нескольким направлениям.Так, из 5 млн рублей и более можно 1,5 млн рублей направить на приобретение квартиры в областном центре. Такая недвижимость будет сдаваться за 15 тысяч рублей, что составляет доходность в 12% годовых при условии постоянной сдачи. Это выгоднее, чем любой банковский депозит, но сопряжено с рядом временных и ресурсных затрат. Но сдача квартиры в аренду будет приносить гарантированный и стабильный доход.

Оставшиеся деньги можно разделить между вложениями в ПИФ (паевые инвестиционные фонды) и направлением на поддержку бизнеса. Сейчас наиболее выгодны вложения в онлайн-бизнес – площадки в социальных сетях, блоги, сайты. При минимальных вложениях они приносят большой доход. Из ПИФ наиболее доходными являются Райффайзен — Информационные технологии — прирост более 82%; Технологии 100 Альфа-капитал – почти 75%; Брокеркредитсервис XXII век – прирост в 71%.

Григорий Вершинин, Управляющий партнёр Lavnik Investments

19 инструментов, куда можно выгодно вложить деньги в 2020 году, чтобы получать ежемесячный доход!

Не пропустите! Самые горячие статьи:

2200 рублей в час — эксперимент с бинарными опционами (личный опыт)

2200 рублей в час — эксперимент с бинарными опционами (личный опыт)

19 инструментов, чтобы выгодно вложить деньги в 2020 году!

19 инструментов, чтобы выгодно вложить деньги в 2020 году!

ТОП-7 самых выгодных кредитных карт с бонусами и большим беспроцентным периодом

ТОП-7 самых выгодных кредитных карт с бонусами и большим беспроцентным периодом

Друзья, я написал статью на тему «куда вложить деньги в 2020 году, чтобы заработать», хотя, я уверен, эти способы будут актуальны и помогут приносить доход и в 2021, и 2022 годах. Скажу сразу, что статья длинная. Большинство инструментов инвестирования проверены мною на личном опыте, а потому я гарантирую их работоспособность на данный момент. Мне будет приятно, если в конце вы поделитесь своим опытом в комментариях.

Мы с вами рассмотрим 19 способов вложения денег в 2020 году:

1. Вложение денег в банки

Первый самый популярный и самый банальный вид вложения денег — это в банки. Я его вообще не рассматриваю, как вид вложений ввиду очень маленького дохода. Для меня банк — это просто хранилище для денег, которое чуть лучше хранения денег «под подушкой» у себя дома — банк более надежен и приносит хоть какие-то копейки.

В банке я храню деньги только в качестве финансовой подушки с объемом средств для жизни не более, чем на ближайшие 6 месяцев. Для всех остальных средств банк используется как перевалочный пункт, после которого деньги идут в другие финансовые инструменты.

Все же, если вы решили использовать банк в качестве инструмента инвестирования, то надо помнить, что лучше распределять средства по банкам таким образом, чтобы в каждом находилась сумма не более, чем 1 400 000 рублей, т.к. страховка распространяется только на такой объем средств. Естественно, выбирать банк нужно по надежности и популярности — это можно посмотреть во всяких рейтингах и работать с первой десяткой банков. Если совсем хочется надежности, то лучше выбирать банки, где частичным владельцем является государство — вряд ли государство будет прекращать деятельность своего банка. Это такие банки как Сбербанк, Россельхозбанк, ВТБ и др.

Я пользуюсь 3-мя банками: Тинькофф, Сбербанк, ВТБ.

2. Вложение денег в недвижимость

Популярный вид вложения денег. Обычно, если спросить человека «во что вложить деньги», то у большинства на ум придет недвижимость.

Многие первом делом вспоминают про недвижимость из-за банальной точки зрения, что если есть свободные деньги, то опасаясь их потерять, лучше вложить их в недвижимость, и там они точно сохранятся. Многие просто не рассматривают недвижимость как инвестиционный инструмент именно для создания денег, а подходят с позиции сохранить деньги. Но если недвижимость рассматривать именно как инвестиционный инструмент, то он далеко не так прост, требует знаний, опыта, надолго замораживает деньги и доходность не всегда стабильна и велика, а также требует большой начальный капитал. Если же вкладывать заемные деньги, то тут вообще нужно много опыта, что явно подходит не каждому.

Если недвижимость рассматривать как инвестиционный инструмент, то я бы рекомендовал рассматривать постройки на этапе «котлована», т.к. они могут дать максимальную прибыль. Особенно если это инвестиции в элитное жилье. На этапе «котлована» оно может стоить 10-15-20 млн (в Москве), а после постройки все 30-40-50 млн — такие примеры есть.

Если планируется в дальнейшем получать доход на сдаче в аренду, то лучше покупать много однокомнатных квартир (рядом с метро — это увеличивает стоимость аренды).

Обязательно изучайте инфраструктуру района и его будущего на ближайшие 3-5 лет. Именно инфраструктура сильно влияет на возможную прибыль в данном виде вложений денег. Более подробно об инвестировании в недвижимость писал здесь.

3. Вложение денег в МФО (микрофинансовые организации)

Отличный способ инвестирования для тех, кто хочет получать надежный пассивный доход, но недоволен весьма небольшим процентом в банках.

Плюсы и минусы:

+ высокий годовой процент: 12-30%

— достаточно высокий порог вхождения для физических лиц (данный порог регулируется государством), т.е. с небольшими суммами у вас просто нет возможности попробовать этот способ;

— надо тщательно выбирать организацию, т.к. нет государственного страхования вкладов; но здесь действует принцип: чем больше и старше организация, тем надежнее, но и надо помнить, что надежная организация не даст вам очень высокий годовой процент.

4. Вложение денег в ПИФы

Вы вкладываете деньги в фонд, где ими профессионально управляет компания. На мой взгляд, инструмент весьма средней доходности, но в принципе стабильный. Главное, чтобы на рынке ценных бумаг (если вы выбрали ПИФ с ценными бумагами, которые наиболее популярны) не было серьезных колебаний. Если смотреть статистику, то после кризиса 2008 года ПИФы вернули потерянные деньги инвесторам где-то только к 2011-12 годам, т.е. если вы вложили деньги перед кризисом, то вложенную сумму без потерь (и, понятное дело, без дохода) вы вернули себе только через 3-4 года.

Из моего опыта — я вложил деньги в ПИФ Телекоммуникаций от ТройкиДиалог и за полтора года это дало +44%. Потом фонд перешел под Сбербанк Управление Активами, потом я вывел деньги из фонда. На данный момент я частично инвестирую в ETF.

Очень подробно про ПИФы в моих статьях:

5. Бинарные опционы

Бинарные опционы — это опционы, которые либо обеспечивает фиксированный размер дохода, либо нет, в зависимости от выполнения оговоренного условия в определенное время. Здесь я рекомендую Binarium. У них оказался отличный сервис и понятный для меня интерфейс, но оговорюсь, что я не профессионал по теме торговли. С помощью этого сервиса действительно можно заработать быстрые деньги, но можно и потерять 🙂 Для профессионалов в области курса валют здесь есть возможность заработать, а для непрофессионалов быстро «поиграть» и тоже заработать.

Скриншот на начало работы:

Скриншот после часа работы (смотрим на баланс):

6. Вложение денег в бизнес

Я, конечно, понимаю, что бизнес — это не просто инвестиция в виде «вложил средства, забыл и получаем профит». Такое возможно, но это больше относится к иностранным государствам. Если брать Россию, то, по моему опыту, нельзя до конца полностью положиться на людей и, все-таки, надо самому принимать участие в основных решениях для эффективного развития бизнеса.

Из всех инструментов бизнес наиболее высокодоходный. Основные риски в самом начале. Потом, если бизнес растет, то доход увеличивается, а рискованность данного инструмента падает. Плюс это очень увлекательный и интересный инструмент — не зря написаны сотни тысяч книг про бизнес.

Если вам не с чего начинать свои инвестиции, то бизнес должен стать вашим первым инструментом и генератором дохода, который потом можно распределять на другие финансовые инструменты.

Мои небольшие рекомендации для начала своего бизнеса:

1) главное — не бойтесь начать;

2) выбирайте для работы существующий рынок, вероятность создать новый рынок весьма маленькая;

3) выбирайте рабочую бизнес-модель, которую вы где-то видели — придумывать новую крайне рискованно. Реализовать готовую бизнес модель, только немного лучше других — гораздо проще, чем «строить новый велосипед»;

4) выбирайте не массовые рынки с высокой конкуренцией — начинать надо с чего-нибудь маленького, а то как послушаешь кого-нибудь — часто слышишь, что, если кто-то хочет интернет-магазин, то сразу техники, телефонов и т.п., и люди не понимают, что маржа там дай бог 10% и, чтобы заработать, надо иметь очень хорошие обороты;

5) если денег совсем нет — начните с бизнеса услуг, а не с бизнеса товаров — он на начальном этапе менее затратен и менее рискованный, но потом его будет тяжелее масштабировать и улучшать качество оказываемых услуг, особенно если услуга сложная, многоэтапная и др.

Короче, бизнес должен быть обязательно 🙂 Это основной финансовый инструмент.

Как говорил Джон Рокфеллер: «Если у тебя мало денег, надо делать бизнес. Если денег нет совсем, надо делать бизнес срочно! Прямо сейчас!»

7. Вложение денег в ценные бумаги

Использование данного инструмента требует определенного профессионализма и навыков. Конечно, есть множество примеров, когда акции некоторых компаний за короткий промежуток времени (например, 5 лет) вырастали в цене в 5-10-50 и выше раз — и кажется, что этот инструмент инвестиций очень перспективный. Это, конечно, так, но надо помнить, что в этом нужно хорошо разбираться и такие примеры роста единичны, а также никто не афиширует сотни других компаний, которые разорились. На мой взгляд, выгоднее довериться профессиональному управляющему с хорошей историей доходности.

Сам я использую брокерский счет Тинькофф банка и счет в БКС. Покупаю иногда акции. Инвестирую крайне консервативно.

За последний год на состояние конца 2019 года доход составил почти 16%. Это почти в 2,5 раза больше, чем доход банковского депозита в государственных банках.

8. Вложение денег в драгоценные металлы

Вложение денег в драгоценные металлы — в такие как золото (Статья про инвестирование в золото), серебро, платина, палладий.

Можно пойти несколькими путями:

1) Приобретение слитков в банках. Помните, что в случае их продажи вы должны будете оплатить налог в 13%.

2) Приобретение драгоценных монет. Основным поставщиком такого рода монет является Сбербанк.

3) Приобретение ценных бумаг, которые обеспечены золотом, через фондовые биржи.

4) Открытие обезличенного металлического счета. Это счет, в котором в качестве валюты выступают металлы. При этом у вас в реальности на руках никаких металлов нет. Все условно. Получение прибыли возможно в случае роста цен на металл.

Кстати, у Альпари есть структурированные продукты на тему металлов. Думаю там и попробую.

9. Вложение денег в искусство

Очень интересный вид вложений. В случае понимания искусства профит может быть очень высоким — в сотни процентов прибыли. Недвижимость просто «отдыхает» по сравнению с искусством. Лично у меня опыта нет, но я общался с человеком, который профессионально занимается вложением денег в картины и художников, которые перспективны. Я пытался из диалога понять хоть какие-то базовые моменты такого вида инвестирования, но видимо я настолько далек от этого, что нифига не понял 🙂 Но такой способ инвестирования есть и, как я уже сказал, я видел «вживую» того, кто зарабатывает на этом.

UPD: попробовал инвестировать в компанию, которая занимается искусством, через брокера. Итог за месяц примерно +10%, но следующие 2 месяца было то вверх, то вниз. В итоге на нулях все и осталось. Я вывел деньги.

10. Вложение денег в венчурные фонды

Подробно писал о венчурных фондах здесь. Как вариант весьма неплохая альтернатива другим финансовым инструментам. Пока сам не пробовал. Буду рад, если в комментариях кто-нибудь отпишет о своем опыте в данной сфере, если он есть.

11. Вложение денег в хайпы

Что такое хайп подробно я описал тут.

Сам я участвовал в типичном хайпе — МММ, когда была реанимация этой системы после 90-х годов. Решился я под конец, но тем не менее остался в плюсе: + примерно 150 000 рублей — это то, что я вывел в качестве прибыли, и еще 40000 должны были, но не выплатили. Короче остался в плюсе, но такой крайне рискованный вид заработка не для меня. Им можно играться с маленькими суммами, типа 200$ вложил и повезло — получил 400$, или не получил ничего 🙂 Мне кажется в казино играть интереснее и быстрее 🙂

12. Вложение денег в криптовалюты

Кто сейчас не слышал про криптовалюты? Даже ленивый слышал. Тема, конечно, интересная, но очень волатильная и сильно подвержена панике.

У меня есть свой криптопортфель. Я вошел в рынок уже после того как биткоин стал стоить 4-5 тысяч $. Это было где-то в сентябре 2017 года. Потом я инвестировал в разные альткоины, пытался изучать информацию, делал выводы, читал аналитику, слушал ютуб-«экспертов» 🙂 Были взлеты и падения. Перераспределял портфель. Покупал информацию во всяких закрытых сервисах о том, что вырастет, а что нет и т.д. Вложился в одно ICO.

Короче говоря, было миллион действий и нервов, а итог такой:

На момент вхождения я купил почти 2 биткоина. Потом у меня стало около одного биткоина 🙂 А сейчас где-то половика 🙂 На пике у меня было около 33 тысяч $ при изначальных вложениях около 9 тысяч $, которые я не перевел в деньги, потом пару раз неудачно перекупался и т.д. Сейчас осталось около 3-3,5 тысяч $ 🙂

В общем у меня тема не пошла или я делал все не вовремя. Но портфель есть, может через несколько лет выстрелит 🙂 или я его окончательно потеряю… 🙂 Конечно, обидно понимать что сейчас 3,5 тыс $, а когда-то было в 10 раз больше…

13. Вложение в сайты разного вида направленностей

Инвестирование в сайты также является одной из моих любимых тем, т.к.:

1) не требуется больших инвестиций;

2) высокая скорость отдачи инвестиций;

3) высокая прибыль;

4) возможность делать все «чужими руками» без серьезных рисков «рукожопства» со стороны исполнителей, а потому хорошая возможность масштабирования процесса.

Но минусом является то, что в этом надо разбираться и быть «в теме». Просто взять и заработать на сайте без понимания принципов и методов монетизации нельзя. Или можно, но смешные 20-50$ в месяц.

Далее более подробно.

14. Вложение денег в сайты под CPA (Cost Per Action) партнерки

Вам выплачивается вознаграждение за определенное действие пользователем, например, за покупку товара, за регистрацию в онлайн-игре, за оформленный тур, за заявку или оформленную кредитную карту и много-много других вариантов.

Суть метода проста — создается сайт, гонится тематический трафик, размещается партнерка и зарабатываются деньги. Например, создаете страницу приземления по кредитным картам, где описываете 3-5 предложений и даете партнерские ссылки. В случае одобрения банком заявки, которую оформил пользователь вашего сайта, получаете вознаграждение в 400-1200 рублей за заявку (цена зависит от условий каждого банка). Другое дело пригнать этот финансовый трафик стоит определенных усилий.

В любом случае такие партнерки весьма выгодны. Главное уметь правильно выбрать партнерку, нишу, ну и нагнать трафик.

15. Вложение денег в MFA-сайты (Made For Adsense)

Короче говоря — это сайты, заточенные на заработок с контекстной рекламы. Нормально заработать на этом нельзя, т.е. альтернативные способы заработка принесут больше. Но есть плюс у этого вида заработка — это возможность установить рекламный блок на сайт сразу (это касается Adsense) от момента создания, в РСЯ требований больше. Таким образом сайт сразу начнет что-то приносить. Из моего опыта — денег реально немного (зависит, конечно, от тематики), но близкий мне медицинский трафик дает примерно такой результат — каждые 1000 человек в сутки приносят около 1500 рублей в месяц (при условии, что контекстная реклама стоит адекватно, а не на пол экрана после загрузки страницы).

16. Вложение денег в сайты под ссылки

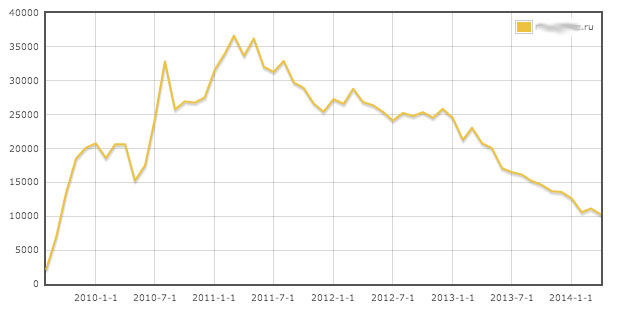

Мега популярный вид заработка — продажа ссылок с сайта, как арендных, так и «вечных». Вложения в этот вид заработка раньше были весьма и весьма популярны, и была высокая отдача. Сам я на этом заработал немало денег: для примера приведу скриншот дохода некоторых из моих сайтов (начал делать скриншот — увидел, что сайт один забанили — эх…):

Вообще тут имеет значение количество сайтов. На данном этапе развития поисковых систем лично у меня доход с этого вида заработка серьезно просел практически до нуля. Сейчас я на него ставку не делаю. Вот скриншот динамики дохода с годами одного сайта. В принципе так по всем сайтам.

Еще один минус такого заработка — после такой монетизации сайт можно выкидывать на свалку. И пока он монетизируется таким способом, большого количества трафика для других способов заработка не видать. Поэтому этот способ монетизации подходит при невозможности заработать другим «более чистым» способом.

На момент 2019 года я продал практически все свои сайты из-за низкого дохода. Можно сказать, что данный вид заработка уже не работает.

17. Вложение денег в приложения для телефонов (Android, iOS)

В принципе, нормальная тема, если знать как можно заработать. Проще всего зарабатывать на простых приложениях, которые могут как-то помочь в жизни. Или приложениях, которые агрегируют полезную информацию в одном месте по определенной теме, или бесплатные приложения, которые допродают что-то во время использования. Такое на фрилансе можно собрать за 30 000-50 000 рублей. В компаниях, естественно, дороже. В данном виде заработка важна идея этого приложения. Упаси боже вас пытаться повторить успех, каких-нибудь Angry Birds (кстати компания, которая сделал эту игру, выпустила до этого несколько сотен! непопулярных игр) — это, во-первых, стоит много-много денег, а, во-вторых, если идея будет провальна, то вы много потеряете.

18. Вложение денег в различные паблики в социальных сетях

Здесь у меня очень много опыта и есть вполне себе немалый успех. Начинал я в конце 2016 года с первого паблика, посвященного женской тематике и стал с него зарабатывать. Затем понял, что это тема, которая приносит более 100% годовых при весьма несложных действиях. И я их начал делать больше. В итоге у меня есть сетка пабликов разной направленности почти на 3 миллиона подписчиков. На пике их развития и популярности они приносили почти до 350 тысяч рублей в месяц. Затем в декабре 2017 года Вконтакте ввел новые правила на маркет-платформе, которые резко снизили доходы. Вообще все, что делал ВК за годы существования пабликов никогда не приносило пользы ни юзерам с точки зрения рекламы, ни админам, хотя он всегда это мотивировал заботой о них. Фактически он просто максимально выжимал и выжимает деньги с обоих типов аудиторий. Одним «закручивает гайки» в доходах, другим повышает комиссии ради больших расходов для рекламодателей. Но это лирика…

Итак чтобы сделать успешный паблик — алгоритм достаточно прост:

1. Находим набирающий популярность паблик.

2. Копируем его.

3. Закупаем много рекламы, чтобы подписчик выходил до 1,5 рубля.

4. Нагоняем от 100-150 тысяч подписчиков (да-да, нужны деньги, это не способ заработка без инвестиций).

5. Продаем рекламу.

Вся механика, конечно, более сложная в ее реализации, но об этом, я надеюсь, как-нибудь напишу отдельную статью.

19. Вложение денег в собственное развитие

Самое главное оставил напоследок. Вложение денег в себя — самое, самое супер важное решение в вашей жизни, с помощью которого вы всегда сможете заработать. Развивайтесь, читайте, посещайте семинары, покупайте инфопродукты, ходите на тренинги, а главное, потом пробуйте, пробуйте, пробуйте реализовать то, чему вас там обучили — понятное дело не везде учат эффективным вещам — ваша задача отсеивать бред и встраивать в себя эффективные навыки в той или иной сфере. Вы будете развивать в себе навыки, которые всегда будут вашими, их никто не сможет отнять.

Это самое безрисковое инвестирование и самое прибыльное — просто мечта инвестора, которая низкозатратна и доступна каждому.

Без вложения денег в свое развитие все остальное практически бессмысленно. Вклад в себя — это как мощный катализатор в химической реакции (надеюсь, помните немного химию).

Буду рад комментариям к статье 🙂 Удачи вам!

http://bankstoday.net/last-articles/ot-prostogo-vklada-do-nedvizhimosti-na-bali-eksperty-sovetuyut-kuda-investirovat-svoi-sberezheniya-v-2021-godu

19 инструментов, куда можно выгодно вложить деньги в 2020 году, чтобы получать ежемесячный доход!