Краткосрочные инвестиции — что это, виды, примеры и доходность

Здравствуйте! В этой статье мы расскажем о том, что представляют собой краткосрочные финансовые инвестиции.

Сегодня вы узнаете:

- На какие виды подразделяются краткосрочные инвестиции;

- Какими рисками они обладают;

- Куда лучше вкладывать свои средства.

Содержание

- Экономическая сущность краткосрочных инвестиций

- Виды краткосрочных инвестиций

- Краткосрочные инвестиции в интернете

- Куда вкладывать деньги в 2018 году

- Риски краткосрочных инвестиций

- Рекомендации начинающим инвесторам

- Заключение

Экономическая сущность краткосрочных инвестиций

Каждый современный и предприимчивый человек старается создать себе источник дополнительного дохода. С этой целью он инвестирует свои деньги в различные проекты.

Кто-то располагает внушительным капиталом и отдает предпочтения долгосрочным инвестициям, с минимальными рисками и максимальной доходностью. А кто-то боится надолго расставаться с деньгами и выбирает для себя краткосрочные инвестиции.

Краткосрочные инвестиции – это капиталовложения в определенные проекты сроком до 1 года с целью приумножить деньги.

Простыми словами, инвестиции в краткосрочном периоде – это когда вы вкладываете деньги в чей-то бизнес, интернет-проект, ценные бумаги и т. д. на срок не более 12 месяцев.

Например , вы можете положить свои кровно заработанные на депозит сроком до 1 года, или сделать инвестиции в перспективный бизнес. Всем известная финансовая пирамида МММ тоже является примером краткосрочного инвестирования.

Доходность и ликвидность таких инвестиций зависит от того куда вы вкладываете деньги и насколько велики риски. Чаще всего это 3-20% от вложенной суммы.

Многих инвесторов привлекают такие вложения своим маленьким сроком. Все потому, что 1 год – это довольно короткий промежуток времени, который хорошо поддается прогнозированию. Достаточно оценить политическую ситуацию в стране, и наблюдать за изменением курса национальной валюты.

Виды краткосрочных инвестиций

Инвестиции на короткий период могут быть разных форм и видов:

- Ценные бумаги, выданные государством или муниципалитетом;

- Ценные бумаги различных предприятий (например, векселя или облигации);

- Вклады, составляющие часть уставного капитала предприятия;

- Займы, которые предоставляются предприятием;

- Депозиты в финансовых учреждениях;

- Все виды дебиторской задолженности;

- Вклады, которые производились по договору товарищества.

При определенных обстоятельствах краткосрочные инвестиции могут перерастать в долгосрочные. Но этот момент всегда обсуждается между сторонами перед внесением средств.

Такие капиталовложения разнятся по срокам, формам, степенью рисков и особенностью ведения учета краткосрочных инвестиций.

К инвестициям на короткий срок не относятся:

- Акции, которые человек выкупил лично у акционеров;

- Векселя, которые получил продавец за предоставленный им товар или услугу;

- Вложения в недвижимость, как оплата за временное его использование;

- Материальные и нематериальные активы.

Вкладывать деньги на короткий срок могут не только частные лица, но и крупные компании. В таком случае краткосрочные инвестиции в бухгалтерском балансе должны отображаться в разделе «Оборотные активы».

Чаще всего данные формы инвестиций используют предприниматели с целью защитить свои активы, представленные в денежной форме, от инфляции. Но главной целью таких капиталовложений является получение прибыли за счет высокой ликвидности краткосрочных инвестиций.

Краткосрочные инвестиции в интернете

Всемирная паутина проникла во все сферы жизни человека. Именно в интернете многие люди зарабатывают свой первый миллион. Стать состоятельным человеком можно, делая краткосрочные инвестиции в интернете.

Сейчас мы расскажем о самых популярных способах:

- Рынок Форекс. Стать инвестором на рынке Форекс легко, а зарабатывать на нем не так просто. Смысл такого инвестирования в следующем. Вы должны будете выбрать валютную пару, например, евро и канадский доллар, и удачно купить одну валюту, а потом в нужный момент ее обменять на другую. Курс валют зависит от многих факторов, и спрогнозировать ее можно, используя свой аналитический ум и сложные программы. Риски достаточно высоки, а необученным людям придется полагаться только на свою интуицию и удачу, как в казино. Крайне не рекомендуется заниматься этим без подготовки.

- Инвестирование в ПАММ-счета. Это тот же самый рынок Форекс, только вы не сами производите сделку, а доверяете свои кровно заработанные опытному брокеру. Он складывает свои и ваши инвестиции и открывает сделку. Если она будет неудачной, тогда проигрывают оба, если сделка удачная, то брокер забирает свои приумноженные средства, а вам отдает ваши. Брокер не может вывести ваши средства самостоятельно.

- HYIP-проекты. Это яркие представители валютных пирамид. Вам предлагают вложить определенную сумму под большие проценты (1-50% в день). Таким образом заработать можно, но это очень рискованное предприятие. Такие организации могут существовать от 1 дня до нескольких месяцев. Чем раньше вы туда попадете, тем больше вероятность, что вам отдадут деньги.

Куда вкладывать деньги в 2018 году

Специалисты рекомендуют в 2018 году производить инвестиции в сырье и материалы. Они считают, что это наименее рискованные вложения, которые обязательно окупятся.

Помимо этого, следует обратить внимание на следующие варианты краткосрочных инвестиций:

- Инвестиции в акции. Вам необходимо будет выбрать компанию, которая уверенно держится на рынке. Проанализируйте ее рентабельность и узнайте, есть ли перспектива роста акций. Для того чтобы не «прогореть», вы должны хорошо ориентироваться на рынке. Если вы новичок, то можно обратиться за помощью к специалистам, которые за отдельную плату помогут выбрать компанию и будут сопровождать вас на протяжении всей сделки, вплоть до получения приумноженных средств.

- Инвестиции в драгоценные металлы. Во все времена люди стремились вкладывать деньги в золото и серебро. Это актуально и сейчас. Но, покупая эти драгметаллы, помните, что они не принесут очень большого дохода. Но основным достоинством таких инвестиций является их безопасность, т. к. золото и серебро хоть и медленно, но все же растет в цене.

- Инвестиции, связанные с покупкой ценных бумаг. Сейчас все больше появляется предпринимателей с новыми идеями развития бизнеса. Они предлагают инвесторам вложить деньги в развитие их проекта. Перед тем как решаться на такой шаг, инвестор должен очень хорошо подумать, т. к. риски достаточно высоки.

- Финансовые инвестиции в правительственные ценные бумаги. Государство предлагает приобрести казначейские облигации, которые в будущем можно будет продать. Этот вариант предполагает минимальные риски, но и минимальный доход.

- Инвестиции в паевые фонды. Вы оформляете заявку на выкуп пая. После этого становитесь владельцем части имущественного паевого фонда определенной организации. Прибыть предприятия делится между всеми пайщиками. Деньги можно забрать уже через месяц после их вложения.

Риски краткосрочных инвестиций

Мнения инвесторов по поводу величины рисков, связанных с краткосрочным инвестированием, разнятся. Одни считают, что судьбу вклада на 1 год легко предугадать. А вторые не уверены в том, что даже через месяц можно вернуть свои деньги.

На самом деле все зависит от того, куда и во что вы вкладываете инвестиции. Варианты с наименьшим риском приносят небольшую прибыль. А более рискованные проекты обещают в несколько раз приумножить ваш капитал и заработать хорошие деньги.

Рассмотрим в таблице разные варианты инвестиций, которые имеют различную степень риска.

Перед тем как инвестировать свои кровно заработанные деньги, 100 раз подумайте, проанализируйте ситуацию на рынке, посоветуйтесь с профессионалами в данной области. Это поможет вам не нарваться на мошенников и не «прогореть».

Рекомендации начинающим инвесторам

Все инвесторы когда-то были новичками и совершали ошибки. Сейчас они не боятся говорить о своих промахах и с удовольствием делятся своим опытом.

- Набирайтесь практического опыта на маленьких счетах;

- Развивайте чутье;

- Регулярно изучайте новости финансового рынка;

- Вникайте в работу новых компаний, которые возникают в других странах;

- Развивайтесь, ищите новые идеи построения бизнеса;

- Распределяйте средства, которые вкладываете на 2 и более активов. Это поможет получить прибыль в больших размерах;

- Перед вложением денег оценивайте финансовые приоритеты с размерами сбережений.

Заключение

Краткосрочные инвестиции – это вполне реальный способ получения дополнительного дохода. Только к этому вопросу нужно подходить серьезно и обдумывать каждый свой шаг. В зависимости от того куда вы вложите деньги, зависит величина вашего пассивного дохода.

Проекты с минимальными рисками предполагают наличие минимальных процентов по вкладам. Но, иногда, это не самый плохой вариант развития событий.

10 способов сохранить деньги в 2020 году

По данным Минэкономразвития, в мае инфляция в России составила около 3 %, именно настолько подешевели наши сбережения на год. Это средние данные — если копить на квартиру, то инфляция составит уже 4,5 %, предупреждает Росстат. Машины подорожали еще больше — на некоторые модели из-за скачка валюты цены подняли на 10-15 %.

Все эти цифры означают лишь одно: если мы будем просто складывать накопления под подушку, то в любом случае станем беднее — минимум на уровень инфляции.

Рассказываем, какие есть варианты избежать этого, какие риски в каждом из способов и что лучше выбрать в кризисные времена.

Подготовьтесь к сохранению денег

Стратегия сохранения денег зависит от множества переменных: от количества денег, наших планов — собираемся ли мы вкладывать один раз или намерены постепенно собирать нужную сумму, а также расчета на доходность. Во всех способах есть одна ключевая особенность — не существует способов инвестирования с нулевым риском. Поэтому к сохранению денег стоит подготовиться.

Создайте финансовую подушку

Это условный старт для любых стратегий. Когда у нас есть запас денег на два-три месяца жизни, это помогает спокойнее принимать решения. Хранить такие средства стоит или наличными, или на вкладе в надежном банке, откуда вы всегда их сможете снять.

Владелец ГК «Залог 24», частный инвестор Ян Марчинский не советует инвестировать тем, у кого нет финансовой подушки. «С большой долей вероятности такой человек продаст акции по нужде и низкой цене, — уточняет он. — Надо понимать, что инвестиции — это не быстрое и легкое обогащении, а долгий процесс требующий усердия и дисциплины».

Разделите подушку безопасности на три валюты

Разделите на рубли, доллары и евро. В дальнейшем старайтесь держаться этого же принципа. Это поможет сохранить основной капитал, ведь если какая-то валюта резко упадет, то другая скорее всего вырастет.

О пропорциях «корзины» накоплений разные эксперты говорят по-разному. Например, автор книги «Инвестировать — просто» Владимир Савенюк рекомендует в рублях хранить пятую часть капитала, а остальные деньги разделить ровно между долларами и евро. Если же считаете, что рубль может резко «отыграть» вверх, поменяйте пропорции.

Погасите все кредиты

Займы хорошо работают только в одной ситуации — когда доход от них превышает выплаты процентов. Например, если вы взяли в одном банке кредит под 5 % годовых и положили эти деньги в другой банк под 10 % годовых, без рисков и со страховкой. Тогда это умелое финансовое решение. Как правило, таких ситуаций в мире небольших денег практически нет.

Если же кредит нужно выплачивать, а кредитные деньги ничего не зарабатывают, его нужно закрывать как можно скорее.

Банковский вклад

Это классический инструмент сохранения денег с минимальной доходностью.

Процент, который предлагает банк, зависит от ключевой ставки Центробанка — например, сейчас ее понизили до 4,5 %, значит, в ближайшее время банки также снизят предложения по вкладам. Вклад помогает получить прибыль в пределах инфляции, то есть как бы остаться на том же уровне. Если же вы планировали заработать, то скорее всего через вклад это сделать не выйдет.

Вклад называют инструментом с минимальным риском. Это так, но только частично. Если банк разорится, вкладчик попадет под программу страхования — государство вернет максимум 1,4 млн руб. Остальные деньги будут потеряны. С 2004 году агентство по страхованию вкладов зафиксировало более 500 случаев, когда вкладчикам нужно было возвращать деньги.

Стоит еще напомнить, что с 1 января 2021 года вступит в силу закон, который обяжет вкладчиков платить налог с суммы процентов по всем вкладам, но только с той ее части, которая превышает доход с 1 млн руб. Фактически нововведение коснется процентов, которые будут выплачены начиная с 1 января 2021 года.

Если вы решили использовать для сохранения банковский вклад, то придерживайтесь этих советов:

- Кладите в один банк не больше 1,4 млн руб.

- Проверьте, входит ли банк в перечень застрахованных на сайте агентства.

- Выбирайте банк с долгой историей и средней процентной ставкой. Если предложение существенно выше среднерыночного, стоит быть осторожнее.

- Проверяйте, как начисляются проценты. Чаще по самым выгодным предложениям проценты выплачивают в конце срока. Решите снять раньше — потеряете весь доход.

Облигации

Этот вид сохранения денег похож на вклады — тоже достаточно простой, с фиксированной доходностью. Смысл в том, что бизнес или государство с помощью облигаций берет у вас деньги в долг. Условия оговариваются заранее — процент дохода и дата возврата номинала или основного тела долга.

Продать облигации можно и раньше оговоренного срока, но по рыночной цене, которая меняется. То есть с помощью облигаций можно не просто сохранять деньги, но и отслеживать актуальные цены и пытаться выиграть на разнице покупок и продаж.

В России инвестировать в облигации можно от 1 000 руб. Но лучше использовать минимум 10 000 для покупки 10 разных облигаций — тогда у вас будет так называемый устойчивый портфель.

«В устойчивом портфеле удельный вес каждой инвестиции составляет минимум 10 %. В каких-то непредвиденных и непрогнозируемых ситуациях в отдельной бумаге пострадает только десятая часть портфеля. Это не очень критично, такой убыток можно восстановить за один год», — объясняет управляющий партнер KYC и Vax Capital Кирилл Вихлянцев.

В основном доходы по облигациям немного выше, чем по вкладом, но есть предложения и под десятки и даже сотни процентов. В таких случаях, объясняет Вихлянцев, рынок оценивает риск дефолта данной бумаги высоко — можно быстро приумножить свой капитал, а можно потерять вообще все, если компания разорится.

«Облигации — это среднесрочный и долгосрочный финансовый инструмент, — резюмирует Кирилл Вихлянцев. — Рассматривайте их как вариант размещения минимум на год, а лучше на срок от трех лет. Если деньги вам понадобятся через полгода-год, то вклад будет надежнее».

Ведущий аналитик QBF Олег Богданов считает, что больше надежности — у облигаций федерального займа, выпускаемых Минфином. «Это государственные ценные бумаги, возврат по которым обеспечен правительством, — объясняет эксперт. — Доход гособлигаций, как правило, на несколько процентных пунктов выше ставки вклада. Плюс можно увеличить прибыль с помощью налоговых льгот — такие облигации не облагаются НДФЛ и еще можно получить налоговый вычет до 52 000 руб. при вложениях не менее 400 000 в год».

Облигации считаются устойчивым инструментом, но не гарантируют абсолютную надежность. Как и в любом другом инвестировании, вы можете потерять все.

Акции

Популярнейший и основной вид инвестиций — вы покупаете акцию и буквально становитесь одним из владельцев компании. Прибыль получают двумя способами.

- За счет дивидендов

Раз в год компания распределяет часть прибыли между владельцами. Рассчитывать на устойчивые дивиденды стоит, покупая акции известных и финансово стабильных корпораций. Это могут быть нефтяные или газовые компании, банки, организации, работающие в сфере ритейла. Сколько денег будет распределено между акционерами, решают на общем собрании основных владельцев.

«Есть также бездивидендные акции — покупая их, инвестор стремится заработать на росте стоимости бумаг, а не на процентах, — рассказывает финансовый аналитик инвестиционной компании Raison Asset Management Николай Кленов. — Компании, которые выпускают такие акции, относительно молодые и вкладывают всю прибыль в развитие вместо того, чтобы делиться ей с акционерами. Такая стратегия оправдана: она позволяет хорошему бизнесу быстро расти — как следствие, растет и стоимость его акций. Например, акции Facebook с момента выхода компании на биржу подорожали на 658 %, при этом компания еще ни разу не платила дивиденды».

- За счет торговли акциями

Здесь работает принцип «купи дешевле, продай дороже». Стоимость компаний, а значит и акций, постоянно меняется. На это влияет множество факторов — от новостей в СМИ до общего положения индексов на рынке.

Торговля акциями считается инвестированием с высоким риском — никто не может гарантировать вам доход. Чтобы уменьшить риски, нужно заниматься диверсификацией активов — покупать акции не одной, а нескольких компаний сразу. Плюс следить за тем, насколько надежны компании, насколько быстро они растут.

«В портфеле должны присутствовать акции разных компаний в разных секторах экономики — например, финансовом, технологическом, нефтегазовом. Разбивка должна быть и по странам эмитентов, — говорит Николай Кленов. — Вкладываться только в российские акции рискованно, учитывая нестабильность курса рубля. К тому же на российском фондовом рынке почти не представлены компании технологического, фармацевтического и других инновационных секторов, что обедняет выбор акций. Поэтому российским инвесторам стоит обращать внимание также на акции американских и европейских эмитентов».

В акциях работает главное правило экономного инвестора — использовать стоит те средства, потеря которых для вас будет не критична. При этом, даже если вы планируете «играть» на изменениях курсов, часть денег стоит вкладывать в долгосрочные акции.

Частный инвестор и владелец ГК «Залог 24» Ян Марчинский рекомендует 30 % всех денег перевести в акции, а остальные — в другие инструменты. «Инвестировать в акции надо на долгий срок — от пяти лет и более. Чтобы локальные просадки, например, как в 2015 году из-за санкций, не создавали убытка, — говорит эксперт. — В течение года, может быть, нескольких лет, акции могут быть в минусе, но на длительном периоде рынок и цена акций растет».

Прежде чем покупать акции, стоит проверить историю компании и отрасль, в которой она работает. Конкретный бизнес может быть с идеальной бизнес-моделью, но акции могут обвалиться из-за кризиса во всей сфере.

«Важно проанализировать финансовую отчетность компании, рынок и новостной фон — даже один твит президента США Дональда Трампа может «уронить» акции компании или целой отрасли, — предупреждает Николай Кленов. — Правда, потом котировки обычно корректируются. Торговые войны, санкции, новые законы и, конечно, пандемии могут драматически изменить движение рынка».

Онлайн-сервис для самостоятельных предпринимателей, которые не разбираются в бухгалтерии. Начинающим ИП — год в подарок!

Фонды

Чтобы самостоятельно инвестировать в акции, нужно изучать много данных, выбирать, что купить. Или использовать коллективные инвестиции через специальные фонды. Условно, это работает так — много людей сбрасывается, а доверенная компания собирает портфель из акций и выплачивает проценты с доходных сделок.

Это удобно — можно вкладывать в дорогие акции, не нужно думать, что купить. Но риски растут — компания может сделать неправильный выбор, и вы все потеряете. Сейчас среди таких инвестиций распространены фонды. Есть два популярных.

- ETF-фонды

Нужен брокерский счет или индивидуальный инвестиционный счет. Чтобы купить что-то, нужно подать заявку брокеру. Придется платить комиссию — до 0,95 % от сделки в российских фондах.

Инструмент считается достаточно надежным, фонды контролирует Центробанк. Так как счета и акции в таких фондах в основном зарубежные, то вкладывать в них запрещено нескольким категориям граждан, в основном госслужащим, депутатам и членам их семей.

С помощью фондов можно покупать акции дешевле, чем их предлагают на бирже. «Это одно из преимуществ ETF-фондов: допустим, акции быстрорастущей компании Amazon имеют высокую стоимость на бирже, тогда как ETF-фонды, включающие их, торгуются по гораздо более демократичным ценам», — говорит вице-президент QBF Владимир Масленников.

- ПИФ, паевые инвестиционные фонды

Вы передаете деньги управляющей компании, и доход зависит от качества сделок. В отличии от ETF, начать инвестировать в ПИФ проще, не нужен даже брокерский счет. Управляющая компания занимается так называемым «активным управлением», то есть наблюдает за динамикой цен и старается как бы «обогнать» её, предугадать развитие ситуации и либо купить на падении, либо продать на максимальной точке роста. Еще в ПИФ много комиссий, в том числе за операции по покупке или продаже.

Фондов много, все они обычно делятся на виды — например, инвестируют только в европейские компании или в государственные облигации. В этом еще одно отличие — в ПИФ управляющая компания может поменять направление практически на ходу, в ETF такого не происходит.

Если решите вкладывать в фонды, помните — к риску акций вы добавляете еще один риск — доверяете деньги управляющей компании. Но и вероятность заработать растет.

Краудлендинг

Это альтернативный вид инвестирования, когда с помощью онлайн-платформы много людей сбрасываются и занимают денег бизнесу. Процесс относительно новый, законодательно только начинает регулироваться — с 1 января 2020 года вступил в силу Федеральный закон от 02.08.2019 № 259-ФЗ о привлечении инвестиций с использованием инвестиционных платформ.

Сейчас компании, которые занимались краудлендингом, приводят свои процессы в соответствие с законом.

Краудлендинг считается инвестицией с высокими рисками — достаточно почитать отзывы о проектах, которые фактически разоряются и не возвращают вложения. Нужно понимать, что онлайн-площадка, на которой вы инвестируете, является посредником и в случае дефолта какого-то проекта не будет возвращать вам деньги.

Средний чек сейчас 420 000 руб., рассказывает руководитель отдела по работе с инвесторами краудлендинговой платформы «Город денег» Олег Новиков. Минимальный порог зависит от площадки — от 5 000 до 50 000 руб. за один перевод. Инвестиции лучше собирать не в один проект, а создавать портфель из нескольких. Один из основных плюсов этого инвестиционного инструмента — доходность от 20 % до 30 % годовых.

«Основной минус этого направления такой же, как и у большинства инвестиционных инструментов — риск потерять часть инвестиций или всю сумму, — отмечает эксперт. — Чтобы обезопасить себя, нужно максимально тщательно подбирать проект, в который вы хотите инвестировать, изучать максимальное количество сведений о нем. Например, мы публикуем годовую выручку, кредитную историю, место ведения бизнеса, срок, историю его создания».

Олег Новиков рекомендует проверять и площадку. «Мошенничество — второй потенциальный риск. Особенно громко о нем заговорили после истории с “Кэшберри”, когда площадка фактически обманывала инвесторов и забирала их деньги».

CEO краудлендинговой платформы JetLend Роман Хорошев перед крупными вливаниями денег в этот инструмент рекомендует протестировать проекты небольшими суммами: «Практика — лучшее обучение. Для старта достаточно 10 000-30 000 руб. Распределив их между платформами, подождите 3-6 месяцев. И после этого, получив первые результаты, принимайте решение по выбору инструмента и партнера».

Негативно о таком виде инвестиций высказался предприниматель, частный инвестор и основатель холдинга «Ильич» Иван Родионов: «Это хобби для мазохистов. Тут и профессиональному бизнесмену не поздоровится, а начинающему инвестору даже лезть не стоит. Посоветовать этот способ могу разве что малому и среднему бизнесу. Выбирайте направления, в которых вы хорошо разбираетесь, смотрите, сочетаются ли ценности основателя проекта с вашими.

Когда речь идет о больших суммах, общаться с представителями проектов вы будете лично. Не пренебрегайте документами и протокольной системой договоренностей. Не будьте удобным и комфортным».

Недвижимость

Один из самых старых и традиционных способов сохранить деньги — инвестировать их в квартиры. Сейчас распространены два варианта заработка.

- Покупка для сдачи в аренду. Ищите объекты с минимальной ценой и приличным ремонтом. Стоит присмотреться к отдаленным районам, в которых есть крупные вузы, обычно там лучше сочетание цены покупки и аренды. Это долгосрочная инвестиция, деньги на покупку «отбиваются» за 10-20 лет.

Еще можно попробовать вариант накопить первоначальный взнос и купить квартиру в ипотеку так, чтобы ежемесячный платеж можно было закрыть с арендной платы. Здесь риски выше, лучше иметь финансовую подушку на случай проблем с арендаторами.

- Покупка новостройки на этапе котлована, продажа после сдачи дома. Какой-то устоявшейся разницы в ценах нет — это может быть и 5-10 %, и 50 %. Риски высокие — застройщик может задержать сдачу дома, и ваши средства окажутся заморожены. Еще нужно найти покупателя, поэтому вы зависите от спроса.

Чего нужно опасаться

Есть несколько категорий инвестиций, в которых риски потерять все деньги растут пропорционально:

- Предложения с очень высокой доходностью. Лучше избегать компаний, которые на вложенные 100 руб. обещают быстро вернуть 150. Даже если их еще не проверил Центробанк и не нашел в их деятельности признаков финансовой пирамиды, риски всё равно очень высокие.

- Форекс-трейдинг. В самой системе нет ничего плохого, это игра на курсах валют. Но в сфере очень много недобросовестных компаний. По оценке газеты «Коммерсантъ», основанной на отчетности форекс-дилеров, клиенты таких которых за два года потеряли больше 200 млн руб. К форекс-трейдингу стоит относиться не как к способу сохранить деньги, а как к азартной игре — так будет честнее.

- Криптовалюта. Нет ничего плохого в попытке заработать на курсе даже электронной валюты. Проблема в том, что криптовалюты ничем не обеспечены, а на фоне всплеска интереса к биткоину в 2018 году их появляется довольно много. Предугадать, какая именно быстро вырастет в цене, практически невозможно. Поэтому покупку «крипты» тоже стоит отнести к азартным играм.

Кратко о главном — как сохранить и преумножить деньги

- Если не хотите сильно рисковать, открывайте вклады в проверенных банках на сумму не более 1,4 млн руб. Или покупайте облигации государственного займа.

- Если есть сумма, которой готовы рискнуть для большей доходности, попробуйте собрать портфель акций. Готовы довериться другим людям — покупайте ПИФ или ETF. Если хочется попробовать новые способы инвестирования, используйте краудлендинг, но очень аккуратно.

- Опасайтесь компаний с обещаниями быстро приумножить ваш доход. И если используете форекс или криптовалюты, не обманывайте себя и относитесь к этому как к азартным играм.

- Чтобы гарантированно сохранить деньги, разделяйте их на несколько инструментов. Например, 30 % оставьте как вклад, еще 30 % потратьте на облигации. 10 % оставьте на игру в высокие риски, а еще 30 % — для сбора портфеля акций на долгий срок.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Инвестиции: куда вложить деньги, чтобы заработать

Деньги под подушкой, в левом кармане старого пиджака (он шестой по счету на вешалке в шкафу), в кошельке, а он – на антресоли. В стеклянной банке – да ладно, это из анекдотов, так никто не хранил валюту. Если вы о таких сбережениях когда-то слышали/видели/участвовали, а сейчас у вас появились свои накопления, давайте заставим деньги работать – то есть делать деньги. Для этого банки, крупные компании и другие финансовые организации придумали множество способов. Мы подготовили обзор, в котором расскажем, куда инвестировать деньги.

- Банковские вклады и депозиты. Классика для тех, кто не любит рисковать и согласен на небольшую, но стабильную доходность.

- Акции крупных компаний – куда выгодно инвестировать деньги, но есть нюансы. О них как раз подробнее.

- Форекс – работа на валютной бирже для увлеченных и азартных.

- Недвижимость. Купить квартиру и заработать – рассказываем, реально ли это сейчас.

- Золото – смотрим на драгметалл под другим углом и понимаем, наш ли вариант, куда вложить инвестиции.

- Криптовалюта. Напоследок о тренде последних лет – биткоинах.

Вклады и депозиты

Самый понятный, простой, менее рискованный, и при этом не самый доходный способ инвестировать деньги – банковские депозиты. У них есть неоспоримый плюс – это государственная гарантия того, что ваши деньги будут возвращены из любого банка и в любой валюте. Депозиты хорошо подходят тем, кто не хочет глубоко разбираться в других способах, куда вкладывать деньги.

Перед тем как открыть вклад, сравните условия, которые предлагают разные банки. Обратите внимание не только на процентную ставку, но и на минимальную сумму и срок вклада, возможно ли изменение процентной ставки и вывод средств до окончания срока договора. Определитесь с валютой: эксперты советуют часть сбережений хранить в рублях, часть – в долларах, евро или в другой валюте. Пока что доход от вкладов в белорусских рублях обгоняет инфляцию и оказывается выгоднее вкладов в долларах. В любом случае, вы не потратите сэкономленные деньги, а немного их приумножите. Депозиты – отличный вариант для тех, кто ищет, куда вложить деньги на месяц. Конечно, процентная ставка на такой короткий срок невысока, но доходность все равно будет.

Инвестировать в акции крупных компаний

Если депозиты – способ сохранить деньги, то инвестирование в акции иностранных компаний или паи фондов – это рискованный, но и более доходный способ получить прибыль. Хотите стать акционером Google, Facebook, Amazon, IBM или Coca-Cola? Звучит более чем заманчиво, особенно если посмотреть статистику: акции Amazon и Facebook за пять лет увеличилась более чем в 4,5 раза.

Теоретически белорус может купить акции иностранной компании, но самостоятельно сделать это сложно. Вам придется получить разрешение Нацбанка на экспорт капитала, открыть счет у зарубежного брокера и перечислять туда деньги. А еще разрешение Нацбанка придется получать на каждую отдельную операцию по покупке или продаже ценных бумаг иностранного эмитента. Но есть другой, более простой способ – это услуга доверительного управления, которую предлагают банки. Единственное условие – минимальный стартовый капитал от 10 тыс. долларов. Плюс в таком инвестировании в том, что вам не надо быть экспертом в этом деле, вашими деньгами распоряжаются знающие люди из банков, которые точно так же заинтересованы в прибыльности ваших инвестиций.

Рынок акций в Беларуси развит слабо, но есть вероятность, что в ближайшем будущем его ждут изменения. В июле 2018 года вступит в силу закон «Об инвестиционных фондах». Инвестфонды – это что-то среднее между банковскими депозитами и профессиональной деятельностью на рынке ценных бумаг. Инвесторы вносят свои деньги в фонд, ими распоряжается профессиональная команда, например, покупает или перепродает акции, а прибыль делится между всеми инвесторами.

О нем так много говорят – Форекс

Банковский Форекс в Беларуси – явление новое, но актуальное, т.к. раньше наши граждане выводили деньги на счета дилинговых центров (ДЦ) в офф-шор. Благодаря тому, что МТБанк стал брокером с банковской лицензией, в Беларуси отпала необходимость выводить деньги за рубеж, нет комиссий на ввод и снятие. Единственное ограничение – наличие банковской USD-карты. Возросли гарантии сохранности средств, появилось необходимая законодательная база, которая продолжает развиваться в направлении Форекса, не возникает вопросов к надёжности брокера.

В реальности Форекс – это торговля на внебиржевом рынке с целью получения дохода. Как и любая работа, торговля на Форекс требует знаний, навыков, подготовки и может приносить прибыль.

Войти на рынок Форекс несложно, торговать могут как новички, так и профессионалы. На Форекс можно заработать, если соблюдать money management, быть психологически устойчивым. Звучит просто, но это серьезная работа, поэтому Форекс – это история для увлеченных, тех, кому интересно, кто готов вникать в тонкости работы на финансовых рынках, технического и фундаментального анализа.

Теоретически, если трейдером вы себя не видите, но хотите попробовать силы на валютной бирже, можно попробовать инвестировать в ПАММ-счета. Смысл в том, что счет ведет один трейдер, к этому счету присоединяются инвесторы. Сделки, прибыли и убытки на счете распределяются в процентном отношении, в зависимости от того, какой процент у каждого инвестора. Для трейдера это техническое решение вопроса о доверительном управлении. Для присоединения к ПАММу трейдера инвестор подписывает ряд бумаг, делает себе счет в том же банке, что и трейдер, и присоединяется к сделкам трейдера. Правда, в Беларуси реализовать это сложно – отсутствует законодательная база под доверительное управление и потребуется слишком много манипуляций и договоров.

Вложить в недвижимость

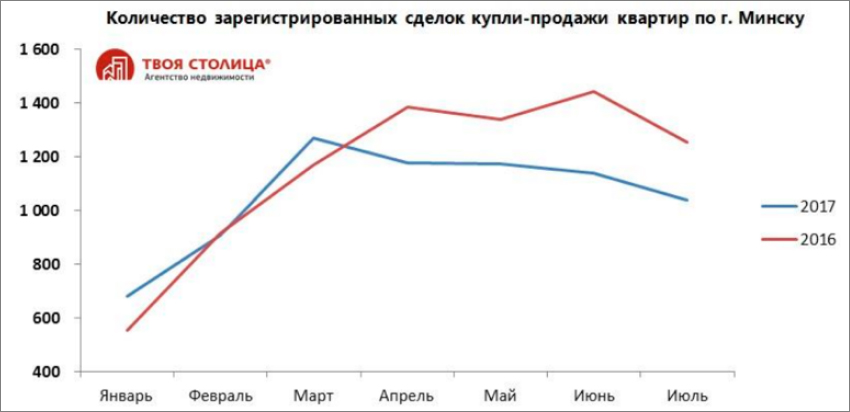

Купить в столице квартиру или коммерческое помещение – не просто мечта для многих белорусов, а реальный способ вложить деньги и получать дополнительный доход от сдачи их в аренду. Кроме того, на пике стоимости квадратного метра недвижимость можно продать. Но это актуально для растущего в ценах рынка, а какая ситуация сейчас? Мы попросили прокомментировать ситуацию на рынке недвижимости Андрея Чернышева, заместителя начальника отдела консалтинга и аналитики компании «Твоя столица. Управление проектами».

Квартиры

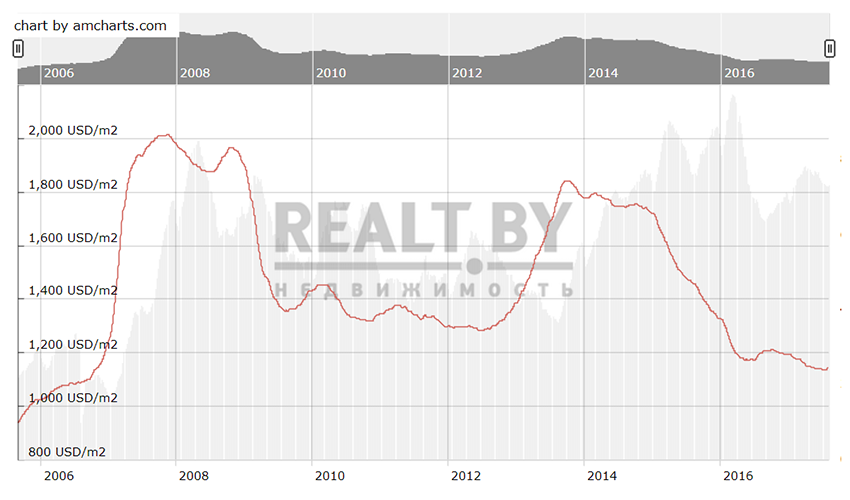

За последние несколько лет, мечта – купить квартиру, а потом сдавать ее и на это жить – поблекла. В середине 2014 г. доходность от сдачи в аренду квартир находилась на уровне 7-8% годовых, при доходности банковских депозитов в иностранной валюте составляла порядка 5% годовых. Это и подталкивало многих покупать квартиру, чтобы сдавать ее в аренду. Типичная «инвестиционная» сделка выглядела как покупка однокомнатной квартиры стандартных потребительских качеств за 55-57 тысяч USD. За эту сумму можно было рассчитывать на 35 кв. м. общей площади, расположение в спокойном спальном районе и минимальный набор мебели «в подарок» от предыдущего владельца. Наблюдавшийся в то время дефицит арендного жилья позволял сдать такую квартиру в долгосрочную аренду чуть ли не на следующий день после ее приобретения за баснословные, по нынешним меркам, 350-370 USD в месяц.

Но за последние два года типовая «однушка» (а именно однокомнатные квартиры чаще всего приобретались с целью последующей сдачи в аренду) подешевела на 10 тысяч USD – до 37-39 тысяч USD, а стоимость аренды снизилась на половину – до 170-190 USD в месяц. В результате, доходность от приобретения и последующей сдачи в аренду квартир снизилась до 4-5% годовых после уплаты налогов.

Коммерческая недвижимость

Доходность коммерческой недвижимости всегда была выше, чем жилой. Подобная дельта сохраняется и сейчас. В настоящее время наиболее интересными с точки зрения арендного дохода являются административно-торговые помещения, встроенные в жилые дома. Их главная ценность в удобном расположении – благодаря близости пешеходных потоков такие помещения будут интересны и офисным, и торговым арендаторам. Цены продажи на такие помещения зависят от местоположения, площади и других характеристик, и могут варьироваться в широком диапазоне – в среднем от 1 100 до 1 600 USD/кв. м. с НДС. Ставки аренды составляют в среднем порядка 10-14 EUR/кв. м. с НДС. В результате, средний уровень доходности на который можно рассчитывать составляет порядка 7-8% годовых после уплаты налогов.

Золото – инвестиции на века?

Здесь важно не вестись на шаблонное «золото – вечная ценность». Если посмотреть на цену золота за несколько лет, то его ценность окажется нестабильной, не всегда доходной и, вероятно, ниже ожиданий. Например, максимальной цена на золото была в 2011 году – 1900 долларов за унцию. Сейчас унция стоит 1.284,4 доллара.

Инвестировать в драгметал в Беларуси не так просто: у нас нет самого популярного среди физических лиц инструмента – золотых инвестиционных монет. Обычно их выпускают большими тиражами, цена монет пропорциональна тому, сколько в ней золота. У нас работает другая схема: Нацбанк продает золотые монеты, но не инвестиционные, а памятные. Их цена никак не привязана к рыночной стоимости золота. Но можете купить, на память.

Кстати, золотые слитки можно купить еще в 6 банках, как государственных, так и коммерческих. Цены на них отличаются, притом, в некоторых выгоднее покупать, в других – продавать. Многое зависит от веса слитка. Например, у вас есть слиток весом 5 г, выгоднее всего будет его продать Нацбанку. А вот купить золото такого же веса лучше в БПС-Сбербанке, там самая выгодная цена. Кстати, купить или продать банкам можно еще золото и платину. Следить за изменениями стоимости драгметаллов можно здесь.

Такой зазор между ценой покупки и продажи Нацбанк установил несколько лет назад, когда рубль обвалился, и белорусы повально решили скупать золотые слитки, чтобы сохранить сбережения. Кстати, не инвестировать. Так что умножить деньги вряд ли получится, золото выгодно покупать, если случился серьезный кризис, валюту купить невозможно и есть вероятность обвала рубля.

Криптовалюта – новое золото?

Самая распространенная криптовалюта, которая у всех на слуху, – это биткоин. Ее придумали 8 лет назад, чтобы передать полный контроль над деньгами от банков простым людям. Стоимость биткоина зависит от рыночных условий: здесь работает спрос и предложение. Чем большее количество людей хотят приобрести биткоин, тем выше его цена. Если изначально первые 5 тысяч биткоинов продали всего за 5 долларов, то сейчас их стоимость варьируется в пределах 8,5-9 млн долларов. Одна из фишек биткоинов в том, что их эмиссия ограничена алгоритмически: система задумана так, что общее количество биткоинов не превысит 21 миллион.

С начала 2017 года криптовалюта подорожала на 70%, но это не значит, что это и есть тот самый инструмент, куда можно выгодно вложить деньги. У биткоинов много подводных камней. Во-первых, рынок еще плохо прогнозируем. Сделок совершается не так много, поэтому несколько крупных могут очень сильно поднять цену, а негативные новости, наоборот, сбить ее. Это не лучшее средство для краткосрочных вкладов, риски инвестиций очень высоки. Во-вторых, в Беларуси биткоин законодательно ни запрещен, ни разрешен. Купить на них в нашей стране ничего не получится, единственный вариант – инвестировать и ждать, что в долгосрочной перспективе на этом сможете заработать. Но это никто однозначно не подтвердит.

Купить биткоины белорусы могут за обычные деньги, например, в России или Украине – там установлены биткоин-банкоматы. Есть также множество онлайн-сервисов и бирж, где можно купить криптовалюту и рассчитаться по карточке. Есть предположение, что последний биткоин появится примерно в 2140 году.

Инвестируйте сбережения в разные инструменты: это могут быть депозиты и недвижимость, акции и облигации, возможно, вложения в стартапы и бизнес.

Для депозитов выбирайте белорусский рубль: ставки по нему сейчас выгоднее.

Если у вас есть минимум 10 тыс. долларов, инвестируйте в акции крупных компаний – Google, Facebook, Amazon, IBM или Coca-Cola. Это легко сделать через банковскую услугу доверительного управления.

Если станете профессиональным трейдером на Форексе, сможете с 1000 долларов зарабатывать 20-30% в месяц.

Недвижимость продолжает оставаться одним из самых надежных объектов для инвестирования, даже несмотря на колебания цен. Наиболее стабильный спрос на квартиры, а более высокая доходность у административно-торговых помещений. В любом случае, немаловажную роль играет правильность выбора того или иного объекта недвижимости с точки зрения его рыночной ликвидности.

Золото выгодно покупать, если случился серьезный кризис, валюту купить невозможно и есть вероятность обвала рубля.

Биткоин не подходит для краткосрочного вложения денег. Прогнозы строить трудно: цен на криптовалюту могут как взлетать, так и падать.

Читайте нас в Telegram и Яндекс.Дзен первыми узнавайте о новых статьях!

http://kakzarabativat.ru/investirovanie/kratkosrochnye-investicii/

http://kontur.ru/articles/5802