Коллективные инвестиции: понятие, виды и формы, преимущества и недостатки

Коллективные инвестиции — вид доверительного управления с невысоким порогом вхождения, позволяющий мелким инвесторам вкладывать деньги в фондовый рынок, рынок недвижимости, драгоценные металлы и другие, получая прибыль от вложения своих денег. Это инвестирование объединенного капитала вкладчиков, дающее возможность заработать, значительно приумножив свой капитал.

Рынок доступных инвестиций

В государствах с развитым фондовым рынком (европейские страны, Великобритания, США) понятие коллективных инвестиций доступно почти каждому, ведь в этот инструмент приумножения капитала вкладываются практически все население. Особой популярностью пользуются накопительные продукты страховых компаний и пенсионных фондов.

Сегмент коллективного инвестирования упрощает для мелких инвесторов доступ к доходам от колоссальных капиталов, вложенных на финансовых рынках, защищая их от непорядочных компаний-эмитентов и вдобавок обеспечивая инвестиционный поток в производство страны.

Финансовые инструменты российского рынка инвестиций в большинстве своем не по средствам частным вкладчикам из-за высокого ценового порога вхождения, необходимости понимания принципов работы рынка инвестиций и распространенное нежелание компаний-эмитентов и посредников загружать себя лишней работой с неквалифицированными инвесторами, вкладывающими небольшие суммы. Рынок долговых обязательств государства в виде ценных бумаг не приспособлен для работы со средствами мелких инвесторов, а некоторая часть государственных ценных бумаг изначально не предназначена для капиталовложений со стороны населения.

Коллективное инвестирование — идеальный финансовый инструмент, обеспечивающий разнообразие (диверсификацию) ценных бумаг в инвестиционном портфеле, что значительно снижает риск инвестиций. Самостоятельное инвестирование требует соответствующих знаний рынка для полноценной работы с вложенными деньгами. Даже вклада нескольких мелких инвесторов не хватит для приобретения минимального лота в инвестиционном конкурсе или в большой брокерской компании. Но средства тысячи мелких инвесторов уже имеют внушительную инвестиционную силу, которая способна выступить покупателем или продавцом на инвестиционном рынке.

История возникновения

В Древнем Египте уже существовали отношения доверительной собственности, составляющие основу коллективных инвестиций. На основе доверительных и опекунских отношений осуществлялось управление несметными богатствами и имуществом египетских фараонов и их наследников. Опекунами обычно выступали представители самой приближенной к главе государства касты — жрецы. Обнаруженные исторические находки свидетельствуют о том, что уже в те времена существовали распоряжения наследственного имущества, завещания и опека несовершеннолетних царственных особ.

Средневековье еще более способствовало развитию отношений, основанных на доверительной собственности, благодаря крестовым походам. Сначала собственники имущества передавали свои замки с семейством под охрану и управление доверенному лицу на время своего участия в походах. Неуверенность в своем возвращении вынуждала предпринимать долгосрочные меры по передоверению прав получателя доходов вместо себя — на наследника, супругу. Постепенно подобная практика стала использоваться по отношению к любой собственности.

Юридически сформированный первый инвестиционный фонд появился в Бельгии в 1822 году, позже — в Швейцарии в 1849 году, затем — во Франции в 1852 году. В США только после Второй мировой войны начали развиваться устойчивые инвестиционные фонды, серьезно мешая инвестиционной деятельности банков, конкурируя с остальными финансовыми институтами.

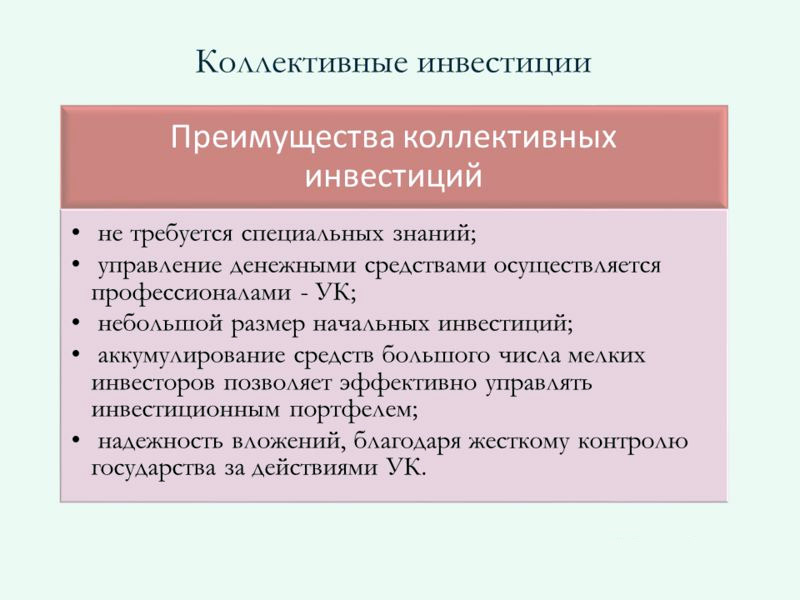

Преимущества коллективных инвестиций

- Инвестиционные фонды управляются профессионалами, квалифицированными и опытными, обладающими необходимыми для работы навыками, что крайне важно для работы с крупными инвестициями. В этом фонды выигрывают перед одиночными мелкими инвесторами.

- Управление крупным портфелем, состоящим из мелких вложений, ведет к значительной экономии за счет масштабности операций. В результате инвесторы не переплачивают за управление, получая еще одну выгоду от вложений средств в коллективный фонд инвестиций.

- При покупке на фондовом рынке небольшого количества акций мелкому инвестору невероятно трудно и дорого будет разнообразить (диверсифицировать) свой инвестиционный портфель для снижения риска.

- Деятельность субъектов коллективных инвестиций контролируется законодательством и регулируется в пользу интересов инвесторов.

Недостатки коллективного инвестирования

Риск вложений в коллективные инвестиции практически сведен к нулю благодаря контролю и надзору Центрального Банка РФ. Но все же при рассмотрении возможностей коллективного вложения денег стоит учесть один существенный минус этого распространенного финансового инструмента. Недостаток коллективных инвестиций заключается в отсутствии оперативности при значительных колебаниях (волатильности) рынка. Большой денежный «мешок» слишком медленно меняет курс, поэтому проигрывает в случае резкого падения цен. Но если учесть, что субъекты рынка коллективных инвестиций вкладываются в весьма консервативные инструменты, то и этот недостаток не играет решающей роли.

Виды коллективного инвестирования

На рынке инвестиций коллективные вложения представлены в России страховыми компаниями, негосударственными пенсионными фондами (НПФ), паевыми инвестиционными фондами (ПИФы) и общими фондами банковского управления (ОФБУ).

Причем страховые компании не только обязуются выплатить небольшую сверхприбыль на вложенные средства — они предоставляют комплекс услуг по страхованию. Так же как и пенсионные фонды, которые кроме эффективного управления коллективными инвестициями пенсионеров, гарантируют выплаты пожизненной пенсии. Это значительные отличия НПФ и страховых компаний от ПИФов и ОФБУ, где финансовые управляющие занимаются лишь управлением денег, без предоставления каких-либо других услуг.

Субъекты коллективного инвестирования

Субъектами рынка коллективных инвестиций являются следующие представители:

- Пайщики — дольщики, выкупившие долю в общем инвестиционном «мешке»; акционеры — держатели акций.

- Фонд — инвестиционный денежный «мешок».

- Учредители управления — хозяева инвестиционного фонда.

- Управляющая компания коллективных инвестиций — юридически оформленная компания, нанимающая профессиональных финансовых управляющих.

- Депозитарий — хранилище сертификатов ценных бумаг.

- Регистратор — ведет учет.

- Аудитор — ревизия документов, процесса.

- Независимый оценщик — определяет рыночную стоимость активов.

- Надзорные органы — осуществляют контроль.

Объекты коллективного инвестирования

Коллективные инвестиционные фонды вкладывают средства инвесторов в широкую линейку инструментов. Ниже перечислены основные из них:

- Ценные бумаги.

- Недвижимость.

- Акции с высокой стоимостью.

- Паи зарубежных ETF (торгуемые на бирже фондов).

- Криптовалюта (цифровое платежное средство).

Роль инвестиционных фондов в экономике

Принцип работы инвестиционных фондов основывается на идее передачи собственности под доверительное управление. Инвестор доверяет свои деньги или имущество под управление профессионалам — это основа работы всех инвестиционных фондов. Деятельность фонда коллективных инвестиций заключается в профессиональном управлении деньгами, получении прибыли с дальнейшим распределением среди вкладчиков, которые инвестировали в фонд свои средства.

Для солидных предпринимательских бизнес-структур коллективное инвестирование имеет экономически важный смысл, заключающийся в эффективном распределении средств в экономике. Средства институциональных инвесторов направляются на повышение ликвидности и мощности экономики, развитие инноваций, способствуют решению гражданско-социальных обязательств, исторически возложенных на плечи этой группы инвесторов.

Основные участники рынка коллективных инвестиций и доверительного управления, такие как страховые компании, НПФ, выступают важнейшим источником среднесрочного и долгосрочного финансирования благодаря их большим инвестиционным горизонтам, в отличие от спекулятивного инвестирования, отличающегося высоким риском, в то время как отношение к риску институциональных участников исключительно консервативное.

Классификация инвестиционных фондов

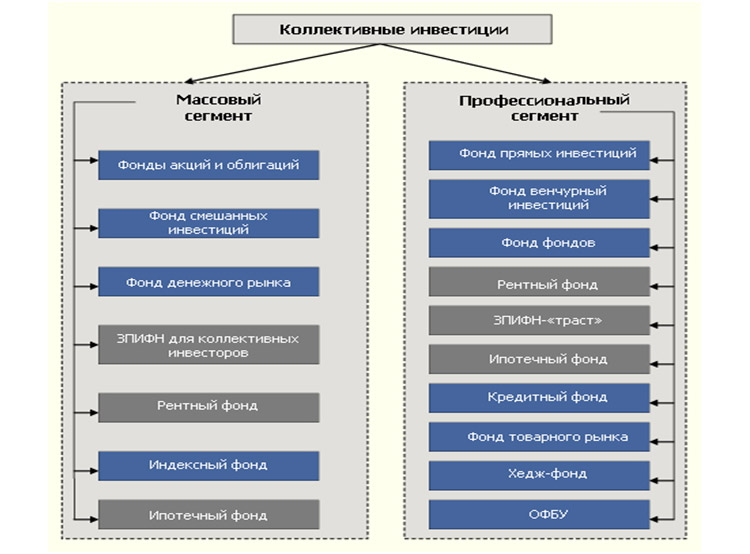

Фонды коллективных инвестиций группируются по следующим критериям: по целям инвестирования, по видам входящих в портфель активам, операционной структуре, организационно-правовой форме.

- По организационно-правовым формам. Коллективные инвестиционные фонды формируются как юридическое лицо – открытое акционерное общество или в виде имущественного комплекса, руководство которого доверяется специализированной управляющей компании, по договору с владельцами управляемого имущества. Трасты как вид инвестиционного фонда и трастовые договоры между учредителями и доверенным лицом исторически создаются лишь в странах с английской правовой системой.

- Корпоративные фонды. Наиболее признанная среди фондов структура. Закрытый корпоративный фонд формируется как и акционерное общество, с проведением подписки на выпущенные акции или покупкой инвесторами акций на вторичном рынке. Подобные корпоративные инвестиционные фонды юридически принадлежат своим акционерам, но управление производит директор от имени акционеров. Корпоративные фонды инвестируют в оговоренные с акционерами активы — акции, облигации, коллективные инвестиции в недвижимость и другие. Дивидендные доходы и проценты по активам инвестиционного портфеля обычно распределяются между участниками фонда — акционерами.

- Первейшие корпоративные фонды формировались в Великобритании в виде трастов в 1860 годах и существуют до сих пор.

- Распространенная разновидность корпоративного фонда — взаимные фонды или фонды взаимных инвестиций в США. В Великобритании — открытые инвестиционные компании для частных мелких инвесторов. Во Франции — инвестиционные общества с переменным капиталом, который в каждый момент времени его существования соответствует реальной стоимости фонда.

Контролирующий орган

По Приказу Банка России (от 15.06.2016 № ОД-1860) реализуется распределительный контроль и надзор за работой сегмента коллективного инвестирования посредством департамента коллективных инвестиций и доверительного управления.

В частности, контролируется Пенсионный фонд РФ по пункту инвестирования денежных средств страховых взносов на накопительную пенсию, также имеют место взносы работодателя в пользу застрахованного лица.

Департаментом коллективных ивестиций ведется контроль за работой управляющих компаний — по пункту осуществления ими действий по распределению средств пенсионных резервов и вложению средств с целью накопления пенсионных поступлений и доверительному управлению инвестиционными резервами акционерных инвестиционных фондов.

Коллективные инвесторы

Инвесторы, принимающие участие в коллективных инвестициях, являются рыночными инвесторами. Именно благодаря многочисленным коллективным инвесторам происходит сбор и аккумуляция средств. Последние составляют основу сегмента коллективных инвестиций. Посредниками, собирающими денежные средства инвесторов, выступают коммерческие банки и подобные им организации, представленные инвесторами в виде вкладов и других взаимовыгодных краткосрочных размещений. На счетах страховых компаний и Пенсионных фондов денежные средства потенциальных инвесторов хранятся более длительные сроки и снимаются лишь при наступлении страхового случая или пенсионного возраста. В случае с ПИФами, где в одном лице исполняются функции по сбору и инвестированию средств, частный инвестор несет свои деньги с конкретной целью — приумножить свой капитал.

Аспект долгосрочного вложения денежных средств системы коллективных инвестиций в России имеет огромное значение в деле повышения благосостояния граждан посредством участия в росте капитализации экономики. Средства коллективных инвесторов, реализуемые через инвестиционные механизмы, вовлекаются в общий финансовый оборот, тем самым запуская необходимый экономический процесс эффективного распределения средств.

Налогообложение

Ставка налога на доход физических лиц при коллективном инвестировании — 13%. Облагается именно прибыль с продажи предмета инвестиции. Налог удерживает компания, которая занималась инвестиционным управлением. Рассчет налога происходит в начале года за предыдущий год. Доход поступает на счет инвестора уже в «чистом» виде.

Коллективные инвестиции, их сущность и основные формы

Процессы инвестирования нередко связаны с крупными вкладчиками, которые могут себе позволить сделать крупные вложения для получения большой прибыли. Однако есть целый сегмент работы для малых инвесторов – они вкладывают мелкие суммы, но благодаря коллективным усилиям фонд получает большие ресурсы для инвестиций в разные активы. Сегодня на рынке можно найти несколько форм коллективного инвестирования, наиболее выгодные из них подробно описаны ниже.

Содержание статьи

Что такое коллективное инвестирование

Суть этого вида инвестирования заключается в том, что создается фонд, который принимает деньги мелких вкладчиков в доверительное управление на определенных условиях. В качестве держателей выступают частные лица, индивидуальные предприниматели и представители малого бизнеса. Они располагают небольшими суммами, но при этом не желают откладывать их на депозит, поскольку он не приносит желаемую доходность.

Коллективное инвестирование создает основу для аккумулирования этих средств. Несмотря на небольшой размер вклада, благодаря большому их количеству (эффекту масштаба), они становятся реальным ресурсом, который может быть успешно вложен в различные проекты. Именно благодаря концентрации финансов появляется возможность заработать – в противном случае индивидуальные усилия инвесторов не дают ощутимого эффекта из-за своей разрозненности.

Принцип работы фонда коллективных инвестиций состоит в том, что он собирает средства разных вкладчиков на определенных условиях. Каждый инвестор подписывает договор, в котором определяется срок вложения, ожидаемая доходность, условия выплаты, а также распределение рисков.

Поскольку фонд имеет возможность привлечь финансы со всей страны или от держателей вкладов других стран, благодаря совместным усилиям компания становится привлекательной для крупных участников рынка. Полученные деньги вкладываются в различные проекты в соответствии с принципами распределения рисков.

Структура управления активами включает в себя такие элементы:

- управляющая компания – наиболее важное звено, именно она контролирует поступление и расходование средств фонда, решает, куда именно следует их инвестировать;

- депозитарий осуществляет учет имущества фонда, следит за работой управляющей компании;

- регистратор производит учет права собственности каждого держателя на свою долю;

- аудитор контролирует отчетность, проверяет управляющую компанию.

Характерные признаки

Для определения коллективного инвестирования существует ряд признаков, которые можно наблюдать вне зависимости от конкретной формы этого вида финансовой деятельности:

- средства привлекаются в основном путем подписания договоров или размещения в свободной продаже ценных бумаг развивающихся компаний;

- основной деятельностью фонда является вложение средств в ценные бумаги;

- основа прибыли – проценты, дивиденды от сделок;

- эта прибыль распределяется между участниками фонда в соответствии с размером их вклада.

По сравнению с другими способами инвестирования (например, размещение денег в венчурных фондах), коллективный метод финансовых вложений имеет собственные отличия:

- Все вклады держателей переходят в общую массу, показатели доходности и рисков по которой усредняются.

- Впоследствии доходность и убыточность пересчитывается по средним параметрам, распределяясь равномерно между всеми инвесторами (с учетом размеров их вложений).

- Вкладчики самостоятельно несут риски, т.е. они передают средства под свою ответственность.

- Фонд не обещает проведение каких-либо конкретных (фиксированных) выплат, а только указывает общий прогноз доходности (обычно в процентах годовых).

- Держатель вклада до подписания договора вправе самостоятельно выбирать направления инвестирования. Он должен указать, в какие отрасли, по его мнению, фонд должен вложить его долю. Это позволяет снизить риски потери при наличии соответствующих профессиональных знаний.

Формы коллективного инвестирования

На сегодняшний день рынок коллективных инвестиций представлен в виде нескольких форм компаний, которые определены согласно требованиям федерального законодательства. Это частные пенсионные фонды, ПИФы, АИФы, кредитные организации и инвестиционные банки.

Негосударственные пенсионные фонды

В России на сегодняшний день действует накопительная пенсионная система. Это означает, что частью страховых взносов будущий пенсионер может распоряжаться самостоятельно, отправляя ее в государственный или негосударственный пенсионный фонд. Последний обязан передать их в управляющую компанию (одну или несколько). А компания, в свою очередь, осуществляет инвестирование полученных финансов для их приумножения.

В качестве инвесторов в такие фонды могут выступать частные лица (будущие пенсионеры, заинтересованные лица), предприниматели или коммерческие организации. Как правило, такие компании предлагают небольшую доходность (около 10-12% годовых). Однако их работа тщательно регламентирована государством, которое заинтересовано в сохранении накопительной части пенсии, поэтому и надежность вложений значительно увеличивается.

Акционерные и паевые инвестиционные фонды

Главной задачей этих компаний является активное привлечение средств граждан для вложения их в различные проекты. Как акционерные, так и паевые фонды занимаются сбором денег с частных лиц, не владеющих полноценной финансовой информацией. Предполагается, что благодаря посредничеству компании, ее клиенты будут получать пассивный доход и отдавать часть прибыли в виде процентов.

Отличия между АИФ и ПИФ состоит в том, что первый представляет собой акционерное общество, т.е. юридическое лицо, занимающееся вложениями финансов в покупку акций. Паевой фонд не зарегистрирован как юрлицо, формально он имеет только индивидуальное обозначение, которое позволяет выделить его в ряду подобных организаций. ПИФ привлекает средства и выдает инвестиционный пай (ценную бумагу, которая подтверждает право вкладчика на часть прибыли подобно акции). АИФ может размещать только акции, кроме обыкновенных именных.

Кредитные организации и союзы

Имеются в виду потребительские кооперативы, которые подобно банкам оказывают услуги по предоставлению кредитов. На сегодняшний день в России существует более 100 таких организаций, суммарная величина активов достигла 30 миллиардов рублей. За кредитным союзом закрепляется статус некоммерческой организации, т.е. формально она не ставит целью получение прибыли.

Тем не менее, потребительский кооператив всегда числится на учете как юридическое лицо, и на практике он зарабатывает средства благодаря деятельности по предоставлению кредитов. Поэтому союз вынужден регулярно привлекать средства у населения под большие проценты (10-15% годовых и выше). Именно это делает их намного более привлекательными, чем обычные банки.

Инвестиционные банки

Это специализированные кредитные организации, основная деятельность которых связана не с предоставлением займов, а с проведением различных операций на фондовой бирже. Наряду с этим инвестиционные банки оказывают и такие виды услуг:

- содействие при выпуске и продаже акций и облигаций;

- предоставление финансовых гарантий в процессе размещения этих бумаг;

- кредитное финансирование (выдача векселей, облигаций, кредитов);

- дилерские и брокерские услуги;

- управление активами и фондами и др..

Обычно инвестиционные банки работают с крупными вкладчиками, однако для привлечения дополнительных средств им могут быть интересны и частным лицам с небольшими сбережениями.

Преимущества и недостатки коллективного инвестирования

Коллективные инвесторы, обладающие незначительными активами, выступают в роли участника рынка только через посредника (например, паевой инвестиционный фонд или кредитную организацию). Такие особенности работы имеют как свои плюсы, так и отрицательные стороны.

К основным преимуществам можно отнести следующие моменты:

- Возможность получения реального дохода, который практически всегда обгоняет инфляцию и даже самые высокие ставки по банковским депозитам.

- Профессиональное управление финансами, благодаря знаниям и опыту инвесторов, управляющих фондом коллективных инвестиций. По сути, это главное преимущество, потому что частный инвестор зачастую не обладает достаточными знаниями для принятия грамотных финансовых решений.

- Распределение (диверсификация) рисков. Поскольку у мелких вкладчиков отсутствуют достаточные средства для вложения в разные проекты, они практически никогда не могут распределить свои финансы. Это создает потенциальную угрозу потери всех сбережений, потому что основным правилом инвестирования является именно распределение возможных рисков.

- Еще одно преимущество – надежность. Фонд коллективных инвестиций строго следует требованиям законодательства, потому что в противном случае контролирующие органы отзовут у него лицензию. В таких ситуациях вкладчики нередко имеют возможность сохранить средства – например, финансы из 1 негосударственного пенсионного фонда передаются в другой.

- Благодаря привлечению денег от коллективных инвесторов, фонд предлагает заключить договор на особенно выгодных условиях. Связано это с тем, управление совместными инвестициями предполагает меньшие издержки, чем траты, связанные с индивидуальным обслуживанием каждого вклада.

На основе этого анализа можно сказать, что основные преимущества коллективного инвестирования сводятся к профессиональному управлению и надежной диверсификации рисков, чего практически невозможно добиться в случаях совершения вложений в одиночку. Однако такой вид финансовой деятельности обладает и некоторыми недостатками. Они связаны с такими нюансами:

- Частные инвесторы получают только пассивный доход (за редким исключением). С одной стороны, это избавляет от необходимости самостоятельного изучения рынка, на что уходит много времени и сил. Но с другой – мелкий вкладчик не получает соответствующего опыта, который мог бы пригодиться ему в дальнейшем.

- Важный недостаток связан со сложностью выбора конкретного фонда коллективных инвестиций. Каждому держателю счета нужно выбирать только проверенные компании, которые существуют на рынке длительное время и уже сумели завоевать доверие среди клиентов. В противном случае появляется угроза потери существенной части депозита.

Поэтому можно сказать, что коллективное вложение средств – это основной путь получения прибыли частного инвестора, который обладает небольшими сбережениями. В дальнейшем можно диверсифицировать полученный доход, реинвестировав его в разные фонды, в соответствии с правилами риск-менеджмента.

PNK Rental — мой обзор инвестиций в промышленную недвижимость

В последние пару лет очень сильно начали развиваться коллективные формы инвестиций в недвижимость, в основном в виде ЗПИФов недвижимости инвестирующих в стрит-ритейл объекты и торговые центры. И перспективы и риски ритейла в России в целом понятны, и тех, кого они не устраивали, не хватало альтернативных вариантов инвестиций в коммерческую недвижимость.

В середине 2020 года стал доступен новый вариант — инвестиции в индустриальную недвижимость (производства, склады, логистические центры), от компании PNK Group.

- Что за компания PNK Group?

- Обзор: что предлагает PNK Rental?

- 1 способ: покупка паев фонда ПНК Рентал напрямую

- 2 способ: покупка долей фонда через УК «А класс капитал»

- Минусы инвестирования через УК «А-класс капитал» на мой взгляд такие

- Плюсы же очевидны:

- Что с доходностью?

- Обзор личного кабинета

- Мое мнение

- Риски

- Плюсы

- Вопросы и ответы

- Как часто происходит переоценка СЧА и цены пая?

- Есть ли разница, в какой момент покупать паи?

- По какой цене и кому будут проданы паи при желании их продать?

- Зарегистрированы ли правила УК в ЦБ?

- Отчеты управляющей компании

- 3 квартал

- Бонус: видео материалы, интервью и рекламные ролики

Что за компания PNK Group?

Крупнейшая российская вертикально интегрированная компания, девелопер в сфере строительства промышленной недвижимости, один из лидеров этого сегмента, что то вроде «ПИК» в жилой. Имеет собственные 4 завода по производству строительных материалов, способные обеспечить строительство более 1 млн м² в год.

Работает с 2004 года, за это время построено более 5 млн. м², используемых под: классические и мультитемпературные склады, заводы. логистические центры, проекты «build-to-suit».

Представлены во многих городах: Москва, Санкт-Петербург, Екатеринбург, Самара, Новосибирск, Красноярск, и другие.

Среди арендаторов и партнеров компаний, такие известные Российские и мировые бренды как: BMW, Adidas, Dockland, Mercedes, Castorama, Volkswagen, Karcher, MARS, О’Кей, FixPrice, Leroy Merlin, «Дикси», «М-видео», Х5 Retail Group, ВкусВилл, Детский мир, OZON, Лента, «Эльдорадо», «Твое», «ЦентрОбувь», «ЭТМ», The Body Shop, Claire’s, Next, Mothercare, «Роснано», «ВЕДК», «Уренхольд Логистикс», Почта России, Деловые линии. МТС и многие другие.

Беглый осмотр отзывов о компании как о работодателе — есть негативные, есть позитивные, как всегда. Негативных больше, как правило от обиженных офис менеджеров и другого высоко профессионального персонала.

Причин сомневаться в серьезности бизнеса головной компании нет, крупный федеральный девелопер с диверсифицированным портфелем объектов и крупными клиентами. Объекты востребованы, и, если делать ставку на рост онлайн ритейла, будут востребованы и дальше.

Обзор: что предлагает PNK Rental?

Компания предлагает инвестировать в уже построенные и сданные в аренду объекты недвижимости с ожидаемой доходностью от 11,5% годовых и ежеквартальными выплатами накопленного дохода. В качестве структуры для коллективных инвестиций выбрана форма паевого инвестиционного фонда (ПИФа).

Два способа инвестировать:

- Покупка паев фонда напрямую

- Через доверительное управление

Рассмотрим каждое из них:

1 способ: покупка паев фонда ПНК Рентал напрямую

Комиссии выглядят неплохо, около 0,5% в год, это достаточно мало для подобных фондов недвижимости (у подобных фондов от Активо, АльфаКапитал доходят до 3% от СЧА)

Несколько смущает допустимость расходов вплоть до 10% от СЧА на различные нужды (перечислены в правилах на стр. 31-33), но опять же, у тех же Активо «прочие расходы» могут составлять в худшем сценарии до 50% от СЧА (половина стоимости всех активов фонда). Хотелось бы не иметь таких рисков, тем более что УК аффилирована с девелопером, и можно предположить что таким образом, на деньги Пайщиков компания может ремонтировать собственные здания.

Правила допускают расходование до 10% на такие направления как:

- расходы, связанные с благоустройством земельного участка, составляющего имущество

Фонда (право аренды которого составляет имущество Фонда); - расходы, связанные с улучшением объектов недвижимого имущества, составляющих

имущество Фонда, за исключением реконструкции объектов недвижимого имущества; - расходы, связанные с обследованием технического состояния объектов недвижимого

имущества, составляющего имущество Фонда;

Но если почитать правила других УК, то подобных пунктов, которые, в случае форс мажора, могут нести существенные нерыночные риски, достаточно. Если УК захочет, деньги она «вывести» сможет всегда, страховки от этого нет. Но в данном случае уверен, что не ради этого создается такой большой фонд.

До конца 2020 года, компания обещает провести листинг на Московской Бирже, и в этом случае паи фонда можно будет покупать и продавать на открытом рынке. Пока неизвестно будет ли там ликвидность и маркетмейкер, поддерживающий ее, но все же возможность выставить свои паи «в стакан» и спокойно ждать покупателя куда лучше чем реализация своих долей на форумах и досках объявлений (кивок в сторону Активо).

На текущий момент купить паи можно в ограниченные промежутки времени и ограниченному кругу лиц в статусе квалифицированного инвестора.

Головная компания PNK Group выступает крупным соинвестором и участвует в капитале ПИФа наравне с розничными инвесторами, предоставляя преимущественное право на лучшие объекты для фонда.

Поэтому рассмотрим второй вариант покупки.

2 способ: покупка долей фонда через УК «А класс капитал»

Этот механизм компания создала, чтобы сделать участие в фонде доступным для розничного инвестора, с низким порогом входа, и понятным современному инвестору способом взаимодействия — удобный личный кабинет, понятные цифры начислений, дистанционная регистрация и подпись документов.

Суть заключается в том, что вместо Вас, паи фонда «ПНК Рентал» покупает другая управляющая компания «А-Класс капитал». При этом Вы несете все комиссии, которые описаны выше + УК «А-класс капитал» взимает с Вас небольшую сумму в случае, если доход оказался выше 13% в год. Это плата за удобство, простоту инвестиций и низкий порог входа.

Чтобы понять, чем такой вариант лучше а чем хуже, нужно изучить все документы — договор ДУ и декларируемую стратегию. И в ДДУ скрываются некоторые дополнительные риски, которые берет на себя инвестор.

К примеру, компания обещает брать комиссию, только в случае если инвестиционный доход за год превысил 13% годовых, и он берется в сумме 20% от этого превышения. Учитывая колебания стоимости СЧА, можем получить ситуацию, в которой при колебании вокруг одной суммы, будет периодически возникать «доходность» с которой будет взиматься комиссия, но по факту никакого дохода инвестор на получит — СЧА просто колеблется вокруг одной суммы.

К примеру, при колебании цены 1000 — 2000 — 1000 — 2000 — 1000 — 2000, каждый четный год возникает доходность 100%, с которой полагается взять комиссию, как за успех, но по факту никакой доходности у инвестора нет.

Но в текущем договоре доверительного управления сказано, что удержание комисси 20% (платы за успех) происходит только при частичном (полном) выводе средств, то есть при длительном нахождении в стратегии по принципу buy&hold, этого риска с взимания комиссии при колебании СЧА — нет.

Так же, согласно договору ДУ, компания имеет право менять в одностороннем порядке сумму и пороговое значение вознаграждения, а значит условия могут как улучшится так и ухудшиться, а это не самые лучшие условия для действительно долгосрочных инвестиций.

Еще один риск состоит в том, что УК оставляет за собой право не только покупать паи фонда «ПНК-Ррентал», но и размещать средства в другие инвестиционные инструменты, в том числе имеющую высокую спекулятивную природу (к примеру опционы, фьючерсы).

Цитата из текущей инвестиционной декларации:

Перечень (состав) Активов, которые вправе приобретать Управляющий при осуществлении доверительного управления:

— денежные средства, включая иностранную валюту, на счетах и во вкладах в кредитных организациях; (от 0 до 100%)

— инвестиционные паи ЗПИФ недвижимости «ПНК-Рентал»; (от 0 до 100%)

— производные финансовые инструменты на ключевую ставку Банка России (от 0 до 50%)

Таким образом, наличие между инвестором и паями дополнительной УК с широкими правами, повышает долгосрочные нерыночные риски инвестиций в недвижимость, так как по желанию конкретного управляющего, вместо недвижимости в портфеле могут оказаться спекулятивные фьючерсы на ставку ЦБ. Уверен, что этот пункт добавлен на крайний случай, если компания решит активно хеджировать риск роста процентных ставок, который может сильно снизить привлекательность арендной недвижимости, а не ради чистых спекуляций, но иметь ввиду это нужно в любом случае.

В целом цепочка выглядит так:

Инвестор → ДУ через УК «А-класс капитал» → паи «ПНК Рентал» через УК «Индустриальная недвижимость» → объекты недвижимости PNK Group с арендаторами.

Все компании в рамках схемы аффилированы и входят в группу компаний PNK Group.

Резюмируем, плюсы и минусы

Минусы инвестирования через УК «А-класс капитал» на мой взгляд такие

- Риск дополнительного контрагента

- Не жестко зафиксированные условия комиссии УК

- Слишком большая свобода распоряжения денежными средствами инвестора

- Как следствие, риск отхождения от планируемой стратегии

Плюсы же очевидны:

- Простота и легкость старта (все онлайн, подпись документов через смс)

- Низкий порог входа — 5000р

- Возможность автоматического реинвестирования полученного дохода

- Досрочный выход из инвестиций

- Удобный личный кабинет с наглядным отображением результатов, множеством вариантов пополнения, итд

Что с доходностью?

PNKrental ожидает доходность 11,5% + годовых, представитель говорит что цифра посчитана с учетом текущих рентных платежей уже вошедшего в состав фонда индустриального парка. Переоценка СЧА может как увеличить так и уменьшить эту доходность.

Но какая доходность на практике? Пока фонд только начал работу, судя по всему первый объект вошел в состав фонда только в августе 2020 года, соответственно доходность пока не репрезентативна, фонд формируется.

Пока, за период 15.07.2020 — 07.10.2020, согласно опубликованному сообщению , составили 19,06р на один пай, стоимость которого на момент выплаты 1562 рубля

То есть фактическая реально выплаченная доходность за 85 дней равна 5,23% годовых (апроксимируем последнюю выплату на 365 дней — 81,8р в год)

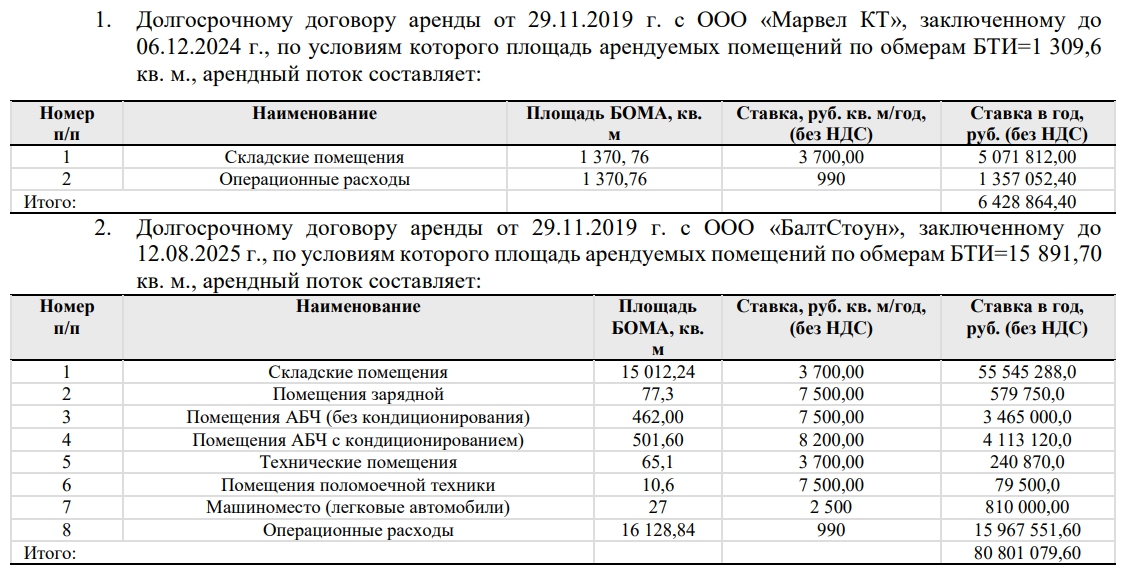

Если посмотреть оценку объектов в фонде, то вырисовывается около 12,9% годовых рентных платежей до вычета комиссии, налогов.

87,2 млн в год арендных платежей при СЧА 675 млн → 12,9% годовых

То есть видим, что доходность от рентных платежей совпадает с декларируемой в промо материалах ожидаемой доходностью, осталось дождаться подтверждения в реальных выплатах.

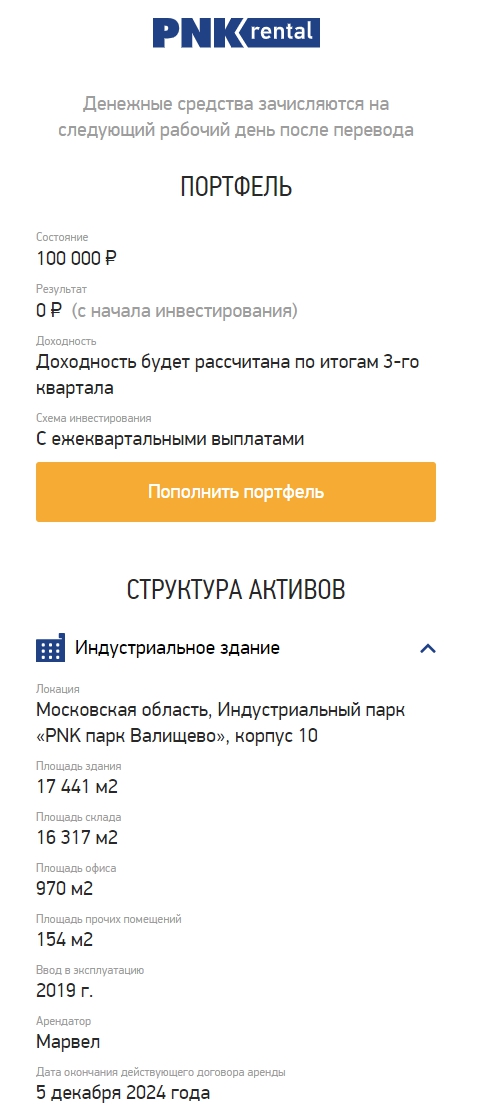

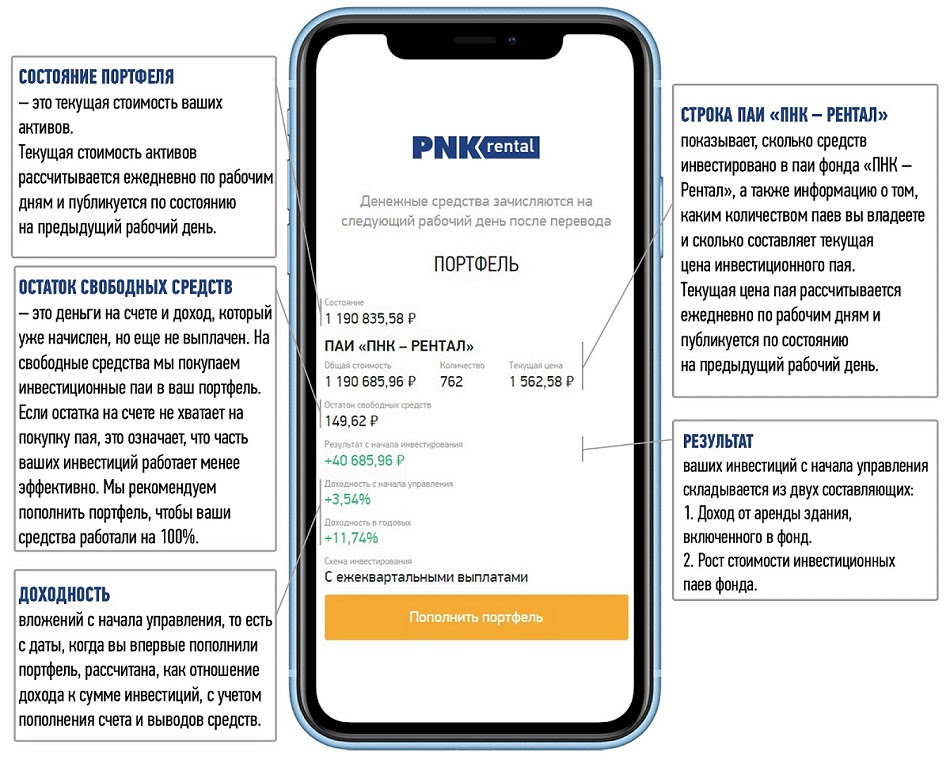

Обзор личного кабинета

Сам сайт находится тут — pnkrental.ru

Регистрация простая, все что потребуется это учетная запись на госуслугах (для подтверждения личности) и номер телефона. После регистрации нас встречает главный экран кабинета:

- Сумма проинвестированных средств

- Сумма полученного дохода с начала инвестирования

- Доходность (судя по всему приведенная к процентам годовых)

- Структура портфеля входящих в ПИФ PNK Rental, в которые инвестирует УК

Я уже внес немного денег, чтобы не потерять интерес к проекту

Я уже внес немного денег, чтобы не потерять интерес к проекту

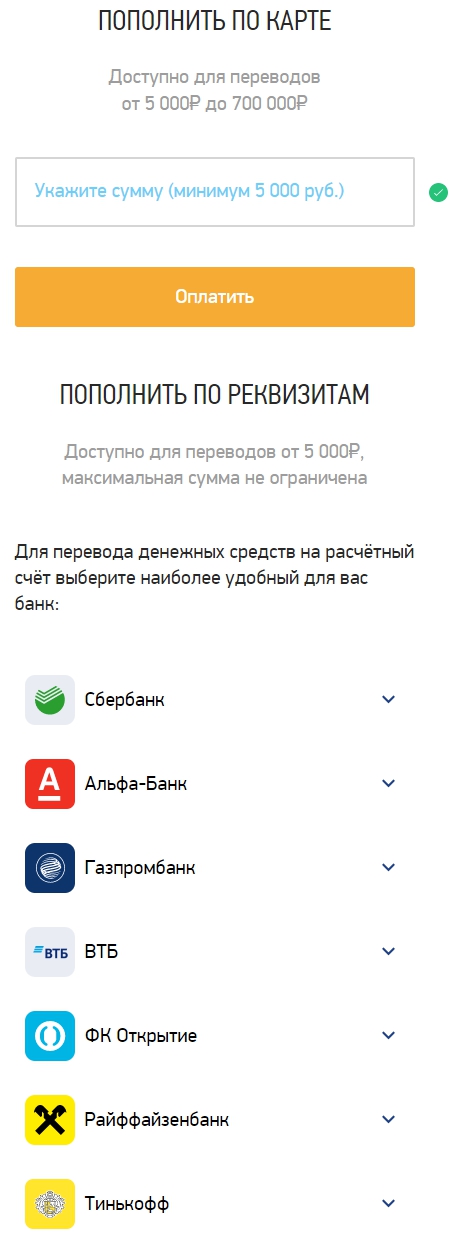

Пополнить счет можно двумя способами:

- Онлайн оплатой с карты банка (будет проведено как перевод card2card, комментарий к переводу: «Перевод по реквизитам карты A class capital Moskva RU», и если Ваш банк берет комиссию за перевод на карты, может возникнуть комиссия)

- Переводом по реквизитам. Предлагается очень широкий выбор банков, в которых у компании открыты счета:

- Сбербанк

- Альфа-Банк

- Газпромбанк

- ВТБ

- ФК Открытие

- Райффайзенбанк

- Тинькофф

Так же есть возможность в любой момент через личный кабинет:

- изменить способ получения дохода: выплата накопленного дохода раз в квартал или автоматическое реинвестирование силами УК

- изменить реквизиты для получения ежеквартального дохода

- вывести все средства (в этом случае УК продает нужное количество активов по рыночной цене и выплачивает остаток, за вычетом НДФЛ и платы за успех, если она возникнет)

Мое мнение

После оценки доходности остатков моей жилой недвижимости, и оценки дальнейших перспектив, я решил продать оставшуюся жилую недвижимость, и переложиться в «бумажную» коммерческую недвижимость. Выбор среди инвестирующих в стрит ритейл и торговые центры фондов не маленький, но для диверсификации, хотелось бы иметь портфель из разных объектов, так как моей экспертизы недостаточно, чтобы оценить перспективы того или иного сектора. Более того, я не вижу больших перспектив ни в одном из них, но все же хотел бы иметь недвижимость в портфеле для снижения волатильности портфеля и для покрытия арендными платежами существенной части расходов семьи. Существенная же переоценка стоимости недвижимости может быть только вследствие общего подъема экономики (которого не ожидается) и роста покупательной способности населения, либо вследствие серьезной инфляции валюты или валют.

Риски

- Нерыночный риск недобросовестных действий со стороны УК и нюансов в ДДУ, присущий всем подобным фондам. Само собой, никто не создает подобные фонды чтобы через неделю всех кинуть, это не МММ на коленке. Но в случае серьезного «шухера», эти риски всегда могут реализоваться, и влияют на общее ожидание доходности.

- Риск начала цикла роста ключевой ставки ЦБ, в следствие чего арендная недвижимость будет дешеветь (условные 10% от сдачи недвижимости интересны когда ОФЗ дают 4%, но не интересны когда ОФЗ дают 15%)

- Риск потери якорных арендаторов, снижения ставок по аренде и снижения рентных платежей временно или навсегда.

- Общие риски падения экономической активности в России, закрытие/банкроство предприятий, уход международных компаний, страновой риск.

- Ликвидность — пока с этим ничего не понятно, надо ждать выхода на мосбиржу, который пока неизвестно когда будет (ранее обещался к лету, потом к октябрю, теперь — до конца года).

Плюсы

- Это точно не лохотрон и не МММ а достаточно новый и интересный фонд, инвестирующий в реальные индустриальные объекты с арендаторами от крупнейшего девелопера

- Повышенная по сравнению с жилой недвижимостью доходность

- Отсутствие какого либо администрирования (поиск квартирантов, поддержание ремонта, решение проблем, риски пожаров и затоплений, простои, выселения, расчет и оплата НДФЛ) за сравнительно небольшую комиссию

- Вероятно более надежные и долгосрочные арендаторы — склады и производства Ленты, распред.центры ОЗОНа с договорами на 7+ лет на мой взгляд лучше чем ТЦ с ООО «Ромашка» в подвале и тремя МФО.

- Диверсификация объектов внутри фонда. За 5000р вы получаете долю в фонде владеющим несколькими разными объектами с разными арендаторами.

- Профессиональные управляющие, которые сведут простои к минимуму, и заинтересованы в максимально эффективном управлении

Для себя я решил небольшую сумму инвестировать через ДУ, чтобы не потерять интерес к проекту, а после выхода на мосбиржу, посмотреть ликвидность, стоимость паев в отношении к СЧА, и определиться с суммой инвестирования.

Приглашаю всех, кто так же заинтересован, к обсуждению нюансов в комментариях к посту, так как деталей много, и вместе в них разобраться проще. Пока обсуждений очень мало и они разбросаны по мелким форумам.

Вопросы и ответы

Продолжая изучать предложение компании, появляются новые вопросы, ответы на которые буду публиковать в этом разделе.

Как часто происходит переоценка СЧА и цены пая?

Раз в месяц, по формуле, результат публикуется на сайте «УК Индустриальная недвижимость»

В ЛК при этом можно заметить ежедневный рост строки с накопленным доходом. Для удобства, таким образом отражают ежедневный прирост стоимости на величину рентного дохода + переоценки СЧА.

Есть ли разница, в какой момент покупать паи?

Нет. Принцип похож на механизм НКД в облигациях. Цена пая каждый день прирастает на величину рентного дохода, а в конце квартала рентный доход выплачивается полностью и цена пая падает на величину выплаченного дохода. Таким образом независимо от того, когда покупаешь паи, рентный доход получаешь пропорционально количеству дней владения паями.

По какой цене и кому будут проданы паи при желании их продать?

При погашении паев, реализация происходит за счет встречных заявок или путем прямого выкупа УК. По условиям договора для этого есть регламент – 15 рабочих дней, в течение этого срока УК реализует паи по наиболее выгодной цене для участника, который выводит денежные средства. Получается что то вроде внутренней минибиржы, в которой провайдером ликвидности выступает сама компания PNK Group как совладелец паев, и другие участники, подающие заявки на покупку.

Окончательна цена неизвестна, и практического опыта пока не получено.

Зарегистрированы ли правила УК в ЦБ?

Видел такой комментарий на ютубе в комментариях.

Проверил, зарегистрированы, со всеми изменениями. Файл с сайта ЦБ, строка 2760

Данные о регистрации изменений правил публикуются на сайте УК как и положено.

Отчеты управляющей компании

3 квартал

В кабинете обновились данные в связи с подведением итогов 3 квартала.

Личный кабинет после 1 завершенного квартала

Личный кабинет после 1 завершенного квартала

Произошла какая то переоценка СЧА и стоимость паев фонда, но подробности можно понять только после погружения в отчеты управляющего.

Так же произошла выплата рентного дохода на банковский счет, выплата отобразилась в ЛК:

Первая выплата

Первая выплата

Тут не совсем верно указано, 95 тыс я заводил уже после окончания 3 квартала, в октябре, а не 22.09.2020.

Образец ЛК с пояснениями от компании:

Образец ЛК с пояснениями

Образец ЛК с пояснениями

Из отчетов управляющего следует, что в расчете дохода участвуют только первые 5000р заведенные до конца квартала, на которые УК купила 3 пая, на сумму 4 687,74

Скриншоты из отчета:

Так же прикладываю общие комментарии управляющего по итогам 3 квартала.

Бонус: видео материалы, интервью и рекламные ролики

У PNK Rental стартовала достаточно активная маркетинговая компания, в рамках которой снято несколько промо-роликов, а так же несколько интервью, возможно что то новое Вы сможете подчерпнуть и там. Оставляю ссылки на видео «как есть» без комментариев

http://fb.ru/article/381197/kollektivnyie-investitsii-ponyatie-vidyi-i-formyi-preimuschestva-i-nedostatki

http://finswin.com/vlozheniya/invfond/fond-kollektivnyh-investicij.html

http://buythedip.ru/type/estate/pnkrental.html