Актуальный список и характеристики акций на Московской фондовой бирже

Почему все новички начинают торговлю с акций?

Друзья, сегодня разберем список акций на Московской бирже. Это будут акции российских компаний. Но сейчас хотела бы заострить ваше внимание на том, что все новички начинают торговлю именно с акций не просто так.

И это не случайно. Брокеры которые вкладывают кучу денег в рекламу своих услуг, делают именно на акциях большой упор. На них они получают большие комиссии от нас.

Вы делаете сделки, покупая или продавая акции. И независимо от того, заработали мы или вообще все продули, ваш брокер всегда в плюсе.

И тут еще важный момент, про который брокер всегда умалчивает: чем больше комиссии за торговые операции, а это постоянные издержки вашего бизнеса, тем лучше поменьше совершать торговых операций. А это значит, что все-таки торговля акциями более позиционная во времени. Но брокер учит торговать на акциях именно так, чтобы входов в рынок было больше.

Я не люблю долгих инвестиций. Но подержать месяц-два на топовых точках-это нормальное дело для профессионалов. Но торговать так, что за день у тебя от 10 и более входов-это явно катастрофа для счета.

А новички на то они и новички, чтобы ими можно было управлять, пока они не наберутся опыта. А пока они наберутся опыта, брокер хорошо на них заработает. Ведь это многотысячная армия. Прочитав мои рассуждения, вы уже можете решить, как торговать. А пока мы разбираемся с акциями дальше в следующих разделах.

Все акции торгуемые на Московской фондовой бирже

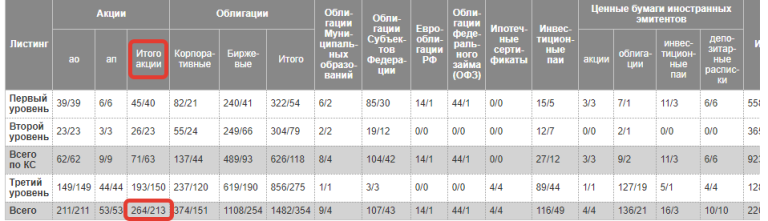

Узнать общее количество акций, торгуемых на бирже можно вот здесь. То, что нам интересно из этой таблицы находится в левой части.

На Московской бирже торгуется 264 акции 213 эмитентов . Все акции размещены в три большие группы. Самой рискованной считается третья группа, так называемый третий эшелон. Или еще называют сектором компаний повышенного инвестиционного риска.

Сюда входят акции малоизвестных компаний, которые смогли выполнить все условия Московской биржи для размещения на рынке. Проводить операции физическим лицам с такими бумагами еще рискованней, чем со вторым эшелоном.

Эти три группы меняются не часто, но явно не статичны. Полный список всех акций торгуемых на Московской бирже можно посмотреть здесь. Но это не очень удобно. И в этой таблице помимо акций компаний предоставлены еще и облигации, инвестиционные паи.

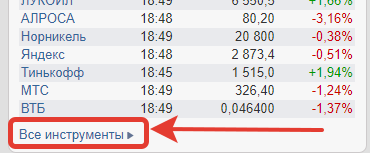

В общем, ничего толком не посмотришь, если конечно, конкретное название бумаги не ввести. Лучше смотреть бумаги через главную страницу Московской фондовой биржи. И в правых виджетах находим «Фондовый рынок» и нажимаем на вкладочку «Акции» .

А затем на кнопочку-Все инструменты.

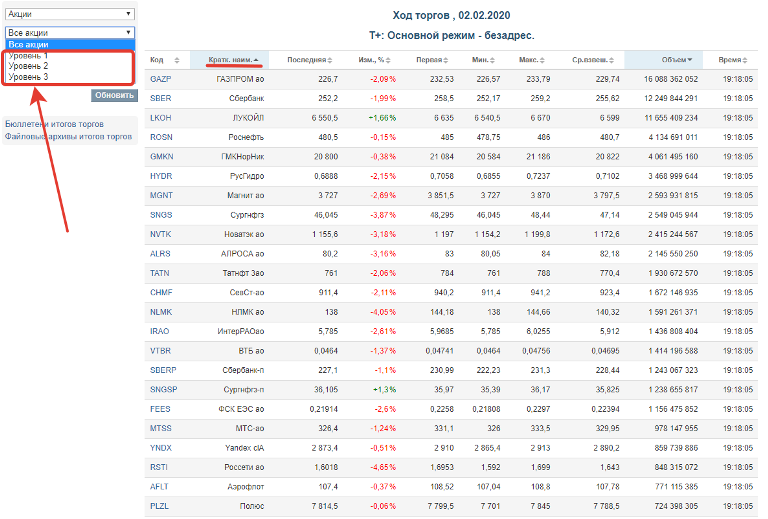

Вот здесь то мы и можем посмотреть все 213 эмитента с их акциями. Раскрыть по каждой акции более подробные данные и посмотреть график.

Что такое листинг и уровни акций

Надо знакомство начать именно с определения слова «листинг». Тогда понятней будет и все остальное. Нам обычным физическим лицам не нужно углубляться в эти понятия с головой, но для отбора бумаг для инвестиций-это базовые понятия.

Листинг- это множество процедур включения бумаг в список Московской биржи. Ценные бумаги прошедшие листинг распределяются в первую, либо вторую группу.

Листинг позволяет нам с вами торговать только теми акциями, которые соответствуют всем требованиям Московской фондовой биржи. Иными словами, у нас не будет болеть голова по таким вопросам, что возможно какая-то компания не существует, а ее акции нам предлагают для торговли. Это головная боль Московской фондовой биржи. А мы только занимаемся текущими рисками в своей собственной торговле.

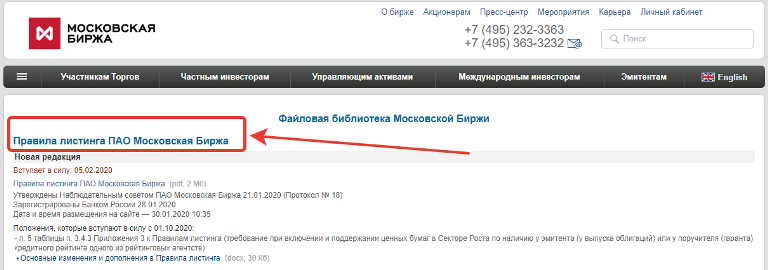

Ну, если у ж очень хочется углубиться в этот вопрос, и прочитать огромное количество страниц с требованиями к эмитентам, то это здесь читайте.

Что касается уровней акций, то из скринов выше вы уже заметили, что их всего три. К первому уровню относятся крупнейшие российские компании.Сюда входят и голубые фишки. мы их ниже в статье будем рассматривать.

Ко второму уровню относятся компании второго эшелона, которые по своим характеристикам не могут быть голубыми фишками. Сюда входят: РБК, ОргСинт, Квадра, Лензол, Россети, Распадская.

К третьему уровню относятся примерно такого типа компании: ПАО энергетики и электрификации Кубани, ПАО энергетики и электрификации «Сахалинэнерго».

И еще раз напоминаю, что чтобы попасть компании в самый первый уровень, нужно быть очень крупной компанией с прозрачными финансовыми операциями. Вот вам требования для отнесения эмитента акций в тот или иной уровень.

Что такое голубые фишки

Ну а теперь, когда разобрались с уровнями эмитентов акций, можно разобраться с голубыми фишками. Голубым цветом в казино обычно обозначают наиболее дорогие фишки, тот же принцип и был перенесен на биржевой рынок.

В результате, термином “Голубые фишки”, называют наиболее устойчивые и высокодоходные компании. Такие компании менее подвержены экономическим угрозам, спадам, что и привлекает инвесторов.Но полностью закрыться от влияния рынка невозможно, это доказал, например, экономический кризис 2008 года.

В тот год обанкротились компании, которых также называли “голубые фишки” — General Motors, крупный автопроизводитель и Lehman Brothers — один из самых крупных банков. Так, что инвестирование в такие стабильные компании, требует принятия защитных мер, например диверсификации.

Ликвидность таких компаний обусловлена большим количеством сделок, которые совершаются с их акциями. Что означает возможность быстро продать или купить, с минимальным спредом. Спрос на такие акции есть всегда, поэтому продать их по рыночной цене не проблема.

В России тоже имеются свои голубые фишки. На ММВБ имеется даже соответствующий индекс, с помощью которого можно отслеживать динамику и общее состояние дел на фондовом рынке. В этот индекс включаются 15 наиболее успешные компании, его пересмотр производится один раз в 3 месяца.

Наблюдая за тем, как торгуются голубые фишки, можно прогнозировать движение и других бумаг. Но без фанатизма. Это все условные закономерности. Если будете на этом строить свою стратегию, то точно сольете счет. Это просто как косвенный фактор, который может быть, а может и не быть.

Стоит ли покупать или продавать голубые фишки

Многие инвесторы выбирают для размещения своих средств именно голубые фишки, которые при относительно минимальных рисках обеспечивают стабильный рост и увеличение вложенных средств.

Нельзя сказать, что крупнейшие компании обеспечивают и лучшую доходность, это совсем не так, но вот по соотношению доходностьриск, они стоят на первом месте. Поэтому инвестирование в такие компании рекомендуется всем инвесторам, вне зависимости от их опыта, а начинающим тем более.

Приобрести акции крупнейших компаний России возможно на Московской бирже.

Важно! Для начала работы необходимо заключить договор и открыть счет у брокера. Самый быстрый вариант-это у Сбербанка. А если вас заинтересовала торговля на бирже, то обязательно прочтите все нюансы этой профессии.

Сейчас это можно сделать и удаленно, через Интернет. После открытия счета, необходимо его пополнить определенной денежной суммой, минимальное значение определяет брокер, и приступить к совершению сделок.

Важно! Для приобретения минимального количества акций голубых фишек понадобится 70 — 80 тысяч рублей.

Акции крупнейших иностранных компаний также можно приобрести, воспользоваться можно несколькими доступными способами:

- Воспользоваться услугами российского брокера, обеспечивающего доступ на Санкт-Петербургскую биржу. На ней происходит обращение акций иностранных компаний, который входят в индексы Nasdaq и Dow Jones.

- Воспользовавшись дочерней компанией российского брокера, которая зарегистрирована в иностранном государстве, такие услуги предоставляют например БКС, Финам. После этого вам будет доступна иностранная биржа.

- С помощью иностранного брокера, в интересующей вас стране. Некоторые имеют и русскоговорящую поддержку. Например, брокер Interactive Brokers.

На этом заканчиваю, надеюсь теперь найти список акций на Московской бирже вам не составит труда. И вы сконцентрируетесь на вашей торговле.

Что такое акции второго эшелона и как с ними работать

Начинающие инвесторы в акции сталкиваются с вопросом, какую пользу можно извлечь из ценных бумаг второго эшелона и стоит ли вкладывать в них свои деньги.

На бирже существует такое понятие, как разделение акций на первый и второй эшелоны. К первому типу относят ценные бумаги от самых известных и высокодоходных компаний, а ко второму – акции компаний с гораздо меньшей капитализацией и ликвидностью.

Начинающие инвесторы в акции сталкиваются с вопросом, какую пользу можно извлечь из ценных бумаг второго эшелона и стоит ли вкладывать в них свои деньги. Чтобы получить однозначный ответ на эти вопросы, следует рассмотреть характерные особенности таких акций.

Характерные особенности

При покупке второстепенных ценных бумаг инвестор может столкнуться с такими особенностями:

Возможность роста цены

Если компания, выпустившая свои акции на рынок, обладает хорошим потенциалом, то в течение некоторого времени она сможет привлечь достаточно инвестиций, чтобы расти и постепенно оказаться в первом эшелоне. Поэтому те счастливчики, которые успели инвестировать в нее на самом первом этапе, получат сотни процентов прибыли.

Нерентабельность в краткосрочной перспективе

Для таких бумаг будет довольно сложно найти хорошего покупателя или продавца предлагающего адекватную цену. Малое количество сделок делает краткосрочные вложения в акции второго эшелона нерентабельными.

Стоит ли их покупать

Приобретать подобные активы однозначно стоит, особенно если существует уверенность в дальнейшем росте компании, которая выпустила ценные бумаги на рынок.

Но следует понимать, что такая покупка является долгосрочной инвестицией и сильно уповать на нее не стоит, ведь никто не сможет гарантировать, что предприятие не обанкротится или не изменит темпы своего развития вследствие каких-либо потрясений.

Все дело в том, что небольшие фирмы не могут рассчитывать на государственную поддержку в случае неблагоприятной экономической ситуации, и не обладают таким же запасом прочности, как крупные организации.

Самым разумным решением будет купить акции второго эшелона на freedom24.ru или любой другой подобной бирже и держать эти активы в своем портфеле «про запас».

Опытные трейдеры рекомендуют брать неликвидные акции от тех компаний, с чьей деятельностью можно ознакомиться лично либо через знакомых. Например, это может быть крупная региональная фирма, которая действует в том же городе, где проживает покупатель ее акций. В таком случае появляется возможность быстро (а иногда и загодя) узнавать о совершении этой организацией крупных сделок, поднимающих ценность ее бумаг.

Акции голубых фишек России

Каждый день на фондовом рынке осуществляется множество операций, связанных с оборотом ценных бумаг. Большой популярностью пользуются акции эшелона, которые носят неофициальное название «голубые фишки». Сегодня обсудим, что такое голубые фишки российского фондового рынка, рассмотрим обзор акции голубых фишек и перспективы роста каждой компании. В конце выберем лучшие из них с максимальной доходностью.

- Голубые фишки простыми словами

- Акции голубых фишек России – список 2020

- Аналитический обзор голубых фишек

- Доходность на примере инвест. портфеля

- Плюсы и минусы инвестирования в акции голубых фишек

- Стоит ли инвестировать

Что такое голубые фишки на фондовом рынке

Понятие «голубые фишки» заимствовано из американского казино. Дело в том, что игровые фишки голубого цвета имеют самую большую ценность и обладают самым высоким номиналом. Название уже прочно вошло в финансовую среду, оно применяется не только на российских, но и на зарубежных рынках. Компании, входящие в список голубых фишек качественно ведут бизнес и имеют надежную репутацию.

На российском финансовом рынке голубыми фишками называются акции крупнейших компаний, показывающих стабильные финансовые результаты и имеющих хорошую ликвидность. Их бренды известны многим. Речь идет о крупнейших холдингах, обладающих хорошими показателями капитализации и имеющих положительную финансовую тенденцию.

Фишки можно назвать индикатором состояния финансового рынка страны. В случае, если их стоимость поднимается, то и акции 2-ого и 3-его эшелона будут дорожать, и наоборот, понижение их цены влечет снижение стоимости других ценных бумаг. На этом основании от ММВБ был введен индекс голубых фишек, по которому дают оценку текущего положения на рынке ежеквартально.

Акции голубых фишек список 2020

Индекс голубых фишек включает в себя акции 15 ведущих российских компании.

Познакомимся с ними поближе и выберем самые перспективные.

Акции Сбербанка голубые фишки

ПАО «Сбербанк» – крупнейший поставщик банковских услуг на российском рынке, которые включают:

- все виды кредитования и денежных вкладов,

- льготную ипотеку,

- инвестиционные проекты,

- денежные переводы,

- страхование и операции с картами.

Публичное акционерное общество работает, как с частными предпринимателями и населением, так и с крупными зарубежными и отечественными госкорпорациями, холдингами, компаниями. Региональная сеть «Сбербанка» включает:

- более 14 тыс. подразделений,

- 11 территориальных банков, расположенных во всех субъектах РФ,

- а также 18 филиалов и дочерних представительств по всему миру.

Владельцем 52,32% простых акций ПАО является Правительство РФ.

Техническая картина и перспективы роста.

После выплаты одних из самых высоких дивидендов в начале октября, акции SBER пытаются закрыть дивидендный гэп и сейчас предлагают выгодные точки входа для долгосрочных инвесторов.

Ожидание санкций и общая тревожная экономическая ситуация оказывает на акции существенное давление. При уходе цены ниже 201-203 руб. за акцию, может последовать дальнейшее снижение в диапазон 183-195 руб. Однако при стабилизации экономики более вероятно закрытие гэпа и возврат в восходящий диапазон. Но для этого цена должна пробить уровень в 216 руб., что может затянуться по времени на 1-3 месяца.

Сбербанк активно развивается в онлайн-сфере. Недавно была закрыта сделка с Яндекс, в результате которой банк стал владельцем сервиса Яндекс.Деньги. Думаю они не станут останавливаться на достигнутом и вскоре порадуют инвесторов интересными проектами и сделками. Поэтому советую включить данную ценную бумагу в инвестиционный портфель независимо от стратегии инвестирования.

ПАО “НК Роснефть”

ПАО «НК Роснефть» – одна из самых уважаемых нефтегазовых компаний на международном рынке. Она занимает лидирующую позицию в российской нефтяной отрасли. Роснефть добывает, перерабатывает и реализует сжиженный газ, газовый конденсат и нефть. Активно осваивает морские месторождения Охотского, Карского моря, а также шельфы, расположенные в Египте. Роснефть является стратегическим предприятием страны, поэтому большая часть ее акций (40,4%) принадлежит полностью государственному предприятию АО «РОСНЕФТЕГАЗ». В 2019 году ПАО добыло 230,2 млн. тонн жидких углеводородов. Успешность ее поисково-разведочных работ составляет около 88%.

Технический анализ и прогнозы экспертов.

Сейчас акции ROSN активно тестируют сопротивление на уровне 394,5 руб., но при текущей нестабильной ситуации пробитию уровня могут способствовать рост цен на нефть или хорошие данные по отчету за 9 мес. Позитивные новости могут направить цены к 399 руб. и следом к 408 руб. за акцию.

Но более вероятно, что цена будет какое-то время тестировать цены 385-390 руб. А при ухудшении внешнеэкономической ситуации может вернуться к отметкам 355-365 руб.

Подробнее акции данной компании я разбирал в статье “Акции нефтяных компаний“.

Голубые фишки Газпрома

Известная российская корпорация, практикующая добычу, переработку и реализацию природного газа. Доля Газпрома в российских запасах газовых ресурсов составляет 72%, а в мировых 17%. Что касается акций компании, то 50% из них в настоящее время принадлежит государству.

Анализ Акций Газпром (GAZP).

Новость о том, что польский антимонопольный регулятор оштрафовал Газпром на приличные 6,5 млрд. евро способствовала падению акций к уровню обвала фондового рынка в марте 2020г.

Конечно компания не согласна с таким решением и намерена его оспаривать, но до момента разрешения ситуации с “Северным потоком-2” акции Газпрома будут оставаться под давлением. Для долгосрочных инвесторов такие цены предоставляют отличную возможность купить акции голубых фишек по очень низкой цене.

Голубые фишки ММВБ

Новатэк

ПАО «Новатэк» – крупнейший российский производитель природного газа, на долю которого приходится 11% всего отечественного рынка. Компания работает в Западной Сибири и Ямало-Ненецком автономном округе. Проводит геологоразведку, добывает, перерабатывает и продает жидкие углеводороды. Показатель доходности EBITDA в прошлом 2019 году Новатэка составил 461 млрд. руб., а чистая выручка — 863 млрд. руб. Главным акционером компании является Леонид Михельсон, владеющий 24,8% акций. 10% акций компании принадлежат Газпрому, 19,4% – французской корпорации Total, 23,5% – бизнесмену Геннадию Тимченко.

Больше информации о деятельности данной компании ищите в статье “Акции газодобывающих компаний“.

Анализ акций Новатэк.

После дивидендной отсечки акции NVTK просели в цене до 1075 руб., но уже начали восстановление к уровню на 111 руб. Отчасти этому способствует позитивный фон вокруг компании. Недавно Новатэк отчитался о привлечении 1,5 млрд. евро до 24.09.2025г. под финансирование своих проектов, но по большей части на “Арктик СПГ-2”.

“Масло в огонь”, разжигающий интерес инвесторов подлил представитель компании Назаров, упомянув, что компания планирует рассмотреть повышение дивидендов и скорректировать дивидендную политику по итогам 2020г.

По прогнозам аналитиков BCS Global Markets от 22.09.2020г. прогнозная цена акций Новатэк составляет 1648 руб. за акцию.

Акции голубых фишек: Лукойл

ПАО «Нефтяная компания Лукойл» – крупнейшая российская нефтегазовая компания, занимающая на рынке 2-ю позицию после «Газпрома». На ее долю приходится 1% всех добываемых в мире углеводородов и 2% нефти. Нефтяные скважины Лукойла, нефтеперерабатывающие и газоперерабатывающие заводы располагаются не только на территории России, но и в Африке, Америке, Европе, Центральной Азии и на Ближнем Востоке. В 2019 году компания добыла 123 млн. тонн нефти — 12% от всего объема отечественного сегмента. Свою продукцию Лукойл реализует через собственные 5044 АЗС, которые располагаются в 19 странах по всему миру.

Анализ акции Лукойл.

Лукойл находится вблизи уровня поддержки около 4400 руб. и достаточно сильно отклоняется от средних значений. Поэтому многие инвесторы сейчас находятся в ожидании предпосылок на покупку. Однако они не торопятся входить в позицию, поскольку пробитие уровня поддержки вниз может открыть путь к минимумам конца марта-середины апреля 2020г.

По последним прогнозам аналитиков Sberbank Investment Research и Ренессанс Капитал от октября 2020г. прогнозная цена акций Лукойл составляет 5300-5703,50 руб. за акцию.

Норильский Никель (GMKN)

Компания, занимающаяся горной добычей и металлургией. Норникель занимает первое место в мире по производству палладия, что составляет 40% от общего объема, а также по производству никеля – 12%. Численность сотрудников организации превышает количество 84 000 тысяч человек.

После кризисного марта акции восстановились буквально за 2 мес. Но после аварии с разливом нефтепродуктов, ущерб от которой был оценен в 148 млрд. руб. курс GMKN резко просел и сейчас акции Норникеля, подобно акциям Газпрома, находятся под давлением до разрешения ситуации с оценкой ущерба.

Прогнозы экспертов достаточно оптимистичны. Так, по мнению аналитиков BCS Global Markets от 22.09.2020г. прогнозная цена акций Норильского Никеля составляет 24814 руб./шт.

Российские голубые фишки 2020

ПАО “Полюс” (PLZL)

Полюс – крупная золотодобывающая компания. Себестоимость добычи золота Полюса считается одной из самых низких, что позволяет компании стабильно получать высокую прибыль и выплачивать привлекательные дивиденды акционерам.

Подробный разбор компании читайте в статье “Акции золотодобывающих компаний“.

Полюс – одна из немногих компаний, акции которой выросли в кризисный период почти в 3 раза. Это ожидаемого, т.к. золото исторически считается защитным активом. Это привело к тому, что сейчас акции PLZL с технической точки зрения выглядят перекупленными.

По мнению экспертов бумаги Полюса в скором времени протестируют уровень в 16100 руб. и при его пробое могут упасть до 1500-15300 руб., где их можно покупать как для спекуляций, так и для долгосрочных инвестиций. Покупки для краткосрочной торговли следует рассматривать только в случае закрепления выше 17000 руб.

Яндекс (YNDX)

IT-компания, владеющая самой крупной системой интернет-поиска в России. Занимает четвертое место по посещаемости среди мировых поисковых систем. Также имеет популярность в Казахстане, Беларуси и Турции. Помимо функции поисковика, компания Яндекс разработала большое количество служб и приложений таких, как: Яндекс.Деньги, Яндекс.Маркет, Яндекс.Музыка и другие.

С момента падения в марте акции Яндекса не только отыграли падение, но и выросли на 100%. Однако сейчас по техническому анализу бумаги выглядят перегруженными.

Кроме того, акции в последнее время растут меньше индекса, а по сделке с TCS пока новостей ни с одной ни с другой стороны не поступало. Это может привести к тому, что часть инвесторов начнут фиксировать прибыль, что откинет курс к уровню 4500 руб. В случае появления новостей по сделке возможен рост до 4900-5105 руб.

Сургутнефтегаз (SNGS)

В Тимано-Печерской, Восточно-Сибирской и Западно-Сибирской нефтеносных провинциях работает крупная российская нефтегазовая компания ПАО «Сургутнефтегаз». 70% ее акций владеют офшорные компании. Это крупный многопрофильный холдинг, включающий сбытовые, газо- и нефтеперерабатывающие, буровые и геолого-разведочные предприятия. В 2019 году Сургутнефтегаз нарастил газопереработку на 23%, нефтепереработку — на 2,3%. На сегодняшний день на счетах и депозитах компании порядка 3,25 трлн. руб., включая вклады в евро и долларах. Она не имеет долговых обязательств. Такой запас прочности повышает котировки акций Сургутнефтегаза.

Анализ акций Сургутнефтегаз.

После выплаты дивидендов обыкновенные акции Сургутнефтегаза начали постепенное снижение, которое усилилось последними новостями о росте запасов нефти.

В отношении привилегированных акций ситуация противоположная – после отсечки они росли и скорректировались только на негативных новостях про нефть.

По графикам видно, что инвесторы предпочитают привилегированные акции компании. По мнению экспертов разница будет восстановлена, но для покупки SNGS стоит подождать позитивных новостей или роста нефти.

Аналитический обзор акции голубых фишек 2020

Татнефть (TATN)

ПАО «Татнефть» – крупнейшая вертикально-интегрированная нефтяная компания, которая занимается нефтедобычей и нефтепереработкой, электроэнергетикой и АЗС. 36% ее акционерного фонда принадлежит Правительству Татарстана. Прирост капитализации Татнефти по итогам 2019г. +1,76 трлн. руб. Ее доля в российской:

- георазведке составляет 3,8%,

- в нефтепереработке — 3,5%,

- в добыче нефти — 5,3%.

Компания инвестирует свободные активы в нефтедобычу за границами Татарстана. В 2019г. на расширение базы ресурсов было потрачено 3,5 млрд. руб. В 2020г. идет работа по бурению 9 новых поисково-разведочных скважин.

Техническая картина и перспективы роста.

После дивидендной отсечки 7 октября 2020 акции TATN упали до минимума конца апреля. Первая попытка восстановления была безуспешной.

Однако низкий показатель P/E=8,65 и высокий ROI=13,15% отражают высокий потенциал роста в среднесрочной и долгосрочной перспективе. В настоящий момент инвесторов тормозит от покупки неопределенность цен на нефть.

Полиметалл (POLY)

Компания занимает почетное 2-ое место по добыче золота в России и признана крупнейшим производителем серебра. Также входит в список компаний, которые выигрывают от падения национальной валюты, поскольку затраты компания несет в рублях и казахстанском тенге, а выручку получает в $. Привлекательность акций поддерживается растущими финансовыми показателями и выплатой дивидендов.

Акции POLY с момента мартовской просадки успели прирасти более, чем на 100% и, по мнению экспертов, это не предел. Однако на данный момент, акции выглядят слегка перекупленными. Поэтому со спекулятивными покупками стоит быть осторожными.

Для досрочных инвестиций акции Полиметалла смотрятся наоборот недооцененными с точки зрения дальнейшего роста финансовых показателей и дивидендной доходности. По мнению экспертов, справедливая цена акций POLY на конец 2020 года – 2025,86 руб.

X5 Retail Group (FIVE)

Компания, которая занимается розничной продажей товаров разной категории, включает в свой состав такие бренды:

- Пятерочка,

- Перекресток, Перекресток Экспресс,

- Карусель,

- У дома.

Компания быстро адаптировалась к жизни с коронавирусной инфекцией и с момента карантина запустила:

- доставку товаров,

- сеть пунктов выдачи заказов,

- систему бесконтактных покупок с мобильных,

- устройство распознавания покупателей.

Также совместно с Макдональдс X5 Retail намерены запустить пункты быстрого питания в сети магазинов “Перекресток”.

Акциями этой компании торгуют не только на ММВБ, но и на Лондонской бирже.

По графику видно, что курс акции FIVE растет быстрыми темпами. Инвесторам определенно нравится стратегия и скорость развития компании.

Сейчас акции торгуются выше средних значений. Рекомендуемая цена для покупки 2825 руб. Для долгосрочных инвестиций – до 2900 руб.

ПАО “Магнит”

Магнит представляет собой компанию, которая занимается реализацией товаров в розницу, через супер-маркеты и гипер-маркеты. Ритейлер насчитывает 20 000 торговых точек, а в его штате числится 300 000 сотрудников. Эти показатели позволяют включить Магнит в топ самых крупных работодателей страны.

Во 2-ой половине июля компания заявила об удвоении прибыли и снижении капитальных затрат. Данная новость была воспринята инвесторами позитивно и акции компании за неделю выросли с 4295 руб. до 4840 руб. т.е. почти на 13%.

В настоящий момент акции MGNT торгуются выше скользящих средних. Рост заболевших увеличивает вероятность ужесточения карантина. Поэтому многие инвесторы будут переводить деньги в защитные активы, включающие акции Магнита. Прогнозная цена акций по мнению аналитиков Goldman Sachs от 05.10.2020г. – 5800 руб.

Алроса

28% алмазов всего мира и 95% алмазов России добывает ПАО АК«Алроса». Это крупное алмазодобывающее предприятие, которое также специализируется на производстве бриллиантов. 65% добычи составляют драгоценные камни околоювелирного и ювелирного качества. Алроса имеет лицензию на работу в 16 россыпных месторождениях. 33,03% ее акций принадлежит Росимуществу.

За 9 мес. 2020г. выручка компании составила 119,5 млрд. рублей по сравнению с 169,9 млрд. руб. за 9 мес. 2019г. Падение выручки составило 29,66%. Структура выглядит следующим образом:

Выручка от продажи алмазов и бриллиантов:

- Экспорт – 98,7 млрд. руб., снижение на 27,90% по сравнению с аналогичным периодом 2019г.

- Продажи на внутреннем рынке – 8 193 млн. руб., снижение на 55%.

- Выручка от перепродажи алмазов – 1 535 млн. руб., снижение произошло на 24,90%.

В целом, выручка от продажи алмазов и бриллиантов составила 108,4 млрд. руб. по сравнению с 157,15 млрд. руб., заработанными за 9 мес. 2019г. Падение около 31%.

Прочая выручка:

- Транспорт – 4706 млн. руб., снижение выручки в сегменте составило 29,66%.

- Продажа электроэнергии – 3005 млн. руб., прирост в 19,39%.

- Социальная инфраструктура – 1284 млн. руб., увеличение произошло на 20,79%.

- Прочее – 2 082 млн. руб., увеличение на 7,37%.

Сохранить показатель выручки на уровне показателя прошлого года не удалось, несмотря на более низкие средние цены реализации алмазов и бриллиантов. Сказались наложенные ограничения связанные с пандемией и негативное влияние обменного курса валют.

Однако динамика по итогам работы за 3 кв. 2020г. положительная. Выручка выросла на 9,23% по сравнению с 3 кв. 2019г. и составила 48 572 млн. рублей. Распределение выручки по бизнес-сегментам:

Выручка от продажи алмазов и бриллиантов:

- Экспорт – 40 597 млн. руб., прирост составил 16,05%.

- Продажи на внутреннем рынке – 3 361 млн. руб., показатель упал на 18,10%.

- Выручка от перепродажи алмазов – 4 млн. руб., т.е. упала на 98,63%.

В целом, выручка от продажи алмазов и бриллиантов составила 43,96 млрд. рублей и показала прирост на 11,64%.

Прочая выручка:

- Транспорт (в т.ч. авиакомпания «АЛРОСА») – 2 293 млн. руб., снижение составило 33,23%.

- Продажа электроэнергии – 977 млн. руб., прирост в 81,94%.

- Социальная инфраструктура – 370 млн. руб., показатель упал на 22,11%.

- Прочее – 970 млн. руб., прирост в сегменте составил 50,62%.

Рост выручки за 3 кв.2020г. произошёл благодаря повышению спроса на алмазы на фоне смягчения ограничений связанных с COVID-19 и росту продаж при снижении цен реализации. Параллельно вырос спрос на украшения на рынках Китая (на 13%) и США (на 14%) относительно прошлого года. Немаловажным фактором роста является развитие онлайн-продаж. После отмены ограничительных мер связанных с пандемией в транспортном сегменте произошло восстановление пассажиропотока в Авиакомпании «АЛРОСА».

По итогам работы 9 мес. 2020 года компания показала прибыль в 10 473 млн. руб. Снижение по сравнению с аналогичным периодом 2019г. составило 79,26% или 40 024 млн. рублей. В связи с этим разводненная прибыль на 1 акцию уменьшилась с 7 рублей до 1,44 рубля. В отчетности МСФО за 3 кв. 2020 года АЛРОСА отразила чистую прибыль в 7394 млн. руб., по сравнению с аналогичным периодом 2019г. снижение составило 44,83% или 6 009 млн. рублей. Таким образом, компания постепенно движется к восстановлению докризисных показателей.

По состоянию на 30.09.2020г. компания отчиталась об объёме имеющихся денежных средств и их эквивалентов, величина которых возросла до 83 197 млн. рублей по сравнению с 13 315 млн. рублей на начало 2020 года. Показатель увеличился в 5,23 раза или 69 882 млн. рублей. Структуризация денежных средств и их эквивалентов выглядит следующим образом:

- Денежные средства на банковских счетах и в кассе – 66 660 млн. руб.

- Депозитные счета – 16 537 млн. руб.

По состоянию на 30 сентября 2020г. и 31 декабря 2019г. денежные средства, размещенные на депозитных счетах, в основном были предназначены для краткосрочных целей, имели различные сроки погашения, но не более трех месяцев, и могли быть отозваны без ограничений.

По долгосрочным кредитам и займам и прочим финансовым обязательствам АЛРОСА за 9 месяцев 2020г. отразила сумму в 158 910 млн. рублей, обязательства увеличились на 74 739 млн. рублей или на 88,79% с начала 2020 года. Состав долгосрочных заёмных средств на отчетную дату раскрывается ниже.

Задолженность перед банками по займам с фиксированной ставкой – 90 463 млн. руб., из них:

- в долларах – 81 677 млн. руб.

- евро – 6 млн. руб.

- в рублях – 8 780 млн. руб.

Еврооблигации (в долл. США) – 118 685 млн. рублей. Облигации (в руб.) – 25 000 млн. рублей.

Увеличение долгосрочных кредитов и займов связано с тем, что в 2020 году ГК “АЛРОСА” были привлечены кредиты трёх банков – АО «Банк Интеза» на сумму 200 млн долл. США, АО «ЮниКредит Банк» на сумму 6 млрд. рублей, АО «ЮниКредит Банк» на сумму 6 млрд. руб. Срок погашения всех трёх в 2022 году. Также было завершено размещение выпуска еврооблигаций в сумме 500 млн. долл. США и размещены биржевые облигации на общую сумму 25 млрд. руб.

С увеличением кредитной нагрузки Debt/Ebitda вырос до 98,4%.

Фундаментальные показатели:

- P/E = 26,98, окупаемость инвестиций по текущей цене составит около 27 лет,

- P/S = 3,19, недооценки нет,

- ROE = 9,1%,

- ROA = 4,59%,

- ROI = 5,65%.

Высокие показатели рентабельности свидетельствуют об умелом использовании ресурсов и ожидаемом быстром росте.

Техническая сторона вопроса.

Акции ALRS сильно подросли на новости о хорошем отчете по продажам за сентябрь и на ожиданиях роста спроса в преддверии праздников и заключения сделки в Гохран.

По прогнозам аналитиков ВТБ Капитал от 21.09.2020г. прогнозная цена акций Алроса составляет 100 руб. за акцию. Для долгосрочных инвестиций лучше дождаться коррекции до 72 руб.

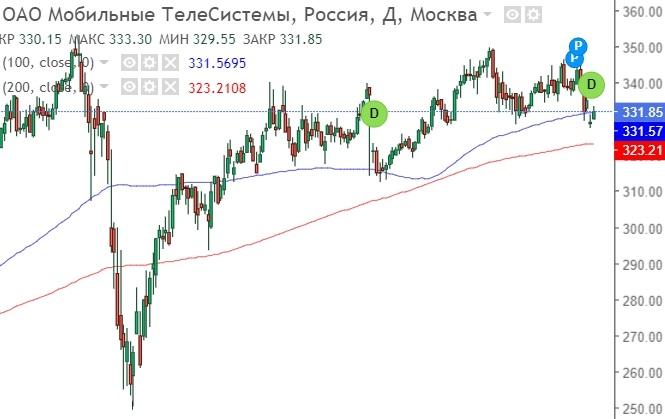

Перспективные акции голубых фишек: МТС

Телекоммуникационная компания, предоставляющая жителям стран СНГ услуги сотовой связи, Интернета, телевидения и другие. МТС имеет большую сеть салонов связи, которая насчитывает около 1200 точек.

Подробный анализ акций компании МТС читайте в статье “Акции компаний связи“.

Акции MTSS сейчас торгуются на границе 100-периодной скользящей средней. Устойчивый уровень поддержки находится около 328 руб., уровень сопротивления на 338 руб.

Я больше склоняюсь в сторону роста акций, т.к. компания платит отличные дивиденды и успешно развивается в своей нише. Прогнозная цена по мнению аналитиков Атон (прогноз от 12.10.2020г.) составляет 390 руб. за бумагу.

Доходность акции голубых фишек

К сожалению, не все голубые фишки могут пробиваться на рынке и подниматься каждый год на новый уровень. Некоторые из них остаются долгое время на одном месте или совсем пропадают. Исход зависит от нескольких факторов. Например, от:

- перспектив в выбранной отрасли,

- конкурентоспособности,

- уровня профессиональности менеджмента и других.

С учетом обвала фондового рынка в марте 2020г. большинство акции голубых фишек хорошо выросли в цене. Однако, как вы уже поняли по обзорам выше, часть из них после возврата к докризисным котировкам оказались под “прессом” новостных факторов о санкциях и росте запасов нефти. Поэтому, чтобы продолжать зарабатывать на голубых фишках, нужно выбирать компании, которые не стоят на месте – развиваются, исследуют новые направления и успешно запускают передовые проекты. Выберем лучшие голубые фишки 2020 с перспективой роста.

Лучшие акции голубых фишек

Для меня такими компаниями стали:

- Сбербанк – выкупил Яндекс.Деньги и сейчас развивает несколько онлайн-проектов.

- Новатэк сохраняет потенциал роста при успехах в проекте “Арктик СПГ-2”.

- Полиметалл – низкая себестоимость и хорошие запасы в условиях ослабления национальной валюты.

- X5 Retail Group – расширение сетей и масса интересных проектов.

- МТС – одна их самых передовых компаний в сфере связи и предоставления интернете на голову выше конкурентов.

- Норильский Никель – после судебных разбирательств акции компании могут хорошо прирасти.

- Алроса – ждем возобновления продаж в прежнем размере.

Какие голубые фишки я включил в свой инвестиционный портфель смотрите в отчете ниже.

Голубые фишки российского фондового рынка 2020

В настоящий момент голубые фишки российского фондового рынка у меня распределены между БКС брокером (Газпром, X5 Retail Group) и Тинькофф Инвестиции (Сбербанк, Сургутнефтегаз, МТС, Новатэк). На этой неделе добавил к ним Норникель и жду удачного момента, что вложиться в Полиметалл и вернуть акции компании Алроса. В целом неделя была нестабильной, пока больше занят закупкой акций. Поэтому доход по российским ценным бумагам всего 24,87$. Однако общая доходность портфеля выросла за счет удачной торговли американскими акциями.

| Инструмент | Начало недели | Конец недели | Прибыль/убыток в $ | Доходность в % |

| Вложения в собственный бизнес | ||||

| Интернет-магазин | 9200 | 87 | 0,95 | |

| Интернет проекты (сайты) | 4000 | 89 | 2,23 | |

| Итого | 13200 | 176 | 1,33 | |

| Самостоятельная торговля на форекс | ||||

| Счет в FxPro | 2936,65 | 3030,15 | 93,5 | 3,18 |

| Счет в Roboforex | 3967,36 | 3997,41 | 30,05 | 0,76 |

| Счет в Amarkets | 2113,44 | 2113,44 | 0,00 | |

| Итого | 9017,45 | 9141 | 123,55 | 1,37 |

| RAMM-счета Roboforex | ||||

| LoginPeace Trend | 523,51 | 525,12 | 1,61 | 0,31 |

| Katysha | 474,1 | 482,68 | 8,58 | 1,81 |

| Kerma Trust | 610,05 | 641,07 | 31,02 | 5,08 |

| Gepard | 230,43 | 226,21 | -4,22 | -1,83 |

| Итого | 1838,09 | 1875,08 | 36,99 | 2,01 |

| Инвестирование в криптовалюту | ||||

| Bitcoin (BTC) | 3000 | |||

| Ethereum (ETH) | 800 | |||

| Ripple (XRP) | 800 | |||

| Litecoin (LTC) | 550 | |||

| Stellar (XLM) | 350 | |||

| Итого | 5500 | |||

| Вложение на ИИС через БКС Брокер | ||||

| Газпром (GAZP) | 400 | 400 | 0,00 | |

| Ленэнерго (LSNG) | 453 | 453 | 0,00 | |

| Юнипро (UPRO) | 498 | 498 | 0,00 | |

| X5 Retail Group (FIVE) | 1073,6 | 1073,6 | 0,00 | |

| 800,92 | 800,92 | 0,00 | ||

| Северсталь (CHMF) | 626,89 | 626,89 | 0,00 | |

| Норникель (GMKN) | 711,11 | 711,11 | 0,00 | |

| Остаток на счете | 33,07 | 33,07 | 0,00 | |

| Итого | 4596,59 | 4596,59 | 0,00 | |

| Брокерский счет Тинькофф Инвестиции (только акции МосБиржи) | ||||

| Сбербанк пр. (SBER_p) | 240 | 240 | 0,00 | |

| Сургутнефтегаз прив. | 97,81 | 97,81 | 0,00 | |

| Аэрофлот (AFLT) | 289,92 | 289,92 | 0,00 | |

| МТС (MTSS) | 475 | 475 | 0,00 | |

| Банк ВТБ (VTB) | 98,17 | 98,17 | 0,00 | |

| Новатэк (NVTK) | 116,31 | 116,31 | 0,00 | |

| Белуга Групп (BELU) | 501,43 | 501,43 | 0,00 | |

| QIWI | 239,99 | 264,86 | 24,87 | 10,36 |

| Черкизово (GCHE) | 365,6 | 365,6 | 0,00 | |

| Интер РАО (IRAO) | 138,3 | 138,3 | 0,00 | |

| Остаток на счете | 0,33 | 0,33 | 0,00 | |

| Итого | 2562,86 | 2587,73 | 24,87 | 0,97 |

| Stock RoboForex (CFD-контракты) | ||||

| VOLKSWAGEN AG (VOW) | 603 | 603 | 0,00 | |

| Intel Corporation (INTC) | 619,79 | 619,79 | 0,00 | |

| Wells Fargo (WFC) | 383,25 | 383,25 | 0,00 | |

| AT&T | 291,2 | 291,2 | 0,00 | |

| American Tobacco (BTI) | 330,5 | 330,5 | 0,00 | |

| Xerox (XRX) | 552 | 552 | 0,00 | |

| Hawaiian Holdings (HA) | 396 | 396 | 0,00 | |

| Kimco Realty (KIM) | 349,5 | 349,5 | 0,00 | |

| MGS Networks (MSGN) | 335,75 | 335,75 | 0,00 | |

| Spirit Airlines (SAVE) | 512,4 | 512,4 | 0,00 | |

| PPL | 539,5 | 582,5 | 43 | 7,97 |

| Cinemark Holdings (CNK) | 353,25 | 353,25 | 0,00 | |

| Realty Income (O) | 591,5 | 641,5 | 50 | 8,45 |

| Johnson&Johnson (JNJ) | 1435,5 | 1435,5 | 0,00 | |

| Western Union (WU) | 424,5 | 450,5 | 26 | 6,12 |

| Pfizer (PFE) | 534 | 534 | 0,00 | |

| Nokia (NOK) | 571,5 | 571,5 | 0,00 | |

| Turksell (TKC) | 468,5 | 468,5 | 0,00 | |

| Winnebago Indust. (WGO) | 754,5 | 867 | 112,5 | 14,91 |

| Kemper (KMPR) | 984 | 984 | 0,00 | |

| Smart Sand (SND) | 187,5 | 226,5 | 39 | 20,80 |

| Kroger (KR) | 669,5 | 669,5 | 0,00 | |

| Insperlty (NSP) | 389,1 | 435,6 | 46,5 | 11,95 |

| Science Applications (SAIC) | 1197 | 1197 | 0,00 | |

| Franklin Resources (BEN) | 521,5 | 521,5 | 0,00 | |

| Остаток на счете | 65,83 | 65,83 | 0,00 | |

| Итого | 14060,57 | 14377,57 | 317 | 2,25 |

| CFD на акции через FxPro (MT4) | ||||

| Cisco (CSCO) | 837,5 | 837,5 | 0,00 | |

| BofAmerica | 463,6 | 463,6 | 0,00 | |

| IBM | 1798,05 | 2002,35 | 204,3 | 11,36 |

| Harley Dav | 820,2 | 1016,25 | 196,05 | 23,90 |

| JPMorgan | 945,7 | 945,7 | 0,00 | |

| GenElec | 152,45 | 174,05 | 21,6 | 14,17 |

| Walmart | 1404,9 | 1404,9 | 0,00 | |

| Ford | 70,9 | 70,9 | 0,00 | |

| Остаток на счете | 25,5 | 25,5 | 0,00 | |

| Итого | 6518,8 | 6940,75 | 421,95 | 6,47 |

| Вложения в недвижимость | ||||

| Сдача в аренду | 5300 | 60 | 1,13 | |

| Нераспр. прибыль | 11013,01 | |||

| Итого | 73607,37 | 74767,73 | 1160,36 | 1,58 |

Вкратце по отчету:

- по интернет-магазину затишье. Часть клиентов не привыкла к удаленной обработке заказов и скорее всего прекратит работу. Остальная часть пока в товаре не нуждается. Заявок от частных лиц практически нет. В итоге доходность всего 87$. Давно таких маленьких доходов не было.

- интернет-проекты тоже просели из-за хакерской атаки. Часть прибыли была задействована на повышение безопасности сайта. Поэтому, чистыми всего 89$.

По самостоятельной торговле веселее +123,55$ или 1,37% от депозита:

- скальперская стратегия через FxPro была особенно удачной – 7 прибыльных сделок из 9 и 93,5$ профита с 0,05 лотов по каждой сделке.

- по внутридневной и среднесрочной торговле через Roboforex не все так удачно, но общий результат за неделю положительный +30,05$.

Пассивное инвестирование в форекс через Ramm-счета Roboforex принесло 36,99$ профита или 2,01% к вложенным средствам за неделю.

Торговля иностранными акциями была оживленнее. В терминале rTrader от Roboforex зафиксировал профит в 317$, что составляет 2,25% от вложенных средств. Наибольший профит показали акции Winnebago Indust. (WGO) доходность по которым за 1,5 недели составила 14,91% или 112,5$. На удивление быстро выстрелили внебиржевые бумаги Smart Sand (SND), показав доходность 20,80$ за неделю.

Сделок с CFD контрактами на акции через FxPro было меньше, а доходность выше +421,95$ или 6,47% к депозиту. Максимальный доход в 204,3$ был зафиксирован по акциям IBM, а максимальная доходность в 23,9% по акциям Harley Dav.

Таким образом, общий прирост инвестиционного портфеля за неделю составил 1160,36$ или 1,58%. Вернуть прежние 1500$ пока не получается, но я стараюсь.

Как видно из отчета, голубые фишки занимают определенную часть моего инвестиционного портфеля, но основной упор сделан на диверсификацию рисков и вложение и это приносит свои плоды. Предыдущие результаты моих инвестиций смотрите в еженедельных отчетах.

Положительные и отрицательные стороны голубых фишек

Можно выделить основные преимущества голубых фишек:

- Динамика роста акций зависит от существенных бизнес-показателей, а не от действий со стороны спекулянтов.

- Высокие показатели ликвидности, при которых участники торгов смогут найти для себя наиболее выгодные предложения.

- Устойчивое положение на рынке. При каких-либо проблемах на финансовом рынке, положение голубых фишек не сильно подвергается негативным изменениям.

- В сектор голубых фишек входят только крупные, крепко стоящие на ногах компании.

- Прибыль голубых фишек систематически растет, обеспечивая стабильность дивидендов.

Из минусов можно отметить только невысокую скорость роста прибыли по отдельным голубым фишкам. Акции голубых фишек дорожают, но достаточно медленно для тех, кто ждет резких скачков. Они больше подойдут тем, кто хочет вложиться в перспективное будущее.

Стоит ли приобретать акции голубых фишек

В первую очередь нужно определиться с собственной мотивацией приобретения акций, для какой цели это делается. Именно голубые фишки нужно покупать с пониманием того, что доход по ним будет идти стабильно, но достаточно медленно, что может не подходить некоторым трейдерам. Если преследуется цель купить – дождаться скачка – продать, то лучше рассмотреть другие варианты (недооцененные акции и акции роста).

В целом, российский финансовый рынок можно назвать нестабильным, поэтому списки голубых фишек проверяются каждый квартал. Нижние его позиции могут меняться, но десять лидеров крепко держатся на своих позициях.

Акции голубых фишек рационально приобретать на долгосрочную перспективу, а инвесторам рекомендуется систематически сравнивать свой портфель со списками лидирующих компаний и контролировать тем самым состояние своих активов.

http://vegatrend.ru/torgovlya-na-finansovyh-rynkah/spisok-akcij-na-moskovskoj-birzhe

http://www.kremlinrus.ru/article/828/70358/