Как выборы в США повлияют на российскую экономику. Что важно знать

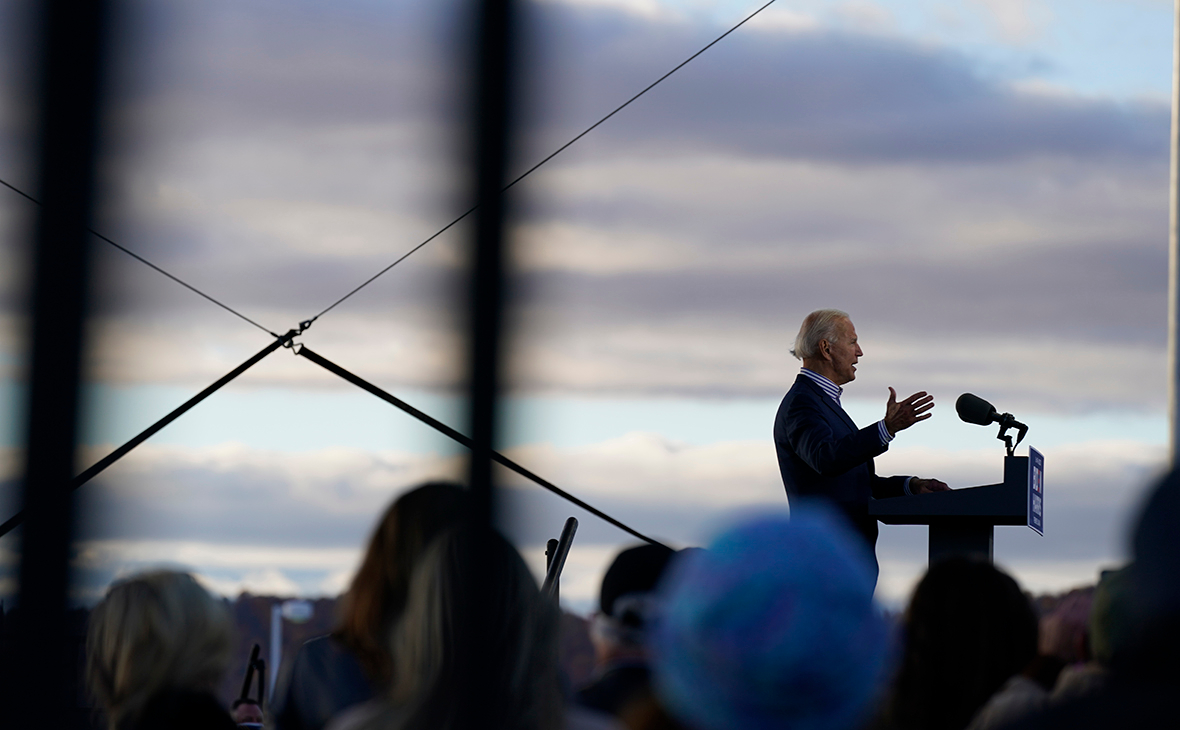

Кремль тревожится по поводу возможной смены власти в США: победа Байдена станет «плохой новостью для России», сообщал Bloomberg в конце сентября со ссылкой на источники, близкие к российскому руководству. Даже глава Банка России Эльвира Набиуллина, возможно, намекнула на триумф Байдена, надев на пресс-конференцию брошку в виде голубой волны (так в США иносказательно называют победу демократов на выборах).

Если все же победит Трамп, для России, скорее всего, мало что поменяется (хотя непредсказуемость действующего президента делает возможным сценарий второго срока, отличающегося от первого). Но если выиграет Байден, политика США в отношении России точно будет другой. Для российской экономики в первую очередь важно, как изменится санкционная политика. «Они [русские] заплатят цену, и это будет цена для их экономики», — заявил Байден 17 сентября на встрече с избирателями.

Ужесточатся ли санкции

Байден может начать свою политику по отношению к России «не с оливковой ветви, как когда-то во времена «перезагрузки» при Бараке Обаме [при нем Байден был вице-президентом], а с тяжелой санкционной дубины», написал на портале Riddle глава направления политических рисков в консалтинговой компании Hawthorn Advisors Максимилиан Хесс. Байдену предстоит полностью переосмыслить санкции против России, интегрировав их в новую целостную стратегию, — простой возврат к дотрамповскому статус-кво уже невозможен, считает бывший специалист по санкциям в Госдепартаменте США Эдвард Фишман.

Политику в отношении Москвы в администрации Байдена будут определять карьерные дипломаты и «люди Обамы», сказал РБК профессор Американского университета в Вашингтоне, политолог Джеймс Кверк. В качестве кандидата на пост госсекретаря часто упоминается Сьюзан Райс — бывшая послом США в ООН, затем советник президента по национальной безопасности, а пост министра финансов может занять сенатор от Демократической партии Элизабет Уоррен, говорит эксперт.

Предполагается, что одной из причин, почему Обама в 2008 году выбрал Байдена своим вице-президентом, является произошедший в том же году военный конфликт России с Грузией, а Байден долгое время заседал в комитете сената по международным отношениям и несколько лет его возглавлял, напомнил Кверк.

«Байден — идеолог или прагматик? Этот вопрос мы продолжаем себе задавать», — рассуждает эксперт. Более прагматический подход мог бы подразумевать, что, несмотря на общее ужесточение политики в отношении России, есть сферы, где возможны взаимовыгодные решения (win-win). Администрация Байдена будет относиться к России с недоверием, но при этом будет открыта к прогрессу в отношениях, считает Кверк.

Советники и доверенные лица Байдена являются сторонниками более жестких санкций против России, отмечает Хесс. Его советник по внешней политике Джейк Салливан заявил в 2017 году на слушаниях в конгрессе (.pdf), что ограничительные меры (в том числе секторальные), введенные администрацией Обамы, были недостаточны: одним из вариантов являются более серьезные санкции против российских банков. Другой советник Байдена, Майкл Карпентер, известен как откровенный санкционный «ястреб». «Чтобы иметь реальный эффект, санкции должны быть направлены против экономики в целом», — говорил он в 2019 году (.pdf). Карпентер аналогично призывал наложить полноценные «блокирующие» санкции на российские банки. В настоящее время против ведущих российских финансовых институтов (Сбербанк, ВТБ, Газпромбанк, Россельхозбанк, ВЭБ.РФ) действуют только секторальные санкции, которые не запрещают им долларовые транзакции в целом.

Какие санкции может выбрать Байден

«Есть вероятность, что по итогам выборов обе палаты конгресса окажутся под контролем демократов», — говорит Кверк. Параллельно с президентскими выборами проходят выборы 33 сенаторов (из 100), и демократам нужно отвоевать у республиканцев четыре или пять мест (в зависимости от сценария), чтобы взять большинство в сенате, которое с 2015 года удерживают их соперники. «Конгресс, скорее всего, продолжит в целом выступать за расширение санкций против России», — считает Хесс.

Если даже Байден промедлит с новыми санкциями, их может принять «демократический» конгресс. С 2018 года там лежит целый ряд законопроектов с новыми санкциями против России, в частности наиболее известные — проекты DETER и DASKA, оба содержащие санкции против российских банков и против суверенного долга России. Их принципиальное различие в том, что DASKA предусматривает обязательные санкции за якобы уже имевшее место в 2016 году вмешательство Москвы в выборы США, а DETER — лишь возможные санкции, если Россия вмешается в будущие выборы. Администрация Трампа давала понять, что наложит вето на законопроект DASKA в его текущем виде.

Многочисленные санкционные инициативы конгресса включают не только санкции за предполагаемое вмешательство в выборы. Например, в сентябре 2020 года сенатор-демократ Крис Кунс предложил ввести санкции против российских чиновников, ответственных за отравление оппозиционного политика Алексея Навального. В октябре группа сенаторов от обеих партий просила администрацию США ввести секторальные санкции из-за Навального. При Трампе у этих инициатив не так много шансов на подписание (кроме, возможно, персональных санкций против нескольких должностных лиц).

Глава Сбербанка Герман Греф говорил в конце 2018 года, что у Сбербанка есть план на случай попадания в блокирующий список Минфина США. Глава ВТБ Андрей Костин тоже заявлял, что у его банка «в сейфе» лежат планы «Б» и «В» на случай жестких санкций. В 2017–2018 годах Банк России активно наращивал запасы наличной иностранной валюты: на 1 сентября 2018 года он накопил иностранных банкнот на $31 млрд, следовало из его данных. Бумажная валюта могла быть нужна на тот случай, если США заблокируют электронные долларовые транзакции российских госбанков и им понадобится возвращать деньги с валютных депозитов кэшем, предполагали аналитики.

После сентября 2018 года ЦБ прекратил раскрывать отдельные данные по своим активам в наличной валюте и аналогичным запасам коммерческих банков. По последним данным, на 1 сентября 2020 года ЦБ держал 10,16 трлн руб. на иностранных депозитах и в наличной валюте ($138 млрд) и еще $62 млрд держали российские банки, однако сколько из этих сумм приходится именно на наличные, сказать невозможно.

Есть ли какие-то плюсы от победы Байдена для Москвы

«Байден и его администрация, вероятно, будут пытаться починить отношения США с Евросоюзом и США с НАТО», — сказал РБК Кверк. Это значит, что в вопросах санкций Байден будет стремиться восстановить единство с Европой. «Не исключено, что возрождение трансатлантического единства придаст коллективному Западу второе дыхание и уверенность в своих силах», — написал в колонке для Московского центра Карнеги гендиректор Российского совета по международным делам Андрей Кортунов. Но России это может даже помочь: например, вполне возможно, что Байден будет осторожнее подходить к санкциям в отношении европейских компаний, участвующих в реализации газопровода «Северный поток-2», допускает Кортунов.

В случае если Байден введет против России жесткие санкции, у Москвы будет шанс усугубить их эффект. В 2018 году президент Владимир Путин подписал закон, создающий правовую базу для ответных санкций на возможные новые меры со стороны США. Этот закон пока не использовался (возможно, его цель заключается в сдерживании западных санкций, а не в возмездии за них). Потенциальные меры, предусмотренные законом, включают ограничения на экспорт товаров в страны Запада или импорт товаров из них, а также запрет на кооперацию российских компаний с западными фирмами.

Изначальная версия документа предполагала конкретные меры реагирования, преимущественно ориентированные на США: ограничения на экспорт редкоземельных металлов из России, запрет на ввоз иностранной фармацевтической продукции, запрет на привлечение иностранных работников, повышение платежей для американских и европейских авиакомпаний за пролеты над территорией России, запрет на экспорт титана в США и т.д. Эти контрсанкции, следовательно, можно рассматривать как меры, которые Россия может применить в отношении США при экстремальном сценарии драматического ухудшения отношений.

Как смена власти в США повлияет на торговлю России с Америкой и инвестиции

При Трампе товарооборот России и США рос ежегодно — с $23,2 млрд в 2017 году до $26,2 млрд в 2019-м, хотя и не достиг досанкционного уровня $29–30 млрд. В 2019–2020 годах особенно сильно росли поставки в США российских нефтепродуктов, писал РБК. «В силу объективных рыночных факторов многие не затронутые санкциями или затронутые частично направления российско-американских торговых и инвестиционных отношений по-прежнему выгодны обеим сторонам с коммерческой точки зрения и в ближайшие годы будут сохраняться», — отмечал Российский союз промышленников и предпринимателей (РСПП) в прошлогоднем исследовании об экономическом сотрудничестве России и США (.pdf). США остаются шестым по величине торговым партнером России с долей 4% от суммарного товарооборота, следует из данных Росстата.

По данным РСПП, в настоящее время российско-американские экономические связи опираются на такие сферы, как:

- экспорт в США российской продукции, имеющей важное значение для Америки (цветные металлы, палладий, титан и изделия из него, ракетные двигатели РД-180, ядерное топливо);

- импорт из США значимой для России продукции (самолеты и запчасти к ним, программное обеспечение, турбины, медицинские приборы и лекарства);

- не затронутая санкциями торговля на рыночной основе (например, поставки российских нефтепродуктов в США, импорт американских автомобилей);

- торговля услугами, которые не подпадают под санкции (в 2019 году российско-американский оборот в торговле услугами превысил $8 млрд, по данным Банка России);

- свободные от санкций инвестиционные проекты (например, инвестиции американских компаний, таких как McDonald’s, Coca-Cola, PepsiCo, Mondelez International, в потребительском секторе России);

- присутствие американского капитала на российском финансовом рынке (портфельные инвестиции в фондовый рынок, вложения американских фондов в российские ОФЗ) и общая, все еще высокая долларизация российской торговли и финансового сектора.

«Санкции США против России не только не будут отменены в ближайшие годы, а то и десятилетия, но, напротив, будут, весьма вероятно, ужесточаться, — считает РСПП. — В условиях конфронтации и дальнейшего усиления санкционного давления на Россию ее экономические отношения с США в стратегически значимых секторах (авиа, космос, отчасти машиностроение) будут контролируемо ужиматься до минимально необходимого «ядра». Одна из моделей, по которой будет идти это сжатие, пессимистична для России: NASA почти десять лет зависело от «Роскосмоса» в доставке астронавтов на МКС, но в мае 2020 года американский бизнесмен Илон Маск успешно запустил первый частный пилотируемый корабль.

В последние годы американские компании инвестировали в российскую экономику незначительные суммы, согласно официальной статистике ЦБ. Впрочем, реальные инвестиции США в Россию выше, показывают опросы бизнеса и исследования. Статистика ЦБ отражает в составе американских инвестиций только вложения непосредственно из США, а, например, инвестиция американской корпорации Honeywell в строительство завода в Липецкой области, сделанная через сингапурскую «дочку», засчитывается в прямые инвестиции Сингапура.

Если администрация Байдена существенно ужесточит антироссийские санкции — например, запретит американским инвесторам владеть рублевыми госбумагами, это может привести не только к оттоку западных портфельных инвестиций из России. Такие санкции могут повысить российский страновой риск, в результате чего часть американских компаний может задуматься о полном выводе своих инвестиций из России и прекращении российского бизнеса.

Вернется ли торговая политика США в состояние до Трампа

Геополитический риск, включая возможную победу Байдена и демократов на выборах, повлиял на курс рубля (наряду с другими факторами — ростом заболеваемости коронавирусом в России и ценами на нефть). Если бы не геополитический риск, доллар должен был бы стоить ближе к 70 руб. (сейчас 78,6 руб. за доллар. — РБК), приводит Reuters мнение главы исследований развивающихся рынков в компании TCW Блеза Антена. Однако, по мнению экономиста «Ренессанса Капитала» Софьи Донец, в более долгосрочной перспективе избрание Байдена скорее нейтрально для рубля (по сравнению со сценарием победы Трампа). С одной стороны, санкционные риски для России в случае избрания Байдена, очевидно, выше. Но, с другой стороны, внешнеэкономическая политика при Байдене будет более последовательной и предсказуемой и менее агрессивной, что в целом позитивно повлияет на валюты развивающихся рынков, включая рубль, считает Донец.

России в целом будет выгодно, если в случае победы Байдена США возьмут курс на движение к дотрамповским принципам внешнеэкономической политики, считает директор Института международной экономики и финансов ВАВТ Минэкономразвития Александр Кнобель. Например, если США отменят повышение тарифов на алюминий и сталь, это напрямую коснется российских экспортеров этих металлов — они получат возможность поставлять продукцию на американский рынок без уплаты пошлин.

Кроме того, если США перестанут блокировать работу апелляционного органа ВТО (которая заморожена с конца 2019 года. — РБК), возобновит свою работу полноценная система по разрешению споров в организации, говорит Кнобель. Сейчас апелляции фактически подаются «в никуда». «В целом если администрация Байдена будет возвращать США к соблюдению базовых принципов ВТО, то России это будет выгодно», — считает эксперт. Другое дело, нет гарантий, что Байден полностью развернет торговую политику Трампа — отменит пошлины на металлы, вернет тарифы с Китаем на прежний уровень и даст команду на одобрение судей апелляционного органа ВТО, рассуждает Кнобель. «Трамп видит Китай больше как проблему, демократы — больше как возможность», — заключает Кверк.

Иностранные инвестиции в российскую экономику: опыт и анализ

Иностранные инвестиции и их место в экономике страны. Факторы, способствующие вывозу капитала и стимулирующие его. Типы и методы иностранных инвестиций. Инвестиционный климат и мотивы иностранных инвесторов. Иностранные инвестиции в российской экономике.

| Рубрика | Международные отношения и мировая экономика |

| Вид | дипломная работа |

| Язык | русский |

| Дата добавления | 09.10.2009 |

| Размер файла | 223,1 K |

- посмотреть текст работы

- скачать работу можно здесь

- полная информация о работе

- весь список подобных работ

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

- 1

- 2

- 3

- 4

Внешняя и внутренняя доходность

Изменения в курсах обмена валюты могут привести к значительным различиям между доходностями отечественного инвестора и доходностями иностранного инвестора, не применяющего хеджирование.

Внутренняя доходность— это доходность инвестиций в иностранный финансовый актив, вычисляемая без учета изменений валютного курса.

Внешняя доходность — доходность инвестиции в иностранный финансовый актив с учетом изменений обменного курса.

Рассмотрим следующий пример:

Пусть американский и швейцарский инвестор приобретают акции швейцарской компании, котируемые только в Швейцарии. Пусть курс акции в швейцарских франках будет равен P0 в начале периода и Р1 — конце периода. Тогда доходность для резидента, или внутренняя доходность, rd вычисляется по формуле:

(1) rd = (Р1 — P0) / P0

Например, если P0 = 10 швейц. фр. и P1 = 12 швейц.фр., тогда rd = 20%

Для швейцарского инвестора rd является доходностью акции, а для американского инвестора это не так.

Предположим, что вначале периода курс 1 швейц.фр. составлял $0,50, обозначим как X0 , тогда стоимость одной акции для американского инвестора составит X0P0. В нашем примере стоимость равняется $5 ($0,5×12).

Теперь предположим, что к концу периода обменный курс поднимается до $0,55 за швейцарский франк, обозначим X1, тогда конечная стоимость акции для американского инвестора будет равна X1P1 .В нашем примере это значение составляет $ 6,60($0,55×12).

Доходность для нерезидента, или внешняя доходность (т.е.доходность для иностранного инвестора), обозначается rf и выражается следующим образом:

(2) rf = (X1P1 — X0P0 )/ X0P0

В нашем примере иностранный инвестор (американский) получит доходность от инвестиции в акцию швейцарской компании rf = 32% [($6,60-$5,00)/$5,00].

На самом деле американец сделал две инвестиции:1) инвестиции в швейцарские акции; 2)инвестицию в швейцарский франк. Общая доходность американского инвестора может быть разложена на доходность инвестиций в швейцарские акции и доходность от инвестиций в швейцарский франк.

В качестве иллюстрации можно рассмотреть случай покупки американским инвестором франков в начале периода. Если затем он продает франки в конце периода, то доходность вложения в иностранную валюту, обозначенная rc , может быть вычислена по следующей формуле:

(3) rc = (X1 — X0 )/ X0

В нашем примере rc = 10% [($0,55-$0,50)/$0,50]

Из уравнений (1), (2) и (3) можно показать, что

(4) 1 + rf= (1+ rd)(1+ rc). или

(5) rf= rd+ rc +rdrc

В нашем примере из уравнения (5) следует, что rf =32% [0,20+0,10+(0,20×0,10)].

Последний член в данном уравнении rdrc будет меньше двух предыдущих, так как он равняется их произведению, а они оба меньше единицы. Таким образом, уравнение (5) можно представить :

(6) rf= rd+ rc

Уравнение (6) показывает, что ожидаемая доходность иностранной ценной бумаги приблизительно равняется сумме двух компонентов: ожидаемой внутренней доходности и доходности вложения в иностранную валюту:

(7) rf = rd+ rc

Для инвестора может казаться привлекательной покупка иностранных ценных бумаг с большой внутренней доходностью, если он считает, что это автоматически означает большую ожидаемую доходность для иностранного инвестора. Однако уравнение (7) показывает нелогичность таких рассуждений. Большое значение величины rd не всегда означает большое значение величины rf, так как величина rc может иметь отрицательное значение.

Внешний и внутренний риск.

Оценим риск вложения в иностранную ценную бумагу также на примере американского и швейцарского инвесторов, которые приобрели акции швейцарской компании. Риском вложения швейцарского инвестора в акции швейцарской компании будет просто внутренняя дисперсия, обозначенная d Соответственно внешняя дисперсия, обозначенная f, будет риском вложения денег в швейцарские акции американским инвестором. Основываясь на уравнении (6), можно показать, что внешняя дисперсия состоит из трех компонентов:

(8) f.= d.+c +2Pdcd c

где c— дисперсия, связанная с доходностью вложения в валюту американского инвестора, который в начале покупает швейцарские франки, а в конце периода обменивает их на американские доллары;

Pdc— это коэффициент корреляции Коэффициент корреляции- измеряет степень согласованности изменений двух случайных величин. Облегчает сравнение различных пар случайных величин. Меняется в диапазоне от -1 до +1. между доходностью швейцарских акций и доходностью вложения в швейцарский франк.

Например, предположим, что внутренняя дисперсия равна 225 (т.е. внутреннее стандартное отклонение d равно 225, или 15%), а валютная дисперсия равна 25 (т.е. стандартное отклонение, c, равно 25, или 5%). Если Pdc =0, то уравнение (8) показывает, что внешняя дисперсия равна 250 (225+25). Соответственно внешнее стандартное отклонение составляет 15,8% (250), т.е. его значение не намного превышает значение внутреннего стандартного отклонения в 15%.

Уравнение (8) показывает, что чем меньше корреляция между доходностью вложения в иностранную валюту и доходностью иностранных инвестиций, тем меньше внешняя дисперсия.

Важность валютного риска легко может быть преувеличена. Можно предположить, что инвестор приобретает только товары и услуги, произведенные его страной и следовательно, конвертирует весь свой доход от иностранных инвестиций в валюту своей страны, прежде чем потратить деньги на потребительские цели. Но иностранные товары и иностранные услуги приобретают многие люди (например, туристы). Чем дешевле валюта другой страны относительно валюты страны инвестора, тем более предпочтительными являются покупки товаров и услуг данной страны. При прочих равных условиях имеет смысл инвестировать деньги в страны с прекрасной продукцией и восхитительными пейзажами, так как эффективный валютный риск там, вероятно, будет меньше, чем в других местах.

Корреляция между рынками.

Если бы экономисты всех стран были полностью связаны между собой, то ситуация на рынке акций в различных странах менялась бы одинаково, и очень небольшую выгоду можно было бы извлечь из международной диверсификации. Однако данное предположение не соответствует реальности. В следующей таблице приведены корреляции доходностей акций и облигаций шести стран с доходностями акций и облигаций США.

Корреляция с американскими акциями и облигациями

Корреляция американских

акций с иностранными

Корреляция американских

облигаций с иностранными

Великобритания

Исходя из данной таблицы, можно сделать следующие общие выводы:

1.За исключением Канады, корреляция между иностранными и американскими акциями не превосходит 0,60 (колонка 2). Исходя из этих данных можно сделать вывод, что существуют ощутимые потенциальные преимущества диверсификации для американского инвестора, вкладывающего средства в акции этих пяти стран.

2. Аналогично корреляция между американскими облигациями и иностранными облигациями не превосходит 0,50, за исключением канадских облигаций (колонка 5). Как и для акций, можно сделать вывод, что существуют ощутимые потенциальные преимущества диверсификации для американского инвестора, вкладывающего средства в облигации этих пяти стран.

3. Корреляция иностранных облигаций с американскими акциями (колонка 3)и корреляция иностранных акций с американскими облигациями (колонка 4) в основном не превосходит 0,30. Также можно заметить, что существуют ощутимые потенциальные преимущества диверсификации как за счет вложения в финансовые активы различных стран, так и в различные типы финансовых активов. То есть американскому акционеру следует приобретать иностранные облигации и, наоборот, владельцу американских облигаций целесообразно приобретать иностранные акции.

В заключение можно сказать, что международная диверсификация выгодна. Инвесторы могут как увеличить свою ожидаемую доходность без увеличения стандартного отклонения, так и уменьшить стандартное отклонение без сокращения ожидаемой доходности, с помощью разумного добавления иностранных ценных бумаг в свои портфели.

Международное инвестирование, как правило, связано с высокой доходностью, несмотря на то, что имеет определенный риск. Каждая страна может выступать как в роли импортера, так и экспортера капитала. Многие промышленно развитые страны привлекают иностранный капитал для поддержания темпов экономического развития. А развивающимся странам иностранные инвестиции дают импульс для экономического роста.

Растущая взаимосвязь экономик разных стран является движущей силой инвестиций. Иностранные инвестиции направлены на стимулирование темпов роста экономики, развитие промышленности, поддержание уровня занятости. Каждая страна имеет ряд своих особенностей в политике, экономике, географии, которые формируют инвестиционный климат страны, и очень важно чтобы этот климат был благоприятным. Что подразумевается под инвестиционным климатом, рассмотрим далее.

2.2 Инвестиционный климат страны реципиента. Типы и методы иностранных инвестиций

Инвестиционный климат и мотивы иностранных инвесторов.

В рыночной экономике совокупность политических, социально-экономических, финансовых, социокультурных, организационно-правовых и географических факторов, присущих той или иной стране, привлекающих или отталкивающих инвесторов, принято называть ее инвестиционным климатом.

Стратегия привлечения иностранных инвестиций в экономику любой принимающей страны должна базироваться прежде всего на изучении интересов потенциальных зарубежных инвесторов и возможностей их удовлетворения без ущерба для национальной экономики.

Иностранные инвесторы, движимые своими интересами и по достоинству оценивая имеющиеся предпосылки эффективного приложения капитала, рассчитывают на благоприятные условия своей предпринимательской деятельности. Совокупность условий приема и функционирования иностранного капитала и представляет инвестиционный климат страны реципиента.

Благоприятный инвестиционный климат страны является одним из важнейших критериев экономики, стимулирует приток капвложений, технологий, информации в рамках, определенных экономической целесообразностью и международной конкурентоспособностью (на отраслевом и макроэкономическом уровне).

Состояние инвестиционного климата (благоприятный, неблагоприятный, рискованный) и степень привлекательности страны-реципиента определяются:

1.уровнем политической и экономической стабильности, инвестиционной политикой и действующим законодательством в отношении иностранных инвестиций;

2.отношением к иностранной собственности и зарубежным инвестициям;

3.условиями перевода капитала, прибылей и движения кредитных ресурсов;

4.ограничениями и льготами для иностранных инвестиций;

5.устойчивостью национальной денежной единицы и уровнем развития местного рынка капиталов, протекционистской защиты и социально-культурным взаимодействием.

Выделим основные мотивы иностранных инвесторов:

1)стремление получить максимальную прибыль и благоприятные условия для ее последующей реализации.

2)стремление завоевать обширный рынок, отличающийся потенциальной емкостью как с точки зрения инфраструктуры, так и производства потребительских товаров.

3)возможность доступа к природным ресурсам страны.

Классификация иностранных инвестиций.

По своим характеру и формам заграничные капиталовложения могут быть различными.

По источникам происхождения можно выделить следующие виды иностранных инвестиций.

Говоря об иностранных инвестициях, необходимо прежде всего проводить различия между государственными и частными инвестициями.

Государственные инвестиции (в международной практике называют еще официальными) — это средства из госбюджета, которые направляются за рубеж или принимаются оттуда по решению либо непосредственно правительств, либо межправительственных организаций. Это государственные займы, ссуды, гранты (дары), помощь, международное перемещение которых определяется межправительственными соглашениями. Сюда же относятся кредиты и иные средства международных организаций (к примеру, кредиты МВФ). В этом случае речь идет об отношениях между государствами, которые регулируются международными договорами и к которым применяются нормы международного права. Возможны и диагональные отношения, когда консорциум (группа) частных банков предоставляет инвестиции государству как таковому.

Под частными инвестициями понимаются инвестиции, которые предоставляют частные фирмы, компании или граждане одной страны соответствующим субъектам другой страны. Инвестиционные отношения настолько сложны и многообразны, что нередко отношения между государствами тесно связаны с отношениями между частными лицами.

Возможна и более сложная конструкция отношений, когда материальные обязательства государства-должника по полученным им кредитам (например, выплата процентов) удовлетворяются за счет полной или частичной стоимости имущественных прав частного инвестора в стране должника (например, представление прав на разработку собственных ресурсов).

Даваемый в законодательных актах и в международных договорах перечень видов (форм) иностранных инвестиций обычно является примерным, а не исчерпывающим, поскольку понятие инвестиций охватывает все виды имущественных ценностей, которые иностранный инвестор вкладывает на территории принимающей страны.

В этот перечень входят: недвижимое и движимое имущество (здания, сооружения, оборудование и другие материальные ценности) и соответствующие имущественные права, включая право залога; денежные средства; акции, вклады, облигации или любые другие формы участия в товариществах, предприятиях, в том числе и в совместных; право требования по денежным средствам, которые вкладываются для создания экономических ценностей, или услугам, имеющим экономическую ценность; права на результаты интеллектуальной деятельности, часто определяемые как права на интеллектуальную (в том числе и промышленную) собственность; права на осуществление хозяйственной деятельности, предоставляемые на основе закона или договора, включая, в частности, права на разведку и эксплуатацию природных ресурсов.

По срокам размещения заграничные капиталовложения делятся на краткосрочные, среднесрочные и долгосрочные.

К последним относят вложения более чем на 15 лет. В данную группу входят наиболее значимые капиталовложения, так как к долгосрочным относятся все вложения предпринимательского капитала в форме прямых и портфельных инвестиций (преимущественно частные), а также ссудный капитал (государственные и частные кредиты).

По характеру использования зарубежные капиталовложения бывают ссудными и предпринимательскими.

Ссудные инвестиции означают предоставление средств взаймы ради получения прибыли в форме процента. В этой сфере довольно активно выступают капиталы из государственных и вложения из частных источников.

Предпринимательскими инвестиции прямо или косвенно вкладываются в производство и связаны с получением того или иного объема прав на получение прибыли в форме дивиденда. Чаще всего речь идет здесь о вложениях частного капитала.

По целям предпринимательские капиталовложения делятся на прямые и портфельные.

Прямые инвестиции- основная форма экспорта частного предпринимательского капитала, обеспечивающая установление эффективного контроля и дающая право непосредственного распоряжения над заграничной компанией. Являются вложением капитала во имя получения долгосрочного интереса. По определению МВФ, прямыми иностранные инвестиции являются в том случае, когда иностранный собственник владеет не менее 25% уставного капитала акционерного общества. По американскому законодательству- не менее 10%, в станах Европейского Сообщества- 20-25%, а в Канаде, Австралии и Новой Зеландии- 50%.

Прямые инвестиции делятся на две группы:

трансконтинентальные капитальные вложения, обусловленные возможными лучшими условиями рынка, то есть тогда, когда существует возможность поставлять товары с нового производственного комплекса непосредственно на рынок данной страны (континента). Издержки играют здесь небольшую роль, главное- нахождение на рынке. Разница в издержках производства по сравнению с материнской компанией является меньшим фактором влияния на размещение производства на данном континенте. Издержки производства являются решающим для определения страны данного континента, в которой необходимо создать новые производственные мощности;

транснациональные вложения— прямые вложения, часто в соседней стране. Цель- минимизация издержек по сравнению с материнской компанией.

Черты, характерные для прямых инвестиций:

при прямых зарубежных инвестициях инвесторы, как правило, лишаются возможности быстрого ухода с рынка;

большая степень риска и большая сумма, чем при портфельных инвестициях;

более высокий срок капиталовложений, они более предпочтительны для стран-импортеров иностранного капитала.

Прямые зарубежные инвестиции направляются в принимающие страны двумя путями:

организация новых предприятий;

скупка или поглощение уже существующих компаний.

«Портфельные» инвестиции— такие капитальные вложения, доля участия которых в капитале фирм ниже предела, обозначенного для прямых инвестиций. Портфельные инвестиции не обеспечивают контроля за заграничными компаниями, ограничивая прерогативы инвестора получением доли прибыли (дивидендов).

В ряде случаев международные корпорации реально контролируют иностранные предприятия, обладая портфельными инвестициями, из-за двух причин:

из-за значительной распыленности акций среди инвесторов;

по причине наличия дополнительных договорных обязательств, ограничивающих оперативную самостоятельность иностранной фирмы. Имеются в виду лицензионные и соглашения, контракты на маркетинговые услуги и техническое обслуживание.

Повышение роли портфельных инвестиций в последнее десятилетие связано с возможностью проведения спекулятивных операций, наращиванию масштабов которых способствовал ряд факторов: интернационализация деятельности фондовых бирж, снятие ограничений на допуск иностранных компаний на многих крупнейших фондовых биржах, расширение международных операций банков с ценными бумагами пенсионных фондов и других сберегательных учреждений.

Прочие инвестиции— группа инвестиций, в которую в основном входят международные займы и банковские депозиты.

Формы заграничных капиталовложений в изложенной схеме все равнозначны. Между тем не до конца ясно, какие формы инвестиций важнее с точки зрения управления реальным производством. В основе этих разночтений, которые выходят на уровень законодательных актов и правительственных постановлений, лежит, как правило, личный или групповой интерес соответствующих финансово-промышленных кругов. Но все более признается приоритетное значение прямых инвестиций как наиболее удачно объединяющих национальные (или государственные) интересы различных слоев общества. К тому же они преимущественно связаны с конкретными международно-оперирующими факторами, финансово-промышленными группами, поэтому они более управляемы, их «правила игры» более определенны, что особенно важно с позиций обеспечения реальных конкурентных стандартов для национальной экономики.

Таким образом существуют различные формы иностранных инвестиций. Прежде, чем выбрать ту или иную форму вложения капитала, иностранные инвесторы должны быть уверены в том, что страна реципиент имеет благоприятный инвестиционный климат, который определяется уровнем политической и экономической стабильности, инвестиционной политикой, устойчивостью денежной единицы и прочими факторами.

Как уже было сказано выше, наибольший интерес вызывают развивающиеся страны. Так как экономика большинства этих стран находится в состоянии продолжающегося быстрого роста, а многие рынки, например, фондовые, не являются высокоразвитыми, то инвестиции будут иметь высокую доходность.

2.3 Развивающиеся рынки и Россия

Общие характеристики развивающихся стран.

Экономика развития представляет собой выделившееся важное направление традиционной экономической мысли и политической экономии. Занимаясь проблемами эффективности распределения ресурсов и обеспечения устойчивого роста основных хозяйственных показателей, она уделяет главное внимание экономическим, социальным и институциональным механизмам, способствующим быстрому и всеохватывающему улучшению условий жизни населения в развивающихся странах.

В чисто экономическом понимании термин «развитие» означает способность экономики, долгое время находившейся в состоянии относительного статистического равновесия, создавать импульсы и поддерживать годовые темпы роста валового национального продукта.

Развитие следует рассматривать как многоплановый процесс, ведущий к радикальным изменениям в социальных структурах, поведении людей, общественных институтах, а также к ускорению экономического роста, сокращению неравенства и искоренению безработицы.

По своей сути развитие представляет собой комплекс изменений, посредством которых ориентированная на удовлетворении основных потребностей и запросов отдельных людей и групп населения социальная система движется от состояния всеобщей неудовлетворенности к новым более благоприятным материальным и духовным условиям жизни.

Термин «развивающиеся рынки», используемый по отношению к фондовым рынкам, был создан экспертами Международной финансовой корпорации группы Всемирного Банка, когда они стали работать над концепцией создания фондов и развития рынков капитала в наименее развитых регионах мира. Интуитивно мы понимали, что «развивающиеся» означает «появляющиеся» или «неразвитые».

Во многих из развивающихся стран нет фондовых рынков или даже формальных рынков капитала, где инвестиции можно было бы сделать привычным и относительно безопасным образом. Вся организация рынков капитала в целом и фондовых рынков в частности требует создания сложной инфраструктуры, включающей процедуры расчетов, системы оплаты, ответственное хранение ценных бумаг, нормативно-правовое обеспечение и широкий спектр взаимоотношений, которые сегодня отсутствуют на развивающихся рынках.

Общие черты развивающихся стран:

Низкий уровень жизни из-за низких доходов, высокой степени неравенства, плохого здоровья населения и неудовлетворительной системы образования.

Высокие темпы роста населения и тяжелое бремя содержания нетрудоспособной части.

Высокий растущий уровень безработицы и неполной занятости.

Значительная зависимость от сельскохозяйственного производства и экспорта топлива и сырья.

Подчиненное положение, зависимость и уязвимость в системе международных отношений

Жизненный уровень большинства населения развивающихся стран остается крайне низким, причем это проявляется в сравнении не только с развитыми государствами, но и с малочисленными элитными группами в своих странах. Количественные и качественные показатели подтверждают это плачевное положение: низкий уровень доходов (нищета), плохие жилищные условия, неудовлетворенное здоровье, недостаточное образование или его отсутствие, высокий уровень младенческой смертности, низкие показатели средней продолжительности жизни и занятости, апатия и чувство безнадежности.

Рассмотрим некоторые важные показатели:

Доход на душу населения, темпы роста.

Валовой национальный продукт (ВНП) в расчете на душу населения часто используют как обобщенный показатель для сравнения уровня жизни в различных странах. Он также чаще всего применяется и в качестве универсального измерителя экономической активности. ВНП рассчитывается сложением добавленной стоимости, произведенной в стране и за рубежом, использованной без вычета амортизации, и населением этой страны.

Валовой внутренний продукт (ВВП) показывает стоимость конечной продукции, предназначенной для потребления и произведенной в стране как ее гражданами, так и нерезидентами.

Таким образом, ВНП состоит из ВВП плюс разница между зарубежными доходами резидентов за оказанные там услуги (рабочая сила и капитал) и минус выплаты нерезидентам за их вклад в национальную экономику.

Распределение национального дохода.

Неравенство в распределении доходов является в той или иной мере актуальной проблемой для всех стран как развитых, так и развивающихся. Но разрыв в развивающихся странах, как правило, значительно больший, чем в более развитых странах.

Масштабы бедности и здоровье.

Степень и масштабы бедности в стране определяются двумя факторами: 1) уровнем дохода на душу населения и 2) степенью равномерности его распределения. Чем выше неравномерность в распределении достигнутого уровня доходов, тем больше масштабы нищеты. Соответственно при сложившейся системе распределения чем ниже уровень дохода, тем шире распространение нищеты.

Многие жители развивающихся стран страдают не только от низких доходов, но и от недоедания, болезней, неудовлетворительного физического состояния.

Низкий уровень производительности.

Кроме низкого жизненного уровня, развивающиеся страны характеризуются и низкой производительностью труда. Концепция производственной функции, выражающая системную зависимость между объемом производства и комбинацией создающих его факторов при существующем уровне технологии, часто используется для описания путей, посредством которых общество удовлетворяет свои материальные потребности. Однако эта концепция технической зависимости должна дополняться более широким подходом, который учитывал бы и другие компоненты- искусство управления (менеджмент), мотивацию труда рабочих и гибкость институциональных структур. Производительность труда в развивающихся странах (выпуск в расчете на одного рабочего) очень низка в сравнении с развитыми государствами.

Концепция снижающейся предельной производительности утверждает, что добавление сверх определенного количества переменного фактора (труда) к другим фиксированным факторам производства (капиталу, земле, материалам и т.п.) ведет к сокращению полученного в результате его использования дополнительного (предельного) продукта. Причина заключается в снижающейся предельной производительности данного переменного фактора. Таким образом, низкая производительность труда вызвана отсутствием или жестким дефицитом дополнительных факторов производства (физического капитала, управленческого опыта).

Согласно этой концепции для повышения производительности необходимо мобилизовать внутренние сбережения и привлечь иностранный капитал для инвестирования в материальные средства производства и в человеческий капитал (например, для повышения качества управления) путем улучшения систем общего и специального образования, а также осуществить институциональные изменения во многих сферах. Эти изменения могут включать реформу землевладения и корпоративного налогообложения, совершенствование кредитной и банковской систем, формирование и консолидацию независимого и эффективного административного аппарата, перестройку систем общего и специального образования для приведения их в соответствие с потребностями развивающихся обществ.

Зависимость от развитых стран.

Внешняя независимость- состояние и сочетание экономических, политических и военных факторов, которые обеспечивают государственность, цели и интересы нации при самостоятельном принятии решений относительно взаимоотношений с иностранными партнерами и использования зарубежных ресурсов и опыта. Обратное состояние- внешняя зависимость, когда обеспечение национальных целей и интересов с разной степенью глубины и интенсивности оказывается под влиянием, исходящим из-за рубежа. Внешняя зависимость может навязываться силой- военной и дипломатической; может явиться результатом развития событий внутри страны вследствие недооценки национальных возможностей или пренебрежения ими; наконец, может быть сочетанием того и другого, когда внешние силы целенаправленно пользуются внутренними слабостями для установления отношений послушания и подчинения.

В последнее время многие страны открыто выступили с осуждением своей зависимости, осознав, что они слишком зависят от сбыта одного первичного продукта или от одной страны в качестве потребителя и поставщика. Поскольку хозяйства развивающихся стран имеют небольшие размеры, они обычно значительно больше зависят от конкретной промышленно развитой страны, чем эта страна зависит от них. Например,60% экспорта и импорта Мексики связаны с США, а в с США эти взаимосвязи составляют менее 5%. Таким образом, политика США может значительно сильнее повлиять на Мексику, чем политика Мексики- на США. Этот вид зависимости развивающейся страны от промышленно развитой приводит к широко распространенному убеждению, что она тормозит прогресс развивающихся стран. Боязнь зависимости привела многие развивающиеся страны к попыткам изменения структуры производства и торговли.

На следующем рисунке показано, что в 21 из 22 промышленно развитых стран (кроме Исландии) на ведущую позицию экспорта приходится менее 25% всех экспортных поступлений. Однако 57% развивающихся стран получают не менее 25% своих экспортных поступлений от одного вида товара.

Зависимость экспортной прибыли от ведущего вида товара.

Зависимость экспортной прибыли развивающихся стран от одного товара показана в следующей таблице:

Зависимость экспортной прибыли развивающихся стран от одного товара.

Развивающаяся страна

Доля экспорта развивающейся страны

Руды основных металлов

Сырьевые (нефтяные) материалы

Руды урана и тория

Полудрагоценные камни и сырьевые материалы

Торговый партнер, от которого обычно зависит развивающаяся страна, почти всегда относится к категории промышленно развитых стран. Некоторые примеры приведены в следующей таблице (см. таблицу 2.3.)

Зависимость экспортной прибыли развивающихся стран от торгового партнера

Развивающаяся страна

Экспортный рынок

Доля экспорта развиваю-щейся страны, %

Социально- экономическое развитие России.

В период макроэкономической стабилизации в России многие исследователи (особенно зарубежные) высказывали мнение о том, что по ее завершении страна перейдет к экономическому росту. Подобные ожидания базировались на опыте других стран с переходной экономикой. Практически речь шла о том, что либерализованная экономика при условии жестких бюджетных ограничений и подавлении инфляции немедленно поворачивает к росту. Возникло представление о повороте к росту как о естественной награде за глубокие рыночные реформы.

Предсказание поворота к росту уже несколько лет кочует из документа в документ.

Безальтернативность экономического роста, и в первую очередь на основе подъема промышленности, определяется следующими обстоятельствами.

Во-первых, по уровню ВВП на душу населения Россия относится к группе небогатых среднедоходных стран, в которых решение социальных проблем только распределительными и перераспределительными методами не приведет к желательным результатам. Как показывает опыт, в том числе, и отечественный, делить бедность- не значит умножать богатство.

Во- вторых, нельзя жить в долг, не воссоздавая источники его погашения в виде реального производства. Поэтому образовавшаяся пирамида государственного внутреннего и внешнего долга должна получить устойчивый фундамент экономического роста. В противном случае страну ждет участь банкрота.

В третьих, имеются предпосылки для подъема народного хозяйства: инженерные кадры, менеджеры, относительно дешевые трудовые, сырьевые и другие материальные ресурсы, незагруженные мощности, в том числе в оборонных отраслях, потенциал отраслевой науки.

В-четвертых, активно формируются институты собственности и финансирования, способствующие при благоприятных условиях возрождению производства.

Однако стабилизация все же не смогла стать устойчивой и заложить основы здорового экономического роста в условиях рыночной демократии.

Состояние экономики России.

Существует пять основных базовых отраслей экономики: промышленность, сельское хозяйство, строительство, транспорт, торговля и общественное питание. Выпуск по этим отраслям составляет примерно 70% общего объема в основных ценах. Проведенный анализ влияния выпуска по этим отраслям на ВВП показал их тесную связь.

Внешняя экономическая зависимость России.

Финансовый кризис отчетливо обнажил факт сложившейся и все возрастающей внешней экономической зависимости России.

В свое время широко бытовало мнение, что дореволюционная Россия находилась в сильной экономической зависимости от иностранных государств. Однако подобное представление было, по крайней мере, односторонним. Россия, действительно, в довольно широких масштабах привлекала капиталы из-за рубежа в виде государственных займов и частных инвестиций, но эти средства отнюдь не были решающими для развития национальной экономики. Они дополняли внутренние накопления, но вовсе их не заменяли. Без иностранных вложений экономическое развитие России шло бы медленнее, но не остановилось бы и тем более не пошло бы вспять. Государственная политика, не говоря уже о военно-стратегических приоритетах, нацеливалась на поддержание экономической независимости и максимально возможного национального самообеспечения, что, не в последнюю очередь, опиралось на созданное веками самое обширное в мире территориально-хозяйственное пространство.

Нынешняя внешняя торговля России не имеет ничего общего с рациональным участием в международном разделении труда, когда импорт дополняет, а не заменяет национальное производство, в то время как экспорт расширяет возможности реализации производимой отечественной продукции за пределы национального рынка. Свертывание внутреннего производства и спроса в сочетании с обвальной либерализацией внешнеторгового и валютного режима предопределило глубокую зависимость экономики России от вынужденного завоза иностранных товаров в страну и нерационального и малоэффективного сбыта российской продукции за границей.

За счет зарубежных закупок в настоящее время покрывается свыше половины потребностей страны в продовольственных товарах, а в Москве и других городах эта доля достигает 70-80%. Столь же велика роль импорта в обеспечении населения одеждой, обувью, многими другими товарами широкого потребления. Огромные массы людей, вытесненных из производственной сферы, занимаются «челночным» промыслом- доставкой и перепродажей изделий зарубежного происхождения, зачастую низкого качества. Ситуация с экономической точки зрения совершенно абсурдная, но и отказаться от подобного импорта стало невозможным: страна останется полуголой и полураздетой.

Экспортная торговля России как была, так и останется в сильнейшей зависимости от конъюнктуры на внешних топливных и сырьевых рынках, поскольку подавляющая часть экспортной выручки по-прежнему поступает от продажи энергоносителей и продукции сырьевых отраслей, тогда как готовые изделия составляют ничтожную долю поставок за рубеж. Но это еще не все. В вынужденную зависимость от сбыта продукции за границей попали многие российские промышленные предприятия, для которых внешние рынки стали единственным источником их выживания. Не имея возможности продать товар внутри страны из-за отсутствия денег у потребителя, они любыми способами пытаются сбыть его за рубеж, сплошь и рядом по бросовым ценам. В зависимость от иностранных заказов на запуски спутников попала даже российская аэрокосмическая промышленность.

Собственными руками российских властей создана редко встречающаяся вообще и совершенно не известная в развитых странах особая форма внешней экономической зависимости в виде так называемой долларизации, когда во внутреннем экономическом и денежном обороте страны широко используется денежная единица постороннего государства — США. Россия, пожалуй, единственная в истории крупная суверенная держава, которая в условиях мирного времени допустила и не препятствует, а во многих случаях способствует обращению на своей территории чужих денег, проникших во все поры экономической жизни,- производство, внутреннюю торговлю, ценообразование, налогообложение, в сферу сбережений, в бытовой оборот. Поспешно установленная без учета реальных обстоятельств и последствий конвертируемость рубля и не имеющий аналогов в мире беспрепятственный доступ в страну американских денежных знаков привели к невероятной ситуации: долларовый компонент в российском наличном денежном обращении по стоимости превосходит рублевую массу.

Отрицательное влияние долларизации на российскую экономику трудно преувеличить. Она в сильнейшей степени подрывает позиции отечественной валюты- рубля, фактически превращая его в бледную тень заокеанской зеленой купюры; деформирует структуру внутренних сбережений, отвлекая ресурсы от реального сектора экономики; способствует бесконтрольной утечке капиталов за рубеж; поощряет криминализацию бизнеса и паразитическое потребление. Вреднейшим продуктом долларизации стал перенос на российскую почву уровня так называемых «мировых» цен. Долларовая оценка товаров и услуг, определяемая условиями передовых и богатых западных экономик, сталкивается с нищенской, в десятки раз более низкой оценкой труда в России, что является серьезнейшей диспропорцией, подрывающей внутренний спрос и снижающей жизненный уровень населения.

Свертывание национального производства России сопровождается падением темпов и масштабов внутреннего накопления, что, в свою очередь, лишает необходимых ресурсов инвестиционную сферу и делает невозможным не только расширенное, но и простое воспроизводство. Дело дошло до того, что единственным реальным источником обеспечения инвестиционного процесса остаются средства из-за рубежа, причем не в качестве дополняющих ресурсов, а в качестве главного фактора, от которого по существу зависит будущее экономическое развитие страны. На иностранные капиталы и иностранную финансовую помощь теперь уповают все- и государственные власти, и банки, и подавляющее большинство отраслей и предприятий российской промышленности.

Инвестиционная зависимость от внешних источников не только обрекает весь процесс возрождения российской экономики на затяжку и неопределенность: иностранные инвесторы могут дать, а могут и не дать необходимые средства, как это происходит в настоящее время вследствие экономического хаоса и политической нестабильности. Но и при благоприятном отношении владельцы иностранных капиталов, скорее всего, будут стараться так ориентировать инвестиционный процесс, чтобы приспособить структуру российской экономики, в первую очередь, к своим собственным интересам, а не способствовать восстановлению России как развитой промышленной державы.

Формы зависимости российской экономики от внешних сил и влияний разнообразны и многолики, но можно выделить три главных фактора, которые на общем крайне неблагоприятном внутреннем экономическом фоне довели валютно-финансовое и кредитно-банковское хозяйство страны до критической черты:

Односторонняя ориентация платежного баланса и валютных резервов на экспорт энергоносителей и сырья.

Активное привлечение средств нерезидентов на рынок ГКО.

Преобладание импорта в обеспечении внутреннего рынка продовольствием другими товарами массового спроса.

Социальные вопросы.

Оценивая социально-экономическую ситуацию России, можно сделать вывод о том, что государство по существу прекратило контролировать важнейшие социальные вопросы. Вместо этого время от времени принимались конъюнктурные популистские решения, которые лишь усиливали недоверие к власти и к проводимым ею преобразованиям.

Социально не обоснованный курс реформ и ослабление государственного регулирования экономики обернулись тягчайшим кризисом всей социальной сферы. Социальная цена реформ оказалась очень высокой для большинства населения России, которое понесло огромные, во многом невосполнимые потери.

Не менее резкой является отраслевая и территориальная дифференциация доходов. Такая социальная поляризация усиливает социальную напряженность в обществе, угрожает национальной безопасности страны.

Ликвидация товарного дефицита, которую принято относить к положительным результатам реформ, произошла не вследствие развития отечественного производства, а прежде всего из-за сокращения спроса на внутреннем рынке в связи со снижением платежеспособности населения. Последнее же было обусловлено повышением цен, снижением уровня заработной платы и пенсий, сокращением сбережений, т.е. падением жизненного уровня населения.

На грани полного разрушения находятся практически все отрасли социальной сферы- образование, здравоохранение, культура, общественный транспорт и др.

Не меньшую опасность для России заключает в себе угроза депопуляции в связи с ухудшением всех демографических показателей: рождаемости, смертности, естественного прироста, ожидаемой продолжительности жизни.

В основе этих негативных процессов, сопровождаемых снижением репродуктивного потенциала, ухудшением генофонда, лежат не столько чисто демографические закономерности, сколько социально-экономические факторы.

Сравнивая Россию, находящуюся в условиях экономического кризиса, со странами Третьего мира, по многим показателям ее можно отнести к развивающимся рынкам. Но многие экономисты воздерживаются от этого определения и называют Россию страной с переходной экономикой.

Страны с переходной экономикой отличаются от развитых стран в основном незаконченностью процесса формирования институционально-правового фундамента рынка, неадекватностью процесса формирования институционально-правового фундамента рынка, неадекватностью отношений собственности и контроля, значительной остаточной ролью государства в экономической жизни, слабостью частного финансового сектора экономики, что выражается в недостаточно высокой капитализации и низких кредитных возможностях частной финансовой системы. Поэтому в развивающихся (переходных) экономиках для выхода из депрессии требуются укрепление рыночных механизмов, преодоление слабости рыночных сил и стимулов роста, применение мер, традиционных для рыночной экономики на микроуровне, другими словами преодоление системного кризиса.

3. Опыт и оценка иностранных инвестиций в российской экономике в период реформ и прогноз на 2009 г.

Экономическое развитие стран с переходной экономикой и развивающихся стран ограниченно несформированностью рыночного механизма и узостью капитальной базы. Страны со зрелой рыночной экономикой могут продолжать развитие за счет накопленного капитала при самых различных нормах внутреннего накопления, но развивающиеся страны не могут позволить себе такой «роскоши» — высокая внутренняя норма сбережений и накоплений являются необходимым условием экономического роста.

Теории международного движения капитала в западной экономической литературе уделено достаточно много внимания. Начиная с 60-х годов появились работы об экономике стран, принимающих капитал. В этот период на политической карте в результате бурного национально-освободительного движения возникло большое число независимых развивающихся государств. Вследствие этого процесса в международных потоках перемещения капитала наметилась тенденция его движения из развитых стран в развивающиеся.

Западные экономисты доказывают, что планирование экономического роста в развивающихся странах немыслимо в современных условиях без возможности допуска иностранного капитала в экономику страны. Они также предполагают, что благотворное влияние инокапитала на развивающееся хозяйство будет положительно сказываться во всех случаях независимо от того, в какой форме он вторгается в национальную экономику: в форме частных прямых инвестиций и кредитов, в виде государственных инвестиций и кредитов, или в какой-либо иной форме.

В каждом случае находятся аргументы, оправдывающие и рекомендующие иностранный капитал в качестве наиболее эффективного средства для достижения национального процветания. Прямые частные капиталовложения в промышленность не только приносят развивающимся странам чистый прирост национального богатства, но и влекут за собой приток иностранных специалистов, которые способствуют подъему технического и культурного уровня страны, облегчают возможность подготовки квалифицированных кадров, распространению наиболее современных технологических методов. Государственные капиталовложения в транспорт, связь, коммунальное хозяйство рассматривается как один из сильнейших стимулов, поощряющих национальную деятельность.

Действительно, с одной стороны, инокапитал, привлеченный в национальную экономику и используемый эффективно, оказывает положительное влияние на экономический рост, помогает преодолеть отсталость, интегрироваться в мировую экономику. С другой стороны, привлечение инокапитала накладывает определенные обязательства, создает многообразные формы зависимости страны- заемщика от кредитора, вызывает резкий рост внешнего долга. Таким образом, для национальной экономики инокапитал может иметь неоднозначные последствия.

Ст.2 Закона РФ под иностранными инвестициями понимает «все виды имущественных и интеллектуальных ценностей, вкладываемых иностранными инвесторами в целях извлечения прибыли (дохода)».

При этом иностранные инвестиции могут осуществляться:

«путем долевого участия в предприятиях, создаваемых совместно с юридическими лицами и гражданами РФ и других союзных республик; создания предприятий, полностью принадлежащих иностранным инвесторам, а также филиалов иностранных юридических лиц; приобретения предприятий, имущественных комплексов, зданий, сооружений, долей участия в предприятиях, паев, акций, облигаций и других ценных бумаг, а также иного имущества, которое в соответствии с действующим на территории РФ законодательством может принадлежать иностранным инвесторам; приобретения прав пользования землей и другими природными ресурсами; приобретения иных имущественных прав; иной деятельности по осуществлению инвестиций, не запрещенной действующим на территории РФ законодательством, включая предоставление займов, кредитов, имущества и имущественных прав»(ст.3).

Привлечение иностранных инвестиций в российскую экономику является важнейшей задачей, которую предстоит в ближайшие годы решить экономическому руководству нашей страны. Финансирование роста в России в обозримом будущем будет зависеть от состояния внутренних сбережений и прямых иностранных инвестиций.

3.1 Факторы, сдерживающие приток иностранного капитала в экономику России. Инвестиционный климат России как страны реципиента

В России, к сожалению, до сих пор отсутствует своя система оценки инвестиционного климата страны и ее отдельных регионов. Иностранные инвесторы ориентируются на оценки многочисленных консалтинговых фирм, регулярно отслеживающих инвестиционный климат во многих странах мира, в том числе и в России. Однако оценки инвестиционного климата в России, даваемые зарубежными экспертами на их регулярных заседаниях, проводимых вне Российской Федерации и без участия российских экспертов, представляются мало достоверными, а возможно, и предвзятыми.

Анализу состояния инвестиционного климата в России посвящено достаточно много исследований специалистов. Все они оценивают инвестиционный климат в России как неблагоприятный.

Главными факторами, обусловившими столь низкую оценку инвестиционного климата в России, являются:

1.политическая и экономическая нестабильность,

3.высокие темпы инфляции,

4.значительность внешнего долга,

5.нестабильное и противоречивое законодательство,

6.недостаточно развитая инфраструктура вообще и рыночная, в частности,

7.не конвертируемость рубля,

8.высокий уровень преступности ,

9.профессиональная неподготовленность управленческого звена к широкомасштабному инвестиционному сотрудничеству.

Данные факторы являются также подтверждением того, что Россию можно назвать развивающейся страной.

Теперь на основании вышеперечисленных факторов опишем ситуацию в России.

Превышение расходов государства над доходами было устойчивым и воспроизводилось из года в год. Невозможность покрытия расходов за счет налоговых поступлений сделала необходимым заимствование финансовых средств на внутреннем и внешнем рынках, что значительно ослабило национальную экономику.

Механизмом воспроизводства бюджетного дефицита было постоянное сокращение налоговых поступлений. Как показала практика, периодически предпринимавшиеся попытки усиления политического и административного давления на экономических агентов с целью заставить их платить налоги могли дать лишь краткосрочные результаты. Нетрудно заметить, что все три группы причин, обусловивших кризис доходной базы бюджета, носят в значительной мере политический характер.

- 1

- 2

- 3

- 4

Подобные документы

Иностранные инвестиции — стабильный источник финансирования экономики страны. Изучение негативного воздействия иностранных инвестиций на импорт и экспорт принимающей страны и ее международную конкурентоспособность. Вытеснение внутренних капиталовложений.

эссе [13,7 K], добавлен 26.11.2010

Особенности исламской финансовой системы и ее место в ОАЭ. Государственное регулирование иностранных инвестиций, его влияние на инвестиционный климат в стране. Анализ опыта ОАЭ по созданию свободных экономических зон для привлечения иностранного капитала.

дипломная работа [4,1 M], добавлен 23.10.2016

Сущность и роль иностранных инвестиций в экономике. Анализ современного состояния и проблем привлечения иностранных инвестиций в Российскую Федерацию. Факторы экономического роста. Инвестиционный климат и динамика иностранных инвестиций в России.

курсовая работа [267,2 K], добавлен 06.09.2014

Иностранные инвестиции как вложение иностранного капитала в объект предпринимательской деятельности на территории Российской Федерации. Понятие и признаки транснациональной корпорации. Факторы, благоприятно влияющие на инвестиционный климат в стране.

презентация [4,3 M], добавлен 10.12.2013

Сущность и значение иностранных инвестиций в мировой экономике. Международные портфельные долгосрочные инвестиции. Права и обязанности инвесторов. Проблемы и факторы, влияющие на приток инвестиций. Объем иностранных инвестиций в российской экономике.

дипломная работа [685,2 K], добавлен 07.12.2011

Исследование понятия прямых иностранных инвестиций и их роли в мировой экономике. Изучение современных тенденций прямых иностранных инвестиций в мире. Трансконтинентальные капитальные вложения. Приток прямых иностранных инвестиций в экономику России.

реферат [652,2 K], добавлен 03.01.2015

Общий анализ новых форм внешнеэкономического сотрудничества. Иностранные инвестиции: характеристика, виды. Способы прямого инвестирования. Отраслевая структура ТНК. Масштабы и тенденции международного инвестирования. Иностранные инвестиции в России.

контрольная работа [24,0 K], добавлен 05.03.2011

http://www.rbc.ru/economics/29/10/2020/5f9824919a79474c77eaa73f

http://otherreferats.allbest.ru/international/00029294_1.html