Как купить акции частному лицу — инструкция для начинающего инвестора

Ценные бумаги являются лидерами в списке инвестиционных инструментов для инвесторов. У начинающих есть желание попробовать, но возникают следующие вопросы:

- Как можно купить акции частному лицу;

- Доступно ли это каждому;

- С какой суммы можно начать и что для этого нужно;

В этой статье мы подробно расскажем про все нюансы и тонкости покупки акций. Поговорим о том, какие из них лучше купить, чтобы зарабатывать, какого брокера выбрать, как получать дивиденды и прочее.

Никогда купить акции компаний не было столь просто. Теперь, когда у каждого есть смартфон с беспроводным интернетом, можно совершать торговые операции на бирже в любой момент. Доступ на фондовый рынок есть в любой точке мира, где есть интернет. Практически всё что нужно, чтобы стать акционером — это стартовый капитал (деньги) и желание. Требований к размеру начальной суммы нет, начинайте хоть от 1 тыс. рублей.

Итак, начнём с ответа на вопросы начинающих: что такое акции, какие они бывают, а уже дальше рассмотрим пошаговую инструкцию как и где их можно купить физическим лицам.

1. Введение: что такое акции и зачем их покупать

Процент владения зависит от количества купленных ценных бумаг. Выпускаются эмитентами (это могут быть компании, предприятия, банки). Торгуются на фондовом рынке, в нашей стране основной площадкой является Московская биржа ММВБ. Акции относятся к ликвидным финансовым инструментам на бирже или по-другому: их легко можно купить и продать.

Акционеры становится частично владельцем бизнеса. Они имеют право участвовать на годовом общем собрании акционеров (ГоСА), а также на получение дивиденды.

Дивидендные выплаты могут не выплачиваться по итогам года, если так решит совет директоров. От размера прибыли зависит размер дивидендов, а это в свою очередь оказывает влияние на биржевые котировки.

Акционеры крайне заинтересованы в развитии бизнеса, повышение его эффективности, увеличение выручки и дохода.

Если компания ликвидируется (объявляет себя банкротом), то акционеры получают компенсацию от продажи её активов. В первую очередь, возвращают деньги кредитором, то есть владельцам облигаций этой компании и что останется получают акционеры.

- Обыкновенные («обычка»);

- Привилегированные («префы»);

Самая большая разница между привилегированными и обычными акциями лишь в том, что на префы традиционно начисляют больше дивидендов. Далеко не у всех компаний существуют эти два типа ценных бумаг. В большинстве случаев вам даже не придется выбирать, что купить.

Префы и обычка одной компании чаще всего торгуются «нога в ногу». Если одни растут на 2%, то и другие прибавляют примерно на это же значение, но бывают и исключения.

Самые крупные и ликвидные компании относят в разряд «голубых фишек».

Рекомендую сконцентрировать свои силы на торговле ими. Издержки (спред) на трейдинг будут минимальны, поскольку по ним всегда большая ликвидность. Это крайне важно, если вы планируете зарабатывать на колебаниях курса. Если цели покупки ценной бумаги долгосрочные (более полугода), то можно рассматривать и малоликвидные компании. Их называют акциями второго и третьего эшелона. Их сложнее купить и продать из-за небольшого числа заявков в биржевом стакане.

Рекомендую ознакомиться также со следующими статьями:

2. Как можно купить акции физическому лицу — 3 варианта

Рассмотрим вопрос «где и как можно купить акции физическому лицу»? Любой гражданин РФ, достигший 18 лет, может стать акционером. Для покупки акций не надо быть квалифицированным инвестором, иметь экономическое образование, быть в списке Forbes и прочее. Любое физическое лицо может купить ценные бумаги и тем самым стать совладельцем крупнейших компаний таких как: Сбербанк, Газпром, Лукойл, Роснефть, Яндекс, Apple, Microsoft, Intel, Google и т.д.

- Через Московскую биржу (ММВБ) (самый лучший способ). Покупка и продажа происходит в режиме онлайн через интернет. Например, через программы для компьютера и мобильных устройств. Не надо никому не звонить, ничего ждать. Вы можете провести операции самостоятельно. Торговые операции покупки/продажи совершаются моментально. После совершения сделок данные передаются в депозитарий.

- В банковском отделение (такая опция есть далеко не в каждом). Банки предлагают купить акции по их ценам. При этом представлен слишком маленький выбор компаний, в которые можно инвестировать. Крайне неудобный способ. При этом есть ещё дополнительные приличные комиссии (0,3-1,0%).

- Напрямую у частного лица . Это неудобный и неликвидный вариант. Придётся самостоятельно искать акционера, который желает продать какое-то число акций, далее ехать с ним вместе в Москву, переписывать запись в депозитарном реестре держателей и прочее. Подобный способ подойдёт для инвестирования в те компании, которые отсутствуют в листинге биржи. Такой рынок называют «внебиржевой». Здесь большинство инвесторов с опытом.

Обычным физическим лицам проще всего купить акции через биржу Московскую биржу (ММВБ). Это основная площадка для торговли ценными бумагами в России.

3. Что такое биржа ММВБ (MICEX)

ММВБ ещё называют фондовой бирже или рынком ценных бумаг. Она регулируется ЦБ РФ. На ней есть следующие секции для торговли:

- Акции;

- Облигации;

- ETF фонды;

- Опционы;

- Фьючерсы;

- Валюта;

- Товары;

- Свопы;

- Криптовалюты (планируется);

В мире существуют сотни фондовых бирж. Они регулируются в рамках законодательства своих стран. У гражданина РФ нет возможности торговать на них также легко, как на ММВБ (потребуется регистрация у иностранного брокера).

ММВБ работает в режиме торгов «Т+2». Это означает, что если купить акции в понедельник, то в реестр акционеров данные поступят в среду. Если купить акции в четверг, то в понедельник. Аналогично с продажей.

Торговая сессия на Московской бирже проводится 5 дней в неделю с 10:00 до 18:40. С лета 2020 г. по ликвидным акциям добавили ещё одну сессию с 19:00 до 23:55. В любое рабочее время можно покупать и продавать акции. Валюта и иностранные компании торгуются до 23:55.

На бирже ММВБ представлен широкий набор компаний. Есть все голубые фишки: Сбербанк, Газпром, Лукойл, Роснефть и другие. Есть второй и третий эшелон, которые имеют более низкую ликвидность. Если вы хотите купить акции компании, которой нет в листинге ММВБ, то такие вопросы уже решаются в индивидуальном порядке. Придётся искать акционера готового продать свои ценные бумаги.

Для выхода на биржу необходимо зарегистрироваться у брокера и открыть брокерский счёт. Далее, мы рассмотрим надёжные и проверенные брокерские компании. Каждый биржевой счёт открывается через него. Частное лицо не сможет открыть брокерский счёт и участвовать в торгах ММВБ без брокера.

Брокер является всего лишь посредником между биржей и инвестором. Все действия по выбору активов, цены приобретения и дальнейшей продажи лежит на инвесторе.

4. Как выбрать брокера для торговли на ММВБ

Выбор брокера очень важен, поскольку изначально деньги для торговли на бирже акций будут храниться на его счетах. Поэтому всегда стоит выбирать надёжные брокерские компании.

Брокеры не торгуют за вас, а лишь выполняют поручения, которые приходят от клиентов. В большинстве случаев они просто предоставляют доступ к программам для трейдинга. Самые распространённые торговые терминалы для компьютера называются Quik и Транзакт. Через эти терминалы трейдер самостоятельно просматривает котировки акций и может совершать операции.

В России выбор брокеров не так уж и велик. Я бы выделил всего несколько надёжных брокерских компаний с удобным интерфейсом и всем арсеналом финансовых инструментов. Рекомендую для работы следующих (сам работаю через них):

Их можно назвать лучшими брокерскими компаниями, которые оказывают услуги большинству профессиональных трейдеров в России. У них очень низкие комиссии на совершение операций, крупный сервис поддержки клиентов, здесь можно покупать американские акции, следовать стратегиям профессионалов и прочее.

Остальные брокеры являются менее надёжными и не оказывают столь профессиональную поддержку своим клиентам. Также комиссии за торговый оборот у них будут куда выше. Например, Сбербанк берёт 0,06% за торговый оборот, это выше, чем у Финама в 2 раза. При этом никаких преимуществ вы не получаете, платя столь высокую комиссию.

Снимать деньги с биржи можно в любой момент без комиссии на любой банковский счёт.

Финам и БКС существуют с самого основания нашей биржи, поэтому они обладают большим опытом и максимальным доверием.

Если вы хотите пользоваться иными брокерами, то при выборе обратите внимание на следующие моменты:

- Наличие лицензии на осуществление биржевых операций;

- Размер комиссии (это важно, если активно торговать);

- Минимальный депозит (иногда брокеры могут устанавливать лимиты на минимальный порог входа);

- Положительные отзывы;

- Какого брокера выбрать для торговли на бирже;

- Как выбрать брокера для фондовой биржи;

Рассмотренные выше брокеры самостоятельно отчитывается за вас в налоговой, поскольку являются налоговыми агентами. Автоматически взимается налог на прибыль с ценных бумаг в конце каждого года и в момент выплаты дивидендов. Если дохода не было, то и налог браться не будет. На данный момент НДФЛ составляет 13%.

5. Покупка акций — пошаговая инструкция для новичков

Для начала торговли ценными бумагами достаточно совершить несколько действий. Алгоритм покупки акций:

- Зарегистрироваться у брокера.

- Авторизоваться и отправить необходимые документы (скан паспорта, ИНН, СНИЛС).

- Создать себе банковский и торговый счёт в личном кабинете. Еесли будут вопросы, то рекомендую позвонить брокеру и проконсультироваться. Советую открыть ИИС, чтобы в будущем иметь возможность получить налоговые вычеты. Открыть ИИС можно бесплатно.

- Пополнить банковский счёт брокера. Делается это просто: будет один аккаунт, в котором будет брокерский и банковский счёт. Например, пополнить можно безналичным переводом. Рекомендую пользоваться для этого дебетовой картойТинькофф (у них бесплатные межбанковские переводы и множество вариантов для пополнения карты без комиссии). При регистрации с нашего сайта 3 месяца бесплатного обслуживания.

- Сделать перевод с банковского счёта на брокерский (деньги придут моментально).

- Выставить ордер на биржу (лимитный или купить по рынку). Как только он исполнится, Вы станете акционером.

Вы уже знаете, что акции торгуются только на бирже ММВБ и что для их покупки нужен брокер. Соберём все знания вместе и напишем пошаговую инструкцию со скриншотами.

Шаг 1. Регистрация на сайте брокера

Проходим простую процедуры регистрации у брокеров, чтобы открыть брокерский счёт:

Форма регистрация выглядит так:

После регистрации может понадобиться скан паспорта, ИНН и СНИЛС.

Шаг 2. Открытие брокерского счёта

Для открытия брокерского счёта в личном кабинете нажмите на ссылку «Открыть новый договор»:

Выбираете тип счёта:

Рекомендую открыть либо ЕДП (единая денежная позиция) или ИИС (индивидуальный инвестиционный счёт). Большинство открывают ИИС, поскольку он даёт возможность получать налоговые льготы. Есть два варианта вычета: либо от суммы пополнения (не более 52 тыс. рублей за 1 год), либо освободить от подоходного налога всю прибыль на этом счёте. Это может сэкономить приличные суммы.

Более подробно про ИИС читайте:

Шаг 3. Пополнение счёта

Открыв брокерский счёт, его можно будет пополнить. Не обязательно это делать сразу, можно ничего не делать хоть несколько лет.

Как пополнить брокерский счёт? Например, можно сначала перевести средства на банковский счёт банка брокера, а далее уже на брокерский или же напрямую на него.

Перевести деньги можно безналичным переводом, что удобно, поскольку не потребуется ехать специально в банк брокера. Мне кажется, что такой способ удобнее, тем более что безналичный перевод возможно провести без комиссии у Тинькофф.

Шаг 4. Покупка акций

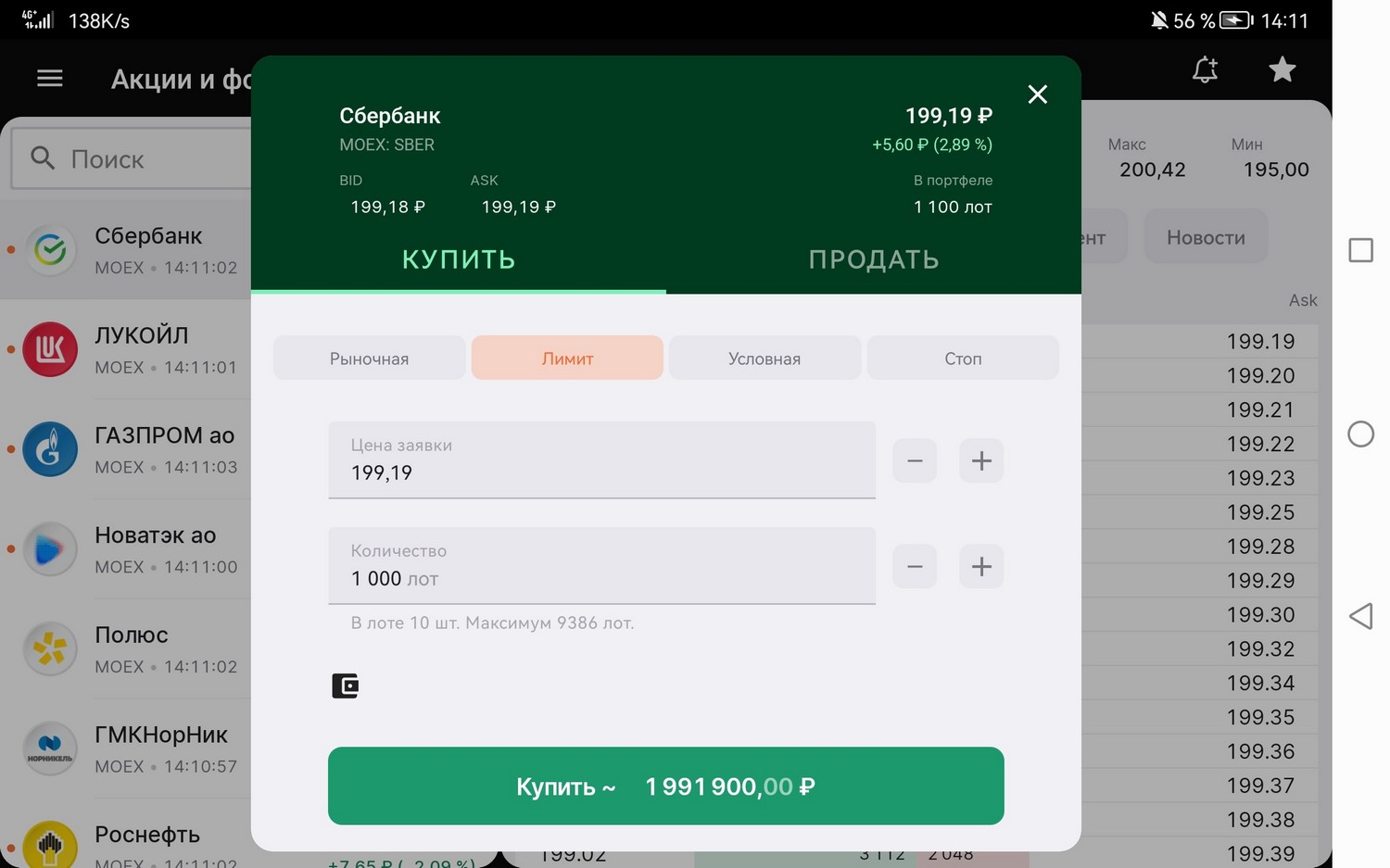

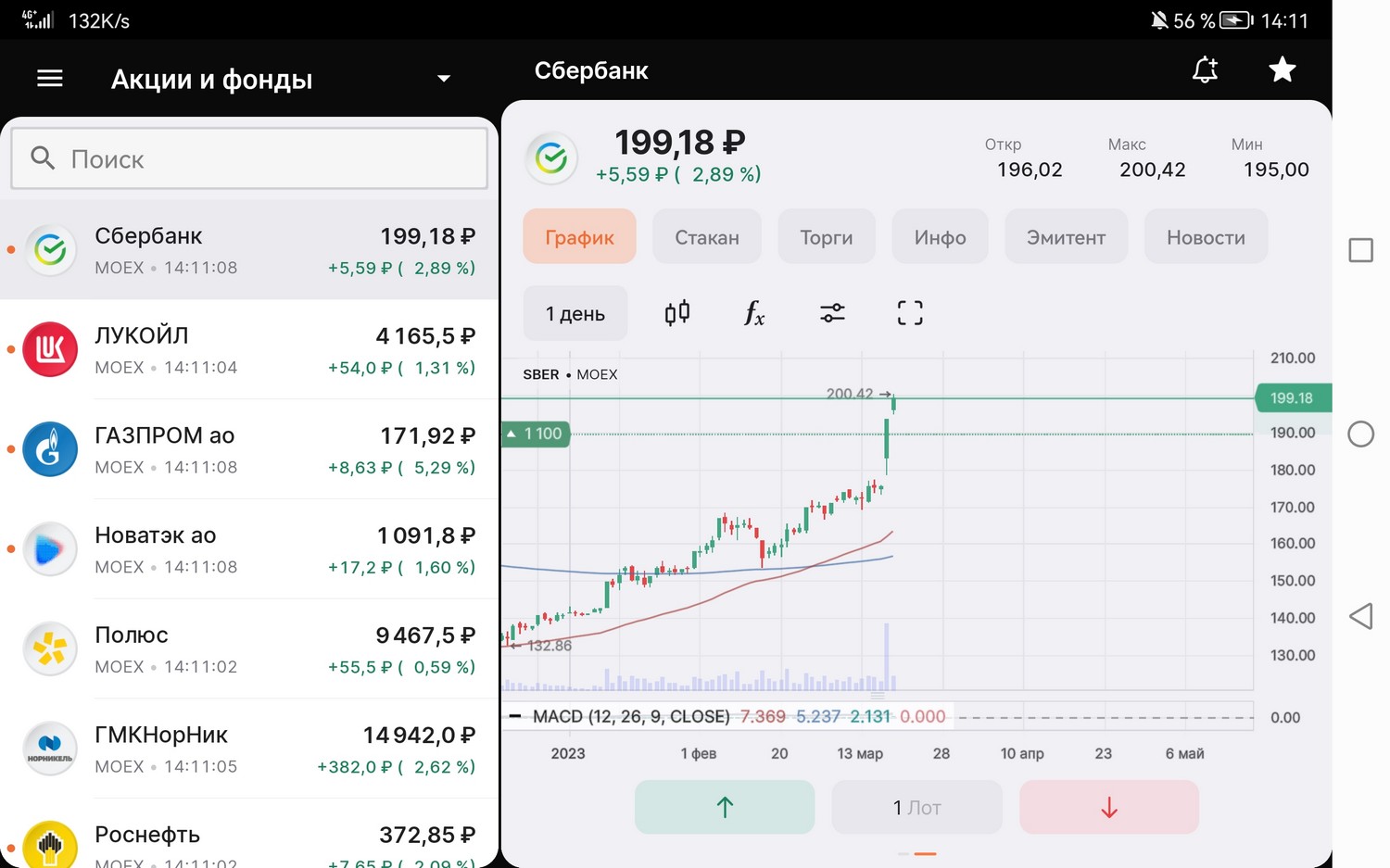

Как только на брокерском счёту появились средства, можно выставлять заявки на покупку акций. Брокер предоставит доступ к терминалам для торгов. Например, так выглядит интерфейс при покупке акций Сбербанка (тикер SBER) через мобильное приложение «Финам Трейд» (брокер Finam):

Также в приложении есть удобная возможность просмотреть текущий график торгов:

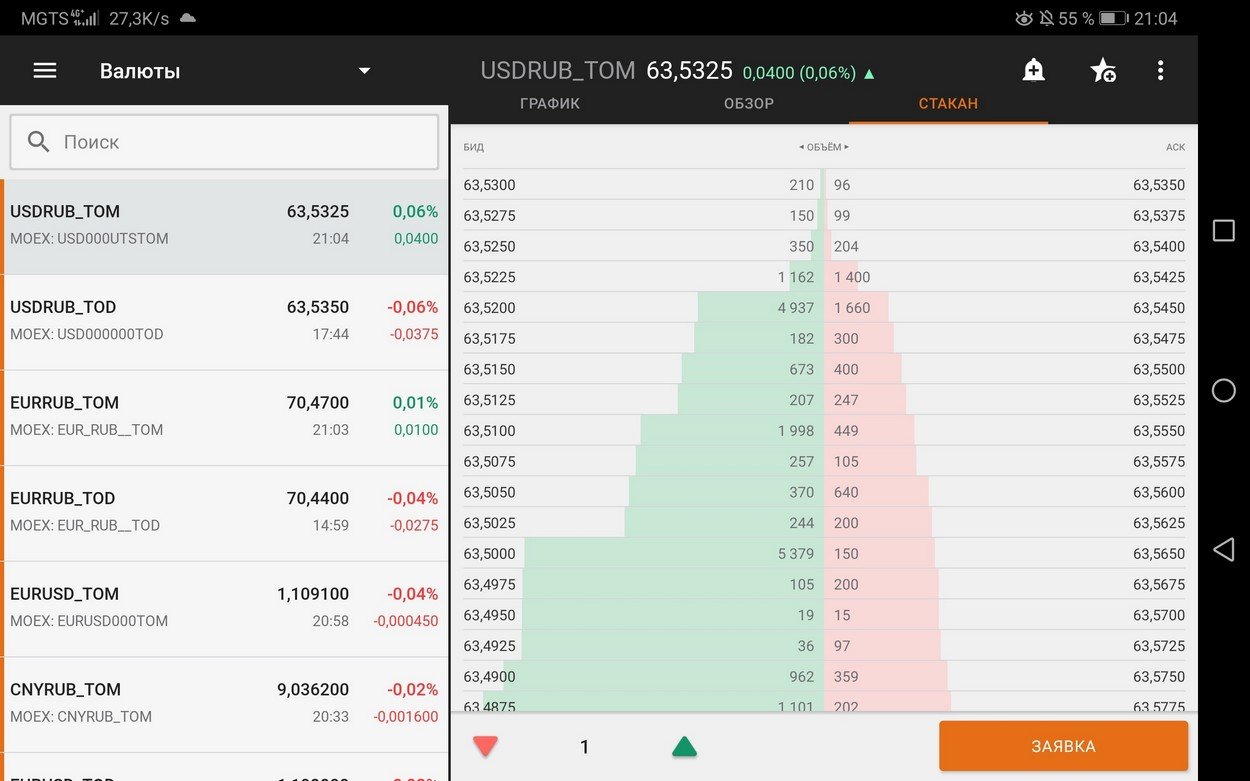

Удобно представлен биржевой стакан со всеми активными лимитными заявками:

Если нет возможности купить акции через торговый терминал, то можно отправить заявку по телефону. Брокеры позволяют это сделать.

На бирже представлено множество акций из разных секторов экономики. Для начала рекомендую попробовать торговать голубыми фишками. Например, многие начинают со следующих компаний:

- Сбербанк;

- Газпром;

- Лукойл;

- ГМК Норникель;

- Северсталь;

- Роснефть;

- Татнефть;

- Магнит;

- Яндекс;

Чуть ниже в статье мы рассмотрим важный раздел: что следует знать при покупке акций, в котором по пунктам расписаны все нюансы торговли ценными бумагами.

6. Как получать дивиденды по акциям физическому лицу

У каждой компании есть дни закрытия реестра для получения дивидендов, о них известно заранее. Все у кого будут в наличии акции на день закрытия реестра, попадают в список акционеров, а значит получают дивиденды за предыдущий год. После закрытия реестра, купленные акции можно продать хоть на следующий день. Как правило, эти дни закрытия реестров приходятся на май, июнь, июль.

Например, реестр компании закрывается 20 мая. Вспоминаем, что ММВБ торгуется по принципу «Т+2». В этом случае акции должны быть на закрытие биржи 18 мая. На следующий день 19 мая их можно уже продавать, поскольку данные важны только на момент закрытия реестра акционеров.

Учитывайте тот факт, что как только закрывается реестр, следующая торговая сессия этой акцией происходит с резким гэпом вниз на размер предполагаемых дивидендов с учётом налогов 13%.

Например, если стоимость Газпрома при закрытии реестра были 200 р. Предполагается выплата дивидендов по 20 р. на одну акцию, то следующая торговая сессия, скорее всего, откроется в районе 184,6 р. Для тех, кто торгует на понижение заработать на этом не получится, поскольку брокер будет взимать комиссия на размер дивидендов. Многие брокеры вообще не разрешают шортить в такие дни.

Дивиденды начисляются автоматически по умолчанию на брокерский счёт в течение 10-30 дней с момента закрытия реестра. При желании можно дать указание брокеру выплачивать на внешний банковский счёт. Некоторые за такую операцию взимают дополнительную комиссию.

7. Какие акции стоит купить, чтобы заработать

«Как выбрать акции, чтобы заработать побольше денег?» — этот вопрос очень сложный. На эту тему можно писать целые книги. Перечислю советы, которые я получил из личного опыта торговли за 10 лет:

- Всегда торгуйте ликвидными акциями (голубые фишки). Их можно всегда легко продать без потерь на спред. Если купить неликвид, то будьте готовы к тому, что их будет сложно продать даже по рыночной цене. Значит, возможно, придётся держать их весь цикл падения рынка или же продавать значительно дешевле.

- Если рынок находится в долгосрочном падение (тенденция длится уже месяц), то не покупайте. Лучше воздержаться и подождать роста. Финансовые рынки цикличны. Покупая акции против тренда, можно потом долго сидеть в минусе.

- Ограничивайте убытки. Если убыток растёт, то, возможно, стоит избавиться от этих акций (хотя бы частично). Лучше всего заранее ставить стоп-лоссы. Большинство новичков теряют деньги только из-за того, что никогда не ограничивают свои убытки.

- Не слушайте аналитиков — это пустая трата времени. Плюс они сбивают с верных мыслей. Никто точно не знает куда пойдет курс акций. В большинстве случаев у аналитиков даже нету биржевого счёта. Поэтому слушать их бесполезно. Как показывает практика, самый лучший трейдер — это тот, кто принимает решения самостоятельно и не боится разумных рисков.

- Старайтесь покупать только акции крупных компаний. Фактически это 100% надёжность, что средства не обесценятся.

- Лучше покупать недооценённые компании. Так можно спокойно держать их в портфеле в случае падения. Инвестируя в акции, помните, что вы покупаете кусочек «бизнеса». Не стоит делать из биржи лотерею.

- Если есть депозит хотя бы 500 тыс. рублей, то распределите свои деньги на несколько акций (диверсифицируйте риски). Но при этом не рекомендуется перестараться и покупать множество разных компаний. Лучше купить по одному эмитенту в каждой отрасли (банки, нефтянка, телекоммуникации, энергетика).

- В периоды падения покупайте облигации с коротким сроком погашения. Лучше всего краткосрочные ОФЗ. На них будет начислять купонный доход. Это напоминает банковский вклад, но только с возможностью моментально закрыть его в любой момент без потери накопленных процентов. Так, деньги будут всегда работать на инвестора.

- Больше всех зарабатывает тот, кто умеет просто ждать. Настоящим инвестициям нужно время, чтобы вырасти в цене. Впрочем, и для покупки нужно тоже немало времени подождать. Есть такая поговорка: «заработок не высчитывают, а высиживают».

- Не покупайте на открытии рынка. В это время действия участников рынка чрезмерно эмоциональны. Из-за желания новичков скорее купить большинство ценных бумаг стоят дорого «в моменте». Лучше остаться в стороне или немного «шортить», если вы готовы рискнуть.

- Покупая самые крупные компании по справедливой цене, не стоит ждать от них «иксов». Они вряд ли будут стремительно расти. Это скорее более спокойная гавань, которая будет стабильно расти и не так сильно падать в кризис. Если хотите зарабатывать очень много и быстро, то надо рисковать и покупать акции развивающихся небольших компаний или же искать сильно недооценённые активы.

Рынок акций крайне волатилен. Поэтому если сегодня в плюсе на 5%, то завтра эта прибыль может быть уже всего 1%. Чтобы делать большие деньги надо действовать решительно (фиксировать прибыль). Или же действовать как долгосрочный инвестор: пересматривать свои позиции после каждого квартала. Психология трейдинга и в целом подход у каждого свой. В руках профессионала оба подхода будут работать эффективно.

Котировки депозитарных расписок Сбербанка приведённых в рубли:

Советую ознакомиться со следующим материалом:

8. Что следует знать при покупке акций

1 Акции на бирже покупаются лотами. В 1 лоте у разных компаний может быть разное число ценных бумаг. Это число кратко 1, 10, 100 и 1000.

Например, в 1 лоте Сбербанка, Газпрома, Мосбиржи и МТС = 10 акций. В 1 лоте Сургнфгз — 100. В 1 лоте Лукойла, Магнита, Яндекса — 1. Ознакомиться с количеством акций в одном лоте для каждого эмитента можно в спецификации на торги или просто спросить у своего брокера.

В зависимости от цены акции, компания сама выбирает число в лоте так, чтобы поддерживать ликвидность. Например, если лот стоит 2 тыс. рублей и 25 тыс. рублей, то, вероятнее всего, вторая компания своей из-за дороговизны отсеит много мелких инвесторов. Поэтому иногда прибегают к сплиту (дроблению). Например, 1 акция превращается в 10, но и цена её также уменьшается в 10 раз. В итоге у всех инвесторов остаются те же доли.

2 Не имеет смысла сравнивать стоимости акций между собой. Например, ВТБ стоит 0.036 рубля, а ТрансНфт пр. 170 тыс. рублей, но это не значит, что одна компания лучше или крупнее другой в тысячи раз. Просто в период IPO один эмитент решил разделить компанию на большее число акций.

3 В торговом терминале будут разные сегменты акций. Есть ликвидные (первый эшелон) и менее ликвидные (второй и третий эшелон). Вырасти или упасть в цене могут и те, и те. Вопрос лишь в том, что у неликвидных акций слишком маленький оборот и их будет сложно купить и продать. Поэтому любителям лучше воздержаться от спекуляций на этом рынке.

4 Покупая акции, вы автоматически заноситесь в электронный реестр держателей. В физическом виде ценные бумаги не выдаются. Да и зачем они в форме бумаги? Главное, что есть запись в реестре акционеров на вашу фамилию.

5 Вы можете купить и продавать акции сколько угодно раз в течение дня. Никто не запрещает купить сегодня, продать завтра или же купить и через минуту продать.

6 Каждый может видеть стакан лимитных заявок. В нём можно посмотреть количество заявок на покупку и продажу и их объём в реальном времени. Используйте эти данные для поиска лучшего входа и выхода.

7 На зарубежных рынках принято сокращать названия компаний до коротких. Такие сокращения называются «тикером». Например, «Facebook» — FB, «Bank of America» — BofA, «Apple» — APPL, «Visa» — V. На нашем рынке также есть сокращения: «Сбербанк» — SBER, «Газпром» — GAZP и т.д.

8 Комиссия за торговый оборот списываются не моментально, а на следующий день (ночью). Поэтому не удивляйтесь, если после активного торгового дня на следующий день баланс будет меньше, чем на закрытии.

9 Можно торговать акциями на понижение (шортить). Для этого надо просто их продать. Например, продав 100 лотов компании, которой у вас нет, на счёту будет написано «-100 лотов» и на балансе будет числиться деньги от этой продажи. Если удастся купить ниже цены продажи, то вы заработаете на разнице: продали дороже, купили дешевле. Такие спекуляции внутри дня осуществляются без каких-либо дополнительных комиссий брокеру.

10 Брокеры могут давать деньги в течение дня без каких-либо процентов. Максимальный лимит определяется кредитным плечом. Если доступно плечо 10, то это означает, что на каждый рубль брокер даст ещё 10 рублей взаймы.

Например, вы уверены, что какая-то компания будет сегодня расти, а на счёте 100 тыс. рублей, то можно купить её на 500 тыс. рублей (взять плечо 5), а вечером продать всё. Если котировки действительно выросли, то можно заработать в 5 раз больше. Но если прогноз был ошибочным, то и убытки будут соответственно в 5 раз больше. За операции с заёмными деньгами в течение одного дня брокер не возьмёт никаких дополнительных комиссий.

Кредитные плечи используются опытными инвесторами и трейдерами для увеличения прибыли. Как правило, даже они берут небольшие суммы в размере 1-2 плеч в периоды каких-то трендовых движений.

9. Стратегия торговли на акциях

Нету гарантированной стратегии, при которой покупка акций принесёт прибыль со 100% уверенностью. Всегда есть риски уйти в минус или же остаться «при своих». Даже в периоды больших сложностей, рынок может расти, а когда всё хорошо — падать.

Если вы планируете торговать ежедневно или хотя бы раз в неделю, стоит придерживаться некоторых правил и установок. Это создаст системность в действиях.

Что следует знать ещё:

- В цене уже заложено всё. На это есть целая теория эффективного рынка. Это значит, что не стоит пытаться быть умнее рынка и думать, что вы сможете существенно переиграть рынок, только используя фундаментальный анализ. Как показывает практика, наиболее успешные трейдеры пользуются техническим анализом при вопросе, что купить и по какой цене.

- Лучше всего работают простые стратегии на долгосрок. Например, торговые сигналы при пересечение скользящих средних дают в среднем по 10-20% годовых. Но многим трейдерам этого мало, поэтому они всегда ищут более прибыльные варианты стратегий.

- При торговле забудьте о таких понятиях «дорого», «дешёво». То, что вчера акция стоила 100 рублей, а сегодня 200 — ещё не значит, что она дорогая. Потому что завтра она может стоить уже 300 рублей и вы будете говорить, что теперь 200 — это дешёво. Поэтому понятие дороговизны очень относительно и часто не показывает реальной картины. В этом плане фундаментальный анализ скажет гораздо больше о справедливой цене.

- Как показывает практика, покупка акций, которая начинает пробивать свои исторические максимумы приносит большую прибыль. А это ещё раз подчёркивает, что для ценных бумаг не существует понятия «дорого» или «перекуплена».

- В дни активного роста сложно купить акции даже на 0,3% дешевле, завтра вполне вероятно, что цена будет в минусе на 2% и желающих купить не будет. Рынок очень эмоционален. Поэтому не поддавайтесь на эмоциональные ловушки.

10. Ответы на часто задаваемые вопросы

10.1. Есть ли налог на доход от акций

С дохода на акции и дивидендов платится налог на прибыль. Для физических лиц в РФ он составляет 13%. Например, если инвестор заработал 30 тысяч рублей на росте цены и при этом зафиксировали прибыль (продали их), то с этой суммы будет взят налог 13% (3900 руб) в конце календарного года. С дивидендами такая же ситуация. Например, суммарно выплачено 3500 рублей дохода. С этой суммы также будет удержан налог (455 р).

Прибыль и убытки по всем сделкам суммируется за вычетом комиссии на торговый оборот. В результате получается итоговая сумма, с которой будет взимается налог. Например, за год было две сделки одна в плюс 50 тысяч рублей, а другая минус 30 тысяч рублей, то по итогам года заплатите налог лишь с чистой прибыли 50 — 30 = 20 тысяч рублей.

Если вы купили ценные бумаги и находитесь по ним в плюсе, но не фиксируете прибыль, то налог платить не надо. В расчёт идут только закрытые сделки.

Брокеров, которые мы рассмотрели выше, являются налоговыми агентами. Они автоматически отчитываются за доходы своих клиентов в налоговой. Это освобождает от хождения в налоговую и составления отчётов.

Налоги уплачиваются по итогам года или в момент вывода средств с биржи.

10.2. Какой минимальный депозит нужен для торговли акциями

Минимального депозита у рассмотренных выше брокеров нет (Finam, BCS). Но лично я рекомендую совершать операции минимум на 100 тыс. руб, иначе прибыль будет слишком маленькая.

1% со 100 000 р. — это всего лишь 1000 р. Представьте, если депозит будет ещё меньше, то о какой абсолютной прибыли можно говорить? Вы же сюда пришли не ради ста рублей прибыли?

10.3. Можно ли просто купить акции и не торговать ими

Вы можете просто купить акции и больше ничего не делать. Когда понадобятся деньги, просто продать их. Это долгосрочный инвестиционный подход приносит в среднем по 15-20% в год (если мы рассматриваем периоды по 5-20 лет) с учётом реинвестирования выплаченных дивидендов. Такую стратегию ещё называют купи и держи.

Когда и по какой цене покупать решаете только вы. Поэтому весь успех торговли и инвестиции лежит исключительно на вас.

10.4. Можно ли покупать американские акции и облигации

У крупных брокеров будет доступ на американские рынки. Вы сможете покупать и продавать акции, также как и российские компании. Дивиденды также будут начисляться.

С облигациями несколько сложнее. Чтобы их купить необходимо быть квалифицированным инвестором. Для этого надо иметь на счёту более 6 млн рублей или совершать каждый месяц торговые операции в течение 12 месяцев.

10.5. Как купить акции Сбербанка или Газпрома физическому лицу

В листинге ММВБ есть акции Сбербанка обычные и префы, и Газпрома. Для покупки достаточно открыть торговый счёт у брокера, пополнить его и выставить заявку. Причём минимальная сумма составляет всего 2500 рублей (сейчас эта сумма может быть больше).

Как только заявка на покупку исполнится, то вы приобретаете акции. Это самый простой и дешёвый способ.

10.6. Стоит ли инвестировать в ПИФы

Есть множество ПИФов, которые состоят только из набора акций. Это является альтернативным вариантом вложений в акции, но я бы не рекомендовал связываться с ПИФами.

Зачем вам давать кому-то деньги в управление? Они не гарантируют никакой прибыли. Плюс к тому же, они полностью принимают решения за вас, что и когда покупать. Вы лишь видите результат их деятельности. Фонд берёт ежегодную комиссию не зависимо от результата. Часто есть требования к минимальному сроку инвестирования. Если снять деньги раньше, то возможны дополнительные комиссии.

На мой взгляд, стоит действовать самостоятельно и не доверять деньги фондам. Так вы сможете выйти с биржи в любой день без каких-либо комиссий.

10.7. Как купить индекс акций, облигаций физлицу

На ММВБ представлены более 50 различных ETF фондов. Они представляют собой большие группы компаний. Например, есть ETF, который копируют фондовые индексы ММВБ (SMBX, TMOS, VTBX, FXRL в рублях) и SP500 (SBSP, FXUS). Есть более экзотические варианты FXWO (инвестируют в глобальный мировой рынок).

Такие же варианты есть и для покупки сразу группы облигаций. Торгуются эти ETF также как и акции. Можно покупать частями. Средняя стоимость составляет от 500 до 9000 рублей.

Брокер Тинькофф предлагает купить вечный портфель в виде ETF. Туда входят сразу 25% краткосрочных и 25% долгосрочных облигаций, 25% акций и 25% золота. Есть три вида фонда: TRUR (рублёвый), TUSD (в долларах, американский рынок), TEUR (в евро, европейский).

Смотрите также видео на тему «как купить акции частному лицу»

«Купил акции Google на 40 тысяч, продал втрое дороже». Как белорусы скупают акции мировых компаний

Приумножить сбережения с помощью вкладов вряд ли выйдет — «положить деньги в банк» остается одним из самых безопасных способов вложения финансов, но далеко не самым прибыльным. Один из вариантов увеличить собственный капитал — доверительное управление. Клиент передает средства банковскому специалисту, а тот формирует ему портфель из ценных бумаг с определенной доходностью. Однако среди минусов варианта — высокий риск и комиссионные выплаты. FINANCE.TUT.BY разбирался в нюансах подобного инвестирования.

Фото носит иллюстративный характер. Фото: Александра Квиткевич, TUT.BY

Фото носит иллюстративный характер. Фото: Александра Квиткевич, TUT.BY

Что такое доверительное управление

Есть несколько видов доверительного управления. Полное доверительное управление подходит людям, которые хотят вложить свои сбережения в облигации или ценные бумаги, но у них нет навыков инвестирования или свободного времени для самостоятельного управления портфелем.

В этом случае они могут обратиться к банковским специалистам, которые будут распоряжаться их капиталом за вознаграждение. Банк формирует клиенту портфель, ориентируясь на доходность компании, ее историю и финансовую отчетность.

Также есть вторая форма — доверительное управление по приказу. Человек определяет, какие бумаги он хочет видеть в портфеле, и сам указывает, что с ними делать. Здесь банк выступает фактически в роли брокера.

— Клиент, который хочет купить бумаги на внутреннем рынке, может не использовать доверительное управление, а приобрести их по брокерскому договору. Но что касается внешнего рынка, то, действуя по договору комиссии с брокером, нужно получать разрешение от Нацбанка, причем на каждую сделку с конкретными акциями. В обращении нужно указывать, какую бумагу и по какой цене клиент планирует купить, после чего ждать ответ. Иногда это занимает много времени, и цена может уйти, — объясняет главный специалист отдела доверительного управления Альфа-Банка Вероника Шаврук.

Специалист обращает внимание, что по доверительному управлению запрашивать разрешение на покупку ценных бумаг на внешнем рынке от Нацбанка клиенту не требуется.

Между этими двумя вариантами находится доверительное управление «по согласованию». В этом случае банковский эксперт управляет средствами клиента, но при этом согласовывает каждую операцию.

Какой тип доверительного управления выбрать

— Вариант «по приказу» подходит для людей, которым интересен не только заработок. Для них это возможность вовлечься в инвестирование и понять, как работает рынок. Такие клиенты психологически готовы принимать риск и возможные денежные потери, они сидят на финансовых порталах практически до конца торговой сессии, следят за ценами и активно торгуют. Зачастую депозиты им скучны как форма сбережения. Есть категория клиентов, которые близки к определенной отрасли, знают ее и поэтому хотят приобрести акции компании из этой отрасли. Люди, которые любят депозиты, привыкли просто размещать денежные средства и ожидать доходность по ним, обычно размещают деньги в полное доверительное управление, — рассказывает специалист.

Сколько понадобится денег и сколько получится заработать

Тарифы банков, которые поддерживают доверительное управление

| Банк | Минимальная сумма денежных средств | Вознаграждение банка | |

|---|---|---|---|

| Альфа-Банк | по приказу | 10 тысяч долларов | базовое вознаграждение: 1,2% годовых от суммы, переданной в управление плюс |

вознаграждение за каждую сделку — 4 цента за сделку с 1 акцией, но не менее 6 долларов, или 0,25% от суммы сделки, но не менее 10 долларов за сделку

минимальная сумма зависит от выбранной стратегии: в рамках агрессивной и отраслевой стратегий это 30 тысяч долларов

Универсальный совет — размещать нужно «не последние деньги», так как инвестиции в ценные бумаги связаны с большими рисками. Если рассматривать депозиты, то государство гарантирует возврат вкладов. В то же время по ценным бумагам такой опции нет.

— Питер Линч говорил, что «инвестирование без риска не существует, поэтому для инвестиций нужно пользоваться специально отложенными средствами, не меняя повседневный образ жизни». Ценные бумаги каждый день меняют стоимость — они могут расти, могут падать. Поэтому клиент должен быть готов психологически и без потерь для качества своей жизни нести риски.

Довольно проблематично заранее просчитать, сколько получится заработать. Можно сформировать портфель из ценных бумаг с определенной доходностью к погашению, но он все равно будет каждый день менять свою стоимость. Какой доходность будет через год — неизвестно. Ее прогнозируют, но точно предсказать результат невозможно.

Перед заключением договора доверительного управления клиента знакомят со средней доходностью за прошлые периоды и предупреждают, что эти результаты не гарантируют такой же доходности в будущем.

— Мы анализируем доходность клиентов с формой доверительного управления по приказу и заметили, что они намного легче рискуют своими деньгами. Как следствие, у некоторых из них больше доходы, чем у нас в полном доверительном управлении по агрессивной стратегии, но у многих клиентов есть убытки. Успешные истории, как правило, у тех клиентов, которые проявляют выдержку и управляют рисками. Один клиент купил за 40 тысяч опцион на акции «Гугл» и долго не продавал его, несмотря на то что стоимость падала. Когда опцион закрылся, его стоимость была 120 тысяч долларов. Но чтобы получить такой результат, нужно иметь крепкие нервы, — делится специалист.

Зачем вкладывать деньги в акции и облигации?

Какие доходы возможны по ценным бумагам: человек получает купонный доход по облигациям, дивидендный доход по акциям. Также есть вариант спекулятивного заработка — «купить дешевле и продать дороже». Но все эти доходы не являются гарантированными.

В основном такой способ инвестиций используют для диверсификации рисков по сбережениям, когда у клиента есть депозиты, недвижимость, машины или драгметаллы, но он желает еще разместиться в ценные бумаги. Консервативные инвестиции в ценные бумаги позволяют сберечь денежные средства от инфляции, а также они обладают более высокой ликвидностью.

Какие акции сейчас самые популярные?

— Конкретно у нас самые популярные компании среди клиентов по приказу — это китайский потоковый сервис HUYA, компания Dropbox, которая занимается облачными технологиями, и китайский видеосервис iQiyi, — рассказывает специалист.

Также в десятке лидеров американская компания iRobot, специализирующаяся на производстве робототехники, Intel и Microsoft, издатель видеоигр Bilibili, производитель специализированного коммутационного оборудования Arista Networks Inc, китайская соцсеть Momo и облачная компания Avalara.

При полном доверительном управлении банк более тщательно оценивает риски — смотрит, в каком секторе работает компания и насколько он перспективен. Тем не менее приобретаются не только брендовые и популярные акции. Специалисты ищут недооцененные рынком компании, это могут быть малоизвестные фирмы, но с хорошей финансовой репутацией.

— Когда клиенты принимают решение, они руководствуются другими показателями. Например, исходят из того, какой продукт производит компания, и предполагают, насколько он будет популярен. Из-за этого некоторые люди покупают акции убыточных компаний, надеясь, что в будущем они все-таки взлетят.

По словам специалиста, сейчас появилась тенденция к поиску неизвестных имен, которые могут «выстрелить». Если год назад многие предпочитали приобретать акции Google, Facebook, Netflix или Nvidia, то сейчас гораздо большее количество клиентов разыскивают новые компании.

Сколько стоят акции

— Есть клиенты, которые вкладываются в недорогие акции до десяти долларов, надеясь на их многократный рост. Акции подороже считаются более надежными и менее волатильными, — подмечает специалист.

Нет взаимосвязи «чем дороже акция, тем больше можно заработать». На стоимость влияют многие факторы, даже новости, связанные с деятельностью компании. Опубликованные мнения известных аналитиков могут очень сильно «уронить» стоимость акций Facebook, Amazon или Google.

Мониторить стоимость можно на специализированных сайтах — finance.yahoo.com, investing.com. Например, на 24 июля акции Amazon стоят 1,802 доллара за штуку, Google — 1,205.50 доллара, Facebook — 210,91 доллара.

Американский рынок открывается вечером по белорусскому летнему времени в 16.30 и закрывается в 23 часа. Некоторые инвесторы ищут наилучшую цену — смотрят, как открывается и торгуется рынок, вниз или вверх движутся акции.

Полное доверительное управление подразумевает меньший доход?

— У нас есть три стратегии, которые сегментированы по уровням риска: агрессивная, умеренная и консервативная. В зависимости от того, что выбирает клиент, мы знаем, какие инструменты можно помещать ему в портфель, — объясняет специалист.

По консервативной стратегии доверительный управляющий покупает облигации с серьезными требованиями по рейтингу, не ниже инвестиционного. Эти бумаги предполагают не очень высокий доход и невысокий риск.

По умеренной стратегии 70% — облигации, 30% — акции и опционы. По облигациям требования к рейтингу ниже, поэтому предполагается более высокий доход. Акции по ней выбираются с целью получить дивидендный доход.

Агрессивная стратегия предполагает, что требования по рейтингу для акций, опционов и облигаций ниже, выбираются варианты не только для дивидендного дохода, но и ради спекулятивного роста.

— Последняя стратегия больше всего похожа на традиционные стратегии клиентов. Но мы должны не только заработать, но и не потерять доверенные деньги. У банков есть репутационные риски, поэтому лучше недополучить прибыль, чем излишне рисковать.

Возможно, что я принесу 10 тысяч долларов и потеряю все?

— Это маловероятно. Конкретно у нас самая популярная стратегия — умеренная, когда не менее 70% денег размещается в облигации 3−4 эмитентов, чтобы получить диверсифицированнный портфель. Вероятность того, что все эти компании одновременно объявят дефолт, крайне низкая. Если предположить, что одна из компаний обанкротится, то стоимость портфеля опустится не более чем на 25 процентов, — объясняет специалист.

Банк обычно покупает ценные бумаги разных эмитентов — если с одной компанией что-то происходит, потери компенсируются за счет роста другой. Кроме того, он приобретает облигации с оптимальным соотношением риска и доходности и держит их до полного погашения — даже если рыночная цена падает и по переоценке получаются бумажные убытки, эмитент выплатит начисленный купон и номинал облигации.

— Мы предупреждаем об инвестиционных рисках и объясняем, что это долгосрочное вложение, на три-четыре года. Колебания стоимости портфеля в пределах 15% от имеющихся средств — вполне нормально. Даже очень хорошие крепкие облигации могут менять стоимость, если ставки на рынке начали расти.

От потери денежных средств можно защититься с помощью диверсификации портфеля — вложения денежных средств в различные типы инструментов надежных эмитентов. Но даже это не страхует от снижения стоимости портфеля в краткосрочной перспективе при общей коррекции рынка. Исторический опыт ведущих инвесторов показывает, что надо вкладывать денежные средства в компании, имеющие внутренний потенциал роста.

http://vsdelke.ru/finansy/kak-kupit-akcii-fizicheskomu-licy.html

http://finance.tut.by/news601975.html