ПИФ (паф ой-ой-ой) — главный минус или как теряют деньги в паевых фондах

За последние время, посетив офисы нескольких банков, столкнулся с активным продвижением банковских продуктов под названием паевые инвестиционные фонды или по простому ПИФ. Сотрудники очень настойчиво предлагали воспользоваться возможностью вложиться в ПИФы и получать высокую доходность. В разы превышающую прибыль по банковским вкладам, с их очень скромным процентом — в районе 5-6 годовых.

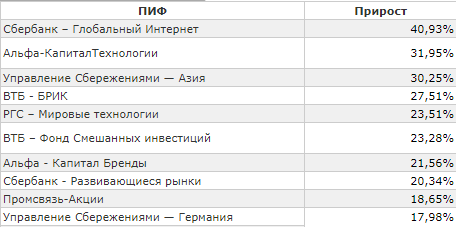

Показывали различные цифры, графики доходности и сколько можно было бы заработать, если бы я вложил деньги год, 2 — 5 лет назад. На самом деле, данные впечатляли.

Десятки процентов прибыли за год-два.

И сразу возникало желание доверить свои кровные и поучаствовать в погоне за прибылью.

Доходность ПИФ за 2017 год

Доходность ПИФ за 2017 год

Статья для тех кто планирует, планировал или уже вложился в паевые фонды.

Подводные камни и главный недостаток инвестирования в ПИФы в России.

- Чем интересен ПИФ

- Сравнение доходности

- Комиссии ПИФ

- Подводные камни и другие скрытые моменты

- Главная цель ПИФ!?

- В заключение или альтернатива ПИФ

Чем интересен ПИФ

Для начала разберем (вспомним) — что же такое ПИФ? И чем он будет полезен для нас с вами?

ПИФ можно рассматривать как общий котел для всех инвесторов. Деньги собираются и на них покупаются различные активы (акции, облигации) в определенной пропорции. Каждый вкладчик или пайщик имеет определенную долю или пай. Пропорционально вложенным средствам.

Плюсы Пифов:

- простота;

- доступность;

- широкая диверсификация.

Если простыми словами, то для инвестирования в паевые фонды нужно заключить договор с управляющей компанией (УК) и внести деньги. И все.

Стоимость одного пая всего несколько тысяч рублей. Любой может стать владельцем (или совладельцем) фонда и получать доходность пропорционально внесенным средствам.

Покупая один пай за 2-5 тысяч рублей, вы вкладываете деньги в десятки или даже сотни различных компаний. И не только в российские, а по всему миру. Хотите Америку, пожалуйста. Германия, Китая, Англия или Япония. Нет проблем.

Звучит заманчиво. Желаете одновременно вложиться в большинство стран с развитой экономикой — легко. Правда для этого нужно чуть больше денег. Но в несколько десятков тысяч легко можно уложиться.

Можно конечно проделать все это самостоятельно. Любой человек может заключить договор с брокером и купить акции, интересующих компаний.

Но для этого нужно много денег. Очень много денег. Дополнительно потратив не один час (или даже несколько дней) своего времени.

В ПИФах все сделают за вас. Купил паи — получил пакет из нужных тебе акций. И больше ничего делать не надо.

Сравнение доходности

Но пусть вас не обнадеживает высокая доходность. Рынки нестабильны. И сегодняшние прибыли, никак не гарантируются в будущем. Но мы не об этом.

Для того, чтобы понять, насколько эффективно работают ваши денежки, нужно сравнить результат с каким-нибудь эталоном.

Проще всего это сделать сравнивая индексные ПИФы. Все УК покупают акции в той же пропорции, в какой они находятся в индексе.

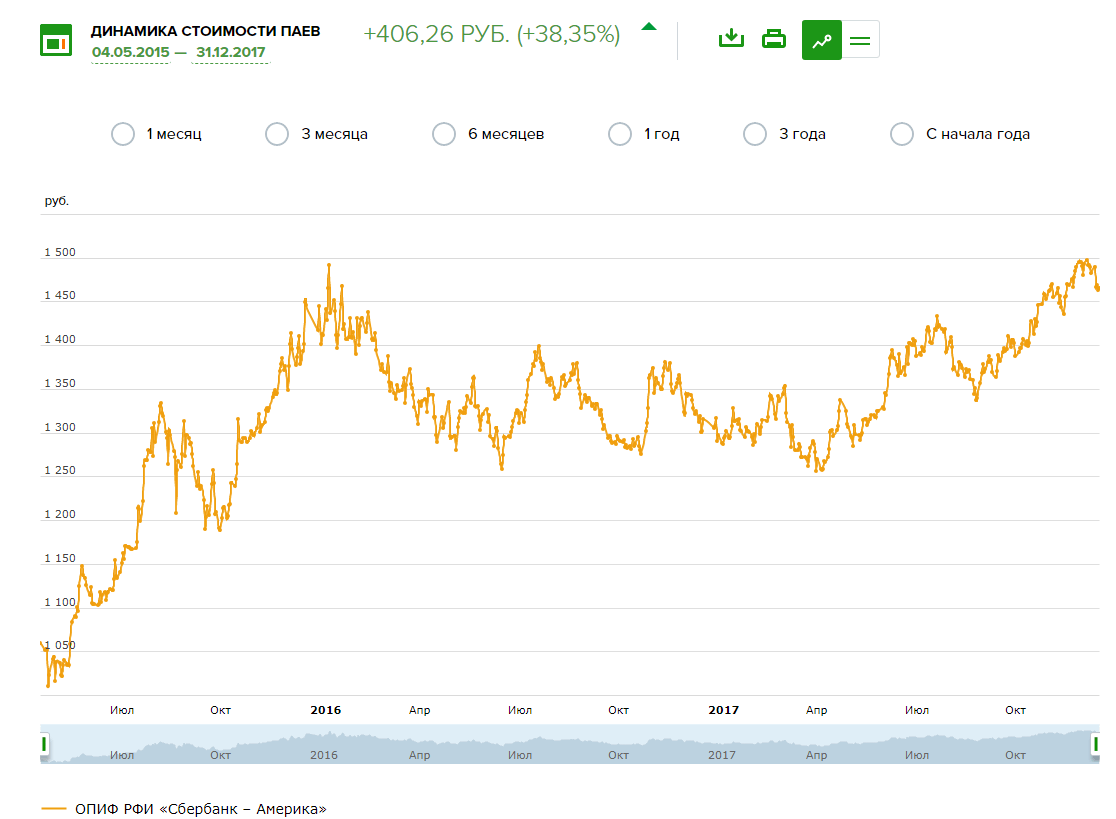

Например, ПИФ Сбербанк-Америка полностью копирует индекс S&P 500, в который входят 500 крупнейших компаний США.

Сравнивая графики с другими компаниями, инвестирующие аналогичным способом, можно увидеть любопытную картину.

На длительных интервалах доходность сильно различается.

- Сбербанк — красный график;

- Райффайзен — зеленый;

- биржевой фонд ETF — белый.

По шкале X — доходность в процентах с начала 2014 года.

Total Return — финальная доходность фондов.

Annual Eq — среднегодовая прибыль.

Главный минус ПИФ — высокие скрытые комиссии

Главный минус ПИФ — высокие скрытые комиссии

Комиссии ПИФ

В чем подвох? Почему такая разница в доходности? И причем весьма существенная. Почти в полтора раза!

Об этом вам не расскажут в банке. А если и расскажут, то так завуалируют, что вы не обратите на это внимание, как на малосущественный пункт.

На доходность фонда (ПИФ) влияют три основных фактора:

- Законодательство.

- Издержки.

- Стратегия управления.

Законодательство.

По закону, часть инвестируемых средств, фонд должен держать к кэше. То есть на эти деньги не покупаются активы. Они просто лежат мертвым грузом.

Когда клиент продает принадлежащие ему паи, фонд производит выплату из этого резерва. Часть ваших денег не работает, а лежит в заначке и ждет, когда возможно придет некий Вася Пупкин и потребует вернуть свои средства. Процент этой «подушки безопасности» невелик. Но в итоге реальная доходность самого фонда снижается.

Комиссии.

С вас возьмут не одну, а целых три комиссии. Самый главный минус инвестирования в ПИФ.

Причем, сотрудники, «убалтывающие» потенциальных клиентов, особо на этом пункте внимание не заостряют. Мельком говорят, обязательно добавляя слово «всего …..».

Итак, что это за расходы?

Плата за вход. При покупке паев, автоматически со всех пайщиков, будет удержан определенный процент от суммы средств или так называемая надбавка. Может варьироваться от 1,5 до 4%. В зависимости от аппетита и наглости управляющей компании. В среднем это 3%.

Естественно, часть этих денег идет в качестве вознаграждения банку или сотруднику «за продажу продукта». То есть из вашего кармана. Вы еще ничего не успели заработать, а уже понесли расходы.

3% много это или мало?

Пример. Допустим, у вас есть 100 тысяч рублей. На эти деньги купили паи фонда. ПИФ за 10 лет, показывал среднюю доходность за год 12%. За это время капитал вырос бы до 310 тысяч рублей.

Уплатив трехпроцентную комиссию, реально вы вложили не 100, а 97 тысяч. И доходность нужно рассчитывать с этой суммы. При тех же условиях, вы получили бы 300 тысяч. Потеряв еще десятку, как недополученную прибыль.

На это можно было бы закрыть глаза. Если бы это была единственная комиссия управляющей компании.

Плата за выход. Или так называемые скидки при продаже паев. УК выкупает ваши паи с дисконтом. Процент снова зависит от аппетита компании и сроков владения паями. В среднем от 2 до 3%. Обычно плата не взимается (но не у всех) при владении паями более 3-х лет.

Что мы получаем?

Купили паи, потеряли 3%. Продали паи — еще потеряли 3%. Вложили деньги на 1 год. Фонд заработал 12% прибыли. Ваша чистая прибыль за минусом издержек — всего 6%.

На десятилетнем периоде, из примера выше, вы теряете еще десятку.

И на это можно было бы закрыть глаза (хоть и с трудом). Можно сказать, что это были только цветочки. Впереди самое интересное.

Плата за управление. В эту статью расходов входит плата самой УК, расходы на депозитарий и прочие издержки. Просуммировав — получаем от 3 до не скромных 5-6%. Эта плата фиксированная. И берется каждый год от величины ваших активов. Независимо от того, показал фонд прибыль или получил убыток.

Наверное было бы правильнее платить ПИФу за показанный результат. Заработали для клиентов прибыль — получили определенный свой процентик. Если нет, то и платить незачем.

Но управляющие компании думают иначе. И сдергивают с клиентов деньги ежегодно.

Как это отражается на наших деньгах? И на итоговой прибыли?

При средней ежегодной комиссии в 4%, если фонд заработает 12%, реальная доходность составит 8% годовых. Вы потеряли 33% прибыли.

Складываем все издержки воедино.

Условия все те же. Есть 100 тысяч, фонд растет в среднем на 12% в год. Плата за вход (разовая) — 3%. Плата за управление (ежегодная) — 4%.

Через 10 лет вместо 310 тысяч, на вашем счете окажется скромные ……210 тысяч рублей.

Прибыль составит не 210%, а почти в 2 раза меньше, 110%.

Дополнительная информация. В примере, мы еще не рассмотрели возможность получения убытков по результатам работы ПИФ. Когда к полученным потерями снова добавляется ежегодная плата за управление. Получили убыток в 4%. Добавляем еще 4% комиссий. И вот убыток удваивается.

Подводные камни и другие скрытые моменты

Ко всему вышеперечисленному можно дополнительно добавить пару скрытых моментов.

Покупка «собственных» активов. Обычно это касается фондов облигаций. Банк выпускает долговые бумаги. А управляющая компания, работающая в связке с банком, вкладывает деньги инвесторов в эти «свои» облигации. Даже если это не прописано в стратегии управления.

Выгоду получают все (кроме конечных пайщиков). Банк успешно разместил бумаги. УК получила определенный бонус за выкуп «нужных» банку активов.

Рекламные буклеты. В офисах любят показывать различные картинки (графики и показатели доходности) в брошюрах. Смысл примерно у них одинаковый. При вложении в ПИФ (название фонда) такого-то числа года и до …….. была получена прибыль 50 (100, 200%).

Здесь все просто. Выбирается благоприятный период, за который фонд показал максимальную доходность (год-два, и даже всего несколько месяцев). И вот эту информацию «скармливают» клиентам. Посмотрите, какие возможности, какие прибыли. Все у нас хорошо и замечательно.

Нет полного раскрытия информации. Клиенты практически никогда не знают, куда реально фонд вкладывает деньги. УК предоставляет информацию раз в квартал. В остальное время для простых пайщиков все окутано завесой тайны.

Главная цель ПИФ!?

Складывается впечатление, что главная задача паевых фондов — не заработать прибыль?

Хотя это конечно хорошо для рекламных целей. Если есть стабильная доходность, клиентов будет больше. Все будут радостно нести денежку. Больше клиентов, выше чистая прибыль фонда. Но….

УК не хотят идти навстречу потенциальным и существующим пайщикам. Я говорю про ежегодные издержки в виде взимаемых комиссий.

А вот с ними как раз все плохо. Почему-то они не уменьшаются, а увеличиваются. Даже в условиях высокой конкурентности, среди аналогичных фондов. Никто не спешит уменьшать проценты за управление.

Складывается такое мнение, что УК старается выжать максимально денег с клиентов.

В заключение или альтернатива ПИФ

Пользуясь финансовой неграмотностью (или не сильной осведомленностью) населения фонды продолжают завлекать вкладчиков. Показывая красивые картинки и графики.

Рассказывая, что весь мир и особенно богатые люди, все инвестируют средства. И конкретно вам для этого не нужно много денег. Всего несколько тысяч. Для начала. Но лучше же конечно побольше.

И конечно же, обязательно расскажут, что и куда лучше вложить на долгие годы. Рынки нестабильны. Но в долгосрочной перспективе все растет.

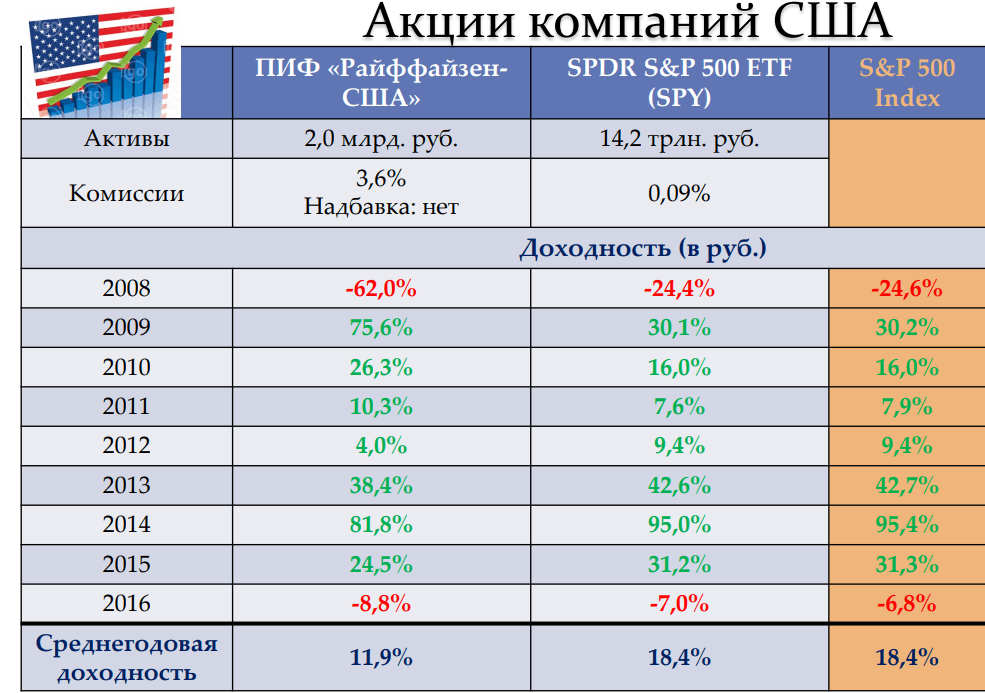

Отчасти это так. Но за счет комиссий, человек на длительных интервалах времени катастрофически отстает от рынка. Теряя за несколько лет практически половину своего капитала просто на одних торговых издержках.

На Западе это уже давно поняли.

И одних из главных факторов успешного инвестирования являются низкие издержки. Для этого инвесторы используют ETF.

Смысл практически тот же что и у ПИФ. Только с гораздо меньшими ежегодными расходами.

В России этот рынок только начинает зарождаться. Доступны пока чуть больше 10 фондов. На Западе их несколько тысяч.

Комиссии в России — 0,9%. В год. И все. Больше никаких расходов. Самая низкая по стране.

На Западе есть фонды с годовыми комиссиями 0,1% и даже 0,02% в год. В которые можно вложиться. Но….

Могут возникнуть много нюансов. Неудобство и другие сопутствующие расходы — плата за перевод, языковой барьер, брокерские издержки, двойное налогообложение и прочие прочие нюансы.

В конце статьи посмотрите сравнение ПИФ, ETF и самого индекса, на основе которого и работают фонды. За несколько последних лет.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Что такое ПИФы (паевые инвестиционные фонды) — обзор понятия и рейтинг ПИФов + 5 основных этапов инвестирования в ПИФы

Здравствуйте, дорогие читатели «Biznesmenam.com»! В этой статье поговорим о ПИФах (паевых инвестиционных фондах) — что это такое, как они работают и сколько можно на них заработать, а также где найти актуальный рейтинг ПИФов по доходности на текущий год.

Кстати, пока ты сидишь и читаешь это, я торгую на бирже и зарабатываю на разнице курсов валют. Подробнее смотри здесь!

Дочитав статью до конца, вы также узнаете:

- какие виды ПИФов бывают;

- как инвестировать в ПИФы, чтобы заработать;

- какие ПИФы можно купить онлайн;

Кроме того, в конце публикации мы традиционно отвечаем на самые популярные вопросы по теме.

О том, что такое ПИФы (паевые инвестиционные фонды) и как они работают, читайте в нашей статье

О том, что такое ПИФы (паевые инвестиционные фонды) и как они работают, читайте в нашей статье

1. Что такое ПИФ (паевой инвестиционный фонд) ✍

Далеко не всем под силу вкладывать денежные средства самостоятельно. Для этого может быть недостаточно знаний в сфере финансов. ПИФы помогают справиться с этой проблемой.

Далее расскажем, что такое ПИФы простыми словами и как они работают.

Паевые инвестиционные фонды (ПИФы) – это компании с долевой собственностью. Целью их деятельности является сохранение и увеличение↑ капитала, вложенного участниками.

По сути ПИФ представляет собой одну из форм коллективных инвестиций. Она позволяет получать доход от различных эффективных финансовых инструментов любому желающему.

На самом деле в России достаточно низкий↓ уровень финансовой грамотности населения. Нередко те, у кого имеются определённые накопления, просто не знают, куда их вложить . У большинства россиян инвестиционные познания заключаются лишь в том, чтобы открыть банковский вклад. Однако не стоит забывать, что уровень доходов такого инструмента в большинстве случаев даже не покрывает уровень инфляции. Рекомендуем прочитать нашу статью о том, куда выгодно вложить деньги.

Большинство понимают, что держать капитал под матрасом неразумно . Если деньги лежат мёртвым грузом, они теряют в стоимости не менее 10% ежегодно. Цены на рынке растут непрерывно. Однако в большинстве случаев размер дохода в течение многих лет остаётся неизменным. В результате возникает закономерный вопрос: как быть в такой ситуации?

🔔 Лучшим решением может стать передача капитала в управление тому, кто знает, как его вложить. Это поможет достичь доходности, которая превысит не только проценты по вкладам, но и уровень инфляции.

Средства инвесторов поступают в распоряжение управляющей компании . В её штате работает большое количество специалистов в сфере финансов. Они всегда знают, какие инвестиционные инструменты позволят достичь максимальной доходности в конкретный момент времени. Такие специалисты отслеживают экономическую и рыночную ситуацию, прилагают максимум усилий для максимизации прибыли.

Существует и другая причина, по которой вложения в инвестиционные фонды оказываются более выгодными, чем индивидуальные инвестиции. Объединение средств большого количества вкладчиков позволяет существенно увеличить ↑ совокупный капитал. В итоге появляется возможность вкладывать средства даже в те инвестиционные инструменты, в которые невозможно вступить с небольшой денежной суммой. Инвестирование крупных капиталов всегда прибыльнее, чем работа с маленькими суммами.

Паевым инвестиционным фондом называют имущественный комплекс, в основе которого лежит доверительное управление капиталом ради наращивания его стоимости. Все покупатели паёв ПИФа получают право на часть имущества фонда и его погашение. Иными словами, собственник может продать принадлежащий ему пай по рыночной стоимости, тем самым обеспечивая вывод денег из фонда.

В обязанности управляющей компании входит распоряжение средствами пайщиков. То есть она осуществляет их инвестирование для наращивания капитала. Используемые финансовые инструменты определяются типом ПИФа. Собственник капитала вправе самостоятельно выбрать фонд для вложений, основываясь на собственных предпочтениях.

Чаще всего ПИФы вкладывают средства в следующие виды активов:

- ценные бумаги;

- драгоценные металлы;

- стартапы;

- недвижимость;

- иностранные валюты на рынке Форекс;

- и др.

За работу с капиталом управляющая компания получает комиссию, за счёт которой формируется её доход. Вознаграждение может быть в форме фиксированной суммы либо в процентах с полученной прибыли. В любом случае управляющая компания заинтересована в максимальной доходности капитала фонда.

Исторически первые паевые инвестиционные фонды были созданы в Америке в 1924 году. Однако пик их развития наступил значительно позже – в 50-х годах. В Россию паевые фонды пришли вместе с рыночной экономикой – в начале 1990-х годов. Сегодня в нашей стране работает несколько сотен ПИФов и не меньше управляющих компаний.

Деятельность паевых фондов находится под жёстким контролем государства. Такие компании действуют исключительно в соответствии с законодательством.

Можно выделить ряд преимуществ ПИФов:

- большой↑ выбор финансовых инструментов, а также направлений для вложения средств;

- контроль на законодательном уровне;

- возможность получать доходность выше банковских вкладов, а также зачастую выше уровня инфляции;

- относительно невысокий уровень риска;

- капиталом управляют профессионалы;

- прозрачность структуры паевого инвестиционного фонда;

- для начала инвестирования достаточно небольшой суммы – от 1 000 рублей;

- текущие операции с денежными средствами ПИФа налогом не облагаются;

- возможность продать паи в любой момент и вывести средства из фонда.

Но несмотря на большое количество плюсов есть у инвестиций в ПИФы и недостатки . В первую очередь это касается рисков. Если неверно выбрать фонд для вложений , прибыли получить не удастся. Однако комиссию управляющая компания возьмёт в любом случае. Несмотря на то, что деятельность ПИФов находится под жёстким контролем, законодательство не устанавливает требований относительно их доходности.

2. Как работают ПИФы — принцип работы паевого фонда ⚙

Многие даже не представляют, каковы принципы работы паевых инвестиционных фондов. Впервые с этим определением люди обычно сталкиваются при выборе варианта для вложения собственных средств.

📌 По своей сути ПИФ представляет собой особое объединение капиталов нескольких людей. В ходе сложения денежных средств инвесторов образуется понятие инвестиционного пая. Так называют условную часть имущества ПИФа. Иными словами, инвестиционный пай паевого инвестиционного фонда — это именная ценная бумага, подтверждающая право на долю в имуществе конкретного ПИФа.

Структура ПИФа (паевого инвестиционного фонда)

Структура ПИФа (паевого инвестиционного фонда)

Совокупным капиталом фонда распоряжается управляющая компания (УК). Она представляет собой организацию, основной задачей которой является получение прибыли для пайщиков посредством совершения операций от имени ПИФа. С этой целью осуществляется инвестирование капитала в различные финансовые инструменты. Если вложения окажутся удачными, и в ходе них образуется доход, стоимость имущества паевого инвестиционного фонда вырастет ↑ . В конечном итоге это приведет к увеличению цены пая на рынке.

Следует отметить: ни одна управляющая компания не будет работать с капиталом бесплатно. За управление инвестициями она получает комиссию.

При этом компании выгодно, чтобы стоимость паёв управляемого ею фонда росла↑. Это помогает привлечь внимание большего количества собственников капитала. Когда растёт количество инвесторов, вкладывающих средства в определённый фонд, увеличивается размер его капитала. Чем больше ↑ сумма, с которой работает УК, тем выше ↑ её доход.

За капитал пайщиков, с которым работает управляющая компания, эта организация отвечает согласно законодательству. Поэтому ей не удастся собрать денежные средства вкладчиков и исчезнуть с ними.

Прежде чем инвестировать средства в паевой инвестиционный фонд, собственники капитала должны внимательно проанализировать правила доверительного управления. В этом документе можно найти все условия, согласно которым функционирует ПИФ. Только в том случае, если сведения, изложенные в рассматриваемом документе, устроят инвестора, он вкладывает денежные средства в фонд. В итоге его капитал становится частью общей долевой собственности пайщиков. Забрать собственные денежные средства из ПИФа можно только путём продажи принадлежащего инвестору пая.

В федеральном законе №156, регулирующем деятельность инвестиционных фондов, приводится понятие якорного пайщика. Определение ему даётся в статье 11 названного законодательного акта.

Якорный пайщик – это собственник крупного капитала, который желает инвестировать серьёзную денежную сумму в инвестиционный фонд. В среднем размер капитала такого пайщика составляет 25 миллионов рублей. За столь крупные вложения он желает, чтобы паевый инвестиционный фонд действовал на устанавливаемых им условиях.

В этом случае управляющая компания организует специальный инвестиционный фонд, все паи которого находятся в собственности единственного крупного пайщика. В итоге организация занимается управлением капитала, а его собственник получает доход.

Если же инвестору принадлежит небольшая денежная сумма, он может вложить её в любой действующий ПИФ. Один фонд аккумулирует средства от большого количества пайщиков. При этом собственники капитала вправе распределить денежные средства между несколькими ПИФами.

Фонды с целью получения прибыли вкладывают имущество в различные финансовые инструменты. При этом работу с капиталом осуществляет управляющая компания. Она может сотрудничать сразу с несколькими паевыми инвестиционными фондами. Часть денежных средств, находящихся в управлении, УК каждый месяц забирают из всех ПИФов в качестве комиссии за свою работу.

Управляющая компания достаточно плотно сотрудничает со специализированным депозитарием, который оказывает целый ряд услуг:

- оформление согласий на проведение сделок;

- ведение параллельного учёта имущества, принадлежащего различным паевым инвестиционным фондам;

- контроль работы с капиталом фондов в интересах инвесторов, вложивших в них средства;

- проверка отчётности управляющей компании.

За все предоставляемые услуги специализированный депозитарий также ежемесячно получает вознаграждение в виде комиссии.

Контроль на финансовом рынке осуществляется Центральным банком . Им же подотчётны управляющие компании и специализированные депозитарии. Эти организации обязаны соблюдать все законодательные акты ЦБ РФ, а также сдавать отчётность о ПИФах. Кроме того, по запросу Центрального банка предоставляется вся необходимая информация.

Контроль за деятельностью управляющей компании осуществляют Центробанк и спецдепозитарий. Именно они следят, чтобы все действия совершались исключительно в интересах пайщиков. Центробанк в ходе осуществления контроля вправе запросить у специализированного депозитария любую информацию об управляющей компании. При этом спецдепозитарий не вправе отказать в предоставлении сведений.

3 типа паевых инвестиционных фондов, которые выделяют согласно законодательству

3 типа паевых инвестиционных фондов, которые выделяют согласно законодательству

3. Виды паевых инвестиционных фондов — 3 основных вида ПИФов 🖇

Выделяют несколько основных классификаций паевых инвестиционных фондов. Их можно разделить на группы: по принципам управления, доступности инвестирования, направлению вложения капитала.

Для всего многообразия фондов характерна одинаковая схема деятельности:

- сначала собственники передают капитал в ПИФ посредством приобретения паёв;

- управляющая компания инвестирует денежные средства фонда в различные финансовые инструменты;

- получаемая прибыль увеличивает↑ величину капитала ПИФа. В итоге растёт стоимость паёв фонда, а значит, размер вложений отдельных пайщиков.

Паевые инвестиционные фонды можно классифицировать в зависимости от сферы, в которую они вкладывают капитал :

- ПИФ акций;

- ПИФ облигаций;

- кредитный ПИФ;

- индексный ПИФ;

- ПИФ денежного рынка.

Наибольшей популярностью пользуются ПИФы ценных бумаг.

Важной также является классификация паевых инвестиционных фондов по принципу их доступности . Ещё до начала выбора ПИФа стоит определиться, какой их вид подходит больше всего конкретному инвестору.

Классификация ПИФов по категориям (объектам инвестирования)

Классификация ПИФов по категориям (объектам инвестирования)

Вид 1. Открытый ПИФ

Для открытых паевых инвестиционных фондов характерна свободная торговля паями. Вступить в него и стать пайщиком можно в любое время при условии наличия желания и денежных средств.

Количество участников открытого ПИФа не ограничено . Фонды этого типа вкладывают капитал в финансовые инструменты с высоким↑ уровнем надёжности и ликвидности.

Вид 2. Интервальный ПИФ

Обратите внимание, торговать напрямую валютой, акциями и криптовалютой можно на бирже. Главное — выбрать надежного брокера. Одной из лучших является эта брокерская компания .

Для интервальных паевых инвестиционных фондов характерно определение конкретных сроков, в которые осуществляется покупка и продажа паёв. Сделки с этими ценными бумагами должны производиться не реже 1 раза в 12 месяцев.

Интервальные ПИФы чаще всего инвестируют в ценные бумаги. Управляющая их капиталом компания осуществляет профессиональную торговлю на бирже.

Вид 3. Закрытый ПИФ

Закрытый паевой инвестиционный фонд создаётся на конкретный временной промежуток. Паи здесь реализуются сразу после создания ПИФа. Когда их распространение закончено, продажа закрывается.

Вывести средства из такого фонда не получится до окончания срока его существования . Однако можно попытаться продать свою долю другим пайщикам.

В большинстве случаев закрытые паевые инвестиционные фонды вкладывают капитал в конкретную отрасль. Нередко они инвестируют в строительные объекты на этапе возведения, а также в инновационные программы. Закрытый ПИФ может существовать как своеобразный клуб, который организован с целью финансирования определённого проекта. Стоимость одного пая в подобных фондах зачастую достигает нескольких миллионов рублей. Поэтому вступить в такой ПИФ могут далеко не все .

Чтобы было легче сравнить описанные выше типы паевых инвестиционных фондов и выбрать среди них наиболее подходящие, основные отличительные особенности каждого из них представлены в таблице ниже.

Таблица: «Основные виды ПИФов по принципу их доступности и используемые ими направления инвестирования»

| Вид ПИФа | Доступность | Используемые направления вложения капитала |

| Открытый ПИФ | Паи таких фондов могут быть куплены и проданы в любое время любым желающим | Финансовые инструменты с высоким уровнем надёжности и ликвидности. Чаще всего используются акции и облигации, могут вкладывать средства в энергетическую сферу |

| Интервальный ПИФ | Продажа и покупка паёв осуществляются в заранее определённые временные промежутки, в другое время сделки с ними не совершаются | Чаще всего инвестируют в акции |

| Закрытый ПИФ | Продажа паёв осуществляется в момент формирования фонда, продажа – через определённый промежуток времени при его ликвидации | Чаще всего инвестируют в определённые проекты |

4. Как заработать на ПИФах — 2 простых способа

С одной стороны, просто так забрать капитал, инвестированный в паевой инвестиционный фонд, невозможно. Но с другой стороны, собственник паёв вправе обменять их на денежные средства.

Сделать это можно 2 основными способами:

- погашение– управляющая компания возмещает стоимость паев денежными средствами.

- реализация паев – в этом случае собственнику придётся найти покупателя и согласовать с ним цену сделки.

Принимая решение продать паи, их собственник должен учитывать, что некоторые ценные бумаги могут быть ограничены в обороте. Такое ограничение определяется предназначением паевого инвестиционного фонда. Если ПИФ создавался для высококвалифицированных инвесторов , продать паи в нём на рынке невозможно .

Если же данное условие отсутствует, с реализацией проблем не возникнет. Согласно статье 14 пункт 1 Федерального закона 156 паи, предназначенные для неквалифицированных инвесторов, являются неограниченными в обороте. Такими ценными бумагами собственник может распоряжаться по своему усмотрению. Он вправе свободно продать или подарить их, передать в наследство либо оформить в качестве залога.

Образец заявки на погашение инвестиционных паев для физических лиц

Образец заявки на погашение инвестиционных паев для физических лиц

Любой желающий без особых проблем может приобрести, а также продать такие паи в любой момент времени по цене, действующей на рынке. Благодаря этому существует возможность получать спекулятивный доход от таких ценных бумаг. Для этого придётся купить их по более низкой цене, чтобы впоследствии продать по более высокой.

Для каждого пая определяется 2 типа цены:

- Текущая – фиксируется в документации. Информацию о такой цене можно в любой момент найти в интернете на ресурсе управляющей компании.

- Рыночная цена. Такая стоимость может отличаться от текущей. На рыночную цену оказывает влияние огромное количество факторов.

Чтобы были более понятны принципы получения дохода от вложений в паевые инвестиционные фонды, ниже приведён пример.

Предположим, инвестор купил паи ПИФа, который вкладывает капитал в недвижимое имущество. После этого опубликованы статистические данные относительно рынка недвижимости. На основании их анализа становится понятно, что рынок начал расти.

В этом случае стоимость недвижимости, которая находится во владении фонда, будет увеличиваться. В конечном итоге это приведёт к росту ↑ цены паев. Если в этот момент собственник таких ценных бумаг решит их продать, цена будет выше ↑, чем текущая.

Если рассматривать получение дохода от вложений в паевые инвестиционные фонды на примере ПИФов, которые инвестируют в нефтедобывающую отрасль, придётся анализировать именно эту часть сырьевого рынка.

Предположим, что отдельные договорённости стран ОПЕК привели к небольшому снижению ↓ стоимости барреля нефти на рынке. Такая ситуация оказывает существенное влияние на всю нефтедобывающую отрасль. Если инвестор попытается реализовать паи рассматриваемого фонда, их приобретут по цене, которая ниже ↓ текущей.

5. Как инвестировать в ПИФы — 5 главных этапов инвестирования

Прежде чем приступить к вложениям в паевые инвестиционные фонды, следует определить цели инвестирования. Важно выбрать оптимальное сочетание доходности и риска. Для этого следует помнить правило : при росте↑ прибыли возрастает↑ и уровень риска .

Когда основное сочетание инвестиций определено, следует установить для себя сумму вложений, а также срок, на который они будут инвестированы.

Следует понимать: в отличие от банковских вкладов, где доходность гарантирована, при вложениях в паевые инвестиционные фонды уровень прибыли зависит от огромного количества факторов. На него оказывают влияние изменения рынка, грамотный выбор управляющей компании, экономическая ситуация в стране и в мире. Поэтому для инвестирования потребуется серьёзная подготовка.

Когда собственник капитала определился с соотношением прибыли и риска, можно переходить непосредственно к инвестированию. Для этого стоит предварительно изучить представленный ниже алгоритм.

Этап 1. Выбор управляющей компании

Именно управляющая компания занимается вложением капитала с целью получения прибыли. Профессиональные участники рынка практически никогда не занимаются обманом собственников капитала. Поэтому риск полностью потерять вложенные средства невелик. Более того, УК законодательно запрещено давать пайщикам какие-либо обещания относительно предполагаемого уровня доходности.

Опытные управляющие компании обычно работают одновременно с несколькими паевыми инвестиционными фондами. При этом они активно пользуются принципами диверсификации. Это означает, что капитал вкладывается в различные финансовые инструменты. Такой подход позволяет существенно сократить ↓ уровень риска, а также одновременно применять в деятельности несколько разнообразных стратегий. Читайте на нашем сайте развернутый материал о диверсификации.

При выборе управляющей компании специалисты рекомендуют обращать внимание на следующие критерии:

- время деятельности на финансовом рынке;

- количество ПИФов, с капиталом которых она работает – чем больше↑ фондов находится в управлении УК, тем более↑ опытной она является;

- величина комиссионных;

- доходность, которую демонстрируют паевые инвестиционные фонды под управлением компании;

- использование принципов диверсификации – предпочесть следует ту УК, которая сочетает вложения в консервативные финансовые инструменты с высокорисковыми;

- рейтинг управляющей компании, определяемый серьёзными агентствами.

Кроме того, следует проанализировать, каким образом осуществляется распределение прибыли . Нередко управляющие компании, которые слишком большую часть получаемых средств делят между пайщиками, не заинтересованы в росте доходности. Их основной целью становится максимальное увеличение↑ количества клиентов.

В конечном итоге в подобных ситуациях доход определяется не эффективным инвестированием капитала, а непрерывным притоком дополнительных денежных средств. Такая схема очень сильно похожа на обычную финансовую пирамиду. Поэтому следует избегать сотрудничества с подобными управляющими компаниями.

Этап 2. Открытие счёта в банке

Чтобы приобрести паи в каком-либо фонде, необходимо перечислить денежные средства с использованием банковского счёта. Кроме того, он будет применяться, когда собственник решит погасить свои ценные бумаги.

При выборе банка для инвестирования в ПИФы необходимо в первую очередь обращать внимание на размер комиссии, которую кредитная организация будет взимать при перечислении в пользу управляющей компании. Чем меньше↓ размер этого платежа, тем лучше .

Специалисты рекомендуют в случае наличия такой возможности открывать счёт в банке, который входит в состав той же финансовой группы, что и управляющая компания. В этом случае, скорее всего, платить за переводы не придётся.

Этап 3. Оформление заявки на покупку паёв

На этом шаге необходимо направиться в управляющую компанию. Важно иметь при себе документ, удостоверяющий личность, а также реквизиты паевого инвестиционного фонда. В УК оформляется заявка на покупку паёв (см. рис. ниже).

Образец заявки на приобретение инвестиционных паев

Образец заявки на приобретение инвестиционных паев

Если инвестор сотрудничает с управляющей компанией впервые, ему придётся заполнить анкету. После этого между организацией и собственником капитала осуществляется заключение договора. Естественно, до подписания этого документа инвестор в обязательном порядке должен прочитать его от начала и до конца . Если какие-то пункты будут непонятны, важно обратиться за консультацией к специалисту.

Этап 4. Перечисление денежных средств в пользу управляющей компании

Когда предыдущие шаги пройдены, остаётся осуществить перевод денежных средств в пользу управляющей компании.

Оформляя платежное поручение в банке, следует в обязательном порядке указать в назначении:

- дату составления заявки на приобретение паёв, а также присвоенный ей номер;

- фамилию имя и отчество инвестора.

Важно учитывать: каждый фонд в правилах устанавливает минимальную сумму для инвестирования.

- В большинстве случаев в ПИФах, которые работают с частными инвесторами, достаточно внести несколько тысяч рублей.

- Если же фонд ориентируется на более серьёзных инвесторов, может потребоваться сумма не менее 100 тысяч рублей.

Этап 5. Зачисление приобретённых паев

После поступления средств в управляющую компанию она зачисляет приобретённые паи на инвестиционный счёт инвестора. Получить соответствующее уведомление при посещении УК можно будет примерно через 5 — 7 дней после перевода денег.

Если же дожидаться поступления такого документа по почте России , срок будет более длительным и может достигать 2 недель. Здесь всё будет зависеть исключительно от скорости работы почты.

Многим описанная процедура приобретения паёв может показаться достаточно сложной и длительной. Однако сегодня существует возможность вступить в паевой инвестиционный фонд, не выходя из дома .

Достаточно направить в управляющую компанию соответствующую заявку через интернет . После этого останется дождаться ответа. Компания сообщит инвестору подробную информацию о том, каким образом зарегистрироваться в компании и открыть инвестиционный счёт.

6. Рейтинг ПИФов и управляющих компаний (УК) — обзор ТОП-3 самых перспективных

Самостоятельно выбрать ПИФ и управляющую компанию бывает достаточно сложно. Самые большие трудности при этом возникают у начинающих инвесторов. Облегчить себе задачу можно, воспользовавшись рейтингом, который составлен профессионалами. Ниже представлены 3 управляющие компании, которые по мнению экспертов являются лучшими.

№1. Газпромбанк Управление активами

Клиентами УК Газпромбанк является большое количество категорий физических и юридических лиц:

Клиентами УК Газпромбанк является большое количество категорий физических и юридических лиц:

- частные инвесторы;

- страховщики;

- компании сферы образования и культуры;

- негосударственные пенсионные фонды.

На сегодняшний день рассматриваемая управляющая компания работает с 18 паевыми инвестиционными фондами. Из них 11 являются открытыми, 6 – закрытыми и 1 – интервальным.

УК Газпромбанк является одной из трёх самых крупных в России. Национальное рейтинговое агентство присвоило этой компании рейтинг AAA.

№2. Уралсиб

УК Уралсиб работает на финансовом рынке с 1996 года. Сегодня эта компания управляет большим количеством паевых инвестиционных и негосударственных пенсионных фондов. Совокупное количество пайщиков УК составляет около 52 000.

УК Уралсиб работает на финансовом рынке с 1996 года. Сегодня эта компания управляет большим количеством паевых инвестиционных и негосударственных пенсионных фондов. Совокупное количество пайщиков УК составляет около 52 000.

Уралсиб инвестирует капитал в направления финансового рынка, которые показывают максимальную надёжность и прибыльность.

Чаще всего компания вкладывает средства в следующие сферы:

- акции роста;

- еврооблигации;

- энергетические и природные ресурсы;

- драгметаллы (в первую очередь золото );

- глобальные сырьевые рынки.

Стоимость паев в ПИФах, которые находятся под управлением УК Уралсиб, изменяется в диапазоне от 5 до 25 тысяч рублей.

Таким образом, на выбор пайщиков предлагается большое количество фондов и направлений инвестирования. На сегодняшний день самым крупным ПИФом под управлением рассматриваемой управляющей компании является «Уралсиб первый». Он идеально подойдет тем собственникам капитала, которые планируют инвестировать средства на длительный срок в расчёте на хорошую прибыль.

№3. Открытие

«Открытие брокер» является брокерской компанией, которая работает на рынке ценных бумаг и осуществляет биржевые операции. На выбор клиентам, которые желают инвестировать в паевые инвестиционные фонды, предлагается немало перспективных финансовых направлений.

«Открытие брокер» является брокерской компанией, которая работает на рынке ценных бумаг и осуществляет биржевые операции. На выбор клиентам, которые желают инвестировать в паевые инвестиционные фонды, предлагается немало перспективных финансовых направлений.

Самыми популярными инструментами при этом являются:

- акции и облигации;

- иностранные фондовые биржи;

- индексы.

Стоимость паев ПИФов под управлением Открытия находится в диапазоне от 900 до 2 500 рублей. Самыми популярными фондами являются «Сырьё», «Иностранные акции» и «Зарубежная собственность». Специалисты рекомендуют инвестировать средства в них на период не менее 12 месяцев.

Представленные в нашем рейтинге компании за длительный период своей работы продемонстрировали максимальную надёжность. Поэтому можно смело инвестировать средства в любую из них, не боясь потерять капитал.

Актуальный рейтинг ПИФов по доходности вы можете найти на специализированных ресурсах, таких как banki.ru, investfunds.ru и другие.

7. 5 полезных советов по инвестициям в ПИФы

Инвестиции в паевые инвестиционные фонды, как и любой другой способ вложения денег, сопряжены с определенным риском. Чтобы сократить его величину, важно соблюдать советы специалистов, представленные ниже.

Совет 1. Инвестируйте средства только в самые надёжные паевые инвестиционные фонды

Если инвестор не желает переживать по поводу вложенных средств, ему стоит использовать консервативные стратегии. Самыми надёжными паевыми инвестиционными фондами, среди которых следует выбирать в этом случае, являются ПИФы облигаций, смешанные, а также ПИФы фондов.

Важно максимально использовать преимущество фондов, которое заключается в полной информационной открытости. Абсолютно все желающие вправе проанализировать информацию о размере капитала фонда, текущих ценах его паёв, проводимых инвестиционных операциях.

Не следует пренебрегать правами пайщика. Важно задавать вопросы относительно непонятных моментов сотрудникам управляющей компании.

Совет 2. Повышайте уровень собственной финансовой грамотности

Конечно, получать пассивный доход хочется каждому. Однако чтобы максимально увеличить прибыль, придётся стать квалифицированным инвестором.

Для этого необходимо непрерывно получать новые знания, в том числе посредством чтения специализированных книг. Важно читать классиков в сфере инвестирования, например Кийосаки и Грэхема. Чем выше ↑ будет уровень знаний, тем больше ↑ шансов делать действительно эффективные и прибыльные вложения.

Полезно также использовать в качестве бесплатных источников ценной информации статьи нашего сайта. Например, вот эту — «Финансовая грамотность — с чего начать изучение самостоятельно».

Совет 3. Наблюдайте за рыночной ситуацией

Огромное значение имеет правильный выбор момента для совершения сделок с паями. Важно становиться пайщиком после максимального падения стоимости ценных бумаг ПИФа. Нельзя продавать их после каждого снижения цены.

Рынок цикличен, и периодически случаются снижения стоимости. Чтобы получить большую прибыль, есть смысл вкладывать денежные средства в ПИФы на максимально длительный срок.

Совет 4. В обязательном порядке диверсифицируйте риски

Чтобы минимизировать риски, следует распределять капитал между несколькими паевыми инвестиционными фондами и даже разными управляющими компаниями.

Чем больше ↑ ПИФов входит в состав портфеля инвестора, тем ниже ↓ риск потерять большую часть вложенных средств.

Совет 5. Меняйте паи в случае наличия такой возможности

Зачастую управляющие компании предоставляют своим клиентам право обменивать паи своих фондов. Если внимательно следить за рынком, правильно выбирать момент для такой операции, можно существенно увеличить получаемый доход.

Опытным инвесторам благодаря таким действиям удаётся повысить ↑ годовую прибыль примерно на 15 %.

Постоянно следуя представленным выше советам, можно добиться увеличения прибыли и сокращения риска. Это позволит стать успешным инвестором.

8. FAQ — ответы на часто задаваемые вопросы 📌

Принимая решение инвестировать денежные средства в паевые инвестиционные фонды, новички сталкиваются с необходимостью изучить огромный объём информации. При этом зачастую возникает большое количество вопросов. Чтобы сэкономить ваше время, мы отвечаем на самые популярные из них.

Вопрос 1. Куда инвестируют капитал паевые инвестиционные фонды?

Паевые инвестиционные фонды используют огромное количество финансовых инструментов для получения дохода.

Чаще всего прибыль ПИФы извлекают из следующих сфер :

- ценные бумаги, в первую очередь акции и облигации;

- различные валюты;

- смешанное инвестирование в различные сферы;

- недвижимость;

- индексы;

- прямые вложения в реальную экономику;

- товары;

- венчурные инвестиции;

- хеджирование;

- кредитование;

- другие фонды.

Таким образом, капитал паевых инвестиционных фондов может вкладываться во все сферы, которые способны приносить доход. Однако следует понимать, что уровень риска и доходности каждого ПИФа во многом зависит именно от используемого им финансового инструмента.

К примеру, паевые инвестиционные фонды, которые вкладывают капитал в индексы (например, РТС и ММВБ), отличаются невысоким риском. В то же время венчурные фонды вкладывают средства пайщиков в самые рискованные проекты. В результате вероятность потери вложенных средств оказывается достаточно высока↑. Однако при успешности вложений их доходность может составлять несколько сотен процентов.

Ещё одним достаточно рискованным, но в случае успеха высокоприбыльным вариантом инвестирования являются вложения в стартапы. Под ними понимают проекты, которые находятся на этапе создания и требуют достаточно серьёзных вложений. В случае удачи такие инвестиции могут принести огромную прибыль.

Вопрос 2. Какую доходность можно получить, вкладывая деньги в паевые инвестиционные фонды?

Российским законодательством запрещено паевым инвестиционным фондам доносить до потенциальных клиентов какой-либо уровень доходности. Они не вправе использовать в рекламе предположительные данные. Это связано с тем, что далеко не всегда приобретение паев может оказаться доходным .

На рынке встречаются ситуации, когда собственник капитала инвестирует денежные средства в надёжный ПИФ, который в течение длительного времени демонстрирует неплохую прибыль. Однако на рынке складывается непростая ситуация, либо действия управляющей компании в определенный момент времени оказываются неэффективными.

В результате вложения в паевой инвестиционный фонд не приносят желаемого дохода. Более того, в некоторых случаях можно потерять вложенные средства и даже понести убытки. Последняя ситуация может складываться по причине того, что комиссия за оказываемые управляющей компании услуги оплачивается в любом случае, даже если доход не был получен .

Но не стоит слишком сильно переживать. Представленная выше ситуация является достаточно редкой. На практике в большинстве случаев пайщики получают желаемую прибыль. Более того, некоторые из них часть дохода направляют на приобретение новых паёв.

📣 Важно понимать, что заранее предсказать точную доходность от вложений в паевые инвестиционные фонды невозможно. Однако можно быть уверенным, что прибыль от ПИФов в любом случае будет выше ↑, чем процент по банковским депозитам.

Специалисты предупреждают: нельзя судить о возможной доходности вложений в паевые инвестиционные фонды только по демонстрируемой в прошлом периоде прибыли. Нет никаких гарантий, что высокая доходность, показываемая сегодня, останется такой же в будущем.

Законодательно размер прибыли ничем не регулируется. Он зависит от огромного количества факторов, в том числе от рыночной ситуации, используемых инструментов инвестирования, а также сроков, на которые приобретаются паи.

Вопрос 3. Каковы особенности налогообложения ПИФа?

В российском законодательстве предусмотрено несколько налоговых привилегий для инвесторов, принявших решение вложить средства в паевые инвестиционные фонды. Прежде всего следует понимать : не подлежат налогообложению доходы, получаемые ПИФами от сделок, а также в качестве дивидендов. Благодаря этому держатели паёв получают своеобразный положительный эффект в качестве отсрочки по уплате в бюджет.

Капитал паевого инвестиционного фонда не уменьшается на величину налогов. Средства в полном объёме остаются в составе ПИФа и продолжают использоваться для извлечения прибыли. В конечном итоге на длительных периодах времени общая доходность от вложений капитала существенно возрастает.

Более того, с 2014 года физлица вправе рассчитывать на инвестиционный налоговый вычет. Иными словами, база по налогу на доходы физических лиц уменьшается↓, если инвестор владеет ценными бумагами более 3 лет.

Это приводит к росту привлекательности долгосрочных вложений в ПИФы и различные ценные бумаги.

- В случае с ценными бумагами, чтобы получить налоговую льготу, придётся держать в собственности акции и облигации в течение минимум 3 лет. В результате может быть утерян удобный момент для выгодной продажи.

- В ситуации с вложениями в ПИФы их паями придётся владеть в течение этого же периода времени. Однако фонд при этом будет совершать сделки в выгодные моменты. Кроме того, такие операции налогообложению не подлежат.

Между налогообложением при владении паями и непосредственно ценными бумагами также имеются существенные различия:

- В случае с прямыми инвестициями в акции и облигации налоговая база рассчитывается исключительно по завершенным операциям. При этом, если по другим ценным бумагам, которые ещё не проданы, наблюдается снижение↓ стоимости, на его величину невозможно уменьшить сумму для расчёта налога.

- В то же время при владении паями расчёты их стоимости производятся исходя из текущей величины капитала фонда. Иными словами, в цене такой ценной бумаги учитывается как положительная, так и отрицательная переоценка. В конечном итоге налогооблагаемая база не подлежит искажению.

Ещё одним приятным бонусом является возможность использовать индивидуальный инвестиционный счёт. Он позволяет возместить НДФЛ в размере до 52 000 рублей ежегодно либо полностью освободиться от налога с получаемого дохода. О том, что такое ИИС и как он работает, читайте в нашей статье.

Единственной проблемой для собственников капитала при этом является то, что далеко не все брокерские компании позволяют купить паи со своего счёта. Однако сегодня активно ведется работа по созданию специализированного сервиса для проведения таких сделок.

👉 Таким образом, инвестор получает целый ряд налоговых преимуществ при вложении денежных средств в паевые инвестиционные фонды.

Среди главных плюсов :

- отсутствие налогообложения внутри ПИФа, а также получаемых дивидендов;

- отсутствие необходимости платить налог при владении паями в течение 3 лет;

- возможность использования индивидуального инвестиционного счёта.

9. Заключение + полезный видеоролик 🎥

Паевые инвестиционные фонды являются привлекательным инструментом для инвестирования. Чтобы получать максимальный доход и минимизировать риски, следует в первую очередь внимательно изучить теоретическую информацию.

Рекомендуем посмотреть видео о том, что такое ПИФы и как они работают + советы по инвестированию:

А также видеоролик о том, что такое инвестиции и для чего они нужны:

Мы желаем всем читателям «Бизнесменам.com» успехов на финансовом рынке! Пусть любые вложения в паевые инвестиционные фонды принесут максимальную прибыль.

Остались вопросы? Пишите их в комментариях ниже. Ваши вопросы не останутся без ответа!

Если вам понравился материал — не забудьте поделиться им в социальных сетях со своими друзьями. До новых встреч! 👏

Автор финансового журнала «Бизнесменам.com», в прошлом руководитель известного smm-агенства. В настоящем коучер, интернет-предприниматель и маркетолог, инвестор. Рассказываю: как эффективно управлять личными финансами, выгодно их приумножать и больше зарабатывать.

На страницах сайта Вы найдете много полезной для себя информации.

http://vse-dengy.ru/upravlenie-finansami/pifyi/pif-nedostatok-sryityie-komissii.html

http://biznesmenam.com/finansi/chto-takoe-pif-paevoj-investicionnyj-fond-i-kak-na-nih-zarabotat.html