Где купить акции: топ-6 российских брокеров для работы на фондовом рынке

Последние инициативы государственной власти по повышению пенсионного возраста, введению льготных режимов для частных инвесторов заставили россиян задуматься о самостоятельном формировании капитала для себя и детей. Одним из самых эффективных инструментов для этого является приобретение ценных бумаг. В этой статье расскажу, где купить акции россиянину, и проведу обзор 6 крупнейших брокеров.

Куда пойти за акциями

Немного интересной статистики. По данным Московской биржи на ноябрь 2019 г., в Системе торгов было зарегистрировано 3,527 млн клиентов – физических лиц. Это лишь 2,4 % от общего числа населения России. Но в 2018 году эта доля составляла всего 1,33 %. Рост очевиден. Для сравнения в США доля частных инвесторов – более 52 % от общего числа населения страны.

Почему мы так отстаем? Ответ очевиден – причина в низкой финансовой грамотности населения, большой степени недоверия к фондовому рынку, который у многих ассоциируется с казино и лотереей. Но это не игра “повезет – не повезет”, а серьезный профессиональный институт. Миллионы людей по всему миру формируют с его помощью свой капитал, который позволяет им в будущем чувствовать себя финансово независимыми, а при правильно составленной стратегии – передать капитал детям и внукам.

Местом, где продают и приобретают ценные бумаги, в том числе и акции всех известных российских компаний, является Московская биржа. Но свободный доступ к торгам частным лицам закрыт. На бирже работают официальные посредники, с которыми надо заключить договор для возможности покупать и продавать акции.

Такими посредниками могут быть компании и банки, имеющие лицензию Центробанка на осуществление брокерской деятельности. Список есть на сайте ЦБ. Но быстрее можно его посмотреть на самой Московской бирже. Заключенный договор позволит открыть инвестору брокерский счет, в том числе и ИИС, и счет депо.

На брокерском счете учитываются деньги для совершения торговых операций на бирже. На счете депо хранятся записи о приобретенных частным инвестором ценных бумагах, учет ведет депозитарий.

Покупка физическими лицами акций зарубежных компаний возможна одним из следующих способов:

- получение статуса квалифицированного инвестора, который дает через наших брокеров прямой выход на иностранные фондовые биржи;

- покупка акций разных иностранных фирм на Санкт-Петербургской бирже, но не все брокеры дают к ней доступ;

- самостоятельное открытие счета у зарубежного брокера;

- открытие субброкерского счета, когда клиент получает доступ на иностранную биржу через оффшорную компанию российского брокера.

Брокер – связующее звено между вами и биржей, поэтому к его выбору надо отнестись со всей серьезностью. Я уже подробно описывала, по каким критериям это надо делать. Сегодня остановлюсь на топ-6 популярных брокеров российского фондового рынка. В первую очередь при составлении списка для обзора я ориентировалась на рейтинг Московской биржи. Она составляет его ежемесячно. Критериями выступают количество клиентов и объем торговых операций.

Обзор брокеров

По данным за ноябрь 2019 года, ведущие операторы фондового рынка по количеству клиентов:

- Сбербанк – 1 145 253.

- Тинькофф Банк – 930 700.

- ВТБ Брокер – 607 792.

- ФГ БКС – 407 029.

- Открытие Брокер – 237 331.

- Финам – 231 002.

Лидеры не меняются уже несколько месяцев, конкуренция идет за место в рейтинге. Тинькофф наступает на пятки Сбербанку. А руководитель брокерского отдела ВТБ в нашем регионе сказал мне, что их задача – обогнать Сбербанк и Тинькофф по количеству клиентов. “Открытие Брокер” сосредоточился на средних и крупных инвесторах, поэтому своей комиссионной политикой он все делает для того, чтобы мелкие клиенты ушли. Все это мы и рассмотрим в условиях обслуживания.

Практически каждый из брокеров предлагает не только вариант самостоятельного инвестирования на фондовой бирже, но и доверительного управления. Я предпочитаю сама управлять своими деньгами, поэтому и вас хочу настроить именно на этот способ.

Сбербанк

С брокерским счетом Сбербанка можно как самостоятельно торговать на бирже, так и пользоваться готовыми инвестиционными решениями от профессиональных аналитиков. Счет открывается онлайн за считаные минуты. Никаких ограничений по сумме нет, т. е. вы можете пополнить его на 1 000 руб. и купить свою первую ценную бумагу.

Сбербанк предлагает на сегодня 2 тарифа: Самостоятельный и Инвестиционный.

Инвестиционный тариф отличается от Самостоятельного наличием подписок на аналитические обзоры и идеи от аналитиков Сбербанка по рынку ценных бумаг.

Торговать можно через “Сбербанк Инвестор” со смартфона. К сожалению, версии для ПК нет. Из плюсов отмечу, что это одни из самых дешевых тарифов для новичка. Из минусов:

- отсутствие приложения для компьютера (мне, например, неудобно торговать с телефона);

- есть доступ только на МосБиржу, на Санкт-Петербургскую биржу для покупки иностранных акций доступа нет;

- не доработан интерфейс мобильного приложения, например, нет биржевого стакана, в котором удобно мониторить цену купли-продажи и устанавливать наиболее привлекательную;

- нельзя вывести с ИИС купоны и дивиденды на банковский счет;

- вывод средств с ИИС возможен только при личном посещении офиса банка.

И еще один минус, о котором хочу предупредить невнимательных новичков. Сбербанк предупреждает, но не все читают текст мелким шрифтом. Если вы хотите купить или продать акцию по рыночной цене, то в торговом терминале уже по умолчанию стоит галочка в окне “по рынку”. Итоговая цена всегда оказывается хуже на 2 % рыночной.

Например, есть акция какого-то предприятия. Ее рыночная цена составляет 200 руб., но купите вы ее за 204 руб., а продадите за 196 руб. Если ваша сделка на целый пакет акций, то 2 % могут оказать существенное влияние на сумму инвестиций. Поэтому советую инвесторам убирать галочку и покупать по лимитированной заявке, т. е. самостоятельно устанавливать цену.

Опыт работы с брокером Сбербанка у меня чуть более 2 месяцев. Пока полет нормальный. Приноровилась торговать с мобильного приложения. Про “галочку” узнала еще до начала торговли, поэтому сразу стала выставлять лимитированные заявки. Очень не нравится отсутствие биржевого стакана, поэтому приходится его смотреть у другого брокера, чтобы выставить нужную мне цену брокеру из Сбербанка.

Тинькофф Банк

Активно ворвался на фондовый рынок и сразу завоевал вторую строчку по количеству клиентов, но не торговому обороту. Делает ставку на мелких инвесторов, поэтому представители банка при оформлении карты настоятельно рекомендуют открыть брокерский счет, а по телевидению идет массированная реклама. Минимального порога для счета никакого нет. Например, у меня там лежит 0 руб., и я ничего не плачу за обслуживание.

Счет открывается только через интернет, офисов по стране нет. Кому-то это может показаться неудобным. Доступно 3 тарифа:

За совершение сделки

Обслуживание брокерского счета

Есть варианты с нулевой комиссией

С 3 февраля 2020 г. Тинькофф Банк отменяет ежемесячную оплату за обслуживание брокерского счета и ИИС в размере 99 руб. на тарифе «Инвестор».

Сам брокер рекомендует открывать тариф “Инвестор”, если обороты в месяц составляют не более 77 тыс. рублей, “Трейдер” – если больше, “Премиум” подойдет для сделок на миллионы.

- есть выход на Санкт-Петербургскую биржу;

- ничего не платишь, если на счете 0 руб., или не было сделок за отчетный период;

- есть биржевой стакан;

- можно подать лимитированную заявку;

- есть и мобильная, и компьютерная торговая платформа, но нет доступа к популярной среди трейдеров программе Quik.

- нельзя вывести с ИИС полученные купоны и дивиденды;

- не все ценные бумаги можно найти в торговом приложении, например, нет БПИФ от Сбербанка;

- высокие тарифы по сравнению с другими брокерами.

ВТБ Брокер

Стратегия привлечения инвесторов, которые не могут инвестировать по несколько миллионов в месяц, позволила разработать очень привлекательные тарифы. Отличный вариант для начинающего инвестора. Минимальные комиссии по тарифу “Мой онлайн”, но есть еще два:

За совершение сделки

Зависит от дневного оборота. Минимальная – 0,015 %, максимальная – 0,0472 %

Обслуживание брокерского счета

150 ₽, если была сделка

Комиссия биржи за сделки

Для владельцев акций и облигаций ВТБ есть льготы по обслуживанию брокерских счетов.

- есть выход на Санкт-Петербургскую биржу;

- удобное мобильное приложение, в котором есть биржевой стакан и возможность подавать лимитированные заявки;

- можно выводить купоны и дивиденды с ИИС на банковский счет;

- можно торговать со смартфона или из приложения на компьютере.

Я тестирую брокера ВТБ 2 месяца, пока минусов не заметила. В приложении можно сразу посмотреть прибыль, которую заработал инвестор по счету в целом и по отдельным инструментам за день, за весь период существования инвестиционного портфеля.

ФГ БКС

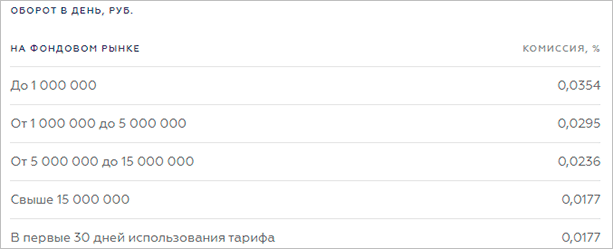

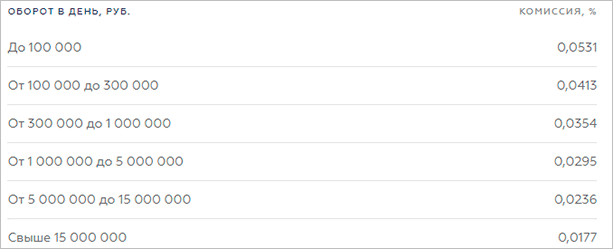

На сайте БКС можно пройти тест, чтобы определить подходящий тариф. При самостоятельном выборе я, например, просто потерялась. Их не много, а очень много. Для новичков предлагают тариф “БКС-Старт”. Комиссия зависит от дневного оборота:

Минимальное вознаграждение в день – 35,4 руб., в месяц – 354 руб., если была хотя бы одна сделка. Депозитарная комиссия – 177 руб.

Для тех, кто уже знаком с биржевой торговлей, БКС предлагает открыть тариф “Профессиональный”. Комиссии:

Из плюсов: можно выводить купоны и дивиденды с ИИС, и есть выход на Санкт-Петербургскую биржу. Из минусов: не выгодно торговать маленькими суммами, потому что есть обязательные комиссии, в том числе депозитарная. Существует минимальный порог в 50 000 рублей.

При открытии ИИС автоматически подключается тариф “Директ”. Комиссия за сделку составляет 0,3 % (минимум 90 руб.). Правда, на следующий день после регистрации его можно поменять.

Открытие Брокер

Осенью я вынуждена была уйти от брокера “Открытие Брокер” и перевести свой ИИС к другому. Причина заключается в повышении комиссий за обслуживание счета в 17,5 раз: с 10 руб. до 175 руб. в месяц. Торговать на таких условиях небольшими суммами стало невыгодно.

| Комиссии | Тарифы | |

| Универсальный | Профессионал | |

| Сопровождение счета | 175 ₽ в месяц, если были сделки | |

| Комиссия брокера | 0,057 % | 0,015 – 0,086 % |

| Плата за ведение счета | 295 ₽ для брокерского счета и 200 ₽ для ИИС, если на счете менее 50 тыс. ₽ | |

Двухлетнее тестирование этого брокера позволяет мне оценить преимущества и недостатки. Плюсы:

- удобное представление инвестиционного портфеля в личном кабинете;

- низкая комиссия за сделки;

- можно подавать лимитированную заявку;

- можно торговать иностранными ценными бумагами на Санкт-Петербургской бирже.

- нет биржевого стакана;

- рекомендуется открывать счет от 50 тыс. рублей, иначе придется платить за обслуживание;

- довольно большая комиссия за сопровождение сделки.

Финам

Многие профессиональные инвесторы хвалят Финам за удобный интерфейс торгового терминала. Есть биржевой стакан, графики котировок и возможность выставления лимитированных заявок. Доступ на Санкт-Петербургскую биржу открыт. Минимальный порог – 30 000 руб.

Финам предлагает открыть единый счет, который позволяет торговать на всех рынках Московской биржи и на американских площадках Nyse и Nasdaq. Комиссии:

- 0,0354 % от суммы сделки (минимум 41,3 руб.);

- оплата депозитария – 177 руб. в месяц.

Интересное предложение – сервис FreeTrade с нулевой комиссией за торговлю на Московской бирже акциями и облигациями. Этот сервис доступен только новым клиентам, которые заключили договор дистанционно. Взимается только 177 руб. депозитарной комиссии и 0,01 % от оборота. Больше никаких доплат нет. На сайте Финам написано, что брокер может отказать в подключении этого тарифа без объяснения причин.

Заключение

Российская статистика показывает, что как бы многие скептики не отговаривали от инвестиций, люди начали понимать важность инвестирования. И я очень хочу, чтобы мой опыт, о котором я рассказываю в своих статьях, помог как можно большему числу наших граждан обрести финансовую независимость.

Если у вас есть банковский счет, то почему бы не завести еще и брокерский? Пусть на одном хранится ваша подушка безопасности, а другой вы будете использовать для создания капитала. Конкуренция среди брокеров большая. В 2019 году многие из них снизили тарифы, чтобы дать большему количеству мелких инвесторов начать торговать на бирже. Вы уже выбрали для себя самого выгодного посредника или все еще чего-то ждете?

Акции нефтяных компаний

Цены на нефть начинают восстанавливаться, ее добыча оговорена соглашением ОПЕК+. Пора обратить внимание на недооцененные акции нефтяных компаний, провести их анализ и сравнить его с прогнозами аналитиков 2020 относительно перспективы их роста.

- Акции нефтяных компаний

- Анализ акции Роснефти

- Акции Газпром нефть Прогноз

- Прогноз акций Лукойл

- Как купить акции нефтяных компаний и сколько можно заработать

Акции нефтяных компаний

Анализ акции Роснефти

Роснефть – одна из крупнейших по объемам выручки и капитализации нефтедобывающих компаний России, контрольный пакет акций которой принадлежит государству через ОАО «Роснефтегаз». Компания владеет более 57% акций ПАО АНК «Башнефть». По итогам 2019г. ПАО «НК «Роснефть» возглавила рейтинг «Эксперт-400», который длительное время возглавлял ПАО «Газпром».

Если оценивать показатели отчетности МСФО за 9 мес. 2020г. выручка компании составила 4 243 млрд. руб. по сравнению с 6 452 млрд. руб. за 9 мес. 2019г. Падение выручки составило 34,24%. Структура выглядит следующим образом:

1.Реализация нефти, газа, нефтепродуктов и нефтехимии – 4 149 млрд. руб., снижение выручки произошло на 34,28% по сравнению с аналогичным периодом 2019 года.

Расшифровка выручки от реализации по видам продуктов по сравнению с периодом 9 мес. 2019г.:

- От реализации нефти – 1658 млрд. руб., показатель упал на 47,42%.

- От продажи газа – 171 млрд. руб., показатель упал на 10,47%.

- Нефтепродуктов – 2268 млрд. руб., показатель упал на 21,66%.

- Продуктов нефтехимии – 52 млрд. руб., показатель упал на 29,73%.

2. Вспомогательные услуги и прочая реализация – 59 млрд. руб., снижение произошло на 7,81%.

3. Доход от ассоциированных организаций и совместных предприятий – 35 млрд. Руб., снижение произошло на 53,33%.

По результатам работы за последние 3 мес. 2020г. выручка РОСНЕФТИ снизилась на 35,76% по сравнению с 3 кв. 2019 г. и составила 1 439 млрд. рублей. Структура выручки компании по сегментам выглядит следующим образом:

- Реализация нефти, газа, нефтепродуктов и нефтехимии – 1 401 млрд. руб., снижение выручки произошло на 36,23% по сравнению с аналогичным периодом 2019 года.

- Вспомогательные услуги и прочая реализация – 19 млрд. руб., снижение произошло на 5%.

- Доход от ассоциированных организаций и совместных предприятий – 19 млрд. руб., снижение произошло на 17,39%.

В отчетности МСФО по итогам работы за 3 кв. 2020 года РОСНЕФТЬ показала убыток в 50 млрд. руб., по сравнению с чистой прибылью в 250 млрд. руб. в аналогичном периоде 2019г.

По итогам работы 9 мес. 2020 года компания отразила убыток в 148 млрд. руб. против чистой прибыли в 626 млрд. руб., по итогам 9 мес. 2019г. В связи с этим разводненный убыток на 1 акцию составил 17,70 руб., в аналогичном периоде 2019г. разводненная прибыль на 1 акцию была 51,90 руб.

На финансовые результаты РОСНЕФТИ повлияли такие условия как, ограничения связанные с пандемией, изменение мировых цен на нефть и обменный курс рубля к доллару США и к евро. В рамках соглашения ОПЕК+ объемы добычи нефти были ограничены. К существенным условиям относится и налоговая нагрузка в виде НДПИ, НДД, акциз и экспортные пошлины.

За 9 мес. 2020 года компания отчиталась об объёме имеющихся денежных средств и их эквивалентов, величина которых выросла до 273 млрд. рублей по сравнению с 228 млрд. руб. на начало 2020 года. Показатель вырос на 19,74% или 45 млрд. рублей. Состав денежных средств и их эквивалентов:

- Денежные средства в кассе и на банковских счетах в рублях – 45 млрд. руб.

- Средства в кассе и на счетах в иностранной валюте – 42 млрд. руб.

- Депозиты – 180 млрд. руб.

- Прочее – 6 млрд. руб.

По долгосрочным кредитам и займам РОСНЕФТЬ за 9 месяцев 2020г. отразила сумму в 3812 млрд. рублей, обязательства увеличились на 1023 млрд. рублей или на 36,68% с начала 2020 года. Состав долгосрочных заёмных средств на отчетную дату:

- Банковские кредиты в руб. – 804 млрд. руб.

- Банковские кредиты в долл. США и евро – 993 млрд. руб.

- Облигации в руб. -594 млрд. руб.

- Еврооблигации в долл. США – 160 млрд. руб.

- Рублевые займы – 117 млрд. руб.

- Долларовые займы – 33 млрд. руб.

- Прочее финансирование в руб. – 744 млрд. руб.

- Прочее финансирование в $ США – 808 млрд. руб.

Около половины задолженности приходится на иностранную валюту, что с учетом ослабления национальной валюты и снижения реализации иностранным партнерам, что ощутимо повышает налоговую нагрузку компании, у которой и так Debt/Ebitda находился на уровне 116,08%.

- Р/Е Роснефти = 15,2

- P/S = 0,74

- ROE = -0,46%

- ROA = 0,24%

- ROI = 0,32%

Показатели рентабельности ощутимо упали, хотя по верхним мультипликаторам акции Роснефти все еще выглядят недооцененным.

Роснефть дивиденды

Компания стабильно платит дивиденды с 2007г., а с 2017г. – 2 раза в год. В середине июля компания закончила выплату очередных рекордных дивидендов (18,07 руб. за акцию), что соответствует 4,8% дивидендной доходности.

Технический анализ.

Акции Роснефти торгуются в долгосрочном восходящем тренде и после мартовского падения практически вернулись к ценам 2019г.

Однако все еще остаются под давлением низкого спроса на черное золото и снижения добычи нефти. По данным технического анализа рекомендуемая цена для долгосрочного инвестирования 368-373 руб., для краткосрочных спекуляций большое значение имеет пробитие или отскок от уровня 394-416 руб.

Газпром Нефть акции Прогноз

Выручка Газпром Нефть по итогам 2 кв. 2020г. составила 398,27 млрд. руб., что на 22,6% меньше 1 кв. 2020г. За 1 полугодие 2020г. выручка составила 912,83 млрд. руб., что на 24,8% меньше аналогичного периода прошлого 2019г. (1 214,67 млрд. руб.). Средний рост выручки за 5 лет 12,03%, но в 2019 году заметно замедлился.

Газпром нефть одна из немногих нефтяных компаний, которая по итогам работы за 2 квартал 2020г. смогла не только показать чистую прибыль в 22,04 млрд. руб., но и перекрыть убыток 1 кв. 2020г. (-13,81 млрд. руб.). Таким образом, по итогам 1 полугодия чистая прибыль компании составила 8,23 млрд. руб. Это на 96,2% меньше по итогам 1 кв. 2019г., но в текущей ситуации, когда цены и спрос на нефть далеки от средних значений можно считать отличным финансовым результатом. До кризиса чистая прибыль компании стабильно росла с 2016г.

За 6 мес. 2020г. денежные средства и их эквиваленты снизились с 202,4 до 141,43 млрд. руб., т.е. на 30,12%. Для поддержания деятельности были задействованы текущие средства на банковских счетах и деньги с банковских депозитов.

Размер кредиторской задолженности в 1-ом полугодии 2020г. снизился до 241,07 млрд. руб., т.е. на 16,14%. А вот долгосрочные кредиты и займы выросли с 685,03 млрд. руб. до 713,28 млрд. руб. Сюда относится выпуск облигаций на 10,05 млрд. руб., прирост банковских кредитов на 1,28% и сертификатов участи в займе на 24,36 млрд. руб. и т.д. Это привело к тому, что по состоянию на 30.06.2020г. соотношение Чистый долг /EBITDA выросло на 39% до 1,22, что свидетельствует о низком уровне долговой нагрузки. Этот показатель почти в 2 раза ниже, чем у Роснефти.

Акции Газпром нефть Дивиденды

Газпром Нефть платит дивиденды с 2000г. Очередная выплата была в июле 2020г. в размере 19,82 руб., что соответствует 5,85% дивидендной доходности. Однако рассчитывать на такие же дивиденды по итогам 1 полугодия не стоит. С учетом дивидендной политики компания направляет на выплату акционерам 50% прибыли по МСФО, поэтому очередные дивиденды ожидаются в районе 1 руб. на акцию.

Остальные фундаментальные показатели:

- P/E = 5,53,

- P/S = 0,64,

- ROE =14,01%,

- ROA =7,84%,

- ROI = 9,52%.

Указанные показатели свидетельствуют, что при текущем уровне цен акции Газпром нефти сохраняют потенциал роста.

После мартовского падения фондового рынка акции SIBN еще полностью не восстановились и не закрыли гэп.

Рекомендуемый диапазон цен для выгодной покупки до 319,50 руб.

Акции Лукойл Прогноз

Лукойл – лидер, добывающий более 2% нефти в мире. Возглавляет рейтинг ТОП компаний по добыче и переработке нефти в России. В 2019г. компания ввела в разработку 13 участков на территории РФ.

Лукойл анализ акций

Выручка ОАО ЛУКОЙЛ (LKOH) за 1-ый квартал 2020 г. составила 1666 млрд. руб. Это на 10% меньше, чем за 1-ый квартал 2019 г. и на 12,9% ниже по сравнению с четвертым кварталами 2019 года. Средний прирост выручки за 5 лет около 7,33%.

По итогам работы 1 кв. 2020г. компания отчиталась об убытке в 45 млрд. руб. Для сравнения чистая прибыль Лукойла по итогам 1-ого и 4-ого квартала 2020 составила 149,2 и 119,3 млрд. руб. соответственно.

Чтобы сделать какие-то выводы важно дождаться 26 августа, когда компания опубликует отчетность за 2 кв. 2020г.

Объем ликвидных денежных средств за первый квартал снизился на 3% до 500,6 млрд. руб. по сравнению с 4 кв. 2019 г. (516 млрд. руб).

Кредитная задолженность за первые 3 мес. 2020г. снизилась на 18,75% с 555,8 млрд. руб. до 451,6 млрд. руб. В то же время долгосрочные кредиты и займы за 1-ый квартал 2020г. выросли на 22,42% c 251 млрд. руб. до 307,3 млн. руб. Однако это не сильно сказалось на долговой нагрузке предприятия, коэффициент Net Debt /Ebitda по-прежнему остается на низком уровне и не превышает 1,5-2.

Лукойл дивиденды

Лукойл платит дивиденды с 1999г. Несмотря на кризис и падение цен и спроса на нефть выплата дивидендов акционерам Лукойл в июле составила 350 руб., что соответствует 6,88% дивидендной доходности.

Показатели фундаментального анализа:

- Р/Е Лукойл = 7,94

- P/S = 0,48

- ROE = 10,59%

- ROA = 7,47%

- ROI = 8,82%

Окупаемость инвестиций составит 8 лет, по соотношению P/S акции Лукойла можно считать недооцененными в 2 раза.

По данным технического анализа сейчас акции находятся у уровня поддержки 5100, пробитие которого может способствовать падению до 5000 руб. Это хорошая точка входа для долгосрочного инвестирования, но многое будет зависеть от отчета за 2 и 3 кв. 2020г.

Как купить акции нефтяных компаний

Акции нефтяных компаний российских эмитентов лучше приобретать через российских лицензированных брокеров, список которых вы можете найти на официальном сайте Московской биржи. В настоящий момент российскими ценными бумагами я торгую через Тинькофф Инвестиции, но советовать данного брокера не могу. Почему – читайте в обзоре.

В настоящий момент в моем инвестиционном портфеле числятся следующие акции нефтяных компании России:

- Лукойл (LKOH) продал в +33,36$ с доходностью 4,82%,

- Газпром (GAZP),

- Сургутнефтегаз прив.,

- Новатэк (NVTK).

Про последние несколько компаний подробный анализ читайте в статье “Перспективные акции газодобывающих компаний“.

Иностранные акции нефтяных компаний я покупаю через брокера Roboforex в терминале rtrader. Это удобно поскольку позволяет получать прибыль и дивиденды на общих основаниях, а оплачивать НДФЛ в конце года после сдачи отчетности в налоговую. Таким образом, в течение года я инвестирую всю прибыль и дивиденды или могу вывести средства без каких-либо удержаний за считанные секунды. Кроме того, данный терминал позволяет инвестировать в иностранные внебиржевые бумаги, доступ к которым через российских брокеров доступен узкому кругу инвесторов.

В Робофорекс в моем инвест. портфеле присутствуют:

- Chevron (CVX) продал с профитом в 42,9$ или 4,96%,

- Murphy Oil (MUR) закрыл в +67$ с доходностью в 9,24%.

Подробнее об этих компаниях и перспективе роста читайте в статье “Американские нефтяные акции“.

Признаюсь честно, немного пожалел, что на акции нефтяных компаний обратил внимание только сейчас. Не успел вовремя закупиться, а пополнять портфель в преддверии коррекции цен на нефть считаю не разумным. Поэтому на нефти на этой неделе удалось заработать всего 143,26$ или около 10500 руб. Это немного, поэтому после коррекции планирую добавить в портфель акции Газпром нефти, вернуть Лукойл, прикупить европейский Total и недорогие американские ценные бумаги.

Акции нефтяных компаний в отчете инвестора

| Инструмент | Начало недели | Конец недели | Прибыль/убыток в $ | Доходность в % |

| Вложения в собственный бизнес | ||||

| Интернет-магазин | 9200 | 570 | 6,20 | |

| Интернет проекты (сайты) | 4000 | 325 | 8,13 | |

| Итого | 13200 | 895 | 6,78 | |

| Самостоятельная торговля на форекс | ||||

| Счет в FxPro | 2595,52 | 2582,31 | -13,21 | -0,51 |

| Счет в Roboforex | 3678,03 | 3752,03 | 74 | 2,01 |

| Счет в Amarkets | 872,16 | 872,16 | 0,00 | |

| Итого | 7145,71 | 7206,5 | 60,79 | 0,85 |

| Памм счета Amarkets | ||||

| Easy Money1 | 563,00 | 571,19 | 8,19 | 1,45 |

| Corporal | 547,90 | 549,28 | 1,38 | 0,25 |

| Итого | 1110,90 | 1120,47 | 9,57 | 0,86 |

| RAMM-счета | ||||

| LoginPeace Trend | 545,62 | 541,26 | -4,36 | -0,80 |

| Tornado | 414,19 | 407,89 | -6,3 | -1,52 |

| SPS GBPAUD | 435,77 | 436,22 | 0,45 | 0,10 |

| ANTARES | 222,20 | 222,70 | 0,5 | 0,23 |

| Итого | 1617,78 | 1608,07 | -9,71 | -0,60 |

| Инвестирование в криптовалюту | ||||

| Bitcoin (BTC) | 3000 | |||

| Ethereum (ETH) | 800 | |||

| Ripple (XRP) | 800 | |||

| Litecoin (LTC) | 550 | |||

| Stellar (XLM) | 350 | |||

| Итого | 3500 | |||

| Вложение на ИИС через ФИНАМ (не вкладывать) | ||||

| Газпром (GAZP) | 400 | 400 | 0,00 | |

| Ленэнерго (LSNG) | 453 | 453 | 0,00 | |

| Юнипро (UPRO) | 498 | 498 | 0,00 | |

| Остаток на счете | 24,13 | 24,13 | 0,00 | |

| Итого | 1375,13 | 1375,13 | 0,00 | |

| Брокерский счет Тинькофф Инвестиции (только акции МосБиржи) | ||||

| Сбербанк пр. (SBER_p) | 240 | 240 | 0,00 | |

| Мосбиржа (MOEX) | 292,27 | 292,27 | 0,00 | |

| Сургутнефтегаз прив. | 97,81 | 97,81 | 0,00 | |

| Аэрофлот (AFLT) | 289,92 | 289,92 | 0,00 | |

| Алроса (ALRS) | 249,6 | 249,6 | 0,00 | |

| МТС (MTSS) | 475 | 475 | 0,00 | |

| Ростелеком (RTKM) | 248 | 248 | 0,00 | |

| Банк ВТБ (VTB) | 98,17 | 98,17 | 0,00 | |

| Яндекс (YNDX) | 101,77 | 101,77 | 0,00 | |

| Рус. аквакультура (AQUA) | 136,57 | 136,57 | 0,00 | |

| 271,65 | 271,65 | 0,00 | ||

| Новатэк (NVTK) | 116,31 | 116,31 | 0,00 | |

| Лукойл (LKOH) | 691,7 | 725,06 | 33,36 | 4,82 |

| Остаток на счете | 47,71 | 47,71 | 0,00 | |

| Итого | 3356,48 | 3389,84 | 33,36 | 0,99 |

| Stock RoboForex (CFD-контракты) | ||||

| Facebook (FB) | 400 | 400 | 0,00 | |

| VOLKSWAGEN AG (VOW) | 603 | 603 | 0,00 | |

| Tesla Inc (TSLA) | 580 | 580 | 0,00 | |

| Intel Corporation (INTC) | 619,79 | 619,79 | 0,00 | |

| Alaska Airlines (ALK) | 360,1 | 405,5 | 45,4 | 12,61 |

| Southwest Airlines (LUV) | 326 | 326 | 0,00 | |

| Wells Fargo (WFC) | 383,25 | 383,25 | 0,00 | |

| AT&T | 291,2 | 291,2 | 0,00 | |

| Chevron (CVX) | 865,6 | 908,5 | 42,9 | 4,96 |

| Melco Resort (MLCO) | 152 | 152 | 0,00 | |

| MGS Networks (MSGN) | 276,6 | 276,6 | 0,00 | |

| Smart Sand (SND) | 159 | 159 | 0,00 | |

| American Tobacco (BTI) | 330,5 | 330,5 | 0,00 | |

| Xerox (XRX) | 316,9 | 316,9 | 0,00 | |

| MOMO | 188 | 188 | 0,00 | |

| Pitney Bowes (PBI) | 371,5 | 688,5 | 317 | 85,33 |

| 21 Century Fox (FOX) | 246,5 | 246,5 | 0,00 | |

| Hawaiian Holdings (HA) | 293,25 | 357,25 | 64 | 21,82 |

| Navient (NAVI) | 243 | 243 | 0,00 | |

| Garrett Motion (GTX) | 167,7 | 167,7 | 0,00 | |

| Murphy Oil (MUR) | 725,5 | 792,5 | 67 | 9,24 |

| Johnson&Johnson (JNJ) | 1466,5 | 1466,5 | 0,00 | |

| Остаток на счете | 387,13 | 387,13 | 0,00 | |

| Итого | 9753,02 | 10289,32 | 536,3 | 5,50 |

| CFD на акции через FxPro (MT4) | ||||

| BofAmerica | 232,7 | 272,5 | 39,8 | 17,10 |

| TripAdvisor | 346,2 | 454,3 | 108,1 | 31,22 |

| China Mobil (CHL) | 346,2 | 346,2 | 0,00 | |

| Harley Dav | 258,2 | 258,2 | 0,00 | |

| GoldmSachs | 986,2 | 1073 | 86,8 | 8,80 |

| Alibaba | 2465,5 | 2465,5 | 0,00 | |

| Ford | 347,2 | 363,8 | 16,6 | 4,78 |

| Остаток на счете | 56,5 | 56,5 | 0,00 | |

| Итого | 5038,7 | 5290 | 251,3 | 4,99 |

| Вложения в недвижимость | ||||

| Сдача в аренду | 5300 | 60 | 1,13 | |

| Нераспр. прибыль | 8931,01 | |||

| Итого | 62328,73 | 64165,34 | 1836,61 | 2,95 |

Вкратце по изменению в инвестиционном портфеле за неделю.

Прибыль с бизнеса радует:

- на интернет-магазин светотехники после загрузки 2000 картинок выросли крупные заказы от юридических лиц. Соответственно доход за неделю составил 570$ + 30% заказов еще в пути.

- по интернет-проектам прибыль тоже постепенно растет +325$ или 8,13% за неделю. Отбираю еще сайты для расширения семантики и ищу копирайтеров.

По торговле на форекс не все радужно:

- FxPro показал просадку в -13,21$ или 0,51% от депозита по скальпинг-стратегиям,

- трейдинг через Roboforex был более удачным – хорошо отработала японская йена в паре с долларом США и Buy по Gold. В итоге +74$ или 2,01% к депозиту.

Памм счета Amarkets постепенно реабилитируются: +9,57$ или 0,86% к депозиту. По Ramm-счетам от Робофорекс был неприятно удивлен -9,71$ или 0,60% от депозита. Буду менять управляющих.

По инвестированию в криптовалюту: из свободных денег прикупил биткоин на 2000$.

Фаворит недели по инвестированию в акции: Pitney Bowes (PBI) c результатом 317$ или 85,33% за 2 недели. Отличный результат. Продал часть американских авиакомпаний, т.к. судя по новостному фону они еще покажут просадку и можно зафиксировать прибыль и выгодно выкупить. Добавил в портфель Johnson&Johnson (JNJ) на перспективу. В целом, профит от операций с ценными бумагами в Rtrader за неделю +536,3$ или 5,50%.

По торговле акциями через FxPro наилучший результат показал TripAdvisor с доходностью 31,22% или 108,1$. Из новых крупных покупок – Alibaba на 2465$. В целом результат чуть хуже, чем в Roboforex: +251,3$, но в процентах к депозиту +4,99% весьма неплохо.

Итого за неделю удалось заработать 1836,61$ или 2,95% к депозиту. Отметку в 2000$, к сожалению не пробил, но с учетом шаткого положения на рынке форекс тоже неплохо.

Возвращаясь к инвестированию в акции нефтяных компаний, я проанализировал и прочитал много информации. Сейчас мнения аналитиков разделились на 2 лагеря: одни пророчат скорое возвращение цен на нефть к уровню 2019г., другие утверждают, что спрос на нефть не восстановится даже по мере снятия всех ограничений, т.к. усиленно развиваются альтернативные источники энергии. Мое мнение – правы и те и другие: быстрого восстановления ждать не стоит, но и отказаться от нефти в больших объемах в ближайшие 5-10 лет не получится. Поэтому перспективы роста акций нефтедобывающих компаний остаются.

Как ведут себя акции нефтяных компаний во время кризиса

Ценовая война, начавшаяся в марте 2020 г. между Россией и Саудовской Аравией, вызывает у российских инвесторов повышенные опасения. Это связано, в частности, с тем, что многие из нас имеют в своем портфеле акции нефтяных компаний. Предлагаю сегодня поговорить о том, как ведет себя этот актив во время кризиса.

Особенности нефтяной отрасли

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Нефтедобыча относится к числу капиталоемких отраслей. Компании вынуждены направлять большие объемы средств на разведку новых месторождений, бурение и оборудование новых скважин, обслуживание существующих. Многие из них занимаются не только извлечением нефти, но и её переработкой, а также реализацией топлива (вертикально интегрированные холдинги). Инвестиции в бумаги таких эмитентов предпочтительнее, так как в периоды сильных просадок стоимости они получают преимущество.

Не следует забывать и о важной особенности отрасли: трудозатраты почти не зависят от объема добычи. Следовательно, при падении спроса на мировом рынке компании не могут снизить операционные расходы. При снижении цены барреля они вынуждены выживать за счет уменьшения капитальных затрат, в первую очередь, остановки разведки новых месторождений.

Для разных игроков мирового рынка себестоимость производства кардинально отличается. Американская добыча сланцевой нефти становится нерентабельной на отметке $40–50. Россия и Саудовская Аравия могут продолжать работать и при стоимости вдвое ниже (хотя здесь преимущество у саудитов). Однако, с точки зрения зависимости бюджета страны от успехов отрасли, ситуация обратная: экономика США в целом почти не зависит от стоимости барреля нефти.

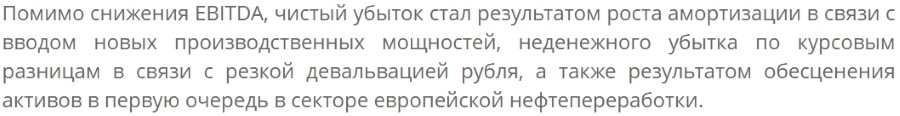

Кризис на рынке черного золота неизбежно сопровождается в нашей стране обвалом национальной валюты. Это можно видеть на графике сравнения котировок, приведенном ниже.

При покупке акций российских компаний нужно учитывать не только точку безубытка, но и проблемы отечественной нефтяной отрасли:

- сокращение разведанных запасов;

- недозагруженность перерабатывающих заводов;

- технологические санкции против энергетического сектора;

- высокая степень монополизации.

На глобальном уровне существенное давление оказывают отрасли «зеленой» энергетики, производства электромобилей и активисты экологических организаций. Нельзя исключать, что на горизонте в 50 лет вложения в эти компании окажутся убыточными.

Что означает FAANG и стоит ли инвестировать в эти акции

Почему все так хотят вложиться в FAANG?

Кроме того, как только нефть дорожает, большинство потребителей, сделавших запасы при низких ценах, старается сократить закупки. Это, в свою очередь, всегда бьёт по котировкам. Низкая цена на черное золото, напротив, стимулирует отказ от развития альтернативных источников энергии и рост спроса. Перед кризисами 2008 и 2014 г. стоимость барреля Брент превышала $100. Рассчитывать на то, что эти цены вернутся, уже не следует.

Возможности и риски для инвесторов

Бумаги большинства компаний нефтяной отрасли нельзя отнести к защитным активам. Их покупка связана со следующими рисками:

- Высокая волатильность цен на нефть. Это приводит к скачкам котировок акций.

- Угроза смены политического строя и вооружённых конфликтов в местах добычи. Касается в первую очередь зарубежных участников рынка, ведущих разработку месторождений, например, в Персидском заливе. Для российских добывающих компаний страновой риск заключается в западных санкциях.

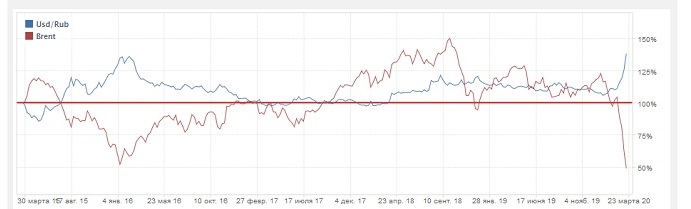

- Вероятность резкого падения интереса биржевых игроков к бумагам отдельной компании. Чаще всего это провоцируется ее неудачами, например, ошибками при разведке месторождений, несчастные случаи на буровых и т. д. Пример – авария на платформе компании BP в Мексиканском заливе в 2010 году. Провал котировок можно посмотреть на интерактивном графике (выбрав вкладку «Все»):

Что касается возможностей, то по мере стабилизации обстановки котировки акций нефтедобытчиков с высокой вероятностью возвращаются к своим докризисным значениям. Однако по потенциалу дальнейшего роста такие бумаги уступают технологическому сектору и ряду других перспективных отраслей.

Можно ожидать взлета отдельных эмитентов, вызванного в первую очередь вводом в эксплуатацию новых скважин, покупкой прав на разработку перспективных месторождений и т. д. Если вы рассчитываете получить прибыль за счет курсовой разницы, перед открытием позиции стоит провести анализ ведущихся разработок.

Активы нефтедобывающих компаний традиционно считаются одним из самых надежных в долгосрочной перспективе вложений. Они также приносят высокую дивидендную доходность. В первую очередь сказанное справедливо для России. Это обусловлено во многом тем, что мажоритарным акционером госкомпаний является государство, заинтересованное в регулярных поступлениях в бюджет.

Зарубежные нефтяные компании, в частности, американские, в этом отношении существенно уступают. В моменты просадки цен на нефть они могут полностью отказаться от выплат акционерам.

Для российских нефтедобытчиков прибыль и дивиденды рассчитывается в рублях. Это дает возможность показать удовлетворительный результат, даже в периоды дешевого барреля за счёт девальвации рубля. Благодаря тому, что отечественная валюта имеет отрицательную корреляцию со стоимостью нефти, ожидать, что какая-то из крупнейших добывающих компаний России уйдет с рынка, не приходится. Вероятность этого крайне мала, даже если повторится кризис 1998 г., когда баррель Brent стоил $10.

Как получить дивиденды миноритарному акционеру

Как получить дивиденды: пошаговая инструкция

Рассмотрим несколько ситуаций на примере Татнефти:

- в 2008 г. цена привилегированных акций упала до 20 рублей. Просадка была в районе 66%, в то время как индекс Мосбиржи потерял более 70%. При этом дивиденды составили 4,42 р., что соответствовало уровню благополучного 2006 г.;

- после кризиса декабря 2014 г. бумага практически не подешевела, а выплаты акционерам были выше, чем в предыдущие годы;

- в начале 2016 г. префы потеряли около 15% стоимости, но восстановились уже к октябрю, а дивиденды были удвоены относительно 2015 г.;

- во время кризиса 2020 г. эти акции показывают высокую волатильность: в моменте они теряли 50% стоимости от исторического максимума, пришедшегося на январь этого года. При локальных попытках коррекции вверх бумаги вырастают на 10–15% в день.

Схожие результаты показывают и другие игроки отрасли. Исключение – привилегированные бумаги Сургутнефтегаза. Они традиционно идут против рынка:

- растут вместе с долларом, когда падает стоимость барреля и котировки акций нефтедобытчиков;

- снижаются по мере восстановления рубля и нефти.

Это связано с валютными резервами компании. Размер ее дивидендов напрямую зависит от курса доллара. Переоценка валютной подушки, хранящейся на счетах Сургутнефтегаза, позволяет ему компенсировать убыток от падения стоимости нефти. Однако выплаты акционерам производятся только раз в год, поэтому краткосрочные колебания на их размер не влияют.

Как строить портфель с акциями нефтяной отрасли

Из-за высокой дивидендной доходности нефтяная отрасль представлена в портфелях многих российских инвесторов. Учитывая нестабильность цены на нефть, а значит и котировок акций добывающих компаний, опытные инвесторы могут использовать инструменты хеджирования:

- Короткие позиции на срочном рынке на удерживаемые в лонге акции. То есть инвестор покупает бумаги и тут же заключает договор на их продажу через определенное время по фиксированной цене.

- Фьючерсы или опционы на нефть. Если стоимость черного золота и добывающих компаний падает, позиция на продажу компенсирует потери.

- Приобретение номинированных в твёрдых валютах активов. Рост курса сможет частично восполнить падение цены акций.

Независимый отзыв о сервисе автоследования Comon

Честный отзыв о сервисе автоследования Comon

Конечно, никто в здравом уме не будет формировать портфель только на основе бумаг одной отрасли. Однако российский рынок чрезвычайно привязан к нефти. При ее снижении падают котировки не только добывающих компаний. Теряют свои позиции и те эмитенты, которые традиционно воспринимаются как альтернатива добывающий отрасли: Сбербанк, МТС, Мосэнерго.

Для хеджирования вложений в нефтегазовую сферу необходимо использовать те акции, которые имеют с ней отрицательную корреляцию. Это означает, что в среднестатистической ситуации эти инструменты растут, когда снижается цена за баррель.

Например, на Мосбирже только два из наиболее ликвидных активов имеют отрицательный коэффициент корреляции менее по отношению к котировкам нефти:

- привилегированные бумаги Сургутнефтегаза;

- акции Аэрофлота;

- акции Мосбиржи;

- акции Новатэка.

Поэтому их покупка может быть одним из способов хеджирования. Так, Аэрофлот выигрывает от падения нефти, потому что благодаря этому у него снижается стоимость перевозок, а значит растет прибыль. Однако кризис 2020 г. продемонстрировал, что возможны ситуации, когда эта компания окажется под не меньшим давлением, чем нефтяная отрасль.

Заключение

Вложения в акции нефтяных компаний способны принести хороший доход. В первую очередь он достигается за счет дивидендов. От их выплаты не отказываются даже в годы, когда цена барреля достигает минимальных значений. Однако тем, кому важна не только пассивная прибыль, но и текущая стоимость активов, следует использовать хеджирование. Простой диверсификации по отраслям может оказаться недостаточно.

Расскажите в комментариях, какую долю в вашем портфеле занимает нефтяная сфера. Воспользовались ли вы текущим кризисом, чтобы нарастить позиции или считаете, что еще рано?

http://iklife.ru/investirovanie/gde-kupit-akcii-chastnym-licam.html