Эффективность инвестиционных вложений: методы и этапы оценки

Внимание!

Внимание!

Компания «VVS» оказывает исключительно аналитические услуги и не консультирует по теоретическим вопросам основ маркетинга (расчету емкости, методов ценообразования и др.)

Данная статья носит ислючительно информационный характер!

С полным перечнем наших услуг Вы можете ознакомиться здесь.

Инвестиции – это отличный способ, с помощью которого можно получать пассивный дополнительный доход. В то же время существует множество возможностей для инвестиционных вложений – каждый проект, в который вы вкладываетесь, имеет свои сильные и слабые стороны, плюсы и минусы. В данной статье будет описано, как можно оценить эффективность инвестиционных вложений.

Как осуществляется оценка эффективности инвестиционных вложений

Важно понимать, что если вы приняли решение вложить куда-либо свои денежные средства, – это очень важный и ответственный шаг вне зависимости от того, в какой сфере существует и ведет свою деятельность ваша организация. Для того чтобы ваши инвестиционные вложения были действительно эффективными, необходимо провести всесторонний анализ как предполагаемых доходов, так и необходимых затрат для реализации того или иного инвестиционного проекта.

В рамках оценки эффективности инвестиционных вложений основная задача менеджера заключается в том, чтобы выбрать такой проект (в том числе и путь его реализации), который принесет как можно больше прибыли. Иначе говоря, инвестиционный проект будет эффективен в том случае, если он имеет максимальную приведенную стоимость по сравнению с ценой требуемых капиталовложений.

На сегодняшний день выделяют разные методы оценки эффективности капитальных вложений и инвестиционных проектов. При этом каждый метод основывается на одном и том же принципе: благодаря инвестиционным вложениям организация должна получить прибыль (то есть увеличить свой собственный капитал).

Для оценки эффективности инвестиционных вложений используются различные финансовые показатели, которые характеризуют инвестиционный проект с самых разных сторон. Эти данные отвечают интересам разных групп людей, которые имеют отношение к конкретной организации (кредиторы, инвесторы, менеджеры и так далее).

Элементы оценки эффективности инвестиций включают:

Анализ возможностей предприятия с точки зрения финансов;

Прогноз возможного в будущем денежного потока;

Выбор дисконтированной ставки;

Расчет эффективности инвестиционных вложений с помощью различных показателей;

Обязательный учет всех факторов риска.

Когда оценивается эффективность какого-либо инвестиционного проекта, используют следующие сведения:

Срок окупаемости инвестиций – PP (Payback Period);

Чистый приведенный доход – NPV (Net Present Value);

Внутренняя норма доходности – IRR (Internal Rate of Return);

Модифицированная внутренняя норма доходности – MIRR (Modified Internal Rate of Return);

Рентабельность инвестиций – Р (Profitability);

Индекс рентабельности – PI (Profitability Index).

Каждый из вышеперечисленных показателей выступает в роли критериев, на которые вам стоит опираться во время выбора проекта для инвестиций.

В основе расчета этих коэффициентов лежат дисконтные способы, основанные на принципах временной денежной стоимости. Как правило, ставкой дисконтирования становится величина средневзвешенной стоимости капитала WACC, которая может корректироваться на показатели возможного риска (если возникает такая необходимость).

Когда расчет вышеописанной ставки производится для оценки собственного капитала, для ставки дисконтирования допустимо выбрать среднерыночную доходность с учетом всех рисков. Порой вместо дисконтной ставки могут использовать величину ставки рефинансирования.

Кроме количественных данных, для расчета эффективности инвестиционных вложений, важно учитывать также качественные показатели инвестиций, которые должны помочь проанализировать проект с точки зрения:

Соответствия объекта инвестиций планам и стратегии организации;

Перспективности инвестиций в конкретный объект по сравнению с отказом от альтернативных инвестиционных вложений;

Соответствия инвестиционного проекта общепринятым показателям в плане уровня риска, устойчивости с финансовой точки зрения, дальнейшего развития предприятия и так далее;

Обеспечения необходимой диверсификации финансово-хозяйственной деятельности организации;

Наличия необходимых производственных и кадровых ресурсов для достижения эффективности инвестиционных вложений;

Оказания влияния инвестиционного проекта на имидж и репутацию предприятия;

Соответствия проекта экологическим требованиям и стандартам.

Показатели эффективности инвестиционных вложений более подробно

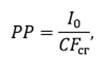

Период окупаемости первоначальных инвестиций (payback period) – это временной отрезок, который необходим для поступления финансов от вложенных денежных средств в объеме, который позволяет возместить первоначальные расходы.

При достаточной эффективности инвестиционных вложений момент окупаемости проекта (точка отсчета, с которой чистый доход начинает быть положительным) наступает быстрее.

Метод анализа эффективности инвестиционных вложений с помощью показателя периода окупаемости достаточно прост и поэтому часто используется. Схема его расчета зависит от того, насколько равномерно распределены прогнозируемые доходы от инвестиционных вложений. Например, если вы распределили предполагаемый доход по годам, то расчет окупаемости будет выглядеть следующим образом:

Показатель окупаемости (PP) равен отношению исходных инвестиций (IC) к величине годового притока (CFt) наличности за период возмещения t.

Существует определенное правило, согласно которому решается, стоит ли претворять проект в жизнь: если период окупаемости, который вы рассчитали, оказался меньше, чем максимально приемлемый – проект принимается, при другом раскладе – отвергается.

В случае, когда поступления финансовых средств различны по годам, срок окупаемости определяется с помощью прямого подсчета лет, за которые общий доход станет равен объему начальных вложений.

Данный показатель оценки эффективности не учитывает при расчете фактор времени, что является существенным недостатком. Однако есть альтернативный способ расчета, который его исключает – дисконтированный период окупаемости.

Дисконтированный период окупаемости (Discounted Payback Period, DPP) – временной период, который необходим для того, чтобы возместить дисконтированную стоимость инвестиций с помощью настоящей стоимости будущих финансовых поступлений. Этот показатель можно определить с помощью деления величины инвестиций на чистый дисконтированный поток финансов.

Когда вы используете дисконтирование, срок окупаемости проекта увеличивается, иначе говоря, соотношение всегда выглядит как DPP > PP. В конечном счете, инвестиционный проект может удовлетворить критерий PP, но при этом с точки зрения критерия DPP – быть неэффективным.

Оба вышеописанных критерия используются при оценке эффективности инвестиционных вложений в случаях, когда:

Имеет место окупаемость проекта, и он принимается;

Период окупаемости инвестиций по расчетам меньше, чем его максимальный порог (по мнению организации), проект принимается;

Существует несколько вариантов проектов для инвестиций, принимается проект, срок окупаемости которого максимально короткий.

Именно критерии DPP и РР (в отличие от показателей NPV, IRR и PI) могут помочь примерно оценить проект с точки зрения ликвидности и возможных рисков.

Чистая приведенная стоимость (NPV) может быть определена разными способами:

Путем вычета из текущей стоимости инвестиционного проекта текущей стоимости затрат, которые дисконтированы за счет использования средневзвешенной цены всего капитала компании (то есть, заемного и собственного);

Путем вычета из текущей стоимости финансовых притоков текущей стоимости оттоков от акционеров, дисконтированных по ставке, которая равна денежным издержкам упущенных возможностей;

Путем расчета текущей стоимости экономической прибыли, которая дисконтирована по ставке, равной упущенным возможностям (то есть издержкам, связанным с упущенными возможностями).

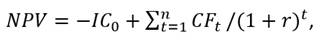

Все вышеперечисленные способы помогут раскрыть суть чистой текущей стоимости с точки зрения экономической выгоды. При этом показатель чистой приведенной стоимости можно рассчитать с помощью следующей формулы:

где CF– дисконтированный поток денежных средств; IC – первоначальные инвестиции (в нулевой период); t – год расчета; r – ставка дисконтирования, равная средневзвешенной стоимости капитала (WACC); n – период дисконтирования.

Для того чтобы эта модель была действенной и успешно применялась, должны быть соблюдены следующие условия:

Весь объем инвестиций принимается завершенным;

Вся сумма вложений засчитывается для оценки в момент проведения анализа;

После завершения вклада начинается процесс отдачи.

Для определения ставки дисконтирования (r) можно использовать:

Ставку банка по кредиту;

Стоимость капитала (средневзвешенную);

Альтернативную стоимость капитала;

Внутреннюю норму организации по доходности.

Таким образом, показатель NPV позволяет определить отдачу от реализации инвестиционного проекта с точки зрения экономики. То есть, если его цель – получение прибыли, а значение данного показателя при расчетах оказывается отрицательным, то уже на этой стадии анализа вы можете окончательно отвергнуть проект.

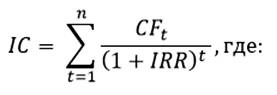

Внутренняя норма доходности (IRR) характеризует максимальную стоимость капитала для финансирования инвестиционного проекта.

Так как уравнение для определения критерия IRR не является линейным, существует несколько значений данного показателя. Эффективность инвестиций в процессе рассмотрения может быть исследована с точки зрения ожидаемого дохода от проекта именно с помощью этого признака. Поэтому IRR – очень ценный критерий в рамках анализа инвестиционных вложений и их эффективности и может быть интерпретирован по-разному (в зависимости от точки зрения).

Существует определенное правило, на котором основано принятие решений относительно проекта инвестиций согласно критерию IRR: если его значение меньше ставки финансирования инвестиционного проекта, то принимать его не стоит, а если больше – проект достоин внимания и его можно рассмотреть.

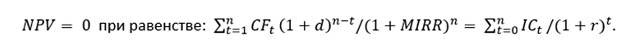

Модифицированная внутренняя норма прибыли (MIRR) представляет собой ставку дисконтирования, которая приравнивает стоимость будущих денежных потоков за время реализации проекта и рассчитывается по цене капитала (ставки финансирования) по отношению к текущей стоимости инвестиций в рамках проекта (которая, в свою очередь, тоже вычислена по цене капитала).

где OFt – отток средств в периоде t; IFt – приток средств в периоде t; r – ставка финансирования; n – продолжительность проекта.

Для того чтобы оценить инвестиционный проект с точки зрения реальной доходности, лучше использовать MIRR. Но при этом показатель NPV будет более корректным для того, чтобы проанализировать альтернативные проекты, которые будут различаться по масштабу. Это связано с тем, что NPV может продемонстрировать, насколько максимально оптимальный проект сможет увеличить общую стоимость организации.

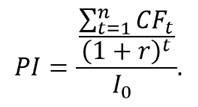

Понятие рентабельности инвестиций P напрямую связано с индексом рентабельности PI.

Индекс доходности инвестиций представляет собой доход, который приходится на единицу средств, вложенных компанией. Его можно определить по следующей формуле:

При этом важно понимать, что индекс рентабельности – показатель относительный. Иначе говоря, он лишь характеризует доходность проекта на единицу затрат. Таким образом, чем выше значение индекса, тем больше отдача каждой затратной единицы, которая была инвестирована в конкретный проект.

Именно поэтому для выбора одного из нескольких альтернативных проектов для инвестиций очень удобен критерий PI (когда эти проекты имеют примерно одинаковые показатели NPV). Также PI удобно использовать, когда комплектуется портфель инвестиций для достижения максимального суммарного значения критерия NPV.

Для понимания рентабельности проекта инвестиций существует простое правило: чем выше доходность, тем лучше проект. При этом минимальная ставка доходности должна быть показана индексом, который больше единицы. Если индекс равен единице, то чистая текущая стоимость нулевая. Если показатель ниже этого показателя, то вовсе не отвечает минимальной ставке доходности.

Методы оценки эффективности инвестиционных вложений

Чтобы определить эффективность инвестиций, можно использовать различные приемы и методы. Их принято делить на три основные группы:

Оценка эффективности финансовых вложений, основанная на коэффициенте отношения прибыли к расходу;

Расчет рентабельности инвестиций на основе результатов анализа бухгалтерской отчетности;

Методы оценки эффективности, сформированные на теории временной стоимости денег.

Благодаря вышеописанным методам можно проанализировать эффективность инвестиционных вложений в рамках проекта: будет ли развитие этих инвестиций и насколько привлекателен конкретный проект. Принято также оценивать отдельные объекты программы.

Существуют следующие виды оценки эффективности:

Экономическая оценка эффективности инвестиционных вложений – с ее помощью определяется разница между доходами (прибылью) и расходами. При этом результаты для отдельных участников проекта с точки зрения финансов не рассматриваются. Чаще всего такой вид оценки используют для проектов народного хозяйства, производственных групп или регионов.

Финансовая оценка эффективности – помогает определить результаты инвестиционных вложений для всех задействованных в проекте участников. В основе этой оценки – норма доходности, которая является достаточной для всех партнеров, при этом иные последствия денежных вкладов не учитываются.

Бюджетная оценка результативности – это последствия инвестиционных вложений для различных бюджетов. В рамках ее проведения определяется общий объем инвестиций, соотношение предполагаемых затрат, в том числе налогов и сборов. Бюджетная оценка действенности показывает разницу между налогами и расходами для определенного уровня бюджета, что зависит от внедренного проекта.

Два этапа оценки эффективности инвестиционных вложений

Эффективность инвестиций с точки зрения экономики отражает соответствие проекта интересам всех его участников.

При удачных вложениях увеличивается ВВП, который в дальнейшем разделяется между всеми участниками инвестиционного проекта (акционеры, сотрудники, банки и так далее).

В целом, все способы оценки результативности инвестиций основаны на принципе сопоставления финансовых затрат и выгоды от реализации проекта.

Прежде чем оценивать эффективность инвестиционных вложений, необходимо определить общественную значимость проекта. Такая оценка проводится в два этапа:

Этап 1. Эффективность проекта в целом.

Рассматривается на основании общественной и коммерческой эффективности, причем с точки зрения одного участника, который реализует данный проект с помощью собственных средств.

Оценка действенности инвестиций проводится для того, чтобы:

Определить потенциальную привлекательность инвестиционного проекта для его участников;

Осуществить поиск возможных источников финансирования.

Для того чтобы оценить общественно значимый проект, необходимо для начала рассчитать его общественную эффективность. Когда проект таковым не является – реализовывать его не стоит. Если же он общественно продуктивен, то следующим этапом является оценка коммерческой рентабельности. В случае, если такой проект окажется неэффективным с коммерческой точки зрения, то рекомендуется найти какие-либо формы его поддержки, которые смогут повысить коммерческую результативность хотя бы до минимально приемлемого уровня.

Если проект является локальным, то нужно оценивать его только с точки зрения коммерческой эффективности. В случае положительных результатов можно переходить к следующему этапу.

Основная задача первого этапа: определить действенность проекта в целом при условии его финансирования собственными средствами фирмы. Данный подход позволяет определить, насколько эффективны тактико-технологические и организационные решения, предусмотренные конкретным проектом. Именно положительные результаты такого анализа позволят привлечь к нему внимание инвесторов.

Этап 2. Эффективность участия в инвестиционном проекте.

В состав участников проекта могут входить организации, которые его реализуют, акционеры, банки и так далее. При этом в нем могут быть заинтересованы и более значимые структуры: отрасль, регион, власти. Особенно значимые общественные программы могут нуждаться в финансовой поддержке даже на федеральном уровне.

Важно понимать – если в проекте участвует большое количество партнеров, может возникнуть ситуация, при которой их интересы в рамках проекта не будут совпадать в связи с разной расстановкой приоритетов. Также могут различаться способы оценки эффективности инвестиционных вложений в связи с тем, что у каждого участника может быть своя специфика формирования денежных потоков. Поэтому крайне важно сразу определить рентабельность инвестиций для каждой отдельной стороны проекта.

Выделяют две основные составляющие, которые влияют на проведение оценки эффективности участия в реализации инвестиционного проекта:

Проверка возможности осуществления конкретного проекта;

Выявление заинтересованности в нем всех участников.

Разумеется, проект должен быть привлекательным с точки зрения выгоды для всех сторон, отвечать их целям и интересам. Именно поэтому на втором этапе оценки важно проанализировать большое количество видов эффективности.

Кроме положительного экономического эффекта, проект целесообразно оценить и с точки зрения социальных и экологических аспектов.

Социальные результаты проекта трактуются в соответствии с основными социальными нормами, стандартами общества и соблюдением прав человека. При его реализации должны быть обеспечены нормальные условия труда и отдыха для сотрудников: начиная от предоставления продуктов питания и заканчивая площадью для жилья. Все вышеперечисленное – это обязательные условия для реализации проекта, они не подлежат самостоятельной оценке.

При этом, если в рамках проекта сотрудникам предоставляется бесплатное жилье или иные льготы, все затраты включаются в общую стоимость и должны учитываться при оценке его рентабельности. Доходы от этих объектов, в свою очередь, также отражаются в анализе результатов реализации проекта.

Определение эффективности инвестиционных вложений требует изучения большого объема информации, которой у предприятия часто нет. Поэтому стоит обратиться к профессионалам. Наша информационно-аналитическая компания «VVS» является одной из тех, что стояли у истоков бизнеса по обработке и адаптации рыночной статистики, собираемой федеральными ведомствами. Компания имеет 19-летний опыт в сфере предоставления статистики рынка товаров как информации для стратегических решений, выявляющей рыночный спрос. Основные клиентские категории: экспортеры, импортеры, производители, участники товарных рынков и бизнес услуг B2B.

Наибольший авторитет наша компания завоевала в следующих отраслях:

Коммерческий транспорт и спецтехника;

Химическая и нефтехимическая промышленность;

Производство кормов для животных;

Электротехника и другие.

Качество в нашем деле – это, в первую очередь, точность и полнота информации. Когда вы принимаете решение на основе данных, которые, мягко говоря, неверны, сколько будут стоить ваши потери? Принимая важные стратегические решения, необходимо опираться только на достоверную статистическую информацию. Но как быть уверенным, что именно эта информация достоверна? Это можно проверить! И мы предоставим вам такую возможность.

Основными конкурентными преимуществами нашей компании являются:

Точность предоставления данных. Предварительная выборка внешнеторговых поставок, анализ которых производится в отчете, четко совпадает с темой запроса заказчика. Ничего лишнего и ничего упущенного. В результате на выходе мы получаем точные расчёты рыночных показателей и долей рынка участников.

Подготовка отчетов «под ключ» и удобство работы с ними. Информация быстро воспринимается, так как таблицы и графики простые и понятные. Агрегированные данные по участникам рынка сведены в рейтинги участников, вычислены доли рынка. В результате сокращается время изучения информации и есть возможность сразу переходить к принятию решений, которые «на поверхности».

Заказчик имеет возможность получить часть данных бесплатно в форме предварительной экспресс-оценки рыночной ниши. Это помогает сориентироваться в ситуации и решить, стоит ли изучать глубже.

Мы не только рассказываем о рыночной нише заказчика, но и подсказываем, какие близкие ниши. Даем возможность вовремя найти решение – не замыкаться на своем товаре, а обнаружить выгодные новые ниши.

Профессиональная консультация с нашими отраслевыми менеджерами на всех этапах сделки. Мы – создатели данной ниши анализа экспорта-импорта на основе таможенной статистики, наш почти 20 летний опыт – залог эффективного сотрудничества.

Сегодня ввиду взятого правительством трехлетнего курса на импортозамещение все актуальнее становится тема открытия нового и расширения уже имеющегося производства. Компаниям, решившим начать действовать в этих направлениях, мы предлагаем такую услугу как «Маркетинговое обоснование инвестиционного проекта». Заказав эту услугу в нашей компании, Вы получите самые точные данные о рыночной ситуации на сегодня и уже готовый маркетинговый раздел бизнес плана по реализации проекта, которые абсолютно точно заинтересуют Ваших инвесторов и помогут Вам получить их согласие!

Уточнить все детали можно по телефонам: +7 (495) 565-35-51 и 8 (800) 555-34-20 или просто закажите звонок на сайте.

Внимание!

Внимание!

Компания «VVS» оказывает исключительно аналитические услуги и не консультирует по теоретическим вопросам основ маркетинга (расчету емкости, методов ценообразования и др.)

Данная статья носит ислючительно информационный характер!

С полным перечнем наших услуг Вы можете ознакомиться здесь.

© ООО«ВладВнешСервис» 2009-2020. Все права защищены.

Эффективность инвестиционного проекта

При изучении вопросов относительно перспективности инвестирования в то или иное начинание, важнейшим критерием является экономическая эффективность проекта. Для того чтобы избежать недоразумений в бизнес среде существуют общепринятые показатели экономической эффективности инвестиционных проектов. Они характеризуют инициативу с разных сторон, в том числе с точки зрения бережливого производства, что помогает инвестору принимать взвешенные решения.

Содержание статьи

Какие основные показатели эффективности используются

Любой проект по нормам проектирования состоит из двух частей: описательной и расчетной. Если в первой описывается сама суть идеи, перспективы ее реализации и продвижения товара на рынке, то вторая содержит технические и финансовые выкладки, в том числе расчет показателей эффективности инвестиционного проекта. Определение экономической эффективности понимается как некий результат, получаемый после того, как будет проведено сравнение уровня доходности производства к использованным ресурсам и общим расходам на него.

Любой проект по нормам проектирования состоит из двух частей: описательной и расчетной. Если в первой описывается сама суть идеи, перспективы ее реализации и продвижения товара на рынке, то вторая содержит технические и финансовые выкладки, в том числе расчет показателей эффективности инвестиционного проекта. Определение экономической эффективности понимается как некий результат, получаемый после того, как будет проведено сравнение уровня доходности производства к использованным ресурсам и общим расходам на него.

Суть бережливого производства и экономической эффективности состоит в том, чтобы получить максимальное количество продукции из доступных ресурсов с условием их окупаемости и получения прибыли. Это понятие многогранное, оценить его по какому-то одному показателю невозможно, следует подходить к вопросу комплексно.

Экономическая эффективность инвестиционного проекта обычно оценивается по таким критериям:

- чистая стоимость приведенная (чистый дисконтированный доход), или NPV;

- норма доходности внутренняя (IRR);

- ставка доходности внутренняя модифицированная (MIRR);

- индекс доходности (PI);

- срок окупаемости стартовых инвестиций (PP);

- срок окупаемости, дисконтированный с учетом изменения стоимости денег (DPP);

- ставка рентабельности инвестиций средневзвешенная (ARR).

Многие специалисты, проводя анализ экономической эффективности инвестиционного проекта, не изучают детально все показатели, ограничиваясь 3-4 наиболее значимыми из них. Это в основном зависит от сферы деятельности или отрасли, в которые предполагается вкладывать инвестиции.

Существуют Методические рекомендации, которые привязывают основные показатели эффективности инвестиционного проекта к определенным субъектам:

- отдельному предприятию;

- юридическому или физическому лицу, выступившему в роли инвестора;

- акционерам, вложившим средства в начинание;

- структурам более высокого уровня;

- бюджетам разных уровней;

- обществу вообще.

Отсюда вытекают различные критерии эффективности инвестиционных проектов для разных участников:

- Эффективность начинания в целом характеризует проект, реализуемый единым участником за собственные деньги. Она анализируется для того, чтобы найти дополнительные источники финансирования или привлечь других участников.

- Эффективность участия в общем проекте включает в себя показатели участия акционеров, банков, предприятий, различных структур (отраслевых или региональных) и бюджетов (от местного до федерального).

Если участников в реализации инициативы несколько, то их интересы не обязательно будут совпадать, особенно в части приоритетности выполнения тех или иных процессов. Под каждого участника формируются особенные денежные потоки, и результатов они могут ожидать разных. Следовательно, для каждого из участников в отдельности проводится анализ эффективности инвестиционного проекта.

Абсолютные критерии, по которым анализируется проект

Остановимся детальнее на тех показателях эффективности инвестиционного проекта, которые характеризуют успешность вложения средств в предложенную инициативу.

В первую очередь, рассматривается приведенная чистая стоимость, поскольку она характеризует в абсолютных величинах количество денег, которые инвестор сможет получить в течение жизненного цикла начинания. Чтобы произвести расчет экономической эффективности проекта по данному критерию, нужно владеть информацией о характере потоков денег (расход или доход) и их распределение во времени.

Обычно наиболее значительный расход происходит на предпроизводственный период (подготовки документации и разработки продукта), а также время начала выпуска продукции. В последующем затраты резко уменьшаются (или вообще прекращаются), а доходы растут. Для вычисления этого показателя используют такую формулу:

- NPV – стоимость вложенных денег текущая чистая;

- ICo – размер начальной инвестиции;

- CFt – поток денег от вложения в t – году;

- n – продолжительность инициативы (ее жизненный цикл);

- r – величина ставки дисконтирования, это может быть стоимость капитала альтернативная или средневзвешенная, норма доходности или банковская кредитная ставка.

Рассмотрим пример расчета приведенной чистой стоимости. Собственник вложил в модернизацию оборудования 200 тысяч долларов. Норму дисконта установим на уровне доходности предприятия – 12%. Отдача по годам, начиная с первого расчетного года, составляет:

- 1 год – 40 тыс. долл.;

- 2 год – 60 тыс. долл.;

- 3 год – 80 тыс. долл.;

- 4 год – 100 тыс. долл.

Если подставить эти значения в формулу, то получим следующую картину:

NPV = — 200000 + 40000 / (1 + 0,12) + 60000 / (1 + 0,12)2 + 80000 / (1 + 0,12)3 + 100000 / (1 + 0,12)4 = — 200000 + 35714 + 47831 + 56943 + 63552 = 4040 долларов.

Чистая приведенная стоимость вложения является положительной, однако ее размер невелик, что должно насторожить инвестора, поскольку при любых колебаниях рынка показатель может стать отрицательным. К тому же, дисконтная ставка, которую мы рассматривали как постоянную, является динамическим показателем и может меняться в зависимости от разных факторов (ставки рефинансирования, уровня инфляции, рыночных цен в конкретной отрасли). Поэтому оценка эффективности подобной инициативы в целом положительна, генерируемые ею потоки денег возмещают затраты и увеличивают стоимость компании. Однако если главная задача – получение максимальной прибыли, то в данном случае при невысоком положительном результате риски потерь довольно велики.

Чистая приведенная стоимость вложения является положительной, однако ее размер невелик, что должно насторожить инвестора, поскольку при любых колебаниях рынка показатель может стать отрицательным. К тому же, дисконтная ставка, которую мы рассматривали как постоянную, является динамическим показателем и может меняться в зависимости от разных факторов (ставки рефинансирования, уровня инфляции, рыночных цен в конкретной отрасли). Поэтому оценка эффективности подобной инициативы в целом положительна, генерируемые ею потоки денег возмещают затраты и увеличивают стоимость компании. Однако если главная задача – получение максимальной прибыли, то в данном случае при невысоком положительном результате риски потерь довольно велики.

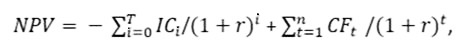

Рассмотренная формула показывает ситуацию, при которой инвестор вносит только начальный взнос (одномоментно), однако на практике такое бывает нечасто, поскольку в большинстве производств не обойтись без операционного капитала и накладных расходов. Поэтому, с учетом этих факторов формула примет такой вид:

- ICt = инвестиционные вложения в периоде от i (0) до t;

- r – ставка дисконтирования;

- n – жизненный цикл вложения.

Не менее важен для инвесторов и вопрос скорости возврата ими своих капиталов, вложенных в проект. Никто не желает заморозить свои активы в долгоиграющей инициативе при высокой степени обесценивания денег. Поэтому, чем быстрее возвращается инвестиция, тем больше шансов пустить эти деньги в оборот снова.

Расчет эффективности обязательно включает в себя расчет срока окупаемости начальных инвестиций. Существует общая формула, которая выглядит так:

- PP – период окупаемости стартовых вложений;

- Io – объем начальной инвестиции;

- CFt – поток средств в t-году;

- t – временные периоды.

Расчет еще более упрощается, если условия позволяют вычислить средний за период доход от вложений. Тогда применяется такая формула:

в которой CFcr – среднегодовой (среднемесячный, среднеквартальный) доход от стартового вложения.

Однако у этого подхода есть существенный недостаток – он не учитывает изменений стоимости денег во временном аспекте. Поэтому более эффективным является способ определения срока окупаемости с учетом дисконтирования.

- r – норма дисконта денег;

- CFt – размер потока в году t.

Исходя из рассматриваемых формул, можно увидеть, что срок возврата средств с учетом дисконта всегда выше, чем в простой формуле. Для наглядности решим простую задачку по обеим методикам. Исходные параметры таковы: закупка нового оборудования обошлась собственнику завода в 150 тысяч евро, доход за первые три года составляет 50, 100 и 150 тысяч евро соответственно.

В простом методе просуммировав доходы первого и второго года (50000 + 100000), мы получим показатель 150 тысяч, который свидетельствует о том, что срок окупаемости равен ровно двум годам, и уже начиная с третьего года, собственник окупит инвестицию и выйдет на прибыль, можно даже не считать по формуле.

Что же мы увидим, если введем в расчет норму дисконта в размере 15%? Придется все годовые доходы привести к настоящей стоимости:

1 год – 50000 / (1 + 0,15) = 43478 евро;

2 год – 100000 / (1 + 0,15) = 86956 евро;

3 год – 150000 / (1 + 0,15) = 130435 евро.

Соответственно, среднегодовой показатель доходности за первые 2 года составит:

CFcr = (43478 + 86956) / 2 = 65217.

Далее по формуле. Суммы доходов за два года уже недостаточно для покрытия понесенных затрат:

DPP = 150000 / 65217 = 2,3 года, или 2 года 4 месяца.

Этот показатель дает ясное видение, как долго потребуется ждать покрытия понесенных затрат, однако у него есть существенный недостаток: по нему невозможно понять, как будут формироваться финансовые потоки за пределами периода окупаемости. Следовательно, понимание эффективности проектов, которые изучаются, может быть искажено.

Приведенные выше показатели экономической эффективности отличаются тем, что они показывают результат в абсолютных величинах (денежных единицах и единицах времени). Кроме них есть еще ряд критериев потенциальной успешности начинания, которые имеют вид числовых коэффициентов и более сложны для понимания.

Относительные показатели успешности проекта

Расчет эффективности инвестиционного начинания можно охарактеризовать еще несколькими показателями.

Индекс доходности – это коэффициент, который дает понятие доходности каждой инвестированной денежной единицы на конкретный момент времени. Он вычисляется таким образом:

Если применить эту формулу к исходным данным задачи, по которым мы рассчитывали

NPV, то можно определить индекс доходности:

PI = (35714 + 47831 + 56943 + 63552) / 200000 = 1,02

Таким образом, получаем результат, свидетельствующий, что каждый вложенный доллар приносит 2 цента дохода.

Внутренняя норма доходности рассчитывается, исходя из того условия, что вложенные инвестиции равны порождаемым ими денежным потокам с учетом дисконтирования.

- IRR – норма доходности внутренняя.

Этот критерий представляет собой норму доходности (среднюю) за полный жизненный цикл инициативы. Кроме того, он указывает на предельную норму доходности начинания, опускаться ниже которой недопустимо. Если величина IRR ниже нормы дисконта или равна ей, то проект может стать убыточным, этот показатель используется при принятии решения, какое бизнес предложение принять.

Применительно к нашему примеру, попробуем при помощи способа последовательного приближения определить величину IRR. Учтем, что NPV при ставке 12% был совсем невелик (4040 долларов), поэтому попробуем вычислить показатель, применив ставку дисконтирования 13%:

NPV = — 200000 + 40000 / (1 + 0,13) + 60000 / (1 + 0,13)2 + 80000 / (1 + 0,13)3 + 100000 / (1 + 0,13)4 = — 200000 + 35938 + 46989 + 55444 + 61330 = — 299 долларов.

Исходя из этого результата, можно сделать вывод, что предложенная в начальном условии ставка 12% и равняется IRR, поскольку при изменении величины ставки в большую сторону чистая стоимость с учетом дисконта приобретает отрицательные значения. Следовательно, инвестировать под ставку, большую, чем 12%, в данном проекте не стоит.

Если проект масштабный и требует крупных инвестиций, то собственником или акционерами может быть принято решение о вложении части прибыли в реализацию начинания (реинвестировании). В таких случаях используют механизм вычисления в модифицированном виде. Формула нормы доходности внутренней модифицированной:

- r – норма дисконта;

- d – стоимость капитала средневзвешенная;

- CFt – потоки денег в год t;

- ICt – потоки инвестиций в год t;

- n – число периодов.

При этом MIRR всегда имеет меньшее значение, чем IRR, поскольку инвестиции каждого года также приводятся по ставке на состояние начала проекта, а все доходы – к окончанию инициативы. Оно более точно, чем IRR, оценивает состояние вложения с учетом притоков положительных и отрицательных.

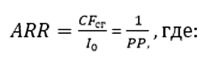

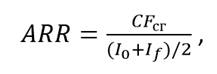

Существует еще один критерий успешности начинания – коэффициент эффективности проекта инвестиционного (ARR), который привязан к сроку окупаемости, и является его обратной величиной.

При наличии показателя среднегодовой доходности капитала CFcr, коэффициент вычисляется таким образом:

PP – период окупаемости инициативы.

Если же просчитывается весь жизненный цикл, то формула выглядит так:

где If обозначает стоимость проекта ликвидационную, которая определяется в результате реализации всего оборудования и имущества после окончания всех работ. Формула PP / 1 применима в случае, когда If равна нулю.

Считаем коэффициент в нашей задаче:

ARR = 280 / 4 / 200 = 0,35, или 35%.

Применяя принципы анализа, которые были рассмотрены в статье, можно рассмотреть разные варианты, выбрать из них наиболее подходящий. Кроме того, всестороннее изучение предлагаемых инициатив на ранней стадии позволит избежать некоторых рисков и контролировать повышение эффективности инвестиционного проекта.

Контроль над эффективностью в бережливом производстве

В последние десятилетия в развитых странах, а теперь и в России, все больше появляется сторонников так называемого бережливого производства в промышленности. Наиболее распространенными системами такого рода являются: 5S, TQS, Just-in-time, TPM, Многопроцессная работа.

В последние десятилетия в развитых странах, а теперь и в России, все больше появляется сторонников так называемого бережливого производства в промышленности. Наиболее распространенными системами такого рода являются: 5S, TQS, Just-in-time, TPM, Многопроцессная работа.

Сущность бережливого производства состоит в том, чтобы повысить производительность и экономические показатели за счет качества управления и снижения потерь. Исходя из этого, менеджментом разрабатывается политика и стратегия предприятия, которая направлена на использование ресурсов только на цели, которые дают реальную отдачу. При этом оценивается не только работа всей компании, но и каждого ее структурного подразделения, что требует разработки единой методики оценки (качественной и количественной):

- качественная оценка делается, опираясь на производственные показатели и качество выпускаемой продукции;

- количественная оценка – на экономических показателях, исходя из бухгалтерской отчетности.

Общая отчетность при оценке бережливого производства на предприятии может включать в себя такие разделы:

- полнота выполнения плановых мероприятий;

- потери в конкретном подразделении на начало и завершение отчетного периода;

- результативность внедрения новых технологий (в объемном, натуральном и денежном выражении) и оправданность затрат на них;

- методические и фактические материалы (чертежи, схемы, методики, нормативные документы, технологические процессы).

Минимизировать проблемы или полностью их решить можно только в результате комплексного применения всех инструментов, свойственных бережливому производству.

При этом важно выявить скрытые потери и нейтрализовать их. Анализ критериев эффективности бережливого производства производится после определения целей и приоритетов, а также определения взаимосвязи инструментов такого производства и скрытых потерь, т.е. какой инструмент как уменьшает определенные потери. Чем ближе плановые и фактические значения, тем лучше.

Оценка эффективности инвестиций — 4 критерия + формулы для расчета

Любые вложения делаются с целью получения прибыли в будущем, но нельзя сводить оценку эффективности инвестиций к простому подсчету прибыли на дистанции. Нужно учитывать такие нюансы как изменение стоимости денег с течением времени, уровень риска , износ оборудования и множество иных факторов. Определение эффективности вложений не самая простая задача, ниже поговорим об этом подробнее и разберем несколько примеров.

По каким критериям оценивается КПД инвестиций?

Для оценки эффективности инвестиций используется следующий набор критериев:

- окупаемость ( PP – Payback Period ) – срок, за который проект «выйдет в ноль». После этого он начинает приносить доход;

- чистый дисконтированный доход ( NPV ) – рассчитывается как разница между вложениями в инвестпроект и чистым денежным потоком за весь срок существования инвестпроекта. Денежный поток приводится к настоящей стоимости;

- внутренняя норма доходности ( IRR ) и ее модифицированная версия. Под IRR понимается ставка дисконтирования, обеспечивающая NPV = 0. То есть она обеспечивает выход в ноль – приведенный денежный поток приравнивается к инвестициям в проект;

- рентабельность – позволяет оценить «выхлоп» от вложений. Этот показатель дает представление о доходе на единицу вложенной валюты;

- индекс рентабельности – схожий с предыдущим показатель, но показывает не доход на 1 доллар или рубль вложений, а увеличение стартовых вложений при реализации инвестпроекта.

Экономическая оценка инвестиций включает в себя расчет всех перечисленных коэффициентов . Некоторые из них невозможно рассчитать математически, приходится использовать графический метод решения. Для удобства расчетов можно использовать Excel, в нем же можно строить необходимые графики.

Расчет окупаемости ( Payback Period )

Может рассчитываться по 3 методикам, перечислим их от простого к сложному. При простейшем способе не учитывается ставка дисконтирования, под РР понимается время, прошедшее с начала реализации инвестпроекта после которого денежные поступления начинают превышать стартовые вложения. В виде формулы эта зависимость выглядит так используются такие обозначения:

используются такие обозначения:

- N – число периодов (дни, месяцы, кварталы, годы);

- NP – Net Profit;

- A – амортизация, сумма Net Profit и Amortisation называют Cash Flow (денежным потоком);

- II – Initial Investment , стартовые инвестиции в проект.

Задача решается и арифметически, и графически, подсчитываются все типы расходов на запуск инвестпроекта и соотносятся с ежемесячными поступлениями. Главное точно учесть все типы расходов, начиная от затрат на оформление документов и заканчивая, например, стоимостью цветов и необычных столешниц для оформления помещения.

В примере таблица показывает, что к 7 месяцу инвестор уже выйдет в плюс. Если ту же информацию отобразить графически, получаем более наглядное представление окупаемости.

Горизонтальная линия – стартовые вложения, они затрачены в начале реализации проекта и не меняются со временем .

Кривая линия – Cash Flow , точка пересечения линий и соответствует точке окупаемости .

Недостаток этого метода в том, что Cash Flow не дисконтируется . К тому же РР лишь позволяет понять, когда инвестор вернет затраченные перед запуском инвестпроекта деньги, РР не характеризует его дальнейшую эффективность.

Расчет Payback Period с учетом дисконта (DPP – Discounted Payback Period)

Формула несколько усложняется за счет того, что учитывается изменение стоимости денег во времени. В расчет вводится новый компонент – ставка дисконтирования, с ее помощью будущие Cash Flow приводятся к текущему моменту. Зависимость для определения DPP выглядит так

обозначения те же, добавляется лишь r – ставка дисконтирования. За счет дисконтирования будущие Cash Flow приводятся к текущему моменту времени, с помощью этой процедуры учитываются инфляция и специфические риски, характерные для инвестпроекта. Примем r = 8% и используем пример из предыдущего раздела. Такая ставка дисконтирования может объясняться, например, невыгодными условиями банковского кредита.

По таблице видно, что из-за дисконтирования точка безубыточности смещается во времени примерно на 3 месяца. При построении графиков разница между подходами видна нагляднее.

Единственная сложность в этой методике заключается в определении ставки дисконтирования. Единой методики ее определения нет.

Влияние ликвидационной стоимости на срок окупаемости

Этот метод оценки эффективности инвестиций используется, если в процессе реализации инвестпроекта создаются активы, продажа которых приносит доход и снижает срок РР. Расчет по этой методике может проводиться с учетом ставки дисконтирования и без нее.

под AV понимается стоимость созданных активов при их ликвидации (продаже). Предположим, в примере выше (с учетом ставки дисконтирования) ежемесячно создаются активы. Это сокращает окупаемость проекта.

Из таблицы видно, что добавления стоимости активов даже с продолжающимся влиянием дисконтирования срок окупаемости уменьшается. К 8 месяцу инвестпроект окупил затраты и принес первую прибыль.

На графике различие между тремя методами выглядит еще более наглядным.

Чистый дисконтированный доход

При расчете учитываются не только стартовые вложения, но и расходы, возникающие в ходе реализации инвестпроекта. В расчетах учитывается дисконтирование, также может учитываться реинвестирование средств в процессе реализации инвестпроекта.

Если реинвестирование не выполняется, расчетная формула имеет вид

обозначения те же, что и в предыдущем разделе.

Если реинвестирование проводится, расчетная зависимость несколько меняется

добавляются новые элементы:

- d – процентная ставка реинвестирования. Это та доходность, которую инвестор может получить, вложив полученные при реализации инвестпроекта деньги;

- I t– отток средств, эта величина направляется на реинвестирование;

- n – продолжительность временного отрезка (в периодах), на котором рассчитывается NPV .

NPV напрямую зависит от ставки дисконтирования, чем она выше, тем ниже NPV . В таблице выше принята ставка 8%, если повысить ее, например, до 10%, то NPV становится отрицательным, а реализация инвестпроекта – невыгодной.

Если в последнем примере предположить, что каждый отчетный период по $500 будет реинвестироваться с доходностью 3%, NPV выходит в зону положительных значений. Проект становится выгодным, можно приступать к его реализации.

NPV входит в показатели оценки эффективности инвестиций, помогающие понять целесообразность реализации инвестпроекта.

При анализе NPV возможно 3 варианта:

- этот показатель меньше 0, реализация проекта не имеет смысла, на дистанции он будет убыточным;

- показатель равен нулю – реализация также не имеет смысла, но можно попытаться оптимизировать работу, сократив расходы;

- NPV > 0, в проект принимается к дальнейшему анализу, его реализация выгодна.

При сравнении двух инвестпроектов лучшим считается тот, у которого NPV выше.

Из недостатков этого критерия выделим сложность учета денежных потоков. Также в расчете не учитываются нематериальные активы, для масштабных проектов сложно спрогнозировать все факторы риска.

Внутренняя норма доходности ( IRR )

IRR – ставка дисконтирования, при которой выполняется равенство NPV = 0 . Ставка дисконтирования в оценке эффективности инвестиций учитывает в том числе и риски реализации проекта, поэтому более высокий IRR означает большую устойчивость инвестпроекта. На подготовительном этапе можно включить в анализ большие риски по сравнению с меньшими показателями IRR .

Формулу для расчета NPV нужно приравнять к нулю, в знаменателе находится ставка дисконтирования, это и есть искомая IRR

Ручной расчет не слишком удобен, но встроенный функционал Excel позволяет выполнить расчеты за пару минут. Заполняется та же таблица, что и для расчета NVP, затем используется функция ВСД и выбирается диапазон значений денежного потока. Если все потоки будут положительными, функция работать не будет, поэтому первый Cash Flow указываем отрицательным, он равен Initial Investment.

Аналогичный расчет можно выполнить через «Поиск решения», если уже рассчитан NVP . Excel самостоятельно подберет IRR , при котором NVP окажется равен нулю.

Задача усложняется, если проводится реинвестирование средств. Показатель оценки инвестиций, учитывающий этот фактор, называют MIRR или модифицированной внутренней доходностью. MIRR рассчитывается исходя из следующего равенства

- I t – приток средств ( income );

- O t – отток средств ( outcome ) .

Прочие обозначения сохраняются те же, что и в примерах выше. Расчет также проводится в автоматическом режиме, но используется функция МВСД, помимо диапазона ячеек, соответствующих Cash Flow , указывается ставка дисконтирования и реинвестирования.

При экономической оценке инвестиций :

- лучшим считается тот проект, у которого IRR или MIRR выше;

- если анализируется отдельный инвестпроект, а не сопоставляется несколько, то IRR нужно соотносить со средневзвешенной стоимостью капитала ( WACC ). Если IRR ( MIRR ) превышает WACC , значит его реализация даст доход, превышающий затраты. При примерном равенстве IRR и WACC проект не отбраковывается, но нужно увеличить внутреннюю норму доходности. При IRR WACC вкладывать в проект нет смысла, расходы не окупятся.

Рентабельность

Такие показатели как прибыль/доход/выручка полезны, но они показывают абсолютный результат. Если у одного предприятия прибыль за один и тот же промежуток времени равна 10 млн руб., а у другого – 15 млн руб., это не значит, что второе предприятие работает более эффективно. Может оказаться, что второе предприятие неэффективно использует рабочую силу, есть пробелы в работе с заемным капиталом. А результат в деньгах достигается лишь за счет больших масштабов бизнеса. При таком сценарии более эффективным является первое предприятие несмотря на то, что прибыль у него в 1,5 раза меньше.

При экономической оценке инвестиций рассчитывается рентабельность по нескольким направлениям:

- капитал – показывает эффективность управления средствами (как собственными, так и заемными). Рассчитывается как отношение чистой прибыли к инвестированному капиталу, результат умножается на 100%;

- активы – прибыль на единицу валюты вложений в инвестиционный проект . Рентабельность этого типа рассчитывается как отношение совокупной прибыли к совокупной стоимости активов;

- продажи – учитываются продажи и прибыль от этого . Более эффективным считается обеспечивающее большую удельную прибыль на единицу проданной продукции. Для расчета нужно вырученную при продаже продукта сумму разделить на выручку;

- производство продукции – коэффициент показывает реальную отдачу от средств, потраченных на выпуск продукции;

- работа сотрудников – оценивается КПД использования рабочей силы .

Рентабельность важна не только для оценки показателей предприятия или при сравнении инвестпроектов. Сильные отклонения могут стать причиной повышенного внимания со стороны налоговиков.

ФНС ежегодно публикует средние отраслевые показатели рентабельности активов и проданных товаров . В табличной форме дается детализация по видам деятельности. Если у конкретного предприятия этот показатель отличается от приведенного в таблице на 10% и более, есть вероятность проверки деятельности предприятия налоговиками.

Рассчитывается и индекс рентабельности ( PI – profitability index ), а также его дисконтированная версия ( DPI ). Для этого доходы от деятельности предприятия дисконтируются и сопоставляются со стартовыми инвестициями.

Расчетная формула имеет вид

если ведется расчет дисконтированной версии PI , то формула усложняется

При анализе желательно ориентироваться на дисконтированный коэффициент рентабельности:

- при DPI DPI = 1,0, то инвестпроект находится в точке равновесия, расходы равны доходам. Он может стать прибыльным, но только при оптимизации, сокращении расходной части и увеличении доходов;

- если DPI > 1,0, есть смысл реализовать идею. Прибыль превышает затраты.

- При сравнении ряда проектов лучшим будет тот, у которого DPI максимальный.

Заключение

Оценка эффективности инвестиций не сводится к сравнению 1-2 чисел. Даже при беглом анализе придется рассчитывать комплекс показателей, если этого не сделать, есть риск недооценки перспективных проектов или переоценки посредственных.

Чтобы понять возможную эффективность инвестиций нужно рассчитать:

- срок окупаемости;

- чистый дисконтированный доход;

- внутреннюю норму доходности;

- рентабельность.

Это необходимый минимум показателей. Лучшим вариантом для вложений будет тот, у которого в комплексе эти показатели выше, чем у конкурентов. При этом важна комплексная оценка, нельзя, глядя, например, только на рентабельность сказать, что одно из направлений для инвестирования лучше остальных.

Автор: Вадим Бон

Инвестор, предприниматель, трейдер, автор и создатель финансового блога internetboss.ru

«Занимайтесь любимым делом — только так можно стать богатым».

http://vvs-info.ru/helpful_information/poleznaya-informatsiya/effektivnost-investitsionnykh-vlozheniy/

http://finswin.com/projects/ekonomika/pokazateli-ehffektivnosti-investicionnogo-proekta.html

http://internetboss.ru/ocenka-effektivnosti-investiciy/