Доверительное Управление Альфа Банк Отзывы Отчеты за Предыдущие Годы

| Доверительное Управление Альфа Банк Отзывы Отчеты за Предыдущие Годы |

Услуга доверительного управления денежными средствами в Альфа Банке и отзывы о сервисе Альфа Капитал

- пользоваться широким спектром финансовых инструментов;

- управлять инвестициями индивидуально;

- персонально планировать предполагаемые доходы;

- пользоваться индивидуальными финансовыми стратегиями;

- использовать дополнительные способы защиты инвестиций.

Передача капитала в ДУ

Передать свои деньги в ДУ можно в отделении финансовой организации, или онлайн на сайте банка. Дистанционная передача денег в доверительное управление занимает несколько минут.

- «Альфа Денежный поток» с доходностью от 9% до 29%;

- «Государственные облигации» с прибылью от 8% до 16%.

Доверительное управление в Альфа Банке Получить бесплатную консультацию специалистов кампании по услуге можно, если позвонить по телефону 8 800 200-28-28.

Об услуге

Анализ отзывов о работе сервиса «Альфа Капитал» оставил противоречивые впечатления. Помимо положительных откликов, в сети размещено много негативных отзывов о работе компании.

Всем привет Сегодня мы поговорим об услуге, которую предлагает Альфа Банк: доверительное управление денежными средствами, а также об отзывах в сети об управляющей компании Альфа Капитал.

Такой популярный финансовый инструмент, как банковские депозитные вклады, сегодня ощутимой прибыли не приносит.

Безусловно, депозиты считаются самым безопасным способом вложением денег. Однако доходы, полученные за время действия договора, съедает инфляция.

Большую прибыль может приносить рынок ценных бумаг. Но не имеющий опыта инвестор, зачастую, теряет свои сбережения.

Крупнейшая в стране коммерческая структура Альфа банк совместно с сервисом Альфа Капитал предлагают клиентам один из видов пассивного инвестирования – услугу доверительного управления.

Смысл услуги заключается в передаче клиентом банка денег профессиональным трейдерам, которые размещают инвестиционные средства на фондовом рынке.

Об услуге

Если при активных инвестициях инвестор самостоятельно регулирует уровень своего дохода, уровень риска и множество других факторов, то в ДУ все зеркально противоположно.

Инвестор один раз передает свои деньги в управление и впоследствии получает, так называемый, пассивный доход.

В целом, для передачи денег в доверительное управление инвестору нужно:

- найти трейдера, который будет управлять деньгами;

- открыть брокерский счет;

- перевести средства на счет;

- подписать договор.

Здесь есть небольшой, но важный нюанс – за услугу нужно платить комиссию. Она начисляется в виде определенного процента с полученной прибыли.

Доверительное управление в Альфа Банке

Использование услуги доверительного управления в крупнейшем частном банке страны позволяет его клиентам получать прибыль, которую обеспечивают на фондовом рынке профессиональные трейдеры.

При передаче денег в ДУ инвестор получает:

- формирование индивидуального инвестиционного портфеля;

- валютную диверсификацию инвестиционных рисков;

- участие в программе привилегий Alfa Capital Wealth;

- полный контроль инвестиций в кабинете онлайн банкинга.

ДУ в компании «Альфа Капитал» осуществляется по двум инвестиционным стратегиям:

- «Альфа Денежный поток» с доходностью от 9% до 29%;

- «Государственные облигации» с прибылью от 8% до 16%.

Записаться на консультацию по получению услуги можно на странице оформления услуги на официальном сайте Альфа банка.

Рассчитать предположительную доходность можно на странице оформления стратегии, указав инвестируемую сумму и период действия услуги. Система рассчитает процентную ставку, оценочную стоимость инвестиции и предполагаемую прибыль.

Услуга передачи капитала в доверительное управление происходит следующим образом:

- инвестор определяется с целями, горизонтом инвестирования и риск-профилем;

- стратегия реализовывается профессионалами, имеющими многолетний опыт работы на фондовом рынке;

- инвестор регулярно получает отчет о прибыли, полученной с помощью выбранной стратегии.

Передать свои деньги в ДУ можно в отделении финансовой организации, или онлайн на сайте банка. Дистанционная передача денег в доверительное управление занимает несколько минут.

Для этого инвестору нужно:

- выбрать стратегию;

- перейти на страницу онлайн оформления;

- указать персональные данные, email, номер телефона, дать согласие на обработку личной информации или идентифицироваться с помощью учетной записи портала Госуслуг;

- оформить договор передачи инвестиций в доверительное управление;

- пополнить инвестиционный счет.

Оформление услуги позволяет инвестору:

- пользоваться широким спектром финансовых инструментов;

- управлять инвестициями индивидуально;

- персонально планировать предполагаемые доходы;

- пользоваться индивидуальными финансовыми стратегиями;

- использовать дополнительные способы защиты инвестиций.

Управляющая компания «Альфа Капитал» предоставляет дополнительные инвестиционные решения для инвесторов, владеющим свободным капиталом на сумму от 5 млн ?.

Получить бесплатную консультацию специалистов кампании по услуге можно, если позвонить по телефону 8 800 200-28-28.

Отзывы инвесторов

Анализ отзывов о работе сервиса «Альфа Капитал» оставил противоречивые впечатления. Помимо положительных откликов, в сети размещено много негативных отзывов о работе компании.

Недостатками сервиса называют:

- доходность меньше, чем обещают при оформлении договора;

- долго выводятся средства со счета;

- непрофессионализм сотрудников;

- минусовая прибыль.

Но есть и отзывы, в которых инвесторы довольны работой сервиса и получили хорошую прибыль.

В общем, ответить однозначно, стоит ли передавать свои деньги в доверительное управление компании, нельзя.

Я предпочитаю самостоятельно собирать свой портфель из перспективных акций, подходящих облигаций и других инструментов. Да, приходится разбираться со многими тонкостями самостоятельно, но, как говорится: «Дорогу осилит идущий «

На сегодня это вся информация.

Подписывайтесь на обновления блога и на Телеграмм канал @investbro_ru .

ИИС в Альфа банке: комиссия, тарифы, условия обслуживания

С начала 2015 года у россиян появилась возможность открытия индивидуального инвестиционного счета. Несмотря на это лишь немногие сегодня ясно представляют эту процедуру и умеют пользоваться данным инструментом.

Сложность заключается в выборе брокера, ведь у каждого из них могут быть разные условия и предложения, с которыми не всегда легко разбираться.

Ниже будет раскрыта суть основных принципов функционирования ИИС и приведен алгоритм открытия ИИС в Альфа-Банке.

Что такое индивидуальный инвестиционный счет?

Индивидуальным инвестиционным счетом (ИИС) в Альфа-Банке называют такой тип счета, на который распространяются налоговые льготы.

При открытии счета возможны 2 варианта льготных условий:

- Налоговый вычет в размере 13% от всех привлеченных средств (не более 52 тыс./год).

- Отсутствующие налоги на прибыль, которая была получена в результате торгов на рынке ценных бумаг.

Чтобы открыть счет, нужно внести на депозит сумму от 10 тыс. руб., которые будут являться инвестициями.

После того, как владелец получит налоговый вычет на счет в банке, все эти деньги он сможет положить на ИИС – так он сможет заработать на этом в будущем году.

Для простых граждан это неплохой способ заработка с учетом получения налоговых вычетов.

Сразу стоит оговорить, что их общий размер не превысит 52 тыс. руб. (и, разумеется, средства должны пролежать необходимое количество времени). Важнее всего в таких делах подыскать добросовестного, надежного брокера. И клиентам Альфа-Банка доступны услуги Альфа-Капитала, организации с брокерской лицензией, которая поможет открыть брокерский счет.

Открытие ИИС в Альфа-Банке. Преимущества

Обслуживание удобно, так как значительная часть сервисов банковской организации подключается посредством Альфа-клика. Это приложение, позволяющее клиенту открыть ИИС в удаленном порядке, не посещая при этом банковских отделений.

Минимальная сумма первоначального взноса – 10.000 руб.

Можно внести за один раз максимальное количество средств или совершать в течение трех лет дополнительные взносы до 400 тыс. руб./год. Периодичность будет зависеть только от личных желаний и возможностей держателя счета.

Открытие индивидуального инвестиционного счета доступно только гражданину РФ, который достиг совершеннолетнего возраста. Есть 2 способа проведения этой процедуры:

- Можно заполнить заявку на официальном портале Альфа-Капитал.

- Можно посетить любое из банковских отделений лично.

Вносить средства можно на протяжении всех трех лет, в которые будет действовать договор между банком и держателем индивидуального инвестиционного счета. Тот, кто инвестирует средства, имеет возможность расторжения подписанного соглашения, однако при этом ему придется вернуть налоговый вычет.

Средства, которые клиент вносит на свой ИИС, страхованию не подлежат.

В компетенции инвестора включено право влияния на сферу, в которой будут впоследствии работать вложенные им финансовые средства. Расчеты активно действующих сумм в эквиваленте ценных бумаг будут выглядеть примерно так: ровно 50% будет лежать на депозите, а другие 50% – это инвестиции.

Важно помнить, что в случаях, когда инвесторы выбирают такую стратегию, деньги, находящиеся на депозите, застрахованы не будут.

При условии, что для инвестора удобно работать по удаленному доступу, банк предложит оформление инвестиционного счета посредством личного кабинета. Деньги для последующих инвестиций будут списаны со счета его личной карты.

Условия ИИС в Альфа-Банке

- Новые горизонты. Направление предполагает выбор исключительно государственных облигаций таких хозяйственных обществ, у которых они максимально надежные, ликвидные. В этот список входят Роснефть, Газпром и др. Доход в рамах этого направления может доходить до 9.7% годовых.

- Наше будущее. Объект инвестиций этого направления – ценные бумаги государства. Приблизительный доход по ним может составлять 11%.

- Точка роста. Объектами инвестиций являются газ, нефть, металлургическая промышленность, финансовая отрасль. Ярким примером служат акции такого эмитента, как компания Лукойл. Доход, который можно получить, составит 14.5% в год.

Помимо основного дохода клиент получает дивиденды в виде налоговых вычетов каждый год и возможности возврата изначально внесенной суммы.

Альфа-Банк и управляющая компания Альфа-Капитал обладают высокими рейтингами, это обеспечивает некие гарантии на то, что средствами будут управлять грамотно и клиент получит прибыль по итогу действия договорных отношений. Комиссия за сделку в ИИС в Альфа-Банке рассчитывается индивидуально.

Если вчитываться в отзывы о банке и УК, можно отметить отсутствие проблем репутационного характера и задержек с выполнением обязательств.

Минимум, который можно внести и воспользоваться любой из трех вышеперечисленных стратегий, — 10 тыс. руб., максимум – 400 тыс. руб. За 3-летний период владельцы индивидуальных инвестиционных счетов получают право на перечисление налоговых вычетов (в общей сумме до 52 тыс. руб.).

Отслеживание результативности инвестиционного проекта, получение информационной поддержки и консультаций возможно через личный кабинет на портале УК Альфа-Капитал. Тарифы на ИИС в Альфа-Банке разнообразные, так что выбрать есть из чего.

Но не бывает только положительных сторон в инвестиционных процессах. Есть и несколько сложностей:

Процесс получения налогового вычета

Государство берет на себя обязательства выплачивать сумму налогового вычета, равного 13%. В итоге инвестор получит больше, чем если бы он открыл вклад в любом действующем банке на долгое время.

Существует всего 2 пути получения налогового вычета. Один из них каждый инвестор выбирает самостоятельно:

- выплата суммы в размере 13% от общей вложенной суммы для инвестиций;

- получение прибыли от торгов с ценными бумагами.

В самом начале по месту прописки гражданин подает декларацию по форме 3-НДФЛ, к которой прикладывает бумаги, подтверждающие фактическое поступление финансовых средств от банка-инвестора на ИИС.

Интересно, что на одно имя можно открыть 1 инвестиционный счет в Альфа-Банке. Но закон разрешает открытие нескольких счетов в семье. Иными словами, разные счета имею право на существование у супругов и даже близких родственников.

Как начать инвестировать?

Комфортно открывать ИИС через интернет. В данном случае нужно перейти на официальный сайт Альфа-Банка или воспользоваться порталом Госуслуг.

Если выбор был остановлен на сайте, то необходимо перейти к разделу под названием Инвестирование.

После следует выбрать на странице одну из трех вкладок и перейти к началу оформления счета. Дальше потребуется заполнить поля с контактными данными (электронной почтой, мобильным телефоном), инициалами.

Обязательно указание адреса и количество инвестируемых средств. Заполнив форму, клиент должен дождаться подтверждения заключения договора – на телефон поступит код, его нужно ввести на сайте.

После на счет потребуется перевести указанные в заявке средства, что можно сделать, воспользовавшись мобильным переводом или терминалом.

Комиссионные сборы и последствия при досрочном расторжении договора на ИИС

Оформление инвестором документов сопровождается оплатой комиссионного сбора в размере 2%.

Эти деньги являются вознаграждением за то, что управляющая компания размещает доверенные финансовые средства. Кроме этих денег нужно оплатить комиссию за функцию доверительного управления счетом, она также равна 2%.

Расторжение договорных отношений сбором не облагают. Таким образом управление ИИС в Альфа-Банке можно передать компании.

Расторжение клиентом договора об ИИС ранее указанного в нем срока (а при этом в качестве вознаграждения он выбирал 13% налогового вычета), он обязан возместить полученную ранее сумму. Доход будет выплачен только в случае, если средства пробудут на счете не менее 3 лет.

Отзывы об ИИС в Альфа-Банке

Максим Отов

Не стал долго рассматривать все предложения малоизвестных компаний и доверился Альфа Капиталу. Открыл инвестиционный счет около года назад, но только недавно решил попробовать предоставить управление финансами специалистам. Ведутся детальные отчеты, которые выгружаются сразу в личный кабинет. Пока что все в порядке.

Андрей Калугин

Был нелегкий выбор между ИИС и ПИФ, но все-таки решил выбрать первый вариант, поскольку там рисков меньше. От лица клиента могу сказать, что личный кабинет очень удобный и предоставляет детальную информацию о транзакциях в режиме онлайн.

Виталина

Выбрала Альфа Капитал из-за того, что компания предлагает огромный выбор продуктов для инвестирования. Я решила начать с инвестиции в 15 тысяч рублей в классические фонды. Дальнейшую прибыль реинвестирую.

Альфа инвестиции: как работает, тарифы, условия и отзывы клиентов

Альфа-Банк предлагает физическим лицам несколько оптимальных инструментов инвестирования с большей доходностью, чем у банковских вкладов.

Для получения прибыли достаточно иметь стабильный доступ в интернет. Разобраться в работе инвестиционных сервисов не составит труда.

- Инвестиционные сервисы Альфа-Банка

- Сервис для размещения инвестиций «Альфа-Капитал»

- Особенности инвестирования в ПИФы

- Особенности ИИС

- Особенности доверительного управления

- Сервис для размещения инвестиций «Альфа-Поток»

- Получение дохода с помощью сервиса «Альфа Инвестиции»

- Как дать деньги в долг крупной компании?

Инвестиционные сервисы Альфа-Банка

Вместо открытия вклада в банке вы можете вложить свои сбережения иначе, предоставляя деньги в долг крупным компаниям, малому и среднему бизнесу.

С этой целью используются специальные электронные сервисы – «Альфа-Поток» и «Альфа Инвестиции». Чтобы стать инвестором, достаточно иметь счёт в Альфа-Банке.

Плюсы инвестирования в компании – высокая доходность, возможность вложения небольшой суммы и простота работы с сервисом. Чтобы разобраться в нюансах и оплатить налоги, достаточно обратиться к службе поддержки.

Единственный недостаток этого инструмента по сравнению с вкладом в том, что деньги инвестора не застрахованы.

Ещё один сервис Альфа-Банка для получения прибыли – «Альфа-Капитал», предоставляющий доступ к следующим инструментам:

Если вы не являетесь квалифицированным инвестором с большим опытом работы, отдайте предпочтение приобретению ценных бумаг паевых инвестиционных фондов (ПИФов) или открытию ИИС. Если у вас имеется существенная сумма сбережений, создайте инвестпортфель и передайте его под доверительное управление.

Сервис для размещения инвестиций «Альфа-Капитал»

У вас небольшая сумма сбережений? Вам доступно коллективное инвестирование в ПИФы и открытие ИИС.

В первом случае для вложения достаточно как минимум 100 рублей, во втором – 10 000 рублей. При этом операциями с ценными бумагами по индивидуальному инвестиционному счёту руководит управляющая компания (УК) «Альфа-Капитал».

Инвесторы, имеющие не менее 5 000 000 рублей, могут выбрать доверительное управление, чтобы получить доступ к широкому перечню финансовых инструментов. Управление инвестициями осуществляется индивидуально профессионалом. Доходность зависит от выбранной специалистом стратегии.

Особенности инвестирования в ПИФы

Через сервис «Альфа-Капитал» можно выбрать паевый фонд, в котором потребуется приобрести паи. С момента перечисления денег на банковский счёт определённого ПИФа вы становитесь инвестором.

Финансами фонда занимается квалифицированный управляющий. Он покупает и продаёт ценные бумаги, выбирает разные финансовые стратегии.

Чем выгоднее выбранный специалистом курс, тем больше растут активы ПИФа и ваш капитал. Чтобы получить доход, необходимо продать паи.

- в Альфа-Банк;

- в УК «Альфа-Капитал»;

- в офис агента управляющей компании.

Запрос обрабатывается не дольше трёх дней, после чего на ваш банковский счёт переводится соответствующая сумма в течение десяти рабочих дней. Для продажи пая достаточно иметь при себе паспорт.

Частный инвестор должен заплатить налог с полученного дохода – НДФЛ в размере 13% (нерезиденты оплачивают 30%). Если прибыль не была получена (пай был продан за ту же сумму, что и куплен, или за меньшую стоимость), платить налоговый сбор не нужно.

Минимальная сумма для инвестирования в ПИФ через сервис «Альфа-Капитал» – 100 рублей.

На сайте инвестиционной компании вы можете ознакомиться с перечнем фондов и уровнем их предполагаемой доходности.

Особенности ИИС

Открыть индивидуальный счёт для инвестирования в финансовые инструменты может любой совершеннолетний гражданин России.

Вы вправе иметь и брокерский счёт, и ИИС. Обращаясь в «Альфа-Капитал», вы передаёте управление вашими сбережениями опытным специалистам с высокой квалификацией.

Чтобы открыть ИИС и начать получать доход, необходимо:

- обратиться в компанию «Альфа-Капитал» или подать заявку через интернет-банкинг «Альфа-Клик»;

- внести на счёт сумму в пределах 10 000–1 000 000 рублей за год.

Как указывалось выше, вашими сбережениями управляет команда квалифицированных специалистов.

Ваш доход зависит от выбранной ими финансовой стратегии. Деньги вкладываются в облигации и акции устойчивых компаний (российских и иностранных), ценные бумаги и т. д.

Все инвесторы, являющиеся налогоплательщиками, могут претендовать на получение налогового вычета. С этой целью требуется самостоятельно обратиться в территориальный офис ФНС. При возникновении проблем с оформлением вычета следует проконсультироваться со специалистами компании «Альфа-Капитал».

Хотя вы не можете управлять ИИС, отслеживание состояния вашего инвестпортфеля осуществляется через личный кабинет на сайте инвестиционной компании.

При открытии ИИС с вас будет удержана комиссия в размере от 1 до 2%. Дополнительные сборы предусмотрены за доверительное управление счётом. Ознакомиться с актуальными тарифами можно через call-центр и в офисе компании.

Особенности доверительного управления

Чтобы вложить сбережения в доходные финансовые инструменты, необходимо создать индивидуальный инвестпортфель, подав заявку:

- через сайт Альфа-Банка, нажав на ссылку «Подобрать и купить онлайн»;

- в банковском отделении;

- в офисе компании «Альфа-Капитал».

Вы самостоятельно определяете инвестиционные стратегии и цели, вкладываете сумму от 500 000 рублей, а за реализацию финансового инструмента отвечают квалифицированные профессионалы с многолетним опытом. Вы сможете отслеживать состояние вашего портфеля, регулярно получая отчёт о доходности.

Например, при вложении в государственные облигации компания предлагает доход до 9% годовых, что существенно выше обычных вкладов в банках.

Сервис для размещения инвестиций «Альфа-Поток»

Вы можете дать деньги в долг представителям малого бизнеса – индивидуальным предпринимателям и небольшим организациям.

Используя сервис «Альфа-Поток», вам гарантируется высокая доходность, потому как займы бизнесменам выдаются по ставке от 22,3 до 27,3% годовых.

Организации и ИП берут деньги в долг на срок до полугода. В течение этого периода осуществляются выплаты по сформированному сервисом графику.

Вы можете вложить любую сумму свыше 10 000 рублей. Для этого достаточно использовать счёт в Альфа-Банке.

Если у вас его ещё нет, закажите его открытие в офисе либо дистанционно. Инвестором может стать только совершеннолетний гражданин РФ. Максимальная доходность – 22,3% годовых. Это выше, чем по вкладам в банках.

Чтобы начать инвестировать, необходимо:

- зарегистрироваться на платформе «Альфа-Поток», пройдя по ссылке;

- пополнить счёт на сумму от 10 000 рублей;

- дождаться привлечения заёмщиков;

- получать доход от передачи денег в долг ИП и небольшим компаниям.

В одного заёмщика вправе вкладываться сразу несколько инвесторов, поэтому договор займа заключается с каждым из них. Система автоматически формирует бланк документа и отправляет его всем сторонам сделки. Подписание осуществляется в пару кликов.

Возврат долга – обязанность заёмщика. Деньги переводятся с его счёта на счета инвесторов по графику, установленному сервисом.

Хотя ваши деньги, вложенные в платформу «Альфа-Поток», не застрахованы, вам гарантируется большая доходность, чем при открытии банковского вклада.

Получение дохода с помощью сервиса «Альфа Инвестиции»

У вас имеются свободные деньги? Передайте их в долг крупным компаниям через сервис «Альфа Инвестиции».

Вам гарантируется высокая доходность – до 10,04% годовых. Минимальная сумма вложения – 1 000 рублей. В любой момент вы сможете забрать свои средства без потери процентов.

Если вы хотели бы вложить деньги в малый бизнес, «Альфа Инвестиции» – не тот вариант. С этой целью требуется воспользоваться платформой «Альфа-Поток». Через данный сервис вы предоставляете финансы в долг крупным надёжным компаниям, например, ВТБ, РЖД, Россельхозбанку.

В интернете можно найти много положительных отзывов об «Альфа Инвестиции». Ознакомьтесь с ними и/или получите консультацию специалиста через call-центр перед регистрацией в сервисе.

Как дать деньги в долг крупной компании?

Платформа предложит вам приобрести долговые бумаги, стоимость которых в среднем составляет 1 000 рублей. За каждый день владения этой бумагой вам начисляется определённый процент, однако вся сумма прибыли выплачивается раз в полгода.

Деньги зачисляются на ваш брокерский счёт, который открывается бесплатно за несколько минут.

В дальнейшем вы можете перевести ваш доход на банковский счёт, осуществив операцию через личный кабинет.

С актуальными тарифами «Альфа Инвестиций» можно ознакомиться на сайте или через call-центр. Так, доходность вложения зависит от компании-заёмщика, например, в Транснефти она достигает 9,25% годовых, а в РЖД – 7,99% годовых. За каждую сделку инвестор оплачивает комиссию в размере 0,3% от суммы.

Хотя ваши деньги не застрахованы, вы сможете получить существенную прибыль. Чтобы начать инвестировать, достаточно иметь счёт в Альфа-Банке или аккаунт на портале государственных услуг.

Альфа-Банк Брокер: условия открытия счета и торговли

Если вы всерьез задумались об инвестировании, то первое, что вы должны сделать, это открыть брокерский счет. С помощью него вы получаете доступ к торгам на биржах. Так как для начинающих инвесторов любая сумма является значительной, то к выбору посредника надо относиться очень серьезно.

Мы начинаем серию статей-обзоров брокерских компаний. И первой будет Альфа-Банк Брокер. Банк популярен среди россиян, посмотрим, как обстоят дела с их брокерским обслуживанием.

Что такое Альфа-Директ

Альфа-Директ – это специальное подразделение Альфа-Банка, которое занимается брокерским обслуживанием клиентов:

- открывает счета для физических и юридических лиц,

- предоставляет доступ к торгам на биржевом и внебиржевом рынках,

- готовит аналитику,

- предоставляет консультации,

- разрабатывают инвестиционные рекомендации и др.

С помощью современного программного обеспечения трейдинг можно осуществлять не выходя из дома в один клик.

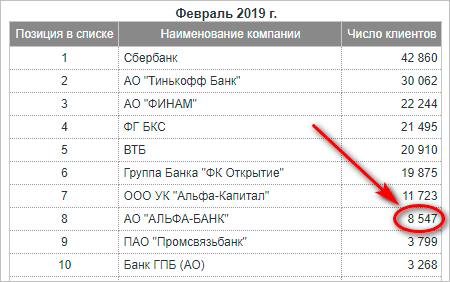

Несмотря на то что Альфа-Директ работает с 1993 года, позицию компании на рынке брокерского обслуживания нельзя назвать устойчивой и стабильной. Одним из главных критериев выбора брокера является его место по объему торговых сделок и количеству клиентов. Такие цифры дает Московская биржа.

Если по числу активных клиентов Альфа-Банк занимает восьмую строчку (по состоянию на февраль 2019 года) в рейтинге, то по торговому обороту даже не входит в топ-25 брокерских компаний.

Частному клиенту Альфа-Директ предоставляет доступ к торгам как на Московской бирже, так и на Санкт-Петербургской. В первом случае вы получаете возможность покупать акции российских компаний, корпоративные и государственные облигации, ETF. Во втором случае – акции крупнейших компаний США, которые входят в индекс S&P 500. А это General Motors, Coca-Cola, Apple, Canon, Google и многие другие.

Не все брокеры работают на двух биржах, поэтому этот момент может для некоторых инвесторов стать решающим.

Другим, не менее важным, является наличие различных возможностей оперативного управления своим инвестиционным портфелем. Речь идет о способах покупки и продажи ценных бумаг, валюты и фьючерсов. Альфа-Директ дает возможность инвестировать онлайн с помощью торговых систем QUIK и собственной платформы, к которой очень много нареканий в отзывах со стороны пользователей. Также доступны мобильные приложения для смартфонов.

Кроме трейдинга на фондовом рынке, через брокера Альфа-Банка возможна купля/продажа валюты на валютном рынке: долларов, евро и фунтов стерлингов. Есть услуга персонального брокера, но только для тех, кто располагает денежными средствами не менее 6 млн рублей. Всю работу по мониторингу и анализу рынка берут на себя эксперты. Они разрабатывают инвестиционные стратегии-идеи. Статистика таких идей представлена на официальном сайте Альфа-Директ.

Многие брокерские площадки не только предоставляют услуги трейдинга, но и обучают новичков основам инвестирования. В Альфа-Директ бесплатно можно присутствовать и активно участвовать на онлайн-вебинарах по разным темам.

Есть библиотека обучающего видео: знакомство с Альфа-Директ, как зарегистрироваться на Санкт-Петербургской бирже, как получить электронную подпись и многое другое.

Большой объем учебных материалов. Они сделаны в виде презентаций, никаких мутных текстов, сплошная инфографика для удобства восприятия информации. И напомню, что все это бесплатно.

Как открыть счет и начать торговать

Если вы выбрали в качестве своего брокера Альфа-Банк, то необходимо пройти следующие этапы для начала торговли.

Этап 1. Открыть брокерский счет.

Для клиентов Альфа-Банка достаточно авторизоваться в интернет-банке. Для незарегистрированных пользователей для начала надо стать клиентом. На сайте подайте заявку, заполнив стандартную анкету с Ф. И. О., паспортными данными и контактами.

При заключении договора устанавливается тарифный план “Первый шаг” или “Мобайл”, если счет открывается через интернет-банк или мобильный банк в разделе Альфа-Инвестиции.

Этап 2. Пополнить счет.

На выбор клиента несколько вариантов: через специалиста в банке, интернет-банк или мобильное приложение. Зачисление проходит максимум за 20 минут. Пополнить счет можно на рубли, доллары США, евро и фунты стерлингов. Комиссия – 0 %. При пополнении через другой банк комиссия взимается по тарифам стороннего банка.

Минимальной суммы для открытия счета нет.

Этап 3. Скачать и установить торговый терминал.

Варианты: мобильный и стационарный Альфа-Директ, популярный и распространенный терминал QUIK. К обеим платформам прилагается инструкция пользователя, плюс есть видеоуроки в базе знаний.

Этап 4. Начать торговать.

Доступ к Московской фондовой и валютной биржам дается при открытии счета. Для торговли американскими акциями необходимо зарегистрироваться на Санкт-Петербургской бирже. Для этого войдите в личный кабинет и следуйте инструкциям. В помощь все те же видеоинструкции от Альфа-Директ с поэтапным выполнением всех действий.

Обратите внимание! Альфа-Банк не предоставляет услуги по купле/продаже опционов. Изучая отзывы клиентов, я поняла, что для некоторых это стало определяющим фактором смены брокера. Новый регламент, который вступил в действие с 27 февраля 2019 года, также зафиксировал это положение.

Сейчас набирают популярность индивидуальные инвестиционные счета (ИИС), которые позволяют не только получать доход от вложения капитала в ценные бумаги, но и пользоваться налоговыми льготами. Например, ежегодно максимально можно возвращать 13 % от 400 000 рублей взносов.

Многие брокерские компании позволяют одновременно открыть и простой брокерский счет, и ИИС. Но Альфа-Директ таких услуг не предоставляет. Их оказывает управляющая компания Альфа-Капитал с уже готовыми инвестиционными стратегиями.

Это подходит не для всех. Например, я предпочитаю самостоятельно формировать свой инвестиционный портфель, подбирать, анализировать инструменты и т. д. И одновременно хочу пользоваться налоговым вычетом на ИИС. Но с Альфа-Капитал это невозможно.

Тарифные планы

При открытии брокерского счета необходимо выбрать тарифный план. На сегодня их 19 штук. Я не буду перечислять названия, все есть на официальном сайте. Дам самые свежие цифры в таблице по некоторым популярным планам:

Первый шаг. Тариф для новичков. Размер комиссии не зависит от объема сделок в день/месяц или от стоимости чистых активов. Составляет 0,3 % от суммы сделки.

Оптимальный. Подходит для начинающего инвестора. Комиссия зависит от стоимости чистых активов на счете и объема сделок:

- на Московской бирже тариф 0,04 %, на Санкт-Петербургской бирже – 0,05 % от суммы сделки;

- при стоимости активов свыше 15 млн рублей тарифы снижаются.

Профессионал. Подходит для активных инвесторов. Комиссия зависит от объема сделок за день:

- на Московской бирже – 0,04 %, на Санкт-Петербургской бирже – 0,05 %;

- при объеме сделок свыше 10 млн рублей тарифы снижаются.

Инвестор. Зависит от объема сделок, которые клиент сделал в предыдущем месяце. При сумме сделки до 20 млн рублей комиссии составят:

- на Московской бирже – 0,1 %;

- на Санкт-Петербургской бирже – 0,11 %.

При сумме сделки более 20 млн руб. на Московской бирже – 0,06 %, на Санкт-Петербургской бирже – 0,07 %.

Персональный брокер. Придется заплатить 0,24 % и 0,25 % от суммы сделки за день.

Торговые роботы

Альфа-Директ разработал специальную программу – торгового робота, который по заданным параметрам может в автоматическом режиме вместо вас отправлять заявки на покупку и продажу ценных бумаг, валюты. В его основе алгоритм, который не подвержен эмоциям. Расчет основан на мониторинге и анализе рынка 24 часа в сутки. Работать с роботом можно только из терминала Альфа-Директ 4.0.

- До запуска рекомендую посмотреть видеоурок на сайте.

- Выбрать на основе рейтинга робота, отвечающего вашим ожиданиям прибыли, минимального риска или оптимального соотношения прибыль/риск.

- Запустить его и следить за результатами.

Рейтинг роботов позволяет значительно упростить выбор. Он состоит из 3 форм:

- Библиотека стратегий. Она предоставляет пользователям возможность создавать новые стратегии, редактировать классические из базы, тестировать и оптимизировать их.

- Диспетчер роботов. Там можно запускать и останавливать роботов, контролировать их работу, просматривая отчеты и графики с информацией о совершенных роботом сделках.

- Лучшие роботы, которые приносят максимальный доход в текущий момент времени. Можно выбрать робота по наиболее важному для вас критерию и запустить его в работу.

В рейтинге более 6 млн роботов. Они проходят тестирование на трех уровнях:

- за 1 год роботы фильтруются по прибыли, просадке, отношению риска к доходности;

- за 3 года – по прибыли и просадке (только те, кто прошел 1-й уровень);

- проверяется эффективность работы оставшихся роботов за 3 месяца.

В результате такого отбора в рейтинг попадают только лучшие. В диспетчере роботов можно создать собственный портфель из них. Таким образом тоже будет достигаться диверсификация.

Использование торгового робота бесплатное. С помощью конструктора можно создать робота по собственной стратегии инвестирования или воспользоваться уже имеющимися. Альфа-Банк регулярно проводит бесплатные вебинары по обучению работе с роботами.

Заключение

В заключение хочу дать совет, основанный на моем личном опыте. Практически на всех сайтах брокеров очень сложно найти информацию по тарифам и условиям. Еще тяжелее разобраться, что именно относится к вам и вашему брокерскому счету из тех цифр, которые удалось обнаружить. Поэтому самым эффективным способом выбора брокера является личный разговор по телефону или в офисе с представителем компании.

А Альфа-Банк Брокер, несомненно, имеет свои преимущества и недостатки. Но для конкретного человека они будут свои. Например, кто-то торгует только опционами, поэтому этот не подходит по определению. А кто-то заинтересуется возможностью поработать с роботами. Мне показалась такая функция заслуживающей внимание.

В любом случае стоит изучить и других брокеров, которые занимают более высокое место в рейтинге. Комиссии отличаются даже не на пару процентов, а в несколько раз.

http://kartavmestodeneg.ru/fizicheskim-licam/doveritelnoe-upravlenie-alfa-bank-otzyvy-otchety.html

http://oformitcredit.ru/poleznoe/alfa-investicii/

http://iklife.ru/investirovanie/alfa-bank-broker-dlya-fizicheskih-lic.html