Что такое Альфа инвестиции и как с ними заработать?

Альфа инвестиции – это финансовый инструмент от Альфа-Банка. Однако инвестициями занимается отдельная компания, которая входит в холдинг Альфа-Групп. Организация Альфа-Капитал не раз признавалась лучшей по итогам года, так как у нее отличные финансовые показатели.

Суть заключается в том, что компания принимает капитал от физических и юридических лиц в доверительное управление. Они реинвестируют в рамках соглашения и выплачивают всем участникам доход. Однако не всегда можно получить желаемый результат.

Что такое Альфа инвестиции

По сути, Альфа инвестиции – это паевой фонд. То есть, необходимо приобрести определенное количество паев, чтобы начать зарабатывать.

Данная организация специализируется на следующих направлениях:

- Ликвидные акции.

- Высокорискованные акции.

- Газовая отрасль.

- Строительство.

- Нефтяная отрасль.

- Торговля.

- Государственный сектор.

Необходимо изучать доходность каждого вида ПИФов отдельно. Она сильно варьируется, в зависимости от периода. Прочитав сведения о доходности, можно понять, куда лучше инвестировать.

Также возможно самостоятельно управлять своими активами на площадке компании Альфа-Капитал. Теперь стоит подробнее описать предложения Альфа инвестиций.

Паевые инвестиционные фонды

Это оптимальный вариант инвестирования для большинства физических и юридических лиц, так как не нужно самостоятельно следить за деньгами и смотреть, когда нужно входить в сделку, а когда выходить из нее.

Вот основные преимущества этого инструмента:

- Инвестиции в российские и зарубежные рынки.

- Сумма вложений от 100 рублей.

- Синхронизация с Альфа-Кликом и Альфа-Мобайл.

- Возможно контролировать состояние счета в любой момент времени.

Паевой инвестиционный фонд является формой коллективных инвестиций, при которой средства инвесторов объединяются для дальнейшего размещения специалистами в ценные бумаги или иные активы для получения максимального дохода. Инвестировать можно сроком до пяти лет. При этом каждый может осуществлять движения по счету по мере необходимости.

Индивидуальный инвестиционный счет

Индивидуальный инвестиционный счет — это специальный счет физического лица, который позволяет получать 13% в виде льгот от государства.

Сотрудники компании Альфа-Капитал сами занимаются управлением ценных бумаг, а клиент получает на выбор освобождение от НДФЛ или возврат 13% от инвестируемой суммы.

Вот несколько достоинств этой программы:

- Получение 13% от внесенной суммы в виде налогового вычета.

- Все давно придумано – есть готовые стратеги для инвестирования.

- Минимальная сумма 10 000 рублей.

- Оформить все можно в режиме онлайн.

Клиенту надо только выбрать одну из существующих стратегий ИСС и подать заявку. Все остальное специалисты сделают самостоятельно. Минимальная сумма на счете составляет 10 тысяч рублей, максимальная 1 миллион рублей.

При открытии ИИС с удерживается комиссия в размере до 2%. Дополнительные сборы предусмотрены за доверительное управление счетом. Ознакомиться с актуальными тарифами можно через call-центр и в офисе компании. Также они прописываются в договоре.

Инвестиции в облигации

Через Альфа-Капитал можно купить облигации федерального займа и получать повышенную прибыль.

Вот основные достоинства этой программы:

- Минимальный размер инвестиций 1 000 рублей.

- Доходность выше, чем по депозитам.

- Можно продать облигации в любой момент без потери процентов.

- Оформление онлайн или в офисе Альфа-Банка.

Облигации не сложнее вклада. По ним предусмотрена дата погашения, по истечении которой клиент получает свои средства и определенный процент (купон), который выплачивается ежеквартально, каждые 6 месяцев или раз в год. Даты выплат оглашаются заранее.

Доверительное управление капиталом

Доверительное управление, как ПИФы, только необходимо вносить значительно больше, чем 100 рублей. При этом доходность может быть достаточно большой.

Вот основные достоинства этой программы компании Альфа-Капитал:

- Индивидуальный инвестиционный портфель для каждого клиента.

- Валютная диверсификация позволяет снизить риски.

- Предоставление бонусной программы Alfa Capital Wealth.

- Обеспечение полного контроля за состоянием счета в любой момент времени.

Клиент должен внести минимум 500 тысяч рублей. После чего команда профессионалов будет отвечать за получение прибыли. Средняя доходность составляет 19% годовых, что значительно больше, чем прибыль по вкладам.

Таким образом, сервис Альфа инвестиции включает в себя несколько способов заработка. Клиент сам должен решить, какой именно ему подходит в конкретно взятом случае, исходя из собственного капитала, предпочтений и других факторов.

Трейдинг с профессионалом

Сегодня можно консультироваться с профессиональным брокером или роботом. Торговый робот – это полноценная торговая лаборатория, способная анализировать рынок, осуществлять сделки и актуализировать портфель. Однако специалист сможет не только подсказать, что нужно делать, но и объяснить, почему это надо делать в конкретно взятом случае.

Преимущества компании Альфа-Капитал

Существует несколько причин обратиться именно в Альфа-Капитал, чтобы увеличить свои сбережения:

- Компания не раз признавалась лучшей.

- Фирма входит в Альфа-Групп и получает важную информацию о мировых финансовых рынках из разных источниках, что позволяет выгодно инвестировать.

- Доходность некоторых ПИФов доходит до 25% за год.

- В некоторых случаях достаточно внести 100 рублей для приобретения паев.

- Можно оформить все в режиме онлайн.

- Небольшая комиссия при самостоятельной торговле на бирже.

- Удобный и интуитивно понятный интерфейс.

- Отличный финансовый инструмент для увеличения прибыли, который может использоваться физическими и юридическими лицами.

- Возможно управлять активами через Альфа-Мобайл.

Работать с Альфа инвестициями могут любые физические и юридические лица. Достаточно зарегистрироваться на сайте компании, оформить заявку на покупку паев и произвести оплату. Однако клиентам Альфа-Банка будет выполнить все проще. В Альфа-Клике есть раздел с Альфа-Инвестициями, где можно купить паи.

При самостоятельном управлении активами пользователь берет все риски на себя. Он должен внимательно следить за состоянием рынка, чтобы своевременно входить в сделку и выходить из нее для получения дохода. Однако есть немало инструментов, которые облегчают процесс торговли.

Как стать клиентом компании

Чтобы стать клиентом компании Альфа-Капитал необходимо выполнить следующее:

- Заполнить заявку на покупку паев или получение доступа к торговой площадке.

- Указать ФИО и паспортные данные (учредительную информацию для юридических лиц).

- Подписать договор электронным способом (физические лица делают это с помощью кода из смс сообщения, что является аналогом электронной подписи в России).

- Внести сумму на счет для начала работы.

Специалисты компании Альфа-Капитал проверяют все данные о заявителе перед тем, как предоставить запрашиваемый доступ. Проверка занимает до пяти дней.

Если покупаются паи, то транзакция обрабатывается в течение 3 – 5 дней. На телефон заявителя приходит информация, когда сделка будет осуществлена. Клиенты Альфа-Банка комиссию за перевод не платят, для других она регламентирована тем банком, в котором находится счет заявителя.

Необходимо понимать, что Альфа-Капитал получает процент за каждую транзакцию, когда пользователь сам торгует на бирже. Но если покупаются паи, то фирма зарабатывает на том, что продает их выше биржевой стоимости, а покупает ниже нее. Эта дельта уходит в доход организации, чтобы оплатить работу специалистов.

Возможные риски

Всегда есть риски во время инвестирования денежных средств!

Необходимо учитывать риски и понимать, куда лучше вкладываться. При самостоятельной торговле на бирже доходность зависит исключительно от трейдера. Но во время покупки паев приходится изучать особенности рынка.

Если паевой фонд является убыточным, то ни один из его участников не получает дохода, но отвечает своим капиталом перед кампанией. Это указана в соглашении, поэтому рекомендуется инвестировать сразу в несколько сфер. Это позволит увеличить доходность.

Вывести деньги можно только на основании личного заявления. Для этого нужно указать, сколько паев планируется продать и куда переводить деньги. В течение 3 – 5 дней транзакция будет обработана.

Помощь в оформлении налоговой декларации

Важным преимуществом сотрудничества с компанией Альфа-Капитал является возможность получения налогового вычета за инвестиции. Закон позволяет вернуть до 52 000 рублей при открытии индивидуального инвестиционного счета.

Вот как это работает:

- Консультант подсказывает, какие документы необходимо собрать.

- Производите оплату услуг консультанта, после чего он составляет декларацию 3-НДФЛ.

- Сдаете декларацию (это можно сделать онлайн).

- Вы получаете деньги.

Минимальная стоимость составления декларации составляет 599 рублей.

Налогообложение с инвестиций

Налоги важный нюанс, о котором необходимо знать.

Если всегда оплачивать 13% со всех доходов, можно получить штраф от налоговой. Требуется правильно рассчитывать сумму, учитывая вид дохода и ставку рефинансирования.

Так как отечественные инвестиционные компании являются налоговыми агентами, клиентам не приходится беспокоиться о необходимости осуществить оплату в государственный бюджет. Фирмы сами переводят необходимую сумму государству.

Необходимо оплачивать налог, если доходность по рублевым операциям превысила 13,25% годовых, а по валютным 9% годовых. При этом налог взимается только с части процентов. Например, если доходность составила 17%, то необходимо заплатить налог с 4%. Налоговая ставка составляет 13%, как и в случае с операциями с ценными бумагами.

В случае с доверительным управлением есть несколько важных нюансов:

- Налог оплачивать не нужно, пока сумма доходов не превысит максимальный показатель.

- Если деньги поступают на счет управляющей компании через электронные кошельки, то сотрудники ФНС не могут проконтролировать это. Таким образом, не обязательно отчитываться о полученной прибыли.

- Переводы между физическими лицами налогами не облагаются.

- Для того чтобы оплатить налог, необходимо обязательно подавать декларацию по форме 3-НДФЛ.

Работая с Альфа-Капиталом, все будет совершенно легально. Поэтому проблем при сдаче отчетности в налоговую не возникнет. Компания давно работает на рынке и является надежной. Она предоставляет много возможностей для заработка, поэтому необходимо только выбрать, какой вариант инвестиций предпочтителен в конкретно взятом случае.

Читайте также другие полезные статьи:

- Инвестиции в мфо. Преимущества и недостатки

Управляемые облигации от Альфа-Капитал — БПИФ с активным управлением | В чем подвох фонда?

Разберемся что представляет из себя БПИФ Альфа-Капитал Управляемые облигации (AKMB). Стоит ли инвестировать в фонд. И про какие нюансы нужно обязательно знать.

- Кратко о фонде AKMB

- Особенности БПИФ

- Комиссии

- Активное управление — плюсы и минусы

- Фонд Управляемые облигации — не совсем облигационный фонд

- Резюмируя:

Кратко о фонде AKMB

БПИФ Альфа-Капитал Управляемые облигации. Тикер на Московской бирже — AKMB. Старт торгов — июнь 2020 года.

Фонд инвестирует в государственные облигации (ОФЗ), муниципальные и корпоративные бумаги. Состав фонда нигде не прописан. БПИФ AKMB является активно управляемым биржевым фондом на широкий рынок долговых бумаг. Облигации подбираются в портфель исходя из рыночной обстановки.

Все поступающие купоны реинвестируются.

Цена на бирже стартовала с 1 рубля. )))

Фонд доступен для покупки через российских брокеров. Можно брать на ИИС. Имеет налоговые льготы (не платит налоги на купонный доход). Это будет актуально с 2021 года.

Особенности БПИФ

Комиссии

Одна из самых высоких ставок среди биржевых фондов.

- плата за управление — 1% в год;

- депозитарий — 0,21% (без НДС);

- прочие — 0,5% (без НДС).

В итоге: совокупные расходы AKMB — 1,71% в год. С учетом налогов — 1,81%.

В среднем, облигационные фонды берут в 2-4 раза меньше (сравнение комиссий ETF на Московской бирже).

Кому-то может показаться, что ставка в почти 2% — это не так много. Еще несколько лет назад (когда надежные облигации давали двузначную доходность) наверное можно было бы закрыть глаза на такой «скромный тариф за управление». Но сейчас, когда доходность по облигациям упала практически в пол — отдавать такие деньги …

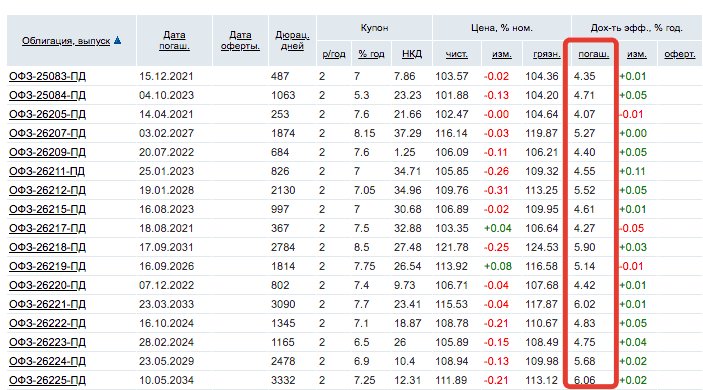

Смотрите. На данный момент (июль 2020) — доходность не слишком длинных ОФЗ составляет 4,5 — 5.7% годовых. Если вычесть комиссии за управление, реально инвестору останется 3-4%. А это совсем смешно (если бы не было так грустно).

ОФЗ — доходность к погашению

ОФЗ — доходность к погашению

Справедливости ради отмечу, что фонд покупает и другие облигации, доходность по ним будет выше. Но ненамного. Если не углубляться в совсем рискованные бумаги с низким рейтингом.

Конкуренты (облигационные фонды) тоже имеют в составе более доходные бумаги. Но просят за управление гораздо меньше.

Но ведь ETF от Альфы — это фонд с активным управлением. По которому наверняка будет большая доходность?

Активное управление — плюсы и минусы

Чем обусловлено высокая ставка (комиссия за управление)? Наверное активной стратегией. А чем отличается активное управление от пассивного?

Обычно пассивное управление — это следование за индексом. Покупаешь бумаги в той же пропорции, как в индексе. Независимо от стоимости. За тебя уже все решено. Состав индекса и веса известны.

При активном управление решение о покупке/продаже активов принимается согласно какой-то инвестиционной стратегии.

Управляющий фондом ищет выгодные предложения на рынке долговых бумаг. За счет этого планируется получать более высокую доходность.

Но в таком случае, мы хоть и получаем доход с облигаций, но в то же время очень сильно зависим от умения управляющего. По сути, мы вкладываем деньги в человека (или команду), а не ценные бумаги.

Обычно считается, что вложения в облигации — это консервативные инвестиции. С меньшими рисками (по сравнению с акциями). Но что же мы имеем в фонде AKMB?

Активное управление — это постоянная покупка/продажа бумаг. Следовательно повышенные торговые расходы. Которые всегда будут уменьшать прибыль.

Высокие риски. Опять же связанные с активным управлением. Риски — это неопределенность. Управляющая компания может добиться более высокой доходности (по сравнению с классическими облигационными фондами). Но в тоже время всегда будет присутствовать вероятность проиграть обычным ОФЗ (из-за неудачных сделок управляющего). И не получить даже стандартной доходности. Здесь рекомендую ознакомиться с исследованием SPIVA, где сравнивается доходность активных и пассивных инвестиций.

Фонд Управляемые облигации — не совсем облигационный фонд

В правилах доверительного управления прописано следующее:

24. Инвестиционная политика управляющей компании:

Инвестиционной политикой управляющей компании является долгосрочное и/или краткосрочные вложения средств в ценные бумаги, преимущественно в облигации, и краткосрочное вложение средств в производные финансовые инструменты.

В нагрузку к облигациям, инвестор получает инструменты с очень высокой степенью риска (деривативы). В правилах даже прописан максимально допустимый размер этих инструментов. До 40%. Это жесть.

26. Структура активов фонда должна одновременно соответствовать следующим требованиям:

Стоимость лотов производных финансовых инструментов (если базовым (базисным) активом производного финансового инструмента является другой производный финансовый инструмент — стоимость лотов таких производных финансовых инструментов), стоимость ценных бумаг (сумма денежных средств), полученных управляющей компанией фонда по первой части договора репо, размер принятых обязательств по поставке активов по иным сделкам, дата исполнения которых не ранее 4 рабочих дней с даты заключения сделки и заемные средства, предусмотренные подпунктом 5 пункта 1 статьи 40 Федерального закона от 29 ноября 2001 года N 156-ФЗ, в совокупности не должны превышать 40 процентов стоимости чистых активов фонда.

Резюмируя:

БПИФ Альфа-Капитал Управляемые облигации не является классическим облигационным фондом. За счет активного управления (и использования производных инструментов в том числе) фонд может показывать доходность выше той, которую дает долговой рынок (сравнивая с пассивной стратегией).

Но эта повышенная доходность не гарантирована. Причина кроется в двух главных факторах (рисках):

- Управляющий должен постоянно обыгрывать рынок, показывая доходность как минимум на величину комиссии (1,7% сверху) выше. В идеале еще больше. Иначе зачем тогда вкладываться в фонд.

- Всегда присутствует человеческий фактор — риски неправильного принятия решения (инвестиции в управляющего, а не ценные бумаги). Всего одна ошибка может съесть львиную часть дохода.

На ум приходит скороговорка: … но тридцать три корабля лавировали, лавировали, да так и не вЫлавировали …

Вот так и управляющий (а вместе с ним и фонд AKMB) может не вЫлавировать. ))))

Удачных инвестиций с низкими комиссиями!

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Чего ждать от ПИФов Альфа банка — доходность и динамика роста

ПИФы «Альфа-Банка» с каждым днём становятся популярнее. Основной причиной популярности такого вида доходов стала возможность увеличивать материальное состояние, имея небольшое количество денег.

Что такое ПИФы Альфа банка и как они работают

ПИФ — паевый инвестиционный фонд, представляемый как коллективная форма инвестирования средств в определенные сферы. При помощи использования этих денег брокерами, граждане увеличивают доход. Суммы, вложенные в развитие инвестирования проекта, используются брокерами. Доходность естественно переходит владельцам средств.

Основная задача ПИФов — возможность увеличения стоимости имущества. Основная часть имущества состоит как раз из инвестиционных денег. Именно поэтому, доверяя деньги компаниям, люди передают право владения этими средствами.

Люди, вкладывая средства в развитие, пополняют доходность, не применяя усилий.

Как пользоваться и оформить

Чтобы приобрести ПАИ одного из выбранных фондов, обращаемся в организацию Альфа-Банка:

- это делается как через банковское отделение;

- через интернет сайт «Альфа-Клик».

Если подача заявления была оформлена через сайт, следует подождать пару минут, чтобы была обновлена информация о заявке. Если сайт долгое время не отвечает, звоните в call-центр, где ответят на интересующие вопросы.

После того как произошёл момент покупки пая, пользователь автоматически становится инвестором. Если определенный пай будет приносить доходность организации, пользователь сможет следить и регулировать доходы. Контроль легко осуществляется через Личный кабинет организации.

Виды ПИФов Альфа банка, описание

Чтобы клиенты «Альфа-Банка» могли доступно вкладываться в инвестирование, компания разработала пару вариантов вложений.

- ресурсные — одни из самых популярных способов вложения. Имеют среднюю доходность в 15%. Эта отрасль постоянно вкладывается ресурсное производство;

- брендированные — фонд помогает развиваться многим секторам популярных компаний. Инвестирование имеет долгосрочную роль. Именно поэтому, вложения осуществляются на долгий срок. Количество процентов составляет 20%. Стоимость одного пая постоянно поднимается;

- технологические — фонд помогает инвестировать мировые компании производителей технологического оборудования. Доходность в первую очередь зависит от направления мировой экономической ситуации. В 2015 году проценты составили 24%. Следует понять, что этот пай имеет ограниченное количество для продажи;

Менее популярными являются торговые и инфраструктурные фонды. Классические фонды разделяются на шесть подразделений:

- резервные;

- балансные;

- облигационные;

- ликвидные акции;

- еврооблигационные;

- индексные;

Доходность и динамика

По последним экономическим исследованиям, на доходность и динамику развития влияет большое количество факторов. Большая часть приходится на развитие внутренней и внешней экономической обстановки страны. Не менее важно подобрать себе профессионального брокера, грамотно управляющего финансами.

Прежде чем выбрать себе фонд, рассматривается прежняя доходность отрасли.

Важно понимать, что прежняя доходность может не принести в грядущем году положительных результатов. Дальнейшие показатели являются средними оценками за определенный промежуток времени:

- технологии — 20%;

- бренды — 20%;

- ресурсы — 15%;

- облигации — 12%;

- резерв — 10%;

- инфраструктура — 10%;

- торговля, Индекс и Ликвидные не более 8%.

Стоит учитывать, что ряд некоторых вложений окажется совсем нерентабельным. Именно поэтому следует начинать деятельность с маленьких ставок, чтобы постепенно учиться искать хорошие организации, куда нужно инвестировать.

Что такое дивиденды простыми словами, читайте здесь

Отзывы клиентов

Далее предоставлены отзывы клиентов, воспользовавшимися услугами ПИФов от Альфа-Банка.

Олег. Кемерово. Узнал о ПИФах от Альфа-Банка недавно. Но благодаря тому, что имею экономическое образование, легко и свободно зарабатываю деньги. В первый год заработал больше 30% от вложенной суммы. Каждый год эти деньги увеличиваются. Приятно получать дополнительный заработок и отслеживать со смартфона, как приходит очередная «прибавка» к зарплате. Конечно, некоторые жадничают и начинают сотрудничать со 100 рублей. Но советую использовать серьёзные суммы, чтобы доходы имели приятные бонусы. Советую применять не только один фонд, а разбивать средства на несколько фирм и организаций. Создаю себе дополнительную почву для безопасности.

Максим. Сергиев Посад. Начал правильно распределять средства ещё в далёких девяностых. Именно поэтому считаю, что деньги обязаны работать на людей, а не люди на деньги. ПИФы — полезный инструмент для совершенствования и комплектования бюджета.

Анна. Магадан. Когда заработала первые деньги, искала применение. Товарищи посоветовали вложить куда-нибудь. Долгое время ломалась и думала, куда же деть. Везде виделся обман, мошенники и спекуляция. Но когда попробовала заработать на маленькой сумме, сразу было видно эффективность программы. Надеюсь дальше продолжать продвигаться в сфере.

Смотрите видео про паевые фонды Аальфа банка:

http://vk.com/@baikalinvestbank24-rss-477379496-895094855

http://vse-dengy.ru/upravlenie-finansami/pifyi/upravlyaemye-obligatsii-akmb.html

http://wikiprofit.ru/investments/pif-alfa-banka.html