Брокер Сбербанк Инвестор: обзор приложения для инвестиций

Для того, чтобы открыть брокерский счёт в Сбербанке нужно посетить страницу Сбербанк Инвестиции и открыть дистанционного счёт для инвестирования. Либо посетить ближайшее отделение банка, оказывающее инвестиционные услуги. Подробно о процедуре открытия не буду писать, здесь все довольно стандартно. Также можно скачать мобильное приложение Сбербанк Инвестор и прямо через интерфейс программы открыть счет. При условии, что вы уже являетесь клиентом Сбера по банковскому обслуживанию.

P.S. Даже не знаю ни одного человека, у которого бы не было расчетного счета в банке Sberbank.

Как пополнить брокерский счёт в Сбербанке?

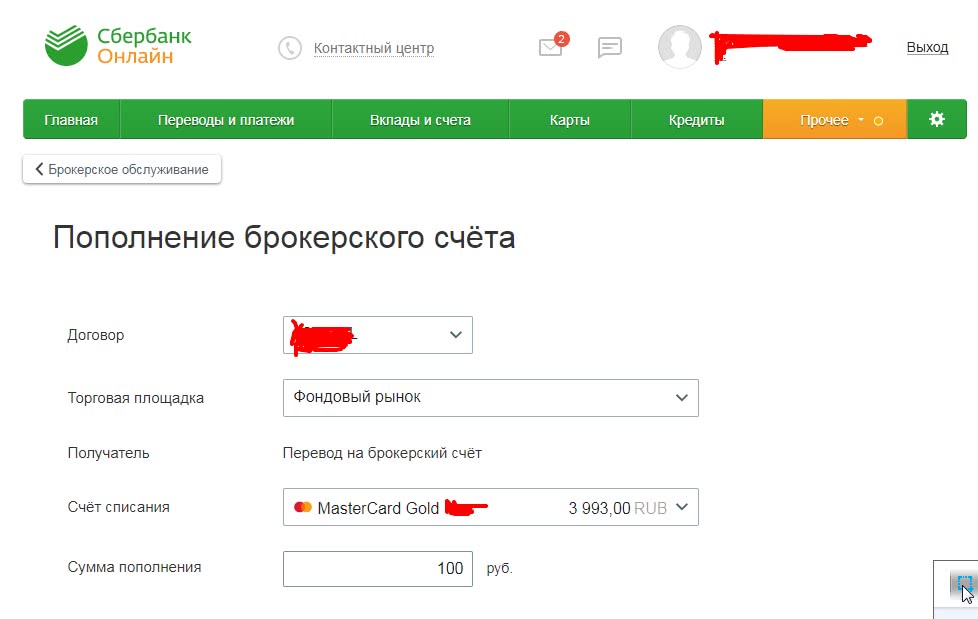

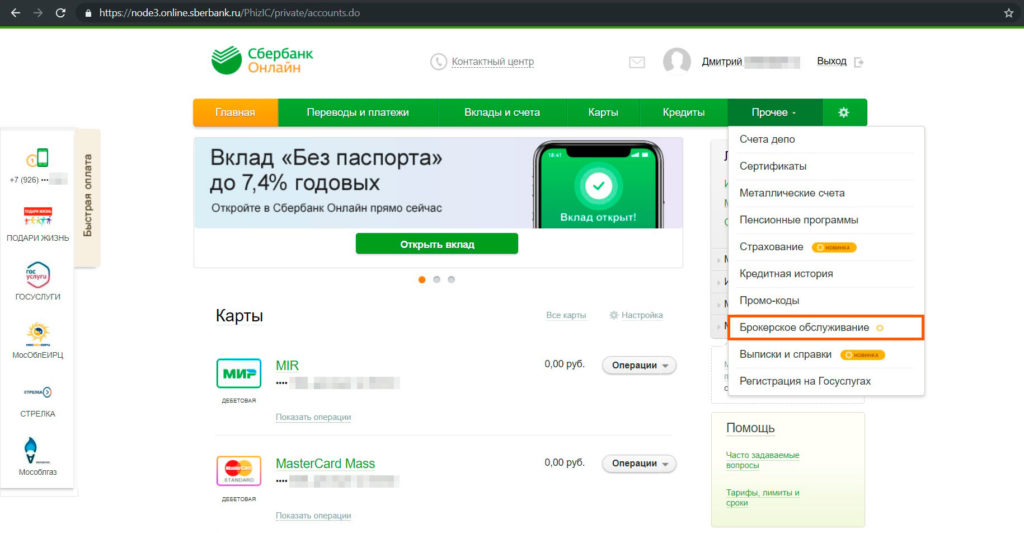

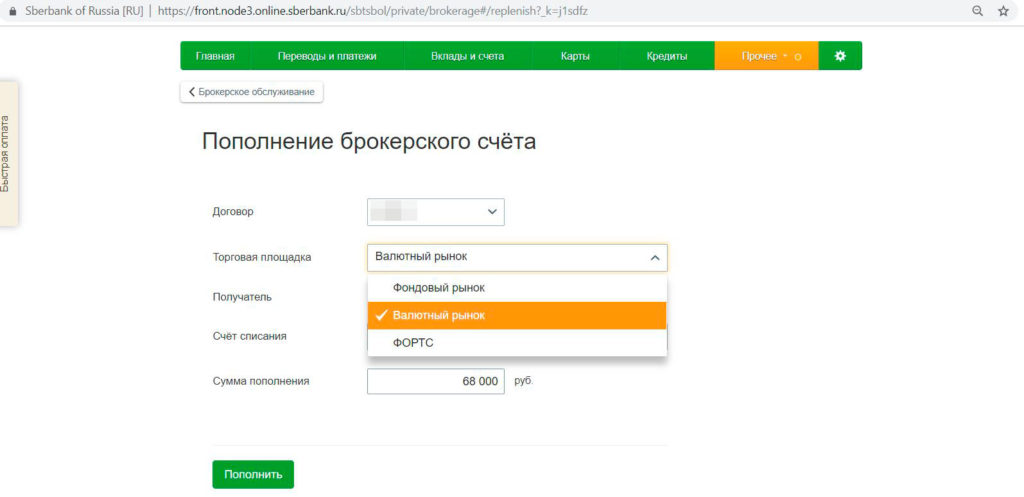

Способ 1. Пополнить через веб версию сайта, для этого потребуется войти в личный кабинет Онлайн, как пользователь по банковскому обслуживанию. На вкладке Прочее > Брокерское обслуживание будет вот такой примитивный, но понятный интерфейс, где можно пополнить свой счет с расчетного счета / банковской карты Сбера.

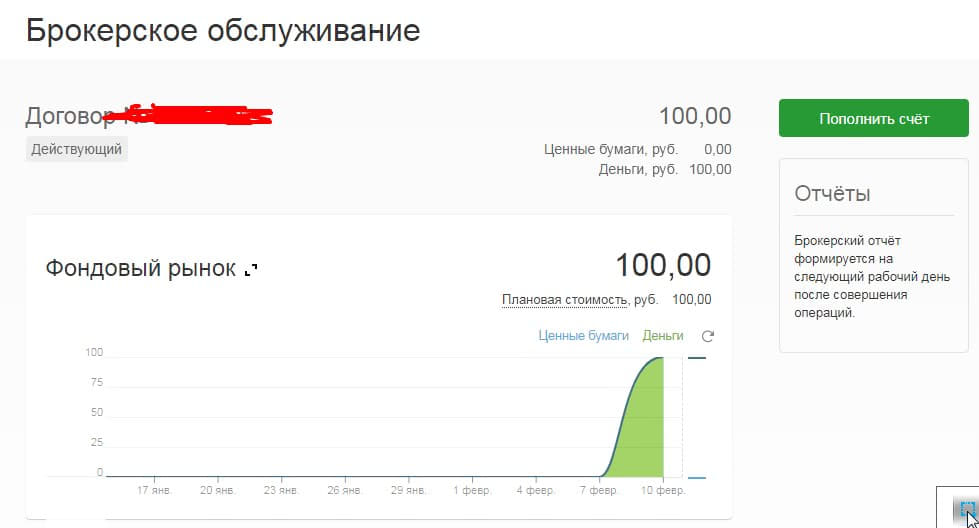

Интерфейс личного кабинете брокера на сайте Sberbank

Интерфейс личного кабинете брокера на сайте Sberbank

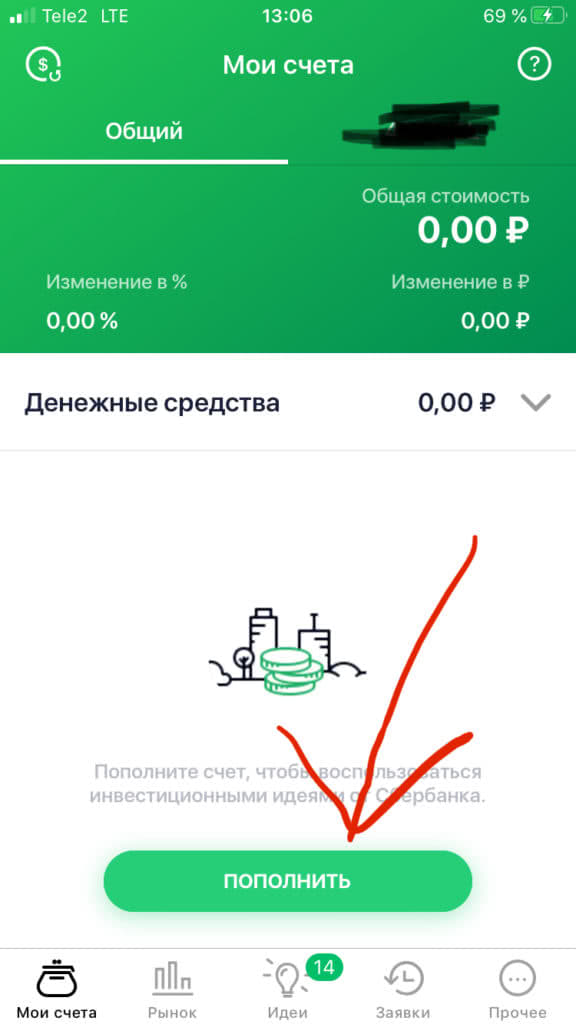

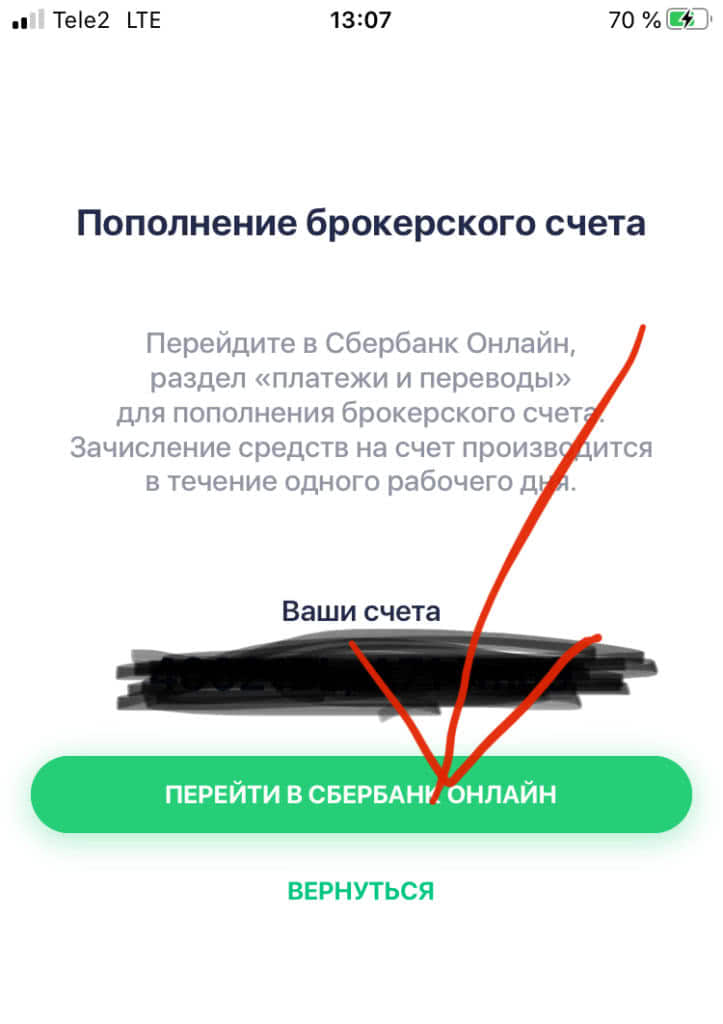

Способ 2. Можно пополнить через мобильное приложение Сбербанк Инвестор. Но здесь есть одно но — у вас должно быть установлено приложение Сбербанк Онлайн. После нажатия на кнопку Пополнить Брокерский счет система вас отправит на Сбер Онлайн.

Пополнение брокерского счета в приложении Сбербанк Инвестор скриншот

Тарифы и условия брокерского обслуживания в Сбербанке

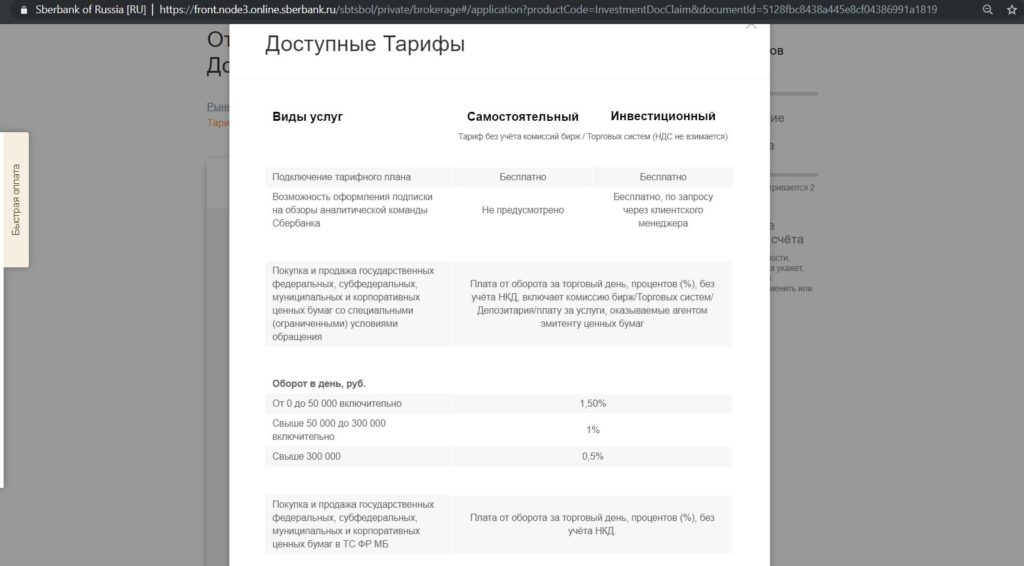

С пополнение разобрались. Самое время посмотреть все комиссионные вознаграждения у банка №1 в России по количеству клиентов и размеру активов. Здесь всё предельно просто. Тарифа всего два:

- Инвестиционный — предлагающий аналитику и ежедневные обзоры рынка в обмен на повышенную комиссию при совершении сделок.

- Самостоятельный — тариф с самой низкой комиссией в рамках обслуживания Сбербанка. Никаких торговых идей брокер не даёт.

| Название тарифа | Депозитарка | % за сделку Фондовый рынок | Поручения по телефону | Аналитика |

| Инвестиционный | 0 рублей | 0,3% | 150 рублей | есть |

| Самостоятельный | о рублей | 0,018% — 0,06% | 150 рублей | нету |

Все цифры расписывать не буду, так со временем они будут меняться, а статья нет. Например, на валютном рынке процент комиссии отличается от сделок с акциями и облигациями. Более точные цифры вы всегда сможете найти на сайте самого банка.

Важное — заключать сделки с голосовых поручений НЕВЫГОДНО

Поэтому, рекомендую установить мобильное приложение Сбербанк Инвестор и самостоятельно совершать сделки. У большинства брокеров практика одинаковая — снизить нагрузку на колл-центры и трейдеров. Банкиры вводят заградительную комиссию за факт подачи голосового поручения (комиссия за сделку также дополнительно спишется). Основной посыл в этой особенности: уважаемые клиенты, изучите интерфейс приложения и сами покупайте и продавайте ценные бумаги.

Как совершать сделки на бирже в приложении Сбербанк Инвестор или на сайте

После того, как мы пополнили счёт и выяснили какие комиссии нас ждут. Самое время понять как можно купить валюту или акцию того же Сбербанка и носить пафосное клеймо — «я акционер Сбербанка».

Ниже показан скриншот из интерфейса сайта — личного кабинета инвестора. Краткий обзор портфеля и несколько вкладок для совершения сделок и просмотра истории пополнения/вывода денежных средств. Функционала может и немного пока, но дружелюбный интерфейс лучше, чем у брокера Финама.

Интерфейс личного кабинете брокера

Интерфейс личного кабинете брокера

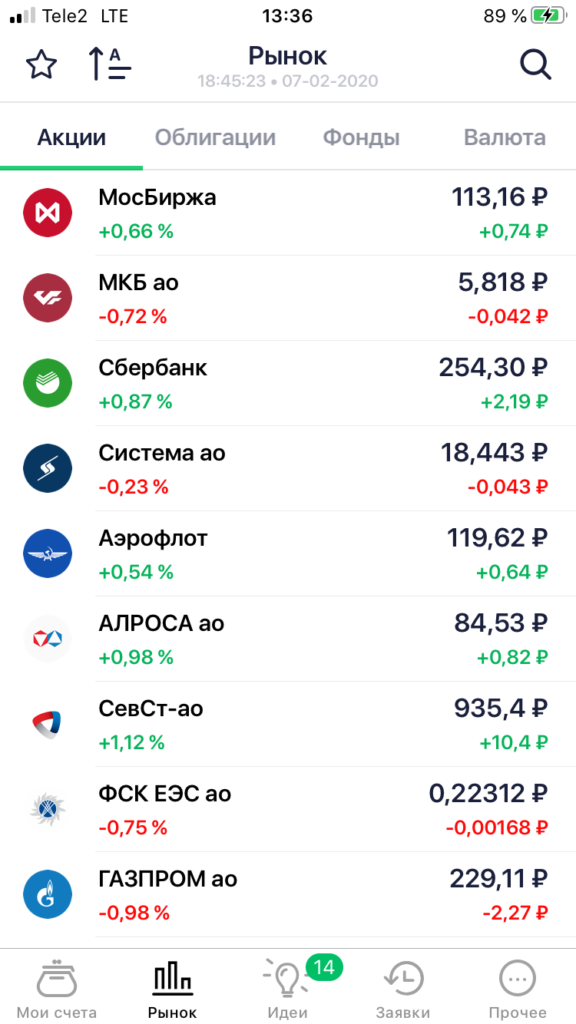

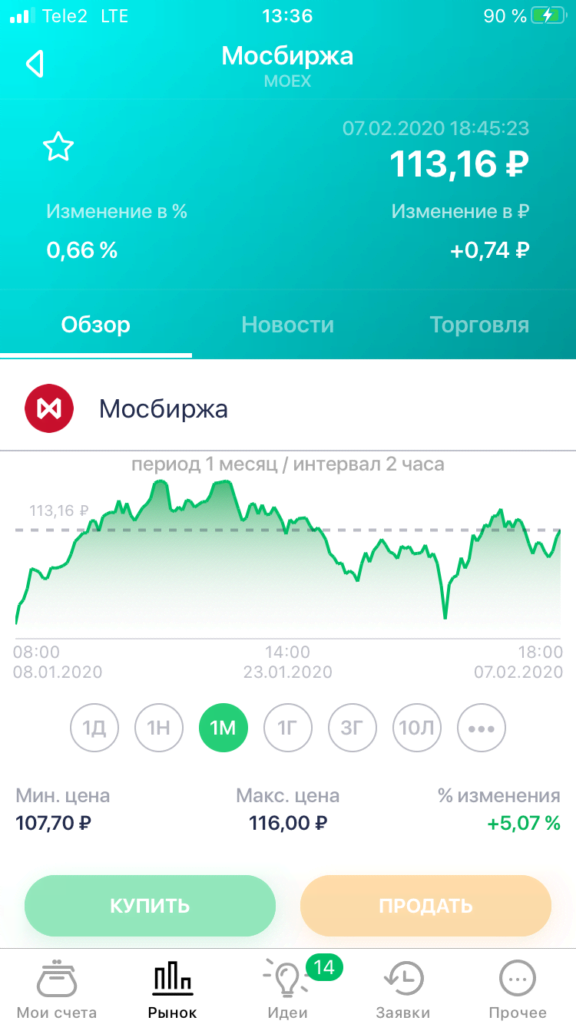

Чтобы купить ценные бумаги прямо со смартфона, скачиваем приложение. Входим по логину, который пришел по смс после регистрации и видим вот такую программу:

Интерфейс приложения для смартфона Сбербанк Инвестор

Как видно это два экрана, внизу панель, где отображаются ваши брокерские счета и бесплатные идеи по рынку. Есть история заявок и сделок. Дизайн ,честно немного старомодный, из стиля а-ля Windows XP. Все функциональные кнопки «»купить и «продать» есть. Для этого достаточно нажать на название ценной бумаги (на примере акция Мосбиржи). Скриншот делался в субботу, потому кнопки неактивные, но Московская биржа закрыта на выходные.

Бесплатные торговые идеи и аналитика от брокера Сбербанк

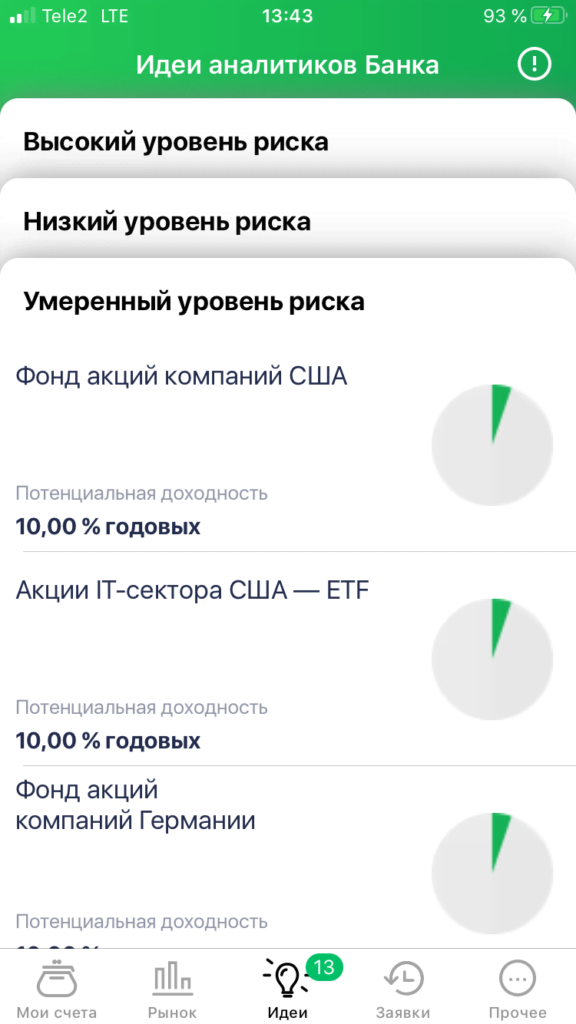

В приложении есть отдельная вкладка под это дело. Качество данных идей не учитывают сиюминутную ситуацию на фондовых рынках. Во-первых, клиенту сразу предлагает выбрать один из уровней риска торговой идеи и затем открывается детальное описание.

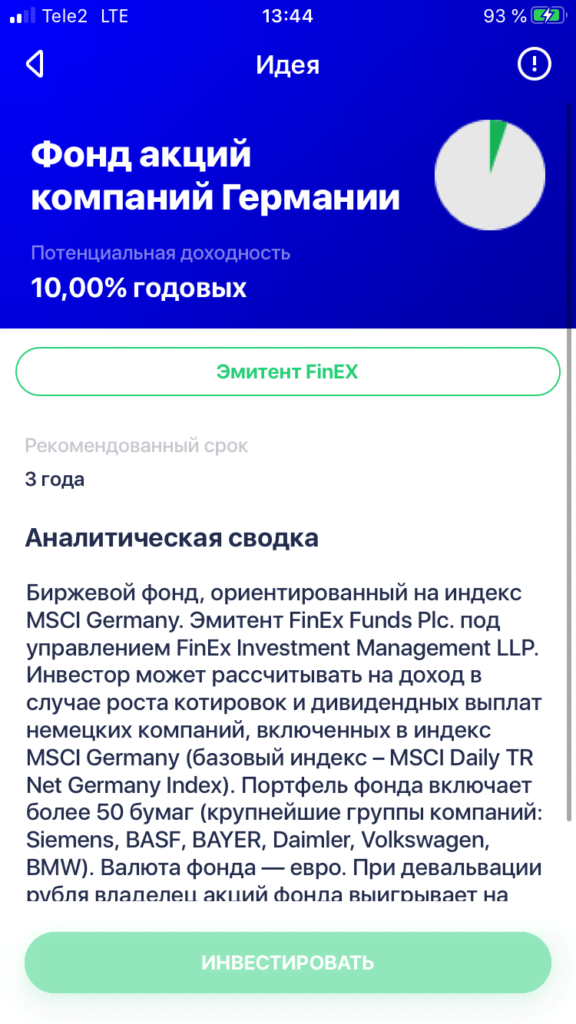

Торговые идеи от брокера Сбербанк Инвестор

В данном примере популярный фонд ETF от Finex на немецкий индекс. Конкретный пример носит скорее долгосрочный характер вложений в экономику Германии, чем обоснование почему именно сегодня. ЦБ России понизил ключевую ставку до 6,00%, а в Китае будушет коронавирус — нужно покупать акции фармакологических компаний. Или «шортить» китайский индекс. Но данная аналитика, как раз для новичков. На тарифном плане, который не обязывает вам предоставлять качественную аналитику.

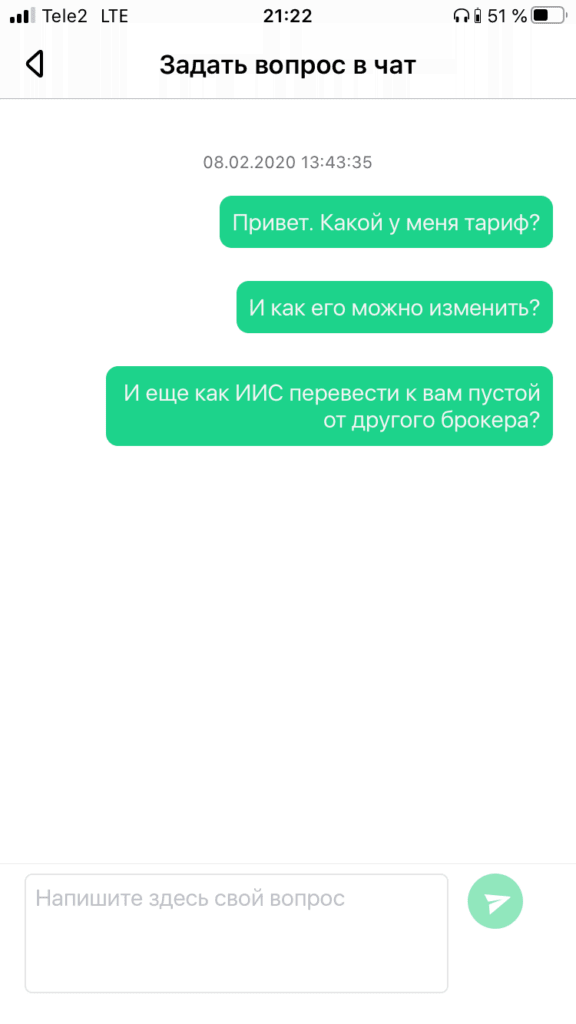

Онлайн консультант-брокер в чате в приложении Сбербанк Инвестор

На отдельной вкладке есть возможность задать вопрос по обслуживанию своего брокерского счета. Можно узнать какой у вас тариф или как его изменить, что я и сделал. Ниже скриншоты диалога с оператором.

Узнать торговые идеи не получится и это запрещено законом 397-ФЗ: О внесении изменений в Федеральный закон «О рынке ценных бумаг . Попробую это сделать и посмотрим, что ответит оператор. И вам показываю. Но как видим, на 10 февраля оператор так и не ответил!

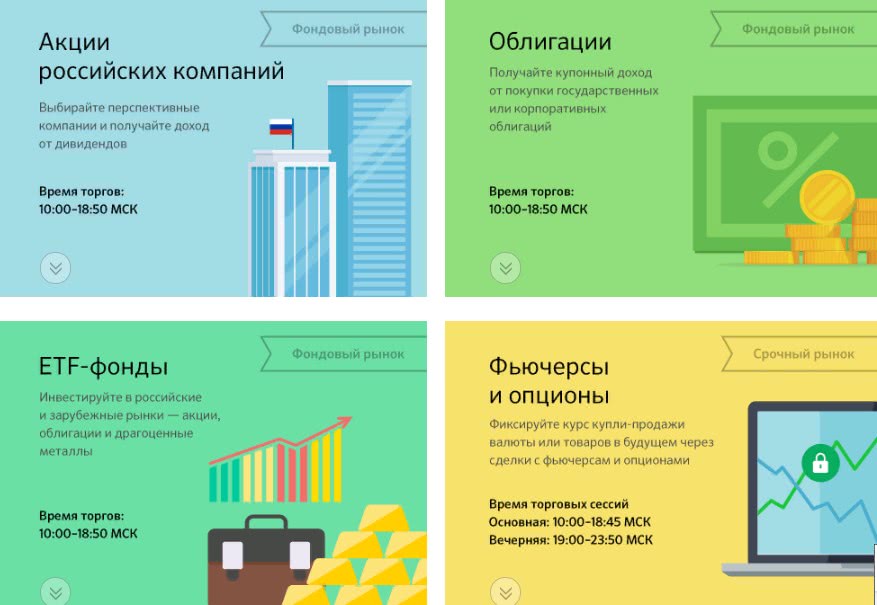

Список ценных бумаг, доступных для покупки через инвестиционное приложение

Список опубликован на официальном сайте и довольно большой. С наглядными категориями финансовых инструментов. Любой бабуле будет понятно из этой инфографики ,что такое ETF и что такое Облигация.

Резюме: простой брокер с понятными тарифами, нет лишней информации. Она не «замусорит» мозг новичкам на фондовом рынке. Возможности для профессионалов имеют ограниченный набор инструментов (прямой доступ на биржу DMA или Fix Plaza). Мало информации по внебиржевому рынку американских ценных бумаг. Вполне достойный брокер с простым приложением и стандартными комиссиями за брокерское обслуживание. Стоит отметить, что отсутствие депозитарной комиссии могут себе позволить только большие гиганты и здесь ее как раз нет — для новичков-инвесторов это большой плюс.

Инвестиции в Сбербанке для физических лиц: тарифы и комиссии

Сбербанк оказывает брокерские услуги, поэтому вы можете выгодно вложить свои деньги в высокодоходные инвестиционные инструменты.

Чтобы увеличить капитал, достаточно обратиться к помощи профессионального управляющего или самостоятельно участвовать в торгах, пользуясь готовыми инвестидеями.

- Инвестиции через Сбербанк: как это работает?

- Как открыть брокерский счёт?

- Как открыть ИИС?

- Каталог инвестиций для физических лиц в Сбербанке

- Тарифы на инвестиции через Сбербанк

- Как перечислить деньги на счёт?

- Как войти в аккаунт через «Сбербанк Инвестор»?

- Как купить/продать ценные бумаги?

- Что лучше: ИИС или БС?

Инвестиции через Сбербанк: как это работает?

Вы можете открыть брокерский или индивидуальный инвестиционный счёт. С их помощью возможно покупать акции, облигации и другие ценные бумаги, инвестировать в ПИФы, получать процентный доход от еврооблигаций, доверить деньги профессионалам с большим опытом торговли.

Если вас интересует потенциально высокий доход без риска потери денег, а открывать БС или ИИС не хочется, вы можете воспользоваться накопительным или инвестиционным страхованием жизни.

В таком случае вам доступна не только дополнительная прибыль по окончании договора, но и страховая защита на время действия программы.

Для обеспечения максимального дохода от вложения денег, который можно получить в ближайшее время, вам стоит открыть БС. Услуга предоставляется бесплатно. Доходность инвестирования в ценные бумаги, валюту и другие финансовые инструменты выше, чем у банковских вкладов.

Чтобы начать инвестировать, нужно:

- установить на ваш смартфон приложение «Сбербанк Инвестор»;

- подать заявку на открытие ИИС или БС;

- пополнить баланс счёта удобным способом (выгоднее переводить деньги через «Сбербанк Онлайн», так как в таком случае не удерживается комиссия);

- сформировать инвестпортфель или обратиться к услугам профессионального управляющего.

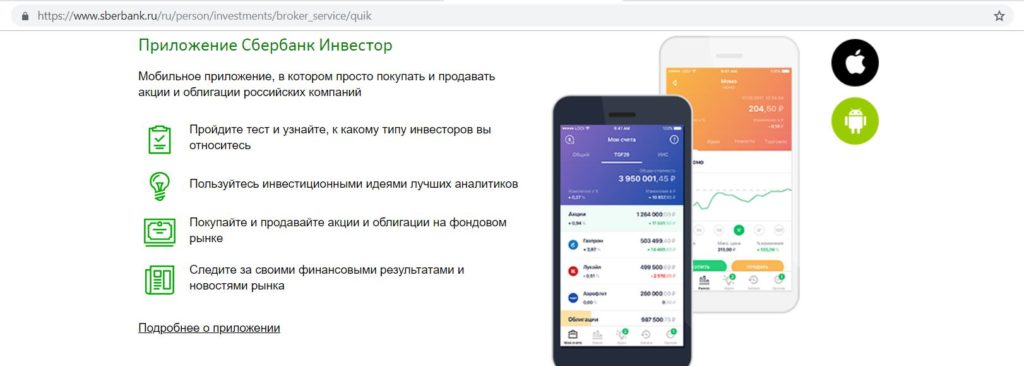

Приложение является бесплатным. Его можно скачать из магазина Google Play либо App Store. С его помощью легче управлять финансами и инвестпортфелем, получить доступ к валютному и фондовому рынкам, отслеживать состояние счетов, просматривать котировки, новости и экспертные мнения.

ИИС и БС открываются бесплатно. Подать заявку можно дистанционно или в офисе брокерского обслуживания.

Чтобы начать инвестировать, нужно зачислить на баланс деньги. Какая сумма необходима? Многие финансовые инструменты начинаются с 1 000 рублей. Вы самостоятельно формируете свой инвестпортфель.

Если вы решите передать финансы опытному эксперту, вам потребуется заключить договор с управляющей компанией «Сбербанк Управление Активами». Например, выбрав стратегию с наименьшим риском, вам понадобится инвестировать от 90 000 до 1 000 000 рублей.

Плюс самостоятельного сбора и реализации инвестпортфеля – возможность выбрать меньшую сумму вложения, потому как стоимость финансовых инструментов начинается от 1 000 рублей.

Как открыть брокерский счёт?

Для открытия БС необходимо подать соответствующую заявку через территориальный офис брокерского обслуживания, «Сбербанк Онлайн» или «Сбербанк Инвестор».

Для заключения договора вам нужен только паспорт. Счёт будет открыт на следующий рабочий день или раньше.

Как открыть ИИС?

Процедура открытия индивидуального инвестиционного счёта не отличается от описанной выше.

Подайте заявку удобным вам способом, переведите деньги на баланс и начинайте торговать. Если вы хотите передать финансы профессионалам, сразу уведомите специалистов банка об оформлении ИИС с доверительным управлением.

Ваш паспорт – единственный документ для открытия счёта в Сбербанке для инвестиций в финансовые инструменты.

Стоит отметить, что вы можете иметь только один ИИС, действующий в течение трёх лет. Вы вправе выбрать счёт с вычетом на взносы либо доходы. В первом случае вам доступно возвращение 13% от суммы вложения, но не более 52 000 рублей за год; во втором – 13% от прибыли, полученной от ценных бумаг за три года (без ограничений по сумме возврата).

ИИС имеет ограничение по максимальной сумме взноса в год – до 1 000 000 рублей. Деньги вносятся на баланс исключительно в рублёвой валюте.

Каталог инвестиций для физических лиц в Сбербанке

Если вы ещё не имеете опыта торговли на бирже, вы можете вложить свои деньги в облигации. Потенциальная годовая доходность колеблется от 7,2 до 12%.

Например, вы можете приобрести корпоративные или государственные облигации. Кроме этого, возможно инвестировать в ПИФы.

Более опытные инвесторы самостоятельно управляют сбережениями:

- зарабатывают на дивидендах и росте акций;

- инвестируют в биржевые структурные облигации и ETF;

- пользуются сервисом «Простые инвестиции» для подбора инвестпортфеля;

- покупают иностранную валюту и/или драгоценные металлы;

- получают прибыль от фьючерсов и опционов;

- работают с еврооблигациями.

Если вы не хотите самостоятельно формировать свой инвестиционный портфель, воспользуйтесь сервисом «Простые инвестиции». Услуга оказывается управляющей компанией «ФинЭкс Плюс». Минимальный размер вложения – 100 000 рублей. Клиентам гарантируется единая комиссия величиной 1,5% в год.

Если вы решили торговать самостоятельно, сделать это можно через бесплатное приложение «Сбербанк Инвестор» или сервис QUIK.

В последнем случае вы можете установить программу для компьютера, воспользоваться webQUIK через браузер или скачать приложение для смартфона из App Store либо Google Play.

Тарифы на инвестиции через Сбербанк

Размер удерживаемой комиссии зависит от разновидности сделки, места её проведения (например, на валютном или фондовом рынке Московской биржи), суммы операции и других факторов.

Ниже перечислены некоторые тарифы, предлагаемые Сбербанком.

Наименование сделки

Величина комиссии

сделка на срочном рынке МБ

от 0,1% от оборота за день

сделка на фондовом рынке МБ

150 ₽ за поручение

Инвесторам доступны два тарифных плана для брокерского обслуживания – «Самостоятельный» и «Инвестиционный».

Второй вариант подходит в ситуации, если вы желаете получать ежедневные обзоры по финансовым инструментам от экспертов и иметь доступ к специальному дайджесту.

Ознакомиться с полной информацией о тарифах можно в офисе брокерского обслуживания, через приложение «Сбербанк Инвестор» или по телефону горячей линии.

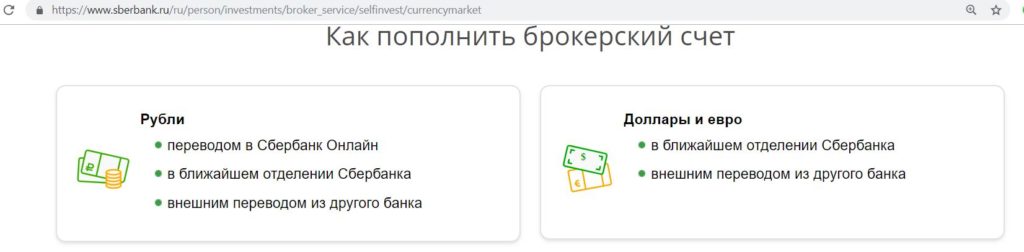

Как перечислить деньги на счёт?

Если у вас имеется банковский счёт, перечислите с него деньги на брокерский следующими способами:

- через личный кабинет на сайте Сбербанка;

- в банковском отделении через кассу;

- в приложении для смартфонов «Сбербанк Онлайн».

Если вы используете веб-версию интернет-банкинга, после авторизации в системе требуется поочерёдно выбрать в меню «Прочее» и «Брокерское обслуживание», а затем нажать «Пополнить счёт».

В мобильной версии достаточно выбрать раздел «Платёж» и начать вбивать в поле поиска слово «брокер». Окно пополнения баланса брокерского счёта откроется автоматически.

Как войти в аккаунт через «Сбербанк Инвестор»?

Номер вашего основного брокерского счёта используется в качестве логина. Пароль формируется во время заключения договора.

Если вы забыли код для входа в систему, позвоните в call-центр по телефону 8-800-555-55-51, нажмите в мобильном приложении «Получить пароль» или обратитесь за помощью к специалисту в офисе брокерского обслуживания.

Как купить/продать ценные бумаги?

Зайдите в окно заявки через используемый сервис. В соответствующих полях выберите направление операции (для покупки или продажи ценных бумаг), а также номер вашего счёта, сумму сделки либо количество приобретаемых/продаваемых лотов.

В графе «Цена» следует указать:

- «По рынку» (для продажи/покупки по рыночной цене);

- желаемую сумму, убрав признак «По рынку» (для реализации ценных бумаг или их приобретения по собственным расценкам).

Размер комиссии будет рассчитан автоматически. При оформлении сделки по персональной стоимости ваша заявка отправляется в очередь. Операция осуществится, если рыночная цена достигнет указанного вами уровня в конце сессии. Если же этого не произойдёт, заявка будет снята.

Если у вас не получается купить ценные бумаги или инвестировать в другие финансовые инструменты, проверьте остаток счёта. Как правило, сделка не совершается из-за отсутствия необходимой суммы на балансе.

Вы можете самостоятельно отменить нереализованную операцию, зайдя в раздел «Заявки и сделки», выбрав нужную заявку и переместив её в корзину.

Чтобы покупать и продавать акции, облигации или иные инвестиционные инструменты с максимальной выгодой, ознакомьтесь с инвестидеями от специалистов Сбербанка на сайте или в приложении.

Что лучше: ИИС или БС?

ИИС – это разновидность брокерского счёта, позволяющая рассчитывать на льготы от государства.

Имея такой счёт, вам доступно оформление налогового вычета на сумму до 52 000 рублей в год или в размере 13% от всей прибыли, заработанной за три года инвестирования.

Таким образом, ИИС позволяет получить дополнительный пассивный доход. При этом с его баланса невозможно выводить прибыль. Иначе счёт будет закрыт, а право на льготы потеряно.

Брокерский счёт удобен тем, что вы можете без ограничений перевести заработанный доход на личную карту в любой момент.

БК не закроется без соответствующего заявления от его владельца. Кроме этого, на него можно зачислить любую сумму денег, а на ИИС – не более 1 000 000 рублей за год.

Другие недостатки индивидуального инвестиционного счёта:

- использование только российских рублей;

- возможность открытия одного ИИС;

- ограниченный доступ к финансовым инструментам.

Вы можете оформить несколько брокерских счетов и торговать в любой валюте. Вам будут доступны сделки с различными активами (опционами, фьючерсами, валютой, паями, акциями и другими ценными бумагами).

Если вы планируете инвестировать на продолжительной основе, вам стоит открыть ИИС, чтобы получить дополнительный доход от государства. Если вас интересует мгновенный вывод заработанных денег, отдайте предпочтение БС.

Сбербанк Инвестор от брокера Сбербанк: что там хорошего

На рынке наметилась устойчивая тенденция к упрощению доступа клиентов на биржу. Ведущие брокеры стараются сделать процесс открытия брокерского счета и торговли максимально удобным и понятным. И, конечно, Сбербанк, самый крупный брокер, тоже не является исключением.

Раньше для заключения договора на брокерское и депозитарное обслуживание требовалось обязательно приходить в офис, а сейчас это можно сделать онлайн, не выходя из дома. Еще несколько лет назад невозможно было совершить ни одной сделки без освоения программы QUIK, интерфейс которой отпугивал новичков, а процесс установки и настройки этого терминала отбивал всю охоту к инвестированию.

Сейчас же у многих брокеров появились удобные и интуитивно понятные мобильные приложения, разобраться в которых под силу каждому. Самое распиаренное из них – «Тинькофф Инвестиции» от «Тинькофф Брокер», однако подобные продукты есть и у «Альфа-Банка», и у «Открытия», и у «ВТБ» и т.д. Темой сегодняшней статьи будет мобильное приложение «Сбербанк Инвестор».

Мы рассмотрим механизм открытия брокерского счета в Сбербанке, его пополнение, покупку ценных бумаг и валюты и вывод денежных средств на банковский счет. Также остановимся на некоторых особенностях индивидуального инвестиционного счета в Сбербанке, проанализируем комиссии, выявим достоинства и недостатки. В качестве примера мы купим 1000 долларов США с помощью приложения «Сбербанк Инвестор».

Перед прочтением статьи полезно будет освежить в памяти обзоры других брокеров: «Открытия» (рассматривалась покупка валюты через QUIK), «Альфа Директ» (покупка валюты с помощью терминала «Альфа Директ»), «Промсвязьбанка» (покупка ОФЗ через webQUIK), а также «Тинькофф Брокер» с их мобильным приложением «Тинькофф Инвестиции».

Брокерский счет в Сбербанке. Достоинства

1 Простота открытия брокерского счета в Сбербанке.

Проще всего открыть брокерский счет в Сбербанке через «Сбербанк Онлайн». Кнопка «Открыть брокерский счет» скрывается в разделе «Прочее» – «Брокерское обслуживание»:

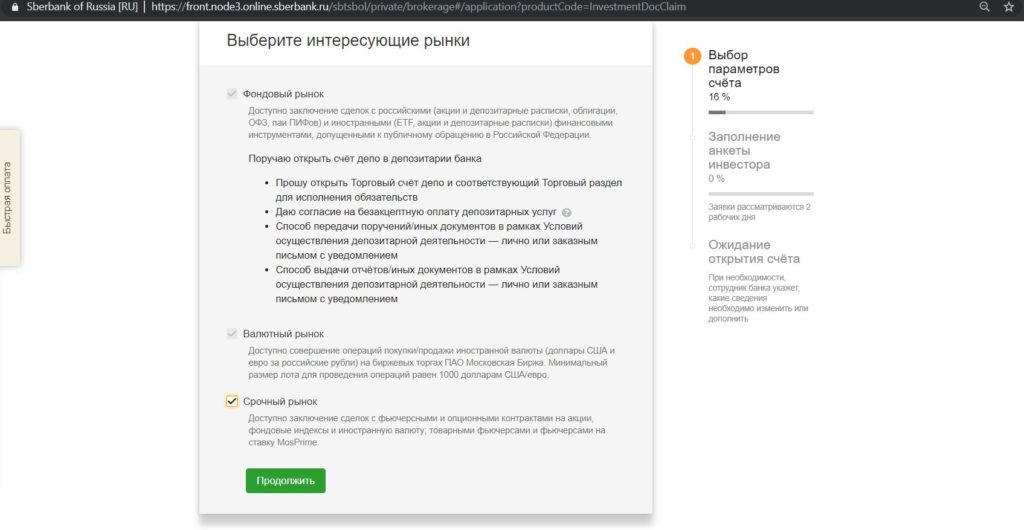

Далее выбираем интересующие нас рынки: Фондовый (для покупки/продажи акций, облигаций, ETF, ПИФов, депозитарных расписок), Валютный (для покупки/продажи долларов и евро) и Срочный (для покупки/продажи фьючерсов и опционов. Данный рынок считается высокорисковым, поэтому новичкам сразу туда лезть не стоит).

Лучше проставить галочки во всех полях, даже если что-то вам на данный момент не нужно, вдруг потом понадобится. У Сбербанка нет платы за обслуживание при отсутствии сделок.

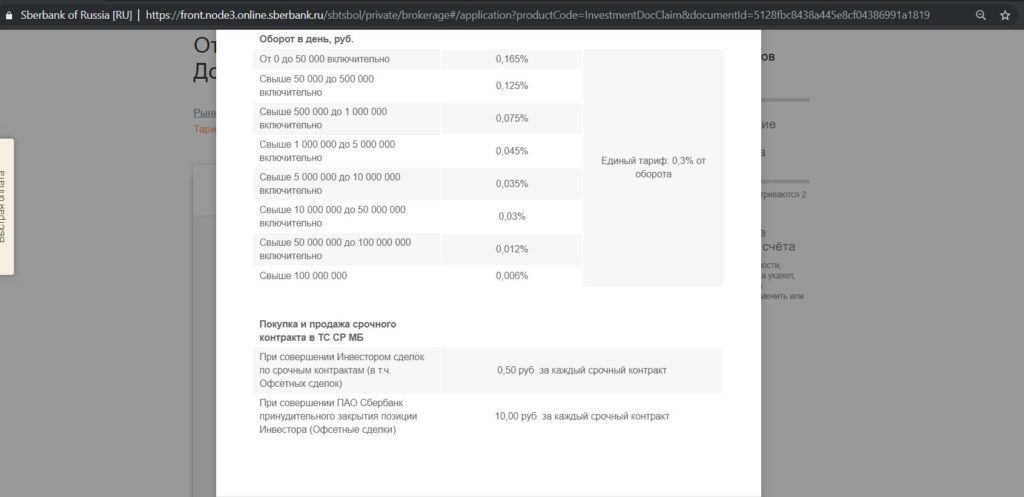

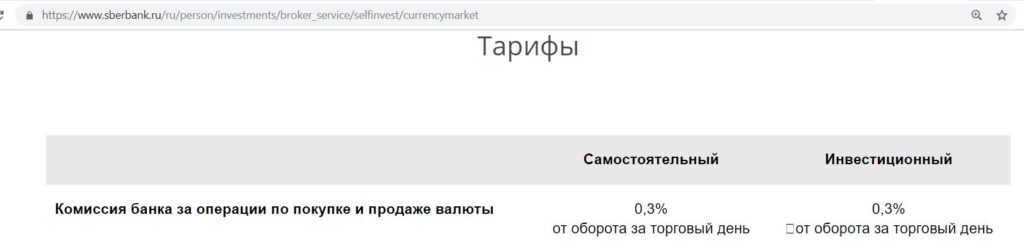

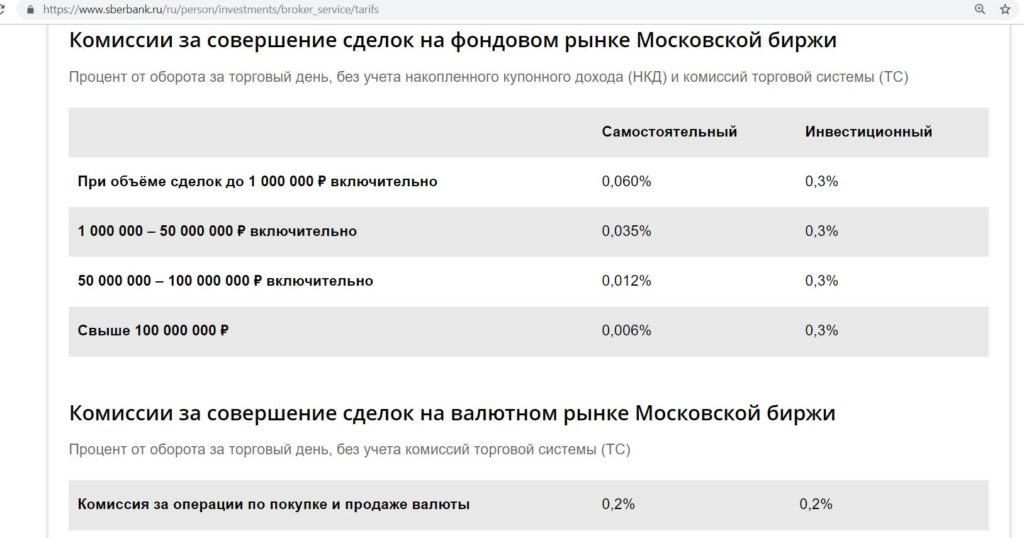

Затем нужно выбрать один из двух тарифов, «Инвестиционный» или «Самостоятельный», подключение обоих тарифных планов бесплатно. На тарифе «Инвестиционный» установлена единая комиссия за сделки на фондовой секции Московской Биржи в 0,3%. На «Самостоятельном» тарифе комиссия за сделки меньше, при обороте до 50 000 руб./день она составит 0,165%, при обороте от 50 000 до 500 000 руб. — 0,125%, при больших оборотах комиссия ещё ниже. Повышенную комиссию обладатели «Инвестиционного» тарифа платят за возможность оформления подписки на аналитические обзоры команды Сбербанка. Комиссии за сделки на Срочном рынке (0,5 руб. за контракт и 10 руб. за принудительное закрытие позиции) и на Валютной секции (0,3%) на обоих тарифах одинаковые:

UPD: 16.04.2019

С 1 апреля Сбербанк существенно снизил комиссию за сделки на Московской Бирже на тарифе «Самостоятельный». Теперь при дневном обороте до 1 млн руб. комиссия за сделку на Фондовой секции составит 0,06%, при обороте от 1 млн руб. до 50 млн руб. — 0,035%. На Валютной секции комиссия была снижена с 0,3% до 0,2%.

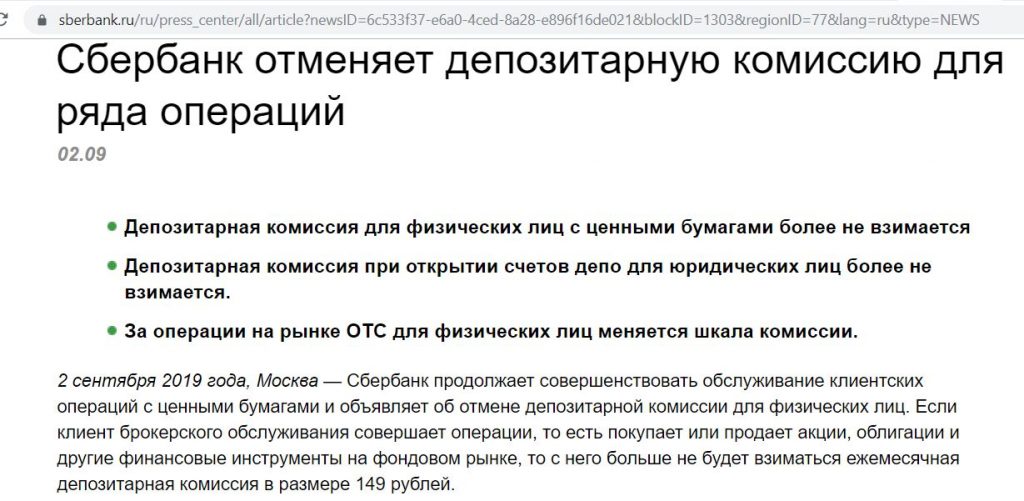

На обоих тарифах есть комиссия за депозитарий (за хранение ценных бумаг), которая составляет 149 руб./мес. (взимается, если в данном месяце были сделки покупки или продажи ценных бумаг; если таких операций на фондовом рынке не было, то и комиссии нет).

UPD: 06.09.2019

С сентября “Сбербанк” объявил об отмене комиссии за депозитарное обслуживание в 149 руб./мес.:

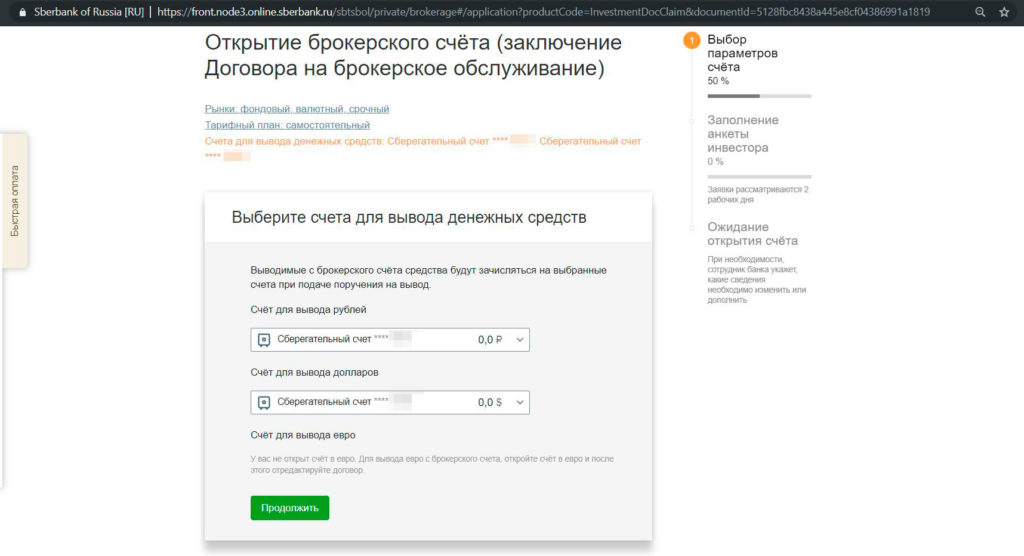

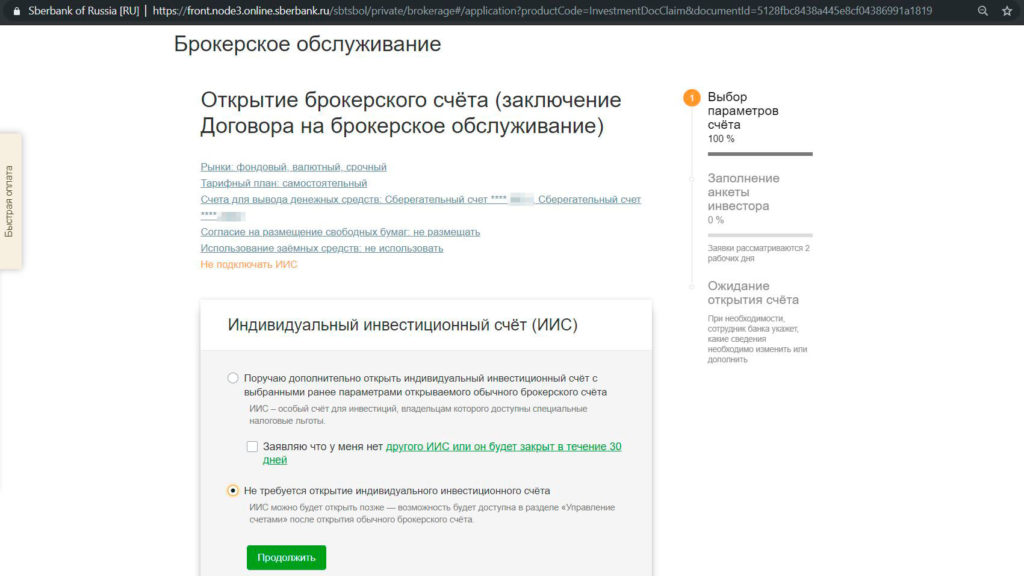

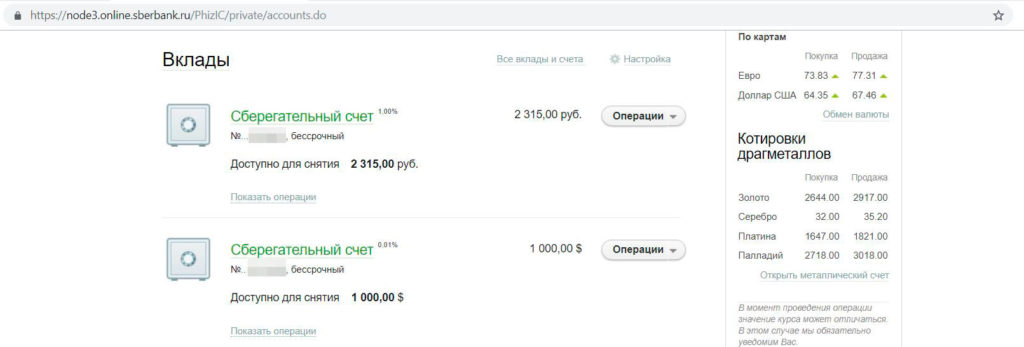

Я выбрал тариф «Самостоятельный». Далее необходимо указать счета для вывода денежных средств с брокерского счета. Для этих целей лучше открыть в «Сбербанк Онлайн» сберегательные счета, с которых можно снимать денежные средства без комиссии, без отлежки и без ограничений по суммам. Можно указать и карточные счета, а перед обналичкой самостоятельно переводить денежные средства на сберегательные счета. Вывод денежных средств с брокерского счета на счета в других банках у Сбербанка не реализован:

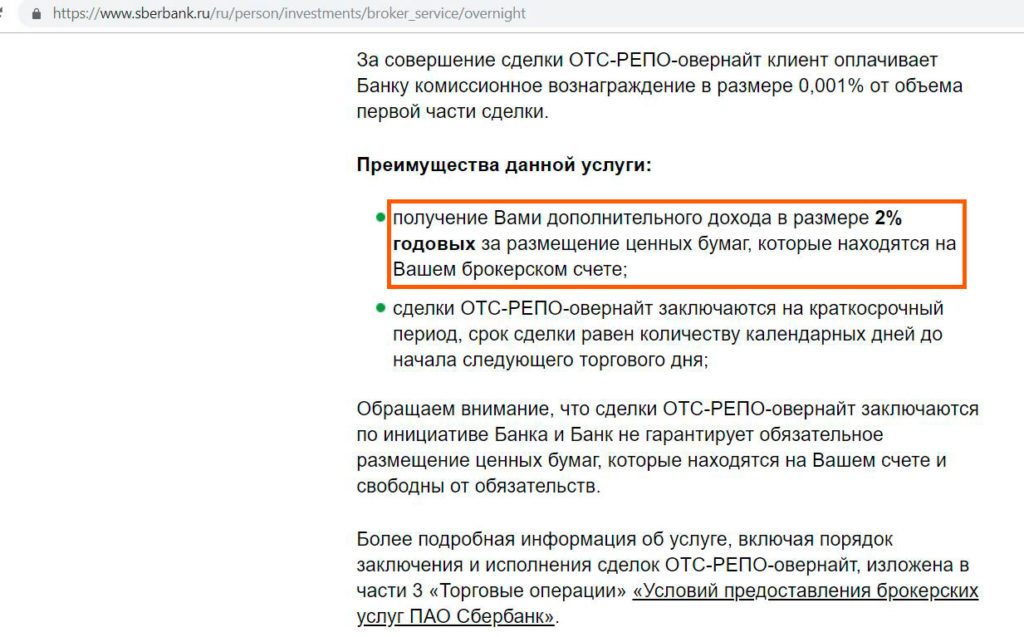

На следующем шаге можно запретить Сбербанку использование своих ценных бумаг для сделок овернайт, т.е. не давать их банку в долг. Если разрешить, то будем получать дополнительный доход до 2% годовых:

Я отметил, что меня не интересует получение дополнительного дохода, пускай мои бумаги будут при мне. При банкротстве брокера с ценными бумагами, которые находятся в депозитарии, ничего не случится, их просто нужно будет перевести в другой депозитарий, а вот с бумагами, которые были отданы брокеру в долг, все будет гораздо сложнее. В этом случае выцарапывать свои бумаги придётся в рамках процедуры банкротства, и вполне возможно, что вы их больше не увидите. Впрочем, вероятность банкротства Сбербанка стремится к нулю.

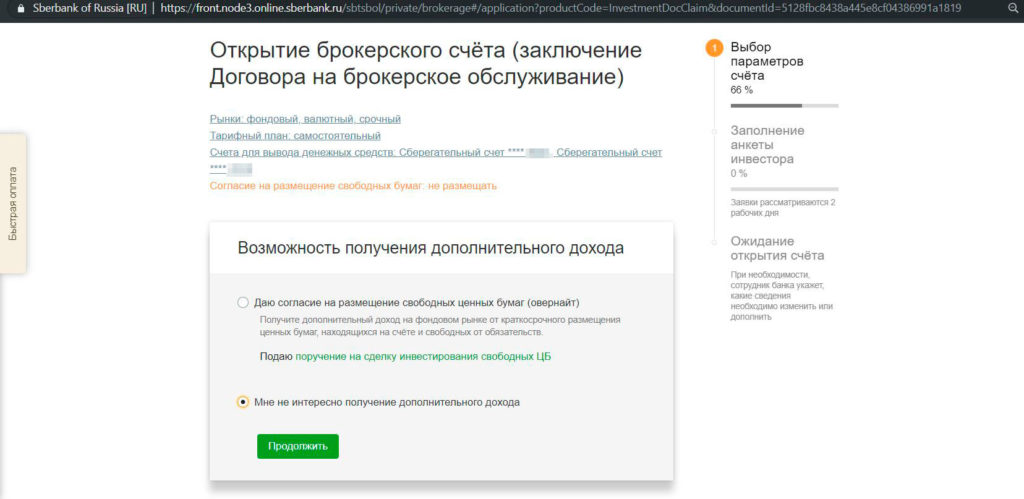

Использование заемных средств брокера для торговли очень часто влечет к сливу депозита. Я рекомендую использовать для торговли только собственные средства, никаких плеч, поэтому не ставим галочку в поле «Хочу использовать заемные средства для фондового рынка»:

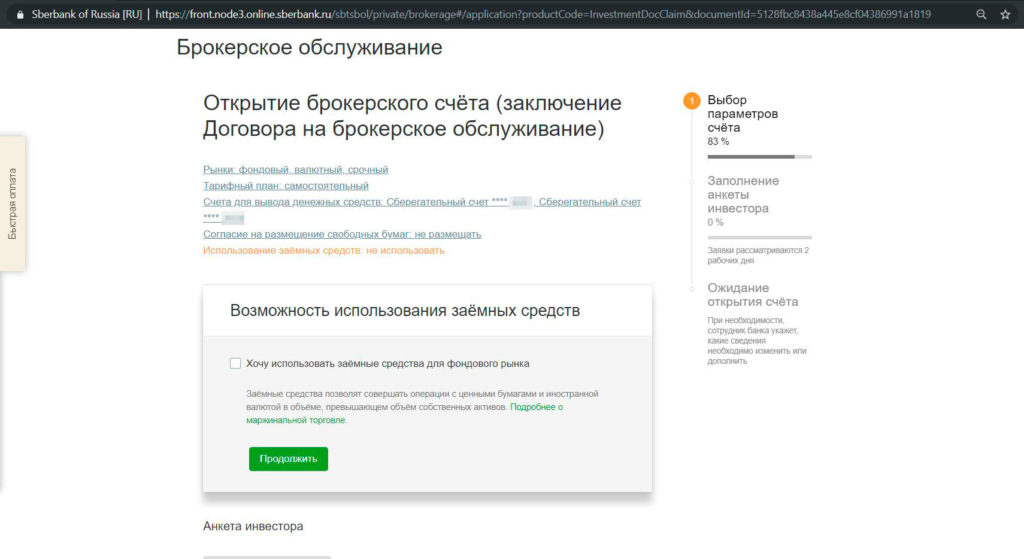

Сбербанк предлагает открыть заодно и индивидуальный инвестиционный счет (ИИС). У меня он уже открыт у другого брокера, а один человек может иметь только один ИИС, поэтому я отметил, что мне ИИС в Сбербанке не требуется:

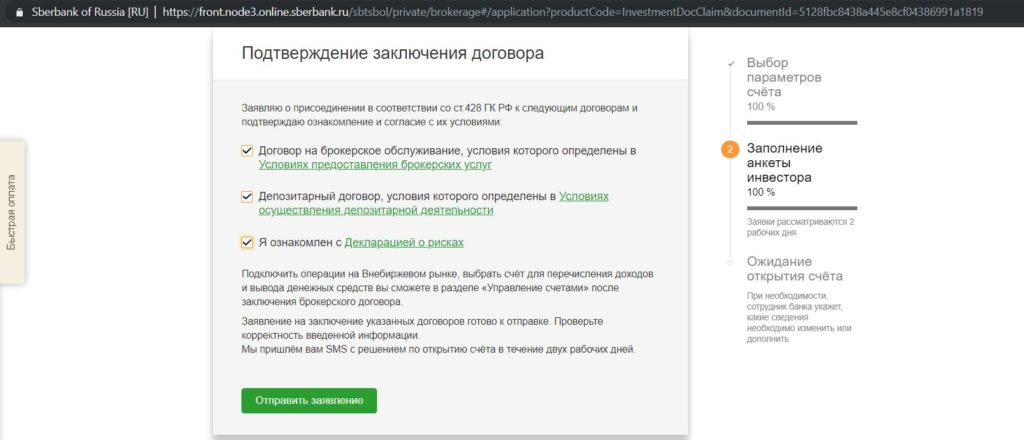

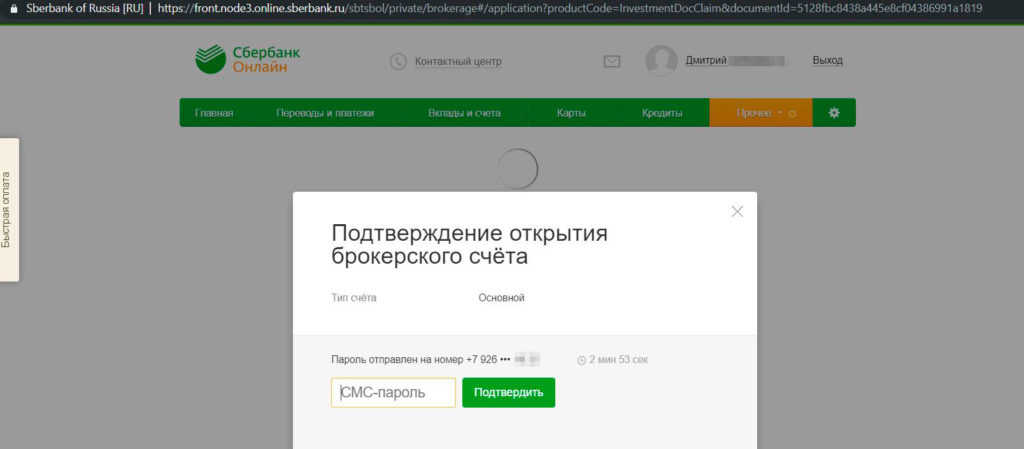

Затем проверяем персональные данные (они подставляются автоматически), указываем цель открытия брокерского счета (например, «для сохранения накоплений» или «для получения дополнительного дохода») и подтверждаем, что мы являемся налоговым резидентом только РФ. Дальше нужно нажать на кнопку «Отправить заявление» и подтвердить смс-паролем:

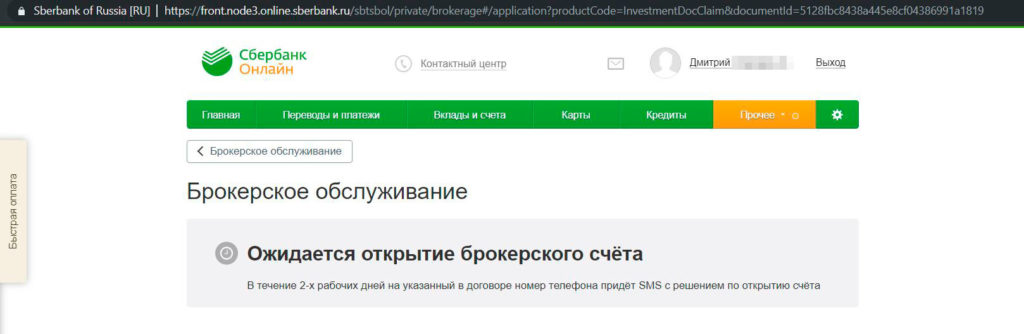

Теперь остается только ждать, Сбербанк обещает открыть брокерский счет в течение 2-х рабочих дней:

На следующий день Сбербанк прислал смс о том, что брокерский счет открыт, и сообщил код договора (который будет являться логином для входа в приложение «Сбербанк Инвестор»), вторым смс пришел временный пароль.

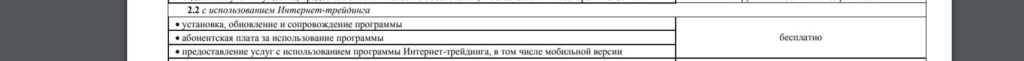

2 Бесплатный торговый терминал.

Далее выбираем способ, с помощью которого мы будем совершать сделки.

Можно установить программу QUIK на свой ПК:

Можно ничего не устанавливать и пользоваться браузерной версией webQUIK с любого компьютера:

Можно воспользоваться мобильным приложением QUIK:

Нас же сегодня будет интересовать мобильное приложение «Сбербанк Инвестор», которое специально предназначено для новичков (довольно подробная инструкция уложилась всего в 28 страничек, где большую часть занимают картинки). Никаких хитростей в установке нет, нужно просто скачать приложение из Google Play или App Store. При первом входе необходимо изменить присланный пароль на свой собственный, логином выступает код договора.

Прелесть брокера Сбербанк заключается в том, что все способы подачи поручений бесплатны, и можно пользоваться хоть всеми ими одновременно.

3 Быстрое пополнение брокерского счета.

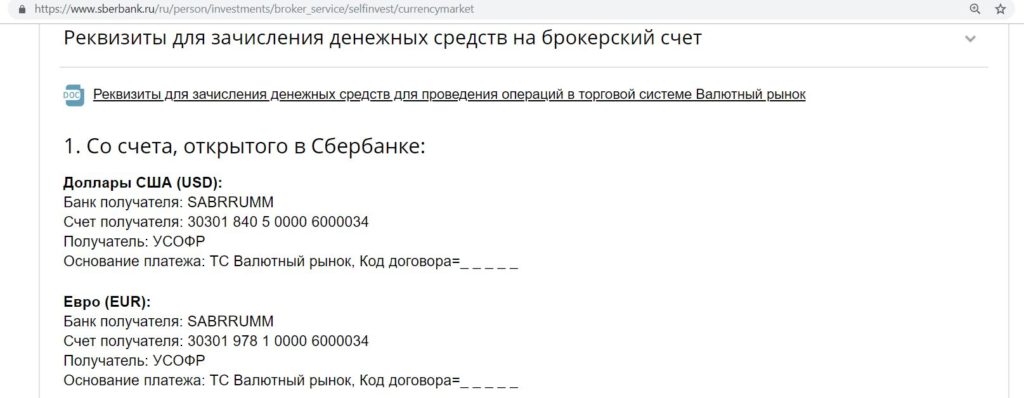

Пополнить брокерский счет рублями можно в «Сбербанк Онлайн», а вот для пополнения валютой придется прогуляться до отделения:

Пополнение брокерского счета в интернет-банке Сбера осуществляется из раздела «Прочее» – «Брокерское обслуживание» (там же мы подавали заявку на открытие брокерского счета).

Мы хотим купить доллары за рубли, поэтому в графе «Торговая площадка» должен стоять валютный рынок, сумма пополнения в нашем случае равняется 68 000 руб., операцию нужно будет подтвердить с помощью смс-пароля:

4 Покупка валюты/ценных бумаг с помощью «Сбербанк Инвестор».

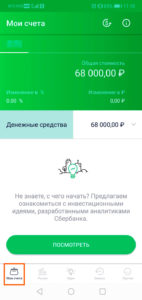

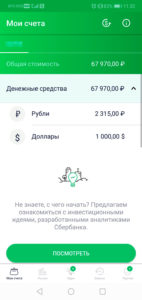

Открываем приложение «Сбербанк Инвестор». В разделе «Мои счета» (внизу экрана должна быть активна иконка в виде кошелька) видим, что наши 68 000 руб. уже зачислились (прошло буквально несколько минут с момента пополнения).

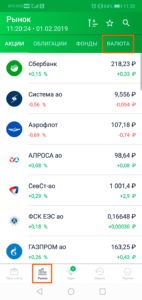

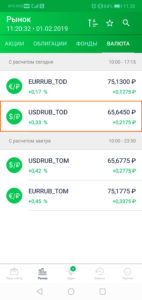

Нажимаем на иконку «Рынок» (рядом с иконкой «Мои счета») и перед нами открывается раздел, в котором и совершаются все сделки на бирже (на скриншоте ниже активен раздел «Акции»). Нас же интересует валюта, поэтому щелкаем именно на этой вкладке.

Нам нужны доллары, и побыстрей, поэтому щелкаем на инструменте USDRUB_TOD (при совершении сделки на USDRUB_TOM поставка валюты будет только на следующий рабочий день):

Видим текущую биржевую цену – 65,6625 руб. за доллар, нажимаем «Купить»:

При нажатии на кнопку «Продать» или «Купить» на любом инструменте (не только на валюте, но и при попытке совершить операции с акциями, облигациями, ETF и т.д.). система запросит пароль из смс (таким образом случайно совершить сделку, не туда нажав, не получится, к тому же повышается безопасность).

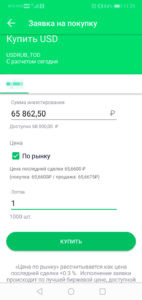

Наконец-то мы добрались до финального шага. Для того, чтобы сделка покупки валюты совершилась по текущей биржевой цене, ставим галочку «По рынку» (заявка берется с запасом в 0,3% от текущей цены, но исполнится она все равно по лучшей цене. Это сделано на случай небольших колебаний цены за время, пока мы будем вводить все данные, на фондовом рынке запас берется в 2%). Если эту галочку не ставить, то можно назначить свою цену заявки, сделка совершится, когда рыночная цена до нее дойдет.

Указываем необходимое нам количество лотов (минимум 1 лот, который соответствует 1000 единиц валюты, в нашем случае 1000$) и нажимаем «Купить», затем подтверждаем операцию.

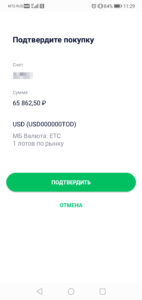

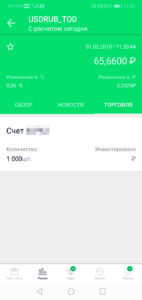

Вот и все, наша сделка совершилась по текущей биржевой цене 65,66 руб. за один доллар, т.е. мы купили 1000 долларов за 65 660 руб.

Механизм покупки ценных бумаг ничем не отличается от покупки валюты. Сделки и заявки можно посмотреть в разделе «Заявки» (должна быть активна иконка в виде часиков внизу экрана):

Обычная комиссия за сделку на валютной секции составляет 0,3% + 25 рублей (комиссия биржи за сделку менее 50 лотов). До 31 марта Сбер прощает свою комиссию в 0,3%. В результате покупка валюты обошлась нам в 25 рублей комиссии биржи (было 68 000 руб., 65 660 мы потратили на валюту, 25 руб. на комиссию биржи, осталось 2315 руб.):

Реальный курс покупки составил 65,685 руб. за доллар, если учесть еще комиссию 0,3% (197 руб.), которая будет действовать с апреля 2019, то реальный курс будет 65,882 руб. за 1 доллар.

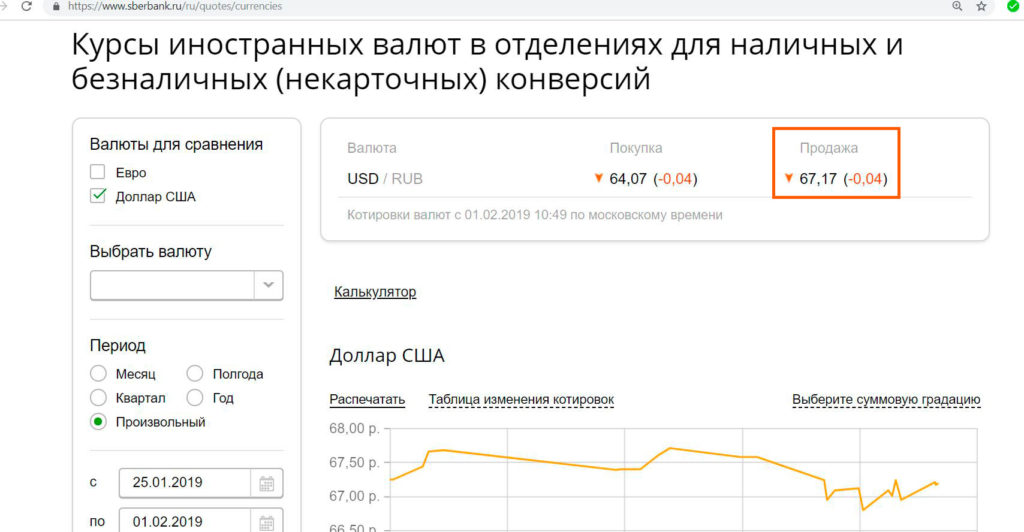

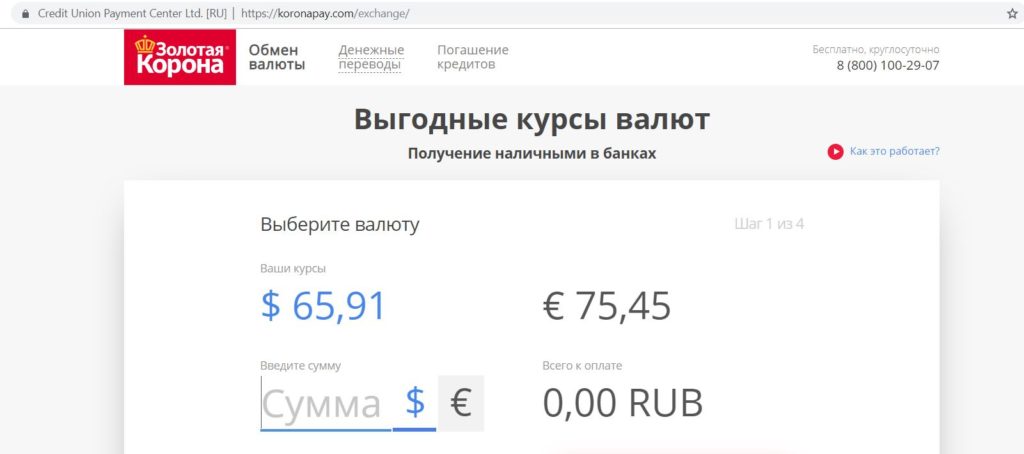

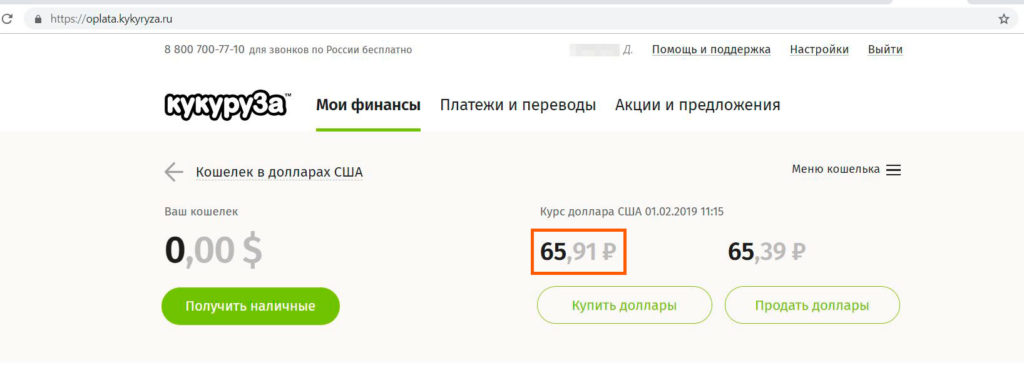

Получилось значительно выгоднее, чем покупать валюту в отделении Сбербанка (на тот момент курс был 67,17):

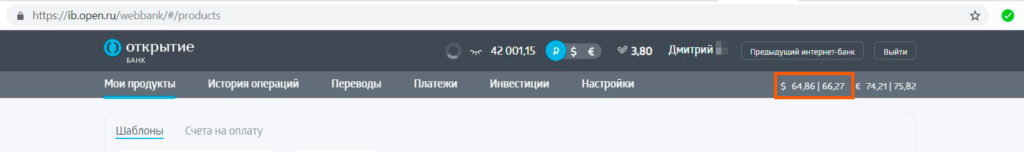

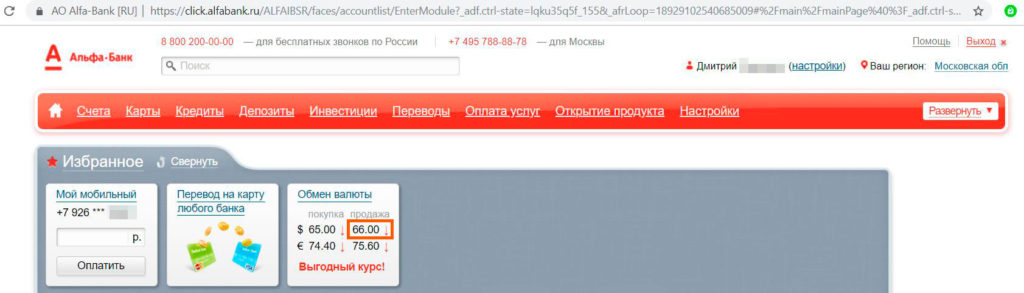

«Альфа» предлагала купить доллары в «Альфа-Клике» по 66 руб.:

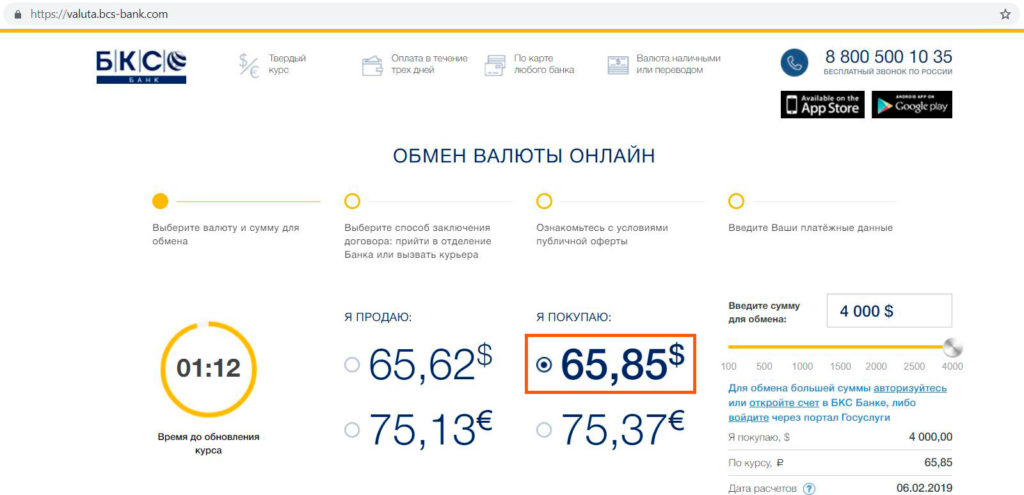

«БКС Банк» ближе всех подобрался к Сберу с курсом 65,85:

В общем, покупка валюты через приложение «Сбербанк Инвестор» выглядит вполне привлекательно, а во время действия акции по отмене комиссии вообще вне конкуренции.

UPD: 04.09.2020

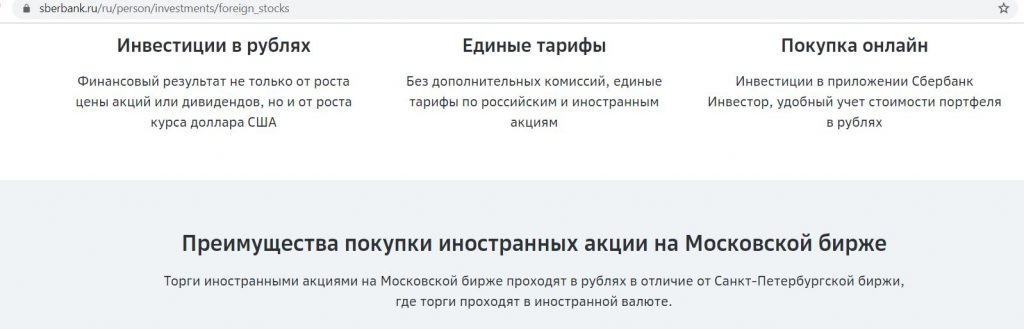

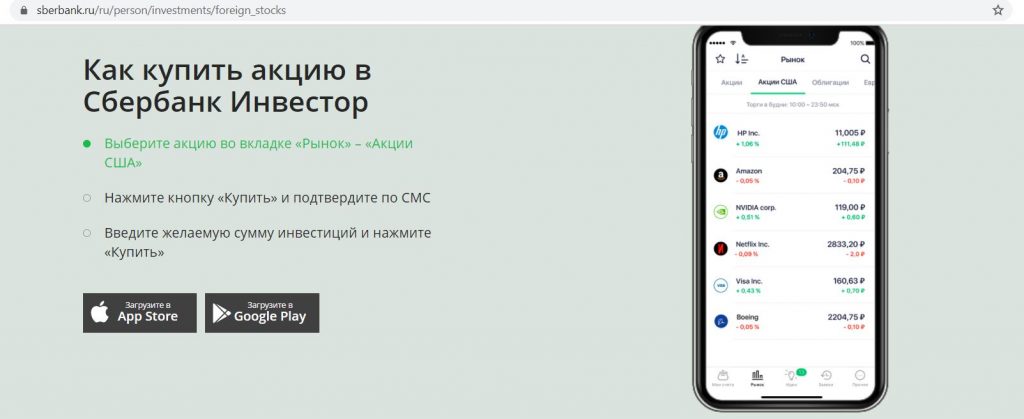

В августе 2020 у брокера Сбербанк появилась возможность покупки/продажи иностранных акций (в том числе и на ИИС), правда, не за доллары на Санкт-Петербургской бирже, а за рубли на Московской бирже. Тарифы аналогичны тарифам для российских бумаг. Скрытые комиссии и сборы отсутствуют. Котировки будет поддерживать маркетмейкер, так что можно не переживать за актуальность цены:

Поначалу для торговли доступны 19 наиболее ликвидных акций крупных эмитентов (среди которых Amazon, Visa, Netflix, Twitter, Facebook, Alphabet и др.), данный перечень будет постепенно расширяться:

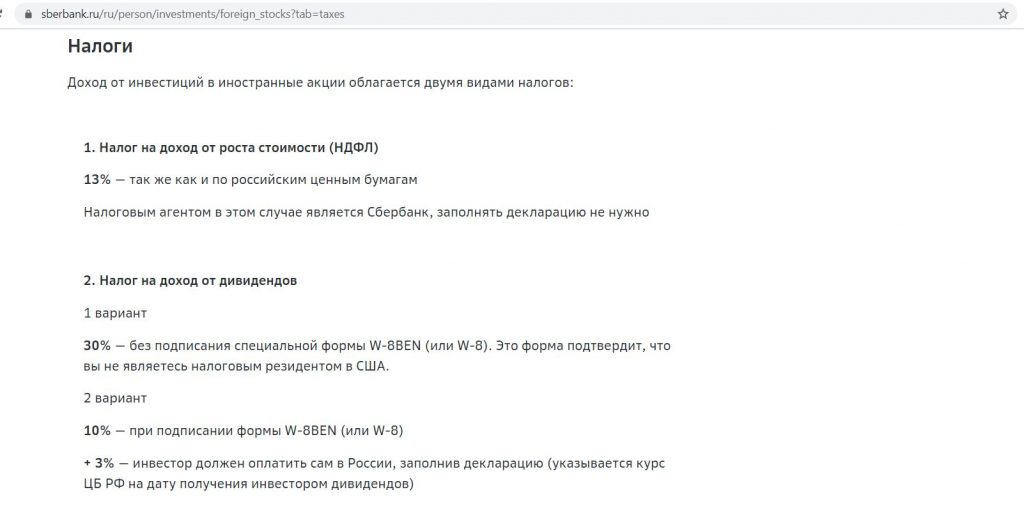

А вот дивиденды будут выплачиваться в долларах. Налогообложение дивов такое же, как при покупке акций на Санкт-Петербургской бирже: либо 30% автоматически без подписания формы W-8BEN (служит для подтверждения, что вы не являетесь налоговым резидентом в США), либо при ее подписании 10% автоматически и 3% самостоятельно с заполнением декларации:

При долгосрочном владении (более 3 лет) льгота на налогообложение также будет распространяться на иностранные акции, купленные на Московской бирже.

Все подробности о механизме торговли иностранными акциями можно посмотреть в соответствующем разделе на сайте Московской Биржи.

С кредитной карты «100 дней без %» от «Альфа-Банка» можно снимать 50 000 руб./мес. в любых банкоматах без комиссии и с сохранением льготного периода. При заказе карточки по специальной ссылке первый год обслуживания будет бесплатным. Все подробности в статье.

Храни Деньги! рекомендует:

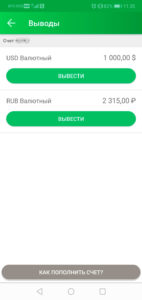

5 Вывод денег на банковский счет без комиссии.

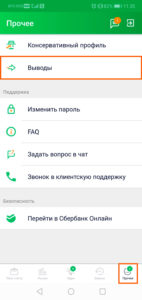

Вывод средств с брокерского счета Сбербанка на свои счета в Сбербанке осуществляется без комиссии. В приложении «Сбербанк Инвестор» заявки на вывод подаются из раздела «Прочее» – «Выводы», там нужно просто указать необходимые суммы (в нашем случае это 1000 долларов США и оставшиеся 2315 рублей) и подтвердить операцию:

Сбер сообщает, что деньги доберутся до банка не позже следующего рабочего дня, но по факту уже к вечеру они красовались на сберегательных счетах, полностью готовые к обналичке:

6 Отсутствие комиссии за неактивность.

У Сбербанка нет абонентской платы за ведение брокерского счета или за какие-либо дополнительные услуги (например, за торговый терминал), так что нет сделок – нет комиссии.

7 Возможность открытия ИИС.

Индивидуальный инвестиционный счет в Сбербанке открывается точно так же, как и обычный брокерский счет (Сбер как раз предлагал нам его открыть), методика покупки ценных бумаг и комиссии ничем не отличаются от обычного брокерского счета.

ИИС в Сбербанке не обязательно пополнять сразу при открытии, он вполне может побыть нулевым до часа Х (например, до пополнения в конце третьего года и начале четвертого и последующего получения двух вычетов, подробнее читайте в статье “Как открыть ИИС и купить ОФЗ. Считаем доходность облигаций”).

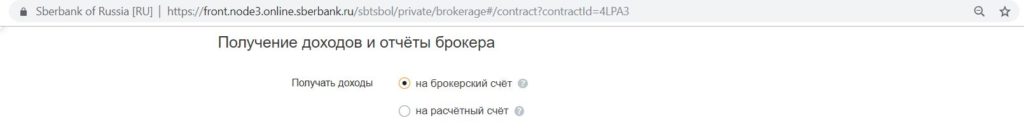

На ИИС Сбербанка можно сделать так, чтобы купоны и дивиденды зачислялись не на сам ИИС, а сразу на банковский счет.

8 Надежность брокера.

На денежные средства на брокерских счетах не распространяется страховка АСВ, поэтому лучше останавливать свой выбор на надежных брокерах. Объективных критериев надежности, конечно, не существует, но на данный момент поверить в то, что со Сбербанком что-то может случиться, крайне трудно.

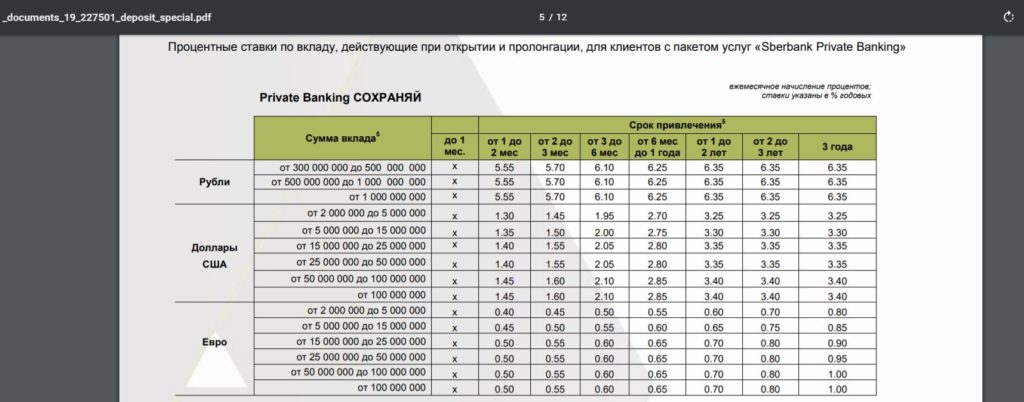

“Большие деньги” доверяют Сберу, любопытно смотреть депозитную линейку Сбербанка для экстра премиальных клиентов, где минимальная сумма депозита составляет 300 000 000 руб.

9 Большое количество отделений Сбербанка.

Именно брокерское обслуживание осуществляется только в некоторых офисах Сбербанка, однако для обычного пополнения брокерского счета, а также обналичивания денежных средств подойдет любое отделение Сбербанка.

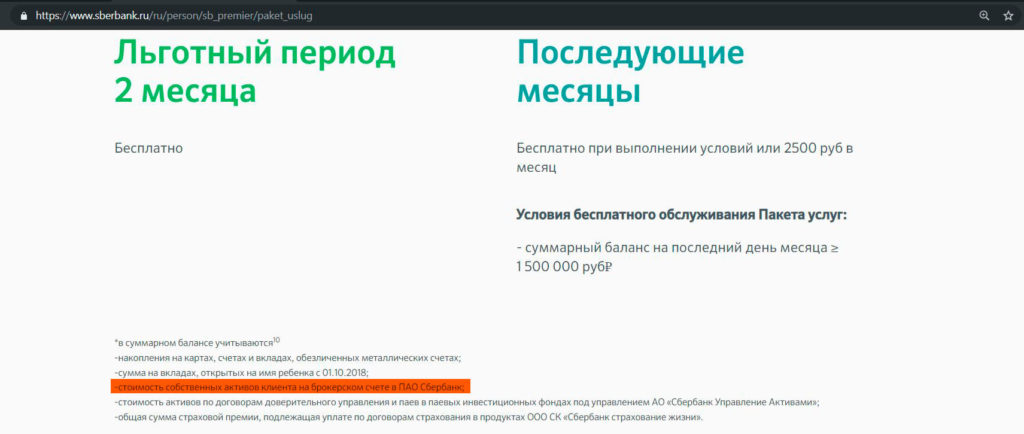

10 Остатки на брокерском счете учитываются в «Сбербанк Премьер».

С осени 2018 для выполнения критериев бесплатности пакета “Сбербанк Премьер” (основные плюшки — это неограниченные проходы в бизнес-залы по программе Priority Pass и бесплатная страховка на всю семью при совместном путешествии, включая поездки по России) учитываются ещё и остатки на брокерском счете, открытом в Сбербанке (включая ИИС). Необходимые суммы для Москвы — это минимум 2,5 млн руб. или эквивалент в иностранной валюте на последний день месяца, для регионов — 1,5 млн руб.

Брокерский счет в Сбербанке. Недостатки

1 Высокие комиссии за сделку и депозитарное обслуживание.

Комиссия Сбербанка за сделки при небольших оборотах высоковата, собственно, именно из-за нее у всех и возникают основные претензии к брокеру. Например, у «ВТБ» комиссия за сделку на фондовом рынке составляет 0,0413% (+105 руб./мес. за депозитарий при наличии сделок и 1 лота акций «ВТБ», если акций «ВТБ» нет, то будет 150 руб./мес.) против 0,165-0,125% у Сбера (+149 руб. в месяц, в котором были сделки на фондовом рынке, за депо), у «ПСБ» – 0,05% (+ с осени 2018 появилась небольшая комиссия за компенсацию услуг вышестоящих депозитариев, в среднем составляет несколько рублей в месяц), у «Альфы» – 0,06% (+0,04% в год за депозитарий), у «Открытия» 0,057% (+ 10 руб./мес. за депозитарий, + есть ещё комиссия при активах менее 50 000 руб.). У «Тинькофф Брокер» на тарифе «Инвестор» комиссия 0,3% + 99 руб./мес., в котором были сделки.

За покупку валюты у Сбера надо заплатить 0,3%, у «ПСБ» за покупку валюты на сумму более эквивалента в 100 000 руб. установлена комиссия в 0,1%, у «Открытия» на «Конверсионном» тарифе комиссия составляет 0,03875% + 0,02% за вывод валюты на банковский счет.

UPD: 16.04.2019

С апреля 2019 в Сбербанке действуют вполне конкурентные тарифы на брокерское обслуживание, хотелось бы, конечно, еще чуть пониже.

Теперь при дневном обороте до 1 млн руб. комиссия за сделку на Фондовой секции составит 0,06%, при обороте от 1 млн руб. до 50 млн руб. — 0,035%. На Валютной секции комиссия была снижена с 0,3% до 0,2%.

UPD: 06.09.2019

С сентября 2019 депозитарная комиссия в 149 руб./мес. была отменена.

2 Нестабильная работа приложения «Сбербанк Инвестор».

Аналогично приложению «Тинькофф Инвестиции», стабильность работы приложения «Сбербанк Инвестор» тоже оставляет желать лучшего, хотя подобных отзывов про Сбер все-таки на порядок меньше, чем про «Тинькофф». В основном, проблемы наблюдаются при серьезных движениях на рынке.

http://bigbankir.ru/%D0%B1%D1%80%D0%BE%D0%BA%D0%B5%D1%80-%D1%81%D0%B1%D0%B5%D1%80%D0%B1%D0%B0%D0%BD%D0%BA-%D0%B8%D0%BD%D0%B2%D0%B5%D1%81%D1%82%D0%BE%D1%80-%D0%BE%D0%B1%D0%B7%D0%BE%D1%80-%D0%BF%D1%80%D0%B8%D0%BB%D0%BE/

http://moneybrain.ru/investicii/v-sberbanke-dlya-fizlic/