Бесцельные инвестиции – ошибка новичка. Как ставить инвестиционные цели?

Здравствуй, уважаемый читатель. Вас приветствует интернет-журнал о финансах Kudavlozhit.ru. Сегодня расскажем, почему важно иметь цели при инвестировании. А так же какие бывают инвестиционные цели и как правильно их ставить.

- Почему важно иметь цели при инвестировании

- Какие бывают цели

- Общие цели инвесторов

- Индивидуальные цели

- Kratkosrochnye_i_dolgosrochnye_celi,_ih_osobennosti_v_dostighenii,_primer«>Краткосрочные и долгосрочные цели, их особенности в достижении, пример

- SMART-подход в постановке целей

- Сколько нужно целей

- Риск недостижения – кто в ответе?

Почему важно иметь цели при инвестировании

Почему вы пришли на фондовый рынок? Неужели у вас появились лишние деньги, и вы не придумали, на что их потратить?

Верится с трудом. Любой человек без труда сможет найти, на что очень полезное (и действительно полезное) и потратить деньги сейчас вместо инвестирования. Это может быть детская мечта, тренер по вашему хобби, новые игрушки детям (которые уже некуда складывать), книги, подписки, шикарный отпуск и т.п. Вместо этого вы выбираете инвестиции, и окружающие недоумевают, зачем.

Инвестирование – это именно целенаправленный выбор, получить “много хорошего потом вместо меньшего количества хорошего сейчас”. Это путь к финансовой независимости и на этом пути должна быть правильно определена конечная цель.

Цель – это важный элемент инвестирования. Если вы не знаете конечный пункт назначения, то ни один компас не поможет найти дорогу.

Для успешных инвестиций важно правильно определять цели, так гораздо проще даже с точки зрения психологии. Это будет отвечать вам на вопрос, почему я должен откладывать деньги, а не потратить все сегодня и получить удовольствие сейчас.

Цель в данной ситуации первична, а инвестирование это способ ее достижения. Именно от цели зависит выбор инструментов инвестирования. Ваша стратегия на фондовом рынке должна делать вероятность достижения цели максимальной.

Какие бывают цели

Цели любого человека, решившего заниматься инвестированием, можно разделить на общие и частные.

Общие цели инвесторов

Они будут одинаковыми для всех участников фондового рынка:

- Получение максимальной прибыли – основная цель любого инвестора. Конечно, вы не пришли на рынок акций, чтобы заниматься инвестированием ради самого процесса, ваша задача – увеличить первоначальный капитал.

- Рост активов. Это часто связывают с крупными покупками (квартиры, машины), которые в дальнейшем и сами будут генерировать доход. Это именно активы, которые потом будут «работать».

- Создание дополнительного источника доходов и финансовая независимость. Это долгосрочная цель, которая подразумевает диверсифицированные вложения в различные активы, которые со временем будут приносить постоянный пассивный доход.

- Пенсионные накопления – частный случай предыдущей цели. Главный приоритет здесь – надежность. Если вам 25-30 лет, вы можете использовать более рисковые инструменты в своей стратегии для достижения данной цели, но если вам 45-50 лет, то для реализации подобных задач выбирается наиболее консервативный актив с наименьшим риском, что сопровождается и минимальной доходностью, но максимально защищает от потерь капитала.

Это достаточно общие понятия того, зачем люди приходят на фондовый рынок. Но вы здесь, чтобы решить свою конкретную задачу, и поэтому каждый инвестор преследует свои совершенно конкретные частные цели.

Индивидуальные цели

Они будут зависеть от:

- возраста,

- уровня доходов,

- ожидаемого роста доходов,

- уровня финансовой грамотности,

- приемлемого уровня риска.

Индивидуальные цели можно разделить на долгосрочные и краткосрочные.

Краткосрочные и долгосрочные цели, их особенности в достижении, пример

Долгосрочные цели формируют направление вашей деятельности на рынке.

Например, создать себе пассивный доход 50 тыс/месяц через 20 лет или накопить 5 млн. рублей через 25 лет на покупку квартиры сыну.

Именно эти цели будут определять общую стратегию вашего поведения на бирже и набор используемых финансовых инструментов. От них будет зависеть структура вашего инвестиционного портфеля.

Для реализации долгосрочных целей, можно поставить несколько краткосрочных или промежуточных целей. Они более понятны, быстрее достижимы и лучше мотивируют. Когда вы добиваетесь каких-то краткосрочных целей, у вас растет уверенность в себе, и вы действуете более эффективно.

Например, заработать на фондовом рынке 3 тыс. рублей за 1 год. Задача не сложная, но для ее достижения вам придется изучить рынок глубже, а ее выполнение добавит вам уверенности и смотивирует на дальнейший рост в этом направлении. Так, достижение одной цели, приблизит другие.

При этом целей может быть несколько одновременно, с разными датами реализации, различными суммами. Со временем они могут меняться, если потеряют актуальность или сменятся ваши приоритеты.

- собрать капитал 5 млн. рублей для покупки квартиры через 25 лет,

- накопить на обучение ребенка в престижном ВУЗе 1 млн. рублей через 10 лет,

- получить дивидендами 50 тыс. рублей через 2 года,

- собрать портфель дивидендных акций с доходностью не ниже 15% за 1 год.

Каждая цель не заменяет остальные, а некоторые дополняют друг друга.

При этом, для разных целей можно собрать разные портфели ценных бумаг. В нашем примере, для накопления капитала на обучение подойдет тот же дивидендный портфель, что и для целей 3 и 4. А для цели с покупкой квартиры можно собрать портфель из акций роста и долгосрочных облигаций, так как это долгосрочные инвестиции – они более предсказуемы с точки зрения возможностей для роста.

Краткосрочные цели потребуют более консервативных инструментов для их достижения. А вот реализация долгосрочных целей позволит использовать рискованные инструменты и получить повышенную доходность.

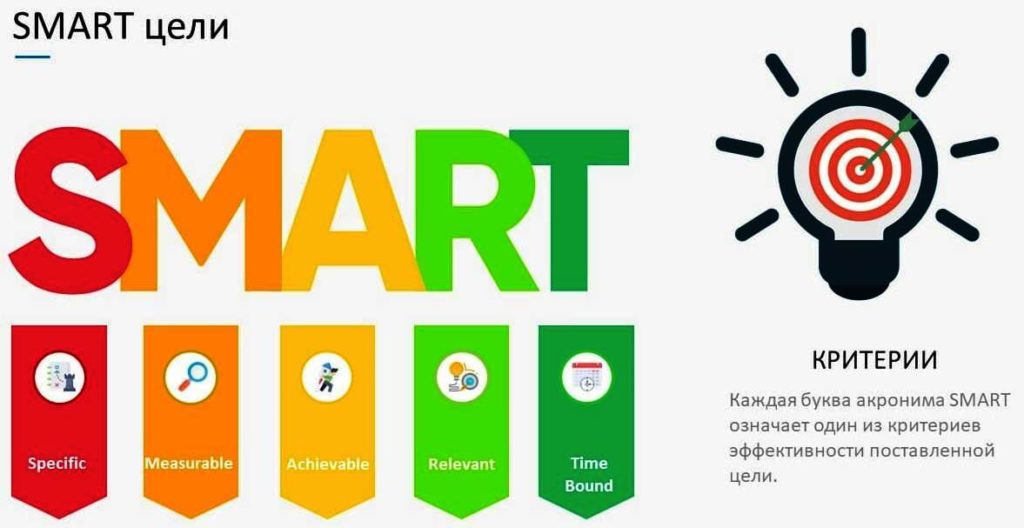

SMART-подход в постановке целей

От правильности постановки и точности их формулирования цели зависит ваш путь на рынке ценных бумаг: выбор стратегии, инструментов, отношение к просадкам бумаг. Наличие четкой цели позволяет вам лучше контролировать свои действия и придерживаться плана по ее достижению, меньше дергаться на падениях рынка.

При этом, сама постановка цели – не простая задача. Один из вариантов – SMART-подход. Его часто используют в менеджменте. Впервые этот термин появился у Пола Майера в работах по личностному развитию в 1965 году.

Принцип SMART это набор критериев для точного формулирования цели.

Specific – цель должна быть конкретной, понятной, без размытых формулировок.

Measurable – она должна быть измеримой, лучше, если заявлена конкретная сумма или количество.

Attainable – цель должна быть реально достигаемой. Чем более реалистична цель, тем больше вероятность ее достижения.

Relevant – цель должна быть важной для вас, актуальной, должна соответствовать вашим ожиданиям и согласовываться с остальными целями, если их несколько.

Time-bound – цель должна иметь конкретные временные рамки, что дает дополнительную мотивацию.

В данном ключе, «разбогатеть» – это не цель. «Накопить на образование детям» – это не цель. У них нет ни сумм, ни сроков. Сколько накопить, когда, сколько нужно, чтобы считать, что ты разбогател…

«Накопить 8 млн. рублей к 1 января 2025 года, чтобы купить трехкомнатную квартиру в новостройке в Нижнем Новгороде» или

«Создать «финансовую подушку» в размере 500 тыс. рублей к 1 января 2021 года» это правильные цели.

Цель надо обязательно записать на бумаге или в файл. Нет записи – нет цели. Нет цели – нет денег. Если есть конкретная цель, то уже можно составить план и наблюдать прогресс.

При выборе своих целей человек отталкивается от своих жизненных ценностей. Это может быть семья, достойная старость, увлечения, здоровье и т.п, каждый сам решает, что для него важно.

Сколько нужно целей

Сколько у вас может быть целей? Да сколько угодно. У кого-то 10, а у кого-то 100.

Помните слова Уоррена Баффета: «Составьте список из 25 целей, которых вы хотите достичь в течение следующих нескольких лет или в течение жизни. Выберите из них пять самых важных. Все, что не вошло в топ-5 – теперь табу. Вы должны избегать остальных целей до тех пор, пока не выполните первую пятёрку».

Риск недостижения – кто в ответе?

Самый большой риск – это потерпеть неудачу в достижении цели. Именно для минимизации этого риска вы формируете структуру портфеля, в котором всегда должны быть защитные и консервативные активы в виде ОФЗ, золота и т.п.

Многие забывают, что фондовый рынок – это не казино. Для успешности здесь важно не умение рисковать, а умение проводить фундаментальный анализ и оценку компаний. Нужно тщательно выбирать акции для покупки, а не брать потому что «аналитики сказали». Нет, каждый выбор – это ваш выбор, это ваши деньги, ваши цели и вы несете ответственность за их достижение. Инвестор должен четко понимать, что он делает, а главное зачем!

Руководство по привлечению инвестиций в свой проект

Зачем и как привлекать инвестиции — интересует многих начинающих стартаперов. Ведь далеко не каждый «зеленый» бизнесмен может создать бизнес за свой счет без привлечения сторонней помощи.

Когда есть идея, но нет возможности ее реализовать, то можно:

- Продать идею каким-то крутым чувакам.

- Взять кредит.

- Полететь в Кремниевую долину.

- Или запустить привлечение инвестиций в свой бизнес здесь и сейчас.

Если у вас есть бизнес-идея или прототип, который давно ждет щедрых вложений, чтобы «жить» — читайте пошаговую инструкцию по поиску финансирования, в которой всё про инвестиции, их виды, мифы об инвесторах и ошибки предпринимателей.

Что такое инвестиции и их назначение

Сейчас инвестиции — это уже не роскошь, а необходимость, чтобы быть уверенным в завтрашнем дне, жить максимально полной жизнью, не бедствовать на пенсии. Поэтому и рабочие, и бизнесмены тщательно думают о том, куда отправить «работать» свои активы. И думают вдвойне больше, когда речь идет про вложения в стартапы.

Инвестиции в стартапы платят лучшие дивиденды.

В Кремниевой (или Силиконовой) долине находится эпицентр проектов и инвесторов, которые участвуют в бесконечном круговороте идей и денег. Именно здесь появилась компания Hewlett-Packard (HP) в гараже близ Стэнфорда и Google в самом Стэнфорде. А позже привлечение инвестиций в свой бизнес стало здесь самым популярным занятием среди приехавших амбициозных людей и начинающих бизнесменов.

Чтобы проект стал успешным, найти инвестора — не главная задача. Нужно привлекать инвестиции от частных и физических лиц, а не только от единственного человека, чтобы быстрее собрать сумму для запуска стартапа.

Настоящая цель привлечения инвестора

Привлечение инвестиции разных людей защищает новый бизнес от негативных последствий, если один из бизес-инвесторов выйдет из проекта.

Чем больше вы привлечете инвестиций на начальном этапе, тем больше вложений поступит на каждой последующей ступени.

Инвестор, который участвует с самого начала проекта, знает «кухню» изнутри. Это исключает поиск новых лиц для привлечения инвестиций в свой бизнес, так как «старички» дофинансируют проект, если процесс сбора вложений на очередном этапе даст сбой.

Отмечу, что бизнес-инвесторы приносят не только деньги, но новый опыт и связи.

Мифы об инвесторах

Говорят, чем больше инвесторов в стартапе, тем лучше — спорное утверждение. Вот еще с какими мифами об инвесторах я сталкивался:

- Чтобы привлечь инвестиции, достаточно познакомиться с инвестором.

Для получения финансирования стартапа, нужно тщательно готовиться к встрече, проводить длительные переговоры, подбирать сильные аргументы и быстро предоставлять необходимую информацию.

Будьте убедительным и настойчивым. - В бизнес-инвесторе главное — это деньги.

Вместе с капиталом вкладчика вы получите опыт и связи. Поэтому не нужно искать инвестора в той сфере, которая никак не связана с вашим бизнесом и думать только о деньгах. - Сначала деньги, потом проект.

Редкий инвестор будет вкладывать свой капитал в проект на начальных стадиях. Должна быть гарантия — реальный результат стартапа. Это спасает бизнес-инвесторов от навязанных предубеждений, а также увеличивает лояльность и доверие к основателю проекта. - Начинать диалог с инвестором с соглашения о неразглашении.

Ведь одни и те же мысли могут прийти в одно время в головы совершенно незнакомым людям. Здесь важна не сама идея, а то, как быстро и эффективно можно ее реализовать. Начиная стартап, начинаешь участвовать в «гонке». - Есть волшебные базы данных инвесторов.

Не верьте инвестиционным посредникам, которые рассказывают о VIP-пакетах базы данных и доступе для «избранных». База данных одна, везде участвуют одни и те же люди, а обращение к инвестиционным посредникам — бесцельная трата ваших сбережений.

Виды инвестиций

Способов инвестирования множество. Их делят:

- По объекту инвестирования: на реальные, финансовые и венчурные.

- По времени: на краткосрочные, среднесрочные и долгосрочные.

- По форме собственности: на частные, государственные, иностранные и смешанные.

Частные инвестиции — это вложения от негосударственных организаций, компаний и физических лиц. Акции, облигации, векселя. Для микро и малых предприятий обычно это основной или главный источник собственных средств.

Государственные инвестиции — это вложения страны через органы власти.

Инвестиции иностранные — это вложения и частных, и государственных лиц в проекты другой страны.

Главные источники привлечения инвестиций в свой бизнес

Это собственные и заемные денежные средства, привлечение инвесторов и партнеров.

- Собственные средства — это уставной капитал, амортизация, нераспределенная прибыль. Деньги должны работать. Поэтому эффективно будет не тратить полностью прибыль, которую приносит бизнес, а вкладывать часть в проект и развивать его.

- Заемные средства — это кредиты, займы, лизинг. Они идеально подходят для закрытия краткосрочных задач. Но не нужно ими злоупотреблять, так как придется платить существенные деньги (проценты) за возможность пользоваться дополнительными деньгами.

- Привлечение инвесторов и партнеров — это финансовая стабильность проекта, которая зависит от количества учредителей в компании. Только без фанатизма — не спешите распродавать по частям компанию, чтобы не потерять контроль над фирмой. Оставьте значительную долю компании себе.

Методы поиска инвестора: пошаговое руководство

4 важных этапа, которые нужно пройти, чтобы получить «своего» инвестора в проект:

1. Привлечь инвестиции надежного партнера.

Разберитесь с тем, кому вы будете отправлять предложение инвестирования — бизнес-ангелу, бизнес-ментору или бизнес-акселератору.

Они могут находиться в вашем районе или городе, на выставках или форумах, на сайтах объединений или инвестиционных платформах.

- Бизнес-ангел — это венчурные инвесторы, которые могут финансировать как бизнес-идею, так и ранние стадии проекта.

- Бизнес-ментор — это наставник, который прошел путь от разработки идеи до коммерциализации и готов делиться опытом, знаниями, связями, контактами.

- Бизнес-акселератор — это мощная поддержка и развитие стартапа от прототипа до вывода на рынок. Такой инвестор предоставляет инвестиции, инфраструктуру, экспертную и информационную поддержку.

2. Лично встретиться с потенциальным инвестором.

Встречайтесь без инвестиционных посредников, так как встреча тет-а-тет располагает собеседника и повышает доверие. Основная задача беседы — заинтересовать и привлечь инвестора.

3. Презентовать проект.

Подготовить достойный визуал презентации и устную речь. Составить бизнес-план, разобрать плюсы и минусы проекта, рассказать о необходимых инвестициях.

Главные пункты, которые вы должны представить — это:

- Информация об основателе проекта.

- Суть, интересность, фишки, выгоды и уникальность стартапа.

- Полезность и важность проекта для целевой аудитории.

- Исследования о востребованности продукта или услуги.

- Доказательства качества и вашей экспертности.

- Финансовые показатели.

- Дополнительные награды, премии, призы и другие знаки отличия, по которым можно сделать вывод об успешности прототипа.

4. Составить и подписать договор.

Частые ошибки неопытного предпринимателя

Ошибки основателей проекта при привлечении инвестиций в свой бизнес очевидны и просты.

- Единственный основатель.

- Неумение или нежелание делегировать задачи.

- Поверхностная презентация проекта и отсутствие уверенности на переговорах.

- Упрямство.

- Размытый портрет целевой аудитории.

- Большие расходы.

- Отсутствие четких цифр, размытая статистика, предположительные данные.

- Разногласия и спор между основателями.

В течение 10 лет венчурное финансирование набирает обороты в онлайн.

Краудфандинг объединяет в интернет-пространстве бизнес-ангелов, бизнес-менторов и бизнес-акселераторов, сводит создателя идеи с инвестором, помогает решить вопросы и заключить сделки гораздо быстрее.

Границы стираются ежегодно и, чтобы выйти со своим стартапом, теперь не нужно придумывать что-то новое или сверхъестественное. Предпринимателем может стать любой.

Но есть закон равновесия, поэтому сейчас рынок ломится от конкурентов, и вcе сложнее стартаперам получить финансирование, выделиться среди массы и «выжить».

Избегайте популярных ошибок «молодых» предпринимателей, исследуйте «джунгли» инвесторов, прокачивайте себя, создавайте и верьте в то, что делаете.

http://kudavlozhit.ru/kak-stavit-investitsionnye-tseli

http://blog.likecentre.ru/investicii/rukovodstvo-po-privlecheniju-investicij-v-svoj-proekt/