В какие акции инвестировать новичкам?

Никто не рождается опытным, всем приходится проходить путь от начинающего до профессионала. Путь трейдера на фондовом рынке не является исключением, но его всегда хочется пройти, совершив как можно меньше ошибок. На фондовом рынке ошибки стоят денег, поэтому их количество напрямую влияет на состояние первоначального депозита.

Сейчас для начинающих трейдеров ситуация ещё более сложная. Коронавирус мешает многим компаниям полноценно работать, выборы президента США привносят дополнительную волатильность на рынки, и не совсем понятно, к чему в итоге приведет выделение миллиардов долларов на поддержку экономик разных стран.

С другой стороны, сейчас вроде как кризис и акции должны торговаться у своих локальных минимумов, но многие бумаги, наоборот, находятся вблизи исторических максимумов, что ещё больше усложняет их выбор. Как поступить в данной ситуации начинающему?

В сегодняшней статье я расскажу вам, как выбрать инструменты для инвестиций в условиях пандемии и президентских выборов в США, если вы только вчера узнали о фондовом рынке.

Инвестиции в акции известных компаний

Первое, что приходит на ум начинающему при выборе эмитентов — это инвестировать в акции известных на весь мир компаний. И это будет правильная мысль, так как чем крупнее компания, тем меньше она подвержена разным новостным вбросам, которые могут оказаться ложными в долгосрочной перспективе. Такие компании всегда имеют потенциал для роста, и даже смена президента не сильно сказывается на их работе.

Но надо не забывать, что на фондовом рынке помимо прибыли от роста стоимости акций, есть ещё прибыль от выплаты дивидендов. В этом случае также стоит уделять внимание крупным компаниям, так как они могут обеспечивать стабильную выплату дивидендов, иногда даже в кризисное время.

Отлично. Вопрос, казалось бы, решен. Ищем известные компании и инвестируем в них. Но известные компании – кто они? Здесь ведь всё может зависеть от интересов начинающего. Для кого-то известной компанией будет NVIDIA (NASDAQ: NVDA) или Advanced Micro Devices (NASDAQ: AMD). Для тех, кто не интересуется компьютерной техникой, а является лишь её пользователем, известной компанией будет считаться, например, McDonald’s Corporation (NYSE: MCD). Поэтому вопросов может оказаться больше, чем ответов. Я предлагаю пойти по более легкому пути.

Инвестиции в индексные акции

Первый и самой простой способ — это инвестиции в индексные акции, то есть акции, которые входят, например, в состав индекса S&P 500, Dow Jones, Nasdaq 100 и другие. Акции, входящие в составы разных индексов, обычно являются крупными компаниями и занимают лидирующие позиции в своих секторах.

Разберем пример инвестиций с индексом S&P 500. Для того, чтобы компания была включена в состав индекса S&P 500 ей необходимо выполнить несколько условий:

- Компания должна быть зарегистрирована в США.

- Её капитализация должна превышать 8.2 млрд USD.

- Торговый оборот её акций за месяц должен превышать 250 000.

- 50% акций компании должны торговаться на бирже.

- Последние 4 квартала должны быть прибыльными.

Если компания соответствует этим условиям, тогда она может претендовать на вхождение в состав индекса. При этом новая компания, попадающая в индекс, чаще всего выбрасывает самую слабую компанию, находящуюся в нём. Таким образом, эмитенты, которые вошли в состав индекса, уже являются потенциальными кандидатами для консервативных инвестиций.

Инвестиции в фондовые индексы

В состав S&P 500 входит 500 компаний, и здесь снова трейдер оказывается перед выбором: какую же акцию купить или купить все 500? Для покупки акций всех 500 компаний потребуется внушительная сумма депозита, поэтому в данной ситуации можно рассмотреть инвестиции в сам индекс S&P 500.

Сейчас стоимость одного контракта на индекс равна 3 460 USD. Не дёшево. В итоге, если депозит равен, например, 5000 USD, то этих денег не хватит даже на два контракта, не говоря уже о том, что инвестировать желательно в разные инструменты или компании.

Поэтому можно пойти по другому пути, и инвестировать в акции, входящие в состав S&P 500, но через ETF.

👉 Более подробную информацию о том, как инвестировать в индексы, вы найдете в посте ниже.

Инвестиции в индексные ETF

ETF — это биржевой инвестиционный фонд, акции которого обращаются на бирже. Он состоит из определённого набора ценных бумаг или активов и может включать в себя компании из одного сектора или состоять из акций, входящих в состав фондового индекса.

Существует очень большое количество ETF с разными инвестиционными идеями. Важно то, что ETF позволяет инвестировать в индексные акции с гораздо меньшими суммами, при этом процентная доходность остается такой же, как и при инвестиции в сам индекс.

Один контракт ETF SPDR S&P 500 (NYSE: SPY) сейчас торгуется на уровне 345 USD. Это в 10 раз дешевле, чем контракт на S&P 500, но при этом доходность ETF практически всегда соответствует доходности по индексу. В этом случае, нет смысла переплачивать. Точно также можно выбрать ETF на другие фондовые индексы.

В итоге, мы получаем ещё одну инвестиционную идею для начинающего – это инвестирование в индексные ETF.

Как найти список крупнейших компаний в мире?

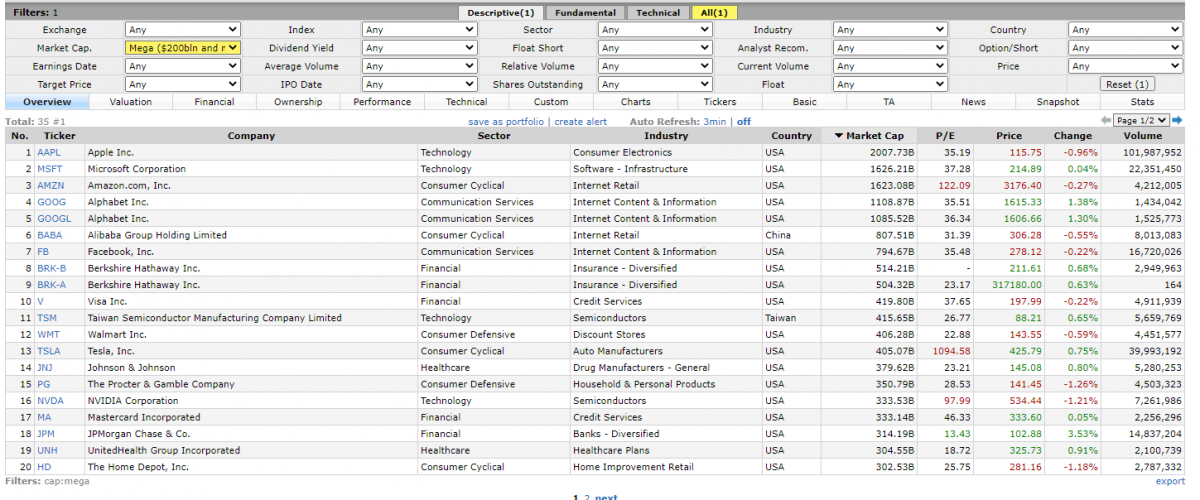

Можно, конечно, пойти и по другому пути и попытаться всё же купить акции известных компаний. Здесь будет немного посложнее выбрать, но можно ограничить круг компаний их размером, что и будет признаком их «известности». Для начала, ограничим число компаний размером капитализации. Сайт Finviz.com позволяет ограничить показ эмитентов с капитализацией меньше 200 млрд USD. В итоге мы получаем 35 потенциальных компаний для инвестирования.

Идем по самому простому и понятному пути: сортируем компании по их размеру, а далее обращаем внимание на первые 5 эмитентов. Это будут самые крупные корпорации в мире, акции которых торгуются на бирже.

Но на этом выбор не заканчивается. Да, мы выбрали первые 5 компаний для инвестиций. Но для минимизации рисков необходимо инвестировать в акции компаний, которые работают в разных сегментах. То есть основной бизнес каждого из выбранных эмитентов должен хоть немного отличаться друг от друга. Таким образом, мы получаем следующие компании:

Теперь поговорим отдельно о каждой из них.

Apple Inc.

Apple Inc. является самой крупной по капитализации компанией в мире. Это единственная компания, которая распродавала все запасы только что представленного публике устройства в течение одного часа. Презентации Apple собирают миллионы людей по всему миру, сейчас даже фильмы снимаются на мобильных устройствах Apple.

Достоинства этой компании можно перечислять долго, но основным преимуществом Apple является то, что компания имеет сформировавшуюся базу лояльный клиентов, что обеспечивает ей постоянный приток денег и позволяет постоянно выплачивать щедрые дивиденды своим акционерам.

График акций Apple Inc. (AAPL)

График акций Apple Inc. (AAPL)

Microsoft Corporation

Следующая компания — это Microsoft Corporation. Миллиарды людей в мире используют в своих компьютерах или ноутбуках операционную систему Windows, разработанную этой компанией. Не менее популярными являются и продукты Microsoft Office. Microsoft является одной из крупнейших транснациональных компаний, занимающихся производством проприетарного программного обеспечения для вычислительной техники.

Годовой доход компании достиг 134 млрд USD, что превышает ВВП очень многих стран, в которых проживают и работают миллионы людей. Инвестировать в акции такой огромной компании не могут считаться очень рискованными.

График акций Microsoft Corporation (MSFT)

График акций Microsoft Corporation (MSFT)

Amazon

Компания Amazon — не менее именитая, чем те, кто представлен выше. Она сейчас занимает доминирующее положение в онлайн-рознице. Почти половина всей электронной коммерции в США приходится на Amazon, и согласно некоторым оценкам более 100 млн американцев ежегодно платят за членство в Amazon Prime 119 USD.

Но основная прибыль этой компании сейчас идет от Amazon Web Service, то есть от предложения платформы облачных вычислений. Годовой доход Amazon превышает 320 млрд USD, что почти в три раза больше чем у Microsoft Corporation, и эта компания обеспечивает рабочими местами 876 000 человек.

График акций Amazon (AMZN)

График акций Amazon (AMZN)

Alphabet Inc

Alphabet Inc, которая ранее называлась Google, тоже занимает лидирующие позиции в мире в своем сегменте. Поисковая система Google охватывает 90% мирового рынка, самая известная в мире видео-платформа YouTube принадлежит Alphabet, а операционная система Android является №1 в мобильных устройствах.

Компания Alphabet присутствует практически во всём, что касается технологий, начиная от виртуальной реальности и заканчивая беспилотными автомобилями с искусственным интеллектом. Как можно начинающему трейдеру обойти стороной такую компанию и не инвестировать её акции?

График акций Alphabet Inc (GOOG)

График акций Alphabet Inc (GOOG)

Facebook Inc

Завершает наш список компания Facebook. Это лидер в мире социальных сетей. У компании насчитывается свыше 1 миллиарда активных пользователей в месяц. Instagram, WhatsApp, Facebook Messenger — эти платформы известны любому, кто пользуется социальными сетями, и принадлежат они также Facebook Inc.

Facebook — единственная компания из нашего списка, у которой долгосрочный долг равен нулю, а рентабельность бизнеса превышает 31%. Short Float у неё меньше 1%, то есть практически никто не занимает короткие позиции по бумагам Facebook. Это отличный кандидат для долгосрочных консервативных инвестиций, которые подойдут любому начинающему инвестору.

График акций Facebook (FB)

График акций Facebook (FB)

По какой цене покупать акции?

После того, как вы выбрали акции для инвестирования, осталось определиться с ценой покупки, а от этого напрямую зависит размер доходности.

Так как начинающий инвестор обычно обладает минимальным набором знаний в теханализе, то самым простым и эффективным инструментом будет 200-дневная Скользящая средняя. Если посмотреть на графики акций, представленных выше, то можно заметить, что выгоднее всего покупать бумаги там, где цена как можно ближе подходила к скользящей средней, либо коснулась её.

Если цена опускалась ниже, то это оказывалось дополнительной возможностью взять акции по более низкой цене. В последующем акции всех представленных компаний поднимались гораздо выше тех цен, где можно было совершить их покупку, руководствуясь 200-дневной скользящей средней.

Вывод

Итак, какие же варианты инвестирования мы получили:

- Инвестиции в акции, входящие в состав индексов.

- Инвестиции в индексы.

- Инвестиции в индексные ETF.

- Инвестиции в крупнейшие и известные компании в мире.

Данные инвестиции являются долгосрочными и достаточно консервативными, но при благоприятных условиях в мировой экономике процентная доходность по ним может достигать двухзначных цифр. Смена президента или коронавирус лишь увеличивают волатильность в данных инструментах, но это можно использовать для поиска более низких цен для инвестиций.

Конечно, выбор всегда остается за инвестором, я лишь показал один из вариантов инвестиций, подходящих начинающему трейдеру.

Первые шаги инвестиций в акции

Финансовая самостоятельность — умение распоряжаться доходом, избегать долгов, делать деньги из денег. Увеличить капитал можно, занимаясь бизнесом или проводя инвестиции в акции. Последний способ ошибочно считается уделом избранных. Люди полагают, что завести своё дело — сравнительно просто и понятно.

Тем временем из вновь открываемых фирм за первый же год неудачу терпят более 50%. Спустя 3 года остаются менее 10%.

На самом деле, инвестиции, даже для начинающих, в акции — не сложнее, но значительно надёжнее.

- Средняя доходность фондового рынка считается за 20%.

- Диверсификация снижает риски убытков до полного исключения.

Популярность ЦБ объясняется характером инструмента.

Фонды являются более выгодными, чем инвестирование в облигации или вклады в банки, но менее рискованными, чем сделки на Форекс или срочном маркете.

- Что такое инвестиции в акции и как на них заработать

- Какие бывают виды акции

- Долгосрочные инвестиции в акции

- Краткосрочные инвестиции в акции

- Популярные стратегии

- Держим акции

- Стратегия Баффета

- Стратегия Грэхема

- Доходность от вложений

- Как инвестировать в акции пошаговая инструкция

- Как выбрать в какие акции инвестировать

- Где и как купить акции

- Ведущие российские предприятия чьи акции можно купить

- Плюсы и минусы инвестирования в акции

- Как и сколько можно заработать на инвестициях в акции: 5 полезных советов для начинающих инвесторов

- Начинающим инвесторам рекомендуется начинать с акций крупных компаний

- Финам брокер

- Тинькофф инвестиции

- Выводы

Что такое инвестиции в акции и как на них заработать

Акция — разновидность ценной бумаги, сокращённо ЦБ. По денежному выражению равна микродоле предприятия-эмитента. Значит, владелец является собственником части имущества фирмы, имеет право на прибыль от деятельности эмитента, получает с акций компании дивиденды — как доход:

- Заработок формируется со временем, связан с развитием АО. Предприятия набирают вес годами. Поэтому вклады по периоду классифицируются от среднесрочных к долгосрочным.

- Приобретают акции на фондовой бирже через посредников инвестиций — брокеров, профучастников финрынков.

- Для выбора бумаг используют услуги финансовых консультантов или собственноручно разрабатывают план. Брокеры-советники инвестора помогают понять, с чего и как начать инвестирование в акции.

Важно понимать, что гарантий прибыльности нет.

Некоторые ЦБ молодых фирм увеличиваются в 2–3 раза за несколько лет. Другие, принадлежащие гигантам отрасли, напротив, могут потерять проценты за тот же период.

Какие бывают виды акции

Существует 3 основных типа акций.

Приносят на счёт доход с акции в форме дивидендов. Владелец активов управляет фирмой, участвует в распределении прибыли. Одна такая ЦБ на общем собрании держателей ЦБ равняется голосу.

На решения влияет владелец контрольного пакета, это 50% и ещё 1 простая акция. В масштабных фирмах с большим числом собственников 20–30% ЦБ в одних руках обеспечивают перевес на собрании, так как большинство акционеров мероприятие не посещают. Доход, иначе, дивиденды, распределяется пропорционально инвестициям.

Финактивы этого типа обеспечивают владельца гарантированной доходностью, правом первой очереди на распределение прибыли, преимуществом возврата средств после банкротства эмитента. Обычно владельцы прибыльных привилегированных ЦБ только держат акции, которые приносят прибыль, не участвуют в управлении, но, иногда, получают право влиять на решения.

Название связано с жетонами казино — голубого цвета самые дорогие. В мире финансов термин означает фонды крупнейших корпораций. Такие ЦБ характеризуются минимальными рисками и устойчивой прибылью. Однако, перед тем как вложить деньги, рассчитывая получать дивиденды, надо осознать — сами дивиденды невелики, ведь чем масштабнее предприятие, как Сбербанк, Microsoft или IBM, тем ниже темп его роста.

Долгосрочные инвестиции в акции

Купить акции на долгосрок, значит, получать пассивный доход от дивидендов и роста стоимости самих ЦБ. Для такого инвестирования, как долгосрочное, рекомендуется выбирать активы:

- устойчиво растущих предприятий, не обременённых кредитами;

- энергичных структур с высокими дивидендами, которые могут компенсировать снижение стоимости активов;

- голубые фишки.

На первых этапах инвестирования дивиденды следует реинвестировать в расширение портфеля.

Краткосрочные инвестиции в акции

Вклады краткосрочного характера совершаются для спекуляций, выгоды от дивидендов для этих стратегий не приоритетны. Игроки действуют согласно 2 принципам:

Покупка фондов новых предприятий дёшево, с последующей продажей после фазы активного роста.

Приобритение упавших в стоимости акций при кризисе, реализация после возврата котировок на прочные уровни.

Краткосрочные стили рискованнее долгосрочных, но имеют потенциал значительной выгоды.

Популярные стратегии

Подходов очень много, приведём самые известные.

Держим акции

Простые инвестиции подразумевают методику покупки и сохранения акций, реинвестирование дивидендов на расширение портфеля. Средний срок накопления — 10 лет.

Стратегия Баффета

Правила инвестирования в акции по методу Баффета — комбинированный подход. Выбираются вклады:

- с низким β-коэффициентом;

- голубые фишки;

- приёмы дешёвых займов в таких целях, как инвестиции в акции, требуют грамотного отбора источников;

- недорогие — с заниженным P/E и P/B, EBIT/EV и EBITDA/EV при условии, что имели место высокие исторические цифры.

β-коэффициент инвестирования — отношение волатильностей курса акции и рынка в целом. Низкий показатель характеризует силу и устойчивость бумаг.

Управлять инвестициями помогут правила:

- Гибкий подход к плану — внедрение модификаций, если на маркете резко меняются обстоятельства.

- Изучение эмитента — конкурентности, востребованности продукции, авторитета ведущих руководителей, источники получения прибыли.

- Умение выжидать подходящий объект, оставаясь при деньгах.

- Инвестирование в перспективную структуру вопреки неблагоприятным прогнозам для экономики.

- Работа только с понятной плоскостью. Вкладчик должен понимать модель эмитента и ценность её продукции.

Стратегия Грэхема

Этот инвестор пример как правильно инвестировать в акции, используя математику. Грэхем решает, в какие акции выгодно вкладываться сейчас, отталкиваясь от:

- высокой настоящей ценности ЦБ — ранее бывшие на пиках, недооценённые в данный момент;

- быстрорастущих секторов — информационных и высоких технологий;

- фондов с заниженной стоимостью — бумаг малоизвестных фирм или крупных, испытывающих трудности.

По методу Грэхема деньги направляются в более рискованные, нежели по Баффету, активы. Стратегия требует широкой диверсификации.

Математика Грэхема применяется для периодического равномерного инвестирования.

Сделки совершаются равными долями через одинаковые промежутки времени. Таким образом, в какие акции вкладывать деньги, решает рынок.

- Когда активы в фазе роста, приобретается меньше ЦБ.

- На период спада — за ту же сумму покупается больше ЦБ.

С первым случаем минимизируется риск, во втором максимизируется возможная прибыль.

Доходность от вложений

Цифры зависят от массы технических факторов. Оценить, как сегодня делать инвестирование, нужно с учётом фона акций, это:

- Отрасли — торговля, транспорт, банки, сельское хозяйство, химия, металлургия, энергетика, множество других.

- Тип акций — по капитализации, ликвидности, дивидендной доходности.

- Срока инвестирования — за год даже голубые фишки могут уйти в минус, за 3 лишь в ноль, за 5 в безубыток.

Чем больше вероятная прибыль, тем выше риски.

С психологической точки зрения, отбор бумаг зависит от терпимости вкладчика к возможным просадкам или убыткам.

Одни люди спокойно относятся к серьёзным потерям, готовы пережидать, когда портфель выйдет из минуса годами. Другие лишаются сна, если капитал подвергается риску минус 1%.

Самый важный фактор — накопление разнопрофильных ЦБ в целях контроля рисков. Если сделать выборку, например, из российских бумаг разных отраслей по годовой выгоде, станет понятно — рассчитывать на положительный результат при низкой диверсификации весьма самонадеянно. Ознакомьтесь, какие периоды бывают — плюсы вложений денег в российские акции демонстрируют не более 25% фирм. Как на иллюстрации, где только 7 из 25 предприятий в плюсе за 2018.

Среднегодовая прибыльность 20% считается хорошим результатом.

Как инвестировать в акции пошаговая инструкция

Как частному лицу инвестировать в акции самостоятельно? Вначале нужно выбрать способ:

Самостоятельный анализ включает:

- понимание механизмов работы фондовых площадок;

- изучение технических, фундаментальных подходов;

- прогнозирование, составление плана;

- выборку, в какие бумаги можно вложить деньги;

- начало с минимальной суммы, наращивание при положительных результатах;

- ребалансировку портфеля.

Как выбрать в какие акции инвестировать

Подход к выбору может быть любым — от следования чужой экспертной стратегии, до интуитивного. Но, перед тем как начинать инвестировать в акции, необходимо разработать план с учётом обязательных критериев:

- Уровня ликвидности.

- Технических или фундаментальных сигналов.

- Количества отраслей для покупки фондов.

- Процентных соотношений для портфеля по отраслям.

- Юрисдикции эмитентов.

- Пропорции ЦБ портфеля в зависимости от капитализации.

Очевидно, что при указанных условиях, интуитивность применяется как тактика при широком выборе активов, отвечающим заданным критериям. Экспертный подход подразумевает дальнейшую фильтрацию.

Где и как купить акции

Новичкам, выбирающим с чего начать инвестиции в любые акции, рекомендуется следовать двумя путями:

- Совершать сделки через брокеров при высоком интересе к предмету инвестирования и желанию лично отслеживать маркет, анализировать, планировать свои действия.

- В 2019 доверить ПИФам вложенные в акции деньги — при стремлении к пассивному инвестированию. Потребуются начальные усилия, чтобы определить, какие посредники надёжны. Нужно будет выбрать план, куда вложить по степени риска.

Что касается самостоятельных вложений денег и решений в какие ЦБ лучше вложить непосредственно через эмитента акций в 2019, то этот стиль подходит опытным инвесторам с крупным капиталом — если есть возможность приобрести пакет, заплатив не более 5% собственных средств. Преимуществом служит отсутствие брокерской комиссии, иногда, скидка от эмитента.

Перечень брокеров и их лицензий на территории РФ для инвестирования в акции российских и иностранных компаний:

- АО «Тинькофф Банк» 045-14050-100000.

- EXANTE LTD IS/52182.

- ООО Компания БКС 154-04434-100000.

- ООО ИК ВЕЛЕС Капитал 077-06527-100000.

- АО ДОХОДЪ 178-03760-100000.

- ПАО ИК РУСС-ИНВЕСТ 045-006310-10000.

- АО КИТ Финанс 040-06525-100000.

- ООО КьюБиЭф 045-12805-100000.

- ПАО Промсвязьбанк 177-03816-100000.

- ООО Брокерская компания РЕГИОН 077-08969-100000.

- АО ФИНАМ 177-02739-100000.

- ООО Фридом Финанс 077-13561-100000 (обзор брокера).

Перечисленные брокеры дают доступ для инвестиций в РФ, США и Европе с выбором лучших европейских акций 2019.

Ведущие российские предприятия чьи акции можно купить

Стоит ли делать инвестиции в российские компании, какие акции выбрать, демонстрирует таблица.

Пример ТОР-10 в какие акции по ликвидности, доходности, капитализации лучше вложить деньги в 2019 году, результаты на 1 квартал.

Из таблицы инвестирование в 2019 видно — акции флагманских фирм дублируются в ТОПе по капитализации и среднемесячному обороту, а дивидендная выгода характерна известным, но не крупнейшим корпорациям.

Плюсы и минусы инвестирования в акции

Физическому лицу акции приносят доход, но имеют как плюсы, так и минусы.

- Ликвидность — покупка-продажа осуществляется в любой день, кроме выходных.

- Неограниченная прибыльность — стоимость активов и дивидендов по ним способны постоянно расти.

- Правомочность — ЦБ признаны и законны.

- Гибкость управления — акции, как инструменты инвестирования, имеют бесконечный выбор комбинаций.

- Низкий старт — для инвестирования в акции с нуля достаточно суммы 3–5 тыс. руб.

- Диверсификация обеспечивает более высокую, чем от банковских вкладов, выгоду.

- Готовность купить и держать бумаги от 5 лет или более несёт потенциал более высоких, чем умеренные ожидания, выгод.

- Высокие, сравнительно с вкладами в банки, риски.

- Зависимость прибыли от политико-экономического климата.

- Необходимость уплаты комиссии брокеру, в том числе и с проигрышных сделок.

- Обязанность уплаты налога 13%, согласно 214 статье НК.

В целом нужно учитывать момент постоянного вовлечения в события. Необходимо чтение календарей, прогнозов, новостей, мнений аналитиков.

Как и сколько можно заработать на инвестициях в акции: 5 полезных советов для начинающих инвесторов

Как было сказано вначале, средний портфель приносит от инвестирования 20% за год, хотя отдельные активы способны показать от 10-15 до 50–60% за день.

Методов инвестирования в лучшие акции в 2019 году два:

- Long заработок на росте курса, чтобы рассчитывать на повышение, нужно выбрать активы, готовые набирать капитализацию.

- Short заработок на снижении через займ ЦБ у брокера с последующей продажей и обратным выкупом после падения котировок. Для этого метода важно выбрать слабые фонды.

5 полезных советов как инвестировать в рынок:

- При покупке фондов эмитента напрямую, без выхода на рынок. Предложения публикуются на сайтах компаний, в интернет-СМИ. Можно связаться с эмитентом — позвонив, написав и задав вопрос об условиях. Прямые покупки довольно рискованны, фирма может разориться. Но возможная прибыль привлекательна. Иногда, эмитент предоставляет вкладчику скидку 3–5%.

- Инвестирующие в 2019 должны искать в лице посредника не только хорошего брокера, но и дополнительные услуги — советника, в какие акции инвестировать, налогового агента. Алгоритм работы брокера должен быть прозрачен. Следует обращать внимание на размер комиссии, но не стоит ориентироваться на дешёвые услуги, как главный критерий выбора брокера.

- Выбирать активы предприятий, имеющих мало отраслевых конкурентов. В противном случае правильно предпочесть лидеров. Лучше избегать фирмы, чья продукция имеет выраженную сезонность или сильно зависит от модных тенденций.

- Залог успеха — удержание бумаг сроком от 3 до 5 лет, так как маркет фондов имеет тенденцию к росту. По этой же причине неправильно продавать качественные бумаги при периодах дестабилизации.

- Быть в курсе дел — залог успеха. Необходимо выявить ключевые аспекты оценки финансовых результатов. Управлять инвестициями, избавляясь от слабых вкладов, перенаправляя средства на более перспективные.

Начинающим инвесторам рекомендуется начинать с акций крупных компаний

Хотя, это не гарантирует плюс. Достаточно попасть к началу фазы спада, чтобы на 2–3 годы оказаться в просадке, несмотря на рейтинг активов.

Если опыта совсем мало, лучше инвестировать не более 2% капитала в одну фирму. Даже при очень большом невезении сложно сделать проигрышный выбор 50 раз подряд.

Определяя, стоит ли инвестировать в те или иные акции, нужно учиться читать новости между строк. Не смотреть на текущие оценки, а делать самостоятельные выводы, думая на 2–3 шага вперёд.

Финам брокер

Посредник для инвестиций физических лиц в разные активы, включая акции, давно завоевал авторитет на российском рынке. Веб-адрес брокера finam.ru. Группа Финам, кроме брокерских, предоставляет услуги доверительного управления, банка, доступ к Форекс, бесплатное обучение.

Кроме как помощь в выборе акций для любого стиля инвестирования, Финам обеспечивает выход на 15 мировых бирж через терминалы:

- QUIK и TRANSAQ.

- FinamTrade.

- Web-платформы.

- Мобильные платформы.

- ПО для автоторговли.

Инвестиции в биржевые акции с Финам, по отзывам, выгодны. Комиссия брокера для фондов России или США — 0,00944%.

Тинькофф инвестиции

Тинькофф, известный как банк, давно расширил линейку продуктов для клиентов с самыми разными потребностями и целями. Полный спектр условий инвестиций в акции для физических лиц публикуется на tinkoff.ru:

- Брокерский счёт.

- Личный инвестсчет.

- Инвестиции Премиум-класса.

- Автоматизированный советник.

- Идеи, рекомендации, инструкции.

- Собственная платформа — удобная, понятная, простая.

Брокерское обслуживание вложений от Тинькофф — 0,03%.

После регистрации по кнопке ниже вам начислят 1000 рублей при покупке акций на сумму 1 тыс. руб.

Выводы

Фонды — классика инвестжанра, способная принести владельцу не только доходы от инвестиций в акции, но и авторитет в среде вкладчиков.

- Делая долгосрочные шаги инвестиций в акции, необходимо комбинировать и диверсифицировать для предельного снижения рисков.

- Решая в акции каких компаний лучше инвестировать, полезно воспользоваться в 2019 статистикой годов.

- Удержание акций в течение 3 лет или более, помогают как получить большую прибыль, так и уменьшить налог.

Ведь по российским законам владение фондовыми активами на 3-летний срок и более освобождает инвестора от уплаты налога на доходы размером 13% годовых в сумме до 52 тыс. руб.

А вам хотелось бы заняться инвестициями в акции?

Как белорусу можно инвестировать в акции. Три способа с инструкциями

Если бы вы купили 10 000 акций EPAM, когда компания выходила на IPO, то сегодня были бы миллионером. Тогда акция стоила 14 долларов, в начале этого года — 121, сегодня — 177. Аналитики прогнозируют рост до 210 и отмечают потенциал компании. В прошлом году выручка EPAM была 1,8 млрд долларов, а прибыль на акцию (EPS) выросла на 19,3%. В этом году ожидают рост EPS еще на 7%. Разбираем, как каждый может инвестировать в акции EPAM Systems Inc.

Инвестировать в акции EPAM можно через биржи, которые работают по принципу площадки-посредника, на которой покупают / продают активы. Например, через фондовые. В США это известные NYSE и NASDAQ, в Великобритании — Лондонская биржа, в соседней России — Московская межбанковская валютная биржа, в Беларуси — Белорусская валютно-фондовая биржа. На фондовых биржах физлица не могут торговать напрямую. Нужно обращаться к финансовым посредникам. Самые популярные варианты — через банк или биржевого брокера. С дохода по акциям, в том числе на выплачиваемые дивиденды, необходимо заплатить подоходный налог в 13%. Платят его, когда захотите продать акции и получить доход. Только в этом случае.

Альтернатива покупки акции — покупка её токенизированного эквивалента — токена. В Беларуси это легально можно сделать на криптовалютной бирже Currency.com. Токены — это «двойники» акций. Посредник в этом случае — торговая площадка. Доходы с токенизированных активов налогом не облагаются до 2023 года.

А теперь подробнее.

Способ 1. Купить акции EPAM через банк

- Приходите в банк. Нужно быть готовым провести там полдня. К сожалению, в Беларуси нельзя купить акцию в банке через интернет. (Исключение — Альфа-Банк: счёт можно открыть через приложение Insync, а акции можно покупать через интернет-банкинг и торговую платформу). Из трех десятков банков оказываю такую услугу Альфа-Банк, Приорбанк, БПС-Сбербанк, Беларусбанк, Белагропромбанк, Банк БелВЭБ, Белгазпромбанк, Паритетбанк, BSB Банк, Технобанк.

- Заключаете письменный договор на услугу доверительного управления — передаёте банку деньги, на них он покупает акции. Договор обычно заключается на 2-3 года и больше. Оформление в среднем стоит от $10. (В Альфа-Банке — бесплатно).

- Открываете в банке счёт депо, на него переводите деньги на покупку акций. За счёт нужно платить, как правило, отдельно (например, в Альфа-Банке — бесплатно). Купить таким образом пару акций или десяток не получится. Банки будут работать с вами от 5-10 тысяч долларов в формате полного управления — они сами решают, какие ценные бумаги вам купить. Для управления по приказу (например, хотите купить акции EPAM) в основном нужно 100 тысяч долларов.

- Учитываете все имеющиеся комиссии. В некоторых банках есть комиссии на сделки и за досрочное расторжение договора или внеплановый вывод части денег. Есть вознаграждение за услугу — часть дохода или процент от суммы в управлении. В целом отдадите банку до 15% дохода по акциям.

- Платите с дохода подоходный налог в 13%. Налоговую декларацию при работе с банками подавать не нужно — они являются налоговыми агентами и делают это сами. Подоходный удерживается от плюсовой разницы между доходами и всеми расходами.

Пример. Допустим, у вас есть 5000 долларов. При цене акции EPAM 177 долларов можем купить 28 акций. Но входной порог у банков разный. БелВЭБ начнёт работать только от 200 тысяч долларов. БПС-Сбербанк — от 30 тысяч. Альфа-банк — от 2 500 тысяч.

Договор заключаете на пару лет — и каждый месяц платите комиссию за обслуживание счета (взимается за фактическое количество дней нахождения денег в доверительном управлении). Если захотите продать акции и вывести деньги досрочно — платите комиссию и полное вознаграждение банку за услугу.

Комиссии в банках разные, зависят от формы доверительного управления. В вашем случае это покупка акций по приказу — банк покупает, что скажете.

БелВЭБ в таком случае будет взимать около 200 долларов за каждую сделку, их будет минимум две — купля и продажа. Значит, это обойдется примерно в 400 долларов. Плюс комиссия за обслуживание акций. Добавим вознаграждение банку и ряд сопутствующих платежей — это может быть фиксированная цена или процент от дохода. Вычтем 400 долларов, сопутствующие сделкам комиссии и 13% налога на доход. В итоге остается до 70%. Это в лучшем случае.

В банках, которые будут работать с суммой $5000 (что маловероятно для формата «управление по приказу») на комиссии и налог может уйти половина дохода. К тому же стоит учитывать, что доход может быть, а можно уйти и в минус — и эти расходы, конечно, не компенсируются.

Способ 2. Купить акции EPAM через брокера

- Ищете брокера, который может купить акции EPAM. Это может быть брокер на Белорусской валютно-фондовой бирже или на бирже в другой стране.

- Или обращаетесь в компанию, которая сама найдет брокера и купит у него акции — таких много в Польше или России. В этом случае нерезидентам страны нужно платить повышенный налог — в России, к примеру, это будет 30% от суммы продажи акций или дивидендов. Плюс плата за брокерские услуги.

- Заключаете договор. Как показывает практика, иностранные брокеры часто требуют от граждан постсоветского пространства личного присутствия для заключения договора. Европейцы обходятся формой онлайн.

- Открываете у брокера счёт. Для этого готовите ряд документов, которые большинству иностранных брокеров придётся предоставить лично. Также нужно документально подтвердить источник получения денег для акций — по требованиям законодательства по противодействию легализации денег, полученных преступным путем. Оказание депозитарных услуг тоже оплачивается.

- На счёт нужно положить от 500-1000$. У брокеров США и Европы — вход выше, чем в Беларуси или России.

- Запрашиваете разрешение Нацбанка на покупку акций — так как EPAM Systems зарегистрирована как американская ИТ-компания. Готовите кучу документов, отправляете запрос. При этом нужно быть готовым к пристальному вниманию налоговиков. Можно сначала запросить разрешение, а потом искать брокера.

- Ждёте ответ Нацбанка до 30 дней. Если решите докупить ещё — пишете новый запрос. И так на каждую сделку купли и продажи. Пока ждёте ответ, цена на акции может измениться. А ещё Нацбанк может отказать в сделке.

- Учитываете комиссию брокера. Обычно они берут до 0,1% от суммы сделки. При вкладе до $2000 обслуживание счета может стоить 10% в месяц от внесенной суммы плюс комиссии по сделкам. За внеплановое расторжении договора — если захотите срочно продать акции — тоже придется платить комиссию.

- С дохода платите налог в 10% — если доход получен от акций американского EPAM, купленных через зарубежного брокера. В этом случае придется самому изучать систему налогообложение США — брокер не будет выступать вашим налоговым агентом. Но тогда в Беларуси нужно доплачивать налог в 3%. Если бы между США и Беларусью не действовало Соглашение об избежании двойного налогообложения, то пришлось бы платить 30% налога.

Пример. На покупку 10 акций EPAM в октябре мы потратили 1770 долларов через иностранного брокера. Предположим, что через год они стоят 2300. Разница в $530 — это доход с акций за год. От него отнимаем расходы на услуги брокера. Допустим, что также были расходы на билеты и отель для личного визита при открытии счета. Не забываем про налог 13-30%. При такой сумме инвестиций очевидно, что мы в минусе.

Способ 3. Покупаем токены на акции EPAM

- Регистрируетесь на Currency.com. Регистрация занимает несколько минут при условии, что паспорт и мобильный телефон у вас под рукой. Для регистрации нужно сфотографировать и загрузить в приложение фото страниц паспорта, чтобы подтвердить свою личность. При регистрации платформа автоматически создает аккаунт и счет.

- Переводите на счёт деньги, на которые хотим купить токенизированные акции EPAM. Перевести можно белорусские и российские рубли, доллары, евро, биткоин, эфириум, лайткоин, биткоин кэш. Перевести можно по банковской карте, банковским переводом или через онлайн-кошелек. Сумма при депозите с банковской карты — от 10 долларов или евро и от 25 белорусских рублей. При банковском переводе — 50 долларов или евро.

- Платите комиссию за перевод. До 3,5% от суммы за ввод/вывод денег через банковскую карту. При банковском переводе комиссии нет.

- Выбираете из списка активов токены на акции EPAM и нажимаем «Купить».

- Покупаете с левереджем или без. Левередж — это аналог займа от биржи, для акций он может быть до 1:100. Это значит, что можно купить в 100 раз больше. За услугу есть комиссия — % за пользование левереждем, начисляемый каждый день. При продаже токенизированной акции сумму левереджа нужно вернуть, а разница в цене — это ваш положительный или отрицательный результат сделки.

- Платите комиссию за покупку. На покупку токенов на акции c левереджем — 0,0125% от суммы сделки, без левереджа — 0,05%.

- Налог на доход при положительном результате не платим.

Пример. На фото — то, как выглядит главный экран, когда вы входите в свой аккаунт. Находите в строке поиска EPAM и видите иконки «Купить» и «Продать». Покупаете нужное количество токенизированных акций — система предложит варианты покупки с левереджем или без, а также возможность использовать различные профессиональные инструменты для торговли.

Допустим, вы хотим купить 10 акций и перевели на счет 2000 долларов. Переводили банковским платежом, чтобы не платить комиссию за перевод по карте. Для обладателей карт БелВЭБ комиссия за перевод по карте снижена до 0,55%.

За 10 акций вы платите, к примеру, 1870 долларов. Торговая комиссия на акции c левереджем будет 0,0125% от суммы сделки (23 цента), без левереджа — 0,05% (93 цента). К примеру, через год акции выросли в цене до $230 за штуку, и вы получили за них 2300 долларов. Комиссии при продаже как и при покупке, на них уйдет не больше полтора доллара. Комиссия за вывод денег после продажи не будет, если выводите деньги банковским переводом. Налогов на доход нет. Допустим, вы не использовали левередж и вводили / выводили деньги через банковский перевод. Заработали примерно 430 долларов.

До конца ноября 2019 года у зарегистрированных читателей dev.by в профиле отображается промокод, с помощью которого можно получить 10 долларов на свой счёт в Currency.com.

Инвестиции связаны с риском потери всех инвестиций.

1. Заполните анонимную форму — 5 минут.

2. Укажите зарплатные (и другие) ожидания.

3. Выберите желаемую индустрию или область деятельности.

4. Получайте релевантные предложения.

Хотите сообщить важную новость? Пишите в Телеграм-бот.

Также не забудьте подписаться на наш Телеграм-канал.

http://blog.roboforex.com/ru/2020/10/28/v-kakie-akczii-investirovat-novichkam/

http://dev.by/news/epam-invest