Как зарабатывать на акциях – пошаговая инструкция для новичков + советы и рекомендации по выбору брокера от профессионала

Наличность, лежащая без дела – обесценивается. Это в первую очередь видно по рублевым накоплениям. Просто держать сбережения при себе – это невыгодно, да и опасно. Деньги должны делать другие деньги – для этого есть специальные финансовые инструменты. К числу наиболее эффективных и надежных способов сохранения и приумножения средств относятся акции.

С вами эксперты портала «Папа Помог»: Екатерина Володина и Алексей Стешенко, практикующий биржевой трейдер. Мы расскажим, как зарабатывать на акциях, почему этот способ вложения капитала выгоден и сколько ждать, чтобы получать прибыль на дивидендах.

Практические советы, реальный опыт, пошаговые инструкции, ИИС, ETF, индексы, брокеры и «голубые фишки»: все что вы хотели знать об акциях, но не знали, у кого спросить – в нашей статье.

Разбираемся в теме с экспертом «ПАПА ПОМОГ»

Разбираемся в теме с экспертом «ПАПА ПОМОГ»

- Сколько можно заработать на акциях и кому это подходит

- Какие варианты заработка бывают

- Трейдинг

- Долгосрочный инвестор

- Живем на дивиденды

- Как заработать на покупке акций – пошаговая инструкция для чайников

- Шаг 1. Ставим цели

- Шаг 2. Выбираем брокера

- Шаг 3. Открыть демо-счет

- Шаг 4. Стратегии инвестирования и формирование инвестиционного портфеля

- Шаг 5. Выбор акций

- Шаг 6. Анализируем акции

- Шаг 7. Покупаем акции

- ИИС – получи от государства 52 000 рублей

- Как заработать деньги на падении акций

- Заработок на акциях Сбербанка и Газпрома

- Рекомендации по созданию портфеля акций на 2020 год

- Где пройти обучение в интернете

- Отзывы реальных инвесторов

- Важные выводы

Сколько можно заработать на акциях и кому это подходит

Все слышали слово «акции», но не каждый внятно объяснит, что это такое. И уж тем более далеко не всем известно, что такое дивиденды с акций, кто такой брокер и как работает биржа. Поэтому начнем с основ.

Акции – долевые ценные бумаги. Раньше их можно было пощупать, сейчас «бумажная» версия стала электронной. Акция дает ее владельцу право на получение доли с прибыли компании (дивиденды), держатель этой ценной бумаги также претендует на часть имущества предприятия в случае его ликвидации.

Не каждая акция дает гарантию на получение прибыли. Ценные бумаги могут расти и падать в цене. Однако в долгосрочной перспективе (на этапе нескольких лет) ценные бумаги, как правило, растут, чего не скажешь, например, о рублевых вкладах.

Чтобы получать доход от акций на длинной дистанции, нужно приобретать такие ценные бумаги, которые не «упадут» в стоимости, а наоборот – поднимутся. Однако есть способы заработать и на краткосрочном падении акций – о них я расскажу в одном из следующих разделов.

Акции продают и покупают на биржах. Это своего рода супермаркеты ценных бумаг, в которых компании распродают свои активы мелкими партиями. Правда, чтобы прийти в такой магазин и купить пару акций «Apple» или «Газпром», вам понадобятся услуги брокера. Это уполномоченная посредническая компания для работы на финансовом рынке.

Физические лица самостоятельно не могут торговать на бирже. Все операции можно проводить только через брокера.

На современной бирже торги происходят в электронном виде. В сделках участвуют банки, брокеры, частные инвесторы. Именно инвестором вы станете, когда приобретете пакет акций для последующего приумножения средств.

Примерно так выглядит схема работы на бирже:

Инвестор кладет деньги на специальный счет, он называется брокерский счет, и даёт указание компании купить для него 10 акций «Газпрома». Брокер передает вашу заявку на биржу. Как только происходит сделка, вы становитесь обладателем указанных акций.

На руки они вам не выдаются, а хранятся в специальном электронном депозитарии . Теперь вы владеете определенным процентом активов компании и можете распоряжаться ими по своему усмотрению.

Право на операции с ценными бумагами брокерам дает подтвержденная Центробанком лицензия. Без неё действия посредника будут незаконными. Центробанк вправе отозвать лицензию у брокера, однако это не лишит вас ваших акций. Управление счетом просто передадут другому брокеру.

Чтобы успешно инвестировать в акции, одного желания недостаточно. Нужен хороший уровень финансовой и инвестиционной грамотности и подготовка. Приобретать ценные бумаги по принципу «угадайки» – недальновидно и опасно. Тут есть два варианта – либо изучать законы биржевого рынка самостоятельно, либо работать с профессионалом.

Повторюсь: акции не гарантируют постоянного дохода. Однако и пределов окупаемости здесь нет. Ценные бумаги могут подняться в цене и на 100% и даже на 1 000%, но не факт, что вы приобретете именно такие активы.

В чем преимущества акций:

- Ликвидность – в любой момент акции можно продать.

- Надежность – это полностью легитимный и защищенный законом инструмент.

- Отсутствие лимита доходности – стоимость акций растет пропорционально доходам предприятия.

- Гибкость – выбор акций на рынке почти безграничный.

- Низкий входной порог – чтобы начать инвестировать, огромные суммы не нужны. Начать можно, к примеру, с 5-10 тыс. рублей . Этого будет достаточно для понимания законов рынка.

Есть два вида акций – обычные и привилегированные . Второй вид позволяет получать больше прибыли, но такие ценные бумаги мало распространены в мировой финансовой системе.

Что касается вопроса, сколько зарабатывают на акциях, то на него нет однозначного ответа. Если работать с ценными бумагами вдумчиво, скрупулезно и профессионально, доход будет высоким. Если приобретать активы наугад, вы рискуете потерять большую часть средств уже в первые месяцы.

Какие варианты заработка бывают

Есть три способа заработать на акциях – получать дивиденды, купить и забыть, заниматься быстрой перепродажей ценных бумаг – спекулировать.

1. В первом варианте вы покупаете ценные бумаги крупных компаний и «забываете» о них на несколько лет. Однако каждый квартал или год согласно купленным акциям, вы получаете процент от прибыли компании – дивиденды.

2. Спекуляции – самый высокодоходный метод, но при этом и самый высокорисковый. Никто не скажет со стопроцентной уверенностью, что будет с теми или иными акциями через день, неделю, месяц. Трейдингом – торговлей на бирже – стоит заниматься тем, у кого есть на это время и желание освоить биржевые законы и правила.

3. Долгосрочное хранение акций с одной стороны – самый безопасный и надежный вариант, но с другой – не слишком доходный.

А теперь подробно о каждом способе.

Трейдинг, инвестирование, дивиденды

Трейдинг, инвестирование, дивиденды

Трейдинг

Принцип здесь универсальный для любой торговли: взять подешевле, продать подороже. В минимальных пределах стоимость акций меняется чуть ли не ежеминутно. На таких колебаниях люди тоже зарабатывают деньги – это называется скальпингом.

Скальперы должны иметь стальные нервы, светлую голову и максимум свободного времени. Я знаю людей, которые даже в выходные не могут расслабиться и постоянно проверяют котировки. Один трейдер говорит, что когда не работает, всегда думает, сколько сделок он упустил и какие деньги «недозаработает».

Долгосрочный (традиционный) трейдинг тоже занятие не для слабонервных.

На курс акций влияет ряд моментов:

- доходы компании и стратегия её развития;

- ситуация на глобальном рынке;

- количество продавцов и покупателей на бирже и их поведение;

- новости в СМИ, слухи и информация на официальных биржевых форумах;

- политическая обстановка;

- и ещё десятки различных обстоятельств.

Если вам очень хочется заниматься трейдингом, но нет на это времени, то ваш вариант – сотрудничество с консультантами или управляющими. Вы можете просто отдать свой биржевой капитал в доверительное управление и снять с себя всю ответственность за результат совершенных сделок. Доверив профессиональному трейдеру свои средства, вы получите практически пассивный доход. Проблема в том, что найти такого профессионала не так-то просто.

Если хотите торговать сами, будьте готовы инвестировать свое время в получение знаний и опыта, самостоятельное постижение трейдерского дела. Читайте книги, материалы в сети, проходите обучающие курсы . И не относитесь к бирже, как к рулетке. Термин «биржевая игра» не совсем корректно отражает суть этой деятельности. Азартные и эмоциональные игроки на этом поле рискуют спустить капитал в первые недели торговли.

И не думайте, что акции – это святой Грааль. Став совладельцем компании через приобретение ценных бумаг, вы лишь получаете шанс на прибыль, но не её гарантию. Компания может попасть в полосу кризиса, у неё могут появиться долги, она может обанкротиться. А как акционер – вы кредитор последней очереди, поэтому рискуете больше всех.

Даже если ваши акции стабильно дорожают, это ещё не значит, что вы «в шоколаде». Чтобы действительно получить прибыль, бумаги надо продать. И сделать это вовремя.

Биржевых прогнозистов – множество, но гарантий, что их прогнозы сбудутся, нет никаких. Особенно сложно предсказать котировки российских компаний, поскольку на их стоимость влияет ещё и внешняя политика нашей страны. Очередной виток санкций неизбежно приводит к рыночным колебаниям.

Долгосрочный инвестор

«Купил и забыл» – стратегия мудрая, но не такая высокодоходная, как трейдинг. Для долгосрочных и прибыльных инвестиций нужен солидный капитал. Нет смысла покупать 10 акций по 150 рублей , чтобы через 3 года получить прибыль 50%. Здесь нужны сотни тысяч рублей в качестве первоначального взноса, а лучше – миллионы .

Живем на дивиденды

Проценты с прибыли выплачивают далеко не все компании. Это связано со спецификой финансовой политики эмитента. Чем известнее компания, тем больше вероятность высоких дивидендов.

К примеру «Мегафон» год назад выплатил дивиденды в 20 миллиардов рублей . Те, у кого было много акций «Мегафона», получили солидную прибыль.

Дивиденды никак не связаны с котировками акций – это параллельные величины. В каком объеме и когда платить, решает собрание акционеров, а также совет директоров компании. Есть ещё устав, который регламентирует процедуру выплат.

Чтобы рассчитывать на дивиденды, недостаточно просто купить акции: нужно сделать это до определенного срока, а именно – до даты фиксации реестра. Если заранее узнать дату выплаты дивидендов, то можно хорошо заработать, так как перед выплатами стоимость акций существенно возрастает.

Периодичность выплат величина непостоянная. Компании вправе выплачивать проценты раз в год, в полгода или по особым случаям.

И ещё раз напомню: некоторые компании вообще не платят дивиденды, но при этом их акции могут стабильно расти в цене.

Где отслеживать события, связанные с выплатой дивидендов? Можно заниматься этим вручную, проверяя новости Московской биржи или официального сайта компании-эмитента. Но это неудобно и утомительно. Однако есть специальные сервисы, которые мониторят такие события для ведущих компаний РФ и мира.

Ориентировочную дивидендную доходность вы можете посмотреть на сайте Доход.ру .

В таблице наглядно показана разница между способами заработка на акциях:

| Критерии сравнения | Трейдинг | Долгосрочные инвестиции | Дивиденды |

| Сроки получения прибыли | Зависит от стратегии биржевой игры – в идеале ежедневно | Месяцы и годы | С периодичностью – от одного раза в квартал до раза в несколько лет |

| Порог входа | Минимальный | Нужен солидный капитал | Средний |

| Уровень сложности | Высокий | Низкий | Средний |

| Риски | Высокие | Средние | Низкие |

Как заработать на покупке акций – пошаговая инструкция для чайников

Переходим к практике – предлагаю вашему вниманию подробную инструкцию для тех, кто хочет зарабатывать на акциях прямо сейчас. Вопреки распространенному мифу, чтобы получать прибыль на биржевом рынке, вовсе не обязательно ворочать миллионами.

Начинайте с более скромных сумм в несколько тысяч рублей . Важно понять основные законы и правила трейдинга, после чего можно смело переходить к более серьезным инвестициям.

Шаг 1. Ставим цели

Бесцельное инвестирование редко бывает успешным. Если вы не сформировали конкретные финансовые задачи, не стоит даже начинать – вы просто «сольете» первоначальный капитал и навсегда разочаруетесь в трейдинге.

В профессиональных тренингах по инвестированию ученикам часто задают вопрос: зачем вам нужны деньги? От ответа на него зависит многое. Необходимо выяснить, что определяет ваши жизненные приоритеты? На что вы готовы, чтобы достичь цели и какой доход обеспечит вам комфортную жизнь?

Любая конкретная цель начинается с мечты.

Мечта – это образ идеального будущего: чем вы действительно хотели бы заниматься, если бы не приходилось работать, с какими людьми общаться, в какой стране жить.

Успешная инвестиционная деятельность направлена на воплощение мечты в реальность – и не в отдаленном будущем, а в ближайшем.

Однако мечта сама по себе бесполезна. Сначала надо трансформировать её в конкретную цель, подобрать действенные инструменты для её достижения – в нашем случае это инвестиционная деятельность. Наш сайт уже писал о правильной постановке целей.

Правильно поставленная цель – половина успеха.

Успешный трейдер четко представляет себе финансовую суперцель на несколько лет вперед и каждый день движется в её направлении. Есть масса примеров «больших» долгосрочных целей – приобрести недвижимость у моря, путешествовать в разные страны несколько раз в год, обучать детей в лучших ВУЗах мира, получать пассивный доход, чтобы больше никогда не работать и т.д.

Что даст вам наличие цели:

- мощную мотивацию;

- повышенную продуктивность;

- контроль над ситуацией;

- уверенность в себе;

- чувство удовлетворения от проделанной работы.

Но нужно, чтобы цель была действительно вашей, а не навязанной близкими, обществом, социальными стереотипами.

Формула вашего успеха: МЕЧТА – ЦЕЛЬ – ИНСТРУМЕНТ ДОСТИЖЕНИЯ – ИНВЕСТИРОВАНИЕ

Шаг 2. Выбираем брокера

Важный этап для трейдера – выбор правильного брокера.

Не стоит путать понятия «брокер» и «трейдер»

Не стоит путать понятия «брокер» и «трейдер»

Брокер – это посредническая финансовая организация, которая связывает биржу и игроков на ней – трейдеров. У нее есть лицензия на осуществление такой деятельности и необходимый программный и другой функционал для торговли активами.

Через посредника трейдеры покупают и продают акции, заводят средства на биржу и выводят с нее прибыль. Перечень лицензированных биржевых брокеров можно посмотреть на сайте Центробанка.

При выборе важны следующие критерии:

- послужной список компании;

- минимальный порог входа;

- невысокие комиссии на пополнение счета и снятие с него денег;

- отзывы трейдеров;

- наличие программы Quik у брокера;

- объем торгов;

- количество активных клиентов.

Все эти критерии легко оценить, зайдя на сайт Московской биржи:

- Список Топ-25 крупнейших операторов Московской биржи по количеству активных клиентов ( смотреть по ссылке ).

- Список Топ-25 крупнейших операторов Московской биржи по объему торгов ( смотреть по ссылке ).

Также рекомендую просмотреть рейтинг брокеров по отзывам .

Отношения инвестора с брокером полностью официальные: вы работаете на основании договора, который заключаете в офисе компании или удаленно. Прежде чем подписывать соглашение, обязательно прочтите его и попросите консультанта разъяснить моменты, которые вызывают у вас сомнения.

Современные трейдеры работают через интернет – это удобно, быстро и безопасно. Брокер открывает вам индивидуальный счет в собственной системе, предоставляет софт.

Основные задачи брокера:

- Учет финансов и ценных бумаг клиента.

- Регистрация клиента на бирже.

- Предоставление информации о ходе торгов.

- Выполнение задач клиента – купля/продажа акций.

- Расчеты по сделкам – перевод денег в ценные бумаги и наоборот.

- Отчеты о финансовых операциях.

- Выдача справок по налогам и сделкам.

У брокера собственная система учета, в которой он открывает вам счет. Помните, что брокер – это финансовая компания, которая занимается коммерцией. За свои услуги брокер берет определенный процент. Риск банкротства брокера имеет место быть, при этом никакого страхования счетов не предусмотрено. Но если вас не устраивает конкретная посредническая компания, вы вправе в любой момент сменить её на другую.

Как практик, я могу посоветовать брокерские фирмы с безупречной репутацией – это Финам , БКС , Сбербанк и ВТБ. Это крупные надежные компании с длительным сроком работы на бирже.

Вопрос: а если я хочу торговать без брокера?

Увы, физическим лицам покупать напрямую ценные бумаги на бирже запрещено законом.

Шаг 3. Открыть демо-счет

Сразу торговать на реальные деньги рискованно: бывалые трейдеры рекомендуют для начала потренироваться на демо-счете. Сделать это просто: заходим на Tradernet и открываем счет одним нажатием. Вам открываются те же опции, что доступны реальным трейдерам.

В личном кабинете перейдите в раздел «Торговать», выберите биржу «Москва» ( если закрыта, то «Нью-Йорк»), затем «Акции». Нажимаете на «10 самых торгуемых акций», выбираете, например, 5 акций Газпрома и столько же акций Лукойла и покупаете.

Доступны и другие критерии выбора – к примеру, акции самых быстрорастущих компаний. Найти растущие акции Вы можете на сайте: Investing.com .

Вот вам видео-инструкция по открытию демо-счетов у разных брокеров:

Теперь вы владелец акций – пока ещё виртуальных. Следите за ценой и продавайте, когда сочтете нужным.

Как только будете готовы, переходите к торговле на реальные деньги.

Но помните – торговля в демо-режиме и реальный трейдинг сходны только технически. Операции с живыми деньгами требуют более продуманного и аккуратного подхода.

Шаг 4. Стратегии инвестирования и формирование инвестиционного портфеля

Есть три основных стратегии инвестирования:

- консервативная (низкий уровень риска – до 10% потерь);

- умеренная (средний уровень риска – до 30%);

- агрессивная (высокий уровень риска – от 30%).

Выбор зависит не только от склада вашего характера, но и стоимости вашего инвестиционного портфеля. На бирже сотни заманчивых предложений – далеко не каждому из них стоит доверять. Множество проектов, которые представлены на рынке как «быстро растущие компании» – обычные финансовые пирамиды. Вложив в них деньги, вы просто останетесь «с носом» и ничего не заработаете.

Как определить финансовую пирамиду:

- Предлагают доходность свыше 3% ежемесячно.

- На главной странице сайта обязательно найдете надпись: «Безрисковая стратегия» и «Страховка ваших инвестиций».

- Низкий порог входа – от 10$ .

- Ежедневный вывод прибыли.

- В юридическом адресе будет отсутствовать номер офиса компании и ее городской телефон, а также данные руководителя.

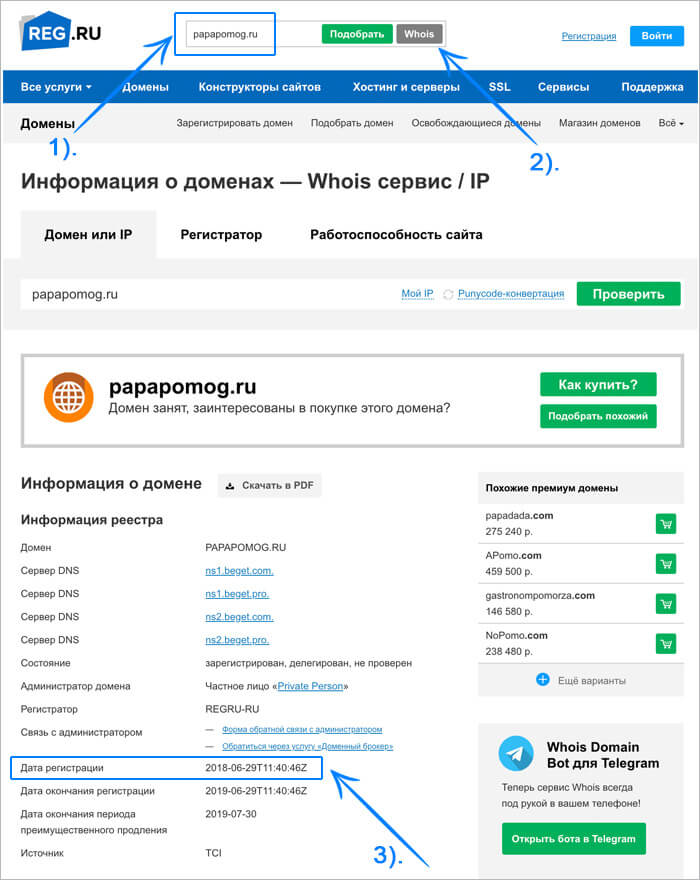

Также рекомендую вам проверить дату регистрации домена «финансовой компании» на сайте Reg.ru .

Проверка срока существования сайта на REG.ru

Проверка срока существования сайта на REG.ru

Важнейшее правило финансовой грамотности – диверсификация инвестиций.

В народе оно звучит так: не клади все яйца в одну корзину, так как если корзина упадет, то разобьются все яйца.

Вывод, я думаю, понятен.

Наглядно диверсификация выглядит так

Наглядно диверсификация выглядит так

Выберите хотя бы 3-4 проекта и равномерно распределите свои финансы. Даже если одна из компаний разорится, за счет других вы останетесь на плаву.

Предлагаю вам так распределить свой капитал по уровням риска инвестиционного инструмента:

- консервативные – 40%;

- умеренные – 40%;

- высокорисковые – 20%.

Помните, чем выше доходность инвестиционного инструмента, тем выше риски потери капитала. Это универсальное правило инвестирования – риски повышаются пропорционально уровню дохода.

Опытный инвестор знает, что если на сайте даже крупной и известной компании нет упоминания о рисках инвесторов, то с такой организацией лучше не сотрудничать. Чем подробнее прописана степень риска, тем надежнее партнер.

Новички испытывают разумные сомнения, если на сайте прямо указано: «есть риск потерять 30% капитала». И если у них нет опытного консультанта, они, скорее всего, уйдут с такого ресурса в поисках более «надежного», по их мнению, партнера. Но нюанс как раз в том, что мошеннические сайты ни о каких рисках не предупреждают, наоборот, убеждают посетителей в их полном отсутствии.

Вывод: инвестиционные риски – это нормально. Хотите более надежных вложений – несите деньги в банк. Но такой инструмент разве что перекроет инфляцию: особых доходов банковские вклады не принесут.

Шаг 5. Выбор акций

Новичкам опасно вкладывать деньги в акции никому неизвестных компаний, даже если те обещают сверхвысокие прибыли. Выбирайте так называемые «Голубые фишки» – большие корпорации с хорошей репутацией и более-менее прогнозируемым будущем.

Термин «голубые фишки» пришел из индустрии азартных игр, где фишки соответствующего цвета имеют максимальную стоимость. Инвестиции в акции таких компаний почти всегда бывают прибыльными или безубыточными на длинной дистанции (несколько лет).

Если цена на них растет, в стоимости поднимаются и ценные бумаги второго эшелона. Голубые фишки, как сигнальный фонарик, – направляют настроение всего рынка в определенную сторону.

Типичные примеры таких компаний мирового уровня – «Кока-Кола», «Apple», «Газпром», «Сбербанк» и т.д.

Вот как выглядит индекс таких акций на Московской бирже ( посмотреть по ссылке ).

Еще один способ минимизировать риски – приобрести акции ETF-фондов. Такие фонды представляют собой уже сформированные профессионалами портфели ценных бумаг. При этом сами акции ETF покупают и продают на бирже наравне с обычными акциями.

Приобрести такие акции и работать с ними гораздо проще. Фонды, как правило, снимают с инвесторов часть задач по обслуживанию инвестиций: покупателю не нужно ломать голову, какие бумаги приобретать, какие продавать – за них это делает сам фонд. Порог входа в такие инструменты гораздо ниже, а риски уже распределены между акциями наиболее прибыльных и перспективных компаний.

На Московской бирже торгуется ETF-фонд FXUS, который в точности повторяет индекс S&P 500 – список 500 крупнейших американских компаний. Вкладываясь в такой фонд, вы максимально диверсифицируете свой портфель и при этом получаете готовый набор ценных бумаг с высокой доходностью. Стоимость акции (на момент написания статьи) – всего 3 180 рублей . Вклад – в долларах.

Шаг 6. Анализируем акции

Акции нуждаются в анализе, который позволяет реализовать главное правило трейдинга: купить дешевле, продать дороже .

Есть два виде анализа акций: технический и фундаментальный.

1. Фундаментальный анализ основан на изучении работы компании-эмитента и её финансовых показателей. Иными словами, мы оцениваем материальную и финансовую базу, за счет которой организация получает доход, который напрямую влияет на стоимость акций.

2. Технический анализ – это изучение поведения других инвесторов: ищем закономерности в движении графика, отслеживаем факторы, которые на это виляют.

Нельзя сказать, что один тип анализа лучше другого. Одни инвесторы используют только фундаментальный анализ, другие исключительно технический, третьи комбинируют методики.

К примеру, известный бизнесмен Джим Роджерс, который совместно с Джорджем Соросом 30 лет руководил фондом The Quantum Fund, использовал в своей работе только фундаментальный анализ. Стоимость активов фонда росла в среднем на 30% в год.

Если говорить проще о различиях этих двух видов анализа, то фундаментальный проводится с целью выяснить, что именно покупать , а технический – когда покупать . Первый тип анализа предполагает детальное изучение показателей предприятия – объемов продаж, расходов, размера кредитов и обязательств и прочих параметров.

Принцип ведущего инвестора в мире Уоррена Бафетта

«Не вкладывайте деньги в то и не покупай акции тех компаний, в принципе работы которых не разбираешься лично и продуктами которых не пользуешься».

Технический анализ – это более традиционная трейдерская деятельность. Понять, как и почему меняются котировки в течение конкретных периодов времени – сложная наука, требующая практики.

Шаг 7. Покупаем акции

Итак, вам известны все базовые основы трейдинга. Пришло время покупать акции.

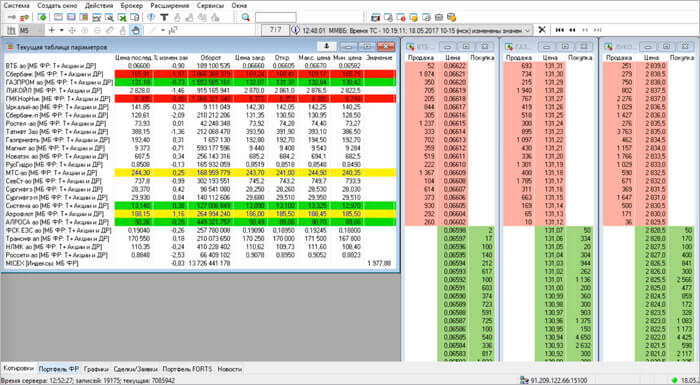

Как это делается технически? Вам понадобится специальное программное обеспечение, которое вам предоставит брокер, либо программа Quik , универсальная для множества площадок.

Что лучше – ПО брокера или Quik? Брокерские программы удобны, но имеют некоторые ограничения. Для самых простых операций их достаточно, но более сложная деятельность потребует расширения технических возможностей. Кроме того, если вам придется переходить с одной брокерской площадки на другую, неизбежно возникнут «трудности перевода».

Вид торгового терминала Quik

Вид торгового терминала Quik

Терминал Quik даёт доступ ко всем вашим счетам без всякого программного обеспечения. Советую пользоваться именно этим ресурсом – это своего рода стандарт профессиональной работы.

Кроме того, у многих брокеров есть специальные приложения для мобильных устройств, которые гарантируют вам доступ к биржам и своему счету 24 часа в стуки независимо от вашего местоположения.

Как именно покупать акции, вы уже знаете на примере демо-счета. Сама операция ничем не отличается в техническом плане, кроме того, что на этот раз деньги будут реальными.

ИИС – получи от государства 52 000 рублей

Государство стимулирует инвестиционную активность граждан и приготовило подарок для всех инвесторов. Подарок этот называется Индивидуальный Инвестиционный Счет – ИИС.

Индивидуальный инвестиционный счет позволяет получить налоговый вычет

Индивидуальный инвестиционный счет позволяет получить налоговый вычет

Это разновидность брокерского счета, только с налоговыми льготами. Действуют такие счета с января 2015 года.

Владельцы этого счета имеют право получить налоговый вычет в размере до 52 тыс. руб . Эта сумма либо повысит существующую доходность, либо сама по себе станет фиксированным доходом от инвестиций.

Как это работает:

- Вы открываете у брокера ИИС. Не все площадки предлагают такую опцию, поэтому заранее изучайте список предложений.

- Помещаете на счет сумму до 1 млн. рублей и покупаете на эти деньги ценные бумаги.

- Не снимаете вложенные деньги минимум три года. При этом проводить операции с ценными бумагами не воспрещается.

Выполнив все три условия, вы получаете право на налоговый вычет. Для ИИС выбирают, как правило, низкорисковые инвестиции – например, облигации и акции «голубых фишек».

У физического лица может быть только один ИИС. Предусмотрено два варианта налоговых вычетов:

- Тип А – возврат 13% от вложений в год. Максимум 52 000 рублей .

- Тип Б – доход по ценным бумагам не облагается подоходным налогом. Выгоден для тех, кто планирует заниматься инвестиционной деятельностью долго и получать высокий доход.

Большинство инвесторов предпочитает тип А – вы вкладываете деньги, а через год имеете право на законные 13% .

Будьте внимательны – некоторые брокеры вместо государственного ИИС могут «подсунуть» вам обычный счет с похожим названием. Так что внимательно читайте договор. А лучше сотрудничайте с брокерами из ТОПа – они мошенничеством не занимаются, поскольку репутация дороже.

Как заработать деньги на падении акций

Чем хороша биржа? Тем, что предоставляет массу инструментов для заработка. Это удивительно, но опытные трейдеры зарабатывают не только на росте стоимости акций, но и на падении.

Для этого существует позиция под названием «шорт» – короткая продажа акций, которых у трейдера как таковых нет. Чтобы заработать на падении, надо для начала выбрать акции, которые, по вашему мнению, в ближайшем будущем упадут в цене. Затем вам нужно «зашортить» акции – то есть осуществить непокрытую продажу.

Процесс представляет собой своеобразный кредит у брокера – вы берете у него акции на время, чтобы потом вернуть назад, то есть откупить.

Если откупить получиться дешевле (то есть акции действительно упадут в цене, как вы и предполагали), вы получите прибыль.

Заработок на акциях Сбербанка и Газпрома

Акции Газпрома и Сбербанка – голубые фишки российского фондового рынка. Эти бумаги имеют максимальный уровень ликвидности и популярны как у новичков биржи, так и у бывалых трейдеров. В такие бумаги выгодно вкладываться на долгие сроки, кроме того, они платят своим акционерам регулярные дивиденды.

Одна акция Газпрома стоит на момент написания статьи 153 рубля , так что их продают лотами по 10 штук. Чуть больше ( 186 рублей ) стоит акция Сбербанка. Учитывая, что минимальный порог входа у брокеров начинается от 3-5 тыс. рублей , вы можете купить таких акций по 10-20 штук, а лучше по 100 каждой позиции, и на время забыть о них. Уже через год вы увидите, насколько высока доходность ценных бумаг и тогда сами решите, стоит ли вкладывать в акции более серьезные суммы.

Рекомендации по созданию портфеля акций на 2020 год

Как трейдер с многолетним опытом я не рекомендую пользоваться платными сервисами с готовыми инвестиционными портфелями.

Решение о покупке акций принимайте самостоятельно – на основании анализа и наблюдений за рынком.

Если вы хотите снизить риски до минимума – покупайте акции надежных ETF.

ETF – так называемый взаимный фонд, суть его в том, что этот инструмент позволяет сразу инвестировать в акции и другие ценные бумаги с помощью покупки одного инструмента – ETF. Аналог ему в России называется ПИФ – Паевой Инвестиционный Фонд.

Где пройти обучение в интернете

Дорогие читатели, вас приветствуют основатели портала «Папа Помог» Эдуард Стембольский и Александр Бережнов.

Эксперты нашего ресурса настоятельно советуют входить на биржу только после обучения. Почти 100% тех, кто пытается понять законы и принципы биржи самостоятельно, теряют свои капиталы, навсегда разочаровываясь в инвестициях.

Чтобы этого не случилось, нужно потратить время на обучение. Для этого понадобится несколько месяцев вашего времени, но результат того стоит – вы войдете на биржу подготовленными и сразу начнете действовать профессионально.

Мы рекомендуем проверенный и действительно эффективный курс от Федора Сидорова , человека, которого мы знаем лично. Мы уверены в его профессионализме, поэтому смело советуем пройти бесплатное обучение именно у него.

Федор занимается инвестирование более 5 лет. Он основатель «Школы практического инвестирования». На его тренингах прошли обучение уже более 47 000 участников. У Федора есть ученики, которые сами стали не только успешными инвесторами, но и обучающими экспертами, и теперь сами преподают его методику другим.

Алексей Стешенко, эксперт данной статьи, также является учеником Федора.

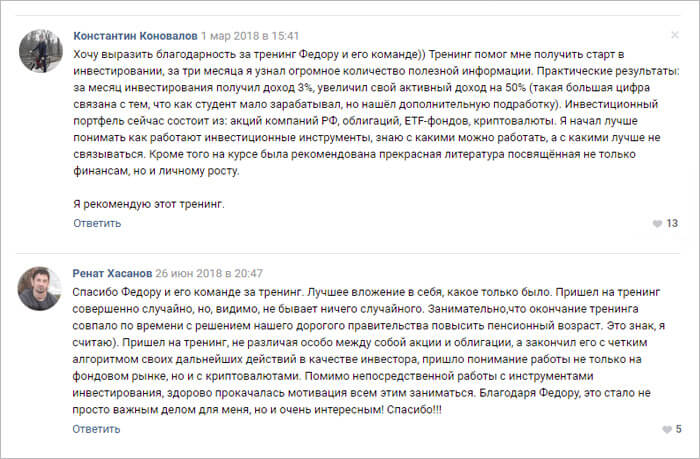

Отзывы реальных инвесторов

Почти все участники тренингов Федора Сидорова считают, что обучение стало выгодным и продуктивным вложением времени и средств. Большая часть учеников стали успешными биржевыми инвесторами и сейчас имеют стабильный доход от акций, облигаций и других финансовых инструментов.

Отзывы учеников о курсе по инвестированию

Отзывы учеников о курсе по инвестированию

Важные выводы

Друзья, думаю, что теперь вы во всем разобрались и поняли, что вложения в акции можно делать с минимальных сумм.

В акции можно инвестировать с 1 000 рублей

В акции можно инвестировать с 1 000 рублей

Что нужно обязательно запомнить тем, кто планирует заниматься инвестированием в акции:

- рынок ценных бумаг стабильно растет в долгосрочной перспективе – это более надежное вложение, чем банковские депозиты;

- доход на бирже неограничен, но есть риски;

- действовать на рынке придется через брокера, поэтому выбирать его нужно внимательно;

- для торговли не нужно экономического образования, но лучше пройти обучение у профессиональных инвесторов;

- рассчитывайте на долгосрочную работу – реальная прибыль приходит с опытом.

Желаю вам удачных инвестиций, благополучия и процветания!

Друзья, если у вас остались вопросы по материалу статьи, пишите их в комментариях, я обязательно отвечу!

С уважением, эксперты по финансовому рынку и инвестициям

делового олнайн-журнала «ПАПА ПОМОГ»,

Реальный инвестиционный кейс или как я зарабатываю на Сбербанке 30 000 рублей в месяц

Я инвестор. Инвестирую очень давно, еще с 1997-го года. Инвестиции позволяют мне наращивать капитал быстрее инфляции и дают мне пассивный источник дохода.

Читайте до конца, и вы узнаете, каким образом мне удается зарабатывать на Сбербанке 30000 рублей в месяц. Покажу все расчеты. Приведу доказательства.

Почему Сбербанк?

Все мы, конечно, знаем, что Сбербанк является основным выгодоприобретателем от развернувшейся кампании отзыва лицензий у банков, которая стартовала с приходом на пост председателя ЦБ Эльвиры Набиуллиной, потому что, зачастую именно Сбербанк выплачивал застрахованные АСВ денежные средства вкладчикам банков, чьи лицензии были отозваны. И во многих случаях эти деньги вместе с вкладчиками оседали в Сбербанке. Поэтому, на фоне частого отзыва лицензий у различных других банков, доверие к Сбербанку только крепло. И это отражалось на росте клиентской базы как физических, так и юридических лиц. Кстати, до сих пор подобный эффект от данной кампании по отзыву лицензий у банков не исчерпан.

Кроме того, Сбербанк в последние годы показывает рост эффективности бизнеса, прибыли и выручки. Это связано с почти монопольным положением на рынке и качественным управлением команды Германа Грефа.

Мне очевидно, что почти все услуги и продукты Сбербанка дороже, чем у конкурентов, а процентные ставки по вкладам одни из самых маленьких. Это возможно благодаря общему имиджу бренда и широчайшему охвату населения. Поэтому Сбербанк показывает отличные результаты по прибыли и эффективности банковского бизнеса.

Собственно, поэтому я владею акциями Сбербанка, но не пользуюсь его услугами.

Моя история со Сбербанком

Акции Сбербанка я начал накапливать еще в 2014 году. Потом, при снижении курса акций в 2015 году, я увеличил свой пакет акций довольно существенно. На уровнях 75-80 рублей за обыкновенную акцию. Это были хорошие уровни. Видно по графику. В последующие годы, на всех коррекциях и снижениях курса акций Сбербанка, я увеличивал количество этих бумаг в своем портфеле, если были свободные инвестиционные деньги. В последний раз я это сделал в 2018 году на новостях о санкция против российских госбанков.

Сбербанк акции обыкновенные:

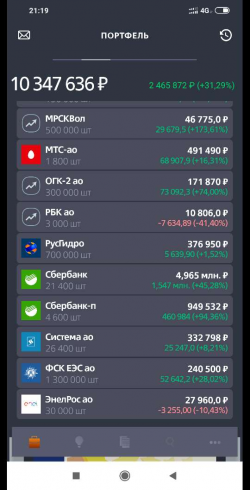

21400шт. по текущему курсу это = 4,9млн. руб.

Сбербанк акции привилегированные:

4600 шт. по текущему курсу это = 0,9 млн. руб.

Это скриншот моего инвестиционного портфеля в приложении ВТБ Мои инвестиции:

На моем канале вы можете посмотреть ролик, где я показываю дивидендную и общую доходность по моему портфелю акций на ИИС:

Так вот, как же мне удается зарабатывать ежемесячно по 30000руб на Сбербанке?

Летом 2019 года Сбербанк выплатил своим акционерам дивиденды за 2018год в размере 16 руб. на одну акцию. И на обыкновенную, и на привилегированную. Привилегированные акции дешевле. Но дивиденды по тем и другим платятся одинаковые.

Сбербанк акции обыкновенные:

21400шт. * 16 руб. = 342400 руб.

Сбербанк акции привилегированные:

4600 шт. * 16 руб. = 73600руб.

Всего: 416000 руб. – 13% = 361920руб.

13% налога автоматически вычел мой брокер ВТБ. И, таким образом, я получил чистыми на свой счет 362000руб.

Если разделить полученную сумму на 12 месяцев получится, что Сбербанк заплатил мне дополнительный доход, который можно считать пассивным в размере 30000руб в месяц. Вот так я зарабатываю на Сбербанке 30000 рублей в месяц. Что, кстати, сравнимо с получением дохода от аренды квартиры в Москве. При этом, вложенная сумма существенно меньше стоимости подобной квартиры. И никаких забот по поиску арендаторов.

Сейчас я предлагаю вам дочитать статью до конца, и вы узнаете:

Есть ли смысл в наше время покупать акции Сбербанка, чтобы получать пассивный дивидендный доход?

Очевидно, чтобы получать эти деньги, мне пришлось вложить немалую сумму денег. Но и совсем не ту сумму, которую мы с вами рассчитали по текущей стоимости акций. За время инвестиций акции Сбербанка росли в цене. И начальная сумма инвестиций была существенно меньше.

Кроме того, дивидендная доходность к текущей цене обыкновенных акций Сбербанка составляет почти 7% годовых. Сейчас не везде можно открыть вклад с такой процентной ставкой. А дивидендная доходность привилегированных акций – 7,7% годовых, что еще интереснее.

Прогноз по дивидендной выплате на одну акцию за 2019 год составляет 20-22рубля, вместо 16 рублей годом ранее. А это рост дивидендного дохода более, чем на 20%.

И не забываем, что бизнес Сбербанка растет и процветает, и вместе с ним росли и растут акции.

Конечно же, я просто обязан сказать и о рисках инвестиций в акции Сбербанка, а то как-то все слишком хорошо и гладко получается.

Минусы, риски, слабые стороны:

- санкционная риторика затихла, но риски не исчезли полностью,

- банк показывает хорошие финансовые результаты, но темпы роста уменьшаются,

- кампания по отзыву Центральным Банком банковских лицензий явно пошла на спад,

- на пятки Сбербанку наступают продвинутые в области финтеха, частные банки, например Тинькофф,

- акция из растущей + дивиденды превращается в дивидендную.

Таким образом, возможно, что лучшие времена для держателей этого актива уже прошли.

Вы также можете посмотреть обзор моего счета ИИС, в нем я расскажу об активах на моем ИИС.

Это моя история владения акциями Сбербанка и мое личное инвестиционное мнение относительно будущего бумаги. И конечно же, данная статья не является рекомендацией.

Если вам понравилось статья, то ставьте лайк.

Желаю вам удачных инвестиций.

И да пребудет с вами сила сложного процента!

Как инвестировать в акции начинающему инвестору: подходы и способы, алгоритм и разбор типичных ошибок

Почему в России так мало частных инвесторов? Справедливости ради надо сказать, что в последние годы их число растет, но по сравнению с развитыми странами количество все равно остается незначительным. Одной из причин является низкая финансовая грамотность большинства населения. Считают, что это сложный процесс, доступный людям со специальным образованием и солидным свободным капиталом. Но это не так. В статье рассмотрим, как инвестировать в акции, чтобы получать прибыль, а не терять свои деньги.

Два подхода к инвестированию

Инвестиции в ценные бумаги для начинающих инвесторов начинаются с выбора. Нет, не акций, а подхода к инвестированию. Рассмотрим возможные варианты.

Вариант 1. Активный.

Инвестор зарабатывает на изменении курса ценных бумаг. Для этого он следит за финансовыми новостями, занимается техническим анализом (изучает графики и показатели), слушает прогнозы. И все это в ежедневном режиме по несколько часов. Сделки совершает часто. По сути, это отдельная профессия, совмещать ее с какой-либо другой работой нелегко.

Таких людей часто называют трейдерами, а еще – биржевыми спекулянтами. Они могут в месяц заработать несколько сотен процентов годовых, но могут и потерять все за один день. Это сложный подход, требующий специальных знаний и навыков. Новичку спекуляциями заниматься не советую. В долгосрочной перспективе только единицам удается переиграть пассивного инвестора.

Вариант 2. Пассивный.

Однозначно подход проще, чем активный. Инвестор методично покупает ценные бумаги с одинаковой периодичностью (например, раз в месяц). Как правило, выбирает инвестиционные фонды (ПИФы, ETF, БПИФы), которые формируются профессиональными управляющими компаниями. Ориентируется на долгосрочный период, поэтому наступающие иногда периоды падения рынка его не волнуют так сильно, как активного инвестора.

Чтобы вложения приносили стабильный доход, сначала надо грамотно составить инвестиционный портфель. Он должен строиться на принципах оптимального сочетания доходности и риска. Такой подход хорошо совмещается с основной работой инвестора, потому что требует минимума времени. Но научиться основам инвестирования на фондовом рынке необходимо. У меня, например, это заняло 2 месяца. А совершенствовать навыки можно всю жизнь.

Пассивное инвестирование не даст доходность под сотни процентов годовых. Но с правильным, диверсифицированным портфелем инвестор может рассчитывать на стабильный доход, значительно превышающий инфляцию в длительной перспективе.

Вариант 3. Смешанный.

Я в своей практике применяю именно этот подход. Но только потому, что получила специальные знания. Механизм такой: большая часть портфеля сформирована на основе пассивной стратегии (ПИФы, ETF или БПИФы), небольшая доля отведена для активного инвестирования (покупка акций и облигаций отдельных эмитентов, ПАММ-счета и прочие рискованные инструменты). В этом случае стоит придерживаться нескольких правил:

- сформировать финансовую подушку безопасности, чтобы временные потери капитала не отразились на семье;

- хорошо продумать состав портфеля, в который войдут разные инструменты, диверсифицированные по странам и валютам, в том числе защитные (ОФЗ, золото);

- никогда не вкладывать все свободные денежные средства в активный трейдинг, отведите на него лишь какой-то процент от общей суммы инвестиций.

Риск потерять весь накопленный капитал при такой стратегии минимальный, а доходность можно получить значительно больше, чем при пассивном инвестировании.

Способы

Если вы не на 100 % консервативный инвестор, который весь капитал держит на депозите или в ОФЗ, то обязательно выберите акции для своего портфеля. Для этого необязательно иметь многомиллионный первоначальный капитал. Например, один лот Газпрома стоит всего 2 530 руб. (на 3 декабря 2019 года), в него входит 10 акций. Но выбирать по принципу “Я часто слышу про эту компанию по телевизору” все же не стоит.

Вложить деньги в акции можно разными способами. Это будет зависеть от выбранного подхода и ваших финансовых возможностей.

Способ 1. Покупка паев ПИФов.

Простой и известный многим россиянам способ вложения денег в ценные бумаги. За вас все сделает управляющая компания. Кто не хочет самостоятельно управлять своим капиталом, тот доверяет это сделать другим. Вкладывать в ПИФы будет выгодно только в том случае, если доходность фонда с учетом комиссий управляющему будет выше процента по банковскому депозиту.

Способ 2. Покупка ETF и БПИФов.

Считаю, что именно с индексных фондов стоит начать новичку. Вы можете купить фонд российских акций (FXRL), который следует за индексом МосБиржи и включает 41 акцию крупных компаний РФ, а не блуждать в теории фундаментального анализа. Или остановить свой выбор на фонде акций американских компаний (FXUS), куда вошли 546 эмитентов.

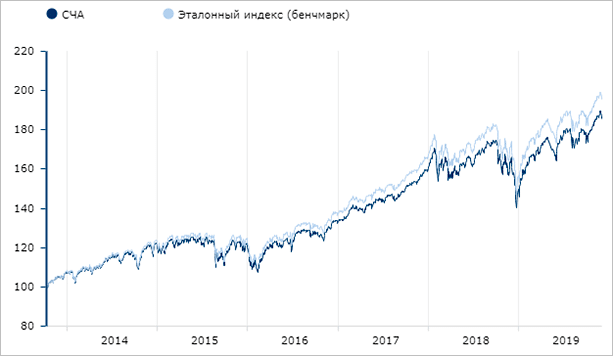

Долгосрочных инвесторов интересует доход в длительной перспективе. Доходность FXRL за 3 года – +64,94 %. Доходность FXUS за 3 года составила +43,51 %. Кривая доходности за 6 лет существования фонда выглядит так:

Есть взлеты, есть падения, но доходность каждый раз отыгрывает потерянные позиции и вновь начинает расти.

Сейчас на МосБирже появился новый продукт – БПИФ (биржевой паевой инвестиционный фонд). Отличается от простого ПИФа тем, что торгуется на бирже. Формируют фонды крупные управляющие компании Сбербанка, ВТБ, Газпромбанка. Статистику по их работе пока приводить рано, слишком мало времени прошло с открытия. Но предложение очень интересное для тех, кто хочет, например, следовать индексу S&P 500, а возможности открыть счет у зарубежного брокера нет.

Способ 3. Покупка акций отдельных эмитентов.

Этот способ требует более тщательного анализа эмитентов, чем предыдущие. Вы формируете портфель из акций компаний, которые либо имеют хорошие перспективы роста, либо стабильно выплачивают высокие дивиденды, либо совмещают и то и другое. Чтобы выявить такие, надо покопаться в финансовой отчетности эмитента, проанализировать мультипликаторы, погрузиться в новостную аналитику. Процесс очень увлекательный и захватывающий, но требует специальных знаний и времени.

Алгоритм

Рассмотрим этапы инвестирования в акции.

Этап 1. Открытие брокерского счета. Для покупки и продажи акций на фондовом рынке инвестор должен иметь брокерский счет или ИИС (особый счет со льготным налоговым режимом). Открывается онлайн за 5 – 10 минут у брокера. В течение нескольких часов приходит подтверждение, что с вами заключены брокерский и депозитарный договоры. Останется только скачать удобную платформу для торговли, завести на счет деньги и купить свои первые ценные бумаги.

Этап 2. Выбор стратегии инвестирования и типа инвестиционного портфеля.

Определитесь со стратегией инвестирования и выберите активную, пассивную или смешанную. Пропишите цели инвестирования. Могут быть краткосрочные, например, накопить на образование ребенка за 5 лет. Или долгосрочные – сформировать капитал 10 млн рублей за 15 лет. Рассчитайте с использованием инвестиционного калькулятора примерную сумму периодических денежных взносов на счет.

Выберите тип своего инвестиционного портфеля, например, консервативный, умеренный, агрессивный. Исходя из типа распределите доли акций, облигаций, других инструментов с обязательной диверсификацией по валюте и странам.

Этап 3. Анализ и выбор акций в портфель.

Ответ на вопрос, в какие акции инвестировать, можете дать только вы. Он зависит от целей инвестирования, вашего отношения к риску, финансовых возможностей. Список из привлекательных ценных бумаг одного инвестора может совсем не подойти другому. Помните, что покупка акций – это риск. Насколько вы к нему готовы?

Если бы вы купили акцию Газпрома 1 июля 2017 года за 116,1 руб., то к декабрю 2019 года вы бы увеличили капитал более, чем в 2 раза (4 декабря Газпром торгуется по 249 руб.). А, например, привилегированная акция Сбербанка в далеком 2009 году стоила всего 7,46 руб. Сегодня – 211 руб. Есть и другие истории. Например, Магнит. Посмотрите на график котировок: резкий подъем, а потом такой же резкий спад.

Если вы решили ограничиться только покупкой инвестиционных фондов акций, то подберите себе на МосБирже интересующие варианты из 18 возможных ETF и БПИФов. Обращайте внимание на доходность за все время существования фонда, комиссию управляющей компании и ошибку слежения (насколько фонд отстает от индекса). Не забывайте про диверсификацию. Не стоит все деньги вкладывать в один ETF, каким бы привлекательным он вам ни показался. Доходность в прошлом не гарантирует доходности в будущем.

Если вы решили разбавить свой портфель акциями отдельных эмитентов, то проведите аналитическую работу. Сейчас необязательно самостоятельно рассчитывать необходимые для анализа показатели. Есть специальные сайты, где уже все мультипликаторы представлены.

Для инвесторов пригодится моя подборка полезных сайтов. Рекомендую для физических лиц форум на sMart-lab.ru. Там можно пообщаться с опытными трейдерами или просто почитать ветку обсуждений по интересующему вопросу.

Этап 4. Ребалансировка.

Это обязательный этап в работе грамотного инвестора. Стоимость сформированного портфеля меняется ежедневно из-за волатильности входящих в него инструментов. Ваше первоначальное распределение активов через какое-то время изменится. Поэтому надо периодически (1 – 2 раза в год) пересматривать портфель и приводить его в первоначальный вид.

Например, на акции российского рынка у вас было отведено 20 %, а зарубежного – 10 %. Это соотношение изменится из-за изменения котировок ценных бумаг. В этом случае надо либо докупить, либо продать активы, чтобы не отступать от соотношения 20 и 10 %.

Ребалансировку делают, когда меняются цели инвестирования. Например, вы достигли краткосрочной (накопили на образование ребенка). Для нее портфель был умеренным или консервативным, чтобы снизить риск снижения доходности и неполучения запланированной суммы к сроку. Для долгосрочной цели портфель может стать более агрессивным, потому что за 15 – 30 лет он сможет преодолеть все спады и вернуть утраченные позиции доходности. По мере приближения к цели стоит опять пересмотреть долевое распределение активов в пользу консервативных инструментов.

Я хочу сказать, что инвестирование – это работа. Для кого-то постоянная, для большинства – периодическая. Но это работа. Она требует усидчивости, определенных знаний и эмоциональной стабильности, чтобы не поддаться панике в периоды кризисов и не распродать свои подешевевшие активы.

Сформулирую главные принципы инвестирования в акции:

- Регулярность. Вы сами устанавливаете периодичность пополнения брокерского счета. Она зависит от ваших финансовых возможностей и комиссий брокера. Приведу пример из своей практики. У мужа открыт счет у брокера “Открытие”. В мае 2019 года резко возросла комиссия за обслуживание: с 10 до 175 руб. в месяц. Так как суммы инвестирования у нас небольшие, то мы перешли на покупку ценных бумаг 1 раз в два месяца. Иначе комиссия чувствительно снижала доходность нашего портфеля.

- Диверсификация. Я много уже о ней говорила, но это один из самых главных принципов, который поможет снизить риски и повысить доходность вашего инвестиционного портфеля.

- Анализ. Он требуется не только для покупки акций отдельных эмитентов, но и при выборе ETF, ПИФов и БПИФов в портфель. Высокие комиссии управляющих компаний, ошибки слежения за индексом могут существенно снизить доходность.

- Ребалансировка. Не надо ежедневно пересматривать портфель. Пассивному инвестору достаточно делать это 1 – 2 раза в год.

- Ориентировка на долгосрок. Это совет инвестору, который не собирается делать профессию биржевого спекулянта своим основным источником дохода. В длительной перспективе большинство ценных бумаг растет в цене. Российский рынок считается сильно недооцененным, поэтому перспективы роста большие. Прибавьте к этому высокую дивидендную доходность многих наших компаний и не исключайте для себя возможность получить больше, чем при консервативном инвестировании.

- Снижение издержек. Издержки – один из факторов, который сильно влияет на доходность инвестиций. К нему относятся в первую очередь налоги и комиссии брокеров. Первые можно и нужно оптимизировать, используя льготу на длительное владение и ИИС, льготы налогообложения по некоторым облигациям. Вторые – путем смены брокера или тарифа.

Разбор типичных ошибок начинающего инвестора

Отдельный материал я бы подготовила по психологии инвестирования. Почему на фоне плохих новостей из мира экономики или политики котировки на бирже резко падают? Инвесторы начинают паниковать и побыстрее сбрасывать имеющиеся на руках бумаги, даже в убыток себе, боясь, что могут потерять еще больше.

Вот ошибки, которых лучше избегать начинающему инвестору:

- Частое изменение своих инвестиционных планов и, как следствие, изменение состава портфеля. Метания ни к чему хорошему не приведут. Дисциплина – залог успешного инвестирования.

- Приоритет активной стратегии над пассивной. При недостатке опыта и знаний такой подход приведет к убыткам. Брокеры на нас хорошо зарабатывают, поэтому они только приветствуют желание новичков торговать каждый день на бирже.

- Попытки угадать лучшую цену покупки-продажи. Это редко удается даже профессионалам.

- Использование идей и прогнозов разных аналитиков, которые часто противоречат друг другу. Опирайтесь на свои расчеты. Не умеете анализировать – научитесь. Есть сильные финансовые советники, которые обучают с нуля.

- Страх. В большинстве наших граждан сидит страх перед неизвестными инструментами. Здесь посоветую только одно – учиться, чтобы неизвестное превратить в знакомое и понятное. Долгие годы нас приучали использовать только депозиты и в редких случаях недвижимость для накопления капитала. Но я думаю, что сегодняшнее молодое поколение уже по-другому смотрит на этот вопрос, и с годами количество инвесторов будет только расти.

- Сделки на эмоциях. Стадный инстинкт – мощный фактор. Не все могут ему противостоять. Сложно устоять, когда инвесторы в панике продают просевшие активы. А для опытных это отличное время, чтобы купить подешевевшие ценные бумаги.

- Инвестирование всего накопленного капитала. Акции – это не тот инструмент, в который надо вкладывать все, что имеете. Создайте портфель из разных инструментов, в том числе и консервативных, и не забывайте про подушку безопасности.

Преимущества и недостатки инвестирования в акции

Любой инвестиционный инструмент имеет свои достоинства и недостатки. Надо научиться одни использовать, а другие – минимизировать. Новичку можно и нужно с нуля научиться работать с акциями. Они могут дать доход, в несколько раз превышающий инфляцию и процент по банковскому депозиту.

- для инвестирования не требуется большого капитала;

- высокая потенциальная доходность, которую можно получить от дивидендов и роста стоимости актива;

- возможность снизить риск путем вложения в индексные фонды;

- большие возможности для диверсификации портфеля, можно купить бумаги разных стран, в разной валюте;

- высокая ликвидность большинства котируемых на бирже бумаг, которая дает возможность купить и продать их в любой момент времени;

- доступность торговли для всех частных инвесторов;

- высокий риск по сравнению с более консервативными инструментами;

- никто не гарантирует получения дохода (котировки могут упасть, а дивиденды могут вообще не выплачиваться);

- высокая волатильность, особенно при краткосрочном инвестировании;

- выбор активов требует хотя бы минимальных знаний для анализа;

- влияние мажоритариев на развитие компании и, соответственно, на стоимость акций.

Заключение

Моей дочери 18 лет. У нее есть брокерский счет и сформированный инвестиционный портфель. Она подсчитала, что, вкладывая всего 5 000 руб. в месяц в фондовый рынок при средней доходности в 10 % годовых, через 10 лет она станет миллионером. Правда, всего лишь с 1,2 млн рублей на счете. Но это однокомнатная квартира в нашем небольшом региональном городе. Совсем неплохо для молодой девушки.

Но дело даже не в этом. Во-первых, она приучит себя к дисциплине и долгосрочному инвестированию. Во-вторых, появится желание вкладывать больше, а значит, больше зарабатывать для этого. А главное, она почувствует себя инвестором и на себе ощутит возможности, которые могут дать инвестиции в будущем.

Вложения в акции – отличная возможность получения высокого дохода на протяжении долгих лет. Только делать это надо не на эмоциях, которые могут разрушить в один день все мечты и обнулить ваш капитал. Только холодный расчет, подкрепленный цифрами, и игнорирование мнений экспертов, которые слишком часто оказываются ошибочными.

У кого уже есть опыт инвестирования в акции? Хороший или плохой? Пишите в комментариях. Обсудим.

http://papapomog.com/investment-tools/kak-zarabotat-na-akciyah

http://smart-lab.ru/blog/563294.php

http://iklife.ru/investirovanie/kak-investirovat-v-akcii-i-zarabatyvat.html